Как рассчитать рентабельность бизнеса и повысить ее: анализ ROA и ROE, формула расчета и нормы эффективности

Содержание

- Рентабельность бизнеса: как повысить эффективность?

- ROA и ROE: их значение и разница

- Формула расчета рентабельности бизнеса

- Нормы эффективности рентабельности бизнеса

Рассчитывать рентабельность бизнеса — одна из основных задач предпринимателя. Этот показатель говорит о том, насколько успешно компания работает, что является важным фактором для инвесторов и кредиторов.

Но почему рентабельность так важна? Во-первых, высокая рентабельность увеличивает привлекательность бизнеса для инвесторов и способствует привлечению дополнительного капитала. Во-вторых, рентабельность является показателем эффективности использования ресурсов компании, что помогает оптимизировать бизнес-процессы и повысить конкурентоспособность.

Для расчета рентабельности необходимо уметь анализировать ROA и ROE — основные показатели эффективности бизнеса. ROA (Return on Assets) или рентабельность активов вычисляется отношением прибыли к общей сумме активов компании, а ROE (Return on Equity) или рентабельность собственного капитала — отношением прибыли к собственному капиталу.

ROA (Return on Assets) или рентабельность активов вычисляется отношением прибыли к общей сумме активов компании, а ROE (Return on Equity) или рентабельность собственного капитала — отношением прибыли к собственному капиталу.

Для повышения рентабельности необходимо знать формулу расчета и нормы эффективности. Статья подробно разберет, как рассчитать данные показатели и какие значения считаются нормальными в зависимости от отрасли бизнеса.

Рентабельность бизнеса: как повысить эффективность?

Рентабельность – это очень важный показатель, который позволяет оценить эффективность работы бизнеса. Для того чтобы рассчитать рентабельность, нужно знать основные виды этого показателя и зачем они нам нужны.

Анализ рентабельности позволяет понять, почему некоторые предприятия работают лучше, чем другие. При этом есть два основных показателя: ROA и ROE. ROA показывает, сколько денег зарабатывает бизнес на каждый вложенный рубль, а ROE показывает, сколько зарабатывает собственник бизнеса на свой капитал.

Для повышения рентабельности бизнеса нам нужны показатели ROA и ROE. Они помогают понять, какие действия нужно предпринять, чтобы бизнес стал более эффективным и приносил больше прибыли.

Рассчитывать рентабельность бизнеса очень важно. При этом нужно знать не только формулы расчета, но и нормы эффективности. Основные виды рентабельности помогут вам понять, какой показатель является определяющим для вашего бизнеса и на какие аспекты следует обратить внимание, чтобы улучшить данный показатель.

Анализ рентабельности – это неотъемлемая часть любого бизнеса. Если вы заботитесь о том, чтобы ваш бизнес работал эффективно и приносил максимальную прибыль, то рассчитывать рентабельность нужно регулярно и использовать полученные результаты для определения решений, направленных на повышение эффективности вашего бизнеса.

ROA и ROE: их значение и разница

ROA и ROE — это два основных показателя, которые помогают понять рентабельность бизнеса.

ROA — это коэффициент рентабельности активов, а ROE — коэффициент рентабельности собственного капитала.

ROA показывает, сколько прибыли приносят активы компании. ROE же отражает, какую прибыль получает компания в виде отдачи на свой капитал. Однако, если у ROA низкий показатель, это может свидетельствовать о неэффективности использования активов, в то время как низкий ROE может указывать на высокий уровень долговой нагрузки.

Почему важно уметь рассчитывать ROA и ROE? Данные показатели позволяют оценить финансовую стабильность и эффективность работы бизнеса. Более того, анализ ROA и ROE нужен для определения успешности инвестиционных проектов, и позволяет выявлять слабые места и проблемы, которые необходимо решать для увеличения рентабельности бизнеса.

Для рассчитывания ROA и ROE нужна подробная финансовая отчетность компании, которую необходимо анализировать. Виды финансовой отчетности могут варьироваться в зависимости от бизнеса, но основные показатели, такие как прибыль, активы и капитал, всегда присутствуют.

В итоге, ROA и ROE являются важными показателями для анализа рентабельности бизнеса. Понимание их значения и разницы помогут бизнес-аналитикам и менеджерам эффективно оценить финансовое состояние компании и разработать стратегию для повышения рентабельности.

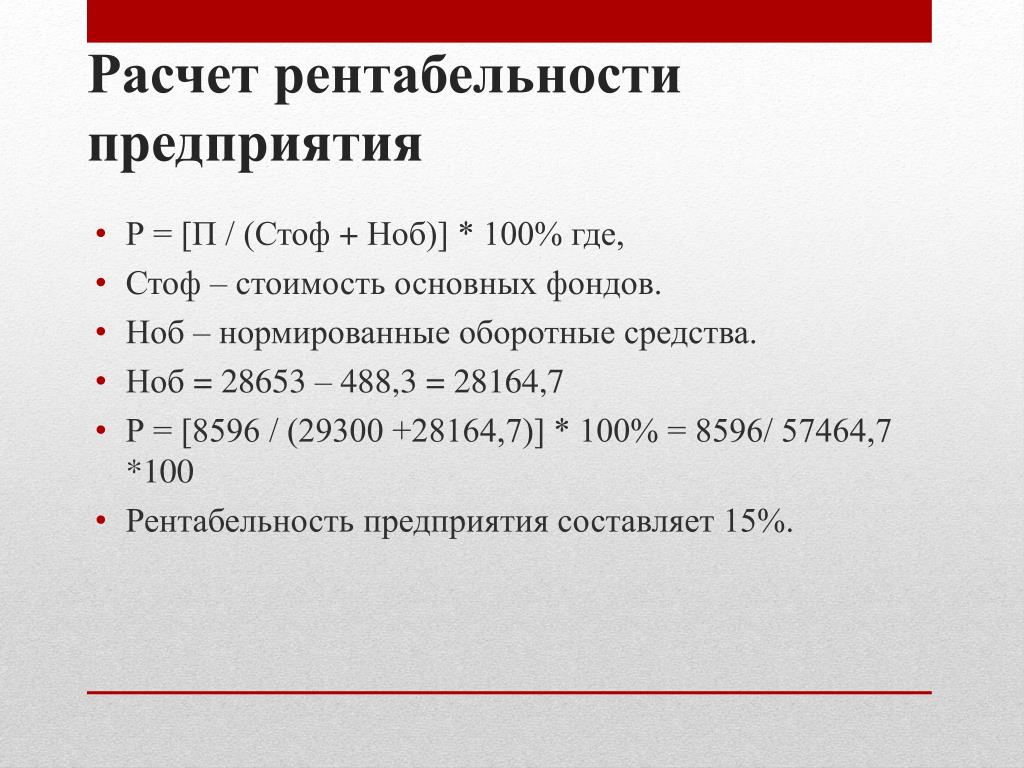

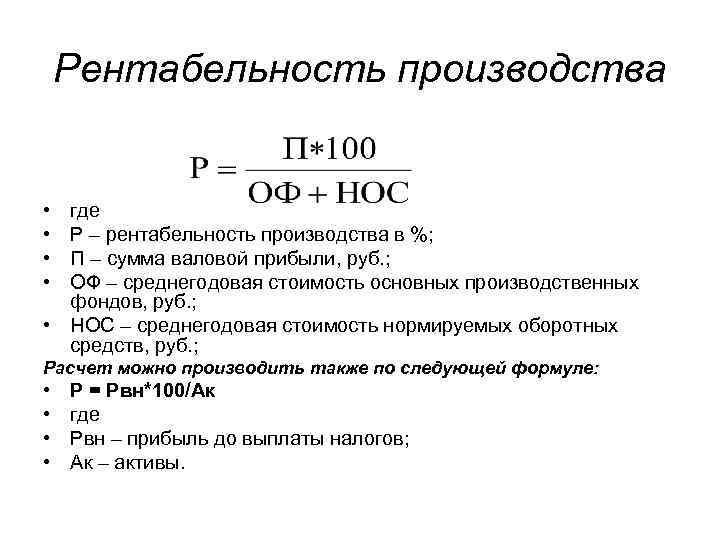

Формула расчета рентабельности бизнеса

Рентабельность бизнеса – это основной показатель эффективности деятельности компании. Для того, чтобы уметь анализировать и повышать рентабельность, важно знать, как рассчитывать этот показатель. Зачем нужны показатели рентабельности? Потому что они помогают понять, насколько успешно работает бизнес, и определить, стоит ли вкладывать в него еще дополнительный капитал или же лучше изменить стратегию.

Основные виды рентабельности – это ROA (Return On Assets) и ROE (Return On Equity). ROA показывает, сколько прибыли приносит каждый рубль активов компании, а ROE – сколько каждый рубль вложенного капитала компании принес прибыли за определенный период.

Для расчета ROA нужно разделить чистую прибыль на общую сумму активов компании.

Для расчета ROE необходимо разделить чистую прибыль на собственный капитал компании.

Важно помнить, что нормы эффективности рентабельности различаются в зависимости от отрасли и размера компании. Поэтому для анализа необходимо сравнить эти показатели с результатами других компаний в отрасли, а также с отраслевыми стандартами.

Для того, чтобы рассчитывать рентабельность бизнеса и использовать ее в анализе, нужен хороший финансовый отчетность, содержащий данные об активах, обязательствах и прибылях компании. Также может использоваться сравнительный анализ рентабельности предприятий и использование таблицы крупнейших игроков в отрасли.

Нормы эффективности рентабельности бизнеса

Рентабельность бизнеса – важный показатель эффективности работы компании. Анализ рентабельности помогает оценить финансовое состояние предприятия и принять меры для улучшения его работы. Но зачем уметь рассчитывать рентабельность? Почему это так важно?

Основные виды рентабельности – это ROA и ROE. ROA (Return on Assets) описывает, сколько денег предприятие получает на один единицу ресурса, ROE (Return on Equity) – сколько зарабатывает компания на каждый инвестированный ей рубль. Нормы рентабельности бизнеса зависят от отрасли деятельности и уровня конкуренции на рынке. Ниже представлены примерные нормы для разных отраслей:

ROA (Return on Assets) описывает, сколько денег предприятие получает на один единицу ресурса, ROE (Return on Equity) – сколько зарабатывает компания на каждый инвестированный ей рубль. Нормы рентабельности бизнеса зависят от отрасли деятельности и уровня конкуренции на рынке. Ниже представлены примерные нормы для разных отраслей:

- Производство и сельское хозяйство: ROA – 5-10%, ROE – 15-20%;

- Торговля: ROA – 7-18%, ROE – 15-30%;

- Сфера услуг: ROA – 15-25%, ROE – 25-40%;

Зная примерные нормы эффективности рентабельности для своей отрасли, компания может более точно оценить свой результат. Если ROA и ROE значительно ниже нормативов, то необходимо принимать меры по оптимизации процессов, чтобы улучшить финансовый результат работы предприятия.

Как рассчитать рентабельность бизнеса | Официальный сайт администрации Ашинского городского поселения

Главная » Договоры

Рубрика: Договоры

Содержание

- Какие типы прибыли учитывают при расчете рентабельности

- Кому и для чего нужен показатель рентабельности

- Нормативы рентабельности

- Пример расчета рентабельности

Эффективность продаж — это отношение прибыли в процентах к общей выручке за определенный учетный период (месяц, квартал или год).

Коэффициент ROS позволяет вам точно определить, какая часть вашего общего дохода является прибыльной. Он помогает понять, насколько эффективно работает ваш бизнес и оправданы ли затраты на производство, продвижение и сбыт.

Общее правило: если коэффициент ROS растет, то дела у бизнеса идут хорошо; если он неуклонно снижается, то бизнес явно работает в минус и пора искать проблемы.

Какие типы прибыли учитывают при расчете рентабельности

- EBIT — до уплаты налогов и процентов. В этом случае рентабельность рассчитывается следующим образом: p = (ebit/b) * 100

- Итого (EBI) — до уплаты налогов, но после процентов. Для расчета рентабельности замените нужную переменную в формуле: p = (ebi/b) * 100%.

- Чистая (PE) — после вычета всех налогов. В этом случае рентабельность рассчитывается по следующему виду: р = (гп/в) * 100%.

- Смешанная (GV) — разница между выручкой и всеми затратами, связанными с получением этой выручки. В данном случае она имеет следующий вид: p = (vp/v) * 100%.

Последний вариант обычно показывает более точные данные по анализу эффективности бизнеса, так как размер налоговых скидок не связан напрямую с результатами предпринимательской деятельности.

Кому и для чего нужен показатель рентабельности

Важную роль играют показатели экономической эффективности бизнеса.

для высшего руководства:

- Мониторинг динамики развития бизнеса путем сравнения внутренней эффективности в разные промежутки времени,

- своевременно адаптировать бизнес-стратегии.

- Управление ценовой политикой,

- финансовое прогнозирование и эскалация планов; и

- принимать положительные решения по кредитным запросам,

- сравнивать показатели рентабельности с другими участниками рынка; и

- создавать условия, повышающие конкурентоспособность бизнеса,

- делать инвестиционные предложения, выгодные для будущих акционеров.

Для будущих инвесторов:

Для кредитных учреждений:

Определить платежеспособность бизнеса, чтобы он мог выполнить будущие обязательства по финансированию.

Для авторитетных деловых СМИ:

- Составить рейтинг наиболее успешных предприятий и разместить их в версиях,

- использовать эту информацию в публичном пространстве (интервью, резюме, телепередачи и т.д.).

Индекс прибыльности следует использовать только для сравнения компаний, работающих в одной отрасли, в идеале — между проектами с похожими бизнес-моделями и элементами годового объема продаж. В противном случае анализ и результаты могут оказаться недостаточными из-за разной нормы прибыли. Речь идет о размере компонента затрат и других соответствующих факторах.

Нормативы рентабельности

Что касается всех остальных способов измерения эффективности бизнеса, то показатели эффективности продаж различаются.

Они зависят от специфики сферы бизнеса, текущей финансовой ситуации в стране и мире, стоимости товаров/услуг и т.д.

В целом, считается, что бизнес функционирует эффективно, если его показатель выше нуля. Напротив, показатель ниже нуля интерпретируется как отрицательный.

Более подробный анализ эффективности по стандартам выглядит следующим образом

- 6-21% — промежуточный уровень,

- 21-31% — высокий,

- >31% — очень высокий.

Повышение рентабельности означает достижение более высоких экономических результатов при минимальных затратах.

Пример расчета рентабельности

Возьмем, к примеру, компанию «Эдельвейс», которая производит туристическую одежду. Для расчета возьмем период в три календарных года и в качестве вида прибыли выберем чистую прибыль.

- 2014 год: выручка $ 1, 300, 000, чистая прибыль $ 200, 000 — эффективность: (200, 000/1. 300, 000) * 100% = 15.

3%.

3%. - 2015: выручка $ 1, 600, 000, чистая прибыль $ 450, 000 — рентабельность = (450, 000/1, 600, 000) * 100% = 28. 1%

- 2016: выручка $ 1, 850, 000, чистая прибыль $ 650, 000 рентабельность = (650, 000/1. 850, 000) * 100% = 35. 1%.

В данном случае компания «Эдельвейс» смогла за три года увеличить рентабельность с 15,3% до 35,1%, более чем в два раза; 35,1% — это очень высокая степень эффективности. Это означает, что команда выбрала правильную бизнес-стратегию и эффективно распорядилась финансами.

Еще один пример. На этот раз возьмем строительные материалы «Сила-М», продаваемые в первые годы ее существования, с 2017 по 2020 год.

- 2017 год: выручка $ 5, 000, 000, чистая прибыль $ 10, 000 Эффективность = (10, 000/5, 000, 000) *100% = 0. 2%.

- 2018 год: выручка $ 6, 000, 000, чистая прибыль $ 15, 000 эффективность = ($ 15, 000/$ 6, 000, 000) * 100% = 0. 25

- 2020: рентабельность выручки $ 8, 000, 000, чистая прибыль $ 18, 000 = ($ 18, 000/8, 000, 000) * 100% = 0.

22%.

22%.

Через три года проданный продукт принес чистую прибыль на $8, 000 больше первоначальной суммы, но норма рентабельности проекта продолжает стагнировать в пределах нижней границы убытков. Предприятие с таким показателем нельзя считать эффективным или перспективным.

Рейтинг

( Пока оценок нет )

Понравилась статья? Поделиться с друзьями:

Как рассчитать маржу прибыли и повысить прибыльность

Основные выводы

- Рассчитайте маржу прибыли, чтобы понять свой потенциал роста и привлечь инвесторов и кредиторов

- Каждый тип маржи прибыли (то есть чистая, валовая и операционная маржа) дает вам четкое представление о вашем бизнесе

- Снижение ваших расходов или увеличение доходов может помочь увеличить вашу прибыль

Как владелец малого бизнеса, вы, естественно, хотите, чтобы ваше предприятие было успешным. Однако добиться роста бизнеса не всегда легко. По данным Торговой палаты, только 40% малых предприятий в Соединенных Штатах в настоящее время получают прибыль, в то время как 30% безубыточны, а 30% убыточны.

По данным Торговой палаты, только 40% малых предприятий в Соединенных Штатах в настоящее время получают прибыль, в то время как 30% безубыточны, а 30% убыточны.

Если вы хотите добиться прибыльности и увеличить прибыль с течением времени, вам нужно понять, как рассчитать размер прибыли, чтобы контролировать свое финансовое состояние. Как только вы поймете свой коэффициент прибыли, научитесь отслеживать и улучшать его с помощью этого руководства.

Что такое маржа прибыли?Маржа прибыли — это финансовый коэффициент, который показывает долю каждого доллара продаж, которая остается в вашем бизнесе. Например, если ваша маржа прибыли составляет 0,4 (или 40%), вы получаете 40 центов прибыли на доллар продаж. Остальные 0,6 от вашего дохода идут на ваши расходы.

Маржа прибыли показывает, приносит ли ваш бизнес деньги и в какой степени, чтобы вы могли оценить его потенциал роста.

Зачем мне рассчитывать размер прибыли? Маржа прибыли — важный показатель для понимания финансового состояния вашего бизнеса. Когда вы рассчитываете размер прибыли, вы узнаете, как ваши расходы влияют на рост вашего бизнеса. Если ваша маржа прибыли ниже средней (т. е. менее 10%), вы можете скорректировать свою стратегию ценообразования или общую бизнес-стратегию, чтобы увеличить ее.

Когда вы рассчитываете размер прибыли, вы узнаете, как ваши расходы влияют на рост вашего бизнеса. Если ваша маржа прибыли ниже средней (т. е. менее 10%), вы можете скорректировать свою стратегию ценообразования или общую бизнес-стратегию, чтобы увеличить ее.

Расчет нормы прибыли также важен, если вы планируете предлагать инвесторам или подавать заявку на бизнес-кредиты. Кредиторы и инвесторы часто ожидают увидеть вашу прибыль, поскольку она считается показателем способности вашей компании получать прибыль и расти. Высокая маржа прибыли (например, 20% или выше) также может указывать на сильные навыки управления бизнесом.

Типы маржи прибылиХотя маржа прибыли всегда определяется одинаково, существует три разных типа маржи прибыли, которые дают уникальное представление о вашем бизнесе. Ниже вы узнаете о трех формулах размера прибыли и о том, как их использовать.

1. Маржа чистой прибыли Это финансовый коэффициент, о котором думает большинство людей при расчете маржи прибыли. Маржа чистой прибыли — это прибыль вашей компании. Это дает вам полную картину прибыльности вашей компании, принимая во внимание все ваши расходы и доходы.

Маржа чистой прибыли — это прибыль вашей компании. Это дает вам полную картину прибыльности вашей компании, принимая во внимание все ваши расходы и доходы.

Прежде чем приступить к расчету нормы чистой прибыли, рассчитайте чистую прибыль по следующей формуле:

Чистая прибыль = общая выручка – общие расходы

Ваши общие расходы включают все деловые расходы, такие как фиксированные расходы (например, арендная плата), производственные расходы (например, расходы на доставку), налоги, платежи по долгам, проценты, износ и амортизацию. Если вы в настоящее время используете бухгалтерское программное обеспечение или работаете с бухгалтером, вы можете найти эти расходы в своем отчете о прибылях и убытках.

Как только вы узнаете свой чистый доход, используйте эту формулу для расчета маржи чистой прибыли:

Маржа чистой прибыли = чистый доход ÷ общий доход

Например, если ваш общий доход составляет 5000 долларов США, а общие расходы составляют 3000 долларов США, ваш чистый доход составит 2000 долларов США. Разделив 2000 долларов на общий доход (2000 ÷ 5000), вы узнаете, что ваша чистая маржа составляет 0,4.

Разделив 2000 долларов на общий доход (2000 ÷ 5000), вы узнаете, что ваша чистая маржа составляет 0,4.

Умножьте полученный результат на 100, чтобы увидеть соотношение прибыли в процентах. В этом примере ваш процент чистой прибыли составит 40%.

2. Маржа валовой прибылиМаржа валовой прибыли показывает, сколько вы получаете в прямом сравнении только с вашими производственными затратами — расходами, непосредственно связанными с производством вашего продукта или предоставлением ваших услуг. Эти расходы известны как стоимость проданных товаров (COGS).

При подсчете себестоимости продукции включите прямые затраты на продажу, такие как сырье, запасы, упаковка, доставка и трудозатраты, связанные с производством или продажами. Не включайте косвенные расходы, такие как накладные расходы или платежи по кредиту.

Затем подставьте свои числа в эту формулу маржи валовой прибыли:

Маржа валовой прибыли = ( общий доход – стоимость проданных товаров ) ÷ 90 004 общий доход

В В предыдущем примере ваш общий доход составляет 5 000 долларов США, но допустим, что ваша себестоимость составляет 2 000 долларов США от ваших общих затрат. Расчет маржи валовой прибыли будет выглядеть следующим образом:

Расчет маржи валовой прибыли будет выглядеть следующим образом:

Маржа валовой прибыли = (5000 – 2000) ÷ 5000

Маржа валовой прибыли = 3 000 ÷ 5 000

Маржа валовой прибыли = 0,6

Валовая прибыль Маржа прибыли всегда будет выше, чем ваша чистая прибыль. Это отличный способ понять, какая часть ваших общих затрат идет на COGS, и инвесторы будут использовать его, чтобы определить, эффективно ли высшее руководство получает прибыль от продаж.

3. Маржа операционной прибылиМаржа операционной прибыли рассчитывает вашу прибыль с себестоимостью и ежедневными операционными расходами. Этот показатель прибыльности показывает, как все операционные расходы влияют на ваш рост, и сообщает инвесторам, получает ли ваша компания большую часть своего дохода от своей основной услуги/продукта или других средств.

Для этого показателя рассчитайте свой операционный доход по следующей формуле:

Операционный доход = общий доход – Себестоимость , операционные расходы , амортизация и амортизация

Затем используйте эту формулу, чтобы найти маржу операционной прибыли:

Маржа операционной прибыли = операционная прибыль ÷ общий доход

Если ваш общий доход составляет 5 000 долларов США, а ваши операционные расходы (включая себестоимость и другие операционные расходы) составляют 2 500 долларов от ваших общих расходов, ваш операционный доход составит 2 500 долларов США. Разделив 2500 долларов на 5000 долларов, вы обнаружите, что ваша операционная маржа равна 0,5.

Разделив 2500 долларов на 5000 долларов, вы обнаружите, что ваша операционная маржа равна 0,5.

Определение хорошей нормы прибыли сильно различается в зависимости от отрасли и для малого бизнеса по сравнению с крупными корпорациями. В общем, думайте о 5% как о низком, 10% как среднем и 20% как высоком. Независимо от того, с чего вы начинаете, повышение прибыльности вашей компании всегда является прекрасной целью. Вот три способа увеличить прибыль.

1. Сократите свои деловые расходыМинимизация ваших деловых расходов — один из самых простых способов увеличить размер прибыли. Если COGS составляет значительную часть ваших расходов, сначала сосредоточьтесь на снижении этих расходов. Если ваши операционные расходы высоки, определите способы их снижения, такие как автоматизация задач с помощью технологий, выявление неэффективности и передача определенных бизнес-процессов на аутсорсинг.

Помните, что снижение коммерческих расходов зависит от баланса. Вы по-прежнему хотите поддерживать такое же качество продукта или услуги, к которому привыкли ваши клиенты. Вместо того чтобы использовать более дешевые материалы или оборудование для сокращения расходов, найдите стратегические, устойчивые альтернативы, например, наладьте отношения с более доступными поставщиками.

Вы по-прежнему хотите поддерживать такое же качество продукта или услуги, к которому привыкли ваши клиенты. Вместо того чтобы использовать более дешевые материалы или оборудование для сокращения расходов, найдите стратегические, устойчивые альтернативы, например, наладьте отношения с более доступными поставщиками.

Иногда низкая норма прибыли означает, что вы недооцениваете свои продукты или услуги. Сравните цены на свои продукты или услуги с ценами ваших конкурентов, чтобы определить, не ниже ли вы берете среднюю цену.

Если вы решите, что ваши продажные цены адекватны, вы все же можете со временем поднять свои цены, чтобы увеличить свою прибыль. Маркетинг бренда, который включает в себя создание индивидуальности для вашего бизнеса, — это хорошее место для начала. Когда ваш бренд сильный, узнаваемый и пользующийся широким доверием, клиенты будут готовы платить больше за ваши продукты, основываясь только на имени вашего бренда.

Не готовы повышать цены? Вы по-прежнему можете увеличить свой общий доход с помощью двух стратегий продаж:

- Допродажи: поощрение клиентов покупать более дорогой продукт (например, большой напиток вместо маленького)

- Перекрестные продажи: поощрение клиентов к покупке большего количества товаров (например, путем предложения комплектов)

Чтобы внедрить эти стратегии, наймите хорошо обученных продавцов или спланируйте стратегические маркетинговые кампании, чтобы показать клиентам, как более дорогие варианты или дополнительные продукты улучшат качество обслуживания клиентов.

Узнайте, как привлечь больше клиентов и привлечь больше потенциальных клиентов с помощью Yelp Ads. Рассчитайте размер прибыли для принятия более обоснованных решений

Как владелец малого бизнеса, ваш бизнес имеет много разных видов воздействия: помощь клиентам, создание сообщества и удовлетворение потребностей на вашем рынке. Но если вы хотите продолжать расти, расчет маржи прибыли необходим для будущего успеха.

Но если вы хотите продолжать расти, расчет маржи прибыли необходим для будущего успеха.

Когда вы можете отслеживать размер прибыли вашей компании, вы можете принимать более взвешенные решения о ценах, расходах и общем финансовом состоянии. Получите больше советов по бухгалтерскому учету для малого бизнеса, чтобы еще больше повысить прибыльность и стабильность вашей компании.

Информация выше предоставлена только в образовательных и информационных целях. Он не предназначен для замены профессионального совета и может не подходить для ваших обстоятельств. Если не указано иное, ссылки на сторонние ссылки, услуги или продукты не означают одобрения Yelp.

Как рассчитать норму прибыли

Маржа прибыли любого бизнеса является важным барометром его здоровья и потенциального долголетия. Кроме того, знание нормы прибыли вашего бизнеса позволяет вам принимать обоснованные решения относительно его будущего и целей.

Определение нормы прибыли

Одним из важнейших показателей успешного бизнеса является норма прибыли. Вы должны понимать, что имеется в виду, когда упоминается фраза «маржа прибыли».

Вы должны понимать, что имеется в виду, когда упоминается фраза «маржа прибыли».

Проще говоря, ваша прибыль — это показатель, показывающий, сколько денег приносит бизнес. Он измеряет, насколько эффективно компания использует свои доходы для покрытия своих расходов.

Маржа прибыли бизнеса отражает процент дохода, который остается у вашей компании. Вы можете определить прибыльность своего бизнеса за определенный период времени, зная, как рассчитать его норму прибыли.

Несмотря на то, что некоторые владельцы бизнеса считают, что маржа прибыли — это то же самое, что и чистая прибыль, эти два финансовых термина имеют разные определения. Хотя доходность выражается в виде суммы в долларах после вычитания всех ваших бизнес-расходов из ее доходов, это не процент.

Полезные определения

Некоторые бизнес-термины настолько тесно связаны между собой, что для ясности необходимо выявить их различия.

- Маржа: этот термин применяется к наценке, которую вы добавляете к каждому продукту или услуге, предлагаемой вашим бизнесом, чтобы получать прибыль с каждой продажи.

- Затраты — это итоговая сумма, которую ваш бизнес берет на производство услуги или продукта. Он учитывает стоимость материалов и рабочей силы, а также переменные затраты. Он знает цену и помогает вам в планировании вашей прибыли.

- Доход: при объединении прибыли и затрат получается доход. Это окончательная сумма, которую клиент платит за конкретный продукт или услугу. Используйте эту цифру, чтобы определить успех каждого из ваших предложений.

- Прибыль: вычитая ваши расходы из доходов вашего бизнеса, вы получаете свою прибыль. Вы должны знать прибыль, которую принимает ваш бизнес. Кроме того, чтобы стимулировать рост, ваш бизнес должен постоянно увеличивать прибыль.

Чистая и валовая маржа прибыли: важно знать

Маржу прибыли бизнеса можно разделить на валовую или чистую. Обе метрики полезно знать, потому что они позволяют по-разному оценивать прибыльность.

В качестве меры валовая прибыль помогает определить, насколько хороша отдельная услуга или продукт для вашего бизнеса. Как только он будет рассчитан, вы обнаружите, какие предметы лучше, чем другие.

Как только он будет рассчитан, вы обнаружите, какие предметы лучше, чем другие.

Когда речь идет о рентабельности бизнеса, обычно имеется в виду его чистая прибыль. Однако, чтобы определить прибыльность вашего бизнеса в целом, вам необходимо принять решение о его чистой прибыли. Это измерение сравнивает расходы вашего бизнеса и общий доход.

Как рассчитать норму прибыли

Формула для правильного расчета нормы прибыли вашего бизнеса проста. Это делает его удобным инструментом для получения информации о ваших финансах.

Он состоит из трехэтапного процесса. Во-первых, вам нужно найти чистый доход для вашего бизнеса. Это получается путем вычитания его общих расходов из его доходов.

Затем вы должны разделить свой чистый доход на доход от бизнеса. Наконец, умножьте это число на 100, и у вас останется процент.

Пример из реальной жизни

Понимание нормы прибыли вашего бизнеса необходимо для обеспечения его роста, движения вперед и достижения целей. Знание размера прибыли также полезно, если вы хотите получить бизнес-кредит или участвовать в аналогичной финансовой операции.

Знание размера прибыли также полезно, если вы хотите получить бизнес-кредит или участвовать в аналогичной финансовой операции.

Предположим, вашему предприятию требуется дополнительный капитал для расширения в определенной области. Сбор важных данных для представления потенциальным инвесторам дает им представление о состоянии бизнеса. В этом примере для иллюстрации используются круглые числа.

Расчет валовой прибыли

Использование отчета о прибылях и убытках вашего бизнеса — отличное место для начала. Если ваша компания имеет доход 0 000, но стоимость проданных продуктов или услуг составляет 000 000, это оставляет ее с валовой прибылью в 000 000. Далее

Определить общие расходы

В этом примере ваша заработная плата — которая является наиболее значительным расходом вашего бизнеса, кроме стоимости предоставляемых продуктов или услуг — составляет 000,000. Страховка стоит 8000 долларов, арендная плата — 6000 долларов, а прочие расходные материалы — около 1000 долларов. Это означает, что общие расходы на ваш бизнес составляют 37 000 долларов.

Это означает, что общие расходы на ваш бизнес составляют 37 000 долларов.

Рассчитайте свой чистый доход

Чтобы рассчитать чистый доход вашего бизнеса, вычтите его общие расходы из его дохода. Помните, что эта цифра включает не только операционные расходы для бизнеса (в примере 000) и стоимость продуктов или услуг, которые вы продаете (в примере 000).

Общая сумма расходов вашего предприятия составляет 75 000 долларов США (эксплуатационные расходы плюс стоимость товаров). Поскольку ваш доход составляет 100 000 долларов США, ваш чистый доход составляет 25 000 долларов США.

Далее вам нужно разделить чистую прибыль вашего бизнеса на его выручку. Это означает, что 25 000 долларов чистой прибыли делятся на 100 000 долларов дохода, что равно 0,25.

Наконец, умножьте это число на 100, чтобы получить результат в процентах. 0,25, умноженное на 100, равно 25 процентам. Это означает, что после того, как ваш бизнес оплатит свои расходы, он удерживает 25 процентов своей прибыли.

Для расчета ROE необходимо разделить чистую прибыль на собственный капитал компании.

Для расчета ROE необходимо разделить чистую прибыль на собственный капитал компании.

Они зависят от специфики сферы бизнеса, текущей финансовой ситуации в стране и мире, стоимости товаров/услуг и т.д.

Они зависят от специфики сферы бизнеса, текущей финансовой ситуации в стране и мире, стоимости товаров/услуг и т.д. 3%.

3%. 22%.

22%.