Возможные способы денежных переводов в Россию из-за рубежа

Департамент международного сотрудничества Минобрнауки России информирует о возможных способах беспрепятственных переводов для иностранных студентов, обучающихся в российских вузах.

29.03.2022 154248

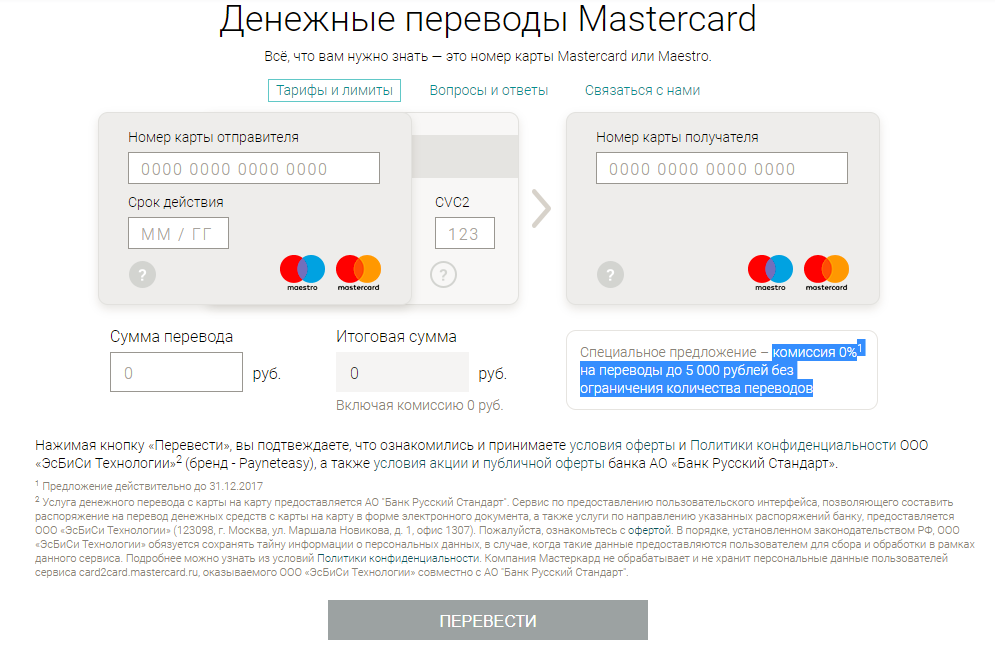

Международные платежные системы Visa и MasterСard объявили о приостановке работы на территории Российского Федерации. В этой связи трансграничные переводы по картам VISA и MasterCard если они эмитированы российскими банками, недоступны. Это касается как оплаты покупок в иностранных интернет-магазинах, так и использования этих карт за рубежом для снятия денег и оплаты покупок.

В России не будут проводиться переводы и платежи с использованием карт VISA и MasterCard, эмитированных иностранными банками. С этих карт в России невозможно снять наличные деньги.

Карты международных платежных систем VISA и MasterCard, выпущенные российскими банками, продолжат работать на территории России в обычном режиме до истечения срока их действия.

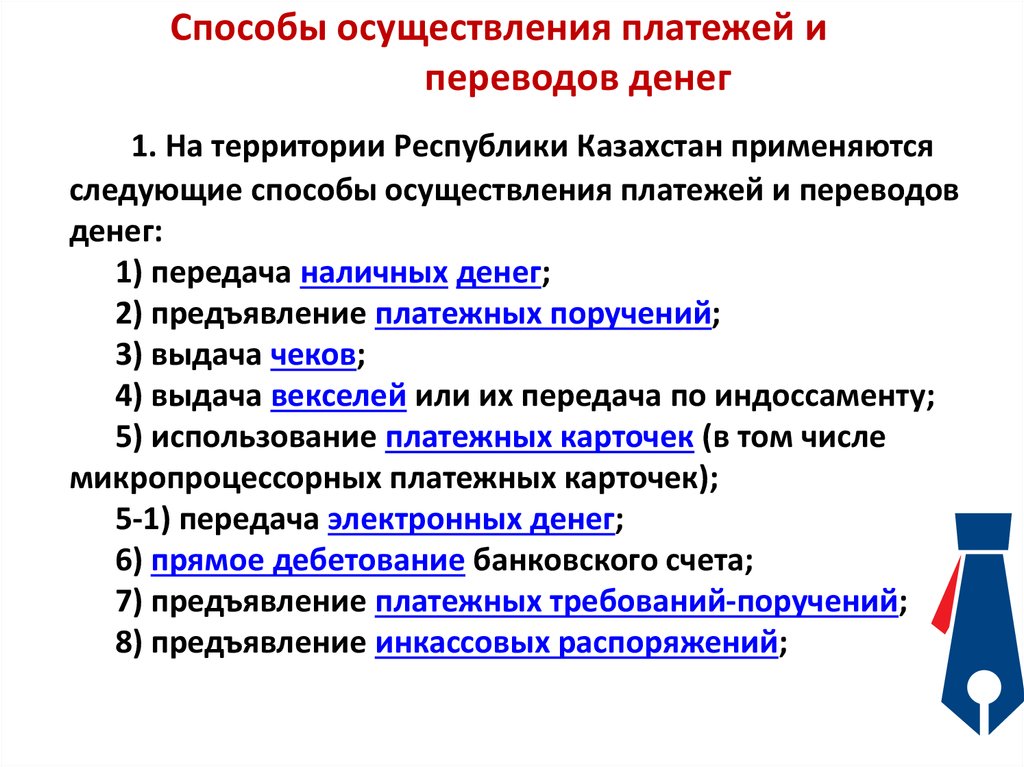

Актуальные способы трансграничного перевода денежных средств в Россию и из России:

- Использование карты «Мир» для тех стран, где она принимается: Турция, Вьетнам, Армения, Белоруссия, Казахстан, Киргизия, Таджикистан, Южная Осетия и Абхазия.

- Использование карт международной платежной системы UnionPay International (Китай).

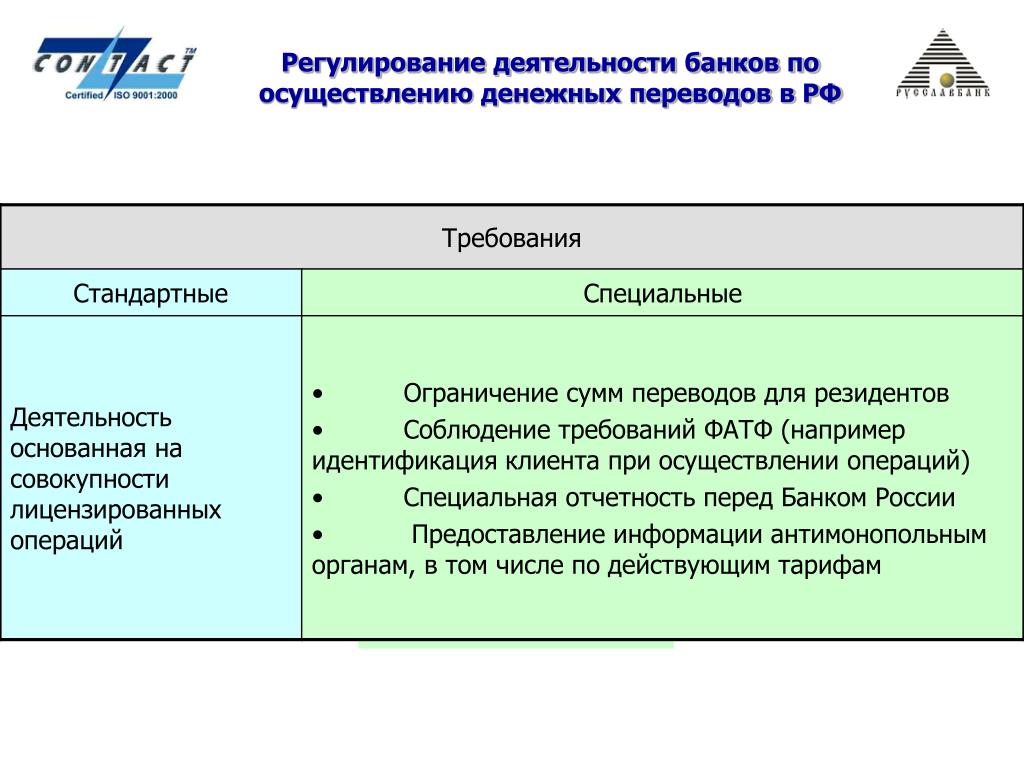

- Классические банковские трансграничные переводы по текущим счетам граждан, за исключением счетов, открытых в российских банках, которые отключены от SWIFT (ВТБ, Банк «Россия», «ФК Открытие», Совкомбанк, Промсвязьбанк и Новикомбанк). Из России можно осуществлять переводы только в страны, не присоединившиеся к санкциям США и ЕС, близким родственникам в размере не более 5000 долларов США в месяц.

- Использование систем денежных переводов, например, Золотая корона и Western Union, однако здесь существуют ограничения по размерам и условиям трансграничного перевода денежных средств, которые нужно уточнять на сайтах этих систем или в отделениях, осуществляющих такие переводы.

Студентам рекомендуется:

1) Открыть счет в любом российском коммерческом банке, который не попал под санкции, но не в Сбербанке, которому закроют корсчета в долларах с 26 марта 2022 года. После открытия счета необходимо в этом банке взять его реквизиты для перевода денег по SWIFT и отправить своим родным, которые могут перевести деньги на этот счет со своего счета в зарубежном банке.

Студент может после получения денег на свой счет в российском банке конвертировать их в рубли и рассчитываться в России картой МИР. 2) Открыть карту UnionPay International (Китай) и передать реквизиты для перевода своим родным.

3) Обратиться в Золотую корону или Western Union и узнать про возможность получения денежного перевода из своей страны.

Виды денежных переводов

Если нужно срочно сделать перевод

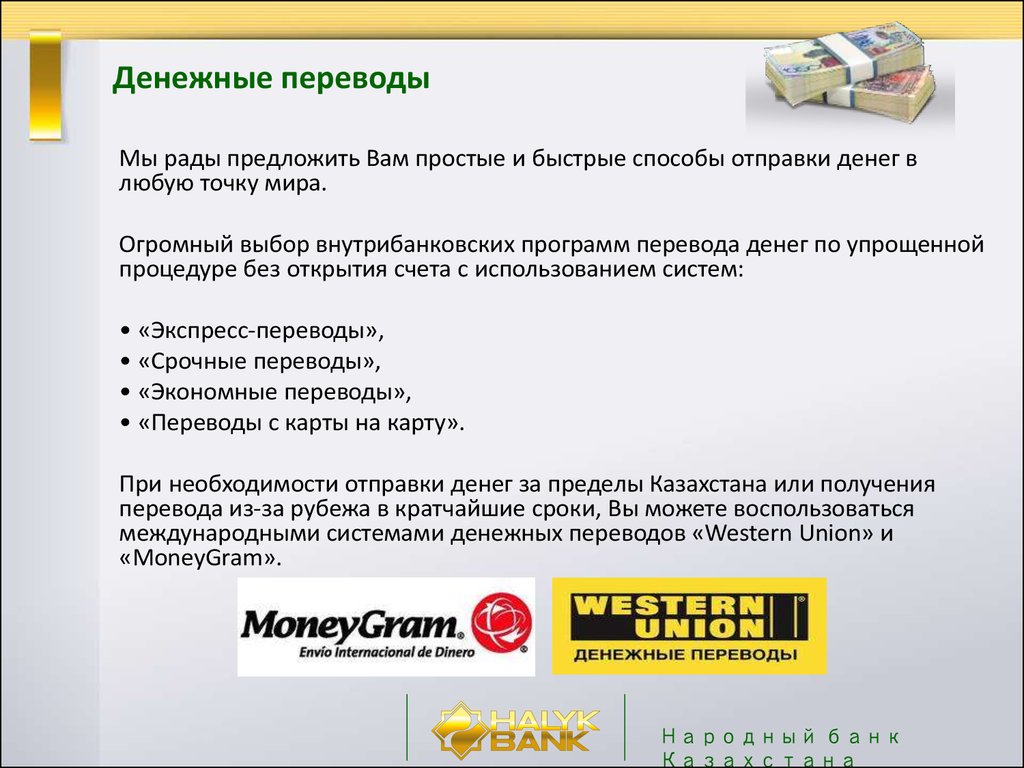

Денежный перевод помогает отправить или получить деньги через казахстанский банк или международную платежную систему. Он пригодится, если надо отправить деньги семье, находящейся в другом городе или стране; помочь ребенку, который учится за границей; срочно передать наличные путешественнику или перевести деньги тому, кто находится в одной с вами стране. Переводы бывают внешние (если вы отправляете деньги из Казахстана за границу, например, в Чехию или Китай) или внутренние (например, если вы отправляете деньги из Астаны в Алматы).

Отправитель переводит деньги получателю через посредника, который снимает за свои услуги плату. Разные посредники переводят ваши деньги получателю с разной скоростью и по разным ценам. Вы можете подобрать ту платежную систему, которая подходит вам лучше всего.

Виды денежных переводов, когда посредником является казахстанский банк:

-

Экспресс-переводы.

Чтобы воспользоваться этой услугой, не надо открывать счет. Процедура будет упрощенной, при этом она доступна только для людей, а не организаций. Экспресс-переводы созданы для отправки денег по Казахстану.

Чтобы воспользоваться этой услугой, не надо открывать счет. Процедура будет упрощенной, при этом она доступна только для людей, а не организаций. Экспресс-переводы созданы для отправки денег по Казахстану. -

Срочные переводы в тенге. Для этого вида перевода и у отправителя, и у получателя должен быть открыт текущий счет в банке. Чтобы перевести деньги, нужно знать номер банковского счета получателя, его ИИН и БИК банка получателя.

-

Международные переводы SWIFT. Аббревиатура SWIFT расшифровывается как «Society for Worldwide Interbank Financial Telecommunications».

В переводе это значит «Сообщество всемирных межбанковских финансовых телекоммуникаций», основной целью которого является передача информации и совершение платежей в международном формате.

В переводе это значит «Сообщество всемирных межбанковских финансовых телекоммуникаций», основной целью которого является передача информации и совершение платежей в международном формате.

Это удобный способ отправить любую сумму денег в любую страну мира. Главное, чтобы банк получателя был подключен к системе SWIFT. Переводы идут от 1 до 3 банковских дней. Чтобы сделать такой перевод, и отправителю, и получателю нужно иметь текущие счета. Отправителю потребуется документ, удостоверяющий личность, а также реквизиты получателя. Кроме того, он должен указать цель отправления денег. -

Переводы с карты на карту Visa to Visa. Удобство этого перевода в том, что он доступен в любое время суток, даже в выходные, когда банки не работают. Чтобы осуществить его, понадобится банкомат или доступ к интернет-банку.

Это может быть карта как казахстанского, так и иностранного банка, главное, чтобы это была VISA, и вы знали номер карты, имя и фамилию получателя. Деньги в этом случае переводятся в течение 3 часов, если это карты VISA одного того же банка, до 1 дня, если это карты разных банков. Но чаще всего деньги поступают в считанные минуты.

Деньги в этом случае переводятся в течение 3 часов, если это карты VISA одного того же банка, до 1 дня, если это карты разных банков. Но чаще всего деньги поступают в считанные минуты.

-

Перевод по коду. Эта услуга позволяет держателям карт отдельных банков переводить деньги через банкомат или портал интернет-банка. Чтобы получить деньги, карта банка не нужна. Необходимо просто знать код, который сообщит отправитель, подойти к банкомату, ввести его и снять деньги. Таким образом можно перевести некрупные суммы, например, суммы до 300 тысяч тенге.

Когда посредник – международная платежная система

-

MoneyGram. У этой компании отделения в 200 странах мира. Деньги можно получить через 10 минут после отправки. Никаких ограничений по сумме перевода нет. Все, что нужно сделать – заполнить форму в отделении MoneyGram или банка и заплатить сумму, которую вы хотите перевести, плюс комиссию (она зависит от направления).

Например, при переводе 1000 долларов США из Казахстана в Россию, комиссия составит 16 долларов США. Многие казахстанские банки работают с этой и другими международными системами, поэтому воспользоваться MoneyGram можно, придя в отделение банка. -

FASTER. Это первая казахстанская система международных денежных переводов. FASTER не требует открытия счета. Отправлять деньги можно между Казахстаном, РФ, Узбекистаном, Кыргызстаном, Украиной, Азербайджаном, Таджикистаном, Беларусью, Арменией, ОАЭ, Грузией, Великобританией, Монголией.

Максимальная сумма денежного перевода – до 3 миллионов тенге или 10 тысяч долларов США. Деньги можно получить через минуту после осуществления перевода. Комиссия составляет 1-2%. Все, что потребуется из документов – оригинал документа, удостоверяющего личность, а также вам необходимо будет знать фамилию, имя, страну и город получателя. Перевод FASTER также можно сделать из отделения банка.

-

WESTERN UNION. Переводы этой системы снабжены контрольным номером денежного перевода, который позволяет быстро найти перевод и проверить его статус. Деньги можно получить через несколько минут после отправки в более чем 200 странах. Иметь счет в банке не потребуется. После отправки средств, вам выдается квитанция, в которой указан 10-значный контрольный номер. Его, а также сумму, страну и город перевода нужно назвать получателю.

Важно помнить:

- Международные системы денежных переводов не требуют от вас открытия текущего счета. Ими пользуются, когда хотят быстро отправить деньги в другую страну.

- Чтобы перевести деньги через банк, в некоторых случаях нужно открывать текущий счет – и отправителю, и получателю.

- Один из самых удобных видов денежных переводов – с карты на карту. Вам не надо идти в банк и тратить свое время.

Как перевести деньги — NerdWallet

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Выберите провайдера и способ перевода, изучите стоимость и соберите необходимую информацию. Не забудьте сохранить квитанцию.

By

Спенсер Тирни

Спенсер Тирни

Старший писатель | Депозитные сертификаты, этическое банковское дело, банковские депозитные счета

Спенсер Тирни (Spencer Tierney) пишет в NerdWallet. Он занимается личными финансами с 2013 года, уделяя особое внимание депозитным сертификатам и другим темам, связанным с банковской деятельностью. Его работы были отмечены, среди прочего, The Washington Post, USA Today, The Associated Press и Los Angeles Times. Он базируется в Беркли, Калифорния.

Он занимается личными финансами с 2013 года, уделяя особое внимание депозитным сертификатам и другим темам, связанным с банковской деятельностью. Его работы были отмечены, среди прочего, The Washington Post, USA Today, The Associated Press и Los Angeles Times. Он базируется в Беркли, Калифорния.

Обновлено

Под редакцией Alice Holbrook

Alice Holbrook

Назначенный редактор | Покупка жилья, сберегательные и банковские продукты

Элис Холбрук редактирует материалы о покупке жилья в NerdWallet. Она освещала темы личных финансов почти десять лет и ранее работала в банковской и страховой командах NerdWallet, а также работала в копировальном отделе. Она живет в Анн-Арборе, штат Мичиган.

Отзыв Кэтлин Бернс Кингсбери

Кэтлин Бернс Кингсбери

Эксперт и тренер по психологии богатства Кэтлин Бернс Кингсбери, основательница KBK Wealth Connection и ведущая подкаста Breaking Money Silence, является автором и докладчиком, публикуемым на международном уровне. Как эксперт по финансовой психологии, Кэтлин появлялась на телевидении, а ее работы освещались в The New York Times, The Wall Street Journal, PBS NewsHour, журнале Money, Today Money, Forbes и CNBC. Кэтлин работала адъюнкт-преподавателем в Высшей школе Маккаллума в Университете Бентли с 2009 года.до 2019 года и в настоящее время преподает в колледже Шамплейн.

Как эксперт по финансовой психологии, Кэтлин появлялась на телевидении, а ее работы освещались в The New York Times, The Wall Street Journal, PBS NewsHour, журнале Money, Today Money, Forbes и CNBC. Кэтлин работала адъюнкт-преподавателем в Высшей школе Маккаллума в Университете Бентли с 2009 года.до 2019 года и в настоящее время преподает в колледже Шамплейн.

В NerdWallet наш контент проходит строгую редакционную проверку

. Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Денежный перевод может быть быстрым способом перевода больших сумм денег в США и за границу. Вот краткое руководство о том, как перевести деньги.

+ См. сводку шагов

1. Решите, какого провайдера использовать. Банки и компании, занимающиеся денежными переводами, предлагают банковские переводы. 2. Соберите информацию. Для начала вам потребуется имя получателя, его местоположение и информация о банковском счете. 3. Проверьте стоимость и выберите способ перевода. С вас может взиматься разная сумма за отправку онлайн и лично. 4. Читайте мелкий шрифт. Вы имеете законное право запросить подробности. 5. Внимательно заполните форму. Ошибки могут сорвать ваш перевод. 6. Сохраните чек. В нем есть полезная информация на случай, если возникнут проблемы с переводом.

1. Решите, к какому поставщику услуг вы будете обращаться.

При банковских переводах участвуют как финансовые учреждения отправителя, так и получателя. Переводы в США могут быть обработаны в тот же день, но ожидайте, что международные переводы займут как минимум несколько дней.

Небанковские поставщики денежных переводов

Такие компании, как Western Union, позволяют вам переводить средства в США или за границу. Вы можете переводить деньги между банковскими счетами, отправлять наличные для получения и, в некоторых случаях, оплачивать счета с помощью банковских переводов. Переводы могут занять от нескольких минут до нескольких дней, в зависимости от услуги и способа доставки.

Электронный перевод является безотзывным, а перевод наличными может быть анонимным, поэтому никогда не отправляйте средства никому, кого вы плохо знаете. У Федеральной торговой комиссии есть советы, как избежать мошенничества с банковскими переводами.

Текущий счет

APY

N/A

Ежемесячная плата

$ 0

Проверка.

3,30%Ваша годовая процентная доходность может достигать 3,30% на основе следующих комбинированных вознаграждений по ставкам: прямые депозиты (не включая внутрибанковские переводы с другого счета) на общую сумму 1500 долларов США или более каждый месяц будут приносить 0,40%. Для применения оставшихся условий процентной ставки требуется соответствующий прямой депозит. Десять (10) транзакций в точках продаж в месяц с использованием вашей дебетовой карты Rewards Checking Visa® для обычных ежедневных покупок на сумму не менее 3 долларов США за транзакцию или при регистрации в программе агрегации счетов/менеджера личных финансов (PFM) заработают 0,30%; поддержание среднего дневного баланса не менее 2500 долларов США в месяц на счете Axos Self Directed Trading Invest принесет 1,00%; поддержание среднего дневного баланса не менее 2500 долларов в месяц на счете Axos Managed Portfolio Invest принесет 1,00%; и внесение ежемесячного платежа по открытому потребительскому кредиту Axos Bank (за исключением коммерческих и бизнес-кредитов) путем перевода с вашего расчетного счета Rewards, принесет максимум 0,60%.

Для применения оставшихся условий процентной ставки требуется соответствующий прямой депозит. Десять (10) транзакций в точках продаж в месяц с использованием вашей дебетовой карты Rewards Checking Visa® для обычных ежедневных покупок на сумму не менее 3 долларов США за транзакцию или при регистрации в программе агрегации счетов/менеджера личных финансов (PFM) заработают 0,30%; поддержание среднего дневного баланса не менее 2500 долларов США в месяц на счете Axos Self Directed Trading Invest принесет 1,00%; поддержание среднего дневного баланса не менее 2500 долларов в месяц на счете Axos Managed Portfolio Invest принесет 1,00%; и внесение ежемесячного платежа по открытому потребительскому кредиту Axos Bank (за исключением коммерческих и бизнес-кредитов) путем перевода с вашего расчетного счета Rewards, принесет максимум 0,60%.

Ежемесячная плата

$0

2. Соберите информацию

Если вы используете свой банк для перевода денег, убедитесь, что у вас есть:

Удостоверение личности государственного образца и/или доступ к онлайн-счету.

Счет пополнен как минимум на сумму, которую вы хотите отправить.

Номер банковского счета (указан в банковской выписке, чеке или в вашем онлайн-аккаунте).

Полное имя и контактная информация получателя.

Название банка-получателя, адрес и номер телефона.

Транзитный номер банка-получателя или эквивалент.

Где его найти

В США это девятизначный код, называемый маршрутным транзитным номером Американской банковской ассоциации, который можно узнать здесь или у получателя.

За границей это идентификационный код банка, например SWIFT-код. SWIFT, или Общество всемирных межбанковских финансовых телекоммуникаций, использует восьми- или 11-символьный код, который идентифицирует определенные банки на международном уровне и имеет стандартный формат идентификационного кода банка. Спросите у получателя этот код или найдите его в Интернете.

Небанковским поставщикам может не потребоваться информация о банковском счете, в зависимости от выбранного вами варианта доставки, но им потребуется имя и местонахождение получателя.

3. Проверьте стоимость и выберите способ перевода

Ваш банк или небанковский провайдер может позволить вам отправить банковский перевод несколькими способами, например через Интернет, по телефону или в отделении банка. Методы могут различаться по стоимости, поэтому сравните цены, прежде чем принимать решение.

Средняя стоимость в банках составляет 25 долларов за отправку внутри страны и 45 долларов за границу. У многих небанковских провайдеров есть онлайн-инструменты, позволяющие оценить стоимость банковского перевода перед отправкой.

» Не уверены, нужен ли вам банковский перевод? Ознакомьтесь с другими способами отправки денег

4. Ознакомьтесь с мелким шрифтом

Перед отправкой международных переводов вы имеете право в соответствии с федеральным законом запросить подробную информацию об обменном курсе, общих сборах и налогах, взимаемых всеми сторонами, дата доставки и сумма, которую предполагается доставить за границу (отдельно от сборов).

5. Внимательно заполните форму

Независимо от того, говорите ли вы с сотрудником банка или заполняете форму онлайн, будьте точны при предоставлении необходимой информации. Имя с ошибкой или недостающая цифра могут помешать получателю получить деньги.

6. Сохраните квитанцию

Получите подтверждение перевода в квитанции, которая должна включать номер транзакции, чтобы вы могли сохранить ее и обратиться к конкретному переводу, если возникнут проблемы.

Об авторе: Спенсер Тирни — писатель и специалист NerdWallet по депозитным сертификатам. Его работы были отмечены USA Today и Los Angeles Times. Читать дальше

Аналогичная заметка…

Найдите лучший расчетный счет

Просмотрите подборку лучших расчетных счетов NerdWallet.

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

Денежный перевод Zelle: что это такое и как им пользоваться

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

By

Шанель Бессетт

Шанель Бессетт

Ведущий писатель/пресс-секретарь | Банковское дело, расчетные счета, наличные Управленческие счета

Шанель Бессетт — специалист по личным финансам в NerdWallet, посвященный банковскому делу. Ранее она работала в Fortune, Forbes и Reno Gazette-Journal. Она также является представителем банковской команды, и ее опыт освещался в The New York Times, Vox и Apartment Therapy.

Ранее она работала в Fortune, Forbes и Reno Gazette-Journal. Она также является представителем банковской команды, и ее опыт освещался в The New York Times, Vox и Apartment Therapy.

Обновлено

Под редакцией Кэролин Кимбалл

Кэролайн Кимбалл

Назначенный редактор – Банковское дело | Los Angeles Times, Сан-Хосе Mercury News

Каролин работала в редакциях по всей стране в качестве репортера и редактора. Ее интересы включают личные финансы, научно-фантастические романы и нелепые бродвейские мюзиклы.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Вот список наших партнеров и вот как мы зарабатываем деньги.

Несмотря на то, что существует множество служб одноранговых переводов, Zelle чаще всего интегрируется с банками. Читайте дальше, чтобы узнать больше об этой услуге денежных переводов и о том, что вам следует учитывать, если вы думаете об ее использовании.

Что такое Zelle?

Zelle — это одноранговая, или P2P, служба денежных переводов, которая позволяет людям отправлять и получать деньги друг от друга через подключенные банковские счета. Большинство крупных банков и кредитных союзов являются частью сети Zelle, и после того, как вы зарегистрируетесь, вам просто понадобится адрес электронной почты или номер телефона, чтобы отправлять и получать деньги в электронном виде.

Zelle стоит что-нибудь?

Zelle не взимает комиссию за отправку и получение денег. Однако на своем сайте компания рекомендует клиентам дважды проверить, не взимает ли их банк комиссию.

Преимущества использования Zelle

Бесплатно. Zelle не взимает комиссию за отправку или получение денег, и маловероятно, что ваш банк взимает с вас комиссию за использование этой услуги. Однако компания рекомендует проверить в своем банке или кредитном союзе, чтобы убедиться в отсутствии дополнительных комиссий.

Быстрые денежные переводы. Переводы Zelle обычно поступают в течение нескольких минут, поэтому деньги могут быстро переходить из рук в руки.

Удобство безналичного расчета. Ежедневные действия, такие как оплата коммунальных услуг, оплата бензина и счетов в ресторане, становятся намного проще и быстрее, когда вам не нужно каждый раз бежать к банкомату.

Совместимость с различными банками и кредитными союзами. Если у вас есть счет в Wells Fargo и вам нужно отправить половину арендной платы соседу по комнате, который использует Ally Bank, не беспокойтесь. У Zelle есть огромный список банков-партнеров и кредитных союзов, которые могут беспрепятственно отправлять деньги друг другу. Если ваш банк или кредитный союз не использует Zelle, у вас также есть возможность использовать приложение Zelle и подключить дебетовую карту.

Если ваш банк или кредитный союз не использует Zelle, у вас также есть возможность использовать приложение Zelle и подключить дебетовую карту.

Что следует учитывать при использовании Zelle

Клиенты не могут использовать Zelle со счетами в международных банках. Чтобы использовать Zelle, отправитель и получатель должны иметь банковские счета в США.

Пользователи Zelle должны быть особенно осторожны при отправке платежей. При использовании Zelle бремя защиты ваших денег ложится на вас, пользователя. Zelle рекомендует относиться к услуге Zelle как к наличным деньгам: отправляйте деньги только тем, кому вы доверяете, убедитесь, что контактная информация вашего получателя верна, прежде чем отправлять деньги, и остерегайтесь мошенничества. Если вы хотите отправить деньги кому-то, кого вы не знаете, и вы опасаетесь, что можете не получить то, за что платите, вы можете вместо этого заплатить кредитной картой, поскольку кредитные карты обычно имеют больше встроенных средств. -в защите покупателя.

-в защите покупателя.

Для использования Zelle обычно требуется смартфон. Если ваш банк или кредитный союз предлагает Zelle, вы сможете использовать настольный веб-браузер для доступа к своему банковскому счету и использования этой услуги. Если ваш банк или кредитный союз не предлагает Zelle, вам нужно будет использовать приложение Zelle, для которого требуется смартфон.

Невозможно подключить кредитную карту. Venmo — конкурирующая служба P2P-переводов — позволяет пользователям привязывать кредитные карты и использовать их для оплаты людям за комиссию в размере 3%. Возможность использовать кредитную карту может быть дорогой, но она также может быть удобной, если на вашем банковском счете недостаточно наличных денег.

Как зарегистрироваться в Zelle?

Чтобы использовать Zelle, отправитель и получатель должны зарегистрироваться в Zelle через свой банковский счет или с помощью приложения Zelle. Этот процесс довольно прост: Zelle запросит основную информацию, такую как номер телефона и/или учетную запись электронной почты, и проведет вас через процесс регистрации.

Чтобы воспользоваться этой услугой, не надо открывать счет. Процедура будет упрощенной, при этом она доступна только для людей, а не организаций. Экспресс-переводы созданы для отправки денег по Казахстану.

Чтобы воспользоваться этой услугой, не надо открывать счет. Процедура будет упрощенной, при этом она доступна только для людей, а не организаций. Экспресс-переводы созданы для отправки денег по Казахстану. В переводе это значит «Сообщество всемирных межбанковских финансовых телекоммуникаций», основной целью которого является передача информации и совершение платежей в международном формате.

В переводе это значит «Сообщество всемирных межбанковских финансовых телекоммуникаций», основной целью которого является передача информации и совершение платежей в международном формате.

Деньги в этом случае переводятся в течение 3 часов, если это карты VISA одного того же банка, до 1 дня, если это карты разных банков. Но чаще всего деньги поступают в считанные минуты.

Деньги в этом случае переводятся в течение 3 часов, если это карты VISA одного того же банка, до 1 дня, если это карты разных банков. Но чаще всего деньги поступают в считанные минуты.