Кредиты для бизнеса в Нижнем Новгороде, взять кредит на бизнес с нуля, условия кредитов на развитие и покупку малого бизнеса, ИП

- Главная

- Кредиты для бизнеса

- Нижний Новгород

Список кредитов для бизнеса в банках Нижнего Новгорода, сегодня их 77. Выгодные предложения на открытие и покупку малого и среднего бизнеса с нуля. Процентные ставки и другие условия кредитов на открытие, развитие бизнеса в Нижнем Новгороде.

- Все

- Овердрафт

- На инвестиции

- На пополнение ОС

- Для ИП

Подобрать кредит на бизнес в Нижнем Новгороде

Найдено 77 кредитов для бизнеса в Нижнем Новгороде

Обновлено 20.06.2023

Лучшие предложения по Кредитам для бизнеса

На любые бизнес-цели без залога

от 12.5 %

годовых

до 300 млн

cумма

до 60

месяцев

Подать заявку

Бизнес-Ипотека

Ставка

от 10.5 %годовых

Платеж

от 117 776/мес

на 48 месяцев

Лиц. № 1326

№ 1326

Рефинансирование

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 1000

Инвестиционный

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 3292

Аккредитивы

Ставка

от 0.01 %годовых

Платеж

от 95 853/мес

на 48 месяцев

Лиц. № 1481

Кредит на Проект

Ставка

от 12.5 %годовых

Платеж

от 122 268

на 48 месяцев

Лиц. № 1481

Инвестиционный кредит

Ставка

от 13 %годовых

Платеж

от 123 406/мес

на 48 месяцев

Лиц. № 1481

Легквайринг

Ставка

от 0.01 %годовых

Платеж

от 95 853/мес

на 48 месяцев

Лиц. № 2272

Инвестиционный кредит

Ставка

от 10. 25 %

25 %годовых

Платеж

от 117 221/мес

на 48 месяцев

Лиц. № 2272

Рефинансирование

Ставка

от 10.25 %годовых

Платеж

от 117 221/мес

на 48 месяцев

Лиц. № 2272

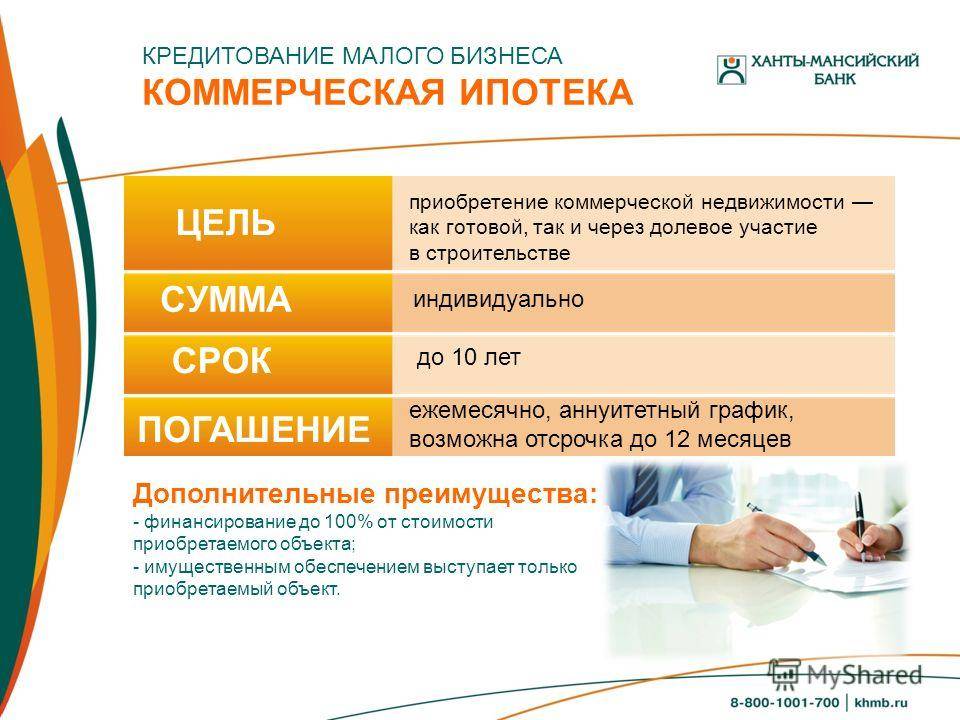

Коммерческая ипотека

Ставка

от 10.25 %годовых

Платеж

от 117 221/мес

на 48 месяцев

Лиц. № 2272

Бизнес-ипотека

Ставка

от 3 %годовых

Платеж

от 101 818/мес

на 48 месяцев

Лиц. № 2312

Рефинансирование

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 354

Кредит для бизнеса

Ставка

от 4.4 %годовых

Платеж

от 104 689/мес

на 48 месяцев

Лиц. № —

Овердрафт для бизнеса

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 3251

№ 3251

Бизнес-привилегия

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 429

Экспресс-гарантии

Ставка

от 10 %годовых

Платеж

от 116 668

на 48 месяцев

Лиц. № 1637

Инвестиционный кредит

Ставка

от 10.5 %годовых

Платеж

от 117 776/мес

на 48 месяцев

Лиц. № 1637

Инвестиционный

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 708

Кредит «Доступный»

Ставка

от 13.5 %годовых

Платеж

от 124 551/мес

на 48 месяцев

Лиц. № 708

Инвестиции

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 1885

Старт-ап

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 1885

№ 1885

Кредит на госконтракт

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 2440

Бизнес-ломбард

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 2440

Рефинансирование

Ставка

от 10 %годовых

Платеж

от 116 668/мес

на 48 месяцев

Лиц. № 3255

Обновлено 19.06.2023Кредиты для бизнеса в Нижнем Новгороде от Банков, находящихся в реестре кредитных opгaнизaций Бaнкa Poccии.

ТОП Банков, выдающих кредиты для бизнеса в Нижнем Новгороде

| Банк | Минимальная ставка | Срок кредита для бизнеса | Сумма |

|---|---|---|---|

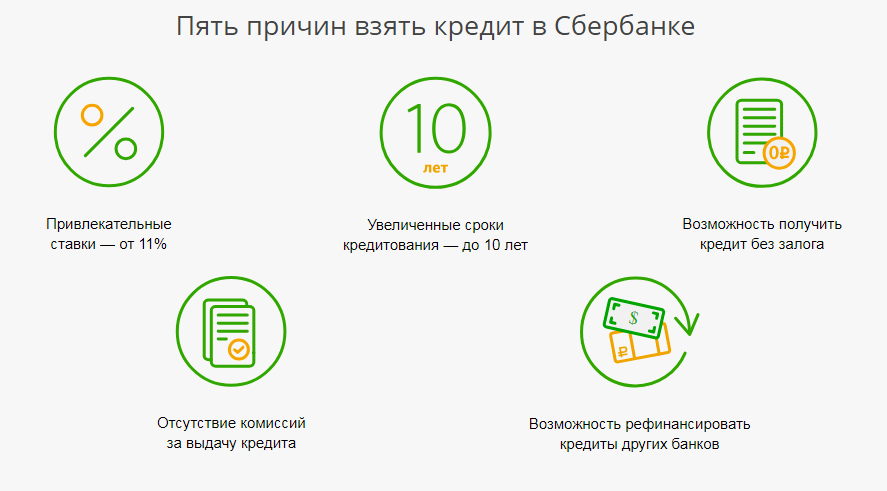

| Альфа-Банк | от 12.5% | до 60 месяцев | до 300 млн руб |

| Банк ВТБ | до 11.5% | до 120 месяцев | до 1 млрд руб |

| РНКБ | до 11% | до 120 месяцев | до 2 млрд руб |

| Райффайзенбанк | до 10. 75% 75% | до 120 месяцев | до 200 млн руб |

| СберБанк | от 0.01% | от 1 месяца | без ограничений |

| Росбанк | от 0.01% | до 360 месяцев | без ограничений |

| Россельхозбанк | от 1% | до 120 месяцев | до 1 млрд руб |

| Банк ДОМ.РФ | от 3% | до 180 месяцев | до 500 млн руб |

| Тинькофф Банк | от 3.9% | до 60 месяцев | до 5 млн руб |

| Газпромбанк | от 4% | до 60 месяцев | до 7 млн руб |

Взять кредит на бизнес в банках Нижнего Новгорода

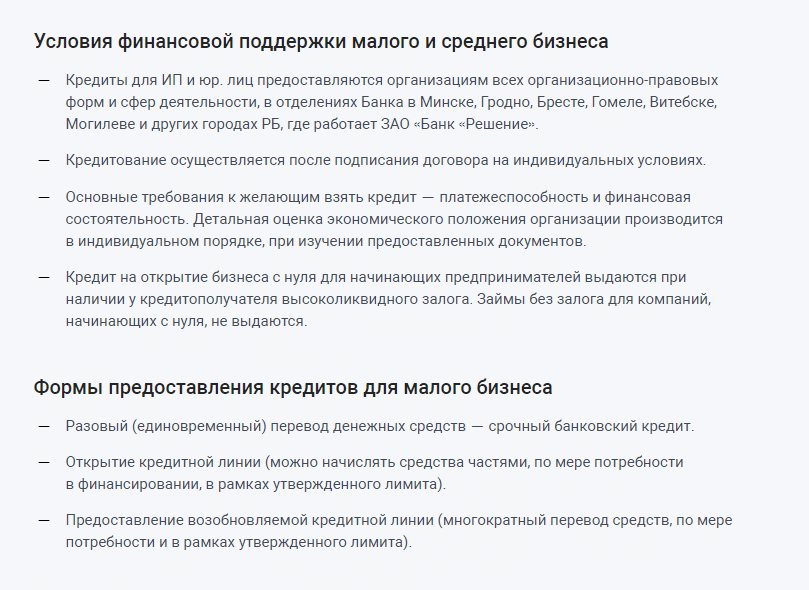

Кредиты малому бизнесу с нуля, а также любые другие кредиты для ИП и юридических лиц существенно отличаются от потребительского кредитования. Процентные ставки ниже, календарь выплат долга можно согласовать с банковскими работниками. Например, выплачивать не ежемесячно, а ежеквартально (зависит от времени получения выручки).

Из минусов – получить кредит быстро (а тем более срочно) не получится.

Какие кредиты для бизнеса предлагают банки в Нижнем Новгороде?

Самый популярный продукт – кредит на бизнес с нуля. Сумма кредита будет зависеть от размера личного капитала владельца бизнеса. Если нужна небольшая сумма, можно рассмотреть вариант с потребительским кредитом, а не целевой бизнес-кредит. Так пакет документов сократится до минимального. Сейчас банки предлагаю такие программы:

- кредит малому и среднему бизнесу. На развитие уже существующих компаний.

- на покупку оборудования, транспорта или другого имущества. Обеспечением выступает залог купленного имущества. Выделяемая сумма зависит от прибыльности организации за предыдущий год.

- коммерческую ипотеку. Для приобретения технических помещений. Покупаемая недвижимость оформляется в залог, как и в случае с обычной ипотекой.

Как выбрать кредит для бизнеса на сайте mainfin.

ru?

ru?После ввода нужной суммы и срока кредитования, калькулятор покажет все доступные предложения и рассчитает суммы переплаты за использование денег, а также ежемесячные платежи. Оптимизировать поиск кредита на покупку бизнеса в Нижнем Новгороде или других бизнес-кредитов можно с помощью дополнительных параметров. Можно отобрать предложения:

- без страхования;

- без залога;

- с быстрой обработкой заявки (экспресс-кредиты, кредиты на крупные суммы).

Подробнее об описанных типах бизнес-кредитов читайте в разделе «Популярное».

Категории кредитов

Расчет кредита

Хочу взять кредит на бизнес. Как собрать документы и не сойти с ума?

Иллюстрация Дины Ли специально для Informburo.kz

Прежде, чем получить кредит, нужно собрать определённый пакет документов. На этом этапе даже у опытных предпринимателей возникают вопросы. Мы обратились к экспертам по кредитованию малого и среднего бизнеса АТФБанка, чтобы выяснить, какие данные нужны банку, и как правильно оформить документы.

Какие документы требуются?

Чтобы узнать это, можно сходить на консультацию в банк или пригласить кредитного менеджера банка на место бизнеса для получения полной консультации, чтобы не допустить ошибок и не тратить время зря. Особенно это касается начинающих предпринимателей, которые берут кредит впервые. На консультации вы сможете описать потребности и специфику бизнеса, а кредитный консультант поможет разобраться в тонкостях подачи заявки, подскажет, какая программа кредитования вам подходит, и какие документы нужно собрать. Если времени на консультацию нет, можно позвонить или поискать список необходимых документов на сайте банка.

АТФБанк, например, активно использует индикативное рассмотрение заявок, то есть при максимальной скорости рассмотрения и минимальном пакете документов банком принимается решение об одобрении/отказе в кредите юридическому лицу, что позволяет сэкономить время как клиента, так и сотрудников банка.

Для первичного рассмотрения необходимо заполнить заявку и предоставить информацию из финансовой отчётности за несколько предыдущих периодов (без детализации), информацию о залоговом имуществе, основные параметры сделки и запрашиваемые условия финансирования.

Читайте также:

Хочу взять кредит на бизнес. Как повысить шансы на его получение?Есть ли какой-то минимальный обязательный пакет документов, который точно попросят в банке?

За консультацией следует этап первичного сбора документов. Процесс кредитования бизнеса требует индивидуального подхода. В зависимости от сферы деятельности и цели кредита список необходимых документов может дополняться, но есть и универсальный список:

1. Заявление и анкета на получение кредита (по форме банка)

В анкете-заявлении необходимо указать паспортные и контактные данные, а также краткие сведения о компании (номера расчётного и валютного счетов, вид деятельности, количество сотрудников). В анкете также нужно обозначить цель, размер и метод погашения кредита и описать предыдущую кредитную историю компании.

2. Согласие на получение отчётов из Первого кредитного бюро (по форме банка)

В Согласии значится полное наименование компании, место её нахождения, регистрационный номер в соответствии со справкой или свидетельством о государственной регистрации юридического лица, бизнес-идентификационный номер. Этим документом предприниматель подтверждает, что информация о его финансовых обязательствах может быть передана в Первое кредитное бюро или запрошена оттуда при необходимости.

Этим документом предприниматель подтверждает, что информация о его финансовых обязательствах может быть передана в Первое кредитное бюро или запрошена оттуда при необходимости.

3. Учредительные документы, определяющие правовой статус компании

К ним относятся свидетельство о гос. регистрации, патент, лицензия, устав, учредительный договор. Эти документы – аналог удостоверения личности компании.

- Свидетельство о государственной регистрации выдают в ЦОНе, когда вы открываете бизнес.

- Устав – свод правил, которые регулируют организацию деятельности (каждая компания пишет самостоятельно).

- Патент – охранный документ, который удостоверяет исключительное право на пользование каким-либо изобретением или полезной моделью.

- Лицензия – документ, который разрешает заниматься определённым видом деятельности. Есть целый список лицензируемых видов деятельности, получить лицензию можно онлайн и делать это, как и в случае с патентом, нужно, когда вы только открыли бизнес.

Вести бизнес без лицензии незаконно.

Вести бизнес без лицензии незаконно. - Учредительный договор заключается между учредителями юридического лица при его создании. В учредительном договоре определяется порядок совместной деятельности, условия и порядок распределения между участниками прибыли и убытков, управления деятельностью юридического лица, выхода учредителей из его состава. Если вы

Бухгалтерский баланс, отчёт о прибылях и убытках, отчёт о движении денежных средств. Эти данные предоставляет бухгалтер.

5. Бизнес-план

Его нужно будет составить самостоятельно. Как правило, у банков нет единой формы для составления бизнес-плана, потому что деятельность и цели каждой компании индивидуальны. Подробнее о бизнес-плане читайте ниже.

6. Документы на залоговое имущество (если вы собираетесь взять залоговый кредит)

Чтобы оформить кредит под залог, нужно предоставить документы, подтверждающие право собственности на залоговое имущество. Для объектов недвижимости – любые правоустанавливающие документы на недвижимое имущество, для автотранспорта – копии технического паспорта транспортного средства.

Для объектов недвижимости – любые правоустанавливающие документы на недвижимое имущество, для автотранспорта – копии технического паспорта транспортного средства.

На основании этой информации кредитный менеджер составляет экспертное заключение. Кредитный комитет анализирует его и принимает индикативное решение: одобрить заявку или нет.

Совет:

Чтобы оценить предварительные шансы на кредит, принесите на первую консультацию в банке финансовые и залоговые документы. Кредитный консультант, взглянув на них, посоветует, в каком направлении стоит двигаться дальше.

С чего начать при сборе документов? На что уйдёт больше времени и сил?

Начинать стоит с финансовых документов, отчётов и показателей. Чем раньше и правильнее вы их подготовите, тем быстрее пойдёт процесс получения кредита. Именно на финансовые показатели банки обращают больше всего внимания, потому что они помогают понять: насколько ваш бизнес успешен и перспективен, сможете ли вы погасить кредит. Как правило, банки просят предоставить информацию за три года. Если ваша компания на рынке меньше трёх лет, нужно будет собрать данные за весь период работы.

Как правило, банки просят предоставить информацию за три года. Если ваша компания на рынке меньше трёх лет, нужно будет собрать данные за весь период работы.

Какие именно финансовые документы понадобятся?

Нужно будет подготовить бухгалтерский баланс, отчёт о прибыли и убытках и отчёт о движении денежных средств. Если вы ведёте бизнес честно и прозрачно, проблем на этом этапе возникнуть не должно. Бухгалтер обязан вести учёт средств, и остаётся только свести все данные воедино. Финансовые документы должны рассказывать о балансе компании, среднемесячном доходе, чистой и валовой прибыли.

Если же вы предоставите неполный пакет финансовых документов, или по каким-либо причинам у банка возникнут сомнения, у вас могут запросить бухгалтерские справки и дополнения. На этапе рассмотрения финансовых показателей многое зависит от компетентности и добросовестности бухгалтера.

Читайте также:

Хочу открыть бизнес в Казахстане. Сколько потребуется денег?Зачем банку бизнес-план?

Если говорить простым языком, банк – это тоже бизнес-компания, только продаёт она деньги. Для банка важна возвратность средств, иначе в работе нет смысла. Бизнес-план отражает намерения заёмщика, рассказывает, куда он потратит деньги, и как они окупятся. Особенно важная часть бизнес-плана – финансовый план, в котором нужно рассчитать рентабельность бизнеса на период кредитования, а также предусмотреть возможные риски. Кстати, о том, как составить финансовый план, вас бесплатно могут проконсультировать сотрудники АТФБанка, если решите брать кредит под бизнес там.

Для банка важна возвратность средств, иначе в работе нет смысла. Бизнес-план отражает намерения заёмщика, рассказывает, куда он потратит деньги, и как они окупятся. Особенно важная часть бизнес-плана – финансовый план, в котором нужно рассчитать рентабельность бизнеса на период кредитования, а также предусмотреть возможные риски. Кстати, о том, как составить финансовый план, вас бесплатно могут проконсультировать сотрудники АТФБанка, если решите брать кредит под бизнес там.

Стандартный бизнес-план должен включать такие разделы:

1. Резюме проекта

В резюме нужно кратко прописать цель кредита, сумму, необходимую для реализации, срок окупаемости, привести таблицу освоения средств.

2. Исполнитель проекта

Рассказ о компании: характеристика предприятия, основные виды деятельности, руководство предприятия.

3. Цель и суть проекта

Важно описать преимущества реализации проекта (экономические и социальные выгоды), сделать SWOT-анализ.

4. Маркетинг

В этом разделе важно указать, какое место на рынке занимает ваша компания, описать производимый продукт, рассказать о цене реализации и структуре ценообразования, описать общую стратегию продвижения, объём и обоснование рекламного и PR-бюджета.

5. Производственная программа

Здесь нужно представить схему производства и производственные мощности компании, технические характеристики продукта, обеспеченность кадрами, а также производственный план реализации проекта.

6. Институциональные аспекты

Раздел, который содержит полное наименование предприятия, форму организации предприятия (государственное/частное),структуру предприятия (штабная, линейная),краткую характеристику управленческого персонала (резюме руководителей – президент, финансовый директор, технический директор, коммерческий директор, главный бухгалтер), общую характеристику потенциала предприятия.

7. Финансовое обоснование

Или финансовый план, о котором шла речь выше. Он должен включать: расчёт общих затрат, предполагаемое финансирование проекта, расчёт производственных издержек, финансовый анализ проекта, описание текущего финансового состояния компании.

Он должен включать: расчёт общих затрат, предполагаемое финансирование проекта, расчёт производственных издержек, финансовый анализ проекта, описание текущего финансового состояния компании.

Если вы берёте кредит для пополнения оборотных средств, из бизнес-плана можно исключить описание маркетинговой стратегии, производственной программы и институциональных аспектов.

Бизнес-план обязательно заверяется печатью и подписью первого руководителя. Для ускорения работы необходимо предоставлять электронную версию бизнес-плана и расчётов.

Что такое залоговые документы и почему они важны?

Если вы берёте долгосрочный кредит на крупную сумму, банк перестраховывает себя и просит внести залог. Залогом считается любое движимое и недвижимое имущество, равноценное сумме кредита. И, конечно же, вы должны подтвердить, что являетесь законным владельцем имущества (квартиры, жилого дома, производственной базы, оборудования, автотранспорта и пр.), которое оформляете в залог.

Для объектов недвижимости – это свидетельство о государственной регистрации права собственности, для автотранспорта – копии паспорта транспортного средства. Также в качестве залоговых документов принимаются договоры купли-продажи. Если имущество приобреталось в браке, необходимо оформить нотариально заверенное согласие супруга на залог.

Также в качестве залоговых документов принимаются договоры купли-продажи. Если имущество приобреталось в браке, необходимо оформить нотариально заверенное согласие супруга на залог.

Но есть и варианты беззалоговых кредитов. Как правило, это небольшие и краткосрочные займы, которые предоставляются только для пополнения оборотных средств компании. Например, АТФБанк выдает Овердрафт кредиты в срок до 45 дней. Основываясь на финансовых показателях вашего бизнеса и оборотах по счетам, специалисты АТФБанка посчитают, на какую сумму займа вы можете рассчитывать.

Кто может помочь предпринимателю со сбором документов?

Собрать и правильно оформить все нужные финансовые данные, конечно же, поможет бухгалтер. Составить бизнес-план можно и самостоятельно. Но чтобы избежать ошибок, особенно в финансовом плане, лучше обратиться к специалисту: наёмному консультанту или финансисту. Кроме того, помочь могут и сотрудники банка.

Сколько времени занимает сбор документов и рассмотрение заявки?

Это зависит от самого клиента. Если вы ведёте бизнес добросовестно, все финансовые и учредительные документы в порядке, и их не нужно собирать с нуля, то на сбор уйдёт гораздо меньше времени. Сколько времени займёт рассмотрение заявки, зависит, соответственно, от банка.

Если вы ведёте бизнес добросовестно, все финансовые и учредительные документы в порядке, и их не нужно собирать с нуля, то на сбор уйдёт гораздо меньше времени. Сколько времени займёт рассмотрение заявки, зависит, соответственно, от банка.

Например, за счёт оптимизации внутренних бизнес-процессов по рассмотрению кредитных заявок менеджерам АТФБанка удалось значительно сократить сроки: для ИП и малого бизнеса со стандартных для рынка 5-7 дней — до трёх рабочих дней, для среднего бизнеса сроки сократились с 46 до 14 дней. Еще раз отметим, что сроки зависят от скорости предоставления клиентом нужных документов.

7 наиболее распространенных причин для получения бизнес-кредита

Бизнес-кредиты становятся все более и более популярными, поскольку они предлагают отличный способ финансирования компании. На самом деле, по данным Fundera, количество малых фирм, которые ищут финансирование для расширения своей деятельности, использования возможностей или покупки активов компании, оценивается в 56%. Однако, прежде чем брать кредит, очень важно понять различные причины, по которым люди берут бизнес-кредиты. В этой статье будут объяснены семь наиболее распространенных причин для получения бизнес-кредита.

Однако, прежде чем брать кредит, очень важно понять различные причины, по которым люди берут бизнес-кредиты. В этой статье будут объяснены семь наиболее распространенных причин для получения бизнес-кредита.

1. Чтобы начать свой бизнес

Существует несколько причин для получения кредита для бизнеса, но одна из наиболее распространенных – начать новый бизнес. Это может быть захватывающее время, но также может быть и ошеломляющим, особенно если вы не знаете, с чего начать. Вот несколько советов, которые помогут вам начать работу.

Во-первых, проведите исследование. Убедитесь, что у вас есть надежный бизнес-план и вы знаете, во что ввязываетесь. Также важно знать свой целевой рынок и то, как вы до него доберетесь.

Во-вторых, убедитесь, что у вас есть подходящая команда. Вам понадобится хороший бухгалтер и юрист, которые помогут вам с документами и финансами, и вам понадобится кто-то, кто может помочь с маркетингом и продажами.

Наконец, будьте готовы к тяжелой работе. Чтобы начать бизнес, требуется много времени и энергии, но в конечном итоге оно того стоит. Просто убедитесь, что вы ставите перед собой реалистичные цели и остаетесь сосредоточенными на своей конечной цели. Однако, если вы все еще не уверены, подходит ли вам бизнес-кредит, обязательно обратитесь к финансовым экспертам. Они помогут вам взвесить варианты и решить, что лучше всего подходит для вашего бизнеса.

Чтобы начать бизнес, требуется много времени и энергии, но в конечном итоге оно того стоит. Просто убедитесь, что вы ставите перед собой реалистичные цели и остаетесь сосредоточенными на своей конечной цели. Однако, если вы все еще не уверены, подходит ли вам бизнес-кредит, обязательно обратитесь к финансовым экспертам. Они помогут вам взвесить варианты и решить, что лучше всего подходит для вашего бизнеса.

2. Для расширения бизнеса

Расширение бизнеса — еще одна распространенная причина для получения бизнес-кредита. Независимо от того, хотите ли вы открыть новое помещение или расширить существующее, кредит может обеспечить финансирование, необходимое для воплощения ваших планов расширения в реальность.

Существует множество различных типов кредитов для расширения бизнеса, поэтому очень важно провести исследование и выбрать вариант, наиболее подходящий для вашей компании. Кредиты, поддерживаемые SBA, часто являются хорошим выбором для малого бизнеса, поскольку они предлагают конкурентоспособные ставки и гибкие условия погашения.

3. Покупка оборудования или инвентаря

Еще одна распространенная причина, по которой компании берут кредит, — это покупка оборудования или инвентаря. Это может быть что угодно, от офисной мебели и компьютеров до производственного оборудования и инвентаря для розничного магазина.

Существует несколько различных способов структурирования этого типа кредита. Первый называется кредитом на основе активов. Этот вид кредита обеспечивается приобретаемым оборудованием или товарно-материальными запасами. Кредитор будет удерживать право собственности на актив до полного погашения кредита.

Другой вариант называется ссудой под дебиторскую задолженность. Этот тип кредита основан на непогашенных счетах компании. Кредитор будет давать компании процент от номинальной стоимости счетов. Этот процент обычно составляет около 85%. Затем компания должна будет погасить кредит плюс проценты по мере оплаты счетов.

При получении кредита на оборудование или инвентарь помните о двух вещах. Во-первых, убедитесь, что вы можете позволить себе ежемесячные платежи. Во-вторых, убедиться, что оборудование или инвентарь стоят суммы кредита. Вы не хотите в конечном итоге брать кредит на то, что в конечном итоге стоит только половину того, что вы заимствовали.

Во-первых, убедитесь, что вы можете позволить себе ежемесячные платежи. Во-вторых, убедиться, что оборудование или инвентарь стоят суммы кредита. Вы не хотите в конечном итоге брать кредит на то, что в конечном итоге стоит только половину того, что вы заимствовали.

4. Чтобы погасить долг

Долг — одна из наиболее частых причин, по которой люди берут бизнес-кредит. Есть несколько различных способов использовать кредит для погашения долга. Во-первых, объединить свои долги в один ежемесячный платеж. Это поможет вам сэкономить деньги на процентах и упростить отслеживание ваших платежей.

Еще один способ использовать кредит для погашения долга — это получить аванс наличными по вашей кредитной карте. Это может быть хорошим вариантом, если у вас высокие процентные ставки по кредитным картам и вам нужны дополнительные наличные деньги, чтобы помочь вам произвести платежи. Вы также можете использовать кредит, чтобы погасить задолженность, взяв кредит собственного капитала. Это может быть хорошим вариантом, если у вас есть капитал в вашем доме и вам нужны дополнительные деньги для погашения долгов.

Это может быть хорошим вариантом, если у вас есть капитал в вашем доме и вам нужны дополнительные деньги для погашения долгов.

Наконец, вы можете использовать кредит для бизнеса, чтобы погасить долг путем рефинансирования вашей ипотеки. Это может быть хорошим вариантом, если у вас высокая процентная ставка по ипотеке и вы хотите снизить ежемесячные платежи.

Независимо от того, какой метод вы выберете для использования бизнес-кредита для погашения долга, вы должны искать лучшие ставки и условия. Вы также должны убедиться, что понимаете все сборы, связанные с кредитом, прежде чем подписывать какие-либо документы.

5. Финансирование приобретения бизнеса

Приобретение бизнеса — еще одна распространенная причина, по которой малые предприятия берут кредиты. Существует много различных приобретений бизнеса, но все они, как правило, связаны с приобретением активов или акций другой компании.

Существует несколько различных способов финансирования приобретения бизнеса. Наиболее распространенным является использование заемного финансирования, которое предполагает получение кредита для покрытия стоимости покупки. Финансирование акционерным капиталом — еще один вариант, который включает продажу акций приобретенной компании для привлечения средств.

Наиболее распространенным является использование заемного финансирования, которое предполагает получение кредита для покрытия стоимости покупки. Финансирование акционерным капиталом — еще один вариант, который включает продажу акций приобретенной компании для привлечения средств.

Приобретение бизнеса может быть сложной операцией, и очень важно работать с опытным специалистом по кредитам, чтобы получить наилучшие условия для вашего кредита. Ссуды для управления малым бизнесом (SBA) часто используются для финансирования приобретения бизнеса, и они обычно предлагают более выгодные условия, чем традиционные банковские ссуды.

6. Финансирование маркетинговой кампании

Маркетинг необходим для любого бизнеса, но он может быть дорогим, и часто трудно найти деньги, чтобы заплатить за него. Есть несколько различных способов продвижения вашего бизнеса, и каждый из них имеет свой собственный набор затрат. Общие методы включают рекламу, PR, маркетинг в социальных сетях и поисковую оптимизацию. Стоимость каждого из этих действий варьируется в зависимости от того, как вы решите их реализовать, но они могут быстро возрасти. Бизнес-кредит может помочь вам оплатить весь или часть вашего маркетингового бюджета, предоставляя вам ресурсы, необходимые для успеха.

Стоимость каждого из этих действий варьируется в зависимости от того, как вы решите их реализовать, но они могут быстро возрасти. Бизнес-кредит может помочь вам оплатить весь или часть вашего маркетингового бюджета, предоставляя вам ресурсы, необходимые для успеха.

7. Для покрытия непредвиденных расходов

Другой распространенной причиной получения кредита для бизнеса является покрытие непредвиденных расходов. Будь то непредвиденный счет или непредвиденные расходы, наличие средств поможет обеспечить бесперебойную работу вашего бизнеса.

Есть несколько вещей, которые следует учитывать при рассмотрении бизнес-кредита для непредвиденных расходов. Во-первых, обязательно оцените, сколько вам понадобится, и сравните это с суммой, которую вы можете позволить себе погасить. Кроме того, не забудьте изучить различные кредиторы и сравнить процентные ставки.

Наконец, имейте в виду, что получение кредита на непредвиденные расходы может повлиять на ваш кредитный рейтинг. Если вы не сможете погасить кредит вовремя, это может повредить вашей кредитной истории и затруднить получение кредита в будущем. Однако, если вы можете ответственно управлять бизнес-кредитом на непредвиденные расходы, это может быть полезным инструментом для обеспечения бесперебойной работы вашего бизнеса.

Если вы не сможете погасить кредит вовремя, это может повредить вашей кредитной истории и затруднить получение кредита в будущем. Однако, если вы можете ответственно управлять бизнес-кредитом на непредвиденные расходы, это может быть полезным инструментом для обеспечения бесперебойной работы вашего бизнеса.

Есть много причин, чтобы получить бизнес-кредит. Если вам нужно расширить свою деятельность, покрыть непредвиденные расходы или вам нужны дополнительные деньги, чтобы сохранить свой бизнес на плаву, кредит может быть отличным вариантом. Имейте в виду, однако, что вы всегда должны исследовать свои варианты и сравнивать процентные ставки, прежде чем принять решение о кредиторе. И не забудьте прочитать мелкий шрифт, чтобы знать, на что вы согласны.

Если вы планируете взять бизнес-кредит, обязательно свяжитесь с Capital Bank сегодня. Мы предлагаем различные кредитные продукты. Наша опытная команда поможет вам найти лучший кредит для ваших нужд и поможет вам в этом процессе. Свяжитесь сегодня, чтобы узнать больше о наших вариантах финансирования.

Свяжитесь сегодня, чтобы узнать больше о наших вариантах финансирования.

Поделиться

Как получить ссуду для стартапа

Одно из самых больших препятствий, которое необходимо преодолеть в начале вашего делового пути, — это финансирование. У большинства новых предприятий нет большого бюджета до тех пор, пока они не начнут приносить стабильный доход, поэтому крайне важно найти альтернативные способы оторваться от земли.

К счастью, существует множество кредитов для стартапов, доступных для предпринимателей, которые могут дать вашему бизнесу импульс, необходимый для его развития.

Что такое бизнес-кредит для запуска?

Бизнес-кредиты для начинающих специально предназначены для совершенно новых предприятий, нуждающихся в финансировании для покрытия расходов на открытие своего бизнеса. Как правило, они могут быть направлены на любые расходы, от расходных материалов и оборудования до недвижимости или товаров. Получив начальный кредит для своего малого бизнеса, вы сможете масштабировать свой бизнес на ранней стадии, а не ждать, пока у вас появятся сбережения, чтобы сделать это самостоятельно.

Кредит для стартапа или бизнес-кредит

Поскольку у стартапов нет достаточного капитала или кредитной истории для поддержки заявки, они могут не претендовать на стандартные кредиты для открытия бизнеса за счет банковского финансирования. Вот где стартовые кредиты необходимы. Эти первые бизнес-кредиты предназначены для новых предприятий, которые не имеют влияния, чтобы получить более крупные кредиты в банках.

Каковы требования?

Что касается бизнес-активов, вам не нужно много, чтобы претендовать на стартовый кредит. Вы часто можете получить кредит для стартапа вообще без денег, поскольку он, как правило, основан на вашей личной кредитной истории и бизнес-потенциале. В некоторых случаях вы можете претендовать на получение стартового кредита с плохой кредитной историей, но вам может потребоваться предоставить дополнительный залог.

Какие виды кредитов доступны для открытия бизнеса?

Для стартапов доступно несколько кредитов для малого бизнеса. Вы должны рассмотреть все преимущества и риски, связанные с этим, прежде чем подавать заявку. Любой кредит, который вы берете для своего бизнеса, должен соответствовать вашим потребностям в капитале и потенциалу роста, а также иметь график окупаемости, который вы можете заставить работать. Обратите внимание на следующие особенности любого кредита, который вы рассматриваете:

Вы должны рассмотреть все преимущества и риски, связанные с этим, прежде чем подавать заявку. Любой кредит, который вы берете для своего бизнеса, должен соответствовать вашим потребностям в капитале и потенциалу роста, а также иметь график окупаемости, который вы можете заставить работать. Обратите внимание на следующие особенности любого кредита, который вы рассматриваете:

- Общая сумма кредита

- Процентные ставки и любые связанные с ними сборы

- Заявка и время обработки

- График погашения

- Требования к залогу и любые штрафы за просроченные или пропущенные платежи

Каждый жизнеспособный стартовый бизнес-кредит должен быть в состоянии предоставить вам эту информацию, если она недоступна до подачи заявки, тогда она должна быть предоставлена при предложении кредита.

SBA 7(a) Кредиты

Сумма: До 5 миллионов долларов

Срок: Варьируется отличный ресурс для получения стартовых кредитов. Их наиболее распространенная программа — это кредиты 7 (а), которые идеально подходят для малого бизнеса, связанного с покупкой недвижимости. Его также можно использовать для краткосрочного и долгосрочного оборотного капитала, для рефинансирования текущего долга предприятия или для покупки мебели и других материалов.

Их наиболее распространенная программа — это кредиты 7 (а), которые идеально подходят для малого бизнеса, связанного с покупкой недвижимости. Его также можно использовать для краткосрочного и долгосрочного оборотного капитала, для рефинансирования текущего долга предприятия или для покупки мебели и других материалов.

Эти кредиты частично гарантированы, имеют предельные процентные ставки и комиссионные сборы, что делает их конкурентоспособным вариантом для соответствующих требованиям предприятий. Из-за их популярности вам, вероятно, понадобится сильный личный кредитный рейтинг, чтобы претендовать на статус первого заявителя. Вы также должны быть в состоянии продемонстрировать разумные вложения капитала в ваш бизнес отдельно от кредита.

504 Кредиты

Сумма: До 5 миллионов долларов США

Срок: 10 или 20 лет

504 кредиты предназначены только для финансирования «основных активов, которые способствуют росту бизнеса и созданию рабочих мест». Это включает в себя строительство, покупку земли или недвижимости, покупку долгосрочных машин и оборудования или реконструкцию существующих объектов, автостоянок и т. д. или арендованной недвижимости. Это, как правило, делает его менее привлекательным для стартапов, если ваши потребности не соответствуют этим конкретным требованиям, но долгосрочная структура с фиксированной ставкой по-прежнему привлекательна.

Это включает в себя строительство, покупку земли или недвижимости, покупку долгосрочных машин и оборудования или реконструкцию существующих объектов, автостоянок и т. д. или арендованной недвижимости. Это, как правило, делает его менее привлекательным для стартапов, если ваши потребности не соответствуют этим конкретным требованиям, но долгосрочная структура с фиксированной ставкой по-прежнему привлекательна.

Микрозаймы

Сумма: До 50 000 долларов США

Срок: Варьируется

Поскольку не каждому малому бизнесу нужны миллионы для запуска или роста, SBA также предлагает микрокредиты через «назначенного посредника». кредиторы». Поскольку это кредитование осуществляется через внешних кредиторов, квалификация и условия будут различаться. Обычно они ожидают какой-либо формы залога вместе с личной гарантией от вас как владельца бизнеса.

Эти меньшие кредиты могут быть использованы для любых потребностей бизнеса — оборотный капитал, инвентарь, оборудование и т. д. — , кроме , для оплаты существующих долгов или покупки недвижимости. Они также доступны для некоторых некоммерческих организаций, в то время как ссуды 7 (а) и 504 — нет.

д. — , кроме , для оплаты существующих долгов или покупки недвижимости. Они также доступны для некоторых некоммерческих организаций, в то время как ссуды 7 (а) и 504 — нет.

Сумма: До 350 000 долларов США

Срок: 10 лет (оборотный капитал) или 25 лет (недвижимость) свои кредитные программы в будущем. До сентября 2024 года их внимание сосредоточено на кредитной программе Community Advantage (CA), которая помогает малым предприятиям на «недостаточно обслуживаемых рынках».

Если вы занимаетесь бизнесом менее 3 лет и изо всех сил пытаетесь претендовать на получение другого кредита, этот кредит может быть именно тем, что вы искали. Из-за того, что он сосредоточен на миссии и сообществе, залог и прибыль не будут определять ваше право на участие.

Как получить кредит

Готовность необходима, когда дело доходит до подачи заявки на получение кредита для стартапа. Если вы беспокоитесь о том, как получить кредит для стартапа, используйте этот план, чтобы подготовить свой бизнес до подачи заявки.

1. Имейте надежный бизнес-план

Кредиторы хотят знать, как вы собираетесь использовать их капитал, поэтому способность продемонстрировать надежный бизнес-план и потенциал для получения прибыли поможет вам далеко продвинуться. Подготовьте подробный бизнес-план, чтобы поделиться с кредиторами, включая информацию о потенциальном росте и денежных потоках, а также о том, как вы собираетесь зарабатывать деньги и возвращать кредит. Четко определите свои финансовые потребности и то, что вы собираетесь делать с кредитом.

2. Подготовка необходимой документации

Прежде чем вы начнете подавать заявку — или даже исследовать — кредиты для стартапа, поймайте все свои утки подряд. Зарегистрируйте свой бизнес в своем штате и при необходимости защитите администратора баз данных. Подготовьте все записи и официальные документы, касающиеся вашего бизнеса, а также вашу личную кредитную историю и финансовые отчеты, чтобы вы могли представить их вместе с заявкой на получение кредита.

3. Будьте готовы предложить залог

У вас, как у стартапа, скорее всего, нет кредитной истории бизнеса или отчетов о движении денежных средств, которые можно было бы показать. Из-за этого вам нужно быть готовым предложить некоторую форму залога, которая дает кредиторам уверенность в том, что они все равно получат погашение, если вы не выполните свои обязательства. Некоторые ссуды для стартапов принимают личную гарантию погашения от заемщика, а многие ссуды SBA частично гарантируются SBA, что дает вам дополнительную гарантию от неуплаты.

Если вы готовы согласиться на общее залоговое удержание UCC, это может увеличить ваши шансы на получение кредита. Эта форма залога гласит, что кредитор имеет право конфисковать все активы вашего бизнеса, если вы не соблюдаете план погашения. Звучит рискованно, потому что это так, но это также способ использовать свой бизнес в качестве залога, когда вам еще нечего терять.

Если вы когда-нибудь рискуете не платить по кредиту, заранее свяжитесь со своим кредитором, чтобы предложить альтернативный план. Они могут предложить вам перерыв в платежах из-за трудностей, давая вам время, чтобы снова встать на ноги.

Они могут предложить вам перерыв в платежах из-за трудностей, давая вам время, чтобы снова встать на ноги.

4. Ищите небольшие займы

Не берите взаймы больше, чем вам нужно! Ищите более мелкие кредиты (например, микрокредиты SBA), которые могут дать вам ровно столько, сколько нужно для оборудования или движения капитала, которые вам нужны, чтобы повысить свой бизнес от запуска до процветания.

Меньшие кредиты, как правило, менее требовательны к тому, кто их принимает, и могут требовать меньше гарантий или залога.

5. Не переусердствуйте

Бизнес-кредиты — это не стипендии колледжа, на которые вы хотите подать заявку как можно больше. Чрезмерное обращение за бизнес-кредитами может ухудшить ваш кредитный рейтинг и фактически уменьшить ваши шансы на получение необходимого кредита.

Вместо того, чтобы подавать заявки на каждый кредит в поле зрения, будьте избирательны. Сосредоточьтесь на поиске наиболее идеального кредита для ваших нужд и применять исключительно для этого. Если это не сработает, перейдите к следующему лучшему кредиту в вашем списке. Этот индивидуальный подход может уберечь ваш кредитный рейтинг от резкого падения и избавит вас от необходимости отслеживать несколько приложений.

Если это не сработает, перейдите к следующему лучшему кредиту в вашем списке. Этот индивидуальный подход может уберечь ваш кредитный рейтинг от резкого падения и избавит вас от необходимости отслеживать несколько приложений.

Альтернативы кредитам для финансирования бизнеса

Кредиты не являются единственным средством финансирования вашего нового бизнеса. Есть и другие способы финансирования вашего стартапа, которые могут даже не требовать погашения долга, что делает их гораздо более привлекательными, чем долги, начисляющие проценты.

Краудфандинг

Если у вас есть бизнес-идея, которая, как вы думаете, понравится другим людям, например инновационный продукт, этот подход может сработать для вас. Краудфандинг может быть основан на пожертвованиях, акционерном капитале, долгах или даже вознаграждениях (где инвесторы получают определенные привилегии в зависимости от того, сколько они инвестируют).

Двумя самыми популярными платформами являются Kickstarter и Indiegogo, которые проводят краудфандинг для всего, от новых технологических компаний до творческих настольных игр.

Инвестиции

При наличии бизнес-идеи с большим потенциалом прибыли поиск инвесторов — еще один способ обеспечить финансирование для будущего вашего стартапа. Это может происходить с помощью краудфандинга, частных инвесторов или даже путем обращения к семье и друзьям с просьбой поддержать вас. В отличие от кредита, который потребует погашения в течение определенного срока, инвесторы не будут ожидать возврата денег до тех пор, пока ваша компания не получит реальную прибыль.

Гранты

Нужен капитал без риска? Подать заявку на гранты для малого бизнеса! Гранты предоставляются федеральными и государственными агентствами, а также частными компаниями и не требуют никакой окупаемости. Считайте это стипендией для вашего бизнеса.

Гранты часто предназначены для конкретных отраслей или владельцев бизнеса и существуют, чтобы помочь недостаточно обслуживаемым сообществам добиться успеха в предпринимательстве. Например, если вы представитель меньшинства, ветеран или женщина, вы найдете множество доступных вам грантов.

Вести бизнес без лицензии незаконно.

Вести бизнес без лицензии незаконно.