Сравнение акций компаний: как найти инвестиционную идею на фондовом рынке

На бирже продаются бумаги сотен компаний, различающихся по капитализации, прибыли и прочим параметрам. Как понять, в какую лучше инвестировать?

Представим себе, что на календаре начало 2017 года, и мы хотим вложить часть средств в акции какой-нибудь продуктовой сети — например, «Магнита» или «Дикси». «Магнит» кажется отличной инвестицией:

adv.rbc.ru

Кажется, у «Дикси» нет шансов. Но задержимся над финансовой отчетностью чуть подольше и посмотрим на специальные коэффициенты ( мультипликаторы ), сопоставляющие финансовые показатели компании с ее рыночной стоимостью:

- P/S — отношение рыночной стоимости компании к выручке,

- P/BV — отношение рыночной стоимости к собственному капиталу,

- EV/EBITDA — отношение стоимости бизнеса к EBITDA.

Здесь происходит что-то странное — все эти коэффициенты однозначно указывают именно на «Дикси». Ее акции стоят слишком дешево относительно того, сколько денег зарабатывает эта компания. «Магнит», согласно этим же мультипликаторам, в начале 2017 года, стоил слишком дорого*:

Ее акции стоят слишком дешево относительно того, сколько денег зарабатывает эта компания. «Магнит», согласно этим же мультипликаторам, в начале 2017 года, стоил слишком дорого*:

*Чем меньше значение мультипликатора, тем более недооценена бумага

Дальнейшее развитие событий подтвердило справедливость такой оценки.

В 2017 году «Дикси» оказался лучшим вложением по сравнению не только со своим конкурентом, но и по сравнению с большинством торгуемых акций.

Сводный коэффициент переоцененности, который учитывает значения нескольких мультипликаторов, в начале 2017 года относил «Дикси» к категории акций, оцененных «Ниже рынка», а «Магнит» — «Выше рынка». Значения сводного коэффициента можно посмотреть на сервисе Quote, на странице каждого эмитента .

Размер, известность и даже хорошие отдельные финансовые показатели компании сами по себе еще не являются залогом роста котировок компании. Цены бумаг меняются непредсказуемо каждую секунду. Но в долгосрочной перспективе (неделя, месяц или даже месяцы — зависит от того, насколько живо идет торговля акцией) достигают значений, которые можно вычислить заранее.

Иногда расчеты выявляют диспропорции в соотношении курса акций и финансовых показателях конкурентов — как в нашем примере с «Магнитом» и «Дикси». Тогда говорят, что акции этой компании недооценены по отношению к конкурентам. Найти такую компанию — удача для инвестора. Акции такого эмитента имеют большую вероятность вырасти в цене по сравнению с его конкурентами, а значит перед нами хорошая инвестиционная идея.

Допустим, инвестидея найдена, акции куплены и даже выросли в цене. Расслабляться рано, ведь запросто может оказаться, что бумаги подорожали слишком сильно и акции из категории недооцененных перекочевали в разряд переоцененных. Вероятность падения котировок растет, и от таких бумаг лучше избавляться.

Показатели для расчета коэффициентов можно найти в отчетности, которую публикуют эмитенты по итогам каждого квартала и года. Впрочем, даже это делать сегодня необязательно: по большинству торгуемых компаний можно найти уже готовые мультипликаторы, например, на quote.rbc.ru.

Впрочем, даже это делать сегодня необязательно: по большинству торгуемых компаний можно найти уже готовые мультипликаторы, например, на quote.rbc.ru.

Главное преимущество сравнительных коэффициентов — они выручают, когда нет времени, информации или знаний для глубокого анализа эмитента. Главная опасность — увлечься их простотой и начать сравнивать несравнимое. Коэффициенты розничной сети и нефтегазового холдинга будут отличаться, потому что различаются бизнес-модели эмитентов, а не эффективность их работы. Поэтому сравнивать компании по мультипликаторам есть смысл только в рамках одной отрасли.

Почему нельзя сравнивать магазин и нефтяную скважину

У розничных магазинов нет дорогостоящих при строительстве и обслуживании буровых вышек, мощных нефтяных насосов, трубопроводов. Нефтяные компании, в свою очередь, не скупают мелкооптовые скоропортящиеся партии товаров, которые необходимо быстро реализовать, поэтому не привлекают в большом масштабе краткосрочные кредиты для финансирования торгового оборота. Доля низкооборотных средств в активах нефтяников всегда выше, чем у торговых сетей. Поэтому коэффициенты сырьевых компаний и розницы будут отличаться. Например, показатели P/BV (отношение стоимости компании на бирже к собственному капиталу) сетей «Магнит» и X5 Retail Group находятся на уровне 5, а у «Газпрома» и ЛУКОЙЛа они меньше единицы: те самые буровые и насосы, оцененные в деньгах, попадают в знаменатель дроби и уменьшают итоговое значение коэффициента. Еще один коэффициент, EV/EBITDA, у Газпрома и ЛУКОЙЛа принимает значение на уровне 4-5, в то время как у Магнита и X5 он в два раза выше: ретейлеры зарабатывают «на обороте», поэтому прибыльность их бизнеса ниже, чем у сырьевых компаний, и доля EBITDA в выручке небольшая. А вот доля заемного капитала у ретейлеров больше, чем у сырьевиков. Долги увеличивают числитель,

Доля низкооборотных средств в активах нефтяников всегда выше, чем у торговых сетей. Поэтому коэффициенты сырьевых компаний и розницы будут отличаться. Например, показатели P/BV (отношение стоимости компании на бирже к собственному капиталу) сетей «Магнит» и X5 Retail Group находятся на уровне 5, а у «Газпрома» и ЛУКОЙЛа они меньше единицы: те самые буровые и насосы, оцененные в деньгах, попадают в знаменатель дроби и уменьшают итоговое значение коэффициента. Еще один коэффициент, EV/EBITDA, у Газпрома и ЛУКОЙЛа принимает значение на уровне 4-5, в то время как у Магнита и X5 он в два раза выше: ретейлеры зарабатывают «на обороте», поэтому прибыльность их бизнеса ниже, чем у сырьевых компаний, и доля EBITDA в выручке небольшая. А вот доля заемного капитала у ретейлеров больше, чем у сырьевиков. Долги увеличивают числитель,

P

Указанная в формулах P (Price) подразумевает рыночную стоимость всей компании — сколько стоит компания при текущей цене акций. Иными словами, это рыночная капитализация компании. Она считается как произведение количества выпущенных акций компании на текущую биржевую цену акций. Если компания имеет несколько видов акций, скажем, обыкновенные и привилегированные, то рыночная капитализация

считается как сумма произведений количества акций каждого вида на их цену.

Иными словами, это рыночная капитализация компании. Она считается как произведение количества выпущенных акций компании на текущую биржевую цену акций. Если компания имеет несколько видов акций, скажем, обыкновенные и привилегированные, то рыночная капитализация

считается как сумма произведений количества акций каждого вида на их цену.

S

S обозначает Sales — продажи или выручку компании. Этот показатель указывается в верхней строке отчета о финансовых результатах.

BV — это Booking value или Балансовая стоимость, т. е. стоимость компании, отраженная в отчете о финансовом положении (балансе). Балансовая стоимость — это сумма всех активов компании за минусом ее обязательств. В балансе это значение показывается в строке «Итого капитал».

EBITDA

Это довольно важный показатель финансовой отчетности, который будет встречаться нам неоднократно, поэтому есть смысл сразу расшифровать, что за ним скрывается. Дословно показатель переводится на русский как «прибыль до вычета расходов по обслуживанию долга (проценты), налогов, износа и амортизации.

О чем говорит EBITDA

Этот показатель из отчета о прибылях и убытках позволяет оценить возможность компании обслуживать долг (важно для держателей облигаций), платить налоги и

Почему простой чистой прибыли недостаточно, чтобы понять, что происходит в компании? Прибыль — это разница доходов и расходов. Но, согласно применяемым стандартам учета, часть доходов и расходов компании за отчетный период существуют только «на бумаге» и не проявляются в движении реальных денег. Например, в затраты компании переносится часть стоимости зданий, оборудования и т.п.– амортизация основных средств, что отражается в значении прибыли. При этом, деньги, полученные компанией в виде выручки и прочих доходов, в действительности не уменьшаются на размер амортизации, а остаются в распоряжении компании.

Все это позволяет инвестору сравнивать успешность формирования денежного потока компаний с различной структурой капитала, долговой нагрузкой, налоговой средой и даже с различающимися моделями бизнеса.

EV

Предпринимательская стоимость (Enterprise value) — рыночная стоимость компании с учетом чистого финансового долга. Используя этот показатель, исходят из того, что, покупая компанию (целиком или частично), вы также приобретаете и финансовые обязательства, по которым необходимо отвечать. Поэтому, среди двух компаний с равной капитализацией и одинаковым значением EBITDA, более дорогой и перереоцененной будет компания с большим финансовым долгом.

Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

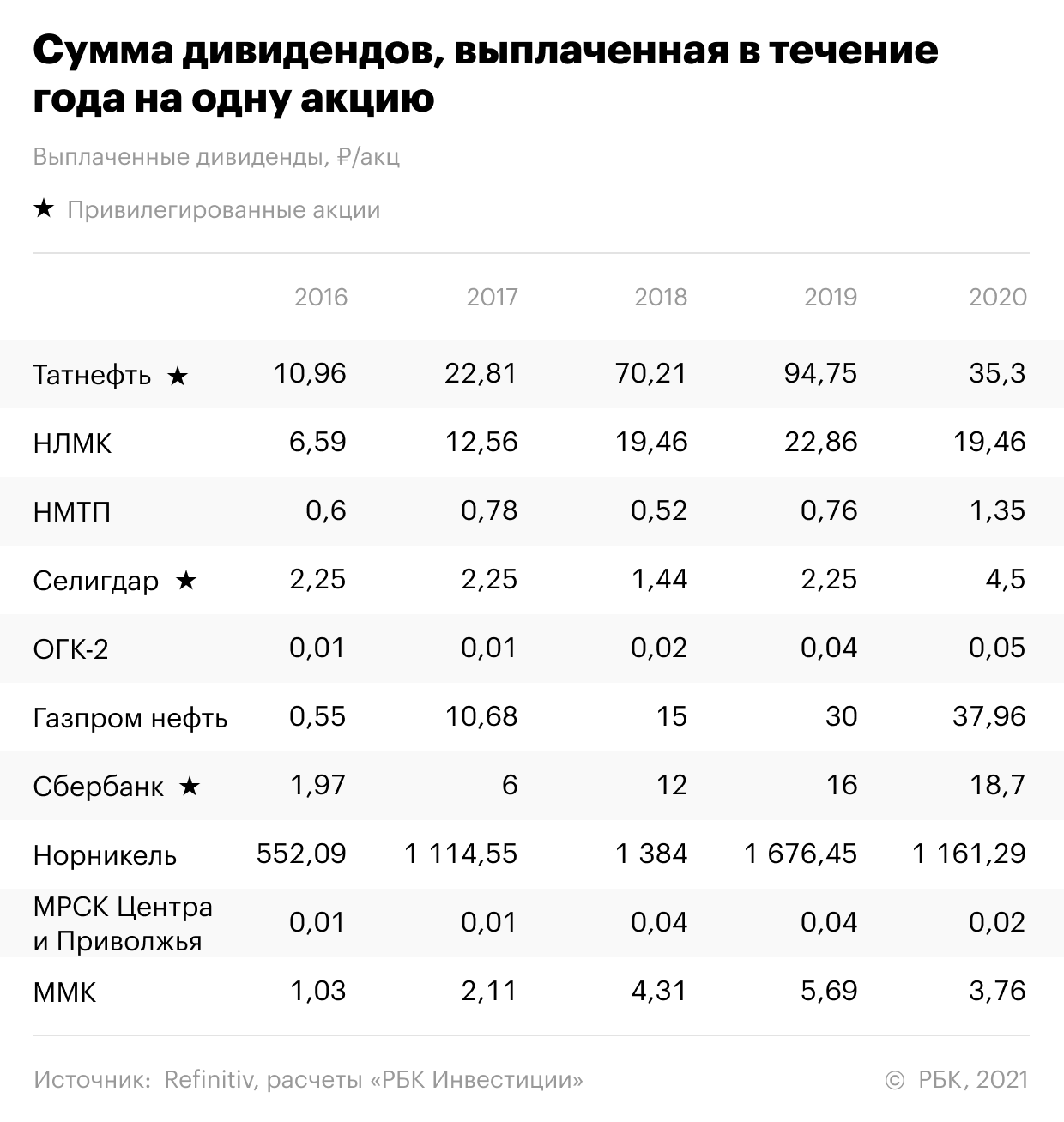

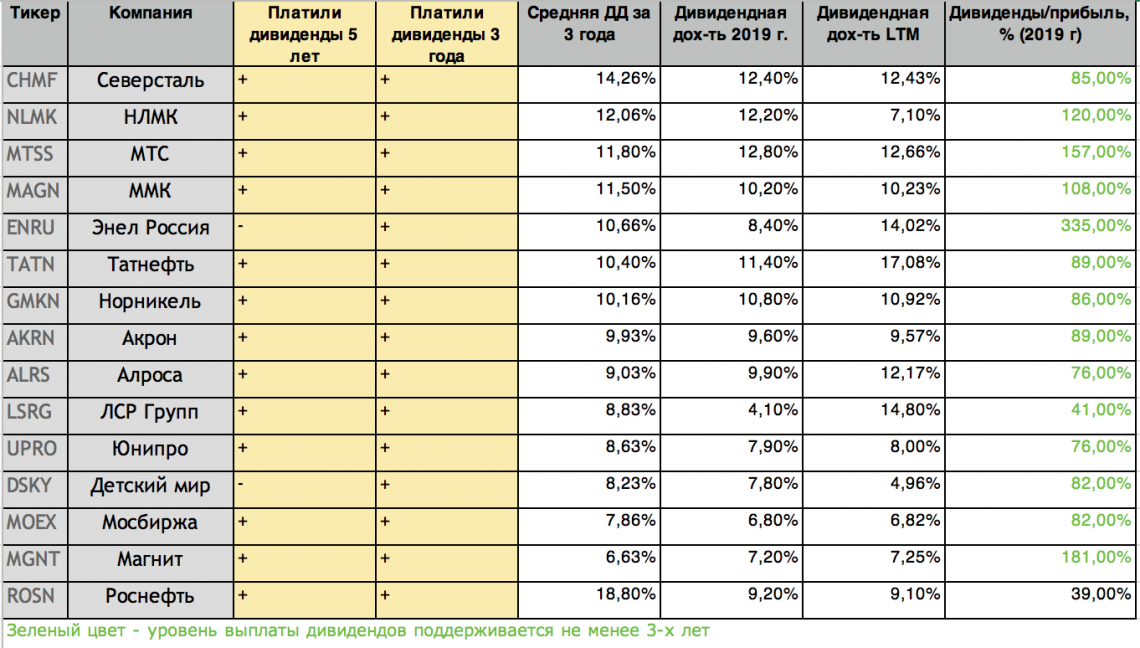

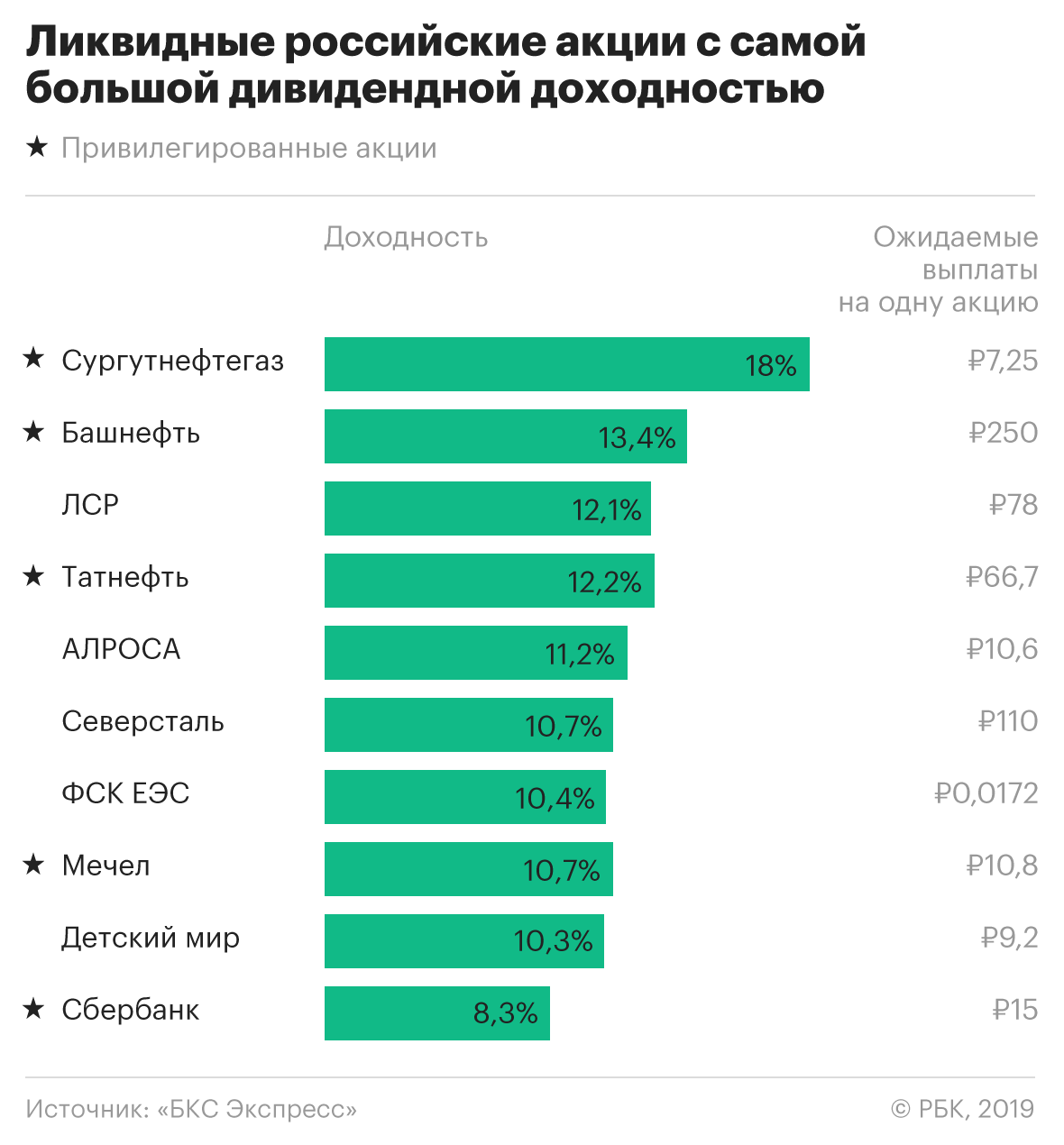

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам.

Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

ПодробнееГде за рубежом лучше инвестировать в недвижимость и как выбрать страну

Первый выбор, который делает инвестор в зарубежную недвижимость, – выбор страны, конкретного рынка. Затем нужно определиться с видом объекта и, наконец, найти конкретный вариант. Несколько советов от экспертов Wyndham Grand Residences Batumi Gonio помогут сделать грамотный выбор и не вложиться в неликвидную малодоходную недвижимость.

Выбирая страну для инвестиций, изучите динамику регионального рынка последних лет и его перспективы.

Самыми привлекательными направлениями являются растущие. Но перегретые рынки с затянувшимся ростом рискуют оказаться пузырём. Поэтому нужно определить не только текущий баланс спроса и предложения, но и будущий.

Сколько объектов сегодня строятся и завтра будут выброшены на рынок? Предложение завтра может превысить спрос и вызвать снижение цен. Значит, следует исключить рынки с большим количеством строящейся недвижимости. Это причина роста спроса сегодня, но угроза снижения ликвидности завтра.

Какие риски подстерегают инвестора и как их избежать

Недвижимость – один из самых надёжных активов. Но она тоже несёт определённые риски.

Риск первый, на стадии строительства, – возможный недострой. Если у застройщика нет финансового резерва, он не застрахован от рыночных катаклизмов. Даже у стабильных компаний бывают разные финансовые периоды.

Второй риск – низкое качество. Экономия застройщиков на качестве с целью удешевить себестоимость строительства приводит к проблемам с отоплением, кондиционированием, электричеством, водой, плесенью (особенно в субтропическом климате).

Третий – невыполнение застройщиком обязательств по инфраструктуре. Например, вам обещают, что в комплексе будет ресторан, бассейн, спортплощадка. Что из этого застройщик действительно сделает после сдачи основного объекта – неизвестно.

Четвёртый – обычное мошенничество. Во многих странах возникают скандалы вокруг того, что квартиры были проданы несколько раз. Там, где есть электронные реестры, такое провернуть невозможно. Но в странах, где реестров нет, надо заказывать нотариальную проверку, чтобы убедиться в чистоте сделки.

Пятый – ипотечный риск. Необходимо убедиться, что на недвижимости, которую вы покупаете, нет обременений. Если застройщик заложил объекты на стадии строительства и не вернул ипотеку, покупатели могут лишиться квартир.

И наконец, риск ликвидности. Каждый рынок специфичен. Даже первая береговая линия – недостаточная гарантия сама по себе, такие объекты тоже часто сложно перепродать с прибылью.

Какую недвижимость выбрать для получения большего дохода

Покупка недвижимости с целью её сдачи в посуточную аренду более выгодна в туристических центрах. А самым востребованным видом туристической недвижимости являются отельные номера и резиденции.

Для постсоветского пространства покупка номера в отеле – новый вид инвестиций. Многие вообще не знают, что гостиничный номер можно приобрести и получать пассивный доход от управляющей компании.

Наконец, наименее подвержен кризисам премиум-сегмент, пользующийся спросом у наиболее обеспеченной аудитории. Пандемия коронавируса это продемонстрировала. В кризис бедные люди экономят на себе, богатые – на других, но не на себе.

Лидирующие в мире отельные сети защищают инвестора от всех вышеперечисленных рисков.

Они контролируют застройщиков, проверяют финансовое обеспечение строительства, долговые обязательства, соблюдение высоких мировых стандартов строительства, отделку, планировку, оборудование (вплоть до дверных ручек и тапочек), качество строительных и отделочных материалов, мебели, техники.

Это защищает покупателей номеров от возможного недостроя, низкокачественных работ, мошенничества.

Стандарты отельного бренда гарантируют, что необходимая отелю инфраструктура будет построена.

Номер в элитном отеле можно легко и быстро продать в случае, если вложенные деньги требуется вернуть.

Кроме того, мировые лидеры отельной индустрии – это гарантия заполняемости, десятки миллионов лояльных клиентов, маркетинговые стратегии по лучшим стандартам.

Например, статистика отелей на главном грузинском курорте Батуми показывает: заполняемость в гостиницах ведущих международных отельных сетей на 58% выше, чем у небрендовых гостиниц. Кроме того, стоимость проживания в брендовой гостинице в четыре-пять раз выше.

Да, номер в элитном отеле дороже, чем обычные апартаменты. Но и доходность мировых гостиничных брендов в итоге выше в три – пять раз.

Рассмотрим конкретный пример возможной инвестиции

Строящийся в Грузии отельный комплекс Wyndham Grand Residences Batumi Gonio – это пять отелей от крупнейшей мировой гостиничной сети Wyndham Hotels & Resorts (9300 гостиниц в 95 странах мира).

- Он строится под брендом высшей категории Wyndham Grand. Таких отелей в мире всего 73.

- Это первый в Грузии уникальный all-inclusive-курорт – более 90 объектов инфраструктуры на 15 тыс. кв. м.

- Управлять комплексом будет крупнейшая в мире независимая управляющая компания Aimbridge Hospitality. Опыт ещё одного мирового лидера, участвующего в реализации этого проекта, его отработанные годами маркетинговые стратегии и технологии – гарантия качественного обслуживания гостей, популярности отельного комплекса среди путешественников, высокой заполняемости и стоимости проживания (и как следствие – доходности отелей).

- Капитализация этого объекта на стадии строительства составляет от 30% в год. После введения комплекса в эксплуатацию к этому добавится доходность до 18% годовых (в зависимости от стадии строительства, на которой был куплен номер).

В Грузии низкий порог входа в совместный бизнес с мировыми лидерами.

Для сравнения: ближайшие к Грузии выставленные на продажу номера в сети Wyndham Hotels & Resorts – в Дубае и России.

В Эмиратах стоимость квадратного метра составляет более $6 тыс. В Сочи номера бренда Ramada bу Wyndham стоят $5,2–6,1 тыс. за квадрат. При этом Ramada – это четырёх-, а не пятизвёздочный бренд. В пятизвёздочном Encore by Wyndham цены стартуют от $10,5 тыс.

А в комплексе Wyndham Grand Residences Batumi Gonio цены на нынешней стадии строительства составляют от $3 тыс. за кв. м.

Почему Грузия

Локация проекта сама по себе является преимуществом в текущей ситуации. Это рынок, который демонстрирует стабильную положительную динамику на фоне растущего спроса. Рынок, который имеет большой запас роста.

- В 2022 году рост ВВП Грузии составил 10,1%. Это один из самых высоких в мире темпов. Для сравнения: рост ВВП в ЕС составил 0,5%.

- Грузия среди мировых лидеров по лёгкости ведения бизнеса, стабильно входит в топ-10 рейтинга Всемирного банка.

- Грузия – магнит для инвесторов. Приток прямых иностранных инвестиций в страну в 2022 году достиг рекордных $2 млрд.

Основой экономического роста Грузии остаются туризм и отельный бизнес, сфера строительства и недвижимости.

В стране низкое налогообложение. Отсутствует налог на недвижимость, налоговая ставка на прибыль при перепродаже – всего 5%, если перепродавать менее чем через два года после покупки. А если перепродавать позже, то налога нет вовсе.

В Грузии можно находиться без визы год. «Золотая виза» – вид на жительство – предоставляется инвестору и членам его семьи при покупке недвижимости на $100 тыс.

Почему Батуми

Батуми сейчас самый стремительно развивающийся регион, туристическое сердце страны. С каждым годом он привлекает всё больше путешественников.

В районе Гонио – самый чистый в Грузии пляж, претендующий на получение голубого флага. Именно здесь строят гостиницы мировые отельные бренды, в том числе Wyndham Grand Residences Batumi Gonio.

На побережье до турецкой границы осталось совсем немного земли для строительства. Это рекреационная зона, где законодательно ограничена этажность строительства – не более 15 этажей. Соответственно, этот рынок защищён от переизбытка предложений и снижения ликвидности в будущем.

Соответственно, этот рынок защищён от переизбытка предложений и снижения ликвидности в будущем.

RCI – уникальная программа лояльности

Wyndham Grand Residences Batumi Gonio – первый объект в Грузии, который включён в крупнейшую мировую сеть обмена отдыхом RCI. Покупатели номеров в этом комплексе могут бесплатно отдыхать в 4,5 тыс. отелей в 110 странах мира в обмен на отдых в своём номере. И ещё в 600 тыс. отелей со скидками до 60%.

Это не только право заказывать через сеть RCI отельные номера по всему миру. Это возможность получить весь спектр услуг в этих отелях: инфраструктуру, транспорт, круизы, экскурсии и другое. И всё это доступно инвесторам уже с момента покупки, а не после введения отелей в эксплуатацию.

Всё это превращает Wyndham Grand Residences Batumi Gonio в инвестиционный проект № 1 в Грузии. По качеству отдыха батумский all-inclusive-курорт будет успешно конкурировать с брендированными комплексами ОАЭ, Турции и России, а по доходности для инвесторов – превзойдёт их.

Добро пожаловать в открытый мир и образ жизни лакшери вместе с Wyndham Grand Residences Batumi Gonio!

Задать вопрос14 июля 2023 года Автор: Анастасия Фалей 508

10 лучших компаний для инвестиций на 2023 год

Инвестиции / Акции

6 мин Чтение

Джон Цизар

Поделиться этой статьей

vzphotos / Getty Images

Посмотрите наш лучший выбор

Обеспечив блестящую доходность в 2021 году, рынок вошел в штопор в январе 2022 года и продолжал снижаться в течение следующих 10 месяцев. С тех пор инвесторы заметили улучшение, так как S&P 500 прибавил более 27%. Тем не менее, учитывая инфляцию, повышение ставок и вероятность рецессии, все еще влияющей на рынки, 2023 год может стать годом для тех, кто выбирает акции, которые могут использовать возможности. Продолжайте читать, чтобы узнать, за какими компаниями стоит следить в 2023 году.

Тем не менее, учитывая инфляцию, повышение ставок и вероятность рецессии, все еще влияющей на рынки, 2023 год может стать годом для тех, кто выбирает акции, которые могут использовать возможности. Продолжайте читать, чтобы узнать, за какими компаниями стоит следить в 2023 году.

10 лучших компаний для инвестиций на 2023 год

Вот 10 акций, которые, по мнению инвесторов, могут вырасти в 2023 году.

1. Тесла (ЦЛА)

Tesla продолжила свой необычайный прирост в 700% в 2020 году, а к концу 2021 года выросла на 31% с начала года. К 20 июня 2022 года акции упали на 46% по сравнению с предыдущим годом.

В течение следующих нескольких месяцев ситуация только ухудшилась, но цены на акции хорошо восстановились и в этом году выросли более чем на 121%. Положитесь на две новые гигафабрики, уверенный рост выручки и рекордные поставки автомобилей. С рыночной капитализацией в $880,80 Тесла, казалось бы, неудержимо движется вперед.

2. Atlassian (КОМАНДА)

Atlassian — австралийская компания-разработчик программного обеспечения, разработавшая такие продукты, как Jira, Confluence, Bitbucket, Trello и OpsGenie. Программное обеспечение компании предназначено в первую очередь для разработчиков программного обеспечения и ИТ-отделов. Это также помогает малым предприятиям сотрудничать и становиться более эффективными.

Программное обеспечение компании предназначено в первую очередь для разработчиков программного обеспечения и ИТ-отделов. Это также помогает малым предприятиям сотрудничать и становиться более эффективными.

Рост Atlassian резко возрос в разгар пандемии коронавируса, но он, вероятно, останется в фаворе, поскольку все больше компаний теперь знакомы с тем, насколько продуктивно программное обеспечение Atlassian может сделать корпоративные команды, независимо от того, работают ли они удаленно или на месте. В то время как некоторые аналитики призывают TEAM держаться, консенсус-прогноз аналитиков предполагает умеренную покупку. Его 12-месячная целевая цена составляет 19 долларов.6,85, или примерно на 11,9% выше текущего уровня.

3. Дисней (DIS)

Disney — давний любимец Уолл-стрит, который разочаровал инвесторов в 2021 и 2022 годах. По состоянию на 13 июля акции Disney упали примерно на 3,76% с начала года, в то время как более широкие рынки выросли более чем на 16%. Такой большой разрыв в неэффективности нехарактерен для Disney, которая в целом обеспечивала солидную и надежную прибыль в долгосрочной перспективе.

Такой большой разрыв в неэффективности нехарактерен для Disney, которая в целом обеспечивала солидную и надежную прибыль в долгосрочной перспективе.

Тем не менее, теперь, когда Боб Айгер снова у руля, компания подает признаки жизни для восстановления к 2023 году. Ставки высоки для него, чтобы обуздать расходы и компенсировать замедление роста числа подписчиков Disney+ и падение доходов от рекламы. Долгосрочная жизнеспособность Disney не подвергается сомнению, так что это может быть классическая возможность купить падение.

4. Карнавальная круизная линия (CCL)

Если вы любите азартные игры, Carnival Cruise Line может заинтересовать вас для инвестиций в 2023 году. Круизные акции обвалились в 2020 году — казалось, что все они обанкротятся в разгар пандемии. Однако до пандемии круизный бизнес процветал. После того, как пандемия оказалась в зеркале заднего вида, сдерживаемые путешественники хлынули обратно на корабли.

Хотя акции всех трех основных круизных линий снизились по сравнению с 2020 годом, в этом году у них отличное начало, и Carnival выглядит особенно сильным. По сообщению CNBC, компания может увеличить свой баланс на 1,7 миллиарда долларов за счет денежных средств, которые круизные линии были вынуждены резервировать в качестве «буфера риска» для компаний, выпускающих кредитные карты. Это более чем в три раза превышает сумму, отложенную норвежцами. Резерв Royal Caribbean незначителен.

По сообщению CNBC, компания может увеличить свой баланс на 1,7 миллиарда долларов за счет денежных средств, которые круизные линии были вынуждены резервировать в качестве «буфера риска» для компаний, выпускающих кредитные карты. Это более чем в три раза превышает сумму, отложенную норвежцами. Резерв Royal Caribbean незначителен.

5. PayPal (PYPL)

PayPal почти в одиночку изменила мир обработки платежей, но 2022 год для нее был абсолютно мрачным. После тяжелого начала 2023 года цены на акции снова растут, и аналитики все больше оптимистичны в отношении акций.

По мере того, как Paypal продолжает расти и охватывать больше пользователей, количество финансовых транзакций, вероятно, увеличится. Это будет продолжать приносить пользу PayPal в будущем.

6. DocuSign (DOCU)

DocuSign поднялся до заоблачных высот в первые дни пандемии, поскольку казалось, что все дела будут вестись удаленно вечно. Когда мир начал открываться и бизнес начал возвращаться к нормальной жизни, вера в компанию начала ослабевать.

Однако несколько факторов указывают на разворот, что побудило ряд аналитиков пересмотреть оценки доходов в сторону повышения. Zack’s Investment Research говорит, что это может быть «идеальный выбор» для инвесторов, стремящихся к росту, благодаря сильным прогнозам доходов и продаж, а также хорошему балансу.

7. JPMorgan Chase (JPM)

JPMorgan Chase может иметь благоприятное положение в 2023 году. Банки традиционно работают лучше, когда растут долгосрочные ставки, поскольку они могут ссужать деньги по более высоким ставкам, но при этом платить более низкие краткосрочные ставки по депозитным счетам. JPMorgan Chase остается дешевым в относительном выражении, примерно в 11 раз больше прибыли, и по состоянию на 13 июля выплачивает солидные дивиденды в размере 2,70%9.0003 Акции

выросли на 31,27% за год и на 10,48% с начала года, и, хотя за последний месяц они стали более оптимистичными, аналитики считают, что им еще есть куда двигаться. Консенсусная целевая цена составляет 162,75 доллара, а 13 июля акции закрылись на уровне 148,87 доллара.

8. Система продаж (CRM)

В последнее время Salesforce превзошла S&P 500. Отчасти это связано с всплеском после объявления о повышении цен на некоторые из своих облачных и маркетинговых инструментов. По данным Reuters, это первое повышение за семь лет. Это совпадает с увеличением инвестиций компании в разработку генеративных продуктов и услуг искусственного интеллекта — инвестиции, которые могут окупиться в значительной степени по мере того, как ИИ набирает обороты.

9. Adobe (АДБЕ)

Adobe Inc. — еще одна компания, которая восстанавливается после крупного хита 2022 года. Adobe постоянно работает на полную катушку в течение многих лет, и эти тенденции — благодаря облачному бизнесу компании и подписке — похоже, сохранятся. .

Несмотря на некоторые неудачи в этом году, акции Adobe выросли на 84% по сравнению с самой низкой отметкой в прошлом году и остаются ценными акциями для инвестиций в этом году.

10. Пфайзер (ПФЭ)

Pfizer всегда была защитной акцией во времена переоцененных рынков. Если вы считаете, что образуется пузырь, Pfizer может стать для вас хорошим вариантом. Pfizer — это гораздо больше, чем акции-убежища. COVID-19 компании Pfizerвакцина значительно увеличила выручку из-за пандемии, и в прошлом году выручка за полный год увеличилась до 100,33 миллиарда долларов.

Если вы считаете, что образуется пузырь, Pfizer может стать для вас хорошим вариантом. Pfizer — это гораздо больше, чем акции-убежища. COVID-19 компании Pfizerвакцина значительно увеличила выручку из-за пандемии, и в прошлом году выручка за полный год увеличилась до 100,33 миллиарда долларов.

Помимо производства вакцин, Pfizer по-прежнему имеет здоровую линейку лекарств, значительный свободный денежный поток и дивидендную доходность в размере 4,56%. Торгуясь всего за 36,06 доллара по состоянию на 13 июля, сейчас это кажется выгодной сделкой.

Последний дубль

Прежде чем вкладываться в некоторые из этих компаний, вам следует проконсультироваться со своим финансовым консультантом, чтобы узнать, какие акции соответствуют вашим инвестиционным целям и терпимости к риску. Имейте в виду, что вы никогда не должны инвестировать больше, чем вы можете позволить себе потерять.

Дарья Улиг внесла свой вклад в репортаж для этой статьи.

Данные верны на 13 июля 2023 г. и могут быть изменены.

и могут быть изменены.

Наша собственная исследовательская группа и местные финансовые эксперты работают вместе для создания точного, беспристрастного и актуального контента. Мы проверяем каждую статистику, цитату и факт, используя надежные первичные ресурсы, чтобы убедиться, что предоставляемая нами информация верна. Вы можете узнать больше о процессах и стандартах GOBankingRates в нашей редакционной политике.

- CNN. 2023. «Tesla поставила рекордное количество автомобилей в прошлом квартале, превзойдя все ожидания».

- Си-Эн-Би-Си. 2023. «Мнение: акции круизных компаний — это свет на горизонте для инвесторов, стремящихся к диверсификации».

- Закс. 2023.

«Вы инвестор в рост? Эта акция может стать идеальным выбором».

- Рейтер. 2023. «Компания Salesforce с августа поднимет цены на некоторые облачные продукты».

Похожие материалы

Подпишитесь на нашу бесплатную рассылку новостей!

Получите совет по достижению ваших финансовых целей и будьте в курсе главных финансовых новостей дня.

Адрес электронной почты *Нажимая кнопку «Подписаться сейчас», вы соглашаетесь с нашими Условиями использования и Политикой конфиденциальности. Вы можете нажать на ссылку «отписаться» в электронном письме в любое время.

Цена акций TSM — Taiwan Semiconductor — NYSE: TSM

Нью-Йоркская фондовая биржа: ТСМ

Показать полную диаграмму

Рынок закрыт

000Z» data-v-68c41b3e=»»> 14 июля 2023 г. 19:00 EDT | Валюта в долларах США

- Последнее закрытие 105,14

- Сектор технологий

- Промышленность Полупроводники

- Инвестиционный стиль Большая смесь

- Дневной диапазон 104,86 – 107,30

- Годовой диапазон 59,43 – 110,69

- Рыночная капитализация 545,2996 млрд

- Объем / в среднем 9,5 млн / 11,8 млн

- Цена/Продажи 7,26

- Цена/Блок 5,38

- Доходность прямого деления 1,76%

- Доходность замыкающего деления 1,69%

Цена 1 звезды 90 003

ИНВЕСТОР

5-звездочная цена

ИНВЕСТОР

Экономический Ров

ИНВЕСТОР

Капитальные вложения

ИНВЕСТОР

Феликс Ли Аналитик по акциям

Бизнес-стратегия и перспективы

| Феликс Ли |Taiwan Semiconductor Manufacturing Co. — крупнейший в мире специализированный контрактный производитель микросхем или литейный завод. Он производит интегральные схемы для клиентов на основе их собственных разработок ИС. Фирма уже давно извлекает выгоду из полупроводниковых фирм по всему миру, которые переходят от производителей интегрированных устройств к разработчикам без фабрик. TSMC, как и все литейные заводы, берет на себя затраты и капитальные затраты на эксплуатацию заводов в условиях высокой цикличности рынка для своих клиентов. Такая цикличность связана с тем, что литейные заводы имеют тенденцию наращивать избыточные мощности в периоды растущего спроса, что может привести к недогрузке во время спадов, что снижает прибыльность.

Откройте наш полный анализ с Morningstar Investor

Профиль компании TSM

Описание деятельности Taiwan Semiconductor Manufacturing Co. — крупнейший в мире специализированный завод по производству микросхем с долей рынка более 57% в 2021 году по данным Gartner. TSMC была основана в 1987 году как совместное предприятие Philips, правительства Тайваня и частных инвесторов. В 1997 году она стала публичной как ADR в США. Масштабы и высококачественные технологии TSMC позволяют фирме получать солидную операционную прибыль даже в высококонкурентном литейном бизнесе. Кроме того, переход к бизнес-модели без фабрик создал попутный ветер для TSMC. У лидера литейного производства есть знаменитая клиентская база, включая Apple, AMD и Nvidia, которые стремятся применить передовые технологические процессы к своим полупроводниковым конструкциям.

— крупнейший в мире специализированный завод по производству микросхем с долей рынка более 57% в 2021 году по данным Gartner. TSMC была основана в 1987 году как совместное предприятие Philips, правительства Тайваня и частных инвесторов. В 1997 году она стала публичной как ADR в США. Масштабы и высококачественные технологии TSMC позволяют фирме получать солидную операционную прибыль даже в высококонкурентном литейном бизнесе. Кроме того, переход к бизнес-модели без фабрик создал попутный ветер для TSMC. У лидера литейного производства есть знаменитая клиентская база, включая Apple, AMD и Nvidia, которые стремятся применить передовые технологические процессы к своим полупроводниковым конструкциям.

Сектор Технологии

Промышленность Полупроводники

Сотрудники 73 090

Обновление рынка

Краткий обзор рынков: как узнать, когда мы действительно находимся на новом бычьем рынке

Чрезмерная концентрация рынка является признаком того, что инвесторы не уверены в экономике.

Лорен Солберг

Наш выбор

10 лучших компаний для инвестиций прямо сейчас

Эти недооцененные акции высококачественных компаний сегодня привлекательны для инвестиций.

Сьюзан Дзюбински

Наш выбор

10 лучших акций «голубых фишек» для покупки в долгосрочной перспективе

Акции этих качественных компаний с большой рыночной капитализацией сегодня выглядят недооцененными.

Сьюзан Дзюбински

Специалист по ETF

Майские потоки ETF благоприятствуют недавним победителям дивергентного фондового рынка

Во главе с крупной смесью, технологиями и фондами казначейства американские ETF собрали в мае 35 миллиардов долларов притока.

Райан Джексон

Обновление рынка

Краткий обзор рынков: почему Vanguard видит более радужные перспективы для портфелей инвесторов

В то время как оценка акций завышена, более высокая доходность облигаций приводит к более высоким ожиданиям доходности.

Том Лауричелла

Обновление Stock Analyst

Berkshire Hathaway добавляет акции Capital One, сокращает долю Chevron и ликвидирует долю Bank of New York

Продажи долевых ценных бумаг превысили покупки акций в 1 квартале.

Греггори Уоррен

Обновление Stock Analyst

Прибыль TSMC: возможный рост в долгосрочной перспективе, поскольку искусственный интеллект становится популярным

Феликс Ли

Вопросы устойчивого развития

Как фондовые рынки по всему миру реагируют на практику ESG и углеродный риск

США имеют хорошие оценки в Carbon Metrics, но их общий рейтинг снижается из-за громких имен, сталкивающихся с высокими рисками ESG.

Валерио Базелли

Аналитики Morningstar вручную отбирают прямых конкурентов или сопоставимые компании для

предоставить информацию о прочности и долговечности TSM

конкурентное преимущество.

* Торговые данные в этом разделе задерживаются не менее чем на 15 минут.

Часто задаваемые вопросы о запасах ADR Taiwan Semiconductor Manufacturing Co Ltd

Да. TSM имеет форвардную дивидендную доходность в размере 1,69%. Видеть

Полная история дивидендов и дробления акций TSM

на вкладке «Дивиденды».

Доходность по дивидендам позволяет инвесторам, особенно тем, кто заинтересован в акциях, приносящих дивиденды,

сравнить взаимосвязь между ценой акции и тем, как она вознаграждает акционеров в виде дивидендов.

Формула расчета дивидендной доходности заключается в делении годового дивиденда, выплачиваемого на акцию, на цену акции.

Узнайте больше о дивидендной доходности.

Рыночная капитализация TSM составляет 545,30 млрд.

Рыночная капитализация рассчитывается путем умножения цены акций компании на общее количество акций. Он часто используется для измерения размера компании. В ячейке Morningstar Style Box имена с большой заглавной буквы составляют

крупнейшие 70% акций США, компании со средней капитализацией составляют крупнейшие 70–90%, а оставшиеся 10% компаний составляют компании с малой капитализацией.

Он часто используется для измерения размера компании. В ячейке Morningstar Style Box имена с большой заглавной буквы составляют

крупнейшие 70% акций США, компании со средней капитализацией составляют крупнейшие 70–90%, а оставшиеся 10% компаний составляют компании с малой капитализацией.

Узнайте больше о рыночной капитализации.

Стандартный стиль TSM — Large Core.

Стиль — это инвестиционный фактор, оказывающий существенное влияние на инвестиционный риск и доходность.

Стиль рассчитывается путем объединения оценок стоимости и роста, которые сначала рассчитываются индивидуально.

Быстрорастущие акции, как правило, представляют секторы технологий, здравоохранения и связи.

Они редко распределяют дивиденды среди акционеров, предпочитая реинвестировать в свой бизнес.

Акции, ориентированные на стоимость, как правило, представляют акции финансовых услуг, коммунальных услуг и энергетики. Это устоявшиеся компании, надежно выплачивающие дивиденды.

Это устоявшиеся компании, надежно выплачивающие дивиденды.

Узнайте больше о стиле.

Цена/продажа TSM составляет 7,26.

Цена/продажа представляет собой сумму, которую инвестор готов заплатить за доллар, полученный от

продаж или доходов конкретной компании.

Цена/форвардная прибыль TSM составляет 16,61.

Форвардный P/E дает некоторое представление о том, насколько дешевой или дорогой является акция по сравнению с согласованными оценками прибыли.

Чем ниже форвардный P/E, тем дешевле акции.

Цена за книгу TSM составляет 5,38.

Соотношение цена/балансовая стоимость может приблизительно сказать инвесторам, сколько они платят за активы компании.

на основе исторических, а не текущих оценок. Исторические оценки обычно не отражают

Текущая рыночная стоимость компании.