в чем разница между этими показателями

И как использовать эти показатели в бизнесе

28 июля 2020

Юлия Гребенюк

работала экономистом десять лет

Цель любого бизнеса — получить прибыль. Чтобы всегда быть в плюсе, недостаточно купить товар подешевле и продать подороже. Нужно отслеживать экономические показатели: считать рентабельность, маржу и наценку.

В бизнесе эти показатели — контрольные точки. Если они в норме, то бизнес хорошо функционирует, если нет — то нужно думать, что изменить.

В статье разберемся с маржой и наценкой: в чем их различие, как их вычислять и где использовать.

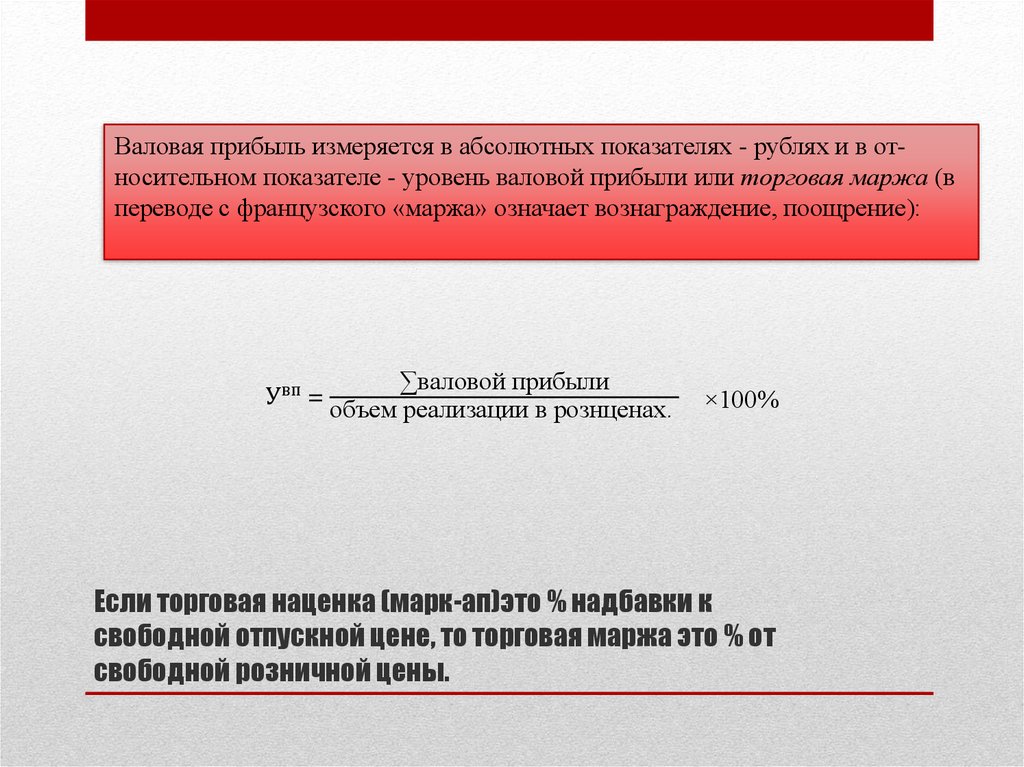

Маржа или маржинальность

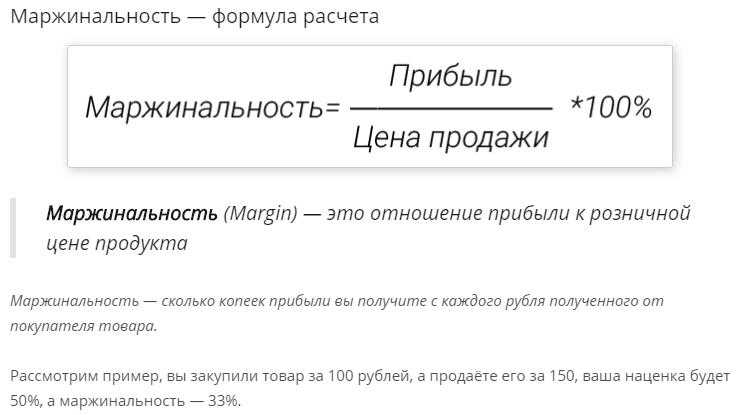

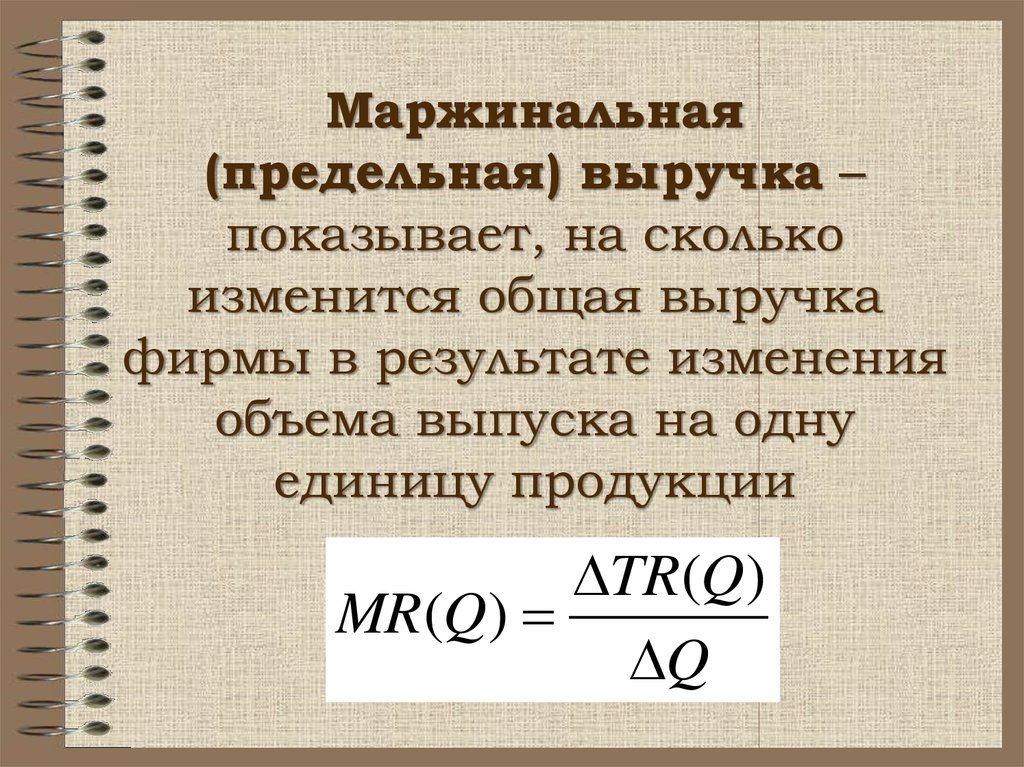

Маржинальность показывает, какую долю в выручке занимает прибыль. Чем выше маржинальность — тем выше прибыль.

В бизнесе можно считать и маржу, и маржинальность: маржу считают в рублях, маржинальность — в процентах. Лучше использовать проценты: их проще воспринимать, с ними удобнее отслеживать динамику и строить графики.

Лучше использовать проценты: их проще воспринимать, с ними удобнее отслеживать динамику и строить графики.

Если у вас небольшой бизнес без аренды, наемных сотрудников и разделения затрат на постоянные и переменные, то для расчета маржи в рублях нужно из цены продукта вычесть его себестоимость.

Маржа = Цена – Себестоимость

Например, вы торгуете постельным бельем. За комплект белья вместе с доставкой платите поставщику 1800 ₽, а покупателю продаете комплект за 3000 ₽. Значит, маржа составляет 1200 ₽.

Чтобы посчитать маржинальность в процентах, нужно из цены продукта вычесть себестоимость. Полученный результат разделить на цену продукта и умножить на 100%.

Маржинальность = ((Цена – Себестоимость) : Цена) × 100%

Подставим цифры из примера про постельное белье — маржинальность равна 40%.

Маржинальность = ((3000 ₽ – 1800 ₽) : 3000 ₽) × 100% = 40%

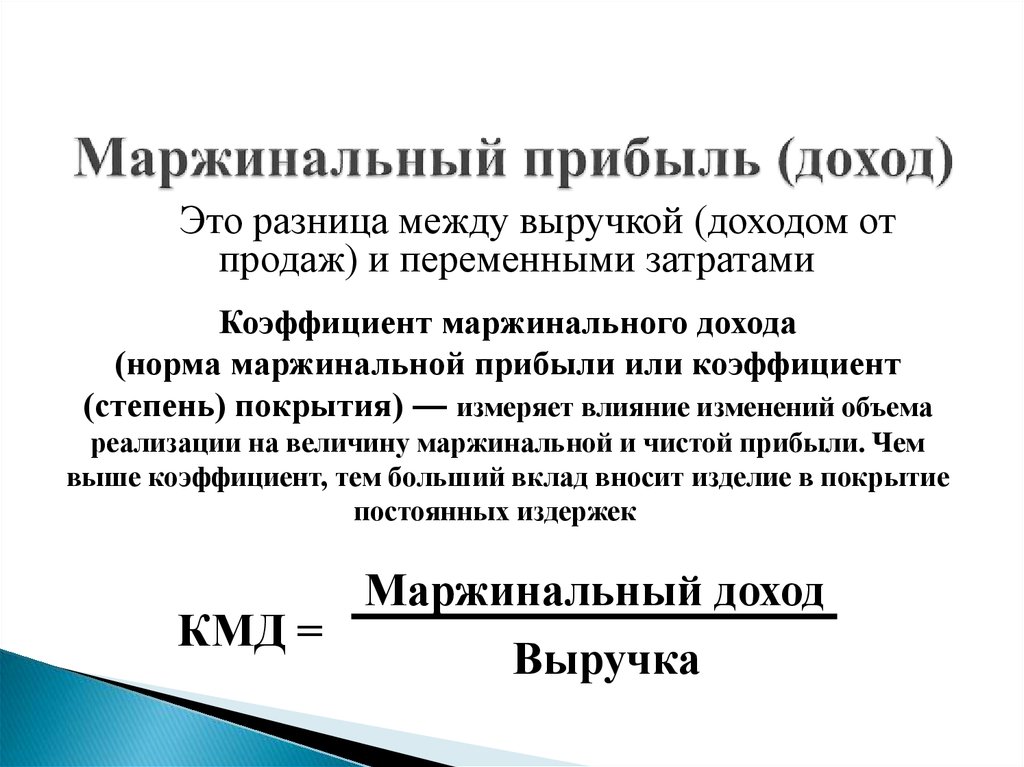

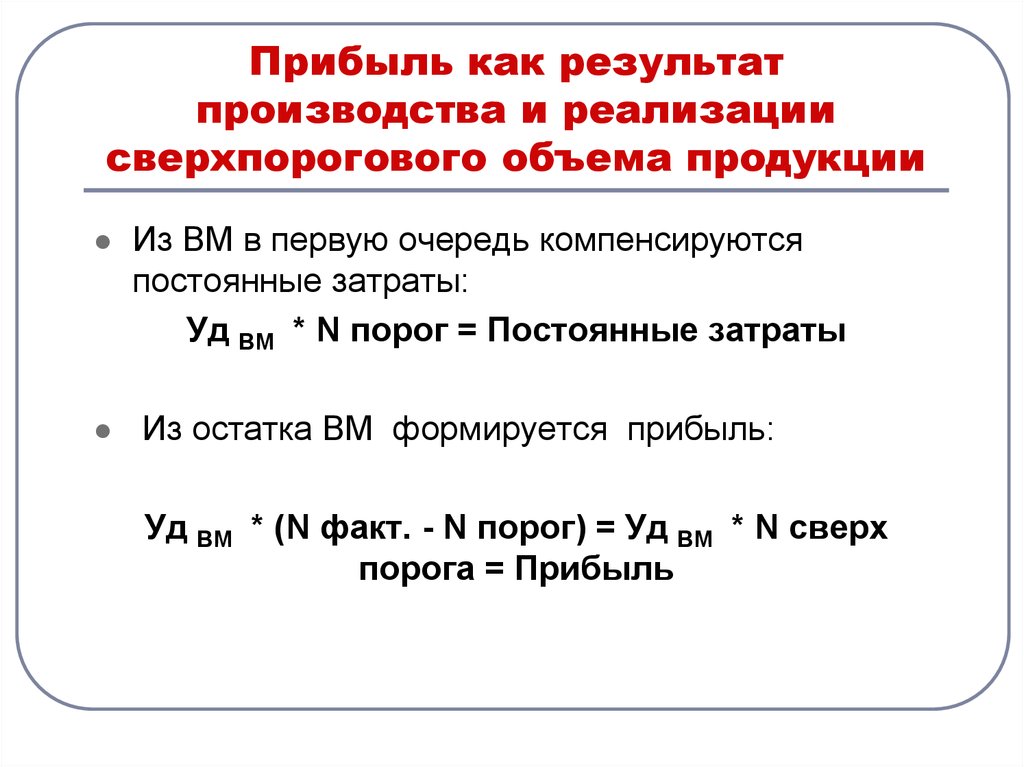

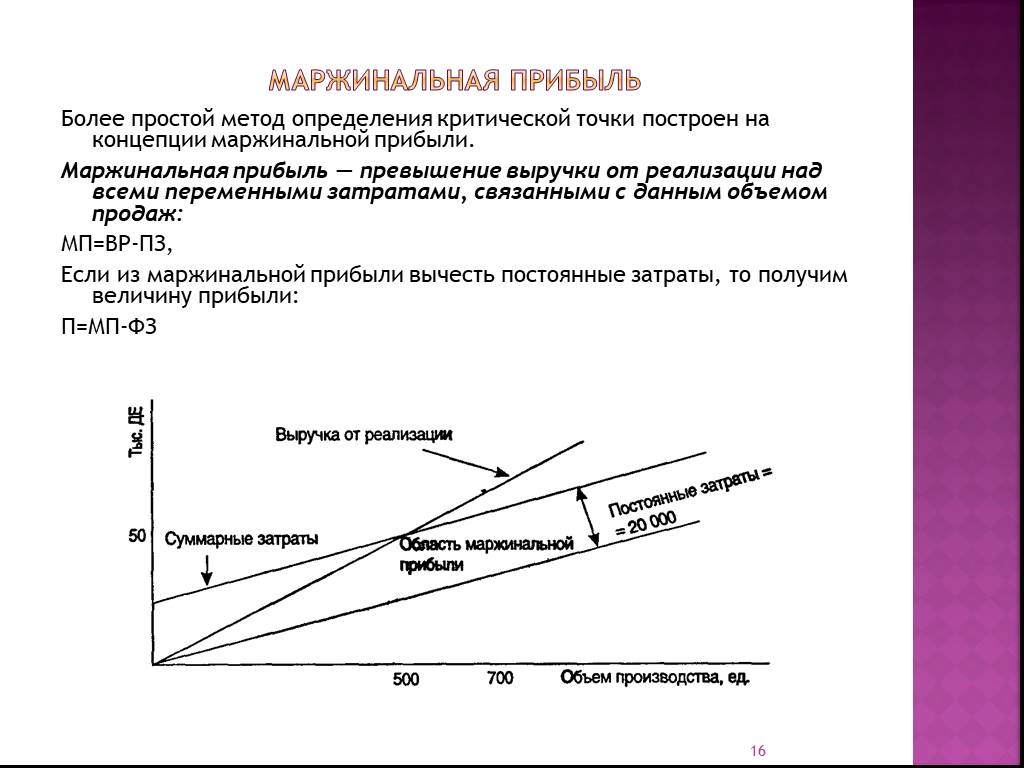

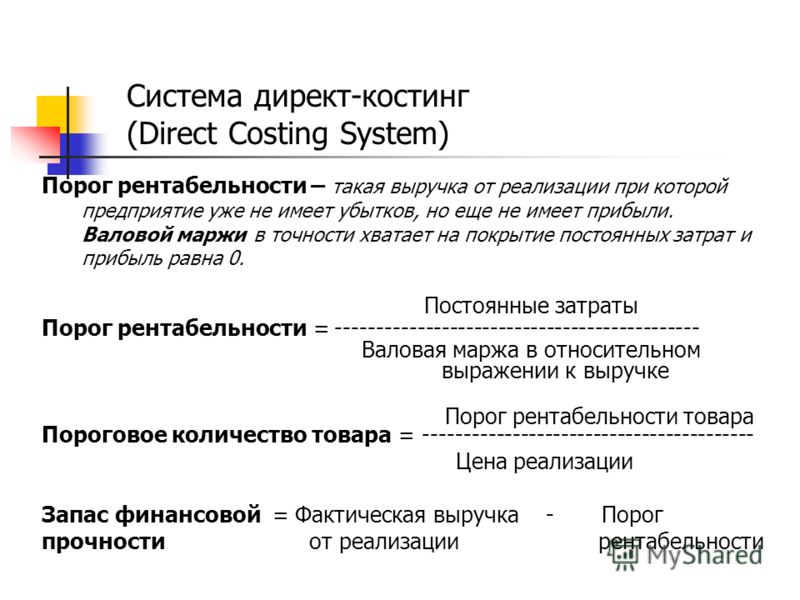

Для бизнеса с постоянными и переменными затратами лучше считать маржинальность через маржинальный доход.

Маржинальный доход = Выручка – Переменные расходы

К переменным расходам относят затраты, которые напрямую привязаны к объему продукции: уменьшается количество продукции — переменные затраты снижаются, увеличивается объем — затраты растут.

Пример расчета маржинального дохода

В день вы печете 100 булочек, для этого покупаете муку и другие ингредиенты — на это уходит 1000 ₽. Соответственно, чтобы испечь 200 булок, вам нужно потратить 2000 ₽ — расход муки и ингредиентов растет. И, наоборот, если вы выпекаете меньше булочек, то вам понадобится меньше денег.

Остальные расходы, не связанные с объемом продукции напрямую, относят к постоянным затратам и не учитывают при расчете маржинального дохода. Например, если у вас на производстве есть уборщица, охранник и бухгалтер, то их зарплаты не нужно учитывать при расчете.

Рассчитаем маржинальный доход на примере с булочками. Вы испекли 100 булочек, цена одной булки — 30 ₽, ваша выручка после продажи — 3000 ₽. Переменные затраты составили 1000 ₽. Маржинальный доход равен 2000 ₽.

Переменные затраты составили 1000 ₽. Маржинальный доход равен 2000 ₽.

Теперь нужно рассчитать маржинальность, для этого маржинальный доход делят на выручку и умножают на 100%.

Маржинальность = (Маржинальный доход : Выручку) × 100%

Маржинальность булочек = (2000 ₽ : 3000 ₽) х 100% = 66,7%

Полученный результат показывает, что доля прибыли в выручке — 66,7%. Оставшиеся 33,3% — заработанные деньги, которые вы потратили на оплату переменных расходов. Чем ниже маржинальность, тем больше денег уходит на переменные расходы и тем вы меньше вы зарабатываете, и наоборот.

Наценка

Наценка нужна бизнесу, чтобы покрыть расходы и заработать прибыль. По факту наценка — сумма, которую вы прибавляете к оптовой цене товара или к его себестоимости. Наценку можно считать в рублях и процентах. Для анализа и планирования удобнее использовать проценты.

Для анализа и планирования удобнее использовать проценты.

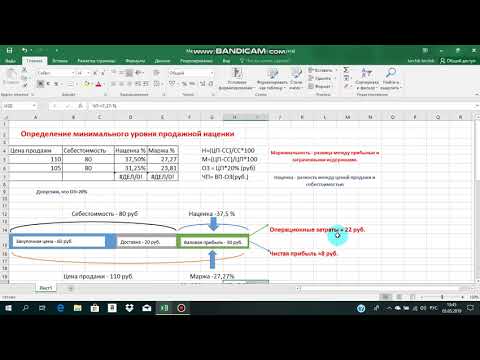

Если ваш бизнес работает по принципу «купил-продал», то для расчета процента наценки используйте формулу.

Наценка = ((Цена продажи – Цена закупа) : Цена закупа) × 100%

Например, вы продаете резиновые перчатки. У поставщика купили партию товара за 5000 ₽, планируете продать за 12 000 ₽. Наценка составляет 140%.

Наценка партии перчаток = ((12 000 ₽ – 5000 ₽) : 5000 ₽) × 100% = 140%

Если у вас производство и много разных затрат, то лучше рассчитывать наценку, отталкиваясь от маржинального дохода и переменных затрат.

Наценка = (Маржинальный доход : Переменные затраты) × 100%

Пример расчета наценки

У вас есть небольшой цех, вы производите двери на заказ и устанавливаете их. В цеху работают двое сотрудников, у них сдельная оплата. Расходные материалы на одну дверь и зарплату работника — 9000 ₽. За готовую дверь вместе с установкой берете с покупателя 16 500 ₽. Посчитаем маржинальный доход и процент наценки.

Расходные материалы на одну дверь и зарплату работника — 9000 ₽. За готовую дверь вместе с установкой берете с покупателя 16 500 ₽. Посчитаем маржинальный доход и процент наценки.

Маржинальный доход = 16 500 ₽ – 9000 ₽ = 7500 ₽

Наценка на дверь = (7500 ₽ : 9000 ₽) × 100% = 83,3%

Значит, наценка на 83,3% выше переменных расходов. Есть большой запас денег, которыми вы можете перекрыть другие расходы и в итоге получить прибыль.

Разница между показателями

На первый взгляд, маржинальность и наценка похожи между собой и, кажется, достаточно выбрать какой-то один. На самом деле, это не так — показатели различаются по смыслу.

Маржинальность не может превысить 100%. Маржинальность имеет лимит — 100%, больше она не бывает. В расчете используется маржинальный доход и если он равен выручке, то процент маржинальности — 100%

Пример: когда маржинальность равна 100%

Представьте ситуацию: вам подарили 100 килограмм гречки. Не потратив на нее денег, вы нашли покупателя и продали гречку 9000 ₽. Посчитаем маржинальность.

Не потратив на нее денег, вы нашли покупателя и продали гречку 9000 ₽. Посчитаем маржинальность.

Маржинальный доход = 9000 ₽ – 0 ₽

Маржинальность гречки = (9000 ₽ : 9000 ₽) × 100% = 100%

Получается, маржинальность в 100% бывает только тогда, когда нет расходов.

Маржинальность бывает минусовой. Показатель становится отрицательным, если расходы превышают выручку.

Пример: отрицательная маржинальность

Допустим, вы пообещали покупателю станок в цех за 2000 $ и взяли деньги вперед. Стоимость доллара — 65 ₽, итого у вас на руках 130 000 ₽. Пока вы искали станок, курс доллара вырос до 80 ₽. И вы должны заплатить за станок не 130 000 ₽, а 160 000 ₽.

Маржинальный доход = 130 000 ₽ – 160 000 ₽ = — 30 000 ₽

Маржинальность станка = (- 30 000 ₽ : 130 000 ₽) × 100% = -23%

Наценка может быть выше 100%. У наценки нет верхней планки, она может быть хоть 100%, хоть 400%.

У наценки нет верхней планки, она может быть хоть 100%, хоть 400%.

Например, себестоимость одного маффина 8 ₽, вы продаете его за 30 ₽. Наценка маффина = (30 ₽ – 8 ₽) : 8 ₽) × 100% = 275%.

Где использовать показатели

Маржинальность. С помощью маржинальности можно оценить эффективность бизнеса, посчитав маржинальность для одной или нескольких категорий товаров или даже для каждой единицы продукции.

Допустим, вы увеличили наценку в два раза, но процент маржинальности остался прежним. В бизнесе это тревожный знак: он означает, что издержки на производство или закупку товаров выросли. Они съедают всю дополнительную наценку, а вы получаете меньше прибыли. Чтобы решить эту проблему, нужно понять, как сократить затраты.

Наценка. Показывает, сколько вы заработаете денег, но показатель не используют для оценки эффективности бизнеса. Можно сделать высокую наценку и при этом иметь отрицательную маржинальность. Это значит, что вся бизнес-модель работает в убыток, расходы превышают доходы и нужно пересматривать бизнес-процессы.

Это значит, что вся бизнес-модель работает в убыток, расходы превышают доходы и нужно пересматривать бизнес-процессы.

Инструкция

Что нужно знать про маржинальность и наценку

Считать маржинальность лучше в процентах

В рублях считают маржу, в процентах — маржинальность. С ними удобнее анализировать, смотреть динамику и строить графики.

Маржинальность показывает эффективность бизнеса

По маржинальности можно увидеть, какую долю в выручке занимает прибыль. Чем ниже маржинальность, тем меньше денег вы зарабатываете.

Наценка покрывает расходы и влияет на размер прибыли

С помощью наценки бизнес зарабатывает деньги, которые в дальнейшем может потратить на покрытие расходов и прибыль.

Чем меньше процент наценки, тем ниже выручка

Маленькая наценка означает небольшую выручку. В дальнейшем может не хватить денег на покрытие всех расходов, не говоря о прибыли.

Высокая наценка не означает высокую маржинальность

Можно увеличить наценку, но получать отрицательную маржинальность.

Поделиться

Читайте также

Развиваем

Как оформить возврат денег покупателю

Развиваем

Как бухгалтеру закрыть 2022 год без долгов

Развиваем

Субсидия бизнесу за наем безработных

Развиваем

Как выгодно купить имущество на торгах

Подпишитесь на рассылку

Каждую неделю отправляем самые свежие статьи

Истории читателейБизнесуИнвестицииО продуктах Ак Барс БанкаПолезное видеоПро деньгиСамозанятым

Нажимая на кнопку ”Подписаться”, вы даете согласие на обработку персональных данных и соглашаетесь c политикой конфиденциальности

Читайте на привычных площадках

Онлайн-журнал Life.Profit

Честно и понятно рассказываем о деньгах и экономии

Маржа – Bizkiev.

com

comЧасто доводиться чути термін Маржа, але, як виявилося, не всі, хто його вживає, правильно розуміє значення.

Після чергового почутого “маржа 200%” і т.д. – публікуємо цю статтю.

Сьогодні ми зробимо визначення що таке “Маржа“, розглянемо як зробити розрахунок маржі і чим вона відрізняється від націнки.

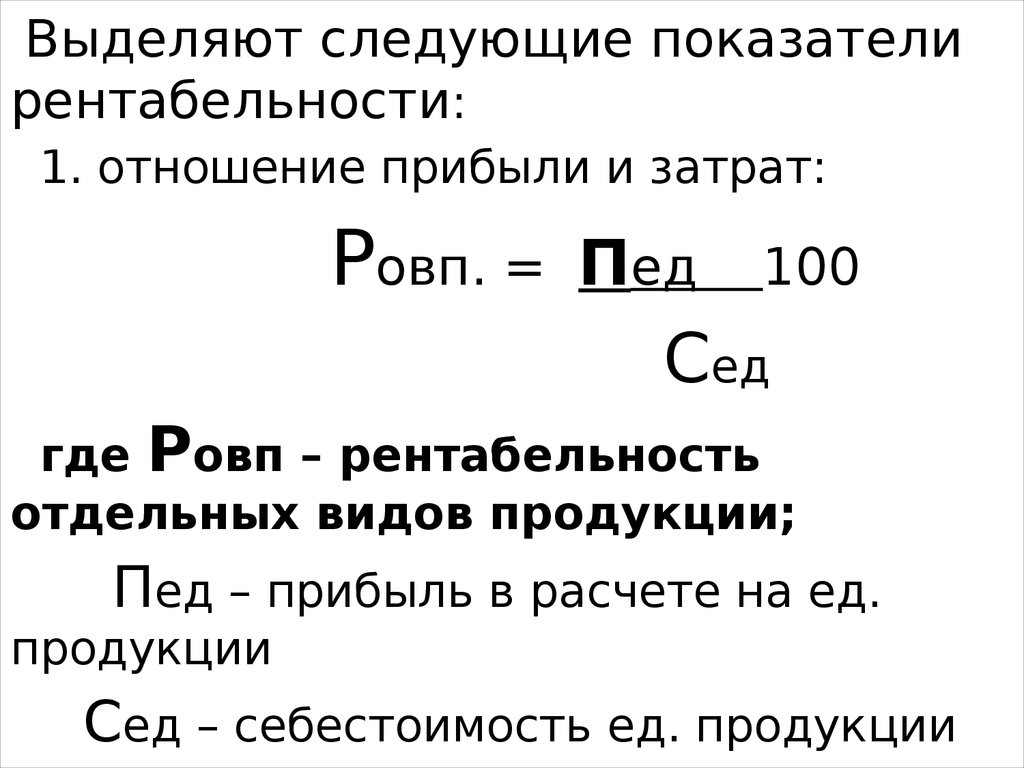

Маржа (рентабельность продаж) — это разница между отпускной ценой и себестоимостью. Эта разница обычно выражается или в процентах от отпускной цены (коэффициент прибыльности), или в абсолютных величинах как прибыль на единицу продукции.

Маржа в процентном выражении

Коэффициент прибыльности (%) = Прибыль на единицу продукции ($) / Отпускная цена единицы продукции ($)

Маржа

Прибыль на единицу продукции ($) = Отпускная цена за единицу ($) — Себестоимость единицы продукции ($)

В этой статье не рассматриваем значение термина “маржа” для биржевых сделок. В этом случае Маржа – это залог, который обеспечивает возможность получить во временное пользование кредит деньгами или товарами.

В этом случае Маржа – это залог, который обеспечивает возможность получить во временное пользование кредит деньгами или товарами.

Цель: определение величины прироста продаж: и управление ценообразованием и принятием решений по продвижению продукции.

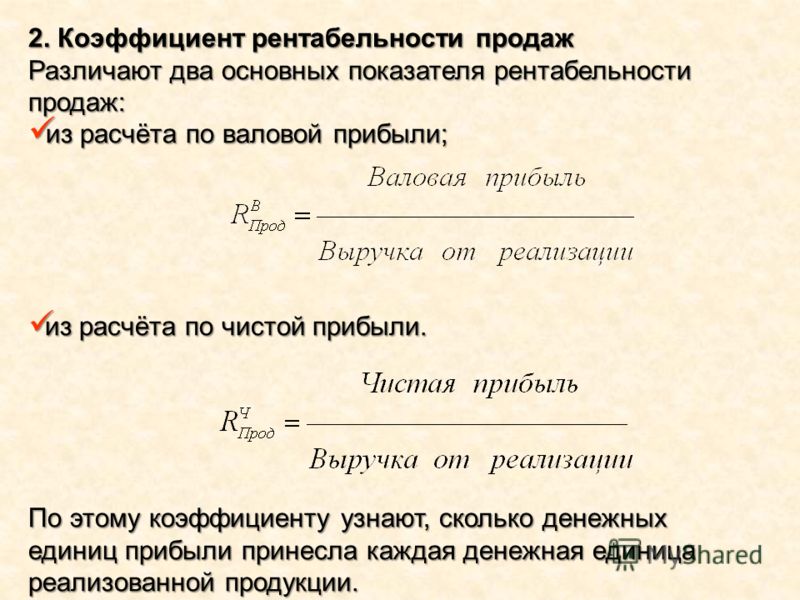

Рентабельность продаж (“рентабельность продаж” – здесь и далее не путать с другими видами рентабельности!) является ключевым фактором в ряду многих других основных видов расчета коммерческой деятельности, включая сметы и прогнозы. Все менеджеры должны знать (и обычно знают) приблизительную рентабельность продаж своей компании. Однако менеджеры очень различаются по тем исходным посылкам, которые они используют при расчете рентабельности продаж, и по способам, которыми они анализируют и передают эти важные цифры.

Коэффициент прибыльности и прибыль на единицу продукции

Когда говорят о марже, важно иметь в виду разницу между коэффициентом прибыльности и прибылью на единицу продукции при продажах. Эту разницу легко согласовать, и менеджеры должны уметь переключаться с одного на другое.

Что такое единица продукции? В каждой компании есть свое собственное представление о том, что такое единица продукции, которая может варьироваться от тонны маргарина до 1 литра колы или ведра штукатурки. Во многих отраслях имеют дело с многочисленными единицами продукции, и соответствующим образом рассчитывают маржу. В табачной промышленности, например, сигареты, продаются штуками, пачками, блоками и коробками (которые вмещают 1200 сигарет). В банках маржа рассчитывается на базе счетов, клиентов, кредитов, трансакций, семейных единиц и филиалов банка. Необходимо быть готовым без труда переключаться с одной концепции на другую, так как решения могут основываться на любой из них.

Коэффициент прибыльности

Коэффициент прибыльности может также рассчитываться с использованием валового объема продаж в денежном исчислении и совокупных затрат.

Коэффициент прибыльности (%) = [Общий объем продаж в денежном исчислении ($) — Совокупные затраты] / Общий объем продаж в денежном исчислении ($)

При расчете рентабельности продаж, выраженной как в процентах (коэффициент прибыльности), так и в прибыли на единицу продукции, можно выполнить простую сверку, проверив, составляют ли отдельные части общую сумму.

Для сверки прибыли на единицу продукции ($):

Отпускная цена за единицу товара = прибыль на единицу товара + себестоимость единицы товара.

Для сверки коэффициента прибыльности ($):

Издержки как процент от объема продаж = 100% — коэффициент прибыльности.

Пример

Одна компания продает ткани погонными метрами. Ее базовые издержки и отпускная цена выглядят следующим образом:

Отпускная цена единицы продукции = 24 доллара США за погонный метр.

Издержки на единицу продукции = 18 долларов США за погонный метр.

Чтобы рассчитать прибыль на единицу продукции, мы вычитаем себестоимость из отпускной цены:

Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Чтобы рассчитать коэффициент прибыльности, мы делим прибыль на единицу продукции на отпускную цену:

Прибыль на единицу продукции = 24 доллара США за метр — 18 долларов США за метр = 6 долларов США за метр.

Коэффициент прибыльности (%) = (24 доллара -18 долларов) / 24 доллара = 6 долларов / 24 доллара = 25%

Давайте проверим правильность наших расчетов:

Отпускная цена единицы продукции = Прибыль на единицу продукции + Издержки на единицу продукции.

24 доллара за погонный метр = 6 долларов за погонный метр +18 долларов за погонный метр.

Подобным же образом можно проверить расчеты коэффициента прибыльности:

100% — Коэффициент прибыльности по продажам (%) = Издержки как процент от продаж.

100% — 25% = 18 долларов / 24 доллара

75% = 75%

Источники данных, сложности и предостережения

После того, как вы определите единицы измерения, вам понадобятся два типа исходных данных: себестоимость единицы продукции и отпускные цены единицы продукции.

Отпускные цены могут быть определены до или после проведения различных этапов установления цен. Вычеты, потребительские скидки, выплаты посредникам и комиссионные могут быть показаны руководству или как расходы, или как вычеты из отпускной цены.

Следует соблюдать осторожность при исчислении определенных скидок и надбавок (наценок) при расчете чистой цены. Часто имеется большая свобода выбора в отношении того, вычесть определенные позиции из прейскурантной цены для расчета чистой цены или добавить их к расходам. Одним из примеров может служить практика предоставления подарочных сертификатов в розничной торговле для тех клиентов, которые купили определенное количество товаров. Их нелегко учесть таким образом, чтобы избежать путаницы по ценам, расходам на маркетинг и по прибыльности.

- Определенные позиции можно рассматривать или как вычеты из цен, или как наценка к себестоимости, но только что-то одно.

- Обработка таких позиций не повлияет на прибыль на единицу продукции, но повлияет на коэффициент прибыльности.

Маржа как доля от суммы издержек

В некоторых отраслях, в частности, в розничной торговле, маржа рассчитывается как процентная доля от суммы издержек, а не отпускных цен. Используя данную методику в предыдущем примере, коэффициент прибыльности на метр обычной ткани можно было бы вычислить как прибыль на единицу продукции (6 долларов), поделенную на себестоимость единицы продукции (18 долларов), и он составил бы, следовательно, 33%.

Наценка или маржа?

Хотя некоторые люди используют термины «маржа» и «наценка» или “надбавка” как взаимозаменяемые понятия, это не соответствует действительности.

Чтобы лучше понять разницу или соотношение между маржой и наценкой, давайте немного посчитаем. Например, наценка 50% к переменным издержкам в 10 долларов составила бы 5 долларов, что в результате дало бы розничную цену в 15 долларов. А вот, маржа по позиции, которая продается по розничной цене в 15 долларов и на которую затрачиваются переменные издержки в сумме 10 долларов, была бы 5 долларов/15 долларов или 33,3%. Т.е. маржа – 33,3%. Есть разница, неправда ли? В следующей таблице показаны некоторые соотношения между величиной маржи и Наценками.

Соотношение между величинами маржи и Наценками

| Цена | Издержки | Маржа | Наценка |

| 10 долларов | 9,00 доллара | 10% | 11% |

| 10 долларов | 7,50 доллара | 25% | 33% |

| 10 долларов | 6,67 доллара | 33,3% | 50% |

| 10 долларов | 5,00 доллара | 50% | |

| 10 долларов | 4,00 доллара | 60% | 150% |

| 10 долларов | 3,33 доллара | 66,7% | 200% |

| 10 долларов | 2,50 доллара | 75% | 300% |

Для того чтобы лишний раз не путаться, усвойте правило, что Маржа – это отношение Прибыли к ЦЕНЕ, (т. е процентное количество прибыли в цене товара), а Наценка – это отношение Прибыли к СЕБЕСТОИМОСТИ

е процентное количество прибыли в цене товара), а Наценка – это отношение Прибыли к СЕБЕСТОИМОСТИ

Также интересным выводом из этого правила является, то что Маржа (рентабельность продаж) может только приближаться к 100% , ведь маржа 100% может быть только при нулевой себестоимости – чего быть не может, да и расчет наценки в этом случае невозможен. Маржа 100% невозможна! Рентабельность продаж 100% невозможна!

Одной из специфических черт розничной торговли является то, что цены повышаются в процентном соотношении к закупочным ценам магазина (переменные издержки на позицию), но снижаются в период распродаж в процентном отношении к розничной цене.

Большинство менеджеров понимают, что распродажа со скидкой 50% означает, что розничные цены понижаются на 50%.

Пример

Розничная компания по продаже одежды покупает футболки по цене 10 долларов и продает их с 50-процентной наценкой. 50% надбавки к переменным затратам в 10 долларов приводит к образованию розничной цены в 15 долларов. К сожалению, товар не продается, и владелец магазина хочет распродать его по себестоимости, чтобы освободить место на полках. Он неосторожно говорит продавцам сбывать товар с 50-процентной скидкой. Однако такое снижение цены в 50% уменьшает розничную цену на 7,50 доллара. Таким образом, 50-процентная Наценка, за которой последовала 50-процентная уценка, приводит к потере в сумме 2,50 доллара на каждой проданной вещи.

50% надбавки к переменным затратам в 10 долларов приводит к образованию розничной цены в 15 долларов. К сожалению, товар не продается, и владелец магазина хочет распродать его по себестоимости, чтобы освободить место на полках. Он неосторожно говорит продавцам сбывать товар с 50-процентной скидкой. Однако такое снижение цены в 50% уменьшает розничную цену на 7,50 доллара. Таким образом, 50-процентная Наценка, за которой последовала 50-процентная уценка, приводит к потере в сумме 2,50 доллара на каждой проданной вещи.

Можно легко увидеть, как происходит путаница. Обычно предпочитают употреблять термин «маржа» в отношении коэффициента прибыльности продаж. Однако мы рекомендуем всем менеджерам согласовывать со своими коллегами, что они подразумевают под этим важным термином.

Reibstein D.

Bizkiev.com

Маржа прибыли и наценка в строительстве Объяснение

Строители часто путаются, когда речь заходит о марже и наценке.

В чем разница между маржой и наценкой? Эти два термина по-разному отражают прибыль. Для успеха вашей компании жизненно важно, чтобы вы могли четко понимать разницу и то, как они работают в ваших финансах.

Для успеха вашей компании жизненно важно, чтобы вы могли четко понимать разницу и то, как они работают в ваших финансах.

3-МИНУТНЫЙ АУДИТ: Если вам нужен персональный совет для вашего строительного бизнеса, воспользуйтесь нашим Финансовым аудитом, чтобы начать систематизировать свои мысли о ваших денежных потоках и упорядочивать свои финансы.

ФИНАНСОВЫЙ ЭТАЛОН

Финансовые эксперты считают, что по крайней мере три четверти подрядчиков по установке не знают, как оценить наценку, которая им потребуется, чтобы покрыть затраты на работу плюс накладные расходы, и при этом получить прогнозируемую прибыль. Важно знать разницу между маржой и наценкой в вашем бухгалтерском учете, ценообразовании и формате контракта. Чтобы лучше понять маржу и наценку и как правильно их рассчитать, давайте дадим определение каждому термину, а также на примерах покажем каждую функцию в вашем бизнесе.

Маржа — это процентное значение, указывающее, какая часть каждого доллара продаж составляет прибыль предприятия и какая сумма необходима для покрытия общих накладных расходов.

Надбавка представляет собой процентное значение, которое показывает отношение вашей продажной цены к вашим затратам и не имеет реальной цели в строительстве. Наценка измеряет, насколько дороже вы продаете свои товары, чем сумма, которую вы за них платите. Не рекомендуется использовать термины наценки в обсуждениях цен.

ПОГОВОРИМ О ТЕРМИНОЛОГИИ.

Чтобы понять, как деньги функционируют в вашем бизнесе, также важно иметь четкое представление о некоторых дополнительных финансовых терминах. Эти термины и деньги, которые они представляют, помогают определить вашу маржу и наценку, помогают вам лучше понять прибыль вашей компании и помогают вам узнать, как говорить о ваших ценах в контрактах и с вашими клиентами.

Следующие термины являются ключевыми для определения вашей маржи и наценки:

Доход: общий доход, который вы получаете по контракту. Доход — это верхняя строка вашего отчета о прибылях и убытках, которая отражает прибыль до вычетов.

Себестоимость проданных товаров (COGS): все расходы, связанные с любым проектом; весь труд и материалы, которые могут быть непосредственно связаны с проектом полностью или частично.

Валовая прибыль: Доход, который остается после оплаты всей стоимости проданных товаров.

Валовая прибыль = Выручка – Себестоимость

Связано: Загрузите нашу маржу против. Таблица разметки для полного списка финансовых терминов, которые вам необходимо знать.

ТРИ ОПАСНОСТИ, КОТОРЫХ НУЖНО ИЗБЕГАТЬ, УЧАСТВУЯ В ТОРГАХ

Если у вас возникли проблемы с определением необходимой наценки, чтобы покрыть затраты на работу и при этом получить прибыль, вы входите в число почти 75% подрядчиков, находящихся в той же лодке. Тем не менее, присоединение к 25% подрядчиков, которые четко понимают маржу и наценку, имеет решающее значение для улучшения вашего процесса торгов, увеличения вашей прибыли и снижения риска. Когда вы делаете ставку на контракт, следует избегать трех ключевых ловушек — эти ошибки могут убить вашу прибыль.

3 ошибки в торгах, которые убивают вашу прибыль . Ожидание получения прибыли от авансовых платежей подвергает вас огромному риску нехватки денежных средств до тех пор, пока работа не будет завершена и ваши авансовые платежи не будут выплачены, что может занять много времени.

Ошибка № 2: неучет накладных расходов или стоимости капиталаНезависимо от того, используете ли вы факторинговую компанию, банковскую кредитную линию, кредит SBA, коммерческую выдачу наличных или мобилизационное финансирование, стоимость внешних фондов должна быть встроена в проектные затраты вашей работы (или, в зависимости от типа капитала, в расчетах накладных расходов), а не копаться в прибыли проекта.

Ловушка №3: Занизить ставку, чтобы получить работу мечты Думаете о подаче искусственно заниженной ставки, чтобы позже получить большую работу? Не. Если что-то пойдет не так, этот амбициозный новый проект может означать финансовый крах для вашей компании, задержку зарплаты для ваших сотрудников, задержку платежей вашим поставщикам и бессонные ночи для вас, владельца бизнеса.

ВРЕМЯ СДЕЛАТЬ МАТЕМАТИКА

Теперь, когда вы понимаете важные финансовые термины, касающиеся вашей маржи и наценки, и понимаете, каких важных ошибок следует избегать, загрузите нашу диаграмму маржи и наценки , где приведены некоторые примеры уравнений, которые помогут вам получить реальное представление о том, как на самом деле рассчитываются маржа прибыли и наценка.

СКАЧАТЬ БЕСПЛАТНО

Электронная книга: Margin Vs. Наценка: разница и простая формула

Эта исчерпывающая электронная книга охватывает все важные аспекты строительной маржи и наценки, в чем разница, а также как рассчитать и избежать ошибок.

Сеть сертифицированных элитных строителей ведет элитных строителей к величию. С 2016 года CLB Network и строители по всей стране с годовым объемом продаж от 5 до 50 миллионов долларов работают вместе, чтобы обеспечить 5-звездочный опыт и стать лидерами рынка. Работая одновременно с одной великой компанией, CLB предоставляет строителям инструменты, обучение и поддержку для достижения успеха в области качества, прибыли и конвейера, освобождая лидерство для работы над своим бизнесом, а не в нем.

Работая одновременно с одной великой компанией, CLB предоставляет строителям инструменты, обучение и поддержку для достижения успеха в области качества, прибыли и конвейера, освобождая лидерство для работы над своим бизнесом, а не в нем.

Мы здесь, чтобы помочь строителям. Опыт и знания находятся всего в одном клике. Свяжитесь с нами сегодня, чтобы узнать, насколько ваш бизнес соответствует эталону наших строителей, узнайте, что такое «ОТЛИЧНО», и узнайте, как CLB может вывести ваш бизнес на новый уровень.

Определение маржи прибыли, виды и формулы расчета

Это правда, что говорят: цифры не лгут. И если вы хотите понять, насколько прибыльна ваша компания, как вы сравниваете себя с конкурентами и насколько вы привлекательны для инвесторов и кредиторов, следите за рентабельностью вашего бизнеса.

Но что такое прибыль?

Маржа прибыли — это финансовый коэффициент, используемый для определения доли продаж, которую бизнес сохраняет в качестве прибыли после вычета расходов. Например, маржа прибыли в 20% означает, что бизнес удерживает 0,20 доллара с каждого доллара продаж, который он производит. Принимая во внимание коммерческие расходы, маржа прибыли определяет, насколько хорошо компания может управлять расходами по отношению к продажам, что делает ее хорошим показателем прибыльности компании и общего финансового состояния.

Например, маржа прибыли в 20% означает, что бизнес удерживает 0,20 доллара с каждого доллара продаж, который он производит. Принимая во внимание коммерческие расходы, маржа прибыли определяет, насколько хорошо компания может управлять расходами по отношению к продажам, что делает ее хорошим показателем прибыльности компании и общего финансового состояния.

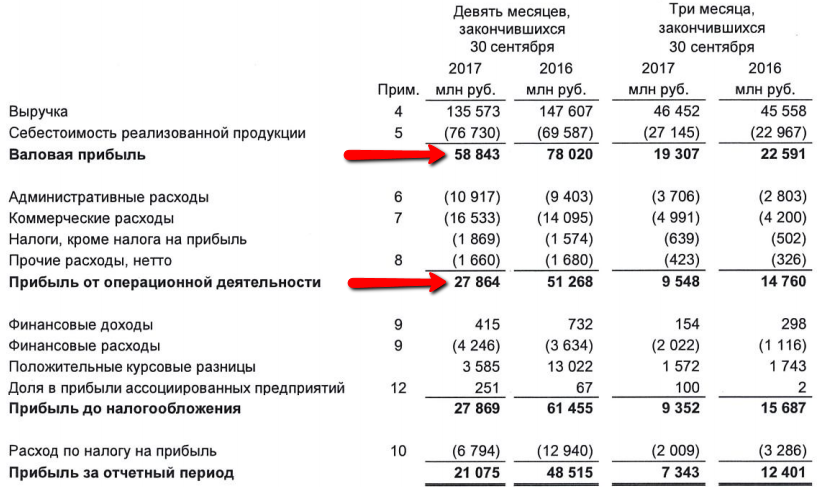

Существует три типа нормы прибыли, и каждый из них отражает различные затраты, налоги и накладные расходы, понесенные в конкретных операционных областях бизнеса. Каждый тип также имеет свою формулу. Компоненты этих формул (например, себестоимость проданных товаров и выручка от продаж) включаются в раздел отчета о прибылях и убытках финансового отчета компании.

Эти три типа нормы прибыли следует использовать совместно для измерения состояния бизнеса и сравнительного анализа производительности с другими компаниями.

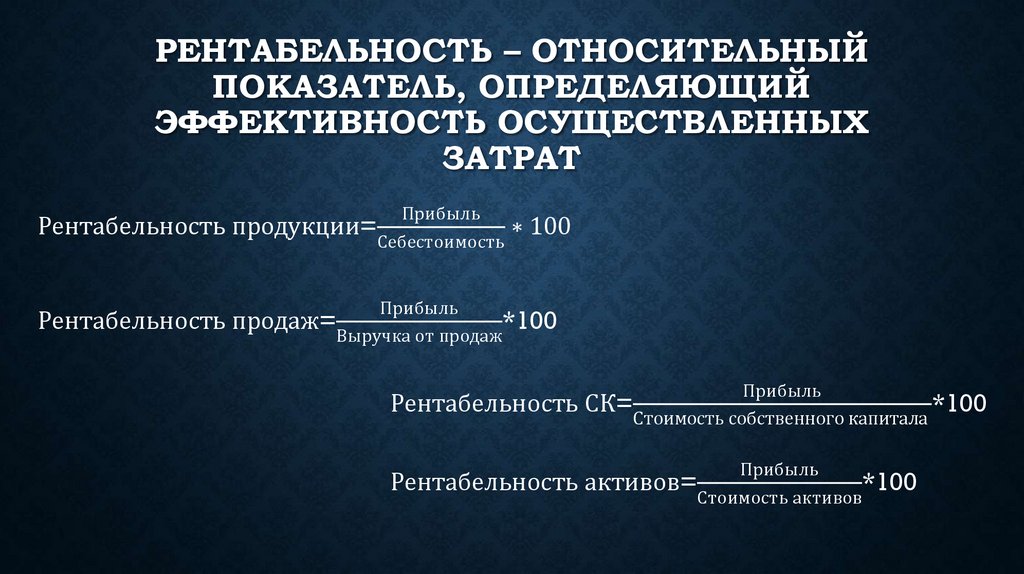

Маржа валовой прибыли Маржа валовой прибыли используется для определения нормы прибыли конкретного продукта или услуги, а не всего бизнеса. Понимание валовой прибыли может помочь вам в разработке стратегий ценообразования, а также в определении того, какие товары являются наименее и наиболее прибыльными.

Понимание валовой прибыли может помочь вам в разработке стратегий ценообразования, а также в определении того, какие товары являются наименее и наиболее прибыльными.

Маржа валовой прибыли — это простейший показатель прибыльности, поскольку он определяет прибыль как доход, остающийся после учета себестоимости проданных товаров (COGS), также известной как себестоимость продаж. Себестоимость проданных товаров включает только расходы, непосредственно связанные с производством или изготовлением продукта, такие как заработная плата за труд и сырье, использованное на протяжении всего процесса.

Однако эта цифра не включает налоги, долги, фиксированные расходы, накладные расходы, такие как коммунальные услуги или аренда, а также разовые расходы, такие как покупка оборудования.

Маржа валовой прибыли является хорошим критерием для измерения относительной прибыльности различных продуктов. Высокая валовая прибыль указывает на то, что вы получаете прибыль от продукта, а низкая маржа означает, что ваша продажная цена ненамного превышает себестоимость.

Формула маржи валовой прибыли:

[(Общий доход – Стоимость проданных товаров) / Общий доход] X 100

Чтобы найти валовую прибыль от конкретного продукта, который вы предлагаете, вам потребуется цена товара (выручка) и затраты на его производство. продукт (COGS).

Например, предположим, что вы управляете магазином одежды и продаете футболки по 20 долларов каждая, а производство каждой футболки стоит 10 долларов (COGS). Вот как можно найти размер валовой прибыли:

[(Общая выручка – Стоимость проданных товаров) / Общая выручка] X 100

Валовая прибыль = [($20 – $10) / $20] X 100

Валовая прибыль вашего бизнеса составляет 50% или 0,50. Это означает, что вы зарабатываете 50% с каждой проданной футболки.

Маржа операционной прибыли Маржа операционной прибыли — это общий доход, который компания получает от продаж после того, как она погасила все свои операционные расходы. В отличие от маржи валовой прибыли, которая учитывает только прямые затраты, связанные с производством, маржа операционной прибыли учитывает повседневные деловые расходы, такие как операционные, административные, торговые и накладные расходы. Таким образом, операционная маржа дает четкое представление о проценте каждого доллара, который остается после того, как бизнес оплатит все свои повседневные расходы. Этот коэффициент также учитывает нормы амортизации и амортизацию активов, но исключает неоперационные расходы, такие как налоги и долги.

Таким образом, операционная маржа дает четкое представление о проценте каждого доллара, который остается после того, как бизнес оплатит все свои повседневные расходы. Этот коэффициент также учитывает нормы амортизации и амортизацию активов, но исключает неоперационные расходы, такие как налоги и долги.

Маржа операционной прибыли важна, поскольку она помогает определить прибыльность основной деятельности компании. Более высокая операционная маржа предпочтительнее более низкой, потому что она показывает, что бизнес зарабатывает достаточно денег, чтобы оплатить все связанные с ним расходы, связанные с его эксплуатацией.

Формула маржи операционной прибыли:

Операционная прибыль / выручка X 100

Маржа операционной прибыли для бизнеса с операционным доходом 12 000 долларов и выручкой 50 000 долларов будет рассчитываться следующим образом:

Операционная прибыль / выручка X 100

(12 000 долл. США / 50 000 долл. США) X 100 = 24%

Таким образом, рентабельность операционной прибыли компании составит 24% или 0,24.

Маржа чистой прибыли является наиболее сложным и всесторонним коэффициентом прибыльности из трех. Эта маржа измеряет, сколько чистой прибыли (также известной как чистая прибыль, чистая прибыль или чистая прибыль) остается после вычета всех расходов и доходов из выручки компании.

В отличие от двух предыдущих нормативов, маржа чистой прибыли включает не только себестоимость реализованной продукции и операционные расходы, но и платежи по долгам, налоги, разовые покупки и доход от инвестиций. Таким образом, расчет маржи чистой прибыли показывает прибыльность всей компании, а не только отдельного продукта или услуги. Таким образом, это хороший способ измерить общую способность компании превращать доход в прибыль. Когда люди говорят о «марже прибыли» компании, они обычно имеют в виду чистую прибыль.

В целом, высокая чистая прибыль свидетельствует о том, что компания эффективно конвертирует выручку в реальную прибыль. Между тем более низкий коэффициент может свидетельствовать о слабой стратегии ценообразования, высоких затратах или неэффективном управлении.

Между тем более низкий коэффициент может свидетельствовать о слабой стратегии ценообразования, высоких затратах или неэффективном управлении.

Коэффициент чистой прибыли или формула:

[(Выручка – Себестоимость – Операционные расходы – Прочие расходы – Проценты – Налоги) / Выручка] X 100

или

(Чистая прибыль / Выручка) X 100

Допустим, у вас есть компания, общий доход которой составляет 600 000 долларов, а общая стоимость товаров за год составляет 5 000 долларов. Вы платите 200 000 долларов в виде заработной платы, 5 000 долларов в виде налогов и 50 000 долларов в виде операционных расходов.

Чтобы рассчитать чистую маржу по одной из приведенных выше формул:

[(Доход – Себестоимость – Операционные расходы – Прочие расходы – Проценты – Налоги) / Доход] X 100

[(600 000 долл. США – 5 000 долл. США – 200 000 долл. США – 5000 долл. США — 50 000 долл. США) / 600 000 долл. США] x 100

США] x 100

или

(чистая доход / доход) x 100

[((600 000 — 260 000 долл. США) / 600 000 долл. США] x 100

.

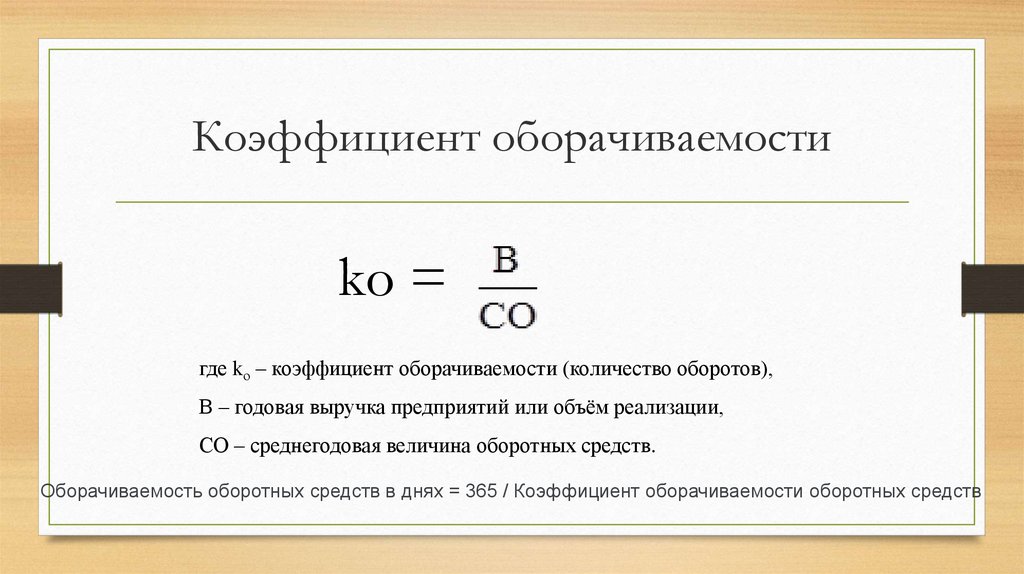

Что такое хорошая прибыль?Маржа прибыли варьируется в зависимости от отрасли и размера компании, а также может зависеть от множества других факторов, таких как местоположение, состояние экономики и уровень конкуренции в бизнесе. Волшебной формулы не существует, но, как правило, 5% считается низкой маржей, 10% — средней прибылью и 20% — высокой маржой.

В общем, нереально сравнивать супермаркет, например, с картинной галереей. Супермаркеты и розничные торговцы имеют быструю оборачиваемость запасов и, следовательно, имеют тенденцию иметь низкую прибыль, поскольку они продают больше единиц. У них также больше эксплуатационных расходов, потому что им нужно чаще покупать инвентарь, нанимать сотрудников, заниматься доставкой и распространением и т. Д. Художественная галерея имеет более медленный оборот инвентаря; следовательно, маржа выше, поскольку продается меньше товаров.

Стартапы или новые предприятия могут иметь более низкую норму прибыли, чем более устоявшиеся компании, потому что они могут иметь меньшую экономию за счет масштаба, более низкие цены или должны предлагать скидки для завоевания доли рынка.

Согласно данным Нью-Йоркского университета, отрасли с самой высокой прибылью — это банки, компании, предоставляющие финансовые услуги, и фармацевтика. Производители предметов роскоши и компании, предлагающие программное обеспечение как услугу (SaaS), также, как правило, могут стабильно получать высокую прибыль. Это связано с тем, что в этих отраслях, как правило, меньше операционных накладных расходов и меньше запасов, и они могут получить преимущество за счет брендинга или патентования своей продукции или предоставления услуг, которые практически не имеют конкуренции. Вы можете узнать больше о компаниях и отраслях, которые приносят наибольшую прибыль на одного работника, в нашем списке рейтингов.

Поскольку нормы прибыли сильно различаются в зависимости от отрасли, в целом, хорошая норма прибыли — это та, которая соответствует вашим бизнес-целям.