EBITDA — что это и как рассчитать показатель ЕБИТДА

Перед тем как вложить деньги в ту или иную компанию, инвесторы оценивают привлекательность предприятия на основе различных финансовых показателей. Один из таких – EBITDA. Что это за мультипликатор и как он считается – об этом в статье.

EBITDA – что это такое простыми словами

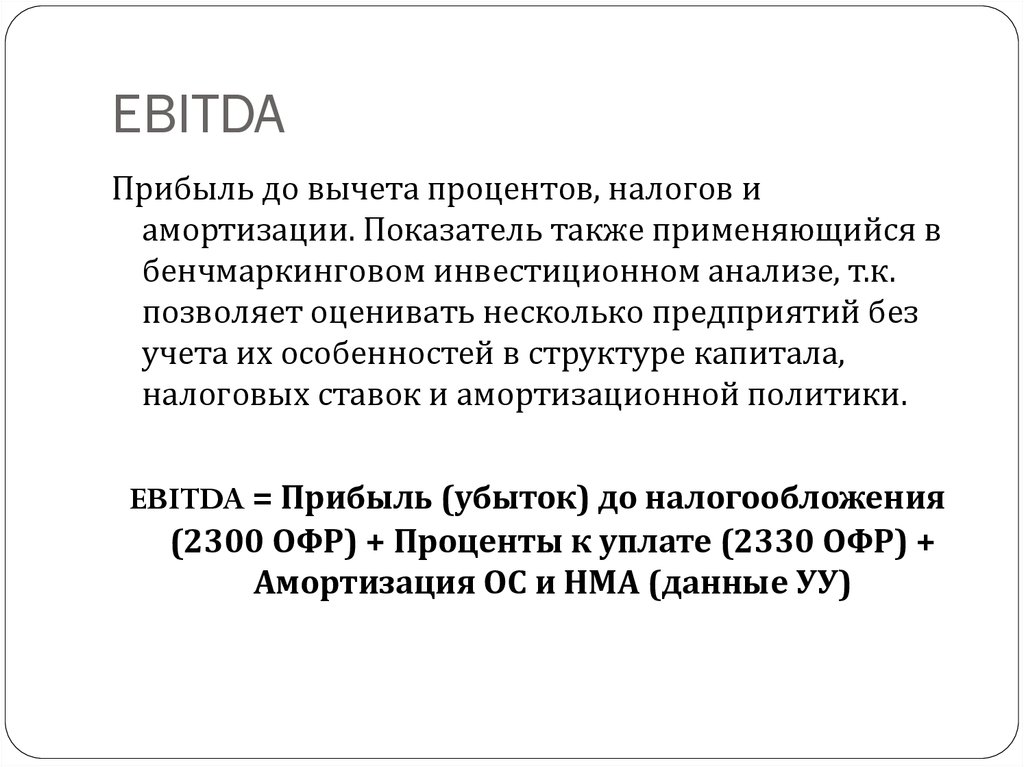

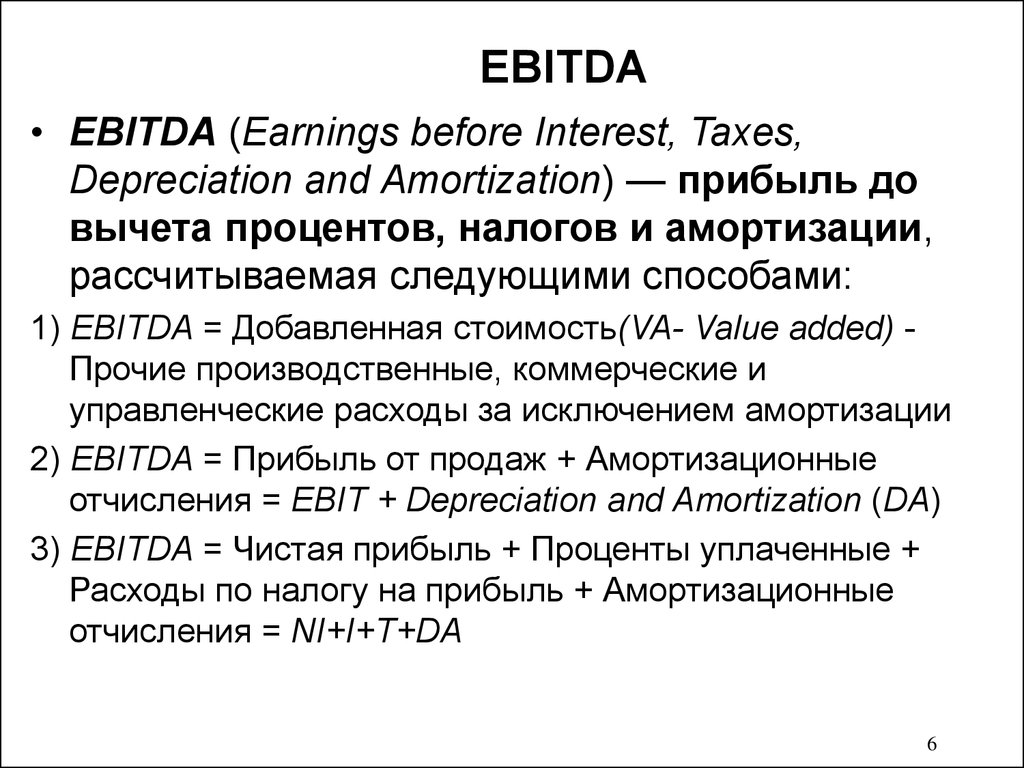

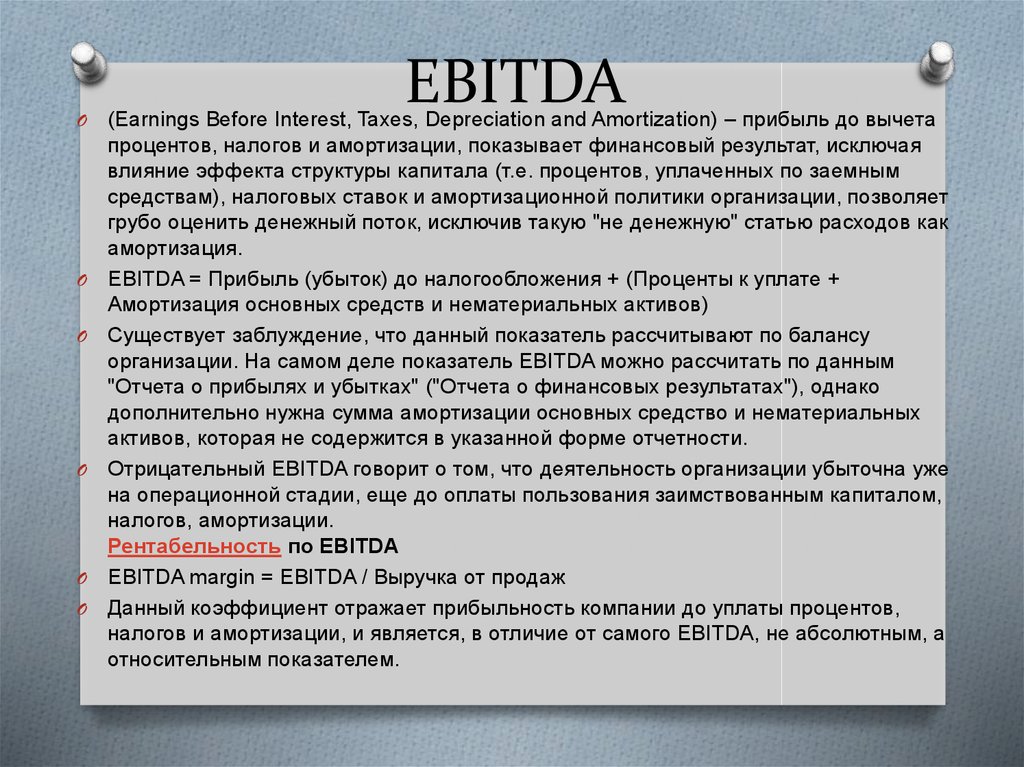

EBITDA – это, простыми словами, финансовый показатель, отражающий количество прибыли, которую получает компания до вычета расходов по выплате процентов, налогов и начисленной амортизации.

По-другому можно сказать, что EBITDA показывает реальную прибыль предприятия, ее действительный уровень платежеспособности.

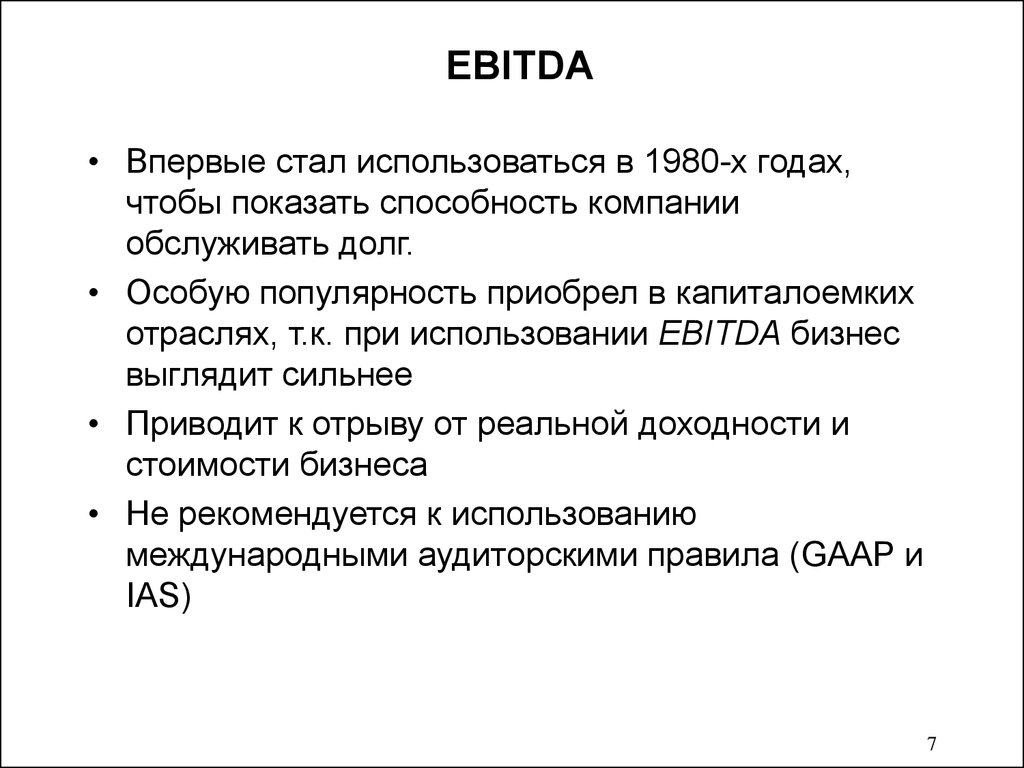

Широкое распространение данный показатель получил в 1980-е годы в США для анализа закредитованных предприятий. В российской экономике показатель ЕБИТДА используют в финансовой отчетности немногие компании. Чаще всего его значение можно увидеть только в крупных акционерных фирмах, акции которых активно торгуются за рубежом. Как правило, они стремятся привлекать в компанию иностранный капитал.

Как правило, они стремятся привлекать в компанию иностранный капитал.

Расшифровка

Показатель EBITDA – это аббревиатура из первых букв следующей фразы: earnings before interest, taxes, depreciation and amortization. Теперь попробуем разобраться в смысле каждого слова.

Что показывает расшифровка EBITDA:

- E – earnings. Это чистая прибыль, которая отражается в финансовом отчете о прибылях и убытках.

- B – before. Английский предлог – до. В формуле EBITDA говорит о том, что все слагаемые необходимо складывать.

- I – interest. Это процентные расходы. Сюда входят оплата процентов по кредитам, купонов по выпущенным облигациям и пр.

- T – taxes. Это все налоги, уплачиваемые предприятием.

- D – depreciation. Целенаправленное снижение стоимости основных объектов (здания, оборудование, транспорт и т. д.) в результате их износа. Стоимость актива уменьшается постепенно в течение всего полезного срока его службы.

- A – amortization. В английском языке это то же самое, что и «depreciation».

Только в данном случае вместо основных объектов компании снижается стоимость нематериальных активов. Например, патент на изобретение, товарный знак, лицензия и т. д.

Только в данном случае вместо основных объектов компании снижается стоимость нематериальных активов. Например, патент на изобретение, товарный знак, лицензия и т. д.

Оба англоязычных термина – «depreciation» и «amortization» – в российской отчетности, как правило, обозначаются как обычная амортизация активов компании.

Для чего нужен показатель

Главная цель при расчете EBITDA – выяснить, прибыльна ли деятельность компании.

Особенно данный показатель важен инвесторам. Потому что EBITDA точно показывает сумму денежных средств, которую компания способна тратить на погашение займов. Таким образом, оценка рентабельности вложений в ту или иную фирму отчасти зависит от значения EBITDA. Чем оно выше, тем лучше.

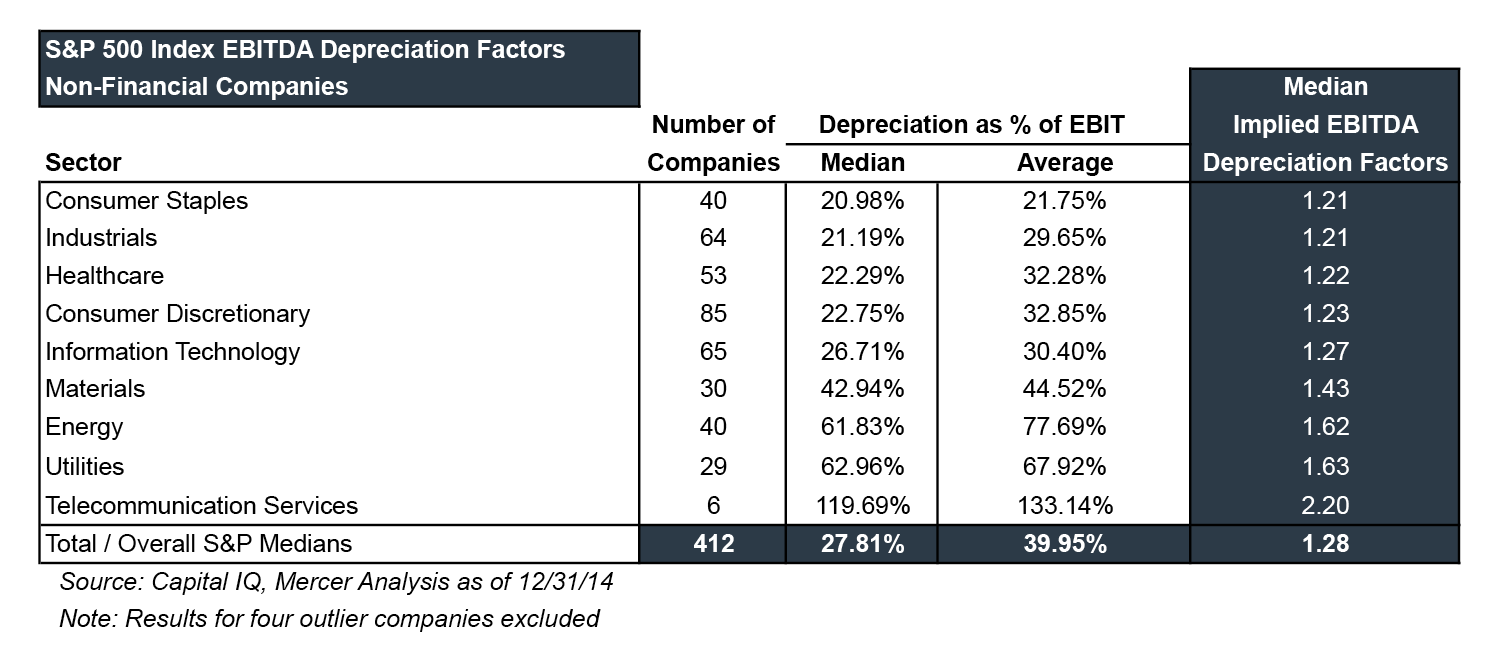

Более того, показатель EBITDA дает возможность сравнивать компании одного сектора из разных стран, потому что при расчете коэффициента исключается влияние налоговой нагрузки, платежей по долгу и амортизации активов.

Лучше всего значение EBITDA посмотреть на следующем примере.

Допустим, есть две продовольственные компании из разных стран – А и Б.

Расходы и доходы компании А:

- $10 млн – налоги;

- $20 млн – выплаты по кредиту;

- $7 млн – амортизация;

- $140 млн – чистая прибыль.

EBITDA (компании А) = $140 млн + $10 млн + $20 млн +$7 млн = $177 млн.

Расходы и доходы компании Б:

- $30 млн – налоги;

- $20 млн – выплаты по кредиту;

- $5 млн – амортизация;

- $130 млн – чистая прибыль.

EBITDA (компании Б) = $130 млн + $30 млн + $20 млн +$5 млн = $185 млн.

С одной стороны, компания А зарабатывает больше, потому что размер ее чистой прибыли выше на $10 млн. С другой стороны, ее EBITDA (компании А) меньше на $8 млн. Таким образом, для инвестора более привлекательной будет компания Б. Да, ее чистая прибыль меньше. Но только из-за повышенных налогов. Если бы система налогообложения была одинаковой, то чистая прибыль компании Б была бы выше.

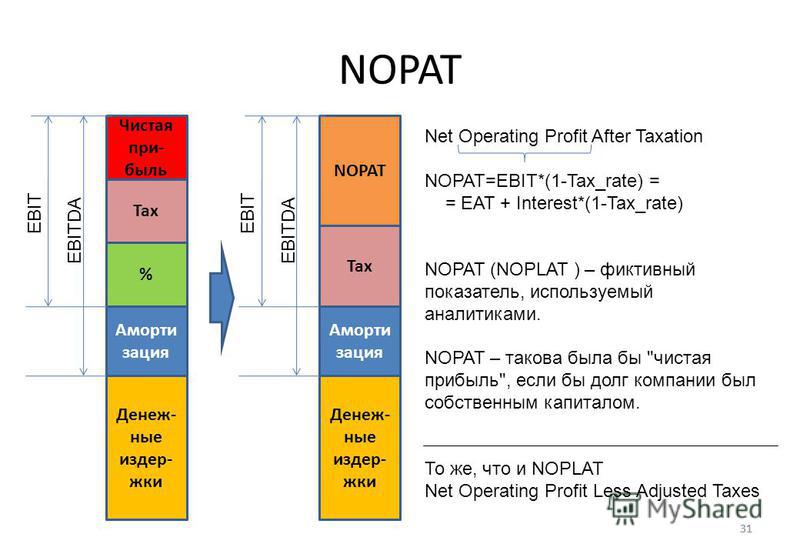

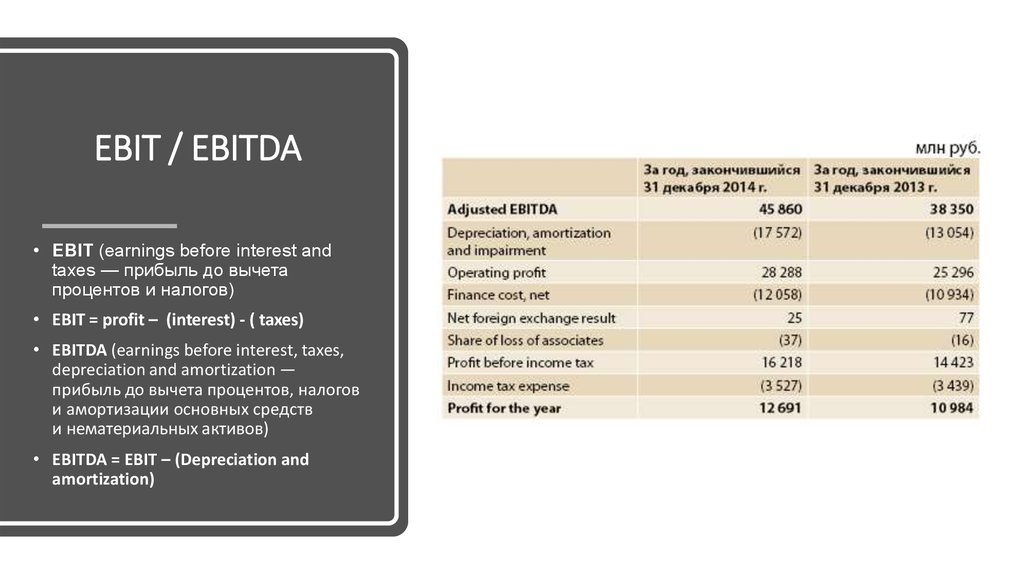

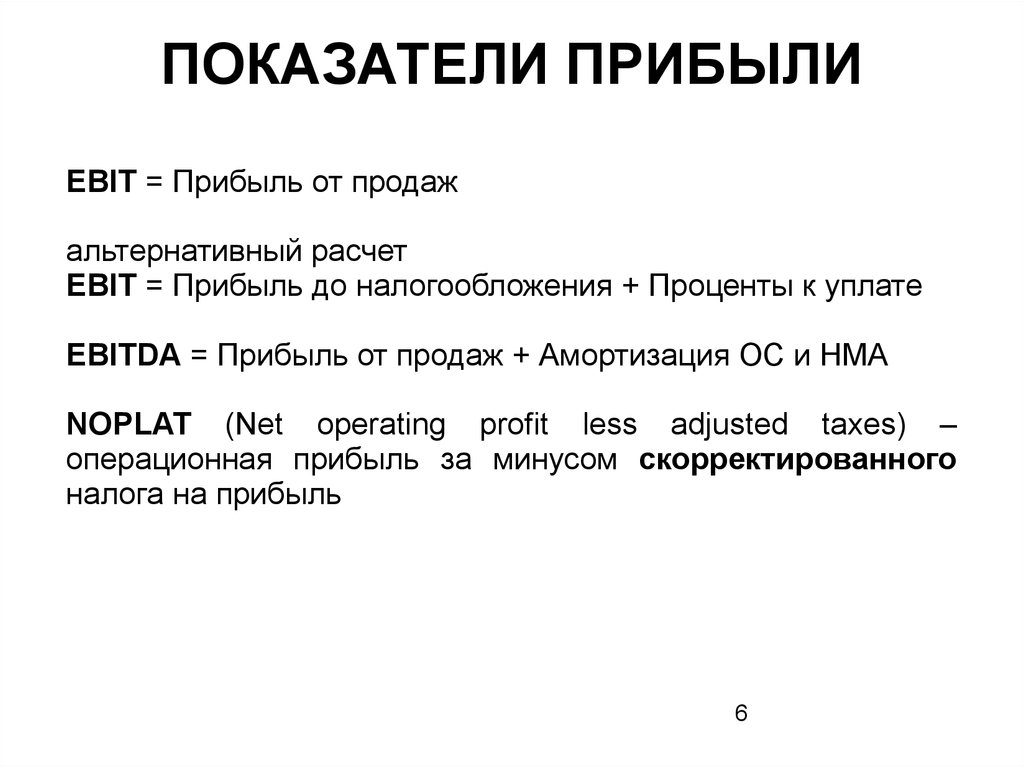

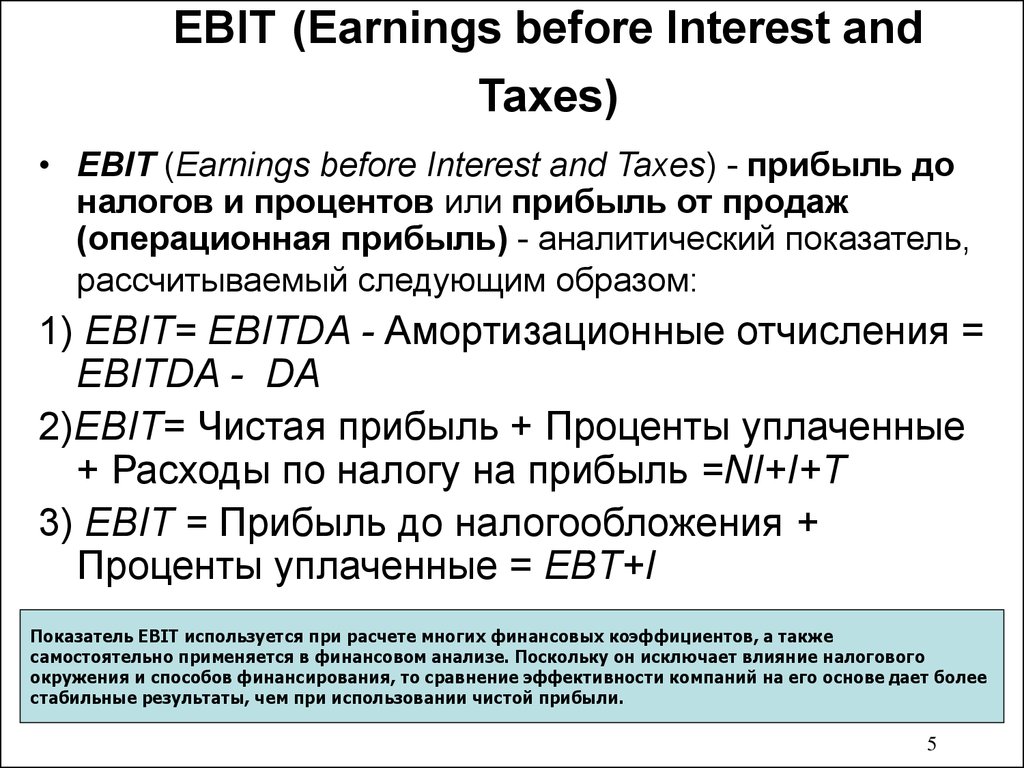

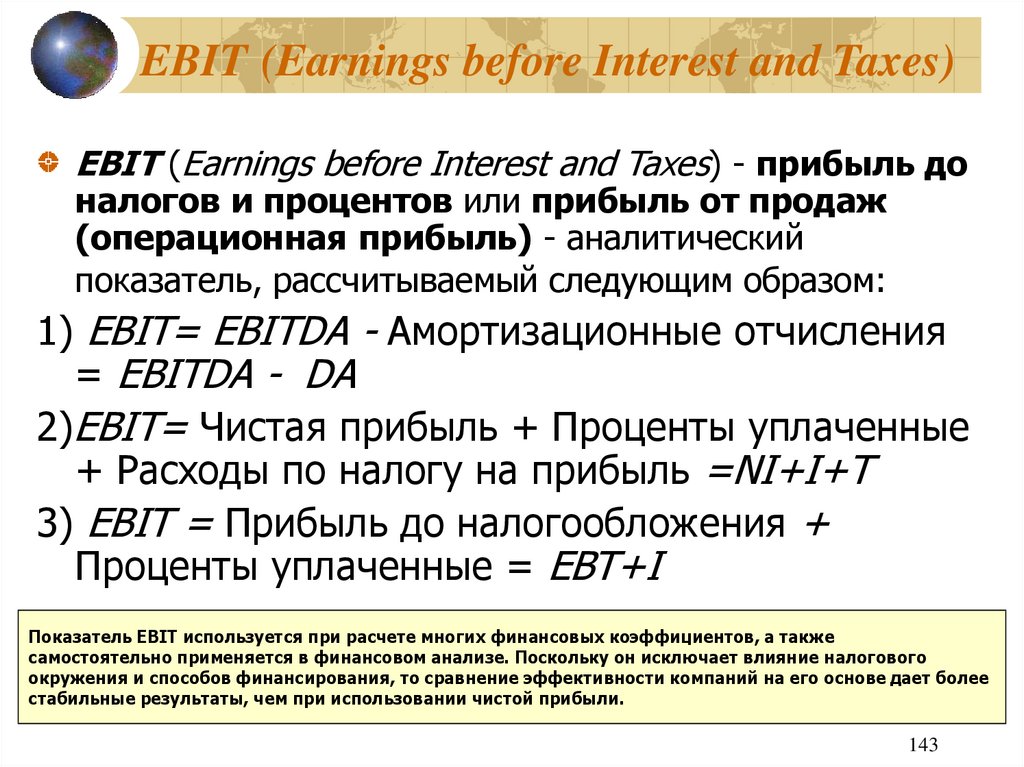

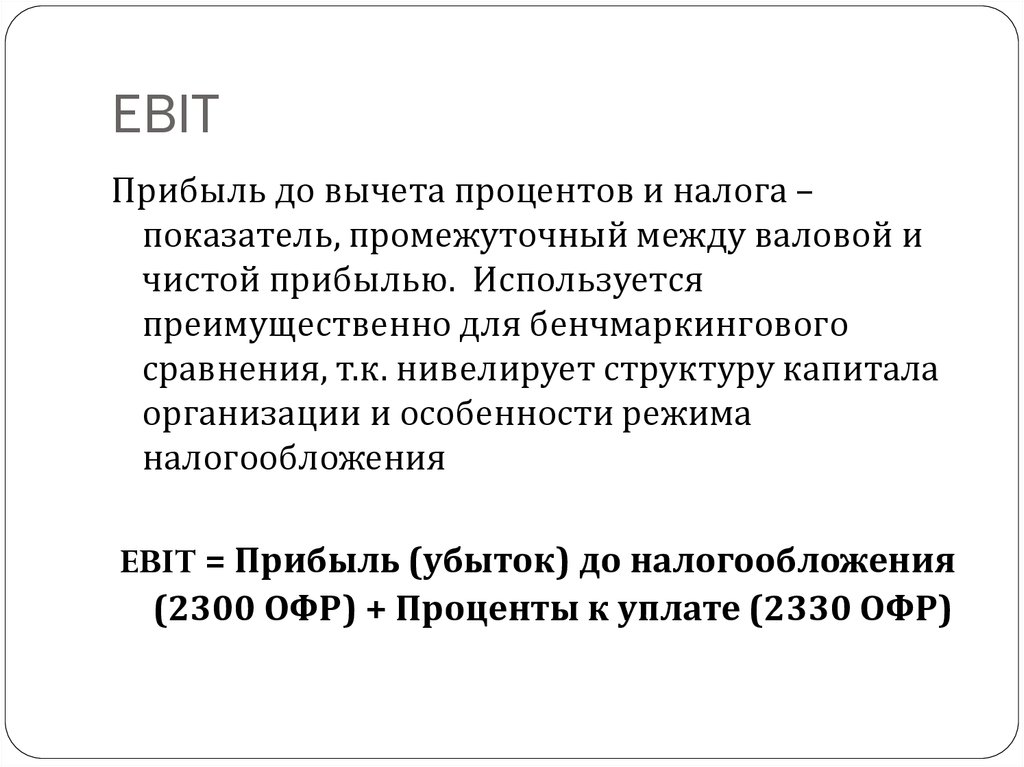

EBITDA и EBIT – в чем разница

Мы уже знаем, что такое EBITDA. Теперь осталось разобраться с экономическим показателем EBIT и понять, чем отличаются друг от друга эти коэффициенты.

Теперь осталось разобраться с экономическим показателем EBIT и понять, чем отличаются друг от друга эти коэффициенты.

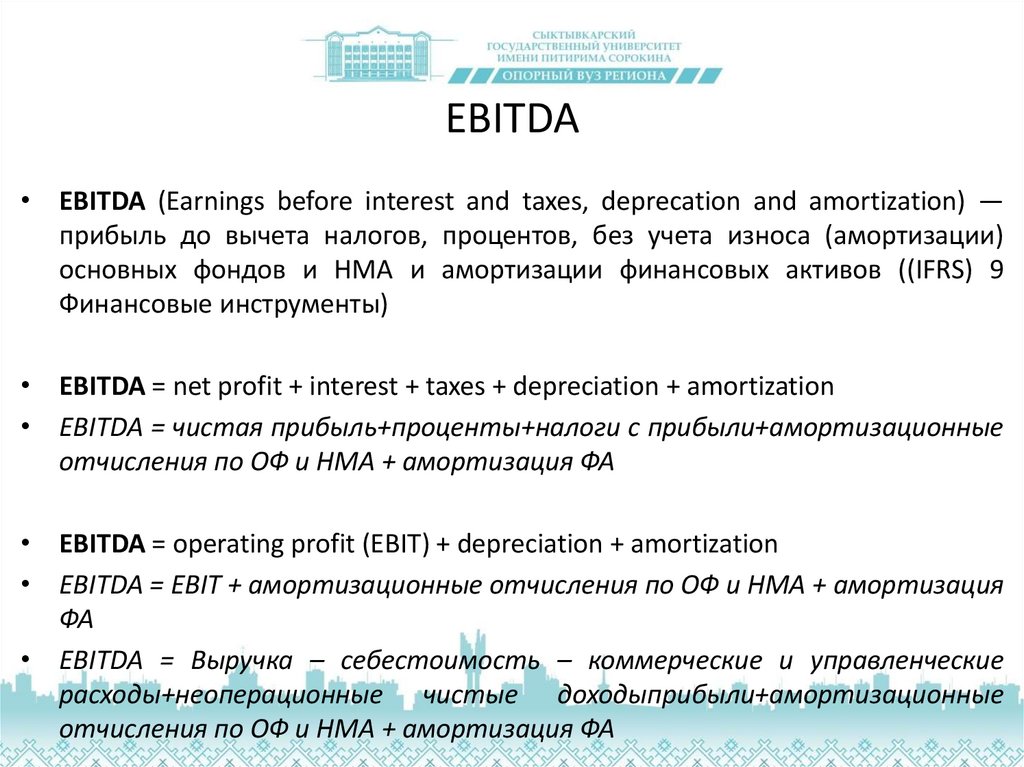

EBIT — это операционная прибыль EBITDA до вычета налога и начисленных процентов по долговым обязательствам.

Показатель EBIT расшифровывается как earnings before interest and taxes.

EBIT не учитывает в своих расчетах амортизацию по основным средствам и нематериальным активам. Более того, коэффициент EBIT всегда входит в состав EBITDA. Попробуем это доказать.

Формула EBIT:

EBIT = Earnings + Interest + Taxes

Формула EBITDA:

EBITDA = Earnings + Interest + Taxes + Depreciation + Amortization

Так как величина EBIT – составная часть EBITDA, то основная формула может выглядеть следующим образом:

EBITDA = EBIT + Depreciation + Amortization

Плюсы и минусы ЕБИТДА

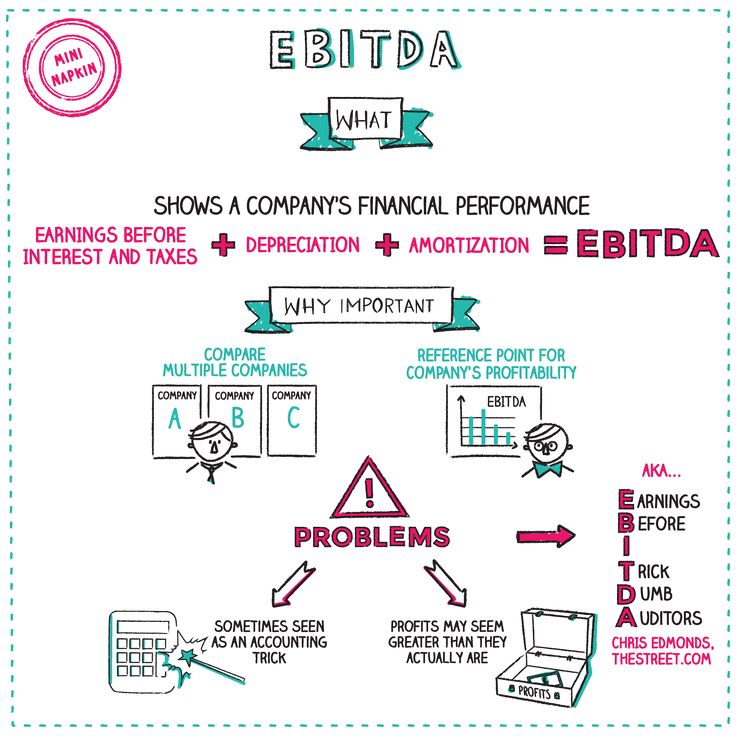

В последнее время в финансовой отчетности многих крупных компаний стала появляться строчка с расчетами EBITDA, которая позволяет бегло сопоставить прибыльность предприятий между собой. Однако эта экономическая метрика имеет серьезные ограничения, которые могут не только улучшить понимание бизнеса фирмы, но и ввести в заблуждение инвестора и утяжелить оценку инвестиционной привлекательности компании. Рассмотрим далее основные преимущества и недостатки EBITDA.

Однако эта экономическая метрика имеет серьезные ограничения, которые могут не только улучшить понимание бизнеса фирмы, но и ввести в заблуждение инвестора и утяжелить оценку инвестиционной привлекательности компании. Рассмотрим далее основные преимущества и недостатки EBITDA.

Плюсы:

- Можно быстро сравнить компании из одной отрасли в разных странах.

- Более надежный показатель для оценки деятельности компании, чем размер чистой прибыли, который может меняться из-за различных факторов.

- Помогает повысить точность определения размера финансового потока для компенсации долгов за счет учета амортизации.

Минусы:

- Нет единого стандарта при расчете ЕБИТДА.

- Не учитывается много важных параметров (оборачиваемость запасов, инвестиции в производство и т. д.).

- EBITDA нельзя использовать отдельно от других показателей при объективном анализе компаний.

- Снижает оценку предприятия.

- EBITDA используется только в определенных отраслях экономики.

Отрицательных сторон финансового показателя EBITDA гораздо больше. Более того, данный коэффициент критикуют многие авторитетные финансисты, в том числе и американский инвестор Уоррен Баффетт. По его мнению, EBITDA приукрашивает финансовую отчетность компании и вводит в заблуждение неопытных инвесторов, так как не учитывает всю инвестиционную деятельность предприятия.

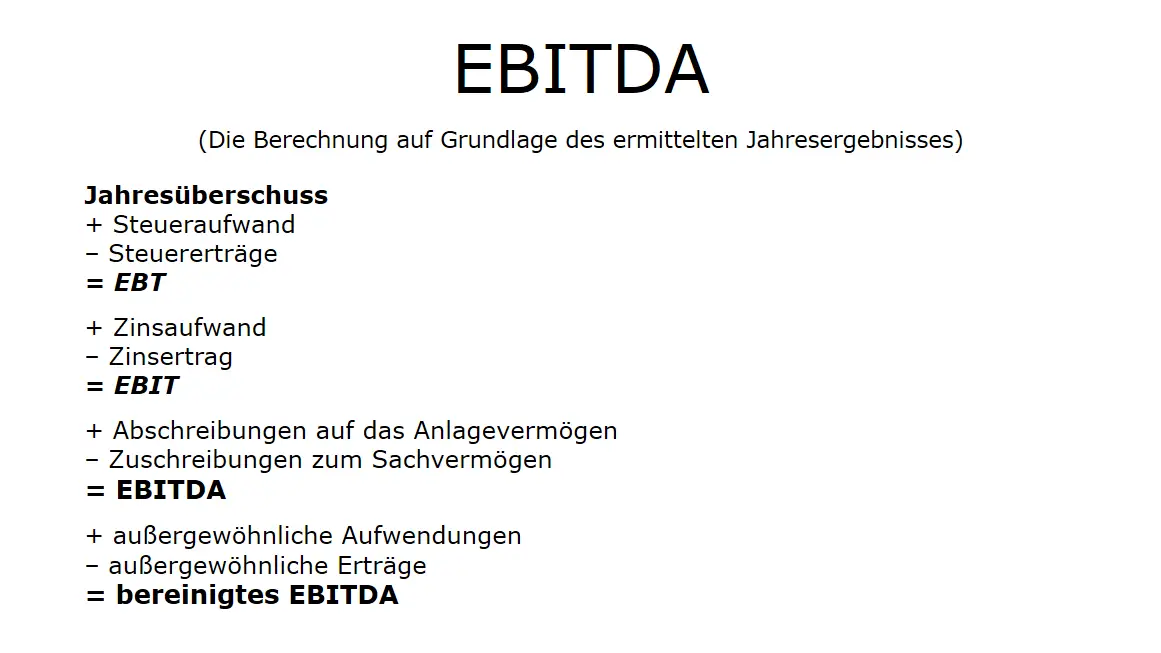

EBITDA – формула расчета

Мы уже говорили о том, что основная формула EBITDA выглядит следующим образом:

EBITDA = Earnings + Interest + Taxes + Depreciation + Amortization

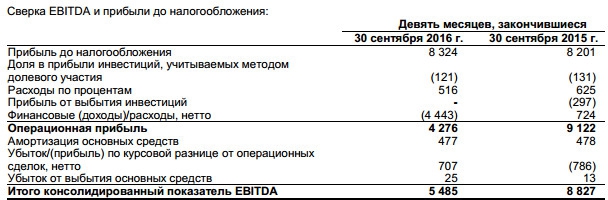

Также нами было упомянуто то, что единого подхода к расчету EBITDA не существует. Поэтому нередко самостоятельные расчеты инвесторов будут немного отличаться от тех, что публикуются компанией в отчетности. Это происходит из-за того, что предприятие само решает, какие именно факторы и метрики учитывать в операционной прибыли, налогах и амортизации. Однако каждая компания, которая проводит расчет EBITDA, обязана указывать в отчете, как был получен данный показатель и из чего он состоит.

А теперь давайте рассмотрим, как посчитать EBITDA в зависимости от типа финансовой отчетности.

По балансу

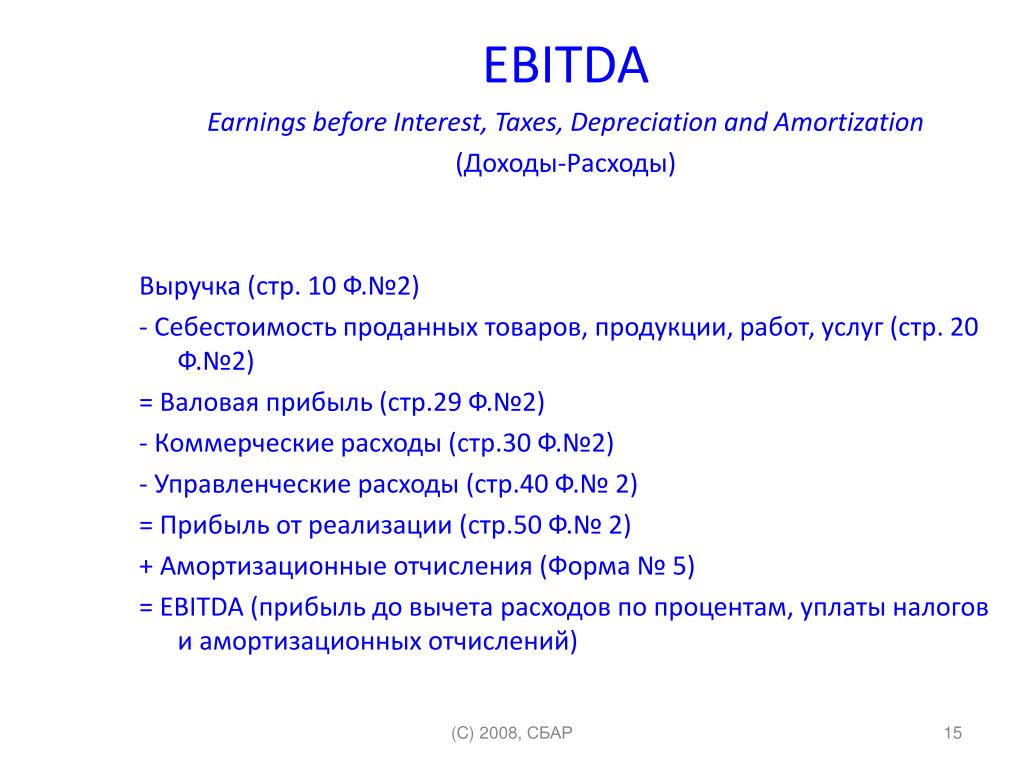

Основная методика расчета EBITDA по бухгалтерскому балансу выглядит следующим образом:

EBITDA = прибыль от реализации товара + амортизация основных средств + нематериальные активы без учета прочих поступлений и расходов.

В целом, это один из самых неточных способов расчета EBITDA. В данном случае лучше использовать расчеты на основе международной отчетности. Например, МСФО.

По МСФО

Международные стандарты финансовой отчетности (МСФО) – набор документов, регламентирующих составление финансовой отчетности по международным правилам. МСФО – отчетность, которая в первую очередь нужна инвесторам, а не бухгалтерам. Поэтому МСФО – это единая (стандартизированная) форма составления отчетности для всех компаний по всему миру.

Как правило, формула расчета EBITDA по МСФО следующая:

EBITDA = чистая прибыль + налог на прибыль + возмещенный налог на прибыль + внереализационные доходы (расходы – доходы) + уплаченные проценты – принятые проценты + амортизация основных средств, заложенная в цену продукта, – переоценка активов.

Формула расчета гораздо длиннее, чем по бухгалтерскому балансу. Однако есть один нюанс: не все из этих параметров расчета будут свободно доступны инвестору в отчетности по МСФО. Иногда для получения некоторых параметров из формулы придется произвести дополнительные расчеты.

По РСБУ

Российские стандарты бухгалтерского учета (РСБУ) – совокупность законодательных норм и положений, которые регулируют правила бухгалтерской отчетности в России.

РСБУ обязательны к применению на территории России для всех отечественных компаний. Однако если предприятие акционерное и перед ним стоит задача привлекать инвесторов, в том числе и иностранных, то оно может дополнительно к РСБУ публиковать финансовую отчетность по МСФО.

В целом, можно сказать, что отчетность по РСБУ – для налоговых служб, а по МСФО – для акционеров и инвесторов.

Как и по другим отчетностям, по РСБУ тоже можно посчитать EBITDA.

Формула:

EBITDA = выручка от реализации продукции – себестоимость продукции + налоговые отчисления + проценты по займам + амортизация основных фондов и нематериальных активов.

С точки зрения информативности и точности подсчета EBITDA, расчет по РСБУ лучше, чем формула по балансу, но хуже расчета по МСФО. В отличие от МСФО, в РСБУ не нужно проводить дополнительных расчетов для получения EBITDA. Все показатели для формулы есть в готовом виде в финансовой отчетности.

Где посмотреть актуальные данные

Существуют три способа, как узнать показатель EBITDA:

- Рассчитать EBITDA самостоятельно. Все актуальные данные для формулы можно легко найти в финансовой отчетности компании (за квартал, полугодие, 9 месяцев или год).

- Открыть официальный сайт компании – раздел «Акционеры» или «Инвесторам». Каждая компания, которая рассчитывает EBITDA, публикует рассчитанные данные о показателе либо на странице предприятия, либо в финансовой отчетности, доступной для просмотра в интернете всем желающим.

- Найти специализированные финансовые порталы. Такие ресурсы собирают актуальные данные о компаниях с фондового рынка, прогнозируют их производственные и финансовые перспективы, проводят оценку соответствия предприятий с точки зрения выгодного инвестирования и самостоятельно рассчитывают экономический показатель EBITDA.

Например, в России самый известный подобный сайт – это conomy.ru, а за рубежом — finance. yahoo.com, morningstar.com, finbox. io.

Например, в России самый известный подобный сайт – это conomy.ru, а за рубежом — finance. yahoo.com, morningstar.com, finbox. io.

Среди российских компаний, которые рассчитывают EBITDA и отражают финансовый коэффициент в своих отчетах, – Сбербанк, Лукойл, Газпром, Магнит и др.

Каким должен быть коэффициент

Чем выше показатель EBITDA, тем лучше. При этом если при расчетах EBITDA значение отрицательное, то это говорит о том, что компания работает в убыток.

Коэффициент EBITDA лучше использовать в сочетании с другими показателями для лучшего понимания финансового состояния предприятия.

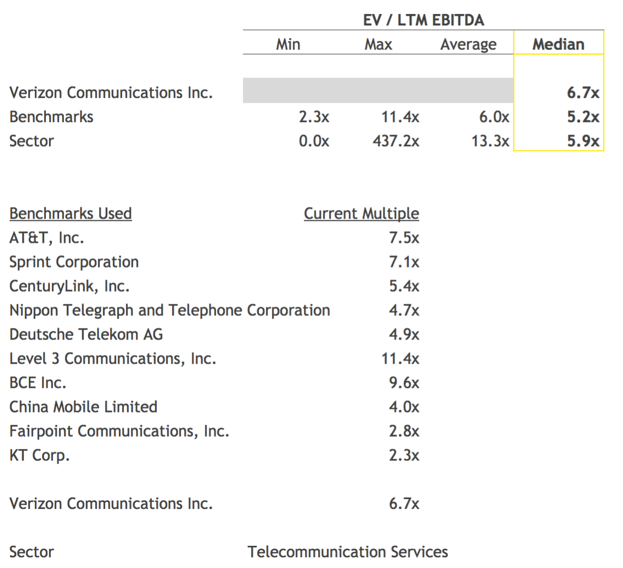

EV / EBITDA

Коэффициент EV/EBITDA показывает отношение стоимости компании (EV) к ее прибыли до вычета налогов, процентов и амортизации (EBITDA). Позволяет определить, за какой период прибыль окупит вложения в компанию.

Если EV/EBITDA равен 5, инвестиции окупятся через пять лет при сохранении текущей прибыли до уплаты налогов, процентов и расходов на амортизацию.

Средний EV/EBITDA для российских компаний — 6. Значение ниже этого указывает на возможную недооценку компании.

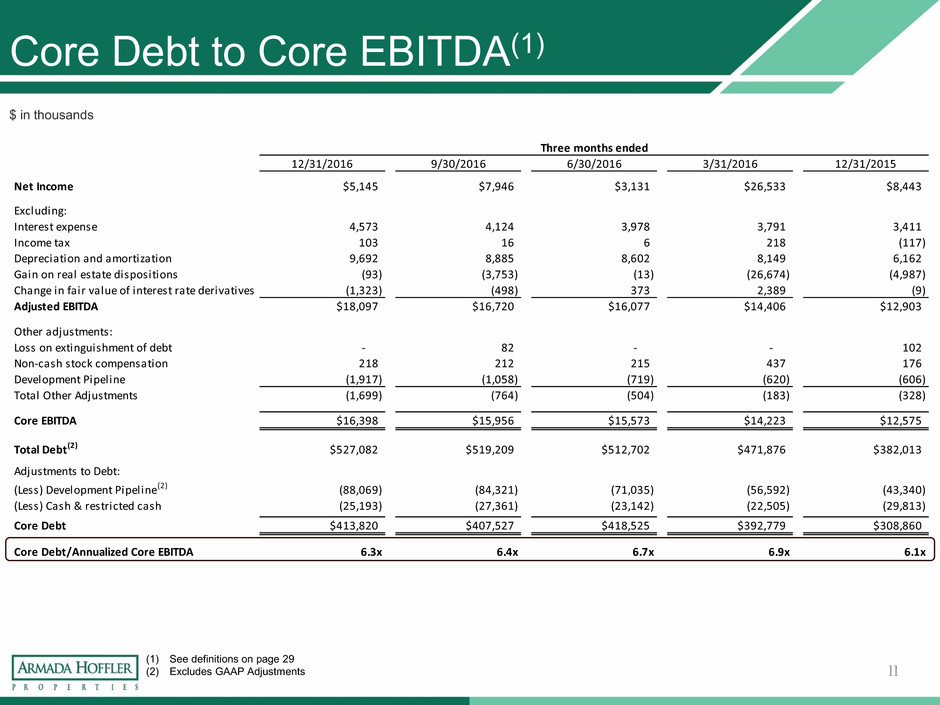

Долг / EBITDA

Мультипликатор, показывающий долговую нагрузку компании относительно денежного потока за вычетом амортизации, процентов и налогов.

При нормальном финансовом состоянии организации значение данного коэффициента не должно превышать цифру 3. Если значение коэффициента превышает 4–5, это говорит о слишком большой долговой нагрузке на предприятии и вероятных проблемах с погашением своих долгов. Компаниям с таким высоким значением коэффициента проблематично привлечь дополнительные заемные средства.

Мы рассмотрели два главных экономических коэффициента при фундаментальной оценке компании. Однако при анализе можно использовать гораздо больше экономических соотношений с показателем EBITDA.

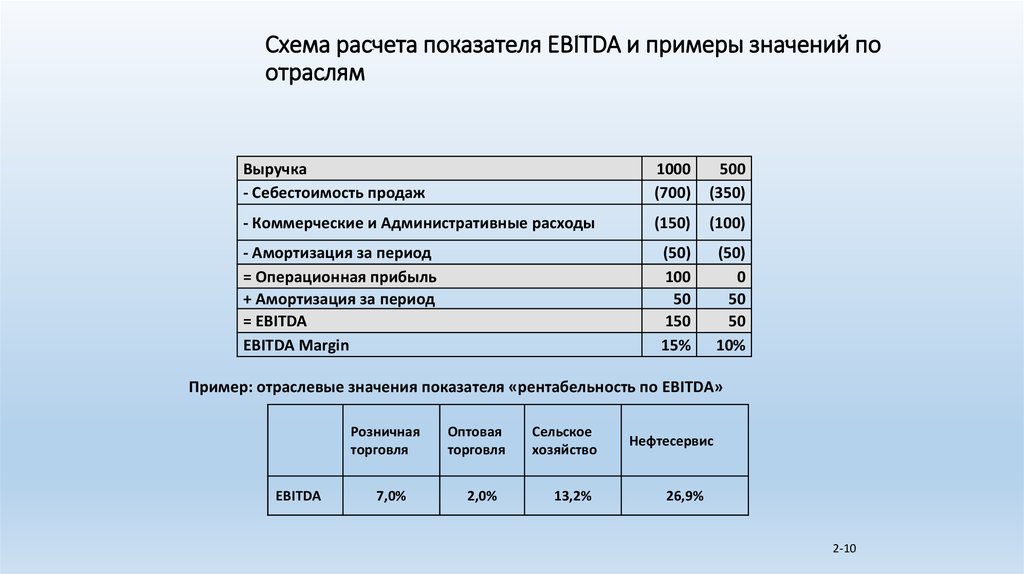

Рентабельность по EBITDA (margin)

Рентабельность по EBITDA – относительный финансовый показатель, который показывает, какой процент от выручки компании приходится на мультипликатор EBITDA.

Оценка рентабельности по EBITDA следующая:

EBITDA (margin) = EBITDA / Выручка от продаж х 100%

Нормальное значение показателя – 3. Если коэффициент выше, компания использует рискованную стратегию расчетов с кредиторами и повышает риски собственного банкротства в будущем.

Модификаторы на основе показателя

Экономический показатель EBITDA не всегда можно использовать в оригинальном виде. В некоторых случаях лучше использовать его модификации. Зависит это, как правило, от специфики отрасли или внутренних изменений компании.

EBITA

Из стандартной формулы исключен такой показатель как износ основных средств (Depreciation). EBITA помогает инвесторам сделать более точное представление о реальной производительности компании с течением времени.

Формула EBITA:

EBITA = Earnings + Interest + Taxes + Amortization

EBITD

При модификации показателя исключена амортизация (Amortization). Обычно EBITD используется компанией, когда требуется оценить влияние разных методов амортизации на финансовую устойчивость фирмы. Немногие финансисты используют EBITD в своих расчетах. Причина одна – показатель не учитывает в расчетах нематериальные активы (товарные знаки, патенты, лицензии). Их отсутствие серьезно может исказить финансовое представление о компании.

Немногие финансисты используют EBITD в своих расчетах. Причина одна – показатель не учитывает в расчетах нематериальные активы (товарные знаки, патенты, лицензии). Их отсутствие серьезно может исказить финансовое представление о компании.

Формула EBITD:

EBITD = Earnings + Interest + Taxes + Depreciation

EBITDAX

Учитывает затраты на разведку новых месторождений полезных ископаемых. Чаще всего показатель EBITDAX используется нефтяными и газовыми компаниями.

Затраты на разведку (Exploration Expenses) – это расходы, которые компания несет при поиске нефти или газа для бурения. Они включают затраты на исследование подходящей местности и фактического бурения скважины.

Формула EBITDAX:

EBITDAХ = Earnings + Interest + Taxes + Depreciation + Amortization + Exploration Expenses

OIBDA

OIBDA – самый распространенный тип модификации EBITDA. Финансовый показатель делает упор на операционный доход компании до вычета амортизации основных средств и нематериальных активов..png) Таким образом, OIBDA позволяет предприятию исключить при подсчете разовые неоперационные денежные расходы, которые не повторяются каждый год. Наиболее часто показатель OIBDA можно встретить в финансовых отчетностях телекоммуникационных компаний.

Таким образом, OIBDA позволяет предприятию исключить при подсчете разовые неоперационные денежные расходы, которые не повторяются каждый год. Наиболее часто показатель OIBDA можно встретить в финансовых отчетностях телекоммуникационных компаний.

Формула OIBDA:

OIBDA = Operating Income + Depreciation and Amortization

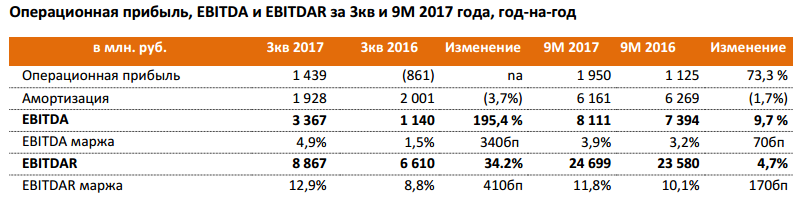

EBITDAR

EBITDAR – это показатель, используемый в основном для анализа финансового состояния и результатов компаний, прошедших реструктуризацию в течение последнего года.

Формула EBITDAR:

EBITDAR = Earnings + Interest + Taxes + Depreciation + Amortization + Restructuring Costs

EBITDAM

Финансовый показатель EBITDAM лучше всего использовать при оценке компаний одной отрасли с разными затратами на менеджмент.

Формула EBITDAM:

EBITDAM = Earnings + Interest + Taxes + Depreciation +Amortization + Management

Популярные вопросы

Чем EBITDA отличается от чистой прибыли?

Показатель EBITDA содержит в себе все виды расходов, налоги, проценты по долговым обязательствам и амортизацию активов. В свою очередь чистая прибыль – итоговый результат работы компании за минусом всех этих экономических издержек.

В свою очередь чистая прибыль – итоговый результат работы компании за минусом всех этих экономических издержек.

Что значит, если EBITDA отрицательная?

Если EBITDA отрицательная, компания работает себе в убыток.

Что больше: ЕБИТ или ЕБИТДА?

EBITDA всегда больше EBIT, так как последний показатель не включает в себя амортизацию основных средств (Depreciation) и нематериальных активов (Amortization).

Чем EBITDA отличается от OIBDA?

Разница между показателями в том, что OIBDA берет за основу операционный доход, а не чистую прибыль, и учитывает только регулярные финансовые операции. EBITDA в своих расчетах использует все виды расходов, в том числе валютные изменения и изменение налоговых режимов.

Показатель EBITDA — что это такое, и как рассчитать?

20.02.2023 1 379 0 Время на чтение: 18 мин.

Рейтинг:

Одним из ключевых показателей финансового состояния и динамики развития компании-эмитента, за которым следят инвесторы, является показатель EBITDA. Что это такое простыми словами, что означает, почему она так важна, и как ее рассчитать — обо всем этом расскажу в данной статье. Этот термин можно часть увидеть и услышать в биржевых сводках, и ознакомившись со статьей, вы будете понимать, о чем речь. Данная информация, в первую очередь, будет полезна всем, кто интересуется рынком акций для более грамотного и осознанного выбора эмитентов. Итак, обо всем по порядку.

Что это такое простыми словами, что означает, почему она так важна, и как ее рассчитать — обо всем этом расскажу в данной статье. Этот термин можно часть увидеть и услышать в биржевых сводках, и ознакомившись со статьей, вы будете понимать, о чем речь. Данная информация, в первую очередь, будет полезна всем, кто интересуется рынком акций для более грамотного и осознанного выбора эмитентов. Итак, обо всем по порядку.

Содержание:

- EBITDA: что это такое простыми словами?

- Как рассчитать EBITDA, формула расчета

- Для чего нужна EBITDA?

- Производные показатели EBITDA org/ListItem»> Скорректированная EBITDA

- OIBDA

- EBITDAX

- EBITDAR

- EBITDAM

- EBITDAC

- Финансовые мультипликаторы на основе EBITDA

- Мультипликатор EV/EBITDA

- Мультипликатор Debt/EBITDA

- Мультипликатор EBITDA Margin org/ListItem»> Мультипликатор EBITDA Coverage

- Минусы и ограничения показателя EBITDA

EBITDA: что это такое простыми словами?

Основным показателем, характеризующим финансовое состояние компании, является ее финансовый результат: прибыль или убыток. Однако, ввиду специфики бухучета, желания оптимизировать налоги, специфики финансовой отчетности и других факторов, отображаемый финансовый результат и его динамика могут не всегда соответствовать реальному положению дел в компании. Поэтому аналитики и инвесторы придумали производный показатель, который более точно характеризует прибыльность компании, чем, непосредственно, та прибыль, которая отражена в бухгалтерской отчетности, и назвали его EBITDA.

EBITDA — это аббревиатура, которая расшифровывается как Earnings Before Interest, Taxes, Depreciation and Amortization, что в переводе означает «Прибыль без учета процентных расходов по кредитам, налогов, износа и амортизации».

Этот показатель отражает финансовый результат операционной деятельности компании, ее способность генерировать денежный поток, что всегда выступает главным ориентиром для инвестора.

Рассмотрим чуть подробнее, что означает каждый компонент (каждая буква) в этом показателе.

- E (Earnings, прибыль) — это чистая прибыль компании, представленная в отчете о прибылях и убытках;

- I (Interests, проценты) — это расходы на обслуживание долга: проценты по кредитам и купоны по облигациям, которые выплачивает компания;

- T (Taxes, налоги) — это налог на прибыль компании;

- D (Depreciation) — это износ основных средств, начисляемый при проведении их переоценки;

- A (Amortization) — это амортизация нематериальных активов, то есть равномерное распределение их стоимости на затраты.

Как рассчитать EBITDA, формула расчета

Единого стандарта расчета EBITDA не существует, поэтому разные компании и в разных случаях могут рассчитывать показатель по-разному. Но поскольку применяется этот показатель для сравнения эмитентов или динамики, то при этом сравнении нужно использовать одинаковые формулы расчета.

Но поскольку применяется этот показатель для сравнения эмитентов или динамики, то при этом сравнении нужно использовать одинаковые формулы расчета.

Например, из отчетности по МСФО и РСБУ можно получить разные формулы.

Самая простая формула расчета EBITDA (по РСБУ) следующая:

EBITDA = E + I + T + D + A

Значения всех компонентов формулы перечислены выше.

EBITDA в более сложном варианте (по МСФО) можно рассчитать так:

EBITDA = Чистая прибыль + Расходы по налогу на прибыль – Возмещенный налог на прибыль + Чрезвычайные расходы – Чрезвычайные доходы + Уплаченные проценты – Полученные проценты + Амортизационные отчисления по материальным и нематериальным активам – Переоценка активов

Все данные для расчета можно взять из финансовой отчетности компании: отчет о финансовых результатах и бухгалтерский баланс.

Для чего нужна EBITDA?

Зачем вообще нужно рассчитывать EBITDA, для чего придумали этот показатель? Можно выделить три основных цели, все они связаны с инвестированием и выбором акций для покупки.

Для сравнения эмитентов одной отрасли. Инвесторы и аналитики используют EBITDA для сравнения прибыльности, рентабельности эмитентов из одного сектора экономики.

Приведу пример. Допустим, сравниваем две компании.

Компания №1.

- Чистая прибыль — 100 млн.

- Налоги — 30 млн.

- Проценты по кредитам — 60 млн.

- Амортизация — 20 млн.

Компания №2.

- Чистая прибыль — 150 млн.

- Налоги — 40 млн.

- Проценты по кредитам — 5 млн.

- Амортизация — 5 млн.

На первый взгляд, кажется, что компания №2 выглядит интереснее, поскольку ее чистая прибыль на 50% выше, чем у компании №1, к тому же она менее закредитована и у нее ниже налоговая нагрузка.

Но рассчитаем показатель EBITDA.

В первом случае он равен 100+30+60+20 = 210 млн. Во втором случае — 150+40+5+5 = 200 млн.

У первой компании EBITDA больше, а значит, финансовый результат операционной деятельности лучше. То есть, бизнес компании №1 более масштабный, до распределения прибыли она зарабатывает больше денег.

Для сравнения компаний из разных стран. В разных странах разные налоговые ставки, проценты по кредитам, нормы амортизационных отчислений. Но используя показатель EBITDA, можно достоверно сравнить эффективность работы одинакового бизнеса в разных странах, с учетом всех этих различий. Показатель чистой прибыли или рентабельности не учитывает все эти особенности. Сравнивать, конечно же, логично только предприятия из аналогичных секторов экономики, ведущие схожую деятельность (например, металлургический комбинат и металлургический комбинат). Если сравнивать EBITDA в разных валютах, то для сравнения лучше всего использовать средневзвешенный курс за анализируемый период.

Для расчета дивидендов. Дивидендная политика многих эмитентов построена на зависимости размера выплат акционерам от EBITDA, а не от чистой прибыли. Например, среди российских компаний такой политики придерживаются Газпром, Северсталь, ММК, НЛМК, Норникель, Фосагро, Полюс, Алроса и другие эмитенты. Соответственно, анализируя EBITDA и ее динамику, инвестор может примерно предполагать, на какие дивиденды он может рассчитывать, как они будут меняться в динамике.

Соответственно, анализируя EBITDA и ее динамику, инвестор может примерно предполагать, на какие дивиденды он может рассчитывать, как они будут меняться в динамике.

Производные показатели EBITDA

Существует несколько производных показателей (модификаций) EBITDA, некоторые из них разработаны для анализа конкретных секторов экономики, рассмотрим, что они собой представляют.

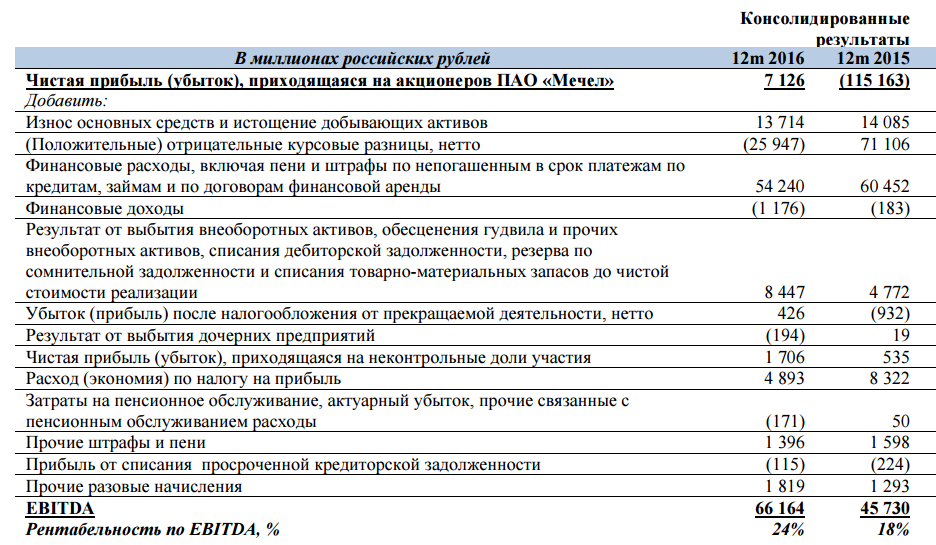

Скорректированная EBITDA

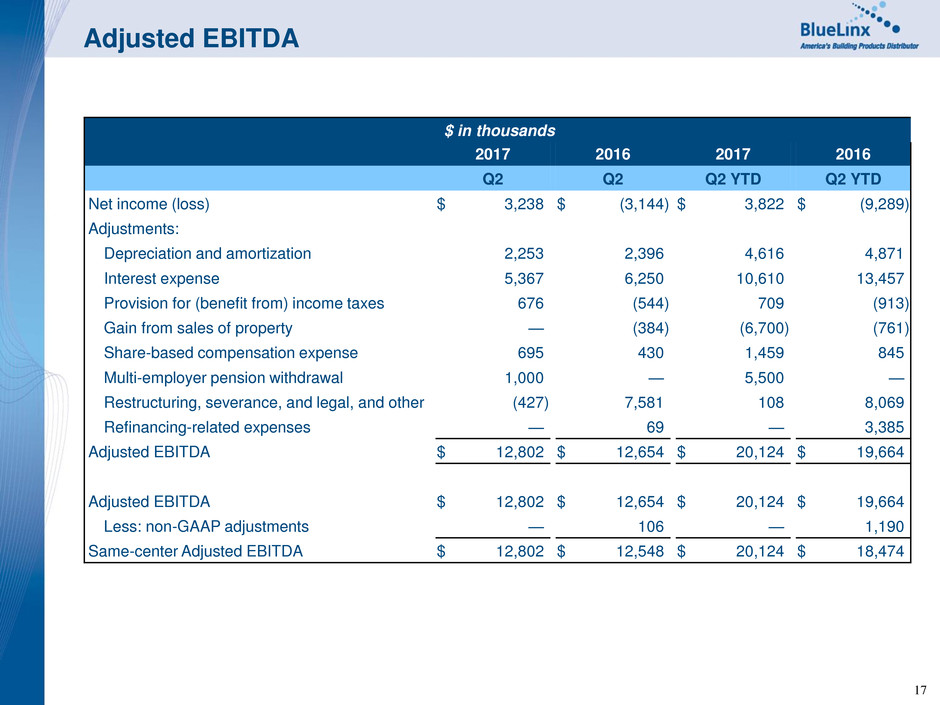

Скорректированная EBITDA (Adjusted EBITDA) — это EBITDA, рассчитанная с учетом переоценки активов (например, из-за изменения валютных курсов или по другим причинам). Для ее расчета в формулу добавляются и вычитаются «бумажные» расходы, связанные с переоценкой активов. Если активы выросли в цене (для предприятия это доходы), то результат переоценки вычитается, а если снизились (для предприятия это расходы) — то, соответственно, прибавляется.

Простыми словами, скорректированная EBITDA еще точнее показывает, сколько «живых» денег остается в распоряжении компании.

OIBDA

OIBDA — это показатель, рассчитываемый аналогично EBITDA, но на основе не чистой, а операционной прибыли. Чтобы рассчитать показатель, нужно в формулу расчета вместо чистой прибыли подставить операционную.

Основное отличие OIBDA от EBITDA заключается в том, что OIBDA показывает формирующийся доход от основной прибыли, а EBITDA — от всех видов деятельности, включая косвенные заработки и затраты. Этот показатель, к примеру, часто используют при анализе компаний телекоммуникационного сектора.

EBITDAX

EBITDAX — это EBITDA плюс затраты на разведку месторождений. Данный показатель применяется для анализа предприятий добывающей промышленности. Поскольку разные компании по-разному учитывают расходы на геологоразведочные работы, расчет данного показателя позволяет сравнивать их без учета этих расходов.

EBITDAR

EBITDAR — это EBITDA плюс затраты на аренду и операционный лизинг. Данный показатель рассчитывается для эмитентов с высокими затратами на аренду и лизинг, например, для ритейлинговых или транспортных компаний. Он характеризует «чисто коммерческий» результат компании, игнорируя арендные и лизинговые расходы.

Он характеризует «чисто коммерческий» результат компании, игнорируя арендные и лизинговые расходы.

EBITDAM

EBITDAM — это EBITDA плюс управленческие расходы на ТОП-менеджмент. Данный показатель позволяет оценить эффективность компании без учета управленческих, представительских расходов.

EBITDAC

EBITDAC — это EBITDA плюс затраты на обеспечение мероприятий по борьбе с коронавирусом. Специфический показатель, который, как вы понимаете, возник только в 2020 году.

Финансовые мультипликаторы на основе EBITDA

В большинстве случаев инвесторы анализируют даже не сам показатель EBITDA, а некоторые финансовые мультипликаторы, рассчитанные на его основе. Рассмотрим основные из них, и что они означают.

Мультипликатор EV/EBITDA

Мультипликатор EV/EBITDA показывает соотношение стоимости компании к EBITDA. Это аналог основного мультипликатора P/E (цена/прибыль), позволяющий оценить период окупаемости инвестиций, только более точно.

EV (enterprise value) — это справедливая стоимость компании, рассчитываемая с учетом рыночной капитализации компании и суммы ее долговых обязательств (стоимость всех акций и всех кредитов/займов).

Мультипликатор EV/EBITDA позволяет сравнить предполагаемую окупаемость инвестиций в рамках одной отрасли и оценить текущую стоимость акций. Если показатель ниже среднеотраслевого — акции недооценены, если выше — переоценены. Если соотношение EV/EBITDA меньше, чем P/E, это плюс для компании, если наоборот — соответственно, минус. Чем меньше показатель EV/EBITDA — тем лучше.

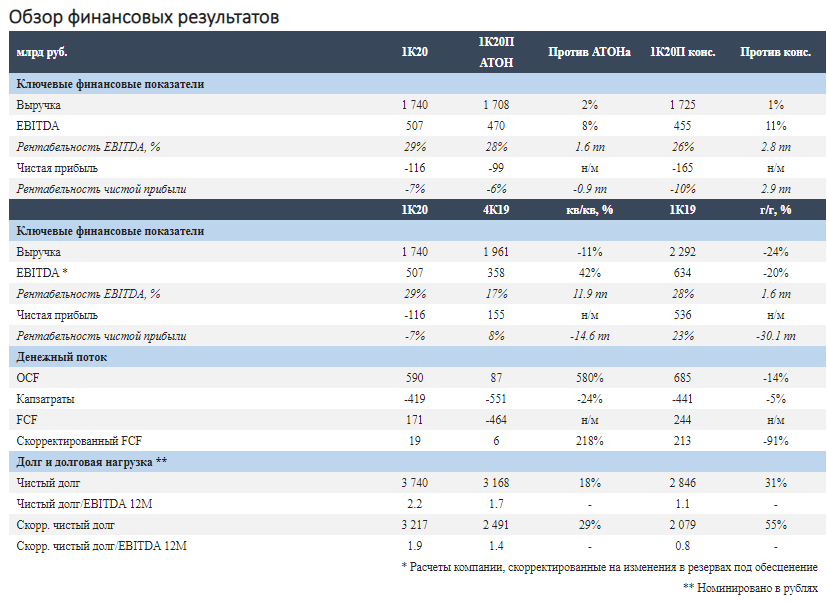

Мультипликатор Debt/EBITDA

Мультипликатор Debt/EBITDA (NetDebt/EBITDA) показывает соотношение чистого долга к EBITDA. Он характеризует способность эмитента исполнять свои долговые обязательства и уровень долговой нагрузки на компанию.

Debt — это сумма всех краткосрочных и долгосрочных обязательств компании.

Простыми словами, мультипликатор Debt/EBITDA показывает, за сколько лет компания сможет полностью погасить свои долги за счет операционной прибыли.

Приемлемым считается соотношение Debt/EBITDA менее 3. Чем меньше показатель — тем лучше. Этот мультипликатор особенно важно анализировать при инвестировании в облигации.

Мультипликатор EBITDA Margin

Мультипликатор EBITDA Margin показывает соотношение EBITDA к выручке компании и измеряется в процентах: (EBITDA/Выручка)*100%. Фактически, это более точный расчет рентабельности компании, он показывает, какую часть выручки компания сохраняет до уплаты процентов по кредитам, налогов и амортизационных отчислений.

Чем выше EBITDA Margin — тем выше прибыльность компании. Если показатель низкий — это свидетельствует о низком уровне рентабельности, проблемах с денежными потоками компании. Поэтому, чем больше показатель — тем лучше. Приемлемым считается показатель от 12% и выше. Если EBITDA Margin в динамике растет — это хорошо, а если снижается — плохо.

Мультипликатор EBITDA Coverage

Мультипликатор EBITDA Coverage (EBITDA Interest) показывает соотношение EBITDA к процентным расходам (EBITDA/процентные расходы). Фактически, он показывает, во сколько раз операционная прибыль компании превышает ее выплаты по кредитам и займам.

Фактически, он показывает, во сколько раз операционная прибыль компании превышает ее выплаты по кредитам и займам.

Достаточным считается значение мультипликатора EBITDA Coverage более 1. Чем больше показатель — тем лучше.

Минусы и ограничения показателя EBITDA

О преимуществах использования EBITDA для анализа финансовых результатов компании уже было сказано много, а в чем же минусы? Они тоже есть, давайте их рассмотрим.

Нет единого стандарта расчета. Как я уже писал, нет единого стандарта расчета EBITDA, и разные компании могут рассчитывать его немного по-разному, исходя из особенностей своего учета и своей деятельности. Поэтому для сравнения компаний лучше самостоятельно рассчитывать показатель одинаковым методом, а не использовать опубликованные данные. При этом для анализа динамики EBITDA подойдут и данные самой компании (если она не меняла методику расчета).

Показатель приукрашивает отчетность. Ряд аналитиков и инвесторов придерживаются мнения, что EBITDA специально придумали с целью приукрашивания отчетности и финансовых результатов, потому что этот показатель выглядит привлекательнее, чем чистая прибыль. Хотя бы потому, что он всегда больше прибыли. Ведь в расчет показателя входит масса разного рода расходов, которые фактически тратятся, а не остаются в распоряжении компании. И это оказывает психологическое воздействие на инвестора.

Хотя бы потому, что он всегда больше прибыли. Ведь в расчет показателя входит масса разного рода расходов, которые фактически тратятся, а не остаются в распоряжении компании. И это оказывает психологическое воздействие на инвестора.

Например, у компании может быть прибыль 100 млн единиц, а EBITDA — 200 млн. Вторая сумма выглядит в 2 раза привлекательнее.

В частности, такой позиции придерживается и всемирно известный инвестор Уоррен Баффет, разбогатевший на своих инвестициях.

Показатель может вводить в заблуждение. В отдельных случаях (их мало, но они имеют место) EBITDA может вводить инвестора в заблуждение. Например, если в ней не учтена переоценка курсовой разницы и другие расходы, являющиеся важными для компаний определенных сфер деятельности, для которых правильнее будет рассчитывать производные показатели, описанные выше, а не классическую EBITDA.

EBITDA неприменима в ряде секторов. Для отдельных секторов экономики мультипликатор EBITDA не применяется, поскольку не будет нести важной информации. Например, это касается финансового сектора и сектора недвижимости, где лучше ориентироваться на показатель чистой прибыли. EBITDA больше подходит для анализа производственных и торговых компаний.

Например, это касается финансового сектора и сектора недвижимости, где лучше ориентироваться на показатель чистой прибыли. EBITDA больше подходит для анализа производственных и торговых компаний.

EBITDA нужно анализировать в комплексе с другими показателями. Использовать для сравнения компаний только показатель EBITDA неправильно и даже опасно. К примеру, EBITDA может оказаться лучше из-за очень высокой долговой нагрузки. Поэтому правильно анализировать этот показатель в комплексе с другими финансовыми мультипликаторами.

Теперь вы знаете, что такое EBITDA, как его рассчитать, что он обозначает, в каких модификациях существует и какую полезную информацию может принести инвестору. Как правило, на EBITDA обращают внимание уже более опытные инвесторы, новички же ориентируются на привычную прибыль, что нередко приводит к финансовым ошибкам. Поэтому лучше уже сразу хорошо вникнуть в то, что такое EBITDA, ничего сложного в этом нет, и начать использовать этот показатель для комплексного финансового анализа компаний.

Показатель EBITDA многие компании сами публикуют в своих финансовых отчетах, но вы можете рассчитать его и самостоятельно по формулам, указанным выше.

Желаю всем успешных инвестиций и хорошей прибыли! До новых встреч на Финансовом гении!

Оценить:

Формула, определение, калькулятор и пример

EBIT (прибыль до вычета процентов и налогов), также называемая операционным доходом, представляет собой коэффициент прибыльности, который определяет операционную прибыль компании путем вычета стоимости проданных и действующих товаров из общий доход. Проще говоря, EBIT — это сумма денег, которую компания зарабатывает без учета процентов или налогов, и обычно используется для измерения операционной прибыли или операционной прибыли.

Прибыль до вычета процентов и налогов является мерой прибыльности компании и часто используется в качестве альтернативы операционной прибыли. Почему EBIT не учитывает налоги и проценты? EBIT исключает их, поскольку фокусируется на способности компании получать прибыль от операций. Налоги и структура капитала не имеют отношения к деятельности компании.

Налоги и структура капитала не имеют отношения к деятельности компании.

Вы обнаружите, что инвесторы и кредиторы часто используют показатель EBIT, поскольку он помогает им увидеть, как компания способна получать достаточную прибыль, чтобы быть прибыльной, финансировать текущую деятельность и выплачивать любые долги.

Формула EBIT

Чтобы рассчитать прибыль компании до вычета процентов и налогов, вам потребуется вычесть себестоимость проданных товаров (COGS), а также операционные расходы из общей выручки компании.

Если у вас нет данных о себестоимости, операционных расходах и общей выручке, вы все равно можете рассчитать EBIT компании, используя метод чистой прибыли. С помощью этого метода вам нужно будет добавить проценты и налоги к чистой прибыли, чтобы получить прибыль компании до уплаты процентов и налогов.

Используя метод прямых затрат, вы узнаете, что было вычтено из прибыли компании (себестоимость и операционные расходы), а с помощью метода чистой прибыли вы добавите проценты и налоги к чистой прибыли.

Вы можете использовать метод чистой прибыли для расчета EBIT только в конце данного бизнес-периода, когда она подготовила свою финансовую отчетность и вам известна стоимость чистой прибыли.

С помощью метода прямых затрат мы можем использовать этот метод для расчета EBIT в любое время, поскольку мы можем легко определить и спрогнозировать общий доход, себестоимость проданных товаров и операционные расходы.

Анализ EBIT

Поскольку показатель EBIT определяет, как компания будет получать доход в течение определенного периода, инвесторы могут использовать его для сравнения результатов деятельности аналогичных компаний в той же отрасли и определения того, в какие из них целесообразно инвестировать.

Что сказал, что EBIT не будет хорошей мерой для сравнения компаний в разных отраслях. Например, обрабатывающая промышленность будет иметь более высокие затраты на производство, а также другие показатели по сравнению с чем-то вроде гостиничного бизнеса.

Инвесторы и кредиторы могут использовать это значение, чтобы размышлять о том, как бизнес может работать, когда у него нет налогов или затрат на структуру капитала, о которых нужно беспокоиться. Это позволяет инвесторам сравнивать две компании в одной отрасли с разными налоговыми ставками.

Это позволяет инвесторам сравнивать две компании в одной отрасли с разными налоговыми ставками.

Как и любой финансовый коэффициент, EBIT имеет свои ограничения, о которых инвесторы должны знать, сравнивая показатели EBIT разных компаний.

Одним из основных ограничений является то, что, поскольку EBIT игнорирует проценты, он может искусственно завышать прибыль компании, имеющей большую сумму долга, что обычно также означает процентные расходы по этому долгу.

Не включать долг в анализ рискованно, потому что компания могла увеличить свой долг из-за плохой работы или отсутствия денежного потока.

Другим фактором, который следует учитывать при расчете EBIT, является амортизация, которая включается в EBIT. Это может привести к разным результатам в разных отраслях, где в одной имеется большое количество основных средств, а в другой нет. Амортизация основных средств уменьшит чистую прибыль компании, а EBIT сделает ее менее благоприятной.

Для этого типа сравнения вместо этого вы можете использовать EBITDA, который берет EBIT, а также исключает расходы на износ и амортизацию при расчете прибыльности компании.

Пример EBIT

Предположим, вы хотите инвестировать в компанию, производящую бейсболки, и в ее отчете о прибылях и убытках за год, закончившийся в 2017 году, указаны следующие цифры:

- Общий объем продаж: 1 000 000 долларов

- Чистая прибыль: 80 000 долларов США

- Стоимость проданных товаров: 650 000 долларов США

- Подоходный налог: 10 000 долларов США

- Валовая прибыль: 350 000 долларов США

- Процентные расходы: 60 000 долларов.

- Операционные расходы: 200 000 долларов США

Поскольку у нас есть все доступные для использования цифры, мы можем рассчитать EBIT, используя либо метод прямых затрат, либо метод чистой прибыли. Использование метода прямой затрат:

Использование метода чистой прибыли:

Вывод EBIT

E ARNINGS B EFOR I Nterest и T Оси различных предприятий. Нижеследующие пункты стоит иметь в виду в качестве краткого обзора того, что это такое, почему оно используется и как его использовать:

- EBIT рассчитывает, как компания будет получать доходы за определенный период

- Вы можете рассчитать коэффициент, используя метод прямых затрат, а также метод чистой прибыли

- При расчете EBIT по методу чистой прибыли добавьте чистую прибыль бизнеса к процентам, а также подоходному налогу

- Для расчета EBIT методом прямых затрат вычтите общий доход компании из себестоимости проданных товаров, а также операционных расходов

- Инвесторы и кредиторы, желающие увидеть, как компания может работать без ограничений по налогам и структуре капитала, могут использовать показатель EBIT 9.

0048

0048 - EBIT не является хорошим показателем для сравнения компаний в разных отраслях, поскольку у них могут быть разные операционные расходы и себестоимость проданных товаров

Калькулятор EBIT

С помощью этого калькулятора можно рассчитать EBIT для компании, введя общий доход, себестоимость и операционные расходы.

Общий доход

Себестоимость проданных товаров

Операционные расходы

Амортизация

Амортизация

EBIT

EBITA

EBITDA

Часто задаваемые вопросы

1. Что такое прибыль до вычета процентов и налогов (EBIT)?

Прибыль до вычета процентов и налогов — это показатель прибыльности, который показывает, какой доход компания получила за определенный период после вычета стоимости проданных товаров и операционных расходов. Проще говоря, это мера того, сколько прибыли компания получила от своей основной деятельности.

2. Как рассчитывается прибыль до вычета процентов и налогов (EBIT)?

EBIT рассчитывается путем вычитания стоимости проданных товаров из общей выручки, а затем вычитания операционных расходов из этой цифры.

Формула будет следующей:

EBIT = общий доход − стоимость проданных товаров − операционные расходы

3. В чем разница между прибылью до вычета процентов и налогов (EBIT) и EBITDA?

EBITDA — это более комплексный показатель рентабельности, который включает расходы на износ и амортизацию. EBITDA означает прибыль до вычета процентов, налогов, износа и амортизации.

Хотя показатель EBIT является ценным показателем, он не учитывает влияние износа и амортизации на прибыль компании.

4. Включается ли процентный доход в прибыль до вычета процентов и налогов (EBIT)?

Процентный доход включается в EBIT только в том случае, если он получен от основной деятельности. Например, если у компании есть кредит в банке, который используется для ее основных деловых операций, процентный доход, полученный от этого кредита, будет включен в EBIT.

Однако, если у компании есть портфель инвестиций, приносящих процентный доход, этот доход не будет включен в EBIT.

5. Почему прибыль до вычета процентов и налогов (EBIT) важна?

EBIT — важный показатель прибыльности, поскольку он показывает, какой доход компания получила от своей основной деятельности. Это также ценный показатель для сравнения показателей различных предприятий.

Расчет EBIT | Примеры EBIT (прибыль до вычета процентов и налогов)

EBIT, т. е. прибыль до вычета процентов и налогов, относится к прибыли бизнеса до учета процентов и налоговых платежей или, другими словами, EBIT является мерой прибыльности любой компании от ее обычной деятельности, поскольку EBIT рассчитывается путем вычитания общей суммы операционных расходов из общей суммы выручки от продаж. В этой теме мы собираемся узнать о расчете EBIT.

Формула для расчета EBIT

EBIT является мерой расчета прибыльности бизнеса от его операций, поскольку он не учитывает расходы, связанные с процентами и налогами. EBIT также известен как операционный доход компании, поскольку он показывает прибыль компании от обычных деловых операций без учета влияния процентных и налоговых расходов на прибыль от бизнеса. EBIT компании можно рассчитать двумя способами: первый метод заключается в вычитании всех операционных расходов компании из выручки от продаж, а второй заключается в добавлении процентных расходов и налоговых расходов в чистую прибыль компании. . Формулу можно проиллюстрировать следующим образом:

EBIT компании можно рассчитать двумя способами: первый метод заключается в вычитании всех операционных расходов компании из выручки от продаж, а второй заключается в добавлении процентных расходов и налоговых расходов в чистую прибыль компании. . Формулу можно проиллюстрировать следующим образом:

1. Первый метод (прямой)

Формула прямого метода:

Прибыль до вычета процентов и налогов (EBIT) = выручка за период – стоимость проданных товаров – операционные расходы

В данном случае ,

- Выручка за период представляет собой общую сумму выручки, полученной компанией в течение рассматриваемого периода от продажи товаров или оказания услуг.

- Себестоимость проданных товаров представляет собой общую сумму затрат, понесенных компанией в течение рассматриваемого периода за проданные ею товары или услуги, оказанные покупателю.

- Операционные расходы — это расходы, которые компания несет в связи с ведением своей деятельности.

2. Второй метод (косвенный)

Формула для косвенного метода:

Прибыль до вычета процентов и налогов (EBIT) = чистая полученная прибыль + процентные расходы + налоговые расходы.

В данном случае

- Чистая прибыль – это прибыль, полученная компанией после вычета процентов и налогов за рассматриваемый период.

- Процентные расходы – это расходы, которые компания должна оплатить в течение периода по любому из своих займов.

- Налоговый расход – это расход, подлежащий уплате компанией в течение отчетного периода налоговому органу.

Примеры EBIT

Ниже приведены примеры:

Пример №1

Существует компания XYZ, в случае которой выручка от продаж в течение 2019-20 финансового года согласно отчету о прибылях и убытках составляет 500 000 долларов США. . В текущем финансовом году себестоимость проданных товаров компании составляет 200 000 долларов США; операционные расходы составляют 100 000 долларов США, процентные расходы составляют 25 000 долларов США, расходы по налогам составляют 20 000 долларов США, а чистая прибыль составляет 155 000 долларов США.

Решение:

В этом случае EBIT можно рассчитать двумя способами, как показано ниже:

- Первый метод (прямой)

Прибыль до вычета процентов и налогов (EBIT) рассчитывается как

Прибыль до вычета процентов и налогов (EBIT) = Выручка за период – Стоимость проданных товаров – Операционные расходы

- Прибыль до вычета процентов и налогов (EBIT) = 500 000 долларов – 200 000 долларов – 100 000 долларов США

- Прибыль до вычета процентов и налогов (EBIT) = 200 000 долларов

| Сведения | Сумма ($) |

| Выручка от продаж | 5 00 000 |

| Минус: Себестоимость проданных товаров | 2 00 000 |

| Минус: Операционные расходы | 1 00 000 |

| Прибыль до вычета процентов и налогов [EBIT] | 2 00 000 |

- Второй метод (косвенный)

Прибыль до вычета процентов и налогов (EBIT) рассчитывается как

Прибыль до вычета процентов и налогов (EBIT) = полученная чистая прибыль + процентные расходы + налоговые расходы + 20 000 долларов США Таким образом, компания может рассчитать операционную прибыль или EBIT, используя любой из двух приведенных выше методов. Сведения Сумма ($) Чистая прибыль 1 550 000 Добавить: Процентные расходы 25 000 Добавить: Налоговые расходы 20 000 Прибыль до вычета процентов и налогов [EBIT] 2 00 000

Пример №2

Предположим, компания Tata Inc. провела следующие операции в финансовом году, заканчивающемся в марте 2020 года.

- Общий доход от продаж компании составил 1 000 000 долларов США

- Общая сумма покупок составила 550 000 долларов США

- Запасы на начало и конец периода составляли 50 000 и 70 000 долларов соответственно.

- Выплаченная заработная плата и заработная плата составила 150 000 долларов США

- Выплаченная арендная плата составила 60 000 долларов США

- Амортизационные отчисления составили 30 000 долл. США

- Процентные расходы составили 20 000 долларов США

- Уплаченные налоги составили 30 000 долларов США

Теперь рассчитайте EBIT из приведенных выше цифр.

Решение:

Прибыль до вычета процентов и налогов (EBIT) = Выручка за период – Себестоимость проданных товаров – Операционные расходы

Себестоимость проданных товаров рассчитывается как

Себестоимость проданных товаров = Запасы на начало периода + Покупки – Закрытие Запас

- Стоимость проданных товаров = 50 000 долл.

США + 550 000 долл. США – 70 000 долл. США

США + 550 000 долл. США – 70 000 долл. США - Стоимость проданных товаров = 530 000

А,

Операционные расходы исчисляются как

Операционные расходы = Заработная плата + Уплаченная арендная плата + Амортизационные расходы

- Операционные расходы = 150 000 долл. США + 60 000 долл. США + 30 000 долл. США

- Операционные расходы = 240 000 долларов США

EBIT рассчитывается как

EBIT = выручка за период – стоимость проданных товаров – операционные расходы

- EBIT = 1 000 000 долл. США – 530 000 долл. США – 240 004 долл. США

- EBIT = 230 000 долларов США

| Сведения | Расчет | Сумма ($) |

| Выручка от продаж | 10 00 000 | |

| Минус: Себестоимость проданных товаров | ||

| {начальный запас [A] | 50 000 | |

| Закупки[B] | 5 50 000 | |

| Конечный запас[C]} | 70 000 | |

| COGS[A+B-C] | 5 30 000 | |

| Минус: заработная плата | 1 50 000 | |

| Минус: уплаченная арендная плата | 60 000 | |

| Минус: Амортизационные отчисления | 30 000 | |

| Прибыль до вычета процентов и налогов [EBIT] | 2 30 000 |

Таким образом, в текущем году компания заработала EBIT в размере 230 000 долларов США.

Пример № 3

Предположим, в приведенном выше примере нам дана следующая информация:

| Сведения | Расчет | Сумма ($) |

| Выручка от продаж | 10 00 000 | |

| Минус: Себестоимость проданных товаров | ||

| {начальный запас [A] | 50 000 | |

| Закупки[B] | 5 50 000 | |

| Конечный запас[C]} | 70 000 | |

| COGS[A+B-C] | 5 30 000 | |

| Минус: заработная плата | 1 50 000 | |

| Минус: уплаченная арендная плата | 60 000 | |

| Минус: Амортизационные отчисления | 30 000 | |

| Минус: Процентные расходы | 20 000 | |

| Минус: Налоги за текущий год | 30 000 | |

| Чистая прибыль | 1 80 000 |

А теперь рассчитаем EBIT, используя косвенный метод:

Решение:

Расчет EBIT, используя косвенный метод:

Прибыль до вычета процентов и налогов (EBIT) = Чистая прибыль + Налоговые расходы

- EBIT = 1 80 000 + 20 000 + 30 000

- EBIT = 2 30 000

| Сведения | Сумма ($) | |

| Чистая прибыль | 1 80 000 | |

| Добавить: Процентные расходы | 20 000 | |

| Добавить: Текущий год Налоги | 30 000 | |

| Прибыль до вычета процентов и налогов [EBIT] | 2 30 000 |

Заключение – Расчет EBIT

Следовательно, EBIT – это прибыль предприятия до вычета процентов и налоговых расходов из выручки.

Только в данном случае вместо основных объектов компании снижается стоимость нематериальных активов. Например, патент на изобретение, товарный знак, лицензия и т. д.

Только в данном случае вместо основных объектов компании снижается стоимость нематериальных активов. Например, патент на изобретение, товарный знак, лицензия и т. д.

Например, в России самый известный подобный сайт – это conomy.ru, а за рубежом — finance. yahoo.com, morningstar.com, finbox. io.

Например, в России самый известный подобный сайт – это conomy.ru, а за рубежом — finance. yahoo.com, morningstar.com, finbox. io. Этот показатель отражает финансовый результат операционной деятельности компании, ее способность генерировать денежный поток, что всегда выступает главным ориентиром для инвестора.

Этот показатель отражает финансовый результат операционной деятельности компании, ее способность генерировать денежный поток, что всегда выступает главным ориентиром для инвестора.

0048

0048

США + 550 000 долл. США – 70 000 долл. США

США + 550 000 долл. США – 70 000 долл. США