Как новый закон о банкротстве поможет решить проблемы должников: 30 Января 2023, 16:30

АСТАНА. КАЗИНФОРМ — В конце минувшего года Президент Казахстана подписал закон о восстановлении платежеспособности и банкротстве. Принятие документа было ожидаемо в обществе, ведь банкротство — это кризисное состояние и от него никто не застрахован. Его преодоление требует специальных методов финансового управления, выработанных рыночной экономикой. О том, как этот закон будет работать, как подать заявление и о каких последствиях необходимо помнить, читайте в материале аналитического обозревателя МИА «Казинформ».

Как теперь регулируются случаи банкротства

30 декабря 2022 года Глава государства подписал закон «О восстановлении платежеспособности и банкротстве граждан Республики Казахстан». Официально закон был опубликован 1 января текущего года. Соответствующие заявления от казахстанцев будут приниматься уже с 3 марта 2023 года.

По данным Министерства финансов РК, закон разработан на основе анализа международной практики, где институт банкротства уже сформировался.

Кстати, вопросы о совершенствовании данного закона поднимались неоднократно (последние изменения вносились в 2019 году – прим. ред.). Тогда закон сталкивался с критикой, потому что не все нюансы в нем были описаны и не все детали предусмотрены.

В целом, общая рекомендация экспертов заключалась в том, что закон должен соответствовать международным стандартам и учитывать опыт стран, где институт банкротства уже сформировался. Это преимущественно страны с рыночной экономикой: США, Франция, Германия, Венгрия.

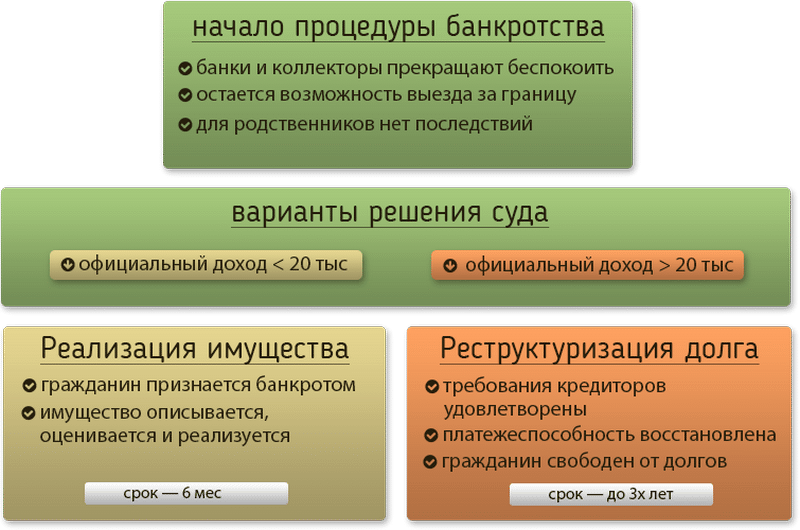

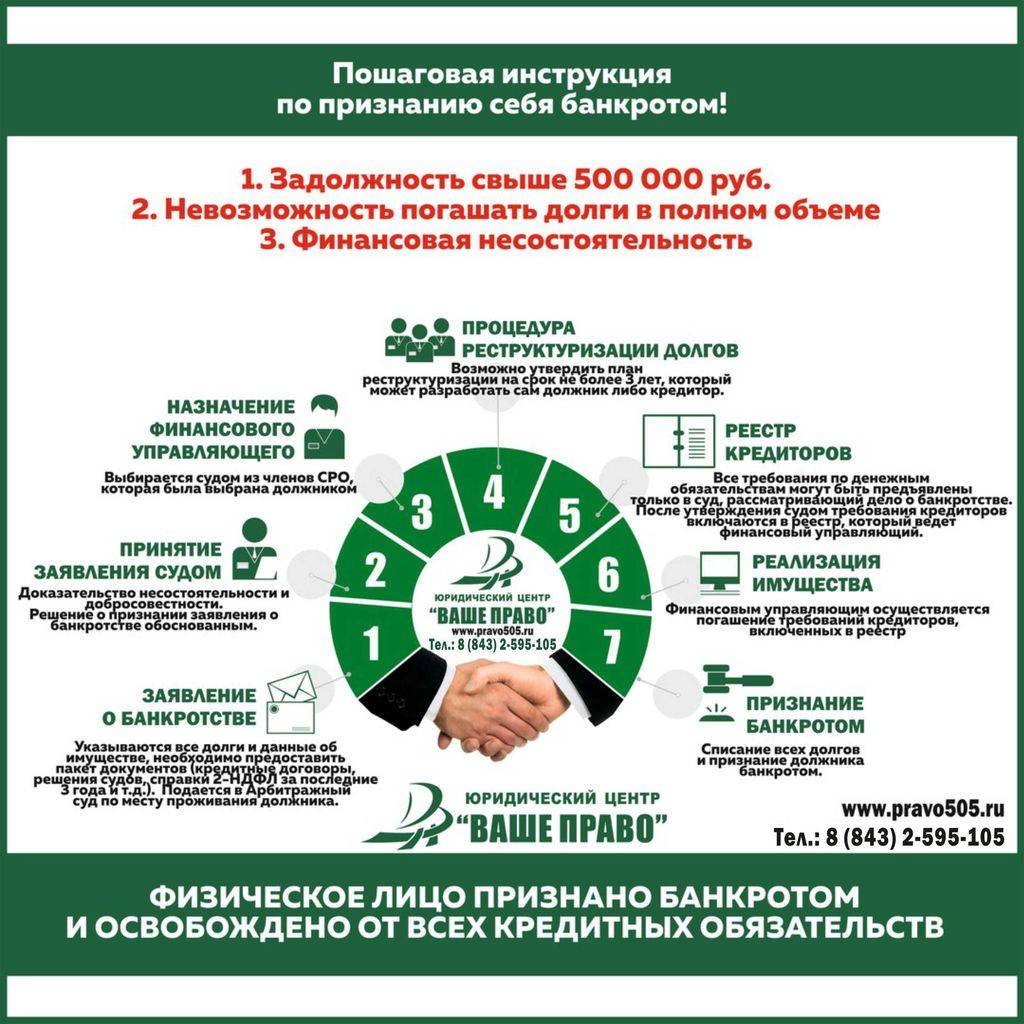

Итак, в новом законе определены три процедуры решения ситуации с банкротством и восстановлением платежеспособности.

Внесудебное банкротство

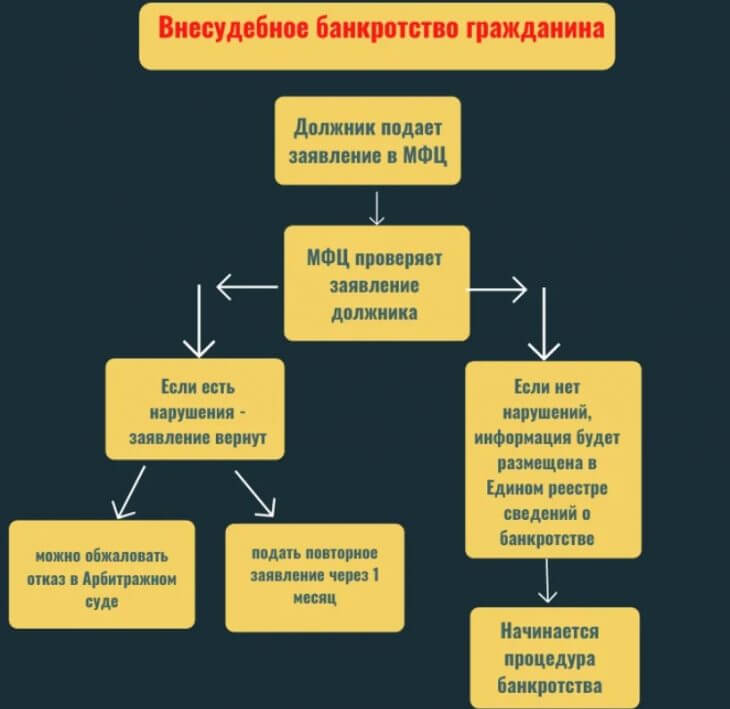

Внесудебное банкротство (признание банкротом без суда) можно применить исключительно по долгам перед банками, микро-финансовыми организациями (МФО) и коллекторскими агентствами. Входные критерии для применения внесудебного банкротства представлены на слайде.

Законопроектом также предусмотрено право на внесудебное банкротство для получателей АСП. При этом на данную категорию граждан критерий 2 (отсутствие неплатежа в течение 12 месяцев) не распространяется. Такое же право могут получить граждане, чья задолженность не погашается уже более пяти лет.

При этом на данную категорию граждан критерий 2 (отсутствие неплатежа в течение 12 месяцев) не распространяется. Такое же право могут получить граждане, чья задолженность не погашается уже более пяти лет.

Процесс установления внесудебного банкротства будет начинаться с сайта электронного правительства. После подачи заявки и загрузки необходимых данных с помощью информационной системы проводится автоматическая сверка с данными заинтересованных государственных и иных органов на предмет соответствия должника входным критериям. В случае совпадения, процесс по признанию банкротства будет продолжен.

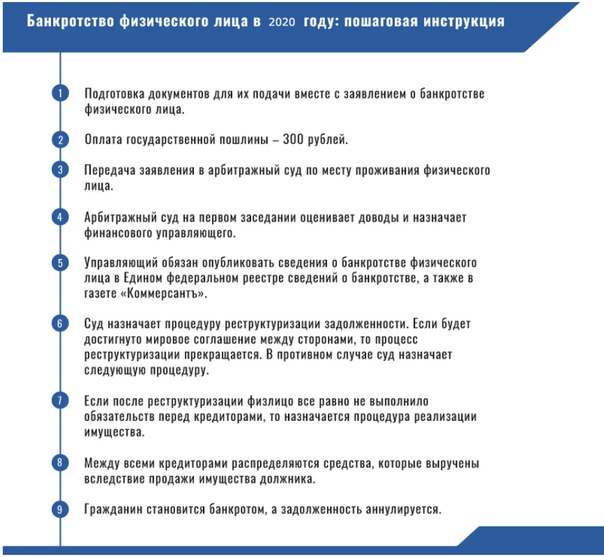

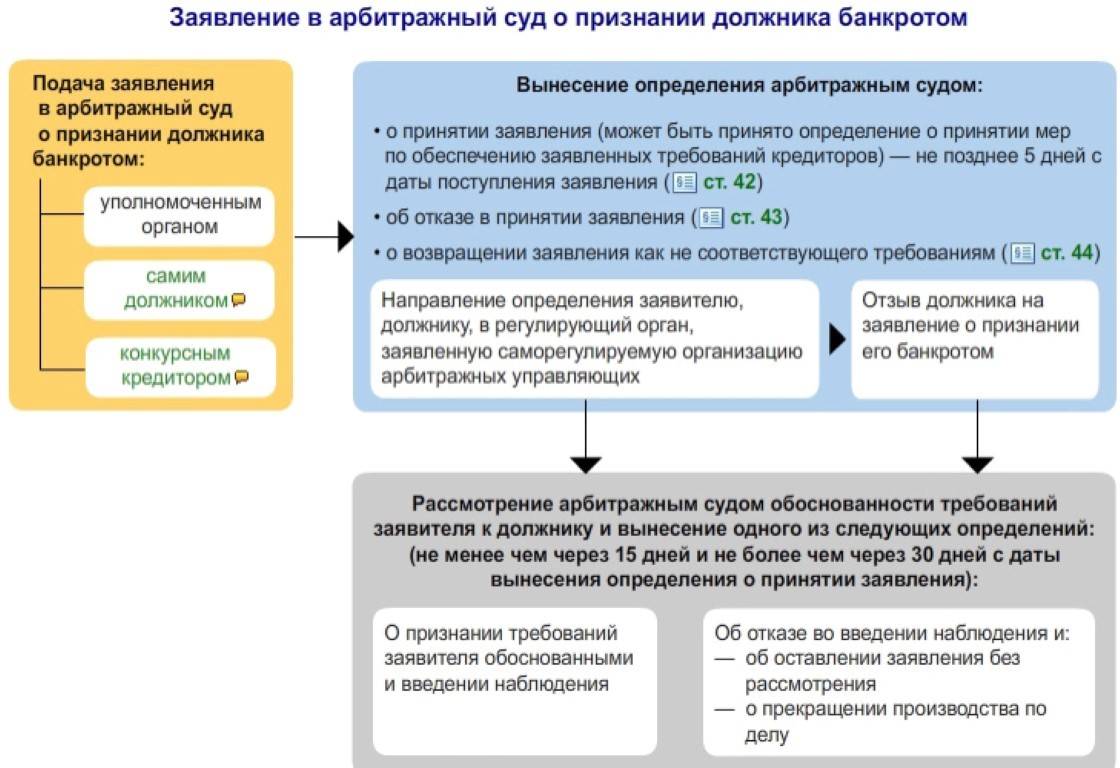

Судебное банкротство

По долгам свыше 5,5 млн тенге и по остальным видам долгов граждане смогут применить судебное банкротство.

Целью судебного банкротства является максимальное удовлетворение требования кредиторов за счет имущественной массы банкрота.

Например, если единственное жилье собственника находится в залоге, то кредитор будет вправе его изъять в ходе судебного банкротства. Если единственное жилье не является залогом, кредиторы не смогут на него претендовать.

Если единственное жилье не является залогом, кредиторы не смогут на него претендовать.

Процедуру судебного банкротства осуществляют финансовые управляющие, в состав которых входят: администраторы, осуществляющие процедуру банкротства юридических лиц и ИП, профессиональные бухгалтеры, юридические консультанты и аудиторы.

Оставшаяся непогашенная сумма (после изъятия /не изъятия жилья) подлежит списанию, но только при условии отсутствия признаков недобросовестности должника (сокрытие имущества или информации о нем, предоставление ложной информации и т.д.).

В законе описана и ситуация преднамеренного банкротства.

«Преднамеренное банкротство – это действия гражданина, совершенные в личных интересах с целью уклонения от исполнения обязательств перед кредиторами путем отчуждения, сокрытия или уничтожения имущества в течение трех лет до применения процедур, внесудебного и судебного банкротства», — говорится в законе.

Преднамеренное банкротство в случае его установления преследуется законом.

Какие преимущества дает применение банкротства

В целом, применение внесудебного или судебного банкротства позволяет гражданам освободиться от долговой нагрузки.

После того, как было применено внесудебное или судебное банкротство, сроки долговых обязательств считаются истекшими и кредиторам запрещается требовать от должника исполнения обязательств. Исполнение решения судов о взыскании долга также приостанавливается.

Кроме того, прекращается начисление неустойки (пени, штрафов), а также вознаграждения.

Однако необходимо помнить, что долги по алиментам, по возмещению вреда, причиненному жизни и здоровью другого человека, а также по возмещению ущерба по уголовным правонарушениям списанию не подлежат.

Ограничения и последствия

Применение банкротства имеет определенные последствия.

При этом ограничение на получение займов и кредитов в течение 5 лет не распространяется на получение микрокредитов в ломбардах.

И все же прежде, чем объявлять себя банкротом, необходимо подумать о возможных последствиях и ограничениях.

Восстановление платежеспособности

Третья процедура, установленная в новом законе, касается восстановления платежеспособности. То есть гражданину дается возможность восстановить свою платежеспособность и снова стать экономически активным членом общества.

Эта процедура предусматривает возможность получения в суде рассрочки на оплату долгов до 5 лет, при наличии стабильного дохода.

План восстановления разрабатывается совместно с финансовым управляющим и утверждается в суде.

Преимуществом данной процедуры является то, что после него человек не обретает статус «банкрот», следовательно, последствия, предусмотренные для банкрота, на него не распространяются.

К слову, все три процедуры (внесудебное банкротство, судебное банкротство и восстановление платежеспособности) инициируются только самим должником, то есть, у кредитора нет права применить в отношении должника указанные процедуры.

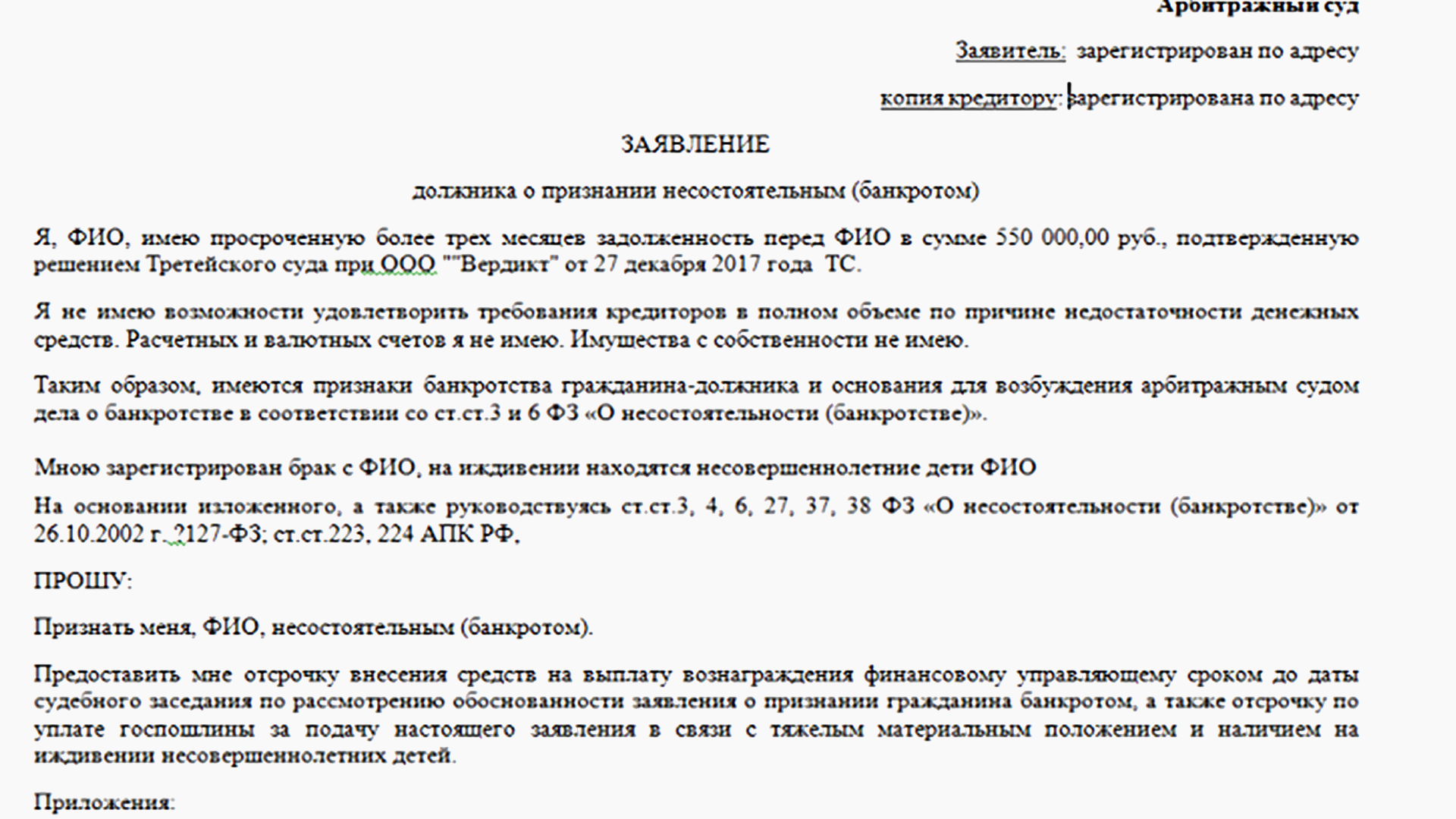

Как подать заявку на объявление банкротства

Внесудебное банкротство будет проводиться органами государственных доходов. Заявление подается через «E-salyq Azamat», веб-портал Egov и информационные системы ЦОНов. Далее заявление поступает в информационную систему Комитета государственных доходов. Получив эти данные, органы госдоходов в электронном формате проводят свою проверку на соответствие параметрам.

Заявление подается через «E-salyq Azamat», веб-портал Egov и информационные системы ЦОНов. Далее заявление поступает в информационную систему Комитета государственных доходов. Получив эти данные, органы госдоходов в электронном формате проводят свою проверку на соответствие параметрам.

Далее гражданин получит уведомление о соответствии или несоответствии параметрам. Уведомления придут на E-gov и информационные системы ЦОНов.

При этом, подать заявку могут и лица, у которых нет имущества, задолженность составляет более 12 месяцев и проведена процедура банковского регулирования. А для получателей АСП сделано исключение: если они являются плательщиками в течение 6 месяцев, они могут подать заявку, не дожидаясь 12-месячного периода.

В случае если банкротом объявил себя сирота, то вопрос об изъятии будет рассматриваться исходя из того, как было получено это жилье.

Если жилье было получено через банк и является предметом залога, то оно подлежит обращению в рамках судебного процесса. Вопрос о его изъятии или не изъятии будет решаться через судебные органы, через финансового управляющего. Если жилище получено через местные исполнительные органы, то это имущество не является предметом залога и, следовательно, не подлежит изъятию.

Вопрос о его изъятии или не изъятии будет решаться через судебные органы, через финансового управляющего. Если жилище получено через местные исполнительные органы, то это имущество не является предметом залога и, следовательно, не подлежит изъятию.

Закон о банкротстве – это не списание кредитов

По информации Министерства финансов, закон был разработан, в том числе и в качестве меры снижения закредитованности населения.

По данным Агентства РК по регулированию и развитию финансового рынка (АРРФР), объем потребительских кредитов вырос на 24,1%, а объем микрокредитов сразу на 42,7%.

Однако вице-министр финансов Ержан Биржанов при разъяснении закона подчеркнул, что не следует рассматривать нововведение как закон о списании кредитов. А процедура банкротства должна быть крайней, исключительной мерой.

Впрочем, по мнению казахстанского экономиста Андрея Чеботарева, банкротство физлиц не будет массовым.

«Многие заявляют о том, что хотят стать банкротами. На самом деле процедура не так проста и легка. И это правильно. Потому что банкротство не должно быть легкой и простой процедурой. Банкротство – это последний шаг, когда уже других шагов не осталось, когда ты уже действительно не можешь платить кредиты, а не просто не хочешь. Поэтому я не думаю, что у нас банкротство будет массовым» — поделился мнением эксперт.

На самом деле процедура не так проста и легка. И это правильно. Потому что банкротство не должно быть легкой и простой процедурой. Банкротство – это последний шаг, когда уже других шагов не осталось, когда ты уже действительно не можешь платить кредиты, а не просто не хочешь. Поэтому я не думаю, что у нас банкротство будет массовым» — поделился мнением эксперт.

По его словам, с принятием закона банки второго уровня действительно понесут убытки, потому что списания будут с балансов БВУ в отличие от прошлых списаний, когда банкам просто погашали кредиты за счет госбюджета. При этом он отметил, что под банкротство попадают кредиты с просрочкой более 5 лет, а эти кредиты уже и так списаны с балансов банков.

«Я думаю, это несколько ужесточит требования банков к заемщикам. Когда будет возможность для заемщиков объявлять себя банкротом, банк будет более придирчиво подходить к его скорингу, то есть оценке кредитоспособности. В этом смысле, я думаю, это повлияет именно так: банки будут более осмотрительно подходить к выбору заемщика и одобрению кредитов и сумм. Но глобальных изменений не будет, потому что, повторюсь, это не будет массовая процедура, она не будет быстрой и простой. И это будет разочарование для людей, которые не понимают, как работает банкротство», — заключил Андрей Чеботарев.

Но глобальных изменений не будет, потому что, повторюсь, это не будет массовая процедура, она не будет быстрой и простой. И это будет разочарование для людей, которые не понимают, как работает банкротство», — заключил Андрей Чеботарев.

Другой известный экономист Максат Халык также согласен с мнением коллеги о том, что процесс применения банкротства не простой.

К примеру, в случае применения судебного банкротства, процесс займет как минимум 6 месяцев.

«А в ходе судебного процесса контролю подлежит личное имущество гражданина, его доходы и расходы, даже после признания его банкротом. При росте доходов гражданина могут возникнуть сомнения в преднамеренном банкротстве. Кроме того, в ходе судебного процесса могут продать жилье гражданина, если оно в залоге. И он останется без единственного жилья», — сказал Максат Халык в интервью аналитическому обозревателю МИА «Казинформ».

Поэтому эксперт не советует гражданам торопиться с решением обанкротиться.

«Если после объявления себя банкротом в дальнейшем ваше финансовое положение улучшится, ваши доходы увеличатся, и вы захотите расширяться, взяв кредит в банке, вам следует учитывать, что ни один банк не выдаст вам кредит в течение 5 лет», — пояснил он.

По мнению спикера, самым лучшим решением является восстановление платежеспособности.

«Я думаю, восстановление платежеспособности — это лучшее решение. Если через этот процесс пройдет больше людей, это будет лучше. Гражданин не будет объявлен банкротом, будет составлять новый график платежей. Счета гражданина не будут заблокированы. Он не будет признан банкротом, а его финансовое регулирование будет проходить «оздоровление», — заключил экономист.

Ведущий научный сотрудник Казахстанского института стратегических исследований при Президенте РК Анна Альшанская отмечает, что снижение закредитованности населения сегодня находится в фокусе внимания государственной политики страны.

«По данным Агентства по регулированию и развитию финансового рынка РК, 6,8 млн граждан или 74,2% от всей рабочей силы имеет кредиты. При этом, за 11 месяцев 2022 года количество заемщиков, имеющих просроченную задолженность в банках, составляло более 500 тысяч человек. В прошлом году уже были предприняты меры, которые позволят снизить градус закредитованности. К примеру, были снижены ставки вознаграждения по микрокредитам, а также ужесточены требования к деятельности микрофинансовых и коллекторских организаций. Кроме того, была прекращена деятельность 23 МФО и 35 коллекторских агентств», — сообщила эксперт в интервью аналитическому обозревателю МИА «Казинформ».

К примеру, были снижены ставки вознаграждения по микрокредитам, а также ужесточены требования к деятельности микрофинансовых и коллекторских организаций. Кроме того, была прекращена деятельность 23 МФО и 35 коллекторских агентств», — сообщила эксперт в интервью аналитическому обозревателю МИА «Казинформ».

Она подчеркнула, что новый закон о банкротстве – это не простое списание долгов, поскольку он предусматривает и ряд неприятных последствий.

«К примеру, те, кто получат статус банкрота, в течение 5 лет не смогут взять кредит в банке, а в течение 7 лет – повторно пройти процедуру банкротства. Другими словами, это крайняя мера, которая помогает выбраться из долговой ямы и начать жить с чистого листа», — сказала ведущий научный сотрудник КИСИ.

Анна Альшанская считает, что чрезмерная закредитованность населения – достаточно сложная проблема и требует действий, как со стороны государства, так и со стороны самого общества.

«Важную роль играет и повышение финансовой грамотности, а также рост общего уровня жизни населения», — высказала свое мнение эксперт.

Таким образом, по мнению экспертов, закон дает возможность избавиться от долговой нагрузки и решать ситуацию, сдвинув дело с «мертвой» точки. А в некоторых случаях начать выплачивать и вновь становиться экономически активным членом общества. Однако, необходимо помнить о том, что закон не дает возможности уклониться от обязательств. Кроме того, после применения процедуры банкротства, наступают последствия в виде ограничений, которые создадут определенные препятствия в дальнейшем. Гражданину придется восстанавливаться с учетом новых ограничений.

Как казахстанцы могут объявить себя банкротом и не выплачивать кредиты

Первый вице-министр финансов Казахстана Марат Султангазиев разъяснил, в каких случаях казахстанцы могут объявить себя банкротом и не выплачивать кредиты, передает Liter.kz.

Представитель Минфина назвал основные нововведения проекта закона «О восстановлении платежеспособности и банкротстве граждан РК». Он отметил, что с учетом международного опыта предлагается ввести три вида процедур в зависимости от суммы и длительности долга.

Первая процедура – восстановление платежеспособности. Оно предусматривает возможность получения в суде рассрочки на оплату долгов до пяти лет при наличии стабильного дохода. План восстановления разрабатывается совместно с финансовым управляющим и утверждается судебными органами при задолженности, превышающей 5 млн тенге. Для этого нужно согласие обеих сторон – должника и кредитора. Ко всему, что не предусмотрено планом, например, реализация имущества, эти меры применяться не будут.

Читайте также: Опасные займы. Почему казахстанцы не могут платить по кредитам

Вторая процедура будет применяться в случае, если нет стабильного дохода и перспектив по погашению задолженности. В этом случае предлагается применить банкротство в двух видах.

Первое – это внесудебное банкротство, ее можно применять в трех случаях. Первый – граждане, которые имеют просрочку перед банками и микрокредитными организациями более пяти лет. Второй – граждане, чей долг не погашен в течение 12 месяцев. В этом случае сумма долга не должна превышать 300 тысяч тенге (100 МРП) и отсутствует имущество, за счет которого можно погасить долг. Третий – также начать процедуру банкротства могут граждане, у которых долг в сумме до 5 млн тенге не погашен в течение шести месяцев.

Второй – граждане, чей долг не погашен в течение 12 месяцев. В этом случае сумма долга не должна превышать 300 тысяч тенге (100 МРП) и отсутствует имущество, за счет которого можно погасить долг. Третий – также начать процедуру банкротства могут граждане, у которых долг в сумме до 5 млн тенге не погашен в течение шести месяцев.

Заявление о применении внесудебного банкротства гражданин подает через веб-портал «Электронное правительство». Также будет предусмотрена возможность подачи документов через приложение «E-salyq-Azamat». Будет разработан отдельный модуль. После приема документов будет проводиться автоматизированная проверка на соответствие требованиям, то есть отсутствие имущества, соответствие срокам просрочки и другое.

Третья процедура, так называемое «судебное банкротство», будет применяться гражданами по непогашенной задолженности свыше 5 млн тенге.

Читайте также: Жилье в долг: казахстанцы погрязли в ипотечном кредитовании

В ходе данной процедуры имущество должника подлежит реализации на торгах.

Султангазиев добавил, что одновременно с возможностью списания предусмотрены и ограничения по банкротам.

Здесь надо обратить внимание на последствия, которые возникают после банкротства. Проектом закона предлагается ограничить получение займов и кредитов в течение пяти лет для банкротов. Также предусматривается ограничение на выезд за пределы страны в течение трех лет, за исключением лечения, сопровождения близкого родственника на лечение или выезд на похороны.

То есть по особым случаям. Повторно применить банкротство граждане смогут только через семь лет – первый вице-министр финансов.

Поэтому, как объясняет представитель Минфина, прежде чем объявить себя банкротом, человек должен задуматься о возможных последствиях и ограничениях.

Кредитные союзы и банкротство | Deluca Bankruptcy Attorneys

Если вы работаете с кредитным союзом или хотите открыть новый банковский счет, вы можете задаться вопросом, как банкротство повлияет на ваше членство. Когда члены кредитного союза подают заявление о банкротстве, могут ли они по-прежнему обслуживать кредитный союз? Реагируют ли традиционные банки и кредитные союзы по-разному, когда их члены подают заявление о банкротстве?

Если вы рассматриваете возможность подачи заявления о банкротстве, а ваш текущий счет, автомобильная записка, платеж по ипотеке или кредитные карты хранятся в кредитном союзе, наши адвокаты по банкротству в Лас-Вегасе поделятся вашими вариантами.

Чем отличаются кредитные союзы и банки?

Кредитные союзы и традиционные банки являются финансовыми учреждениями, которые предлагают услуги своим членам, в том числе:

- Текущие и сберегательные счета

- Потребительские кредиты

- Автокредит

- Ипотека

- Кредитные карты

Однако они также во многом различаются. Наиболее существенное различие между ними заключается в том, что банки работают для получения прибыли, в то время как кредитные союзы являются общественными некоммерческими организациями. Это означает, что кредитные союзы, как правило, имеют более низкие комиссии, меньшие ежемесячные платежи и более высокие процентные ставки, чем коммерческие банки.

Еще одно различие между банками и кредитными союзами заключается в эксклюзивности. Кредитные союзы создаются как кооперативы и обслуживают членов с общими интересами, общими общественными связями или тех, кто отвечает требованиям членства. Когда член демонстрирует финансовый риск, кредитные союзы часто принимают более решительные меры. Учреждение может заморозить вашу учетную запись, аннулировать ваше членство и т. д., в зависимости от обстоятельств.

Кредитные союзы создаются как кооперативы и обслуживают членов с общими интересами, общими общественными связями или тех, кто отвечает требованиям членства. Когда член демонстрирует финансовый риск, кредитные союзы часто принимают более решительные меры. Учреждение может заморозить вашу учетную запись, аннулировать ваше членство и т. д., в зависимости от обстоятельств.

Чем кредитные союзы отличаются от обычных банков, когда речь идет о банкротстве?

Кредитные союзы и традиционные банки по-разному реагируют на заявления своих членов о банкротстве. После подачи заявления о банкротстве вы, как правило, можете продолжать вести дела с обычным банком. Однако, если у вас есть задолженность перед кредитным союзом, погашенная в соответствии с главой 7 или главой 13 о банкротстве, они могут полностью прекратить сотрудничество с вами.

Кредитные союзы с большей вероятностью предоставят личный кредит после подачи заявления о банкротстве, чем банк?

Можете ли вы получить кредит кредитного союза после банкротства? Можно получить кредит в кредитном союзе, даже если у вас плохая кредитная история или банкротство в вашем кредитном отчете. Это может быть в виде защищенной карты или низкого кредитного лимита, чтобы вы могли работать над улучшением своего кредитного рейтинга.

Это может быть в виде защищенной карты или низкого кредитного лимита, чтобы вы могли работать над улучшением своего кредитного рейтинга.

Поскольку профсоюзы принадлежат своим членам, они не обязаны зарабатывать деньги для акционеров. Это дает больше свободы при рассмотрении заявок на получение кредита по сравнению с коммерческими банками.

Кроме того, кредитные союзы обслуживают своих членов и могут принять решение о выдаче кредита на основании вашей истории работы в учреждении. Тем не менее, важно, чтобы вы поговорили с представителями службы, чтобы узнать, имеете ли вы право на получение кредита. Возможно, вам потребуется восстановить свой кредит или улучшить финансовую стабильность, прежде чем подавать заявку на получение кредита в кредитных союзах, поддерживающих банкротство.

Могу ли я сохранить свою задолженность по ипотеке и кредитной карте и продолжать работать с кредитным союзом?

Сохраняя ипотечный кредит и кредитную карту или личный кредит, вы можете продолжать работать в своем кредитном союзе. В то время как ваши другие долги будут погашены, четкая и честная информация с вашим кредитным союзом о банкротстве позволит вам продолжать банковские операции без перерыва. Конечно, это означает, что ваш долг перед кредитным союзом не будет погашен в результате банкротства.

В то время как ваши другие долги будут погашены, четкая и честная информация с вашим кредитным союзом о банкротстве позволит вам продолжать банковские операции без перерыва. Конечно, это означает, что ваш долг перед кредитным союзом не будет погашен в результате банкротства.

Если вы выберете этот вариант, вам нужно будет заключить соглашение о подтверждении вашей кредитной карты и остатка личного кредита (и, возможно, вашего ипотечного кредита). Повторное подтверждение дает вашему кредитору право преследовать вас, если вы не сможете произвести платежи после банкротства.

Работа с опытными специалистами по банкротству. Свяжитесь с нашими юристами по банкротству , чтобы узнать больше о наших услугах.Что, если я погасю задолженность по кредитной карте, но оставлю ипотеку?

Если вы освобождаете свою ипотеку от подачи заявления о банкротстве, ваш кредитный союз не может наложить арест на ваш дом, если только вы не заплатите. В соответствии с этим вариантом вы больше не сможете пользоваться услугами своего кредитного союза, но вы не потеряете свой дом.

Кредитный союз не позволит вам полностью закрыть вашу кредитную карту на случай банкротства или личные ссудные счета, если вы все еще должны деньги, но вы также не хотите размещать новые деньги на этих счетах. Как только вы перестанете платить, кредитный союз имеет право конфисковать любые средства.

Что такое перекрестное обеспечение?

Обычной практикой в кредитных союзах является перекрестное обеспечение 1 . Это способ превращения необеспеченных кредитов в обеспеченные долги за счет использования залога одного кредита кредитного союза для обеспечения другого. Поскольку обеспеченные и необеспеченные долги рассматриваются по-разному при подаче заявления о банкротстве, важно понимать, что это означает.

Например, вы обращаетесь в свой кредитный союз за кредитом на покупку автомобиля. В качестве обеспеченного долга вы понимаете, что кредитный союз может изъять автомобиль, если вы не погасите кредит. Однако благодаря перекрестному обеспечению кредитный союз может использовать автомобиль в качестве залога для других кредитов, таких как кредитные карты.

Какое это имеет значение? Если вы намерены погасить задолженность по кредитной карте, объявив о банкротстве, вы должны будете вернуть автомобиль. Поскольку автомобиль является залогом долга по кредитной карте, вам нужно либо вернуть его, либо заключить соглашение о подтверждении и продолжить выплаты.

Нужна юридическая помощь при банкротстве? Свяжитесь с нашей командой по телефону , чтобы записаться на бесплатную консультацию .Что такое взаимозачет?

Члены кредитного союза, рассматривающие возможность банкротства, также должны знать о зачетах 2 . Ваш кредитный союз может иметь право снимать деньги с вашего расчетного или сберегательного счета для возмещения убытков, возникших в результате вашего банкротства. Например, кредитный союз может использовать оставшиеся средства на вашем сберегательном счете для покрытия части долга, погашенного в результате банкротства.

Прежде чем подавать заявление о банкротстве, крайне важно остановить любые повторяющиеся депозиты на расчетные или сберегательные счета вашего кредитного союза. Кредитный союз, скорее всего, заморозит ваш счет после подачи заявления о банкротстве, лишив вас доступа к средствам. Если у вас есть прямые депозиты на эти счета, кредитный союз может снять эти деньги, чтобы покрыть оставшуюся задолженность.

Кредитный союз, скорее всего, заморозит ваш счет после подачи заявления о банкротстве, лишив вас доступа к средствам. Если у вас есть прямые депозиты на эти счета, кредитный союз может снять эти деньги, чтобы покрыть оставшуюся задолженность.

Чем может помочь подача заявления о банкротстве?

Если вы полностью завалены долгами, последний вариант — погасить все ваши долги. Это может помочь вам восстановить лучшую кредитную историю в долгосрочной перспективе. Но в краткосрочной перспективе ваш кредитный союз не захочет вести с вами какие-либо дела в будущем.

В конечном итоге важно сделать выбор, который наилучшим образом соответствует вашим потребностям. Помните, что потеря отношений с одним кредитным союзом не означает, что вы закрываете дверь для всех будущих финансовых возможностей.

Если вы хотите, чтобы опытный адвокат по банкротству помог оценить вашу индивидуальную ситуацию, позвоните в DeLuca & Associates по телефону (702) 252-4673 , чтобы запросить бесплатную консультацию. Наша опытная команда готова помочь вам начать новую жизнь, в которой вы нуждаетесь, с помощью экспертной юридической защиты и представительства.

Наша опытная команда готова помочь вам начать новую жизнь, в которой вы нуждаетесь, с помощью экспертной юридической защиты и представительства.

Источники:

1 Чен, Дж. (8 апреля 2022 г.). Перекрестное обеспечение . Инвестопедия. Проверено 23 июня 2022 г.

2 Рейтер, М. Банковские зачеты . Ноло. Проверено 23 июня 2022 года.

Крах банка Силиконовой долины: как это произошло

смотреть сейчас

В среду Банк Силиконовой долины был хорошо капитализированным учреждением, стремящимся привлечь средства.

В течение 48 часов паника, вызванная тем самым сообществом венчурного капитала, которому SVB служил и взращивал, положила конец 40-летней деятельности банка.

В пятницу регулирующие органы закрыли SVB и арестовали его депозиты в результате крупнейшего банковского банкротства США со времен финансового кризиса 2008 года и второго по величине за всю историю. Нисходящая спираль компании началась поздно вечером в среду, когда она удивила инвесторов новостью о том, что ей необходимо привлечь 2,25 миллиарда долларов, чтобы укрепить свой баланс. За этим последовал быстрый крах уважаемого банка, который рос вместе со своими технологическими клиентами.

За этим последовал быстрый крах уважаемого банка, который рос вместе со своими технологическими клиентами.

Даже сейчас, когда пыль вокруг объявления о закрытии второго банка, объявленного на этой неделе, начинает оседать, члены венчурного сообщества жалуются на роль, которую другие инвесторы сыграли в крахе SVB.

«Это было вызванное истерией бегство из банка, вызванное венчурными капиталистами», — сказал CNBC Райан Фалви, финтех-инвестор Restive Ventures. «Это войдет в историю как один из крайних случаев, когда индустрия отрезает себе нос назло своему лицу».

Бронированный грузовик Brinks припаркован перед закрытой штаб-квартирой Silicon Valley Bank (SVB) 10 марта 2023 года в Санта-Кларе, Калифорния.

Джастин Салливан | Getty Images

Этот эпизод является последним последствием действий Федеральной резервной системы по сдерживанию инфляции с помощью самой агрессивной кампании по повышению ставок за последние четыре десятилетия. Последствия могут быть далеко идущими, поскольку стартапы могут быть не в состоянии платить сотрудникам в ближайшие дни, венчурные инвесторы могут столкнуться с трудностями при сборе средств, а и без того пострадавший сектор может столкнуться с более серьезными проблемами.

Акции Silicon Valley Bank рухнули на этой неделе.

Корни коллапса SVB проистекают из дислокаций, вызванных более высокими скоростями. Поскольку клиенты стартапов снимали депозиты, чтобы удержать свои компании на плаву в холодных условиях для IPO и частного сбора средств, SVB столкнулась с нехваткой капитала. Он был вынужден продать все свои имеющиеся в наличии для продажи облигации с убытком в размере 1,8 миллиарда долларов, сообщил банк поздно вечером в среду.

Внезапная потребность в свежем капитале, возникшая вслед за крахом банка Silvergate, ориентированного на криптографию, спровоцировала еще одну волну снятия депозитов в четверг, когда венчурные капиталисты поручили своим портфельным компаниям перевести средства, по словам людей, осведомленных в этом вопросе. Беспокойство: банковский набег на SVB может представлять экзистенциальную угрозу для стартапов, которые не могут использовать свои депозиты.

Клиенты SVB заявили, что генеральный директор Грег Беккер не внушил им доверия, когда призвал их «сохранять спокойствие» во время телефонного разговора, который начался в четверг днем. Обвал акций продолжался, достигнув 60% к концу обычных торгов. Важно отметить, что Беккер не смог заверить слушателей в том, что увеличение капитала будет последним для банка, сказал собеседник.

Обвал акций продолжался, достигнув 60% к концу обычных торгов. Важно отметить, что Беккер не смог заверить слушателей в том, что увеличение капитала будет последним для банка, сказал собеседник.

Смертельный удар

В общей сложности клиенты сняли ошеломляющие 42 миллиарда долларов депозитов к концу четверга, согласно отчету регулирующего органа Калифорнии.

К концу рабочего дня в тот день у SVB был отрицательный баланс наличности в размере 958 миллионов долларов, согласно заявлению, и он не смог получить достаточного обеспечения из других источников, сообщил регулирующий орган.

Фалви, бывший сотрудник SVB, запустивший собственный фонд в 2018 году, указал на сильно взаимосвязанный характер сообщества инвесторов в технологии как на ключевую причину внезапной кончины банка.

Известные фонды, включая Union Square Ventures и Coatue Management, в последние дни разослали электронные письма всем своим стартапам с инструкциями вывести средства из SVB в связи с опасениями по поводу банковского набега. Он отметил, что социальные сети только усилили панику.

Он отметил, что социальные сети только усилили панику.

«Когда вы говорите: «Эй, выводите свои депозиты, эта штука провалится», это все равно, что кричать о пожаре в переполненном театре», — сказал Фалви. «Это самоисполняющееся пророчество».

Другой венчурный инвестор, партнер TSVC Спенсер Грин, также раскритиковал инвесторов, которые «ошиблись в фактах» относительно позиции SVB.

«Мне кажется, что проблем с ликвидностью не было, пока об этом не позвонили несколько венчурных капиталистов», — сказал Грин. «Они были безответственными, а потом это стало самореализоваться».

‘Бизнес в обычном режиме’

В четверг вечером некоторые клиенты SVB получили электронные письма, заверяющие их, что в банке «работа в обычном режиме».

«Я уверен, что вы слышали сегодня о SVB на рынках, поэтому хотели связаться, чтобы предоставить некоторый контекст», — написал один из банкиров SVB клиенту, согласно копии сообщения, полученного CNBC.

«В СВБ все в порядке», — написал банкир. «Понятно, что могут быть вопросы, и я хочу быть доступным, если у вас есть какие-либо опасения».

«Понятно, что могут быть вопросы, и я хочу быть доступным, если у вас есть какие-либо опасения».

К пятнице, когда акции SVB продолжали падать, банк прекратил попытки продать акции, сообщил Дэвид Фабер из CNBC. Вместо этого он ищет покупателя, сообщил он. Но бегство депозитов усложнило процесс продажи, и эта попытка тоже провалилась, сказал Фабер.

Клиент стоит у закрытой штаб-квартиры Silicon Valley Bank (SVB) 10 марта 2023 года в Санта-Кларе, Калифорния.

Джастин Салливан | Getty Images

Фалви, который начал свою карьеру в Wells Fargo и консультировал банк, который был конфискован во время финансового кризиса, сказал, что его анализ отчета SVB за середину квартала в среду вселил в него уверенность. По его словам, банк был хорошо капитализирован и мог оздоровить всех вкладчиков. Он даже советовал своим портфельным компаниям хранить свои средства в SVB, пока ходили слухи.

Теперь, благодаря набегу на банки, закончившемуся конфискацией SVB, те, кто остался в SVB, сталкиваются с неопределенными сроками возврата своих денег.