Как инвестиции помогают стать богаче

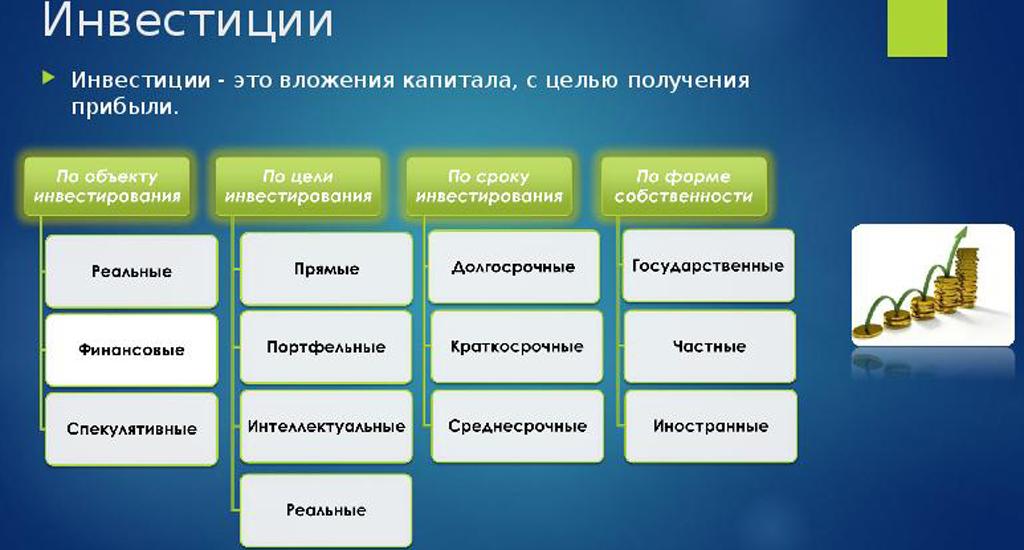

Термин «инвестиция» означает вложение капитала в то, что в последующем будет приносить вам дополнительный доход. При этом для того, чтобы заработать, вам не нужно будет тратить много времени и сил.

Инвестируя свои сбережения, вы сохраняете покупательную способность денег. То есть они не дешевеют от инфляции. Как это работает? Если у вас есть 1 тыс. сомов и инфляция в стране составляет 10 процентов, то через десять месяцев это будет уже не 1 тыс. сомов, а 900. Именно поэтому важно заставлять ваши деньги работать. Сделать это можно как раз с помощью инвестирования.

Основным отличием инвестирования от простого сбережения денег является получение процентного дохода. Если вы просто копите деньги, то вы, скорее, накопитель, но не инвестор. Накопитель – это человек, который умеет сберегать часть личного дохода. Откладывать и копить. Инвестор – это человек, который умеет инвестировать накопленное для увеличения своего капитала.

Накопителем можно быть, не будучи инвестором, и это уже неплохой результат. Ведь, как минимум, вы умеете жить по средствам и откладывать часть суммы на «черный день». Остается лишь сделать следующий шаг и начать приумножать накопленное.

Быть инвестором, не будучи накопителем, фактически невозможно. Сколько бы денег вы не зарабатывали, если вы не умеете контролировать свои финансовые потоки – ваши расходы всегда будут стремиться к доходам, а иногда и превосходить их. Недаром так много людей сейчас фактически живут в кредит или находятся на дне долговой ямы — причина этого именно в отсутствии навыка накопления и в нежелании жить по средствам.

Инвестиции позволяют увеличить свой капитал, защитить накопления от инфляции и получить доход, не требующий затрат вашего времени. Кроме того, они могут стать дополнительной «подушкой безопасности» на непредвиденные обстоятельства.

Но стоит помнить, что все виды инвестиций подвержены определенному риску. Безрисковых вложений не бывает.

После этого стоит выбрать инструменты, в которые будете вкладывать деньги. Если есть свободные деньги, но не знаете, с чего начать инвестиции, то стоит обратиться к финансовому консультанту. Он объяснит, как составить личный финансовый план, даст полную информацию о возможностях инвестирования и поможет выбрать оптимальные инструменты для вложения.

Главное правило, которого вы должны придерживаться, чтобы не потерять свой капитал, – не инвестируйте все сбережения в одном направлении. Уменьшайте риски за счет распределения (диверсификации) ваших вложений.

Выберите не менее трех различных инструментов, работать с которыми вам наиболее удобно. Инвестируйте часть средств в те инструменты, которые обеспечат вам гарантированный доход – государственные ценные бумаги, облигации или банковские депозиты.

И еще важный плюс инвестиций. Они помогут вам не работать. Звучит, конечно, немного странно, но это так. Бросать работу, как только вы вложите первые средства с умом, не стоит. Но, если вы втянетесь в этот процесс, научитесь грамотно управлять своими инвестициями, то настанет день, когда ваши инвестиции будут приносить гораздо больше дохода, чем текущий заработок. И тогда можно смело бросать нелюбимую, но высокооплачиваемую работу, найти себе занятие по душе, а зарабатывать на инвестициях. Неплохая перспектива, не правда ли?

Личное инвестирование (репортаж)

Продолжительность: 10:00

Что такое инвестиции в себя и как это работает? – Эксперты – Finversia (Финверсия)

Инвестиции чаще всего ассоциируются с вложением денег в ценные бумаги или бизнес, но не стоит также упускать инвестиции в себя. Ведь очень часто мы занимаемся накопительством или хотим приобрести квартиру, но забываем о себе. Как известно, биологические часы ограничены и вся суть нашей жизнь – это чувства и эмоции. Инвестиция в себя подразумевает вклад в свое развитие. Это позволит увеличить не только ваш доход, но и поменять жизнь в лучшую сторону.

Ведь очень часто мы занимаемся накопительством или хотим приобрести квартиру, но забываем о себе. Как известно, биологические часы ограничены и вся суть нашей жизнь – это чувства и эмоции. Инвестиция в себя подразумевает вклад в свое развитие. Это позволит увеличить не только ваш доход, но и поменять жизнь в лучшую сторону.

Существует популярное мнение, что инвестиции в себя – это не отказывать себе в удовольствии и наслаждаться жизнью. На самом деле, следовать этим принципам не эффективно, потому что инвесторы стараются сохранить и преумножить свой капитал. А для этого необходимо трезво оценивать риски и рассчитывать доходы. Именно в этом основное отличие инвестиций от обычных расходов. Настоящая инвестиция в себя – это вложение в саморазвитие. Это то, что никто не сможет у тебя забрать. И оптимизировать эти вложения нужно так, чтобы они в итоге стали прибыльными.

5 вариантов инвестиций в себя

Инвестиции в здоровье

Без здоровья нет энергии. Без энергии нет сил. Без сил нет результата. Поэтому первое во что необходимо инвестировать – это здоровье. Не только физическое, но и психологическое. Крепкое здоровье одна из самых надежных подушек безопасности в нашей жизни. Вложения в свое здоровье обязательно принесут «доход» в виде высокой продуктивности и хорошего настроения. Профилактика гораздо дешевле сложного лечения. Думайте о своей физической форме, принимайте витамины, правильно питайтесь. Благодаря этому появятся новые силы для того, чтобы учиться, трудиться и инвестировать. Баланс труда и отдыха – это действительно важно. Без этого не получится достигать поставленных целей.

Без сил нет результата. Поэтому первое во что необходимо инвестировать – это здоровье. Не только физическое, но и психологическое. Крепкое здоровье одна из самых надежных подушек безопасности в нашей жизни. Вложения в свое здоровье обязательно принесут «доход» в виде высокой продуктивности и хорошего настроения. Профилактика гораздо дешевле сложного лечения. Думайте о своей физической форме, принимайте витамины, правильно питайтесь. Благодаря этому появятся новые силы для того, чтобы учиться, трудиться и инвестировать. Баланс труда и отдыха – это действительно важно. Без этого не получится достигать поставленных целей.

Образование и навыки

Обучение – это отличная инвестиция в себя. Даже элементарное чтение книг расширит ваш кругозор, а также научит правильно высказывать свои мысли. Ваш ум – это ваше самое большое достояние. Как и любой актив он нуждается в постоянном совершенствовании. Именно то, что вы знаете принесет вам успех и финансовое благополучие. Хорошее образование – это очень полезный ресурс для инвестора. Кроме того, каждый пройденный курс будет повышать вашу ценность на рынке труда. Самое главное – не забывать использовать эти вложения на практике. Например, у вас есть сертификат о знании английского языка. Он начнет окупаться, когда вы станете работать на иностранном рынке и получать за это деньги, но если этот диплом никак не используется на практике, то это не является инвестицией. Материалы должны быть не только оплачены и скачены, но и пройдены до конца и проверены на практике.

Кроме того, каждый пройденный курс будет повышать вашу ценность на рынке труда. Самое главное – не забывать использовать эти вложения на практике. Например, у вас есть сертификат о знании английского языка. Он начнет окупаться, когда вы станете работать на иностранном рынке и получать за это деньги, но если этот диплом никак не используется на практике, то это не является инвестицией. Материалы должны быть не только оплачены и скачены, но и пройдены до конца и проверены на практике.

Продуктивность и планирование

Любые инвестиции начинаются с создания четкого плана. Ключом к этой инвестиции могут стать правильные вложения в самодисциплину и тайм-менеджмент. Если вы готовы сами составить список целей и разработать длительный план, то инвестиции в тайм-менеджмент будут исчисляться в часах, которые вы потратите на планирование, но при этом они принесут материальный доход. Помочь в планировании могут бесплатные приложения планировщики. Они позволяют составить список задач, работать над совместными проектами и расставлять приоритеты. Если вы чувствуете, что сами не справляетесь, то можно поискать наставника или пройти онлайн-обучение тайм-менеджменту.

Если вы чувствуете, что сами не справляетесь, то можно поискать наставника или пройти онлайн-обучение тайм-менеджменту.

Нетворкинг

Не менее важное и эффективное – это как можно больше общаться с людьми. Выстраивание отношений – одна из важных деталей инвестиции в себя, потому что, когда мы лишаемся всего, у нас остаются навыки, знания и знакомства. При помощи знакомств мы можем решить разного рода задачи. Также репутация и связи могут стать дополнительной подушкой безопасности. Если вас знают как хорошего специалиста, то получится быстрее найти работу. Например, известным бизнесменам проще продвигать свои проекты и проще находить партнеров. Взаимопомощь и поддержка помогают справиться с любым кризисом: как внутренним, так и внешним. Очень полезно налаживать как профессиональные, так и личные связи в сфере, которая вас интересует, и тогда вам будут чаще предлагать интересные вакансии и проекты. Что нужно для инвестиций в нетворкинг? Как правило, нужно выделить время и какие-то деньги на посещение конференций и выставок. Ведь именно там можно послушать выступление экспертов, поучаствовать в мастер-классах, пообщаться с коллегами и обменяться контактами с интересными людьми.

Ведь именно там можно послушать выступление экспертов, поучаствовать в мастер-классах, пообщаться с коллегами и обменяться контактами с интересными людьми.

Стиль и внешность

Наш облик тоже имеет большое значение. Опрятная внешность помогает наладить контакты. На встречах с партнерами необходимо производить впечатление. Выверенный образ помогает обрести уверенность, а регулярный уход за собой дисциплинирует. И это тоже инвестиция, которая может приносить дивиденды.

Какое выбрать направление для инвестиции в себя?

Очень часто случается так, что люди не понимают на что им в первую очередь стоит обратить внимание, какое направление для инвестиции выбрать. Для того, чтобы решить эту проблему, необходимо пройти диагностику. Это можно сделать при помощи специалиста или самостоятельно. Возможно, вы уже знаете, что для вас является самым любимым и интересным делом, которое вам бы хотелось развивать и при помощи которого вы бы хотели зарабатывать деньги. К сожалению, это не всегда то, чем занимается человек в данный момент. Нужно иметь смелость и гибкость, чтобы заниматься тем, что тебе нравится и то, что ты любишь. В итоге человек достигает в этом отличных результатов.

Нужно иметь смелость и гибкость, чтобы заниматься тем, что тебе нравится и то, что ты любишь. В итоге человек достигает в этом отличных результатов.

Финансовые вложения в себя могут не приносить вам мгновенный доход, но зато они могут упростить жизнь или повысить вашу стоимость на рынке труда. Не всегда деньги, которые вы вложили в ценные бумаги или бизнес принесут вам больше пользы, чем обдуманная инвестиция в себя, которая окажется эффективнее. Вы её никогда не сможете потерять.

10 акций с высокими дивидендами и как в них инвестировать

Дивиденды могут стать отличным способом увеличить доход вашего инвестиционного портфеля, что многие люди ищут в периоды высокой инфляции и на фоне разговоров о возможной рецессии . Дивидендные акции или дивидендные фонды могут помочь вам получать регулярный пассивный доход от некоторых из самых сильных компаний в экономике.

Вот 10 дивидендных акций, которые стоит рассмотреть для своего портфеля, и способы инвестирования в них.

Как инвестировать в дивидендные акции и фонды

Когда вы ищете способы получать регулярные выплаты дивидендов, у вас обычно есть два варианта: акции, которые выплачивают дивиденды, и фонды, которые держат акции, которые выплачивают дивиденды. Вот как работает каждый из них.

Инвестиции в дивидендные акции ничем не отличаются от инвестиций в любые другие акции. Вам понадобится брокерский счет, который можно легко настроить через онлайн-брокера, чтобы разместить сделку. После того, как ваша учетная запись настроена и профинансирована, вы можете выбрать, в какие дивидендные акции инвестировать. Ваш брокер может даже помочь вам определить акции с большими выплатами с помощью своего исследовательского предложения.

Если вы не совсем уверены, какие дивидендные акции выбрать, вам может подойти дивидендный фонд. Паевые инвестиционные фонды и биржевые фонды (ETF), ориентированные на дивиденды, владеют корзиной акций, по которым выплачиваются дивиденды. Некоторые из этих фондов сосредотачиваются на акциях с высокой дивидендной доходностью, в то время как другие ищут компании, которые постоянно выплачивают и увеличивают свои дивиденды с течением времени.

Выбрав фонд, вам не придется беспокоиться о тщательном отслеживании отдельных акций в портфеле, потому что диверсификация фонда должна защитить вас от слишком большого вклада в одну акцию.

Акции с высокими дивидендами

Вся информация о дивидендах и доходности представлена по состоянию на 13 марта 2023 года.

1. Pioneer Natural Resources (PXD) Бассейн Мидленд в Западном Техасе. Компания выплачивает базовый плюс переменный дивиденд, который варьируется в зависимости от результатов деятельности компании. В настоящее время у него одна из самых высоких дивидендных доходностей в S&P 500.

Дивидендная доходность: 13,5 процента

Годовой дивиденд: 27,24 долл. США

2. Devon Energy (DVN)

Devon Energy является производителем нефти и природного газа и владеет портфелем нефтегазовых объектов в США. сосредоточена на получении конкурентоспособной прибыли для акционеров в своей группе.

Доходность по дивидендам: 6,7 процента

Годовой дивиденд: 3,56 доллара

3. Dow Inc. (DOW)

Компания Dow занимается производством различных химических веществ, которые используются в различных отраслях промышленности. Его сегменты включают упаковочные и специальные пластмассы, промышленные промежуточные продукты и инфраструктуру, а также качественные материалы и покрытия. Штаб-квартира Dow находится в Мидленде, штат Мичиган.

Дивидендная доходность: 5,1 процента

Годовой дивиденд: $ 2,80

4. Международные деловые машины (IBM)

IBM является одной из крупнейших технологических компаний в США и зарабатывает более двух третий дохода от выручки программное обеспечение и консультационные услуги. Компания из Армонка, штат Нью-Йорк, выплачивает дивиденды более 100 лет подряд.

Доходность по дивидендам: 5,2 процента

Годовой дивиденд: 6,60 долл. США

США

5. Verizon Communications (VZ)

Verizon — лидер в области связи и технологических услуг. Наряду с AT&T и T-Mobile они предоставляют большинство услуг мобильной связи в США. Доход Verizon в 2022 году составил более 135 миллиардов долларов.

Дивидендная доходность: 7,1%

6. AT&T (T)

AT&T — еще один лидер в области телекоммуникаций, который обеспечивает солидный денежный поток для акционеров. Недавно компания продала некоторые активы и почти вдвое сократила свои дивиденды, сосредоточившись на инвестициях в 5G и погашении своей тяжелой долговой нагрузки.

Доходность по дивидендам: 6,1%

Годовой дивиденд: 1,11 доллара на акцию

взаимный фонды и управление инвестициями. На конец 2022 года под управлением компании находились активы на сумму около 1,4 триллиона долларов.

Дивидендная доходность: 5,5%0028 $5,00 за акцию

8. Philip Morris International (PM)

Philip Morris продает сигареты и бездымные продукты в более чем 180 странах за пределами США. Хотя компания по-прежнему получает значительную прибыль от продажи табачных изделий, она движется вперед. к большему вниманию к бездымным продуктам, которые, хотя и не являются безопасными, представляют меньший риск для здоровья, чем сигареты.

Хотя компания по-прежнему получает значительную прибыль от продажи табачных изделий, она движется вперед. к большему вниманию к бездымным продуктам, которые, хотя и не являются безопасными, представляют меньший риск для здоровья, чем сигареты.

Дивидендная доходность: 5,1 процента

Годовой дивиденд: 5,08 долл. США на акцию

9. Walgreens Boots Alliance (WBA)

Walgreens Boots Alliance управляет розничными аптеками в США, Европе и Азии. В 2022 финансовом году ее аптечный бизнес в США провел около 35 миллионов прививок от COVID-19. Компания имеет дивидендную историю, которая восходит к 1989 году. используются предприятиями так и потребителей. Компания из Сент-Пола, штат Миннесота, производит все, от строительных материалов, компонентов электроники и ортодонтии до, пожалуй, своего самого известного продукта: скотча. 3M выплачивает дивиденды акционерам без перерыва уже более 100 лет.

Дивидендная доходность: 5,7 процента

Годовой дивиденд: 6,00 долл. США

США

Итог

Дивидендные акции или фонды могут быть отличным способом получения дополнительного дохода. Имейте в виду, что если вы владеете этими ценными бумагами на налогооблагаемом брокерском счете, вам придется платить налоги с полученного дохода, даже если вы реинвестируете эти дивиденды. Если вы хотите избежать уплаты налогов, вам необходимо владеть акциями на счете с налоговыми льготами, таком как IRA или 401 (k).

Перед инвестированием обязательно внимательно изучите любые дивидендные акции. Некоторые компании с высокими выплатами сегодня могут быть вынуждены сократить выплаты, если их бизнес пострадает.

Редакционная оговорка: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщается, что прошлые результаты инвестиционных продуктов не являются гарантией роста цен в будущем.

Ищете, где лучше всего спрятать наличные?

Дорогая Кэрри,

Я откладываю деньги по 401(k) каждый месяц, но также хочу накопить на покупку дома через два года, а также накопить наличные на случай, если у меня возникнут проблемы. чрезвычайной ситуации или, что еще хуже, потерять работу. Я не знаю, где хранить эти непенсионные сбережения. Вы можете помочь?

чрезвычайной ситуации или, что еще хуже, потерять работу. Я не знаю, где хранить эти непенсионные сбережения. Вы можете помочь?

— Читатель

Уважаемый читатель,

Это действительно хороший вопрос, и особенно актуальный, поскольку мы сталкиваемся со сложной инфляционной средой. В целом люди склонны уделять гораздо больше внимания акциям и облигациям, чем наличным деньгам. Это, конечно, понятно, особенно в предыдущие годы, когда денежные вложения почти ничего не приносили. Но теперь, когда процентные ставки выросли, а многие счета и денежные вложения приносят достойную прибыль, имеет смысл уделить пристальное внимание нашим деньгам.

Когда вы просматриваете различные варианты, ваша цель состоит в том, чтобы найти лучший компромисс между ликвидностью (насколько быстро и удобно вы можете получить доступ к своим деньгам), безопасностью (доходность из ваших денег) и доходностью (доходность на ваши деньги). Это определенно , а не универсальный набор . Лучший выбор для вас будет зависеть от ваших временных рамок, склонности к риску и ваших конкретных целей. Например, вы можете решить использовать другой счет для домашних сбережений, а не свои сбережения на случай чрезвычайных ситуаций или повседневные наличные деньги.

Лучший выбор для вас будет зависеть от ваших временных рамок, склонности к риску и ваших конкретных целей. Например, вы можете решить использовать другой счет для домашних сбережений, а не свои сбережения на случай чрезвычайных ситуаций или повседневные наличные деньги.

Как правило, чем надежнее и ликвиднее счет, тем ниже доходность. Поскольку финансовые учреждения устанавливают больше ограничений и обеспечивают меньшую защиту, тем выше доход. Тем не менее, не всегда существует идеальная корреляция между доходностью, удобством и безопасностью, поэтому стоит поискать и прочитать мелкий шрифт. Давайте взглянем.

Выбор для повседневных и экстренных наличных денег

Целью следующих счетов является не получение огромной прибыли, а помощь в оплате повседневных или экстренных расходов. Тем не менее, все же имеет смысл попытаться получить максимальную отдачу от затраченных средств.

Все нижеследующие застрахованы FDIC на сумму до 250 000 долларов США на каждого владельца счета, в каждом банке, на каждую категорию собственности и поэтому очень безопасны.

- Текущий процентный счет — это ваша рабочая лошадка для повседневных нужд, позволяющая выписывать чеки и иметь легкий доступ к наличным с помощью банкоматов и дебетовых карт.

- Сберегательный счет — Это, вероятно, категория с самым большим разнообразием функций и доходности, поэтому стоит потратить время на сравнительный анализ. Обычно они приносят больше процентов, чем текущие счета, но могут быть ограничения, такие как ограниченное снятие средств и транзакции по дебетовой карте. Чтобы получить максимальную прибыль, вам также может потребоваться поддерживать относительно высокий минимальный баланс.

- Счет денежного рынка — Учреждения могут предлагать относительно высокие процентные ставки по этим счетам, вкладывая свои деньги в высококачественные краткосрочные долговые обязательства.

- Краткосрочные депозитные сертификаты (CD) — Предлагаемые банками, кредитными союзами и другими финансовыми учреждениями, депозитные сертификаты выплачивают фиксированную доходность до погашения. Краткосрочные компакт-диски обычно составляют от трех месяцев до одного года; чем больше срок до погашения, тем выше доход. За досрочное снятие применяются штрафы.

Более высокая доходность сопряжена с большим риском

В качестве альтернативы, если у вас есть брокерский счет, вы можете инвестировать свои деньги в фонд денежного рынка. Технически это тип взаимных фондов, которые в первую очередь ориентированы на стабильность и сохранение капитала. Базовые инвестиции консервативно инвестируются в очень краткосрочные долговые расписки. Важно отметить, что фонды денежного рынка , а не застрахованы FDIC, хотя они защищены до 500 000 долларов на инвестора (максимум 250 000 долларов наличными) Корпорацией по защите инвесторов в ценные бумаги (SIPC). Обычно (но не всегда) они предлагают более высокую доходность, чем указанные выше счета.

Базовые инвестиции консервативно инвестируются в очень краткосрочные долговые расписки. Важно отметить, что фонды денежного рынка , а не застрахованы FDIC, хотя они защищены до 500 000 долларов на инвестора (максимум 250 000 долларов наличными) Корпорацией по защите инвесторов в ценные бумаги (SIPC). Обычно (но не всегда) они предлагают более высокую доходность, чем указанные выше счета.

Выбор за деньги, которые вам не понадобятся в течение нескольких месяцев или дольше

- Долгосрочный депозитный сертификат. Если вы знаете, что вам не понадобятся деньги в течение многих месяцев или дольше, вы можете подумать о покупке компакт-диска, который соответствует вашему временному горизонту. Как правило, чем дольше срок, тем выше доход. Они застрахованы на федеральном уровне, но будьте осторожны, потому что с вас может быть наложен штраф за досрочное снятие средств.

- Казначейские векселя.

Казначейские векселя со сроком погашения от 90 дней до 12 месяцев, чем больше срок, тем выше доходность. Поддерживается полной верой и доверием правительства США. Вы можете купить казначейские облигации либо у брокера, либо непосредственно у правительства на TreasuryDirect.gov. Также следует отметить, что казначейские векселя не облагаются налогами штата и местными налогами, поэтому это особенно выгодно, если вы живете в районе, где есть и то, и другое. Один потенциальный недостаток? Вы упустите некоторую доходность, если продадите их до погашения.

Казначейские векселя со сроком погашения от 90 дней до 12 месяцев, чем больше срок, тем выше доходность. Поддерживается полной верой и доверием правительства США. Вы можете купить казначейские облигации либо у брокера, либо непосредственно у правительства на TreasuryDirect.gov. Также следует отметить, что казначейские векселя не облагаются налогами штата и местными налогами, поэтому это особенно выгодно, если вы живете в районе, где есть и то, и другое. Один потенциальный недостаток? Вы упустите некоторую доходность, если продадите их до погашения. - Я облигации. Другим потенциальным вариантом, если вы готовы отказаться от части ликвидности, являются I-облигации с поправкой на инфляцию, которые приносят относительно высокую доходность, основанную на индексе потребительских цен, но должны удерживаться в течение как минимум одного года. Опираясь на полное доверие и доверие правительства США, каждый гражданин имеет право покупать до 10 000 долларов в год в виде облигаций I (плюс, если вам полагается возврат налога, вы можете получить до 5 000 долларов в виде облигаций I).

облигации).

облигации).

Возможный сценарий

С умными покупками вы можете найти учетные записи, которые помогут вам приумножить и защитить ваши сбережения. Например, вы можете хранить свои повседневные наличные на процентном расчетном счете, свои сбережения на случай непредвиденных обстоятельств в фонде денежного рынка, а первоначальный взнос за дом — в долгосрочных депозитных сертификатах.

Хотя подобные денежные вложения не ведут к богатству, они могут сыграть важную роль в достижении ваших финансовых целей. Я по-прежнему твердо верю в силу инвестирования в рынки акций и облигаций для достижения долгосрочного благосостояния. Но для ваших важных потребностей в ближайшие несколько лет наличные деньги — это главное.

Мы можем помочь вам заставить ваши деньги работать.

похожие темы

Наличные Финансовое планирование Сохранение

Информация, представленная здесь, предназначена только для общих информационных целей и не должна рассматриваться как индивидуальная рекомендация или индивидуальный совет по инвестициям.

Казначейские векселя со сроком погашения от 90 дней до 12 месяцев, чем больше срок, тем выше доходность. Поддерживается полной верой и доверием правительства США. Вы можете купить казначейские облигации либо у брокера, либо непосредственно у правительства на TreasuryDirect.gov. Также следует отметить, что казначейские векселя не облагаются налогами штата и местными налогами, поэтому это особенно выгодно, если вы живете в районе, где есть и то, и другое. Один потенциальный недостаток? Вы упустите некоторую доходность, если продадите их до погашения.

Казначейские векселя со сроком погашения от 90 дней до 12 месяцев, чем больше срок, тем выше доходность. Поддерживается полной верой и доверием правительства США. Вы можете купить казначейские облигации либо у брокера, либо непосредственно у правительства на TreasuryDirect.gov. Также следует отметить, что казначейские векселя не облагаются налогами штата и местными налогами, поэтому это особенно выгодно, если вы живете в районе, где есть и то, и другое. Один потенциальный недостаток? Вы упустите некоторую доходность, если продадите их до погашения. облигации).

облигации).