Как рефинансировать кредит под более низкий процент

рефинансирование — это когда вы берете кредит в одном банке, чтобы отдать долг в другом. Рассказываем, в каких случаях это выгодно.

Когда рефинансируют кредиты?

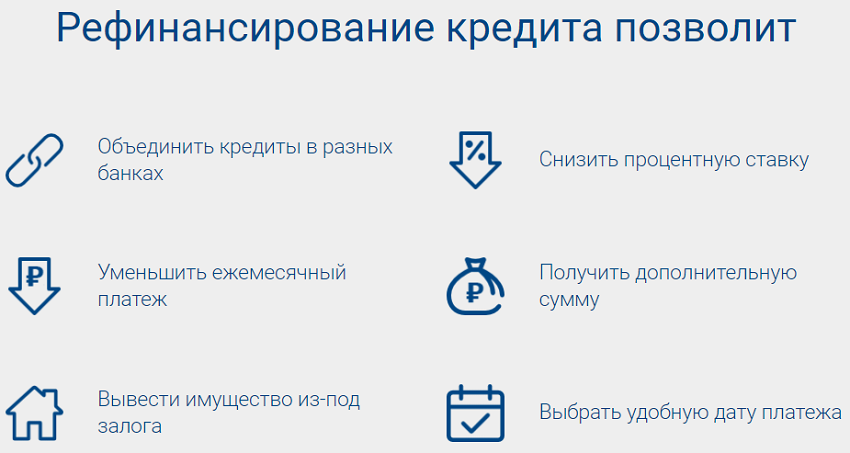

Основные цели рефинансирования:

- Уменьшить ставку. Представим, что вы взяли кредит под 11%, а через три года банки снизили ставки. Вы можете провести рефинансирование, чтобы отдавать долг на более выгодных условиях — платить меньший процент за пользование кредитными средствами.

- Продлить срок кредита. Допустим, вы оформили кредит на 3 года. Каждый месяц вы платите по 18 000 ₽. Раньше вас это устраивало, но сейчас отдавать такую сумму стало трудно. Вы можете рефинансировать кредит, чтобы увеличить срок и уменьшить ежемесячный платеж.

- Объединить кредиты. Предположим, вы занимали у разных банков: в одном оформили кредит на машину, в другом взяли рассрочку на обучающие курсы, в третьем открыли кредитку.

По каждому кредиту вам приходится платить три раза в месяц, учитывать график и откладывать разные суммы. Все эти кредиты можно объединить в один и платить раз в месяц. Обычно объединяют от двух до пяти кредитов — в каждом банке свои условия. Чаще всего количество ограничивается общей суммой. Например, в Газпромбанке можно рефинансировать кредиты на сумму до 7 млн ₽. При этом вы можете снизить общий ежемесячный платеж и сделать условия более удобными — например, увеличить срок.

По каждому кредиту вам приходится платить три раза в месяц, учитывать график и откладывать разные суммы. Все эти кредиты можно объединить в один и платить раз в месяц. Обычно объединяют от двух до пяти кредитов — в каждом банке свои условия. Чаще всего количество ограничивается общей суммой. Например, в Газпромбанке можно рефинансировать кредиты на сумму до 7 млн ₽. При этом вы можете снизить общий ежемесячный платеж и сделать условия более удобными — например, увеличить срок.

- Взять дополнительную сумму. В банке можно попросить сумму не только для того, чтобы рефинансировать кредиты, но и чтобы взять часть денег на личные цели. Например, вы суммарно должны 1 млн ₽. Вы берете новый кредит на 1,5 млн ₽ — закрываете старые долги, а 500 000 ₽ тратите на новую кухню.

- Перейти в более удобный банк. Допустим, вы взяли кредит в одном банке, но предпочитаете пользоваться услугами другого. С помощью рефинансирования вы можете перевести долг во второй.

Рефинансирование может быть и невыгодным. Чаще всего банки выдают кредиты, только если оплатить справки и страховые взносы. Может оказаться, что деньги на сборы лучше потратить на оплату старого кредита, а не на оформление нового.

Какие кредиты и кому можно рефинансировать?

Переоформить можно:

- ипотеку;

- потребительский кредит;

- кредит на автомобиль;

- задолженность по кредитной карте.

Редко рефинансируют кредиты, которые оформили в микрофинансовых организациях без лицензий на банковскую деятельность. Чтобы вы могли оформить рефинансирование в Газпромбанке, надо соблюсти несколько условий:

- Договор на кредит, который вы хотите рефинансировать, вы заключили не меньше шести месяцев назад. До конца срока кредита осталось не меньше трех месяцев. Исключение — кредитные карты

- По кредиту нет текущих просроченных платежей

- Договор не был изменен

Рефинансировать кредит можно в том же банке, где его оформили, или в любом другом. Условия могут различаться.

Условия могут различаться.

Вот что нужно от вас, чтобы вы могли рефинансировать кредит в Газпромбанке:

- Российское гражданство и постоянная регистрация

- Возраст на дату получения кредита — не меньше 20 лет

- Возраст на дату окончания срока кредита — не больше 70 лет

- Стаж работы на последнем месте — не меньше 3 месяцев

- Дохода должно хватать, чтобы вернуть кредит

Банк может отказать в рефинансировании — по каждому клиенту решения принимают индивидуально. Часто отказывают из-за недостаточного уровня дохода, плохой кредитной истории, невыплаченных штрафов, платежей ЖКХ и алиментов.

Как рефинансировать кредит?

Есть четыре шага, чтобы рефинансировать кредит.

Уточните условия вашего кредита.

С ними можно ознакомиться в вашем кредитном договоре или в приложении банка. Выпишите ставку, сумму ежемесячного платежа и срок договора, чтобы потом сравнить с предложениями банков.

В графике выплат обычно есть все эти данные по каждому месяцу. Еще там указано, какая часть платежа идет на погашение основного долга, а какая — на оплату процентов. Обычно в первое время проценты — это большая доля платежа. Можно посчитать, сколько еще нужно будет переплатить. Есть два способа это сделать:

Еще там указано, какая часть платежа идет на погашение основного долга, а какая — на оплату процентов. Обычно в первое время проценты — это большая доля платежа. Можно посчитать, сколько еще нужно будет переплатить. Есть два способа это сделать:

- Из общей суммы переплаты вычесть сумму, на которую вы уже заплатили проценты

- Сложить все будущие выплаты процентов

Но сравнивать переплаты стоит только в том случае, если вы рефинансируете заем на тех же текущих условиях по действующим кредитам — то есть его срок и сумма не меняются.

Еще учтите страховку, если она есть, и деньги за обслуживание карты, с которой вы гасите кредит. Всё это нужно, чтобы на следующих шагах вы могли сравнить нынешние условия по кредитам с тем, что предлагают другие банки. Так вы сможете понять, выгодно вам рефинансировать кредит или нет.

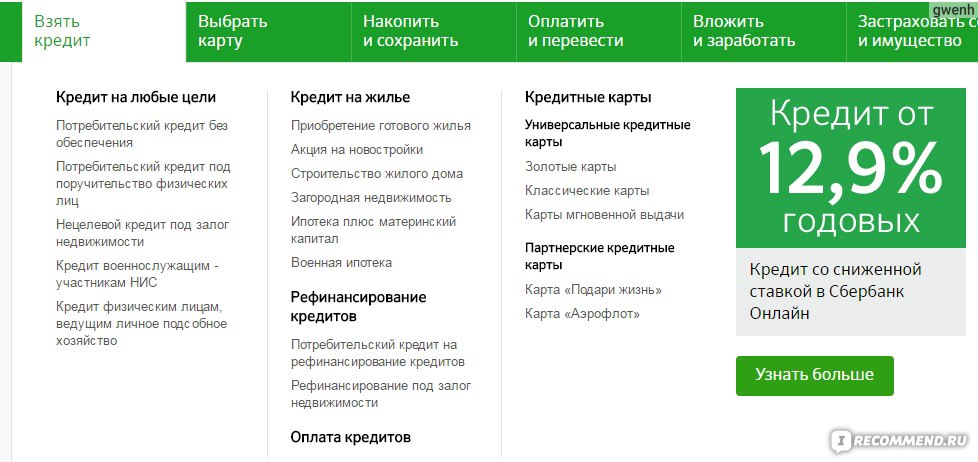

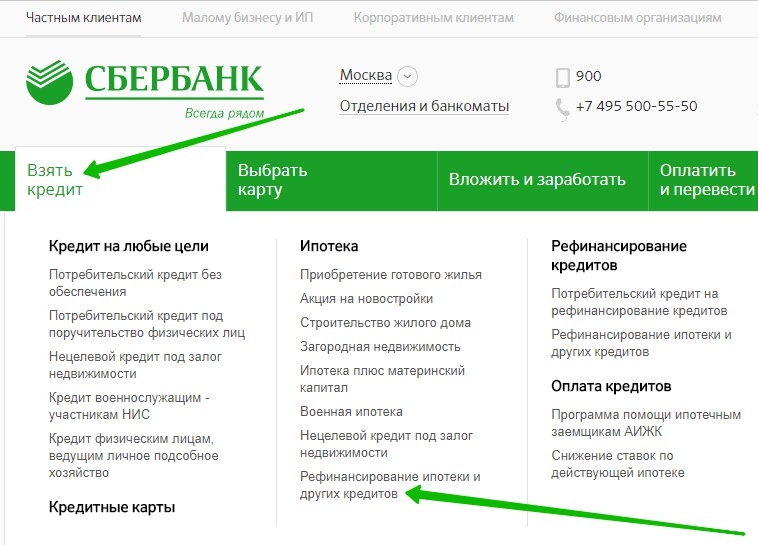

Найдите подходящие предложения банков.

Услуга рефинансирования сейчас почти так же популярна, как сами кредиты. Узнайте, какие условия предлагают разные банки, и выберите подходящий вариант.

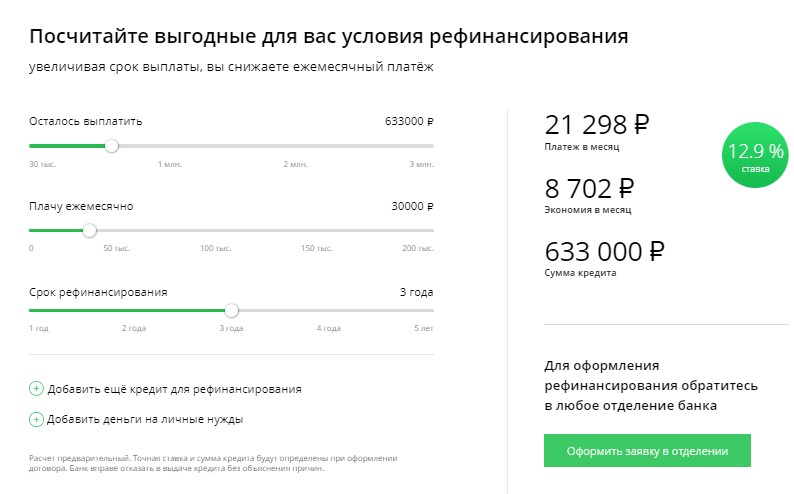

Рассчитайте, как изменятся выплаты.

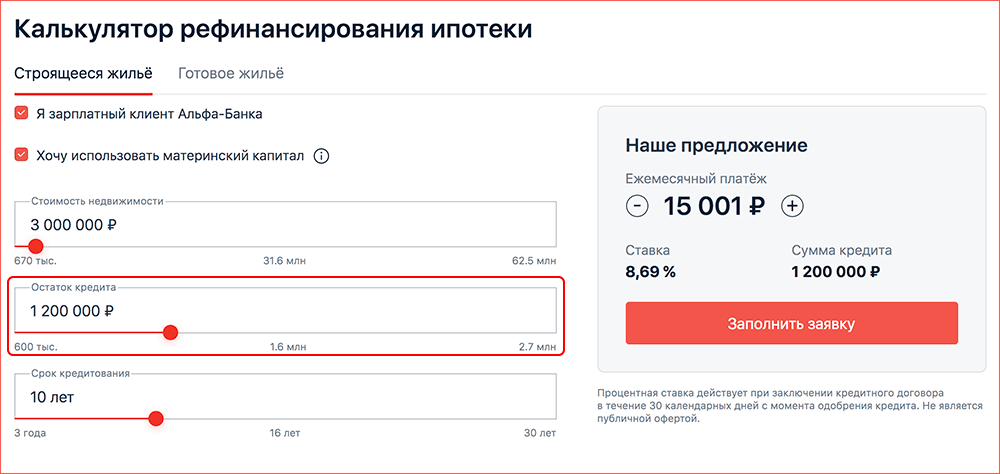

Обычно на сайте банка есть онлайн-калькулятор рефинансирования кредита — с его помощью можно рассчитать новые условия по кредиту и узнать, как изменятся ежемесячный платеж и сумма переплаты.

Подайте заявление в банк.

Понадобится пакет документов.

- Паспорт гражданина РФ

- Один из документов, которые подтверждают доход: справка о доходах и суммах налога физического лица или справка по форме банка. Первую можно получить в налоговой, а вторую — в банке

- Документ, который подтверждает занятость: оригинал или копия трудовой книжки, сведения о трудовой деятельности по форме СТД-ПФР

- Анкета, которую предоставит банк в отделении, на сайте или в мобильном приложении

В Газпромбанке можно рефинансировать кредит на срок до 7 лет и на сумму до 7 млн ₽. Посчитайте выгоду в онлайн-калькуляторе.

Рефинансирование кредитов, предоставленных сторонними кредитными организациями

Рефинансирование кредитов, предоставленных сторонними кредитными организациями, осуществляется путем предоставления средств на погашение основного долга (текущей ссудной задолженности) по данным кредитам.

Максимальная сумма кредита на рефинансирование устанавливается в размере, не превышающем текущую ссудную задолженность по рефинансируемому кредиту.

Срок кредита на рефинансирование устанавливается в зависимости от срока пользования рефинансируемым кредитом и его целевого назначения.

Требования к Заемщику:

-

надлежащее исполнение обязательств, в том числе отсутствие просроченных платежей, по иным договорам, на основании которых ссуды предоставлены, заключенным Заемщиком как с Банком, так и с иными кредитными организациями – кредиторами, за период не менее чем 360 календарных дней до даты подачи заявки на предоставление кредита на рефинансирование;

-

отсутствие просроченных обязательств перед федеральным бюджетом, бюджетом субъекта Российской Федерации, местным бюджетом и внебюджетным фондом;

-

отсутствие картотеки неоплаченных в срок расчетных (платежных) документов (картотеки № 2) ко всем расчетным счетам Заемщика, открытым в кредитных организациях, как за период не менее чем 360 календарных дней до даты подачи заявки на предоставление кредита на рефинансирование (длительностью более 30 дней и величиной более 5% по отношению к годовому объему реализации продукции), так и по состоянию на дату представления в Банк заявки на кредит на рефинансирование.

Льготный период по кредиту на рефинансирование устанавливается в зависимости от срока пользования рефинансируемым кредитом и его целевого назначения.

Обеспечением по кредиту на рефинансирование может являться любое удовлетворяющее требованиям АО «Россельхозбанк» обеспечение, в том числе последующий залог имущества, заложенного в обеспечение обязательств Заемщика по рефинансируемому кредиту.

Дополнительно к списку документов:

- Оригинал договора, заключенного между первоначальным кредитором и Клиентом и на основании которого Клиенту предоставлен рефинансируемый кредит (далее — Основной договор) (для заверения Банком).

- Оригинал договора/договоров обеспечения по Основному договору (для заверения Банком).

- Актуализированные технико-экономическое обоснование кредита или бизнес-план.

- Справка от первоначального кредитора о платежной дисциплине Клиента по Основному договору.

- Документы, подтверждающие целевое использование рефинансируемого кредита.

- Письмо первоначального кредитора о согласии на досрочное погашение Заемщиком рефинансируемого кредита (при необходимости).

- Письмо первоначального кредитора о согласии на передачу имущества, заложенного в обеспечение рефинансируемого кредита, в последующий залог в качестве обеспечения кредита на рефинансирование (при необходимости).

Сколько времени нужно, чтобы рефинансировать дом?

Сравните сегодняшние ставки рефинансирования

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 20 апреля 2022 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Обычно рефинансирование ипотечного кредита занимает около шести недель, хотя существуют упрощенные варианты рефинансирования, которые могут быть завершены быстрее. Понимание факторов, которые могут ускорить или замедлить процесс рефинансирования, может дать вам больше контроля над тем, сколько времени потребуется для рефинансирования вашего дома.

Сколько времени занимает рефинансирование?

Среднее время закрытия ссуды на рефинансирование составляет 45 дней, согласно данным отчета ICE Mortgage Technology о выдаче кредитов за декабрь 2021 года — самого последнего доступного отчета. Кредиты на рефинансирование, поддерживаемые Федеральной жилищной администрацией (FHA) или Министерством по делам ветеранов США (VA), занимают больше времени, чем обычные кредиты. Вот сколько времени ушло на рефинансирование дома по кредитной программе:

Кредиты на рефинансирование, поддерживаемые Федеральной жилищной администрацией (FHA) или Министерством по делам ветеранов США (VA), занимают больше времени, чем обычные кредиты. Вот сколько времени ушло на рефинансирование дома по кредитной программе:

| Conventional | 44 |

| FHA | 53 |

| VA | 49 |

Factors that affect how long a refinance takes

You have some control over certain aspects того, как быстро закрывается ваше рефинансирование. Знание этих факторов может помочь вам быстрее сесть за стол закрытия или предотвратить ненужные задержки.

Способы сократить время рефинансирования

Вы можете ускорить процесс рефинансирования, если:

Ваш кредитор предлагает электронную проверку доходов и имущества . Если вы работаете на крупного работодателя и работаете в национальном банке, ваш кредитор может иметь возможность электронной проверки как вашего дохода, так и баланса активов. Это предотвратит задержки в последнюю минуту для обновленных выписок или платежных квитанций перед закрытием.

Вы имеете право на отказ от оценки . Fannie Mae и Freddie Mac предлагают варианты отказа от оценки, если у вас достаточно капитала и вы рефинансируете, чтобы уменьшить ежемесячный платеж без использования дополнительного капитала.

Вы имеете право на упрощенный рефинансированный кредит, поддерживаемый государством . Если у вас в настоящее время есть ссуда FHA, VA или USDA, вы можете иметь право на получение упрощенной линии FHA, упрощенной линии USDA или ссуды рефинансирования со снижением процентной ставки VA (IRRRL). Дополнительный бонус: эти программы обычно не требуют оценки или документации о доходах.

Дополнительный бонус: эти программы обычно не требуют оценки или документации о доходах.

У вас есть готовые финансовые документы . В дополнение к тем же платежным квитанциям, формам W-2 и банковским выпискам, которые вы предоставили при покупке дома, обязательно найдите свои закрывающие документы и текущую ипотечную выписку по жилищному кредиту, который вы выплачиваете.

Вы не передумаете, почему хотите рефинансировать . Если вы вдруг решите воспользоваться собственным капиталом на полпути к рефинансированию со ставкой и сроком, вашему кредитору придется пересмотреть ваше одобрение и, скорее всего, заказать оценку. Знайте точно, какова ваша финансовая цель, прежде чем подавать заявку на рефинансирование.

Задержки рефинансирования вне вашего контроля

Ваше рефинансирование может занять больше времени, если:

Ваш дом оценивается меньше, чем вы ожидали . Отношение вашего кредита к стоимости (LTV) является мерой того, какую часть стоимости вашего дома вы занимаете, и оказывает большое влияние на процентную ставку, которую вы указываете. Если ваша оценка окажется ниже ожидаемой, ваши расходы на закрытие и процентная ставка также могут возрасти. Однако спросите своего кредитора о шагах, которые вы можете предпринять, чтобы оспорить стоимость.

Если ваша оценка окажется ниже ожидаемой, ваши расходы на закрытие и процентная ставка также могут возрасти. Однако спросите своего кредитора о шагах, которые вы можете предпринять, чтобы оспорить стоимость.

У вашего кредитора накопилась задолженность по запросам на рефинансирование . Это часто происходит, когда ставки внезапно падают, поскольку домовладельцы перегружают кредиторов новыми запросами на блокировку ставки рефинансирования.

Как рефинансировать дом?

Как только вы решите, почему вы хотите рефинансировать, вы готовы начать процесс рефинансирования. Вам предстоит сделать пять основных шагов.

- Найдите лучшее предложение . Используйте инструмент сравнения ставок рефинансирования или соберите оценки кредита как минимум от трех-пяти кредиторов. Одно предостережение: процентные ставки меняются ежедневно, поэтому убедитесь, что вы собираете все свои котировки в один и тот же день, чтобы сравнивать яблоки с яблоками.

- Заполнить заявку на кредит . Чем точнее вы подадите заявку, тем меньше вероятность задержек в процессе рефинансирования.

- Быстро предоставить документы . Следите за звонками, электронными письмами или текстовыми сообщениями от вашего кредитного специалиста или кредитного процессора, чтобы избежать задержек с финансовыми документами.

- Запланируйте оценочную инспекцию как можно скорее . Если ваше рефинансирование требует оценки, убедитесь, что ваш дом убран и приведен в порядок заранее. Чем дольше вы ждете оценки, тем больше времени потребуется для рефинансирования вашего дома.

- Планируйте свое закрытие заранее . Решите, хотите ли вы включить свои расходы на закрытие в свой кредит или оплатить их из своего кармана, прежде чем заполнять заявку на кредит. Изменения суммы кредита или программы в последнюю минуту могут привести к дополнительным дням или двум ожиданиям, пока кредитор пересматривает цифры.

Просмотрите свое заключительное раскрытие, чтобы убедиться, что цифры верны, а затем закройте свое рефинансирование.

Просмотрите свое заключительное раскрытие, чтобы убедиться, что цифры верны, а затем закройте свое рефинансирование.

Часто задаваемые вопросы

Сколько времени занимает подписание документов о рефинансировании?

Некоторые кредиторы предлагают варианты электронного закрытия, которые могут занять несколько минут. Тем не менее, лучше всего выделить час или около того, чтобы просмотреть документы и задать любые вопросы.

Сколько времени занимает финансирование после закрытия рефинансирования?

Если вы рефинансируете свой основной дом, ваш кредит будет профинансирован после окончания трехдневного «периода отмены». Федеральный закон требует, чтобы кредиторы предоставили вам три дополнительных рабочих дня после подписания для отмены. Как только этот период заканчивается, ваш кредит рефинансирования финансируется. Для второго дома или рефинансирования инвестиционной собственности не существует периода расторжения договора.

Какой кредитный рейтинг необходим для рефинансирования дома?

Хотя кредитная программа FHA позволяет вам рефинансировать с кредитным рейтингом от 500, большинство заемщиков, которые закрыли рефинансирование ипотечного кредита в течение последнего месяца 2021 года, имели рейтинг FICO 750 или выше. В приведенной ниже таблице показан процент от общего числа кредитов на рефинансирование, закрытых в декабре 2021 года, в зависимости от диапазона кредитных рейтингов.0035

В приведенной ниже таблице показан процент от общего числа кредитов на рефинансирование, закрытых в декабре 2021 года, в зависимости от диапазона кредитных рейтингов.0035

0186 .

Поделиться статьей

Текущие ставки рефинансирования

Годовые от

- 30 лет. Зафиксированный 6,40%

- 15 лет.

Зафиксированный

5,06%

Зафиксированный

5,06% - 5/1 рука 3,31%

Расчет платежа

Раскрытие информации в рекламе Применяются положения и условия. NMLS#1136

Рекомендуемое чтение

Варианты рефинансирования дома

Обновлено 5 декабря 2022 г.

Рефинансирование дома может стать отличным способом серьезно повлиять на ваши финансы.

ЧИТАТЬ ДАЛЕЕ

Калькулятор рефинансирования ипотеки

Обновлено 10 января 2023 г.

При принятии решения о рефинансировании рекомендуется сравнить текущие ставки рефинансирования с существующими условиями, используя наш калькулятор рефинансирования ипотеки

ЧИТАТЬ ДАЛЕЕ

Сколько времени занимает рефинансирование дома?

Рефинансирование ипотечного кредита на дом может привести к большим сбережениям. С более низкими процентными ставками можно сэкономить тысячи в течение всего срока действия кредита.

С более низкими процентными ставками можно сэкономить тысячи в течение всего срока действия кредита.

Потенциальная экономия может вас заинтересовать, но оформление документов и процесс проверки, связанные с рефинансированием вашего дома, могут показаться менее захватывающими. Давайте рассмотрим, сколько времени занимает рефинансирование ипотеки, а также несколько советов по ускорению процесса.

Сколько времени занимает процесс рефинансирования?

Точные сроки рефинансирования вашей ипотеки зависят от вашей конкретной ситуации. Однако рефинансирование обычно занимает 30-45 дней.

При рефинансировании одной из самых значительных задержек может быть ваша способность получить оценку. Когда спрос на рефинансирование высок, может быть сложно быстро договориться о встрече с оценщиком.

Вы можете ускорить процесс рефинансирования, оперативно предоставив все необходимые документы, но в вашей власти не так много. Учитывая это, не расстраивайтесь, если процесс займет несколько недель.

Процесс рефинансирования ипотечного кредита: временная шкала

Цель рефинансирования — воспользоваться более низкими процентными ставками или лучшими условиями за счет нового ипотечного кредита. Итак, почему процесс рефинансирования ипотеки обычно занимает несколько недель?

Давайте подробнее рассмотрим процесс рефинансирования ипотеки, чтобы лучше понять его.

Подать заявку на жилищный кредит

При рефинансировании существующей ипотеки вам необходимо подать заявку на новый жилищный кредит. По сути, новый ипотечный кредит заменит существующую ипотеку. Это означает, что вам нужно будет предоставить документы и финансовую информацию так же, как вы делали это для первоначальной ипотеки. К ним относятся:

- Последние платежные квитанции

- Формы W-2 за последние несколько лет

- Последние банковские выписки

- Недавняя выписка по ипотеке

- Отчеты по другим непогашенным кредитам и кредитным линиям

- Разбивка страхового полиса домовладельцев

- Все остальное, указанное вашим кредитором

Фиксация ставки

После подачи заявки на ипотечный кредит вы можете зафиксировать ставку.

Когда вы фиксируете свою ставку, кредитор соглашается соблюдать текущую процентную ставку, когда ссуда фактически закрывается. Поскольку ставки по ипотечным кредитам колеблются день ото дня и от недели к неделе, фиксирование ставки по ипотеке может обеспечить душевное спокойствие, необходимое вам при принятии этого важного финансового решения.

Получить новую оценку

При подаче заявки на рефинансирование кредитор потребует новую оценку для подтверждения стоимости дома. Хотя этот шаг может занять много времени, он имеет смысл с точки зрения кредитора.

В прошлом оценки проводились строго лично. В последнее время COVID-19 подтолкнул кредиторов к экспериментам с гибридными оценками, которые можно проводить полностью онлайн или на месте.

В зависимости от вашего кредитора вы можете испытать гибридную оценку, которая может занять меньше времени. Но может потребоваться традиционная оценка с личной оценкой, и это может занять больше времени и задержать остальную часть процесса рефинансирования дома.

Заказать новый поиск названия

Как и при закрытии вашей первоначальной ипотеки, кредитор закажет новый поиск титула с титульной компанией в вашем районе. Цель поиска по титулу — убедиться, что на имущество не наложено новых залогов. Как правило, поиск по названию занимает от 3 до 5 рабочих дней.

Кроме того, кредиторы потребуют от вас оплаты полиса титульного страхования. Страхование титула защищает кредитора от финансовых потерь, если в будущем возникнет проблема или претензия к собственности.

Закрытие ссуды

После выполнения всех вышеперечисленных шагов наконец настало время закрыть ссуду. На этом этапе домовладельцы подпишут все окончательные документы и оплатят расходы на закрытие.

Если не закроете кредит, то и рефинансирование не доработаете. При этом вы упустите любую потенциальную экономию или выгоду, которыми вы могли бы воспользоваться при рефинансировании, и в конечном итоге застрянете с текущей процентной ставкой и условиями кредита.

Калькулятор рефинансирования

Получите варианты кредита по сегодняшним процентным ставкам, которые показывают, каким может быть ваш новый ежемесячный платеж. Просто ответьте на несколько простых вопросов.

Рассчитать сейчас

Почему рефинансирование занимает так много времени?

Вы должны ожидать, что закрытие вашего рефинансирования займет несколько недель. При этом некоторые рефинансирования могут занять больше времени. Все зависит от вашей ситуации и обстоятельств, влияющих на получение кредита в вашем регионе.

Рассмотрим более подробно основные причины, по которым рефинансирование может занять больше времени, чем вы ожидаете.

Строгие правительственные постановления

Правительство имеет строгие правила, касающиеся процесса рефинансирования, и эти правила могут вызывать трения на протяжении всего процесса.

Если рефинансирование, которое вы ищете, не подпадает под особенности правил, ваше рефинансирование может замедлиться или быть невозможным для завершения.

Низкая оценочная стоимость

Важным элементом процесса рефинансирования является новая оценочная стоимость. Кредитор будет использовать новую оценочную стоимость для принятия решений о вашем рефинансировании. Если оценочная стоимость ниже ожидаемой, вы не сможете получить кредит, что задержит процесс рефинансирования.

Беспокоитесь о том, что новая оценка вашего дома окажется ниже, чем вы надеялись? Подумайте о том, чтобы украсить свой внешний вид несколькими простыми хитростями, чтобы не привлекать внимания. Кроме того, не помешает привести дом в порядок до прихода оценщика. Наконец, найдите время, чтобы пройтись по вашему дому с оценщиком, чтобы указать на любые важные особенности.

Проблемы с кредитом

Ваш кредитный рейтинг помогает кредиторам решить, стоит ли продолжать процесс рефинансирования. Если у вас плохой кредитный рейтинг, то вы не можете претендовать на более высокую процентную ставку. К сожалению, большинству кредиторов потребуется, чтобы заемщики имели справедливый кредитный рейтинг, чтобы одобрить рефинансирование.

Если у вас плохой кредитный рейтинг, то вы не можете претендовать на более высокую процентную ставку. К сожалению, большинству кредиторов потребуется, чтобы заемщики имели справедливый кредитный рейтинг, чтобы одобрить рефинансирование.

Что можно сделать, чтобы ускорить рефинансирование

Хотите ускорить рефинансирование дома? Вот несколько полезных советов, которые помогут вам быстро двигаться вперед.

Определите свои финансовые цели

Рефинансирование может помочь вам достичь различных финансовых целей. При этом важно сесть и точно определить, чего вы надеетесь достичь с помощью своей новой ипотеки.

Вот несколько причин для рефинансирования:

- Снижение ежемесячного платежа для снижения нагрузки на бюджет.

- Снижение процентной ставки, чтобы сэкономить деньги в течение срока кредита.

- Доступ к капиталу, который вы построили в своем доме, посредством рефинансирования наличными.

Без понимания того, почему вы хотите получить рефинансирование, вам может быть трудно уверенно двигаться вперед.

Подготовка документов

Чтобы ускорить процесс подачи заявки на получение нового ипотечного кредита, вы можете заранее собрать необходимые документы. Вот несколько крупных документов, которые вам понадобятся: 9.0003

- Ваши два последних W-2

- Ваши две последние платежные квитанции

- Недавняя выписка по банковскому счету

Подготовив эти документы, вы сделаете процесс подачи заявки на ипотечный кредит более плавным.

Проверьте свой кредитный рейтинг и сообщите о нем

Быстрая проверка вашего кредитного рейтинга может помочь вам определить, имеете ли вы право на лучшие процентные ставки. Если у вас относительно низкий кредитный рейтинг, вы можете отложить подачу заявления и сосредоточиться на улучшении своего рейтинга. Вы можете сделать это:

- Погашение просроченной задолженности

- Не обращаться за дополнительными кредитами или кредитными картами

- Своевременная оплата счетов

- Часто просматривайте свой кредитный отчет и сообщайте об ошибках по мере их обнаружения

Присмотритесь к лучшему ипотечному кредиту

Вы можете сэкономить тысячи, выбирая кредитора, который может предложить вам лучшую процентную ставку. Рекомендуется получить котировки от нескольких кредиторов и подробно изучить ставки и условия кредита, которые они вам предлагают.

Рекомендуется получить котировки от нескольких кредиторов и подробно изучить ставки и условия кредита, которые они вам предлагают.

Помимо ипотечных кредиторов, вы должны также изучить доступные программы рефинансирования. Некоторые включают обычное ипотечное рефинансирование и FHA Streamline Refinance. Каждый может помочь вам достичь различных финансовых целей.

Запросить смету кредита

Оценка кредита может помочь вам понять расходы, связанные с конкретным кредитом. Если возможно, попросите оценки кредита от двух до трех из ваших ведущих кредиторов.

Имея в руках смету кредита, найдите время, чтобы просмотреть затраты на работу с каждым кредитором. Вы можете принять окончательное решение о кредиторе, когда у вас есть вся эта информация. Важно, чтобы вы сравнивали яблоки с яблоками с типом и сроком кредита при рассмотрении оценок кредита.

Убедитесь, что вы соответствуете требованиям

Рефинансирование — это такой же кредит, как и любой другой. При этом вам нужно будет доказать кредитору свою квалификацию, чтобы двигаться вперед.

При этом вам нужно будет доказать кредитору свою квалификацию, чтобы двигаться вперед.

Честно взгляните на свои финансы. Если у вас плохой кредитный рейтинг или нестабильный доход, вы не можете претендовать на рефинансирование. Но если у вас хороший кредитный рейтинг и значительный капитал в вашем доме, то рефинансирование может пройти для вас гладко.

Практический результат

Процесс рефинансирования жилья состоит из нескольких этапов, поэтому рефинансирование нередко занимает несколько недель.

Хотя это и требует времени, рефинансирование вашего ипотечного кредита может стоить ожидания. При правильном кредите вы можете зафиксировать более низкую процентную ставку, более низкие ежемесячные платежи и более выгодные условия кредита.

Чувствуете, что готовы? Начните свое рефинансирование сегодня с Rocket Mortgage ® .

Подать заявку онлайн с Rocket Mortgage

Получите одобрение в Rocket Mortgage® — и сделайте все это онлайн.

По каждому кредиту вам приходится платить три раза в месяц, учитывать график и откладывать разные суммы. Все эти кредиты можно объединить в один и платить раз в месяц. Обычно объединяют от двух до пяти кредитов — в каждом банке свои условия. Чаще всего количество ограничивается общей суммой. Например, в Газпромбанке можно рефинансировать кредиты на сумму до 7 млн ₽. При этом вы можете снизить общий ежемесячный платеж и сделать условия более удобными — например, увеличить срок.

По каждому кредиту вам приходится платить три раза в месяц, учитывать график и откладывать разные суммы. Все эти кредиты можно объединить в один и платить раз в месяц. Обычно объединяют от двух до пяти кредитов — в каждом банке свои условия. Чаще всего количество ограничивается общей суммой. Например, в Газпромбанке можно рефинансировать кредиты на сумму до 7 млн ₽. При этом вы можете снизить общий ежемесячный платеж и сделать условия более удобными — например, увеличить срок.

Просмотрите свое заключительное раскрытие, чтобы убедиться, что цифры верны, а затем закройте свое рефинансирование.

Просмотрите свое заключительное раскрытие, чтобы убедиться, что цифры верны, а затем закройте свое рефинансирование. Зафиксированный

5,06%

Зафиксированный

5,06%