Основные средства: бухгалтерский и налоговый учет (Татьяна Крутякова)

нет в наличии

В этой книге вы найдете практические рекомендации по бухгалтерскому и налоговому учету хозяйственных операций с основными средствами от при-обретения до выбытия. В книгу также включены главы, посвященные аренде и лизингу.

Автором рассмотрены как действующие правила бухгалтерского учета, таки нововведения, предусмотренные новыми федеральными стандартами по учету основных средств и аренды.

Цель данной книги – простым и понятным языком рассказать обо всех действующих и грядущих правилах так, чтобы вы могли организовать оптимальный учет операций с основными средствами, полностью соответствующий требованиям бухгалтерского и налогового законодательства. Для этого в книгу включено большое количество практических примеров с бухгалтерскими проводками.

Описание

Характеристики

В этой книге вы найдете практические рекомендации по бухгалтерскому и налоговому учету хозяйственных операций с основными средствами от при-обретения до выбытия.

Автором рассмотрены как действующие правила бухгалтерского учета, таки нововведения, предусмотренные новыми федеральными стандартами по учету основных средств и аренды.

Цель данной книги – простым и понятным языком рассказать обо всех действующих и грядущих правилах так, чтобы вы могли организовать оптимальный учет операций с основными средствами, полностью соответствующий требованиям бухгалтерского и налогового законодательства. Для этого в книгу включено большое количество практических примеров с бухгалтерскими проводками.

АйСи Групп

На товар пока нет отзывов

Поделитесь своим мнением раньше всех

Как получить бонусы за отзыв о товаре

1

Сделайте заказ в интернет-магазине2

Напишите развёрнутый отзыв от 300 символов только на то, что вы купили3

Дождитесь, пока отзыв опубликуют. Если он окажется среди первых десяти, вы получите 30 бонусов на Карту Любимого Покупателя. Можно писать

неограниченное количество отзывов к разным покупкам – мы начислим бонусы за каждый, опубликованный в

первой десятке.

Можно писать

неограниченное количество отзывов к разным покупкам – мы начислим бонусы за каждый, опубликованный в

первой десятке.

Если он окажется среди первых десяти, вы получите 30 бонусов на Карту Любимого Покупателя. Можно писать неограниченное количество отзывов к разным покупкам – мы начислим бонусы за каждый, опубликованный в первой десятке.

Правила начисления бонусовКнига «Основные средства: бухгалтерский и налоговый учет» есть в наличии в интернет-магазине «Читай-город» по привлекательной цене.

Если вы находитесь в Москве, Санкт-Петербурге, Нижнем Новгороде, Казани, Екатеринбурге, Ростове-на-Дону или любом

другом регионе России, вы можете оформить заказ на книгу

Татьяна Крутякова

«Основные средства: бухгалтерский и налоговый учет» и выбрать удобный способ его получения: самовывоз, доставка курьером или отправка

почтой.

Как учесть в бухгалтерском и налоговом учете дооценку объекта основных средств (здание)

Л. М. Золина

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

Вопрос

Организация принимает к учету здание в качестве объекта основных средств. Оценка не проводилась, принимаем на учет по цене договора. Но спустя некоторое время проводим оценку и обнаруживаем, что фактическая стоимость объекта в несколько раз выше принятой к учету по договорной стоимости. Что необходимо в этом случае предпринять в бухгалтерском и налоговом учете?

Ответ

Организация вправе произвести оценку объекта ОС по восстановительной стоимости, определенной независимым оценщиком.

Если это первичная переоценка, в результате которой произведена дооценка объекта, то разница между стоимостью, по которой объект принят к учету, относится на добавочный капитал. Корректировка амортизации относится на уменьшение добавочного капитала.

Для целей налогообложения прибыли результаты дооценки здания не учитываются.

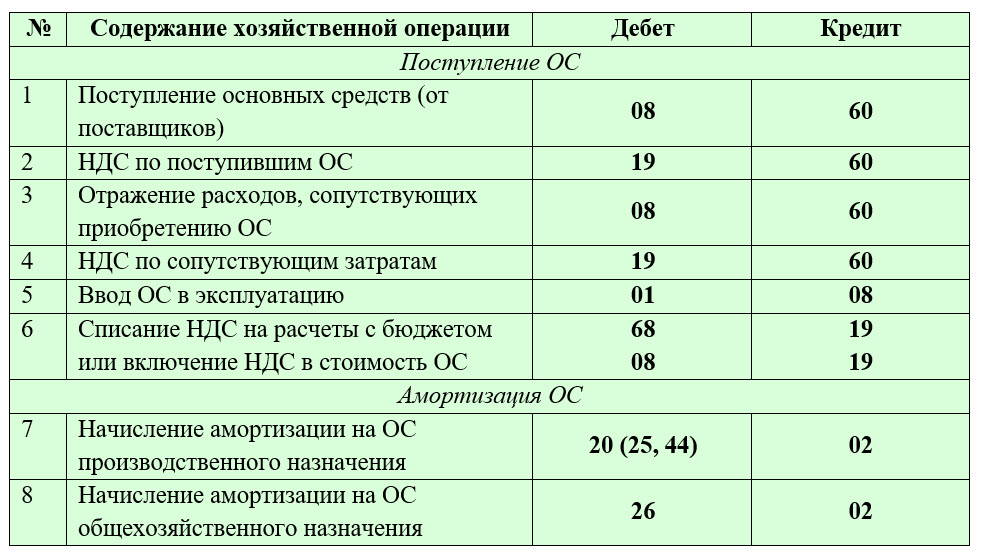

Бухгалтерские проводки:

Дт 01 — Кт 83 — отражена дооценка ОС;

Дт 83 — Кт 02 — отражена корректировка амортизации ОС.

Обоснование

Бухгалтерский учет

ОС к бухгалтерскому учету принимаются по первоначальной стоимости, которой признается сумма фактических затрат на их приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (п. п. 7, 8 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Стоимость объектов ОС погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

Изменение первоначальной стоимости ОС, в которой они приняты к бухгалтерскому учету, допускается в том числе в случае переоценки объектов ОС (абз. 2 п. 14 ПБУ 6/01).

Коммерческая организация может не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных объектов ОС по текущей (восстановительной) стоимости (п. 15 ПБУ 6/01; п. 12 ФСБУ 6/2020). При принятии решения о переоценке по таким объектам ОС следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость ОС, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости (абз. 2 п. 15 ПБУ 6/01).

15 ПБУ 6/01; п. 12 ФСБУ 6/2020). При принятии решения о переоценке по таким объектам ОС следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость ОС, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости (абз. 2 п. 15 ПБУ 6/01).

Переоценка объекта ОС производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и суммы амортизации, начисленной за все время использования объекта.

В данном случае в результате впервые проведенной переоценки объект ОС был дооценен.

Сумма дооценки объекта ОС в результате переоценки зачисляется в добавочный капитал организации (абз. 5 п. 15 ПБУ 6/01).

Данные о стоимости переоцененных ОС отражаются по состоянию на 31 декабря года, на конец которого проведена переоценка. При этом сравнительные данные бухгалтерской отчетности за период (периоды), предшествующий (предшествующие) отчетному, не изменяются (Приложение к Письму Минфина России от 29. 01.2014 N 07-04-18/01).

01.2014 N 07-04-18/01).

В дальнейшем расчет амортизации производится исходя из восстановительной стоимости и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта (абз. 2 п. 19 ПБУ 6/01).

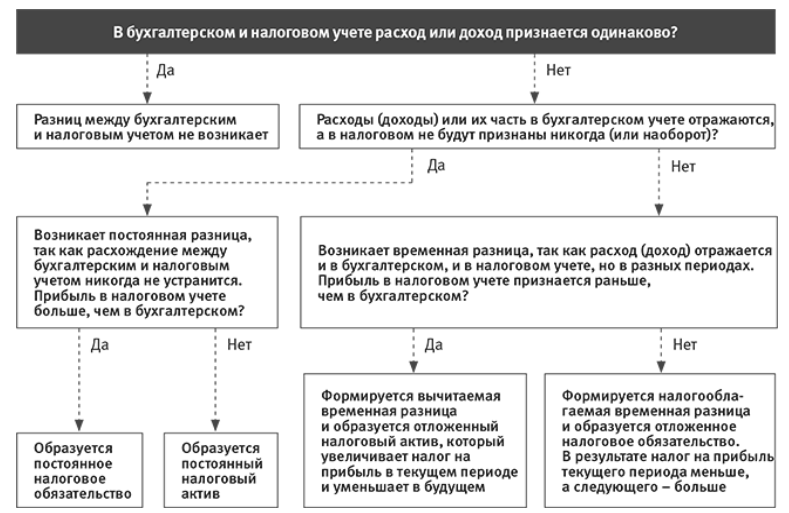

Налог на прибыль организаций

Для целей налогообложения прибыли положительная (отрицательная) сумма переоценки объектов ОС не признается доходом (расходом), учитываемым для целей налогообложения, и не принимается при определении восстановительной стоимости амортизируемого имущества и при начислении амортизации, учитываемым для целей налогообложения в соответствии с гл. 25 НК РФ (абз. 6 п. 1 ст. 257 НК РФ). То есть для целей налогообложения прибыли амортизация ОС исчисляется по первоначальной стоимости без учета переоценок.

Налоговая база по налогу на имущество, если она определяется как среднегодовая, а не кадастровая, рассчитывается с учетом переоценок.

В соответствии с пунктом 1 статьи 375 Налогового кодекса Российской Федерации (далее — Кодекс) при определении налоговой базы по налогу на имущество организаций как среднегодовой стоимости имущества, признаваемого объектом налогообложения в соответствии с пунктом 1 статьи 374 Кодекса, такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

Таким образом, для целей исчисления налоговой базы по налогу на имущество организаций принимается остаточная стоимость объектов недвижимого имущества, сформированная по правилам ведения бухгалтерского учета на соответствующую дату (Письмо Минфина России от 09.11.2020 N 03-05-05-01/97181 «О переоценке ОС в целях бухучета и налога на имущество организаций»).

Бухгалтерский учет против налоговой амортизации — почему и то, и другое?

Нужна помощь в выборе плана? Создано с помощью Sketch. 1800 917 771 Запланировать звонок Нужна помощь?Мы здесь для вас. Создано с помощью Sketch.

Эта статья предоставлена вам AssetAccountant Pty Ltd, ACN 631 508 051 («Бухгалтер по активам»).

Многие бухгалтеры предпочитают вести единый реестр основных средств для предприятий своих клиентов. И, поскольку налоговая амортизация, как правило, гораздо более агрессивна, чем учетная амортизация, создание реестров основных средств исключительно на основе налоговых правил кажется отличным выбором.

И, поскольку налоговая амортизация, как правило, гораздо более агрессивна, чем учетная амортизация, создание реестров основных средств исключительно на основе налоговых правил кажется отличным выбором.

Например, в Австралии Закон о налогах разрешает немедленный вычет 100% стоимости некоторых активов. Другие активы могут агрессивно амортизироваться в пулах, используя такие правила, как ускоренная амортизация «Инвестиции в бизнес».

Максимально агрессивная амортизация активов имеет смысл для налогообложения, но использование тех же самых правил для бухгалтерского учета имеет ряд серьезных недостатков.

Для бухгалтерского учета ваш реестр основных средств должен отражать стоимость актива в любое время в течение срока его полезного использования. А «стоимость» актива должна быть распределена по всему сроку его полезного использования, что позволит вам отразить затраты на использование этого актива для получения дохода в любой заданный период.

Но, помимо искажения истинной стоимости активов для бизнеса, слишком агрессивная амортизация снижает стоимость этих активов в балансе, а также снижает прибыль в прибылях и убытках, тем самым занижая стоимость бизнеса. Это может оказать существенное влияние на способность бизнеса брать кредиты, выполнять ковенанты по банковским кредитам и продавать бизнес по справедливой стоимости.

Это может оказать существенное влияние на способность бизнеса брать кредиты, выполнять ковенанты по банковским кредитам и продавать бизнес по справедливой стоимости.

Ведение отдельных реестров активов для налогообложения и бухгалтерского учета гарантирует, что вы сможете максимизировать налогооблагаемые вычеты для вашего клиента и максимизировать стоимость бизнеса в балансе.

Простой пример

XYZ Gym Group решает открыть новый тренажерный зал 1 июля 2019 года. Они арендовали помещения, закупили оборудование на 250 000 долларов и обеспечили членство в некоторых фондах.

Поскольку XYZ является субъектом малого бизнеса для целей налогообложения, и поскольку все покупки оборудования стоили менее 30 000 долларов каждая, XYZ имеет право требовать 100% этих расходов в качестве налогового вычета в первый год их деятельности. Все идет нормально!

Давайте посмотрим на финансовую отчетность за 2019/2020 год.

Первое, что бросается в глаза, это то, что XYZ получает налогооблагаемый убыток в размере $192 082, перенесенный на следующий год. Но, поскольку они использовали только правила налоговой амортизации, XYZ не имеет капитализированных активов на балансе. Поскольку у них есть обязательства в виде кредиторов, налога на добавленную стоимость к уплате, банковских кредитов и кредитов от владельца, они в конечном итоге имеют отрицательный собственный капитал в балансе.

Но, поскольку они использовали только правила налоговой амортизации, XYZ не имеет капитализированных активов на балансе. Поскольку у них есть обязательства в виде кредиторов, налога на добавленную стоимость к уплате, банковских кредитов и кредитов от владельца, они в конечном итоге имеют отрицательный собственный капитал в балансе.

Это окажет значительное влияние на XYZ, если они попытаются обратиться в банк, чтобы взять кредит, открыть второй тренажерный зал или приобрести дополнительное оборудование для существующего тренажерного зала.

Какая альтернатива? Стандартный срок службы спортивного инвентаря составляет 10 лет. Таким образом, с точки зрения бухгалтерского учета, XYZ может амортизировать эти активы по прямолинейному методу себестоимости в течение 10 лет.

В соответствии с этим сценарием XYZ амортизирует 10% стоимости оборудования в 2019–2020 годах, оставив капитализированные активы на сумму 225 000 долларов США на балансе и 25 000 долларов США в виде расходов на амортизацию в отчете о прибылях и убытках.

Результат? XYZ заканчивает год с положительным капиталом и небольшой годовой прибылью. Это одновременно более точное отражение истинной стоимости бизнеса и более прочная опора XYZ в отношениях с нынешними и будущими кредиторами.

XYZ по-прежнему несет налогооблагаемый убыток в размере 192 082 долл. США, перенесенный на следующий год, но имеет гораздо более убедительные аргументы в пользу банка или лизинговой компании, если им потребуется занять дополнительное оборудование или расширить бизнес. Беспроигрышный.

Надеюсь, из этого примера становится ясно, что ваш подход к амортизации для налогообложения и бухгалтерского учета может оказать существенное влияние на бизнес ваших клиентов.

Автоматизация налогообложения и амортизации с помощью приложений QuickBooks

Было бы здорово, если бы существовал простой способ параллельно управлять налоговой и бухгалтерской амортизацией?

Введите учетную запись активов.

AssetAccountant может значительно сэкономить ваше время при управлении основными средствами, давая при этом уверенность в том, что вы оптимизируете амортизацию как для налогообложения, так и для бухгалтерского учета. С помощью AssetAccountant вы можете:

С помощью AssetAccountant вы можете:

- Определить налоговый и бухгалтерский учет всех ваших основных средств, используя полный спектр методов амортизации резерва капитала. От простых методов себестоимости и уменьшения стоимости до Дивизиона 43, крышек автомобилей класса люкс, расходов Blackhole и новых правил ускоренной амортизации Backing Business Investment.

- Автоматизируйте обработку пулов малого бизнеса, пулов с низкой стоимостью и пулов программного обеспечения и даже получайте рекомендации о том, какие активы подходят для переноса в эти пулы.

- Автоматизация расчета амортизации. Журналы автоматически публикуются в QuickBooks Online.

- Простой переход с Excel или других платформ с помощью системы импорта

Советники QuickBooks могут воспользоваться пожизненной скидкой 30% до 30 сентября 2020 г.

Попробуйте AssetAccountant в магазине приложений QuickBooks

Статьи по теме

Ищете что-то еще?

Получите QuickBooks

Умные функции для вашего бизнеса. Мы вас прикрыли.

Мы вас прикрыли.Помогите мне выбрать

Воспользуйтесь нашим селектором продуктов, чтобы найти лучшее бухгалтерское программное обеспечение для вас.

Поддержка QuickBooks

Получить помощь по QuickBooks. Найдите статьи, видеоуроки и многое другое.

Учет основных средств и амортизация активов для налогов и счетов

Учет основных средств

Когда мы говорим об основных средствах, мы имеем в виду долгосрочные активы. Это активы, которые прослужат не один год.

Хотя в учете основных средств они называются основными средствами, иногда их называют основными средствами.

Существует несколько типов долгосрочных активов.

Термин «завод», также называемый основными средствами, иногда группируется как основные средства. Для них есть несколько разных названий. Эти активы носят материальный характер, а это значит, что мы можем физически их использовать. Мы действительно можем использовать оборудование. Мы можем использовать здание — любой актив, который мы можем использовать и активно использовать в операциях в течение длительного периода времени. Эмпирическое правило действует более одного года, поэтому ожидается, что их использование принесет пользу в будущих отчетных периодах. Недвижимость, установки и оборудование также обозначаются аббревиатурой PPE (PP&E).

Для них есть несколько разных названий. Эти активы носят материальный характер, а это значит, что мы можем физически их использовать. Мы действительно можем использовать оборудование. Мы можем использовать здание — любой актив, который мы можем использовать и активно использовать в операциях в течение длительного периода времени. Эмпирическое правило действует более одного года, поэтому ожидается, что их использование принесет пользу в будущих отчетных периодах. Недвижимость, установки и оборудование также обозначаются аббревиатурой PPE (PP&E).

Что такое амортизация основных средств

Проблема с производственными активами заключается в том, что мы должны учитывать их фактическое приобретение. Другими словами, мы их покупаем. Мы должны внести их в книги. Мы должны решить, как мы будем их учитывать с учетом принципа исторической стоимости. По сути, это означает, что мы учитываем активы по цене, которую мы заплатили за этот актив, по его первоначальной стоимости, независимо от того, по какой цене он сейчас оценивается на открытом рынке.

Теперь это не будет считаться расходом сразу, пока мы не израсходуем его в течение всего срока службы. Так что здесь произойдет то, что, когда мы будем использовать его в течение следующих 10, 15, 20 лет, сколько бы лет мы ни думали, что он нам прослужит. Нам нужно распределить эту стоимость. Нам необходимо распределить эти затраты на те периоды, в которых они были выгодными — это известно как амортизация актива.

По сути, мы говорим, что этот актив помогает нам получать доход в течение всего срока его службы. Поэтому нам необходимо сопоставить текущие расходы с этими доходами — принцип соответствия. Это еще одно его применение. Мы сопоставляем расходы со сроком службы актива, с доходом, который он помог получить за этот срок.

Допустим, мы изначально купили актив, но теперь нам нужно его отремонтировать. Нам нужно отремонтировать двигатель, если это транспортное средство или если это здание, скажем, это больница, нам нужно добавить совершенно новую палату. Мы должны выяснить, как мы учитываем эти последующие расходы? Добавляем ли мы их к стоимости активов? Действительно ли это увеличивает стоимость этого актива? Или мы просто сразу считаем это расходом и определяем, что будем учитывать его в выручке за этот год. Это некоторые варианты.

Нам нужно отремонтировать двигатель, если это транспортное средство или если это здание, скажем, это больница, нам нужно добавить совершенно новую палату. Мы должны выяснить, как мы учитываем эти последующие расходы? Добавляем ли мы их к стоимости активов? Действительно ли это увеличивает стоимость этого актива? Или мы просто сразу считаем это расходом и определяем, что будем учитывать его в выручке за этот год. Это некоторые варианты.

Затем, в конце срока службы актива, мы должны выяснить, как от него избавиться. Как мы регистрируем это удаление? Убери это из книг. Мы больше не владеем им. Возможно, мы продали его. Может быть, мы пожертвовали основные средства на благотворительность. Может быть, мы просто полностью отказались от него. Как бы там ни было. Мы должны убрать его из наших книг, потому что мы его больше не используем.

Стоимость приобретения и приобретения активов

Итак, первой темой была стоимость, как определить саму стоимость приобретения? На первый взгляд, это довольно простой ответ – цена покупки. Мы можем легко объяснить цену, которую мы фактически заплатили за покупку этого актива. Конечно, это большая часть. Фактическая стоимость счета-фактуры этого актива, но очень похожая на инвентарь, цена счета-фактуры — это еще не все. Возможно, нам пришлось оплатить транспортные расходы, чтобы отправить нам этот актив. Возможно, нам даже пришлось заплатить кому-то за его установку. Возможно, актив требовал калибровки/тестирования. Все эти вещи учитываются как часть затрат на приобретение. В основном любые расходы, необходимые для подготовки актива к использованию по назначению, являются частью стоимости приобретения.

Мы можем легко объяснить цену, которую мы фактически заплатили за покупку этого актива. Конечно, это большая часть. Фактическая стоимость счета-фактуры этого актива, но очень похожая на инвентарь, цена счета-фактуры — это еще не все. Возможно, нам пришлось оплатить транспортные расходы, чтобы отправить нам этот актив. Возможно, нам даже пришлось заплатить кому-то за его установку. Возможно, актив требовал калибровки/тестирования. Все эти вещи учитываются как часть затрат на приобретение. В основном любые расходы, необходимые для подготовки актива к использованию по назначению, являются частью стоимости приобретения.

Еще один пример затрат на приобретение, особенно со строительными активами при установке оборудования. Возможно, вам придется снести часть стены, чтобы разместить ее в здании, где она будет располагаться. Так что, возможно, была стена, где вы хотели установить это оборудование, которое могло быть частью стоимости приобретения. Есть много вещей, которые включены в это. А также комиссионные сборы и скидки на предоплату. Скидки за наличные не включены, потому что нам не нужно было платить эту сумму. Так что это не сюрприз. Плата за финансирование, на которую мы соглашаемся (проценты), если мы взяли кредит для покупки актива, также не включается в стоимость приобретения актива, подлежащего учету амортизации основных средств.

А также комиссионные сборы и скидки на предоплату. Скидки за наличные не включены, потому что нам не нужно было платить эту сумму. Так что это не сюрприз. Плата за финансирование, на которую мы соглашаемся (проценты), если мы взяли кредит для покупки актива, также не включается в стоимость приобретения актива, подлежащего учету амортизации основных средств.

Земельные участки и здания имеют различные включения в стоимость, которые включаются как часть первоначальной стоимости приобретения. Подумайте о налогах, сборах за геодезию, гербовом сборе, комиссиях агентов по недвижимости, сборах за перевод, поиске прав собственности и т. Д. В то время как здания подлежат амортизации в соответствии с Разделом 43 Закона об оценке подоходного налога (ITAA) 1997 года, земля — нет.

Суть амортизации заключается в том, чтобы показать, что вы израсходовали актив и распределили эту стоимость на весь срок его службы. У земли нет конкретной жизни — эта земля будет там вечно. Благоустройство территории, здания, автостоянки, подъездные пути, заборы, системы освещения. Это вещи, которые мы добавляем к земле, которая подлежит амортизации активов.

Это вещи, которые мы добавляем к земле, которая подлежит амортизации активов.

Это приводит к интересному обсуждению, когда вы совершаете единовременную покупку актива. То есть, когда вы покупаете несколько активов по единовременной цене покупки. Скажем, мы купили здание, мы купили участок земли. Мы купили немного оборудования, но заплатили одну цену за всю партию.

Для целей бухгалтерского учета мы должны выяснить, сколько затрат приходится на каждый из этих отдельных активов. Мы не можем записать их как один актив. Мы не можем записать эти три разные вещи как один актив. Во-первых, потому что мы уже знаем, что земля не обесценивается. Но все другие активы, включенные в покупку, будут иметь разные фактические сроки службы для целей амортизации активов.

Решение состоит в том, чтобы получить оценку на основе полной покупной цены для каждого из активов, составивших полную покупную цену.

Амортизация и срок полезного использования актива

Мы покрыли покупную цену и сумму, которую мы выделяем на покупку актива. Как же распределить затраты на оставшуюся часть срока службы актива?

Как же распределить затраты на оставшуюся часть срока службы актива?

Здесь важно отметить, что мы действительно хотим наилучшим образом сопоставить расходы с доходами. Мы хотим убедиться, что каждый год жизни этих активов имеет пропорциональную стоимость. Амортизация – это процесс распределения затрат на расходы в различных отчетных периодах по отношению к активу.

Когда мы говорим об амортизации с точки зрения бухгалтерского учета, мы не обязательно имеем в виду снижение справедливой рыночной стоимости. Мы говорим о том факте, что мы израсходовали часть этих затрат или распределили часть этих затрат на расходы в этом году. Речь идет о снижении балансовой стоимости, не обязательно справедливой рыночной стоимости. Это может быть близко, но мы не пытаемся аппроксимировать это снижение справедливой рыночной стоимости. В конце использования актива вы можете продать его и получить прибыль или убыток. Мы начинаем с баланса, актив регистрируется по себестоимости, и мы распределяем эту стоимость в отчете о прибылях и убытках. В основном расходы на амортизацию, мы показываем, что мы израсходовали часть этих затрат.

В основном расходы на амортизацию, мы показываем, что мы израсходовали часть этих затрат.

Чтобы рассчитать амортизацию, мы должны знать стоимость, которую, как обсуждалось выше, должно быть легко вычислить или получить. Вам не обязательно знать, какова будет ликвидационная стоимость — вы можете учесть это в конце срока службы актива, когда вы либо избавляетесь от него, либо продаете его. Тогда это можно рассматривать как обратную запись, прибыль или убыток.

Программное обеспечение для основных средств AssetAccountant™ может легко учитывать налогооблагаемое использование, относящееся к активу, когда вы также отчуждаете его.

Нам также необходимо оценить срок полезного использования актива. Постановление о налогообложении TR 2019/5 является руководством Австралии по этому значению для всех классов амортизируемых активов. Уполномоченный по налогам и сборам издает ежегодное постановление о налогообложении TR 2019/5, в котором указан фактический срок службы амортизируемых активов в соответствии с разделами 40-100 ITAA 1997. Он содержит новые определения фактического срока службы, которые были включены в Таблицы A и B в Приложении. к ТР 2019/5.

Он содержит новые определения фактического срока службы, которые были включены в Таблицы A и B в Приложении. к ТР 2019/5.

Методы амортизации основных средств

Итак, имея в виду вышеизложенное, нам необходимо определить подходящий метод амортизации, который мы используем для актива.

Двумя наиболее распространенными методами являются себестоимость (также известная как линейный метод амортизации) и убывающая стоимость (DV). Программное обеспечение для учета основных средств AssetAccountant™ поддерживает эти два и все остальные распространенные методы амортизации.

Если мы сосредоточимся на, вероятно, наиболее распространенном и наиболее известном методе амортизации активов по себестоимости. Это означает, что у нас будет одна и та же сумма амортизационных отчислений каждый год в течение всего срока службы этого актива. Мы собираемся сделать это прямо через доску. Мы собираемся разделить его поровну, чтобы рассчитать это, чтобы рассчитать расходы на амортизацию амортизационных отчислений для каждого периода полезного срока службы актива.

Метод учета амортизации основных средств по себестоимости – Выписка

Это пример начисления амортизации по методу себестоимости, также известного как линейный метод амортизации. Теперь мы внутри приложения AssetAccountant™, которое вы можете найти по адресу https://app.asset.accountant.

Если у вас есть учетная запись, если вы ее создали, являетесь клиентом или пробуете наше программное обеспечение для учета основных средств, вы просто вводите свое имя пользователя и пароль для входа в систему.

После входа вас встретит приборная панель. Это образец регистра, который я использую для тестирования. Вы можете увидеть название организации и название реестра.

Вы можете переключаться между представлением налогов и учетными записями. Вы также можете выбрать, за какой период вы хотите просмотреть.

Группы активов — это следующая вкладка, и вы увидите мебель и фурнитуру, компьютерное оборудование, всего пять из стандартных для сегодняшнего упражнения.

Я выберу мебель и аксессуары. И здесь вы можете указать имя, описание, вы можете указать первоначальную стоимость покупки, скидку на налог на прирост капитала, если хотите, чтобы это учитывалось.

Но самое главное здесь — это настройки амортизации группы основных средств.

Вот ваш метод налоговой амортизации и ваш метод амортизации счетов.

Определяет, какие настройки по умолчанию будут применяться для новых активов с этого момента.

Конечно, их можно изменить на уровне актива.

Если вы хотите показать актив для просмотра счетов и один для просмотра налогов, это вполне возможно. Я собираюсь добавить новый актив. Давайте просто назовем это тестовым активом.

Мы можем ввести серийные номера, если захотим. И я собираюсь выделить этот конкретный актив на мебель и фурнитуру. Допустим, это 1000 долларов. И наша дата покупки 1 августа.

Здесь мы можем сделать большой выбор. Вы можете выбрать отдельные значения для налоговой амортизации и амортизации счетов. Так что я оставлю это как стандартную себестоимость за 10 лет как для счетов, так и для налогов, и я собираюсь сохранить это.

Так что я оставлю это как стандартную себестоимость за 10 лет как для счетов, так и для налогов, и я собираюсь сохранить это.

Я просто изменю наш взгляд на этот финансовый год, и вы увидите его проекты, амортизацию по методу себестоимости за это время. У нас есть стоимость покупки в тысячу долларов, которая была 1 августа, и что она делает, так это рассчитывает 100 долларов в год (амортизация 10%) и рассчитывается как дневная стоимость.

Это дневное значение умножается на количество дней в месяце, чтобы получить сумму амортизации для записей в журнале.

Я видел множество нишевых продуктов, которые появлялись и исчезали, но одной неизменной была нехватка приличного реестра основных средств. Недавно меня пригласили посмотреть последнее воплощение, и оно не разочаровало. Я уверен, что и бухгалтерские фирмы, и корпоративные клиенты выстроятся в очередь, чтобы воспользоваться им — я уже превозносил достоинства решений.

Алан Фитцджеральд — основатель, Practice Connections

ВАМ ТАКЖЕ МОЖЕТ ПОНРАВИТЬСЯ ЭТИ СТАТЬИ:

Раздел 43 (Div43) Амортизационные отчисления

11 февраля 2021 г.