За год сотрудничества Сбербанк и АКГ обеспечили малый и средний бизнес доступными кредитными ресурсами

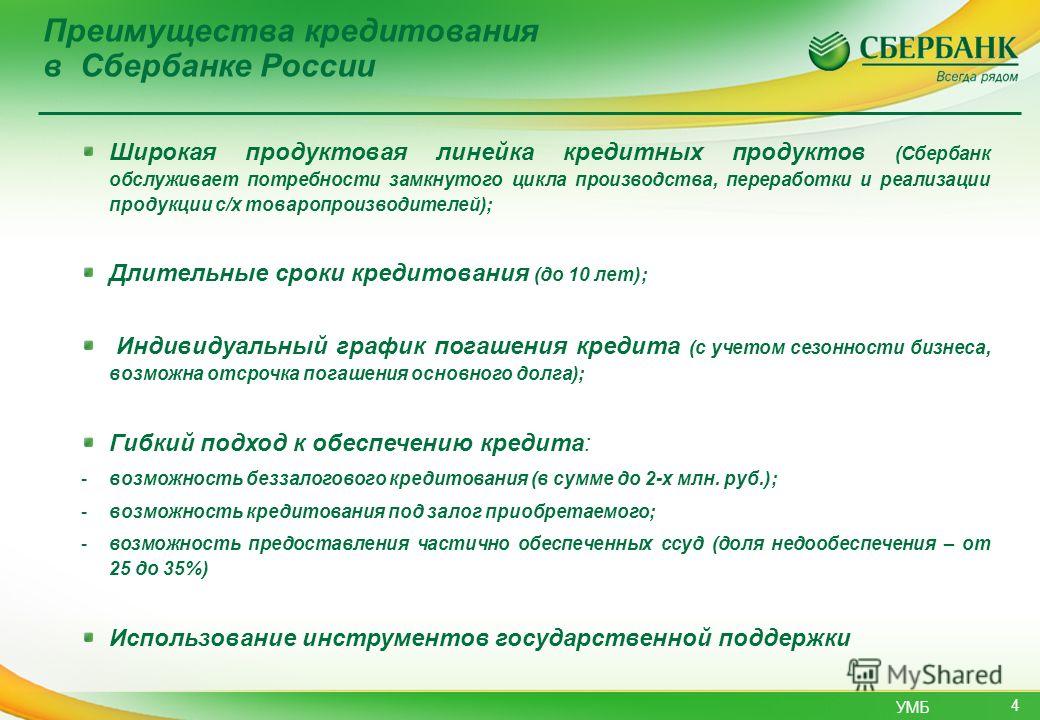

Год назад Сбербанк и АКГ подписали соглашение о сотрудничестве, направленное на улучшение условий банковского кредитования поддержки субъектов малого и среднего предпринимательства (МСП) в рамках государственной программы гарантийной поддержки. 30 июня 2014 года совместно со Сбербанком АКГ предоставило первую гарантию предпринимателю, получившему кредит на развитие производства. С этого момента началось активное и плодотворное сотрудничество института развития и крупнейшей финансовой организации.

В рамках сотрудничества АКГ по заявкам банка-партнера оказало предпринимателям гарантийную поддержку для пополнения оборотных средств в целях поддержки и развития бизнеса, приобретения производственного оборудования и коммерческого автотранспорта, а также для исполнения контрактов в рамках 44-ФЗ и 223-ФЗ.

«В течение года эффективное взаимодействие двух партнеров позволило расширить доступ предпринимателей к кредитным ресурсам: как с точки зрения возможности получения кредита благодаря залоговому обеспечению, так и в вопросах снижения стоимости кредитных ресурсов, – отметила старший вице-президент Сбербанка Светлана Сагайдак.

«Во взаимодействии с крупнейшим банком-партнером Агентству удалось обеспечить субъектов МСП доступным финансированием в непростых экономических условиях, – подчеркивает Председатель Правления АКГ Галина Изотова. – Сотрудничество со Сбербанком позволило в кратчайшие сроки разработать и запустить механизм «фабрики гарантий», серьезно упростить процедуру выдачи кредита, обеспеченного гарантиями Агентства и снизить стоимость финансирования. Сегодня банк-партнер занимает лидирующие позиции по объему направляемых в Агентство заявок и принимает активнейшее участие во всех программах, разрабатываемых с целью обеспечения бизнеса доступными кредитными ресурсами».

Напомним, в июне 2015 года Сбербанк прошел аккредитацию в качестве участника Программы стимулирования кредитования субъектов МСП, реализуемой АКГ. Указанная Программа предполагает льготное фондирование коммерческих банков со стороны Банка России по ставке 6,5% на цели дальнейшего кредитования субъектов МСП под фиксированные процентные ставки (для малого бизнеса на уровне 11% и для среднего – 10% годовых).

Справка

ОАО «Сбербанк России» (Сбербанк) – крупнейший банк в России и один из ведущих глобальных финансовых институтов. На долю Сбербанка приходится около трети активов всего российского банковского сектора. Сбербанк является ключевым кредитором для национальной экономики и занимает крупнейшую долю на рынке вкладов. Учредителем и основным акционером ОАО «Сбербанк России» является Центральный банк Российской Федерации, владеющий 50% уставного капитала плюс одна голосующая акция. Другими 50% акций Банка владеют российские и международные инвесторы. Услугами Сбербанка пользуются более 135 млн физических лиц и около 1 млн предприятий в 22 странах мира. Банк располагает самой обширной филиальной сетью в России: около 17 тысяч отделений и внутренних структурных подразделений. Зарубежная сеть Банка состоит из дочерних банков, филиалов и представительств в Великобритании, США, СНГ, Центральной и Восточной Европе, Турции и других странах. Генеральная лицензия Банка России на осуществление банковских операций 1481.

Официальный сайт Банка – www.sberbank.ru.

Акционерное общество «Небанковская депозитно-кредитная организация «Агентство кредитных гарантий» (АКГ) учреждено решением Правительства РФ (№ 740-р от 5 мая 2014 года). Основная задача Агентства – улучшение условий и увеличение объемов долгосрочного кредитования субъектов МСП, формирование Национальной гарантийной системы России.

В течение года АКГ сформировало пул партнеров, включающих 44 банка и 82 региональных гарантийных организации, разработало продуктовую линейку, отвечающую запросам банков-партнеров и предпринимателей, синхронизировало технологии гарантийной поддержки с финансовыми организациями и обеспечило эффективную гарантийную поддержку кредитования субъектов МСП.

Предприниматели теперь могут узнать лимит кредитования в Сбербанке всего за 5 минут — Последние новости Уфы и Башкирии

6 октября 2022, 08:45

Сбербанк специально для малого бизнеса разработал уникальный сервис «Кредитный потенциал».

С его помощью любой предприниматель, даже не являющийся клиентом банка, может всего за несколько минут узнать свой максимальный персональный лимит и другие условия беззалогового и залогового кредитования на различные бизнес-цели.

Для расчета кредитного потенциала не требуется предоставление каких-либо документов, сумма лимита не ограничена и определяется исходя из объёма бизнеса и платёжеспособности заёмщика.

Сервис доступен клиентам Сбербанка — юридическим лицам и индивидуальным предпринимателям, а также предприятиям малого бизнеса, не имеющим расчетный счет в банке. Сервис предоставляется в интернет-банке СберБизнес.

Алексей Шашкин, Директор дивизиона «Малый и микро бизнес» Сбербанка:

«Ранее Сбербанк запустил «Кредитный потенциал» для физических лиц, и мы видим его высокую востребованность у клиентов. Сегодня мы делаем новый шаг — теперь аналогичный сервис стал доступен предприятиям малого бизнеса. Сбер выбрали 62% всех российских предприятий МСП, которые пользуются кредитами, а новый сервис поможет обеспечить дополнительным финансированием еще больше компаний.

«Кредитный потенциал» позволяет предпринимателям за несколько минут без предоставления каких-либо дополнительных документов узнать, на каких условиях им может быть выдан кредит. Он также помогает корпоративным клиентам регулярно актуализировать информацию о доступном лимите и планировать исходя из этого развитие бизнеса — заёмные средства будут предоставлены им именно тогда, когда они понадобятся, поэтому переплачивать за неиспользуемый кредитный период не придётся».

Азамат Салихов, управляющий Башкирским отделением Сбербанка:

«Кредит – это тот инструмент, который позволяет предпринимателям реализовать в жизнь идеи оперативно. Оперативность может играть ключевую роль в бизнесе, понимая это, мы постоянно совершенствуем наши процессы, чтобы брать кредит в Сбере было не только выгодно, но еще удобно и быстро. В Республике Башкортостан много сельских населённых пунктов, и почти в каждом люди занимаются предпринимательством. Теперь рассчитать свои кредитные возможности им будет гораздо проще».

#Новости#Сбербанк#Татьяна Майорова,#Экономика

Подпишитесь

«Самое главное — победы». Безденежных прокомментировал новую форму ФК «Уфа»

5 августа 2020, 11:47

Что известно о «доме смерти» в Уфе, в котором снова чуть не умер человек

Сегодня, 11:12

Будет ли запрет алкоголя на майские праздники в Башкирии в 2023 году

Сегодня, 07:12

10 жалоб и 14 ножевых: история шокирующего убийства молодой чиновницы из Башкирии

Вчера, 12:26

В Уфе открылась уникальная клиника лечения боли в спине и суставах

Сегодня, 08:26

Пермь празднует юбилей. Куда сходить и что посмотреть в столице Прикамья?

Сегодня, 12:37

Сбер запускает бизнес-кредиты онлайн в мобильном приложении

Добро пожаловать в Finextra. Мы используем файлы cookie, чтобы помочь нам предоставлять наши услуги. Мы предполагаем, что вы согласны с этим, но вы можете изменить свои предпочтения в нашем Центре файлов cookie.

Пожалуйста, ознакомьтесь с нашей Политикой конфиденциальности.

Принять

каналы

Новости и ресурсы по розничным банковским услугам, потребительскому финансированию и обновлению клиентского опыта в сфере финансов.

Новости

Все новости компании »

Связанные компании

СбербанкСвинцовый канал

Розничные банковские услугиканалов

Оптовый банкингКлючевые слова

Мобильный и онлайн-банкинг23 марта 2021 г.

Источник: Сбербанк

Индивидуальные предприниматели — клиенты Сбера теперь могут оформить смарт-кредит через мобильное приложение СберБизнес.

Все от подачи заявки на кредит до зачисления средств займет всего несколько минут. 100% онлайн-процедура, она не требует бумажных копий документов или визита в банк.

Сбер — единственный российский банк, предлагающий такое решение, которое уже доступно около 600 000 клиентов Сбера — индивидуальных предпринимателей. А в третьем квартале 2021 года мы планируем запустить эту услугу для обществ с ограниченной ответственностью. Раньше оформить кредит и получить его онлайн можно было только на сайте СберБизнес, а теперь это доступно через приложение, которым пользуются наши клиенты. много, чтобы управлять своим бизнесом. В наши дни деловые люди решают все больше вопросов с помощью своих телефонов, и Сбер следует этой тенденции, предлагая им мгновенные, удобные и безопасные услуги по развитию бизнеса.

Алексей Шашкин

Директор по малому и микробизнесу, Сбербанк

Умный кредит — продукт Сбера для малого и микробизнеса, в основе которого лежит интеллектуальная модель анализа данных о клиентах. Параметры кредита рассчитываются индивидуально, при этом лимит кредитования установлен в размере 10 млн руб., а срок кредита – до четырех лет. Деньги, которые вы занимаете, можно потратить на товары или услуги, покупку транспортных средств, оборудования, недвижимости и другие нужды бизнеса.

Параметры кредита рассчитываются индивидуально, при этом лимит кредитования установлен в размере 10 млн руб., а срок кредита – до четырех лет. Деньги, которые вы занимаете, можно потратить на товары или услуги, покупку транспортных средств, оборудования, недвижимости и другие нужды бизнеса.

Связанные компании

СбербанкСвинцовый канал

Розничные банковские услугиканалов

Оптовый банкингКлючевые слова

Мобильный и онлайн-банкингКомментарии: (0)

Присоединяйтесь к обсуждению

Напишите сообщение в блоге об этой истории (требуется членство)

[Новый отчет] Опыт работы с клиентами. Является ли гиперперсонализация следующим рубежом?

В тренде

P27 Nordic Payments отзывает вторую заявку на клиринг 066

Глобальные банки обращаются к финтех-технологиям для повышения качества обслуживания клиентов – исследование

Парламент ЕС проголосовал за новые правила криптовалюты

Исследования

Просмотреть все отчеты »

Будущее регулирования, управления рисками и соответствия 2023

29 загрузок

Использование технологий для формирования будущего цифрового банкинга

137 загрузок

Будущее финансовых технологий в Великобритании 2023

241 загрузка

Сбербанк России планирует краудинвестинговую платформу для малых фирм — источники

МОСКВА, 19 янв (Рейтер) — Крупнейший российский кредитор Сбербанк планирует помочь малым фирмам привлекать средства от частных инвесторов с помощью одноранговой платформы, сообщили три источника, знакомые с планами, конкурируя с двумя другими предприятиями, которые поддерживают денежные средства.

Набег государственного банка на p2b-кредитование предполагает, что он видит возрождение состояния малого бизнеса по мере роста потребительских расходов. Это также отражает приверженность генерального директора Германа Грефа расширению использования банком новых технологий.

Такие платформы, предлагающие услугу, известную как краудинвестинг, нацелены на небольшие фирмы, которые банкиры считают неподходящими для банков, такие как пекарни, магазины детской одежды или футбольные школы, потому что у них недостаточно высокий кредитный рейтинг или они не могут предложить достаточное обеспечение.

Но частных инвесторов привлекает кредитование малых компаний, так как оно предлагает более выгодные ставки, чем банковские депозиты или активы с фиксированным доходом, от 17 до 25 процентов, хотя и с более высоким риском.

Сопоставляя две стороны, p2b-платформы получают комиссию с каждой транзакции в размере от 4 до 5 процентов, перекладывая 100 процентов риска дефолта на инвесторов.

Один источник в банке сообщил Рейтер, что Сбербанк планирует запустить p2b-проект в этом году. Два финансовых источника сообщили, что банк готов объявить о проекте уже в первой половине 2018 года. Все источники попросили не называть их имен.

Сбербанк, который отказался комментировать этот вопрос, выставит свою платформу против проекта «Стрим» крупнейшего частного кредитора России Альфа-банка и крупнейшей пиринговой платформы StartTrack, финансируемой Фондом развития интернет-инициатив при государственной поддержке .

Оба конкурента по-прежнему убыточны, сообщили Рейтер их руководители, но они стремятся увеличить оборот и показать прибыль через два года.

Российские краудинвестинговые платформы имитируют западные фирмы, которые запустили первичное публичное размещение акций (IPO), такие как американская фирма LendingClub с рыночной капитализацией в 1,8 миллиарда долларов или британская Funding Circle с 320 миллионами фунтов стерлингов.

Российский рынок p2b-кредитования невелик: в прошлом году он составил около 2,5 млрд рублей (44 млн долларов США), а чистая прибыль Сбербанка в 2017 году составила более 670 млрд рублей.