Оценка рентабельности предприятия| Оценочно-правовая компания «Перспектива»

Оценка рентабельности предприятия| Оценочно-правовая компания «Перспектива» — Перспектива- Главная

- Оценка

- Оценка бизнеса

- Оценка рентабельности предприятия

Оценка действующего предприятия обычно подразумевает определение рыночной стоимости предприятия (или его доли), а так же финансовый анализ его деятельности.

| Мы свяжемся с вами в течение 1 рабочего дня и ответим на все интересующие вопросы. | Бесплатная консультация |

- Об услуге

- Документы для оценки

Об услуге

Оценка действующего предприятия проводится как правило для:- продажи (покупки) предприятия или части его имущества;

- реорганизации предприятия;

- получение кредита под залог имущества предприятия;

- выкупа доли бизнеса;

- страхования имущества предприятия;

- вступления в наследство;

- взноса в уставный капитал другой организации.

- Бесплатно консультируем и в отдельных случаях делаем бесплатно экспресс-оценку объекта недвижимости.

- Озвучиваем Вам предварительные результаты и обсуждаем возможные варианты их достижения.

- Заключаем договор, в рамках которого:

— Проводим оценку объекта с выездом на осмотр;

— Обсуждаем и обосновываем итоговые расчеты;

— Готовим итоговый текст Отчета об оценке и передаем его Вам.

Скачать документы для оценки помещений одним файлом.

Скачать документы для оценки земельных участков одним файлом.

Скачать документы для оценки облигаций одним файлом.

Скачать документы для оценки акций одним файлом.

Скачать документы для оценки векселей одним файлом.

Скачать документы для оценки дебиторской задолженности одним файлом.

Скачать документы для оценки авторских прав одним файлом .

Скачать документы для оценки НОУ-ХАУ одним файлом.

Скачать документы для оценки патента одним файлом.

Скачать документы для оценки товарного знака одним файлом.

Документы для оценки

Документы по оценке бизнеса, долей и акций ООО (АО)308 Кб

Документы для оценки зданий, строений и сооружений300.4 Кб

Документы для оценки земельного участка298.1 Кб

Документы для оценки авторских прав293.4 Кб

Документы для оценки аренды296.5 Кб

Документы для оценки земельного участка298.1 Кб

Документы для оценки НОУ-ХАУ299.3 Кб

Документы для оценки патента296.9 Кб

Документы для оценки товарного знака296.1 Кб

Список документов для оценки земельных участков320.5 Кб

Документы для оценки облигаций290.6 Кб

Документы для оценки акций69.7 Кб

Документы для оценки векселей290.

293.2 Кб

Специалисты

Назад к списку

Наши специалисты ответят на любой интересующий вопрос по услугеЗадать вопрос

Опытные специалисты Более 30 экспертов с уникальным опытом работы от 6 до 30 лет помогут решить широкий круг ваших задач

География работы Работаем по всей России.

Как рассчитывается рентабельность предприятия — Mioni Consulting. Недвижимость & Бизнес Саратов. Операции с недвижимостью, оценка, инвестиции. +7 (8452) 322-622.

Расчет рентабельности предприятия исходя из балансовой прибыли и средних значений стоимости основных средств и оборотных средств.

Показатель рентабельности является основным для принятия решения о выдаче кредита предприятию или о покупке предприятия инвестором.

Любое действующее предприятие можно оценить с точки зрения эффективности.

Таким образом, рентабельность наглядно показывает эффективность применения активов предприятием в процессе получения прибыли. Учитываются при этом собственные и оборотные средства, результатом расчета рентабельности бизнес-процесса является отдача на каждый вложенный в производство рубль.

Факторы, влияющие на рентабельность.

На показатель рентабельности влияют многие весьма разные причины. В первую очередь это структура и стоимость активов, стоимость оборотных средств, степень вовлеченности производственных ресурсов, источники и структура капитала и оборотных средств, размер выручку после реализации и размер общих затрат за период.

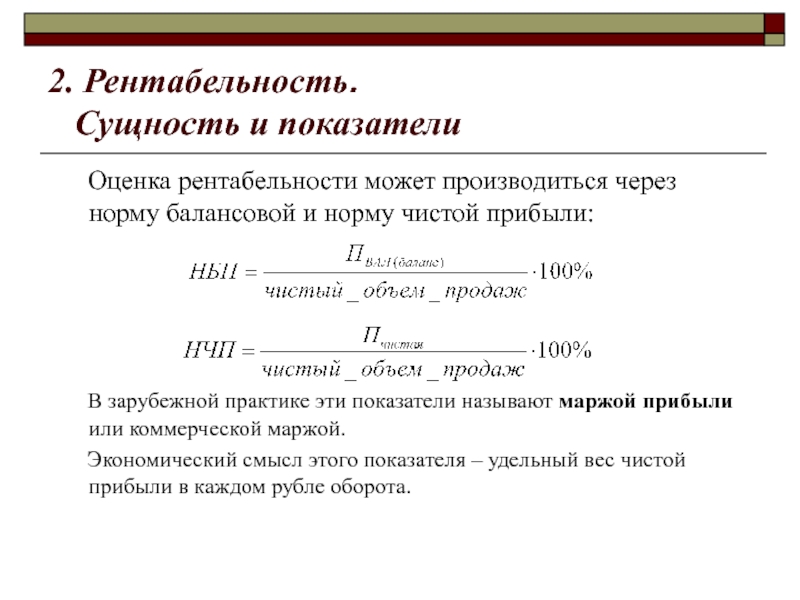

Рентабельность предприятия может быть получена как частное от деления балансовой прибыли за учитываемый период времени на сумму среднего значения стоимости основных средств производственного назначения и среднего значения оборотных средств предприятия за тот же период.

Балансовая прибыль предприятия.

Её также часто называют бухгалтерской прибылью, так как она получена до налогообложения. Чтобы её узнать, нужно вычесть из полученной от реализации продукции или услуг выручки себестоимость продукции или услуг, расходы всех видов.

Если есть операционная или внереализационная прибыль, их прибавляют к полученной величине. Если они принесли убыток, сумму убытка вычитают из суммы.

Полученный результат отразит величину балансовой прибыли предприятия, в бухгалтерском учете о прибылях и убытках (форма номер 2) он отражается как отдельная строка под названием «прибыль (убыток) до налогообложения».

Средние значения оборотных средств и производственных фондов.

Средняя стоимость основных производственных фондов рассчитывается как средне-арифметическое значение от величины производственных фондов на начало изучаемого периода и на его конец, их складывают и делят пополам.

Средняя стоимость оборотных средств рассчитывается аналогично. В бухгалтерском балансе по форме 1 стоимость основных производственных фондов отображается в строке «Основные средства».

В том же балансе находим стоимость оборотных средств на начало и конец отчетного периода в разделе «Оборотные активы».

Рентабельность предприятия необходимо рассчитывать из указанных показателей в динамике.

Рост рентабельности предприятия с большой вероятностью может говорить об

- Выгоднее открыть общепит, чем магазин, салон красоты или аптеку

- Модульный быстровозводимый медвытрезвитель может стать частным бизнесом

- Расчет точки безубыточности магазина в вашем бизнес-плане

- Уникальное торговое предложение в маркетинге

- Как рассчитать оборот и средний доход магазина

- Цифровой маркетинг в торговле: скидки в обмен на личные данные покупателей

- Как предпринимателю правильно рассчитать прибыль со сдачи в аренду магазина

- Как рассчитать расходы на содержание коммерческой недвижимости

- Снять помещение свободного назначения без комиссии для ПВЗ Яндекс Маркет в Саратове

- Девелоперам предстоит потрудиться, чтобы создать ликвидный проект на рынке коммерческой недвижимости

© Mioni Consulting.

Разрешается перепечатывать с размещением гиперссылки на страницу с оригинальным текстом или на главную страницу сайта mioni.ru.

Анализ прибыльности 101: Практическое руководство с примерами

Анализ прибыльности является важным инструментом, который позволяет владельцам бизнеса анализировать свои финансовые показатели и сравнивать их с показателями других организаций.

Используя анализ прибыльности, вы можете сделать вывод об эффективности вашей компании и определить, где необходимы улучшения. В этой статье мы углубимся в анализ прибыльности, какие финансовые показатели они раскапывают и как провести один за пять шагов.

Что такое анализ рентабельности?

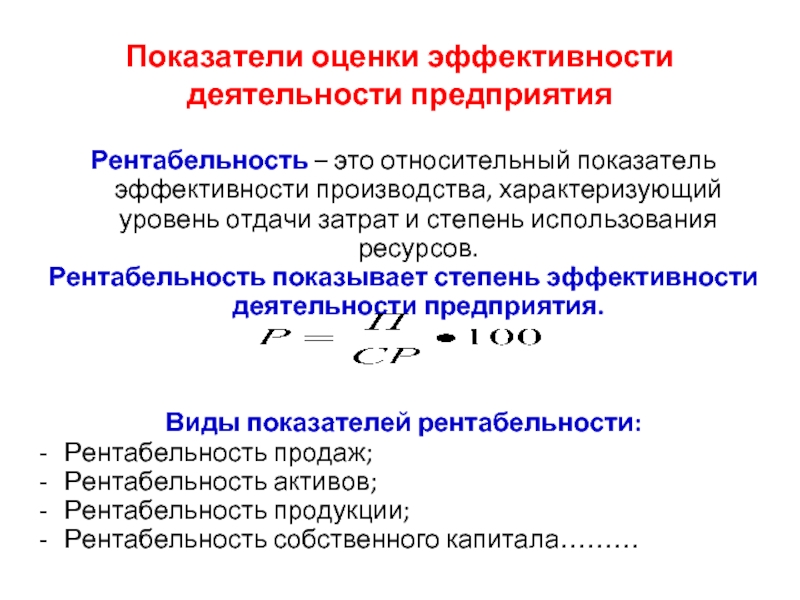

Анализ рентабельности использует несколько показателей для оценки способности компании генерировать прибыль.

Менеджеры по финансовому планированию и анализу (FP&A) оценивают различные аспекты отчета о прибылях и убытках и балансового отчета, включая выручку, расходы, активы и акционерный капитал, для оценки производительности. Менеджеры могут сравнивать результаты анализа прибыльности за разные периоды или с другими предприятиями в том же секторе рынка, чтобы делать дополнительные наблюдения.

Менеджеры могут сравнивать результаты анализа прибыльности за разные периоды или с другими предприятиями в том же секторе рынка, чтобы делать дополнительные наблюдения.

Зачем проводить анализ рентабельности?

Владельцы бизнеса могут быть довольны знанием того, что они получают прибыль. Однако не углубляться в детали производительности — ошибка. Анализ рентабельности позволяет финансовым командам выявить как эффективность, так и неэффективность их бизнес-операций. Используя знания, полученные в результате анализа, менеджеры могут скорректировать свои стратегии управления финансами, чтобы задействовать потенциал для будущего роста доходов и прибыли.

Коэффициенты и показатели анализа прибыльности, которые необходимо знать

Полный анализ прибыльности интерпретирует различные коэффициенты и показатели. Вот несколько наиболее распространенных из них.

Маржа валовой прибыли

Маржа валовой прибыли предоставляет финансовым группам процент прибыли после учета себестоимости проданных товаров (COGS). Формула для вашей валовой прибыли:

Формула для вашей валовой прибыли:

((Общий доход — Себестоимость) / (Общий доход)) x 100 = Валовая прибыль

В большинстве случаев норма валовой прибыли должна оставаться неизменной от квартала к кварталу, если только организация не изменит свои методы создания своей продукции.

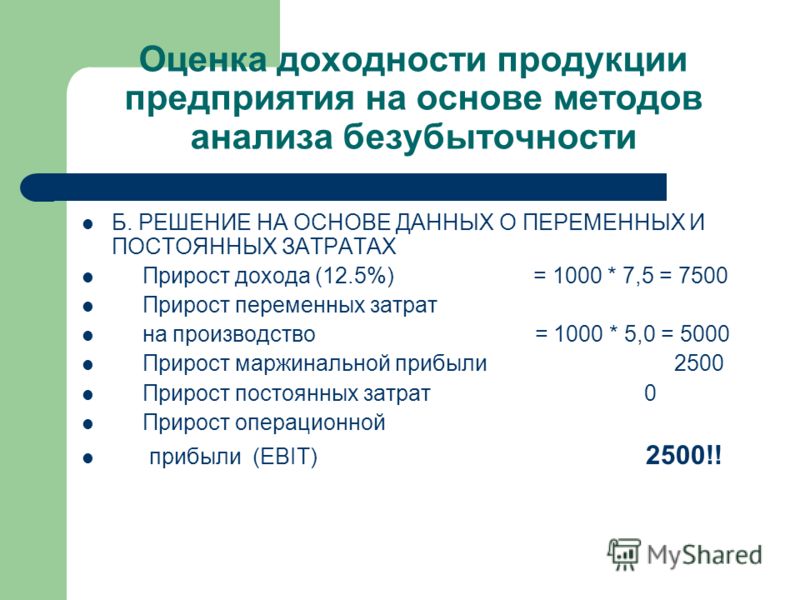

Маржа операционной прибыли

Маржа операционной прибыли измеряет прибыль до вычета процентов и налогов (EBIT). Он отличается от валовой прибыли, поскольку учитывает все накладные и административные расходы, а не только себестоимость. Для расчета маржи операционной прибыли используйте следующую формулу:

(Операционная прибыль / Общий объем продаж) x 100 = Маржа операционной прибыли

Маржа операционной прибыли отражает общую прибыль до вычета процентов и налогов.

Маржа чистой прибыли

Маржа чистой прибыли рассчитывает чистую прибыль компании после учета всех расходов, включая проценты и налоги. Рассчитайте маржу чистой прибыли по следующей формуле:

Рассчитайте маржу чистой прибыли по следующей формуле:

(Чистая прибыль / Выручка от продаж) x 100 = Маржа чистой прибыли

Финансовые отделы могут увеличить размер чистой прибыли, сократив расходы или увеличив доходы.

Маржа на пользователя

Маржа на пользователя рассчитывает прибыль компании на одного клиента. Этот показатель полезен для организаций, которые следуют бизнес-модели на основе подписчиков, но может также подходить для других моделей продаж. Чтобы определить маржу на пользователя, примените следующую формулу:

((Общий доход — Операционные расходы) / Пользователи за период) = Маржа на пользователя

Финансовые группы могут дополнительно проанализировать маржу на пользователя, разделив месяцы, включенные в финансовые отчеты.

ROA

Рентабельность активов (ROA) — это простой показатель прибыльности, который оценивает доход организации по отношению к ее совокупным активам. ROA помогает определить, насколько эффективно компания использует имеющиеся активы для получения прибыли. Приведенная ниже формула рассчитывает ваш ROA:

ROA помогает определить, насколько эффективно компания использует имеющиеся активы для получения прибыли. Приведенная ниже формула рассчитывает ваш ROA:

(чистая прибыль / общие активы) x 100 = ROA

Как правило, чем выше ROA, тем лучше.

Как выполнить анализ результатов за пять шагов

Мы будем использовать формулы, представленные в предыдущем разделе, для этого примера анализа результатов.

Шаг №1. Соберите финансовые отчеты

Чтобы рассчитать соответствующие показатели для анализа прибыльности, вам потребуются отчет о прибылях и убытках (P&L) и балансовый отчет для вашей собственной компании и конкурента за тот же период. Ниже приведены примерные финансовые данные двух гипотетических компаний за год:

Шаг №2. Рассчитайте показатели прибыльности для каждой компании

Используя финансовые данные, данные на первом этапе, мы проведем анализ прибыльности для обеих компаний.

Маржа валовой прибыли

Компания A:

((1 миллион долларов США общей выручки — 800 000 долларов себестоимости) / (1 миллион долларов США общей выручки)) x 100 = 20% валовой прибыли

Компания B: 901 22 ((1,25 млн долларов США общей выручки — 950 тыс. долларов США себестоимости) / (1,25 млн долларов США общей выручки)) x 100 = 24% маржи валовой прибыли

Маржа операционной прибыли

Компания A:

(100 тыс. долл. операционной прибыли / 1 млн долл. общего объема продаж) x 100 = 10% маржи операционной прибыли

Компания B: 900 03

(операционная прибыль $200 тыс. / 1,25 млн долл. США общего объема продаж) x 100 = 16% рентабельности операционной прибыли

Норма чистой прибыли

Компания Б:

(100 000 долларов чистой прибыли / 1,25 млн долларов США дохода от продаж) x 100 = 8 % маржи чистой прибыли К пользователей за период) = 10 долларов маржи на пользователя

Компания B:

((1,25 млн долларов общего дохода — 1,05 млн долларов общих расходов) / 12 тыс. пользователей за период) = 16,67 долларов маржи на пользователя

пользователей за период) = 16,67 долларов маржи на пользователя

Компания А:

(чистая прибыль в размере 50 000 долл. США / совокупные активы в размере 500 000 долл. США) x 100 = 10 % рентабельности активов

активы

Шаг №3. Сравните результаты

Затем подготовьте электронную таблицу с подробным описанием результатов анализа прибыльности:

В этом примере результаты показывают, что компания Б имеет лучшую прибыльность по всем параметрам.

900:30 Шаг №4. Определите причины различийВам необходимо определить причины различий в прибыльности обеих компаний. Используя каждое измерение, рассмотрите основные факторы, чтобы определить, почему компания B работает лучше, чем компания A.

Например, валовая прибыль компании B превосходит прибыль компании A. Выручка компании Б выше, но ее себестоимость в процентах от выручки меньше, чем у компании А. Похоже, что компания Б нашла более дешевый способ производства продукции, чем компания А.

Похоже, что компания Б нашла более дешевый способ производства продукции, чем компания А.

Финансовые отчеты обеих компаний показывают одинаковые операционные расходы, даже несмотря на то, что компания B получила больший доход и имеет большую базу пользователей. В этом случае компания А должна подробно изучить свои операционные расходы, чтобы увидеть, не слишком ли много она тратит на накладные и административные расходы.

Шаг № 5. Примите меры

Завершение анализа прибыльности бесплодно, если руководство не вносит изменений. Результаты анализа прибыльности предоставляют команде FP&A возможность скорректировать операционную модель организации для повышения будущих доходов.

О чем не говорит анализ прибыльности

Анализ прибыльности не идеален. Они учитывают только прошлую информацию, которая быстро устаревает по мере роста компании.

Некоторые компании используют иную практику финансовой отчетности, чем другие. Эти различия могут привести к проблемам при сравнении показателей прибыльности между различными организациями или юрисдикциями.

Эти различия могут привести к проблемам при сравнении показателей прибыльности между различными организациями или юрисдикциями.

Анализ рентабельности также не учитывает риск. Иногда компании берут на себя значительный риск, который вряд ли сразу окупится. В этом случае у организации может быть более высокий потенциал прибыли в последующие годы.

Что такое анализ прибыли и почему он важен?

Первоначально опубликовано: 17 августа 2021 г.

Последнее обновление: 31 января 2023 г.

Прибыль делает акционеров и заинтересованных лиц счастливыми и предоставляет вашей компании дополнительный капитал для роста. Чтобы спланировать эффективный курс действий по увеличению прибыли, основанный на данных, анализ прибыльности имеет большое значение.

Содержание

Что такое анализ результатов?

Анализ прибыльности выходит за рамки конечной чистой прибыли для более подробного понимания способности организации генерировать доход, включая:

- Валовую и чистую прибыль

- Коэффициент возврата

- Коэффициенты маржи

- Доходность активов, вложенный капитал и собственный капитал

Более подробное рассмотрение этих вопросов поможет максимизировать прибыль за счет определения конкретных областей, которые можно улучшить. Ваш анализ поможет определить возможности расширения и рыночные тенденции, а также предоставит лицам, принимающим решения, информацию, необходимую им для выбора направления развития компании.

Ваш анализ поможет определить возможности расширения и рыночные тенденции, а также предоставит лицам, принимающим решения, информацию, необходимую им для выбора направления развития компании.

Целью этой записи блога является обсуждение определения анализа прибыльности и, в частности, деталей анализа прибыльности клиента, который отличается от анализа прибыльности линейки продуктов. В клиентской версии рассматриваются различные виды деятельности и расходы, связанные с обслуживанием конкретного клиента, а не прибыль в расчете на продукт. Он также предоставляет вам сегментированное представление о вкладе ваших клиентов в прибыль вашей организации.

Почему важен анализ прибыльности?Благодаря анализу прибыльности вы получите представление о том, как распределяется чистая прибыль. Различные факторы влияют на показатель чистой прибыли, и понимание этих факторов дает представление о том, как работают определенные аспекты компании. Когда дело доходит до вашей прибыли, чистая прибыль — не единственное важное число

Как анализировать прибыльность

Анализ коэффициента прибыльности подготавливает аналитиков и потенциальных инвесторов к тому, насколько хорошо работает компания — получение прибыли от выручки с учетом накладных расходов , балансы, акционерный капитал и так далее. Это помогает потенциальным инвесторам получить общее представление о том, насколько хорошо работает бизнес по сравнению с его конкурентами, и дает четкое представление о базовых финансах компании.

Это помогает потенциальным инвесторам получить общее представление о том, насколько хорошо работает бизнес по сравнению с его конкурентами, и дает четкое представление о базовых финансах компании.

Более конкретно, коэффициенты рентабельности измеряют и оценивают способность вашей организации получать доход (прибыль) по отношению к доходам и затратам за определенный период времени. Они помогают продемонстрировать, насколько хорошо компания использует свои активы для получения прибыли и ценности для акционеров. Чем выше коэффициент , тем прибыльнее компания и тем привлекательнее она становится для потенциальных инвесторов.

Показатели анализа коэффициента прибыльности

Анализ коэффициента прибыльности будет включать рассмотрение следующих показателей:

Коэффициенты маржи Коэффициенты маржи показывают, насколько эффективно компания превращает заработанные деньги в прибыль. Эта цифра позволяет потенциальным инвесторам узнать, насколько хорошо компания работала в течение определенного периода. Коэффициенты маржи могут быть дополнительно разбиты, в том числе:

Коэффициенты маржи могут быть дополнительно разбиты, в том числе:

- Маржа движения денежных средств

- EBITDA (прибыль до вычета процентов, налогов, износа и амортизации)

- Маржа валовой прибыли

- Маржа чистой прибыли

- NOPAT (чистая операционная прибыль после налогообложения)

- Коэффициент операционных расходов

- Маржа операционной прибыли

- Коэффициент накладных расходов

Валовая прибыль представляет собой стоимость всех денег, полученных от продажи продуктов, за вычетом затрат на производство этих продуктов. Сюда входят такие расходы, как офисные и административные расходы, а также материалы, транспорт и т. д.

маржа валовой прибыли — это показатель валовой прибыли, разделенный на общий доход от продажи их продукции и умноженный на 100. Этот процент представляет собой соотношение прибыли, которую вы получаете от своих продаж.

Конечно, постоянно высокая валовая прибыль приносит вам больше денег. Маржа валовой прибыли также важна для включения в ваш финансовый анализ. Если ваша маржа прибыли составляет менее 10%, это предупреждающий знак о том, что вам следует принять меры по сокращению затрат и совершенствованию процессов для повышения эффективности.

Маржа чистой прибылиВаша чистая прибыль , пожалуй, самый важный из всех показателей.

Проще говоря, это означает, сколько денег у вас осталось после всех расходов, включая налоги, проценты и операционные расходы.

Маржа чистой прибыли рассчитывается аналогично марже валовой прибыли. Чистая прибыль, деленная на общий доход, а затем умноженная на 100, представляет собой процент, который показывает, сколько денег вы сохраняете после всех затрат.

Метрика помогает выявить слабые места в бизнесе, которые помогают принимать более эффективные бизнес-решения, помогая повысить общую прибыль.

Коэффициент доходности показывает, насколько хорошо компания может приносить прибыль своим акционерам. Коэффициенты доходности можно разбить на дополнительные категории, включая:

- Денежный доход от активов

- Рентабельность активов

- Возврат долга

- Рентабельность собственного капитала

- Рентабельность нераспределенной прибыли

- Доход на вложенный капитал

- Рентабельность выручки

- Доход с поправкой на риск

- Рентабельность используемого капитала

Эти показатели сообщают компании, насколько эффективно она использует ресурсы, находящиеся в ее распоряжении. Рентабельность активов (ROA) — это доход, полученный компанией от стоимости активов, принадлежащих компании.

Доходы на вложенный капитал (ROCE) показывает, какой доход получает компания по сравнению с тем, сколько денег используется для ведения бизнеса. Чем выше этот показатель, тем эффективнее работает компания. Низкий коэффициент означает, что компании необходимо заняться повышением эффективности, чтобы сохранить бизнес здоровым.

Чем выше этот показатель, тем эффективнее работает компания. Низкий коэффициент означает, что компании необходимо заняться повышением эффективности, чтобы сохранить бизнес здоровым.

Метрика Рентабельность собственного капитала показывает, насколько акционеры ожидают получить доход от своих инвестиций. Таким образом, цель состоит в том, чтобы сохранить этот показатель на высоком уровне и стимулировать дальнейшие инвестиции.

За каждой цифрой чистой прибыли стоит множество показателей, которые помогут лучше понять и принять решение. Анализ рентабельности предоставляет детали, необходимые для полного понимания способности организации приносить доход. Он показывает , насколько хорошо компания работает «под капотом », и помогает определить, где у компании все хорошо, а где существуют пробелы. После выявления проблемных областей высшее руководство принимает решения, касающиеся бизнес-операций, чтобы помочь сохранить здоровье компании.

Анализ также важен для потенциальных акционеров, которые будут искать здоровые предприятия для инвестиций. Надежный анализ рентабельности стимулирует дальнейшие инвестиции, помогает увеличить капитал и поддерживает эффективность бизнеса на высоком уровне.

Основные выводы

Рассмотрите следующие основные выводы перед проведением собственного анализа прибыльности:

- Анализ прибыльности клиента отличается от анализа прибыльности продукта. Он рассматривает различные действия и расходы, понесенные при обслуживании конкретного клиента, и дает сегментированное представление о том, кто и какой вклад вносит в прибыль вашей организации.

- Анализ коэффициента прибыльности готовит аналитиков и потенциальных инвесторов к тому, насколько хорошо компания работает по сравнению с конкурентами.

- Коэффициенты прибыльности измеряют и оценивают способность вашей организации генерировать доход (прибыль) по отношению к выручке и затратам за определенный период времени.