КРЕДИТ ДЛЯ БИЗНЕСА В США

Программы финансовой поддержки бизнеса в США

В США существует достаточно много стратегий и программ развития для разного вида бизнеса.

В каких случаях у США можно получить кредит для бизнеса?

В общем, кредиты для малого бизнеса помогают предприятиям получить деньги, необходимые для работы и развития. Однако существует несколько типов кредитов для малого бизнеса, и важно найти лучший вариант для ваших потребностей.

Кредиты SBA

Займы SBA – это займы для малого бизнеса, гарантированные Управлением малого бизнеса, включая программы SBA 7(a), 504, CAPLines, Export, Microloan и программы займов на случай бедствия. Эти ссуды обычно варьируются от 30 000 до 5 миллионов долларов США с низкими процентными ставками и продленными сроками погашения — до 25 лет. Тем не менее, квалификационные требования более требовательны, чем для других займов, не обеспеченных правительством, и процесс подачи заявки обычно занимает больше времени.

Распространенные типы кредитов SBA включают в себя:

Кредиты SBA 7(a). С максимальной суммой кредита до 5 миллионов долларов США кредитная программа SBA 7(a) является основным предложением SBA. Кредиты обычно используются для покупки недвижимости, но также могут использоваться для оборотного капитала, рефинансирования долга и приобретения материалов для бизнеса. Текущие процентные ставки по состоянию на 7 октября для кредита SBA 7(a) колеблются от 5,5% до 11,25%.

Кредиты SBA 504. Кредиты SBA 504, доступные до 5 миллионов долларов США, должны быть использованы для основных основных средств, таких как существующие здания или земля, новые объекты и долгосрочные машины и оборудование. Таким образом, кредиты 504 не могут быть использованы для оборотного капитала, запасов или других обычных коммерческих целей. Ставки по кредитам SBA 504 ниже ставок, установленных программой 7(a), и колеблются приблизительно от 2,81% до 4%.

Микрозаймы SBA. Микрозаймы SBA предоставляются до 50 000 долларов США и предназначены для того, чтобы помочь малому бизнесу начать или развиваться. Это может включать в себя использование средств для оборотного капитала, инвентаря, машин, оборудования и других приспособлений и материалов, необходимых для ведения бизнеса. Ставки обычно колеблются от 8 до 13%, но это зависит от кредитора.

Микрозаймы SBA предоставляются до 50 000 долларов США и предназначены для того, чтобы помочь малому бизнесу начать или развиваться. Это может включать в себя использование средств для оборотного капитала, инвентаря, машин, оборудования и других приспособлений и материалов, необходимых для ведения бизнеса. Ставки обычно колеблются от 8 до 13%, но это зависит от кредитора.

Срочные кредиты

Срочные кредиты – это традиционная форма финансирования, возвращаемая в течение установленного периода времени. В общем, краткосрочные кредиты колеблются от трех до 18 месяцев, тогда как долгосрочные бизнес-кредиты могут быть продлены на срок до 10 лет. Хотя некоторые срочные ссуды предназначены для определенных целей, таких как финансирование оборудования или инвентаря, срочные кредиты традиционно можно использовать для финансирования большинства крупных бизнес-покупок. Срочные кредиты для бизнеса обычно доступны примерно до 500 000 долларов США, а годовые процентные ставки (APR) начинаются примерно с 9%.

Кредитные линии

В отличие от срочного займа, выплачиваемого единовременно, бизнес-кредитная линия – это установленная сумма денег, к которой владелец бизнеса может получить доступ на основе обновления. Это означает, что заемщик может брать средства за счет кредитной линии в течение установленного периода времени, обычно до пяти лет. Если заемщик досрочно погасит часть кредитной линии, он снова получит доступ к ней до окончания периода розыгрыша.

По окончании периода розыгрыша заемщик вступает в период погашения и больше не может получить доступ к возобновляемым средствам. Вместо того, чтобы платить проценты на всю сумму, как в случае срочного займа, владелец бизнеса, получающий доступ к кредитной линии, получает проценты только за то, что он фактически использует.

Кредитные линии являются хорошим выбором для компаний, которые хотят получать доступ к наличным деньгам по мере необходимости для таких вещей, как непредвиденные расходы и другие проблемы с денежным потоком. Лимиты заимствований обычно колеблются от 2000 до 250 000 долларов США с годовой процентной ставкой от 10 до 99%.

Лимиты заимствований обычно колеблются от 2000 до 250 000 долларов США с годовой процентной ставкой от 10 до 99%.

Финансирование оборудования – это форма ссуды для малого бизнеса, которая помогает предприятиям приобрести оборудование и машины, необходимые для начала и поддержки деятельности. Это гибкое финансирование, как правило, можно использовать для чего угодно: от офисной мебели и электроники до производственного оборудования.

Кредиты на оборудование обеспечиваются приобретаемыми предметами, поэтому размер займа зависит от стоимости оборудования и размера первоначального взноса. Однако лучшие компании по финансированию оборудования предлагают условия и ограничения до 25 лет и 1 миллион долларов или больше.

Процентные ставки на финансирование оборудования могут быть ниже доступных с помощью других видов финансирования и обычно колеблются от 8% до 30%. Как и в других кредитах для малого бизнеса, ставки зависят от кредитоспособности кредитора и заемщика.

Какие документы нужны для получения кредита для бизнеса в США?

Чтобы иметь право на кредит для бизнеса, вам необходимо предоставить следующие документы:

Список документов может отличаться в зависимости от банка или программы, гранта на который вы подаете, но среди основных документов, такие:

- деловая документация (учредительные документы, устав, решение о создании, выписки из реестров)

- название компании, официально зарегистрированный адрес и налоговый номер

- информация о месте создания юридического лица – страна, город

- дата создания такого юридического лица

- номер социального страхования

- информация о владельцах (паспорта, места регистрации)

Какие кредиты могут предоставляться?

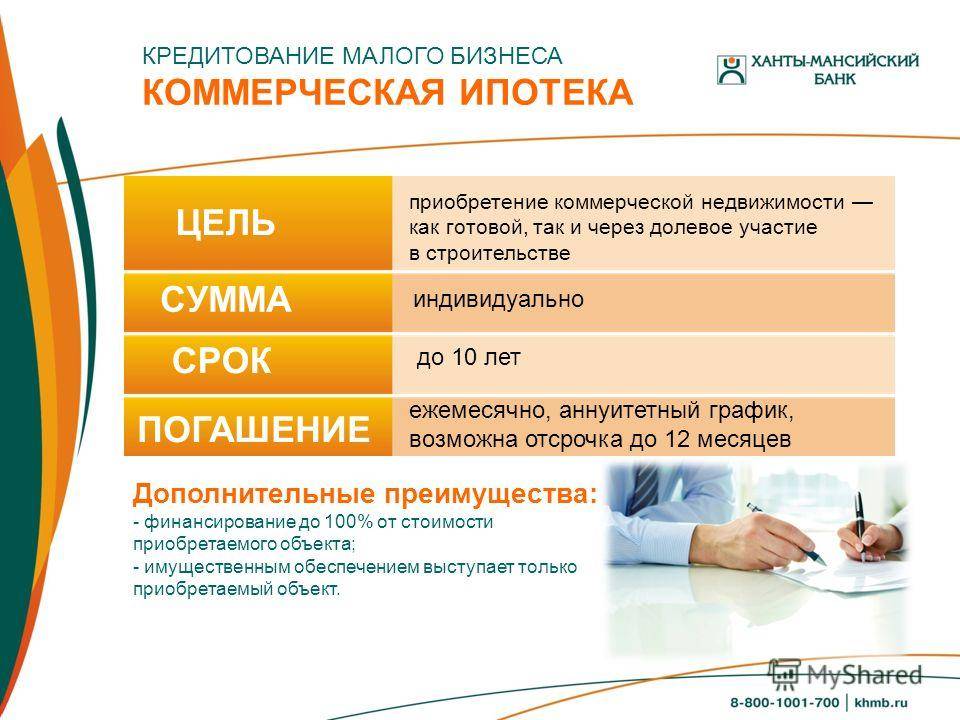

Кредит на коммерческую недвижимость – возможность купить недвижимость для ведения бизнеса, предоставляется сроком до 10 лет (с условием выплаты), или до 15 (с полной амортизацией).

Процентная ставная – 5,25%

Сумма – от 25 000 долларов США

Требования – минимум 2 года в бизнесе, а также годовой доход не менее 250 000 долларов США

Кредиты на оборудование для осуществления предпринимательской деятельности – выдается на покупку инструментов и оборудования, необходимого для работы. Данный кредит предоставляется на срок до 5 лет – под залог бизнес активов.

Данный кредит предоставляется на срок до 5 лет – под залог бизнес активов.

Процентная ставка – 6,25%

Сумма – от 25 000 долларов США

Требования- минимум 2 года в бизнесе, а также годовой доход не менее 250 000 долларов США

Обеспеченная бизнес-кредитная линия – поддержите текущие операционные расходы с помощью кредитной линии, как обычно, обеспеченная общим залогом ваших активов или депозитным сертификатом. Условия займа: возобновляемая с ежегодным возобновлением

Процентная ставка – 5,25%

Сумма – от 25 000 долларов США

Требование – минимум 2 года в бизнесе, а также годовой доход не менее 250 000 долларов США

Наши услуги стоят от 200 евро за консультацию и последующую поддержку.

Кредиты для молодежи | maib

Кредиты для молодежи | maib Сумма1,5 млн леев

Сниженные фиксированныеставки

Вновь созданные предприятиявключительно

запроси предложение проверить лимит

описание

условия

Запроси кредит если тебе от 18-ти до 35-ти лет и ты учредитель владеющим 75% предприятия, включая вновь созданные предприятия.

тарифы

документы

онлайн-заявка на кредит

заполните поля ниже

онлайн-заявка на кредит

introdu codul OTP primit la numărul de telefon +373

фискальный код*

название компании*

имя / фамилия администратора*

IDNP администратора*

мобильный телефон администратора*

сумма*

сумма*

сумма*

MDLEURUSDвалюта

Programul de stimulare a investițiilor 373NiciunulNu cunoscProgramul de finantare

цель кредита

инвестиции в бизнес

финансирование оборотного капитала

выбрать период

60

luniот 6 месяцев

120 месяцев

выбрать период

36

lunide la 3 luni

la 60 luni

я, как администратор, выступаю поручителем по кредиту

я ознакомлен и согласен с Политикой безопасности и Условиями подачи и рассмотрения онлайн-заявки на кредит.

мы гарантируем сохранность и безопасность твоих данных

OTP код*поздравляем!

ваш запрос успешно отправлен и будет обрабатываться с понедельника по пятницу, с 9:00 до 17:00.

если вы подали заявку в нерабочее время, в выходной или праздничный день, мы свяжемся с вами на следующий рабочий день.

Внимаете!

В течение 24 часов можно подать только одну заявку.Acest site folosește cookies. Prin continuarea navigării, îți exprimi acordul asupra folosirii cookie-urilor.

Ok- частным лицам

- для бизнеса

контактный телефон*

фискальный код*

цитируемый текст:поздравляем!

сообщение было успешно отправлено!

спасибо, что помогаете нам стать лучше

8 лучших бизнес-кредитов для стартапов 2023 года

Бизнес-кредиты для стартапов помогают новым предприятиям встать на ноги. Лучшие из них позволяют стартапам получить доступ к средствам без необходимости прохождения традиционного длительного процесса подачи заявки на получение кредита. С некоторыми кредиторами владельцы бизнеса также могут воспользоваться кредитными картами для бизнеса, кредитными линиями для бизнеса и даже грантами. Предприниматели могут использовать заемные средства для выплаты заработной платы, инвентаря, оборудования, страховки, коммунальных услуг и многого другого.

Лучшие из них позволяют стартапам получить доступ к средствам без необходимости прохождения традиционного длительного процесса подачи заявки на получение кредита. С некоторыми кредиторами владельцы бизнеса также могут воспользоваться кредитными картами для бизнеса, кредитными линиями для бизнеса и даже грантами. Предприниматели могут использовать заемные средства для выплаты заработной платы, инвентаря, оборудования, страховки, коммунальных услуг и многого другого.

Когда вы начинаете свою компанию, выбор правильного бизнес-кредита может означать разницу между гладким плаванием и головной болью каждый раз, когда вам нужны деньги. Мы проанализировали некоторые из лучших компаний по кредитованию стартапов, чтобы помочь вам определить, какая из них подходит именно вам.

Наши лучшие кредиты для стартапов

- OnDeck : Лучший вариант для более короткого времени обработки

- Business Blueprint : Лучший вариант для долгосрочного кредита

- Fundbox : Лучший для настоящих стартапов

- Fora Financial : Лучше всего для гибких расходов

- Bluevine : Лучше всего для низких процентных ставок

- Finance Factory : Лучше всего для минимальных требований

- Lendio : Лучшее предложение для больших сумм кредита

- Triton Capital : Лучшее решение для покупки оборудования

Лучшие обзоры кредитов для стартапов

Почему мы выбрали его

компания имеет отлаженную , простой процесс андеррайтинга. В некоторых случаях вы можете получить доступ к срочным кредитам на сумму до 100 000 долларов США в день подачи заявки. Если вы выберете кредитную линию, вы можете получить доступ к суммам от 1000 до 10 000 долларов США в тот же день. В среднем кредит одобряют за 2-3 дня.

В некоторых случаях вы можете получить доступ к срочным кредитам на сумму до 100 000 долларов США в день подачи заявки. Если вы выберете кредитную линию, вы можете получить доступ к суммам от 1000 до 10 000 долларов США в тот же день. В среднем кредит одобряют за 2-3 дня.

- Быстрый доступ к наличным

- Минимальная документация, необходимая для подачи заявления

- Кредиты лицам с низким кредитным рейтингом

- Ежедневные или еженедельные выплаты

- Недоступно в некоторых штатах или во всех отраслях

- Более высокие процентные ставки

OnDeck предоставляет кредиты на сумму от 5 000 до 250 000 долларов США. Ваш бизнес должен приносить более 100 000 долларов в год, чтобы претендовать на получение кредита для стартапа. Кредитные линии варьируются в размере от 6000 до 100 000 долларов США.

OnDeck также имеет гибкие квалификационные требования, что делает его хорошим вариантом для владельцев бизнеса с более низким кредитным рейтингом. Вы можете занимать деньги даже с кредитным рейтингом всего 625.

Для бизнес-кредита для нового бизнеса вы должны заплатить комиссионные за выдачу кредита в размере от нуля до четырех процентов от общей суммы кредита авансом. Срок погашения установлен до 24 месяцев. Выплаты производятся ежедневно или еженедельно.

Для бизнес-кредитной линии OnDeck взимается плата за обслуживание в размере 20 долларов США, но если вы снимаете 5000 долларов США или более в течение одной недели после открытия кредита, OnDeck отказывается от этой платы. Никаких штрафов за досрочное погашение или сборов за розыгрыш нет. Проверьте свой кредитный договор на предмет возвращенных или просроченных комиссий. Условия погашения сбрасываются каждый раз, когда вы рисуете, и длятся до 12 месяцев. Выплаты производятся еженедельно.

Чтобы претендовать на стартовую ссуду OnDeck, вы должны иметь бизнес, основанный на один год или более.

OnDeck не предоставляет кредиты для некоторых отраслей промышленности и недоступен для предприятий в Южной Дакоте, Северной Дакоте или Неваде.

| Сумма кредита | Минимальный кредитный рейтинг | Условия кредита | 9 0083 Время обработки |

| От 5 000 до 250 000 долларов США для кредитов От 6 000 до 100 000 долларов США для кредитных линий | 625 | От 12 до 24 месяцев | Всего за один день |

Почему мы выбрали

Business Blueprint — это бизнес кредитный продукт, продаваемый American Express. Компания предлагает множество вариантов сроков на выбор, прозрачный график оплаты и мягкий процесс подачи заявок. American Express является материнской компанией, поэтому вы можете управлять своими кредитами для малого бизнеса и личными счетами с одной платформы. Кредитные линии Business Blueprint идеально подходят для тех, кто знает, что не сможет быстро погасить их.

- Возможность возврата в течение 24 часов

- Высокие лимиты кредитных линий

- Без документации, ежемесячное обслуживание, ежегодные сборы или сборы за открытие

- Другие варианты сроков погашения

- Требуется личная гарантия

- Каждый розыгрыш считается отдельным кредитом в рассрочку

- Никаких бизнес-кредитов, только кредитные линии

Business Blueprint предлагает кредитную линию на сумму до 250 000 долларов США, хотя компания рассматривает предприятия индивидуально, прежде чем принять решение об окончательных условиях. Поскольку каждый бизнес уникален и имеет разные модели доходов и денежных потоков, вам не гарантируется, что вы получите одобрение на такую большую сумму.

Business Blueprint предлагает несколько вариантов погашения.

Владельцы бизнеса должны быть старше 18 лет, и ваш бизнес должен иметь установленный доход не менее одного года для получения финансирования. Business Blueprint требует минимального кредитного рейтинга 640 и ежемесячного дохода от бизнеса не менее 3000 долларов.

Кандидаты должны иметь расчетный счет Business Blueprint. Business Blueprint предлагает панель инструментов, которая позволяет вам одновременно управлять своей кредитной линией, кредитными картами и бизнес-счетами. Наличие всей этой информации в одном месте имеет много преимуществ, в том числе более простое управление денежными потоками.

| Сумма кредита | Минимальный кредитный рейтинг | Условия кредита | 90 083 Время обработки |

| До 250 000 долларов США | 640 | 6, 12 или 18 месяцев | 1 до 3 рабочих дней |

Почему мы выбрали его

Мы включили Fundbox в наш обзор, потому что квалификация более доступна, чем у аналогичных кредиторов. Fundbox работает на базе искусственного интеллекта, что упрощает процесс подачи заявок, финансирования и квалификации. В то время как многие кредиторы требуют, чтобы вы открыли свой бизнес как минимум на один год, у Fundbox есть требование только на шесть месяцев. Fundbox также предлагает гибкие условия погашения, отсутствие штрафа за досрочное погашение, доступность на следующий день и возможность доступа к вашему оборотному капиталу через Stripe, платформу обработки платежей, которую вы можете использовать для отправки выплат, приема платежей и иного управления бизнес-вопросами в Интернете.

Fundbox работает на базе искусственного интеллекта, что упрощает процесс подачи заявок, финансирования и квалификации. В то время как многие кредиторы требуют, чтобы вы открыли свой бизнес как минимум на один год, у Fundbox есть требование только на шесть месяцев. Fundbox также предлагает гибкие условия погашения, отсутствие штрафа за досрочное погашение, доступность на следующий день и возможность доступа к вашему оборотному капиталу через Stripe, платформу обработки платежей, которую вы можете использовать для отправки выплат, приема платежей и иного управления бизнес-вопросами в Интернете.

- Подайте заявку, если вы занимаетесь бизнесом всего шесть месяцев.

- Решение принято в течение трех минут

- Низкий минимальный кредитный рейтинг

- Финансирование на следующий день

- Меньшие суммы кредита

- Предлагает только краткосрочные планы погашения

С помощью Fundbox вы можете занять от 1000 до 150 000 долларов США по возобновляемой кредитной линии. Сроки погашения кредита у Fundbox намного короче, чем у других кредиторов. Срок погашения составляет 12 или 24 недели.

Сроки погашения кредита у Fundbox намного короче, чем у других кредиторов. Срок погашения составляет 12 или 24 недели.

За прошедшие годы Fundbox предоставил малому бизнесу кредит на сумму более 3 миллиардов долларов. Подача заявки не влияет на ваш кредитный рейтинг, и вам нужно только кредитный рейтинг 600, чтобы претендовать.

| Сумма кредита | Минимальный кредитный рейтинг | Условия кредита | 9 0083 Время обработки |

| от 1000 до 150 000 долларов | 600 | от 12 до 24 недель | 24 часа |

Почему мы выбрали его

Fora Financial предлагает простой процесс подачи заявки, быстрое одобрение и быстрое финансирование. Компания имеет рейтинг A+ от Better Business Bureau, финансирует более 35 000 компаний и предоставила кредиты для стартапов на сумму более 3 миллиардов долларов. Они не предъявляют никаких требований к тому, как вы используете средства, и позволяют вам тратить деньги, когда они вам нужны.

- Обеспечение не требуется

- Низкий минимальный кредитный рейтинг, необходимый для одобрения

- Скидки на предоплату

- Большой диапазон суммы кредита

- Требования к высоким доходам

- Плата за банковский перевод и отправку

Гибкие условия кредита, нулевая комиссия за подачу заявки и быстрое время обработки делают Fora идеальным вариантом для владельцев бизнеса, которые беспокоятся о повседневном финансировании. Fora уделяет особое внимание отношениям с клиентами, и заемщики имеют доступ к кредитному специалисту. Fora не имеет ограничений по использованию и платы за подачу заявки. Как только вы погасите 60% первоначального кредита, Fora позволит вам увеличить сумму кредита без залога. Компания требует минимальный кредитный рейтинг 600 для получения кредита или кредитной линии, а сроки варьируются от шести до 16 месяцев. Однако, как правило, компания работает с предприятиями, валовые продажи которых превышают 12 000 долларов в месяц. Это крепкий орешек для многих стартапов.

Однако, как правило, компания работает с предприятиями, валовые продажи которых превышают 12 000 долларов в месяц. Это крепкий орешек для многих стартапов.

После подачи заявки утверждение занимает от четырех до 24 часов. Вы получаете средства в течение одного-трех рабочих дней после официального одобрения.

Fora выполняет проверку кредитоспособности только при подаче заявления. Полная проверка не проводится до тех пор, пока не будет одобрена ссуда, поэтому ваш кредит не пострадает, если вы не будете одобрены.

| Сумма кредита | Минимальный кредитный рейтинг | Условия кредита | Время обработки |

| от 5000 до 1,4 млн долларов | 600 | от 6 до 16 месяцев | 3 рабочих дня |

Почему мы выбрали его

Bluevine управляет более чем 216 000 кредитов для малого бизнеса на общую сумму более 10 миллиардов долларов. Вы можете претендовать на справедливую кредитную историю, и при получении кредита в компании нет комиссий за закрытие.

Вы можете претендовать на справедливую кредитную историю, и при получении кредита в компании нет комиссий за закрытие.

- Низкие процентные ставки доступны для наиболее квалифицированных заемщиков

- Быстрое одобрение

- Никаких сборов за расторжение договора или долгосрочных контрактов

- Более строгие требования к одобрению

- Плата за финансирование в тот же день

Для получения разрешения вы должны работать в соответствующем штате. Для предприятий, созданных более 24 месяцев, Bluevine предлагает процентные ставки всего 6,2%. (Ставка по стартовому кредиту может достигать 28%.) Средства доступны почти сразу, а ваш кредитный лимит меняется по мере роста вашего бизнеса.

Bluevine предлагает кредиты для стартапов на сумму от 5000 до 250 000 долларов. Вы должны иметь минимальный кредитный рейтинг 625, чтобы претендовать. Срок погашения кредита варьируется от шести до 12 месяцев с выплатами еженедельно или ежемесячно.

Срок погашения кредита варьируется от шести до 12 месяцев с выплатами еженедельно или ежемесячно.

Процесс подачи заявки прост и требует минимум документации. Если у вашего бизнеса хорошая репутация, ваш кредит может быть одобрен менее чем за 24 часа.

| Сумма кредита | Минимальный кредитный балл | Условия кредита | Время обработки |

| от 5000 до 250 000 долларов | 625 | 90 082 От 6 до 12 месяцевПополнение в тот же день (с комиссией) |

Почему мы выбрали этот вариант

Finance Factory — это рынок ссуд, помогающий пользователям находить кредитные линии, бизнес-кредитные карты и личные ссуды для деловых целей. Компания Finance Factory, основанная в 2011 году, имеет отличные отзывы и рейтинг A+ от Better Business Bureau.

- Минимальное время пребывания в бизнесе не ограничено

- Различные продукты финансирования

- Бесплатный отчет о диапазоне финансирования с приложением

- Более высокие процентные ставки по истечении срока действия начальной ставки

- Изменение сведений от кредитора к кредитору

- Более длительное время обработки

Финансовая фабрика Кредиты варьируются от 5000 до 1 миллиона долларов. Вы должны иметь минимальный кредитный рейтинг 600, хотя 700 предпочтительнее. Срок погашения составляет от двух до пяти лет. С Finance Factory важно помнить, что ваша процентная ставка может казаться низкой сразу, но у вас нет гарантии, что она останется низкой после окончания вводного периода.

Вы должны иметь минимальный кредитный рейтинг 600, хотя 700 предпочтительнее. Срок погашения составляет от двух до пяти лет. С Finance Factory важно помнить, что ваша процентная ставка может казаться низкой сразу, но у вас нет гарантии, что она останется низкой после окончания вводного периода.

Нет требований к времени работы или ежемесячному доходу, что делает Finance Factory идеальным выбором для совершенно нового бизнеса или бизнеса, который не имеет большого количества ликвидных активов или длинной истории доходов. Компания требует, чтобы у вашего бизнеса был минимальный баланс счета, чтобы вы могли покрывать свои ежемесячные платежи. В среднем кредиты Finance Factory становятся доступными через 7-10 рабочих дней.

| Сумма кредита | Минимальный кредитный рейтинг | Условия кредита | 90 083 Время обработки |

| От 5000 до 1 миллиона долларов | 600 | От 2 до 5 лет | От 7 до 10 рабочих дней |

Почему мы выбрали его

Lendio работает с более чем 75 кредиторами, предлагая различные варианты кредитования. Варианты включают коммерческую ипотеку, торговые авансы наличными, кредитные линии, кредиты SBA, бизнес-кредиты, финансирование оборудования, кредиты на приобретение бизнеса и факторинг счетов.

Варианты включают коммерческую ипотеку, торговые авансы наличными, кредитные линии, кредиты SBA, бизнес-кредиты, финансирование оборудования, кредиты на приобретение бизнеса и факторинг счетов.

- Одно приложение позволяет сравнивать множество кредиторов и продуктов

- Быстрое финансирование

- Очень низкий минимальный кредитный рейтинг, необходимый для подачи заявки

- Кредиты соответствуют кредитору, поэтому конкретные условия могут не применяться

- Заявки требуют большого количества документов

С Lendio вы заполняете одну заявку, а затем получаете предложения от кредиторов, которые наилучшим образом соответствуют вашим потребностям. Поскольку Lendio сопоставляет вас с кредитором, а не ссужает деньги вам напрямую, ваши варианты кредита шире, чем если бы вы работали с меньшим кредитором.

Кредиты Lendio варьируются от 500 до 5 миллионов долларов. Вы должны иметь кредитный рейтинг 560, чтобы претендовать на кредит или кредитную линию через одного из партнеров Lendio’a. Это чрезвычайно низкая планка, но помните, что заемщики с плохой кредитной историей платят гораздо более высокие процентные ставки. Срок погашения варьируется от 1 до 25 лет. Условия меняются в зависимости от кредита и кредитора. Если вы имеете право на бизнес-кредит, вы можете получить средства всего за 24 часа, в зависимости от вашего выбора кредитора.

Вы должны иметь кредитный рейтинг 560, чтобы претендовать на кредит или кредитную линию через одного из партнеров Lendio’a. Это чрезвычайно низкая планка, но помните, что заемщики с плохой кредитной историей платят гораздо более высокие процентные ставки. Срок погашения варьируется от 1 до 25 лет. Условия меняются в зависимости от кредита и кредитора. Если вы имеете право на бизнес-кредит, вы можете получить средства всего за 24 часа, в зависимости от вашего выбора кредитора.

С момента своего основания Lendio профинансировала более 300 000 кредитов на общую сумму более 12 миллиардов долларов. Компания поддерживает предпринимателей по всему миру через краудфандинговую платформу Kiva: за каждый доллар, который сотрудник Lendio пожертвует на краудфандинговую платформу Kiva, Lendio получит столько же.

Одним из основных преимуществ Lendio является возможность сравнивать предложения от нескольких кредиторов и выбирать тип займа или кредита, который соответствует вашему бизнесу. Эксперт по финансированию работает с вами, чтобы определить, какие продукты могут принести вам наибольшую пользу. Чтобы претендовать на получение кредита, вы должны иметь банковский счет и работать в Канаде или США. Вы должны быть в бизнесе более 12 месяцев и иметь средний валовой доход за шесть месяцев в размере 10 000 долларов США.

Эксперт по финансированию работает с вами, чтобы определить, какие продукты могут принести вам наибольшую пользу. Чтобы претендовать на получение кредита, вы должны иметь банковский счет и работать в Канаде или США. Вы должны быть в бизнесе более 12 месяцев и иметь средний валовой доход за шесть месяцев в размере 10 000 долларов США.

| Сумма кредита | Минимальный кредитный рейтинг | Условия кредита | 90 083 Время обработки |

| от 500 до 5 миллионов долларов | 560 | от 1 до 25 лет | 24 часа |

Почему мы выбрали его

Компания Triton Capital, основанная в 2008 году, разрабатывала свои продукты для малого и среднего бизнеса. Triton предлагает быстрое одобрение и время финансирования и работает с владельцами бизнеса, у которых есть кредитные рейтинги субстандартного кредитования. Triton обычно одобряет начинающие компании, которые не имеют большого опыта в бизнесе, но которым необходимо приобрести оборудование для начала работы.

- Минимальное время работы

- Быстрое одобрение и финансирование

- Большой диапазон суммы кредита

- Низкие процентные ставки не гарантируются

- Требуется личное поручительство или залог

- Высокие требования к доходам

Компания Triton существует уже более 15 лет и предоставила предприятиям финансирование на сумму более 1 миллиарда долларов. Компания работает как рынок кредиторов, а не как прямой кредитор. Он сопоставляет бизнес с лучшим кредитором на рынке для их конкретных потребностей, и компания помогла более чем 300 000 предприятий найти решения для финансирования и быстрый доступ к наличным деньгам.

Triton Capital предоставляет кредиты от 10 000 до 500 000 долларов. Вы должны иметь минимальный кредитный рейтинг 600, чтобы претендовать. Срок погашения варьируется от трех месяцев до семи лет.

Triton предлагает несколько вариантов кредитования, в том числе долгосрочные бизнес-кредиты, кредитные линии для бизнеса, выдачу наличных и кредиты на оборотный капитал. Компания одобрит или отклонит ваш кредит в течение трех часов. Процесс подачи заявки прост, и возможно финансирование в тот же день.

| Сумма кредита | Минимальный кредитный рейтинг | Условия кредита | Время обработки |

| от 10 000 до 500 000 долларов | 600 | от 3 месяцев до 7 лет | всего 3 года часов |

Получите капитал, необходимый для запуска вашего малого бизнеса

Когда дела пойдут плохо, OnDeck здесь, чтобы помочь вам остаться на плаву и двигаться вперед. Нажмите здесь, чтобы изучить варианты кредита сегодня.

Начало работыДругие компании, которые мы рассмотрели

Quickbridge

Компания Quickbridge, принадлежащая Национальному финансированию, была основана в 2011 году и предлагает ссуды и кредитные линии владельцам бизнеса с низким кредитным рейтингом. Quickbridge фокусирует свои услуги на здравоохранении, ресторанном бизнесе, недвижимости и грузоперевозках.

Quickbridge фокусирует свои услуги на здравоохранении, ресторанном бизнесе, недвижимости и грузоперевозках.

Сумма кредита достигает 500 000 долларов США и обычно финансируется в течение 24 часов. Quickbridge также предлагает скидку досрочного погашения и краткосрочные кредиты.

Почему он не попал в список: Quickbridge имеет более высокие затраты, меньшие суммы кредита на оборудование и высокие требования к ежегодному доходу. Это затрудняет квалификацию для стартапов, которые не были в бизнесе очень долго.

Kiva

Kiva — международная некоммерческая организация, основанная в Сан-Франциско в 2005 году. Компания ориентирована на предпринимателей по всему миру, у которых нет доступа к кредитам или традиционному финансированию. Kiva использует модель краудфандинга для предоставления беспроцентных кредитов для малого онлайн-бизнеса.

За прошедшие годы Kiva собрала более 1 миллиарда долларов, чтобы помочь более чем 2,5 миллионам человек. Для работы с Kiva не требуется проверка кредитоспособности, поэтому это хороший вариант, если у вашего бизнеса ограниченная или плохая кредитная история, но есть поддержка широких масс и высокая известность. Эти кредиты лучше всего подходят для небольших сумм и краткосрочных проектов, которые улучшают повседневную деятельность компании.

Эти кредиты лучше всего подходят для небольших сумм и краткосрочных проектов, которые улучшают повседневную деятельность компании.

Почему он не попал в список: Kiva больше работает как краудфандинговая платформа для предоставления финансирования предприятиям, чем как кредитный сервис. Хотя вы можете получать доноров, которые инвестируют в ваш бизнес, это может быть ненадежным способом финансирования чего-либо.

Достоверно

Достоверно одобряет кредиты тем, у кого кредитный рейтинг не ниже 550. Вместо того, чтобы полагаться исключительно на кредитный рейтинг, компания рассматривает такие данные, как банковские выписки, доходы и время в бизнесе для процесса подачи заявки. Кредиты могут быть профинансированы менее чем за 24 часа.

Credably — хороший вариант для тех, кто нуждается в краткосрочном финансировании и имеет высокий постоянный доход. Компания также предлагает скидку, если вы погасите свои кредиты раньше, чем первоначально установленные сроки.

Почему он не попал в список: Credably предъявляет высокие требования к годовому доходу, поэтому компании с дорогостоящим оборудованием, которое они окупают, или другие крупные первоначальные инвестиции могут не соответствовать требованиям. Многим стартапам сложно обеспечить ежемесячный или годовой доход.

Многим стартапам сложно обеспечить ежемесячный или годовой доход.

Корпоративный кредит Midwest

Корпоративный кредит Midwest идеально подходит, если ваш бизнес становится сильным в течение первых двух лет. Компания предлагает чрезвычайно низкие процентные ставки и большие суммы кредита без залога или личных гарантий.

Основанная в 2010 году компания инвестирует более 250 миллионов долларов в малый бизнес. Вы можете выбрать платеж только по процентам, но у вас должно быть два года основания бизнеса. Midwest Corporate Credit не сообщает о кредитах или платежах в кредитные бюро, поэтому это также ценный способ отделить ваши личные финансы от финансов вашего бизнеса.

Почему он не попал в список: Midwest Corporate Credit требует, чтобы предприниматели занимались бизнесом не менее двух лет, прежде чем одобрять кредиты. Это затрудняет получение финансирования для настоящих стартапов.

Руководство по кредитам для стартапов

Главное, что нужно знать перед выбором кредитов для стартапов

Прежде чем выбрать один из лучших бизнес-кредитов для стартапов или лучших банков для малого бизнеса, мы предлагаем вам ознакомиться со следующим:

- Если если вы не выплатите кредит, который требует личной гарантии или залога, вы потеряете все, что вы использовали для обеспечения кредита, например, транспортные средства, инвентарь или имущество.

- Некоторые кредиторы финансируют свои собственные кредиты, в то время как другие подбирают вам кредитора, и они не всегда могут гарантировать условия.

- Онлайн-кредиторы, подобные рассмотренным нами, финансируют быстрее и требуют меньше документации, чем традиционные банковские кредиты.

- Существует множество вариантов кредита на выбор, включая, помимо прочего, кредиты на пополнение оборотного капитала, традиционные срочные кредиты, кредитные линии для бизнеса, авансы наличными, факторинг счетов и кредиты на оборудование.

Вот список некоторых других популярных видов кредитов для стартапов:

- Микрокредиты : Подходит для тех, у кого шаткие финансы, они часто поступают от некоммерческих кредиторов или микрокредиторов, и частный кредитор устанавливает условия.

- Ссуды SBA : Разработанные федеральным правительством и более легкие для получения, чем ссуды для частного бизнеса, ссуды SBA поступают от некоммерческих общественных кредиторов и предъявляют строгие требования.

- Гранты : гранты, предоставляемые государственными учреждениями и частными фондами, на самом деле не являются кредитами, поскольку вам не нужно их возвращать. Недостатком грантов является то, что они конкурентоспособны и их может быть трудно получить.

Каковы средние ставки по кредитам для стартапов?

Процентные ставки варьируются в зависимости от условий погашения, суммы кредита, вашего кредитного профиля и кредитора. Средняя ставка по стартовому бизнес-кредиту колеблется от 10% до 28%.

Каковы требования для получения кредита на открытие бизнеса?

Чтобы получить кредит для стартапа, вам, как правило, нужен личный кредитный рейтинг, близкий к 600, некоторый регулярный документально подтвержденный доход и хорошее соотношение долга к активам. Некоторые кредиторы не имеют каких-либо рекомендаций по созданию бизнеса и предоставляют финансирование настоящим стартапам. В любом случае ежемесячный доход, установленное время и требования к кредитному рейтингу варьируются от кредитора к кредитору.

Как подать заявку на кредит для стартапа

Прежде чем подавать заявку на кредит для стартапа, важно улучшить свой кредитный рейтинг (как личный, так и деловой, если это возможно). Соберите документацию, такую как прогнозы расходов, бизнес-лицензии или регистрационную и банковскую информацию, которая потребуется, когда вы будете запрашивать одобрение кредита. Выберите кредитора, который предлагает продукты, которые соответствуют потребностям вашего бизнеса. Многие кредиторы позволяют вам подать заявку онлайн или по телефону, но вам нужно будет предоставить письменную документацию независимо от того, какой способ подачи заявки вы выберете.

Часто задаваемые вопросы о займах для стартапов

Могу ли я получить кредит для стартапа с плохой кредитной историей?

chevron-downchevron-up Бизнес-кредиты для начинающих доступны для тех, у кого низкий личный кредитный рейтинг. Они варьируются от 300 до 850, и большинству кредиторов требуется оценка 600 или выше.

Деловой кредит также ценен. Эти баллы варьируются от нуля до 100, и личный кредит может заменить бизнес-кредит, если вы недостаточно авторитетны, чтобы иметь его.

Сколько времени нужно, чтобы получить кредит для стартапа?

chevron-downchevron-upВ некоторых случаях кредиторы предлагают доступ к финансированию в течение того же дня. Другие требуют больше времени для утверждения и обработки. В лучшем случае ваш кредит не должен занимать более 10 рабочих дней.

Сколько денег я могу получить для стартового бизнес-кредита?

chevron-downchevron-upРазмер кредита, на который вы имеете право, зависит от кредитора, вашего дохода от бизнеса и вашего кредитного рейтинга. Некоторые кредиторы ограничивают сумму займа несколькими сотнями тысяч долларов, в то время как другие позволяют брать деньги в долг на миллионы.

Трудно ли получить кредит для стартапа?

chevron-downchevron-up Получение ссуды для стартапа может занять много времени, если вы работаете через традиционный кредитный союз или банк. С другой стороны, бизнес-кредиты онлайн могут предложить более простой процесс подачи заявки и быстрое финансирование. В некоторых случаях правила учреждения требуют, чтобы у вас был значительный бизнес-послужной список (от нескольких месяцев до пары лет), и вы должны показывать годовой или ежемесячный доход. Легкость, с которой вы получаете кредит для стартапа, варьируется, но онлайн-кредиты, как правило, получить проще.

С другой стороны, бизнес-кредиты онлайн могут предложить более простой процесс подачи заявки и быстрое финансирование. В некоторых случаях правила учреждения требуют, чтобы у вас был значительный бизнес-послужной список (от нескольких месяцев до пары лет), и вы должны показывать годовой или ежемесячный доход. Легкость, с которой вы получаете кредит для стартапа, варьируется, но онлайн-кредиты, как правило, получить проще.

Как мы нашли лучшие кредиты для стартапов

Чтобы оценить лучшие варианты кредитов для стартапов, мы рассмотрели следующие критерии:

Суммы кредита

Мы исследовали, сколько денег вы можете занять у разных кредиторов.

Минимальный кредитный рейтинг

Мы определили, какой кредитный рейтинг вам нужен, чтобы подать заявку на получение кредита от различных компаний.

Условия кредита

Мы оценили условия погашения на предмет гибкости и отдали предпочтение кредиторам, предложившим различные условия. Мы также искали компании, которые не применяли штрафы за досрочное погашение.

Время обработки

Мы изучили каждую компанию, чтобы узнать, как быстро вы получите доступ к кредиту, если вы соответствуете требованиям.

Краткое изложение лучших бизнес-кредитов для стартапов 2023 года

Потребности стартапов различаются, и выбранный вами кредитный продукт будет уникальным для вашего бизнеса. Не существует универсального типа кредита, поэтому важно определить, что для вас важнее всего: низкие процентные ставки, гибкие кредитные требования, длительные сроки погашения или быстрое финансирование.

Кредитная или ссудная линия для стартапов покрывает такие расходы, как начисление заработной платы, оборудование, выставление счетов и непредвиденные расходы. Подача заявки через банк может занять недели, в то время как онлайн-кредиты предлагают быстрый доступ к наличным деньгам. Прежде чем выбрать кредитную компанию или тип кредита, оцените свои самые важные потребности.

Стартовый кредит | Бизнес-кредит для нового бизнеса

Кредитование / SBA

Когда вы начинаете новое дело, обычно у вас в голове крутится миллион разных мыслей. У вас большие планы на ваш новый бизнес, и вы можете видеть то видение, которое хотите создать, но большинству новых компаний необходимо финансирование, чтобы сдвинуть дело с мертвой точки.

У вас большие планы на ваш новый бизнес, и вы можете видеть то видение, которое хотите создать, но большинству новых компаний необходимо финансирование, чтобы сдвинуть дело с мертвой точки.

Именно здесь стартовый кредит может воплотить ваши бизнес-цели в реальность. Стартовые кредиты предназначены специально для малого бизнеса, который только начинает свою деятельность, а стартовые кредиты — это бесценный способ предоставить ресурсы, необходимые для того, чтобы ваш бизнес был запущен в правильном направлении и мог расти.

СТАРТОВЫЕ КРЕДИТЫ В CALPRIVATE BANK

CalPrivate Bank предлагает ряд гибких пакетов стартовых кредитов для предпринимателей, начинающих новый бизнес. Эти стартовые кредиты позволяют вам достичь различных целей. Мы можем помочь вам наладить денежный поток с помощью кредитной линии, приобрести столь необходимое оборудование или коммерческую недвижимость для начала бизнеса или нанять команду, которая поможет воплотить ваши бизнес-мечты в реальность. Мы будем работать с владельцами бизнеса, чтобы найти наиболее выгодный стартовый кредит для их ситуации. Кредиты SBA также доступны клиентам, отвечающим определенным критериям.

Мы будем работать с владельцами бизнеса, чтобы найти наиболее выгодный стартовый кредит для их ситуации. Кредиты SBA также доступны клиентам, отвечающим определенным критериям.

ПРЕИМУЩЕСТВА ПОЛУЧЕНИЯ СТАРТОВОГО КРЕДИТА

Когда вы получите одобрение на получение стартового кредита через CalPrivate Bank в Беверли-Хиллз и прилегающих районах, вы можете рассчитывать на ряд различных преимуществ, в том числе:

- Разнообразие вариантов стартового кредита

- Гибкие условия погашения

- Низкие процентные ставки для многих стартовых бизнес-кредитов

- Способность реализовать свое видение бизнеса

- Возможность увеличить свой финансовый портфель

ПРИЧИНЫ ДЛЯ ПОДАЧИ ЗАЯВЛЕНИЯ НА КРЕДИТ ДЛЯ СТАРТА

Существует много разных причин, по которым новый бизнес будет искать кредит для стартапа в Коронадо или его окрестностях. С таким количеством вещей, которые должны собраться вместе, чтобы запустить ваш бизнес, вам может понадобиться кредит для запуска бизнеса по одной или нескольким из следующих причин:

- Капитал для покупки оборудования

- Средства на покупку мебели и сантехники

- Капитал на покупку коммерческой недвижимости

- Деньги для найма новых членов команды

- Движение денежных средств от повседневной деятельности

- Капитал для новых приобретений бизнеса

ПОЧЕМУ РАБОТАТЬ С НАМИ?

Когда вы обнаружите различия между CalPrivate Bank и другими кредиторами, вы поймете, почему так много новых компаний обращаются к нам за кредитами для стартапов в Ла-Хойя и близлежащих районах.