Кредит собственнику бизнеса без залога и поручителей «Микро-лайт» в АТБ

Микро-лайт

от 6 мес.

СРОК БИЗНЕСА

до 5 млн ₽

Без залога

до 5 лет

срок кредита

Подать заявкуБизнес ипотека

до 20 млн ₽

любые цели под залог недвижимости

до 10 лет

срок кредита

от 10%

Первоначальный взнос

Подать заявкуВыдача кредита собственнику бизнеса

Решение от 2-х дней по 3-м документам

Возможность досрочного погашения

Скидки при предоставлении поручительства или при положительной кредитной истории

Рассчитайте платеж по кредиту

Желаемая сумма кредита

Срок кредита

Выберите вид обеспечения по кредиту:

без обеспечения

залог иного имущества на всю сумму кредита

залог недвижимого имущества на всю сумму кредита

Ежемесячный платеж

25 092 ₽

оставить заявку

Расчет калькулятора является предварительным. Не является публичной офертой. Процентная ставка по кредиту определяется исходя из анализа кредитной истории и финансового состояния заемщика.

Не является публичной офертой. Процентная ставка по кредиту определяется исходя из анализа кредитной истории и финансового состояния заемщика.

Заявка на получение кредита

Блок служебной информации

Полезная информация

Памятка об электронных денежных средствах

(pdf, 84.52 КБ)

Памятка заемщика по потребительскому кредиту

(pdf, 113.2 КБ)

Документы

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) с 09.06.2023

(pdf, 1.92 МБ)

Перечень документов, предоставляемых Залогодателем при наличии обеспечения в виде залога

(pdf, 116.98 КБ)

Условия предоставления кредита

ТП «Микро-лайт». Информация об условиях предоставления использования и возврата потребительского кредита

(pdf, 479. 82 КБ)

82 КБ)

ТП «Микро-лайт Бизнес Ипотека». Информация об условиях предоставления использования и возврата потребительского кредита

(pdf, 447.35 КБ)

ТП «Микро-лайт Доверие». Информация об условиях предоставления использования и возврата потребительского кредита

(pdf, 311.88 КБ)

ТП «Микро-лайт Индивидуальный». Информация об условиях предоставления использования и возврата потребительского кредита

(pdf, 338.65 КБ)

Архив

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 09.06.2023

(pdf, 1.89 МБ)

(pdf, 1.81 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 09. 11.2022

11.2022

(pdf, 1.8 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 01.11.2022

(pdf, 1.94 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 09.10.2022

(pdf, 1.73 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 29.08.2022

(pdf, 1.67 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 26.08.2022

(pdf, 1.66 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 18.07.2022

(pdf, 1.5 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 18. 05.2022

05.2022

(pdf, 1.62 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 25.04..2022

(pdf, 2 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 12.04..2022

(pdf, 2.01 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 21.03..2022

(pdf, 1.95 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 13.03..2022

(pdf, 1.8 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 23.02..2022

(pdf, 1.44 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 08. 02..2022

02..2022

(pdf, 1.59 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 17.12..2021

(pdf, 868.42 КБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 27.09.2021

(pdf, 1.14 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 02.08.2021

(pdf, 864.67 КБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (АО) до 04 05 2021

(pdf, 1.15 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (ПАО) до 18 12 2020

(pdf, 1.18 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (ПАО) до 08 09 2020

(pdf, 1.

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (ПАО) до 03 07 2020

(pdf, 1.15 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (ПАО) с 29 10 2019 до 04 06 2020

(pdf, 1.09 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (ПАО) с 17 10 2018 до 29 10 2019

(pdf, 1.08 МБ)

Универсальный договор банковского обслуживания физических лиц «Азиатско-Тихоокеанский Банк» (ПАО) действует с 01.06.2016 г. по 31.08.2016

(pdf, 1.05 МБ)

Общие условия открытия физическими лицами вкладов и текущего банковского счета в «Азиатско-Тихоокеанский Банк» (ПАО) [ПРИЛОЖЕНИЕ № 1 к Договору (УДБО)]_действуют с 01.

(pdf, 1.05 МБ)

Общие условия потребительского кредитования в «Азиатско-Тихоокеанский Банк» (ПАО) [ПРИЛОЖЕНИЕ № 3 к Договору (УДБО)]_действуют с 02.06.2016 по 31.08.2016

(pdf, 1.05 МБ)

Общие условия потребительского кредитования в «Азиатско-Тихоокеанский Банк» (ПАО) действуют до 02.06.2016

(pdf, 328.07 КБ)

Универсальный договор банковского обслуживания действует до 01.06.2016

(pdf, 188.45 КБ)

675004, Россия, Амурская область, г. Благовещенск, ул. Амурская, д. 225

Кредит бизнеса: на развитие для малого бизнеса без залога и поручителей

Уважаемые клиенты!

Я понял и сегодня больше не показывать

- Кредит бизнесу

- Потребительский кредит

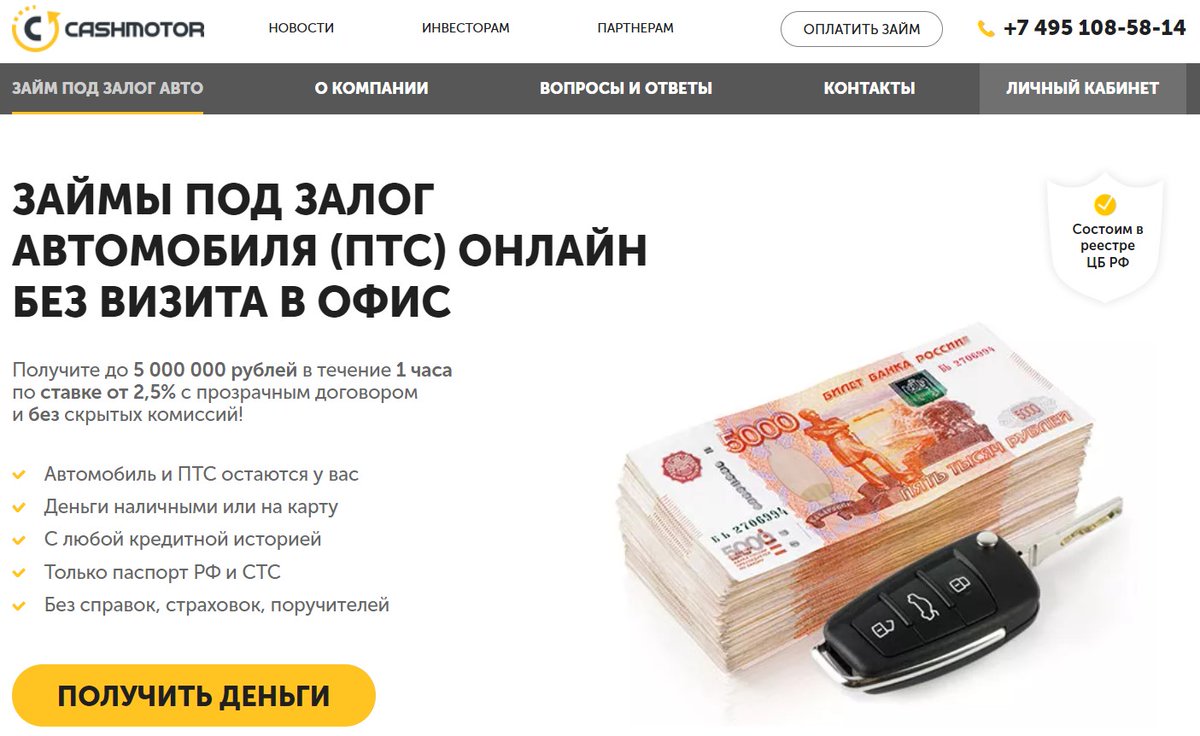

- Кредит под залог автомобиля

- Кредит под залог недвижимости

- Рефинансирование

- Ипотека

Сумма кредита

500.

000 — 300.000.000

000 — 300.000.000Срок кредита

до 15 лет

Процентная ставка

от 9.7% годовых

- Срок рассмотрения 1-2 дня

- Без залога и поручителей

- С отсрочкой платежа до 2 лет

- Гибкая система подтверждения доходов

- Минимальный пакет документов

Сумма кредита

500.000 — 30.000.000

Срок кредита

до 7 лет

Процентная ставка

от 9,7% годовых

- Срок рассмотрения 1-2 дня

- Без залога

- Без подтверждения цели кредитования

- Без комиссий за выдачу и сопровождение кредита

- Возможность получения кредита с нулевой отчетностью

- Минимальный пакет документов

Сумма кредита

500.

000 — 15.000.000

000 — 15.000.000Срок кредита

до 7 лет

Процентная ставка

от 9,7% годовых

- Срок рассмотрения 1-2 дня

- Без залога и поручителей

- Без подтверждения цели кредитования

- Без комиссий за выдачу и сопровождение кредита

- Возможность получения кредита с нулевой отчетностью

- Минимальный пакет документов

Наши преимущества

Быстро

Вы получите всю нужную сумму

в самые короткие срокиВыгодно

Вы получите кредит под самый

минимальный процентНадёжно

Вы ничего не теряете, т.к. мы нацелены

на результат и не требуем предоплатПрофессионально

Мы поможем собрать и правильно

подготовить пакет необходимых документовУдобно

Документы можно предоставлять по

электронной почте, что сэкономит Ваше времяИндивидуально

У Вас будет профессиональный менеджер,

доступный ежедневно с 10:00 до 22:00

Мы не берём предоплат — вы оплачивате наши услуги только после получения кредита.

Стоимость наших услуг составляют 2%-10% от суммы кредита.

Этапы работы с нами

1

Вы звоните нам с 10:00 до 22:00 без перерывов и выходных или отправляете онлайн заявку.

2

Мы по телефону обсуждаем с Вами все условия. Вы приезжаете к нам в офис или выбираете режим работы по e-mail.

3

Мы оформляем все необходимые документы и делаем Вам положительное решение по кредиту. Вы приезжаете и получаете деньги.

Рассчитать ежемесячный платеж

Сумма кредита:

500000 Р

100 000 Р

100 000 000 Р

Срок кредита:

10 лет

1 год

30 лет

Процентная

ставка:

Рассчитать

Компания ARTEGO Finance предлагает эффективные финансовые услуги. В частности, помощь малому бизнесу в получении срочных кредитов наличными.

Надежный партнер – это тот, кому вы можете доверить решение даже крайне сложных задач. Мы работаем в финансово-кредитной сфере достаточно давно, благодаря чему успели приобрести основательные знания в этой области, опыт реализации крупных проектов, прочные партнерские связи с крупными банками. Мы ценим свою репутацию и гордимся доверием клиентов. Именно поэтому к нам каждый день обращаются владельцы предприятий, заинтересованные в получении экспресс-кредитов для бизнеса наличными – на развитие, реализацию новых проектов или на другие цели.

Мы работаем в финансово-кредитной сфере достаточно давно, благодаря чему успели приобрести основательные знания в этой области, опыт реализации крупных проектов, прочные партнерские связи с крупными банками. Мы ценим свою репутацию и гордимся доверием клиентов. Именно поэтому к нам каждый день обращаются владельцы предприятий, заинтересованные в получении экспресс-кредитов для бизнеса наличными – на развитие, реализацию новых проектов или на другие цели.

Чтобы стать нашим клиентом и получить помощь в оформлении кредита, действуйте в три простых шага:

- Оставьте заявку на сайте или по телефону.

- Обсудите с менеджерами компании параметры совместной работы, необходимую сумму и срок кредитования.

- Поручите нам все хлопоты, связанные с оформлением бумаг и ведением переговоров с банком. И уже скоро – получите нужную сумму!

Задать вопросы и уточнить условия сотрудничества можно прямо сегодня – по телефону или через форму обратной связи на сайте.

Лучшие необеспеченные бизнес-кредиты в 2023 году

Бизнес-кредиты

Как LendingTree получает оплату?LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор: Обновлено: 28 декабря 2022 г.Примечание редакции: Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Необеспеченные бизнес-кредиты помогают предприятиям получить необходимые им средства без залога — актива, который кредитор может вернуть себе, если вы не выплатите кредит. Но это не значит, что вы свободны: заемщикам часто приходится подписывать личную гарантию.

Но это не значит, что вы свободны: заемщикам часто приходится подписывать личную гарантию.

Необеспеченные бизнес-кредиты могут не требовать залога, но они часто имеют более высокие процентные ставки и более короткие сроки погашения. Читайте дальше, чтобы узнать, подходят ли они для вашего бизнеса.

Лучшие необеспеченные бизнес-кредиты

В таблице ниже мы составили список некоторых из лучших необеспеченных бизнес-кредитов от онлайн-кредиторов.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

| OnDeck | Комбинезон | 250 000 $ 9 0044 | До 24 месяцев | 35,40% |

| Bluevine | Кредитная линия | 250 000 долларов США | От 6 до 12 месяцев | 6,20% на 26 недель |

| Fora Financial | Стартапы 900 44 | 1 500 000 долларов США | До 15 месяцев | Факторная ставка от 1,10 до 1,40 |

| Национальное финансирование | Расширение бизнеса | 400 000 долларов | От 4 до 24 месяцев | 1.11 Факторная ставка |

| Прогресс Капитал | Плохой кредит или его отсутствие | 100 000 долларов США | 12, 18 или 24 месяца | 40,00% годовых |

Узнайте больше о том, как мы выбирали.

OnDeck: Лучший в целом

Профи

Может получить средства в тот же день, когда вы завершаете кредит

Низкий требуемый минимальный кредитный рейтинг

9011 2 Минусы

Личная гарантия и общее удержание

Обязательно иметь годовой валовой доход не менее 100 000 долларов США

OnDeck является лучшим кредитором для необеспеченных бизнес-кредитов. Он предлагает кредиты от 5000 до 250 000 долларов США на срок до 24 месяцев. Кроме того, его снисходительный кредит и время в бизнес-требованиях делают этого кредитора особенно доступным вариантом. Однако OnDeck требует личной гарантии, и кредитор также налагает общее залоговое удержание на бизнес-активы.

Прочитайте наш обзор

Bluevine: Лучший для кредитной линии

Плюсы

Средства могут быть получены в течение нескольких часов после одобрения

Высокие максимальные кредитные линии

Минусы

Ежемесячный доход 40 000 долларов США

90 115 Не может быть расположен в Неваде, Северной Дакоте или Южной Дакоте

Кредитная линия является возобновляемым, гибким финансированием, которое может быть снято при необходимости. Вы платите проценты только за сумму займа, а затем можете снова взять кредит после того, как вернете причитающуюся сумму. Bluevine — отличный вариант, но его строгие критерии приемлемости могут позволить вам получить доступ к кредитным линиям до 250 000 долларов.

Вы платите проценты только за сумму займа, а затем можете снова взять кредит после того, как вернете причитающуюся сумму. Bluevine — отличный вариант, но его строгие критерии приемлемости могут позволить вам получить доступ к кредитным линиям до 250 000 долларов.

Прочтите наш обзор

Fora Financial: Лучшее для стартапов

Профессионалы

Требуется только валовой объем продаж не менее 12 000 долларов США в месяц

Средства могут быть получены через 72 часа после одобрения

Минусы

Бизнес не может иметь открытых банкротств

Короткие сроки погашения

Бизнес-кредит Fora Financial, требующий всего шесть месяцев работы, может быть хорошим вариантом для стартапов. Суммы кредита могут достигать 1 500 000 долларов США без каких-либо ограничений на использование средств, но факторная ставка может сделать заимствование дорогим. Чтобы определить, сколько вы будете платить с процентами, умножьте общую сумму кредита на факторную ставку.

Прочтите наш обзор

Национальное финансирование: лучшее решение для расширения бизнеса

Профессионалы

Можно получить средства через 24 часа после одобрения, хотя чаще 72 часа

Скидки за досрочное погашение

Минусы

На веб-сайте отсутствуют прозрачные сведения о квалификационных требованиях в Интернете.

Взимается дополнительная плата за выдачу кредита. расти. Вы можете получить средства до 400 000 долларов относительно быстро, до 72 часов после одобрения.

Прочтите наш обзор

Прогресс Капитал: Плохая кредитная история или нет

Плюсы

Проценты не начисляются

Без штрафов за досрочное погашение

9 0002 МинусыВысокий пусковой год

Недоступно в все штаты

Плохая кредитная история не обязательно должна быть препятствием для получения финансирования. Кредитная линия Headway Capital может быть хорошим вариантом для бизнес-кредита на случай плохой кредитной истории — у кредитора нет требований к минимальному кредитному рейтингу. Заемщики могут получить до 100 000 долларов США, выбрав один из нескольких вариантов продолжительности срока.

Кредитная линия Headway Capital может быть хорошим вариантом для бизнес-кредита на случай плохой кредитной истории — у кредитора нет требований к минимальному кредитному рейтингу. Заемщики могут получить до 100 000 долларов США, выбрав один из нескольких вариантов продолжительности срока.

Прочтите наш обзор

Как работают необеспеченные бизнес-кредиты

Необеспеченные бизнес-кредиты могут обеспечить финансирование бизнеса без залога. Но поскольку вы не обязаны закладывать какие-либо активы, необеспеченные кредиты считаются более рискованными для кредитора и, следовательно, могут иметь более высокие процентные ставки. Кредиторы также могут запросить личную гарантию или общий залог для обеспечения погашения кредита.

Личная гарантия

Вместо того, чтобы запрашивать залог, многие необеспеченные кредиты требуют личной гарантии. Этот пункт обычно содержится в соглашении о бизнес-кредите и гласит, что владелец бизнеса несет личную ответственность за погашение кредита, если бизнес не выполнит свои обязательства по кредиту. Личные гарантии помогают снизить финансовый риск, который кредитор берет на себя при предоставлении необеспеченного кредита.

Личные гарантии помогают снизить финансовый риск, который кредитор берет на себя при предоставлении необеспеченного кредита.

Существует два вида личных гарантий. Неограниченная гарантия, также известная как безусловная гарантия, требует, чтобы поручители платили до тех пор, пока долг не будет полностью погашен, в то время как ограниченная личная гарантия может требовать только процент от суммы кредита.

Полное удержание

Необеспеченные бизнес-кредиты также могут налагать общее удержание на бизнес-активы. Это гарантирует, что все деловые активы станут залогом в случае невозврата кредита. Имея несколько активов для обеспечения суммы кредита, это менее рискованно для кредиторов, но заемщики могут многое потерять, если они не будут осторожны.

Обеспеченные и необеспеченные кредиты

Требование залога — не единственное отличие обеспеченных бизнес-кредитов от необеспеченных. Вот сравнение обеспеченных и необеспеченных кредитов:

Виды необеспеченных бизнес-кредитов

С обеспечение является определяющим аспектом того, является ли кредит обеспеченным или нет, необеспеченные кредиты могут быть нескольких типов. Различные виды бизнес-кредитов описаны ниже:

Различные виды бизнес-кредитов описаны ниже:

Срочные ссуды

Срочные ссуды для малого бизнеса представляют собой тип финансирования, который предоставляется единовременно в размере от 5000 до 500 000 долларов США (или выше) и выплачивается в рассрочку в течение определенного периода времени. Долгосрочные бизнес-кредиты обычно погашаются ежемесячными платежами, в то время как краткосрочные кредиты могут иметь ежедневные или еженедельные платежи. Необеспеченные срочные кредиты могут иметь более высокие процентные ставки, поскольку они не обеспечены залогом, как обеспеченные срочные кредиты (для которых в качестве активов требуется имущество или оборудование).

Кредитная линия

Кредитная линия — это возобновляемая кредитная линия, которую вы можете использовать, когда это необходимо, и возвращать ее только тогда, когда вы занимаете средства. Подобно срочным кредитам, кредитная линия также может быть обеспеченной или необеспеченной. Обеспеченная кредитная линия требует залога; необеспеченная линия не имеет, но может поставляться с личной гарантией или залогом. Кроме того, обеспеченная кредитная линия потенциально может иметь более высокие кредитные лимиты и более низкие процентные ставки, чем необеспеченная кредитная линия.

Обеспеченная кредитная линия требует залога; необеспеченная линия не имеет, но может поставляться с личной гарантией или залогом. Кроме того, обеспеченная кредитная линия потенциально может иметь более высокие кредитные лимиты и более низкие процентные ставки, чем необеспеченная кредитная линия.

Другие, более рискованные виды необеспеченного финансирования бизнеса

Предоставление наличных для продавца

Хотя технически это не кредит, но выдача наличных для продавца является альтернативной формой финансирования бизнеса, при которой вы получаете единовременную сумму денег авансом в обмен на часть ваш будущий доход. В то время как ссуда может потребовать ежемесячных платежей по процентам, денежный аванс продавца возвращается в так называемой факторной ставке. Эти ставки могут быть ежедневными или еженедельными процентами от продаж вашего бизнеса. Поскольку этот тип финансирования может быть менее строгим с точки зрения требований к документации, он может быть хорошим вариантом для новых предприятий, которые ищут стартовый бизнес-кредит без залога.

Факторинг счетов

В отличие от финансирования счетов, которое представляет собой кредит, обеспеченный счетами компании, факторинг счетов — это когда вы продаете свои счета для получения дополнительного финансирования; не требуется залог или личная гарантия. После того, как клиент оплачивает свой счет, сторонний фактор рассчитывает и взимает один из двух типов сборов — фиксированный сбор или переменный сбор — и затем отправляет вам оставшуюся сумму.

Плюсы и минусы необеспеченных кредитов

Теперь, когда вы понимаете многие виды необеспеченных бизнес-кредитов и то, чем они отличаются от обеспеченных кредитов, важно взвесить все за и против необеспеченных бизнес-кредитов.

| Залог не требуется | Обычно требуется более высокий кредитный рейтинг | Возможно быстрое получение средств | Возможна личная гарантия |

| Начинающие компании могут получить одобрение | Традиционные кредиторы, как правило, не предлагают необеспеченные бизнес-кредиты, поэтому вам, вероятно, придется рассмотреть альтернативные онлайн-кредиторы |

Методология: как мы выбирали

Чтобы попасть в наш список лучших необеспеченных бизнес-кредитов, мы выбрали кредиторов, предлагающих:

- Максимальная сумма кредита не менее 100 000 долларов США

- Срок погашения не менее 12 месяцев и более, и

- Минимальный срок работы в бизнесе — шесть месяцев или больше.

При составлении нашего списка мы учитывали требования к кредиту, время получения финансирования, соответствие требованиям, процентные ставки и общую стоимость кредита.

Поделиться статьей

Сравните предложения бизнес-кредитов

Необеспеченное финансирование бизнеса для владельцев малого бизнеса Объяснение

Марко Карбахо

Опубликовано

Как владелец малого бизнеса, если вы находитесь на этапе запуска или готовы масштабировать свой существующий бизнес, вы можете искать необеспеченное финансирование бизнеса для развития своей компании.

В двух словах, необеспеченное финансирование не требует от вас залога, в то время как обеспеченное финансирование требует от вас залога ценных активов, которыми владеете вы или ваша компания. Как правило, такие активы, как недвижимость, инвентарь и оборудование, используются для обеспечения финансирования.

Необеспеченный коммерческий заем или кредитная линия выдается и поддерживается кредитоспособностью владельца, а не какой-либо формой залога. Для этого типа финансирования владелец малого бизнеса должен иметь хороший личный кредит, чтобы быть одобренным. Явным преимуществом является то, что владелец бизнеса избегает риска использования ценных активов для финансирования. Однако кредитор может компенсировать повышенный риск, взимая более высокую процентную ставку.

Существует два типа вариантов необеспеченного финансирования бизнеса: бизнес-кредит и бизнес-кредитная линия. У каждого есть свое преимущество.

Бизнес-кредит

Хотя необеспеченный кредит для бизнеса не обеспечен залогом, многие кредиторы требуют личной гарантии. Личная гарантия — это обещание физического лица взять на себя ответственность за долг предприятия в случае его неуплаты.

Тем не менее, некоторые альтернативные кредиторы предлагают кредиты на основе дохода без личной гарантии для предприятий, которые отвечают определенным требованиям годового дохода и времени в бизнесе. Финансирование обычно осуществляется в течение нескольких дней, а сроки погашения намного короче, чем у традиционного бизнес-кредита.

Финансирование обычно осуществляется в течение нескольких дней, а сроки погашения намного короче, чем у традиционного бизнес-кредита.

Необеспеченные бизнес-кредиты, вероятно, будут иметь более высокую процентную ставку, чем обеспеченный кредит. Способность владельца малого бизнеса соответствовать требованиям напрямую зависит от его кредитного профиля или доходов бизнеса.

Как владелец малого бизнеса, есть множество вариантов необеспеченного бизнес-кредита на выбор. Традиционные банковские кредиты популярны, но получить необеспеченный бизнес-кредит в банке непросто. Найдите время, чтобы изучить варианты финансирования в учебном центре SBA.

Кредитная линия для бизнеса

Необеспеченная кредитная линия для бизнеса — отличный вариант, если вашему бизнесу требуется доступ к наличным деньгам по требованию. Владельцы бизнеса хотят получить доступ к средствам — когда им это нужно, по конкурентоспособной ставке и с гибкими вариантами оплаты. Национальная федерация независимых предприятий говорит: «Думайте об этом как о страховом полисе, который никогда не нужно оплачивать, пока он вам не понадобится».

Чтобы претендовать на необеспеченную кредитную линию для бизнеса, вы должны иметь благоприятный кредитный рейтинг, хорошо зарекомендовавшую себя личную кредитную историю и низкий общий коэффициент использования кредита. Вам также не нужны чрезмерные жесткие запросы в течение последних шести месяцев.

Традиционная бизнес-линия кредита в банке имеет гораздо более строгий процесс одобрения по сравнению с получением бизнес-кредитной карты. Что делает традиционную кредитную линию более выгодной, так это более низкие процентные ставки и отсутствие платы за выдачу наличных.

Если у вас или вашего бизнеса есть активы, такие как недвижимость, оборудование или ценный инвентарь, вы можете использовать эти активы в качестве залога для финансирования бизнеса и получать более низкие процентные ставки.

Но, если вы или ваш бизнес не можете предложить собственные активы, рассмотрите один из перечисленных выше вариантов необеспеченного финансирования бизнеса или их комбинацию.

000 — 300.000.000

000 — 300.000.000 000 — 15.000.000

000 — 15.000.000