«Тинькофф» опросил малый и средний бизнес об изменениях за 2020 год — Офлайн на vc.ru

Среди рисков для развития бизнеса — рост налоговой нагрузки, влияние санкций и чрезмерное внимание к бизнесу со стороны государства.

3970 просмотров

«Тинькофф Бизнес» в рамках аналитического проекта Tinkoff Data опросил более 7 тысяч представителей малого и среднего бизнеса и выяснил, с какими сложностями сталкиваются предприниматели и как восстанавливаются. Исследование есть у vc.ru.

Опросы проходили в феврале 2020 года и в марте 2021 года, аналитики изучили также данные клиентов «Тинькофф Бизнеса» — том числе, обороты компаний до пандемии и год спустя.

По мнению предпринимателей, в 2021 году вести бизнес в России стало безопаснее — число тех, кто не видит рисков для бизнеса, за год выросло втрое. При этом около половины оценивают риски как высокие.

В опросах 2020 и 2021 годов предприниматели выделили три основных риска для развития бизнеса — рост налоговой нагрузки, влияние санкций и чрезмерное внимание к операциям бизнеса со стороны государства.

В 2021 году к ним добавились ограничения из-за Covid-19, из-за которых сложности возникли у 53% предпринимателей.В 2021 году бизнес отметил снижение проблем с контролем государства и налоговой нагрузкой, но выросло число тех, кому сложнее вести бизнес из-за санкций. Около 20% опрошенных не заметили снижения рисков или считают, что вести бизнес стало сложнее.

Около 20% опрошенных не заметили снижения рисков или считают, что вести бизнес стало сложнее.

Выросло количество проверок: в 2020 году о проверках раз в квартал заявили 8% предпринимателей, а в 2021 году — 18% представителей малого и 28% среднего бизнеса. Выросло и число ежегодных проверок: в 2019-2020 годах о них заявляло 17% предпринимателей, а в 2021 году — 35% представителей малого бизнеса и 40% среднего.

На начало 2021 года только 8% малого и 18% среднего бизнеса дошли до судебных разбирательств. 42% предпринимателей признались, что проиграли суд.

Суд вставал на сторону малого бизнеса в 25% дел. А вот жалобы среднего бизнеса суд удовлетворял реже: в 2019-2020 годах суд был на стороне бизнеса в 32% разбирательств, а за последний год только 10% среднего бизнеса выиграли споры.

А вот жалобы среднего бизнеса суд удовлетворял реже: в 2019-2020 годах суд был на стороне бизнеса в 32% разбирательств, а за последний год только 10% среднего бизнеса выиграли споры.

Меньше трудностей с законодательством

Трудности при ведении бизнеса в России связаны с налоговым законодательством — в 2020 году так считали 53% предпринимателей, в 2021 — 38%.

Главная угроза — «в возможности произвольной трактовки законодательных норм контролирующими органами и пробелы в законодательстве». Тем не менее во время пандемии бизнес отметил снижение проблем как с налоговым законодательством, так и с законом в принципе.

По сравнению с первым кварталом 2019 года, в первом квартале 2021 года выросли средние обороты в сфере пассажироперевозок, финансов и страхования.

По данным Росстата, в 2020 году количество компаний малого и среднего бизнеса упало на 3,75%. На середину апреля 2021 года количество компаний в России выросло на 1,4% больше, чем в 2020 году.

Меры для сохранения бизнеса — перейти в интернет и сменить сферу бизнеса

В апреле 2021 «Тинькофф Бизнес» провел дополнительный опрос среди бизнес-клиентов банка. Исследователи спросили, как пандемия отразилась на оборотах компаний и на какие меры пошли предприниматели, чтобы остаться на плаву.

Исследователи спросили, как пандемия отразилась на оборотах компаний и на какие меры пошли предприниматели, чтобы остаться на плаву.

56% предпринимателей признались, что за год пандемии обороты их бизнеса просели, у 20% опрошенных — наоборот, выросли, ещё у 20% — не изменились.

Чтобы справиться с влиянием пандемии, 46% бизнеса перешли в интернет, а 8% начали продавать товары на маркетплейсах. Сократить штат пришлось 22% компаний, а 11% — наняли больше сотрудников.

16% предпринимателей закрыли несколько точек продаж, а 9% открыли дополнительные. Полностью изменить сферу бизнеса решили 19% опрошенных.

В первом квартале 2021 года 37% компаний зарабатывают преимущественно или только через офлайн-точки, 23% — в онлайне, 40% предпринимателей работают напрямую с компаниями и получают деньги сразу на расчётный счет.

Вакансия Консультант Тинькофф Бизнес в Москве, работа в компании Тинькофф, полный рабочий день

Тинькофф Бизнес на связи с клиентами 24/7 по телефону, почте и чатах. Мы увеличили количество продуктов и оформили много новых клиентов, в связи с чем открываем набор в команду специалистов по работе с юридическими лицами.

Что нужно делать- Консультировать клиентов (юридические лица) по телефону, электронной почте или в чатах.

- Проводить простые банковские операции, которые не требуют предоставления документов или длительных согласований.

Особенности вакансии

- Не нужно заниматься поиском клиентов и продажами.

- Можно без опыта работы – мы всему научим.

- Работа удаленная (home-офис), поэтому важно, чтобы у вас был ноутбук или компьютер, хороший интернет, тишина на заднем плане и наушники с микрофоном.

Что мы ценим

- Любовь к качественному сервису. Нам важно создавать комфортные условия для клиентов и быть с ними на одной волне.

- Грамотную и вежливую речь.

Мы предлагаем

- 5/2 или 2/2, дневные и ночные смены. Начало рабочего дня на выбор в интервале с 05:00 до 15:00. Вы можете подобрать для себя оптимальный график, чтобы совмещать работу с учёбой.

Первые два месяца работы проходят в графике 5/2 с плавающими выходными и стартом рабочего дня в интервале с 08:00 до 13:00. Такие ограничения вводятся, чтобы с вами всегда был рядом опытный наставник.

- Оклад 45500 ₽ + премии без ограничений. Средний доход в первые месяцы работы 50500 ₽.

- Отсутствие дресс-кода.

- Оформление по ТК РФ.

- ДМС с льготной стоматологией.

- Скидки на фитнес.

- Обучение за счет компании на тренингах, вебинарах и онлайн-курсах.

- Специальные тарифы по картам и кредитам от Тинькофф банка.

- Скидки и акции от партнеров компании.

Тебе подходит вакансия, если ты:

- Хочешь работать в современной компании, предлагающей клиентам полезные продукты и качественный сервис.

- Хочешь построить успешную карьеру и получить востребованный опыт.

- Нацелен на развитие вместе с нами и бизнесом в стране.

Откликайся! Дальше действовать будем мы!

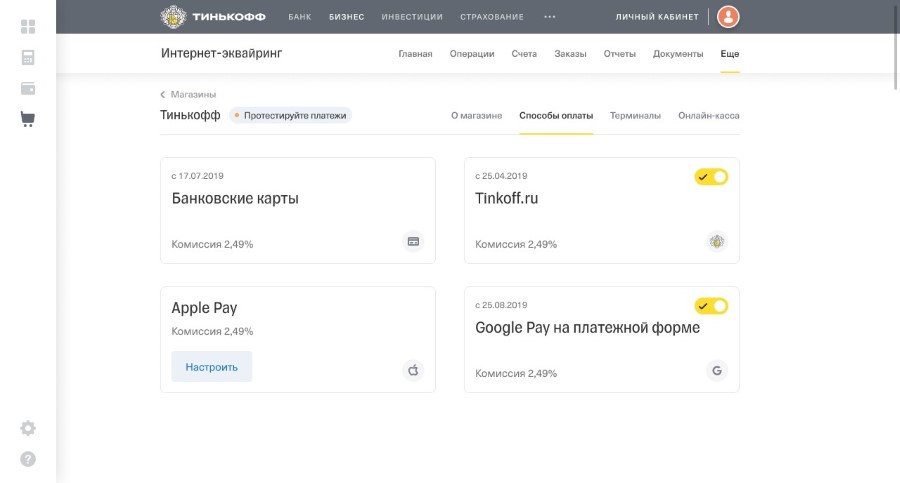

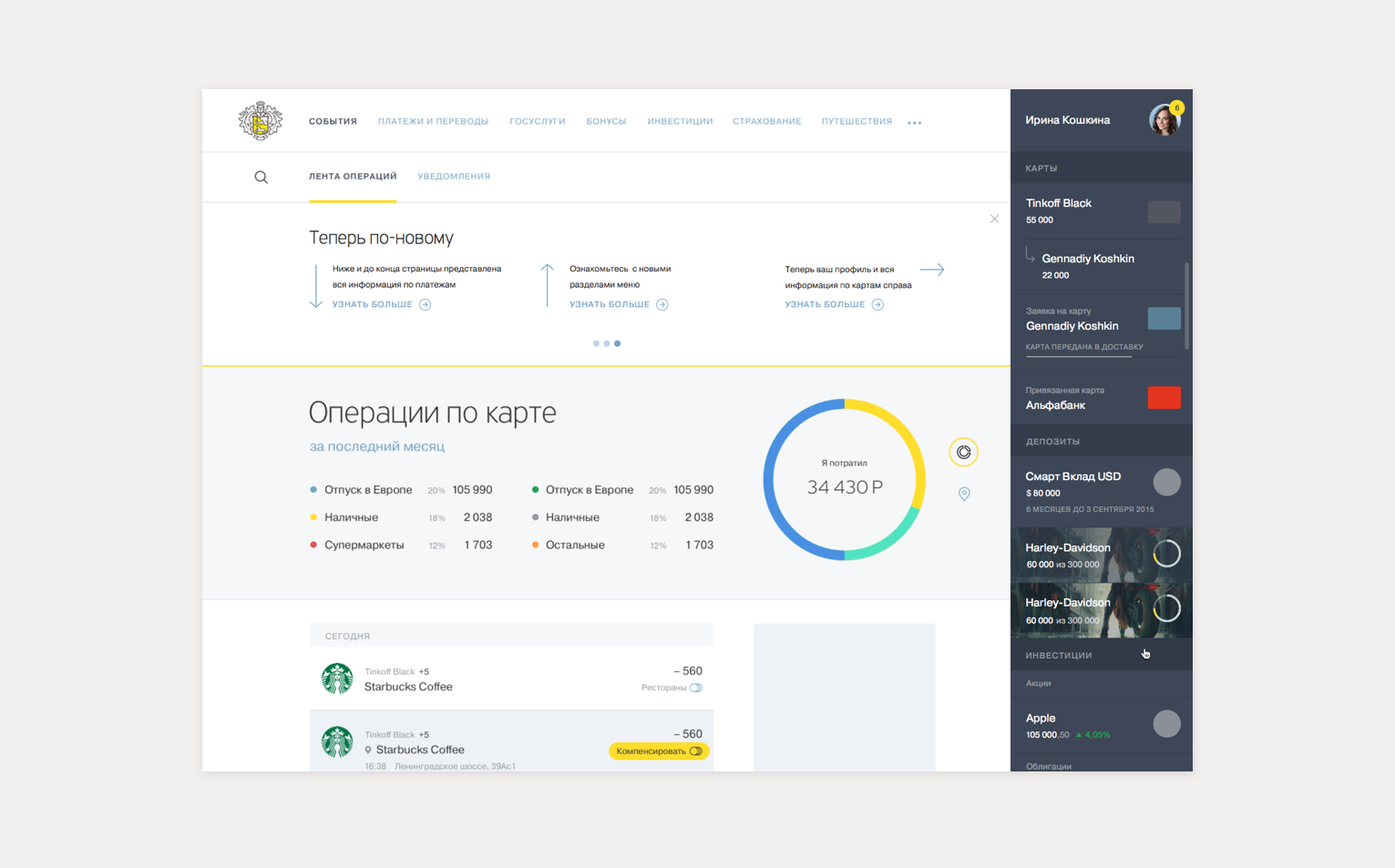

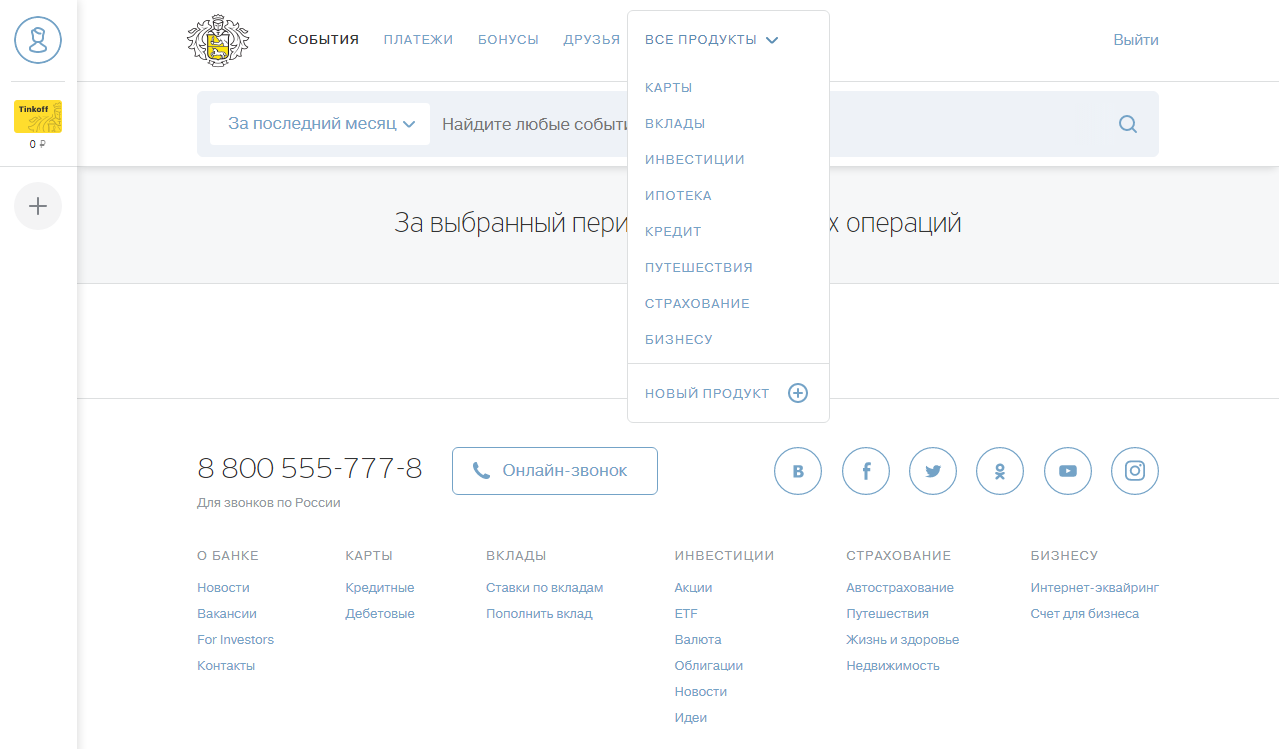

Тинькофф Бизнес — личный кабинет для предпринимателей, вход, регистрация онлайн

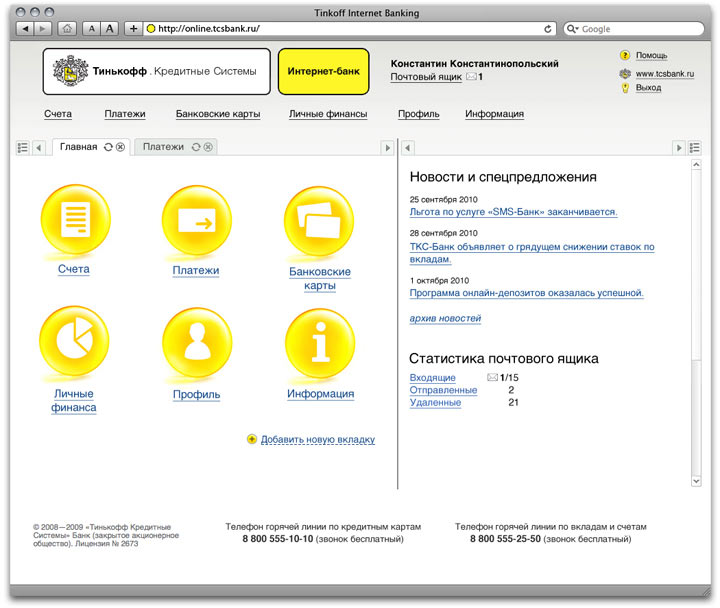

Тинькофф банк – единственная организация, которая предлагает своим клиентам полностью автоматизированное обслуживание. Оформление кредитных и дебетовых карт, открытие счета – все операции выполняются дистанционно, что позволяет клиентам экономить время и отказаться от постоянных посещений банка. Такой формат удобен в первую очередь корпоративным клиентам и юридическим лицам. Для выполнения перечисленных операций требуется создать личный кабинет с логином и паролем, чтобы получить доступ ко всем возможностям со своего компьютера или мобильного телефона.

Такой формат удобен в первую очередь корпоративным клиентам и юридическим лицам. Для выполнения перечисленных операций требуется создать личный кабинет с логином и паролем, чтобы получить доступ ко всем возможностям со своего компьютера или мобильного телефона.

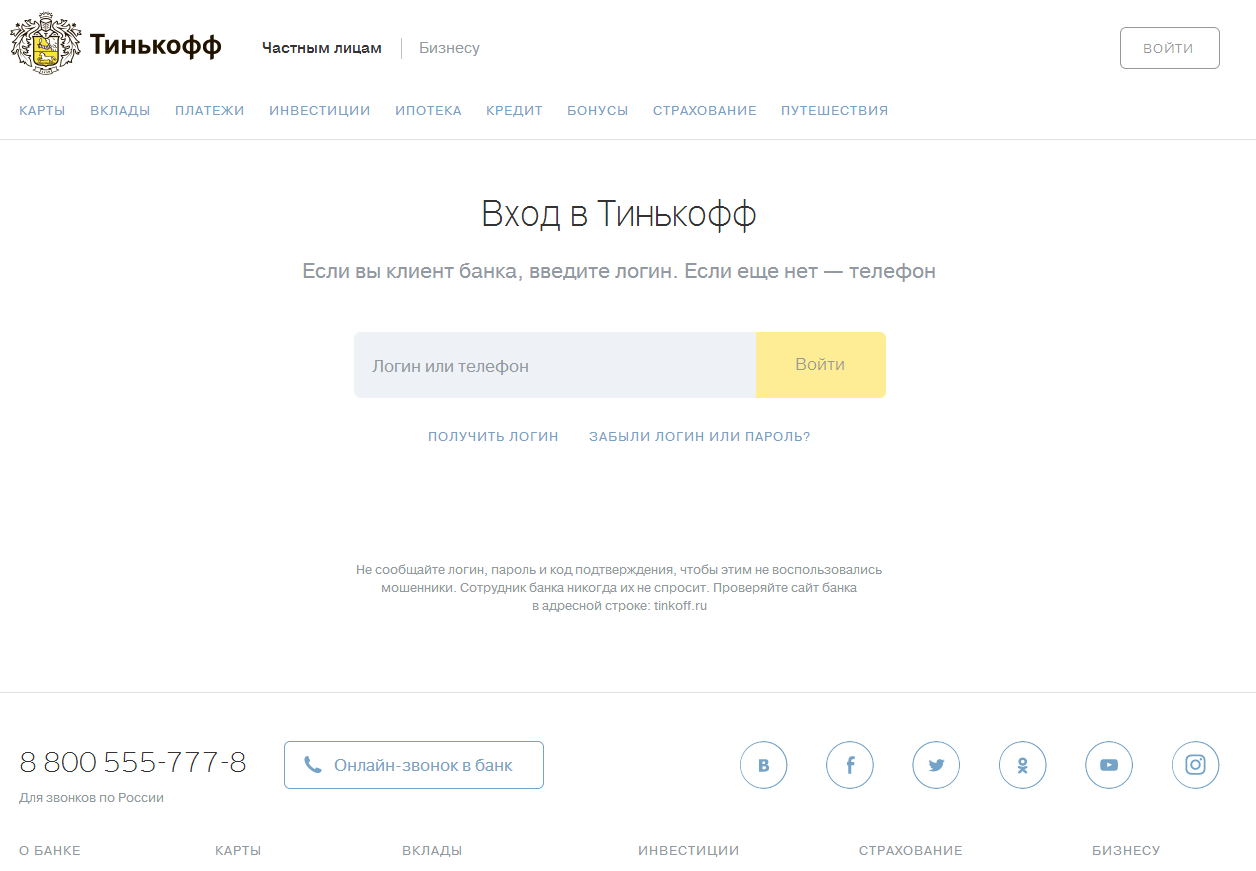

Вход в ЛК

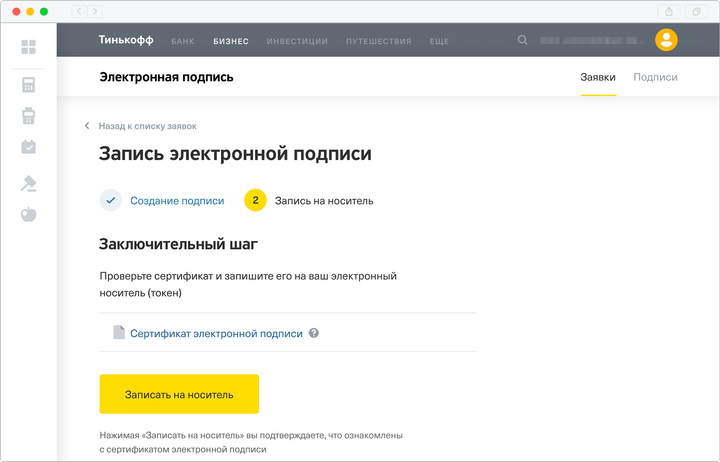

Первый шаг – регистрация в личном кабинете, чтобы получить логин и пароль пользователя. Сделать это можно на сайте банка или в мобильном приложении – для активации потребуется ввести данные полученной карты, а также придумать пароль, кодовое слово, логин.

Если расчетного счета или карты банка у вас еще нет, обратитесь к специалисту. Войти в личный кабинет Тинькофф Бизнес можно двумя способами. Первый – через официальный сайт:

- Перейти на страницу Тинькофф бизнес онлайн и нажать кнопку Войти.

- Ввести логин и пароль, проверив написание.

- Снова нажать кнопку Войти, чтобы подтвердить вход.

- На номер телефона, привязанный к вашему счету, придет смс с кодом, который нужно будет ввести в открывшееся окно.

Если код не пришел, запросите его повторно и проверьте правильность ввода номера телефона.

Если код не пришел, запросите его повторно и проверьте правильность ввода номера телефона. - Нажмите Подтвердить, чтобы перейти в личный кабинет.

Вход по номеру телефона также доступен в мобильном приложении банка. Для входа и регистрации установите приложение из Play Market или AppStore (доступно на мобильных устройствах, планшетах). Пройдите регистрацию, создав секретное слово. Войти в личный кабинет можно при помощи пароля или идентификатора по пальцу, лицу (на устройствах Apple).

Важно! В личном кабинете можно настроить разные версии доступа для сотрудников компании в зависимости от занимаемой должности, а также работать со сканами документов, QR-кодами, бес комиссионным проектом оформления заработных плат.

Восстановление пароля

Восстановление пароля от интернет-банка также можно провести через личный кабинет (лк). Если вы вдруг забыли пароль или не можете выполнить вход на сайт онлайн по иным причинам, воспользуйтесь следующими рекомендациями:

- Постарайтесь найти данные, которые вам присылал представители Тинькофф банка при прохождении регистрации и оформлении расчетного счета.

Данные могут сохраниться в смс сообщениях или на электронной почте.

Данные могут сохраниться в смс сообщениях или на электронной почте. - Если вам не удалось найти необходимые данные, обратитесь по номеру телефона 8-800-755-11-10 (для клиентов Тинькофф Бизнес) или напишите на почту [email protected].

- Представители банка проведут проверку подлинности данных, после чего вышлют вам новые логин и пароль, при помощи которых вы сможете восстановить доступ на сайт. Также может потребоваться повторный вход по номеру телефона.

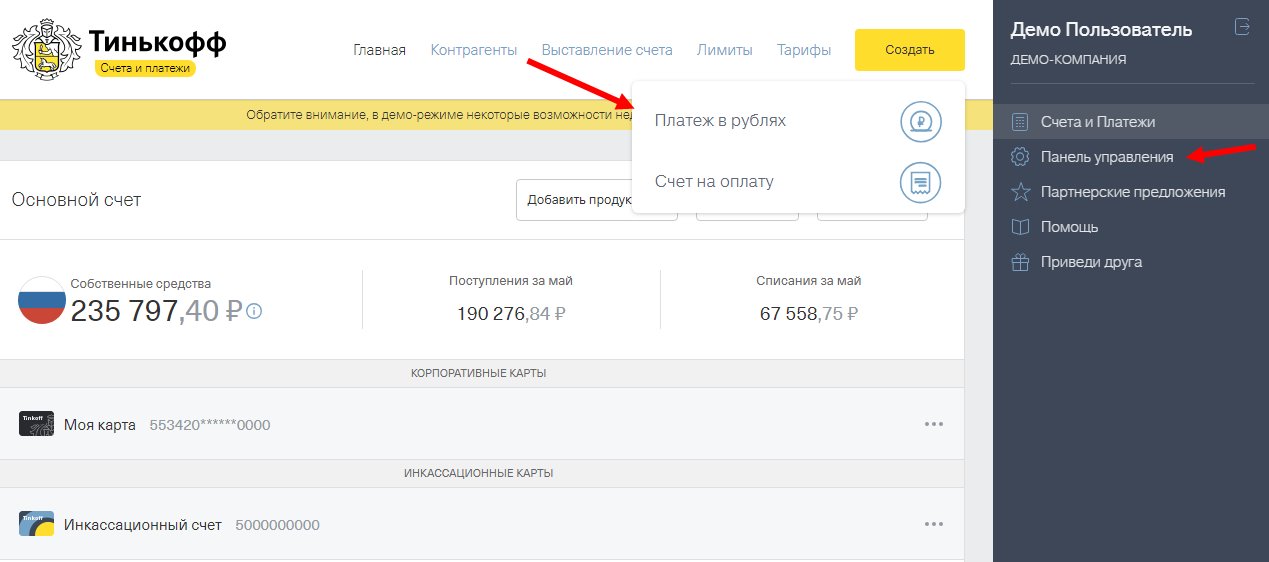

Если ваш пароль от ЛК слишком простой или наоборот сложный, из-за чего вы не можете его запомнить, предлагаем сменить данные в настройках личного кабинета. Выполните вход на сайт Тинькофф бизнес и перейдите в раздел «Панель управления». В настройках вы можете сменить пароль, ввести данные старого и задав новое значение. Для подтверждения придется вводить номер телефона, а после – код, который на него придет.

Если вы забыли логин, восстановить его также очень просто. Перейдите на панель входа на сайт/в приложении и нажмите кнопку «Я не помню свой логин» в левом нижнем углу. Восстановить доступ можно через номер телефона (на указанный номер придет смс с кодом) или адрес электронной почты.

Восстановить доступ можно через номер телефона (на указанный номер придет смс с кодом) или адрес электронной почты.

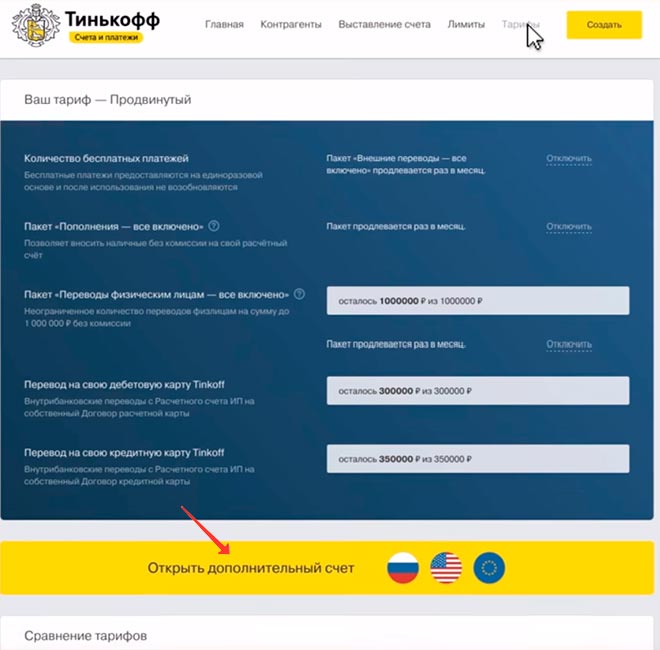

Как открыть расчетный счет в Тинькофф Бизнес

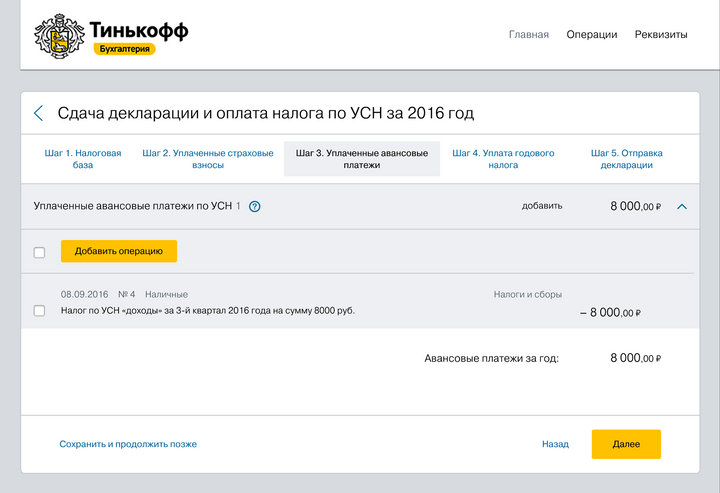

Предприниматель может создавать расчетный счет онлайн. Сделать это можно в личном кабинете на сайте или через мобильное приложение в разделе «Услуги».

Процедура состоит из нескольких шагов:

- Нажмите кнопку «Открыть счет» и дождитесь, пока система автоматически перенаправит вас к полю для подачи заявки.

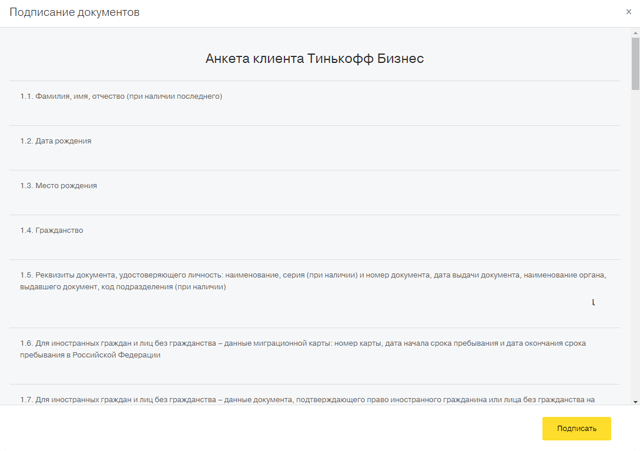

- Заполните все указанные поля (поля, обозначенные звездочкой, обязательны для заполнения). Потребуется указать данные организации: юридическое название, идентификационный налоговый номер (ИНН), личные данные руководителя/владельца (ФИО, контактный телефон для связи, адрес регистрации и место проживания, паспортные данные), электронный адрес компании.

- Внимательно прочитайте условия обслуживания. Поставьте галочку в поле «Согласен», тем самым соглашаясь с условиями интернет-банка.

Ваша заявка автоматически направится в банк и будет рассмотрена в ближайшее время. На первый этап может уйти от нескольких часов до пары дней – это анкета онлайн, результаты которой рассматриваются лично работниками банка. Если все данные указаны верно, потребуется предоставить следующие документы для окончания регистрации:

- Паспорт (разворот главной страницы, прописка, регистрация).

- Регистрационные данные из реестров.

- Страховые сведения компании.

Полный список документов, которые запрашивает интернет-банк, будет приведен при оформлении заявки онлайн. По окончании регистрации предприниматель может выбрать подходящий для своего бизнеса тариф, а также назначить подходящее время встречи с консультантом и указать адрес (встреча может проходить на базе компании, а также на дому у владельца, руководителя, на чье имя создавался расчетный счет).

При встрече с представителем банка клиент получит все данные, необходимые для входа на сайт. Лучше продублировать их на случай, если оригинальные документы потеряются или испортятся. Хранить ценные бумаги стоит в удаленном месте, куда нет доступа посторонним.

Хранить ценные бумаги стоит в удаленном месте, куда нет доступа посторонним.

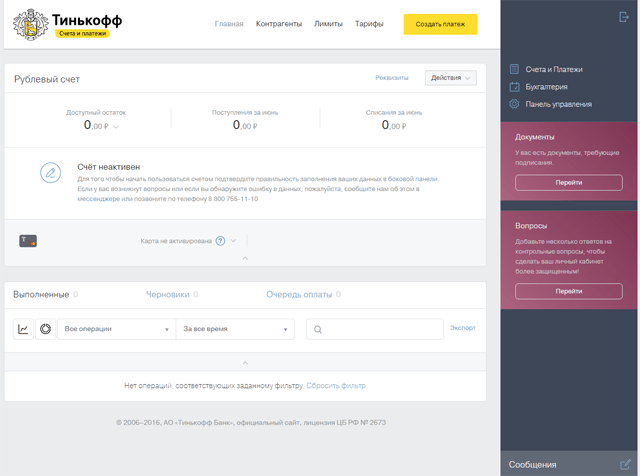

Специально активировать счет после получения данных не требуется. Активация произойдет автоматически после первого online в системе или мобильном приложении.

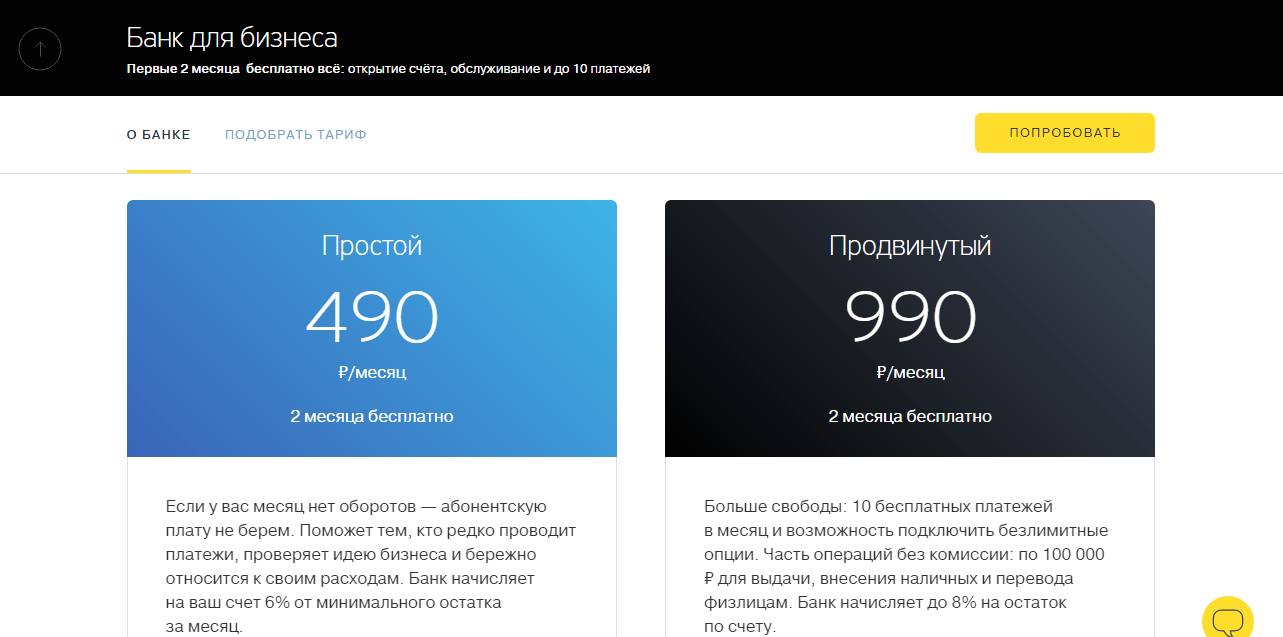

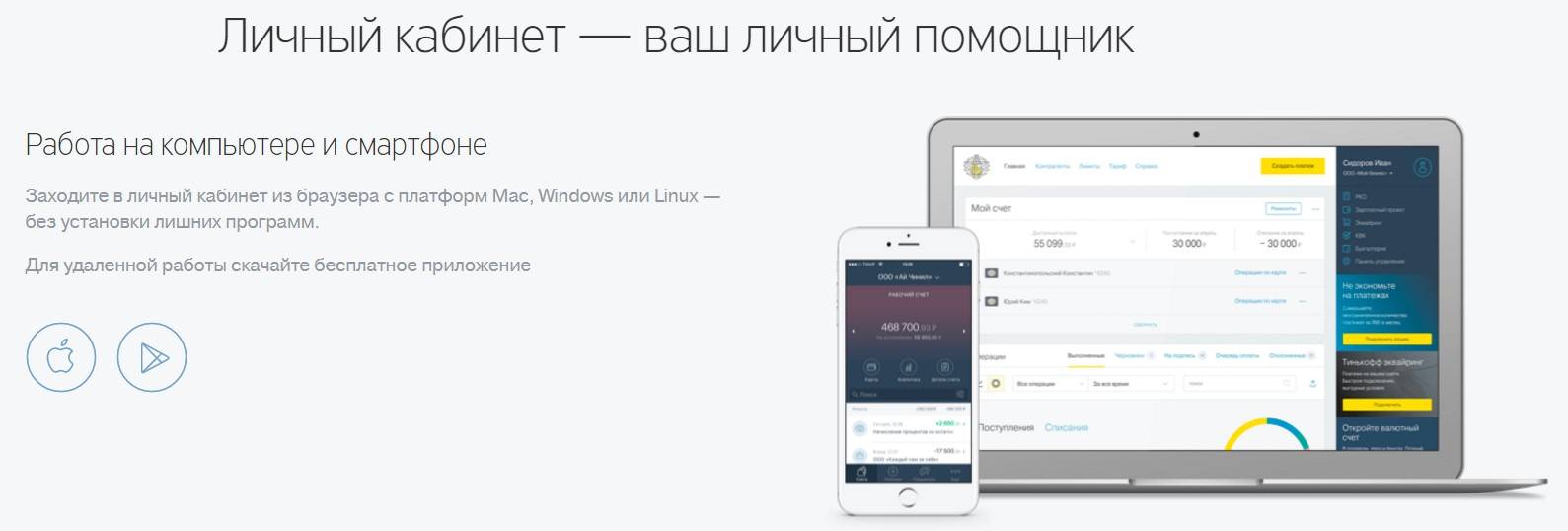

Мобильный банк для бизнеса

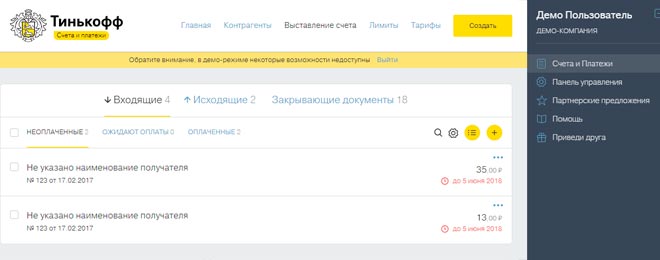

Чтобы всегда иметь банк под рукой, предпринимателям выгодно использовать мобильное приложение Тинькофф бизнес. Скачать его можно на любой смартфон, планшет. Кабинет в мобильном приложении мало чем отличается от версии, представленной на сайте, поэтому использовать его будет очень удобно.

Вход аналогичен онлайн версии, для удобства можно задать четырехзначный код, который заменит привычный пароль. Теперь войти в приложение предприниматели смогут в любое время и из любого места.

Тинькофф бизнес позволяет контролировать денежные счета одним нажатием пальца, а также получать отчет обо всех совершенных действиях в одном окне. Регистрация в мобильном приложении осуществляется по номеру расчетного счета.

Важно! Чтобы получить номер счета, просто перейдите на официальный сайт Тинькофф бизнес и оставьте заявку (потребуется указать номер телефона). Работник банка свяжется с вами в течение нескольких минут для уточнения деталей и назначит встречу.

Закрыть счет предприниматель может аналогичным образом – в личном кабинете, через мобильное приложение или связавшись с сотрудниками банка напрямую. Преимущества использования предпринимателями мобильной версии онлайн интернет-банка:

- Возможность постоянного доступа. Чтобы выполнить вход на сайт, достаточно иметь доступ в интернет и мобильное устройство со скачанным приложением последней версии. Операционный день менеджеров составляет 19 часов, поэтому пользователь сможет получить помощь по всем интересующим вопросам.

- Быстрый отклик на операции любой сложности, в том числе открытие или закрытие расчетного счета.

- Простота управления. Все необходимые изменения можно внести в личном кабинете, в том числе сменить пароль от банковской карты, выполнять требуемые платежи.

- Возможность получать проценты на остаток средств в интернет-банке.

- Подписывать платежи можно прямо в интернет-банке благодаря интеграции с современными бухгалтерскими программами вроде 1С. Система автоматически подскажет, как загрузить тот или иной платеж, перевести средства, создать заявку и т.д.

- Специальные приложения от партнеров банка, которые позволят предпринимателю сделать свой бизнес эффективным и простым (от рассылок пользователь также может отказаться в личном кабинете на сайте или через приложение).

- Доступ к дополнительным функциям интернет-банка, которых нет при входе на официальный сайт онлайн.

Активация счета в приложении и регистрация займет не больше пяти минут. Приложение бесплатное, поэтому установить и использовать его сможет каждый пользователь интернет-банка Тинькофф, в том числе on-line версии. Оценить качество работы приложения можно в демо-версии, которая выглядит аналогичным образом, однако не имеет доступа к некоторым функциям и операциям.

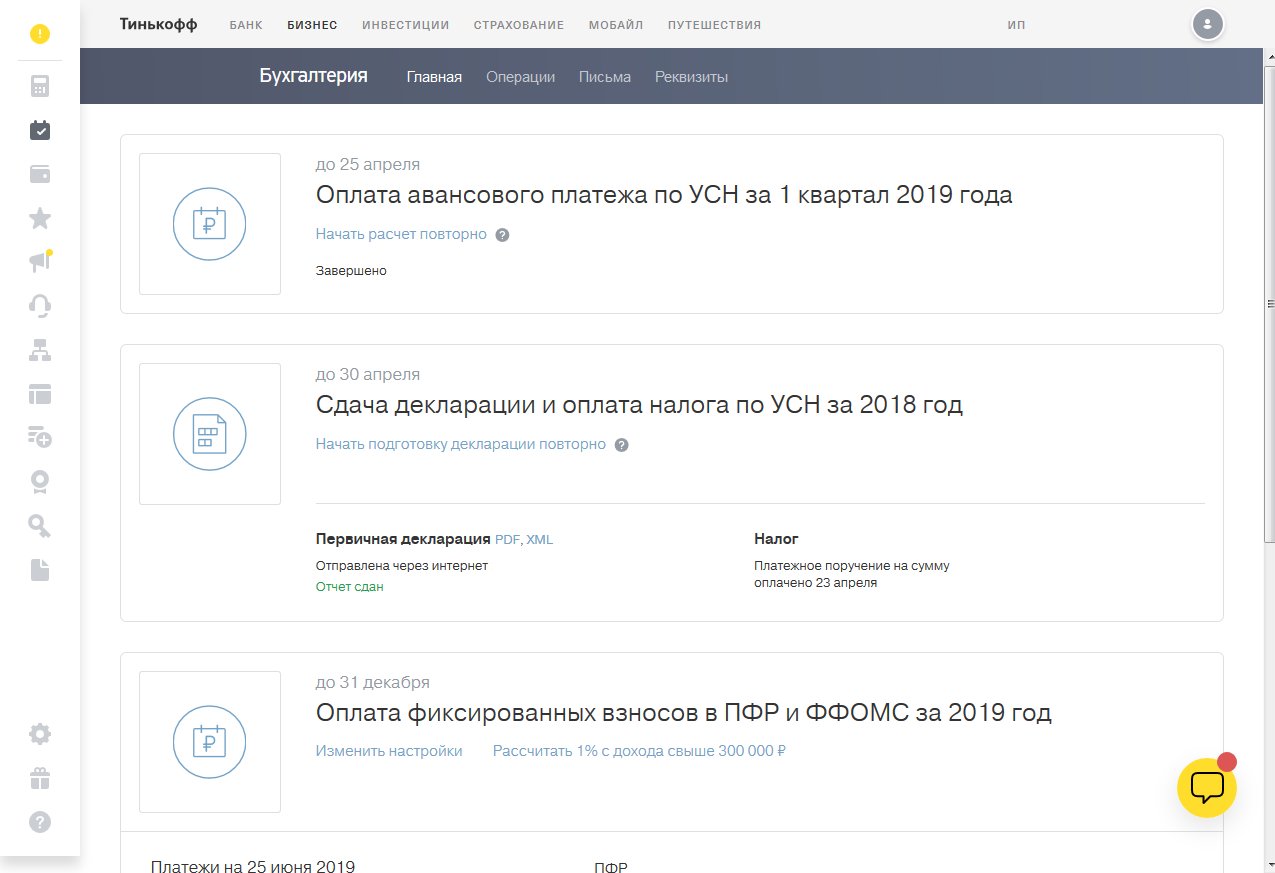

В личном кабинете пользователь-юридическое лицо может формировать и отправлять зарплаты, работать с налогами, проверять состояние счетов, а также создавать счета и платежи на различные суммы.

Служба поддержки для Тинькофф Бизнес

При возникновении проблем и вопросов пользователь Тинькофф бизнес всегда может обратиться в службу поддержки. К аккаунту каждого предпринимателя привязан персональный менеджер, связаться с которым можно в любое удобное время. Чтобы оставить вопрос, достаточно войти на официальный сайт Тинькофф бизнес или выполнить вход через мобильное приложение.

Помощь находится на вкладке «Поддержка». Квалифицированную помощь специалиста также можно получить по телефону 8-800-755-11-10. Работа специалистов интернет-банка – делать ваши операции быстрыми и комфортными для каждого клиента. Оперативная служба поддержки доступна в любое время.

Правда и мифы о деньгах в Telegram

Подписаться

Статья была полезной?

3 2

КомментироватьКлиенты «Тинькофф Бизнеса» ускоряют выставление счетов и обработку платежей благодаря Open API

Разбираемся, как это работает

Фото: depositphotos. com

comБизнес — это не только разработка стратегий, поиск новых партнеров, переговоры и заключение контрактов. Это еще и множество рутинных операций, без которых не обойтись и на которые расходуются ресурсы компании. К примеру, выставление счетов. Само по себе это не сложно, но занимает много времени, если делать все вручную. А если контрагентов много, допустим, несколько десятков, а платежей еще больше, задача становится совсем нетривиальной.

Хорошая идея это автоматизировать. При этом вовсе необязательно делать все «с нуля» своими силами или при помощи сторонних разработчиков. Многое из того, что нужно бизнесу, уже реализовали банки. И не просто реализовали, но также дали своим клиентам возможность воспользоваться своими наработками. Например, «Тинькофф Бизнес» предлагает клиентам Open API бесплатно. Это набор готовых инструментов, благодаря которым можно получить доступ к функционалу банка и использовать его в информационной системе компании. Open API позволяет, в том числе, автоматизировать работу с платежами.

Выставление счетов: два часа вместо двух дней

Компания «СДО ПРОФ» продает CRM-систему для учебных центров собственной разработки. У нее свыше 100 постоянных клиентов, которые берут сервис в аренду и платят раз в месяц. Ежемесячно директор вручную выставлял счета каждому контрагенту в личном кабинете своего банка. Процесс занимал два рабочих дня.

Николай Эсауленко директор «СДО ПРОФ»

Через три года у компании появились ресурсы, чтобы упростить процесс. Программисты «СДО ПРОФ» разработали личный кабинет для работы с клиентами. Но без интеграции с банком работать все равно было неудобно, да и проблему долгого выставления счетов это не решало. Интегрироваться с банком невозможно в одностороннем порядке. Банк должен предоставить Open API, то есть доступ к своему функционалу.

«Сначала я позвонил в банк, в котором мы тогда обслуживались. Мою просьбу поместили в список пожеланий, но конкретных действий не предпринимали полгода. Оказалось, что предоставление Open API на потоке у них не реализовано: не хватает сотрудников и в приоритете другие задачи. Через полгода мы так и не дождались внятного ответа и обратились в другой банк. История повторилась», — говорит Эсауленко.

Оказалось, что предоставление Open API на потоке у них не реализовано: не хватает сотрудников и в приоритете другие задачи. Через полгода мы так и не дождались внятного ответа и обратились в другой банк. История повторилась», — говорит Эсауленко.

Поиски затянулись на полгода, а решение было найдено в «Тинькофф», где доступ к Open API бесплатен для клиентов банка. От заявки на подключение API до начала работы прошло четыре дня, а само подключение заняло неделю. Для этого понадобился один программист, который уже был в штате «СДО ПРОФ». По его словам, в «Тинькофф» грамотная документация по API, и с ней легко работать. Теоретически можно было нанять и фрилансера — главное, чтобы он знал язык той программы, которую нужно интегрировать с банком.

«Теперь мне достаточно открыть список контрагентов в своем личном кабинете, нажать одну кнопку «Выставить счета всем» и уйти пить кофе. Раньше на выставление всех счетов у меня уходило два дня, теперь — два часа. Мне понравилась работа с банком: все вопросы решались за пару часов. Со временем мы полностью «переехали» туда, а счет в старом банке закрыли», — отмечает Эсауленко.

Со временем мы полностью «переехали» туда, а счет в старом банке закрыли», — отмечает Эсауленко.

Платежи в режиме онлайн

У рекламной сети Veezy Smart своя специфика. Компания размещает баннеры клиентов на сайтах в интернете и каждый день проводит сотни платежей их владельцам-физлицам. Схема работы такая: сначала принимаются деньги от рекламодателя через эквайринг банка. Затем его рекламные блоки показываются на онлайн-площадках соответствующей тематики, после чего Veezy выплачивает вознаграждение владельцам сайтов.

Уже в первые два месяца работы сеть набрала более ста подрядчиков. В планах на следующий год довести количество сайтов-партнеров до 5–10 тысяч.

Анатолий Березняк технический директор Veezy Smart

Команда еще на старте проекта понимала, что ни один бухгалтер не справится с таким объемом работы, поэтому сразу начала искать банк, который предоставит Open API для автоматизации выплат. Сначала Veezy попросила API у банка, где был открыт счет. Через месяц получила немотивированный отказ.

Через месяц получила немотивированный отказ.

Потом компания стала искать решение в других банках. Но выяснилось, что многие не предоставляют API напрямую: открываешь документацию, а там решение не банка, а, например, «Яндекс.Кассы».

«В итоге нашли документацию «Тинькофф Бизнеса»: она открытая, лежит прямо на сайте. Нас все устроило: банк предоставляет API напрямую, есть решение для нашей задачи. А еще в «Тинькофф» это бесплатно — в других банках за интеграцию брали деньги. Нужно просто стать клиентом банка. В течение двух дней после звонка нам открыли счет и привезли документы», — рассказывает Анатолий Березняк.

На интеграцию с Тинькофф банком через Open API потребовалось три дня. С этой задачей справился штатный программист компании. Теперь платежки формируются автоматически.

«Наши подрядчики — физические лица, и мы обязаны платить НДФЛ. Мы настроили так, что с каждой выплаты подрядчикам платежка на НДФЛ формируется автоматически. Это происходит каждый день в 12 часов. В 13 в систему заходит директор, все подписывает, и выплаты уходят подрядчикам, а НДФЛ — в налоговую», — говорит Березняк.

В 13 в систему заходит директор, все подписывает, и выплаты уходят подрядчикам, а НДФЛ — в налоговую», — говорит Березняк.

Еще с помощью Open API компания Veezy Smart настроила автоматическое зачисление безналичных платежей. Раньше нужно было проверять поступления вручную, помечать счет оплаченным, добавлять платежное поручение в бухгалтерию. Теперь при поступлении платежки, в которой есть номер счета, деньги зачисляются сразу и без участия бухгалтера.

Где еще можно применить API

Интеграция с функционалом банка с помощью Open API помогает бизнесу автоматизировать ручные операции или оплаты. Например, можно настроить решение для расчетов с самозанятыми.

Фото: depositphotos.com

Оптовым компаниям. Система отправляет счета клиентам в личный кабинет «Тинькофф». После оплаты счета — можно разрешить отгрузку товаров. И не нужно отвлекать бухгалтера от работы.

Маркет-площадкам. B2B-клиенты размещают объявления, а площадка верифицирует их через личный кабинет «Тинькофф».

Операторам связи. Компания может автоматически отправить счет в личный кабинет клиента. Сразу после оплаты она получает уведомление, и клиент продолжает пользоваться связью.

Службам доставки. Лимиты по корпоративным картам настраиваются автоматически: для каждого курьера и каждой покупки.

Следующий материал проекта читайте здесь.

Добавить BFM.ru в ваши источники новостей?

«Белому бизнесу мы помогаем» | Статьи

Во второй половине 2018 года предприниматели стали массово жаловаться на блокировки обслуживания счетов и заградительные комиссии по антиотмывочному 115-ФЗ. Это было связано с тем, что российские банки в прошлом году поменяли подход к контролю за розничным сегментом бизнеса и перешли на онлайн-мониторинг операций. Об этом в интервью «Известиям» рассказала руководитель маркетинга «Тинькофф Бизнеса» Ася Челован.

По её словам, у банков нет цели ограничивать обслуживание счетов предпринимателей — они идут на такие меры только в тех случаях, где нужна дополнительная проверка операций, согласно методическим рекомендациям Центробанка. К тому же в последнее время ограничения банковского обслуживания стали более точечными, рассказала Челован. По её словам, легальному бизнесу бояться нечего, особенно если он может документально подтвердить свои операции.

К тому же в последнее время ограничения банковского обслуживания стали более точечными, рассказала Челован. По её словам, легальному бизнесу бояться нечего, особенно если он может документально подтвердить свои операции.

115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма» существует уже давно. Почему же в последний год он стал таким обсуждаемым вопросом?

Действительно, в прошлом году эта тема зазвучала особенно громко, когда банки массово стали менять подход к мониторингу сомнительных денежных операций и обналичивания у малого бизнеса. Но на самом деле это не было какой-то революцией — процесс шёл давно, уже несколько лет, и был эволюционным. Банки учились смотреть на операции бизнеса шире и глубже, стали внедрять новые технологии мониторинга и наступать на рынок обнала. Ощутимое усиление контроля было лишь вопросом времени. И оно произошло в прошлом году, когда в отрасли наконец одновременно случились две вещи. Во-первых, банки, как я уже сказала, поменяли подход к мониторингу, а во-вторых, усилили контроль b-2-c бизнеса, то есть работающих напрямую с потребителями.

Во-первых, банки, как я уже сказала, поменяли подход к мониторингу, а во-вторых, усилили контроль b-2-c бизнеса, то есть работающих напрямую с потребителями.

И ещё многие крупные банки перешли на систему онлайн-проверки операций. Раньше, например, все действовали в офлайне: документы на сомнительные операции запрашивали уже после их проведения. А это так или иначе работало на обнальный бизнес. Мы одними из первых перешли на схему, когда подозрительная операция стала проверяться до исполнения. Это работает и сейчас: большинство клиентов даже не знают, что их проверили, потому что проверка благодаря технологиям теперь проходит за несколько минут.

То есть правила игры изменились, ужесточились, это, конечно, не всем понравилось. Близкая аналогия — знаки на дороге: если на шоссе стоит ограничение скорости 60 км/ч, водители ожидают получить штраф, если едут со скоростью свыше 80 км/ч. Если штрафы начнут приходить с 65 или 61 км/ч, люди будут возмущаться.

Так и здесь: закон существовал давно, ничего в нём особенно не менялось, за исключением новых методических рекомендаций ЦБ. Но в рамках обновления подходов банки внедрили новые технологии и начали тщательнее анализировать транзакции, внимательно изучать структуру бизнеса и контрагентов в подозрительных ситуациях, точнее действовать. Плюс затронули довольно чувствительную аудиторию.

Но в рамках обновления подходов банки внедрили новые технологии и начали тщательнее анализировать транзакции, внимательно изучать структуру бизнеса и контрагентов в подозрительных ситуациях, точнее действовать. Плюс затронули довольно чувствительную аудиторию.

На практике сильнее всего возмущались те, кто занимался обналичиванием денег. Они громко рассказывают об этом, потому что на обнале построен их бизнес, и, когда на их пути возникает 115-ФЗ вместе с заградительным тарифом на вывод средств из банка, их «бизнес-модель» разваливается. Когда запрос на дополнительные документы приходит легальному бизнесу, он их спокойно предоставляет.

В народе ходит история, что 115-ФЗ — про блокировки счетов. Но, если разобраться, банки не имеют права блокировать счета, и никто этого не делает. Банки блокируют дистанционное обслуживание — иными словами, пользователь не может оплатить счёт из личного кабинета и перевести деньги контрагенту. При этом, например, налоги платить можно.

Сколько компаний на практике столкнулись с 115-ФЗ?

У нас сейчас уже около 600 тыс. клиентов. Мы специально анализировали: за последний год под дополнительные проверки по 115-ФЗ в нашем случае попало около 1% наших предпринимателей. Большая часть из них легко их проходит, предоставив документы по нашему запросу.

клиентов. Мы специально анализировали: за последний год под дополнительные проверки по 115-ФЗ в нашем случае попало около 1% наших предпринимателей. Большая часть из них легко их проходит, предоставив документы по нашему запросу.

Запрос дополнительных документов — это неприятно, но пугаться его не нужно. Мы видим, что клиенты обычно понимают, что это связано с выполнением требований закона, поэтому высылают документы, чтобы доказать свою добросовестность. Часто клиенты попадают под запрос документов просто потому, что незнакомы с базовыми правилами «гигиены» работы со счётом. Тут нет ничего критичного, нужно просто общаться с персональным менеджером в банке: отвечать на его уточнения, задавать вопросы, если что-то осталось непонятным, и т.д. Мы стремимся сделать так, чтобы честные предприниматели попадали в такие ситуации как можно реже.

Фото: ИЗВЕСТИЯ/Константин Кокошкин

Параллельно мы совершенствуем свои технологии: например, занимаемся системой предмониторинга. Это значит, что мы анализируем клиента до начала использования счёта, в момент его открытия. На основании этого скоринга мы понимаем, на кого лучше обратить внимание.

Это значит, что мы анализируем клиента до начала использования счёта, в момент его открытия. На основании этого скоринга мы понимаем, на кого лучше обратить внимание.

Ну и, конечно, есть простое и действенное средство, которым пользуются все банки, — заградительный тариф за вывод средств при закрытии счёта. Так они показывают обнальщикам, что относятся к ним серьёзно и что им в банке не рады. Комиссии банков превышают процент от обнала, поэтому делают такие бизнес-модели невыгодными.

У банков много сомнительных клиентов? Какую угрозу они несут?

Начну с угрозы: политика Центробанка направлена на то, что банки не должны способствовать обналичиванию и незаконным финансовым операциям. Иначе возникают риски — от административной до уголовной ответственности. Если банк систематически пропускает незаконные операции, он в глазах регулятора становится соучастником. Никому не нужно, чтобы у банка отозвали лицензию, это плохо для всех: для банка, для клиентов — физических и юридических лиц, так как им придётся ждать возврата своих денег.

Подозрительных клиентов становится меньше — алгоритмы мониторинга постоянно совершенствуются, выходят новые методические рекомендации ЦБ. К тому же люди понимают, что уже не получится просто открыть ИП на одного из своих сотрудников, который будет заниматься выводом денег. Любой банк это очень быстро обнаружит, потому что это очень простая и хорошо известная классическая схема. Я бы объяснила этим и то, что объём «технических» компаний и ИП для обналичивания заметно снижается.

Соответственно, и ограничения в обслуживании счетов?

Да, в 2019 году ограничений в среднем стало меньше на 30%, чем во второй половине 2018-го. Это объясняется как раз тем, с чего я начала: методики мониторинга за прошедшее время были обкатаны, стали гибче и точнее, и банки перестали обращать пристальное внимание на клиентов, не занимающихся подозрительными операциями.

Что банки делают со своей стороны, чтобы блокировок стало меньше?

Любой банк — коммерческая организация, и мы, конечно же, изначально заинтересованы, чтобы клиенты с нами жили долго и дела их шли хорошо. Чем больше богатого бизнеса в стране в целом и среди наших клиентов в частности, тем больше мы заработаем. Поэтому мы стараемся максимально защищать честных клиентов, чтобы не мешать им вести бизнес.

Чем больше богатого бизнеса в стране в целом и среди наших клиентов в частности, тем больше мы заработаем. Поэтому мы стараемся максимально защищать честных клиентов, чтобы не мешать им вести бизнес.

У нас у каждой компании есть свой персональный менеджер, он помогает решать многие вопросы до того, как ситуация станет критичной. Он может позвонить клиенту и сказать, что у него повысились риски попадания под проверку или что у него было зафиксировано подозрительное транзакционное поведение. Например, если он слишком активно снимает наличные. Персональный менеджер может порекомендовать, как поступить в этом случае: пользоваться бизнес-картой, платить ею в интернет-магазинах или, к примеру, налоги оплачивать через нашу онлайн-бухгалтерию, а зарплату — через зарплатный проект.

У персонального менеджера есть свои KPI на то, чтобы своих клиентов защищать. Он работает с их документами, старается объяснить все нюансы и донести всю нужную информацию. Если его подопечный клиент уехал в отпуск или у него прямо сейчас нет документов, которые нужны финмониторингу, менеджер может договориться об отсрочке.

У нас сейчас в личном кабинете тестируется сервис «Репутация», который мы скоро запустим для всех клиентов: там предприниматель сможет увидеть себя глазами банка — будет отображаться его статус с точки зрения прозрачности операций. Предприниматель сможет отследить, например, что у его бизнеса слишком низкая налоговая нагрузка или подозрительно высокая доля снятия наличных. И тогда он может скорректировать свои процессы опять же с помощью персонального менеджера, чтобы к его бизнесу было меньше вопросов. Я знаю, что и другие крупные банки, активно работающие с малым бизнесом, тоже разрабатывают аналогичные сервисы, и это хорошо — всё это должно помочь предпринимателям не попадать в серую зону.

В модели, по которой работает наш мониторинг, учитываются контрагенты предпринимателя. Характер партнёров, с которыми работает бизнес, влияет на то, каким банк его видит. Если клиент работает с сомнительными партнёрами — это тоже может стать основанием для банка приглядеться к его бизнесу более пристально.

Поэтому у нас в личном кабинете клиента есть сервис проверки контрагентов, он полностью бесплатный. Перед тем как выставить счет или отправить платёж, можно проверить, что это за компания, которой вы собираетесь перевести оплату: кто там генеральный директор, по какому адресу она зарегистрирована и т.д. В этом сервисе мы даём клиенту информацию, а дальше он уже сам решает — есть ли для него риски в работе с этим партнёром и стоят ли они того, чтобы иметь с ним дело. Если клиент переводит деньги подозрительному контрагенту, в личном кабинете появляется предупреждение, что к нему теперь тоже могут быть вопросы и что лучше оценить риски.

Если резюмировать — белому бизнесу мы помогаем, защищаем его. Тем, кто находится в серой зоне, помогаем обелиться, а чёрному бизнесу мы не рады, как и любой банк, потому что это создает риски и для нас, и для остальных клиентов. Мы работаем над тем, чтобы эти риски постоянно сокращались.

Какие рекомендации можно дать предпринимателям и физлицам для предотвращения блокировок? Как физлицу не столкнуться с блокировкой, перечислив, например, 15 тыс. рублей подруге?

рублей подруге?

Если это не регулярная операция по 15 тыс. рублей в день, а деньги были отправлены подруге с карты физлица на карту физлица, то всё в порядке. Если же вы перечисляете средства подруге со счета ИП, могут возникнуть вопросы. Как минимум в этом случае нужно понятно описывать назначение платежа.

Чаще всего 115-ФЗ относится к взаимоотношениям с компаниями, контрагентами. Важно, чтобы предприятие работало по своим ОКВЭДам, потому что странно, когда компания оказывает ремонтные услуги, а ей отправляют платёж за перевозку или поставку тканей.

Банки внимательно следят и за уплатой налогов: они должны соответствовать нагрузке по отрасли. Информацию об этой нагрузке собирает Росстат, но средняя цифра колеблется вокруг 0,9% оборота. Если платить меньше, это вызывает подозрение. Если предприниматель уплачивает налоги с другого счёта в другом банке и эта сумма не отражается в истории основного счёта, то ему нужно быть готовым загрузить выписку, чтобы показать, что всё уплачено в другом банке.

И рекомендация, вызывающая больше всего возмущения, — не снимать все наличные сразу. Понятно, что это ваши деньги и выглядит странно, что вы не можете ими распоряжаться, как вам хочется, но банк с подозрением относится к историям, когда ИП отправляет большую сумму физлицу, который снимает все деньги подчистую в банкомате. Или же сам ИП, получив деньги, делает то же самое. Один из вариантов — переложить часть трат на бизнес-карту, привязанную к счёту, то есть часть расходов проводить, таким образом, безналично.

Какая сумма, которая снимается или пересылается, может вызвать подозрение?

Нет какой-то определённой суммы, после которой обслуживание счёта может быть приостановлено. Чаще всего здесь учитывается то, какие до этого операции совершались, анализируется транзакционная история. Например, вы ИП, у вас оборот 100 тыс. в месяц, а потом приходит 3 млн, и вы их сразу снимаете. Это странно и вызовет подозрение.

Как сегодня обстоит дело с серым бизнесом? Вы сказали, что каким-то образом помогаете ему перейти в белую зону. ..

..

Мы заинтересованы в этом в первую очередь. Проводим консультации, разработали сервис «Репутация», сервис проверки контрагентов. У нас на сайте в разделе «Помощь» есть много статей, как работать честно, мы записывали видео, в которых детально рассказывали о действии 115-ФЗ, когда было много обсуждений в социальных сетях.

Мотивация наших персональных менеджеров построена так, чтобы им было интересно помогать клиентам выходить в белую зону. Ну и вообще у нас много образовательных материалов и видео на эту тему — мы помимо 115-ФЗ проводим большую работу по образованию предпринимателей, недавно выпустили для них книгу «Бизнес без МВА», где собрали лучшие практические советы и лайфхаки из нашего опыта.

Вы фиксируете, что больше предпринимателей стало переходить в белую зону?

Есть статистика, и она показывает, что количество ИП и компаний для обналичивания денег на рынке стало заметно меньше. Серый бизнес также обеляется: если раньше в потоке операций проскакивал обнал, то сейчас компании отказываются от рискованных операций. В целом, на мой взгляд, всё больше компаний выбирает работу по-белому. Уверена, что здесь работают все факторы: и действия регулятора, и информационные кампании банков, и наша в том числе. Предприниматели понимают, что «технические» компании лучше не открывать.

В целом, на мой взгляд, всё больше компаний выбирает работу по-белому. Уверена, что здесь работают все факторы: и действия регулятора, и информационные кампании банков, и наша в том числе. Предприниматели понимают, что «технические» компании лучше не открывать.

Клиенты сервиса для малого и среднего бизнеса Тинькофф Банка не тратят время на заполнение счетов с технологиями ABBYY

Как быстрее оплачивать бумажные счета

Тинькофф Банк предлагает удобные финансовые продукты и услуги 5 000 000 клиентам. Банк работает как с физическими, так и с юридическими лицами, и подключает 10 000 компаний малого и среднего бизнеса в месяц.

Предприниматели все чаще используют мобильные приложения для проведения финансовых операций. Несмотря на это, большинство счетов они по-прежнему получают в бумажном виде. Чтобы вручную перенести данные из этих бумаг в мобильное приложение или веб-версию Тинькофф банка, им требовалось около 5 минут, а иногда и больше, если у документа сложная структура.

Встраиваемые технологии распознавания

Для автоматического распознавания и формирования платежного поручения был выбран ABBYY FineReader Engine – многофункциональный инструментарий разработчика для встраивания передовых технологий распознавания, конвертирования и классификации документов.

Инструментарий позволяет создавать многоязычные и мультиплатформенные приложения любой архитектуры, начиная от рабочих станций и заканчивая серверными решениями. При этом технология классификации документов позволяет автоматически отнести документ к какому-либо из множества заранее определенных классов. Это гарантирует обработку самых разных видов счетов.

Платежное поручение за 10 секунд

Теперь для оплаты бумажных счетов в мобильной и веб-версиях Тинькофф Банка для бизнеса достаточно сфотографировать документ и платежное поручение сформируется автоматически. Вне зависимости от формата счета и формулировок, технология позволяет извлекать необходимую информацию. Например, независимо от того под какой формулировкой стоит сумма платежа – «Итого» или «Всего к оплате», решение понимает, что именно эту сумму нужно извлечь. Клиентам банка остается только проверить корректность данных, выделенных красным, в случае если технология не уверена в качестве распознавания.

Вне зависимости от формата счета и формулировок, технология позволяет извлекать необходимую информацию. Например, независимо от того под какой формулировкой стоит сумма платежа – «Итого» или «Всего к оплате», решение понимает, что именно эту сумму нужно извлечь. Клиентам банка остается только проверить корректность данных, выделенных красным, в случае если технология не уверена в качестве распознавания.

Процесс автоматического заполнения платежного поручения теперь занимает всего около 5-10 секунд, затем счет отправляется в оплату. Это позволяет значительно упростить процесс ввода реквизитов и снизить вероятность ошибки, связанной с человеческим фактором.

Тинькофф начисляет кэшбэк на входящий оборот для бизнеса

Фото: Тинькофф Бизнес

Тинькофф запустил акцию «Кэшбэк с оборота денежных средств» для индивидуальных предпринимателей и компаний.

Банк начислит своим бизнес-клиентам 1% от суммы, которая поступит на их рублевый расчетный счет в Тинькофф Бизнесе до февраля 2021 г. Можно как обычно принимать платежи за товары и услуги и получать за это дополнительный процент от банка.

Чтобы получить кэшбэк, компаниям нужно подать заявку на открытие расчетного счета в Тинькофф Бизнес до конца года и начать им пользоваться до 31 января 2021 г. Кэшбэк будет начисляться на входящий оборот от контрагентов и на операции торгового и интернет-эквайринга в январе, феврале и марте 2021 г. за предыдущий месяц.

Акция действует для новых клиентов Тинькофф Бизнеса, но текущие клиенты также могут принять в ней участие, если приведут друга на расчетное обслуживание в Тинькофф Бизнес – бонусы будут начислены каждому.

— Это первый наш опыт по начислению кэшбэка предпринимателям и компаниям, и первый такого рода кейс на российском рынке. Обычно, чтобы получить кэшбэк, нужно сначала потратить деньги. Мы решили сделать наоборот и начислить бонус нашим клиентам не за расходы, а за поступления. Помимо задач привлечения клиентов к нам в экосистему мы хотим еще и поддержать предпринимателей и бизнес, которые продолжают работать и развивать свое дело, несмотря на сложности этого года,- Федор Бухаров, вице-президент Тинькофф, директор Тинькофф Бизнес.

Мы решили сделать наоборот и начислить бонус нашим клиентам не за расходы, а за поступления. Помимо задач привлечения клиентов к нам в экосистему мы хотим еще и поддержать предпринимателей и бизнес, которые продолжают работать и развивать свое дело, несмотря на сложности этого года,- Федор Бухаров, вице-президент Тинькофф, директор Тинькофф Бизнес.

Подать заявку на открытие расчетного счета можно на сайте банка tinkoff.ru, также задать вопросы по акции можно по бесплатному номеру: 8 800 755 75 16

Краткий обзор бизнес-модели нашей компании

Группа — инновационный поставщик розничных финансовых услуг через Интернет, работающий в России с использованием высокотехнологичной недорогой платформы. Мы называем это «бизнес-моделью Тинькофф».

Группа является вторым по величине эмитентом кредитных карт на российском рынке. Хотя кредитные карты составляют основной бизнес Группы, Группа диверсифицирует объем своих некредитных продуктов и услуг, предоставляемых клиентам как на основе собственных, так и на основе брокерских услуг, через единый центр обслуживания клиентов онлайн, Тинькофф.ru (также называемый Финансовым супермаркетом). Такие дополнительные линейки некредитных продуктов обычно требуют ограниченных капитальных вложений, но предоставляют ценную возможность диверсифицировать источники доходов Группы, привлечь новые клиентские сегменты и увеличить поток клиентов, тем самым создавая дополнительные возможности для перекрестных продаж.

Хотя кредитные карты составляют основной бизнес Группы, Группа диверсифицирует объем своих некредитных продуктов и услуг, предоставляемых клиентам как на основе собственных, так и на основе брокерских услуг, через единый центр обслуживания клиентов онлайн, Тинькофф.ru (также называемый Финансовым супермаркетом). Такие дополнительные линейки некредитных продуктов обычно требуют ограниченных капитальных вложений, но предоставляют ценную возможность диверсифицировать источники доходов Группы, привлечь новые клиентские сегменты и увеличить поток клиентов, тем самым создавая дополнительные возможности для перекрестных продаж.

Хозяйственная деятельность Группы осуществляется на территории России. Группа также представлена на Кипре, где находится головной офис холдинговой компании и управляет домашним колл-центром и бизнесом по разработке программного обеспечения, а также дочерними предприятиями в Латвии и Казахстане.

Бизнес-модель Тинькофф ориентирована на его онлайн-платформу Tinkoff. ru, передовую высокотехнологичную платформу розничных финансовых услуг с более чем 10 миллионами посетителей в месяц. Веб-сайт Tinkoff.ru действует как централизованная платформа для привлечения клиентов, через которую клиентам предоставляется широкий спектр кредитных и некредитных продуктов и услуг. Платформа отличается расширенной функциональностью и поддерживается отмеченными наградами услугами Интернет-банка и мобильного банкинга Группы, а также центрами обработки вызовов большого объема.Основными каналами привлечения клиентов для Группы являются Интернет и мобильная связь, но она также использует агентов по прямым продажам и партнерские отношения (совместные бренды) для привлечения клиентов. Эти модели привлечения клиентов в сочетании с виртуальной сетью Группы обеспечивают географический охват во всех регионах России, что приводит к высокодиверсифицированному портфелю.

ru, передовую высокотехнологичную платформу розничных финансовых услуг с более чем 10 миллионами посетителей в месяц. Веб-сайт Tinkoff.ru действует как централизованная платформа для привлечения клиентов, через которую клиентам предоставляется широкий спектр кредитных и некредитных продуктов и услуг. Платформа отличается расширенной функциональностью и поддерживается отмеченными наградами услугами Интернет-банка и мобильного банкинга Группы, а также центрами обработки вызовов большого объема.Основными каналами привлечения клиентов для Группы являются Интернет и мобильная связь, но она также использует агентов по прямым продажам и партнерские отношения (совместные бренды) для привлечения клиентов. Эти модели привлечения клиентов в сочетании с виртуальной сетью Группы обеспечивают географический охват во всех регионах России, что приводит к высокодиверсифицированному портфелю.

Основными каналами сбыта и сбыта Группы являются ее онлайн-каналы (Интернет, мобильная связь и телепродажа), которые, по мнению руководства Группы, оптимизируют сферу охвата и позволяют получить доступ к другим частям страны, которые в остальном не обслуживаются. Сеть доставки «умного курьера» позволяет компании доставлять карты и другие товары и услуги потребителям по всей России в течение одного или двух дней. Эта легкая в инфраструктуре операционная структура обеспечивает низкую базу фиксированных затрат и высокую степень гибкости для ускорения или замедления бизнеса в зависимости от внешней среды.

Сеть доставки «умного курьера» позволяет компании доставлять карты и другие товары и услуги потребителям по всей России в течение одного или двух дней. Эта легкая в инфраструктуре операционная структура обеспечивает низкую базу фиксированных затрат и высокую степень гибкости для ускорения или замедления бизнеса в зависимости от внешней среды.

Бизнес-модель Тинькофф включает в себя обширный аутсорсинг различных сервисных и операционных функций. .

Операции Группы поддерживаются передовыми ИТ-возможностями, которые обеспечивают операционную эффективность Тинькофф.ru и ее бизнес-модель онлайн / удаленного обслуживания. Кроме того, сосредоточение внимания Группы на анализе данных позволяет ей эффективно таргетировать свои маркетинговые и продуктовые предложения и дает ей преимущество в процессах андеррайтинга, анализа рисков и сбора данных. Руководство Группы считает, что относительно низкий уровень проникновения розничных финансовых услуг, относительно высокая маржа, а также нормативные и технологические барьеры для выхода конкурентов Группы делают бизнес-модель Тинькофф привлекательной с точки зрения потенциала роста и конкурентных преимуществ.

Руководство Группы считает, что Группа является одним из самых узнаваемых и популярных брендов в сфере финансовых услуг в России. Узнаваемость бренда Группы очень высока благодаря высокому профилю ее акционера-основателя Олега Тинькова, от фамилии которого и произошел бренд. Имя «Тинькофф» связано с известной предпринимательской деятельностью Тинькова, благодаря которой в России был запущен ряд успешных предприятий и брендов. Подразделения по маркетингу и связям с общественностью Группы хорошо осведомлены о последних потребительских и онлайн-тенденциях и используют различные каналы коммуникации, в том числе онлайн-платформу Tinkoff.ru и социальные сети (Instagram, Twitter.com, Facebook.com, YouTube, Odnoklassniki.ru и Vkontakte.ru) для дальнейшего повышения узнаваемости бренда Группы.

Стратегическая цель Группы — стать интегрированным поставщиком розничных финансовых услуг, обслуживающим клиентов через высокотехнологичную онлайн-платформу, которая предлагает высококачественные услуги и удобство, сохраняя при этом прибыльность и эффективное управление рисками на основе данных.

С момента запуска в апреле 2016 года онлайн-платформа Группы Тинькофф.ru, стал центральным элементом его гибкой бизнес-модели, создав высококачественную масштабируемую платформу, через которую потребители могут получить доступ как к проприетарным, так и к брокерским продуктам и услугам. Платформа Tinkoff.ru, которую в 2017 году посещают в среднем около 10 миллионов человек в месяц, привлекает большой объем интернет-трафика, что делает ее ключевым инструментом для привлечения клиентов и маркетинга.

Группа намерена и дальше развивать функциональность Tinkoff.ru и других мобильных и онлайн-сервисов, чтобы обеспечить удобное универсальное место назначения, которое потребители могут использовать для удовлетворения всего спектра своих финансовых потребностей в розничной торговле, тем самым увеличение как общего числа клиентов Группы, так и увеличения количества продуктов и услуг, используемых каждым клиентом.

Руководство Группы считает, что за счет расширения присутствия Группы в Интернете таким образом улучшится доступ к клиентам в регионах, недостаточно обслуживаемых физическими отделениями банков, и к клиентам из более состоятельных и технически подкованных демографических групп, которые проводят больше времени в Интернете и, как правило, используют больше финансовых средств. Сервисы. Кроме того, ожидается, что по мере увеличения трафика на ее платформе Tinkoff.ru Группа получит доступ к дополнительным данным о потребительских тенденциях и предпочтениях, которые она сможет использовать для дальнейшего совершенствования процессов маркетинга и кредитного анализа и андеррайтинга.

Сервисы. Кроме того, ожидается, что по мере увеличения трафика на ее платформе Tinkoff.ru Группа получит доступ к дополнительным данным о потребительских тенденциях и предпочтениях, которые она сможет использовать для дальнейшего совершенствования процессов маркетинга и кредитного анализа и андеррайтинга.

Группа быстро превращается в уникальное решение для банковского обслуживания образа жизни и будет продолжать расширять ассортимент продуктов и улучшать качество обслуживания клиентов.

ОсновательТинькофф обещает сохранить контроль над банком в связи с планами продажи Яндекс

Александр Марроу, Андрей Остроух

МОСКВА (Рейтер) — Бренд российского онлайн-банка Тинькофф будет жить, несмотря на его предполагаемую продажу технологическому гиганту Яндекс YNDX. О, — сказал в среду основатель банка, подтвердив свое обещание оставаться в бизнесе.

ФОТО ФАЙЛА: Председатель Совета директоров Тинькофф Банка Олег Тиньков на заседании Петербургского международного экономического форума (ПМЭФ), Россия, 7 июня 2019 г. REUTERS / Максим Шеметов / Фото из файла

REUTERS / Максим Шеметов / Фото из файла

TCS Group TCSq.L, материнская компания Тинькофф, ведет переговоры о продаже банка интернет-группе «Яндекс» за 5,48 млрд долларов. Сделка считается в значительной степени положительной для обеих компаний.

Олег Тиньков, основатель TCS Group, который боролся с острым лейкозом и перенес трансплантацию костного мозга в июле, сказал, что для клиентов Тинькофф, которым сделка только выиграет, ничего не изменится.

«Это не продажа, а слияние», — написал Тиньков в своем Instagram-аккаунте.

Аналитики согласны с тем, что возможны синергетические эффекты, если Тинькофф станет частью группы технологических услуг Яндекса, включая данные и предложения продуктов.

Основанием для Тинькофф Банка является встраивание в цифровую экосистему Яндекса с доступом к более чем 60 миллионам уникальных пользователей — потенциальных клиентов Тинькофф Банка, говорится в записке Альфа-банка.

Тинькофф — крупнейший в мире онлайн-банк, обслуживающий более 10 миллионов клиентов по всей России.

«Мы считаем, что сделка положительна для бизнеса TCS, хотя миноритарные акционеры должны бороться за более высокую цену», — заявили аналитики Renaissance Capital, добавив, что капитализация TCS в настоящее время составляет примерно четверть от капитализации «Яндекса».

Предложенная цена сделки, денежное вознаграждение и акция в размере 27,64 доллара за акцию Тинькофф, представляет собой 8% премию к цене ГДР Тинькофф на 21 сентября.

Объявление о сделке подтолкнуло акции Яндекса к YNDX.MM на 15 % выше в среду, но вызвал распродажу TCSGDR TCS GDR.ММ в Москве. В Лондоне GDR TCS выросли на 5,8% до 27,50 долларов за штуку.

Тем не менее, предлагаемая сделка сопряжена с проблемами, открывающими доступ Яндексу к сектору розничного кредитования и требующим поддержки руководства технической группы, отмечает «Ренессанс Капитал».

«Кредитные риски банковского бизнеса будут добавлены к общему профилю бизнес-рисков Яндекса», — сказали в BCS Brokerage.

Сделка также подлежит одобрению акционеров.

«Вероятен сценарий, при котором значительная часть миноритарных акционеров TCS не предложит свои акции и оставит TCS листинговой компанией», — считают аналитики ВТБ Капитал.

Дополнительная репортажа Татьяны Вороновой; Редакция Кирстен Донован

ABBYY FineReader Engine ускоряет процесс оплаты счетов для клиентов Тинькофф Банка

Встроенные технологии распознавания и классификации

Для автоматизированного создания и обработки банковских платежных поручений был выбран ABBYY FineReader Engine — многофункциональный инструментарий разработчика для интеграции передовых технологий распознавания, преобразования и классификации документов.

Набор инструментов позволяет создавать многоязычную и многоплатформенную архитектуру приложений, которые могут работать на любой платформе — от рабочей станции до сервера приложений. Встроенная технология классификации позволяет автоматически классифицировать документы по заранее определенным категориям. Это обеспечивает обработку различных типов счетов.

Это обеспечивает обработку различных типов счетов.

Теперь платежные операции занимают менее 10 секунд

Оплата бумажных счетов через веб-версию Тинькофф Банка и его мобильное приложение с ABBYY еще никогда не была такой простой.Просто сделайте снимок счета, и платежное поручение будет создано автоматически. Эта информация извлекается динамически независимо от формата и содержания счета.

Например, независимо от того, как описывается сумма платежа — «Общая сумма» или «Общая сумма», решение интуитивно понимает, что эти «данные» необходимо извлечь. Теперь клиентам банка нужно просто проверить данные, выделенные красным, и отправить.

Автоматическое заполнение платежных поручений теперь занимает всего 5-10 секунд, и счет отправляется на оплату.Это значительно упрощает процесс ввода данных и снижает вероятность человеческой ошибки.

«Тинькофф Банк полностью запустил сервис для малого и среднего бизнеса чуть меньше года назад. Тем не менее, отраслевые эксперты признали наши продукты для предпринимателей и юридических лиц одними из самых удобных на рынке. Мы продолжаем внедрять новые технологии, которые сделают банковские услуги Тинькофф еще удобнее.Таким образом, благодаря технологии распознавания ABBYY нашим клиентам больше не нужно тратить время на заполнение платежных поручений вручную ».

Тем не менее, отраслевые эксперты признали наши продукты для предпринимателей и юридических лиц одними из самых удобных на рынке. Мы продолжаем внедрять новые технологии, которые сделают банковские услуги Тинькофф еще удобнее.Таким образом, благодаря технологии распознавания ABBYY нашим клиентам больше не нужно тратить время на заполнение платежных поручений вручную ».

Федор Бухаров, Директор по бизнесу Тинькофф

Российский Тинькофф незаметно стал одним из самых успешных необанков в мире

Даже опытные обозреватели финтех иногда удивляются, узнав, что крупнейший в мире независимый виртуальный банк с клиентами находится не в Китае, Индии или где-либо в Азиатско-Тихоокеанском регионе, если на то пошло.Скорее, это в России, которая, несмотря на то, что она является самой большой страной в мире по суше, является одной из наименее населенных — всего 145 миллионов человек. Российский Тинькофф Банк, основанный в 2006 году как эмитент внеофисных кредитных карт, имеет 8–10 миллионов клиентов (в зависимости от того, кого вы спросите), что даже на более низком уровне больше, чем у любого другого независимого цифрового банка.

Российский Тинькофф Банк, основанный в 2006 году как эмитент внеофисных кредитных карт, имеет 8–10 миллионов клиентов (в зависимости от того, кого вы спросите), что даже на более низком уровне больше, чем у любого другого независимого цифрового банка.

В России с ее бывшей командной экономикой сильно централизован банковский сектор, в котором доминируют государственные гиганты. Тинькофф — особняк, его бизнес-модель похожа на западноевропейский или американский банк-претендент.Не обремененный физическими отделениями, Тинькофф стремится быстро накапливать клиентов, неся при этом меньшие затраты, чем традиционный банк.

Тинькофф котируется на Лондонской фондовой бирже в 2013 году, собрав более 1 миллиарда долларов США. В конце октября его акции начали торговаться на Московской бирже. По словам аналитиков, кипрская фирма стремится воспользоваться растущими инвестициями в розничные банковские услуги в России и может привлечь до 200 миллионов долларов США из инвестиционных фондов, ориентированных на российский рынок.

Что отличает Тинькофф от большинства американских и европейских коллег, так это его баланс: российский банк-претендент прибыльный. За последние пять лет, когда в России вырос объем розничных кредитов, Тинькофф значительно выиграл. По данным агентства « Russia Business Today », за этот период общий объем розничных кредитов в России вырос с 10,6 до 16,3 триллиона рублей (260 миллиардов долларов). Ожидается, что кредитный портфель Тинькофф в этом году вырастет более чем на 60%. Такой резкий рост кредитования поможет достичь рекордных 35 миллиардов рублей (550 миллионов долларов) в этом году по сравнению с 27 миллиардами российских рублей (407 миллионов долларов) годом ранее, заявляет компания.

Генеральный директор Оливер Хьюз оптимистично оценивает потенциал Тинькофф по привлечению клиентов. Он ожидает, что при условии, что в ближайшее время не произойдет серьезного «внешнего шока», количество клиентов Тинькофф увеличится более чем вдвое — до 20 миллионов в течение трех лет.

Тинькофф вполне может достичь поставленной цели благодаря стратегии диверсификации бизнеса. С самого начала Тинькофф стремился создать облачную финансовую экосистему, предоставляющую полный спектр цифровых банковских услуг как физическим лицам, так и корпорациям.Он быстро превратился из альтернативного эмитента кредитных карт в поставщика текущих счетов, займов и ипотечных кредитов, а также инвестиционных, сберегательных и страховых продуктов.

Совсем недавно Тинькофф инвестировал значительные суммы в технологии следующего поколения, такие как искусственный интеллект, блокчейн и биометрия, и расширил свой бизнес, включив услуги в сфере путешествий, продажи билетов и бронирования.

Подчеркнув сильные результаты компании за 2018 год, генеральный директор Тинькофф сказал NS Banking, «что если у вас есть правильная бизнес-модель, правильный бренд, правильная команда и вы умеете работать, то Россия — отличный рынок для присутствия, несмотря на то, что иногда смотреть со стороны. »

»

Тинькофф запускает финансовый мессенджер, встроенный в свое супер-приложение

Тинькофф Банк запустила финансовый мессенджер, встроенный в свое супер-приложение, чтобы пользователи могли общаться в чате при совершении финансовых транзакций. Вскоре клиенты смогут обмениваться бронированиями, платежами и гигабайтами трафика, а также получать быстрый доступ к чат-ботам, продуктам и услугам экосистемы Тинькофф и многому другому.

Вскоре клиенты смогут обмениваться бронированиями, платежами и гигабайтами трафика, а также получать быстрый доступ к чат-ботам, продуктам и услугам экосистемы Тинькофф и многому другому.

Эта ранняя версия мессенджера позволяет общаться в чате и быстро переводить деньги между пользователями.

Поскольку в ближайшее время будут добавлены дополнительные функции по мере развития решения, клиенты Тинькофф смогут использовать его для:

- поделиться билетами в кино, купленными в суперприложении или на страницах профиля фильма,

- поделиться бронированием и страницами профиля ресторана,

- разделяют свои счета, запрашивают деньги у других пользователей и делятся деталями транзакции,

- поиск авиабилетов и отслеживание изменений цен с помощью чат-бота Тинькофф Трэвел,

- создать групповые чаты,

- записывать, отправлять и мгновенно преобразовывать голосовые сообщения в текст с помощью собственной речевой технологии VoiceKit от Тинькофф,

- редактировать и удалять сообщения, архивировать чаты, пересылать сообщения в другие чаты, искать сообщения по ключевым словам,

- присылайте видеофайлы, фирменные стикеры Тинькофф и истории Тинькофф.

В будущем Тинькофф Мессенджер будет интегрирован в другие приложения экосистемы Тинькофф, включая Тинькофф Инвестиции, Тинькофф Бизнес, Тинькофф Мобайл и Тинькофф Джуниор. Это позволит пользователям различных сервисов и приложений Тинькофф общаться друг с другом, а также с группами поддержки и доставки продуктов.

Например, сотрудники клиента Тинькофф Бизнес смогут использовать групповой чат для взаимодействия со службой поддержки и друг с другом, а абоненты Тинькофф Мобайл смогут делиться своими гигабайтами трафика с другими клиентами Тинькофф Мобайл.

«Тинькофф Мессенджер — это больше, чем обычное приложение для обмена сообщениями, запущенное крупным игроком в сфере технологий. Это финансовый мессенджер, который давно назрел, чтобы дополнить наши обширные предложения финансовых услуг и услуг, связанных со стилем жизни, и стать долгожданным решением для наших клиентов. Это инструмент со всеми возможностями обычного мессенджера (голосовые сообщения, стикеры и т. Д.), Который теперь доступен как часть финансовых транзакций и не может быть реализован за пределами банковских приложений. Но это еще не все.Мессенджер — еще одно звено среди сервисов экосистемы Тинькофф, помогающее разнообразить и облегчить быстрый доступ к ее различным возможностям. Поскольку экосистема продолжает активно расти, а новые услуги добавляются буквально на глазах, она предлагает бесконечные возможности для интеграции и использования нашего финансового мессенджера ». — старший вице-президент и директор по развитию бизнеса Станислав Близнюк.

Д.), Который теперь доступен как часть финансовых транзакций и не может быть реализован за пределами банковских приложений. Но это еще не все.Мессенджер — еще одно звено среди сервисов экосистемы Тинькофф, помогающее разнообразить и облегчить быстрый доступ к ее различным возможностям. Поскольку экосистема продолжает активно расти, а новые услуги добавляются буквально на глазах, она предлагает бесконечные возможности для интеграции и использования нашего финансового мессенджера ». — старший вице-президент и директор по развитию бизнеса Станислав Близнюк.

Тинькофф обещает сохранить контроль над банком на фоне планов продажи компании Яндекс.

МОСКВА (Рейтер). Бренд российского онлайн-банка Тинькофф будет жить, несмотря на его предполагаемую продажу технологическому гиганту Yandex

TCS Group  Сделка считается в значительной степени положительной для обеих компаний.

Сделка считается в значительной степени положительной для обеих компаний.

Олег Тиньков, основатель TCS Group, который борется с острым лейкозом и перенес в июле трансплантацию костного мозга, сказал, что ничего не изменится для клиентов Тинькофф, которые только выиграют от сделки.

«Это не продажа, а слияние», — написал Тиньков в своем Instagram-аккаунте.

Аналитикисогласны с тем, что возможны синергетические эффекты, если Тинькофф станет частью стабильной группы технологических услуг Яндекса, включая данные и предложения продуктов.

Обоснование Тинькофф Банка заключается в том, чтобы встроить его в цифровую экосистему Яндекса с доступом к более чем 60 миллионам уникальных пользователей — потенциальных клиентов Тинькофф Банка, говорится в сообщении Альфа-банка.

Тинькофф в настоящее время является крупнейшим в мире онлайн-банком, обслуживающим более 10 миллионов клиентов по всей России.

«Мы считаем, что сделка положительна для бизнеса TCS, хотя миноритарные акционеры должны бороться за более высокую цену», — заявили аналитики Renaissance Capital, добавив, что капитализация TCS сейчас составляет примерно четверть от капитализации «Яндекса».

Предлагаемая цена сделки, денежное вознаграждение и акция в размере 27,64 доллара за акцию Тинькофф, представляет собой 8% премию к цене ГДР Тинькофф по состоянию на 21 сентября.

Объявление о сделке подняло в среду акции Яндекса

Тем не менее, предложенная сделка сопряжена с проблемами, открывающими «Яндекс» доступ к сектору розничного кредитования и требующим поддержки руководства технической группы, отмечает «Ренессанс Капитал».

«Кредитные риски банковского бизнеса будут добавлены к общему профилю бизнес-рисков Яндекса», — сказали в BCS Brokerage.

Сделка также подлежит одобрению акционеров.

«Вероятен сценарий, при котором значительная часть миноритарных акционеров TCS не предложит свои акции и не оставит TCS листинговой компанией», — считают аналитики ВТБ Капитал.

(Дополнительный репортаж Татьяны Вороновой; редакция Кирстен Донован)

TCS Group объявляет об улучшении управления и изменениях в составе руководящих органов

TCS Group Holding PLC (TCS) TCS Group объявляет об улучшении управления и изменениях в составе руководящих органов 25-марта-2021 / 16:17 МСК Распространение нормативного объявления, переданного EQS Group.Эмитент несет полную ответственность за содержание этого объявления.знак равно -------------------------------------------------- ------------------- TCS Group объявляет об улучшении управления и изменениях в составе руководящих органов Лимассол, Кипр - 25 марта 2021 г. TCS Group Holding PLC (LI: TCS, MOEX: TCSG) («Компания»), ведущий российский поставщик онлайн-сервисы, связанные с финансами и стилем жизни через экосистему Тинькофф, объявляет о новых улучшениях в управлении и изменениях в состав его руководящих органов.- Оливер Хьюз назначен исполнительным директором в недавно расширенном совете директоров TCS Group, чтобы руководить ключевыми стратегические инициативы в области управления и роста. Оливер продолжит свою давнюю роль генерального директора TCS Group. управление бизнесом и операциями Группы. - Станислав Близнюк назначен Председателем Правления Тинькофф Банка. Это назначение получено все необходимые разрешения регулирующих органов. Станислав работает в компании с 2006 года, занимая руководящие должности.

такие должности, как руководитель отдела бизнес-технологий и инноваций, операционный директор и руководитель отдела развития бизнеса.В дополнение к его новые обязанности Председателя Правления Тинькофф Банка, он сохранит за собой должность Руководителя бизнеса. Разработка. - Георгий Чесаков назначен председателем Совета директоров Тинькофф Банка, сменив Станислава. Близнюк. Георгий останется генеральным директором Тинькофф Мобайл. Изменения, описанные выше, подчеркивают стремление Группы развивать и продвигать свои выдающиеся таланты, углубление управленческой скамьи и дальнейшее укрепление корпоративного управления Группы, поскольку она поддерживает свои траектория быстрого и прибыльного роста.Станислав Близнюк, председатель правления Тинькофф Банка, прокомментировал: «Приятно иметь возможность поделиться богатым опытом, накопленным мною на различных руководящих должностях в Тинькофф на мою новую должность Председателя Правления Тинькофф Банка. Я рад быть частью команда лидеров одной из самых захватывающих историй о финансовых технологиях в мире.

Я с нетерпением жду возможности повысить ценность наших клиентов и акционеров по мере того, как мы приближаемся к нашей цели - 20 млн клиентов." Оливер Хьюз, генеральный директор TCS Group, прокомментировал: «Эти изменения позволят мне уделять больше времени развитию корпоративного управления, а также сосредоточиться на амбициозные стратегические цели, которые мы поставили перед собой. Я вижу свое назначение исполнительным директором TCS Совет директоров Группы как прекрасная возможность для дальнейшего общения и сотрудничества между ближайшими будет расширен Совет директоров TCS Group и наша управленческая команда. Уверен, от этого выиграет весь Тинькофф экосистема, которая продолжает внедрять инновации, расти и расширяться с высокой скоростью.Эти изменения также важны для обеспечения возможности развития и роста для других членов нашей выдающейся команды. У нас есть таланты, которыми можно гордиться из." Эти назначения были одобрены органами управления Группы 25 марта 2021 года.

Кандидатура Станислава Близнюка имеет утвержден Центральным банком Российской Федерации. Все назначения вступят в силу с 25 марта 2021 года. Оливер Хьюз был назначен в Совет директоров TCS Group, действующий с сегодняшнего дня, в качестве исполнительного директора.Есть нет других вопросов, требующих раскрытия в соответствии с Правилом листинга Великобритании 9.6.13. Состав трех руководящих органов TCS Group представлен ниже. Совет директоров TCS Group Holding: Оливер Хьюз Константинос Экономидес Алексиос Иоаннидес Мэри Тримитиоту Мартин Роберт Кокер Жак Дер Мегредитчиан Совет директоров Тинькофф Банка: Георгий Чесаков Станислав Близнюк Сергей Пирогов Вадим Стасовский Светлана Устиловская Правление Тинькофф Банка: Станислав Близнюк Илья Писемский Евгений Ивашкевич Валерия Павлюкова Вячеслав Цыганов Наталья Изюмова Анатолий Макешин Для справок: Артем Лебедев Лариса Чернышева PR-отдел IR-департамент + 7 495 648-10-00 (доб.2202) + 7 495 648-10-00 (доб. 2312) Александр Леонов Нери Толлардо + 7 495 648-10-00 (доб.

35738) +44 7741 078383 [email protected] [email protected]

О Тинькофф Групп

TCS Group Holding PLC — инновационный поставщик финансовых услуг для розничной торговли и малого и среднего бизнеса. В его состав входят Тинькофф Банк, его оператор мобильной виртуальной сети Тинькофф Мобайл, Тинькофф Страхование, его управляющая компания Тинькофф Капитал, Тинькофф Софтверный Центр, сеть центров разработки в крупных городах России и Тинькофф Образование.В настоящее время Группа развивает экосистему Тинькофф, предлагающую финансовые услуги и услуги лайфстайл.

Группа была основана в 2006 году российским предпринимателем Олегом Тиньковым и с октября 2013 года котируется на Лондонской фондовой бирже.

Ключевым бизнесом Группы является Тинькофф Банк, полностью онлайн-банк, который обслуживает более 13 млн клиентов и составляет ядро экосистемы Тинькофф. Тинькофф — третий по величине розничный банк в России по размеру активной клиентской базы.

Тинькофф Банк — второй по величине игрок на рынке кредитных карт России с долей 14. 0%. Чистая прибыль TCS Group Holding PLC за 4 квартал по МСФО составила 12,3 млрд рублей. Рентабельность собственного капитала составила 40,5%.

0%. Чистая прибыль TCS Group Holding PLC за 4 квартал по МСФО составила 12,3 млрд рублей. Рентабельность собственного капитала составила 40,5%.

Не имея филиалов, Группа обслуживает всех своих клиентов удаленно через онлайн-каналы и облачный колл-центр. В центре работает более 10 000 сотрудников, что делает его одним из крупнейших в Европе. Чтобы обеспечить бесперебойную поставку продукции Группы, у Группы есть общенациональная сеть, состоящая из более чем 2500 представителей.

Global Finance назвал Тинькофф Банк лучшим в мире потребительским цифровым банком в 2020 и 2018 годах и лучшим потребительским цифровым банком в России в 2020, 2019, 2018, 2016 и 2015 годах.Тинькофф также был признан лучшим европейским розничным банком года по версии Retail Banker International в 2020 году. В 2021 году Банкир признал Тинькофф Банк лучшим банком России. Мобильное приложение банка неоднократно получало признание местных и мировых независимых экспертов как лучшее в своем роде (в 2013, 2014, 2015, 2016 годах — Deloitte, а в 2018 — Global Finance).

Если код не пришел, запросите его повторно и проверьте правильность ввода номера телефона.

Если код не пришел, запросите его повторно и проверьте правильность ввода номера телефона. Данные могут сохраниться в смс сообщениях или на электронной почте.

Данные могут сохраниться в смс сообщениях или на электронной почте.

Эмитент несет полную ответственность за содержание этого объявления.знак равно -------------------------------------------------- -------------------

TCS Group объявляет об улучшении управления и изменениях в составе руководящих органов

Лимассол, Кипр - 25 марта 2021 г. TCS Group Holding PLC (LI: TCS, MOEX: TCSG) («Компания»), ведущий российский поставщик

онлайн-сервисы, связанные с финансами и стилем жизни через экосистему Тинькофф, объявляет о новых улучшениях в управлении и изменениях в

состав его руководящих органов.- Оливер Хьюз назначен исполнительным директором в недавно расширенном совете директоров TCS Group, чтобы руководить ключевыми

стратегические инициативы в области управления и роста. Оливер продолжит свою давнюю роль генерального директора TCS Group.

управление бизнесом и операциями Группы.

- Станислав Близнюк назначен Председателем Правления Тинькофф Банка. Это назначение получено

все необходимые разрешения регулирующих органов. Станислав работает в компании с 2006 года, занимая руководящие должности.

Эмитент несет полную ответственность за содержание этого объявления.знак равно -------------------------------------------------- -------------------

TCS Group объявляет об улучшении управления и изменениях в составе руководящих органов

Лимассол, Кипр - 25 марта 2021 г. TCS Group Holding PLC (LI: TCS, MOEX: TCSG) («Компания»), ведущий российский поставщик

онлайн-сервисы, связанные с финансами и стилем жизни через экосистему Тинькофф, объявляет о новых улучшениях в управлении и изменениях в

состав его руководящих органов.- Оливер Хьюз назначен исполнительным директором в недавно расширенном совете директоров TCS Group, чтобы руководить ключевыми

стратегические инициативы в области управления и роста. Оливер продолжит свою давнюю роль генерального директора TCS Group.

управление бизнесом и операциями Группы.

- Станислав Близнюк назначен Председателем Правления Тинькофф Банка. Это назначение получено

все необходимые разрешения регулирующих органов. Станислав работает в компании с 2006 года, занимая руководящие должности. Я с нетерпением жду возможности повысить ценность наших

клиентов и акционеров по мере того, как мы приближаемся к нашей цели - 20 млн клиентов."

Оливер Хьюз, генеральный директор TCS Group, прокомментировал:

«Эти изменения позволят мне уделять больше времени развитию корпоративного управления, а также сосредоточиться на

амбициозные стратегические цели, которые мы поставили перед собой. Я вижу свое назначение исполнительным директором TCS

Совет директоров Группы как прекрасная возможность для дальнейшего общения и сотрудничества между ближайшими

будет расширен Совет директоров TCS Group и наша управленческая команда. Уверен, от этого выиграет весь Тинькофф

экосистема, которая продолжает внедрять инновации, расти и расширяться с высокой скоростью.Эти изменения также важны для обеспечения

возможности развития и роста для других членов нашей выдающейся команды. У нас есть таланты, которыми можно гордиться

из."

Эти назначения были одобрены органами управления Группы 25 марта 2021 года.

Я с нетерпением жду возможности повысить ценность наших

клиентов и акционеров по мере того, как мы приближаемся к нашей цели - 20 млн клиентов."

Оливер Хьюз, генеральный директор TCS Group, прокомментировал:

«Эти изменения позволят мне уделять больше времени развитию корпоративного управления, а также сосредоточиться на

амбициозные стратегические цели, которые мы поставили перед собой. Я вижу свое назначение исполнительным директором TCS

Совет директоров Группы как прекрасная возможность для дальнейшего общения и сотрудничества между ближайшими

будет расширен Совет директоров TCS Group и наша управленческая команда. Уверен, от этого выиграет весь Тинькофф

экосистема, которая продолжает внедрять инновации, расти и расширяться с высокой скоростью.Эти изменения также важны для обеспечения

возможности развития и роста для других членов нашей выдающейся команды. У нас есть таланты, которыми можно гордиться

из."

Эти назначения были одобрены органами управления Группы 25 марта 2021 года. Кандидатура Станислава Близнюка имеет

утвержден Центральным банком Российской Федерации. Все назначения вступят в силу с 25 марта 2021 года.

Оливер Хьюз был назначен в Совет директоров TCS Group, действующий с сегодняшнего дня, в качестве исполнительного директора.Есть