критерии признания несостоятельным и сумма долга

Законодательство о финансовой несостоятельности содержит определенные признаки банкрота физического лица. Их знание необходимо для понимания возможности подачи заявления в арбитражный суд о признании финансовой несостоятельности.

СодержаниеПоказать

Условия и признаки для обращения в суд с заявлением о банкротстве

Процедура банкротства начинается с подачи физлицом заявления о собственной финансовой несостоятельности. Условия для обращения в арбитражный суд гражданина определены в законе «О несостоятельности» от 2002 года №127-ФЗ.

Здесь приведены две группы условий для заявления о финансовой несостоятельности:

- Случаи, когда подача такого заявления – это право должника, но такую обязанность ему не вменяют.

- Случаи, когда должник обязан подать заявления в суд для того, чтобы избежать ответственности.

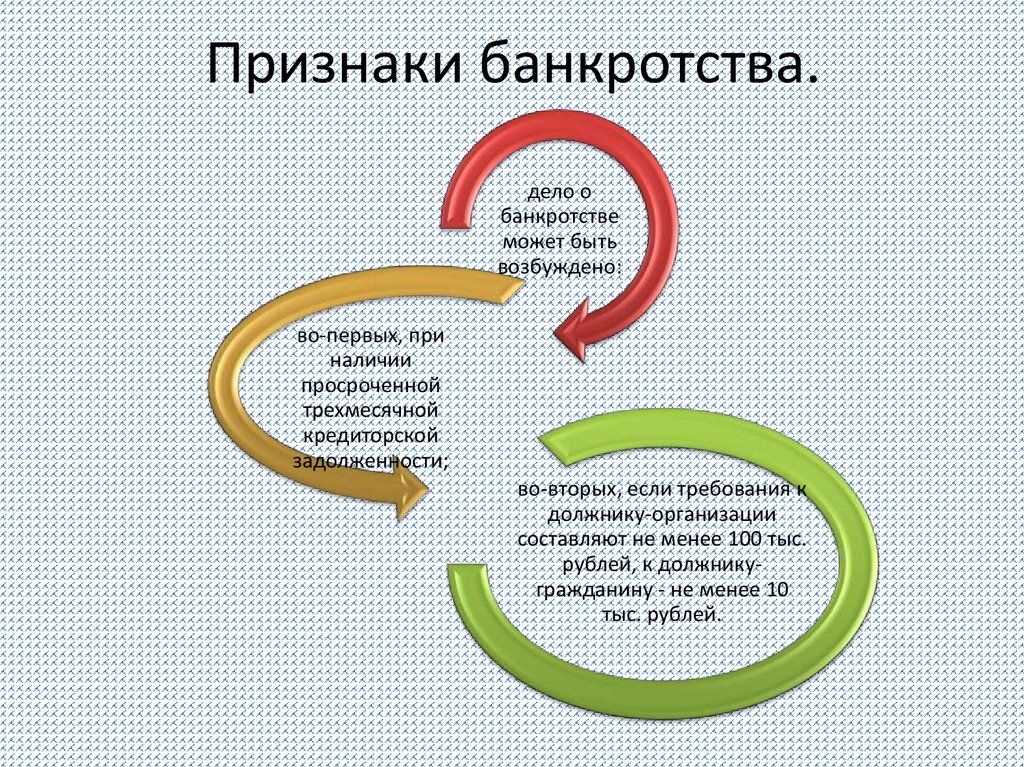

На дату обращения в суд она должна превысить 500 тыс. р., а сроки неисполнения обязательств по оплате – составить более трех месяцев.

На дату обращения в суд она должна превысить 500 тыс. р., а сроки неисполнения обязательств по оплате – составить более трех месяцев.Указанная сумма долга в размере 500 тыс. р. может возникнуть как перед одним кредитором, так и перед несколькими. Гражданина можно признать банкротом независимо от количества кредиторов и величины долга перед ними. В ст. 213.4 127-ФЗ указано, что обязанность обращения должника в суд возникает в случае, если выплата задолженности одним кредиторам повлечет невозможность оплаты в пользу других.

В состав общей суммы задолженности входят обязательства по оплате услуг ЖКХ, внесению обязательных платежей в бюджет, погашению кредитов, оплате ссуд и займов, полученных у физлиц и организаций, прочие обязательства должника.

В ситуации, когда финансовый крах еще не наступил, но гражданин может с большой долей уверенности спрогнозировать возможность своей финансовой несостоятельности, он вправе обратиться в арбитражный суд. При этом ему следует обладать определенными признаками неплатежеспособности по п. 3 ст. 213.6 127-ФЗ:

3 ст. 213.6 127-ФЗ:

- Он на текущий момент прекратил все расчеты со своими кредиторами (банками, ломбардами, МФО, частными кредиторами и пр.) и уполномоченными инстанциями (в частности, по налоговым отчислениям).

- Более, чем 10% обязательств остались непогашенными в течение месяца и более после того, как наступили сроки для их исполнения.

- Величина задолженности превысила стоимость имущества должника-физлица.

- Потенциальные поступления денежных средств (в виде зарплаты или иных источников доходов) не дают возможности расплатиться по обязательствам.

- В отношении физического лица прекращены исполнительные производства по причине недостаточности или отсутствия имущества для взыскания.

При возникновении достаточных оснований предположить, что с учетом предстоящих поступлений от доходов деятельности гражданина и возможности погашения долгов он сможет исполнить обязательства в течение непродолжительного периода, то гражданин не может быть признан финансово несостоятельным.

Право на обращение в арбитражный суд принадлежит не только самому должнику, но и его кредиторам, а также государственным инстанциям (например, налоговой службе), ведь процедура банкротства позволяет не только списать задолженность должника, но и погасить его обязательства перед кредиторами из выручки от продажи имущества. Поэтому кредиторы также могут иметь заинтересованность в старте процедуры банкротства.

При этом законодательно предусмотрены разные основания для признания гражданина банкротом по собственному заявлению и на основе инициативы его кредиторов. Для гражданина сумма долга и сроки просрочки не имеют значения, он может обратиться в суд с любыми долгами, которые стали для него неподъемными.

Можно ли подать на банкротство, если сумма долга меньше необходимой

В СМИ достаточно распространенным является миф, что подать заявление на банкротство можно только при соблюдении двух условий:

- Сумма задолженности превысила 500 тыс. р.

- Просрочка должника по его обязательствам уже составила 90 дней и более.

На самом деле в данном случае речь идет о неверной трактовке норм закона.

При соблюдении вышеуказанных условий заявить о банкротстве вправе кредиторы и уполномоченные инстанции (хотя они не обязаны этого делать), согласно статьям 213.5 и 213.6 127-ФЗ. Если сумма долга перед ними менее 500 тыс. р., а долг не погашается менее 3 месяцев, то они не смогут обратиться в суд с соответствующим заявлением.

В указанной ситуации у должника есть 30 дней на то, чтобы обратиться в суд для признания себя банкротом (по п. 1 ст. 213.4 ФЗ «О банкротстве»). Он не вправе выбирать в такой ситуации, подавать ли ему заявление о банкротстве либо этого делать не стоит.

При неисполнении предписания о подаче заявления на банкротство лицо можно привлечь к административной ответственности по ст. 14.13 КоАП. Административный протокол за совершение подобного проступка составляет ФНС. Величина штрафных санкций за непредоставление заявления о банкротстве в ситуации, когда его подача является обязательной, невелика и составляет 3-4 тыс. р. Но более существенные последствия для должника может иметь другое наказание: по результатам завершения процедуры банкротства с должника не спишут задолженность. То есть он не только лишится всего имущества, но и останется должен своим кредиторам, несмотря на статус банкрота.

р. Но более существенные последствия для должника может иметь другое наказание: по результатам завершения процедуры банкротства с должника не спишут задолженность. То есть он не только лишится всего имущества, но и останется должен своим кредиторам, несмотря на статус банкрота.

Привлечение должника к административной ответственности не лишает его обязанности подать заявления на банкротство. При повторной аналогичном правонарушении в течение года должника привлекают к наказанию по ч. 5.1 ст. 14.13 КоАП. По указанной статье штраф возрастает до 3-5 тыс. р.

Срок давности по привлечению лица к административной ответственности по ст. 4.5 КоАП за нарушение закона о банкротстве увеличен с 1 до 3 лет.

Самому гражданину для инициации своего банкротства совсем необязательно дожидаться просрочки в 500 тыс. р. Он вправе подать соответствующее заявление при любой сумме долга при соблюдении некоторых условий (размер задолженности превысил стоимость имущества, более 10% суммы долгов просрочено, должником были прекращены расчеты с кредиторами, в отношении должника прекратили исполнительное производство).

При обращении в суд кредиторов должника действует общая норма закона ст. 213.13 127-ФЗ, предусматривающая обязательное достижение долгом суммы 500 тыс. р., а при самостоятельной подаче заявления в суд – специальная норма ст. 213.14 127-ФЗ, позволяющая подать его в суд при меньшей величине задолженности только на основании объективных обстоятельств. Указанная позиция поддерживается Постановлением Пленума ВС №45 от 2015 года.

Таким образом, гражданин может подать заявление о признании себя банкротом, если имеют место обстоятельства, которые свидетельствуют о невозможности исполнения обязательств в установленные сроки. При этом сумма задолженности значения не имеет, но гражданин должен отвечать признакам неплатежеспособности или недостаточности имущества. Если же величина просрочки превысила 500 тыс. р., то право инициировать процедуру признания финансовой несостоятельности получают и кредиторы физического лица. Также в указанном случае физлицо обязано обратиться в арбитражный суд для признания себя банкротом, иначе ему грозит административная ответственность в виде штрафа и неосвобождения от задолженности по результатам признания его банкротом.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Эксперт в сфере права и финансов

понятие, основания, процедура признания физического лица несостоятельным

С октября 2015 года у граждан появилась возможность объявлять о своей финансовой несостоятельности. С указанного времени количество обанкротившихся граждан регулярно растет.

СодержаниеПоказать

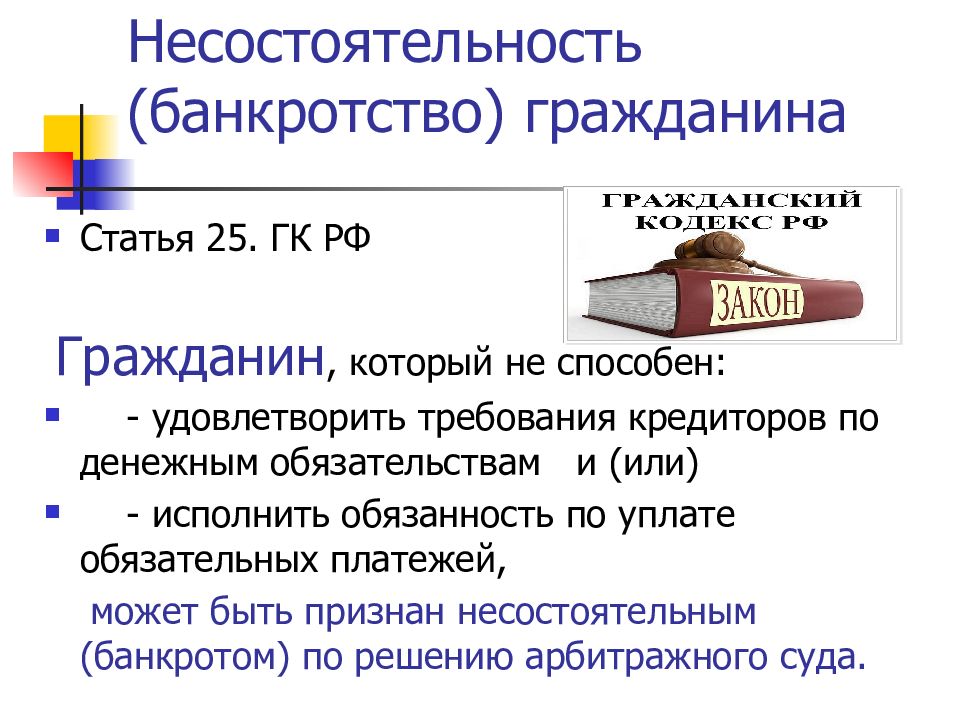

Понятие банкротства гражданина

Понятие процедуры банкротства гражданина содержится в ст. 2 ФЗ «О финансовой несостоятельности».

Под банкротством граждан, или физических лиц, которые не были задействованы в предпринимательской деятельности, понимается признанная судом неспособность гражданина в полном объеме погашать свои обязательства перед кредиторами по денежной задолженности или неспособность исполнения требований о перечислении регулярных и обязательных платежей.

Процедура признания финансовой несостоятельности позволяет гражданину цивилизованно решить проблему задолженности перед кредиторами в части банковских кредитов, договоров микрофинансирования, долговых расписок перед физическими лицами и пр.

Какими правовыми нормами регулируется

Изменения в действующее законодательство, согласно которым было разрешено банкротиться лицам, не занимавшимся предпринимательской деятельностью, вступили в силу с конца 2015 года.

Основания для признания гражданина финансово несостоятельным, правила и особенности проведения данной процедуры приведены в Главе 10 ФЗ-127 «О несостоятельности». Помимо 127-ФЗ, банкротство физлиц опирается на нормы Гражданского кодекса.Так как процедура объявления о своей финансовой несостоятельности рядовыми юрлицами является относительно новым явлением для российской правовой системы, то Пленум ВС осветил общие вопросы по применению положений 127-ФЗ о банкротстве граждан в Постановлении Пленума ВС №45 от 2015 года.

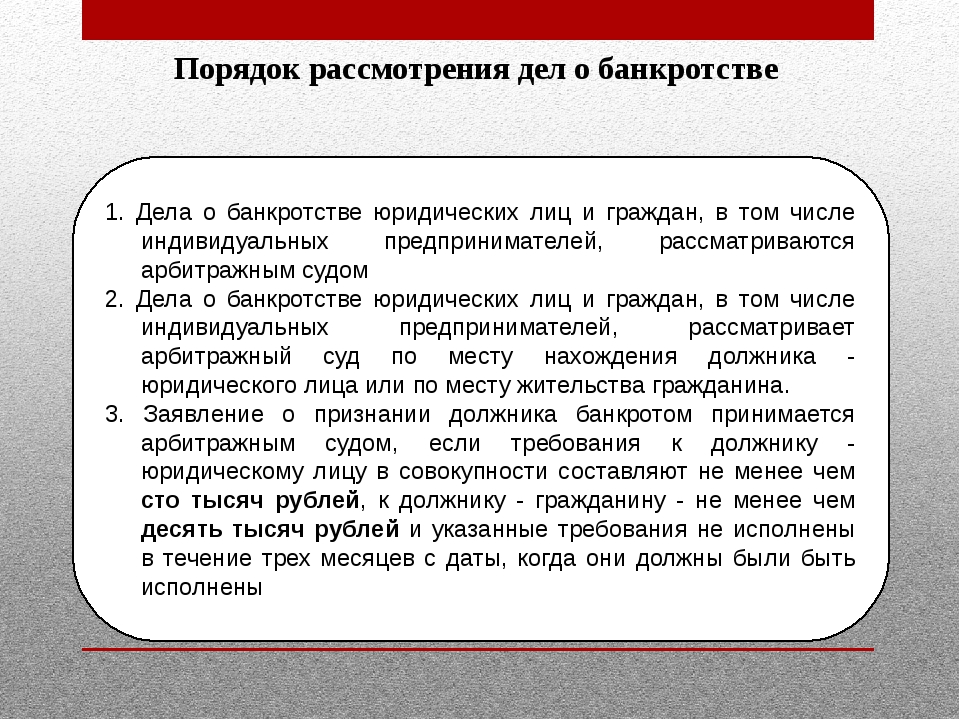

Первоначально планировалось, что такие дела подпадут под общую юрисдикцию, но затем было решено передать их для рассмотрения арбитражными судами. При рассмотрении дел о банкротстве в них допускается включение долговых обязательств, которые сформировались до октября 2015 года.

Согласно п. 1 ст. 213.3 127-ФЗ, инициировать процедуру банкротства может сам должник, конкурсный кредитор или уполномоченная инстанция.

По ст. 213.9 127-ФЗ в каждом деле о банкротстве должен быть назначен финансовый управляющий, который обладает исключительными контролирующими и регулирующими полномочиями. В его задачи входит соблюдение законных интересов обеих сторон и недопущение злоупотреблений со стороны кредитора и должника.

По ст. 213.2 в деле о банкротстве к должнику могут применить одну из следующих процедур: подписание мирового соглашения, реструктуризация долга и реализация имущества.

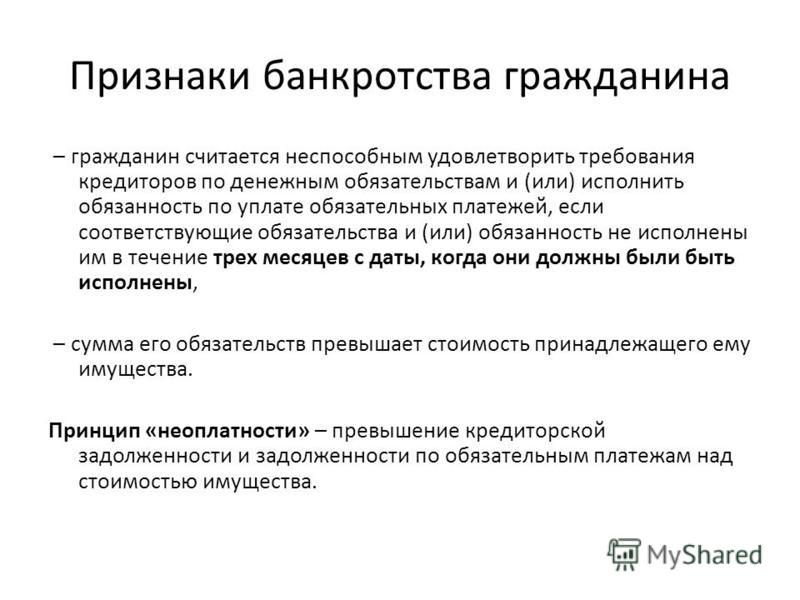

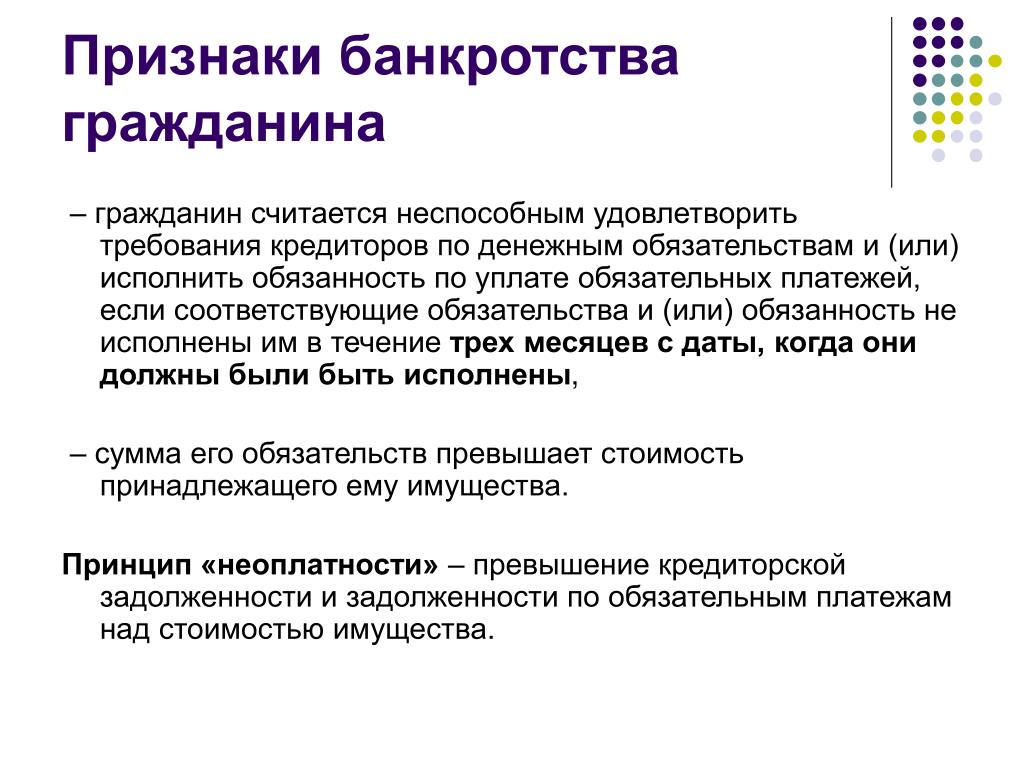

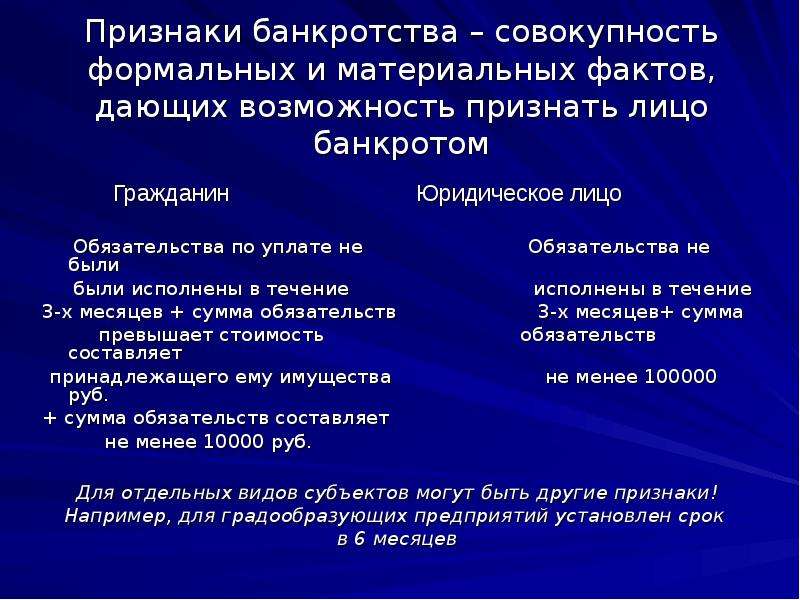

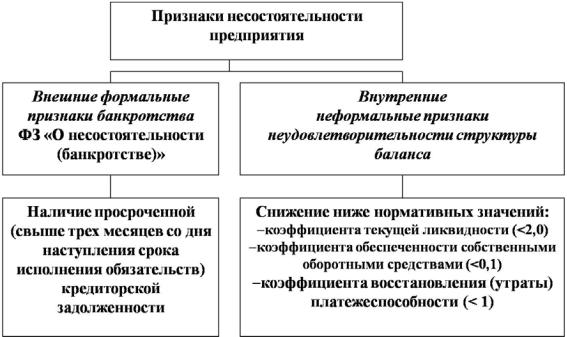

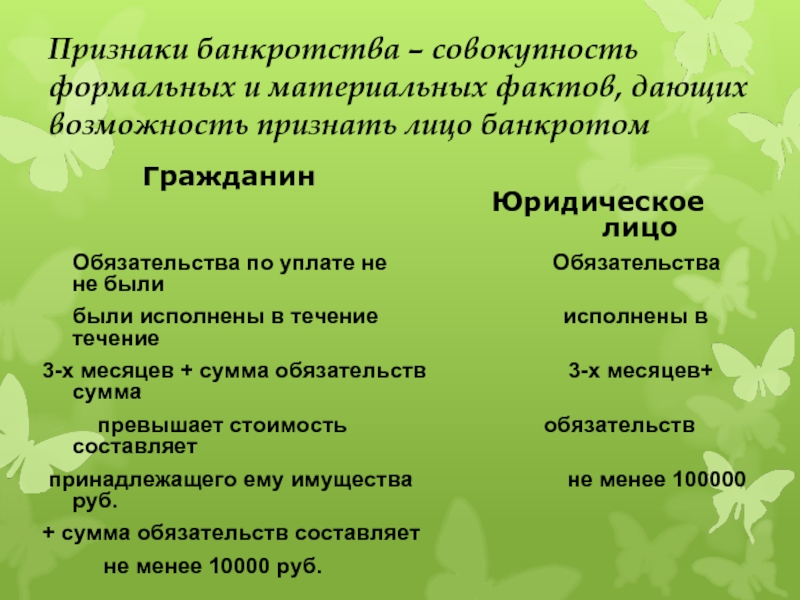

Признаки банкротства

Базовыми признаками банкротства, при которых гражданин обязан обратиться в суд для признания себя финансово несостоятельным, являются:

- Наличие официально подтвержденной задолженности в размере 500 тыс.

р.

р. - Наличие просрочки по обязательствам в течение 90 дней.

- Погашение обязательств.

Но это не исчерпывающие обстоятельства для подачи заявления о банкротстве.

В ч. 2 ст. 213.4 127-ФЗ допускается объявить о своем банкротстве при наличии у лица оснований полагать, что он не сможет более исполнять свои обязательства. Например, если гражданин тяжело заболел, пострадал от стихийных бедствий, его уволили, а на нем есть крупные кредиты.К числу критериев банкротства гражданина, которые дают ему право на обращение в судебную инстанцию, можно отнести:

- Полное прекращение исполнения физическим лицом своих финансовых обязательств.

- Лицо не выполняет требования по погашению обязательных платежей с наступившими сроками исполнения.

- Случаи, когда с момента исполнения обязательств прошло уже более 30 дней, а их совокупный размер составляет более 10% от суммы к оплате.

- Стоимость имущества гражданина меньше размера задолженности.

- При наличии постановления о прекращении в отношении гражданина исполнительного производства из-за отсутствия имущества для взыскания.

То есть законодательство различает ситуации, когда гражданин обязан объявить о своем банкротстве и когда это его законное право. В первом случае при необращении в суд в течение 30 дней после возникновения признаков несостоятельности гражданина могут привлечь к административной ответственности.

Поэтапная процедура

Процедура банкротства граждан предполагает прохождение таких этапов.

Этап 1. Подготовительный.

Гражданину предстоит собрать пакет документов для подтверждения факта своей финансовой несостоятельности.

Также нужно подготовить заявление о признании банкротом для арбитражного суда. В этом документе нужно указать размер задолженности, количество кредиторов с указанием имен или официальных наименований, адресов и контактных данных; составить опись имущества и указать на источники и размер получаемых доходов; количество иждивенцев.

Этап 2. Подбор арбитражного управляющего.

Должнику стоит подобрать управляющего и договориться с ним о ведении процесса заблаговременно. Он также вправе указать в заявлении только СРО, из числа членов которой подберут управляющего, но не факт, что организация сможет предоставить кандидатуру управляющего.

Этап 3. Подача заявления о признании несостоятельности в арбитражный суд.

Заявление передается в арбитражный суд вместе с документами, подтверждающие изложенные в нем обстоятельства. Перед подачей комплекта документа гражданину предстоит оплатить госпошлину в размере 300 р. и перечислить минимальную сумму для выплаты вознаграждения управляющему на депозит суда (она составляет 25 000 р.).

Заявление подается в арбитражный суд по месту жительства самого физлица, что подтверждается отметкой о прописке в паспорте.

По результатам поступления заявления о банкротстве в суд, согласно положениям ст. 213.6 217-ФЗ, судья может вынести одно из указанных решений:

- Признание заявления обоснованным: если основания для образования задолженности, размер кредиторской задолженности нашли свое подтверждение в суде; если инициатором банкротства был конкурсный кредитор или уполномоченный орган, а должник не предоставил обоснованных возражений; если заявление подал сам банкрот, в этом случае он должен предоставить достаточно доказательств своей несостоятельности.

- Признание требования необоснованным или оставление его без рассмотрения (например, при нарушении порядка и требований подачи заявления по 217-ФЗ или отсутствии признаков банкротства).

- Признание заявления необоснованным по причине наличия в нем ложного обвинения кредиторами или ложных сведений от должника, при наличии доказательств факта фиктивного и преднамеренного банкротства.

Этап 5. Назначается первое судебное заседание.

В среднем с момента обращения до первого судебного заседания может пройти до 30 дней (по закону сроки могут составлять не более 90 дней). Лицу нужно основательно подготовиться к нему. В ходе первого заседания гражданину предстоит доказать, что его финансовая несостоятельность стала следствием непредвиденных обстоятельств.

По результатам первого заседания в отношении должника вводится одна из возможных процедур: реструктуризации и реализации имущества. Решение суда о введении в отношении должника одной из процедур признания несостоятельности допускается пересмотреть из-за вновь открывшихся обстоятельств по ходатайству кредитора или уполномоченного органа на основании ст. 213.29 127-ФЗ.

213.29 127-ФЗ.После того как первое заседание прошло, и в отношении физлица была введена процедура банкротства, для гражданина наступают следующие последствия:

- прекращается исполнительное производство;

- банки и другие кредиторы вправе предъявлять свои требования только через суд, а не напрямую взаимодействовать с должником;

- сумма задолженности будет зафиксирована, штрафы, пени и прочие санкции, связанные с неисполнением обязательств, перестают начисляться.

Этап 6. Подготовительный этап к началу одной из процедур банкротства.

На указанном этапе назначенный управляющий формирует реестр кредиторов, проводит первое собрание кредиторов, присутствует в ходе утверждения графика реструктуризации, уведомляет банки и кредитные организации о введении процедуры банкротства.

Этап 7. Анализ деятельности гражданина за последние три года.

За финансовым управляющим закреплена обязанность анализа и при необходимости — оспаривания сделок по отчуждению имущества, подписанных за последние три года.

Оспорить и признать недействительными можно только подозрительные сделки, в результате которых был причинен имущественный вред интересам кредиторов, и сделки с предпочтением, которые привели к погашению задолженности перед одним кредитором в ущерб другим. Так, сделки, подписанные на рыночных условиях, оспорены не будут. Но если речь идет о безвозмездных сделках и сделках с заинтересованными лицами (с родственниками должника), то она с большей долей вероятности будет оспорена.

Приведем краткие характеристики процедур по реализации имущества гражданина или реструктуризации задолженности.

Мировое соглашение

Мировое соглашение – это процедура, которая может применяться в деле о банкротстве на всех стадиях ее рассмотрения. Оно предполагает достижение соглашения по вопросу погашения задолженности между кредиторами и должником.

В законодательстве о банкротстве граждан (в ст. 155-156) предъявляются определенные требования к форме и содержанию мирового соглашения. Так, оно должно быть подписано только в письменном формате и должно содержать подписи должника и его кредиторов, уполномоченных органов (их представителей). Устные договоренность в данном случае не имеют юридической силы.

Так, оно должно быть подписано только в письменном формате и должно содержать подписи должника и его кредиторов, уполномоченных органов (их представителей). Устные договоренность в данном случае не имеют юридической силы.

Мировое соглашение должно содержать:

- положения о порядке и сроках для исполнения обязательств в денежной форме;

- положения об изменении сроков и порядка перечисления платежей из реестра кредиторов;

- положения о прекращении обязательств гражданина через предоставление отступного.

Условия мирового соглашения в обязательном порядке должны соответствовать требованиям равноправия и подписываться в законных интересах всех заинтересованных лиц (должников, уполномоченных органов и конкурсных кредиторов).

Письменное мировое соглашение должно быть в обязательном порядке утверждено арбитражным судом. Оно обязательно для исполнения должниками, уполномоченными инстанциями и конкурсными кредиторами. При этом арбитраж может утвердить мировое соглашение только после того, как гражданином была погашена задолженность перед кредиторами первой и второй очередей.

При этом арбитраж может утвердить мировое соглашение только после того, как гражданином была погашена задолженность перед кредиторами первой и второй очередей.

Мировое соглашение выступает основанием прекращения дела о банкротстве по ст. 213.31 127-ФЗ. После его подписания по закону должны быть прекращены обязательства и полномочия управляющего, а затем гражданин приступает к погашению задолженности по условиям подписанного соглашения.

Если должник не исполняет условия мирового соглашения или допускает грубые нарушения графика погашения долга, то дело о банкротстве может быть возобновлено. В указанной ситуации суд обязан сразу перейти к этапу реализации, минуя график реструктуризации.

Реструктуризация

Реструктуризация задолженности гражданина представляет собой реабилитационную процедуру, которая применяется в деле о банкротстве для восстановления платежеспособности гражданина. Она предполагает введение плана реструктуризации задолженности для физлица, согласно ст. 2 127-ФЗ.

2 127-ФЗ.

Преимуществом утверждения этапа реструктуризации задолженности является то, что она позволяет гражданину решить проблему долгов перед кредиторами по комфортному графику без получения статуса банкрота и связанных с ним негативных последствий для гражданина. Также он сохраняет свое имущество, которое подлежит изъятию и реализации на следующем возможном этапе банкротства.

Реструктуризация задолженности утверждается по отношению к гражданину только при условии достаточности его ежемесячных доходов. Такой должник должен обладать стабильной работой с «белой» зарплатой, величину которой ему подлежит документально подтвердить в суде. После удержаний в пользу кредиторов у должника должно оставаться достаточно денежных средств для удовлетворения своих базовых потребностей в размере прожиточного минимума.

Базовой задачей на этапе реструктуризации долга является разработка, утверждение и исполнение плана-графика погашения задолженности. К нему предъявляются определенные требования, несоблюдение которых может привести к отклонению графика:

- План реструктуризации должен предусматривать пропорциональное исполнение обязательств перед всеми конкурсными кредиторами и уполномоченными органами, о которых гражданину было известно на момент разработки графика.

- Сроки реализации графика не могут превышать три года (при его утверждении кредиторами на собрании), а при отсутствии согласования с кредиторами – два года.

- План должен отвечать принципам равноправия и предполагать соблюдение интересов всех конкурсных кредиторов и уполномоченного органа.

- В случае если план реструктуризации предполагает погашение долга перед залогодержателем, то он должен содержать преимущественное удовлетворение его требований за счет продажи предмета залога.

- В плане реструктуризации должны быть положения об одобрении отдельного кредитора (уполномоченной инстанции) о частичном отказе от требований к должнику (если есть) или положение о порядке продажи имущества, которое является предметом залога или ипотеки.

После того как график реструктуризации будет утвержден арбитражным судом, это создаст для должника определенные гражданско-правовые последствия:

- Требования должны предъявляться к гражданину только по утвержденному плану.

- Кредиторы не могут предъявлять требования о возмещении убытков, которые они понесли из-за утверждения плана.

- Принятые судами обеспечительные меры подлежат отмене, а все ограничения по отношению к должнику накладываются только в рамках банкротства.

- Неустойки, штрафы и пени за неисполнение или ненадлежащее исполнение обязательств по долгам из плана реструктуризации не начисляются (кроме текущих платежей).

Согласно статистике, в большинстве ситуаций в рамках банкротства гражданина в отношении него вводится процедура реализации имущества, и все оно должно быть продано в целях погашения требований кредиторов (введение данного этапа характерно более, чем для 80% дел). Обычно сами должники настаивают о введении данного этапа, минуя процедуру реструктуризации (особенно те, у которых нет в собственности ликвидного имущества).

Реструктуризация не утверждается, если после внесения денег по плану у должника не остается денег для проживания, покупки еды, содержания иждивенцев, или внедрение плана затрагивает интересы несовершеннолетних.

Реализация имущества

Процедура реализации имущества вводится арбитражным судом на период до полугода и ее основной целью выступает реализация имущества должника в целях погашения требований кредиторов по ст. 2 217-ФЗ. По решению суда сроки проведения этапа реализации могут быть продлены.

Согласно ст. 213.24 217-ФЗ, основаниями для введения этапа реализации имущества являются:

- Суду не был представлен план реструктуризации задолженности.

- План реструктуризации не был одобрен собранием кредиторов.

- Предложенный план был отменен судом.

- Должник нарушил условия мирового соглашения и действие дела о банкротстве возобновили.

На практике к данному этапу должники по решению суда переходят сразу при недостаточности доходов для погашения долгов по графику.

После того как в отношении должника вводят процедуру реализации имущества, это имеет для него определенные гражданско-правовые последствия в виде ограниченной финансовой дееспособности:

- Все права на имущество из состава конкурсной массы, включая право на отчуждение и распоряжение им, могут осуществляться только управляющим от имени гражданина.

- Все сделки с имуществом из состава конкурсной массы, которые заключены должником без согласия с управляющим, признаются управляющим ничтожными.

- Требования кредиторов по погашению обязательств перед ними, переданные должнику лично в обход суда, не подлежат удовлетворению.

- Обязательства по реализации своих финансовых обязательств третьими лицами в пользу должника недопустимы. Деньги по сделкам и соглашениям передаются управляющему.

- Должник сдает все банковские карточки управляющему.

- Зарплата начинает перечисляться на специальный счет, который находится в ведении управляющего. По требованию должника он может выдавать ему определенную сумму на личные расходы.

- Должник лишается права открывать счета в банках и делать вклады.

Процедура реализации имущества предполагает прохождение следующих этапов.

Этап 1. Управляющий проводит инвентаризацию имущества гражданина, ее опись и оценку.

Все ликвидное имущество должника включается в конкурсную массу.

Этап 2. Если должник не согласен с тем, как оценил имущество управляющий, то он вправе требовать проведения независимой оценки. С аналогичным требованием к управляющему могут обратиться конкурсные кредиторы. После этого управляющий обязан в установленные сроки обратиться к оценщику, который состоит в специализированной СРО, в целях подготовки им отчета о рыночной стоимости имущества должника. Расходы на подготовку такого отчета погашаются должником независимо от того, кто был инициатором оценки (кредиторы или он сам). Но в случае несогласия кредиторов с результатами оценки они могут провести процедуру повторно, но оплачивать ее им придется из своего кармана.

Этап 3. Корректировка конкурсной массы.

Конкурсная масса корректируется с учетом положений ст. 446 ГПК. В нее не включается определенное имущество, которое не подлежит изъятию. В частности, единственная квартира, личные вещи, предметы интерьера и пр. При этом залоговое имущество не подлежит исключению из конкурсной массы. Так, ипотечная недвижимость после описи подлежит продаже для погашения долгов перед залоговыми кредиторами.

При этом залоговое имущество не подлежит исключению из конкурсной массы. Так, ипотечная недвижимость после описи подлежит продаже для погашения долгов перед залоговыми кредиторами.

Гражданин в рамках процедуры признания финансовой несостоятельности может ходатайствовать об исключении определенной суммы из конкурсной массы при получении им стабильного дохода. Это средства для обеспечения его минимальных потребностей, деньги на содержание детей и других иждивенцев.

С учетом сложившейся судебной практики из конкурсной массы допускается исключить прожиточный минимум, автомобили для работы, расходы на аренду и пр.

Этап 4. Организация и проведение торгов.

Имущество должника реализуется в ходе открытых конкурентных торгов. По большей части они проводятся в электронном формате на специализированных площадках. Торги проводятся среди неограниченного круга участников в электронном формате. Победителем становится лицо, которое предложило наиболее высокую стоимость.

Этап 5. Передача имущества кредиторам или передача его должнику.

Если продать имущество не удалось, то управляющий обязан предложить его кредиторам в счет долга. Но если те не соглашаются на такую сделку, то имущество передается должнику.

Этап 6. Вырученные средства распределяются между кредиторами.

Все вырученные средства направляются на погашение задолженности перед кредиторами. При этом учитываются правила очередности. Если денег недостаточно для удовлетворения всех обязательств, то они погашаются пропорционально доле кредитора в общем объеме требований. 7% от удовлетворенных требований кредиторов направляется в пользу управляющего в качестве вознаграждения.

В случае если на торгах было продано имущество из состава совместно нажитой собственности супругов по Семейному кодексу, то половина из вырученных денег должна отойти в пользу супруги должника.

Из вырученных денег также предстоит погасить обязательные расходы, которые возникли в деле о банкротстве. В частности, публикации в ЕФРСБ, журнале «Коммерсант», услуги экспертных организаций, оценщиков, почтовые и судебные расходы.

Этап 7. Финансовый управляющий отчитывается перед судом об этапе реализации имущества.

Если такой отчет утверждается судом, то должник получает статус банкрота, и дело в отношении него прекращается. По результатам этапа реализации имущества остаток задолженности списывается. Банки, МФО и иные кредиторы не вправе предъявлять к нему никаких претензий.

По результатам признания гражданина банкротом списываются кредитные, микрофинансовые, налоговые долги, задолженность по распискам. При этом такие обязательства, как алименты, компенсации за причиненный вред жизни и здоровью не подлежат удовлетворению.

Освобождение гражданина от обязательств по пп. 4-6 ст. 213.18 не применяется при предоставлении им недостоверных сведений, уклонения от взаимодействия с судом или управляющим, установления факта сокрытия или уничтожения имущества и пр.

После того как процедура признания финансовой несостоятельности была завершена, должнику придется столкнуться с определенными ограничениями. Так, в течение 5 лет после банкротства лицу запрещено подавать на повторное признание своей несостоятельности, организацию ИП. В течение 3 лет после введения процедуры банкротства вводится запрет на занятие руководящих должностей. Также банкроту придется сообщать о своем статусе при получении кредита.

Иное

Банкротство физических лиц ограничивается тремя перечисленными процедурами: реструктуризация задолженности, реализация имущества и мировое соглашение. В отношении юридических лиц может быть предусмотрено введение иных реабилитирующих процедур: финансового оздоровления и внешнего управления. Тогда как физическим лицам доступна только реструктуризация для финансовой реабилитации.

Процесс банкротства граждан может быть приостановлен досрочно, если найдут подтверждение подозрения должника в фиктивном или преднамеренном банкротстве. В отдельных случаях такие деяния могут стать основанием для возбуждения уголовного дела. При сумме ущерба более 1,5 млн р. по ст. 195 УК данное деяние грозит штрафом до 200 тыс. р. или лишением свободы до 3 лет.

В отдельных случаях такие деяния могут стать основанием для возбуждения уголовного дела. При сумме ущерба более 1,5 млн р. по ст. 195 УК данное деяние грозит штрафом до 200 тыс. р. или лишением свободы до 3 лет.

При небольшом размере ущерба от преднамеренного или фиктивного банкротства для лиц предусматривается административная ответственность по ч. 1 ст. 14.12 КоАП. Это нарушение грозит штрафом в размере 1-3 тыс. р.

Таким образом, в рамках дела о банкротстве граждан предполагаются три процедуры: мировое соглашение, реструктуризация задолженности и реализация имущества.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85.Это бесплатно.

Эксперт в сфере права и финансов

Отсутствие у должника признаков неплатежеспособности на момент совершения сделки — Адвокат в Самаре и Москве

Отсутствие у должника признаков неплатежеспособности на момент совершения сделки не позволяет признать ее недействительной по основаниям п. 2 ст. 61.2 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» (далее — Закон о банкротстве), но не исключает возможности ее оспаривания по правилам п. 1 ст. 10, п. п. 1, 2 ст. 168 ГК РФ.

Обоснование: Пунктом 1 ст. 10 ГК РФ установлен запрет на осуществление гражданских прав исключительно с намерением причинить вред другому лицу, действия в обход закона с противоправной целью, а также иное заведомо недобросовестное осуществление гражданских прав (злоупотребление правом).

Как разъяснено в п. п. 7, 8 Постановления Пленума Верховного Суда РФ от 23. 06.2015 N 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации», если совершение сделки нарушает запрет, установленный п. 1 ст. 10 ГК РФ, в зависимости от обстоятельств дела такая сделка может быть признана судом недействительной на основании положений ст. 10 и п. п. 1 или 2 ст. 168 ГК РФ, а при наличии в законе специального основания недействительности — по этому основанию.

06.2015 N 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации», если совершение сделки нарушает запрет, установленный п. 1 ст. 10 ГК РФ, в зависимости от обстоятельств дела такая сделка может быть признана судом недействительной на основании положений ст. 10 и п. п. 1 или 2 ст. 168 ГК РФ, а при наличии в законе специального основания недействительности — по этому основанию.

В п. 5 Постановления Пленума ВАС РФ от 23.12.2010 N 63 «О некоторых вопросах, связанных с применением главы III.

Согласно абз. второму — пятому п. 2 ст. 61.2 Закона о банкротстве цель причинения вреда имущественным правам кредиторов предполагается, если налицо одновременно два следующих условия: а) на момент совершения сделки должник отвечал признаку неплатежеспособности или недостаточности имущества; б) имеется хотя бы одно из других обстоятельств, предусмотренных абз. вторым — пятым п. 2 ст. 61.2 Закона о банкротстве. При этом установленные абз.

вторым — пятым п. 2 ст. 61.2 Закона о банкротстве презумпции являются опровержимыми — они применяются, если иное не доказано другой стороной сделки (п. 6 Постановления Пленума N 63).

вторым — пятым п. 2 ст. 61.2 Закона о банкротстве презумпции являются опровержимыми — они применяются, если иное не доказано другой стороной сделки (п. 6 Постановления Пленума N 63).Буквальное толкование приведенных выше норм права и разъяснений Верховного Суда РФ оставляет неясность в том, исключает ли отсутствие у должника признаков неплатежеспособности возможность признания сделки недействительной по основаниям п. 2 ст. 61.2 Закона о банкротстве либо только лишает истца права ссылаться на опровержимую презумпцию совершения должником такой сделки в целях причинения вреда имущественным правам кредиторов, предполагая свободу доказывания указанного признака иными средствами.

Суды разрешают этот вопрос достаточно однозначно.

Так, в Определении Верховного Суда РФ от 12.10.2015 N 304-ЭС15-13145 по делу N А02-727/2014 выражена позиция, по смыслу которой отсутствие у должника на момент совершения сделки признаков неплатежеспособности либо недостаточности имущества препятствует оспариванию сделки по специальным основаниям, предусмотренным ст.

Аналогичный подход содержится в Постановлении Арбитражного суда Дальневосточного округа от 19.04.2019 N Ф03-1268/2019 по делу N А80-394/2014, Постановлении Арбитражного суда Уральского округа от 05.02.2019 N Ф09-8083/18 по делу N А60-63428/2016, Постановлении Арбитражного суда Поволжского округа от 25.05.2018 N Ф06-32832/2018 по делу N А49-5707/2016.

В каждом из приведенных примеров суды пришли к выводу о том, что отсутствие признаков неплатежеспособности или недостаточности имущества должника на момент совершения оспариваемых сделок не позволяет признать их недействительными на основании ст. 61.2 Закона о банкротстве. Фактически этот признак является необходимым элементом состава недействительности сделки — совершение сделки с целью причинения вреда имущественным правам кредиторов.

При этом само по себе наличие на момент совершения сделок признаков неплатежеспособности или недостаточности имущества в отсутствие доказательств несоразмерного встречного исполнения, а также при недоказанности цели причинения вреда имущественным интересам кредиторов не может являться основанием для признания сделки недействительной на основании п.

2 ст. 61.2 Закона о банкротстве (Постановление Арбитражного суда Волго-Вятского округа от 03.04.2018 N Ф01-772/2018 по делу N А79-10357/2015, Постановление Первого арбитражного апелляционного суда от 18.06.2019 N 01АП-4101/2019 по делу N А79-1563/2017).

2 ст. 61.2 Закона о банкротстве (Постановление Арбитражного суда Волго-Вятского округа от 03.04.2018 N Ф01-772/2018 по делу N А79-10357/2015, Постановление Первого арбитражного апелляционного суда от 18.06.2019 N 01АП-4101/2019 по делу N А79-1563/2017).Кроме того, имеется правовая позиция о том, что даже при наличии у должника на момент совершения сделки признаков неплатежеспособности или недостаточности имущества, а равно осведомленность стороны сделки о финансовом состоянии должника, даже будучи доказанными, при отсутствии такого условия, как причинение в результате совершения сделок вреда имущественным правам кредиторов, не могут являться основанием для признания сделок недействительными по п. 2 ст. 61.2 Закона о банкротстве (Постановление Арбитражного суда Восточно-Сибирского округа от 04.07.2019 N Ф02-2907/2019 по делу N А33-17843/2017).

Между тем следует иметь в виду, что отсутствие у должника на момент совершения сделки признаков неплатежеспособности либо недостаточности имущества не препятствует ее оспариванию по общим основаниям п.

1 ст. 10, п. п. 1, 2 ст. 168 ГК РФ.

1 ст. 10, п. п. 1, 2 ст. 168 ГК РФ.Например, в обоснование требований о признании недействительным заключенного должником договора залога конкурсный управляющий сослался в том числе на подозрительность оспариваемой сделки, а также на совершение ее вопреки установленному ст. 10 ГК РФ запрету на злоупотребление гражданскими правами. Не усмотрев оснований для признания сделки недействительной в порядке, предусмотренном ст. 61.2 Закона о банкротстве, суды сочли доказанным допущенное должником злоупотребление правом и признали сделку недействительной по основаниям ст. ст. 10 и 168 ГК РФ (Постановление Арбитражного суда Восточно-Сибирского округа от 28.03.2018 N Ф02-1042/2018 по делу N А19-16009/2015).

В то же время недопустимо злоупотребление процессуальными правами со стороны лиц, представляющих интересы должника. Применение положений ст. ст. 10 и 168 ГК РФ не может подменять собой применение специальных положений ст. ст. 61.2, 61.3 Закона о банкротстве и служить основанием для обхода ограничений в применении указанных норм, в том числе в случае пропуска срока исковой давности для оспаривания сделок по специальным положениям Закона о банкротстве (Постановление Арбитражного суда Московского округа от 17.

06.2019 N Ф05-24525/2018 по делу N А40-150727/2016).

06.2019 N Ф05-24525/2018 по делу N А40-150727/2016).Служба банкротства Ирландии

Порядок погашения долга

ISI играет центральную роль в администрировании 3 урегулирования долгов механизмы, введенные Законом — Уведомления о списании долгов (DRN), Долги Соглашения об урегулировании (DSA) и соглашения о личной несостоятельности (PIA), а также в мониторинге их работы. Он также играет ключевую роль в администрировании процедур банкротства.

Статистика о работе всех вышеперечисленных процессов публикуются на сайте ISI Веб-сайт.

Уведомления о списании долгов (DRN)

ISI более непосредственно участвует во внедрении DRN, чем в DSA или PIA.

Когда и должник, и их утвержденный посредник (AI) подписали

Приложение DRN, оно передается в ISI для проверки и проверки.

Затем ISI может запросить дополнительную информацию у AI, а также может запросить

на банковские счета должника и в любой другой вопрос, который он считает

актуально при проверке заявки. Он может запрашивать информацию о

финансовое положение должника из государственных ведомств, налоговой

Уполномоченные и другие государственные органы.

Он может запрашивать информацию о

финансовое положение должника из государственных ведомств, налоговой

Уполномоченные и другие государственные органы.

Когда ISI удостоверился, что приложение в порядке, он выдает свидетельство об этом и уведомляет окружной суд. Если суд тоже Удовлетворенный, он выдает Уведомление о списании долга и уведомляет об этом Службу несостоятельности. Затем ISI уведомляет AI, должника и соответствующего кредитора (-ов).

После выдачи DRN ISI публикует свои данные в Реестре списания долгов. Уведомления, доступные для общественности.Затем берет на себя ответственность для администрирования ДРН сроком на 3 года. Это может включать обработку любых платежей, которые должник может произвести; расследование любые вопросы, которые он считает относящимися к DRN; обращение в окружной суд для изменение или прекращение действия DRN; регистрация любых изменений; и регистрация прекращения ДРН.

Когда DRN завершается, ISI удаляет всю информацию о нем. из реестра и выдает должнику справку о списании долгов,

подтверждение того, что они освобождены от соответствующих долгов.Это также

пишет всем заинтересованным кредиторам, чтобы сообщить им, что Уведомление о списании долга

исключен из реестра.

из реестра и выдает должнику справку о списании долгов,

подтверждение того, что они освобождены от соответствующих долгов.Это также

пишет всем заинтересованным кредиторам, чтобы сообщить им, что Уведомление о списании долга

исключен из реестра.

Подробнее в нашем документе о долге Уведомления о помощи и в ISI информация о DRN.

Соглашения об урегулировании долга (DSA) и соглашения о личной несостоятельности (PIA)

ISI проверяет заявки на получение защитных сертификатов. (А защитный сертификат является предварительным к DSA или PIA. Пока это в силу, он защищает должника от начала или продолжения определенных исполнительное производство или иные действия.) Когда приложение устраивает, ISI передает его в окружной суд. Суд рассматривает заявление и, в случае удовлетворения, выдает защитный сертификат.

Когда суд выдает защитный сертификат, ISI регистрирует его и

уведомляет Личного управляющего по делам о несостоятельности (PIP) должника — профессионального

который утвержден и зарегистрирован ISI для работы с DSA и PIA. PIP

уведомляет соответствующего должника и кредиторов. Затем PIP работает с должником

подготовить предложение кредиторам.Если это предложение будет принято, PIP

уведомляет ISI. ISI уведомляет суд. Если суд одобрит DSA или

PIA, ISI регистрирует его.

PIP

уведомляет соответствующего должника и кредиторов. Затем PIP работает с должником

подготовить предложение кредиторам.Если это предложение будет принято, PIP

уведомляет ISI. ISI уведомляет суд. Если суд одобрит DSA или

PIA, ISI регистрирует его.

После этого PIP выполняет повседневное администрирование DSA или PIA. Роль ISI заключается только в регистрации любых изменений в соглашении, его сбой или его успешное завершение.

Подробнее в наших документах по долгу Мировые соглашения (DSA) и личная неплатежеспособность Договоренности (PIA) и в Информация ISI о DSA и PIA.

Банкротство

Как отмечалось выше, ISI играет ключевую роль в администрировании банкротство. Процедура изложена в Должнике Руководство по банкротству (pdf), опубликованное ISI.

Сводка

В следующей таблице перечислены некоторые ключевые действия в рамках договоренностей.

введены Законом о личной несостоятельности, и какой орган или физическое лицо

отвечает за каждого.

| Кто выполняет действие для каждого процедура? | |||

| Действие | ДРН | DSA | PIA |

| Подготовить заявку / предложение с должником | Утвержденный посредник (AI) | Личный специалист по делам о несостоятельности (PIP) | Личный специалист по делам о несостоятельности (PIP) |

| Проверить заявку | Служба несостоятельности Ирландии (ISI) | ISI | ISI |

| Свидетельство о защите реестра после одобрения суда | нет данных | ISI | ISI |

| Выпуск DRN | Судьи-специалисты Окружного суда | нет данных | нет данных |

| Рассмотреть предложение DSA / PIA и утвердить или отклонить: если общая сумма обязательств не более 2500000 евро | нет данных | Судьи-специалисты Окружного суда | Судьи-специалисты Окружного суда |

| Рассмотреть предложение DSA / PIA и утвердить или отклонить: если общая сумма обязательств — это свыше 2 500 000 евро | нет данных | Высокий суд | Высокий суд |

| Регистр DRN / DSA / PIA | ISI | ISI | ISI |

| Администрирование условий DRN / DSA / PIA, когда они действуют | ISI | Личный специалист по делам о несостоятельности (PIP) | Личный специалист по делам о несостоятельности (PIP) |

| Контроль работы DRN / DSA / PIA | ISI | Личный специалист по делам о несостоятельности (PIP) | Личный специалист по делам о несостоятельности (PIP) |

Система максимально автоматизирована и тесно связана с

Судебная служба.

Разработка и поддержка

Авторизация утвержденных посредников (AI)

Утвержденный посредник (AI) — это лицо или группа лиц, уполномоченных ISI для поддержки должника в подаче заявления на получение Уведомления о списании долга. Все службы финансового консультирования и бюджетирования (MABS) авторизованы как AI. — см. Где подать заявку ниже.

Уполномочивание и регулирование деятельности индивидуальных специалистов по банкротству (PIP)

Служба несостоятельности разрешает и регулирует личную несостоятельность Практикующие специалисты (PIP), которые несут ответственность за помощь людям в подаче заявок на защитные сертификаты и подготовить предложения для DSA или PIA.PIP также отвечает за созыв собраний кредиторов и за управление платежи и другие договоренности, согласованные как часть суточных или PIA.

Роль ISI включает:

- Установление квалификационных критериев для PIP

- Рассмотрение и принятие решений по заявкам желающих практика

- Выдача разрешений и регистрация PIP

- Проверка отдельных PIP

- Расследование жалоб

- Проверка разрешений

ISI разработала правила, регулирующие различные вопросы, касающиеся PIP и

опубликовал подробную информацию о PIP, которые

были авторизованы.

Разработка руководств

Ключевым критерием для получения DRN является то, что человек остался без чистый располагаемый доход более 60 евро в месяц после разумного проживания расходы.

ISI подготовила подробные инструкции о том, что составляет разумный образ жизни. расходы, как того требует Закон о личной несостоятельности. Закон требует правила должны регулярно пересматриваться.

При подготовке руководящих указаний по разумным прожиточным расходам Закон требует от ISI проведения широких консультаций и учета:

- Меры и индикаторы бедности, установленные в политике правительства публикации по бедности и социальной интеграции

- Официальная статистика и обзоры Центрального статистического управления Офис, касающийся доходов и расходов домашних хозяйств

- Индекс потребительских цен или аналогичные индексы

- Различия в размере и составе домашних хозяйств и потребности людей с учетом возраста, состояния здоровья и наличия у них физическая, сенсорная, психическая или умственная отсталость

- Необходимость способствовать социальной интеграции должников и их иждивенцев и их активное участие в экономической деятельности

- Любая другая информация, которую ISI считает необходимой

Разработка протоколов

Управляющая группа по протоколу долговых решений ISI разработала протоколы для

использование ПГИ при составлении прямых предложений кредиторам о выплате суточных

или PIA. Эти

протоколы находятся на веб-сайте ISI вместе с справочной информацией и

FAQs.

Эти

протоколы находятся на веб-сайте ISI вместе с справочной информацией и

FAQs.

Другие элементы роли

ISI предоставляет 2 информационных веб-сайта и информационную телефонную линию. — см. «Куда подать заявку» ниже. Он опубликовал подробную информацию по поводу 4 долговых решений. Эта подробная информация включает образец сценарии для каждого решения. Кроме того, он может организовать предоставление образование и обучение для AI, PIP и других лиц, для которых это будет актуально в должным образом.

ISI также требуется для контроля работы процедур введен Законом о личной несостоятельности; участвовать в рассмотрении законодательство; давать советы министру и вносить свой вклад в развитие государственная политика в отношении личной несостоятельности как на национальном уровне, так и на уровне ЕС.

Куда обращаться

Ваше заявление об урегулировании долга или личной неплатежеспособности

Договоренность должна быть осуществлена через личного консультанта по вопросам несостоятельности (PIP). Вы

может выбрать PIP из Реестра, который

опубликовано ISI.

Вы

может выбрать PIP из Реестра, который

опубликовано ISI.

Заявление на получение Уведомления о списании долга должно быть подано через Утвержденный Посредник (AI). Вы можете выбрать ИИ из Реестра одобренных Посредники, опубликованные ISI. Все денежные консультации и бюджетирование Сервисы (MABS) авторизованы как AI. Горячая линия МАБС предоставляет услуга первичной проверки, чтобы проверить, соответствуете ли вы критериям приемлемости для DRN. Телефон доверия МАБС: 0761 07 2000, с понедельника по пятницу с 9 до 8. вечера.

Подробнее на mabs.ie.

Дополнительную информацию можно получить по телефону доверия ISI 0761 06 4200 (С понедельника по пятницу с 9:00 до 18:00) и с его основной веб-сайт isi.gov.ie, а также его сайт backontrack.ie для людей, которые с долгом.

Жалоба на арбитражного управляющего

На этой странице рассказывается, что делать, если у вас есть индивидуальное добровольное соглашение (IVA) и вы хотите подать жалобу на своего управляющего по делу о несостоятельности.

Практика несостоятельности

Специалисты по делам о несостоятельности, действующие в формальном качестве, например в качестве надзорных органов IVA или номинальных держателей, подлежат проверке со стороны профессионального органа, к которому они принадлежат.

Если они не действуют в этом качестве, но, например, участвуют в консультировании вас по поводу ваших долгов, они должны следовать правилам и инструкциям Управления финансового надзора (FCA).

Существует также добровольный свод правил, именуемый протоколом IVA Protocol , который подписали все практикующие специалисты по несостоятельности и большинство кредиторов.Протокол обеспечивает ясность и справедливость процессов, связанных с настройкой IVA и управлением им. Он также устанавливает условия, которым должны следовать все стороны.

Если вас не устраивает услуга, которую вы получили от своего управляющего по делам о несостоятельности (IP), вы можете подать ему официальную жалобу. Вы можете подать жалобу по телефону или письменно, но если вы подаете жалобу по телефону, также отправьте письмо, чтобы подкрепить сказанное. Это также будет означать, что у вас есть доказательства вашей жалобы. Вы можете найти образец письма на сайте GOV.ВЕЛИКОБРИТАНИЯ.

Вы можете подать жалобу по телефону или письменно, но если вы подаете жалобу по телефону, также отправьте письмо, чтобы подкрепить сказанное. Это также будет означать, что у вас есть доказательства вашей жалобы. Вы можете найти образец письма на сайте GOV.ВЕЛИКОБРИТАНИЯ.

Шаг 2: пожаловаться в службу банкротства

Если вас не устраивает, как ваш управляющий по делам о несостоятельности (IP) рассмотрел вашу жалобу, вы можете подать жалобу онлайн в Службу несостоятельности на сайте GOV.UK. Они рассмотрят вашу жалобу и отправят ее в организацию, в которой зарегистрирован ваш IP.

Жалобы на банкротство

Если вы не удовлетворены тем, как Служба по делам о несостоятельности рассмотрела вашу жалобу, вы можете подать жалобу в GOV.ВЕЛИКОБРИТАНИЯ.

Вы также можете найти информацию о подаче жалобы на GOV.UK.

Что они могут расследовать?

Уполномоченный орган расследует вашу жалобу, если она касается непрофессиональных, ненадлежащих или неэтичных действий со стороны вашего IP.

Они не могут:

- отменить или изменить решение арбитражного управляющего

- вмешаются прямо в ваш IVA.

Если вас не устраивает какой-либо из этих вопросов, вам следует получить независимую юридическую консультацию, поскольку только суд имеет право рассматривать их.Это может быть дорого.

Исход

Если уполномоченный орган согласится с вашей жалобой, он может оштрафовать практикующего специалиста или лишить его лицензии.

Если уполномоченный орган не согласен с вашей жалобой и вы недовольны результатом, вы можете продолжить рассмотрение жалобы. Ваши варианты:

- использовать независимого эксперта по рассмотрению жалоб уполномоченного органа, если у него есть один

- использовать арбитраж или альтернативную службу разрешения споров

Следующие шаги

Другая полезная информация n

Получите дополнительные советы по подаче жалобы на арбитражного управляющего в руководстве Службы несостоятельности.

Вы также можете получить помощь по справочной линии Службы по делам о несостоятельности.

Ответ Гражданской консультации на данные о банкротстве за 4 квартал 2010 г.

4 февраля 2011 г.Директор отдела общественной политики Совета граждан Тереза Перчард сказала:

«Запросы о несостоятельности в бюро консультаций для граждан в период с октября по декабрь 2010 г. отражают те же модели, что и в сегодняшних официальных данных о несостоятельности за 4 квартал 2010 г.. По сравнению с тем же кварталом 2009 года, количество запросов о банкротстве снизилось на 22%, а количество запросов о списании долгов (DRO) увеличилось на 8%.

«Citizens Advice в настоящее время занимается примерно 70% всех заявок DRO, поступающих от некоторых из беднейших и наиболее уязвимых слоев населения. В апреле этого года вступят в силу изменения в правилах, касающиеся заявителей в DRO с очень маленькими пенсиями, что мы тепло приветствовали, когда об этом было объявлено.

«Однако у нас есть серьезные опасения, что неизбежное сокращение финансовых консультационных услуг через Фонд финансовой интеграции будет означать, что у нас будет значительно меньше возможностей обрабатывать заявки DRO в то время, когда потенциально намного больше людей получат право на участие.»

N Примечания в редакцию

- С тех пор, как в апреле 2009 года были введены DRO, Бюро по консультированию граждан в Англии и Уэльсе рассмотрели более 200 000 запросов об этой форме несостоятельности.

- Служба Citizens Advice включает сеть местных бюро, все из которых являются независимыми благотворительными организациями, и национальную благотворительную организацию Citizens Advice. Вместе мы помогаем людям решать их финансовые, юридические и другие проблемы, предоставляя информацию и советы, а также оказывая влияние на политиков.Для получения дополнительной информации в Англии и Уэльсе см.

Www.citizensadvice.org.uk

Www.citizensadvice.org.uk - Консультации, предоставляемые службой Citizens Advice, бесплатны, независимы, конфиденциальны и беспристрастны и доступны каждому, независимо от расы, пола, инвалидности, сексуальной ориентации, религии, возраста или национальности. Для онлайн-советов и информации см. Www.adviceguide.org.uk

- Бюро по консультированию граждан в Англии и Уэльсе проконсультировали 2,1 миллиона клиентов по 7,1 миллионам проблем с апреля 2009 года по март 2010 года, что на 18% больше, чем в предыдущем году.Полную статистику услуг за 2009/2010 гг. См .: www.citizensadvice.org.uk/press_20100517

- Из 22 национальных благотворительных организаций служба Citizens Advice оценивается широкой общественностью как наиболее полезная, доступная, профессиональная, информативная, эффективная / экономичная, авторитетная и подотчетная. (Обзор атрибутов бренда nfpSynergy, май 2010 г.).

- Большинство сотрудников службы поддержки Citizens Advice — это обученные волонтеры, работающие примерно в 3300 пунктах обслуживания в Англии и Уэльсе.

- Вы можете получить подробную информацию о ближайшем CAB, отправив текстовое сообщение CAB с указанием своего почтового индекса (убедитесь, что между ними есть пробел) на номер 64446. Это вернет адрес и номер телефона вашего местного бюро вместе со ссылкой на Adviceguide.

предупреждающих знаков о проблемах или неплатежеспособности бизнеса

Хорошо, я волнуюсь. Каковы признаки того, что у моего бизнеса проблемы?

Предупреждающие признаки тяжелого бизнеса

Если вы заметили слишком много из следующих признаков, то, скорее всего, ваш бизнес находится под давлением, находится под угрозой или может оказаться неплатежеспособным.

Признаки банка:

- Ваш овердрафт всегда на пределе

- Ваш банк всегда запрашивает дополнительную информацию

- Ваш банк вернул чеки

- Ваш банк отказался увеличить ваш овердрафт

- Ваш банк отказывается предоставить ссуду

- Ваш банк отказался предоставить ссуду под финансовую гарантию предприятия

- Ваш банк запросил сокращение льгот

- Ваш банк хочет пригласить бухгалтеров-расследователей

- Ваш банк хочет предоставить личные гарантии

- Ваш банк просит повысить безопасность и / или личные гарантии

Знаки, относящиеся к отчетности:

- Вы не представили вовремя отчетность компании в Регистрационную палату и понесли штраф.

- Вы не подали годовой отчет компании в Регистрационную палату.

Предупреждающие знаки, касающиеся кредиторов:

- Денежный поток всегда ограничен, поэтому платить кредиторам сложно.

- Вы не можете получить товарные запасы, потому что вам сложно вовремя заплатить кредиторам и / или пропустить сроки оплаты поставщикам.

- Вы не можете получить новый или продлить существующий кредит.

- Число кредиторских дней компании растет — т.е. разделите сумму, которую вы должны кредиторам, на годовой объем продаж и умножьте на 365.

- Вы не соблюдаете согласованные условия оплаты и сделки с кредиторами.

- У вас много красных предупреждающих писем и судебных исков.

- Вы - «Питер и Полинг» — пользуетесь множеством поставщиков и распределяете кредит.

- Вам каждый день приходится обрабатывать звонки кредиторов.

- Ваши поставщики могут получить торговую страховку от вашей компании.

- Вас навещали шерифы или судебные приставы.

- У вас возникли проблемы с оплатой HMRC.

Знаки должников — см. Помощь в взыскании долгов:

- Должники не платят вовремя.

- Вы не знаете, сколько у вас всех должников.

- Дни должника превышают 85 дней: (разделите сумму денег, которую вам причитаются должники, на годовые продажи, умноженные на 365).

- Ваша компания сконцентрирована на 1 или 2 крупных клиентах (должниках).

- Ваша бухгалтерия выставляет счета только периодически. У вас нет специальной функции по взысканию долгов.

- Вы не хотите выставлять слишком много кредитных авизо — хотя вы знаете, что поставленные товары были неисправны, возвращены или не соответствовали согласованному качеству.

Знаков факторинговых компаний:

(См. Здесь альтернативные продукты факторинга):

- Вы не знаете, сколько вам причитается и сколько компания должна фактору.

- Ваша факторинговая компания уменьшает ваш аванс или не предлагает аванс против ваших счетов.

- Они выдвигают 75% моих счетов-фактур, но не принимают много счетов-фактур.

- Они слишком дороги.

- Они забирают у меня деньги после того, как должник не заплатил менее чем за 90 дней.

Предупреждающие знаки руководства:

- Работа с авторитарным руководством — это один человек, управляющий шоу?

- Команда менеджеров не может работать по следующим причинам:

- Пожаротушение — вы никогда не выполняете свою работу;

- Отсутствие информации или неверная информация;

- Концентрация на несущественных вопросах;

- Старшие люди, кажется, парализованы бездействием.

- Вы «разделяете» проблемы. то есть вы имеете дело с проблемой одного кредитора и игнорируете других.

- Вы обвиняете других (Это кто угодно и все! Включая должников, бухгалтеров, консультантов, кредиторов, банк .

..)

..) - У вас нет бизнес-плана.

- У вас нет регулярных собраний руководства или совета директоров.

- Вам не нравятся изменения.

- Директора берут большие зарплаты и расходы.

- Вы игнорируете советы других и профессионалов.

- У вас есть овердрафт на текущем счете директора

Вы и руководство не знаете:

- Точная валовая прибыль

- Точные затраты

- Продажи в месяц / год.

- Заказы приняты.

- Запросы указаны для.

- Банковские остатки.

- Откуда приходит 80% работы.

- Откуда поступает 80% прибыли.

- Ваш рынок, т.е. ваши конкуренты, продукты и угрозы.

- Основная статистика вашего бизнеса:

- Сколько единиц вашей продукции вы производите в день? И какой ценой?

- Сколько единиц вам нужно, чтобы выйти на уровень безубыточности?

- Сколько запросов вам нужно?

- Сколько запросов вы конвертируете в продажи?

- Сколько человек задействовано в производстве?

- Каковы ваши показатели продаж по сравнению с прошлым годом? прошлый месяц? Ваш бюджет?

- Каковы ваши увеличения / уменьшения расходов из года в год?

- Сколько новых клиентов вы приобрели / потеряли в этом году? Почему это?

PAYE (HMRC):

- Вы не платите вычеты 19 числа следующего месяца.

- Вы не подали ежемесячную декларацию и не уплатили удержанный налог.

- У вас были штрафы.

- Вы заключили сделки с Налоговой службой и не можете с ними справиться.

- Вы сильно отстали в оформлении налоговых документов — это несоблюдение схемы PAYE.

- Налоги и другие записи социального страхования на проверенных счетах кажутся высокими.

- Сборщики налогов настаивают.

- Задолженность отдела взыскания занимается счетом.

- Я не особо беспокоюсь об ИК !!

НДС (HMRC):

- Отсутствие подачи деклараций или уплаты налогов при наступлении срока платежа

- Имелись дополнительные сборы по НДС.

- Постоянное заключение сделок с местной налоговой службой, так как вы не успеваете за ними.

- Денежный поток говорит, что вы можете выплатить гораздо больше, чем полученная прибыль.

- Прессование блока взыскания долга.

- Я не особо беспокоюсь о НДС !!

Эти предупреждающие знаки HMRC основаны на их минимальных ожиданиях соответствия: если вы нарушите их, они сочтут бизнес неплатежеспособным!

Сам:

- Вы чувствуете, что единственный человек, который может принимать решения в бизнесе.

- Нельзя выходить на работу в понедельник.

- Когда наступает вечер пятницы, ты вздыхаешь с облегчением.

- Вы не открываете свой пост.

- Вы не отвечаете на звонки разгневанных кредиторов.

- Вы боитесь звонка из банка.

- Тебе не спится.

- Вы ссоритесь с окружающими: дома; на работе.

- Вы очень одиноки на работе.

Системные предупреждения Знаки:

- Вы не составляете ежемесячные управленческие счета.

- Sage или аналогичные пакеты компьютеризированных счетов показывают отрицательное сальдо пассивов.

- У вас есть компьютерные данные о прибылях и убытках, но составленный от руки баланс.

- Заниженные потери.

- Постоянные возвраты, неисправности и споры с дебиторами.

- Вы игнорируете информацию, которую производят системы, как «она, должно быть, неверна»!

Персонал:

- Высокая текучесть кадров и менеджмента.

- Проблемы внутриполитического характера.

- Деморализованная, немотивированная команда.

Знаки, касающиеся финансов:

- Вы всегда рефинансируете активы.

- У вас нет денег для выплаты депозита.

- Просто нужно x 000, чтобы разобраться с этой проблемой. Следующая крупная сделка по продаже / контракту / дебиторскому платежу решит проблему!

- Вы ввели ряд новых финансовых продуктов, чтобы продолжать работу.

- Вы взяли взаймы деньги под залог своего дома для финансирования бизнеса.

- Вы не берете деньги из бизнеса, чтобы жить.

- Вы потратили свои собственные деньги на оплату заработной платы и счетов и просто ждете следующих крупных продаж, чтобы выплатить их.

Итак, теперь вы прочитали эти знаки, распечатайте эту страницу и отметьте все подходящие. Если у вас возникло неприятное ощущение, что эти предупреждающие знаки слишком вам знакомы и предполагают, что у вашей компании проблемы, перейдите по ссылкам на руководства на этом сайте, чтобы дать вам полезные шаги и советы, которые вы можете предпринять.

Верхний совет: ключевая страница для чтения, если вы обеспокоены, — «Моя компания несостоятельна?». Здесь вы можете найти три основных теста: тест потока денежных средств, тест баланса и тест на юридическую силу, которые помогут вам оценить ситуацию в вашей компании и проверить любые признаки несостоятельности.

Свяжитесь с нами, чтобы получить помощь в распознавании этих предупреждающих знаков и принятии мер в связи с ними.

Категории: Последствия для директоров, обеспокоенный директор Что будет со мной после ликвидации?

Каковы предупреждающие признаки неплатежеспособной компании и теста на несостоятельность

Перейти к содержанию Перейти в главное меню МенюВремя платить Поддержка

Взыскание долгов предприятий

Бизнес-финансы

Поиск

Поиск

Отменить поиск- Активы на продажу

- Руководство по поддержке Covid-19

- Отношения с инвесторами

- Международный

- События

Медиа-центр

- Новости

- Статьи

- Примеры из практики

- FAQs

- Запросы СМИ

- наши сервисы

- Варианты реструктуризации

- Варианты закрытия

- Услуги для

- Рекомендации по выбору

- Варианты личной неплатежеспособности

- Услуги по недвижимости

- Предупреждение о красном флаге

- Администрация

- Административное производство

- Добровольное соглашение компании

- Пенсионный консультант

- Fast-Track CVA

- Принудительная ликвидация

- Добровольная ликвидация

- Ликвидация товарищества

- Приказ об управлении партнерством

- Добровольное соглашение о партнерстве

- Акционеры

- Бухгалтеры

- Директора и владельцы бизнеса

- Кредиторы, основанные на активах

- Банки

- Кредиторы

- Поверенные

- Контроль за несостоятельностью

- Корпоративные финансы

- Коммерческое финансирование

- Реструктуризация и капитальный ремонт

- Финансовый консалтинг

- Варианты финансирования

- Судебно-бухгалтерский учет

- Криминалистические технологии

- Расследования

- Корпоративные решения

- Банкротство

- IVA

- Доверительный акт

- Схема урегулирования долга (DAS)

- Изъятие

- Аукционы недвижимости

- Консультации по строительству и проекту

- Машины и бизнес-активы

- Оценки

- Управление недвижимостью

- Страховой брокер и оценка

- Консультации по аренде

- Решения по ролям

- Решения по организации

Несостоятельность: 9 фактов о несостоятельности, которых вы не знали

НЬЮ-ДЕЛИ: Несоответствия в кодексе несостоятельности и банкротстве были одним из недостающих звеньев в режиме взыскания долга в нашей стране. После долгих обсуждений был введен Кодекс о несостоятельности и банковской деятельности 2016 года, чтобы сбалансировать права между кредиторами и заемщиками и укрепить положение кредиторов, поскольку оказалось, что правовой режим поддерживает неплательщиков, давая им длинную веревку в процесс восстановления.

После долгих обсуждений был введен Кодекс о несостоятельности и банковской деятельности 2016 года, чтобы сбалансировать права между кредиторами и заемщиками и укрепить положение кредиторов, поскольку оказалось, что правовой режим поддерживает неплательщиков, давая им длинную веревку в процесс восстановления.

Непредвиденные последствия этого были для особых случаев, таких как недвижимость, когда действия кредитора затрагивают не только должника, но и третьи стороны — покупатели жилья — также затрагиваются интересы.

Magicbricks провела веб-семинар со старшим юристом и партнером Khaitan and Co, Судипом Малликом и Кумаром Саурабом, партнером в банковской и финансовой команде компании, чтобы выяснить, как справиться с неплатежеспособностью разработчика. Вот основные выводы из обсуждения.

1. На несостоятельность может ссылаться либо сама компания, либо кредиторы (финансовые кредиторы или операционные кредиторы), но финансовые кредиторы будут контролировать ситуацию, когда будет сформирован комитет кредиторов.

2.Поскольку покупатели жилья не подпадают ни под категорию финансовых кредиторов, ни в категорию операционных кредиторов, была введена третья категория — покупатели жилья.

3. Режим банкротства пытается решить временные долговые проблемы компании и взять на себя управление делами компании от ее руководства и владельцев.

4. Покупатели жилья не признаются кредиторами. Поэтому правительство разработало форму «F», которую они должны заполнить. Однако решение апелляционного суда в Emaar Infrastructure Limited пришло к выводу, что, когда покупателям недвижимости будет обещан гарантированный возврат, они будут рассматриваться как финансовые кредиторы.«Если они будут признаны финансовыми кредиторами, они будут иметь право требовать или начать производство по делу о несостоятельности», — говорит Судип Маллик.

5. «Теперь, когда нет гарантированного дохода, но есть проценты, это тоже нужно защищать. Таким образом, покупатели жилья в конечном итоге будут защищены, или, возможно, суды придадут более широкий смысл определению финансового долга и финансовых кредиторов », — говорит Маллик.

6. Хотя режим несостоятельности предписывает всем кредиторам подавать свои требования в установленный срок, закон не наказывает кредиторов за просрочку подачи заявки.«Таким образом, даже если покупатели жилья пропустили крайний срок, они могут четко подать свои требования на более позднем этапе, и специалист по банкротству, назначенный трибуналом, должен будет принять все эти претензии в течение 30 дней до процесса урегулирования несостоятельности. заканчивается », — говорит Кумар Саураб. Даже если покупатель вообще не подаст претензию в течение этого периода, его претензия не погашается в соответствии с гражданским законодательством.

7. В секторах инфраструктуры и производства конечными потребителями этих компаний являются корпорации или государство.Но в сфере недвижимости на розничных покупателей влияет неплатежеспособность застройщика. «Это новый закон, и необходимо устранить непредвиденные последствия того, что интересы покупателей жилья будут затронуты, и это может быть сделано путем внесения поправки, чтобы уравнять покупателей жилья с финансовыми кредиторами или опередить финансовых кредиторов с точки зрения общественных интересов», — говорится в сообщении. Кумар.

8. RERA все равно будет применяться, если против застройщика будет возбуждено производство по делу о несостоятельности. Если фирма объявляется неплатежеспособной, она ликвидируется.«Существует мораторий на 270 дней, по которому не могут быть возбуждены дела, но это не означает, что они не будут обязаны соблюдать другие законы. RERA — это требование соответствия, и разработчик должен соблюдать требования этого закона », — говорит Маллик. «Защита, предлагаемая покупателям жилья через RERA, должна иметь приоритет над положениями закона о несостоятельности, которые могут быть решены либо путем внесения поправок, либо путем постановления», — советует Кумар.

9. Недавно Совет по делам о несостоятельности и банкротстве Индии внес поправки в правила, чтобы указать, что любой план урегулирования несостоятельности компании должен четко указывать, как он учитывает интересы всех заинтересованных сторон, включая покупателей жилья.Этот шаг гарантирует, что банки и другие кредиторы не уйдут, защищая свои интересы.

р.

р.

Это бесплатно.

Это бесплатно.

Www.citizensadvice.org.uk

Www.citizensadvice.org.uk

..)

..)