Тендерный займ на обеспечение торгов

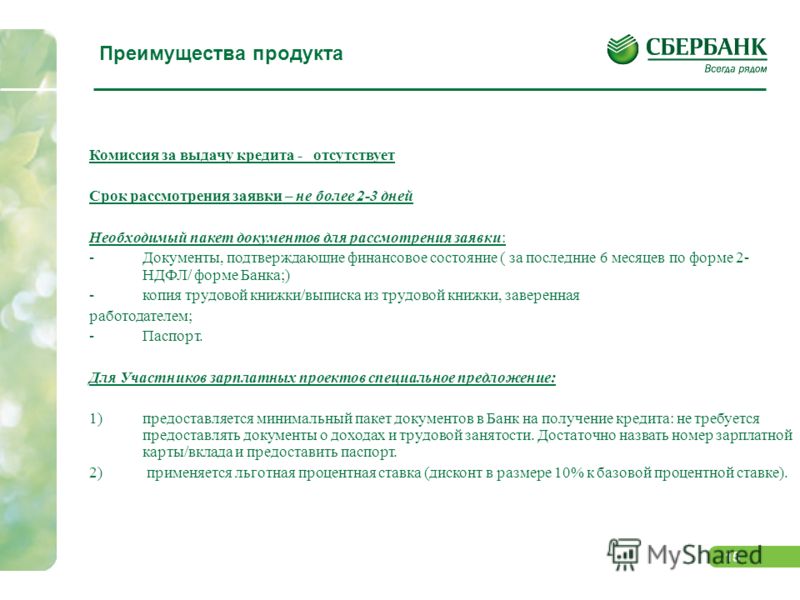

ПАО Сбербанк

ПАО «Сбербанк России» — крупнейший банк в России и СНГ с самой широкой сетью подразделений, предлагающий весь спектр инвестиционно-банковских услуг. Учредителем и основным акционером Сбербанка является Центральный банк РФ, владеющий 50% уставного капитала плюс одной голосующей акцией; свыше 40% акций принадлежит зарубежным инвесторам. Около половины российского рынка частных вкладов, а также каждый третий корпоративный и розничный кредит в России приходятся на Сбербанк.

№ лицензии: 1481

№ банка в реестре от : Состоит в реестре 44-ФЗ

Банк ВТБ (ПАО)

ПАО «Банк ВТБ» — системообразующий финансовый институт, являющийся ключевым звеном банковской группы ВТБ* и одним из крупнейших банков России.

№ лицензии: 1000

№ банка в реестре от : Состоит в реестре 44ФЗ

«Газпромбанк» (АО)

АО «Газпромбанк» — один из крупнейших универсальных финансовых институтов России. Кредитная организация располагает развитой сетью дочерних банков и филиалов, входит в тройку крупнейших банков страны и занимает третье место в списке банков Центральной и Восточной Европы. Через ПАО «Газпром» в капитале банка опосредованно участвует государство.

Через ПАО «Газпром» в капитале банка опосредованно участвует государство.№ лицензии: 354

№ банка в реестре от : Состоит в реестре 44ФЗ

АО «Альфа-Банк»

АО «Альфа-Банк» — один из крупнейших универсальных банков России, принадлежащий консорциуму «Альфа-Групп». Позиции «Альфы» сильны практически во всех сегментах банковского рынка. Достаточно хорошо развита сеть подразделений в Москве и других крупных городах России. Основными бенефициарами кредитной организации являются ОАО «АБ Холдинг» (99,89% акций) и Alfa Capital Holdings (Cyprus) Limited (0,11% акций). С осени 2014 года выступает санатором банка «Балтийский».

№ лицензии: 1326

№ банка в реестре от : Состоит в реестре 44ФЗ

«Московский Кредитный Банк» (ПАО)

ПАО «Московский кредитный банк» — крупный универсальный коммерческий банк, основным акционером которого выступает глава многоотраслевого концерна «Россиум» Роман Авдеев. Сеть подразделений банка обширна, но на данный момент представлена только в Московском регионе. МКБ сосредоточен как на развитии розничного бизнеса, так и на обслуживании корпоративных клиентов.

Сеть подразделений банка обширна, но на данный момент представлена только в Московском регионе. МКБ сосредоточен как на развитии розничного бизнеса, так и на обслуживании корпоративных клиентов.

№ лицензии: 1978

№ банка в реестре от : Состоит в реестре 44-ФЗ

ПАО Банк «ФК Открытие»

ПАО «Банк «Финансовая Корпорация Открытие» — крупный универсальный банк. Обладает хорошо развитой сетью подразделений. Преимущественно ориентирован на комплексное обслуживание и кредитование как корпоративных, так и частных клиентов. Кроме того, активно работает в сфере инвестиционных услуг и операций на рынке драгоценных металлов. С 29 августа 2017 года основным инвестором кредитной организации выступает Банк России. В банк была назначена временная администрация, в состав которой вошли сотрудники ЦБ и УК «Фонд консолидации банковского сектора».

№ лицензии: 2209

№ банка в реестре от : Состоит в реестре 44-ФЗ

АО «ЮниКредит Банк»

АО «ЮниКредит Банк» — крупнейший в России банк с участием иностранного капитала, «дочка» одноименной европейской банковской группы. В бизнесе делает упор на кредитование крупных, средних и малых предприятий, активно развивает розничное направление. Крупнейшим источником пассивов выступают средства юрлиц.

№ банка в реестре от : Состоит в реестре 44-ФЗ

ПАО «Росбанк»

ПАО «Росбанк» – универсальный финансовый институт с хорошо развитой филиальной сетью, один из крупнейших банков России. Контролируется французской финансовой группой Societe Generale (99,95%). Ключевые направления деятельности – розничный бизнес, обслуживание корпоративных клиентов, инвестиционно-банковские услуги, а также private banking. Крупнейшим источником фондирования банка являются средства корпоративных клиентов и населения.

Контролируется французской финансовой группой Societe Generale (99,95%). Ключевые направления деятельности – розничный бизнес, обслуживание корпоративных клиентов, инвестиционно-банковские услуги, а также private banking. Крупнейшим источником фондирования банка являются средства корпоративных клиентов и населения.

№ лицензии: 2272

№ банка в реестре от : Состоит в реестре 44ФЗ

ПАО «Промсвязьбанк»

ПАО «Промсвязьбанк» — крупный универсальный банк с развитой сетью подразделений. Ключевыми направлениями работы традиционно являются кредитование и обслуживание счетов корпоративных клиентов. С 2005 года банк развивает розничный бизнес. Кроме того, в сферу интересов кредитной организации входит работа на межбанковском и валютном рынках, на рынке ценных бумаг. С 15 декабря 2017 года функции временной администрации по управлению Промсвязьбанком возложены на УК ФКБС Банка России. В середине января 2018 года Минфин официально объявил о создании на базе Промсвязьбанка опорного банка для обслуживания гособоронзаказа и крупных госконтрактов. С марта 2018 года владельцем почти 100% акций Промсвязьбанка выступает АСВ.

С 15 декабря 2017 года функции временной администрации по управлению Промсвязьбанком возложены на УК ФКБС Банка России. В середине января 2018 года Минфин официально объявил о создании на базе Промсвязьбанка опорного банка для обслуживания гособоронзаказа и крупных госконтрактов. С марта 2018 года владельцем почти 100% акций Промсвязьбанка выступает АСВ.

№ лицензии: 3251

№ банка в реестре от 12.05.1995: Состоит в реестре 44-ФЗ

ПАО «АК Барс» Банк

ПАО «АКБ «Ак Барс» — крупный универсальный банк с государственным участием, занимающий лидирующие позиции на рынке банковских услуг Республики Татарстан. Основные направления деятельности — кредитование и расчетно-кассовое обслуживание корпоративных клиентов, в том числе предприятий, находящихся в собственности государства, а также операции с ценными бумагами и привлечение средств населения во вклады.

№ лицензии: 2590

№ банка в реестре от 29.11.1993: Состоит в реестре 44-ФЗ

АО «АБ «Россия»

АО «АБ «Россия» — крупный банк, головной офис которого базируется в Санкт-Петербурге. Кредитная организация располагает развитой сетью подразделений и представлена в различных регионах России, в том числе в Крыму и Севастополе. Банк известен хорошими отношениями акционеров с действующим президентом РФ Владимиром Путиным. Ориентирован преимущественно на обслуживание крупных корпоративных клиентов, в числе которых предприятия Северо-Западного региона, структуры «Северстали», «Газпрома» и др. Является одним из маркетмейкеров денежного рынка.

№ лицензии: 328

№ банка в реестре от 29.

ПАО «Банк «Санкт-Петербург»

ПАО «Банк «Санкт-Петербург» — крупный по размеру активов подконтрольный менеджменту региональный банк, зарегистрированный в Санкт-Петербурге. Ключевые направления деятельности — обслуживание и кредитование корпоративных клиентов, привлечение вкладов физических лиц и валютные операции. Базовым источником финансирования деятельности являются вклады физических лиц и средства предприятий и организаций (30,0% и 21,4% соответственно). Бенефициары банка — группа физических лиц, в которой мажоритарным акционером выступает Александр Савельев, владеющий 24,95% акций общества.

№ лицензии: 436

№ банка в реестре от : Состоит в реестре 44ФЗ

ПАО «Совкомбанк»

ПАО «Совкомбанк» — крупный региональный финансовый институт с широкой сетью подразделений по России, крупнейший из зарегистрированных в Костромской области. Основные направления деятельности — обслуживание и кредитование частных клиентов, корпоративно-инвестиционный бизнес, операции с ценными бумагами. Основными источниками фондирования выступают вклады физических лиц и средства с межбанковского рынка. Ключевыми бенефициарами являются менеджеры и основатели банка братья Сергей и Дмитрий Хотимские (совместно 37,96%) и Алексей Фисун (21,05%).

Основные направления деятельности — обслуживание и кредитование частных клиентов, корпоративно-инвестиционный бизнес, операции с ценными бумагами. Основными источниками фондирования выступают вклады физических лиц и средства с межбанковского рынка. Ключевыми бенефициарами являются менеджеры и основатели банка братья Сергей и Дмитрий Хотимские (совместно 37,96%) и Алексей Фисун (21,05%).

№ лицензии: 963

№ банка в реестре от 27.11.1990: Состоит в реестре 44-ФЗ

АО «Тинькофф Банк»

АО «Тинькофф Банк» — моноофисный банк, подконтрольный бизнесмену Олегу Тинькову. Ключевые сегменты, в которых работает финучреждение, — кредитные карты и вклады частных лиц. С недавних пор банк обслуживает также и юридических лиц. Основная особенность — дистанционная работа с клиентами с использованием современных каналов связи и через представителей.

№ лицензии: 2673

№ банка в реестре от 28.01.1994: Состоит в реестре 44-ФЗ

ПАО «Москомбанк»

Публичное акционерное общество «Московский Коммерческий Банк» (ПАО «МОСКОМБАНК») — динамично развивающееся универсальное финансово-кредитное учреждение, готовое предоставить Вам полный пакет банковских услуг.Банк был учрежден в 1994 г. и с тех пор добился значительного увеличения объема бизнеса и осуществляет все виды банковских операций во всех иностранных валютах.

№ лицензии: 3172

№ банка в реестре от : Состоит в реестре 44ФЗ

АО «СМП Банк»

АО «СМП Банк» — крупный московский банк с развитой сетью подразделений. Контрольный пакет акций принадлежит братьям Аркадию и Борису Ротенбергам. Основные направления деятельности банка — кредитование и обслуживание счетов коммерческих организаций, привлечение средств населения во вклады, а также валютные операции. Решением ЦБ с 21 мая 2014 года проводит санацию Мособлбанка, Финанс Бизнес Банка и Инресбанка.

Контрольный пакет акций принадлежит братьям Аркадию и Борису Ротенбергам. Основные направления деятельности банка — кредитование и обслуживание счетов коммерческих организаций, привлечение средств населения во вклады, а также валютные операции. Решением ЦБ с 21 мая 2014 года проводит санацию Мособлбанка, Финанс Бизнес Банка и Инресбанка.

№ лицензии: 3368

№ банка в реестре от : Состоит в реестре 44ФЗ

ПАО Банк Зенит

ПАО «Банк Зенит» — крупный универсальный банк, возглавляющий одноименную банковскую группу. Бизнес ориентирован преимущественно на комплексное обслуживание крупных компаний и состоятельных частных клиентов. Кроме того, банк занимает сильные позиции на фондовом и валютном рынках. В состав бенефициаров входит ПАО «Татнефть» им. В. Д. Шашина (71,12%).

В. Д. Шашина (71,12%).

№ лицензии: 3255

№ банка в реестре от : Состоит в реестре 44ФЗ

Банк «Возрождение» (ПАО)

ПАО «Банк «Возрождение» — крупный банк, зарегистрированный в Москве, с хорошо развитой сетью подразделений, расположенной преимущественно в Центральном, Южном и Северо-Западном регионах. Банк занимает сильные позиции как в кредитовании крупных корпоративных клиентов, так и в розничных программах и поддержке малого и среднего бизнеса. Кредитная организация располагает серьезной клиентской базой, включающей в себя большое число крупных предприятий, физлиц, государственных структур (особенно связанных с администрацией Московской области). С 2015 года банк находился под контролем основных бенефициаров Промсвязьбанка братьев Ананьевых.

№ лицензии: 1439

№ банка в реестре от : Состоит в реестре 44ФЗ

АКБ «Абсолют Банк» (ПАО)

ПАО «АКБ «Абсолют Банк» — крупный коммерческий фининститут, дочерняя организация негосударственного пенсионного фонда «Благосостояние». До мая 2013 года банк принадлежал бельгийской группе KBC, которая продала его структурам НПФ за 300 млн евро. Приоритетными направлениями деятельности банка являются обслуживание корпоративных клиентов и среднего бизнеса, развитие розничного направления с фокусом на ипотечное кредитование и развитие бизнеса по обслуживанию состоятельных клиентов. В апреле 2014 года завершилась сделка по присоединению «КИТ Финанса» к Абсолют Банку, начавшаяся осенью 2013 года. С декабря 2015 года занимается финансовым оздоровлением ПАО «Балтинвестбанк»

№ лицензии: 2306

№ банка в реестре от : Состоит в реестре 44ФЗ

ПАО «МТС-Банк»

ПАО «МТС-Банк» — крупный по размеру активов универсальный финансовый институт, дочерняя структура ПАО «АФК «Система» Владимира Евтушенкова. Приоритетными направлениями деятельности выступают розничное и корпоративное кредитование, обслуживание счетов юрлиц, операции с ценными бумагами и на валютном рынке, межбанковское кредитование, выпуск пластиковых карт, привлечение средств граждан во вклады. Основными источниками фондирования выступают средства физических и юридических лиц. В сентябре 2012 года к МТС-Банку был присоединен Далькомбанк с достаточно обширной сетью подразделений на Дальнем Востоке.

Приоритетными направлениями деятельности выступают розничное и корпоративное кредитование, обслуживание счетов юрлиц, операции с ценными бумагами и на валютном рынке, межбанковское кредитование, выпуск пластиковых карт, привлечение средств граждан во вклады. Основными источниками фондирования выступают средства физических и юридических лиц. В сентябре 2012 года к МТС-Банку был присоединен Далькомбанк с достаточно обширной сетью подразделений на Дальнем Востоке.

№ лицензии: 2268

№ банка в реестре от : Состоит в реестре 44ФЗ

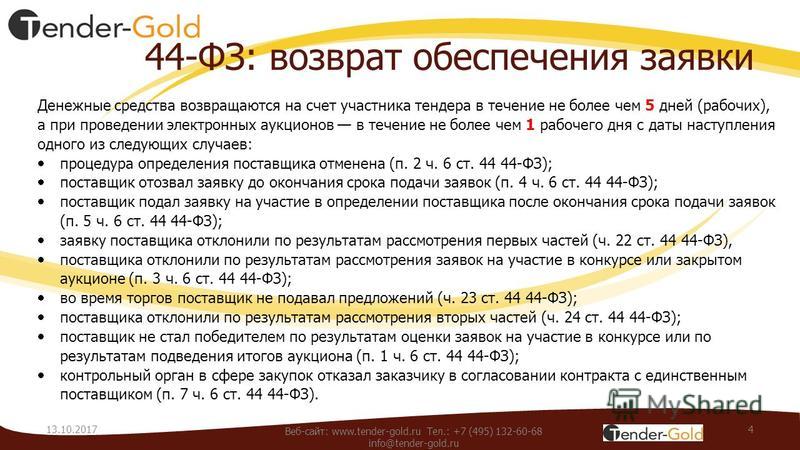

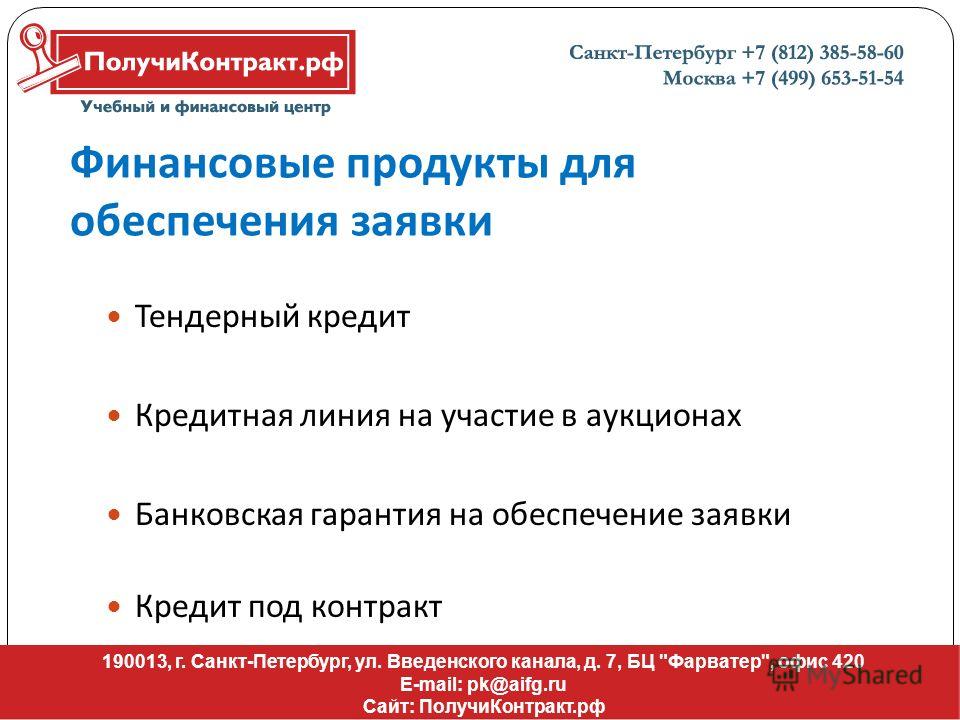

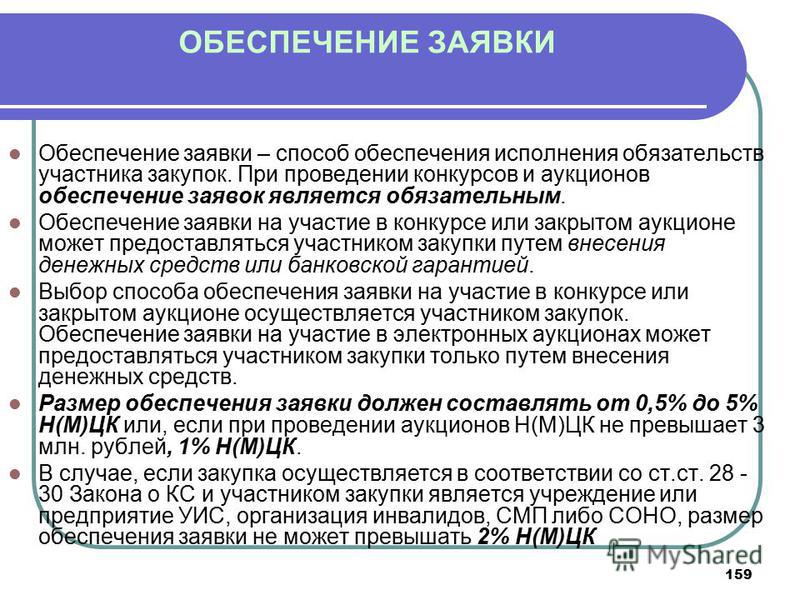

Обеспечение заявки на участие в госторгах и обеспечение аукциона

Согласно закону 94-ФЗ от 21 июля 2005 г., компания обязана зарезервировать на счете государственного заказчика до 5% от максимальной стоимости лота в качестве обеспечения заявки на участие в тендерах и аукционах. Тендерный заем позволяет не отвлекать оборотные средства, выдается без залогов и поручительств собственников бизнеса в течение одного дня.

Тендерный заем позволяет не отвлекать оборотные средства, выдается без залогов и поручительств собственников бизнеса в течение одного дня.

Тендерный заем выдается ООО Центр Финансовых Услуг «Финторг» — микрофинансовой организацией, входящей в Государственный реестр микрофинансовых организаций.

Все документы, предоставленные в ООО Центр Финансовых Услуг «Финторг» клиентами, обрабатываются только в ООО Центр Финансовых Услуг «Финторг» и используются только в рамках взаимодействия с клиентом.

Преимущества для клиента:

• Не надо открывать счет в банке-кредиторе

• Не надо приезжать в Москву

• Возможен перевод средств на счет клиента на электронной площадке в день обращения

• Возможно использование системы электронного документооборота

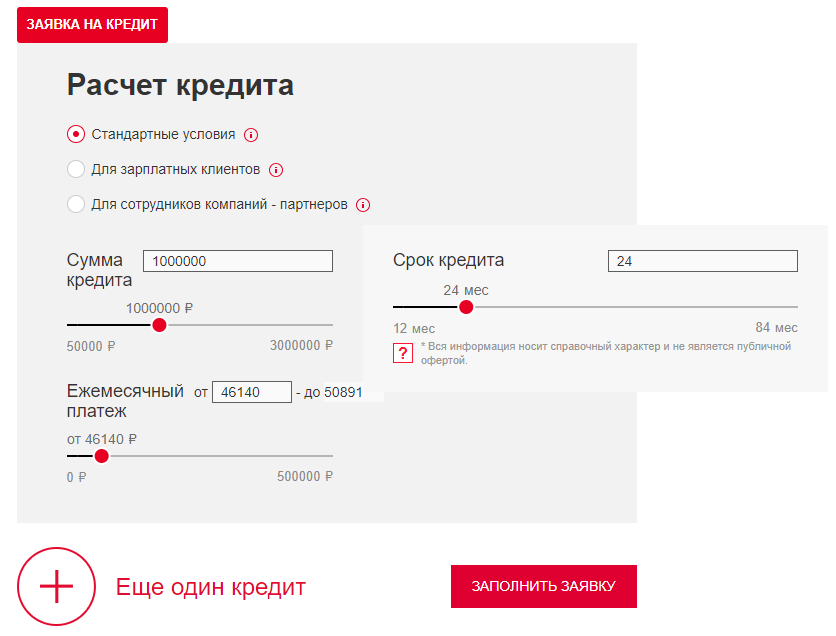

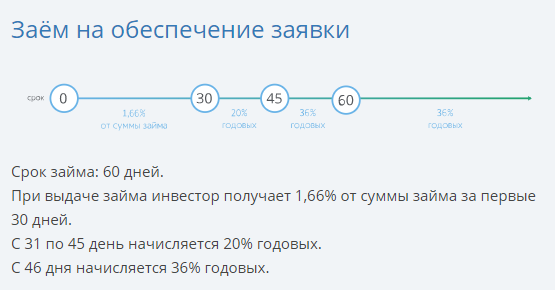

Условия займа:

• Цель займа: депонирование средств для обеспечения аукциона или обеспечение тендера на право заключения государственного или муниципального контракта

• Срок займа: на срок проведения тендера

• Процентная ставка за пользование займом: 13% годовых

• Комиссия за выдачу займа: от 2,5 до 4% (в зависимости от суммы займа)

Уважаемые клиенты! В связи с большим количеством платежей электронные площадки просят перечислять деньги на участие в аукционах за два дня до даты и времени окончания срока подачи заявок!

Если Вас заинтересовало предложение нашей компании, Вы можете обратиться к нам по телефону +7 (495) 956-82-49 и отправить анкету. Наш специалист ответит на все Ваши вопросы

Наш специалист ответит на все Ваши вопросы

подача тендерной заявки, как получить тендерный займ?

Тендерный займ или кредит?

Займ на обеспечение заявки в компании «Тендер-Гарант» — это возможность быстрого и удобного получения необходимых средств. Наши многочисленные клиенты отмечают следующие преимущества этой услуги:

- минимальный пакет документов;

- быстрота принятия решения о выдаче;

- отсутствие необходимости в открытии расчетного счета;

- возможность дистанционного оформления;

- быстрота перечисления денег на торговую площадку;

- работа с любыми регионами;

- общая быстрота процедуры.

Как получить тендерный займ?

1. Предоставление ваших данных для решения о тендерном займе. Пришлите на наш электронный адрес заполненную анкету и финансовую отчетность. Если ваше предприятие работает по упрощенной схеме налогообложения, достаточно налоговой декларации и книги учета доходов и расходов. При основной схеме налогообложения предоставьте формы №1 и №2 бухгалтерского баланса за два последних отчетных периода. Мы примем решение в течение нескольких часов и сразу же сообщим вам.

При основной схеме налогообложения предоставьте формы №1 и №2 бухгалтерского баланса за два последних отчетных периода. Мы примем решение в течение нескольких часов и сразу же сообщим вам.

2. Если вы получили от нас положительное решение, мы ждем по электронной почте копию уставных документов вашего предприятия, подписанную анкету и скан договора займа.

3. Заполните заявку на участие в аукционе и оплатите комиссию за предоставление тендерного займа. Мы переведем деньги торговой площадке в течение одного рабочего дня.

Условия предоставления

Тендерный займ предоставляется на следующих условиях:

1. Сумма займа соответствует сумме, необходимой для обеспечения участия в конкретном конкурсе или аукционе;

2. Срок тендерного займа может составлять не более 60 дней;

3. Стоимость займа складывается из комиссии за выдачу займа плюс годовой процент.

Мы будем рады предоставить обеспечение вашего участия в аукционе и обеспечить вам больше свободы действий и необходимый резерв времени. Наши сотрудники готовы подробно проконсультировать вас по всем вопросам получения тендерного займа.

Наши сотрудники готовы подробно проконсультировать вас по всем вопросам получения тендерного займа.

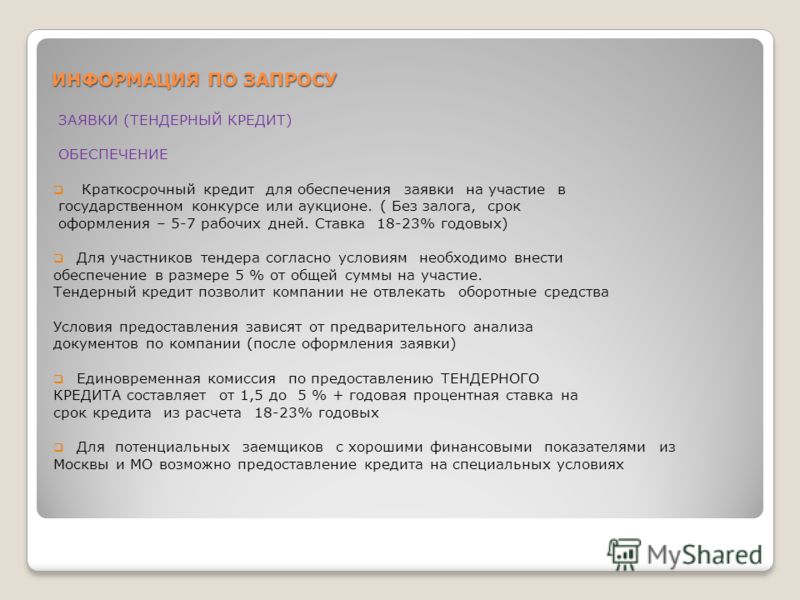

Как получить тендерный кредит?

Эту проблему можно решить с привлечением банковского тендерного кредита. Подобную услугу готовы предложить многие банки. Но это не самый простой и быстрый процесс. Обычно он требует обязательного открытия расчетного счета в этом банке, необходимость визита в банк, сбор большого пакета документов, в который входят справки из налоговых органов и бухгалтерские выписки.

Если до аукциона осталось мало времени, и вы не можете себе позволить потратить две недели на получение банковского тендерного кредита, в котором могут еще и отказать, решением проблемы может стать тендерный займ на обеспечение контракта.

Смотрите также:

Страница не найдена – Банковские Гарантии | По 44 ФЗ | По 223 ФЗ

Я даю согласие Банку на обработку всех моих персональных данных, указанных в заявке, любыми способами, в том числе третьими лицами, в том числе воспроизведение, электронное копирование, обезличивание, блокирование, уничтожение, а также вышеуказанную обработку иных моих персональных данных, полученных в результате их обработки, с целью:

- заключения с Банком универсального договора;

- выпуска, обслуживания банковских карт;

- создания информационных систем персональных данных Банка;

- страхования моей жизни/ здоровья/ имущества и иного страхования, осуществляемого при содействии Банка или в пользу Банка и/или в связи с заключением договора;

- а также в любых других целях, прямо или косвенно связанных с выпуском и обслуживанием банковских карт и предложением иных продуктов Банка, и направления мне информации о новых продуктах и услугах Банка и/или его контрагентов.

Я даю согласие контрагентам Банка на обработку всех моих персональных данных, имеющихся в распоряжении/доступе Банка и/или контрагентов Банка, в том числе с целью информирования меня об услугах контрагентов, а также на обработку сведений об абонентах и оказываемым им услугам связи (в случае если контрагентом Банка является оператор связи) с целью проведения оценки вероятности моей платежеспособности в будущем для принятия решения о выпуске кредитной карты.

Указанное согласие дано на срок 15 лет, а в случае его отзыва обработка моих персональных данных должна быть прекращена Банком и/или третьими лицами и данные уничтожены при условии расторжения Договора и полного погашения задолженности по Договору в срок не позднее 1 (одного) года с даты прекращения действия Договора.

Я даю согласие на предоставление Банком всей имеющейся обо мне информацию в объеме, в порядке и на условиях, определенных Федеральным законом «О кредитных историях» № 218-ФЗ от 30 декабря 2004 года, во все бюро кредитных историй, включенные в государственный реестр бюро кредитных историй, а также на получение кредитного отчета из вышеозначенных бюро для заключения Договора и в течение срока действия Договора.

Я даю согласие на получение мной рекламы, рассылки, в том числе по сети подвижной радиотелефонной связи, от Банка, его контрагентов и аффилированных лиц.

Не является офертой

Тендерный кредит на обеспечение заявки

Тендерный кредит на обеспечение заявки — это кредит (или займ), который выдается сроком до трех месяцев. Именно за такой период вы сможете вернуть тендерный кредит обратно заемщику, так как площадка обязательно перечислит эти средства обратно на ваш счет. Получение тендерного кредита позволяет компании участвовать в аукционах и конкурсах без отчуждения средств из оборота. Тендерный кредит выдается только банками, тендерный займ — микрофинансовыми организациями.

Действующее законодательство гласит, что непременным условием для потенциального Поставщика является предоставление финансового обеспечения заявки. Для этого участнику размещения заказа нужно внести от 0,5 до 5% от начальной (максимальной) цены лота. Сумма на первый взгляд не очень большая. Но в некоторых случаях, когда максимальная сумма государственного контракта значительная, она оказывается существенной для бюджета участника размещения заказа.

Но в некоторых случаях, когда максимальная сумма государственного контракта значительная, она оказывается существенной для бюджета участника размещения заказа.

Что делать в таком случае?

Конечно, самый простой вариант – это взять средства из оборотного капитала. Но не всегда это оказывается возможным. К тому же, изъяв собственные средства из оборота, предприятие может оказаться в убытке, так как данная мера многократно снижает финансовые способности бизнеса. К тому же это не даст возможность участвовать в нескольких торгах. Самое оптимальное решение данной проблемы, по мнению большинства экспертов банковской сферы обслуживания, является тендерное кредитование

В чем преимущество тендерного кредитования?

Тендерный кредит выдается без залога и в самые короткие сроки. Основные преимущества тендерного кредитования:

• вы не отвлекаете оборотные средства;

• можно участвовать одновременно в любом количестве аукционов и конкурсов;

• можно участвовать в аукционах на крупные суммы контрактов, так как вы не ограничены бюджетом.

Что нужно сделать, чтобы получить тендерный кредит?

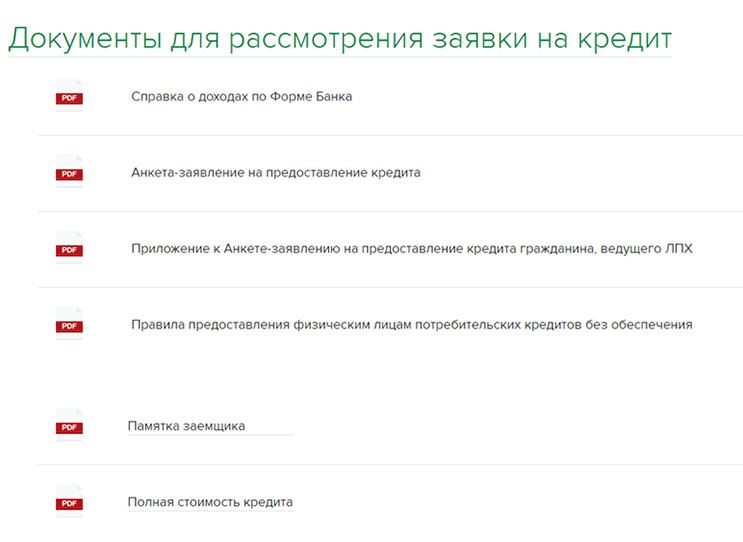

Для того, чтобы получить тендерный кредит, вам нужно заполнить Анкету заемщика и приложить документы, которых не так уж и много, в электронной форме.

Далее, вы можете самостоятельно отправить подготовленное заявление в банки или воспользоваться нашими услугами, и ждать ответа. Обычно решение принимается в течение двух-трех дней. Но не забывайте, что получение тендерного кредита часто ограничивается временными рамками, потому что подавать заявку на участие в аукционе можно только до определенного момента. Причем в аукционной документации указывается не только последний день подачи заявки, но и время. По истечении указанного времени заявки не принимаются к рассмотрению. А подать заявку можно, если на площадке на вашем счету есть определенная сумма для обеспечения заявки. Получается замкнутый круг – нет денег, нельзя подать заявку, значит, и участвовать в аукционе тоже не представится возможным.

Именно поэтому участники размещения заказа чаще всего обращаются в специализированные организации, которые квалифицированно помогают в решении данной проблемы за четко оговоренное время. А это значит, что вы гарантированно будете участвовать в тендере, получив нужную сумму на обеспечение заявки. Не забывайте, что не все банки предоставляют тендерный кредит, а лишь те, кто аккредитованы на той площадке, на которой будет проходить выбранный вами тендер.

А это значит, что вы гарантированно будете участвовать в тендере, получив нужную сумму на обеспечение заявки. Не забывайте, что не все банки предоставляют тендерный кредит, а лишь те, кто аккредитованы на той площадке, на которой будет проходить выбранный вами тендер.

Если у вас есть вопросы по предоставлению тендерного кредита, то можете задать их нашим специалистам. Они квалифицированно ответят на них. Узнать, как с ними связаться, вы сможете, заглянув в раздел «Контакты».

Поделиться в соц. сетяхGood Day: Тендерные займы

Тендерный займ предоставляется финансовой организацией участнику государственной закупки для обеспечения заявки на участие в конкурсе или аукционе.Тендерный займ является целевым и используется исключительно для обеспечения заявки на участие в конкретных, прописанных в договоре целевого займа между кредитором и заемщиком, торгах. Использование тендерного займа, как и банковского тендерного кредита, актуально для предприятий – подрядчиков и поставщиков – малого и среднего бизнеса, так как является недорогим инструментом финансирования участия госзакупках без отвлечения денежных средств компании из оборота.

Преимущества тендерных займов в ООО МКК «ГУД ДЭЙ» перед банковскими краткосрочными кредитами мы определяем следующими показателями:

1. Рассмотрение заявки и решение о выдаче займа занимает 1 рабочий день

2. Для оформления сделки мы запрашиваем минимальный пакет документов

3. Не требуем открытия дополнительных счетов и перевода оборотов

4. Подписание документов и оформление сделки онлайн без личного присутствия – полностью электронный документооборот

5. Перечисление займа на специальный счет или счет электронной площадки в день подписания договора займа.

Определяют три вида тендерных займов в зависимости от юридического статуса Заказчика, чьи нужды обеспечиваются посредством конкретной государственной закупки:

Тендерный займ на обеспечение заявки на участие в закупке, регулируемой 44-ФЗ и обеспечивающей нужды государственных и муниципальных предприятий

Тендерный займ на обеспечение заявки на участие в конкурсе, регулируемом 223-ФЗ и реализуемом для естественных монополий, предприятий ЖКХ и компаний с государственным участием

Тендерный займ на обеспечение заявки на участие в аукционе, регулируемом 185-ФЗ (615-ПП) и предназначенным для реализации программы капитального ремонта жилых зданий за счет средств бюджетных и казенных предприятий.

Микрокредитная Компания «ГУД ДЭЙ» предоставляет тендерные займы всем участниках государственных закупок по всей территории РФ вне зависимости от места регистрации поставщика (подрядчика) и заказчика. Благодаря системе электронного документооборота (ЭДО), Вы можете подать онлайн заявку на тендерный займ, а подготовка и подписание документов по сделке занимает не более 60 минут. Подписание пакета документов на выдачу займа, включая при необходимости договор поручительства бенефициара участника, и заверение копий, подтверждающих реальность деятельности предприятия-заемщика, производится посредством программных комплексов ДИАДОК или СБИС.

ТЕНДЕРНЫЕ ЗАЙМЫ НА ОБЕСПЕЧЕНИЕ УЧАСТИЯ В ГОСУДАРСТВЕННЫХ ЗАКУПКАХ:

Банковские гарантии и тендерные займы

Банковская гарантия как финансовый инструмент для участия в закупках.

В настоящее время почти для любого участника торгов наиболее эффективным и полезными финансовыми инструментами в государственных и коммерческих закупках являются:

- Банковская гарантия;

- Тендерный займ;

Любой участник закупки может спокойно оформить банковскую гарантию или получить тендерный займ. При этом многие российские предприниматели нередко с опасением и настороженностью относятся к взаимодействию с банками и микрофинансовыми организациями, что весьма напрасно.

При этом многие российские предприниматели нередко с опасением и настороженностью относятся к взаимодействию с банками и микрофинансовыми организациями, что весьма напрасно.

Что такое банковская гарантия?

Банковская гарантия – это финансовый инструмент, помогающий предпринимателям на этапе подачи заявок или на этапе подписания и исполнения контракта. Банк, выдавший банковскую гарантию, поручается перед заказчиком за поставщика, в случае невыполнения последним условий контракта, выплатить установленную сумму денег.

В государственных и коммерческих закупках следует выделить два вида банковской гарантии, а именно:

- Банковская гарантия, выданная как обеспечение заявки на участие в конкурсе и запросе предложений. Данная гарантия оформляется до окончания срока подачи заявок на тендер.

- Банковская гарантия, выданная как обеспечение исполнения контракта. Выдача банковской гарантии на победителя торгов осуществляется до подписания контракта;

Однако, согласно действующему законодательству участник может отправить обеспечение заявки на участие или обеспечение исполнения договора собственными денежными средствами. Следует отметить, что оформление банковской гарантии имеет свои положительные стороны:

Следует отметить, что оформление банковской гарантии имеет свои положительные стороны:

- Банковская гарантия по сути своей кредитный продукт, но существенно дешевле;

- Участнику нет необходимости замораживать приличную сумму денег на счету заказчика на срок исполнения контракта;

- Получение банковской гарантии позволяет предпринимателя принимать участия сразу в нескольких закупках;

Согласно ч. 3 ст. 96 44-ФЗ срок действия банковской гарантии на исполнение контракта должен превышать срок действия договора не менее чем на 1 месяц.

Как оформить банковскую гарантию?

На 1 июля 2018 года существует список банков, выдающих банковские гарантии. Стоит отметить, что у каждого банка свои условия и требования к документам, поэтому участнику необходимо проанализировать несколько предложений от разных банков. Мы готовы Вам помочь в выборе оптимального решения для вашего бизнеса.

Для оформления банковской гарантии участнику необходимо предоставить необходимый пакет документов, включающий:

- Уставные документы (выписка ЕГРЮЛ/ЕГРИП, Устав, полномочия руководителя и т.

д.)

д.) - Бухгалтерскую отчетность за определенные периоды

- Личные данные учредителей и руководителя организации

После получения комплекта документов, сотрудники банка проверяют полноту и достоверность предоставленных сведений и принимают решение о выдаче или отказе в оформлении банковской гарантии. Ознакомиться с более подробной информацией о банковской гарантии Вы можете у нас на сайте или задать вопрос нашему специалисту. Мы готовы Вам помочь оформить банковскую гарантию в сжатые сроки и по приемлемым ценам.

Заявка на безопасный кредит

Это самый быстрый и простой способ получить действительное предварительное одобрение, на которое вы можете положиться.

Это только предварительная заявка на кредит . Это только для сбора основной информации. Если вы не знаете, как что-то заполнить или ответить, просто пропустите. Эта информация basic позволяет нам определить, каковы все ваши варианты жилищного кредита, оценить процентную ставку, заключительные расходы и ежемесячный платеж.

Кто-то из команды HomeLoanArtist.com рассмотрит вместе с вами все детали перед тем, как окончательная заявка будет отправлена в андеррайтинг для фактического утверждения кредита.

Всегда помни: Мы здесь не для того, чтобы отказывать в ссуде или усложнять процесс. Мы здесь, чтобы максимально упростить этот процесс и сделать все возможное, чтобы вы получили желаемое.

Шаг 2 — Соберите и отправьте эти документы

Качество, надежность и точность вашего предварительного утверждения во многом зависят от информации и документации, которые вы предоставляете.

Чем меньше документации вы предоставите заранее, тем менее надежными будут предварительное утверждение и оценки. Чем больше вы предоставите авансом, тем надежнее и точнее будет ваша оценка.

Документы, удостоверяющие личность

- Водительское удостоверение

- Карточка социального обеспечения

- Если применимо — Окончательное зарегистрированное решение о разводе или соглашение о содержании ребенка

- Если применимо — Окончательные документы о банкротстве и письмо об освобождении (все страницы и графики)

Документы о доходах

- Выписки W2 (2018, 2019 и 2020)

- Федеральные налоговые декларации 1040 (все страницы и графики за 2018 и 2019 и 2020 годы)

- Корешки заработной платы / LES за последние 30 дней

- Если применимо — Социальное обеспечение / нетрудоспособность / письмо о пенсии / пособие ветеранам / алименты и т.

д.

д. - Для самозанятых -> налоговые декларации предприятий / партнерств за 2018 и 2019 и 2020 гг. И документы K1

Активы / резервы

- Выписки по банковскому счету за последние 2 цикла выписок — все счета и все страницы (без снимков экрана с телефонное приложение или настольный компьютер)

- Выписки по инвестиционному счету — 401K, IRA, акции / облигации, CD и т. д.

VA Заемщики ссуды

- Ветераны -> DD214 & COE (Сертификат соответствия)

- Active Duty -> COE и подписанное заявление об оказании услуг от командира

Рефинансирование или владение дополнительной недвижимостью?

- Копия ипотечной выписки, счет налога на имущество, полиса страхования от рисков, выписка / плата ТСЖ, копия договоров аренды / аренды

Скорее всего, потребуются дополнительные документы, которые потребуются после того, как мы рассмотрим ваш файл, и снова, когда вы войдете в контракт при покупке дома или получении одобрения кредита.

Если у вас есть какие-либо вопросы о необходимой документации, свяжитесь со мной.

НЕ отправляйте по электронной почте финансовые или личные документы. Электронная почта небезопасна, и ваша информация и конфиденциальность могут быть скомпрометированы. Используйте один из следующих способов для отправки вашей информации: A. Загрузить прямо с вашего компьютера Вы можете загружать только один файл PDF за раз. Объедините все свои документы в один PDF-файл, чтобы сделать его более удобным, или вы можете загружать столько документов, сколько хотите, по одному.

Если вы предпочитаете, зайдите в наш офис или отправьте свою документацию по почте:

Patriot Pacific Financial

Attn: Brad Yzermans

43460 Ridge Park Dr., Suite 250

Temecula, CA 92590

Прямой: (951) 215-6119

C. Прямой факс на мой компьютерФакс: (951) 346-9396

Правила Red Flag защитят вас от кражи личных данных В связи с растущим беспокойством по поводу кражи личных данных Федеральная торговая комиссия (FTC) выпустила «Правила красного флага», чтобы помочь организациям в обнаружении, предотвращении и смягчении последствий кражи личных данных в соответствии с требованиями Закона о справедливых и точных кредитных операциях (FACTA).

8 Обеспеченные личные займы от банков, онлайн-кредиторов

* Указанные условия относятся к необеспеченным займам и могут отличаться для обеспеченных займов.

Где получить обеспеченный личный ссуду

Обеспеченные ссуды от банков: Среди крупнейших банков страны U.S. Bank и Wells Fargo позволяют клиентам с активами, включая лодки или сберегательные счета, использовать их в качестве залога для получения ссуды. Заемщики, закладывающие сберегательные счета, обычно не могут касаться этих денег в течение срока ссуды.

Обеспеченные ссуды от кредитных союзов: Некоторые кредитные союзы предлагают ссуды, обеспеченные CD, обычно для получения кредита или быстрого получения наличных по более низкой ставке, чем другие типы ссуд. Кредитные союзы являются хорошей первой остановкой для большинства типов ссуд, поскольку они рассматривают заемщиков с плохой кредитной историей и предоставляют доступные ссуды.

Федеральные кредитные союзы предлагают своим членам максимальную годовую процентную ставку 18%, хотя могут взиматься дополнительные сборы за подачу заявления.

Обеспеченные ссуды от онлайн-кредиторов: Обеспеченная ссуда от авторитетного онлайн-кредитора будет иметь максимальную годовую ставку в 36%.Ставка, сумма займа и продолжительность займа будут зависеть как от вашего кредита, так и от стоимости вашего залога.

Некоторые кредиторы позволяют вам подавать заявку на получение обеспеченного кредита заранее, но другие могут предложить вам вариант только после того, как вы попытаетесь подать заявление на получение необеспеченного кредита.

Большинство онлайн-кредиторов позволяют вам проверять вашу ставку, не влияя на размер кредита, поэтому не помешает предпринять шаги для предварительного отбора на получение необеспеченной ссуды у нескольких кредиторов. Вы можете использовать рынок кредиторов NerdWallet, чтобы сравнивать ставки в одном месте.

Что можно использовать для получения личной ссуды?

Ваш автомобиль. В подавляющем большинстве обеспеченных личных кредитов автомобиль используется в качестве залога. Эти ссуды, известные как ссуды на покупку собственного капитала, позволяют вам занимать деньги под рыночную стоимость вашего оплаченного автомобиля.

Эти ссуды, известные как ссуды на покупку собственного капитала, позволяют вам занимать деньги под рыночную стоимость вашего оплаченного автомобиля.

Кредитор, который принимает ваш автомобиль в качестве залога, может потребовать, чтобы вы застраховали его от физического ущерба, указав кредитора в качестве получателя убытков в случае его полного погашения. Если вы уже отказались от дорожно-транспортных происшествий и полного покрытия для вашего оплаченного автомобиля, чтобы сэкономить деньги, кредиторы могут продать вам дополнительное страхование кредита, которое часто оказывается дороже, чем самое дешевое полное покрытие.

Есть два других варианта получения кредита под вашу машину:

Авто рефинансирование — это вариант, если вы все еще должны деньги за свой автомобиль, но имеете значительный капитал. Рефинансирование заменяет вашу первоначальную ссуду новой ссудой на более высокую сумму. Вы оставляете себе лишние деньги. (Вы, вероятно, получите право на рефинансирование, если ваш кредит улучшился или процентные ставки упали.

)

)Автозаправочные кредиты, которые обычно имеют годовую процентную ставку до 300%, не требуют проверки кредитоспособности и несут более высокий риск возврата вашего автомобиля.NerdWallet не рекомендует ссуды на покупку автомобилей.

Ваши сбережения. Если у вас есть деньги на сберегательном счете, дешевле использовать эти деньги, чем получить личную ссуду с начислением процентов. Если вам необходимо сохранить сбережения или вам нужно больше денег, чем есть на вашем счете, некоторые кредиторы предоставят обеспеченные личные ссуды с использованием сберегательных счетов или депозитных сертификатов в качестве залога. Скорее всего, у вас не будет доступа к вашему счету или компакт-диску, пока вы не погасите ссуду.

Может иметь смысл обеспечить ссуду под CD — вместо сберегательного счета — потому что снятие денег с CD может повлечь за собой штраф за досрочное снятие.Вы захотите сравнить этот штраф с процентами по индивидуальной ссуде.

Что такое обеспеченный кредит и как он работает?

Обеспеченная ссуда — это ссуда, обеспеченная залогом. Поскольку вы должны использовать один из своих активов для обеспечения ссуды, обеспеченные ссуды легче получить, чем необеспеченные ссуды. Они могут быть эффективным способом получить необходимые средства, но сопряжены с определенными рисками.

Поскольку вы должны использовать один из своих активов для обеспечения ссуды, обеспеченные ссуды легче получить, чем необеспеченные ссуды. Они могут быть эффективным способом получить необходимые средства, но сопряжены с определенными рисками.

Вот что вам нужно знать об обеспеченных кредитах перед подачей заявки.

Что такое обеспеченный кредит?

Обеспеченные ссуды — это ссуды, защищенные залогом.Это означает, что когда вы подаете заявку на обеспеченный кредит, кредитор захочет знать, какие из ваших активов вы планируете использовать. Затем кредитор будет удерживать этот актив до тех пор, пока ссуда не будет полностью погашена. Если вы не выплатите кредит, кредитор может потребовать залог и продать его, чтобы возместить убытки.

Перед тем, как взять ссуду под обеспечение, важно точно знать, что вы обещаете и что можете потерять.

Какие виды кредитов обеспечиваются?

Кредиторы хотят знать, что у них есть кредитное плечо, как только вы уйдете с их деньгами. Когда они накладывают залог на ваш залог, они знают, что в худшем случае они могут завладеть активами, которые вы используете в качестве залога. Это не гарантирует, что вы погасите ссуду, но дает кредиторам большее чувство безопасности и дает заемщику больше стимулов для погашения ссуды.

Когда они накладывают залог на ваш залог, они знают, что в худшем случае они могут завладеть активами, которые вы используете в качестве залога. Это не гарантирует, что вы погасите ссуду, но дает кредиторам большее чувство безопасности и дает заемщику больше стимулов для погашения ссуды.

Большинство кредитных карт представляют собой необеспеченные ссуды, то есть кредиторы не имеют ничего, кроме вашего слова о том, что вы выплатите долг. Другие обеспеченные ссуды включают:

- Ипотека: С ипотекой вы закладываете свой дом или собственность в качестве залога для покупки этого дома.Если вы не произведете оплату, ваш дом может быть лишен права выкупа.

- Кредитная линия собственного капитала: Кредитная линия собственного капитала (HELOC) дает вам доступ к собственному капиталу в форме кредитной линии, такой как кредитная карта. С HELOC вы также получаете свой дом в качестве залога.

- Автокредиты: При получении кредита на оплату автомобиля или любого другого автомобиля ваш автомобиль будет использоваться в качестве залога.

Если вы не произведете оплату вовремя и в полном объеме, ваш автомобиль может быть конфискован.

Если вы не произведете оплату вовремя и в полном объеме, ваш автомобиль может быть конфискован. - Заем на землю: Заем на землю используется для финансирования покупки земли. В этом виде ссуды в качестве залога используется сама земля.

- Бизнес-кредит: Бизнес-кредит можно использовать для покупки оборудования, выплаты заработной платы или инвестирования в бизнес-проекты. При получении бизнес-кредита в качестве залога можно использовать ряд вещей. Например, инвентарь, оборудование или ваша земля / здание могут быть использованы для получения бизнес-кредита.

Какие виды залога используются для обеспечения обеспеченного кредита?

Обеспеченные ссуды — обычно лучший, а зачастую и единственный способ получить большие суммы денег.В качестве залога может быть принято практически что угодно, если это разрешено законом. Кредиторы предпочитают активы, которые легко получить и которые можно легко обменять на наличные. То, что вы будете использовать в качестве залога, скорее всего, будет зависеть от того, предназначен ли ваш кредит для личного или коммерческого использования. Примеры обеспечения включают:

То, что вы будете использовать в качестве залога, скорее всего, будет зависеть от того, предназначен ли ваш кредит для личного или коммерческого использования. Примеры обеспечения включают:

- Недвижимость, включая собственный капитал в вашем доме.

- Денежные счета (пенсионные счета обычно не подходят).

- Автомобили и прочие транспортные средства.

- Машины и оборудование.

- Инвестиции.

- Страховые полисы.

- Ценности и предметы коллекционирования.

Обеспеченный кредит по сравнению с необеспеченным кредитом

Некоторые ссуды, например личные ссуды, могут быть необеспеченными или обеспеченными, в зависимости от кредитора. Если вы не имеете права на необеспеченный вариант или ищете максимально низкую процентную ставку, проверьте, предлагает ли кредитор вариант с обеспечением для интересующей вас ссуды.

Когда дело доходит до выбора защищенный vs.необеспеченная ссуда, необходимо учитывать множество факторов. Вот лишь некоторые из различий между этими двумя и некоторые преимущества и недостатки каждого типа кредита:

Вот лишь некоторые из различий между этими двумя и некоторые преимущества и недостатки каждого типа кредита:

| Обеспеченный заем | Заем без обеспечения | |

|---|---|---|

| Кредитный рейтинг | Кредитный рейтинг и финансовое состояние определяют право на получение квалификации | Кредитный рейтинг и финансовое состояние определяют право на получение квалификации |

| Процентные ставки | Обычно ниже | Обычно выше |

| Штрафы | Залог может быть арестован, кредитный рейтинг упадет | Пропущенные платежи будут зачислены, кредитный рейтинг упадет |

| Виды ссуд | Ипотека, HELOC, автокредитование, бизнес-карты и кредитные карты с обеспечением и т. Д. | Необеспеченные кредитные карты, студенческие ссуды, личные ссуды и т. Д. |

Как получить обеспеченную ссуду?

Когда дело доходит до получения обеспеченной ссуды, перед подачей заявки выполните следующие действия:

- Проверьте свой кредит: Перед тем, как подавать заявку на ссуду, вы захотите проверить свой кредитный отчет.

Получите ли вы разрешение на получение ссуды или нет, во многом зависит от вашей кредитоспособности, и хотя обеспеченные ссуды могут быть менее строгими по своим кредитным требованиям, чем необеспеченные ссуды, все же важно знать ваш кредитный рейтинг для соответствия требованиям.Вы можете бесплатно проверять каждый свой кредитный отчет каждые 12 месяцев (или еженедельно до апреля 2021 года) с помощью AnnualCreditReport.com.

Получите ли вы разрешение на получение ссуды или нет, во многом зависит от вашей кредитоспособности, и хотя обеспеченные ссуды могут быть менее строгими по своим кредитным требованиям, чем необеспеченные ссуды, все же важно знать ваш кредитный рейтинг для соответствия требованиям.Вы можете бесплатно проверять каждый свой кредитный отчет каждые 12 месяцев (или еженедельно до апреля 2021 года) с помощью AnnualCreditReport.com. - Проверьте стоимость ваших активов: Стоимость актива, который вы хотите использовать в качестве залога, обычно определяет, сколько вы можете занять с обеспеченной ссудой, поэтому получите оценку или посмотрите приблизительную стоимость перепродажи, прежде чем исследовать кредиторов.

- Присмотритесь к разным кредиторам: Присмотритесь к магазинам, чтобы сравнить ставки и комиссии кредиторов.Многие кредиторы проводят предварительную квалификацию, которая позволяет вам увидеть, на что вы имеете право, без ущерба для вашего кредита.

Обычно лучше пройти предварительную квалификацию как минимум с тремя кредиторами.

Обычно лучше пройти предварительную квалификацию как минимум с тремя кредиторами. - Подайте заявку на ссуду у наиболее конкурентоспособного кредитора. Если вы подаете заявку через онлайн-кредитора, весь процесс обычно можно выполнить онлайн. Если вы подаете заявление в банк или кредитный союз, вам, возможно, придется посетить физическое место.

Что произойдет, если вы не выплатите обеспеченный кредит?

После нескольких пропущенных платежей по обеспеченной ссуде кредитор, скорее всего, вернет в собственность актив, использованный для обеспечения ссуды.Во многих штатах кредитор не обязан уведомлять вас о восстановлении права владения. Что еще хуже, возвращение во владение — это еще не конец. Если выкупленный актив не продается по цене, достаточной для покрытия суммы вашей ссуды, вы несете ответственность за разницу.

Например, если вы должны 20 000 долларов, когда вы прекратили платить по ссуде на лодку, а лодка была возвращена во владение и продана за 15 000 долларов, вы будете должны банку 5 000 долларов. Повторное владение остается в вашем кредитном отчете в течение семи лет.

Повторное владение остается в вашем кредитном отчете в течение семи лет.

Если вы пропустите платежи по ипотеке, жилищному кредиту или бизнес-ссуде, у кредитора есть более длительный процесс возврата своих денег. Примерно в половине штатов США кредитор должен обратиться в суд для обращения взыскания на имущество. В другой половине кредитор должен предоставить вам предварительное уведомление о потере права выкупа. В любом случае рекомендуется позвонить своему кредитору, как только вы узнаете, что вам не хватает платежей, чтобы узнать, сможете ли вы договориться об изменении ссуды, которое позволит вам сохранить свой дом или бизнес.

Выводы и следующие шаги

Если вы заинтересованы в получении обеспеченного кредита, наиболее важный шаг, который вы можете предпринять, — это провести необходимое исследование и сравнить кредиторов. Также важно убедиться, что у вас есть план своевременной и полной выплаты кредита, чтобы избежать потери залога.

Хотя обеспеченные ссуды представляют больше рисков, чем необеспеченные ссуды, они могут быть полезным инструментом, пока вы сохраняете свои ежемесячные платежи.

Подробнее:

10 шагов к получению личной ссуды

Вы пришли в нужное место.В этой статье мы увидим, как подать заявку и получить личный заем.

Что делать перед подачей заявления на получение личного кредита

1. Проверьте свой кредитный рейтингБолее высокий кредитный рейтинг облегчит вам получение ссуды. Если ваш кредитный рейтинг недостаточно высок, примите меры по его увеличению, прежде чем подавать заявку на ссуду.

Вы можете получить ссуду с низким кредитным рейтингом, но с более высокой процентной ставкой.

2.Рассмотрите различные варианты кредитора в ИнтернетеЛюди обычно обращаются в банки за ссудой. Поскольку банки будут знать о вашей финансовой надежности, они будут гибко предлагать вам ссуду.

Однако вы также можете рассмотреть других кредиторов и любую Небанковскую финансовую компанию (NBFC). Прежде чем обращаться к ним, убедитесь в их правдивости. Проверьте стоимость ссуды, процентные ставки, сроки и срок владения.

Проверьте стоимость ссуды, процентные ставки, сроки и срок владения.

Посмотрите, какие процентные ставки предлагают разные кредиторы.Сравните также суммы кредита и требуемые ежемесячные платежи. Некоторые финансовые учреждения могут предложить вам необеспеченный личный заем, в то время как местный банк может предложить более высокие процентные ставки.

Помимо сравнения процентных ставок по личным займам, проверьте, какие еще комиссии вам, возможно, придется нести. Сюда могут входить сборы за обработку, штрафы за оплату и сборы за потерю права выкупа.

4. Проверьте свое право на участиеБанки или другие кредиторы требуют, чтобы вы были наемным работником или работали не по найму, чтобы иметь право на получение ссуды.Вы также должны быть в определенной возрастной группе.

5. Проверьте необходимую документацию Проверьте все документы, необходимые для подачи заявления на получение кредита. Это могут быть ваши недавние платежные ведомости, письмо с места работы, текущий адрес, фотографии и т. Д.

Это могут быть ваши недавние платежные ведомости, письмо с места работы, текущий адрес, фотографии и т. Д.

Выберите кредитора, который предоставит вам гибкий срок владения и различные варианты EMI для погашения ссуды. Воспользуйтесь онлайн-калькулятором EMI и персональным калькулятором процентов по кредиту, чтобы оценить ежемесячный отток денежных средств.

7. Внимательно прочтите T&C Document Убедитесь, что вы понимаете все положения и условия, прежде чем подавать заявку на получение кредита. Если у вас есть какие-либо вопросы, немедленно обратитесь к кредитору.

После выполнения вышеупомянутых шагов вы можете подать заявку на получение кредита — онлайн или через приложение финансового учреждения.

Как подать заявку на получение личного кредита

8. Онлайн-заявкаЗаполните онлайн-форму и загрузите все необходимые документы.На этом этапе вам нужно указать:

- Желаемая сумма кредита

- Контактные данные

- Идентификатор электронной почты

Это этап проверки всех документов. Финансовый институт проверит, имеете ли вы право на получение ссуды. Как только все документы будут проверены, вы получите мгновенное электронное подтверждение.

После проверки будет инициирован процесс выдачи кредита. Вам необходимо будет подписать документ кредитного договора электронной подписью. Делая это, вы соглашаетесь соблюдать условия кредитора.

После того, как вы подпишете документ электронной подписью, начнется процесс выдачи стипендии. Предоставьте реквизиты своего банковского счета, на который будет выплачиваться сумма кредита.

9. Запросы по электронной почте или телефону-банкуОставьте заявку на получение кредита для физических лиц в банке через центр обслуживания клиентов или по электронной почте. Финансовый институт рассмотрит ваше право на участие и свяжется с вами, чтобы продолжить процесс.

10. Оффлайн запрос в банкеЕсли вы не хотите использовать Интернет, перейдите в ближайший банк по вашему выбору.Поговорите с менеджером по работе с клиентами и запросите ссуду.

Получение личного кредита стало очень простым процессом. Вы можете использовать приложения для мгновенного личного займа и мгновенно получить сумму займа на своем банковском счете.

Как получить ссуду для малого бизнеса

Как владелец малого бизнеса, одна из самых сложных задач, с которыми вы столкнетесь, — это найти деньги для ведения своего бизнеса. Независимо от того, нужен ли вам капитал для финансирования вашего стартапа или необходимых инвестиций для обновления инфраструктуры, вам нужно будет найти источник денег.Для многих владельцев бизнеса ссуда для малого бизнеса — это вариант. Узнайте, что вам нужно знать, чтобы заключить сделку по кредиту.

Ходатайство о ссуде для малого бизнеса

Банки и другие кредитные учреждения ссылаются на риск как на главную причину отклонения большинства запросов на получение ссуд для малого бизнеса. Но это не значит, что вы не можете получить одобрение. Вы все еще можете получить ссуду для своего бизнеса при надлежащей подготовке.

Основными соображениями для получения ссуды для малого бизнеса являются ваша личная кредитная история, бизнес-план, опыт, образование и осуществимость бизнеса, который вы начинаете или расширяете.При хорошей личной кредитной истории важнейшей задачей является составление бизнес-плана. Ваш бизнес-план должен показать кредитору, что предоставление вам ссуды для малого бизнеса — это предложение с низким уровнем риска. Ваш бизнес-план должен отвечать на вопросы, которые может задать кредитное учреждение, поэтому рассмотрите следующие вопросы.

1. Сколько вам нужно денег?

Если вы начинаете бизнес, ответ на этот основной вопрос должен быть включен как минимум в оценку стартового капитала.Если у вас уже существующий бизнес, внимательно оцените, какие деньги вам нужны и зачем они вам нужны. Точность важна, поэтому запрашивайте достаточно денег, чтобы инвестировать с умом.

2. Что вы собираетесь делать с деньгами?

Вам нужно будет подробно указать целевое использование каждого запрошенного доллара. Кредит для малого бизнеса часто требуется для покрытия расходов, связанных с операциями (новые сотрудники, маркетинг и т. Д.), Активами (оборудование, недвижимость и т. Д.) Или для консолидации и погашения бизнес-долгов.

3. Когда и как вы вернете ссуду?

Подробно объясните, как ссуда для малого бизнеса послужит отправной точкой для вашего бизнеса. Вам нужно будет убедить кредитора (с помощью ваших финансовых отчетов и прогнозов движения денежных средств), что вы можете погасить ссуду за счет ожидаемой долгосрочной прибыльности вашего бизнеса.

4. Что вы будете делать, если не получите ссуду?

Как владельцу малого бизнеса вам понадобится определенная степень стойкости.Будьте уверены в своем предприятии и гордитесь им. Сообщите кредиторам, что вы контролируете ситуацию и что лучше для вас и вашего бизнеса. Вы хотите изобразить решительную личность, продемонстрировав свою уверенность в том, что вас одобрят, даже если вам придется обратиться к другому кредитору, чтобы получить деньги, необходимые для развития вашего бизнеса.

Поймите, что кредитным организациям необходимо предоставлять ссуды. Но если вы его не получите, не расстраивайтесь. Спросите кредитора, почему вы не получили ссуду для малого бизнеса.Учитесь на ответе, двигайтесь дальше и попробуйте еще раз.

Наурис Марте работала в качестве специалиста по маркетингу в Женском венчурном фонде, который является ресурсом для женщин-предпринимателей, которым нужны деньги и обучение для расширения своего предприятия в Нью-Йорке или Нью-Джерси. Чтобы узнать больше о Женском венчурном фонде, посетите его веб-сайт www.womensventurefund.org.

Форма заявки на обеспеченный кредит онлайн

Чтобы подать заявку на кредит онлайн, необходимо полностью заполнить форму заявки на получение кредита! Пожалуйста, прочтите приведенные ниже уведомления, прежде чем подавать заявку на получение кредита.Если у Вас возникнут вопросы, обращайтесь к нам.

* Обратите внимание, что мы можем предоставить кредит только резидентам Северной Каролины только с действительным удостоверением личности.

УВЕДОМЛЕНИЕ ОТНОСИТЕЛЬНО АКТА О РАВНОЙ ВОЗМОЖНОСТИ КРЕДИТА

Федеральный закон о равных возможностях кредита запрещает кредиторам дискриминировать заявителей на кредит по признаку расы, цвета кожи, религии, национального происхождения, полового семейного положения, возраста (при условии, что заявитель имеет возможность заключить обязательный договор): потому что все или часть дохода заявителя поступает от какой-либо программы государственной помощи; или потому, что заявитель добросовестно воспользовался каким-либо правом в соответствии с Законом о защите потребительских кредитов.Федеральное агентство, которое обеспечивает соблюдение этого закона в отношении Федеральной торговой комиссии, находится по адресу 633 Indiana Avenue, N.W., Вашингтон, округ Колумбия. 20580

ЗАЯВЛЕНИЕ О ЗАЯВКЕ НА КРЕДИТ

Соискатели ссуды, подпись (и) которых указана выше, имеющие настоящее «Заявление о ссуде» в Heritage Finance Co. Inc., настоящим удостоверяют, что следующие утверждения являются верными и правильными: ссуда испрашивается на основании кредита достоинства нижеподписавшихся заявителей, а не в интересах какого-либо другого лица; обеспечение, описанное в «Заявке на получение займа», является отдельной собственностью нижеподписавшихся лиц, за исключением случаев, указанных в Соглашении об обеспечении, и указанное обеспечение не принадлежит совместно с каким-либо другим лицом.Настоящим мы уполномочиваем лицо, которому подано это заявление, или любое кредитное бюро или следственное агентство, нанятое таким лицом, исследовать перечисленные здесь ссылки или заявления или другие данные, полученные от нас или от любого другого лица, имеющего отношение к нашей кредитной финансовой ответственности. Мы прочитали Уведомление о равных возможностях кредитования, как показано выше. Все ссуды регулируются нашей обычной кредитной политикой.

Как подать заявку на ссуду для малого бизнеса

Краткое содержание статьи: Сегодня существует больше вариантов ссуды для малого бизнеса, чем когда-либо прежде.Технология, связанная с онлайн-заявками на получение ссуды для малого бизнеса, также упрощает поиск и подачу заявки на ссуду.

При этом речь идет о гораздо большем, чем простая публикация приложения в Интернете. Наиболее успешные онлайн-кредиторы смотрят на процесс кредитования малого бизнеса с другой парадигмы и оценивают состояние бизнеса иначе, чем традиционный кредитор, такой как банк или кредитный союз. Более того, технологии и готовность просматривать всю информацию, связанную со здоровым бизнесом, позволяют этим кредиторам быстро принимать кредитные решения и предлагать капитал предприятиям в считанные дни, а не недели или месяцы.

Продолжайте читать, чтобы узнать больше и получить ответы на некоторые из наиболее часто задаваемых вопросов, связанных с онлайн-заявкой на получение бизнес-кредита.

Технологии меняют все. От того, как мы организуем поездки, совершаем покупки в универмаге, вызываем такси — и даже до того, как владельцы бизнеса подают заявку на ссуду для малого бизнеса. Точно так же многие кредиторы обращаются к онлайн-заявкам на получение ссуд для малого бизнеса.

Подайте заявку сейчас с помощью простого онлайн-приложенияПоскольку все больше и больше людей используют свои смартфоны, планшеты и компьютеры, неудивительно, что онлайн-приложения для ссуд для малого бизнеса являются предпочтительным выбором многих владельцев бизнеса.Фактически, одна из трех основных причин, по которым в ходе опроса, проведенного Ассоциацией электронных транзакций в начале этого года для выбора бизнес-кредита через Интернет, была простота процесса подачи заявки.

Наряду со скоростью получения финансирования (63 процента) и доступной общей стоимостью кредита (51 процент) 57 процентов опрошенных указали, что удобство онлайн-приложений является одной из основных причин, по которой они выбрали онлайн-бизнес-ссуду. Если учесть традиционный недельный процесс и пачки документов, связанных с традиционной заявкой на получение кредита, простая и понятная онлайн-заявка на получение кредита имеет большой смысл для владельцев малого бизнеса, которые ограничены во времени.

Тем не менее простого размещения приложения в сети недостаточно

Владельцу малого бизнеса не обязательно быть финансовым экспертом, чтобы заполнить заявку на кредит; и кредиторы малого бизнеса (такие как OnDeck) принимают новую парадигму, чтобы предоставить владельцам бизнеса эффективный доступ к капиталу, необходимому для создания растущих предприятий, которые укрепляют сообщества и создают рабочие места.

Взглянув на кредитование малого бизнеса и процесс квалификации по-разному, эти кредиторы обращаются к традиционным кредитным моделям, которые во многом полагаются на личный кредитный рейтинг и конкретное обеспечение.С тех пор, как мы открыли свои двери в 2007 году, мы ссудили более 12 миллиардов долларов более чем 80 000 владельцев малого бизнеса, что научило нас кое-чему о заемщиках малого бизнеса и о том, как оценивать кредитоспособность малого бизнеса.

Кроме того, владельцам бизнеса важен безопасный и надежный процесс подачи заявок через Интернет, вне зависимости от того, берут ли они в долг 5 000 или 500 000 долларов. В OnDeck ваша кредитная заявка защищена шифрованием и протоколом TLS, чтобы гарантировать безопасную отправку вашей конфиденциальной информации в OnDeck.

Часто задаваемые вопросы при подаче заявления на получение бизнес-кредита

Нужен ли залог для получения ссуды для малого бизнеса?

Некоторые кредиторы, в том числе многие традиционные кредиторы, такие как банк, действительно требуют специального обеспечения для ссуды для малого бизнеса, а это означает, что многим потенциально хорошим заемщикам может быть сложно получить доступ к необходимому им капиталу, потому что их бизнес не имеет необходимого обеспечения для обеспечения ссуды . Мы не требуем определенного типа залога, но требуем общего залога на бизнес-активы вместе с личной гарантией для обеспечения ссуды OnDeck.

Могу ли я получить бизнес-ссуду, не являясь юридическим лицом? Может ли ИП получить бизнес-кредит?

Чтобы получить ссуду для малого бизнеса, вам не нужно быть зарегистрированным лицом, при условии, что вы являетесь зарегистрированным предприятием с расчетным счетом и налоговым удостоверением личности. номер. Вы также должны использовать свой бизнес-кредит исключительно в деловых целях. Тем не менее, регистрация может иметь потенциальные преимущества, и вам следует проконсультироваться с юристом или другим доверенным юридическим консультантом, чтобы определить, имеет ли смысл изменение характера вашего бизнеса для ваших бизнес-целей.

Могу ли я получить бизнес-ссуду после банкротства?

Право на получение бизнес-кредита после банкротства будет сложнее в течение 10 лет после того, как банкротство появится в вашем кредитном отчете, но есть кредиторы, которые будут работать с вашим бизнесом, если банкротство было прекращено в течение как минимум двух лет.

Могу ли я получить бизнес-ссуду с менее чем идеальным личным кредитным рейтингом?

Независимо от кредитора, ваш личный кредитный рейтинг часто будет частью оценки кредитоспособности вашего бизнеса.Тем не менее, традиционные кредиторы, вероятно, будут придавать большее значение вашей личной оценке, чем многие онлайн-кредиторы, поэтому, если у вас есть в остальном здоровый бизнес и вы можете продемонстрировать, что у вашего бизнеса есть денежный поток для своевременных выплат по кредитам, можно претендовать на получение ссуды с менее чем идеальным личным кредитным рейтингом.

Поскольку кредиторы рассматривают ваше прошлое кредитное поведение как способ оценить, что вы будете делать в будущем, вы должны быть готовы объяснить любые смягчающие обстоятельства, которые могли способствовать ухудшению вашего личного кредитного профиля.Как правило, личный кредитный рейтинг ниже 680 затрудняет получение кредита в банке, а рейтинг ниже 650, скорее всего, исключает ссуду SBA, поэтому, если ваш личный рейтинг ниже порога 650, вам, вероятно, понадобится рассмотреть альтернативные варианты финансирования, но возможно получить одобрение кредита. Тем не менее, принятие мер по улучшению вашего личного кредитного рейтинга, хотя это может и не гарантировать одобрение кредита, предоставит вашему бизнесу варианты финансирования, которых в противном случае у вас не было бы.

Нужен ли мне бизнес-план для получения бизнес-кредита?

Традиционным кредиторам, таким как банки, кредитные союзы и SBA, часто требуется бизнес-план, однако многие онлайн-кредиторы смотрят на другие бизнес-показатели и не требуют официального бизнес-плана.

Какие документы мне обычно нужны для бизнес-кредита?

В зависимости от кредитора, вероятно, будут разные требования к документам, но наличие этих документов (или, по крайней мере, информации) на кончиках ваших пальцев значительно упростит подачу заявки на ссуду в местном банке или онлайн-кредиторе малого бизнеса, независимо от того, требуются ли документы:

- Финансовая отчетность вашей компании, включая прибыль и убытки (P&L), отчет о прибылях и убытках и краткое изложение ваших расходов

- Ваша личная финансовая информация, включая налоговую декларацию за последние три года

- Ваша бизнес-лицензия

- Копия договора аренды вашего предприятия

- Выписки из вашего коммерческого банка за последние три месяца

См. Также «Что мне нужно для получения кредита SBA?»

Как получить стартовый кредит?

Помимо SBA, у которого есть программа гарантий для высококвалифицированных стартапов, существует не так много вариантов ссуды для малого бизнеса для стартапов на очень ранней стадии.Большинство традиционных кредиторов предпочитают работать несколько лет в бизнесе, хотя многие онлайн-кредиторы (например, OnDeck) будут работать с бизнесом, который работает не менее года. Некоторые некоммерческие микрокредиторы предлагают бизнес-ссуды подходящим стартапам.

Нужен ли залог для получения ссуды или аренды оборудования?

Оборудование, которое вы арендуете или покупаете, обычно считается залогом при аренде оборудования или ссуде на оборудование.

Нужна ли мне личная гарантия для получения бизнес-кредита?

От владельцев малого бизнеса часто требуется предоставить личную гарантию при подаче заявления на ссуду для малого бизнеса.

Как подать заявку на ссуду для малого бизнеса?

Если вы подаете заявление на получение ссуды в местном банке или кредитном союзе, вы, как правило, встретитесь с кредитным специалистом в филиале и получите соответствующие формы для заполнения заявки.

Как подать заявку на ссуду SBA?

SBA не является кредитором, но предлагает программу гарантирования ссуды с банками, кредитными союзами и другими кредиторами. Подать заявку можно в банках-участниках. Инструмент поиска кредитора SBA поможет вам найти кредитора-участника в вашем районе.

Как подать заявление на получение бизнес-кредита через Интернет?

Если вы подаете заявку на ссуду для бизнеса в Интернете, вы обычно заполняете простую онлайн-заявку, как описано выше.

Как мне узнать, могу ли я доверять онлайн-кредитору?

Вы можете начать с проверки их рейтинга Better Business Bureau и поискать упоминания о них в новостных организациях, таких как CNBC, Bloomberg, PBS и других.

д.)

д.) д.

д. )

) Если вы не произведете оплату вовремя и в полном объеме, ваш автомобиль может быть конфискован.

Если вы не произведете оплату вовремя и в полном объеме, ваш автомобиль может быть конфискован.  Получите ли вы разрешение на получение ссуды или нет, во многом зависит от вашей кредитоспособности, и хотя обеспеченные ссуды могут быть менее строгими по своим кредитным требованиям, чем необеспеченные ссуды, все же важно знать ваш кредитный рейтинг для соответствия требованиям.Вы можете бесплатно проверять каждый свой кредитный отчет каждые 12 месяцев (или еженедельно до апреля 2021 года) с помощью AnnualCreditReport.com.

Получите ли вы разрешение на получение ссуды или нет, во многом зависит от вашей кредитоспособности, и хотя обеспеченные ссуды могут быть менее строгими по своим кредитным требованиям, чем необеспеченные ссуды, все же важно знать ваш кредитный рейтинг для соответствия требованиям.Вы можете бесплатно проверять каждый свой кредитный отчет каждые 12 месяцев (или еженедельно до апреля 2021 года) с помощью AnnualCreditReport.com. Обычно лучше пройти предварительную квалификацию как минимум с тремя кредиторами.

Обычно лучше пройти предварительную квалификацию как минимум с тремя кредиторами.