Где выгодно рефинансировать кредит?

Рефинансирование – достаточно молодой продукт на казахстанском рынке потребкредитования. Тем не менее, услуга уже пользуется достаточно большим спросом. Мы решили выяснить – что представляет из себя рефинансирование, на что стоит обратить внимание при выборе данного продукта, и главное, в каком банке выгоднее рефинансировать кредит.

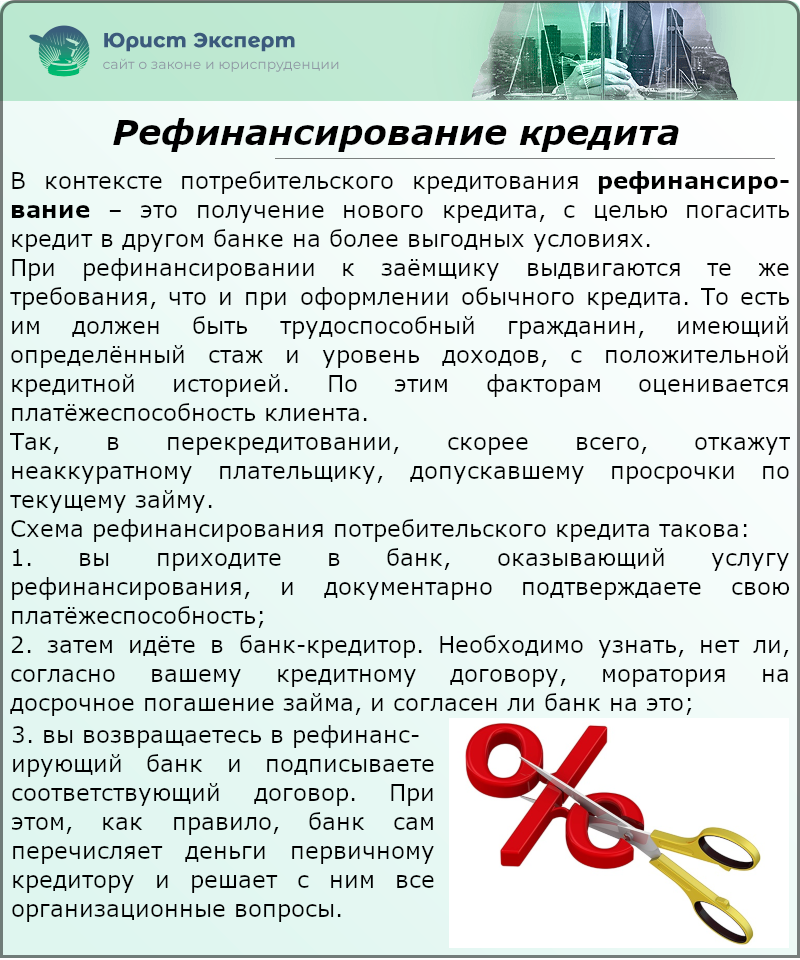

Данная услуга дает возможность уменьшить кредитную нагрузку заемщика и, тем самым, сохранить хорошую кредитную историю в дальнейшем. Рефинансирование или перекредитование потребительских кредитов – процедура получения кредита для погашения задолженности по другому займу на других условиях. Иными словами, это новый кредит на погашение старого, но уже на выходных и удобных для клиента ставках и сроках погашения.

Заемщик может рефинансировать свои долговые обязательства исходя из задач оптимизации долговой политики. В экономически развитых странах рефинансирование является общепринятой формой управления ипотечным заемщиком своих обязательств.

Рефинансирование необходимо для того, чтобы снизить ежемесячную долговую нагрузку на заемщика и помочь своевременно выплачивать сумму долга на подходящих ему условиях. Популярность рефинансирования в Казахстане в последние годы обусловлена нестабильным курсом нацвалюты и снижением реальных доходов населения. Рассмотрим, в каких случаях выгодно рефинансировать кредит:

– Когда кредит в иностранной валюте. Девальвационные процессы последних лет привели к тому, что сумма кредита, выданная в долларах США, выросла в несколько раз в расчете к тенге. В некоторых случаях долговая нагрузка на заемщика стала непомерной. Здесь рефинансирование рассматривается как один из выходов из данной ситуации.

– Когда банки снижают ставки кредитования. Обычно рефинансируют кредиты на внушительную сумму на долгий срок. К примеру, при благоприятной экономической ситуации в стране банки могут снизить процентные ставки кредитов, здесь заемщику будет выгоднее закрыть старый кредит с высокими ставками и обменять его на новый, со сниженными ставками.

Обычно рефинансируют кредиты на внушительную сумму на долгий срок. К примеру, при благоприятной экономической ситуации в стране банки могут снизить процентные ставки кредитов, здесь заемщику будет выгоднее закрыть старый кредит с высокими ставками и обменять его на новый, со сниженными ставками.

– Когда нужно уменьшить кредитную нагрузку. Бывают ситуации, когда доходы заемщика сокращаются по непредвиденным обстоятельствам. В этом случае рефинансирование с продлением срока и, соответственно, со снижением ежемесячной платы кредита может действительно помочь.

– Когда нужно консолидировать кредиты. Рефинансирование позволяет не только выбрать лучшие условия, но и объединить уже имеющиеся кредиты заемщика в один, что позволит консолидировать финансовые потоки клиента.

– Когда нужно оптимизировать кредит. Оптимизация предполагает сокращение величины регулярного платежа или снижение срочности долга.

– Когда нужно снизить процентный риск. Рефинансирование позволяет перейти от фиксированной к плавающей процентной ставке и наоборот, в зависимости от рыночной конъюнктуры в стране на данный момент.

Рефинансирование позволяет перейти от фиксированной к плавающей процентной ставке и наоборот, в зависимости от рыночной конъюнктуры в стране на данный момент.

– Когда необходим льготный период. Изменения временного профиля погашения при рефинансировании, включая введение льготного периода, предполагает снижение текущего долгового бремени.

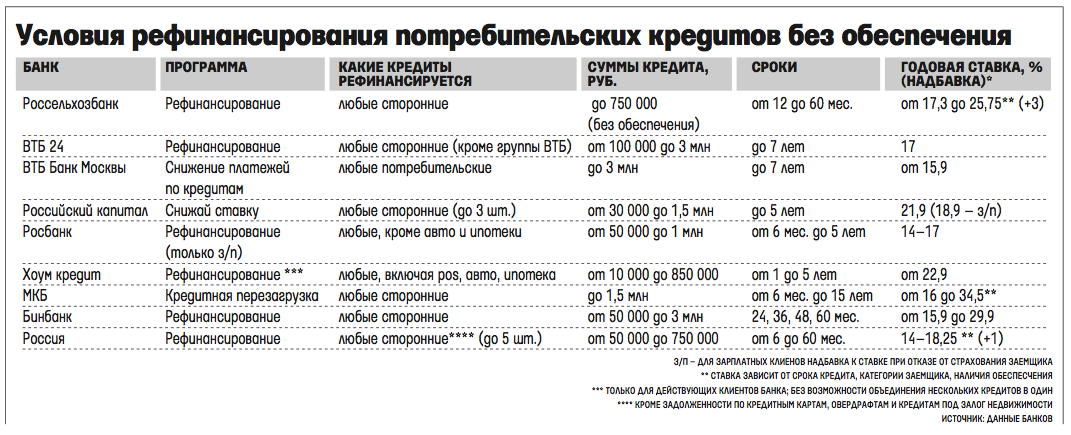

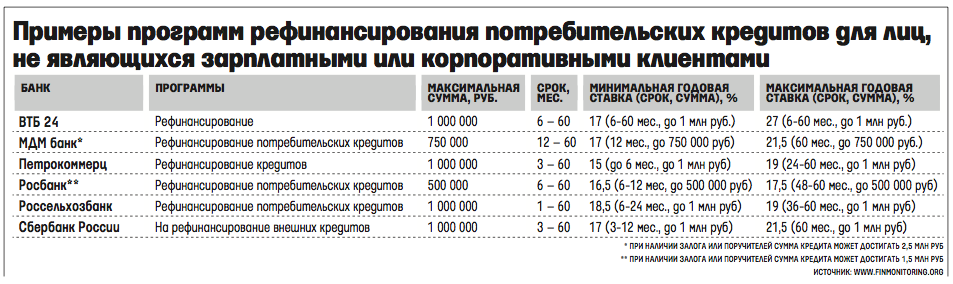

Услуги перекредитования сегодня предлагают большинство ведущих БВУ Казахстана. При выборе продукта банка необходимо обратить внимание на несколько важных моментов:

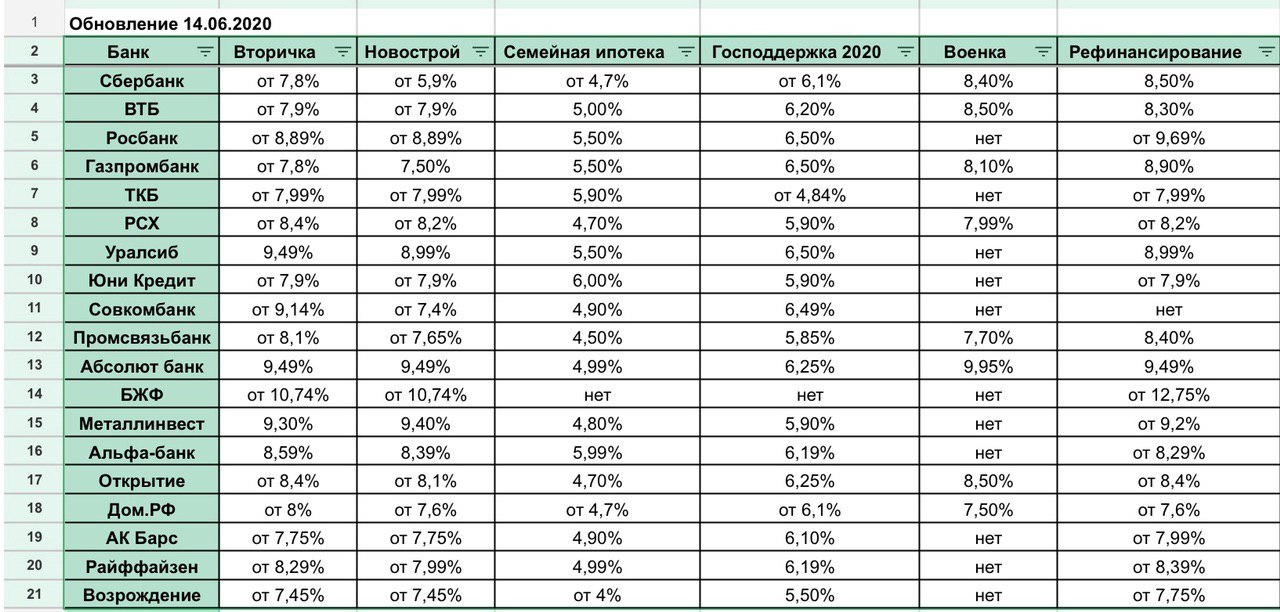

1. Ставка кредитования:

Процентная ставка кредитования определяет ежемесячные платежи по кредиту и общую сумму переплаты. Ставки банков второго уровня, предлагаемые сегодня на рынке, сильно разняться.

АО «Нурбанк» предлагает выгодные условия кредитования на финансовом рынке по программе внутреннего и внешнего рефинансирования к продукту «Беззалоговый» с возможностью рефинансирования кредита в любом банке второго уровня, а также с возможностью получить дополнительную сумму займа на потребительские цели. Банк предлагает одну из минимальных ставок вознаграждения по продукту на рынке кредитования – от 18% годовых (ГЭСВ от 19,6% годовых). Низкую ставку по программам рефинансирования относительно рыночных предлагают также ДБ АО «Сбербанк России» и АО «Евразийский Банк». А к примеру, в АО «Казкоммрцбанк» годовая эффективная ставка вознаграждения предлагается на уровне 25%.

Банк предлагает одну из минимальных ставок вознаграждения по продукту на рынке кредитования – от 18% годовых (ГЭСВ от 19,6% годовых). Низкую ставку по программам рефинансирования относительно рыночных предлагают также ДБ АО «Сбербанк России» и АО «Евразийский Банк». А к примеру, в АО «Казкоммрцбанк» годовая эффективная ставка вознаграждения предлагается на уровне 25%.

2. Максимальная сумма кредитования.

Рефинансирование кредитов на маленькую сумму неоправданно, так как никакой выгоды в данной ситуации заемщик не получит. Поэтому стоит обратить внимание, какую сумму банк готов рефинансировать. Максимальная сумма предлагаемых сегодня продуктов рефинансирования беззалогового кредитования находятся на уровне 5 млн тенге, который предлагают ряд банков. Среди них – Нурбанк, Казкоммерцбанк, Народный банк Казахстана и т.д.

3. Срок рефинансирования.

Для снижения кредитной нагрузки важен срок рефинансирования займов. Для примера, в АО «Народный банк Казахстана» срок кредитования по продуктам рефинансирования беззалогового кредитования составляет 48 месяцев, в АТФБанке и Нурбанке срок кредитования по данному продукту возможен до 60 месяцев. По займам ипотечного кредитования срок рефинансирования несколько длиннее, достигает 15 лет.

По займам ипотечного кредитования срок рефинансирования несколько длиннее, достигает 15 лет.

4. Комиссии.

Важное значение для заемщиков имеет наличие комиссий по продукту. Иногда выгода по процентной ставке может быть перекрыта скрытыми комиссиями по оформлению и ведению кредита.

По данному пункту у продукта АО «Нурбанк» есть преимущество: отсутствие комиссии за рассмотрение, за организацию займа, а также отсутствие иных скрытых комиссий. При этом досрочное погашение кредита в банке допускается без моратория, без штрафов и без ограничений по сумме досрочного погашения. А комиссия за организацию банка в 6% будет взыматься лишь в том случае, если сумма нового кредита будет превышать рефинансируемую сумму займа.

В Казкоммерцбанке комиссия за организацию кредита составляет 7%. В Банк ЦентрКредит за рассмотрение кредита взымается фиксированная комиссия в 5 тыс. тенге, за оформление кредита и оценку обеспечения комиссия взымается согласно тарифам банка. В некоторых банках комиссии могут достигать до 10% от суммы кредита.

В некоторых банках комиссии могут достигать до 10% от суммы кредита.

Подводя итоги, по предлагаемым на рынке Казахстана программам внутреннего и внешнего рефинансирования можно выделить АО «Нурбанк». Учитывая выгодные условия по всем вышеизложенным параметрам, АО «Нурбанк» рефинансировал свыше 3 000 заемщиков на сегодняшний день.

Рефинансирование потребительского кредита в Банке: условия и расчет с помощью калькулятора

Содержание

- Рефинансирование потребительского кредита в Банке: основные условия и требования

- Условия рефинансирования

- Как рассчитать рефинансирование с помощью калькулятора

- Преимущества и недостатки рефинансирования

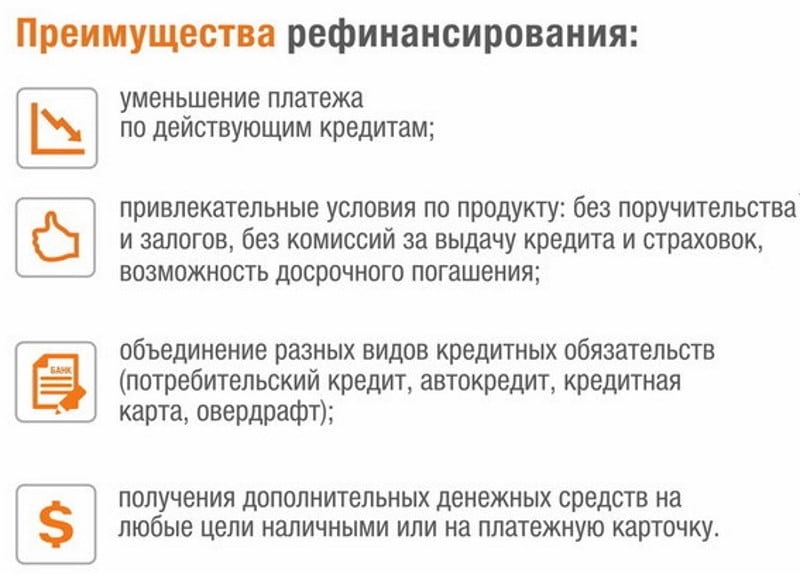

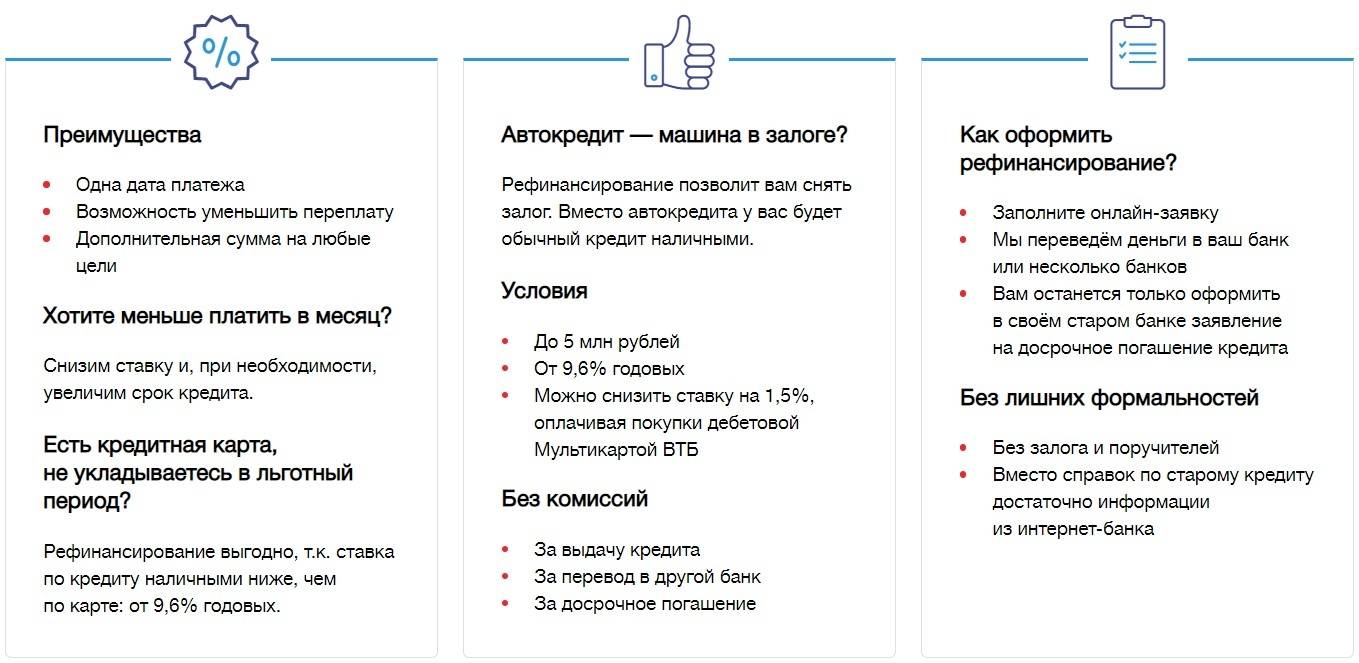

- Преимущества рефинансирования

- Недостатки рефинансирования

Нужно ли вам рефинансировать потребительский кредит? Куда обращаться и какие условия существуют? Есть ли риски, что банк может отказать, и чем такое рефинансирование отличается от рефинансирования ипотеки?

Все эти и другие вопросы, касающиеся рефинансирования потребительского кредита, будут рассмотрены в данной статье.

Можно ли объединить несколько кредитов для рефинансирования? Какие основные программы предлагает банк? Какие налоговые вычеты можно получить в случае рефинансирования? Что нужно делать в случае отказа банка?

Вам необходимо знать о существенной экономии, которую можно получить при рефинансировании кредита, но также нужно быть готовым к некоторым особенностям и рискам, которые возможны при рефинансировании. Узнайте, какие требования должен соответствовать заемщик и насколько выгодно рефинансирование в вашем случае.

И помните, что вопрос «выгодно ли рефинансирование потребительского кредита в банке?» имеет несколько ответов в зависимости от конкретной ситуации, поэтому ознакомьтесь с особенностями рефинансирования и рассчитайте все с помощью калькулятора, чтобы сделать правильный выбор.

Рефинансирование потребительского кредита в Банке: основные условия и требования

Рефинансирование потребительского кредита — это процесс замены старого кредита на новый, выгоднее по условиям и ставке. Какие особенности рефинансирования и насколько это выгодно, если у вас уже есть кредит?

- Что такое рефинансирование и на что нужно обращать внимание при решении о его необходимости?

- Какие требования должен соответствовать заемщик, чтобы получить возможность рефинансировать кредит?

- Каким должен быть отличается рефинансированный кредит от обычного, и что за этим стоит?

Рефинансирование кредита в Банке может быть существенной экономией для заемщиков, но в каких случаях оно не выгодно и может отказать банк? На что нужно обращать внимание при рассмотрении программы рефинансирования?

- Какие программы рефинансирования доступны на дом.рф?

- Какие условия рефинансирования кредита в Банке и что нужно делать, чтобы выполнять их?

- Что нужно знать перед тем, как обратиться в банк за рефинансированием?

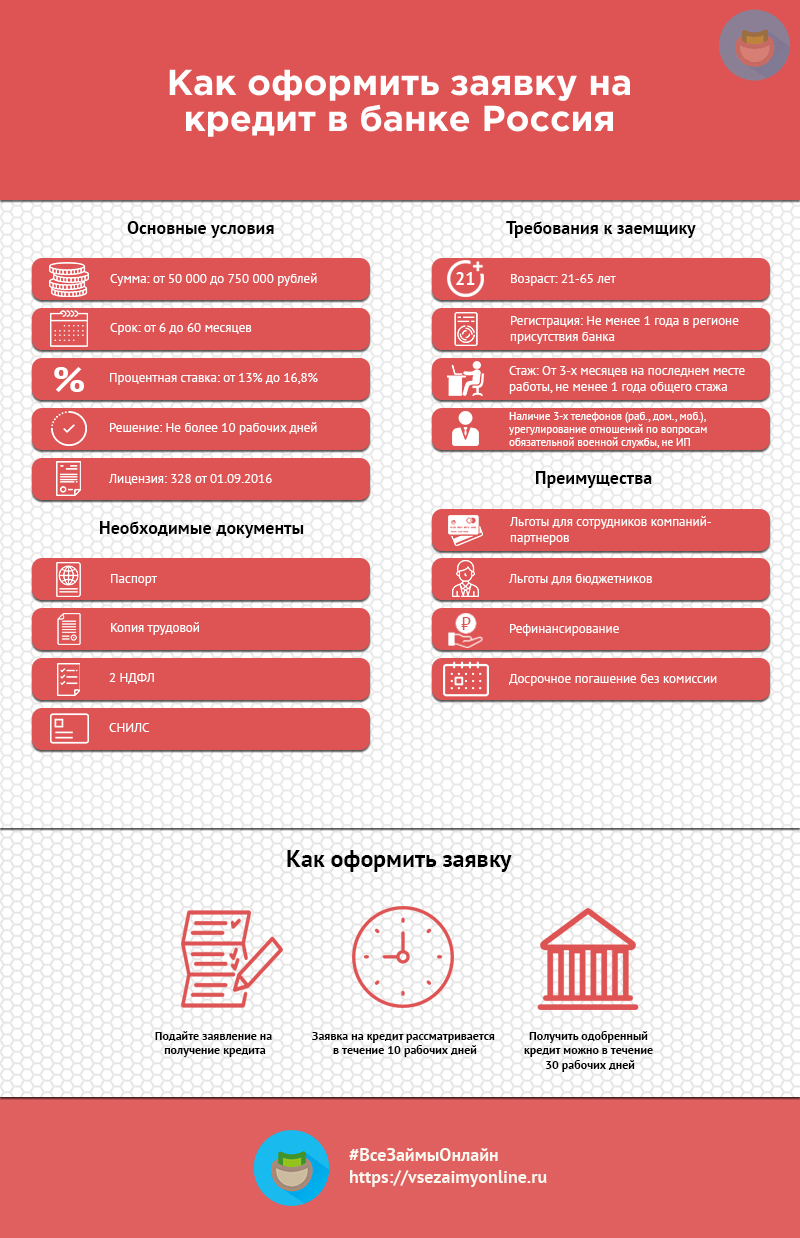

Если у вас возникнут вопросы на тему рефинансирования, можно обратиться в банк. Там вы узнаете, как подать заявку и куда обратиться за помощью в получении рефинансирования потребительского кредита.

Там вы узнаете, как подать заявку и куда обратиться за помощью в получении рефинансирования потребительского кредита.

Условия рефинансирования

Рефинансирование потребительского кредита — это возможность снизить ежемесячный платеж и процентную ставку на кредит. Однако, банки имеют свои требования и могут отказать в рефинансировании.

Основные требования, которым должен соответствовать кредит: необходимо, чтобы рефинансируемый кредит был взят не менее года назад, но не более чем пять лет. Также банк проверяет наличие у заемщика задолженности по текущему кредиту, что может стать препятствием для рефинансирования

В чем может быть выгодно рефинансирование? При помощи рефинансирования можно объединить несколько кредитов в один, что позволит снизить общую процентную ставку и ежемесячный платеж. Ситуация, когда заемщик берет кредит под более низкую процентную ставку, чем это было в исходном кредите, тоже является выгодной.

В случае рефинансированного кредита необходимо соответствовать условиям новой программы, которую предлагает банк. Есть ли какие-то особенности рефинансирования в зависимости от того, к какому типу кредита принадлежал исходный кредит (например, потребительский, ипотечный или автокредит)? Да, разные типы кредитов имеют свои отличия, поэтому важно учитывать такие нюансы при рефинансировании.

Есть ли какие-то особенности рефинансирования в зависимости от того, к какому типу кредита принадлежал исходный кредит (например, потребительский, ипотечный или автокредит)? Да, разные типы кредитов имеют свои отличия, поэтому важно учитывать такие нюансы при рефинансировании.

- Если необходимо рефинансировать ипотеку:

- выгодно только в случае, если можно снизить процентную ставку более чем на 1-2%;

- при рефинансировании потребуются расходы на оценку недвижимости, страховку жизни;

- возможно получение вычета налога на имущество;

- Если необходимо рефинансировать потребительский кредит:

- реструктуризация в данном случае возможна только по процентной ставке;

- при рефинансировании может потребоваться новое обеспечение кредита;

- специальных налоговых вычетов при рефинансировании данного типа кредита не предусмотрено.

Какие еще особенности нужно учитывать при рефинансировании кредита? В некоторых случаях банки могут требовать документы, которые соответствуют их требованиям (например, справку о доходах за последний год). Если заемщик не может представить такие документы, то банк может отказать в рефинансировании. Кроме того, в некоторых случаях рефинансирование может быть не выгодно, например, если в новой программе процентная ставка окажется выше, чем на исходном кредите.

Если заемщик не может представить такие документы, то банк может отказать в рефинансировании. Кроме того, в некоторых случаях рефинансирование может быть не выгодно, например, если в новой программе процентная ставка окажется выше, чем на исходном кредите.

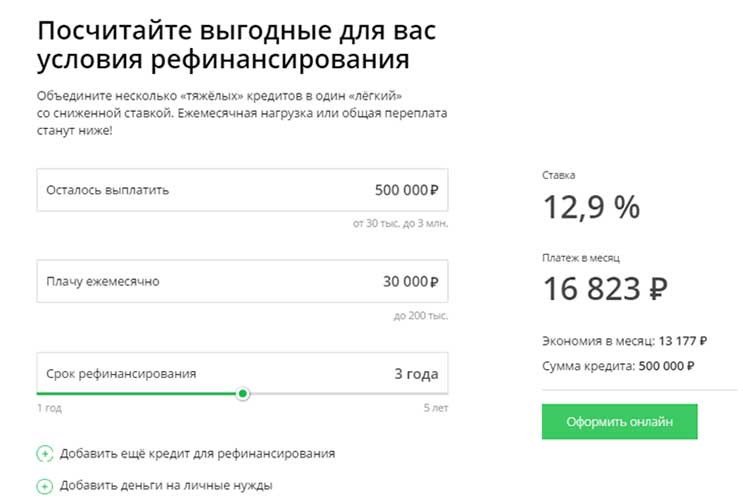

Как рассчитать рефинансирование с помощью калькулятора

Рефинансирование – это процесс перевода действующего кредита в другое кредитное учреждение для уменьшения процентной ставки и других условий кредита. В случае потребительского кредита в банке рефинансирование может помочь снизить ежемесячные платежи и упростить управление долгом.

Чтобы рассчитать рефинансирование, нужно учесть основные условия кредитования, такие как процентная ставка, ежемесячный платеж, срок кредитования, досрочное погашение и т.д. С помощью калькулятора можно объединить несколько кредитов в один и получить более выгодные условия.

Особенности рефинансирования в банке могут отличаться от случая к случаю и зависят от того, какими средствами вы собираетесь погасить долг. Например, для рефинансирования ипотеки может потребоваться наличие дополнительного залога или налоговый вычет, чтобы получить более выгодные условия кредита.

Например, для рефинансирования ипотеки может потребоваться наличие дополнительного залога или налоговый вычет, чтобы получить более выгодные условия кредита.

- Проверьте, соответствуете ли вы критериям банка для получения рефинансирования

- Изучите особенности программы рефинансирования вашего банка и сравните их с условиями предыдущего кредитора

- Рассчитайте насколько выгодно для вас рефинансирование с помощью калькулятора

- Обратитесь в банк для получения дополнительной информации и подачи заявки на рефинансирование

В некоторых случаях банк может отказать в рефинансировании, если заемщик не соответствует критериям банка или не может выполнять финансовые требования. Также при рефинансировании могут возникнуть существенные налоговые требования и необходимость перестройки кредитов.

Если у вас возникли вопросы по рефинансированию кредита, вы можете обратиться за помощью на официальный сайт Дом.рф.

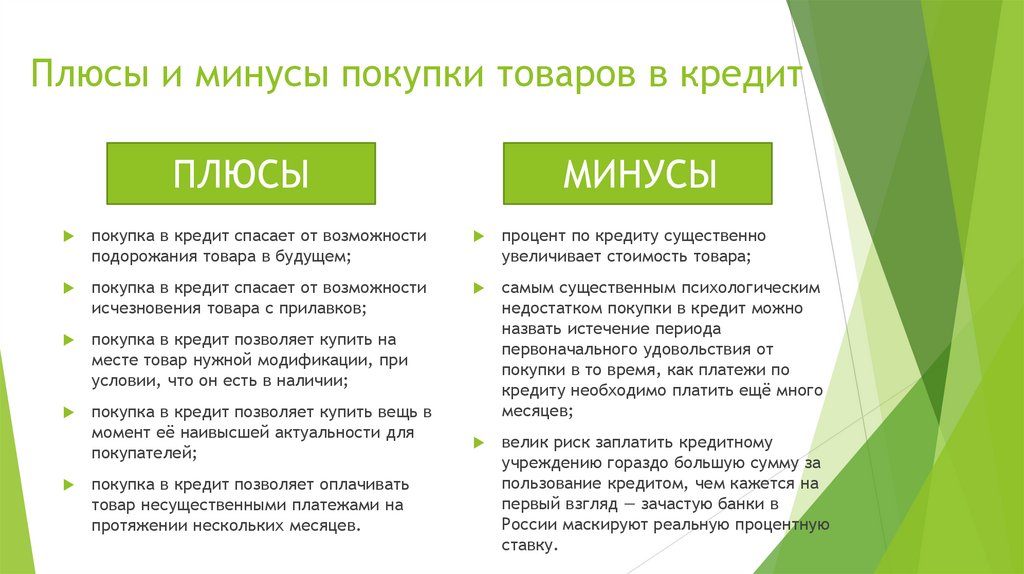

Преимущества рефинансирования

Рефинансирование потребительского кредита в Банке может быть существенной экономией для заемщика.

В таком случае программа рефинансирования позволяет объединить все кредиты в один и погашать его по более выгодной процентной ставке.

Для того, чтобы получить рефинансирование, заемщик должен соответствовать определенным требованиям и условиям. Например, необходимо убедить банк, что заемщик имеет стабильный доход и хорошую кредитную историю. Также нужно учитывать налоговый вычет и особенности рефинансирования в зависимости от суммы кредита и других факторов.

Недостатки рефинансирования

В некоторых случаях рефинансирование может быть невыгодно, например, если заемщик уже выплатил большую часть задолженности по кредиту. Также, в отличие от простой реструктуризации кредита, при рефинансировании может быть несколько более жесткие требования со стороны банка и выше процентная ставка.

За рефинансирование кредита могут быть и отказы. Например, если заемщик уже имеет другие активные кредиты или задолженности по ним, банк может отказать в рефинансировании. Также, если заемщик не соответствует основным требованиям и условиям, то рефинансирование может быть невозможно.

Также, если заемщик не соответствует основным требованиям и условиям, то рефинансирование может быть невозможно.

Что такое рефинансирование наличными и подходит ли оно вам?

Есть несколько веских причин, по которым кто-то может подумать о рефинансировании наличными, от получения более выгодных условий кредита до снижения ежемесячного платежа.

Вы снизите коэффициент LTV и сможете претендовать на более высокую процентную ставку

Когда кредиторы устанавливают процентную ставку по ипотечному кредиту, они учитывают отношение кредита к стоимости (LTV), которое представляет собой процент от остатка по кредиту к рыночной стоимости дома. Чем меньше LTV, тем лучше, потому что это представляет меньший риск для кредитора. И из-за снижения риска кредиторы часто предлагают более низкие процентные ставки домовладельцам с более низким LTV.

Это соображение особенно важно для домовладельцев с подводной ипотекой, то есть они должны больше, чем стоит их имущество. Рефинансирование наличными может помочь этим заемщикам увеличить капитал в своем доме, что дает им право на рефинансирование и более выгодную процентную ставку.

Рефинансирование наличными может помочь этим заемщикам увеличить капитал в своем доме, что дает им право на рефинансирование и более выгодную процентную ставку.

Вы можете избавиться от платежей PMI

Кредиторы обычно взимают частную ипотечную страховку (PMI) с заемщиков при покупке дома с первоначальным взносом менее 20%. PMI защищает вашего кредитора в случае невыполнения обязательств по кредиту. PMI часто составляет 0,1-2% от суммы кредита.

PMI обычно падает автоматически, как только LTV недвижимости достигает 78% или меньше. Но еще один способ избавиться от PMI — это рефинансирование наличными, когда вы делаете единовременный платеж, чтобы увеличить свой капитал в доме. Пока у вас есть не менее 20% собственного капитала по новому кредиту, вы не будете платить PMI.

Важно отметить, что если у вас есть кредит, застрахованный FHA, VA или USDA, эта привилегия может на вас не распространяться. Ипотечное страхование FHA, плата за финансирование VA и гарантийная комиссия USDA не подлежат отмене, а это означает, что вам нужно будет рефинансировать обычную ипотеку, чтобы избавиться от них.

Вы можете позволить себе 15-летнюю ипотеку с фиксированной процентной ставкой

15-летняя ипотека с фиксированной процентной ставкой имеет ряд преимуществ, в том числе более низкие процентные ставки и более низкие процентные платежи в течение всей жизни. К сожалению, из-за более высоких ежемесячных платежей 15-летняя ипотека для многих недоступна.

Но с рефинансированием наличными вы можете уменьшить сумму ипотеки настолько, чтобы обменять ипотеку с регулируемой ставкой или 30-летнюю ипотеку с фиксированной ставкой на 15-летнюю ипотеку с фиксированной ставкой. В зависимости от размера вашего кредита, разница в процентах может составлять десятки тысяч долларов или даже более 100 000 долларов.

Вы сократите свои ежемесячные платежи по ипотеке

Еще одним преимуществом рефинансирования наличными является то, что если вы решите придерживаться более длительного срока ипотеки, вы можете уменьшить ежемесячный платеж по ипотеке. В результате в вашем ежемесячном бюджете остается больше места для других расходов.

Предположим, у вас есть ипотечный кредит в размере 200 000 долларов США и процентная ставка 3%. По 30-летней ипотеке с фиксированной ставкой вы будете платить около 843 долларов в месяц в виде основной суммы и процентных платежей. Если бы вы сделали рефинансирование наличными и сделали единовременный платеж в размере 25 000 долларов, вы бы уменьшили свои ежемесячные платежи до 737 долларов. Вы сэкономили более 100 долларов в месяц, и это с той же процентной ставкой. Возможно, вы имеете право на рефинансирование по более низкой ставке, что поможет вам сэкономить еще больше.

Вы уменьшите общую долговую нагрузку

Помимо всех других преимуществ, рефинансирование наличными может помочь вам снизить общую долговую нагрузку. Некоторые люди могут просто хотеть эмоциональной свободы от долгов. Другие могут захотеть уменьшить остаток по ипотеке, чтобы снизить отношение долга к доходу.

Сокращение общей суммы долга может быть особенно полезным для тех, кто планирует досрочно выйти на пенсию, поскольку устранение крупного ежемесячного платежа сделает выход на пенсию более достижимым.

Труднее ли рефинансировать, если вы работаете не по найму?

В этой статье:

- Что кредиторы ищут в приложениях рефинансирования?

- Варианты рефинансирования ипотеки для индивидуальных предпринимателей

- Поиск подходящего кредитора для рефинансирования для индивидуальных предпринимателей

- Подготовьте кредит для рефинансирования ипотеки

- Что делать, если ваша заявка на рефинансирование отклонена?

Рефинансирование ипотечного кредита может снизить ваш ежемесячный платеж, позволить вам получить доступ к капиталу вашего дома или обменять ипотечный кредит с регулируемой процентной ставкой на ипотечный кредит с фиксированной процентной ставкой. Но как работает рефинансирование ипотеки, если вы работаете не по найму? В этом случае рефинансирование по-прежнему возможно, но может потребовать предоставления большего количества документов, чем если бы вы были наемным работником. Вот что вам нужно знать о рефинансировании ипотеки, если вы работаете не по найму.

Что кредиторы ищут в приложениях рефинансирования?

Ипотечные кредиты выдаются на основе личного, а не коммерческого дохода, но для самозанятых эти два понятия тесно связаны. Кредиторы считают вас самозанятым, если ваша доля участия в бизнесе составляет 25% или более. Как правило, ипотечные кредиторы взвешивают следующие факторы, независимо от того, работаете вы не по найму или нет:

- Кредитный рейтинг : Ваш бизнес-кредитный рейтинг не является фактором при рефинансировании вашей ипотеки, но ваш личный кредитный рейтинг является фактором. ФИКО ® Оценка ☉ Очень хорошая (от 740 до 799) или исключительная (от 800 до 850) повысит ваши шансы на одобрение.

- История платежей : Кредиторы проверят ваш кредитный отчет, надеясь увидеть историю своевременного погашения долга.

- Отношение долга к доходу (DTI) : Эта цифра показывает, какая часть вашего ежемесячного дохода идет на погашение долгов.

Ваш интерфейсный DTI измеряет ваши ежемесячные расходы на жилье по отношению к вашему валовому ежемесячному доходу; твой внутренний DTI измеряет все ваши ежемесячные платежи по долгам по отношению к вашему валовому ежемесячному доходу. Ипотечные кредиторы рассматривают оба DTI и, как правило, хотят, чтобы внешний DTI составлял 28% или меньше, а внутренний DTI — менее 43%.

Ваш интерфейсный DTI измеряет ваши ежемесячные расходы на жилье по отношению к вашему валовому ежемесячному доходу; твой внутренний DTI измеряет все ваши ежемесячные платежи по долгам по отношению к вашему валовому ежемесячному доходу. Ипотечные кредиторы рассматривают оба DTI и, как правило, хотят, чтобы внешний DTI составлял 28% или меньше, а внутренний DTI — менее 43%. - Использование кредита : Ваш коэффициент использования кредита измеряет количество используемого вами возобновляемого кредита по сравнению с вашим общим доступным кредитом. Если ваш коэффициент использования кредита составляет 30% или более, это может негативно повлиять на ваш кредитный рейтинг. Высокий коэффициент использования кредита может указывать кредиторам на то, что у вас проблемы с оплатой счетов и использованием кредита, чтобы выжить.

- Опыт работы : Кредиторы хотят видеть финансовую стабильность. Если вы работаете на работодателя, кредитор, как правило, захочет, чтобы вы работали на одной и той же работе не менее двух лет.

Если вы работаете не по найму, они захотят увидеть, что вы занимаетесь бизнесом не менее двух лет; однако они могут допускать исключения.

Если вы работаете не по найму, они захотят увидеть, что вы занимаетесь бизнесом не менее двух лет; однако они могут допускать исключения. - Доход : Когда вы работаете не по найму, ваш доход может колебаться, что может заставить кредиторов нервничать по поводу вашей способности погасить кредит. Поскольку самозанятые люди часто получают большие налоговые вычеты, их скорректированный валовой доход (AGI) может быть значительно меньше их фактического дохода. Оба фактора означают, что вам придется больше работать, чтобы доказать, что у вас есть адекватный и надежный доход.

Варианты рефинансирования ипотечного кредита для индивидуальных предпринимателей

Большинство ипотечных кредитов перепродаются поддерживаемым государством компаниям Fannie Mae и Freddie Mac. Кредиты, подходящие для перепродажи, называемые квалифицированными ипотечными кредитами , должны соответствовать строгим критериям. Для самозанятых рефинансирование в квалифицированную ипотеку может потребовать предоставления:

- Подтверждение существования вашего бизнеса (например, бизнес-лицензия)

- Деловые и личные налоговые декларации за последние два года

- Отчет о прибылях и убытках и балансе вашего предприятия за текущий год

- Самые последние банковские выписки

доход снизился или носит сезонный характер, вы можете расследовать неквалифицированную ипотеку . Эти кредиты, которые имеют более мягкие критерии, чем квалифицированные ипотечные кредиты, часто продаются самозанятым людям. Неквалифицированные ипотечные кредиторы могут подтвердить ваш доход, используя банковские выписки, а не налоговые декларации, или принимать во внимание ликвидные активы (например, инвестиции) при оценке вашей способности погасить кредит.

Эти кредиты, которые имеют более мягкие критерии, чем квалифицированные ипотечные кредиты, часто продаются самозанятым людям. Неквалифицированные ипотечные кредиторы могут подтвердить ваш доход, используя банковские выписки, а не налоговые декларации, или принимать во внимание ликвидные активы (например, инвестиции) при оценке вашей способности погасить кредит.

Если у вас есть ипотечный кредит, застрахованный Федеральной жилищной администрацией (FHA), рассмотрите вариант упрощенного рефинансирования FHA. Некоторые варианты Streamline Refinancing не требуют подтверждения дохода или занятости. Вам просто нужно сделать как минимум шесть платежей по кредиту по существующей ипотеке, быть актуальным без просроченных платежей, иметь кредит в течение 210 дней и показать, что рефинансирование либо уменьшит ваш ежемесячный платеж, либо сократит срок кредита без увеличения ваших платежей. более чем на 50 долларов.

Поиск подходящего кредитора по рефинансированию, если вы работаете не по найму

Как видите, найти подходящую ипотеку, если вы работаете не по найму, может быть непросто. Работа с ипотечным брокером может помочь. Брокеры работают с различными кредиторами, чтобы подобрать для физических лиц наилучший кредит для их нужд.

Работа с ипотечным брокером может помочь. Брокеры работают с различными кредиторами, чтобы подобрать для физических лиц наилучший кредит для их нужд.

Поскольку комиссионные сборы, баллы и стоимость закрытия варьируются от кредитора к кредитору, поиск наилучшего варианта рефинансирования является ключевым моментом. Начните с вашего текущего кредитора: они знают вашу финансовую историю и историю погашения и могут захотеть работать с вами, чтобы сохранить ваш бизнес, например, путем снижения комиссий.

Имейте в виду, что разные кредиторы могут по-разному оценивать ваше финансовое положение, поэтому даже если один кредитор не рефинансирует ваш кредит, другой может это сделать. Например, даже если вы работаете не по найму менее двух лет, некоторые кредиторы будут учитывать ваш предыдущий опыт и доход в той же отрасли при принятии решения о том, сможете ли вы поддерживать свой доход в будущем. Кредиторы также могут добавить некоторые из ваших бизнес-вычетов обратно в ваш AGI, повысив ваш доход и облегчив вам получение кредита.

Если вы подадите все свои заявки на ипотеку в течение короткого периода времени — от 14 до 45 дней в зависимости от модели оценки — подача нескольких заявок не повлияет негативно на ваш кредитный рейтинг. Постарайтесь получить предложения от трех-четырех кредиторов, а затем тщательно сравните ипотечные сборы, процентные ставки и ежемесячные платежи, чтобы рассчитать, какое предложение лучше всего соответствует вашим целям рефинансирования.

Получите кредит Готов рефинансировать ипотечный кредит

Хороший кредитный рейтинг имеет большое значение для рефинансирования. Вот как привести себя в форму.

- Просмотрите свой кредитный отчет. Получите копию своего кредитного отчета и проверьте его точность. Если вы обнаружите то, что, по вашему мнению, является неверной или мошеннической информацией, немедленно подайте иск в бюро кредитных историй. Поскольку нерешенный спор может затруднить получение одобрения на ипотеку, убедитесь, что все споры по вашему кредитному отчету разрешены, прежде чем подавать заявку.

- Проверьте свой кредитный рейтинг. При необходимости поработайте над улучшением своего балла, прежде чем подавать заявку на рефинансирование ипотечного кредита. Вы можете помочь улучшить свой кредитный рейтинг, снизив коэффициент использования кредита, погасив задолженность и своевременно внося все платежи.

- Не подавайте заявку на новый кредит. Не оформляйте кредитные карты или займы за несколько месяцев до попытки рефинансирования. Всякий раз, когда вы подаете заявку на новый кредит, он создает жесткий запрос вашей кредитной истории, что может временно снизить ваш кредитный рейтинг. Кроме того, кредиторы могут рассматривать заявки на новый кредит как признак того, что у вас финансовые проблемы и вам нужен кредит, чтобы остаться на плаву.

Что делать, если ваша заявка на рефинансирование отклонена?

Если ваша заявка на рефинансирование ипотеки отклонена, ваш кредитор должен сообщить вам причину в письменной форме.

В таком случае программа рефинансирования позволяет объединить все кредиты в один и погашать его по более выгодной процентной ставке.

В таком случае программа рефинансирования позволяет объединить все кредиты в один и погашать его по более выгодной процентной ставке. Ваш интерфейсный DTI измеряет ваши ежемесячные расходы на жилье по отношению к вашему валовому ежемесячному доходу; твой внутренний DTI измеряет все ваши ежемесячные платежи по долгам по отношению к вашему валовому ежемесячному доходу. Ипотечные кредиторы рассматривают оба DTI и, как правило, хотят, чтобы внешний DTI составлял 28% или меньше, а внутренний DTI — менее 43%.

Ваш интерфейсный DTI измеряет ваши ежемесячные расходы на жилье по отношению к вашему валовому ежемесячному доходу; твой внутренний DTI измеряет все ваши ежемесячные платежи по долгам по отношению к вашему валовому ежемесячному доходу. Ипотечные кредиторы рассматривают оба DTI и, как правило, хотят, чтобы внешний DTI составлял 28% или меньше, а внутренний DTI — менее 43%. Если вы работаете не по найму, они захотят увидеть, что вы занимаетесь бизнесом не менее двух лет; однако они могут допускать исключения.

Если вы работаете не по найму, они захотят увидеть, что вы занимаетесь бизнесом не менее двух лет; однако они могут допускать исключения.