Рефинансирование кредита как средство экономии семейного бюджета

Перекредитование позволяет клиентам банков либо сэкономить на выплатах за счет уменьшения процентной ставки по кредиту, либо снизить размер ежемесячного платежа за счет увеличения срока кредитования. Этой осенью, по мнению экспертов, программы рефинансирования кредитов становятся особенно популярны.

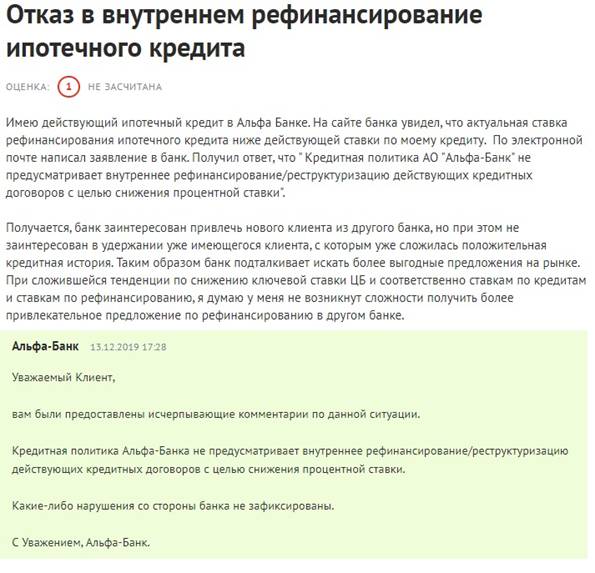

О повышении ставок на 0,25-1% по кредитам то тут, то там заявляют и коммерческие, и частные банки. Объективная ситуация на мировых рынках такова, что фондирование дорожает, рост ставок, хотя и не резкий, неизбежен. Но в то же время сегодня еще сохраняется довольно много продуктов «вчерашнего дня» с мягкими процентами и выгодными условиями. При желании можно успеть либо оформить кредит по этой ставке, либо переоформить тот, что был взят под более высокий процент. Иногда клиенту удается перекредитоваться в «родном» банке, ведь никому не хочется, чтобы хороший клиент ушел к конкурентам. Некоторые банки в таких случаях готовы поступиться процентной ставкой ради сохранения приличного заемщика. Но порой клиенту приходится искать себе лучшей доли «на стороне».

Некоторые банки в таких случаях готовы поступиться процентной ставкой ради сохранения приличного заемщика. Но порой клиенту приходится искать себе лучшей доли «на стороне».

В других банках будут только рады добросовестному заемщику, у которого нет проблем с выплатами по займу. Рефинансирование сторонних кредитов — это один из способов «увода» положительных клиентов у конкурентов. В таком случае сделка для банка и клиента обоюдовыгодная. Заемщик получает более выгодную ставку, банк — добросовестного плательщика кредита. Но если речь о проблемах с выплатами, то «перебежать» под лучшие проценты в сторонний банк вряд ли получится. То, что любого клиента будут, прежде всего, оценивать, — это факт. Придется повторно пройти андеррайтинг, как при обычном оформлении кредита. Среди требований программ рефинансирования — предоставление документов о платежеспособности и добросовестные выплаты по действующему кредиту не менее 12 месяцев. То есть банк хочет знать, есть ли у клиента возможности погашать кредит, а также какова его финансовая дисциплина.

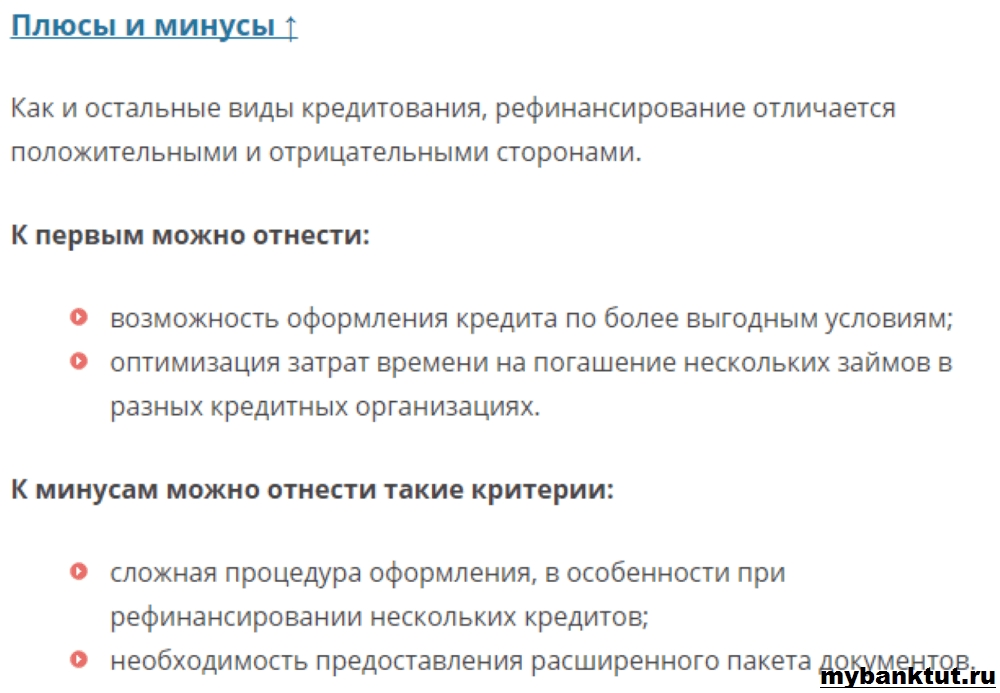

Правда, клиент, принимая решение о рефинансировании, тоже должен взвесить все «за» и «против», в частности, проанализировать наличие дополнительных трат. Например, если дело касается ипотеки, стоит уточнить, нужно ли заново проводить оценку залога, переоформлять страховку, платить комиссию за выдачу кредита. Ведь иногда все это может свести на нет экономический эффект от перекредитования.

«Снижение процентной ставки при рефинансировании возможно на 3-4%-ных пункта и имеет смысл при процентных показателях выше среднего, — констатирует Мария Фролова, ведущий кредитный эксперт профессионального кредитного брокера «Оптима Кредит». —

Важен и срок кредита, если осталось платить всего год или два, то рефинансирование тоже не всегда выгодно. Поэтому чаще всего программы рефинансирования интересны клиентам при долгосрочных кредитах, таких как ипотека. Особенно интересно это клиентам, которые оформили ипотеку пять лет назад под проценты на 2-3 пункта выше, чем сегодня на рынке.

Поэтому чаще всего программы рефинансирования интересны клиентам при долгосрочных кредитах, таких как ипотека. Особенно интересно это клиентам, которые оформили ипотеку пять лет назад под проценты на 2-3 пункта выше, чем сегодня на рынке.

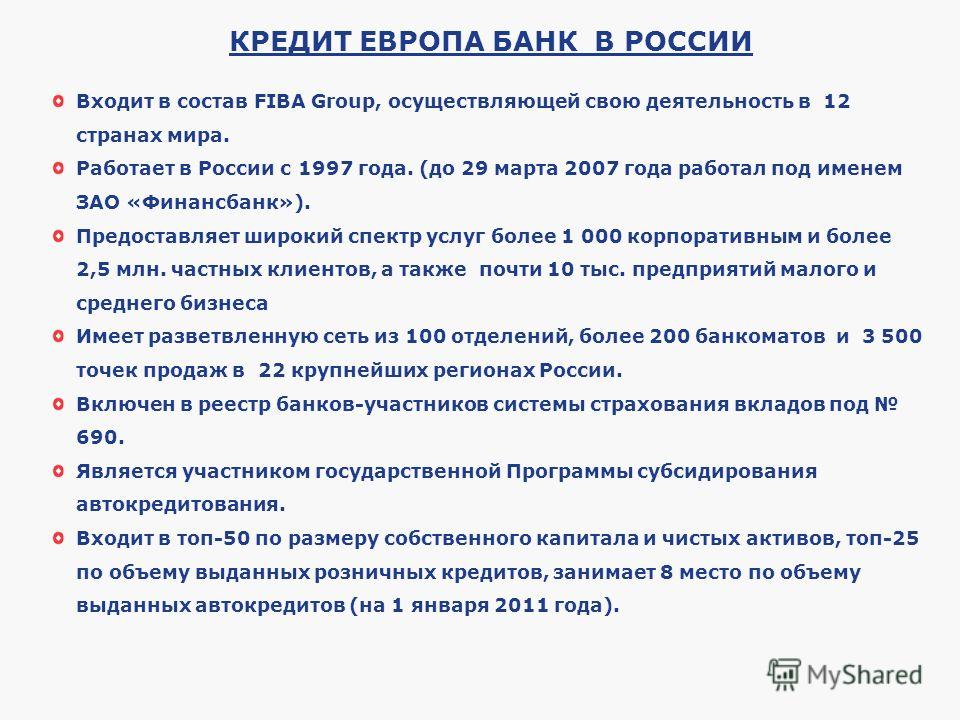

На таких клиентов ориентируется Примсоцбанк, буквально на днях презентовавший новую программу с говорящим названием «Рефинансирование». Илья Ткачук, начальник управления ипотечного кредитования ОАО СКБ Приморья «Примсоцбанк» отмечает: «За последние несколько лет процентные ставки по ипотечным кредитам существенно снизились. Тем, кто взял ипотеку еще 4-5 лет назад, рефинансирование в Примсоцбанке позволяет значительно уменьшить ежемесячный платеж или срок кредита и, как следствие, сократить итоговую переплату по кредиту»

. Иногда клиенту предлагается не только переоформить кредит под более выгодную ставку, но и увеличить сумму кредита или перевести валютные кредиты в рублевые. Так, в августе Сбербанк РФ предложил программу для заемщиков из других банков, желающих «улучшить кредит». Для того чтобы привлечь клиентов, Сбербанком было предложено увеличение максимальной суммы займа с 80% до 90% от первоначальной суммы кредита, который рефинансируется. А также упрощенная процедура подтверждения текущей стоимости залога. Отсутствие комиссий, обязательного страхования снимают опасения клиентов по поводу дополнительных трат при переоформлении кредита. Программа рефинансирования Сбербанка дает возможность желающим «зафиксировать» свои траты, переведя валютный кредит в рубли.

Для того чтобы привлечь клиентов, Сбербанком было предложено увеличение максимальной суммы займа с 80% до 90% от первоначальной суммы кредита, который рефинансируется. А также упрощенная процедура подтверждения текущей стоимости залога. Отсутствие комиссий, обязательного страхования снимают опасения клиентов по поводу дополнительных трат при переоформлении кредита. Программа рефинансирования Сбербанка дает возможность желающим «зафиксировать» свои траты, переведя валютный кредит в рубли.

Из недавних новинок рынка — программа рефинансирования ипотечных кредитов Нордеа Банка, которую он запустил в сентябре, предоставив возможность переоформить полученный в другом банке жилищный кредит на более выгодных условиях. Клиент может увеличить сумму кредита, поменять срок кредитования, снизить процентную ставку. При этом обеспечение кредита залогом недвижимости до момента погашения задолженности у первичного кредитора не требуется. «Ипотека — долгосрочный кредит, за такое продолжительное время, как правило, меняются и финансовое положение заемщика, и рыночные условия. И мы рады предоставить возможность воспользоваться ипотекой Нордеа Банка всем, кто уже имеет ипотечный кредит в другом банке, но при этом хотел бы улучшить параметры кредита»

И мы рады предоставить возможность воспользоваться ипотекой Нордеа Банка всем, кто уже имеет ипотечный кредит в другом банке, но при этом хотел бы улучшить параметры кредита»

. Конечно, основным мотивом для перекредитования в стороннем банке является желание клиента получить более низкую ставку по кредиту. Но, по мнению банкиров, вопрос качества обслуживания тоже играет свою роль. Сергей Озеров, председатель правления DeltaCredit, где программа рефинансирования также представлена, считает, что кроме желания платить кредит по более низкой процентной ставке мотивом к перекредитованию у людей является и неудовлетворенность оказываемым сервисом. «Для таких клиентов DeltaCredit готов предложить более привлекательные условия как в плане параметров продукта, так и по качеству обслуживания»,- отмечает он.

Для тех, кто почувствовал на себе кризис и хотел бы сохранить добрую репутацию положительного клиента, но понимает, что явно «не тянет» ежемесячный платеж, существует другой вид рефинансирования — реструктуризация.

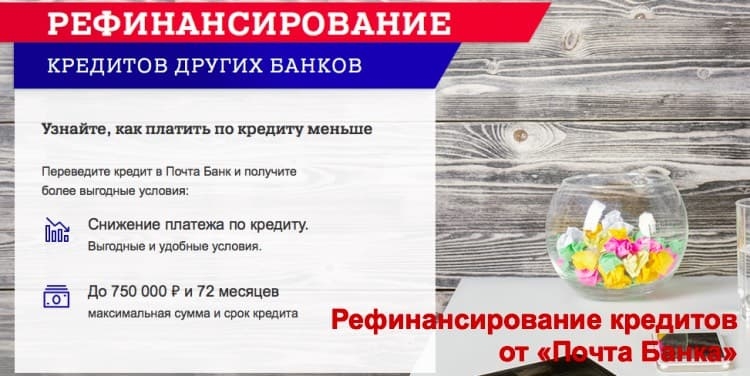

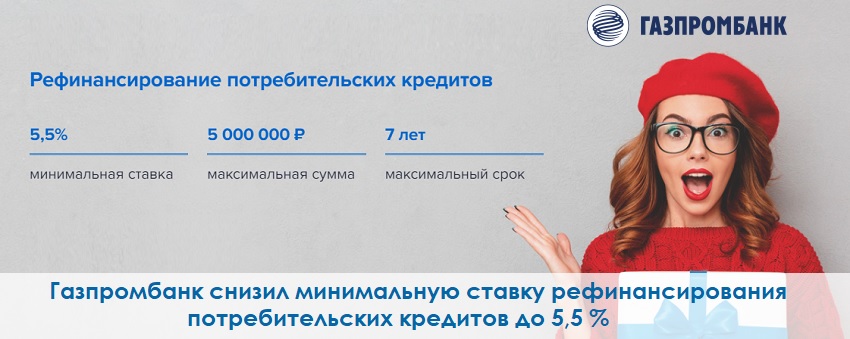

В Екатеринбурге программы рефинансирования предлагают ВТБ24, Газпромбанк, Банк Москвы, МТС-Банк, Росбанк, МДМ Банк, Альфа-Банк, Уралсиб и уже упомянутые Примсоцбанк, Дельта Кредит, Сбербанк, Нордеа Банк. Подробнее ознакомиться с условиями программ рефинансирования можно на нашем сайте.

Корпоративный кредитный портфель ВТБ в Сахалинской области вырос в 1,7 раза

– Ирина Гаврииловна, во сколько лет женщины выходят на пенсию?

– Основной вид пенсии, которую назначают большинству граждан – это СП по старости.

Хочу напомнить, что ранее женщинам устанавливалась пенсия в 55 лет. С 2019 года происходит поэтапное повышение пенсионного возраста (ежегодно на 1 год). Например, в 2023, 2024 годах право на пенсию будут иметь женщины не моложе 58 лет, в 2025, 2026 годах – женщины не моложе 59 лет. С 2028 года женщины будут выходит на пенсию в 60 лет.

– Если у женщины двое детей, сможет ли она выйти на пенсию не в 60 лет, а раньше? И какое количество детей дает маме такую возможность?

– Только жительницы севера могут выйти на пенсию досрочно, в 50 лет, при наличии 2 детей. При этом им необходимо выработать 20 лет страхового стажа, из которых 12 лет — на Крайнем Севере или 17 лет — в местностях, приравненных к районам Крайнего Севера.

При этом им необходимо выработать 20 лет страхового стажа, из которых 12 лет — на Крайнем Севере или 17 лет — в местностях, приравненных к районам Крайнего Севера.

На досрочное назначение пенсии имеют право женщины с тремя, четырьмя, пятью и более детьми.

Если у женщины трое детей, она сможет выйти на пенсию в 57 лет (на 3 года раньше общеустановленного пенсионного возраста). Если у женщины четыре ребенка – в 56 лет (на четыре года раньше). Женщины, имеющие пять и более детей, могут выйти на пенсию в 50 лет.

При этом многодетным женщинам, чтобы претендовать на досрочное назначение пенсии необходимо выработать в общей сложности 15 лет страхового стажа.

– Если у женщины с северным стажем только один ребенок, она уже не может претендовать на пенсию в 50 лет?

– Нет. В этом случае (опять же при соблюдении требований к выработанному стажу) женщина выйдет на пенсию в 55 лет. Для северян по-прежнему возраст выхода на пенсию на 5 лет раньше, чем общеустановленный.

Минимальный северный стаж для досрочного назначения пенсии не поменялся и по-прежнему составляет 15 календарных лет в районах КС и 20 календарных лет в МКС. Требования по общему страховому стажу аналогично сохранились и составляют 20 лет для женщин.

– Что в пенсионном законодательстве предусмотрено для женщин, воспитывающих детей-инвалидов?

– Мама ребенка-инвалида имеет право на досрочное назначение пенсии в 50 лет. При этом для мамы необходимо не менее 15 лет страхового стажа. Даже если у ребенка со временем будет снята инвалидность, право на досрочную пенсию сохраняется.

– Если у женщины очень большой трудовой стаж. Может ли она выйти на пенсию досрочно?

– Да, в законодательстве предусмотрена досрочная пенсия за длительный стаж.

У женщин с длительным трудовым стажем есть возможность назначить досрочную пенсию по старости. Для того чтобы воспользоваться этой нормой закона, стаж, женщины должен составлять 37 лет. Это позволит выйти на пенсию на 2 года раньше общеустановленного пенсионного возраста, но не ранее 55 лет.

Это позволит выйти на пенсию на 2 года раньше общеустановленного пенсионного возраста, но не ранее 55 лет.

Необходимо отметить, что в длительный стаж (37 лет) не включается уход за ребенком. В такой стаж засчитываются только периоды трудовой деятельности, которые выполнялись на территории России, а также период получения пособия по обязательному социальному страхованию в период временной нетрудоспособности.

140 женщин в Хабаровском крае такой возможностью уже воспользовались.

– Входит ли в стаж период, когда женщина ухаживает за ребенком?

– Да. Периоды ухода за каждым ребенком до достижения им возраста 1,5 лет учитываются в стаж при установлении пенсии (но не более 6 лет). Кроме учета в стаж, за данные периоды начисляются пенсионные коэффициенты.

– Правда ли, что время ухода за вторым и третьим ребенком выгоднее для пенсии, чем уход за первым?

– Да, размер индивидуального пенсионного коэффициента (ИПК), который формирует пенсионные права мамы, находящейся в отпуске по уходу за ребенком, зависит от количества детей. Уход за первым ребенком составляет 1,8 ИПК за год, за вторым ребёнком — 3,6 за год, за третьим и четвертым — 5,4. Таким образом, при наличии 4 детей величина ИПК за периоды ухода за ними составит 24,3.

Уход за первым ребенком составляет 1,8 ИПК за год, за вторым ребёнком — 3,6 за год, за третьим и четвертым — 5,4. Таким образом, при наличии 4 детей величина ИПК за периоды ухода за ними составит 24,3.

– Бывают случаи, что женщины во время отпуска по уходу за ребенком выходят на работу. Как это отразится на их будущей пенсии?

– Если несколько периодов совпадают по времени, то при назначении пенсии учитывается только один из них – наиболее выгодный. При этом у женщины есть выбор: или учесть периоды работы или периоды ухода (независимо от того, что в это время женщина работала). При расчете пенсии выбирается наиболее выгодный вариант.

– Если семья примет решение, что мама выйдет на работу, а папа оформит отпуск по уходу за ребенком. Будет ли ему засчитано в стаж это время? Или это актуально только для мам?

– Для пап это тоже актуально. Семья вправе решать, кому идти в отпуск по уходу за ребенком: отцу или матери. От этого будет зависеть, кому из родителей полагаются коэффициенты к пенсии. Периоды ухода за детьми засчитываются в стаж одному из родителей: или маме или папе.

От этого будет зависеть, кому из родителей полагаются коэффициенты к пенсии. Периоды ухода за детьми засчитываются в стаж одному из родителей: или маме или папе.

– Если женщине пенсия уже назначена, но младшие дети ещё учатся, полагается ли в этом случае прибавка к пенсии?

– Да, мамы, получающие пенсию, имеют право на повышенную фиксированную выплату к СП на детей не старше 23 лет.

На детей до 18 лет увеличенная фиксированная выплата к пенсии устанавливается без каких-либо условий, в том числе независимо от факта учебы. Для ее получения необходимо подать заявление через электронные сервисы (сайт СФР, ЕПГУ) либо в клиентскую службу Отделения СФР.

В том случае, если ребенок достиг 18-летия, повышенная фиксированная выплата устанавливается при условии, что он обучается по очной форме в образовательном учреждении. При этом тип и вид учебного заведения, в котором обучается ребенок, не имеет значения. Это может быть государственное или коммерческое учебное заведение, на платной или бесплатной основе.

– Что нужно сделать, чтобы получать такую добавку?

– Для установления повышения фиксированной выплаты на детей старше 18 лет следует обратиться в клиентскую службу с заявлением и подтвердить факт обучения справкой из учебного заведения об очной форме обучения.

– Еще один вопрос от женщины, которой недавно исполнилось 55 лет, но она была вынуждена оставить работу, чтобы ухаживать за больной мамой. Потеряет ли она стаж при назначении пенсии?

– Нет, не потеряет. По пенсионному законодательству периоды ухода трудоспособного лица за инвалидом 1 группы, ребенком-инвалидом и престарелым в возрасте 80 лет и старше включаются в стаж при определении права на пенсию и при исчислении ее размера.

– Чтобы вы посоветовали женщинам, которые только формируют свои пенсионные права? На что обратить особое внимание?

– Я хотела бы им посоветовать контролировать состояние своего ИЛС. Они будут знать всё о своих пенсионных правах: сколько заработали стажа и ИПК. Это те параметры, от которых зависит право на СП по старости и её размер.

Они будут знать всё о своих пенсионных правах: сколько заработали стажа и ИПК. Это те параметры, от которых зависит право на СП по старости и её размер.

Ознакомление с ИЛС поможет вовремя принять меры, если какие-то периоды трудовой деятельности не учтены. При этом ознакомиться с ИЛС можно не выходя из дома на портале госуслуг. Для этого нужно заказать справку (выписку) о состоянии ИЛС.

– Куда можно обратиться с вопросом по назначению пенсии?

– Заявление на назначение пенсии можно подать в СФР, не выходя из дома, на портале госуслуг. Можно по предварительной записи обратиться в КС СФР или в МФЦ.

– Как можно задать свой вопрос в СФР?

– Для оперативного ответа с вопросом общего характера можно обратиться в аккаунт отделения в соцсетях: Вконтакте, Одноклассники или Телеграм, можно позвонить по телефону единого контакт-центра: 8 800 100 00 01. Консультацию, требующую погружения в персональные сведения, также дадут операторы единого контакт-центра, если у клиента есть секретное «кодовое слово». Также можно написать в онлайн-приемную на сайте СФР.

Также можно написать в онлайн-приемную на сайте СФР.

– Надо ли приносить документы, если подал заявление на назначение пенсии на госуслугах?

– Не надо, если вы ознакомились со своим индивидуальным лицевым счетом (ИЛС), проверили полноту сведений о стаже и заработке и проставили отметку о согласии с назначением пенсии по сведениям персонифицированного учета.

Если на ИЛС отсутствуют какие-либо сведения, тогда отметку ставить в заявлении не надо и следует принести подтверждающие документы в клиентскую службу СФР. После этого сведения будут учтены на ИЛС и войдут в расчет пенсии.

– Повысится ли надбавка к пенсии за детей для работающих пенсионеров в 2023 году?

– Надбавка за иждивенцев устанавливается к фиксированной выплате, которая входит в страховую пенсию. Пенсия ежегодно индексируется у всех пенсионеров, но в увеличенном размере выплачивается только неработающим. Поэтому надбавка за иждивенцев у работающих пенсионеров увеличена не будет.

– Если есть 30 лет северного стажа и 1 ребёнок, а в этом году исполнится 51 год, когда будет назначена пенсия?

– По «старому» законодательству право на пенсию за работу на «севере» наступило бы в 50 лет, но с учетом изменений и переходного периода право на пенсию у вас будет в 54 года.

– Если дочь — студентка очного отделения работала один месяц в лагере, могут ли в таком случае убрать надбавку к пенсии за иждивенца? Ведь ребенок пенсионера работает не на постоянной основе, а всего несколько недель в год?

– Да, в этом случае выплата надбавки прекратится. На период работы иждивенца надбавка не полагается. О факте его работы необходимо сообщить в Социальный фонд. Но после прекращения трудовой деятельности, можно снова подать заявление на установление надбавки.

– Ещё такой вопрос пришел в редакцию «С 2020 года я являюсь мамой ребёнка-инвалида. По этой причине я работаю на 0,5 ставки. Сказывается ли мой неполный рабочий день на набор пенсионных баллов, на мою будущую пенсию и т.д.»?

Сказывается ли мой неполный рабочий день на набор пенсионных баллов, на мою будущую пенсию и т.д.»?

– Да, скажется. В этом случае будет сформировано меньше пенсионных коэффициентов, чем, если бы вы работали полный рабочий день. От ИПК зависит размер пенсии. При этом страховой стаж формируется в полном объеме. Вы, как мама ребенка инвалида, сможете выйти на пенсию досрочно, если у вас будет выработано 15 лет страхового стажа и не менее 30 пенсионных коэффициентов.

– И последний вопрос от читателей: «Я получаю пенсию 4 года, на иждивении — несовершеннолетний сын. В январе следующего года ему исполнится 18 лет, но он ещё будет школьником. Будет ли мне сохранена эта доплата к пенсии или нет? И будет ли вновь назначена при его поступлении на очное отделение вуза»?

– Надбавка положена на весь период обучения. Когда ребенку исполнится 18 лет, нужно представить справку, что он учится в школе. Выплата будет продлена по 31 августа. При поступлении в вуз, нужно будет представить справку об очном обучении ребенка. В этом случае доплата сохранится.

При поступлении в вуз, нужно будет представить справку об очном обучении ребенка. В этом случае доплата сохранится.

финансы пенсия материнство

Основные причины не рефинансировать свой дом

Вот некоторые ситуации, когда рефинансирование может не иметь смысла.

1. Вам потребуется слишком много времени, чтобы выйти на уровень безубыточности

Если вы планируете рефинансирование с более низким ежемесячным платежом, вы можете предположить, что сразу же начнете откладывать деньги. Но это не обязательно так.

Чтобы рассчитать свои сбережения, вы должны учесть, сколько вы потратили на получение кредита, и учесть, как долго вы планируете оставаться дома. Итак, скажем, вы потратили 8000 долларов на закрытие. Как только вы окупите эту сумму, вы полностью возместите затраты, связанные с получением кредита. После этого вы начнете реально экономить деньги.

Достижение этой точки может занять некоторое время. Предположим, что в нашем примере выше вы потратили 8000 долларов на рефинансирование в кредит, который экономит вам 100 долларов каждый месяц. Чтобы определить точку безубыточности, вы разделите общую стоимость кредита на свои ежемесячные сбережения.

Предположим, что в нашем примере выше вы потратили 8000 долларов на рефинансирование в кредит, который экономит вам 100 долларов каждый месяц. Чтобы определить точку безубыточности, вы разделите общую стоимость кредита на свои ежемесячные сбережения.

8000 ÷ 100 = 80

В этом примере для достижения безубыточности потребуется 80 месяцев или более 6 лет.

2. Это будет стоить вам больше в долгосрочной перспективе

В зависимости от типа рефинансирования, который вы получаете, ваш новый кредит может в конечном итоге стоить вам больше денег в долгосрочной перспективе, чем если бы вы просто остались с вашим первоначальным кредитом.

Это может произойти, когда вы продлеваете срок кредита, потому что вы увеличиваете количество времени, которое вы потратите на выплату процентов.

Однако продление срока кредита может принести много преимуществ, особенно если у вас возникли проблемы с выполнением текущего платежа по ипотеке. Наличие более управляемого ежемесячного платежа может стоить компромисса для некоторых домовладельцев.

3. У вас уже есть низкая процентная ставка по фиксированному сроку

Если ставки ниже, чем ваша ставка по текущему ипотечному кредиту, рефинансирование может показаться легкой задачей.

Но если ваша ставка уже относительно низкая, а текущие ставки не намного ниже, чем у вас, возможно, вы не сэкономите столько денег, сколько рассчитывали.

4. Вы не можете позволить себе расходы на закрытие сделки

Затраты на закрытие включают в себя такие расходы, как оценка, сборы за оформление и другие расходы, связанные с подготовкой и закрытием вашего кредита.

Как мы упоминали выше, они могут стоить от 2% до 6% от суммы вашего кредита, что является значительной суммой денег. Если у вас недостаточно наличных денег, у вас может возникнуть соблазн включить свои расходы на закрытие в сумму кредита или взять более высокую ставку, чтобы не платить эти расходы авансом.

Однако, когда вы делаете это, вы потенциально урезаете сбережения от вашего рефинансирования, потому что теперь вы также платите проценты по этим затратам.

5. Вы планируете переехать через несколько лет

Как правило, рефинансирование не дает особых преимуществ, если вы планируете продать квартиру в ближайшее время.

Помните точку безубыточности? Если вы продадите свой дом до того, как достигнете этого момента, вы не сможете полностью возместить деньги, потраченные на получение кредита, не говоря уже об экономии, которую вы можете упустить.

6. Ваш кредитный рейтинг низкий

Если ваш кредитный рейтинг ниже, чем при одобрении первоначальной ипотеки, вам могут предложить менее привлекательные условия рефинансирования. Это также верно и для других аспектов вашего финансового положения, например, если отношение вашего долга к доходу увеличилось.

7. Более высокий ежемесячный платеж увеличит ваш бюджет

Иногда домовладельцы рефинансируют краткосрочную ссуду, чтобы быстрее погасить ипотеку и уменьшить сумму, которую они будут платить в виде процентов в течение срока действия ссуды. Однако это может быть рискованно, поскольку обычно привязывает вас к более высокому ежемесячному платежу.

Преимущество меньшего ежемесячного платежа заключается в том, что он дает вам больше возможностей для маневра, если вы столкнетесь с финансовыми трудностями или у вас есть месяц, когда ваш бюджет меньше, чем обычно.

Если вы хотите погасить кредит быстрее, но не уверены, что рефинансирование на более короткий срок будет хорошим шагом, возможно, имеет смысл просто ежемесячно вносить дополнительные платежи. Таким образом, у вас есть возможность совершать более крупные платежи, когда это позволяет ваш бюджет, и платить обычную сумму только тогда, когда у вас нет лишних денег.

Кроме того, даже если в вашем бюджете есть лишние деньги для увеличения ежемесячного платежа, вы можете решить, что эти деньги лучше использовать в другом месте, например, для пенсионных накоплений или инвестиций.

8. Вы неоправданно рискуете своим капиталом

Рефинансирование наличными позволяет вам получить доступ к капиталу, который у вас есть в вашем доме, и конвертировать его в наличные деньги. Это может быть особенно полезно для таких вещей, как оплата проекта реконструкции, который повышает стоимость вашего дома, или погашение большой суммы долга под высокие проценты.

Это может быть особенно полезно для таких вещей, как оплата проекта реконструкции, который повышает стоимость вашего дома, или погашение большой суммы долга под высокие проценты.

Однако рефинансирование наличными не всегда является лучшим вариантом финансирования, поскольку вы выводите капитал из своего дома и создаете дополнительный долг, обеспеченный вашим домом.

Если вы подумываете о рефинансировании наличными, подумайте, как вы планируете использовать эти деньги и поможет ли это вам в финансовом отношении или помешает. Рефинансирование наличными может быть выгодно домовладельцам, но важно взвесить все за и против, прежде чем решить, подходит ли оно вам.

9. Вы не сделали математику

В конечном счете, вопрос о том, имеет ли для вас смысл рефинансирование, сводится к математике. Ситуация у всех разная, и единственный способ узнать, поможет ли рефинансирование достичь ваших целей — будь то снижение ежемесячного платежа, более быстрое погашение кредита или экономия денег на процентах — это выполнить математические расчеты на основе ваших индивидуальных цифр. .

.

Вы можете начать, введя свои цифры в наш калькулятор рефинансирования, чтобы увидеть, сколько вы потенциально можете сэкономить.

Когда рефинансирование ипотечного кредита того стоит?

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

Рефинансирование ипотечного кредита может быть разумным финансовым ходом, который может сэкономить вам деньги на ежемесячном платеже по ипотечному кредиту или на общей сумме процентов в течение срока действия жилищного кредита.

Прежде чем подавать заявление, вам нужно хорошо подумать о том, когда рефинансировать ипотечный кредит. Вы также захотите решить, имеет ли рефинансирование смысл с финансовой точки зрения, взвесив любые деньги, которые вы сэкономите, по сравнению со стоимостью рефинансирования кредита.

Мы рассмотрим несколько распространенных сценариев, которые следует продумать.

Стоит ли рефинансировать ипотечный кредит? Используйте наш калькулятор рефинансирования

- Когда имеет смысл рефинансировать?

- Ставки по ипотеке снизились

- Ваш кредит улучшился

- Вам нужен более короткий срок кредита

- Стоимость вашего дома увеличилась

- Вы хотите перейти с регулируемой ставки на фиксированную

- Когда рефинансирование ипотеки не имеет смысла?

- У вас есть штраф за досрочное погашение

- Вы скоро переезжаете

- У вас есть существующий кредит под залог дома

- Плата за рефинансирование слишком высока

- Вы почти закончили выплачивать ипотеку

Когда имеет смысл рефинансировать?

В общем, рефинансирование ипотечного кредита, скорее всего, имеет смысл, когда это целесообразно для ваших финансов. Но часть этого зависит от ваших финансовых целей. Например, вы хотите более низкий ежемесячный платеж? Вы пытаетесь сэкономить на общей процентной ставке? Вам нужно извлечь наличные деньги из своего дома с капиталом, который вы построили? Вы можете использовать калькулятор амортизации кредита Credit Karma, чтобы узнать, как различные условия кредита влияют на ваши платежи и сумму, которую вы должны выплачивать в виде процентов.

Но часть этого зависит от ваших финансовых целей. Например, вы хотите более низкий ежемесячный платеж? Вы пытаетесь сэкономить на общей процентной ставке? Вам нужно извлечь наличные деньги из своего дома с капиталом, который вы построили? Вы можете использовать калькулятор амортизации кредита Credit Karma, чтобы узнать, как различные условия кредита влияют на ваши платежи и сумму, которую вы должны выплачивать в виде процентов.

Вот пять ситуаций, о которых следует подумать, прежде чем рефинансировать.

1. Ставки по ипотечным кредитам снизилисьСтавки по ипотечным кредитам для домовладельцев могут колебаться, поскольку на них влияет множество факторов, включая денежно-кредитную политику Федерального резерва США, колебания рынка, инфляцию, экономику и глобальные факторы.

Если ставки по ипотечным кредитам упадут, вы сможете сэкономить, обеспечив себе более низкую процентную ставку, чем по текущему кредиту.

Итак, насколько должны упасть ставки по ипотечным кредитам, прежде чем вы решите, стоит ли рефинансирование? Традиционное эмпирическое правило говорит о рефинансировании, если ваша ставка на 1-2% ниже текущей ставки.

При рассмотрении вопроса о рефинансировании обязательно учитывайте текущий срок кредита. Например, если у вас есть 30-летняя ипотека на четыре года, и вы рефинансируете ее на новый 30-летний срок, вам в итоге потребуется 34 года, чтобы погасить свой дом. Кроме того, вы, вероятно, заплатите больше процентов за продленный срок, чем если бы вы выбрали более короткий срок.

Независимо от того, какие ставки делаются, вы захотите проверить, работает ли математика в вашу пользу. «Обязательно рассчитайте свою точку безубыточности и сравните общие затраты, включая общие проценты, по вашей текущей ипотеке и по новой ипотеке», — говорит Энди Тейлор, генеральный менеджер по жилищному и ипотечному кредитованию в Credit Karma.

БЫСТРЫЙ ФАКТ

Как рассчитать точку безубыточности?

Выясните, сколько времени может потребоваться, чтобы ваше рефинансирование окупилось. Для этого разделите расходы на закрытие ипотечного кредита на ежемесячную экономию, которую вы получите по новому ипотечному кредиту. Если вы платите 5000 долларов на закрытие, но экономите 200 долларов в месяц в результате рефинансирования, вам потребуется 25 месяцев, чтобы выйти на уровень безубыточности.

Если вы платите 5000 долларов на закрытие, но экономите 200 долларов в месяц в результате рефинансирования, вам потребуется 25 месяцев, чтобы выйти на уровень безубыточности.

Если вы планируете оставаться в своем доме после достижения точки безубыточности, имеет смысл рефинансировать.

ПоказатьСкрыть

2. Ваша кредитная история улучшиласьВаша кредитная история является важным фактором, определяющим ставку по ипотеке. Вообще говоря, чем лучше ваш кредит, тем ниже процентная ставка, которую вы получите.

Давайте рассмотрим пример, основанный на последних процентных ставках. Если у вас есть ипотечный кредит с фиксированной ставкой на 30 лет на сумму 150 000 долл. США, а ваш кредитный рейтинг FICO® находится в диапазоне от 660 до 679, калькулятор кредитных сбережений myFICO оценит, что вы можете заплатить 3,375 % годовых (на основе процентных ставок по состоянию на 10 октября, 2021).

При такой процентной ставке ваш ежемесячный платеж составит 663 доллара, а общая сумма процентов, выплаченных за 30 лет, составит 88 732 доллара.

Для сравнения, если бы ваш кредитный рейтинг находился в диапазоне от 700 до 759, по оценкам калькулятора, ваш ежемесячный платеж снизится до 631 доллара США (на основе ставок на 10 октября 2021 года). А в течение срока действия кредита вы можете сэкономить более 11 500 долларов на процентах.

3. Вам нужен более короткий срок кредитаЕсли вы хотите погасить долг, вы можете рефинансировать свою ипотеку на более короткий срок кредита. Вы можете увеличить свои сбережения, если сможете обеспечить более низкую процентную ставку и сокращают срок. Более короткий срок кредита означает, что вы будете платить меньше в общей сумме процентов.

Но одно предупреждение: взамен вы, вероятно, увеличите свой ежемесячный платеж, поэтому убедитесь, что он соответствует вашему бюджету. Вы не хотите рисковать неуплатой кредита.

Стоит ли рефинансировать ипотечный кредит? Используйте наш калькулятор рефинансирования

4. Стоимость вашего дома увеличилась

Стоимость вашего дома увеличилась Если стоимость вашего дома выросла, вы также можете получить некоторую выгоду от рефинансирования, особенно если у вас есть другие долги с высокой процентной ставкой, которые нужно погасить, или другая финансовая цель.

Рефинансирование с выплатой наличных позволяет вам взять новую ипотеку на сумму больше, чем ваша прежняя задолженность по первоначальной ипотеке, и получить разницу наличными. Рефи с обналичкой — это альтернатива кредиту под залог собственного дома.

Вы также можете рассмотреть вопрос о возврате денежных средств на ремонт дома или на оплату обучения ребенка.

Но вы должны убедиться, что в конечном итоге вы не заплатите больше процентов по ипотеке, чем проценты, которые вы заплатили бы по любому долгу, который вы используете наличными для погашения.

5. Вы хотите перейти с регулируемой ставки на фиксированную Если ставки по ипотечным кредитам растут, и в настоящее время у вас есть ARM — или ипотека с регулируемой ставкой — вы можете рассмотреть возможность рефинансирования и перехода на ипотеку с фиксированной ставкой. . Это потому, что с ARM ваша ставка может увеличиться по сравнению с тем, что вы заплатили бы по ипотеке с фиксированной ставкой. Если вы обеспокоены будущим повышением процентных ставок, ипотека с фиксированной ставкой может обеспечить некоторое спокойствие.

. Это потому, что с ARM ваша ставка может увеличиться по сравнению с тем, что вы заплатили бы по ипотеке с фиксированной ставкой. Если вы обеспокоены будущим повышением процентных ставок, ипотека с фиксированной ставкой может обеспечить некоторое спокойствие.

Также возможно, что сейчас не лучшее время для рефинансирования ипотеки. Вот пять ситуаций, когда вам, возможно, не стоит рефинансировать свой дом.

1. У вас есть штраф за досрочное погашениеЕсли в отношении вашей существующей ипотеки предусмотрен штраф за досрочное погашение, подумайте, сможете ли вы сэкономить достаточно, чтобы окупить штраф за досрочное погашение. И спросите своего кредитора, готов ли он отказаться от штрафа, если вы рефинансируете свою ипотеку с его помощью.

2. Вы скоро переезжаете Вы уже присматриваетесь к новому дому? Рассчитайте точку безубыточности, чтобы убедиться, что вы не потеряете деньги после учета затрат на рефинансирование.

Если у вас есть кредит под залог дома или кредитная линия (также известная как HELOC), вам может потребоваться разрешение этого кредитора на рефинансирование вашего кредита. Если он не согласен, вам, возможно, придется погасить этот счет, прежде чем вы сможете рефинансировать.

4. Плата за рефинансирование слишком высокаРефинансирование ипотечного кредита может быть дорогостоящим. Вот некоторые типичные сборы, которые вам, возможно, придется заплатить.

- Сбор за оформление ипотечного кредита (который может варьироваться от 250 до 500 долларов США)

- Комиссия за выдачу кредита (около 1% от суммы кредита)

- Плата за оценку (от 300 до 600 долларов США)

Убедитесь, что вы знаете, каких затрат ожидать и можете ли вы их себе позволить. Если вы не можете оплатить сборы в настоящее время, вам может потребоваться подождать, прежде чем рефинансировать.

В первые годы действия ипотеки ваши платежи в основном идут на выплату процентов. В последующие годы вы начинаете выплачивать больше основной суммы, чем процентов, а это означает, что вы начинаете наращивать собственный капитал — сумму вашего дома, которой вы действительно владеете.

После рефинансирования вы как будто начинаете сначала. Скажем, вы выплачивали свою старую ипотеку в течение 10 лет, и у вас есть еще 20 лет. Если вы рефинансируете новую 30-летнюю ипотеку, теперь вы снова начинаете с 30 лет.

Перед тем, как принять решение о рефинансировании, рассчитайте точку безубыточности и сравните общие затраты, включая общие проценты, по текущему ипотечному кредиту и по новому кредиту. Обратите внимание, что рефинансирование обычно имеет смысл на более ранних сроках ипотечного кредита.

Следующие шаги

Рефинансирование, как и подача заявки на ипотеку, может потребовать значительного времени и усилий.