Возврат НДС в Китае при экспорте

В этой статье мы расскажем все о важной, для тех кто занимается торговым бизнесом в Китае или с Китаем, теме – ВОЗВРАТ НДС В КИТАЕ (при экспорте товаров из Китая).

Процесс будет описан на примере китайской компании в Гуанчжоу. Однако, в целом, правила сходны для всех регионов Китая.

Как происходит возврат НДС в Китае при закупке и вывозе товара из Китая? Кто имеет право на возврат экспортного НДС в Китае? Можно ли его вернуть в свою пользу? Давайте рассмотрим эти и другие связанные вопросы подробнее…

Кто может вернуть НДС в Китае?

Возврат НДС при экспорте товара из Китая производит экспортер, то есть та китайская (именно китайская, не иностранная) компания, которая закупила или произвела товар на внутреннем рынке, а затем, при вывозе, оформила экспортную таможенную декларацию в Китае. Наша китайская компания имеет лицензию на экспорт и импорт большинства вида товаров и, при выполнении условий, может предоставить такую услугу Вашей иностранной компании. Об этом смотрите в конце статьи. А пока об общих условиях, сроках и нюансах возврата НДС в Китае.

Об этом смотрите в конце статьи. А пока об общих условиях, сроках и нюансах возврата НДС в Китае.

Сколько можно вернуть при возврате НДС в Китае (ставка возврата НДС)?

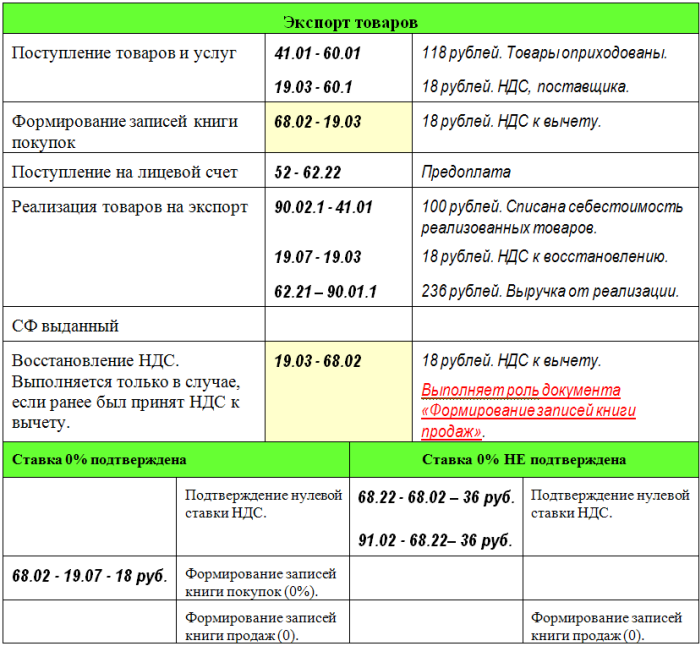

Здесь необходимо пояснить: что, конкретно, мы возвращаем? Потому что иногда бывает путаница. Итак, Вы, как китайская компания, закупили товар на внутреннем рынке и Вам поставщик выписал счет-фактуру. А затем Вы продали товар за границу иностранной компании, то есть экспортировали. При этом Ваша компания также выписала счет-фактуру. Фактуру, которую Вам выписал поставщик, будем называть входящей. А фактуру, которую выписали Вы иностранному клиенту, будем называть исходящей (экспортной).

НДС, который содержится во входящей счет-фактуре от поставщика, и есть входящий НДС. А в исходящей (экспортной) счет-фактуре, которую Вы выставили своему иностранному клиенту, НДС нет и быть не может, потому что ставка НДС на экспорт равна нулю. Это такая льгота для поощрения экспорта товаров.

Так вот, после экспорта товара, можно подать документы на возврат (полный или частичный) именно входящего НДС и именно касательно того товара, который впоследствии был экспортирован.

Теперь возвращаемся к вопросу – сколько возвращается из этого входящего НДС? Но сначала давайте коснемся вопроса какие ставки входящего НДС бывают изначально. В Китае все предприятия разделены по двум налоговым статусам: предприятия с малым оборотом и обычные налогоплательщики. Соответственно этим статусам, такие торговые предприятия выписывают счета-фактуры с определенными ставками НДС, а конкретно: предприятия с малым оборотом выписывают счет-фактуру со ставкой НДС 3%, а предприятия – обычные налогоплательщики выписывают счет-фактуру со ставкой 13%.

Но, после экспорта, для возврата НДС будут применяться не эти ставки, а отдельно существующие ставки именно для возврата НДС. Ставки возврата НДС не связаны с налоговыми статусами, а связаны с таможенными кодами товара. На разные категории товаров существуют разные ставки возврата НДС.

И еще один нюанс: мы часто в этой статье упоминаем слово «счет-фактура» или «инвойс».

Тут нужно пояснить, что есть два вида инвойса. Один из них, это тот, который Вы сами на компьютере печатаете и распечатываете на листе А4. Такой инвойс предоставляется иностранному клиенту и банку, в котором Вы получаете платеж. А второй, именно о котором и идет речь в этой статье, это налоговый НДС инвойс (фапяо), который распечатывается на бланке строгого образца через специальную налоговую систему выписки счетов-фактур. Эти бланки компания получает в налоговой инспекции (в скором будущем это будут электронные фактуры, которые будут оформляться через электронную систему). Они бывают обычные и специальные (это отражено в названии счет-фактуры), и нас, при возврате НДС, интересуют именно специальные счет-фактуры. С недавних пор даже предприятия с малым оборотом получили возможность напрямую выписывать такие счет-фактуры.

Какие сроки возврата экспортного НДС в Китае

в 2023 году?

Общий срок возврата НДС в Китае составляет примерно 3 месяца.

Весь процесс можно разделить на три этапа:

- этап сбора и подготовки документов.

Если документы в порядке, то это примерно 1 неделя.

Если документы в порядке, то это примерно 1 неделя. - этап верификации входящей НДС счет-фактуры от поставщика (выданной при закупке на внутреннем рынке Китая). Часто это примерно 2 месяца.

- этап собственно подачи документов на возврат НДС и фактический возврат НДС налоговыми органами на банковский счет. Обычно это можно занять 1 неделю.

Но при подаче в первый раз налоговые органы проводят более тщательную проверку с нанесением визита на офис компании (приходят без предупреждения через несколько дней после подачи пакета документов на возврат НДС).

Проверяется наличие реальной деятельности компании по формальным признакам – наличие вывески по зарегистрированному адресу компании, наличие сотрудников, офисной мебели и оргтехники, из документов проверяются договор аренды офиса, счет-фактуры на аренду офиса. Также проверяются документы по сделке, по которой планируется возврат НДС. Далее, после проверки офиса, налоговые инспекторы проверяют документы еще примерно 2 недели.

Таким образом, в первый раз процедура возврата экспортного НДС занимает больше времени, примерно на 3 недели.

Какие документы требуются для возврата НДС в Китае?

В пакет документов для возврата НДС в Китае входят: китайская таможенная экспортная декларация, договоры купли и продажи, входящая и исходящая счет-фактуры, товаротранспортные документы (в зависимости от вида транспортировки пакет несколько варьируется), счет-фактуры на внутреннюю и международную доставку товара (в зависимости от условий поставки).

На что нужно обратить внимание в процессе оформления всех этих документов?

- Очень важно, чтобы все (абсолютно все!) данные были идентичны во всех документах:

- одно и то же наименование товара во всех документах

- если у документа есть номер (например, номер коносамента и номер договора), то он должен быть правильно отражен и в других документах (например, в таможенной декларации)

- везде должны быть одинаковые написания наименований покупателя (иностранной компании) и экспортера.

Например, в коносаменте в графе «отправитель» и «получатель» наименования должны точно совпадать с наименованиями экспортера и покупателя.

Например, в коносаменте в графе «отправитель» и «получатель» наименования должны точно совпадать с наименованиями экспортера и покупателя. - веса брутто и нетто должны быть одинаковы во всех документах.

- А также необходимо обратить внимание, что цена продажи не должна быть ниже закупочной цены (без учета НДС к возврату). По откровенно убыточным сделкам НДС не вернут.

- Должны быть счета-фактуры на доставку (официальные НДС инвойсы) на весь путь, который проходит товар – на доставку по Китаю (если за это отвечает экспортер, а не, скажем, по условиям договора, китайский поставщик), на зарубежную доставку, если, по условиям договора, за это отвечает экспортер. В этих счетах-фактурах, по новым требованиям (по крайней мере, в городе Гуанчжоу), в графе «примечание» должны быть отражены данные по наименованию товара, месту отправки и конечной точки доставки, количеству, весу, виду транспортного средства и его номеру. Если в сумму, помимо расходов на доставку включены другие расходы, то нужно расписать, что включено в сумму.

Какова процедура возврата экспортного НДС в Китае?

Здесь речь идет о случае, когда Вы, от имени собственной китайской экспортной компании, закупили товар у поставщика на китайском внутреннем рынке. В таком случае, вся процедура выглядит следующим образом:

Этап 1: оформление документов

- До закупки и фактической оплаты товара у китайского поставщика, необходимо обговорить момент, что закупать Вы будете от имени китайской компании, что Вам необходима будет специальная НДС счет-фактура на товар, выписанная на эту китайскую компанию. То есть в сумму закупки товара должен быть включен НДС (для вашей компании это будет «входящий» НДС). Обговариваются также условия поставки (кто и до какого пункта отвечает за доставку товара).

- Заключаются договоры купли-продажи с поставщиком и иностранным покупателем.

- Если по условиям договоров купли и продажи, Ваша компания отвечает за доставку товара, то от транспортников необходимо получить налоговую счет-фактуру на доставку – по Китаю (вплоть до порта отправления) и до пункта доставки за рубежом.

В фактурах расписываются все детали доставки.

В фактурах расписываются все детали доставки. - Когда товар готов, его качество и количество соответствует требованиям покупателя, китайский поставщик выписывает специальную НДС счет-фактуру (желательно, чтобы она была выписана до момента оформления экспортной таможенной декларации).

- Проводится таможенное оформление. На этом этапе важно обратить внимание на правильное заполнение китайской экспортной таможенной декларации (чтобы все данные соответствовали данным в других документах).

- При оформлении товаротранспортных документов (коносаменты и другие, в зависимости от вида доставки) также важно обратить внимание на идентичность и правильность данных.

- До подачи документов на возврат НДС компания-экспортер выписывает экспортную налоговую счет-фактуру.

Этап 2: верификация входящей специальной НДС счет-фактуры.

Эту процедуру можно начинать с момента, когда поставщик выписал эту фактуру Вашей китайской компании. Процедура проводится в электронной системе верификации счетов-фактур. Результат появляется примерно через 2 месяца.

Результат появляется примерно через 2 месяца.

Этап 3: После того, как собран полный пакет документов и верифицирована входящая счет-фактура, можно подавать данные в электронной системе возврата НДС.

Если с данными и документами все в порядке, то сумма возврата поступает на банковский счет компании в течение недели. Когда компания подает первый раз на возврат НДС, документы необходимо подавать в бумажном виде, а также в первый раз проводится проверка офиса, поэтому процедура дольше и занимает примерно 3 недели.

Выгодно ли заниматься возвратом НДС в Китае?

Прямой коммерческой выгоды от возврата НДС обычно не бывает. Это часть процедуры экспорта из Китая, льгота, которую государство предоставляет для повышения экспортного товарооборота.

Ваша китайская компания закупает сначала товар на внутреннем рынке Китая по цене, которая изначально включает НДС (при этом нужно следить, чтобы вид счет-фактуры (налогового инвойса) был именно «специальная НДС счет-фактура»), а затем, после экспорта данного товара, Вы возвращаете часть входящего НДС, в пределах суммы этого входящего НДС и ставки возврата НДС именно на данный товар. Как видите, лишнего Вам не дадут, но отдадут (полностью или частично, в зависимости насколько государство заинтересовано в экспорте именно данного товара) часть того, что Вы ранее заплатили в закупочной цене товара.

Как видите, лишнего Вам не дадут, но отдадут (полностью или частично, в зависимости насколько государство заинтересовано в экспорте именно данного товара) часть того, что Вы ранее заплатили в закупочной цене товара.

Пример 1: Исходные данные: ставка НДС в закупочной счет-фактуре составляет 13% и ставка возврата НДС на данную категорию экспортированного товара (проверяется по коду товара) также составляет 13%. Результат: возвращается входящий НДС полностью. Пример 2: Исходные данные: ставка НДС в закупочной счет-фактуре составляет 13% и ставка возврата НДС на данную категорию товара составляет 10%. Результат: возвращается НДС в размере 10%, а 3% остается в бюджете государства. Пример 3: Исходные данные: ставка НДС в закупочной счет-фактуре составляет 3% (то есть поставщик относится к предприятиям с малым оборотом), а ставка возврата НДС на данную категорию товара составляет 13%. Результат: возвращается входящий НДС только по ставке 3%, вне зависимости от того, что ставка возврата НДС на этот товар 13%, поскольку в бюджет было получено только 3%.

Больше чем было фактически получено, государство возвращать не будет.

Делаем вывод: при обычной деятельности (купили-продали) никакой прибыльности в возврате НДС нет. Однако, во-первых, если Вы не будете возвращать НДС (например, часть документов неправильно оформлена), то потеряете эту сумму. А это убыток. Во-вторых, если китайский поставщик (у которого нет экспортной лицензии) продает на внутреннем рынке и работает «в белую», то он обязан при продаже выставить НДС счет-фактуру, и НДС, который содержится в ней, можно вернуть при экспорте. И если Вы ранее не возвращали (по разным причинам), то самое время начать. В этом случае, это будет уже дополнительная прибыль Вашему бизнесу.

Об услугах компании China Orientir, связанных с возвратом НДС в Китае:

По возврату НДС в Китае наша компания может предложить 2 услуги:

- Если у Вас есть китайская компания (в Гуанчжоу), либо Вы планируете вести импортно-экспортную деятельность здесь, мы предлагаем услугу бухгалтерского обслуживания с возвратом НДС.

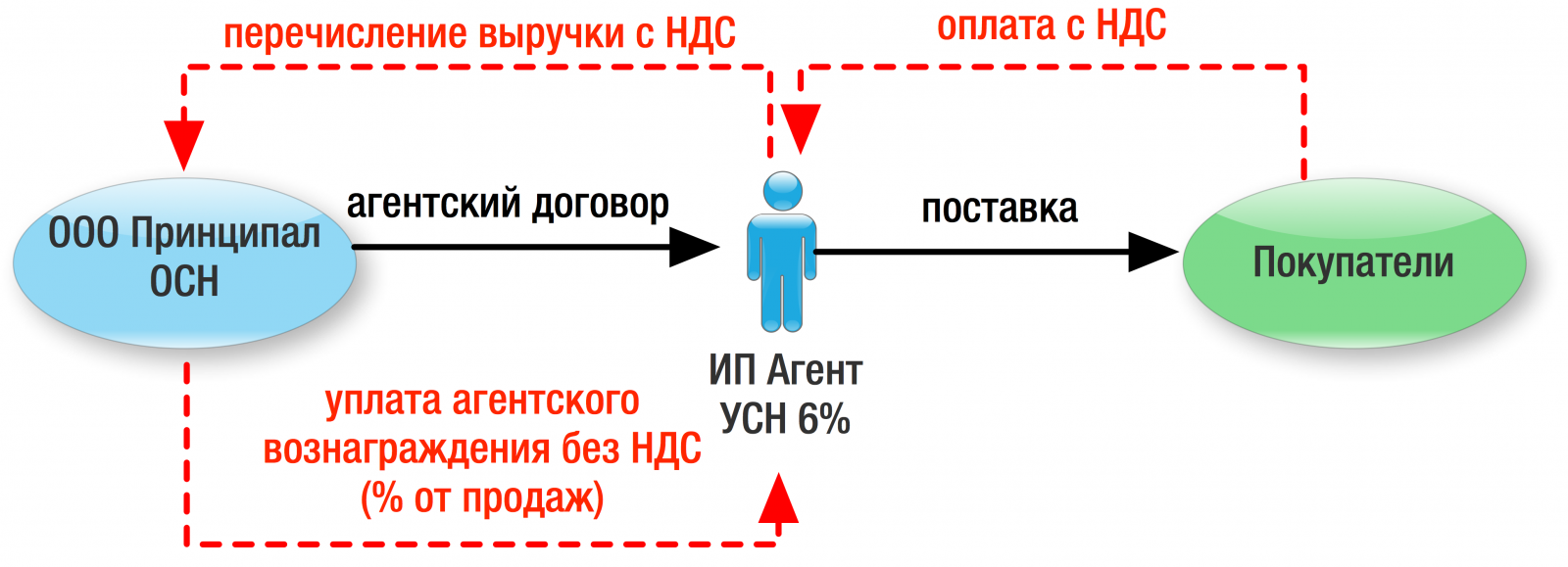

- Если у Вас нет китайской компании, наша компания CHINA ORIENTIR может предложить агентскую услугу по оформлению возврата НДС в Китае в Вашу пользу через нашу китайскую экспортно-импортную компанию.

Чуть подробнее о второй услуге:

В случае, если закуп товара на внутреннем рынке Китая производится с оформлением НДС счет-фактуры от китайского поставщика (т.е. стоимость товара включает «входящий» НДС), то после официального экспорта товара из Китая есть возможность вернуть часть «входящего» НДС в свою пользу (через нашу китайскую импортно-экспортную компанию). При этом необходимо, чтобы были выполнены следующие основные условия:

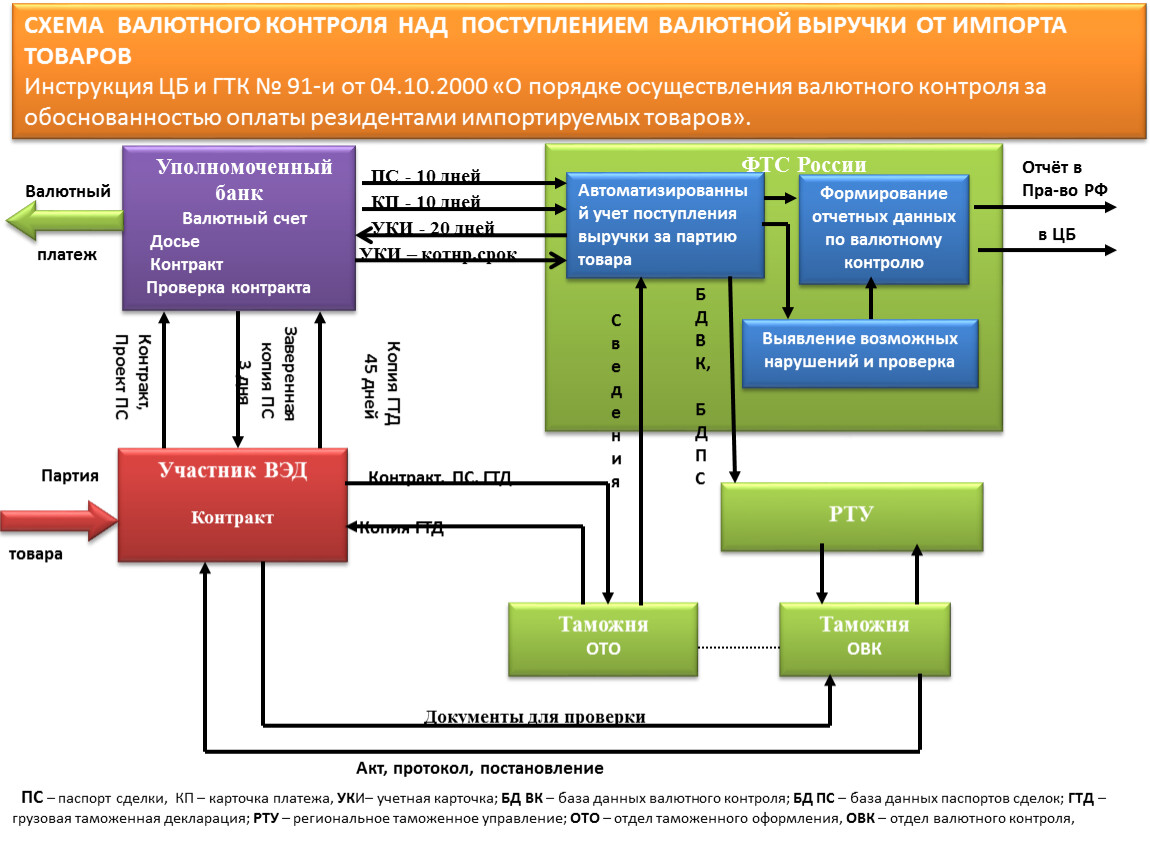

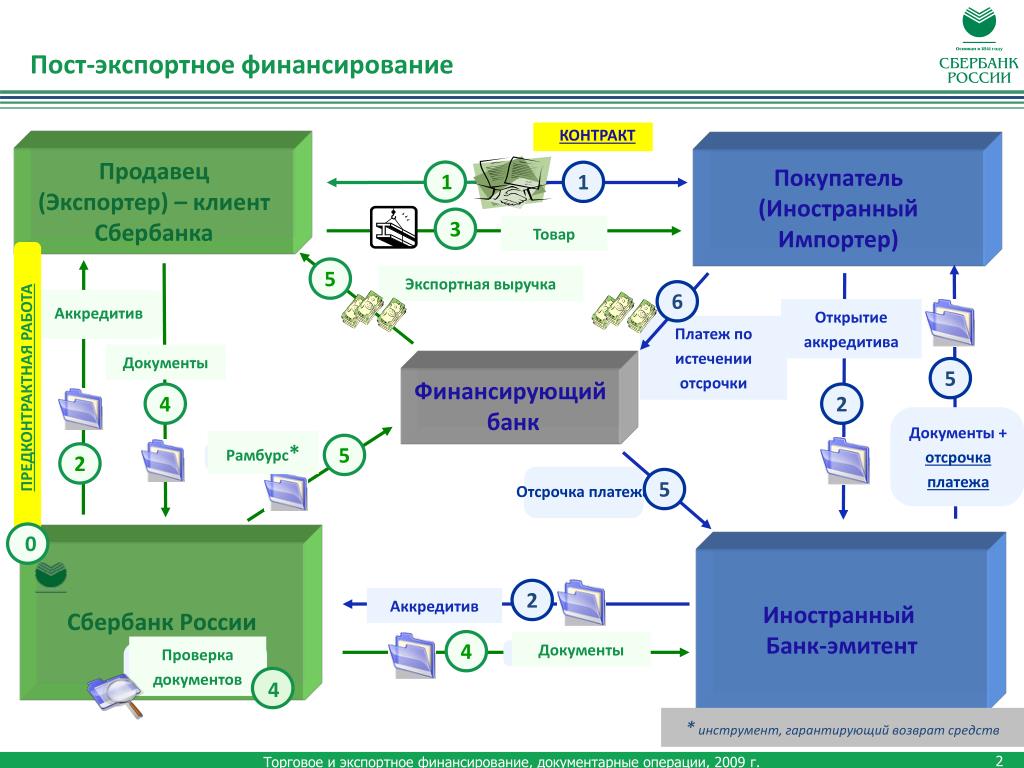

- Средства по оплате счет-фактуры должны пройти через счет нашей китайской компании (валютный контроль). Мы получаем на наш счет в китайском банке валютный платеж из-за рубежа, при необходимости конвертируем и переводим платеж в юанях КНР на банковский счет поставщика.

- Налоговая НДС счет-фактура от поставщика должна быть выписана на имя нашей китайской компании.

Тип счет-фактуры должен быть: специальная НДС счет-фактура. Эти нюансы должны быть оговорены на моменте заключения сделки с китайским поставщиком.

Тип счет-фактуры должен быть: специальная НДС счет-фактура. Эти нюансы должны быть оговорены на моменте заключения сделки с китайским поставщиком. - Экспортное таможенное оформление осуществляется через нашу китайскую компанию.

- Также необходимо, чтобы мы проконтролировали заполнение товаротранспортных документов Вашей логистической компанией (важно!).

Вы обращаетесь к китайским поставщикам (обычно не имеющим экспортной лицензии или своего экспортного агента) с вопросом «включает ли цена (по которой Вы возможно покупали ранее) НДС, и, если нет, какова будет цена, если вы будете покупать через КИТАЙСКУЮ компанию (то есть закупка на внутреннем рынке Китая) с предоставлением от поставщика специальной налоговой НДС счет-фактуры (专用增值税发票)». Если вас устраивает цена (часть НДС в пределах установленной в Китае ставки будет возвращена через несколько месяцев после экспорта, за вычетом комиссии нашей китайской экспортной компании), то для возможности возврата НДС на закупленный со счет-фактурой товар необходимо выполнить несколько действий:

- Средства на закупку должны проходить через нашу китайскую компанию, то есть вы сначала отправляете средства на наш счет, а мы после получения и валютного оформления, за вычетом нашей комиссии за валютное и экспортное оформление 1,35% от суммы инвойса, перечисляем уже в ЮАНЯХ вашему поставщику.

- Поставщик в обязательном порядке до экспорта должен выставить нашей китайской компании специальную налоговую счет-фактуру, в которой выделен НДС.

- Экспорт должен производиться через нашу экспортную компанию (таможенное оформление).

- Возврат происходит через нескольких месяцев (примерно 3 месяца) после экспорта на счет нашей китайской компании, сумму которого, за вычетом нашей комиссии в размере 30% от суммы возврата НДС (но не менее 3 000 юаней КНР), мы возвращаем Вам.

Стоимость услуг при возврате экспортного НДС в Китае

Расходы по возврату налогов в Китае через нашу китайскую импортно-экспортную компанию:

- Комиссия за валютное (возможность оплачивать поставщикам в юанях) и экспортное (таможенное оформление в Китае и предоставление всех документов для таможенной очистки в Вашей стране) оформление — 1,35% от суммы инвойса (суммы перечисления поставщикам), но не менее 550 долларов США.

- Комиссия за возврат НДС — 30% от суммы, фактически возвращенной налоговыми органами Китая после экспорта продукции, на счет нашей китайской импортно-экспортной компании, но не менее 3 000 юаней КНР (примерно 440 долларов США).

Накладные расходы (транспортные, почтовые, при необходимости, услуги по оформлению сертификатов и т.п.) оплачиваются отдельно.

Какой НДС в Китае в 2023 — ставка, НДС при импорте и экспорте, возврат

Перед тем как начать работать с Поднебесной, предприниматели ищут ответ на важный вопрос, от которого будет зависеть конкурентоспособность цен на привезенные товары: “Есть ли в Китае НДС?”

НДС в Китае в его привычном понимании долгое время отсутствовало. Однако существовал налог на продажу (Sales Tax), который был введен в 1994 году. Он применялся к продажам товаров на территории КНР, а также к импортируемым товарам.

Ставка налога на продажу в Китае зависит от типа товара и может варьироваться от 1% до 17%. Она представляет собой процент от стоимости продукта и не являлась налогом на добавленную стоимость в том смысле, в котором этот термин использовался в других странах.

В 2012 году правительство изменило налоговую систему, чтобы упростить ее и улучшить конкурентоспособность экономики. В рамках этой реформы налог на продажу был заменен на НДС.

В рамках этой реформы налог на продажу был заменен на НДС.

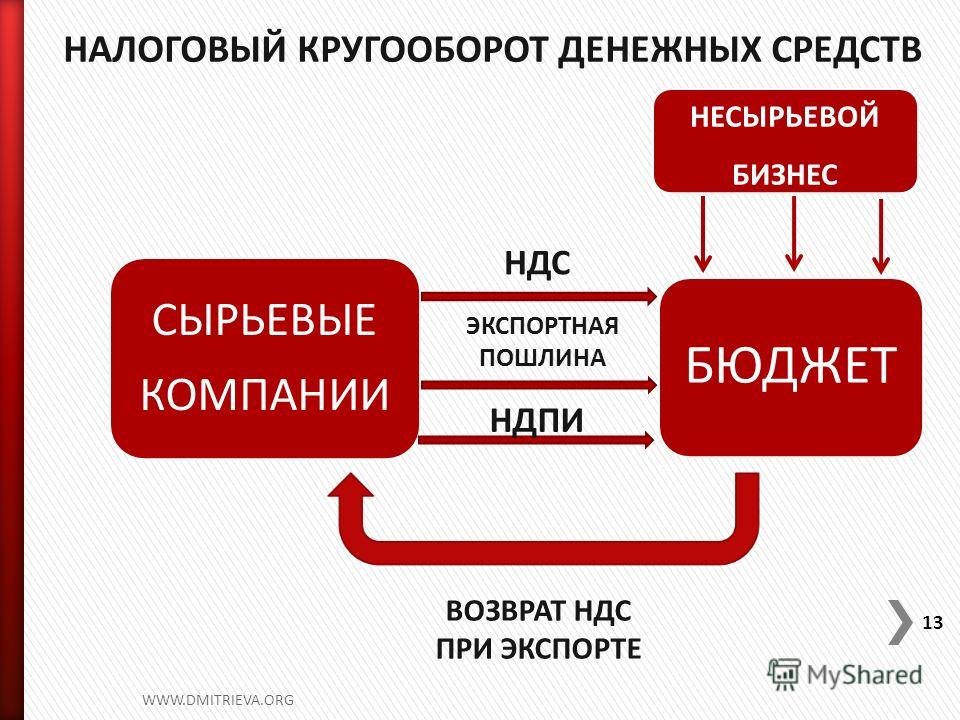

Налог на добавленную стоимость в КНР взимается со стоимости товаров и услуг на каждом этапе их производства и продажи. Ставки в 2023 году также зависят от типа товара или услуги, всего их три: 13%, 9%, и 6%.

Снижение ставки НДС

Чтобы ответить на вопрос, какой НДС в Китае, вернемся на несколько лет назад. В 2019 году правительство Китая снизило ставку НДС на производство и продажу товаров с 16% до 13%, а также на транспортные услуги и строительство недвижимости с 10% до 9%. Эти меры были приняты в ответ на замедление роста экономики Китая и направлены на стимулирование потребительского спроса и поддержку реального сектора экономики.

Правительство Китая продолжает работать над улучшением налоговой системы и повышением конкурентоспособности экономики страны. В рамках этого могут быть приняты новые меры, в том числе и изменение ставок налога, чтобы стимулировать рост экономики и поддержать предпринимательскую активность. Тем не менее, точных планов на данный момент нет.

Тем не менее, точных планов на данный момент нет.

Текущие ставки НДС в Китае

В 2023 году в Китае действует трехуровневая система ставок НДС, которая зависит от типа товаров и услуг:

- Ставка 13% применяется к таким товарам и услугам, как: транспортные услуги, логистика, строительство, банковские и финансовые, телекоммуникационные услуги и другие.

- Ставка 9% действует для товаров следующих отраслей : научная, техническая, культурная, творческая, информационная и т.п.

- Ставка 6% применяется к продуктам питания, табачным изделиям, книгам, газетам и пр.

НДС в Китае является налогом на добавленную стоимость и взимается на каждом этапе производства и продажи товаров и услуг. Обычно он не включается в стоимость, а добавляется к цене на этапе покупки.

Льготные ставки НДС в Китае

В Поднебесной существуют определенные льготные ставки НДС, которые применяются к некоторым категориям товаров. Например:

- Экспортные товары.

- Мелкие компании. Это те, у которых годовой доход не превышает определенного порога, могут получить льготную ставку в размере 3% от суммы продаж.

- Аграрные товары. Для некоторых товаров, связанных с аграрным сектором, применяется ставка 10%.

Однако, следует отметить, что льготные ставки НДС могут изменяться в зависимости от экономических и социальных условий в стране.

Возврат НДС в Китае

В Китае существуют определенные процедуры для возврата НДС иностранным компаниям, если они покупают товары или услуги в Китае для использования в своей деятельности за пределами страны.

Для того чтобы иметь право на возврат НДС, компании нужно обратиться за возвратом в течение специального периода, установленного китайским законодательством. Фирма должна представить все необходимые документы, такие как счета-фактуры, договоры и т.

Бесплатная консультация по поставкам из Китая

Получите ответы на ваши вопросы, оставив контакты

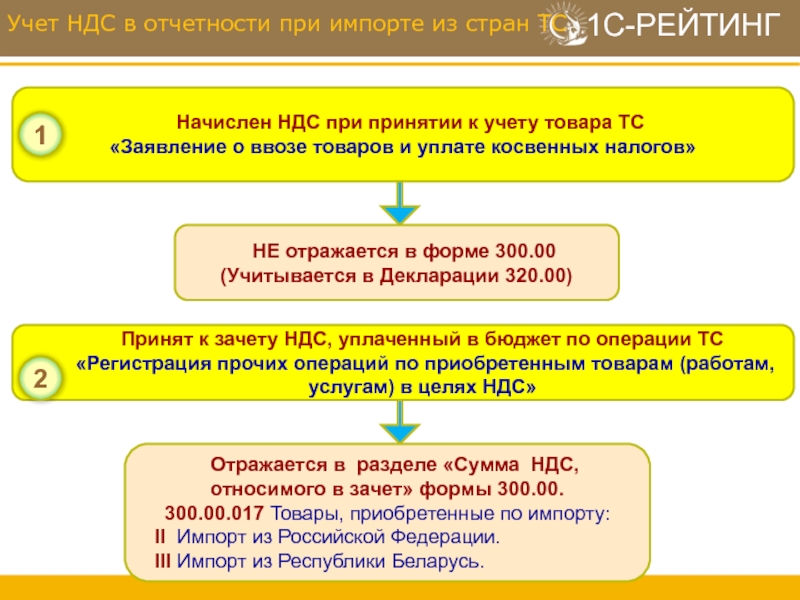

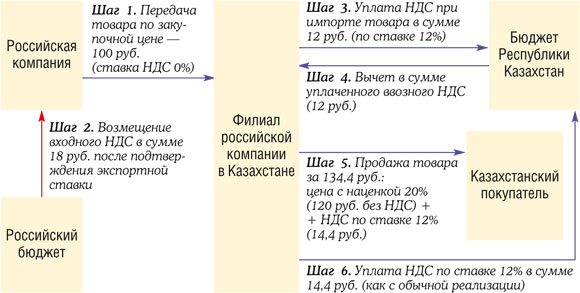

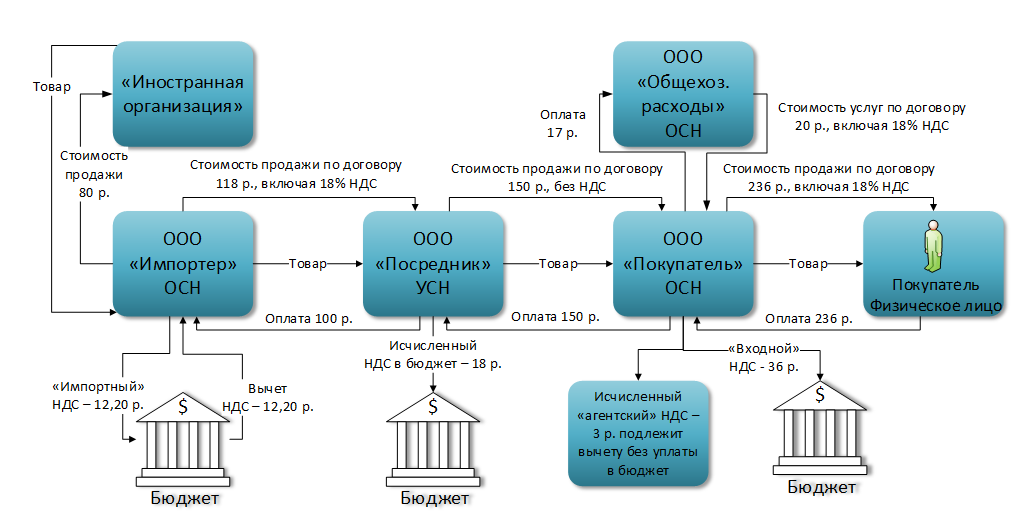

НДС при импорте из Китая

При ввозе товаров из Поднебесной в РФ, НДС обычно уплачивается при прохождении таможенной очистки. Однако, если вы импортируете товары на свое юридическое лицо или ИП, вы можете сделать возврат НДС при импорте из Китая.

Для этого необходимо выполнить ряд условий:

- Приобретение товаров должно осуществляться у юридического лица, зарегистрированного в Китае и имеющего право на выставление налоговой накладной.

- В договоре купли-продажи с китайским поставщиком должны быть указаны реквизиты налоговой накладной, выставленной на основании данного договора.

- Необходимо получить оригинальные налоговые накладные, подтверждающие уплату НДС.

- Оформить таможенную декларацию на товары с указанием полученных налоговых накладных.

- Подать заявление на возмещение НДС в соответствующие налоговые органы России.

После получения пакета документов на возврат НДС налоговый орган проводит проверку заявителя. В случае если не возникло вопросов, возврат перечисляют на банковский счет иностранной компании.

Налоговое законодательство – это подвижная система, поэтому обращайтесь за консультацией к специалистам по таможенному оформлению и налогообложению, чтобы получить более подробную и актуальную информацию о ввозном НДС из Китая в Россию и не допустить ошибок в ведении бухгалтерского учета.

Возврат НДС при экспорте в РФ

Чтобы претендовать на возврат НДС в Китае при экспорте товаров в Россию, следуйте инструкции:

- Зарегистрируйтесь в налоговой службе Китая. Для этого представьте необходимые документы и получите свой налоговый номер.

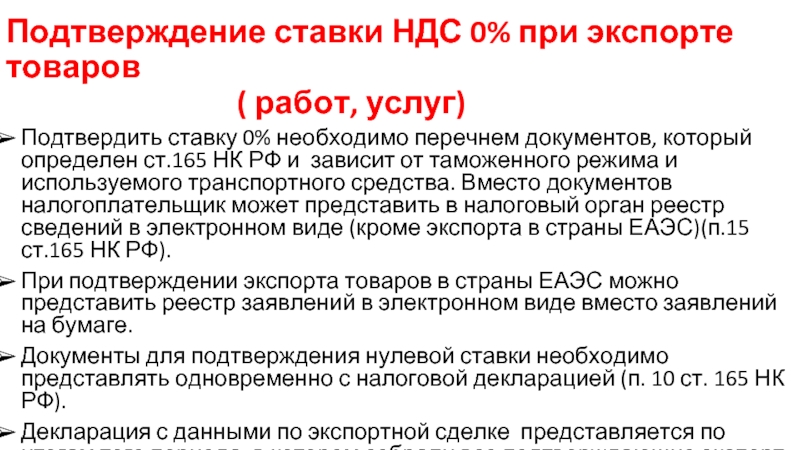

- Соберите пакет документов: оригиналы счетов-фактур, выставленных вашими поставщиками, а также экспортные декларации.

- Подайте заявление на возмещение НДС в китайской налоговой службе в течение 13 месяцев с момента экспорта товаров.

- Дождитесь решения налоговой службы. Обычно это занимает 3-6 месяцев после подачи заявления.

- Получите ваш возврат. Если решение налоговой службы положительное, вы можете получить перевод на свой банковский счет.

Важно отметить, что процесс возврата НДС может быть довольно сложным и требует точности и тщательности при сборе и подаче документов. Рекомендуется получить помощь специалистов в данной области, чтобы убедиться, что процесс пройдет успешно и без задержек.

Влияние НДС на цену товара

НДС оказывает непосредственное влияние на ценообразование, так как увеличивает конечную стоимость товаров и услуг. Соответственно, чем выше налог, тем больше цена. Продавцы, производители и поставщики должны учитывать НДС при формировании своей ценовой политики.

В большинстве случаев НДС включается в цену продукта или услуги и платится покупателем. Это означает, что продавцы и поставщики услуг могут увеличивать цены, чтобы компенсировать уплату налога.

Китайские экспортные пошлины и возвраты

Мы рекомендуем узнать об организованной политике Китая в отношении экспортных пошлин и возмещений, а также о других финансовых услугах в Китае. В следующей статье обсуждаются скидки на экспортные пошлины, таможенные пошлины и многое другое.

Скидка на экспортный налог

Налоговая декларация в Китае может включать налог на экспорт. Это относится к возмещению косвенных налогов, уплачиваемых экспортерами в процессе производства и распределения.

Скидка по НДС

В целом экспортный НДС в Китае не облагается НДС, а если косвенные налоги взимаются с экспортеров, они имеют право на налоговую скидку. Действительно, эта льгота распространяется на большинство экспортируемых товаров, однако по некоторым категориям сумма возвращаемого налога будет меньше суммы уплаченного налога.

Стоит отметить, что освобождение от НДС и политика возврата НДС в Китае доступны только для обычных налогоплательщиков (компаний, годовой доход которых превышает 5 000 000 юаней).

С марта 2020 года, когда Китай показал первые признаки восстановления экономики на фоне COVID-19, китайские власти увеличили ставку возмещения НДС в Китае для 1464 товаров в интересах экспортеров.

Согласно новому регламенту:

- Почти 75% из общего количества 1464 позиций подлежат 13%-ной скидке на экспортный НДС. К ним относятся, среди прочего, нержавеющая сталь, санитарно-технические изделия и т. д.

/ - На остальные 25% товаров действует скидка 9% экспортного НДС.

Скидка по налогу на потребление

Экспортируемые товары также освобождаются от налога на потребление. Обычно для экспортируемых товаров, освобожденных от НДС, налог на потребление также не облагается. Кроме того, налог на потребление подлежит возврату за экспортируемые товары, которые ранее были ввезены в Китай.

Следует напомнить, что данное положение распространяется только на экспортируемые товары и не имеет отношения к товарам, которые продаются внутри страны.

Процедура возврата налога

Чтобы воспользоваться политикой налоговых льгот, экспортеры должны предоставить китайским властям несколько документов:

- Бизнес-лицензия в Китае

- Документация об утверждении экспорта

- Ежемесячная налоговая декларация

- Таможенная декларация

- Форма декларации по НДС

- И более

Заявка на получение скидки за определенный год должна быть подана до 30 апреля следующего года. Весь процесс от подачи заявления до возврата налога длится 2-3 месяца.

Кроме того, помните, что, как и в случае с другими национальными политиками, как политика налоговых льгот для производственных и торговых предприятий, так и требования по соблюдению требований различаются в Китае и в разных отраслях.

Таможенные пошлины – вывоз

Таможенные пошлины также взимаются с экспортируемых товаров, но реже в Китае. Экспортные пошлины налагаются на ограниченное количество ресурсов и полуфабрикатов (всего около 108).

Расчет:

Основой импортной или экспортной пошлины является DPV (Duty Paid Value) товаров.

Последнее обновление: февраль 2023 г.

В PTL Group мы специализируемся на финансовых услугах в Китае. Свяжитесь с нами сегодня, и мы поддержим ваши операции в Китае.

Последние изменения, процесс документации, управление валютными операциями

Опубликовано Брифинг по Китаю

Написано

Линни Лин

и Фреда Фанг

Время чтения:

Китай улучшил политику возмещения экспортных налогов, и трейдеры должны принять к сведению изменения в требованиях к документации и штрафах за нарушение. Улучшения в процессе возврата налога упрощают электронную подачу документов на возврат налога на экспорт и новые административные меры для оптимизации управления иностранной валютой.

Возврат налога на экспорт или скидки на налог на экспорт относятся к возмещению налога на добавленную стоимость (НДС) и налога на потребление (СТ), уплаченных экспортирующими предприятиями за экспортируемые товары в процессе производства и обращения.

29 апреля 2022 г. Государственная налоговая администрация (ГНАУ) выпустила Объявление по вопросам, касающимся дальнейшего упрощения обработки возмещения экспортной пошлины для содействия стабильному развитию внешней торговли

(Объявление ГНА [2022] № 9), с целью активного внедрения мер поддержки для возврата экспортных налогов, как указано в Уведомлении о Дальнейшее усиление поддержки возмещения экспортных налогов для содействия стабильному развитию внешней торговли десятью органами, включая ГНА (Шуй Цзун Хо Лао Фа [2022] № 36). Оба документа предназначены для дальнейшего содействия предприятиям в преодолении трудностей, стимулирования жизнеспособности и потенциала экспортных предприятий и создания более благоприятной деловой среды для внешней торговли.

Объявление STA [2022] № 9 упростило процессы обработки налогов, оптимизировало управление возвратом налогов и услуги напоминаний для налогоплательщиков, уточнило администрирование требований к регистрации для возврата налога на экспорт и улучшило административные меры по сбору иностранной валюты. Кроме того, была улучшена политика возмещения экспортных налогов для перерабатывающей торговли.

В этой статье мы расскажем о двух важных изменениях, произошедших после этого объявления. Во-первых, это активное внедрение электронных документов для подачи возмещения экспортной пошлины, а во-вторых, новые административные меры по сбору иностранной валюты.

Изменение 1: Оптимизированное администрирование учетных документов для возмещения экспортной пошлины

Основные изменения в учетных документах

С 1 мая 2022 года внесено несколько изменений в учетную документацию, необходимую для возмещения экспортной пошлины. Основные изменения приведены ниже:

Сравнение старых и новых учетных документов, необходимых для возврата налога на экспорт | |||

| Старые правила: Объявление STA (2012) №24 | Новые правила : Объявление STA [2022] № 9 | Оптимизация и настройка | |

| Документы, необходимые для оформления |

|

|

|

|

| ||

|

|

| |

|

| ||

| Освобождение от регистрации |

|

|

|

| Способ удержания |

|

| |

| Срок хранения |

|

|

|

| Требование к проверке |

|

| |

| Примечание. Отличия и изменения выделены красным. | |||

Как указано выше, вы можете обнаружить, что новое объявление оптимизирует и упрощает администрирование документов для регистрации.

С одной стороны, оптимизированы и скорректированы категории учетных документов. Причины:

- Чтобы соответствовать меняющейся реальности требований управления таможни и других государственных ведомств, предприятиям больше не требуется управлять заказами на отгрузку экспортных товаров в качестве документов для подачи.

- Чтобы помочь предприятиям повысить осведомленность о рисках и повысить качество и эффективность внутреннего контроля, необходимые соглашения о доставке таможенной декларации, счета-фактуры за фрахт / услуги и другие документы на экспортные товары, порученные предприятиям, теперь подлежат учету.

С другой стороны, существует больше вариантов или альтернатив в порядке ведения учетных документов. Чтобы повысить эффективность сбора документов и облегчить бремя решения налоговых вопросов для предприятий, предприятиям-экспортерам разрешено гибко выбирать цифровые, видео или бумажные способы хранения документов для подачи экспортных налогов в соответствии с их удобством.

Последствия и наказание за несоблюдение требований по регистрации

Непредставление документации: Если предприятие не представляет отчетность, оно не должно получать возмещение экспортной пошлины, а выбирает только политику освобождения от налогов. Это четко оговорено в статье 5 Объявления STA [2013] № 12 — если экспортное предприятие или любая другая организация не представила отчетную документацию в соответствии с положениями (за исключением случаев, когда предприятие не имеет соответствующей документации для подачи из-за особенностей операции экспорта), оно не может получить возврат налога, и может применяться только политика освобождения от налогов. При подаче заявления на возврат налога первоначальное заявление списывается с использованием отрицательной декларации.

Предоставление фальшивых учетных документов: Если предприятие предоставляет фальшивые учетные документы , оно не может получить возмещение экспортной пошлины или освобождение от налога. Скорее, он подлежит полной уплате НДС. Это четко прописано в ст. 7 Цай-Шуй [2012] № 39 — если предприятие-экспортер представит подложные учетные документы, оно не получит возврат налога или освобождение от уплаты налога, вместо этого такие экспортируемые товары и услуги будут облагаться НДС.

Скорее, он подлежит полной уплате НДС. Это четко прописано в ст. 7 Цай-Шуй [2012] № 39 — если предприятие-экспортер представит подложные учетные документы, оно не получит возврат налога или освобождение от уплаты налога, вместо этого такие экспортируемые товары и услуги будут облагаться НДС.

Влияет на кредитный рейтинг предприятия-экспортера: В настоящее время налоговые органы осуществляют секретное администрирование предприятий по возврату налога на экспорт. Согласно Объявлению STA [2016] № 46, администрация экспортных предприятий классифицируется от 1 до 4 категории в зависимости от их соответствия и уровней риска, при этом категория 4 является самым низким рангом. Для предприятий-экспортеров, получивших более высокую категорию управления экспортом, могут быть предусмотрены некоторые приоритеты и более удобные каналы, предлагаемые местным налоговым управлением для оперативного решения вопросов возврата экспортной пошлины.

С другой стороны, предприятия более низкой категории администрирования будут подвергаться более строгому администрированию. Если предприятие-экспортер занимается возвратом экспортной пошлины ненадлежащим образом или даже получает возмещение экспортной пошлины обманным путем, это повлияет на его кредитоспособность и, таким образом, приведет к более строгому процессу возмещения экспортной пошлины. Предприятие может даже потерять право на возмещение экспортной пошлины и будет обязано платить налог в обычном порядке. В случае мошеннического возмещения экспортной пошлины могут применяться дополнительные юридические санкции.

Если предприятие-экспортер занимается возвратом экспортной пошлины ненадлежащим образом или даже получает возмещение экспортной пошлины обманным путем, это повлияет на его кредитоспособность и, таким образом, приведет к более строгому процессу возмещения экспортной пошлины. Предприятие может даже потерять право на возмещение экспортной пошлины и будет обязано платить налог в обычном порядке. В случае мошеннического возмещения экспортной пошлины могут применяться дополнительные юридические санкции.

Как предприятия должны подготовиться к новым требованиям к регистрации?

Из вышеизложенной инструкции вы, возможно, знаете о важности делопроизводства для экспортного предприятия, так как нарушение ведения делопроизводства принесет предприятию огромные убытки. В таких обстоятельствах, даже если процесс регистрации документов довольно прост, мы настоятельно рекомендуем экспортным предприятиям следовать и строго соблюдать последние правила, чтобы пользоваться налоговыми льготами.

Изменение 2: Усовершенствованное управление сбором иностранной валюты для возмещения налога на экспорт

Сбор иностранной валюты относится к процессу перевода дебиторской задолженности в иностранной валюте, переведенной из-за рубежа за товары, экспортированные или услуги, предоставленные предприятием-экспортером, на счет в иностранной валюте назначенного банка по сбору иностранной валюты в Китае.

Статья 8 Объявления STA [2022] № 9 оптимизировала управление сбором иностранной валюты для дальнейшей поддержки возмещения экспортных налогов и содействия устойчивому развитию внешней торговли. Новые правила действуют с 21 июня 2022 года9.0003

Основная оптимизация политики сбора платежей в иностранной валюте

Новая политика упорядочила и оптимизировала управление сбором иностранной валюты, в основном включая следующие четыре аспекта:

Сокращение количества вопросов, связанных с предварительным декларированием: Как правило, если налогоплательщик декларирует возврат налога за экспорт, сбор иностранной валюты должен быть завершен до крайнего срока подачи декларации о возврате налога на экспорт. Ранее, если иностранная валюта не была собрана в установленный срок, предприятия-экспортеры должны были заблаговременно задекларировать налоговую инспекцию с подтверждающими материалами – если это подпадало под действие предполагаемого сбора иностранной валюты. Только после выполнения этих формальностей предприятие-экспортер могло подать заявление на возмещение экспортного НДС. Новая политика, однако, отменяет требование о декларировании иностранной валюты, которая не может быть собрана (но соответствует условиям предполагаемого сбора иностранной валюты) до истечения крайнего срока для возврата налога на экспорт. Предприятия-экспортеры могут самостоятельно сохранить соответствующие материалы и приступить к подаче заявления на возврат экспортной пошлины.

Ранее, если иностранная валюта не была собрана в установленный срок, предприятия-экспортеры должны были заблаговременно задекларировать налоговую инспекцию с подтверждающими материалами – если это подпадало под действие предполагаемого сбора иностранной валюты. Только после выполнения этих формальностей предприятие-экспортер могло подать заявление на возмещение экспортного НДС. Новая политика, однако, отменяет требование о декларировании иностранной валюты, которая не может быть собрана (но соответствует условиям предполагаемого сбора иностранной валюты) до истечения крайнего срока для возврата налога на экспорт. Предприятия-экспортеры могут самостоятельно сохранить соответствующие материалы и приступить к подаче заявления на возврат экспортной пошлины.

Расширить объем условного сбора в иностранной валюте: Для предприятий, которые приобрели страховку экспортного кредита для борьбы с последствиями эпидемии и получили страховое возмещение, когда они не могут получить платеж в иностранной валюте, новые правила добавляют страховое возмещение как предполагаемое получение в иностранной валюте, что означает, что предприятие может подать заявление на возмещение экспортного налога на добавленную стоимость в этом состоянии.

Внедрение секретного и точного управления: В целях усиления предотвращения рисков для предприятий с высоким уровнем риска, относящихся к категории 4 для администрирования возврата налога на экспорт, или предприятий, которые ранее предоставили ложные или мошеннические материалы для сбора иностранной валюты, они будут обязаны предоставлять материалы для сбора иностранной валюты во время подачи заявления на возврат налога. Для сравнения, для предприятий, не имеющих вышеперечисленных ситуаций высокого риска, не нужно подавать материалы на инкассо в иностранной валюте при подаче заявления на возврат налога. Скорее, им нужно только сохранить соответствующие материалы самостоятельно для целей ведения учета.

Уточнить управление различными ситуациями: Для экспортных предприятий, которые временно не могут собирать иностранную валюту и не могут выполнить условия условного сбора иностранной валюты, возврат налога на экспорт не осуществляется. Но после получения всей валютной коллекции он может продолжать подавать заявку на возврат экспортной пошлины в соответствии с положениями. Для экспортного предприятия, которое действительно не может собирать иностранную валюту и не может выполнить условия условного сбора иностранной валюты, оно не сможет получить возмещение налога, а будет подчиняться только политике освобождения от НДС.

Но после получения всей валютной коллекции он может продолжать подавать заявку на возврат экспортной пошлины в соответствии с положениями. Для экспортного предприятия, которое действительно не может собирать иностранную валюту и не может выполнить условия условного сбора иностранной валюты, оно не сможет получить возмещение налога, а будет подчиняться только политике освобождения от НДС.

Последние правила сбора иностранной валюты для экспортных товаров

На основании вышеупомянутых изменений действующие правила администрирования сбора иностранной валюты следующие:

- Для экспортных товаров, заявленных налогоплательщиками для возврата налога на экспорт, иностранная валюта должна быть собрана до истечения срока подачи заявления на возврат налога (30 апреля следующего года).

- Если налогоплательщик не получает платеж в иностранной валюте в установленный срок, но выполняет условия, перечисленные в «Перечне предполагаемых причин для сбора иностранной валюты и подтверждающих материалов», считается, что налогоплательщик уже получил платеж в иностранной валюте, если у него уже есть «Информационный лист о предполагаемом сборе иностранной валюты за экспортные товары» и подтверждающие материалы.

- Если конечная дата полного сбора иностранной валюты, предусмотренная в экспортном контракте, наступает после окончания срока подачи заявления на возврат налога, сбор иностранной валюты должен быть завершен до даты, указанной в контракте.

- Как правило, предприятия-экспортеры не обязаны представлять в налоговые органы материалы по сбору иностранной валюты. Скорее, им просто нужно сохранить материал для записи и возможной проверки в будущем. Однако налогоплательщик в рамках 4-й категории администрирования возврата налога на экспорт представляет материалы о взыскании иностранной валюты в налоговые органы одновременно с декларированием возврата налога на экспорт.

Как предприятия должны подготовиться к новой политике сбора платежей в иностранной валюте?

- Стараться поддерживать высокий уровень административного кредита на возмещение экспортных налогов и не стать предприятием категории 4

Как указывалось выше, налоговые органы вводят строгие меры контроля в отношении предприятий 4-й категории, например, требуют от них представления материалов по инкассо в иностранной валюте во время декларирования возмещения экспортной пошлины, что приведет к задержке заявления о возмещении экспортной пошлины, а также к возврату налога наличными.

Соответственно, экспортным предприятиям предлагается поддерживать высокий уровень кредита управления экспортом и избегать попадания в категорию 4 предприятия.

- Управление сроками оплаты по экспортным контрактам

Предприятиям-экспортерам необходимо тщательно проверять условия оплаты экспортных договоров купли-продажи. Если срок платежа выпадает после истечения срока возврата налога (30 апреля следующего года), предприятиям предлагается:

- во-первых, сохраните экспортный контракт и создайте «Информационный лист о предполагаемом сборе иностранной валюты за экспортные товары» для записи.

- , во-вторых, получить соответствующий платеж в иностранной валюте в/до срока платежа, предусмотренного в контракте. (В противном случае эти экспортные товары не могут пользоваться налоговым фондом, а подлежат только освобождению от налогов, что приведет к большим потерям.)

- Если предприятие не может получить платеж в иностранной валюте, постарайтесь выяснить, может ли оно выполнить условия условного сбора в иностранной валюте

Экспорт, в отношении которого налогоплательщик действительно не в состоянии получить сбор в иностранной валюте, подлежит политике освобождения от НДС, а не возмещению налога на экспорт, за исключением случаев, когда не соблюдаются положения о предполагаемых поступлениях в иностранной валюте.

Таким образом, если экспортное предприятие может подтвердить 10 сценариев предполагаемого сбора иностранной валюты, оно все равно может воспользоваться политикой возврата экспортного налога, сохранив соответствующие вспомогательные материалы.

Резюме

Для предприятий-экспортеров всегда важно поддерживать и соблюдать последние правила возмещения экспортной пошлины, соблюдать правила и правильно пользоваться преимуществами политики.

Если вашему бизнесу требуется помощь с возвратом налогов, льготной налоговой политикой или другими налоговыми вопросами, вы можете проконсультироваться с нашими местными экспертами, связавшись с нами по адресу [email protected].

О нас

Китай Брифинг написан и подготовлен компанией Dezan Shira & Associates. Практика помогает иностранным инвесторам в Китае и делает это с 1992 через офисы в Пекине, Тяньцзине, Даляне, Циндао, Шанхае, Ханчжоу, Нинбо, Сучжоу, Гуанчжоу, Дунгуане, Чжуншане, Шэньчжэне и Гонконге.

Тут нужно пояснить, что есть два вида инвойса. Один из них, это тот, который Вы сами на компьютере печатаете и распечатываете на листе А4. Такой инвойс предоставляется иностранному клиенту и банку, в котором Вы получаете платеж. А второй, именно о котором и идет речь в этой статье, это налоговый НДС инвойс (фапяо), который распечатывается на бланке строгого образца через специальную налоговую систему выписки счетов-фактур. Эти бланки компания получает в налоговой инспекции (в скором будущем это будут электронные фактуры, которые будут оформляться через электронную систему). Они бывают обычные и специальные (это отражено в названии счет-фактуры), и нас, при возврате НДС, интересуют именно специальные счет-фактуры. С недавних пор даже предприятия с малым оборотом получили возможность напрямую выписывать такие счет-фактуры.

Тут нужно пояснить, что есть два вида инвойса. Один из них, это тот, который Вы сами на компьютере печатаете и распечатываете на листе А4. Такой инвойс предоставляется иностранному клиенту и банку, в котором Вы получаете платеж. А второй, именно о котором и идет речь в этой статье, это налоговый НДС инвойс (фапяо), который распечатывается на бланке строгого образца через специальную налоговую систему выписки счетов-фактур. Эти бланки компания получает в налоговой инспекции (в скором будущем это будут электронные фактуры, которые будут оформляться через электронную систему). Они бывают обычные и специальные (это отражено в названии счет-фактуры), и нас, при возврате НДС, интересуют именно специальные счет-фактуры. С недавних пор даже предприятия с малым оборотом получили возможность напрямую выписывать такие счет-фактуры. Если документы в порядке, то это примерно 1 неделя.

Если документы в порядке, то это примерно 1 неделя.

Например, в коносаменте в графе «отправитель» и «получатель» наименования должны точно совпадать с наименованиями экспортера и покупателя.

Например, в коносаменте в графе «отправитель» и «получатель» наименования должны точно совпадать с наименованиями экспортера и покупателя.

В фактурах расписываются все детали доставки.

В фактурах расписываются все детали доставки. Больше чем было фактически получено, государство возвращать не будет.

Больше чем было фактически получено, государство возвращать не будет.

Тип счет-фактуры должен быть: специальная НДС счет-фактура. Эти нюансы должны быть оговорены на моменте заключения сделки с китайским поставщиком.

Тип счет-фактуры должен быть: специальная НДС счет-фактура. Эти нюансы должны быть оговорены на моменте заключения сделки с китайским поставщиком.

д., внутренняя транспортная накладная, по которой фрахт несет экспортное предприятие, счет-фактура на оплату услуг международного экспедиторского агентства, по которому расходы несет экспортное предприятие, и т. д.)

д., внутренняя транспортная накладная, по которой фрахт несет экспортное предприятие, счет-фактура на оплату услуг международного экспедиторского агентства, по которому расходы несет экспортное предприятие, и т. д.)

Если не установлено иное, учетные документы должны храниться и содержаться в надлежащем порядке в течение 5 лет и не подлежат уничтожению без согласования

Если не установлено иное, учетные документы должны храниться и содержаться в надлежащем порядке в течение 5 лет и не подлежат уничтожению без согласования