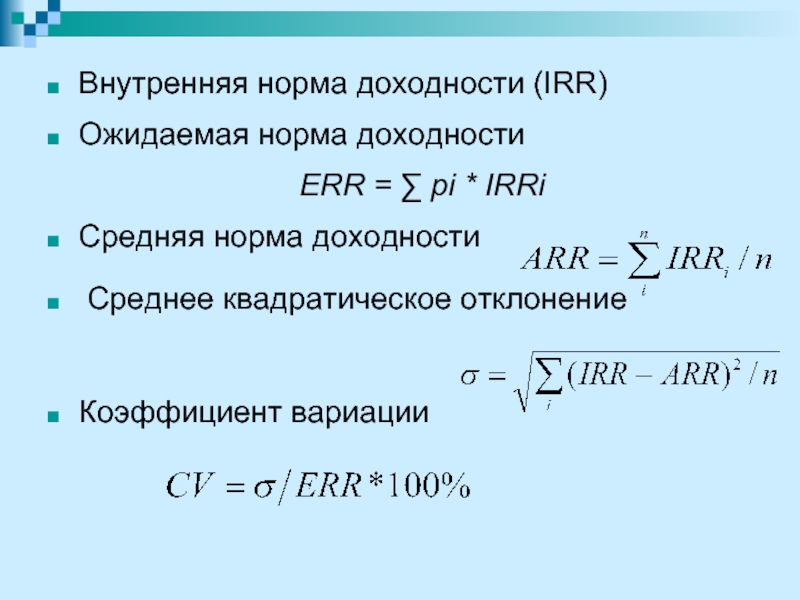

Внутренняя норма доходности (IRR)

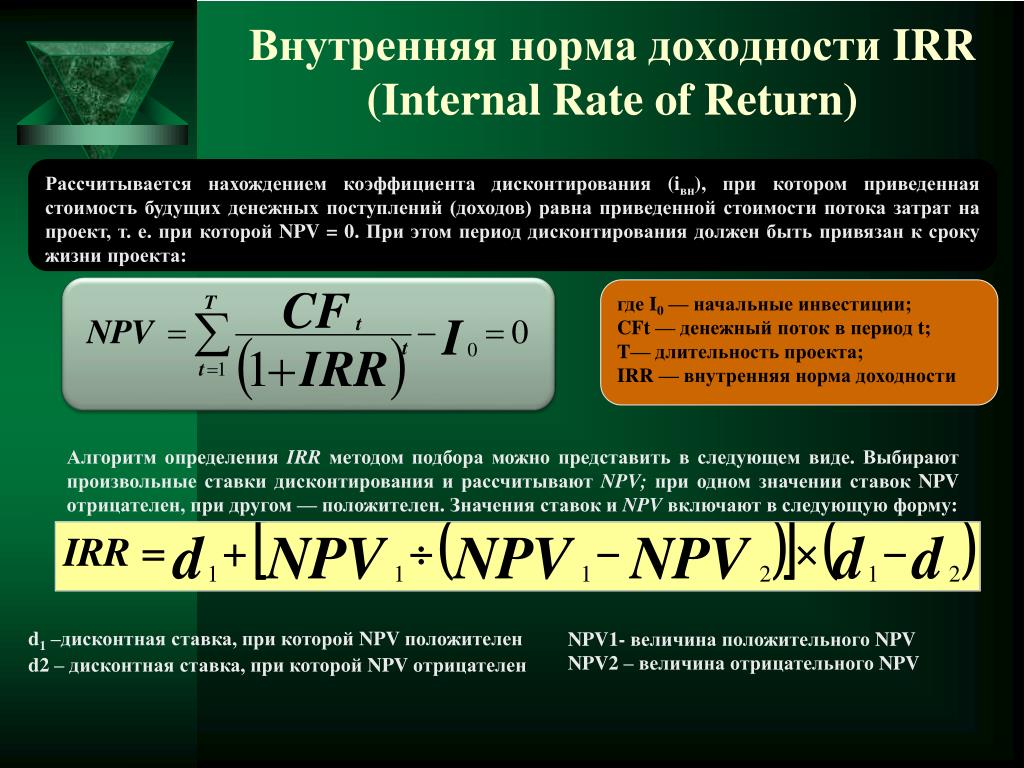

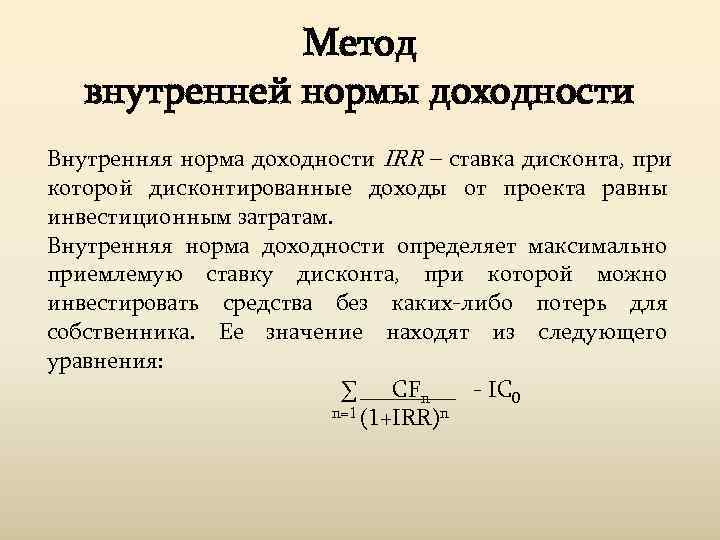

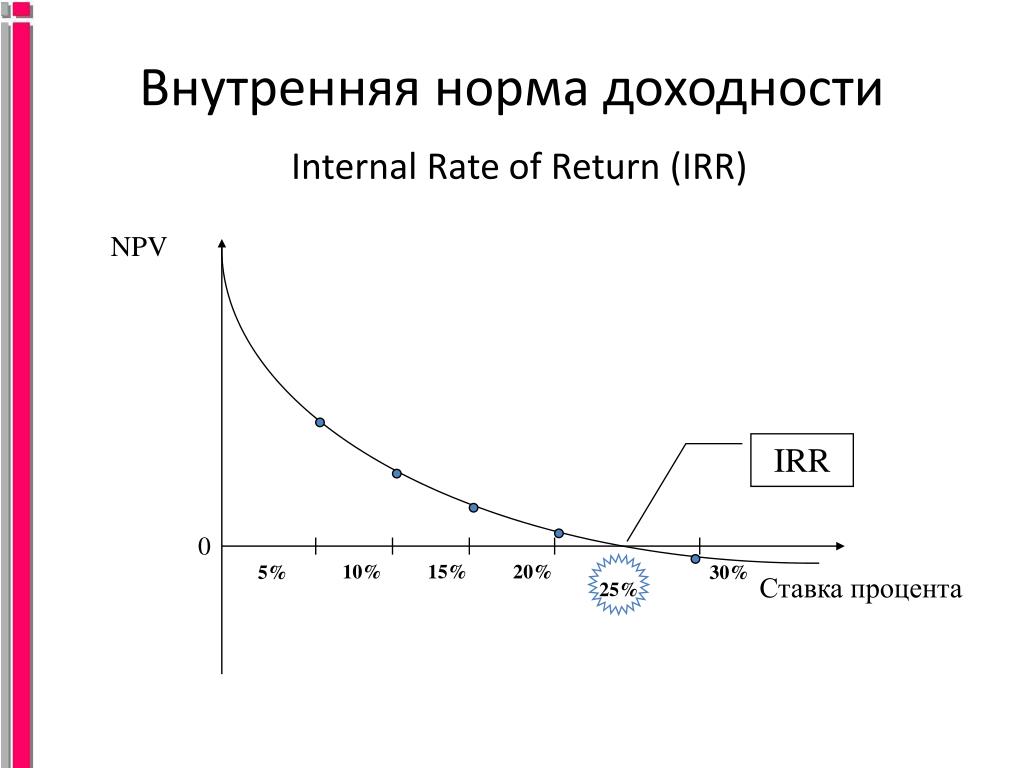

IRR является внутренней мерой доходности и позволяет определить, насколько выгодным является инвестиционный проект. Он измеряет доходность инвестиций, учитывая потоки денежных средств, поступающие от проекта на протяжении его жизненного цикла. Чем выше значение IRR, тем более привлекательным считается проект.Оценка IRR основана на принципе временной стоимости денег. Она учитывает стоимость капитала и дисконтирует денежные потоки, чтобы узнать, какую процентную ставку следует применить, чтобы достичь нулевой чистой стоимости инвестиций. Если IRR превышает стоимость капитала, проект считается привлекательным, поскольку он превышает ожидаемую доходность.

IRR также может быть использован для сравнения различных инвестиционных возможностей. При принятии решения о выборе между несколькими проектами, инвестор может сравнивать их значения IRR. Выбирается проект с более высокой IRR, так как он предполагает более высокую ожидаемую доходность.

Однако следует отметить, что IRR имеет некоторые ограничения. Один из них заключается в том, что IRR может давать неоднозначные результаты, особенно при наличии нескольких периодов с положительными и отрицательными денежными потоками. Кроме того, IRR не учитывает абсолютный размер инвестиций и не учитывает альтернативные ставки доходности.

В заключение, внутренняя норма доходности (IRR) является важным показателем, используемым для оценки инвестиционной привлекательности проектов. Он позволяет определить, насколько выгодным является проект, и сравнить различные инвестиционные возможности. Однако при использовании IRR необходимо учитывать его ограничения и применять аналитический подход, учитывающий и другие факторы, такие как размер инвестиций, риски проекта и альтернативные ставки доходности. Анализ IRR должен быть частью комплексного финансового анализа, который поможет принять обоснованное решение относительно инвестиций.

IRR может быть полезным инструментом для предпринимателей, инвесторов и финансовых аналитиков, которые ищут эффективные способы распределения капитала и оценивают доходность проектов. Он позволяет определить, достаточно ли высока доходность проекта для компенсации затрат и рисков, связанных с ним. Использование IRR в сочетании с другими финансовыми показателями, такими как NPV (чистая приведенная стоимость) или ROI (рентабельность инвестиций), может дать более полную картину о финансовой привлекательности проекта.

Он позволяет определить, достаточно ли высока доходность проекта для компенсации затрат и рисков, связанных с ним. Использование IRR в сочетании с другими финансовыми показателями, такими как NPV (чистая приведенная стоимость) или ROI (рентабельность инвестиций), может дать более полную картину о финансовой привлекательности проекта.

Важно отметить, что интерпретация IRR должна учитывать контекст и особенности каждого проекта. Он может быть особенно полезен при оценке долгосрочных инвестиций, таких как капитальные проекты, приобретение компаний или разработка новых продуктов. IRR помогает выявить проекты, которые могут принести высокую доходность и способствовать росту компании.

В заключение, внутренняя норма доходности (IRR) является важным финансовым показателем, используемым для оценки доходности инвестиционных проектов. Он позволяет оценить, насколько проект привлекателен с финансовой точки зрения и какую доходность он может принести. Однако при использовании IRR необходимо учитывать его ограничения и применять аналитический подход, учитывающий и другие факторы, чтобы принять обоснованное решение.

Кроме того, IRR может быть использован для оценки эффективности капитальных проектов. При принятии решения о вложении капитала в различные проекты, компании могут сравнивать значения IRR и выбирать проекты с наибольшей доходностью. Это помогает оптимизировать использование ресурсов и максимизировать возврат на инвестиции.

Внутренняя норма доходности также имеет свои ограничения. Один из них заключается в том, что IRR может давать неоднозначные результаты при наличии нескольких изменений знака в денежных потоках. В таких случаях могут возникать несколько значений IRR, и интерпретация может быть затруднена. Кроме того, IRR не учитывает абсолютный размер инвестиций, что ограничивает его способность сравнивать проекты с разными объемами инвестиций.

Все же, внутренняя норма доходности является важным инструментом для оценки доходности инвестиций. Ее использование помогает принимать обоснованные решения о распределении капитала и выборе проектов с наиболее выгодными перспективами. Однако, чтобы получить полную картину, необходимо проводить комплексный анализ, учитывающий и другие показатели, такие как NPV и ROI.

Однако, чтобы получить полную картину, необходимо проводить комплексный анализ, учитывающий и другие показатели, такие как NPV и ROI.

В заключение, внутренняя норма доходности (IRR) является важным финансовым показателем, используемым для оценки доходности инвестиций. Она помогает определить, насколько проект или инвестиция привлекательны с финансовой точки зрения. IRR позволяет сравнивать проекты, принимать решения о распределении капитала и оптимизировать использование ресурсов. Однако, для принятия обоснованного решения, необходимо учитывать и другие факторы и проводить комплексный анализ.

Применение и сравнение методов чистой приведенной стоимости и внутренней нормы доходности при принятии решения об инвестировании в компанию

Введение. Чистая приведенная стоимость (ЧПС) – это финансовый показатель, который демонстрирует ожидаемый будущий доход проекта за вычетом его первоначальной стоимости. Проще говоря, ЧПС позволяет сравнить текущие деньги с будущими деньгами, которые из-за инфляции утратят свою первоначальную стоимость.

Когда инвестор решает инвестировать в проект, у него есть множество инвестиционных критериев для выбора, таких как чистая приведенная стоимость, внутренняя норма доходности (ВНД) или срок окупаемости. Х. Эстрада подчеркивает важность расчетов ЧПС и ВНД, и указывает, что ни один инструментарий, используемый в инвестиционном проектировании, не был бы полным без них. М. Хайдасиньски переформулирует критерий срока окупаемости и находит метод решения проблемы, заключающейся в том, что традиционный подход к сравнению взаимоисключающих проектов с помощью критерия срока окупаемости оказался неадекватным. М. Осборн даже пытается использовать новый способ выяснить, является ли ЧПС или ВНД лучшими инвестиционными критериями. Что касается применения этих критериев, то Д. Омотайо Браун пришел к выводу о целесообразности применения ЧПС и ВНД при анализе социальных затрат на туристические проекты в развивающихся странах. Таким образом, мы можем обнаружить, что эти три инвестиционных критерия имеют разные преимущества и недостатки, и должны использоваться в разных ситуациях.

Результаты и их обсуждение. Чистая приведенная стоимость как метод оценки инвестиций восходит, по крайней мере, к 19 веку. К. Маркс называл ЧПС виртуальным капиталом, а вычисления – «капитализацией». В своих исследованиях он определил, что «формирование фиктивного капитала называется капитализацией. Каждый периодически повторяющийся доход капитализируется путем расчета его по средней процентной ставке как доход, который был бы реализован капиталом при данной процентной ставке» [1, с. 476]. Это было самое раннее упоминание о чистой приведенной стоимости.

В господствующей неоклассической экономике ЧПС была формализована и популяризирована И. Фишером в книге «Ставка процента» в 1907 году и была вошла в учебники по финансам начиная с 50-х годов прошлого века.

Хорошо известная и часто цитируемая сентенция о том, что из-за временной стоимости денег доллар сегодня стоит больше, чем доллар завтра, обрела статус аксиомы. Поэтому для принятия решения о целесообразности инвестирования достаточно рассчитать приведенную стоимость будущего денежного потока на основе нормы затрат – ставки дисконтирования [3]. Например, если ставка дисконтирования D1 = 10%, то 100 долларов сегодня равны 110 долларам через год, 100 × (1 + D1) = FV. Следовательно, 110 долларов в будущем через один год имеют текущую стоимость 100 долларов, 110/(1+D1) = PV. Исходя из этого, можем использовать Pn как приведенную стоимость денежного потока, Dn как ставку дисконтирования и Cn как денежный поток за n лет. И формула для приведенной стоимости равна:

Например, если ставка дисконтирования D1 = 10%, то 100 долларов сегодня равны 110 долларам через год, 100 × (1 + D1) = FV. Следовательно, 110 долларов в будущем через один год имеют текущую стоимость 100 долларов, 110/(1+D1) = PV. Исходя из этого, можем использовать Pn как приведенную стоимость денежного потока, Dn как ставку дисконтирования и Cn как денежный поток за n лет. И формула для приведенной стоимости равна:

Pn = Cn / (1 + D) n. (1)

Можно прогнозировать, что инвестиционный проект имеет много разных денежных потоков каждый год, поэтому нужно получить чистую приведенную стоимость для проекта, чтобы оценить этот проект.

(2)

Если результат ЧПС положительный это показывает, что в проект стоит инвестировать, если отрицательный, инвестирование нецелесообразно.

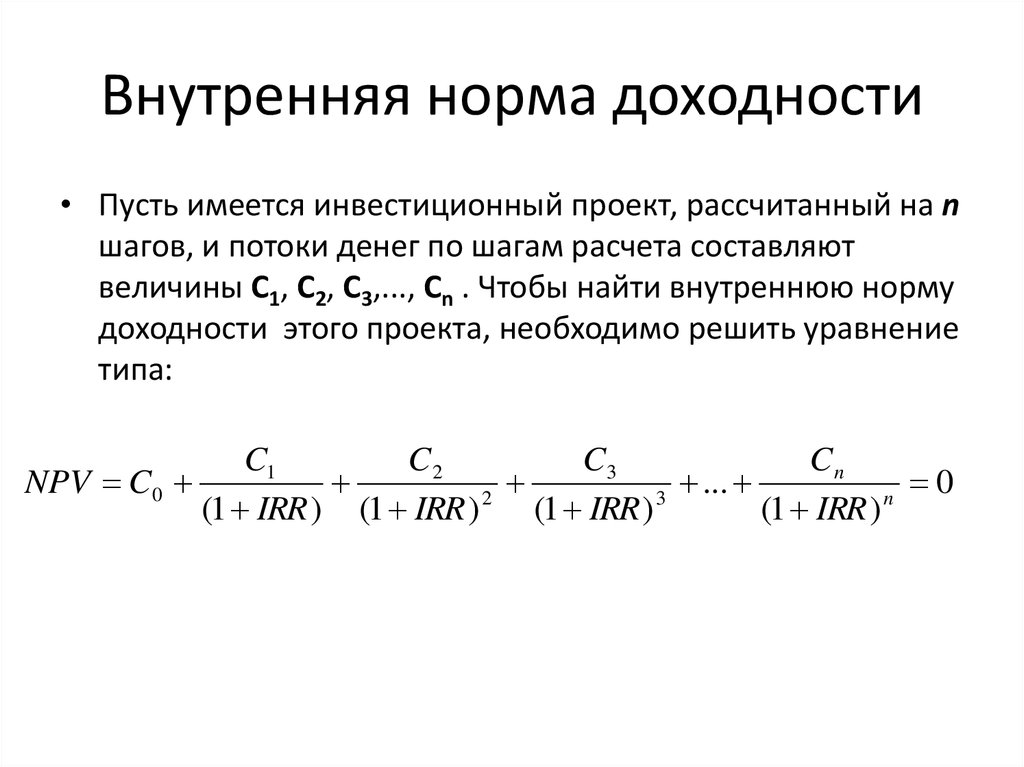

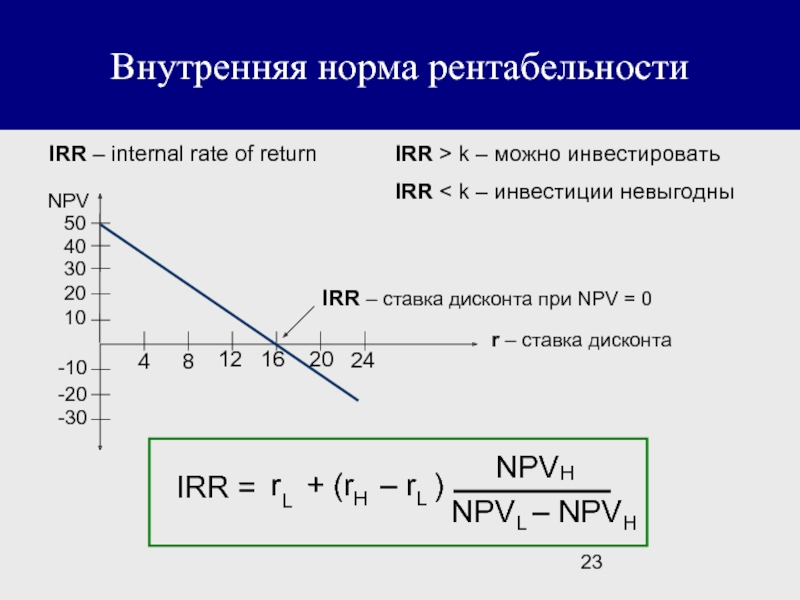

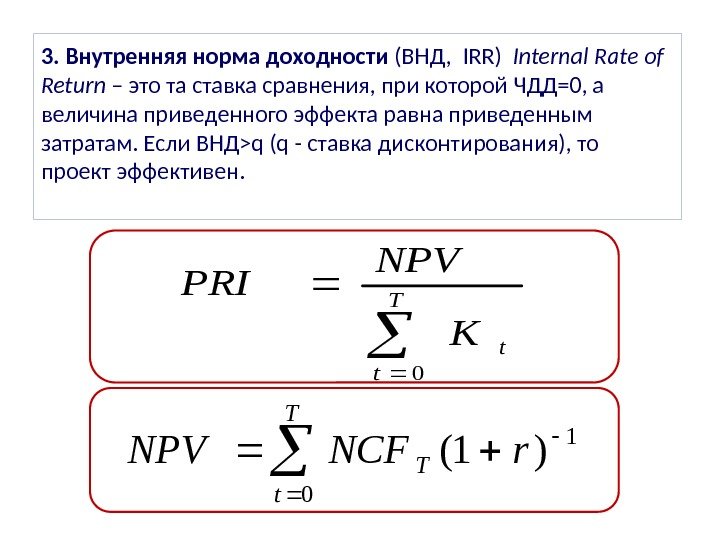

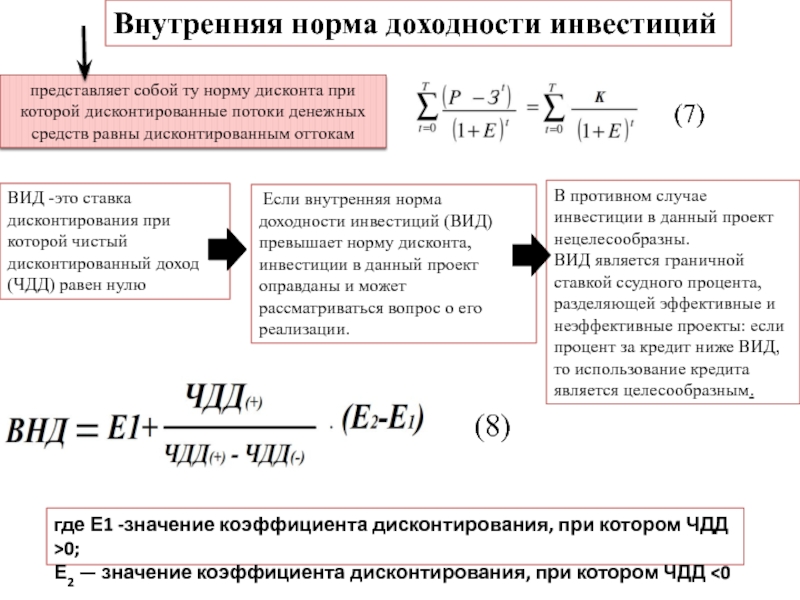

При рассмотрении ВНД, именно ставка дисконтирования может сделать ЧПС для проекта равным 0. Потому, что для стоящего инвестиционного проекта норма прибыли должна быть выше, чем альтернативные издержки капитала. ВНД – это максимальная альтернативная стоимость капитала, которая может быть принята инвестором. Если ставка дисконтирования выше, чем ВНД, ЧПС будет отрицательным. Это означает, что в проект не стоит инвестировать [2]. Например, ВНД составляет 28%, ставка дисконтирования 30%, что выше, чем ВНД, тогда ЧПС будет отрицательным.

ВНД – это максимальная альтернативная стоимость капитала, которая может быть принята инвестором. Если ставка дисконтирования выше, чем ВНД, ЧПС будет отрицательным. Это означает, что в проект не стоит инвестировать [2]. Например, ВНД составляет 28%, ставка дисконтирования 30%, что выше, чем ВНД, тогда ЧПС будет отрицательным.

, (3)

Правило окупаемости служит для определения, сколько времени необходимо для того, чтобы доходы, генерируемые инвестициями, покрыли затраты на инвестиции. Однако, когда фирма решает использовать это правило, она должна выбрать подходящую дату отсечения, поскольку правило будет игнорировать денежный поток после этой даты.

Также окупаемость можно достичь путем дисконтирования будущего денежного потока. Метод дисконтирования денежного потока сравнивает цену будущих денежных потоков проекта с их сегодняшней стоимостью. Для того чтобы вычислить дисконтированный денежный поток, нужно знать текущую стоимость инвестиций, т.е. PV, которое рассчитывается следующим образом:

PV=FV / (1+r)2, (4)

где FV – ожидаемая к поступлению сумма;

r – ставка.

Хотя ЧПС имеет широкий спектр применений, нам все же необходимо обратить внимание на случаи, в которых ЧПС подходит для принятия более эффективных инвестиционных решений:

1. Направление денежного потока меняется дважды или более.

2. Первоначальные инвестиции во взаимоисключающие проекты отличаются.

3. Временные ряды денежных потоков взаимоисключающих проектов различны.

Когда ЧПС больше 0, можно судить о прибыли проекта. Когда ВНД больше или равна капитальным затратам, или целевой норме возврата инвестиций в проект, можно оценить прибыль проекта. Сравнивая два проекта, выбирается проект с более высокой внутренней нормой доходности. Рассмотрим это на примере. Предположим, что «JKL Media Company» хочет купить небольшую издательскую компанию. JKL определяет, что будущие денежные потоки, генерируемые издателем, при дисконтировании по 12% годовой ставке дают приведенную стоимость в размере 23,5 миллионов долларов. Если владелец издательской компании готов продать за 20 миллионов долларов, то ЧПС проекта составит 3,5 миллиона долларов (23,5 – 20 = 3,5). ЧПС в размере 3,5 миллионов долларов представляет собой внутреннюю стоимость, которая будет добавлена к JKL Media, если она осуществит это приобретение [3].

ЧПС в размере 3,5 миллионов долларов представляет собой внутреннюю стоимость, которая будет добавлена к JKL Media, если она осуществит это приобретение [3].

4. Метод чистой приведенной стоимости применяется для сравнительного принятия решений по нескольким взаимоисключающим схемам с одинаковым сроком реализации проекта и одинаковыми первоначальными инвестициями (одинаковыми денежными затратами).

5. Внутренняя норма прибыли и индекс приведенной стоимости являются относительными числами (т.е. относительными коэффициентами). При оценке программ следует отметить, что абсолютное число программ с высокой долей участия не обязательно велико, и наоборот, если два показателя независимы друг от друга, следует использовать внутреннюю норму доходности и соответствующим показателям следует уделять приоритетное внимание проектам с высокой внутренней нормой доходности. Она является ставкой дисконтирования и может отражать отдачу от инвестиций, которую может достичь сама схема. Индексы ЧПС зависят от ставки дисконтирования и не могут отражать доходность, которую может достичь сам проект. Поэтому, когда пытаемся выяснить возврат, не нужно использовать ЧПС вместо использования внутренней нормы прибыли.

Поэтому, когда пытаемся выяснить возврат, не нужно использовать ЧПС вместо использования внутренней нормы прибыли.

Метод чистой приведенной стоимости описывает общую прибыль и убытки инвестиционного проекта, но не объясняет выгоду от инвестиций, фактическую отдачу от капитала самого инвестиционного проекта. Поэтому не должны использовать данный метод, если нам нужна отдача от капитала.

Как ВНД, так и ЧПС могут быть использованы для определения того, насколько желательным будет проект и добавит ли он ценность для компании. В то время как один использует процентное соотношение, другой выражается в денежных единицах. Некоторые предпочитают использовать ВНД в качестве показателя составления бюджета капитала, это сопряжено с проблемами, поскольку не учитывает изменяющиеся факторы, такие как различные ставки дисконтирования. В этих случаях использование чистой приведенной стоимости было бы более предпочтительными [3].

В отличие от ЧПС, ВНД – это коэффициент, который нельзя использовать отдельно. Для того чтобы использовать метод ВНД для инвестиционного анализа, необходимо включить стоимость капитала компании и рассчитать стоимость капитала. Если рассчитанная ВНД превышает капитальные затраты компании, это показывает, что инвестиционный проект осуществим.

Для того чтобы использовать метод ВНД для инвестиционного анализа, необходимо включить стоимость капитала компании и рассчитать стоимость капитала. Если рассчитанная ВНД превышает капитальные затраты компании, это показывает, что инвестиционный проект осуществим.

ЧПС отражает денежную стоимость чистого дохода проекта, рассчитанную в соответствии с денежным потоком. Это абсолютная сумма, которая имеет большие ограничения при сравнении проектов с разными суммами инвестиций.

Метод денежного потока заключается в вычитании притока денежных средств из денежных средств оттоков, чтобы увидеть, сколько денег вы можете заработать. Это абсолютное число, а не соотношение. Пока чистая приведенная стоимость больше нуля проект осуществим и должен быть инвестирован [4].

ЧПС – это один из основных финансовых инструментов, который помогает инвесторам определить, следует ли им инвестировать в проект. Как это работает? В связи с тем, что деньги в будущем не стоят так, как деньги в настоящем, он использует такие факторы, как ставки дисконтирования и денежные потоки, для расчета денег, которые вы получите в будущем. ЧПС дает инвесторам некоторое общее представление о том, сколько денег они могут получить в общей сложности.

ЧПС дает инвесторам некоторое общее представление о том, сколько денег они могут получить в общей сложности.

ЧПС имеет некоторые недостатки.

Неопределенная особенность. Есть два фактора, которые играют важную роль в расчете ЧПС, а именно денежные потоки и ставка дисконтирования. Эти два фактора обычно фиксируются в наборах задач, однако в реальной ситуации они, скорее всего, будут предсказаны, и никто не может гарантировать, что они останутся прежними в будущем. В результате потребуется больше вычислений, чтобы выяснить, какие проекты подходят для инвесторов. Кроме того, результат является лишь приблизительно точным, это не 100% правильно, поскольку в нем не учтены некоторые скрытые издержки, включая альтернативные и организационные. Чтобы получить более объективную оценку, необходимо определить какой год имеет самую высокую ЧПС, для чего могут потребоваться дополнительные данные и расчеты. Однако, в реальных условиях рисков встречается больше, нежели было идентифицировано. Так, например, темпы роста расходов на техническое обслуживание могут быть значительно выше, чем в прошлом году, машина или агрегат могут внезапно выйти из строя без возможности восстановления и так далее. Это все то, что невозможно предусмотреть в расчетах ЧПС.

Так, например, темпы роста расходов на техническое обслуживание могут быть значительно выше, чем в прошлом году, машина или агрегат могут внезапно выйти из строя без возможности восстановления и так далее. Это все то, что невозможно предусмотреть в расчетах ЧПС.

Второе ограничение ЧПС заключается в том, что она может «заманить» в ловушку. Подробно остановимся на этой проблеме, первое, что нужно сделать, это снова дать определение ЧПС: «Чистая приведенная стоимость – это приведенная стоимость денежных потоков, при требуемой норме доходности проекта, по сравнению с первоначальными инвестициями», – говорит А. Кнайт. С практической точки зрения, это метод расчета рентабельности инвестиций для проекта или расходов. «Посмотрев на все деньги, которые можно получить от инвестиций, и переведя эти доходы в сегодняшние доллары, можно решить, является ли проект стоящим» – утверждает Эми Галло. Основная цель ЧПС – показать величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта [5].

Например, у нашей компании есть много предложений по инвестиционным проектам, но мы можем выбрать только один для инвестирования. Что нам нужно делать? Используем ЧПС в качестве стандарта для сравнения друг с другом и выберем самый высокий. Однако только использование ЧПС не может обеспечить наилучший интерес, потому что при этом не учитывается время ожидания прибыли. ЧПС бесполезен для сравнения проектов разного размера, поскольку самые крупные проекты обычно приносят самую высокую доходность.

Внутренняя норма доходности – еще один полезный инструмент для расчета выгоды, которую можно получить от проекта, но между этими двумя инструментами есть много различий.

ЧПС использует приток денежных средств, который преобразуется в приведенную стоимость за разные периоды времени, за вычетом оттока денежных средств.

Преимущество использования ВНД вместо ЧПС заключается в том, что для получения результата не требуется ставка дисконтирования. Он просто использует приток и отток денежных средств для расчета.

Аналогичным образом, еще одним преимуществом ВНД является то, что он учитывает временную стоимость денег из будущего и учитывает весь денежный поток, который инвестируется в проект. В заключение следует отметить, что существует большое сходство в преимуществах между ЧПС и ВНД – все это стандарты для оценки проекта [6].

Однако ничто не идеально, при использовании ВНД существуют некоторые ограничения. Первый из них заключается в том, что ВНД обычно игнорирует размер проектов при проведении оценки. Таким образом, ВНД больше не будет пригоден для использования при сравнении проектов разного размера, особенно для корпоративной компании.

Когда есть два разных размера проектов, которые позволяют инвестору выбирать, результат ВНД, скорее всего, подскажет вам выбрать краткосрочный проект, даже если более длительный проект более прибыльный и приносит вам больший приток денежных средств.

Второе ограничение для ВНД заключается в том, что при расчете существует определенное ограничение, то есть сначала должен быть отток денежных средств, затем весь оставшийся денежный поток должен быть положительным, в противном случае результат для ВНД будет отрицательным. Если быть точным, “когда есть проект, который определяется сочетанием положительных и отрицательных денежных потоков, результат ВНД будет неоднозначным.

Если быть точным, “когда есть проект, который определяется сочетанием положительных и отрицательных денежных потоков, результат ВНД будет неоднозначным.

Таким образом, рассмотрев основные инвестиционные стандарты, необходимо использовать данные методы в совокупности для получения точной информации. Анализируя их специфику, можно четко осознать важную роль на современном рынке.

Прибыльность проекта · ActiveCollab

Мощное программное обеспечение, такое как ActiveCollab, позволяет вам регистрировать оплачиваемые часы, добавлять расходы по проекту и выставлять счета за свою работу. По мере выполнения ваших задач система будет рассчитывать прибыльность вашего проекта и предупреждать вас, когда вы находитесь в минусе.

Управлять проектами и соблюдать сроки, обеспечивая при этом удовлетворение команды и всех заинтересованных сторон, достаточно сложно. Когда вы добавляете к этой смеси финансы, жонглирование становится сложным, и что-то может упасть. Наличие помощников часто невозможно, поэтому менеджеры прибегают к инструментам, которые помогают им выполнять проекты вовремя, в рамках бюджета и в соответствии с высокими стандартами качества.

Наличие помощников часто невозможно, поэтому менеджеры прибегают к инструментам, которые помогают им выполнять проекты вовремя, в рамках бюджета и в соответствии с высокими стандартами качества.

Представьте, что у вас есть учет рабочего времени, регистрация расходов, совместная работа с клиентами, обзор рабочей нагрузки и бухгалтерское программное обеспечение — все в одном?

Что такое рентабельность проекта?

Прибыль – это положительная разница между финансовыми доходами и затратами. Рентабельность – это способность создавать прибыль. Следовательно, рентабельность проекта — это способность проекта приносить больше доходов, чем убытков. Благодаря продвинутому программному обеспечению и опыту менеджера можно заранее просчитать, благоприятно отразится проект на компании или нет.

Что такое анализ прибыльности?

Чтобы вести успешный бизнес, вам нужно знать, где генерируется ваша прибыль. Выходные данные можно группировать по продукту, клиенту, местоположению, каналу или транзакции. Первым шагом является распределение затрат с помощью процесса, известного как стоимостью . Как только вы узнаете стоимость единицы продукции, вы можете вычесть ее из ее дохода , и вы получите прибыль маржу продукта, клиента, местоположения, канала или транзакции. Сама по себе эта информация не говорит ничего, кроме того, получаете ли вы прибыль с положительной стороны или производство продукта обходится вам дороже, чем то, что вы получаете. Тем не менее, менеджеры могут использовать этот анализ для сравнения продуктов, местоположений и клиентов и принять решение о закрытии наименее прибыльных. Сокращение портфеля таким образом необходимо во время кризиса и рецессии, но это должно быть постоянной деятельностью.

Пример учета результатов

Когда у вас есть постоянные сотрудники, им нужно платить каждый месяц, независимо от того, удалось ли вам успешно выставить счет своим клиентам или нет.

Что касается доходов, то они складываются из всех учтенных оплачиваемых часов, умноженных на почасовую ставку. На этот раз это почасовая ставка, которую вы взимаете со своих клиентов за каждый тип работы, и каждый тип работы имеет свою почасовую ставку.

Добавьте к этой сумме все подлежащие оплате расходы, и вы получите общую сумму своего дохода. Конечно, вам не нужно ничего добавлять или убавлять, так как ActiveCollab сделает все за вас!

Наконец, разницу между затратами и доходами мы называем прибылью! Краткая сводка всего этого будет видна в информации о проекте.

Чтобы проиллюстрировать это простым способом, вот наша волшебная формула:

[Отслеживаемые оплачиваемые часы * (Тип работы) Почасовая ставка + Оплачиваемые расходы]

— [Все записи времени * Внутренняя почасовая ставка + Неоплачиваемые расходы]

= Прибыль

Анализ прибыльности клиентов

Тот же процесс можно применить к клиентам. Размер клиента не обязательно означает, что они прибыльны. Установив доход от каждого из них и вычтя их стоимость, вы сможете ранжировать их по прибыли, которую они приносят компании.

Размер клиента не обязательно означает, что они прибыльны. Установив доход от каждого из них и вычтя их стоимость, вы сможете ранжировать их по прибыли, которую они приносят компании.

Менеджеры часто ошибаются в расчетах, оценивая клиентов исключительно на основе дохода, который они приносят, не принимая во внимание расходы, которые они генерируют. Такой образ мышления может привести компанию к финансовому краху. Включение затрат в анализ означает реалистичную оценку клиентов и эффективное сокращение клиентской базы.

Как измерить прибыльность

Вам не нужна степень магистра экономики, чтобы выполнить анализ рентабельности. Однако есть некоторые формулы и соотношения, которые вы будете применять. Основным компонентом, который вам нужно будет предоставить, являются данные. Не упустите возможность заранее проанализировать потенциальные проекты, продукты, тарифы, рынки или клиентов. Полезно установить целевую норму прибыли, затем сравнить с ней проанализированное предстоящее деловое предприятие и решить, стоит ли попробовать или нет.

Каковы 3 основных показателя прибыльности проекта?

Существует множество финансовых коэффициентов и коэффициентов прибыльности, и мы составили памятку, которая поможет вам понять, как они рассчитываются. Здесь мы будем более конкретными и рассмотрим некоторые показатели, которые помогут вам оценить прибыльность проекта.

1. Чистая текущая стоимость

Чистая приведенная стоимость основана на том факте, что со временем деньги теряют ценность. Итак, чтобы узнать, сколько сегодня стоит будущий денежный поток, и выровнять стоимость всех доходов, компании используют следующую формулу: 9Количество периодов

Чем дольше длится проект и поступают его доходы, тем меньше ценность денег. После завершения анализа у вас должно появиться более реалистичное представление о ценности проекта.

2. Внутренняя норма доходности

IRR основывается на том же принципе и формуле, за исключением того, что она снижает NPV проекта до нуля. Это означает, что IRR — это годовой темп роста, ожидаемый от инвестиций. Он используется для определения того, какие инвестиции являются лучшими: чем выше IRR, тем больше стоит проект.

Это означает, что IRR — это годовой темп роста, ожидаемый от инвестиций. Он используется для определения того, какие инвестиции являются лучшими: чем выше IRR, тем больше стоит проект.

3. Срок окупаемости

Само название говорит о том, что представляет собой эта мера — время, которое требуется проекту, чтобы окупить вложенные средства. Формула довольно проста: вы делите первоначальные инвестиции на средние денежные потоки. Вообще говоря, чем короче этот период, тем привлекательнее проект. Однако этот показатель бесполезен в некоторых капитальных вложениях, например в строительстве.

Она не включает временную стоимость денег, как в двух предыдущих формулах, поэтому хорошо комбинировать период окупаемости с NPV и IRR.

Как повысить прибыльность?

Основными составляющими прибыли являются доходы и расходы. Наиболее очевидные способы увеличить прибыль и повысить рентабельность проекта — увеличить доходы и снизить расходы.

Есть несколько способов сделать это, некоторые из них приемлемы только в краткосрочной перспективе. Вы можете увеличить свои ставки , но имейте в виду, что это может сделать ваши услуги более дорогими и, следовательно, менее желательными, чем у конкурентов. Постарайтесь свести скидки к минимуму или полностью исключить их, чтобы обезопасить свой доход.

Другой вариант — взять еще проектов. Это означает развитие вашего бизнеса, и это нужно делать осторожно. Рост также приводит к увеличению затрат, поскольку вам потребуется больше персонала и ресурсов для работы над этими проектами.

Другая сторона медали снижает ваши затраты. Вам придется повсюду искать возможности сократить расходы, например, снизить арендную плату, закрыв офис или даже уволив некоторых сотрудников.

Реальные отзывы наших клиентов

Улучшите свою работу с помощью ActiveCollab Project Management и дополнительных функций.

Большая часть моей работы в качестве продюсера для наших клиентов, а также в качестве владельца бизнеса заключается в управлении бюджетами, поэтому для меня очень полезно иметь возможность отслеживать время, затрачиваемое на проекты.

Сара Гриффин

Управляющий директор и продюсер

Flyte Creative Media

Наш процесс выставления счетов стал значительно проще, потому что мы можем использовать ActiveCollab для создания счетов на основе отслеживаемых записей времени или фиксированных бюджетов.

Михаэль Фридрих

Управляющий директор и продюсер

brandpfeil

Многие разные команды открыли для себя положительные стороны ActiveCollab. Обо всем этом читайте в историях клиентов

Как отслеживать прибыльность в ActiveCollab

Краткое руководство о том, как максимально эффективно использовать инструмент, призванный помочь вам с заданиями команд.

Создать проект

Мы знаем, что это звучит как заезженная пластинка, но на самом деле вы можете создавать сколько угодно проектов в ActiveCollab, независимо от того, какой план вы выберете! Перейдите в «Проекты» > «Новый проект» и вставьте все необходимые данные (которые вы сможете изменить позже).

При создании нового проекта обязательно нажмите кнопку «Показать дополнительные параметры». Вы найдете варианты, позволяющие включить отслеживание бюджета, времени и расходов, а также выбрать тип бюджета. Попробуйте ActiveCollab для 14 дней бесплатно и создай свой первый проект!

Выберите тип бюджета

В зависимости от того, что вы согласовали с клиентом, выберите между «Фиксированный бюджет» и «Время и расходы». Неоплачиваемые проекты обычно используются для внутренних целей.

Фиксированный бюджет

Фиксированная сумма – это сумма, которую вы устанавливаете со своим клиентом для всего проекта. Сумма, введенная при создании проекта, — это та сумма, которую вы выставите позже, и она будет считаться доходом.

Все расходы и оплачиваемое отслеживаемое время будут считаться стоимостью проекта. По мере того, как задачи развиваются, и ваша команда тратит много часов на работу, затраты будут расти, и вы должны следить за ними.

По мере того, как задачи развиваются, и ваша команда тратит много часов на работу, затраты будут расти, и вы должны следить за ними.

Если вы настроите уведомления о бюджете, вам не придется каждую неделю проверять, сколько вы потратили и сколько осталось. Когда вы введете фиксированную сумму, рядом с валютой появится колокольчик. Щелкните ее, чтобы добавить столько уведомлений о бюджете, сколько вам нужно.

Клиент+

Выбор этого параметра означает установку целевого бюджета, но использование его только в качестве справки. Отслеживаемые оплачиваемые часы и дополнительные расходы — это те, за которые клиенту будет выставлен счет.

Было бы полезно установить статус записей о времени и расходах как подлежащий оплате по умолчанию и убедиться, что никто не забудет поставить галочку в поле «Задача подлежит оплате». Таким образом, вы убедитесь, что все ваши временные рекорды заряжены.

Отправить счет

Перейдите в раздел «Счет-фактура» > «Новый счет-фактура», введите название компании-клиента и выберите элементы, по которым вы хотите выставить счет. Выберите один из трех вариантов:

- Счет в свободной форме,

- Счет-фактура на основе отслеженного времени и расходов в проектах,

- Выставление счетов по проектам с фиксированным бюджетом,

в зависимости от типа проекта, за который вы хотите выставить счет. Если вы выберете второй вариант, вы сможете выбирать между всеми записями, для которых не выставлены счета, и теми, которые относятся к определенному периоду времени.

Над чем мне нужно работать?

Мы уже упоминали, что вы можете настроить оповещения о бюджете при создании проекта, но вы также можете сделать оповещения по умолчанию для всех проектов. Перейдите в «Настройки системы» > «Время и расходы» > «Оповещения о бюджете по умолчанию» и добавьте столько, сколько хотите. Не забудьте сохранить изменения, когда закончите!

Перейдите в «Настройки системы» > «Время и расходы» > «Оповещения о бюджете по умолчанию» и добавьте столько, сколько хотите. Не забудьте сохранить изменения, когда закончите!

Это как иметь личного помощника

Вы можете в любой момент проверить статус своего проекта, нажав кнопку «Информация о проекте». Там вы найдете информацию о целевом бюджете и всегда будете в курсе, сколько места у вас осталось и не нарушаете ли вы бюджет.

Также вы сможете просматривать доход, стоимость и прибыль проекта. Доход — это сумма всех подлежащих оплате расходов и записей времени, умноженная на почасовую ставку, которую вы установили для каждого типа работы для этого конкретного проекта. Стоимость — это сумма записей времени, умноженная на внутреннюю почасовую ставку, которую вы можете установить для каждого сотрудника. Настройте или измените внутренний тариф, выбрав Люди > Выберите человека > Изменить тарифы и емкость. Прибыль — это просто разница между этими двумя суммами, и она показывает, сколько у вас останется после того, как клиент заплатит и после того, как вы покроете долю своей команды.

Настройте или измените внутренний тариф, выбрав Люди > Выберите человека > Изменить тарифы и емкость. Прибыль — это просто разница между этими двумя суммами, и она показывает, сколько у вас останется после того, как клиент заплатит и после того, как вы покроете долю своей команды.

«Прибыльность является суверенным критерием предприятия». — Питер Друкер

Финансовые показатели здоровья компании

Большинство компаний никогда не рассчитывают их, но финансовые коэффициенты могут сигнализировать о проблемах задолго до того, как они станут красными флажками.

Показатели рентабельности

Оценка способности бизнеса генерировать прибыль по отношению к его доходам, операционным расходам, балансовым активам или акционерному капиталу с течением времени, используя данные за определенный момент времени.

Коэффициенты ликвидности

Определить способность должника погасить текущие долговые обязательства без привлечения внешнего капитала. Коэффициенты ликвидности измеряют способность компании оплачивать долговые обязательства и ее запас прочности путем расчета показателей, включая коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент операционного денежного потока

Коэффициенты ликвидности измеряют способность компании оплачивать долговые обязательства и ее запас прочности путем расчета показателей, включая коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент операционного денежного потока

Показатели платежеспособности

Измерение способности предприятия выполнять свои долгосрочные долговые обязательства и часто используется потенциальными бизнес-кредиторами. Коэффициент платежеспособности показывает, достаточно ли денежных потоков компании для покрытия ее долгосрочных обязательств, и, таким образом, измеряет ее финансовое состояние.

Операционная эффективность

Операционная эффективность компании является ключом к ее финансовому успеху. Операционная маржа — один из лучших показателей эффективности. Этот показатель учитывает базовую операционную прибыль компании после вычета переменных затрат на производство и маркетинг продуктов или услуг компании.

Знаете ли вы, что вы можете попробовать ActiveCollab в течение 14 дней бесплатно?

- Попробуй это сейчас!

В ActiveCollab есть все, что вам нужно!

См. полный список функций ActiveCollab

Цены на ActiveCollab

Улучшите свою работу с помощью ActiveCollab Project Management и дополнительных функций.

Plus

Для небольших команд, которым нужна платформа для совместной работы и управления проектами.

$ 11 $ 9 .5на 3 участника / в месяц

Начало работы

Узнать большеPro

Для групп и компаний, которым необходимо контролировать весь рабочий процесс в одном месте.

на участника в месяц

Начало работы

Узнать большеPro+Get Paid

Для команд, которым необходимо отслеживать время, организовывать и выставлять счета за свои проекты.

$ 14 $ 11 .75за участника в месяц

Начало работы

Узнать большеВы также можете бесплатно использовать ограниченную версию ActiveCollab.

См. сравнительную таблицу всех наших функций. Сравните планы

Анализ рентабельности проекта: Стремитесь к успеху!

Анализ рентабельности позволяет обеспечить рентабельность проекта. По крайней мере, это снижает риск потери!

Одна из наших статей о взаимосвязи времени и денег предназначена для ознакомления читателя с принципами эквивалентности.

Это позволяет сравнивать платежи (или серии платежей) путем нахождения их эквивалентности во времени.

Необходимо освоить этот аспект, поскольку он соответствует одному из столпов анализа рентабельности!

В этой статье мы рассмотрим анализ прибыльности и методы расчета для его проведения.

Эта информация взята из курса анализа прибыльности проекта, проведенного Университетом Квебека в Труа-Ривьер в сотрудничестве с несколькими профессорами (доктор философии) и преподавателями (магистр делового администрирования или MBA).

Что такое анализ рентабельности проекта?

Когда мы анализируем прибыльность проекта, мы стремимся гарантировать, что он принесет нам больше денег, чем нам стоило его осуществление.

Кроме того, мы хотим получить более высокий доход, чем тот, который мы могли бы легко получить в банке (или кредитном союзе), если бы мы вложили эти деньги.

В идеале мы будем стремиться получить доход, отражающий усилия (денежные, физические и психологические), которые мы вложили в наши инвестиции!

Анализ рентабельности проекта заключается в определении минимального порога рентабельности инвестиций. Это точка, в которой сумма расходов за вычетом суммы доходов равна 0 или предполагаемой цели рентабельности.

Это точка, в которой сумма расходов за вычетом суммы доходов равна 0 или предполагаемой цели рентабельности.

Опять же, мы хотим получить доход, отражающий усилия, которые мы вложили в проект.

Например, если вам нужно потратить 100 000 долларов и 350 часов работы, чтобы получить 5% прибыли, когда вы можете легко получить 3% в банке, ничего не делая, то зачем прикладывать столько усилий?

Анализ рентабельности — это инструмент, который позволяет оценить эффективность проекта, а также предоставляет необходимую информацию для принятия решений.

Основной принцип анализа прибыльности проекта

Прежде чем перейти к методам и расчетам анализа прибыльности, рассмотрим некоторые основные понятия, относящиеся к оценке инвестиционных проектов. Эти понятия взяты из (UQTR, 2018).

- Экономическое обоснование проекта должно учитывать только дополнительные затраты и выгоды рассматриваемого проекта.

- Важно использовать соответствующие процентные ставки для сравнения сумм денег, доступных на разные даты. Тем более что некоторые проекты можно растянуть на несколько лет. Ставки, используемые для проведения анализа, часто могут быть получены легко и без риска.

- Денежные потоки представляют собой «фактические» притоки и оттоки денежных средств. В отличие от концепций бухгалтерского учета, они не относятся к доходам и расходам.

- К так называемым «прямым» оттокам денежных средств (приобретение оборудования, затраты на установку, землю и т. д.) следует добавить дополнительные расходы, такие как начальные расходы и формирование дополнительного оборотного капитала. Аналогичным образом необходимо вычесть притоки денежных средств, такие как государственные субсидии, налоговые льготы и т. д.

Анализ рентабельности проекта: методы расчета

В некоторых случаях достаточно взглянуть на приток и отток денег, чтобы получить хорошее представление о прибыльности проекта. Однако во время сложного проекта такой способ ведения дел может быстро стать туманным.

Однако во время сложного проекта такой способ ведения дел может быстро стать туманным.

В этой статье, не рассматривая все методы анализа, объясняются наиболее важные из них. Вот таблица, в которой представлены эти методы анализа рентабельности проектов.

Методы расчета рентабельности проекта | Описание | 903 39 Акроним |

| Срок окупаемости | Определяет период времени, необходимый для возмещения капитала, вложенного в начале проект. | PP |

Учетная норма прибыли | Измеряет «соотношение между среднегодовой [чистой] прибылью и средними учетными инвестициями в течение проекта». | ARR |

| Чистая приведенная стоимость | «Измеряет разницу между дисконтированными положительными денежными потоками и приведенной стоимостью инвестированных сумм». | NPV |

| Внутренняя норма доходности | Внутренняя норма доходности соответствует процентной ставке, для которой чистая приведенная стоимость равна 0. наличные деньги поток). | PI |

| Интегрированная внутренняя норма доходности | Интегрированная внутренняя норма доходности соответствует процентной ставке, для которой NPV равна 0. Однако этот метод (в отличие от NPV, IRR и IR) не предполагает, что денежные средства потоки реинвестируются по единой ставке. | IRR* |

Перевод из: (UQTR, 2018)

Срок окупаемости (PP)

Срок окупаемости представляет собой минимальное время, необходимое для возврата капитала, вложенного в проект.

Как правило, если проект окупается за 1 год или меньше, мы двигаемся вперед. Однако в более крупных проектах он может длиться намного больше года.

Для расчета DR, вот математическая формула вместе с переменными, используемыми в уравнении:

DR = I / CF

, где I представляет вложенный капитал (первоначальные инвестиции), а CF — денежный поток проекта по периодам времени (неделя, месяц, год или другой).

Пример:

Инженер компании составляет карту цепочки создания стоимости и нацеливается на узкое место на заводе.

Вложив 50 000 долларов в приобретение новой, более новой и более быстрой машины, по его оценкам, компания могла бы производить дополнительную продукцию на 2 000 долларов в день. Кроме того, маржа компании составляет 30%.

Каков будет срок окупаемости такого проекта?

Скорость отработки (ARR)Среда учета возврата основана на «Книжной прибыли, а не на денежном потоке». Этот метод рассчитывает «соотношение между среднегодовой прибылью после налогообложения и средними бухгалтерскими инвестициями в течение проекта. (ЮКТ, 2018).

Чтобы рассчитать ARR, вот переменные, которые вам нужно знать, чтобы понять математическое уравнение:

- ARR = учетная норма прибыли

- Pt = прибыль после налогообложения в году «t»

- n = продолжительность проекта или срок службы проекта

- I 0 = Первоначальные инвестиции

- RV = Остаточная стоимость

Теперь, когда мы знаем переменные, вот формула для ARR:

Пример:

Компания планирует инвестировать 250 000 долларов США в приобретение новой машины. Срок службы машины и ее остаточная стоимость составляют соответственно 10 лет и 50 000 долларов США.

Срок службы машины и ее остаточная стоимость составляют соответственно 10 лет и 50 000 долларов США.

Инвестируя в эту машину, компания надеется получить прибыль до налогообложения, представленную в таблице ниже. Компания имеет налоговую ставку в размере 35%, а минимальная норма прибыли, требуемая высшим руководством, составляет 15%.

Должна ли компания продолжать приобретение?

| Год | Прибыль до амортизации и налогообложения | Амортизация 9034 4 | Прибыль до налогообложения | Чистая прибыль |

| 1 | 75 000$ | 20 000$ 1 9034 4 | 55 000$ 2 | 35 750$ 3 |

| 2 | 75 000$ | 20 000$ | 55 000$ | 35 750$ |

| 3 | 7 5 000$ | 20 000$ | 55 000$ | 35 750$ |

| 4 | 60 000$ | 20 000$ | 40 000$ | 26 000$ |

| 5 | 60 000$ | 9 0339 20 000$40 000$ | 26 000$ | |

| 6 | 60 000$ | 20 000$ | 40 000$ | 26 000$ |

| 7 | 50 000$ | 9 0339 20 000$30 000$ | 19 500$ | |

| 8 | 40 000$ | 20 000$ | 20 000$ | 13 000$ |

| 9 | 30 000$ | 20 000$ | 10 000$ | 6 50 0$ |

| 10 | 25 000$ | 20 000$ | 5 000$ | 3 250$ |

| Итого | 550 000$ | 200 000$ | 120 000$ | 22 7 500$ |

1. Расчет амортизации (Амортизация):

Расчет амортизации (Амортизация):

2. Прибыль до налогообложения:

Прибыль до налогообложения = Прибыль до амортизации и налогов – Амортизация

Прибыль до налогообложения = 75 000 $ – 20 000$ = 55 000$

3 , Чистая прибыль:

Чистая прибыль = Прибыль до налогообложения * (1 – i), где «i» представляет налоговую ставку.

Чистая прибыль = 55 000$ * (1 – 0,35) = 35 750$

Расчет учетной нормы прибыли:

ARR = 15,16% ≥ 15%, поэтому компании следует продолжить инвестиции, поскольку она соблюдает минимальную требуемую ставку.

Следует отметить, однако, что учетный метод нормы прибыли имеет свои риски, поскольку он основан на учетных данных, а не на денежных потоках.

Чистая приведенная стоимость (NPV)

Метод NPV рассчитывает разницу между дисконтированными притоками денежных средств (положительными денежными потоками) и приведенной стоимостью инвестированного капитала.

В этом расчете «соответствующая» ставка дисконтирования устанавливается на основе уровня риска проекта и представляет собой требуемую норму прибыли. »

Безрисковая ставка может использоваться в «неопределенной ситуации». “. (ЮКТ, 2018).

При расчете чистой приведенной стоимости используются следующие переменные:

- CFt = Чистый денежный поток в период «t»

- N = Общая продолжительность проекта (срок жизни проекта)

- k = Taux d актуализация соответствующий 9

- M = время, необходимое для осуществления выплат 003

В контексте, когда первоначальные инвестиции распределены по нескольким периодам, мы получаем следующее выражение для I 0 :

Теперь давайте перейдем к примеру, чтобы конкретизировать раздел NPV.

Пример:Производственная компания Steel Inc. хочет инвестировать в новый станок для лазерной резки, чтобы повысить его производительность.

После некоторых исследований компания заинтересовалась моделью стоимостью 100 000$.

По их оценке, эта машина увеличит их прибыль на 15 000 долларов в год в течение следующих 10 лет.

Через 10 лет компания рассчитывает продать эту машину примерно за 35 000 долларов.

Если компания использует минимальную приемлемую норму прибыли 12%, следует ли ей инвестировать в эту машину или продолжать свои исследования?

Руководителям Steel Inc. следует продолжить поиск, так как он не соответствует минимально приемлемой норме прибыли компании. Для этого не хватило бы почти 4000 долларов.

Если NPV равен 0, то это означает, что минимальная норма прибыли соблюдается. Само собой разумеется, что поэтому необходимо использовать суждение, особенно в контексте, когда расчеты производятся с оценками. Тем не менее, вы должны попытаться поставить шансы на свою сторону.

Внутренняя норма доходности (IRR)Внутренняя норма доходности (IRR) или даже норма доходности проекта соответствует ставке, при которой NPV = 0.

В в случае превышения этого показателя проект считается нерентабельным или не соответствует критерию прибыльности компании (усилия против воздействия).

В в случае превышения этого показателя проект считается нерентабельным или не соответствует критерию прибыльности компании (усилия против воздействия). Для выделения IRR используется следующая формула:

Из этой формулы нелегко выделить внутреннюю норму доходности, поскольку зависимость между IRR и NPV не является линейной. Поэтому рекомендуется в первую очередь идти методом проб и ошибок, чтобы найти положительные и отрицательные значения NPV.

Линейная интерполяцияIRR NPV x1 y1 IRR 0 x2 y2 Формула: 9 0003

Для повышения точности результатов рекомендуется найти значения которые не превышают 5% разницы (между y1 и y2).

Чтобы лучше понять этот метод, давайте рассмотрим пример!

Пример:Небольшая клининговая компания рассматривает возможность приобретения промышленного робота-пылесоса для снижения трудозатрат и повышения производительности.

Стоимость такого робота составляет 5000 долларов США, и, по оценкам компании, он экономит суммы, указанные в таблице денежных потоков ниже.

Прогнозируемый годовой денежный поток от проекта по созданию робота-пылесоса 81 Прогнозируемый денежный поток (CF t )

0 -5 000$ 1 2 500$ 2 3 500$ 3 3 000$ Теперь, чтобы выделить IRR, необходимо провести некоторые тестовые расчеты, чтобы найти положительное и отрицательное значение в NPV с максимальным отклонение 5%.

Примечание: В Excel эти пробы и ошибки выполняются очень быстро.

Линейная интерполяция:

IRR NPV 40% -335,28$ IRR 90 344 0 30% 359,58$ Сейчас , достаточно только интерполировать, чтобы получить внутреннюю норму доходности этого проекта.

Таким образом, IRR этого проекта составляет 35,17%, что отлично. Поэтому компания должна продолжить этот проект.

Примечание: Использование более точных данных приводит к IRR около 34,88%. Чем ближе NPV к 0, тем выше точность.

Индекс прибыльности (PI)Индекс прибыльности — это метод, который рассчитывает соотношение между положительным и отрицательным денежными потоками проекта. Чтобы проект считался прибыльным, индекс рентабельности должен быть больше 1.

Для измерения PI используется следующая формула:

Пример:Вернемся к примеру с NPV. Если бы Steel Inc. использовала метод индекса прибыльности, каковы были бы их выводы относительно своего проекта?

Индекс прибыльности меньше 1, поэтому компания приходит к такому же выводу, что и при использовании метода чистой приведенной стоимости. Он отклоняет проект, потому что он не обеспечивает минимальной нормы прибыли, требуемой компанией, то есть 12%.

Интегрированная внутренняя норма доходности (IRR*)Наконец, последний метод, представленный в этой статье, представляет собой анализ интегрированной внутренней нормы прибыли.

Методы расчета NPV, IRR и IR более точны, чем первые два представленных метода (DR и TRC), поскольку они учитывают стоимость денег во времени (время-деньги) .

Однако чистая приведенная стоимость, внутренняя норма прибыли и индекс прибыльности «предполагают, что денежные потоки реинвестируются по единой ставке». (ЮКТ, 2018).

При использовании интегрированного метода внутренней нормы прибыли предполагается разумная и устойчивая «норма реинвестирования» в будущем для пересчета нормы прибыли проекта.

Это, таким образом, позволяет снизить риск некоторых проектов и обеспечить их рентабельность. Поскольку нет уверенности в инвестициях, этот метод позволяет подтвердить прибыльность проекта с более консервативными ставками реинвестирования капитала.

Этот метод выполняется в два этапа. Они будут представлены в качестве примера. Формулы будут представлены одновременно.

Пример:Вернемся к примеру хозяйственной компании, реализованной в разделе о внутренней норме доходности. Полученный IRR составил около 35%.

Пересчитаем норму доходности, но на этот раз со ставкой реинвестирования 8%.

Что кажется более разумным для компании.

Что кажется более разумным для компании.

В в случае превышения этого показателя проект считается нерентабельным или не соответствует критерию прибыльности компании (усилия против воздействия).

В в случае превышения этого показателя проект считается нерентабельным или не соответствует критерию прибыльности компании (усилия против воздействия).

Что кажется более разумным для компании.

Что кажется более разумным для компании.