Вклады с высоким процентом на сегодня, открыт депозит под высокий процент в банках

Современные банковские услуги предоставляют огромное количество разнообразных услуг, помогающих решить финансовые задачи и физическим лицам, и компаниям. Так, если у вас есть свои свободные сбережения, то вклады в банках с высоким процентом помогут не просто их сохранить, но и приумножить. За счет выплаты хорошего вознаграждения вы сможете получить постоянный источник дополнительного дохода.

Вклады под высокий процент в банках

Депозиты подразумевают определенную систему условий, на основании который банк будет хранить ваши средства. Основными параметрами любой депозитной программы являются:

- сумма вклада, которая определяет размер средств (в том числе минимальную границу), которые вы отдаете банку;

- срок вклада: в течении какого периода банк будет хранить ваши сбережения;

- проценты напрямую определяют размер выплачиваемого вам дохода.

Закономерно, что большинство клиентов банков при поиске своей депозитной программы сразу же обращают внимание на вклады в банках под высокий процент, иногда полностью игнорируя все остальные условия.

Меж тем, ставки по депозитам являются только одним из условий вклада, а не единственным и определяющим. Более того, даже по вкладам под высокий процент все условия всегда представляют собой взаимосвязанную систему параметров, которые только вместе влияют на итоговый уровень дохода.

Так, рассматривая высокий процент по вкладам в рублях, надо учитывать следующие условия:

- размер процентной ставки;

- систему начисления процентов: срок начисления, наличие капитализации и т.п.;

- систему выплат: ежедневно, ежемесячно, только в конце срока, наличными, на карту и т.п.

Кроме этого, по вкладам для физических лиц при наличии самых высоких ставок по вкладам в 2023 году обязательно будут предусмотрены определенные ограничения по операциям с размещенными средствами:

- запрет на закрытие депозита раньше установленного срока;

- запрет на частичное снятие средств;

- ограничения по пополнению депозита.

Именно поэтому при выборе своего банка и депозитной программы необходимо изучать все условия, а также ограничения, прописанные в договоре. Если вы будете руководствоваться только критерием самых высоких процентов по вкладам в банках России, то в будущем столкнетесь с неприятными сюрпризами.

Если вы будете руководствоваться только критерием самых высоких процентов по вкладам в банках России, то в будущем столкнетесь с неприятными сюрпризами.

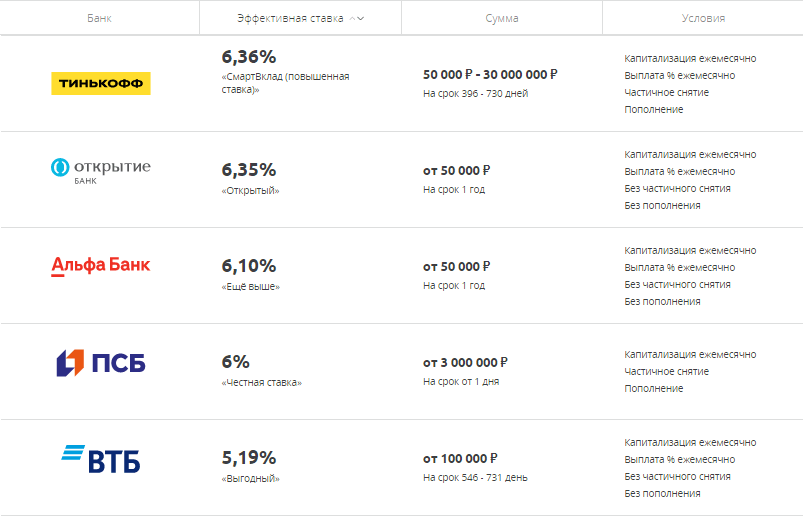

Где самый высокий процент по вкладам?

Чтобы найти депозит под высокие проценты, надо собрать и изучить большое количество информации, все просчитать, проанализировать свои финансовые возможности и задачи.

Сделать это быстро и просто вам поможет специальный депозитный калькулятор самых высоких процентов по вкладам и выгодных депозитов, который вы найдете на этой странице:

- Введите ваши требования к депозитной программе.

- Нажмите на кнопку поиска.

- Система мгновенно покажет вам полный список подходящих вариантов с описанием всех условий.

После этого вы сможете взвешенно выбрать свой банк и программу, и открыть вклад под высокий процент.

Лучшие условия вкладов под высокий процент

| 🔸 Максимальная ставка: | 11.30% |

| 🔸 Минимальная сумма: | 1 рубль |

| 🔸 Минимальный срок: | 1 день |

| 🔸 Максимальный срок: | 2555 дней |

Часто задаваемые вопросы

Какая самая высокая ставка по вкладу?

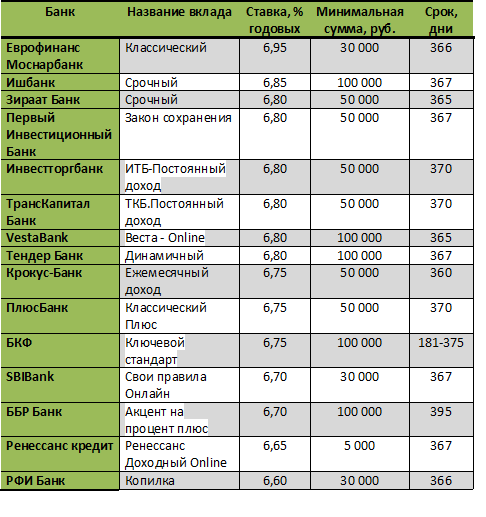

Сегодня очень сложно найти ставку вклада с процентами по нему выше 11. 30%. Такие ставки дает, например, Уральский банк. Есть еще ряд банков, типа ПСБ Банк, ТКБ Банк и др., где средний процент по вкладам частных клиентов находится на уровне 9% максимум.

30%. Такие ставки дает, например, Уральский банк. Есть еще ряд банков, типа ПСБ Банк, ТКБ Банк и др., где средний процент по вкладам частных клиентов находится на уровне 9% максимум.

В каких банках самые высокие ставки по вкладам?

Самые высокие проценты по банковским депозитным продуктам дают банки из среднего эшелона кредитных организаций России. В их число входят — Абсолют Банк, Московский индустриальный банк, Сити – Банк, ОТП Банк.

Как правильно выбрать банк для вклада?

Основные критерии выбора банка с целью сохранения личных сбережений и небольшого прироста капитала — это надежность (в том числе страхование вклада) и ставка процента. Также при выборе надо обращать внимание на условия депозита – срочность, возможность досрочного закрытия (без штрафов) и пополнения (снятия) части денег.

Дополнительная информация по вкладам в России

Куда вложить деньги прямо сейчас: 6 вариантов с разным уровнем риска

В этом тексте вы узнаете:

Основные правила инвестиций

Минимальные риски

Средние риски

Высокие риски

Прежде чем начинать искать активы, в которые можно вложить деньги, стоит помнить основные правила инвестирования, особенно в период кризиса и неопределенности:

копите подушку безопасности;

поставьте цель и определитесь с приемлемым уровнем риска;

не поддавайтесь панике и следуйте своей стратегии;

диверсифицируйте инвестиции, то есть не вкладывайте все деньги в один актив.

По возможности распределяйте вложения по странам, активам, валютам;

По возможности распределяйте вложения по странам, активам, валютам;ребалансируйте портфель, если в этом есть необходимость;

не бойтесь обращаться к профессионалам и уходить с рынка;

инвестируйте в то, в чем разбираетесь.

Мы опросили экспертов и узнали у них, во что сейчас можно вложить деньги, и распределили активы по уровню риска. Помните, что никто и ничто не может гарантировать доходность. Как правило, большая доходность предполагает большие риски.

Минимальные рискиБанковские вкладыВклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

(Фото: РБК)

В первой половине июня заканчивается срок действия части депозитов, которые граждане открывали по ставке выше 20%. Часть этих средств перейдет на фондовый рынок, ожидают эксперты. РБК разбирался, что может стать альтернативой «дорогим» вкладам.

РБК разбирался, что может стать альтернативой «дорогим» вкладам.

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне.

«Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

«Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс., то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

(Фото: Unsplash)

ЗолотоИнвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

Золото,

Полюс,

Полиметалл,

Металлы и добыча,

Мосбиржа,

Прогнозы

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Разбираемся, что стоит за логикой экспертов, которые рекомендуют держать золото в инвестиционном портфеле, и действительно ли это верная стратегия — читайте в специальном материале РБК Pro.

Средние рискиКорпоративные облигацииПомимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

«Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

(Фото: China Photos / Getty Images)

Иностранная валютаКупить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Что можно и нельзя делать с долларами и евро. Актуальное руководствоБанки и финансы,

Валюта,

Мосбиржа,

Доллар,

Евро

(Фото: Shutterstock)

Высокие рискиАкцииВложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Несмотря на все потрясения, список российских акций, в которых частные инвесторы держат больше всего денег, мало изменился с начала 2022 года. РБК приводит прогнозы аналитиков по дюжине голубых фишек, которые чаще всего попадают в топ-10 по популярности.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковыхБеляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

«Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Как получить прибыль от инфляции: варианты инвестиций

Для потребителей инфляция означает более высокие цены на товары и услуги и потерю покупательной способности, если их доход не соответствует уровню. Для инвесторов это означает перемещение части своих денег в активы, которые выигрывают от инфляции или, по крайней мере, не отстают от ее темпов.

Следующие инвестиции, как правило, хорошо себя чувствуют в периоды инфляции:

- Такие товары, как золото, нефть и даже соевые бобы, должны расти в цене вместе с готовой продукцией, изготавливаемой из них.

- Инфляционно-индексированные облигации и казначейские ценные бумаги с защитой от инфляции (TIPS) имеют тенденцию увеличивать свою доходность при инфляционном давлении.

- Акции основных потребительских товаров в основном хорошо себя чувствуют, потому что повышение цен передается потребителям.

- Ипотечные ценные бумаги (MBS) и обеспеченные долговые обязательства (CDO) представляют собой рискованный выбор, но, как правило, хорошо работают в условиях инфляционного давления.

- Инвестиционная недвижимость традиционно является убежищем, но в 2022 и 2023 годах к ней следует подходить с осторожностью, учитывая нестабильное состояние отрасли.

Основные выводы

- Некоторые классы активов хорошо работают в условиях инфляции.

- Материальные активы, такие как недвижимость и товары, исторически рассматривались как защита от инфляции.

- Некоторые специализированные ценные бумаги могут поддерживать покупательную способность портфеля, включая акции определенных секторов, облигации с индексом инфляции и секьюритизированные долговые обязательства.

- Инвестиции, чувствительные к инфляции, доступны различными способами как прямые, так и косвенные инвестиции.

Как инфляция может быть полезна для экономики?

Основы инфляции

Постоянная дефляция может увеличить безработицу и подорвать финансовую систему, а также экономику в целом, затруднив обслуживание долга. Федеральная резервная система США нацелена на средний уровень инфляции в 2% с течением времени, что наиболее соответствует его двойному мандату по содействию ценовой стабильности и максимальной занятости.

Резкие отклонения от умеренного уровня инфляции в любом направлении создают проблемы как для инвесторов, так и для потребителей. Это потому, что они могут привести к значительным экономическим потрясениям. Они также имеют различное и часто непредсказуемое воздействие на различные классы активов.

В экономике инфляция — это количественная мера — количественная, а не качественная — отслеживающая скорость изменения цен на стандартизированную корзину товаров. Инфляция определяется как рост цен с течением времени, а скорость этого роста выражается в процентах.

Как отслеживать инфляцию

Наиболее распространенными экономическими отчетами, используемыми для измерения инфляции, являются индекс потребительских цен (ИПЦ), индекс цен производителей (ИЦП) и индекс цен на личное потребление. Индекс цен PCE является предпочтительным индикатором инфляции Федеральной резервной системы. PCE является более широким показателем, чем ИПЦ, и взвешивается на основе показателей потребления, используемых для получения валового внутреннего продукта, а не на основе обследования расходов домохозяйств в качестве ИПЦ.

- ИПЦ измеряет средневзвешенную сумму, которую городские потребители платят за стандартизированную рыночную корзину товаров и услуг. Об этом ежемесячно сообщает Бюро статистики труда (BLS).

- PPI – это средневзвешенное значение цен, реализованных отечественными производителями. Он включает в себя цены с момента первой коммерческой сделки на многие товары и некоторые услуги. Об этом также ежемесячно сообщает BLS.

- Индекс цен PCE является более широким, чем ИПЦ, показателем изменения цен на товары и услуги, приобретаемые потребителями. Он публикуется ежемесячно Бюро экономического анализа Министерства торговли США.

Все три этих индекса дают альтернативное «базовое» значение, за исключением более волатильных цен на продукты питания и энергоносители. Еще одним альтернативным показателем инфляции является индекс усеченных средних цен PCE от Федерального резервного банка Далласа, который исключает из каждого ежемесячного расчета категории расходов с наиболее резкими изменениями цен в любом направлении.

Влияние инфляции на стоимость активов

Хотя влияние инфляции на экономику и стоимость активов может быть непредсказуемым, история и экономика предлагают некоторые эмпирические правила.

Инфляция наносит наибольший ущерб стоимости долговых ценных бумаг с фиксированной процентной ставкой, поскольку она обесценивает платежи по процентным ставкам, а также погашение основной суммы долга. Если уровень инфляции превышает процентную ставку, кредиторы фактически теряют деньги после поправки на инфляцию. Вот почему инвесторы иногда сосредотачиваются на реальной процентной ставке, полученной путем вычитания уровня инфляции из номинальной процентной ставки.

Если уровень инфляции превышает процентную ставку, кредиторы фактически теряют деньги после поправки на инфляцию. Вот почему инвесторы иногда сосредотачиваются на реальной процентной ставке, полученной путем вычитания уровня инфляции из номинальной процентной ставки.

Долгосрочная задолженность с фиксированной процентной ставкой более уязвима к инфляции, чем краткосрочная задолженность, потому что влияние инфляции на стоимость будущих выплат, соответственно, больше и со временем усугубляется.

Активы, которые лучше всего себя чувствуют в условиях инфляции, — это активы, которые гарантированно принесут больше денег или будут расти в цене по мере роста инфляции. Примеры включают сдаваемое в аренду имущество, в отношении которого периодически повышается арендная плата, или ставки платы за энергопровод, привязанные к инфляции.

Недвижимость

Недвижимость является популярным выбором, потому что она становится более полезным и популярным средством сбережения в условиях инфляции, принося при этом повышенный доход от аренды.

Инвесторы могут покупать недвижимость напрямую или инвестировать в нее, покупая акции инвестиционного фонда недвижимости (REIT) или специализированного фонда.

Недвижимость особенно хорошо себя чувствовала во время вспышки устойчивой инфляции в 1970-х годах. Но недвижимость также уязвима для роста процентных ставок и финансовых кризисов, как это было в 2007-2008 годах. А повышение процентной ставки — это обычная реакция денежно-кредитной политики на повышенную инфляцию.

Товары

Когда инфляция растет, инвесторы часто обращаются к материальным активам, которые, вероятно, вырастут в цене.

На протяжении веков основным убежищем было золото и, в меньшей степени, другие драгоценные металлы, что вызывало рост цен по мере роста инфляции. Золото также можно купить напрямую у торговца слитками или мошенника или косвенно, инвестируя во взаимный фонд или биржевой фонд (ETF), которому принадлежит золото. Инвесторы также могут получить доступ к товару, покупая акции его производителей прямо или косвенно через ETF или специализированный взаимный фонд.

Многие инвестиции исторически рассматривались как хеджирование или защита от инфляции. К ним относятся недвижимость, товары и некоторые виды акций и облигаций.

Товары включают сырье и сельскохозяйственные продукты, такие как масло, медь, хлопок, соевые бобы и апельсиновый сок. Цены на сырьевые товары, как правило, растут вместе с ценами на готовую продукцию, изготовленную из этих товаров в условиях инфляции.

Например, более высокие цены на нефть повышают цены на бензин и транспорт. Искушенные инвесторы могут торговать товарными фьючерсами или акциями производителей. С другой стороны, биржевые фонды, инвестирующие в товарные фьючерсы, будут иметь тенденцию отставать от цены растущего товара, потому что их фьючерсные позиции должны быть перенесены по мере истечения срока их действия.

Облигации

Инвестирование в облигации может показаться нелогичным, поскольку инфляция обычно вредна для долга с фиксированной процентной ставкой. Это не относится к облигациям с индексом инфляции, которые предлагают переменную процентную ставку, привязанную к уровню инфляции. В Соединенных Штатах казначейские ценные бумаги с защитой от инфляции (TIPS) являются популярным вариантом, привязанным к индексу потребительских цен.

В Соединенных Штатах казначейские ценные бумаги с защитой от инфляции (TIPS) являются популярным вариантом, привязанным к индексу потребительских цен.

Когда ИПЦ растет, растет и стоимость инвестиций в TIPS. Увеличивается не только базовая стоимость, но, поскольку выплачиваемые проценты основаны на базовой стоимости, сумма процентных платежей увеличивается с увеличением базовой стоимости. Доступны и другие разновидности индексированных по инфляции облигаций, в том числе выпущенные другими странами.

Доступ к облигациям, индексированным на инфляцию, можно получить различными способами. Прямые инвестиции в TIPS, например, могут быть сделаны через Казначейство США или через брокерский счет. Они также хранятся в некоторых взаимных фондах и биржевых фондах. Для более агрессивной игры рассмотрите бросовые облигации. Высокодоходный долг, как его официально называют, имеет тенденцию расти в цене, когда растет инфляция, поскольку инвесторы обращаются к более высокой доходности, предлагаемой этими более рискованными, чем в среднем, инвестициями с фиксированным доходом.

Акции

Акции имеют разумные шансы идти в ногу с инфляцией, но когда дело доходит до этого, не все акции созданы равными. Например, акции, приносящие высокие дивиденды, как правило, дешевеют, как облигации с фиксированной процентной ставкой, во времена инфляции. Инвесторы должны сосредоточиться на компаниях, которые могут переложить свои растущие затраты на клиентов, например, в секторе потребительских товаров.

Кредиты/долговые обязательства

Кредиты с кредитным плечом также являются потенциальным средством хеджирования инфляции. Это инструмент с плавающей процентной ставкой, что означает, что банки или другие кредиторы могут повышать взимаемую процентную ставку, чтобы рентабельность инвестиций (ROI) соответствовала инфляции.

Ценные бумаги с ипотечным покрытием (MBS) и обеспеченные долговые обязательства (CDO) — структурированные пулы ипотечных и потребительских кредитов — соответственно также являются вариантом. Инвесторы сами не владеют долгами, а инвестируют в ценные бумаги, базовым активом которых являются кредиты.

MBS, CDO и кредиты с кредитным плечом являются сложными, несколько рискованными (в зависимости от их рейтинга) инструментами, зачастую требующими достаточно больших минимальных вложений. Для большинства розничных инвесторов разумным курсом является покупка паевого фонда или ETF, который специализируется на этих приносящих доход продуктах.

Плюсы и минусы инвестирования с учетом инфляции

У каждого типа инвестиционного хеджирования есть свои плюсы и минусы, так же как и у каждого типа инвестиций есть плюсы и минусы. Кроме того, у различных активов, описанных выше, есть как положительные, так и отрицательные черты.

Основное преимущество инвестирования во время инфляции, конечно же, заключается в сохранении стоимости вашего портфеля. Вторая причина заключается в том, что вы хотите, чтобы ваши сбережения росли. Это также может привести к диверсификации, что всегда стоит учитывать. Распределение риска между различными активами — проверенный временем метод построения портфеля, применимый как к стратегиям борьбы с инфляцией, так и к стратегиям роста активов.

Увеличение подверженности риску

Отвлечение от долгосрочных целей

Портфолио с избыточным весом в некоторых классах

Однако инфляционный хвост никогда не должен вилять собакой инвестиций. Если у вас есть конкретные цели или сроки для вашего инвестиционного плана, не отклоняйтесь от них. Например, не перегружайте свой портфель с помощью TIPS, если это требует значительного прироста капитала. Кроме того, не покупайте долгосрочные акции роста, если ваша потребность в пенсионном доходе неизбежна. Одержимость инфляцией никогда не должна выводить вас из зоны комфорта терпимости к риску.

Нет никаких гарантий. Традиционное хеджирование инфляции не всегда работает, а уникальные экономические условия иногда дают отличные результаты для неожиданных активов, в то время как то, что казалось верным победителем, остается позади.

Куда вложить деньги по мнению экспертов

Если вы заметили, что рейс, который вы хотите забронировать для предстоящего отпуска, стал дороже, чем в прошлом году, или что ваш счет за продукты увеличился, даже если вы покупаете такое же количество еды, вы наблюдаете результаты последнего всплеска инфляции в стране.

«Я говорю своим клиентам, что газ не становится лучше, ваши деньги просто ухудшаются», — говорит Айвори Джонсон, CFP и основатель Delancey Wealth Management.

В то время как рост цен на товары и услуги продолжается, более болезненная часть для потребителей заключается в том, что мы не знаем точно, как долго это продлится, и как мы должны реагировать в финансовом отношении.

Для обычного потребителя повышение цен может означать ограничение любых необдуманных расходов, чтобы не ударить по кошельку. Но для тех, кто инвестирует, вы, вероятно, больше обеспокоены тем, что ваши деньги теряют ценность на рынке.

Компания Select поговорила с несколькими экспертами, чтобы получить от них лучший совет о том, как защитить свои деньги от растущей инфляции. Вот восемь мест, где можно спрятать деньги прямо сейчас.

Лучшие подборки в вашем почтовом ящике. Рекомендации по покупкам, которые помогут улучшить вашу жизнь, доставляются еженедельно. Подпишите здесь.

1.

TIPS

TIPSTIPS означает казначейские ценные бумаги с защитой от инфляции. Хотя этот термин может показаться многословным, на самом деле СОВЕТЫ довольно просты для понимания.

TIPS — это государственные облигации, которые отражают рост и падение инфляции. Таким образом, когда инфляция растет, увеличивается и процентная ставка. А когда происходит дефляция, процентные ставки падают.

«Добавление TIPS может помочь сбалансировать ваш портфель облигаций с фиксированным доходом или облигаций, поскольку они индексируются с учетом инфляции», — говорит Диаханн Лассус, CFP и управляющий директор Peapack Private Wealth Management.

Поскольку TIPS поддерживаются федеральным правительством США, они являются одним из самых безопасных вложений ваших денег и эффективным способом диверсификации ваших инвестиций, а также дополнительным пенсионным доходом в будущем.

Поскольку цена TIPS растет в соответствии с индексом потребительских цен (показатель потребительских цен, выплачиваемых с течением времени), это помогает защититься от этих неожиданных всплесков инфляции, добавляет Эми Арнотт, портфельный стратег Morningstar. «TIPS на сегодняшний день является лучшим средством защиты от инфляции для среднего инвестора», — говорит она Select.

«TIPS на сегодняшний день является лучшим средством защиты от инфляции для среднего инвестора», — говорит она Select.

По облигациям TIPS выплачиваются проценты два раза в год по фиксированной ставке, и они выпускаются со сроком погашения 5, 10 и 30 лет. По истечении срока инвесторам выплачивается скорректированная основная сумма или первоначальная основная сумма, в зависимости от того, что больше.

2. Наличные деньги

Наличные деньги часто упускают из виду как страховку от инфляции, говорит Арнотт.

«Хотя наличные деньги не являются активом роста, они обычно не отстают от инфляции в номинальном выражении, если инфляция сопровождается ростом краткосрочных процентных ставок», — добавляет она.

Анна Н’Джи-Конте, CFP и основатель Dare to Dream Financial Planning, соглашается. Поскольку пандемия доказывает, насколько непредсказуемой может быть экономика, Н’Джи-Конте предлагает всегда хранить немного наличных на высокодоходном сберегательном счете, счете денежного рынка или депозитном сертификате.

«Слишком много наличных — это недооцененный риск для финансов людей», — добавляет она. Н’Джи-Конте рекомендует выделить от шести до девяти месяцев для домохозяйств с одним доходом и шесть месяцев наличными для домохозяйств с двумя доходами.

Лассус советует сохранять ваши краткосрочные компакт-диски до тех пор, пока у нас не будет лучшего понимания того, как может выглядеть долгосрочная инфляция.

Хорошие новости: мы уже провели исследование лучших счетов, предлагающих процентные ставки выше среднего для ваших денежных сбережений.

Для лучших высокодоходных сберегательных счетов рассмотрите Marcus от Goldman Sachs High Yield Online Savings. Он не требует никаких комиссий, имеет легкий мобильный доступ и является самым простым сберегательным счетом для использования, когда все, что вы хотите сделать, это увеличить свои деньги без каких-либо условий.

Для лучших счетов денежного рынка рассмотрите счет денежного рынка Ally Bank. Он дает пользователям доступ как к чекам, так и к дебетовой карте (хорошо для доступа к банкоматам), имеет 24/7, высоко оцененную службу поддержки клиентов, простое в использовании мобильное приложение и предлагает возмещение банкоматов вне сети.

Для лучших компакт-дисков сначала подумайте, как долго вы хотите хранить свои деньги связанными на одном из них. Выберите лучшие варианты на три месяца (BrioDirect High-Rate CD), шесть месяцев (iGObanking High-Yield iGOcd®), один год (CFG Community Bank CD), три года (First National Bank of America CD) и пятилетние (Ally Bank High Yield CD) условия CD.

3. Краткосрочные облигации

Хранение денег в краткосрочных облигациях — это стратегия, аналогичная хранению наличных на депозитном или сберегательном счете. Ваши деньги в безопасности и доступны.

И если растущая инфляция приводит к повышению процентных ставок, краткосрочные облигации более устойчивы, тогда как долгосрочные облигации будут нести убытки. По этой причине лучше всего придерживаться краткосрочных и среднесрочных облигаций и избегать всего, что ориентировано на долгосрочную перспективу, предлагает Лассус.

«Убедитесь, что ваши облигации или фонды облигаций являются краткосрочными, поскольку они меньше пострадают, если процентные ставки начнут быстро расти», — говорит она.

«Инвесторы также могут реинвестировать краткосрочные облигации по более высоким процентным ставкам по мере погашения облигаций», — добавляет Арнотт.

4. Акции

«Акции могут быть хорошим средством защиты от инфляции в долгосрочной перспективе, но могут пострадать в краткосрочной перспективе, если инфляция резко возрастет», — говорит Арнотт. Рассмотрим индексные фонды, отслеживающие рынок, которые показали хорошие результаты в долгосрочной перспективе, даже несмотря на то, что в последние месяцы они упали.

Если вы новичок в мире инвестиций, начать работу стало проще, чем когда-либо. Для этого вам необходимо открыть счет через брокерскую или торговую платформу. Выберите из обзора более десятка онлайн-брокеров, предлагающих торговлю с нулевой комиссией, чтобы найти лучшие варианты для новых инвесторов. Лучшие брокерские компании для бесплатной торговли акциями предлагают широчайший выбор инвестиционных возможностей, удобные технологии, качественную поддержку клиентов и образовательные ресурсы.

Вот шесть лучших брокерских компаний для свободной торговли акциями:

- TD Ameritrade

- Ally Invest

- E*TRADE

- Vanguard

- Charles Schwab

- Fidelity

Вы также можете рассмотреть роботов-консультантов, таких как Betterment и Wealthfront, если вы хотите более невмешательный подход к своему портфелю.

Подробнее

5. Недвижимость

Недвижимость традиционно хорошо себя чувствует в периоды высокой инфляции, поскольку стоимость недвижимости может увеличиваться. Это означает, что ваш арендодатель может взимать с вас более высокую плату за аренду, что, в свою очередь, увеличивает их доход, поэтому он идет в ногу с растущей инфляцией.

Помимо домовладения, инвестиции в недвижимость можно осуществлять через REIT (также известные как инвестиционные фонды недвижимости) или через взаимные фонды, инвестирующие в REIT.

Однако постпандемическая эпоха может изменить то, как недвижимость реагирует на более высокую инфляцию. «Основные принципы вызывают сомнения из-за долгосрочных последствий Covid», — говорит Арнотт. Спрос на коммерческую недвижимость, такую как офисные и торговые помещения, все еще находится в подвешенном состоянии, поскольку все больше компаний переходят на удаленную работу или гибридные модели. Ставки по ипотечным кредитам в последнее время также быстро растут.

«Основные принципы вызывают сомнения из-за долгосрочных последствий Covid», — говорит Арнотт. Спрос на коммерческую недвижимость, такую как офисные и торговые помещения, все еще находится в подвешенном состоянии, поскольку все больше компаний переходят на удаленную работу или гибридные модели. Ставки по ипотечным кредитам в последнее время также быстро растут.

Читать дальше

6. Золото

Хотя золото не всегда защищает от роста инфляции в краткосрочной перспективе, оно имеет тенденцию поддерживать ее в долгосрочной перспективе (т.е. в течение десятилетий).

7. Товары

Цены на сырье, такое как нефть, металлы и сельскохозяйственная продукция, обычно растут вместе с инфляцией, поэтому они могут быть хорошей защитой от нее.

Инвесторы, однако, должны учитывать, что товары также могут быть чрезвычайно рискованными, добавляет Арнотт. Цены на товары во многом зависят от спроса и предложения, которые могут быть крайне непредсказуемыми. Это делает их рискованными инвестициями, помимо того, что инвесторы берут кредитное плечо: вероятность вознаграждения высока, но высок и риск потерь.

Это делает их рискованными инвестициями, помимо того, что инвесторы берут кредитное плечо: вероятность вознаграждения высока, но высок и риск потерь.

8. Криптовалюта

«Биткойн часто называют «цифровым золотом», и теоретически он должен защищать от инфляции из-за ограниченного предложения. Но пока неясно, будет ли он хорошей защитой от инфляции в долгосрочной перспективе», — Арнотт. говорит.

И в качестве предупреждения для инвесторов Арнотт указывает на недавнюю волатильность биткойнов. Во всяком случае, говорит она, это подчеркивает тот факт, что Биткойн может быть трудно включить в ваш диверсифицированный портфель.

В настоящее время существует ряд приложений, которые позволяют обычным инвесторам инвестировать в криптовалюту, включая традиционных поставщиков финансовых услуг, таких как Cash App, PayPal, Robinhood и SoFi.

Читать далее

Практический результат

Инвесторы могут защитить себя от инфляции, но самый безопасный вариант — это TIPS.

По возможности распределяйте вложения по странам, активам, валютам;

По возможности распределяйте вложения по странам, активам, валютам; «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

«Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».