виды, преимущества, требования и как подключить

15.12.2022

Группа ВТБ

Эквайринг – это банковская услуга, позволяющая компаниям принимать безналичную оплату от покупателей и клиентов с помощью банковских карт, платежных сервисов и QR-кодов. Денежные средства списываются в качестве оплаты за товары или услуги, для этого используется специальное оборудование – POS-терминал.

Основные виды эквайринга

Различают три основных вида эквайринга. У каждого из них есть свои особенности:

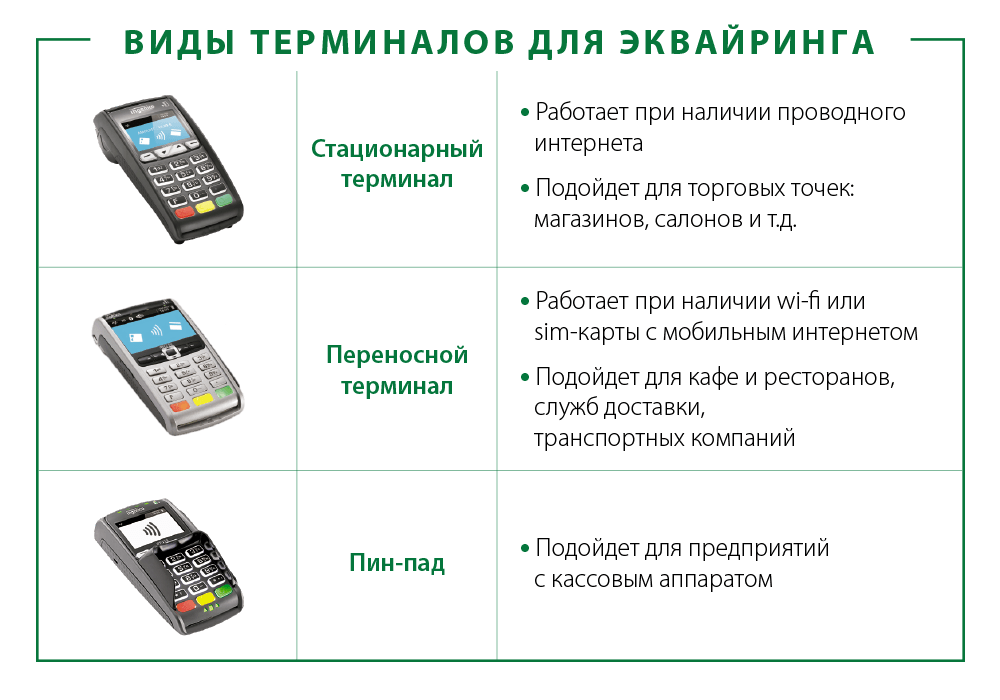

Торговый эквайринг – это услуга, которую банк-эквайер оказывает магазину или другой коммерческой организации, работающей с покупателями и клиентами в физических торговых точках. Банк устанавливает POS-терминалы, с помощью которых осуществляется прием безналичной оплаты за товары и услуги. Компания оплачивает услуги банка в виде комиссии, размер которой определяется договором.

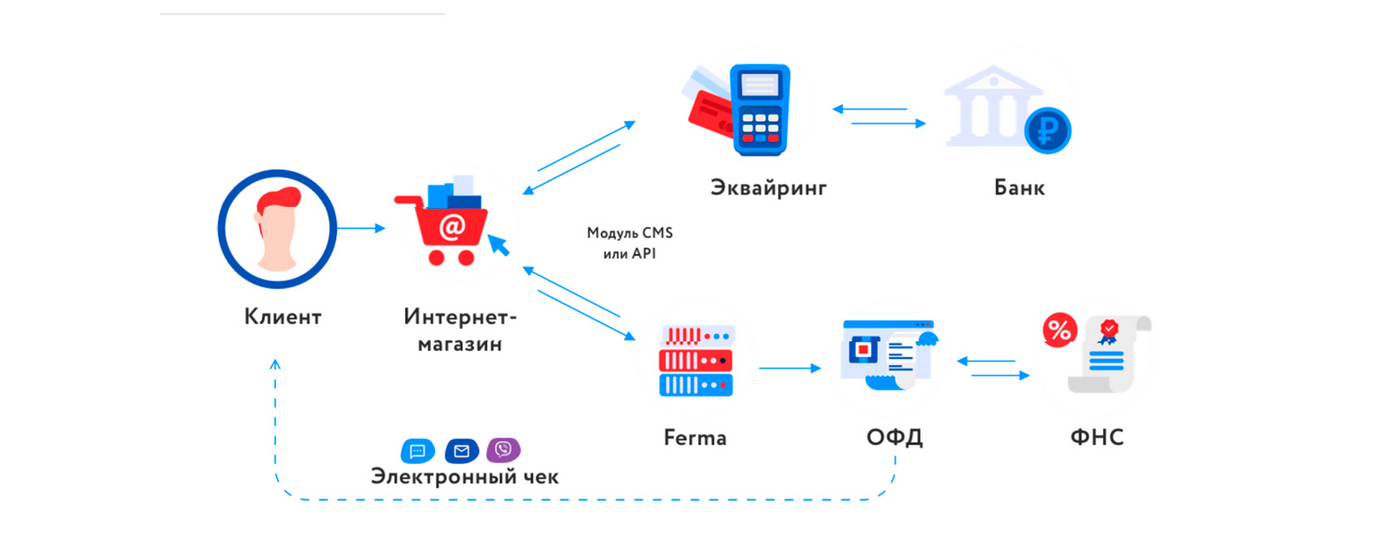

Интернет-эквайринг отличается от торгового тем, что продавец и покупатель не контактируют напрямую, оплата товаров и услуг осуществляются через интернет.

Как только клиент совершает покупку в интернет-магазине или приложении, банк-эквайер получает поручение перечислить деньги со счета клиента на счет продавца за вычетом комиссии. Безопасность электронных платежей обеспечивает процессинговая организация – она передает информацию от владельца карты к банку и предотвращает кражу данных.

Как только клиент совершает покупку в интернет-магазине или приложении, банк-эквайер получает поручение перечислить деньги со счета клиента на счет продавца за вычетом комиссии. Безопасность электронных платежей обеспечивает процессинговая организация – она передает информацию от владельца карты к банку и предотвращает кражу данных.Мобильный эквайринг – одна из новых возможностей, доступных бизнесу. Представляет собой прием платежей картами с помощью мобильного приложения и специального терминала. Это удобно для курьеров, которые доставляют покупки клиенту. Терминал mPOS считывает данные карты и передает их на смартфон курьера, где с помощью специального приложения осуществляется сделка. Терминалы для таких операций стоят относительно недорого, их можно использовать где угодно. К примеру, такое оборудование позволяет клиенту рассчитываться банковской картой за услуги такси непосредственно в автомобиле. Поскольку мобильный терминал не привязан к конкретной торговой точке, его очень удобно использовать при выездном обслуживании клиентов.

Требования к продавцу и документы

Основной документ, регулирующий отношения между банком-эквайером и продавцом – договор эквайринга. Для заключения договора ИП или юрлицо должны предоставить банку документы, подтверждающие государственную регистрацию и работу на законных основаниях. Также нужно подтвердить наличие лицензий, продавец занимается лицензируемой деятельностью.

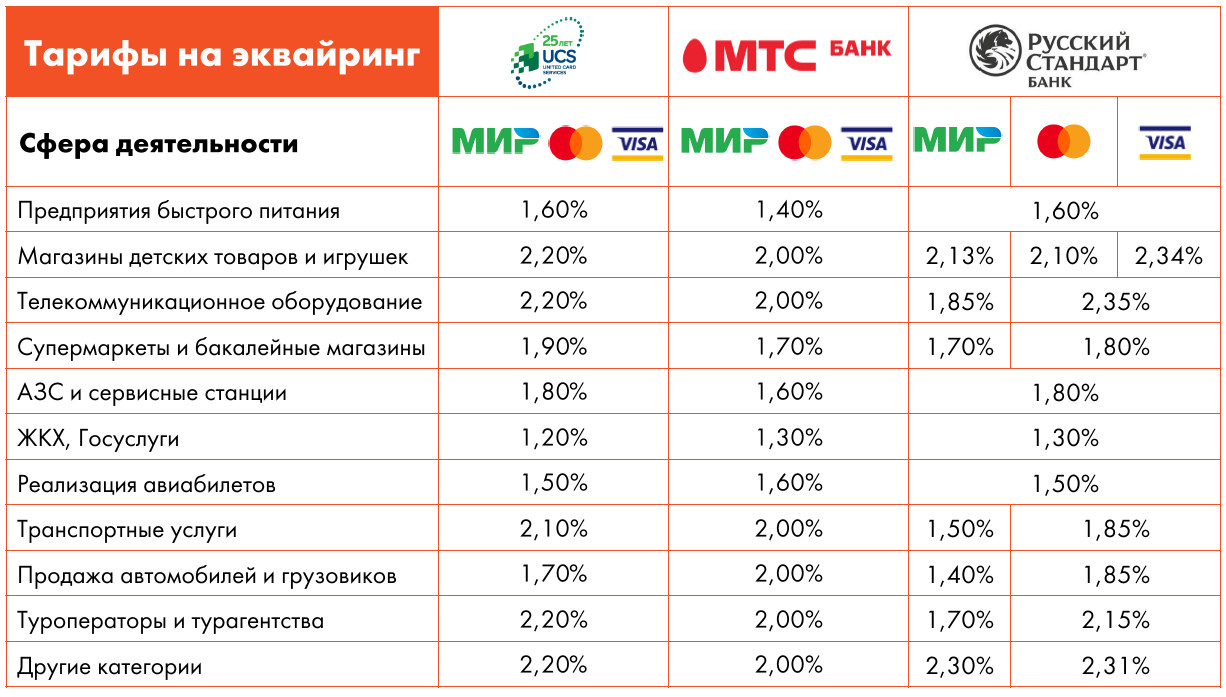

В договоре эквайринга указываются условия обслуживания торговой точки или сети пунктов продаж, расписываются финансовые условия и порядок расчетов. Комиссионное вознаграждение банка-эквайера – это процент от суммы каждой покупки, его финансовая организация имеет право устанавливать самостоятельно. Из полученной комиссии банк-эквайер выплачивает процент платежной системе.

Чтобы эквайринг начал работать, сотрудники банка должны зарегистрировать торговую точку в системе, подключить и установить оборудование. Одна из важных задач банка: обучение персонала клиента работе с установленным терминалом, а также своевременное реагирование на заявки при возникновении технических проблем. Некоторые организации предоставляют терминалы для эквайринга в аренду бесплатно или за ежемесячную плату.

Некоторые организации предоставляют терминалы для эквайринга в аренду бесплатно или за ежемесячную плату.

Срок зачисления денег от покупателя на счет продавца зависит от банка, обычно перечисленная сумма зачисляется на следующий рабочий день после проведения операции. Срок может увеличиться, если организация имеет расчетный счет не в том банке, где заключила договор эквайринга. В этом случае проходит межбанковский обмен информацией, процесс может занять два-три дня.

Преимущества для предприятий малого бизнеса

Подключение оборудования для эквайринга – важный шаг для развития любого бизнеса, связанного с продажей товаров и услуг. Несмотря на необходимость покупки или аренды оборудования и банковские комиссии, подключение эквайринга открывает целый ряд преимуществ:

Значительный рост объема продаж, увеличение среднего чека. Статистика показала, что людям проще тратить деньги с карты, чем оплачивать покупки наличными. Кроме того, количество наличных в кошельке обычно ограничено, а на карте доступна более крупная сумма для совершения покупок.

Увеличение количества клиентов. Если магазин не принимает оплату картами, большинство потенциальных покупателей отказываются от покупок и уходят к конкурентам.

Повышение безопасности расчетов. Исключается риск приема фальшивых купюр и любые мошеннические действия со стороны кассиров. Кроме того, снижается риск ошибок из-за человеческого фактора, ведь кассиру не нужно принимать наличные и вручную отсчитывать сдачу.

Бесплатное обучение персонала работе с POS-терминалом. Это возможность повысить профессиональный уровень кассиров, при этом обучение не требует вложений от руководства организации.

Установка платежных терминалов – это возможность увеличить ежедневную выручку магазина и открыть новые пути для привлечения клиентов. Подключение POS-оборудования окупает все затраты и позволяет быстрее увеличить доход. Бизнес становится не только прибыльнее, но и более безопаснее.

Как проводятся операции через терминалы?

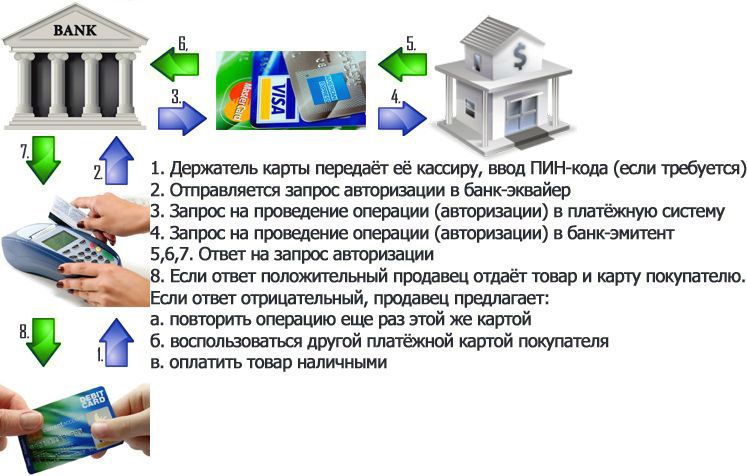

Каждая операция оплаты через платежный терминал проходит в несколько этапов:

Покупатель прикладывает или вставляет карту в терминал.

Также доступна возможность бесконтактной оплаты с помощью смартфона или другого гаджета с функцией NFC.

Информация о карте направляется в процессинговый центр банка-эквайера.

Банк проверяет наличие средств на счете держателя банковской карты и размер остатка. В большинстве случаев клиент подтверждает совершение сделки введением пин-кода – это дополнительная гарантия для защиты от мошенничества и неправомерного использования карты.

Деньги со счета клиента перенаправляются банку.

Терминал печатает слип-чек в двух экземплярах – один для продавца, а второй для клиента. Слип-чек – платежный документ, который подтверждает факт начала процедуры перевода денег со счета покупателя на счет продавца.

После этого в течение установленного договором эквайринга срока деньги будут переведены банком на счет компании-продавца, при этом взимается установленная договором комиссия. Она зависит от тарифов банка, сферы деятельности компании-клиента и количества проведенных операций в месяц.

Если операция была проведена ошибочно или клиент решил вернуть товар, есть возможность отказаться от сделки – после соответствующей процедуры деньги будут возвращены на банковскую карту клиента.

Как подключиться к эквайрингу?

Чтобы подключить торговую точку к услуге банковского эквайринга, необходимо определиться с банком и подготовить пакет документов для заключения договора. Комиссия банка будет зависеть от оборота компании: к примеру, ВТБ предлагает комиссию от 1,3% для отдельных категорий бизнеса. После заключения договора банк берет на себя выполнение следующих задач:

Установка, подключение и тестирование оборудования.

Обучение персонала торговой точки, если в этом есть необходимость.

Проверка платежеспособности покупателя путем проверки остатка средств на карте.

Возмещение суммы, полученной в результате транзакции, в течение срока по договору,

Техподдержка установленных терминалов, устранение неполадок и замена оборудования в случае поломки.

После подписания договора банк выполняет свою часть сделки, и задача клиента – обеспечить прием платежей с использованием установленного оборудования. В результате очень скоро прибыльность торговой точки возрастет, что полностью окупит все затраты на банковское обслуживание.

Подключение банковского эквайринга – это возможность значительно увеличить прибыль и обеспечить организации конкурентоспособность. Отсутствие возможности расплатиться картой –минус для любого бизнеса. ВТБ предлагает современное решение – торговый и интернет-эквайринг на выгодных условиях.

Поделиться:1

Оставьте заявку

Позвоним, проконсультируем, при необходимости откроем расчетный счет

1

Оставьте заявку

Позвоним, проконсультируем, при необходимости откроем расчетный счет

2

Заключите договор

Оформим документы и зафиксируем условия

2

Заключите договор

Оформим документы и зафиксируем условия

3

Принимайте платежи

Подготовим, привезем и установим терминал

3

Принимайте платежи

Подготовим, привезем и установим терминал

Оставьте заявку прямо сейчас

Мы проконсультируем вас в ближайшее время

Оставьте заявку

1

Оставьте заявку

Позвоним, проконсультируем и подберем выгодные условия

1

Оставьте заявку

Позвоним, проконсультируем и подберем выгодные условия

2

Заключите договор

Оформим документы и зафиксируем условия

2

Заключите договор

Оформим документы и зафиксируем условия

3

Принимайте платежи

Подготовим, привезем и установим терминал

3

Принимайте платежи

Подготовим, привезем и установим терминал

Оставьте заявку прямо сейчас

Мы проконсультируем вас в ближайшее время

Оставьте заявку

Может быть интересно

Эквайринг28. 10.2022

10.2022

Что такое торговый эквайринг

Читать далееЭквайринг15.12.2022

Эквайринг для физических лиц и самозанятых: можно или нельзя?

Читать далееЭквайринг14.12.2022

Терминалы бесконтактной оплаты: что они собой представляют

Читать далееТорговый эквайринг от банка ВТБ

Подключить

виды и механизм возврата средств

Для проведения разнообразных платежных операций в безналичной форме разработан специальный инструмент — банковский эквайринг. Он позволяет компаниям получать оплату от клиентов по картам, а также выполнять транзакции с электронных кошельков, когда дело касается расчетов через Интернет.

Составляющие эквайрингового процесса

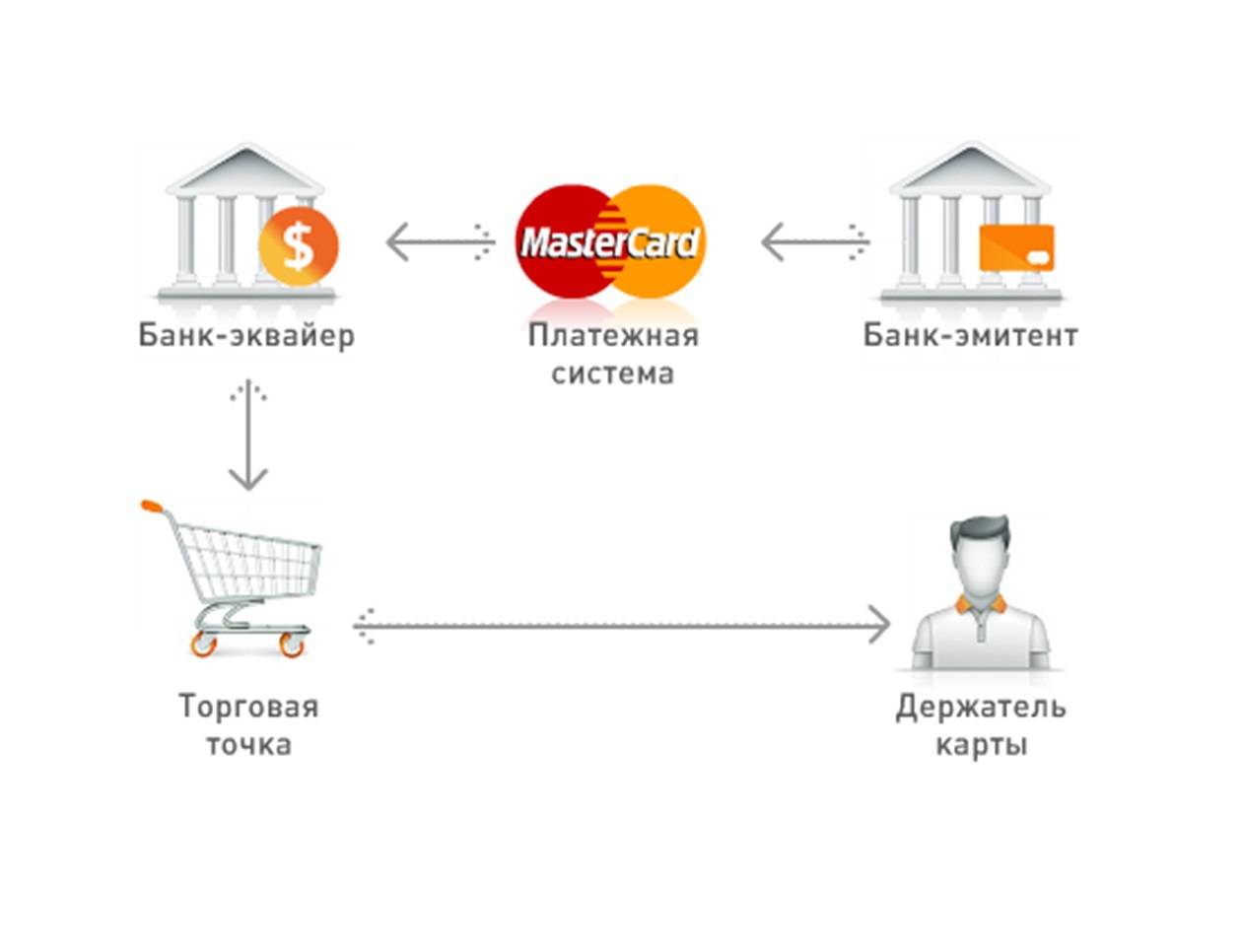

Любые финансовые операции эквайринга предполагают непосредственное участие трех сторон:

- обладателя пластиковой банковской карточки;

- коммерческого предприятия, принимающего безналичный платеж;

- банка-эквайера, обеспечивающего выполнение операций.

Помимо названных фигурантов косвенное отношение к процессу имеют банки-эмитенты, выпускающие «пластик», и платежные системы, поддерживающие карточки и электронные виртуальные кошельки. Механизм списания денежных средств с карты покупателя с их последующим переводом на счет продавца зависит от вида эквайринга. Он бывает торговым, интернет и мобильным.

Механизм списания денежных средств с карты покупателя с их последующим переводом на счет продавца зависит от вида эквайринга. Он бывает торговым, интернет и мобильным.

В обычных коммерческих организациях, работающих оффлайн, применяется торговый эквайринг, основной отличительный атрибут которого — POS-терминалы. Это специализированное оборудование считывает данные с карт клиентов, передает их в банк, а он уже переводит деньги на р/с продавца с вычетом комиссии.

Если же покупка совершается онлайн, операция эквайринга выполняется несколько иначе. Здесь по понятным причинам отсутствуют терминалы и прочие физические кассовые аппараты. Все происходит на программном уровне в интернете. При покупке клиент перенаправляется на страницу оплаты, где далее указывает реквизиты карты. Процессинговые сервисы обеспечивают безопасную передачу данных, а их защита возлагается на протоколы шифрования и другие средства хранения и обработки информации о транзакциях.

По своей сути мобильный эквайринг схож с торговым, только здесь функцию POS-терминала выполняют другие устройства. Это смартфон с предустановленным специальным ПО и компактная автономная приставка – mPOS-терминал. Такой способ довольно удобен для маленьких торговых точек, им охотно пользуются ИП. Но особенно он актуален в разъездных коммерческих мероприятиях и в местах, где установка POS-терминала проблематична или вовсе невозможна.

Это смартфон с предустановленным специальным ПО и компактная автономная приставка – mPOS-терминал. Такой способ довольно удобен для маленьких торговых точек, им охотно пользуются ИП. Но особенно он актуален в разъездных коммерческих мероприятиях и в местах, где установка POS-терминала проблематична или вовсе невозможна.

Виды эквайринговых операций

- авторизацию покупателя для снятия с его карты денег;

- списание банковской комиссии;

- установку защищенного соединения (при интернет-платежах).

Схема работы эквайринга, как правило, прописывается в договоре о предоставлении услуги, который заключается между торговым предприятием и кредитно-финансовым учреждением.

Возврат денежных средств по эквайрингу

В предпринимательской деятельности периодически возникают ситуации, когда приходится делать отмену покупки и возвращать деньги клиенту. В такой процедуре имеют значение два нюанса:

В такой процедуре имеют значение два нюанса:

- возврат производится на карточку, по которой проводилась оплата;

- участниками сделки выступают продавец, покупатель и банк-эквайер.

Непосредственно банк отвечает за сроки возврата по эквайрингу, которые могут составлять до тридцати рабочих дней. На практике возмещение происходит гораздо быстрее. Чтобы получить свои деньги обратно, покупатель выполнить ряд условий:

- предоставить товарный чек и карточку, с которой было сделано списание;

- предъявить паспорт или иное удостоверение личности.

По действующему законодательству торговая точка не вправе отказать в возврате по операции эквайринга, если чек не был пробит или потерялся. Факт приобретения может быть подтвержден другим способом. При отсутствии чека потребителю следует заполнить по форме соответствующее заявление.

Порядок операции отмены покупки

Процедура возврата по эквайрингу выполняется в день приобретения товара и предполагает возврат финансовых средств клиенту на сумму покупки. Алгоритм операции выглядит следующим образом:

Алгоритм операции выглядит следующим образом:

- проверка кассиром чеков и обоснований для отмены;

- проведение операции на терминале в соответствии с инструкцией;

- выполнение операции возврата денег;

- выдача покупателю чека, подтверждающего отмену.

Если по каким-либо причинам карточка, по которой проводилась оплата покупки, недоступна, деньги могут быть возвращены на другую. Для этого понадобится написать заявление в банк. Когда товар меняется на более дорогой, возвратная операция по эквайрингу не выполняется. В этом случае происходит досписание средств до нужной суммы.

Что нужно знать бизнесу о приобретении банков

- Введение

- Что такое банк-эквайер?

- Банк-эквайер против банка-эмитента listItemEls»> Эквайрер против обработчика платежей

- Как выбрать эквайера, отвечающего потребностям вашего бизнеса

- Банковские расходы и сборы

Для малых предприятий, которые принимают платежи клиентов, каждое касание, пролистывание или щелчок транзакции инициирует сложную серию действий за кулисами. Рекомендуется ознакомиться с основными игроками, обрабатывающими транзакции ваших клиентов, такими как банки-эквайеры.

Технология ускорения платежей радикально изменила способы взаимодействия компаний, сетей кредитных карт, платежных систем и банков с транзакциями клиентов. У предприятий есть больше возможностей для приема и обработки платежей, и все больше финансовых учреждений предлагают функции перекрывающихся платежей. Для бизнеса важно четко понимать технические аспекты приема платежей клиентов и участие банков-эквайеров.

Мы расскажем, что такое банк-эквайер, какую роль они играют в процессе платежей и что необходимо знать компаниям о банках-эквайерах для управления платежами клиентов.

Что в этой статье?

- Что такое банк-эквайер?

- Банк-эквайер в сравнении с банком-эмитентом

- Эквайрер в сравнении с обработчиком платежей

- Как выбрать эквайера, отвечающего потребностям вашего бизнеса

- Расходы и комиссии банка-эквайера

Что такое банк-эквайер?

Банк-эквайер, также называемый «эквайрером», представляет собой банк или финансовое учреждение, которое обрабатывает платежи клиентов по кредитным или дебетовым картам от имени бизнеса и направляет их через карточные сети в банк-эмитент.

Банки-эквайеры позволяют предприятиям обрабатывать платежи за пределами точек продаж (POS) и получать средства от клиентов. Они получают номера дебетовых и кредитных карт от платежного процессора компании, взаимодействуют с сетями кредитных карт и банками-эмитентами клиентов для авторизации платежей, а затем получают средства.

Банк-эквайер в сравнении с банком-эмитентом

Термины «банк-эквайер» и «банк-эмитент» относятся к разным ролям, которые финансовые учреждения играют в клиентской операции, во время которой банк-эквайер является банком предприятия, а банк-эмитент — банком клиента. банк.

Банк-эмитент выдает — или «выдает» — клиентам их кредитные или дебетовые карты от имени карточных сетей, а также выдает средства, переведенные в транзакции по карте. Банк-эквайер берет — или «приобретает» — средства от сделки.

Вот как выглядит процесс эквайринга и банка-эмитента во время транзакции клиента:

- Клиент предъявляет свою кредитную карту, дебетовую карту или электронный кошелек в POS для совершения покупки. Это может быть POS-терминал в обычном розничном магазине, устройство для чтения карт на мобильном устройстве или интерфейс оформления заказа на веб-сайте электронной коммерции.

- Платежный процессор сначала передает ключевую платежную информацию в банк-эквайер, включая сумму переводимых средств и номер карты, которая будет использоваться для оплаты.

- После того, как банк-эквайер получил платежный запрос, он соединяется с банком-эмитентом через карточную сеть, привязанную к способу оплаты. Например, если клиент использует дебетовую карту Visa, выпущенную Wells Fargo, банк-эквайер получит эту транзакцию и будет использовать сеть карт Visa для связи с Wells Fargo, банком-эмитентом.

- После того, как банк-эмитент получает запрос от банка-эквайера, он проверяет счет держателя карты, чтобы убедиться, что у него достаточно кредита или свободных средств для покрытия транзакции.

- Если средства доступны, банк-эмитент авторизует платеж и уведомляет об этом банк-эквайер через сеть кредитных карт.

- Затем банк-эмитент выпускает средства, которые банк-эквайер принимает и вносит на счет предприятия.

Эквайрер против обработчика платежей

Провайдеры обработки платежей получают всю ключевую информацию по любой данной транзакции, такую как номер кредитной карты и сумма платежа, и передают эту информацию в банк-эквайер. Затем банк-эквайер получает разрешение на платеж и получает средства.

Затем банк-эквайер получает разрешение на платеж и получает средства.

Хотя платежные системы и банки-эквайеры играют разные роли в процессе оплаты, одно и то же финансовое учреждение может выполнять эти роли. Некоторые банки предоставляют как бизнес-счета, так и платежные услуги. Но чаще предприятия получают эти услуги от разных учреждений.

Как выбрать эквайера, отвечающего потребностям вашего бизнеса

То, как ваш бизнес взаимодействует с банками-эквайерами, зависит от того, как вы получаете доступ к услугам торгового счета. Вы можете работать с поставщиком, который предлагает услуги по обработке платежей, торговым счетам и эквайрингу, или вам может потребоваться получить услуги по обработке платежей и эквайрингу от разных поставщиков. Если вы используете Stripe, вам вообще не нужно беспокоиться о привлечении эквайера, поскольку Stripe обеспечивает как обработку платежей, так и функции эквайера. Для независимых предприятий масштабируемая универсальная поддержка платежей более привлекательна, чем объединение нескольких решений для упрощения платежей и банковского обслуживания бизнеса.

Если вы ведете бизнес на сторонней платформе или торговой площадке, в которую встроена поддержка платежей, вам, скорее всего, не придется открывать отдельный торговый счет в банке-эквайере. Эти платформы все чаще добавляют платежные возможности для оптимизации бизнеса и взаимодействия с клиентами, а также для монетизации транзакций.

Если ваш бизнес принимает платежи в местах, отличных от сторонних платформ или торговых площадок, например, если ваш бизнес работает лично или у вас есть собственный веб-сайт электронной коммерции, вам потребуются функции обработки платежей и эквайера.

Некоторые платежные системы предлагают только обработку платежей или поддержку эквайера, поэтому вам потребуется отдельный процессор для каждой функции. Существует множество веб-сайтов финансовых учреждений, которые предлагают услуги эквайринга для бизнеса. Вы можете начать с поиска покупателей бизнеса в вашем регионе или тех, кто специализируется в вашей отрасли. Затем вы можете сравнить свои варианты на основе таких критериев, как структура комиссий, льготы и другие плюсы и минусы.

У каждого эквайера разные требования к открытию мерчант-счета. Но в целом планируйте предоставлять следующую информацию:

- Тип бизнеса (индивидуальный предприниматель, LLC/LLP, корпорация C, корпорация S, правительство, некоммерческая организация и т. д.)

- Отрасль

- Идентификационный номер работодателя (EIN) или налоговый номер

- Рабочий адрес

- Страна, в которой вы зарегистрированы

- Дата начала ведения бизнеса

- Тип предлагаемых вами продуктов и услуг

- Годовой доход или объем транзакций

- Банковская информация (куда вы хотите отправлять выплаты по транзакциям)

- Номер социального страхования

- Домашний адрес

- Личный номер телефона

- Дата рождения

Расходы и сборы эквайринговых банков

90 016 Поскольку большинство компаний принимают и обрабатывают платежи с помощью комплексных платежных решений, таких как Stripe, обработка сборы, которые они платят, покрывают многие функции, включая доступ к банкам-эквайерам. Прозрачная интегрированная модель ценообразования Stripe является одним из ее основных преимуществ по сравнению с традиционными решениями для обработки платежей, полученными непосредственно от банков-эквайеров. Ценообразование Stripe зависит от объема услуг отдельного бизнеса, но транзакции с кредитными картами и цифровыми кошельками оцениваются в 2,9.% + 30 центов за успешное списание средств с карты.

Прозрачная интегрированная модель ценообразования Stripe является одним из ее основных преимуществ по сравнению с традиционными решениями для обработки платежей, полученными непосредственно от банков-эквайеров. Ценообразование Stripe зависит от объема услуг отдельного бизнеса, но транзакции с кредитными картами и цифровыми кошельками оцениваются в 2,9.% + 30 центов за успешное списание средств с карты.Несмотря на то, что клиенты Stripe не платят комиссию за эквайринг напрямую, давайте поговорим о том, как они работают:

Предприятия или платежные посредники обычно платят комиссию за транзакцию, которая распределяется между банком-эквайером, банком-эмитентом и сетями кредитных карт. Банки предприятий взимают «комиссию за обмен» сетями кредитных карт при каждой транзакции. Эти сборы распределяются с банком-эмитентом, что позволяет им получать доход без взимания платы с держателей карт.

Комиссия за транзакцию рассчитывается с учетом ряда факторов. Каждая компания, выпускающая кредитные карты, имеет свой набор правил, определяющих комиссию за обмен. Вот некоторые из наиболее распространенных:

Вот некоторые из наиболее распространенных:

Свойства транзакции

Эти свойства включают такую информацию, как сумма транзакции и местонахождение.Тип карты

Тип карты относится к тому, использует ли платежная карта чип EMV или бесконтактный платеж, тип кредитной карты (золотая, платиновая, бонусная и т. д.), если это предоплаченная или дебетовая карта, и источник финансирования.Свойства устройства

Свойства устройства описывают, как и где было произведено списание средств, например, был ли это платеж онлайн или лично, код категории продавца и наличие карты.

Поскольку существует множество правил для расчета межбанковских комиссий, большинство эквайеров используют модели ценообразования, которые учитывают средний размер транзакций бизнеса, объем транзакций, типичные свойства платежей и тип бизнеса. Затем покупатель составляет структуру комиссий, которая соответствует комиссиям за обмен, которые они, скорее всего, будут нести от имени этого бизнеса.

- Что такое виртуальный терминал? Что нужно знать пользователям Stripe

- Как получить мерчант-аккаунт: пошаговое руководство для бизнеса

- Упрощение платежей (payfac) как услуга: внутренние платежи для стимулирования роста

Получите доступ к полной платежной платформе с простой оплатой по мере использования или свяжитесь с нами, чтобы разработать индивидуальный пакет специально для вашего бизнеса.

Что это значит, разные типы

Что такое эквайрер?

Приобретатель — это компания, которая получает права на другую компанию или деловые отношения посредством сделки. Эти сделки обычно представляют собой слияния или поглощения, но также могут быть и другими структурированными соглашениями. Приобретатели выкупают компанию и переходят в собственность, как правило, путем покупки значительной части акций целевой компании.

Как правило, эквайреры также являются финансовыми учреждениями, которые приобретают права на учетную запись продавца, что позволяет им обслуживать и управлять банковским счетом продавца, связанным с электронными платежами клиентов.

Ключевые выводы

- Эквайер может относиться либо к корпоративному эквайеру, либо к торговому эквайеру.

- Корпоративный приобретатель — это компания, которая получает права на другую компанию или деловые отношения посредством сделки.

- Торговый эквайрер — это торговый банк, используемый торговцем для обработки электронных платежей для своих клиентов.

- Корпоративные приобретатели покупают другие компании, потому что считают, что должны получить какую-то выгоду. Они делают это посредством покупки наличными, покупки акций или обмена акциями.

- Торговые эквайеры облегчают электронные платежи через свою торговую сеть и управляют коммуникациями, расчетами и депозитами торгового счета.

Понимание приобретателя

Существует множество причин, по которым компания может быть заинтересована в приобретении другой компании. Эти причины могут включать снижение конкуренции, создание синергии и доступ к новому рынку.

Отношения с приобретателями могут различаться в зависимости от типа заключенной сделки. Корпорации могут приобрести другую компанию в процессе сделки, которая позволяет им заплатить согласованную цену за право стать владельцем другой компании и интегрировать ее в свои текущие бизнес-операции. Это может быть покупка за наличные, покупка акций, обмен акциями или их комбинация.

Корпорации могут приобрести другую компанию в процессе сделки, которая позволяет им заплатить согласованную цену за право стать владельцем другой компании и интегрировать ее в свои текущие бизнес-операции. Это может быть покупка за наличные, покупка акций, обмен акциями или их комбинация.

Приобретение обычно согласовывается обеими компаниями, но иногда может быть односторонним. В этом случае поглощение является враждебным поглощением, и целевая компания обычно применяет процедуры, чтобы избежать поглощения, такие как использование ядовитой пилюли.

В индустрии платежей эквайером также может быть финансовое учреждение, которое сотрудничает с продавцом для выполнения транзакций электронных платежей и процессов внесения депозитов.

Например, розничный магазин, торгующий одеждой, хотел бы создать электронную платежную систему, позволяющую покупателю расплачиваться электронными средствами с помощью кредитной карты или телефона. Ритейлер заручится услугами торгового эквайера, также известного как торговый банк, который возьмет под контроль счет продавца и будет принимать депозиты на счет от платежей клиентов.

Типы эквайеров

Корпоративный эквайрер

При корпоративном поглощении покупателем является компания, покупающая другую компанию по определенной цене. Корпоративные приобретения обычно согласовываются двумя сторонами. Они позволяют приобретающей компании полностью взять на себя бизнес и интегрировать его в свой текущий бизнес.

При поглощении приобретающая компания полагает, что она получает прибыль от выкупа другой компании и поглощения ее полезных компонентов, прекращая при этом ее непродуктивные. Таким образом, он также считает, что улучшает компанию, которую покупает.

При поглощениях с участием публичных компаний покупатель обычно видит краткосрочное падение цены акций при приобретении компании. Падение обычно происходит из-за неопределенности сделки и премии, которую покупатель платит за покупку.

Торговый эквайрер

В соглашении с торговым эквайером эквайрер выступает в качестве стороннего партнера продавца. Продавцы должны сотрудничать с финансовым учреждением для обработки электронных транзакций и получения электронных платежей.

Торговый эквайрер — это, как правило, поставщик банковских услуг, который управляет электронными депозитами средств от клиентов, переведенных на торговый счет. Торговый эквайрер также может быть известен как расчетный банк, поскольку они облегчают связь и расчеты по торговым платежам.

Каждый раз, когда для совершения платежа используется дебетовая или кредитная карта, необходимо связаться с продавцом-эквайером для обработки и расчета. Торговый эквайрер может диктовать типы платежей, которые он разрешает обрабатывать.

Как правило, эквайеры имеют отношения обработки с сетью провайдеров, обычно включая крупных процессоров, таких как Visa, Mastercard и American Express. Некоторые торговые эквайеры могут иметь сетевые права только с процессором карт одного бренда, что может ограничивать типы фирменных карт, которые может принимать продавец.

Эквайрер будет взимать с продавца различные сборы, которые подробно описаны в их соглашении. Большинство эквайеров взимают комиссию за транзакцию, а также ежемесячную плату.

Как только клиент совершает покупку в интернет-магазине или приложении, банк-эквайер получает поручение перечислить деньги со счета клиента на счет продавца за вычетом комиссии. Безопасность электронных платежей обеспечивает процессинговая организация – она передает информацию от владельца карты к банку и предотвращает кражу данных.

Как только клиент совершает покупку в интернет-магазине или приложении, банк-эквайер получает поручение перечислить деньги со счета клиента на счет продавца за вычетом комиссии. Безопасность электронных платежей обеспечивает процессинговая организация – она передает информацию от владельца карты к банку и предотвращает кражу данных.