Рефинансирование кредита в ВТБ для физических лиц 2023

Кредитный брокер Роял Финанс > Банки > Кредитные программы ВТБ > Рефинансирование кредита в ВТБ

Рефинансирование кредита в ВТБ

Перекредитование или получение нового займа на более выгодных условиях для частичного или полного погашения прошлого кредита называется рефинансированием. Особенность перекредитования заключается в том, что рефинансирование кредита в «ВТБ» проводится, даже если заем брался в другом банковском учреждении. Специалисты, при выборе банка для проведения рефинансирования советуют выбирать то учреждение, где у гражданина нет активных кредитных договоров.

Особенность перекредитования заключается в том, что рефинансирование кредита в «ВТБ» проводится, даже если заем брался в другом банковском учреждении. Специалисты, при выборе банка для проведения рефинансирования советуют выбирать то учреждение, где у гражданина нет активных кредитных договоров.

Стоит ли делать рефинансирование кредита?

Для чего проводить перекредитование, если можно продолжать отдавать долг в прежнем режиме? Решение связано с выгодой. Благодаря переоформлению договора в другом банке гражданин, имеющий долг, существенно снижает ставку по уже имеющемуся обязательству. В некоторых случаях удается существенно изменить размер ежемесячного платежа (в меньшую сторону). Плюсами рефинансирования является:

- увеличение срока действия договора;

- изменение валюты кредитования;

- объединение нескольких долгов, кредитных договоров в один.

Объединение удобно для последующего покрытия займа.

Когда гражданину, имеющему долг в банке, необходимы наиболее выгодные условия перекредитования — делается рефинансирование кредита и кредитных карт в «ВТБ» для физических лиц на банковских условиях. Для этого необходимо позвонить в банк, заполнить заявку, получить предварительное решение по рефинансированию, которое рассматривается от 2 минут. Чтобы сэкономить время, проще обратиться к специалистам Royal Finance, которые оказывают всестороннюю помощь в подборе банковских программ.

Для этого необходимо позвонить в банк, заполнить заявку, получить предварительное решение по рефинансированию, которое рассматривается от 2 минут. Чтобы сэкономить время, проще обратиться к специалистам Royal Finance, которые оказывают всестороннюю помощь в подборе банковских программ.

При одобрении заявки, гражданина приглашают в отделении финансового учреждения, но с предварительно подготовленным пакетом документов. Далее финансовое учреждение переводит денежные средства заемщику на погашение старого кредита. Схема простая и понятная для каждого клиента, обратившегося за перекредитованием в банк «ВТБ».

Как сделать рефинансирование кредита?

Для начала нужно подать заявку на сайте банка, либо позвонив по телефону учреждения. Необходимо помнить: к заемщику предъявляются определенные требования. К ним относят:

- гражданство Российской Федерации;

- регистрация в том регионе, где присутствует банк «ВТБ»;

- подтверждение источника постоянного дохода.

Сегодня существуют требования к кредитам. Перекредитование предоставляется на погашение залоговых и беззалоговых займов, которые ранее были предоставлены в рублях. Рефинансирование предоставляется для автомобильного, потребительского кредита, ипотеки, задолженности по кредитным картам.

Срок действия остаточного долга — не менее 3 месяцев, погашение долга производится ежемесячно в рублях РФ. Заемщик, который обращается за рефинансированием должен иметь сведения о регулярном погашении задолженности по кредиту или кредитной карте за последние полгода. Не должно быть просроченной задолженности по кредиту, к которому гражданин хочет применить рефинансирование.

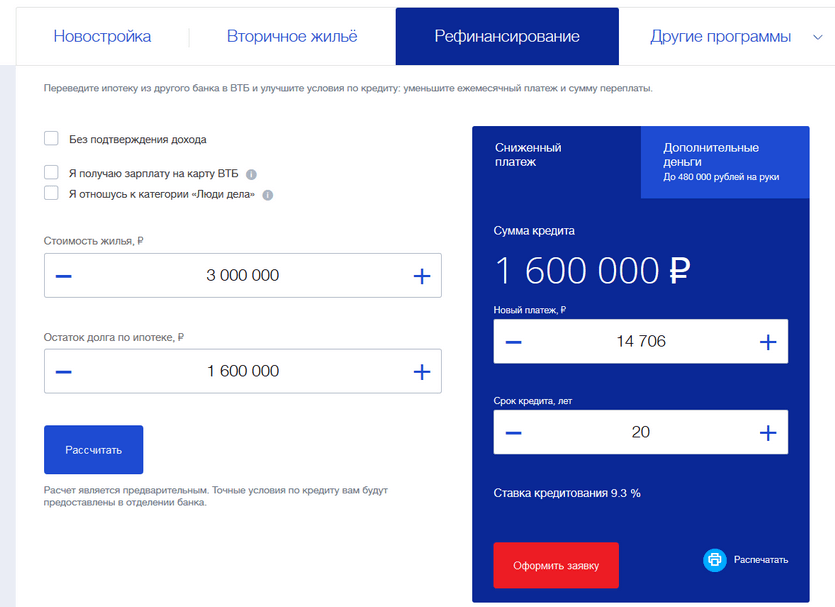

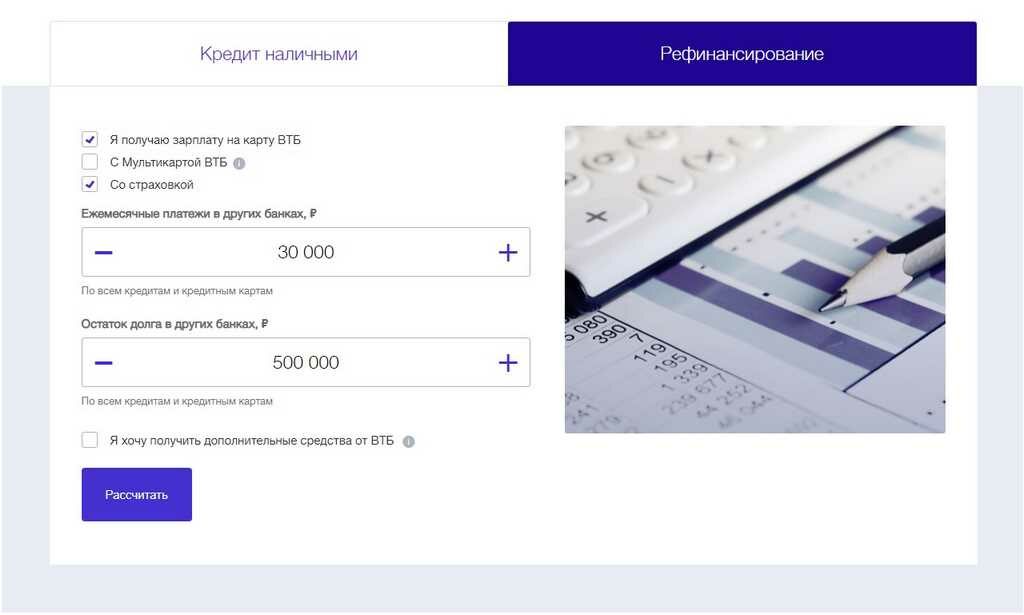

Прежде чем подать заявку в банк, нужно понять для себя, а выгодно ли рефинансирование кредита в «ВТБ» и стоит ли связываться с этой процедурой. Разобраться в этом достаточно просто: стоит обратиться на сайт финансового учреждения и воспользоваться специальным калькулятором, высчитывая выгоду.

В электронном табло вводятся имеющиеся данные в графу «мой кредит» (остаток долга, ежемесячный платеж, процентная ставка).

- размер переплаты;

- ежемесячный платеж;

- общую сумму кредита.

Условия и документы

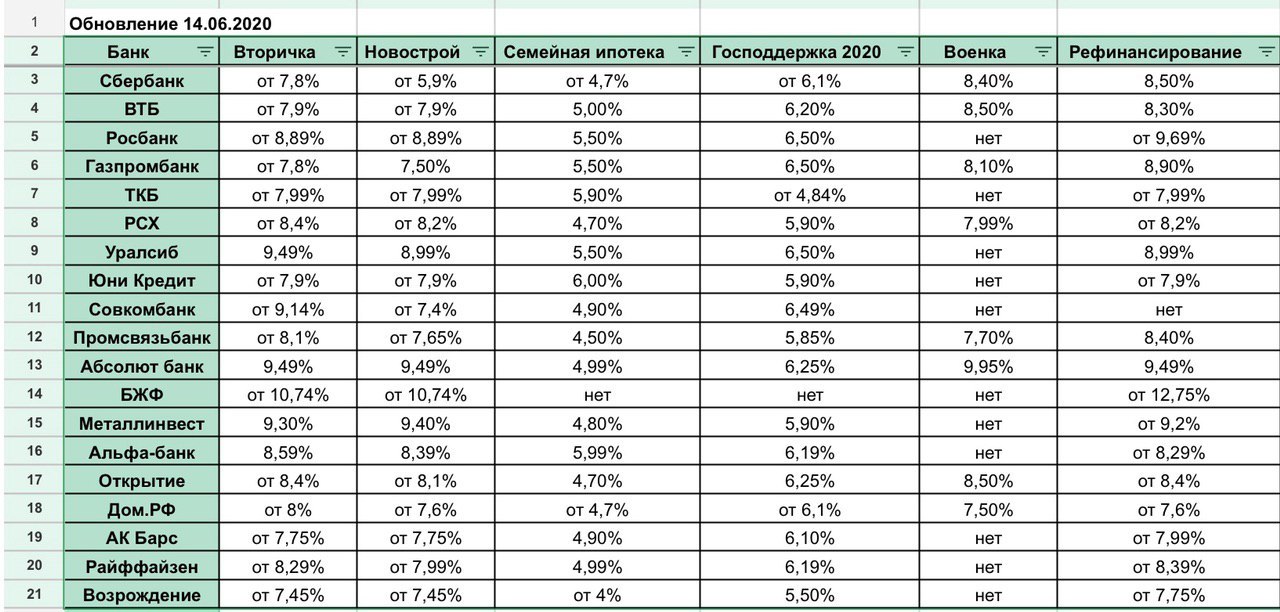

Многие задаются вопросом, как происходит рефинансирование кредита в ВТБ частному лицу и у других банков сегодня. Примерно по одинаковым схемам, разница лишь в новых процентных ставках по обновленному займу. Система проста:

- Гражданин оформляет заявку.

- Подготавливает документы.

- Получает деньги.

Для физических лиц в банковском учреждении «ВТБ» существует определенная схема рефинансирования, связанная с потребительскими займами. Процедура практически идентична оформлению стандартного потребительского кредита.

Гражданин также подает заявку лично или через виртуальную форму на сайте банка. Помимо основной информации пользователь должен указать размер кредитной задолженности, уровень ежемесячного дохода, контактные данные, наименование кредиторов. Как в 2020 году, так и в 2021, для начала процедуры перекредитования придется подать заявку на рефинансирование потребительских кредитов в «ВТБ», дождаться одобрения, после собрать пакет документов.

Как в 2020 году, так и в 2021, для начала процедуры перекредитования придется подать заявку на рефинансирование потребительских кредитов в «ВТБ», дождаться одобрения, после собрать пакет документов.

На телефон пользователя приходит SMS-сообщение с предварительным одобрением. Гражданин собирает пакет документов, является лично в банк, предоставляет бумаги для оформления процедуры. К необходимым бумагам относится: паспорт гражданина РФ, СНИЛС, информация о кредите, оригинал документа, который может подтвердить доход, например это может быть справка о доходах по форме 2-НДФЛ.

Грамотный подход к рефинансированию позволит уменьшить размер ежемесячных платежей по займу, снизив материальную нагрузку на плательщика.

Получить кредит

Ипотека, кредиты — Дальневосточный банк

| Валюта | Покупка | Продажа | ЦБ РФ | |

|---|---|---|---|---|

| USD (за 1$) |

↓ 78. 5 5 |

↑ 80.05 | ↑ 79.3563 | |

| EUR (за 1€) | ↑ 86 | ↑ 88 |

↑ 86. 7207 7207 |

|

| JPY (за 100¥) | ↓ 62.5 | ↑ 63.9 |

↑ 59. 8599 8599 |

|

| CNY (за 1Ұ) | ↑ 11.68 | ↑ 12.2 |

↑ 11. 5308 5308 |

|

| KRW (за 1000₩) | ↓ 60 | ↑ 64.5 |

↑ 60. |

Доп.офис 05 Адрес: г.Владивосток. ул.Русская 19-а Доп.офис 10 Адрес: г.Владивосток, Океанский пр-т 48-а Доп.офис 02 Адрес: г.Владивосток, ул.Светланская 83 Доп.офис 04 Адрес: г.Владивосток, ул.Борисенко 27 Доп.офис 09 Адрес: г.Владивосток, ул Жигура, 32 Доп.офис 16 Адрес: г.Артем, ул.Фрунзе, 53 Доп.офис 17 Адрес: г.Находка, ул.  Портовая, 20-а Портовая, 20-аДоп.офис 22 Адрес: г.Уссурийск, ул.Ленина, 98 Доп.офис 23 Адрес: г.Спасск-Дальний , ул.Парковая, 23 Доп.офис 24 Адрес: г.Дальнереченск , ул.Героев Даманского, 30 Доп.офис 28 Адрес: г.Большой камень , ул. Аллея Труда, 35а «> |

| THB (за 10฿) | ↓ 20 |

↑ 24. 7 7 |

↑ 23.1827 |

Доп.офис 05 Адрес: г.Владивосток. ул.Русская 19-а Доп.офис 10 Адрес: г.Владивосток, Океанский пр-т 48-а Доп.офис 02 Адрес: г.Владивосток, ул.Светланская 83 Доп.офис 04 Адрес: г.Владивосток, ул.Борисенко 27 Доп.  офис 09 Адрес: г.Владивосток, ул Жигура, 32 офис 09 Адрес: г.Владивосток, ул Жигура, 32Доп.офис 16 Адрес: г.Артем, ул.Фрунзе, 53 Доп.офис 17 Адрес: г.Находка, ул.Портовая, 20-а Доп.офис 22 Адрес: г.Уссурийск, ул.Ленина, 98 Доп.офис 23 Адрес: г.Спасск-Дальний , ул.Парковая, 23 Доп.офис 24 Адрес: г.Дальнереченск , ул.Героев Даманского, 30 Доп.офис 28 Адрес: г.Большой камень , ул. Аллея Труда, 35а «> |

| HKD (за 10$) | ↓ 2 |

↑ 10. 2 2 |

↑ 10.1246 |

Доп.офис 05 Адрес: г.Владивосток. ул.Русская 19-а Доп.офис 10 Адрес: г.Владивосток, Океанский пр-т 48-а Доп.офис 02 Адрес: г.Владивосток, ул.Светланская 83 Доп.офис 04 Адрес: г.Владивосток, ул.Борисенко 27 Доп.  офис 09 Адрес: г.Владивосток, ул Жигура, 32 офис 09 Адрес: г.Владивосток, ул Жигура, 32Доп.офис 16 Адрес: г.Артем, ул.Фрунзе, 53 Доп.офис 17 Адрес: г.Находка, ул.Портовая, 20-а Доп.офис 22 Адрес: г.Уссурийск, ул.Ленина, 98 Доп.офис 23 Адрес: г.Спасск-Дальний , ул.Парковая, 23 Доп.офис 24 Адрес: г.Дальнереченск , ул.Героев Даманского, 30 Доп.офис 28 Адрес: г.Большой камень , ул. Аллея Труда, 35а «> |

Все курсы валют

Курсы могут быть скорректированы в течение дня. Курс на текущее время можно уточнить по телефону

или в любом офисе Банка. Список обмениваемых валют вы можете уточнить в разделе офисы.

Курс на текущее время можно уточнить по телефону

или в любом офисе Банка. Список обмениваемых валют вы можете уточнить в разделе офисы.

Понимание требований ипотечного рефинансирования | LendingTree

Сравните ставки рефинансирования сегодня

Как LendingTree получает оплату?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 19 марта 2021 г.

Примечание редактора: Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Домовладельцы могут сэкономить на процентах, снизить платежи или сократить сроки кредита при рефинансировании своей ипотеки. Однако требования к рефинансированию варьируются в зависимости от того, почему вы рефинансируете и как выглядят ваши финансы.

Знание требований по рефинансированию ипотечного кредита может сэкономить вам деньги авансом и, в некоторых случаях, помочь вам избежать хлопот, связанных с проверкой вашего дохода или ожиданием оценки дома.

- Требования к рефинансированию ипотечного кредита для процентных и срочных кредитов

- Требования к рефинансированию ипотечного кредита для получения кредита наличными

- Почему вы хотите рефинансировать?

- Найдите лучшую ставку по ипотеке

Требования по рефинансированию ипотечного кредита для процентных и срочных кредитов

Требования для рефинансирования вашей ипотеки будут зависеть от типа кредитной программы, которую вы выберете. Давайте взглянем на стандарты для кредитов со ставкой и сроком, которые либо снижают процентную ставку, либо сокращают срок кредита.

Давайте взглянем на стандарты для кредитов со ставкой и сроком, которые либо снижают процентную ставку, либо сокращают срок кредита.

| Программа рефинансирования | Минимальный кредитный рейтинг | Макс. LTV | Максимальное соотношение DTI | Требуемые активы | Требуется подтверждение дохода? | Требуется оценка? |

| Условная ставка и срок Рефинансирование | 620 | 97% | 45%-50% | Для покрытия расходов на закрытие, если они не включены в сумму кредита | Да | Да, если нет права на отказ от оценки |

| Рефинансирование со ставкой и сроком FHA | 580 | 97,75% | 43% | Для покрытия расходов, если они не включены в сумму кредита | Да | Да |

| Обтекаемый FHA | Н/Д Только ипотечная история | Н/Д | Н/Д | Для покрытия расходов, если они не включены в процентную ставку | № | № |

В. А. ставка и срочное рефинансирование А. ставка и срочное рефинансирование | Минимум VA не установлен, но кредиторы требуют 620+ | 100% | 41% | Для покрытия расходов, если они не включены в сумму кредита | Да | Да |

| ВА ИРРРЛ | Н/Д | Н/Д | Н/Д | Для покрытия расходов, если они не включены в сумму кредита | № | № |

| Оптимизация USDA | Н/Д | Н/Д | Н/Д | Для покрытия расходов, если они не включены в сумму кредита | № | № |

Вот краткое напоминание, если вы не помните различные типы кредитов, которые использовались при покупке дома:

Обычные кредиты . Это негосударственные кредиты с правилами, установленными Fannie Mae и Freddie Mac. Когда дело доходит до обычного рефинансирования, вам не нужна ипотечная страховка, если у вас есть не менее 20% собственного капитала.

Кредиты FHA . Федеральное жилищное управление (FHA) в некоторых случаях страхует кредиты для заемщиков с кредитным рейтингом всего 500. Домовладельцы с текущим кредитом FHA могут воспользоваться преимуществами простой программы рефинансирования программы оптимизации FHA, которая не требует оценки или подтверждения дохода. Однако не забудьте заложить в бюджет расходы на закрытие или попросите вашего кредитора повысить ставку, чтобы покрыть расходы: программа не позволяет вам добавлять расходы к сумме кредита.

Кредиты VA . Военные заемщики с текущим кредитом, гарантированным США. Департамент по делам ветеранов (VA) может иметь право на получение ссуды рефинансирования снижения процентной ставки VA (IRRRL). Никаких документов о доходах или оценки не требуется.

Кредиты USDA . Сельские домовладельцы могут рефинансировать кредит, обеспеченный Министерством сельского хозяйства США (USDA), с помощью упрощенной программы помощи, которая не требует документов о доходах или оценке. Однако USDA не разрешает рефинансирование наличными.

Однако USDA не разрешает рефинансирование наличными.

Важная информация о требованиях по ставкам и срокам рефинансирования

Минимальный кредитный рейтингНекоторые ипотечные компании устанавливают собственный минимальный кредитный рейтинг для рефинансирования, даже если они не требуются государственными органами. Например, VA не требует минимального балла, но многие одобренные VA кредиторы не примут меньше 620. в процентах от того, какую часть стоимости вашего дома вы занимаете. Рекомендации по ипотеке VA позволяют заемщикам финансировать до 100% стоимости дома, в то время как FHA и обычные кредиторы требуют небольшого капитала, чтобы претендовать на рефинансирование. Оптимизация FHA и ссуды VA IRRRL не требуют расчета коэффициента LTV.

Отношение долга к доходу (DTI) Кредиторы делят ваш общий ежемесячный долг, включая ваш новый платеж по ипотеке, на ваш ежемесячный доход до налогообложения, чтобы рассчитать коэффициент DTI. Однако, если вы соответствуете требованиям рефинансирования жилья для упрощения FHA или VA IRRRL, вы можете пропустить это требование.

Однако, если вы соответствуете требованиям рефинансирования жилья для упрощения FHA или VA IRRRL, вы можете пропустить это требование.

Обычно вы платите от 2% до 6% от суммы кредита на расходы по закрытию рефинансирования. Если вы не планируете включать их в сумму кредита, кредиторы проверят, достаточно ли у вас денежных средств для покрытия личных расходов. Сюда входят остатки на банковских счетах, активы пенсионных счетов и биржевые/брокерские счета.

Требования к доходуСоберите последние платежные квитанции, формы W-2 и федеральные налоговые декларации, чтобы доказать, что вы соответствуете требованиям к доходу для рефинансирования ипотечного кредита. Цифровые кредиторы могут получить электронный доступ к вашей истории доходов от вашего работодателя, если вы дадите им разрешение.

Требования к оценке Ваш кредитор может предложить отказаться от оценки, если его автоматизированная система андеррайтинга принимает вашу оценочную стоимость дома. По кредитам VA IRRRL или FHA не требуется оценка.

По кредитам VA IRRRL или FHA не требуется оценка.

РЕФИНАНСИРОВАНИЕ после досрочного погашения ипотечного кредита

Вы можете рефинансировать ипотечный кредит, в отношении которого недавно применялись досрочные платежи, и погасить остаток просроченных платежей, если вы соответствуете требованиям и произвели три своевременных платежа с момента окончания срока досрочного погашения.

ИЗМЕНЕНИЯ В РУКОВОДСТВАХ ПО РЕФИНАНСИРОВАНИЮ В 2021 ГОДУ В 2021 году произойдут большие изменения в требованиях к ипотеке. Вот некоторые из них:0039 . Требование коэффициента DTI 43% будет заменено «определением квалифицированной ипотеки на основе цены» в соответствии с новыми руководящими принципами Бюро финансовой защиты потребителей (CFPB), которые вступят в силу в этом году. Если годовая процентная ставка (APR), которую вам предлагают, менее чем на 2,25 процентных пункта ниже средней основной ставки предложения для аналогичного кредита, кредит будет считаться квалифицированной ипотекой.

Требования к рефинансированию ипотеки для жилищных займов с выплатой наличных

Обычно для рефинансирования с выплатой наличных вам потребуется больше собственного капитала. Ипотечные руководящие принципы требуют оценки дома в большинстве случаев. Есть одно исключение: вы можете получить отказ от оценки, если оставите 30% акций в своем доме после снятия наличных. Однако будьте готовы к шоку процентной ставки, потому что кредиты рефинансирования с обналичкой обычно имеют более высокие комиссии и ставки.

Рефинансирование вашего дома с помощью поддерживаемых государством кредитов на рефинансирование с выплатой наличных дает вам больше гибкости. В случае кредитов VA это означает большую кредитоспособность.

В случае кредитов VA это означает большую кредитоспособность.

Традиционные требования рефинансирования с обналичкой

- Минимум 620 кредитных рейтингов

- Максимальный коэффициент LTV 80%

- Максимальное соотношение DTI 45%-50%

- Оценка дома требуется для проверки стоимости

- Нет ипотечного страхования

Один бонусный навык : Вы можете получить капитал из загородного дома или инвестиционной собственности с помощью обычного рефи обналичивания. Тем не менее, вы не сможете использовать столько капитала, как в основном доме.

Требования FHA к рефинансированию наличными

- Минимальный кредитный рейтинг 500

- Максимальный коэффициент LTV 80%

- Максимальное рекомендованное соотношение DTI 43%

- Оценка дома требуется для проверки стоимости

- 2 вида ипотечного страхования

- Применяются лимиты кредита по площади

Требования к рефинансированию наличных средств VA

- Кредиторы VA обычно требуют 620

- Максимальный коэффициент LTV 90%

- Рекомендуется максимальное соотношение DTI 41%, но возможны исключения

- Оценка дома для проверки стоимости

- Нет ипотечной страховки, но вы можете заплатить комиссию за финансирование VA

- Нет кредитных лимитов, но у кредиторов могут быть свои ограничения

Почему вы хотите рефинансировать?

Прежде чем заменить текущую ипотеку на новую, выясните, «почему» рефинансирование. Изменение вашего мнения в середине рефинансирования может стоить вам времени и денег, что в первую очередь лишает цели рефинансирования.

Изменение вашего мнения в середине рефинансирования может стоить вам времени и денег, что в первую очередь лишает цели рефинансирования.

Вот некоторые из наиболее распространенных причин для рефинансирования ипотечного кредита:

Снижение ежемесячного платежа

Основной целью рефинансирования для большинства домовладельцев является снижение ставки и ежемесячных платежей. Вопреки мифам о рефинансировании ипотеки, не существует жестких и быстрых правил ипотеки о том, насколько должны снизиться процентные ставки, чтобы вы могли получить выгоду от рефинансирования. Тем не менее, вы захотите оставаться в своем доме достаточно долго, чтобы возместить затраты на закрытие рефи, известные как достижение точки безубыточности.

Избавьтесь от ипотечного страхования

Если вы платите ежемесячно по ипотечному страхованию, потому что вы внесли небольшой первоначальный взнос или взяли кредит FHA, рефинансирование может помочь вам отменить или уменьшить частное ипотечное страхование (PMI).

Например, если вы достигли 20% собственного капитала в своем доме, вы можете рефинансировать новый обычный кредит без уплаты PMI. Однако ипотечное страхование FHA требуется на весь срок кредита, если вы внесли минимальный первоначальный взнос в размере 3,5%. Если вы вложите 10% или более, вы будете платить ипотечное страхование FHA в течение 11 лет.

Выплата кредита быстрее на более короткий срок

Если в вашем бюджете есть место для более высокого ежемесячного платежа по ипотечному кредиту, возможно, имеет смысл рефинансировать кредит на более короткий срок, например, на 15-летний ипотечный кредит с фиксированной процентной ставкой. Вы можете сэкономить тысячи долларов на долгосрочных процентных платежах, а 15-летние фиксированные ставки по ипотечным кредитам обычно ниже, чем 30-летние.

Долевой капитал для погашения долга с высокими процентами или улучшения дома

Долевой капитал — это разница между стоимостью вашего дома и текущим остатком кредита, и вы можете получить к нему доступ с помощью рефинансирования наличными. Взяв взаймы больше, чем вы в настоящее время должны, вы можете прикарманить разницу, чтобы консолидировать кредитные карты с максимальным расходом или сделать модернизацию, чтобы еще больше увеличить стоимость вашего дома.

Взяв взаймы больше, чем вы в настоящее время должны, вы можете прикарманить разницу, чтобы консолидировать кредитные карты с максимальным расходом или сделать модернизацию, чтобы еще больше увеличить стоимость вашего дома.

Найдите лучшие ставки по ипотечным кредитам

Исследования LendingTree постоянно показывают, что заемщики получают более низкие ставки по ипотечным кредитам, обращаясь к нескольким кредиторам. Это особенно верно, когда вы рефинансируете свой дом.

После того, как вы определились со своими целями рефинансирования и приняли решение о кредитной программе, следуйте этим трем советам по рефинансированию ипотеки, чтобы получить лучшую ставку рефинансирования:

1. Получите цитату от вашего текущего кредитора . Ваш нынешний кредитор может сделать специальное предложение по рефинансированию, чтобы сохранить ваш бизнес.

2. Получите котировки от трех до пяти кредиторов. Поищите в Интернете на сайте сравнения цен, таком как LendingTree. Или вы можете позвонить кредиторам и собрать информацию (в идеале, в тот же день), чтобы увидеть, какой из них является наиболее конкурентоспособным.

Или вы можете позвонить кредиторам и собрать информацию (в идеале, в тот же день), чтобы увидеть, какой из них является наиболее конкурентоспособным.

3. Зафиксируйте свой тариф . Процентные ставки меняются ежедневно. Планируйте зафиксировать процентную ставку, следите за датой истечения срока действия и быстро отвечайте на запросы кредиторов о предоставлении документов или объяснений. Чем раньше вы закроете, тем раньше вы начнете экономить на рефинансировании.

Поделиться статьей

Текущие ставки рефинансирования

Годовые от

- 30 лет. Зафиксированный 5,88%

- 15 лет. Зафиксированный 5,31%

- 5/1 рука 3,31%

Расчет платежа

Раскрытие информации о рекламе

Применяются положения и условия. NMLS#1136

NMLS#1136

Требования к рефинансированию ипотеки | Rocket Mortgage

Существует множество требований, которые необходимо выполнить в зависимости от выбранного вами варианта рефинансирования. Для вариантов рефинансирования наличными ваше имя должно быть указано в титуле вашего дома в течение как минимум 6 месяцев, если у вас есть обычная ипотека, крупная ссуда или ссуда VA. Вам, вероятно, придется ждать от 6 месяцев до года для рефинансирования FHA наличными. Существуют ограниченные исключения из этих правил, в том числе если вы воспользовались отсроченным финансированием или унаследовали дом.

Есть также несколько других требований по рефинансированию, которые вам необходимо рассмотреть, прежде чем обращаться к своему ипотечному кредитору.

Адекватный кредитный рейтинг

Ваш кредитный рейтинг напрямую влияет на вашу способность рефинансировать. Ваш кредитный рейтинг — это число в диапазоне от 300 до 850, которое используется для обозначения вашей кредитоспособности.

Кредиторы смотрят на ваш счет, чтобы определить вероятность того, что вы погасите свои долги. Ваш текущий кредитный рейтинг также определяет, имеете ли вы право на рефинансирование и ипотечную ставку, которую вы можете получить.

Стандартные требования к кредитному рейтингу рефинансирования

Как и в случае с вашей первоначальной ипотекой, чем выше ваш кредитный рейтинг, тем лучше ваша ставка. Большинству кредиторов требуется кредитный рейтинг 620, чтобы рефинансировать обычный кредит.

Требования кредитного рейтинга для рефинансирования кредита FHA

Кредиты FHA имеют минимальный средний квалификационный кредитный рейтинг 500. Однако большинство кредиторов, одобренных FHA, устанавливают свои собственные кредитные лимиты. Для участия в программе Rocket Mortgage ® требуется минимум 580 кредитных баллов. Кредитный рейтинг, позволяющий претендовать на рефинансирование ссуды FHA с обналичкой, часто немного выше и составляет 620. Исключение составляет случай, когда у вас уже есть ссуда у нас, и вы берете наличные, чтобы погасить долг при закрытии. Средний кредитный рейтинг может составлять всего 580.

Исключение составляет случай, когда у вас уже есть ссуда у нас, и вы берете наличные, чтобы погасить долг при закрытии. Средний кредитный рейтинг может составлять всего 580.

Вы также можете рефинансировать с помощью упрощенного рефинансирования FHA, которое позволяет вам быстрее рефинансировать существующий кредит FHA с более низкой процентной ставкой. Вы можете избежать большого количества дополнительных документов и продолжить рефинансирование без оценки. Поскольку вы уже доказали, что подвергаетесь хорошему кредитному риску для кредита, гарантированного FHA, через исходную ипотеку FHA, вариант оптимизации может сэкономить вам время и деньги.

Требования к кредитному рейтингу для рефинансирования кредита VA

Если вы хотите снизить ставку или изменить срок, минимальный средний кредитный рейтинг для получения кредита VA составляет 580. Вы также можете получить наличные при таком балле при условии, что после рефинансирования вы оставите в своем доме не менее 10% акций. Если ваш средний балл составляет 620 или выше, вы можете обналичить всю сумму своего капитала.

Если ваш средний балл составляет 620 или выше, вы можете обналичить всю сумму своего капитала.

Кредитная программа Департамента по делам ветеранов предлагает программу рефинансирования, которая называется «Рефинансирование кредита со снижением процентной ставки» (IRRRL). Rocket Mortgage требует кредитного рейтинга не менее 580, чтобы продолжить работу с VA IRRRL. Если вы хотите получить VA IRRRL с Rocket Mortgage , но переходите от другого кредитора, вам потребуется минимальный кредитный рейтинг 600.

Если вы беспокоитесь о том, чтобы претендовать на рефинансирование с вашим текущим кредитом, существуют стратегии на рефинансирование с плохой кредитной историей.

Существенный собственный капитал

В дополнение к адекватному кредитному рейтингу вы должны накопить достаточно капитала в своем доме, чтобы претендовать на рефинансирование. Собственный капитал — это процент от стоимости дома, которым вы владеете, и сумма, которую вы получили бы, если бы продали дом и выплатили ипотеку. Чем больше у вас собственного капитала, тем лучше.

Чем больше у вас собственного капитала, тем лучше.

20% собственного капитала или более

Общее практическое правило заключается в том, что если вы хотите рефинансировать, у вас должно быть не менее 20% собственного капитала в вашем доме. Если вы хотите избавиться от частного ипотечного страхования, вам, вероятно, понадобится 20% акций вашего дома. Это число часто является суммой капитала, которая вам понадобится, если вы также хотите сделать рефинансирование с обналичкой.

Важно также отметить, что большинство ипотечных кредиторов разрешают заемщикам использовать только 80–90% капитала своего дома для оплаты наличными. Хотя, если вы рефинансируете кредит VA, ваш кредитор может разрешить более высокое отношение кредита к стоимости (LTV), в зависимости от вашего кредитного рейтинга и личной ситуации. В Rocket Mortgage вы можете обналичить до 100% своего капитала с минимальным баллом 620 FICO ® .

Менее 20% собственного капитала

Если ваш собственный капитал составляет менее 20% и у вас хороший кредитный рейтинг, вы все равно можете рефинансировать, но вам, возможно, придется согласиться на более высокую процентную ставку или ипотечное страхование.

Нет требований к собственному капиталу для рефинансирования кредитов FHA Streamline со снижением процентной ставки. Вам нужно 20% капитала для обналичивания рефи.

Прочие долги с ограниченной ответственностью

Отношение вашего долга к доходу (DTI) вступает в игру, когда вы решаете рефинансировать свою ипотеку. Ваш коэффициент DTI выражается в процентах и включает в себя общий минимальный ежемесячный долг, разделенный на ваш валовой ежемесячный доход.

Кредиторы используют DTI для оценки вашей способности выплатить ипотечный кредит. Ваш общий минимальный ежемесячный долг состоит из ваших минимальных ежемесячных платежей за:

- Автокредит

- Студенческие кредиты

- Задолженность по кредитной карте

- Кредит под залог жилья

- Ипотека

- Любая другая повторяющаяся задолженность

Большинство кредиторов предпочитают, чтобы ваш DTI находился на уровне 43% или ниже. Как правило, чем выше ваш DTI, тем сложнее претендовать на рефинансирование.