Кредит для ИП от Альфа-Банка 🅰

•

Снимать наличные со счёта по чеку или картам Альфа-Cash;

•

Погашать любую задолженность перед банком;

•

Выдавать и погашать займы и кредиты;

•

Приобретать эмиссионные ценные бумаги;

•

Покупать или погашать векселя и паи паевых инвестиционных фондов;

•

Оплачивать инкассовые и другие документы на бесспорное списание денежных средств;

•

Выплачивать дивиденды акционерам;

•

Вкладывать в уставные капиталы;

•

Переводить на карту и размещать на вкладах;

•

Погашать просроченную задолженность по налогам;

•

Оплачивать участие в тендерах и аукционах.

•

Срок ведения бизнеса от 9 месяцев на дату подачи заявки.

•

Доля участия в уставном капитале РФ, субъектов РФ, муниципальных образований, иностранных юрлиц и физлиц, общественных и религиозных организаций, благотворительных и иных фондов не должна превышать 25%. Доля других юрлиц в уставном капитале не должна быть больше 49%.

•

Дополнительно для ИП: гражданство РФ, возраст не менее 18 лет.

•

Обязательное подтверждение целевого использования кредита.

•

Место фактического ведения бизнеса должно находиться в городе присутствия офиса Альфа-Банка. Либо в пределах определённого расстояния от города присутствия банка. Узнать, находится ли ваш город в зоне кредитования, вы можете у менеджеров банка.

Кредит без залога

Для ИП

Без поручителей.

Для юрлица

Нужен хотя бы 1 поручитель-физлицо, который является собственником бизнеса. Иногда после рассмотрения заявки требуется больше поручителей.

Кредит с залогом

Для заёмщика ИП

Для заёмщика юрлица

До 3 млн ₽

Поручительство Залогодателя третьих лиц

Нужен хотя бы один поручитель — физлицо-учредитель с совокупной долей в уставном капитале заемщика более 50%, поручительство залогодателя

Более 3 млн ₽

Нужен хотя бы один поручитель — физлицо или поручительство залогодателя

Нужен хотя бы один поручитель — физлицо-учредитель с совокупной долей в уставном капитале заемщика более 50%, поручительство залогодателя

Количество поручителей рассчитывается по итогам рассмотрения заявки на кредит.

Во всех случаях могут понадобится дополнительные документы, не указанные ниже.

Анкета предприятия или ИП: с информацией о заёмщике (юрлице или ИП), согласием на получение Альфа-Банком отчёта из Бюро кредитных историй и сведений о расчётах от операторов фискальных данных.

Анкета физлица: с информацией об участниках сделки — заёмщике-физлице или поручителях (по количеству поручителей по кредиту), согласием на обработку персональных и фискальных данных и на получение Альфа-Банком отчёта из Бюро кредитных историй.

Заявка на предоставление кредитного продукта: с информацией об участниках сделки и параметрами запрашиваемого кредита.

Копии паспортов физлиц, участвующих в сделке. Обязательно: разворот с фото, страница со штампом о текущей регистрации, семейное положение, сведения о ранее выданных паспортах.

Дополнительно могут понадобиться:

подтверждение целевого использования кредита;

подтверждение финансового положения заёмщика;

при наличии других кредитных договоров у заёмщика или поручителей — их копии (можно предоставить только копии графика погашения кредита) или справка из банка, подтверждающая сумму задолженности, сумму ежемесячного платежа и сроки выплат по кредиту, если они есть;

выписка из реестра акционеров или реестра владельцев именных ценных бумаг, составленная не ранее чем за 1 месяц на дату подачи заявки на кредит — при оформлении кредита АО, ПАО (ОАО или ЗАО).

Кредит предоставляется под залог:

незастроенных земельных участков;

жилой недвижимости;

коммерческой и прочей недвижимости;

транспортных средств, спецтехники и оборудования серийного производства (за исключением лизинга).

Вся недвижимость должна находиться на территории РФ в регионе присутствия Альфа-Банка, где находится банк. Без ограничений на доступ к объекту — ЗАТО, режимный объект и т. д.

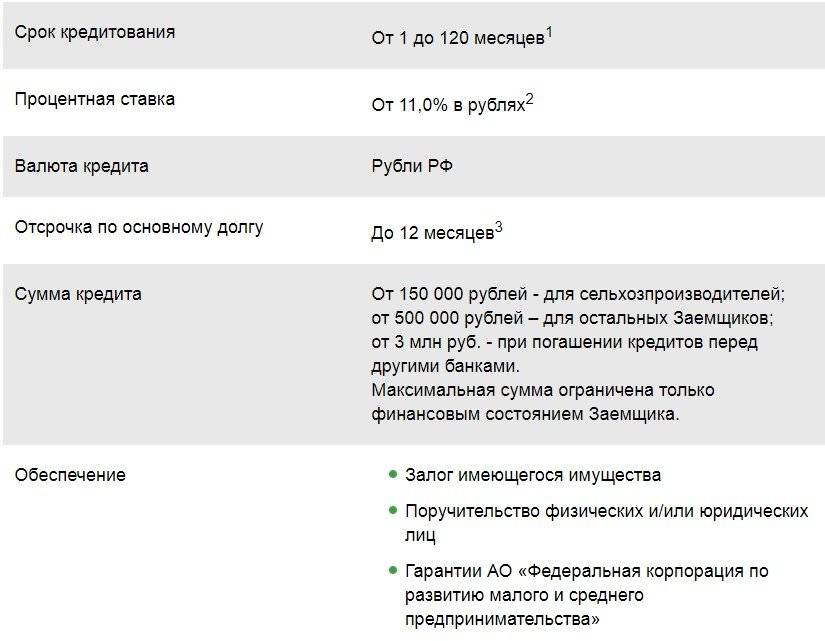

Государственная программа льготного кредитования МСП

1. Сельское хозяйство, включая производство сельскохозяйственной продукции, а также предоставление услуг в сельском хозяйстве, в том числе в целях обеспечения импортозамещения и развития несырьевого экспорта.

2. Обрабатывающее производство, в том числе производство пищевых продуктов, первичная и последующая (промышленная) переработка сельскохозяйственной продукции, в том числе в целях обеспечения импортозамещения и развития несырьевого экспорта.

3. Производство и распределение электроэнергии, газа и воды.

4. Строительство.

5. Туристская деятельность и деятельность в области туристской индустрии в целях развития внутреннего и въездного туризма.

6. Деятельность в области информации и связи.

7. Транспортировка и хранение.

8. Деятельность в области здравоохранения.

9. Деятельность в области образования.

10. Водоснабжение, водоотведение, организация сбора, обработки и утилизации отходов, в том числе отсортированных материалов, а также переработка металлических и неметаллических отходов, мусора и прочих предметов во вторичное сырье, деятельность по ликвидации загрязнений.

11. Деятельность гостиниц и предприятий общественного питания.

12. Деятельность в области культуры, спорта.

13. Деятельность профессиональная, научная и техническая.

14. Деятельность в сфере бытовых услуг.

15. Деятельность в сфере розничной торговли при условии, что субъект малого или среднего предпринимательства зарегистрирован и (или) осуществляет такую деятельность (в том числе через свои филиалы и иные обособленные подразделения, за исключением представительств) на территории монопрофильного муниципального образования, включенного в перечень монопрофильных муниципальных образований Российской Федерации (моно городов), утвержденный распоряжением Правительства Российской Федерации от 29 июля 2014 г. N 1398-р, и доля доходов от ее осуществления по итогам предыдущего календарного года составляет не менее 70 процентов в общей сумме доходов субъекта малого или среднего предпринимательства.

N 1398-р, и доля доходов от ее осуществления по итогам предыдущего календарного года составляет не менее 70 процентов в общей сумме доходов субъекта малого или среднего предпринимательства.

16. Деятельность в сфере розничной и (или) оптовой торговли при условии, что с субъектом малого или среднего предпринимательства заключается кредитный договор (соглашение) на инвестиционные цели.

17. Деятельность в сфере розничной и (или) оптовой торговли при условии, что субъект малого или среднего предпринимательства зарегистрирован и (или) осуществляет такую деятельность (в том числе через свои филиалы и иные обособленные подразделения, за исключением представительств) на территориях субъектов Российской Федерации, входящих в состав Дальневосточного федерального округа (за исключением территорий субъектов Российской Федерации, входящих в Арктическую зону Российской Федерации), Северо-Кавказского федерального округа, Республики Крым или г. Севастополя, и доля доходов от ее осуществления по итогам предыдущего календарного года составляет не менее 70 процентов в общей сумме доходов субъекта малого или среднего предпринимательства.

18. Деятельность в сфере розничной и (или) оптовой торговли при условии, что субъект малого или среднего предпринимательства зарегистрирован и (или) осуществляет такую деятельность (в том числе через свои филиалы и иные обособленные подразделения, за исключением представительств) на территориях субъектов Российской Федерации, входящих в Арктическую зону Российской Федерации.

19. Предоставление в аренду (сдача внаем), за исключением предоставления по договорам финансовой аренды (лизинга), собственного недвижимого имущества (за исключением земельных участков, многоквартирных домов, жилых домов, квартир и иных жилых помещений) и собственного движимого имущества.

20. Деятельность в сфере розничной торговли при условии, что субъект малого предпринимательства является микропредприятием (за исключением случаев, указанных в пунктах 15 — 18).

Установление условий кредита для клиентов

Условия кредита устанавливают временные ограничения для оплаты вашими клиентами полученных товаров или услуг. Узнайте, как создать четкую политику, определяющую, когда предоставлять кредит клиенту, и если да, то в какой сумме и на какой срок.

Узнайте, как создать четкую политику, определяющую, когда предоставлять кредит клиенту, и если да, то в какой сумме и на какой срок.

Условия кредита — это просто временные ограничения, которые вы устанавливаете для обещания ваших клиентов оплатить полученные ими товары или услуги. Но для многих владельцев малого бизнеса установление условий кредита может быть обременительным.

Когда клиенты покупают ваши товары или услуги, вы ожидаете, что они заплатят в течение определенного периода времени (обычно 30 дней). В результате этого обещания вы соглашаетесь отказаться от немедленного притока денежных средств до более поздней даты. Условия кредитования большинства предприятий составляют 30, 60 или 90 дней. Тем не менее, некоторые предприятия могут иметь срок кредита всего 7 или 10 дней. Часто условия кредитования бизнеса диктуются отраслевым стандартом или конкуренцией.

Хотя создание эффективной кредитной политики является очень важной темой, разработка условий кредитования для вашего бизнеса оказывает прямое влияние на ваш денежный поток. Более длительные сроки кредита означают, что вашему бизнесу придется дольше ждать притока денежных средств от сбора дебиторской задолженности. В то же время ваш бизнес может испытывать нехватку денежных средств.

Более длительные сроки кредита означают, что вашему бизнесу придется дольше ждать притока денежных средств от сбора дебиторской задолженности. В то же время ваш бизнес может испытывать нехватку денежных средств.

- Предложение торговых скидок может помочь ускорить приток денежных средств из дебиторской задолженности и уменьшить дефицит денежных средств, вызванный продленными условиями кредита.

- Наш практический пример торговых скидок показывает, как решить, какую торговую скидку предложить.

Предоставление торговых скидок

Условия кредитования вашего бизнеса должны быть разработаны таким образом, чтобы улучшить ваш денежный поток. Некоторые предприятия позволяют клиентам получать скидку от первоначальной цены продажи, если клиент платит в течение определенного периода времени, тем самым предоставляя клиенту стимул платить быстро, а вам способ улучшить свой денежный поток.

Сумма торговой скидки обычно составляет 1 процент или 2 процента, если клиент платит в течение 10 дней. Полная оплата обычно должна быть произведена в течение 30 дней, если клиент не воспользуется торговой скидкой. Некоторые предприятия, ориентированные на оказание услуг, такие как врачи или стоматологи, предлагают своего рода торговые скидки за немедленную оплату после завершения их услуг. Предложение торговых скидок имеет как преимущества, так и недостатки.

Полная оплата обычно должна быть произведена в течение 30 дней, если клиент не воспользуется торговой скидкой. Некоторые предприятия, ориентированные на оказание услуг, такие как врачи или стоматологи, предлагают своего рода торговые скидки за немедленную оплату после завершения их услуг. Предложение торговых скидок имеет как преимущества, так и недостатки.

Учитывая преимущества

Основное преимущество торговых скидок заключается в том, что они сокращают средний период сбора. Сокращение среднего периода сбора дебиторской задолженности является одним из самых больших препятствий на пути ускорения притока денежных средств.

Взвешивание недостатков

Основным недостатком предложения торговых скидок является стоимость вашей чистой прибыли, связанная с упущенной выгодой. Стоимость торговых скидок должна быть сопоставлена с ожидаемым улучшением денежного потока. Еще одним возможным недостатком является увеличение времени, необходимого для выставления счетов и обработки дебиторской задолженности.

Чтобы в полной мере воспользоваться торговыми скидками, выставление счетов должно производиться как можно раньше, что обычно является датой отгрузки. Для некоторых малых предприятий это может потребовать аутсорсинга некоторых операций по выставлению счетов.

Проиллюстрированная стоимость торговых скидок

Основным недостатком предоставления торговых скидок является стоимость вашей чистой прибыли, связанная с потерей доходов. В следующем примере рассматривается итоговый эффект предложения торговых скидок:

Компания Quick Computer Supply за последние шесть месяцев (!) неуклонно росла дебиторской задолженностью. Однако у этого роста дебиторской задолженности есть и обратная сторона: это создает небольшую нагрузку на денежный поток компании, поскольку сборы часто отстают.

Компания решила рассмотреть возможность изменения условий кредита, предложив торговую скидку своим клиентам, если их платежи будут получены в течение 10 дней после отгрузки. Текущие условия кредита компании предусматривают полную оплату в течение 30 дней с момента отгрузки. Сара Квик, основатель и генеральный директор, предоставила следующую информацию:

Сара Квик, основатель и генеральный директор, предоставила следующую информацию:

- Объем продаж составляет в среднем около 25 000 долларов США в месяц.

- Мисс Квик считает, что около 50 процентов клиентов компании воспользуются 1-процентной скидкой. Она ожидает, что 75 процентов клиентов компании воспользуются 2-процентной скидкой. В целях анализа она предполагает, что все клиенты, не воспользовавшиеся торговыми скидками, заплатят в течение 30 дней.

- Годовые текущие расходы компании на инвестиции в дебиторскую задолженность составляют 11 процентов.

С помощью этой информации для компании подготовлен следующий анализ, показывающий влияние каждого из возможных вариантов на прибыль компании.

| (А) | (Б) | (К) | (Д) | (Е) | (Ж) |

| Условия кредита | % покупателей, пользующихся скидками | Средняя дебиторская задолженность (Примечание 1) | 11 % годовых расходов на содержание (C x 11 %) | Торговые скидки (Примечание 2) | Влияние на чистую прибыль (D + E) |

| без скидки | н/д | 25 000 долларов США | 2750 долларов США | —- | (2750 долларов США) |

| 1/10 Нетто 30 | 50% | 16 666 | 1 833 | 1 500 | (3 333) |

| 2/10 нетто 30 | 75% | 8 333 | 917 | 4 500 | (5 417) |

Примечание 1: Средняя дебиторская задолженность рассчитывается как средневзвешенная дебиторская задолженность за месяц.

Примечание 2: Стоимость торговой скидки рассчитывается следующим образом: ((процент клиентов, получающих скидку x ежемесячный объем продаж) x процент скидки) x 12

Чтобы определить, разрешать ли торговые скидки, г-жа Квик должна взглянуть на информацию с двух разных точек зрения: с точки зрения чистой прибыли и с точки зрения денежных потоков. Вариант, обеспечивающий баланс между этими двумя точками зрения, поможет увеличить денежный поток компании без ущерба для прибыли компании.

Перспектива чистой прибыли

Мисс Квик видит, что отсутствие скидок оказывает наименьшее влияние на чистую прибыль, уменьшая прибыль компании на 2750 долларов. Предложение 2-процентной скидки является наиболее затратным, поскольку сокращает чистую прибыль компании на 5 417 долларов.

Ваша перспектива денежных потоков

С точки зрения денежных потоков более низкие средние инвестиции в дебиторскую задолженность означают более быстрый приток денежных средств для компании.

Согласование денежного потока и чистой прибыли

Сочетание двух разных точек зрения показывает, что отсутствие скидок является наиболее прибыльным, но это не способствует увеличению денежного потока. Предложение 2-процентной скидки значительно увеличило бы денежный поток компании, но за счет чистой прибыли компании. Итак, что вы выбираете?

Мисс Квик определила, что предложение скидки в 1 процент обеспечивает удобный баланс между двумя точками зрения. Предложение 1-процентной скидки снижает чистую прибыль компании всего на 583 доллара: небольшая жертва ради увеличения денежного потока компании. В то же время этот вариант увеличивает денежный поток компании на 8 334 доллара.

Кодирование вашей кредитной политики

Кредитная политика — это план, используемый бизнесом при принятии решения о предоставлении кредита клиенту. Основной целью кредитной политики является недопущение предоставления кредита клиентам, которые не в состоянии оплатить свои счета. Кредитная политика для некоторых крупных предприятий может быть довольно формальной и включать в себя такие вещи, как:

Основной целью кредитной политики является недопущение предоставления кредита клиентам, которые не в состоянии оплатить свои счета. Кредитная политика для некоторых крупных предприятий может быть довольно формальной и включать в себя такие вещи, как:

- Специальные документированные инструкции

- Кредитные заявки клиентов

- Кредитные чеки

В отличие от этого, кредитная политика для большинства малых предприятий, как правило, довольно неформальна, и в ней отсутствуют элементы официальной кредитной политики более крупного бизнеса. Многие владельцы малого бизнеса полагаются на свои инстинкты в качестве кредитной политики.

Ваша кредитная политика напрямую влияет на денежные потоки вашего бизнеса. Слишком строгая кредитная политика отпугнет потенциальных клиентов, затормозит продажи и в конечном итоге приведет к уменьшению денежных поступлений в ваш бизнес.

С другой стороны, слишком либеральная кредитная политика будет привлекать медленно платящих (даже неплатящих) клиентов, увеличивать средний срок погашения дебиторской задолженности и, в конечном итоге, приводить к проблемам с притоком денежных средств.

Хорошая кредитная политика должна помочь вам привлечь и удержать хороших клиентов, не оказывая негативного влияния на ваш денежный поток. Политика г-жи Куик делает именно это, создавая кредитную политику, которая работает.

Условия кредита и стоимость кредита — AccountingTools

/ Стивен БрэггЧто такое условия кредита?

Условия кредита – это платежные требования, указанные в счете-фактуре. Продавцы довольно часто предлагают своим клиентам условия досрочной оплаты, чтобы ускорить приток наличности. Это особенно характерно для предприятий, испытывающих нехватку денежных средств, или тех, у которых нет резервной кредитной линии для покрытия любого краткосрочного дефицита денежных средств. Условия кредита, предлагаемые клиентам для досрочного платежа, должны быть достаточно выгодными, чтобы они захотели заплатить досрочно, но не настолько прибыльными, чтобы продавец фактически платил чрезмерно высокие проценты за использование денег, которые он получает досрочно.

Структура терминов, используемая для условий кредита, заключается в том, чтобы сначала указать количество дней, которые вы даете клиентам с даты выставления счета, в течение которых можно воспользоваться преимуществами условий кредита с досрочной оплатой. Например, если клиент должен заплатить в течение 10 дней без какой-либо скидки, условия будут «чистые 10 дней», тогда как если клиент должен заплатить в течение 10 дней, чтобы претендовать на скидку 2%, условия будут «2/10». «. Чтобы расширить последний пример, если клиент должен заплатить в течение 10 дней, чтобы получить скидку 2%, или может сделать обычный платеж в течение 30 дней, тогда условия указаны как «2/10 нетто 30».

В приведенной ниже таблице показаны некоторые из наиболее распространенных условий кредита, пояснено, что они означают, а также указана эффективная процентная ставка, предлагаемая клиентам для каждого из них.

Понятие условий кредита можно расширить, включив в него всю схему осуществления платежей, а не только условия, связанные с досрочными платежами. Если да, то в условия кредита включаются следующие темы:

Если да, то в условия кредита включаются следующие темы:

Сумма кредита, предоставленного клиенту

Срок, в течение которого покупатель должен произвести оплату

Условия предоставления скидки при досрочной оплате

Штраф за просрочку платежа

Что такое Стоимость кредита?

Вы должны знать формулу для определения эффективной процентной ставки, которую вы предлагаете клиентам, используя условия скидки за досрочную оплату. Шаги формулы:

Рассчитайте разницу между датой платежа для тех, кто пользуется скидкой за досрочную оплату, и датой, когда обычно должен быть произведен платеж, и разделите ее на 360 дней. Например, при 2/10 чистых 30 терминов вы должны разделить 20 дней на 360, чтобы получить 18. Вы используете это число для годовой процентной ставки, рассчитанной на следующем шаге.

Вычтите процент скидки из 100% и разделите результат на процент скидки.

Например, при 2/10 чистых 30 терминов вы должны разделить 2% на 98%, чтобы получить 0,0204. Это процентная ставка, предлагаемая через условия кредита.

Например, при 2/10 чистых 30 терминов вы должны разделить 2% на 98%, чтобы получить 0,0204. Это процентная ставка, предлагаемая через условия кредита.Умножьте результат обоих расчетов, чтобы получить годовую процентную ставку. Чтобы завершить пример, вы должны умножить 18 на 0,0204, чтобы получить эффективную годовую процентную ставку 36,72%.

Таким образом, полный расчет стоимости кредита:

Скидка %/(1-Скидка %) x (360/(Полные допустимые платежные дни — Дисконтные дни))

Учет условий кредита

Когда покупатель использует скидку за досрочную оплату для оплаты счета, порядок учета операции:

Дебет наличными на сумму полученных денежных средств

Дебет со скидкой при продаже на сумму скидки за досрочную оплату

Кредит дебиторской задолженности на всю сумму счета-фактуры

Эта запись эффективно удаляет счет-фактуру из отчета о просроченной дебиторской задолженности, поскольку теперь он полностью оплачен.

Например, при 2/10 чистых 30 терминов вы должны разделить 2% на 98%, чтобы получить 0,0204. Это процентная ставка, предлагаемая через условия кредита.

Например, при 2/10 чистых 30 терминов вы должны разделить 2% на 98%, чтобы получить 0,0204. Это процентная ставка, предлагаемая через условия кредита.