кто это, что делает, как выбрать, рейтинг брокеров для новичков

Что вы узнаете

- Что делает брокер.

- Какие тарифы предлагают брокеры и за что придется платить.

- Как вообще выглядит торговля на бирже.

- Какие бумаги на какой бирже продают.

- Как выбрать нормального брокера и не сойти с ума.

Что делает брокер

Брокер предоставляет вам программу для работы с биржей (или с несколькими) — дает покупать и продавать ценные бумаги. Одновременно брокер следит, сколько и чего вы купили, считает вашу прибыль и платит за вас налоги с этой прибыли (за редкими исключениями). На самом деле у него еще много функций, но эти — самые важные.

Лучшего брокера не существует. Это как с сотовыми операторами: у каждого абонента свои предпочтения. Только операторов в России всего ничего, а брокеров — сотни. Поэтому мы можем лишь рассказать об основных критериях выбора и сократить список, а дальше дело за вами.

А еще плюс в том, что брокера можно поменять — просто открыть еще один счет. Можно даже перенести бумаги от старого брокера к новому.

Можно даже перенести бумаги от старого брокера к новому.

Критерий 1

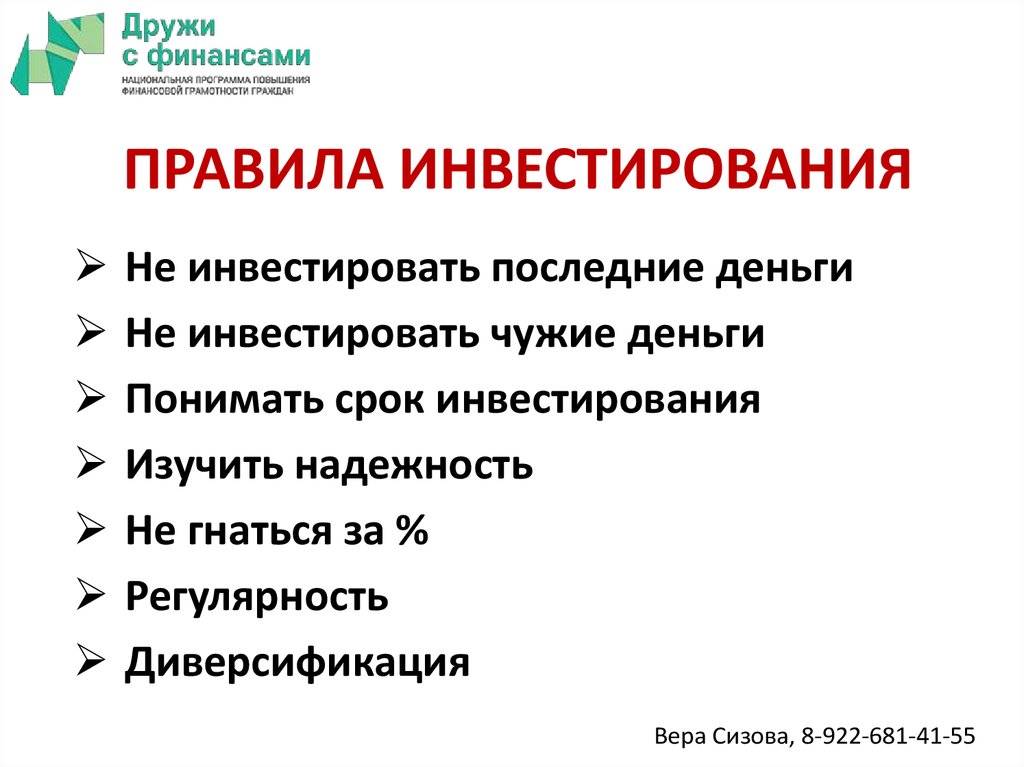

НадежностьСамый важный критерий — это надежность брокера. Чем надежнее брокер, тем меньше вероятность, что он потеряет лицензию, обанкротится или вероломно сбежит с деньгами инвесторов.

Найти надежного брокера не так сложно: можно в первую очередь ориентироваться на самых крупных брокеров по числу клиентов — эту информацию до февраля 2022 года публиковала у себя на сайте Московская биржа. Тут как с банками: чем больше к нему доверия, тем больше у него клиентов.

Еще можно посмотреть рейтинг брокеров на «Банки-ру» или на «Смарт-лабе». Эти рейтинги хороши тем, что они подкреплены отзывами пользователей: инвесторы тут же общаются в комментариях, а компании дают им обратную связь. «Смарт-лаб» — это крупнейшее сообщество инвесторов в России, а «Банки-ру» — самый крупный в России сайт про финансовые услуги.

На самом деле на этом можно было бы и остановиться — можно просто выбрать брокера из первой пятерки этих рейтингов, позвонить в его поддержку и попросить открыть счет.

Но давайте всё же пройдемся по другим критериям и поймем, что важно для начинающего инвестора.

Критерий 2

ТарифыИнвесторы платят брокеру две суммы: комиссию за каждую сделку и фиксированную ежемесячную плату. Условия зависят от брокера и тарифа — ежемесячной платы может и не быть.

Комиссия за сделку — это процент от суммы операции. Например, 0,1% от суммы, на которую вы купили или продали ценные бумаги. Купили бумаг на 10 000 Р — брокер возьмет 10 Р комиссии.

Фиксированную плату брокер берет за учет и хранение ценных бумаг или за обслуживание вашего брокерского счета.

У одного брокера может быть несколько разных тарифов, меняется только соотношение платежей.

Например, брокер может предлагать два тарифа: в одном фиксированная плата 100 Р, а комиссия — 0,5% от суммы сделок. А в другом фиксированная плата 500 Р, но комиссия ощутимо меньше — например, 0,05% от суммы сделок.Допустим, вы хотите вложить 50 000 Р.

Первый тариф: 50 000 Р × 0,5% + 100 Р = 350 Р расходов.

Второй тариф: 50 000 Р × 0,05% + 500 Р = 525 Р расходов.

Ситуация изменится, если инвестор вкладывает не 50 000, а 5 000 000 Р.

Первый тариф: 5 000 000 Р × 0,5% + 100 Р = 25 100 Р расходов.

Второй тариф: 5 000 000 Р × 0,05% + 500 Р = 3000 Р расходов.

Когда вы вкладываете крупные суммы, невыгодный тариф может съесть очень много денег.

Вот какой вывод можно сделать из этого: если вкладываете небольшую сумму, важнее не низкие комиссии, а низкая фиксированная абонентская плата.

Например, если фиксированная плата составляет 500 Р, то, вкладывая 10 000 Р в месяц, вы просто так отдаете брокеру 5% от вложенной суммы — это очень много.

Некоторые брокеры предлагают тарифы с индивидуальной поддержкой, инвестиционными идеями и разными дополнительными возможностями. Такие тарифы дороже обычных, при этом доходность все равно никто не гарантирует.

Убедитесь, что вы понимаете, за что брокер берет деньги. Чем ниже расходы на брокера, тем лучше. Меньше денег платите брокеру — больше денег достается вам. Обращайте внимание не только на комиссию за сделку, но и на фиксированные платежи за обслуживание счета.

Чем ниже расходы на брокера, тем лучше. Меньше денег платите брокеру — больше денег достается вам. Обращайте внимание не только на комиссию за сделку, но и на фиксированные платежи за обслуживание счета.

Критерий 3

Как брокер дает доступ к биржеСамый простой вариант: у брокера есть свое приложение для смартфона или личный кабинет на сайте. Это удобно: нужно просто зайти под своим логином и паролем — и можно прикупить акций. Такой вариант есть у всех топовых брокеров.

Если у брокера нет своего приложения или личного кабинета, для доступа к бирже придется устанавливать торговый терминал — специальную программу для компьютера. Самая популярная в России называется QUIK.

Проблема в том, что QUIK — программа не с самым дружелюбным интерфейсом. На то, чтобы разобраться в ней, придется потратить время и силы, и на начальном этапе это может стать ненужным препятствием на пути к инвестициям.

Рекомендуем найти брокера с приложением для смартфона или личным кабинетом. В терминале QUIK разобраться реально, но на первых порах это точно незачем.

В терминале QUIK разобраться реально, но на первых порах это точно незачем.

Критерий 4

Доступные инструментыЕсли вы планируете покупать только российские ценные бумаги, достаточно доступа к Московской бирже — он есть у всех российских брокеров. Например, там акции Сбербанка, «Газпрома», «Яндекса» и «Северстали», а также разные облигации и фонды.

Но если вы хотите накупить разных американских акций, будет удобнее, если у брокера есть доступ к Санкт-Петербургской бирже: там торгуется большинство бумаг иностранных компаний.

Московская биржа с недавних пор тоже дает доступ к некоторым иностранным бумагам — сейчас там есть порядка 680 бумаг иностранных компаний. Но это значительно меньше, чем на Санкт-Петербургской бирже — там иностранных акций больше 1600. Кроме того, с конца февраля 2022 года иностранные акции перестали торговаться на Московской бирже из-за санкций — а на Санкт-Петербургской бирже торги продолжаются.

Многие брокеры дают доступ на обе биржи одновременно. Это плюс: лучше иметь возможность купить акции иностранных компаний, чем не иметь.

Московская биржа — российские акции, облигации и фонды, Санкт-Петербургская — много иностранных акций.

Как в итоге выбирать

Мы бы хотели сказать, что на сайтах брокеров вся информация лежит как на блюдечке, но в реальности там обычно черт ногу сломит. Если брокер заинтересовал вас по отзывам, но вы не разобрались в комиссиях, доступных бумагах или в его приложении — не стесняйтесь задавать вопросы поддержке. В целом дружелюбность поддержки — это еще один критерий выбора, хоть и косвенный.

Мы собрали список самых популярных брокеров, которые проходят по всем важным показателям:

- Тинькофф (Тинькофф Инвестиции).

- БКС.

- ВТБ.

- «Открытие-брокер».

- Сбербанк.

- «Финам».

Все эти брокеры надежные, у них есть мобильные приложения и тарифы, которые подойдут для новичка.

Брокерский счет можно открыть за пару минут

Вы можете выбрать любого брокера, но если на это нет времени или не хочется разбираться, мы рекомендуем открыть счет в Тинькофф Инвестициях. Это крупнейший брокер в России по числу активных клиентов на Московской бирже, при этом он не под санкциями. Обслуживание счета — бесплатно. Счет можно открыть в удобном мобильном приложении или на сайте.

Открыть счет

Итоги

- Если ищете легкий путь — выберите брокера из первой пятерки рейтингов и попросите его открыть вам счет.

- Ищите брокера с невысокими комиссиями. Обратите внимание и на комиссии за сделки, и на фиксированные платежи, например депозитарную комиссию.

- Доступ на Московскую биржу даст вам любой российский брокер. Если хотите большой ассортимент акций зарубежных компаний, ищите брокера с доступом к Санкт-Петербургской бирже.

- Выберите брокера с большим числом клиентов и учтите рейтинги «Смарт-лаба» или «Банки-ру».

- Если устали разбираться в сайте брокера, напишите или позвоните в поддержку и попросите всё разжевать.

- Выбранный брокер — это не навсегда. Вы можете открыть счет у нескольких брокеров и даже перевести деньги и ценные бумаги от одного брокера к другому.

ТОП-16 бесплатных онлайн-курсов по инвестированию [2023] для начинающих с нуля

Автор Алексей Шаполов На чтение 17 мин Просмотров 33.4к. Обновлено

Для начинающих в 2023 году.

1. «А как инвестировать» от «Тинькофф-Журнал»

Пройти курс

Язык: русский.

Длительность: 9 уроков, 10-15 минут каждый.

Формат обучения: текстовые уроки + тесты + экзамен.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Почему каждому важно инвестировать.

- Во что и как можно вложиться.

- Ищем брокера.

- ИСС.

- Облигации.

- Акции.

- Фонды.

- Портфели.

- Налоги.

- Системность инвестирования.

- Экзаменационное задание.

Что узнаете и чему научитесь:

- Как инвестиции помогают сохранить деньги?

- Соберёте свой первый портфель.

- Сможете принимать финансовые решения самостоятельно.

- Подготовитесь к обвалам и кризисам.

Об авторах курса:

- Редакция «Т—Ж» и консультанты по инвестированию.

2. «Видеолекции по финансовой грамотности» от Высшей школы экономики

Пройти курс

Язык: русский.

Длительность: 127 уроков длительностью от 10 до 45 минут.

Формат обучения: видеоуроки.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Управление личными финансами.

- Фондовый рынок.

- Банковские услуги и отношения людей с банками.

- Создание нового бизнеса.

- Налоги.

- Планирование и учёт личных финансов.

- Страхование.

Что узнаете и чему научитесь:

- Поймёте, как устроена финансовая сфера.

- Разберётесь, как работают основные инвестиционные инструменты.

- Научитесь личному финансовому планированию и учёту.

Особенности курса:

- Подборка уроков из нескольких больших онлайн-курсов по инвестициям и финансовой грамотности от ВШЭ.

Об авторах курса:

- Преподаватели Высшей школы экономики.

3. «Как заработать на акциях» от «Тинькофф-Журнал»

Пройти курс

Язык: русский.

Длительность: 12 уроков, 20-30 минут каждый.

Формат обучения: текстовые уроки + тесты + экзамен.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Почему большинству не стоит активно инвестировать в акции.

- Как устроена финансовая отчётность.

- Находим скрытые активы компании.

- Отчёты о прибылях и убытках и о движении денежных средств.

- Оцениваем компанию по её активам.

- Проводим оценку компании.

- Почему важно знать, кто владеет компанией.

- Дивиденды и выкуп акций.

- Снижаем налоги.

- Собираем портфель.

- Оцениваем результаты.

- Экзаменационное испытание.

Что узнаете и чему научитесь:

- Как и зачем читать финансовую отчётность.

- Как оценивать акции.

- Как компания может приносить акционеру прибыль.

- Научитесь собирать портфель.

Об авторах курса:

- Редакция «Т—Ж» и консультанты по инвестированию.

4. «Онлайн-курсы НИУ ВШЭ» от Высшей школы экономики

Пройти курс

Язык: русский.

Длительность: 292 урока длительностью от 2 до 20 минут.

Формат обучения: видеоуроки.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Инвестиции в акции.

- Инвестиции в облигации.

- Портфельные инвестции.

- Инфраструктура рынка, методы и технологии инвестирования

Что узнаете и чему научитесь:

- Работать с основными инвестиционными инструментами.

Особенности курса:

- Подборка уроков из нескольких больших онлайн-курсов по экономике, инвестициям и финансовой грамотности от ВШЭ.

Об авторах курса:

- Преподаватели Высшей школы экономики.

5. «Быстрый старт: первые сделки на российском фондовом рынке» от «Финам»

Пройти курс

Язык: русский.

Длительность: 19 уроков длительностью от 2 до 20 минут.

Формат обучения: видеоуроки + тесты.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Сколько зарабатывают в «ФИНАМ»?

- Московская биржа как организатор торгов на российском фондовом рынке.

- Акции – основной инструмент биржевых торгов.

- Зарабатываем на дивидендах.

- Почему меняется курс акций.

- «Лонг» и «шорт» – заработок на росте и падении.

- Инвесторы VS спекулянты.

- Современные технологии торговли.

- QUIK, TRANSAQ и FinamTrade.

- Задайте вопрос.

- Способы анализа рынка.

- Фундаментальный анализ.

- Технический анализ.

- Секрет успешной работы.

- Как открыть торговый счет.

- Рекомендации по обучению.

- Послесловие.

- Ваши вопросы.

- Заключение.

Что узнаете и чему научитесь:

- Как устроена биржа.

- Как выбрать торговую стратегию.

- Когда продавать и когда покупать акции.

- Совершите свои первые сделки с акциями и другими инструментами фондового рынка.

Об авторе:

Юлия Афанасьева

- Профессиональный трейдер с 2020 года.

- Обладает огромным практическим опытом торговли на бирже ММВБ, занимается разработкой спекулятивных стратегий.

- Регулярно проводит аналитические исследования фондового рынка, пишет ежедневные обзоры по рынкам сырья и валют, методические пособия. Юлия – автор многочисленных публикаций в финансовых СМИ.

6. «Основы классического технического анализа» от «Финам»

Пройти курс

Язык: русский.

Длительность: 32 урока длительностью от 3 до 10 минут.

Формат обучения: видеоуроки + проверочные задания.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Знакомство

- Делаем выбор

- Линии, свечи или бары?

- Недостатки линейных графиков и достоинства японских свечей

- Полезные правила при работе с графиками

- Баровые графики

- Выбираем период графика

- График для инвестора и для спекулянта

- Угадай акцию по временному срезу

- Задавайте вопросы

- Вопросы

- Классика жанра

- Постулаты Чарльза Доу

- Цены (биржевые индексы) учитывают все

- Движение цен подчинено тенденциям

- Объем торговли

- Индексы должны подтверждать друг друга

- История повторяется

- Методы анализа рынка универсальны

- Наш первый тренд

- Зачем строить тренды?

- Волшебное число N

- Правила рисования трендов

- Задавайте вопросы

- Тренд своими руками

- Тренд — доверяй, но проверяй

- Критерии истинности пробоя тренда

- Пример эффективности трендовых стратегий

- Рекомендую пройти курс

- Вопросы

- Заключение.

Что узнаете и чему научитесь:

- Получите азы знаний классического технического анализа.

- Познакомитесь с видами графиков.

- Выберете наиболее удобный для себя вид предоставления графической информации.

- Научитесь рассчитывать эффективность трендовых стратегий.

- Узнаете, как сделать биржевые мудрости эффективными для современной торговли.

7. «Профессиональные методы увеличения конкурентоспособности торговой стратегии!» от «Финам»

Пройти курс

Язык: русский.

Длительность: 21 урок длительностью от 3-5 до 20 минут.

Формат обучения: видеоуроки + проверочные задания.

Уровень сложности: для опытных трейдеров.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Введение в тему риск-менеджмента.

- Манипулирование ценами.

- Гарантированный доход.

- Причина возникновения рисков.

- Доходность и риск на бинарном рынке.

- Численный пример.

- Есть вопросы?

- «Тренд» и «контртренд». Доходность.

- «Тренд» и «контртренд». Риски.

- Диверсификация.

- Вы прослушали больше половины курса! Закрепите знания, ответьте на несколько вопросов!

- Появились вопросы?

- Оценка просадок.

- Хэджирование.

- Как стать популярным автором сервиса автоследования comon.ru.

- Подключение счета к сервису Comon.ru.

- Настройка подключённого счета.

- Создания собственной стратегии на Comon.ru

- Как автор получает вознаграждение от подписчиков стратегии.

- Наш курс подошел к концу!

- Заключение.

Что узнаете и чему научитесь:

- Как правильно представлять свою стратегию, как оценивать её стабильность и привлекательность по специальным индексам.

- О «трех китах» риск-менеджмента: устойчивых взаимосвязях между факторами, лежащими в основе торговых решений, и динамикой цен; управлении позицией; видах диверсификации.

Об авторе:

Александр Горчаков

- Руководитель направления алготрейдинга ГК «ФИНАМ», системный трейдер, основатель форума howtotrade.ru.

- Специалист по теории вероятностей и математической статистике.

8. «Фундаментальный анализ — оцениваем бизнес компании» от «Финам»

Пройти курс

Язык: русский.

Длительность: 12 уроков длительностью от 15 минут до 1 часа 10 минут.

Формат обучения: видеоуроки.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Фундаментальный анализ, как наука.

- Сравнение с отраслевыми аналогами.

- Коэффициент P/E (Price / Earnings).

- Коэффициент P/S (Price / Sales).

- Появились вопросы?

- Коэффициент EV/EBITDA (Enterprise value / Earnings before Interest, Taxes, Depreciation and Amortization).

- Коэффициент ROE (Return On Equity).

- Как отобрать акции в портфель?

- Практический пример работы с отраслевой выборкой.

- Ваши вопросы по итогам курса!

- Заключение.

Что узнаете и чему научитесь:

- Что можно узнать о компании, применяя фундаментальный анализ.

- Основные макроэкономические показатели для сравнения компаний.

- Как отбирать в портфель акции наиболее недооценённых эмитентов.

Об авторе:

Алексей Чичикин

- Начал торговать на финансовых рынках в 2006 году.

- Кандидат экономических наук, специалист, аттестованный ФСФР.

- Торговый подход Алексея отличает сочетание технического и фундаментального анализа.

9. «Путь инвестора» от Школы Московской биржи

Пройти курс

Язык: русский.

Длительность: 12 уроков.

Формат обучения: видеоуроки.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- О финансовом планировании и инвестировании.

- На старте: с чего начать. Ставим инвестиционные цели.

- Учимся откладывать деньги и выбирать подходящие активы.

- Принципы грамотных инвестиционных стратегий и диверсификации активов.

- Инструменты.

- Акции.

- Облигации.

- Фонды.

- Валюта и драгоценные металлы.

- Фьючерсы и опционы.

- Как совершать сделки и не допускать ошибок.

- Учимся совершать сделки и собираем свой портфель.

- Изучаем ошибки мышления и читаем отчетность брокера.

- Как защитить свои права и уберечь капитал от мошенников.

- Как отличить мошенника от добросовестного брокера и что делать, если ваши права нарушены.

- Что поможет разобраться в продукте перед покупкой и зачем быть честным с брокером.

Что узнаете и чему научитесь:

- Как определить свои финансовые цели, составить по ним план и рассчитать подушку безопасности.

- Как определить свой риск-профиль и выбрать подходящие активы.

- Как найти баланс между рисками и доходностью и правильно диверсифицировать активы.

- Какие финансовые инструменты бывают и как грамотно сочетать их в своем портфеле.

- Какой счет открыть инвестору, как читать отчетность брокера и как платить налоги.

- Как защитить себя от мошенников.

Об авторе:

Никита Карташев

- Опыт биржевой торговли с 2015 года.

- БКС Премьер, финансовое консультирование частных и корпоративных клиентов.

- Московская Биржа, развитие сегмента частных инвесторов.

- Аттестат ФСФР серии 1.

0.

0.

Валерий Скотников

- Начальник управления по развитию сегмента розничных клиентов на Московской бирже.

- Ведущий топ-подкаста об инвестициях «Деньги делают деньги» с аудиторией более 1 000 000 слушателей.

- Идейных вдохновитель и основатель ежегодного конкурса «Лучший частный инвестор».

- Запуск, управление и стратегическое развитие проектов: Ежегодный конкурс «InvestTrial», Школа Московской биржи, витрина продуктов доверительного управления.

10. «Акции и как их выбрать» от Школы Московской биржи

Пройти курс

Язык: русский.

Длительность: 6 уроков общей длительностью 1 час 15 минут.

Формат обучения: видеоуроки.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Введение. Что такое акции.

- Российский рынок акций.

- Акции иностранных компаний.

- Как выбрать акции.

- Работа с рисками. Диверсификация и корреляций.

- Как купить акции.

Об авторе:

Антон Шабанов

- Практикующий специалист и методолог по персональному финансовому планированию.

- Ведущий авторских семинаров по управлению личными финансами.

- Руководитель блока инвестиционных продуктов «Открытие брокера».

- Эксперт в ключевых российских СМИ («Первый канал», РЕН ТВ, ТВЦ, РБК, «Коммерсантъ», радио «Бизнес FM» и т. д.) с уровнем цитируемости свыше 1000 комментариев в год.

11. «Академия успешного трейдинга 2.0» от «Открытие. Инвестиции»

Пройти курс

Язык: русский.

Длительность: 5 уроков длительностью от 20 минут до 1,5 часов. Общая длительность 4 часа.

Формат обучения: видеоуроки.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Понятия и определения. Методы анализа рынка.

- Графическое представление данных. Теория Доу.

- Фигуры технического анализа.

- Индикаторы технического анализа.

- Торговый метод и система управления капиталом.

Об авторе:

Сергей Хестанов

- На рынке ценных бумаг с 1994 года. Доцент РАНХиГС. Советник по макроэкономике генерального директора «Открытие Инвестиции».

12. «Профессиональные участники рынка ценных бумаг» от «Открытие. Инвестиции»

Пройти курс

Язык: русский.

Длительность: 6 уроков длительностью от 5 до 20 минут. Общая длительность 1 час 10 минут.

Формат обучения: видеоуроки + текстовая версия.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Инвестиции. Почему это важно.

- Основы рынка ценных бумаг.

- Инструменты частного инвестора на фондовом рынке.

- Как легко диверсифицировать порфель и не потрать лишнего.

- Налоги для инвестора.

- Инвестиции как образ жизни.

Об авторе:

Алексей Хохлов

- Опыт работы на рынке ценных бумаг с 2009 года. Имеет опыт частного управления активами. Практикующий трейдер. Приверженец фундаментального анализа.

13. «Профессиональные участники рынка ценных бумаг» от «Инвестиции 101»

Пройти курс

Язык: русский.

Длительность: 3 урока общей длительностью 40 минут.

Формат обучения: видеоуроки.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Структура и участники фондового рынка.

- Инструменты фондового рынка и процесс торгов.

- Налогообложение операций с ценными бумагами.

Об авторе:

Максим Пасканов

- Биржевой тренер БКС, квалифицированный специалист в области финансового консультирования.

- Имеет многолетний опыт работы с клиентами, специализируется преимущественно на инвестиционном подходе.

14. «Как обыграть биржу» от «Инвестиции 101»

Пройти курс

Язык: русский.

Длительность: 1 урок длительностью 15 минут.

Формат обучения: видеоурок.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Что узнаете и чему научитесь:

- Можно ли обыграть биржу, существует ли финансовый «священный Грааль».

- Примеры того, что действительно работает на бирже.

Об авторе:

Олег Шенкер

- Финансовый аналитик, менеджер хедж-фонда, исследователь и профессор НИУ ВШЭ.

15. «Формирование инвестиционного портфеля» от «Инвестиции 101»

Пройти курс

Язык: русский.

Длительность: 1 урок длительностью 1 час.

Формат обучения: видеоурок.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Что узнаете и чему научитесь:

- Как составить инвестиционный портфель и как защититься от возможных рисков.

Об авторе:

Наталья Смирнова

- Независимый финансовый советник, финансовый эксперт. Автор книг по персональному финансовому планированию, постоянный колумнист в деловых российских СМИ.

16. «Первые шаги в инвестировании» от Николая Мрочковского

com/embed/kdtHz377CTk?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture; web-share» allowfullscreen=»»>Пройти курс

Язык: русский.

Длительность: 12 уроков длительностью от 15 минут до 1 часа 10 минут.

Формат обучения: видеоуроки.

Уровень сложности: для начинающих.

Обратная связь: нет.

Без сертификата

Программа обучения:

- Как это работает?

- Финансовый план, пассивный доход.

- Валюты, инфляция, облигации.

- ETF, покупка акций, стартовая позиция.

- Акция, дивиденды, калькулятор капитала.

- ИСС. Акции США.

- Биткоин простым языком.

- Риски и фонды недвижимости.

- Долги, недвижимость, биткоин.

- Ипотеки.

- Налоги с акций и облигаций.

- Формирование портфеля.

Что узнаете и чему научитесь:

- Рассмотрите все инструменты и детали инвестиционного процесса, поймёте, как они работают поодиночке и вместе друг с другом.

Об авторе:

Николай Мрочковский

- Бизнес-тренер, оратор, писатель, телеведущий, организатор самого масштабного, внесенного в Книгу рекордов Гиннесса, бизнес-тренинга в режиме онлайн.

- Автор книг-бестселлеров, помогающих начинающим бизнесменам самосовершенствоваться, открывая для себя новые горизонты инвестирования

Оцените автора

Каковы общие преимущества инвестирования в акции с большой капитализацией?

ОглавлениеСодержание

Стабильность с большой крышкой

Выплата дивидендов

Исследования и оценка

Что говорят эксперты:

Мелисса Хортон — специалист по финансовой грамотности. Она имеет более чем 10-летний опыт работы в сфере финансовых услуг и планирования.

Она имеет более чем 10-летний опыт работы в сфере финансовых услуг и планирования.

Узнайте о нашем редакционная политика

Обновлено 18 августа 2022 г.

Факт проверен Тимоти ЛиФакт проверен Тимоти Ли

Полная биографияТимоти Ли — консультант, бухгалтер и финансовый менеджер со степенью магистра делового администрирования Университета Южной Калифорнии и более чем 15-летним опытом работы в сфере корпоративных финансов. Тимоти помог предоставить генеральным и финансовым директорам глубокую аналитику, рассказав красивые истории о цифрах, графиках и финансовых моделях.

Узнайте о нашем редакционная политика

Большинство инвесторов понимают важность диверсификации за счет распределения активов внутри портфеля, которое призвано сбалансировать риск и вознаграждение за баланс между собственным капиталом, долговыми обязательствами и наличными авуарами. Однако при позициях в акциях или акциях в портфеле у инвесторов есть широкий спектр вариантов инвестирования, каждый из которых имеет разные характеристики, преимущества и недостатки.

Инвестиции в акции с большой капитализацией, определяемые как акции компании с рыночной капитализацией 10 миллиардов долларов или более, распространены как среди инвесторов в рост, так и в стоимость как часть общего распределения активов. Акции с большой или большой капитализацией имеют уникальные преимущества для инвесторов, включая стабильность размера и срока владения, стабильные выплаты дивидендов акционерам и ясность в оценках.

Ключевые выводы

- Акции с большой капитализацией оцениваются на рынке более чем в 10 миллиардов долларов, что делает их более стабильными и зрелыми инвестициями.

- В результате акции с большой капитализацией обычно имеют меньшую волатильность, больший охват аналитиков и, возможно, стабильный поток дивидендов.

- В то же время они могут иметь меньший потенциал роста и могут отставать от более широкого рынка в бычьем колебании.

Стабильность с большой крышкой

Самым большим преимуществом добавления акций с большой капитализацией в инвестиционный портфель является стабильность, которую они могут обеспечить. Поскольку компании с большой капитализацией настолько велики и имеют хорошо зарекомендовавшую себя репутацию среди потребителей, они с меньшей вероятностью столкнутся с деловыми или экономическими обстоятельствами, которые сделают их неплатежеспособными или вынудят их полностью прекратить приносящие доход операции. Компании, которые считаются малой или средней капитализацией, не обладают таким же уровнем стабильности и, следовательно, несут большую степень риска, чем инвестиции с большой капитализацией.

Поскольку компании с большой капитализацией настолько велики и имеют хорошо зарекомендовавшую себя репутацию среди потребителей, они с меньшей вероятностью столкнутся с деловыми или экономическими обстоятельствами, которые сделают их неплатежеспособными или вынудят их полностью прекратить приносящие доход операции. Компании, которые считаются малой или средней капитализацией, не обладают таким же уровнем стабильности и, следовательно, несут большую степень риска, чем инвестиции с большой капитализацией.

Выплата дивидендов

Еще одним преимуществом инвестирования в компании с большой капитализацией является возможность стабильной выплаты дивидендов. Цены на акции компаний с большой капитализацией обычно не рассчитаны на высокие темпы роста с течением времени, потому что они уже хорошо зарекомендовали себя на рынке. Это может привести к стагнации цены акций и практически отсутствию прироста капитала для инвесторов. Однако, несмотря на отсутствие быстрого роста стоимости акций, компании с большой капитализацией часто выплачивают дивиденды в качестве компенсации акционерам. Эти дивиденды могут привести к впечатляющим совокупным доходам для инвесторов с большой капитализацией, если они будут добавлены к расчету результатов с течением времени. Акции с большой капитализацией, которые выплачивают стабильные дивиденды, распространены среди доходных инвесторов или тех, кто ищет доход за счет относительно консервативного инвестирования.

Эти дивиденды могут привести к впечатляющим совокупным доходам для инвесторов с большой капитализацией, если они будут добавлены к расчету результатов с течением времени. Акции с большой капитализацией, которые выплачивают стабильные дивиденды, распространены среди доходных инвесторов или тех, кто ищет доход за счет относительно консервативного инвестирования.

Исследования и оценка

Поскольку компании с большой капитализацией часто имеют длительный срок пребывания в должности, инвесторы и кредиторы могут легко получить информацию о деятельности компании и уровне ее прибыльности. Публичные компании с большой капитализацией обязаны предоставлять акционерам и потенциальным инвесторам точную и периодическую финансовую отчетность, что позволяет легко определить, стоит ли компания инвестиций. В дополнение к исследованиям история компании и финансовые отчеты могут использоваться в сочетании с текущей деловой деятельностью для определения точной оценки. Эти аспекты играют важную роль в понимании риска и потенциальной выгоды от инвестирования в компанию с большой капитализацией.

Инвесторы могут использовать индекс Russell 1000 для поиска и оценки компаний с большой капитализацией, так как этот индекс включает примерно 1000 крупнейших компаний с точки зрения рыночной капитализации, работающих в Соединенных Штатах. Инвестиции с большой капитализацией можно приобрести в виде отдельных акций; через биржевой фонд или ETF, который отслеживает контрольный показатель крупной капитализации; или через один из сотен доступных взаимных фондов, ориентированных на инвестиции с большой капитализацией.

Что говорят эксперты:

Advisor Insight

Robert Schmansky, CFP®

Clear Financial Advisors, LLC, Livonia, MI

Акции компаний с большой капитализацией, как правило, представляют собой компании, зарекомендовавшие себя на своих рынках и имеющие долгосрочную историю. Некоторые считают, что это делает их «более безопасными» для инвестирования.

Акции крупных компаний также часто приносят дивиденды, что позволяет вам получать часть дохода от ваших инвестиций, что некоторые инвесторы считают преимуществом. Вместо того, чтобы сохранить свою прибыль и инвестировать ее обратно в себя, они могут не получить такой же выгоды от использования наличных денег, поэтому они распределяют их между владельцами.

Вместо того, чтобы сохранить свою прибыль и инвестировать ее обратно в себя, они могут не получить такой же выгоды от использования наличных денег, поэтому они распределяют их между владельцами.

Небольшие компании тоже имеют свои преимущества. Они могут добавить преимущества диверсификации к традиционным портфелям, которые, как правило, взвешены по рыночной капитализации (они больше инвестируют в акции с большой капитализацией, чтобы лучше представлять свою долю на рынке).

Небольшие компании имеют больше возможностей для роста; инвестиции, которые делает небольшая компания, могут удвоить их доход. Между тем, те же инвестиции более крупной компании могут не иметь заметного значения.

В целом, вам следует инвестировать в акции, соответствующие вашему временному горизонту и допустимому риску, включая акции как малых, так и крупных компаний по всему миру.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Управление по регулированию финансовой отрасли. «Рыночная капитализация, объяснение».

Понимание допустимого риска

Толерантность к риску — это тема, которая часто обсуждается, но редко определяется. Нет ничего необычного в том, чтобы прочитать торговую рекомендацию, в которой обсуждаются альтернативы или варианты, основанные на различной допустимости риска. Но как индивидуальный инвестор определяет свою устойчивость к риску? Как понимание этой концепции может помочь инвесторам в диверсификации своих портфелей?

Ключевые выводы

- Инвесторы, способные понять и рассчитать свою толерантность к риску и разработать портфель, отражающий преимущества этой толерантности в долгосрочной перспективе.

- Толерантность к риску часто рассматривается как отражение возраста, при этом более молодые люди с более длительным временным горизонтом считаются более терпимыми к риску и, следовательно, с большей вероятностью инвестируют в акции и фонды акций, чем в инструменты с фиксированным доходом.

- Несмотря на то, что возраст имеет значение, не переключайтесь автоматически с акций на облигации только потому, что вам исполнилось 65 лет; люди живут дольше и могут дольше оставаться агрессивными инвесторами.

- Независимо от возраста, те, у кого более высокий собственный капитал и больше так называемого ликвидного капитала, могут позволить себе большую устойчивость к риску, чем те, у кого меньше денег.

- Другие факторы, которые следует учитывать при оценке устойчивости к риску, включают определение ваших приоритетов с точки зрения того, на что вы экономите и инвестируете деньги, а также реалистичность вашего инвестиционного опыта.

Допуск к риску по временным рамкам

Часто встречающееся клише — это то, что мы будем называть «возрастной» толерантностью к риску. Принято считать, что молодой инвестор имеет долгосрочный горизонт с точки зрения потребности в инвестициях и может пойти на больший риск. Следуя этой логике, пожилой человек имеет короткий инвестиционный горизонт, особенно после выхода на пенсию, и будет иметь более низкую устойчивость к риску. Хотя в целом это может быть правдой, безусловно, есть ряд других соображений, которые вступают в игру.

Принято считать, что молодой инвестор имеет долгосрочный горизонт с точки зрения потребности в инвестициях и может пойти на больший риск. Следуя этой логике, пожилой человек имеет короткий инвестиционный горизонт, особенно после выхода на пенсию, и будет иметь более низкую устойчивость к риску. Хотя в целом это может быть правдой, безусловно, есть ряд других соображений, которые вступают в игру.

Во-первых, мы должны рассмотреть инвестиции. Когда потребуются средства? Если временной горизонт относительно короткий, толерантность к риску должна стать более консервативной. Для долгосрочных инвестиций есть место для более агрессивного инвестирования.

Однако будьте осторожны, чтобы не слепо следовать общепринятому мнению, когда речь идет о толерантности к риску и классах активов. Например, не думайте, что только потому, что вам 65 лет, вы должны сместить все на консервативные инвестиции, такие как депозитные сертификаты или казначейские векселя. Хотя это может быть уместно для некоторых, это может не подходить для всех — например, для человека, у которого достаточно средств, чтобы выйти на пенсию и жить за счет процентов от своих инвестиций, не касаясь основной суммы. Учитывая сегодняшнюю растущую продолжительность жизни и развитие медицинской науки, 65-летний инвестор все еще может иметь 20-летний (или более) временной горизонт.

Учитывая сегодняшнюю растущую продолжительность жизни и развитие медицинской науки, 65-летний инвестор все еще может иметь 20-летний (или более) временной горизонт.

Рисковый капитал

Чистая стоимость и доступный рисковый капитал должны быть важными факторами при определении допустимого риска. Чистая стоимость — это просто ваши активы за вычетом ваших обязательств. Рисковый капитал — это деньги, доступные для инвестирования или торговли, которые не повлияют на ваш образ жизни в случае потери. Его следует определить как ликвидный капитал или капитал, который можно легко превратить в наличные деньги.

Следовательно, инвестор или трейдер с большим собственным капиталом может взять на себя больший риск. Чем меньший процент от вашего общего собственного капитала составляет инвестиция или сделка, тем более агрессивным может быть толерантность к риску.

К сожалению, тех, у кого практически нет собственного капитала или с ограниченным рисковым капиталом, часто привлекают более рискованные инвестиции, такие как фьючерсы или опционы, из-за приманки быстрой, легкой и большой прибыли. Проблема в том, что когда вы «торгуете с арендной платой», трудно полностью погрузиться в игру. Кроме того, когда слишком большой риск предполагается при слишком маленьком капитале, трейдер может быть вынужден закрыть позицию слишком рано.

Проблема в том, что когда вы «торгуете с арендной платой», трудно полностью погрузиться в игру. Кроме того, когда слишком большой риск предполагается при слишком маленьком капитале, трейдер может быть вынужден закрыть позицию слишком рано.

С другой стороны, если трейдер с недостаточным капиталом, использующий инструменты с ограниченным или определенным риском (например, длинные опционы), «обанкротится», этому трейдеру может не потребоваться много времени для восстановления. Сравните это с трейдером с высоким уровнем дохода, который вкладывает все в одну рискованную сделку и проигрывает — этому трейдеру потребуется гораздо больше времени, чтобы восстановиться.

Человек с высоким уровнем дохода, вероятно, имеет больше денег, чтобы рисковать, и, следовательно, может быть более терпимым к риску, чем человек с меньшим капиталом, но этот человек также может больше потерять, если инвестиции обанкротятся.

Понимание ваших инвестиционных целей

Ваши инвестиционные цели также должны учитываться при расчете допустимого риска. Если вы откладываете деньги на обучение ребенка в колледже или на пенсию, насколько вы готовы рисковать этими средствами? И наоборот, вы можете пойти на больший риск, если вы используете реальный рисковый капитал или располагаемый доход, чтобы попытаться получить дополнительный доход.

Если вы откладываете деньги на обучение ребенка в колледже или на пенсию, насколько вы готовы рисковать этими средствами? И наоборот, вы можете пойти на больший риск, если вы используете реальный рисковый капитал или располагаемый доход, чтобы попытаться получить дополнительный доход.

Интересно, что некоторые люди вполне нормально используют пенсионные фонды для торговли инструментами с более высоким риском. Если вы делаете это с единственной целью защиты сделок от налогообложения, например, при торговле фьючерсами в IRA, убедитесь, что вы полностью понимаете, что делаете. Такая стратегия может подойти, если у вас есть опыт торговли фьючерсами, вы используете для этой цели только часть своих средств IRA и не рискуете своей способностью выйти на пенсию в одной сделке.

Однако, если вы применяете весь свой IRA к фьючерсам, у вас мало или совсем нет собственного капитала, и вы просто пытаетесь избежать налогообложения для этой «надежной» сделки, вам нужно переосмыслить понятие принятия на себя такого большого риска. Фьючерсы уже имеют благоприятный режим прироста капитала; Ставки прироста капитала ниже, чем для обычного дохода, и 60% вашей прибыли по фьючерсам будет взиматься с более низкой из двух ставок прироста капитала.

Фьючерсы уже имеют благоприятный режим прироста капитала; Ставки прироста капитала ниже, чем для обычного дохода, и 60% вашей прибыли по фьючерсам будет взиматься с более низкой из двух ставок прироста капитала.

Имея это в виду, почему человек с низким уровнем дохода должен так сильно рисковать пенсионными фондами? Другими словами, только потому, что вы можете что-то сделать, не всегда означает, что вы должны это делать.

То, что вы можете делать более рискованные ставки, не означает, что вы должны это делать; если целью является сохранение капитала, а вы новичок в инвестировании, будьте осторожны и не берите на себя слишком большой риск.

Инвестиционный опыт

Когда дело доходит до определения вашей терпимости к риску, необходимо также учитывать ваш уровень инвестиционного опыта. Вы новичок в инвестировании и трейдинге? Вы занимаетесь этим в течение некоторого времени, но переходите в новую область, например, в продажу опционов? Целесообразно начинать новые предприятия с некоторой степенью осторожности, и торговля или инвестирование не являются исключением.

Получите некоторый опыт за плечами, прежде чем вкладывать слишком много капитала. Всегда помните старое клише и стремитесь к «сохранению капитала». Имеет смысл брать на себя соответствующий риск для вашей ситуации только в том случае, если наихудший сценарий оставит вам возможность жить, чтобы бороться в другой день.

Внимание

Есть много вещей, которые следует учитывать при определении ответа на, казалось бы, простой вопрос: «Какова моя устойчивость к риску?» Ответ будет варьироваться в зависимости от вашего возраста, опыта, собственного капитала, рискового капитала и фактически рассматриваемых инвестиций или сделок. Как только вы это обдумаете, вы сможете применить эти знания к сбалансированной и диверсифицированной программе инвестирования и торговли.

Распределение вашего риска, даже если это все высокий риск, уменьшает вашу общую подверженность любой отдельной инвестиции или сделке. При соответствующей диверсификации вероятность полного убытка значительно снижается.

0.

0.