Учет у лизингополучателя — увеличение лизинговых платежей

Добрый день. Организация в декабре 2017 приобрела в лизинг ТС, учет на балансе лизингополучателя. В апреле 2018г заключили доп.соглашение об изменении лизинговых платежей, в связи с этим изменилась сумма итого по графику платежей. Условия изменения первоначальной стоимости в ДС нет, изменения коснулись только графика платежей. Изменится ли первоначальная стоимость имущества? Какие проводки по данной операции в БУ и НУ?

Юлия

В соответствии с заключенным Вами дополнительным соглашением изменилась конечная сумма лизинговых платежей, данное увеличение будет учитываться следующим образом:

Налоговый учет

В соответствии со ст. 665 Гражданского кодекса Российской Федерации по договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей.

В соответствии с п. 1 ст. 257 Налогового кодекса Российской Федерации (далее — НК РФ) первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ.

Пунктом 2 ст. 257 НК РФ установлено, что первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

Таким образом, увеличение размера лизинговых платежей по договору лизинга не увеличивает первоначальной стоимости имущества, являющегося предметом лизинга (Письмо Минфина России от 4 февраля 2011 г. N 03-03-06/1/62).

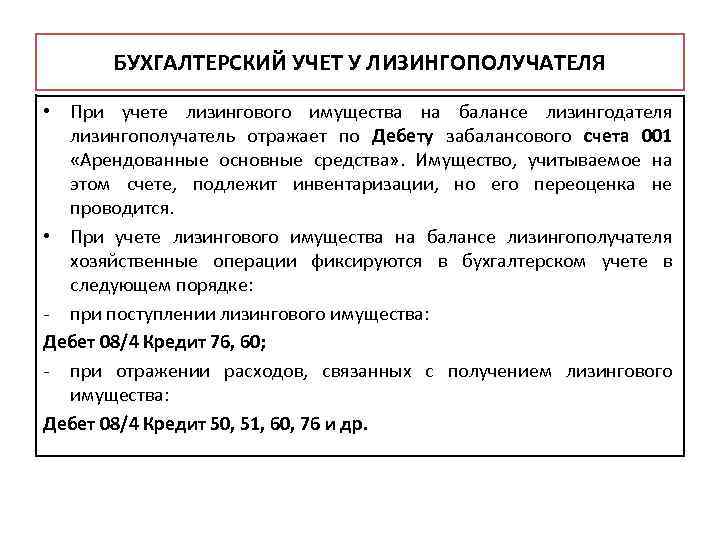

Бухгалтерский учет

По правилам ПБУ 6/01 «Учет основных средств» изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается только в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств (п. 14 ПБУ 6/01).

14 ПБУ 6/01).

Здесь следует отметить, что это правило относится только к тем основным средствам, которые уже принадлежат организации на праве собственности, и на предмет лизинга не распространяется. Объясним почему.

При передаче предмета лизинга лизингополучателю и принятии его лизингополучателем к бухгалтерскому учету право собственности на лизинговое имущество к лизингополучателю не переходит (п. 1 ст. 11 Закона о лизинге).

При этом первоначальная стоимость предмета лизинга в бухгалтерском учете лизингополучателя формируется исходя из общей суммы лизинговых платежей (п. п. 7, 8 ПБУ 6/01). Это означает, что если по условиям договора сумма лизинговых платежей пересмотрена в сторону уменьшения, то и первоначальная стоимость автомобиля в учете также должна быть изменена (уменьшена).

До перехода права собственности на автомобиль к лизингополучателю первоначальную стоимость автомобиля нельзя считать окончательно сформированной.

Отражение в бухгалтерском учете изменения первоначальной стоимости лизингового имущества, принятого лизингополучателем к бухгалтерскому учету, в связи с изменением суммы лизинговых платежей в соответствии с условиями договора:

Дебет | Кредит | Содержание операции |

01, субсчет «Арендованное имущество» | 76, субсчет «Арендные обязательства» | Отражено увеличение первоначальной стоимости основного средства, являющегося предметом лизинга, в связи с изменением суммы лизинговых платежей на основании дополнительного соглашения к договору лизинга или |

Отражаем приобретение основных средств в лизинг на счетах бюджетного учета

Вопрос: Как по плану счетов бюджетной организации отразить поступление оборудования, взятого в долгосрочный лизинг за счет внебюджетных средств: по дебету субсчета 013 и кредиту субсчета 178 или иной проводкой?

Ответ: Стоимость получаемого от лизингодателя предмета лизинга (оборудования) рекомендуем отражать по дебету субсчета 013 и кредиту субсчета 250.

Обоснование: Порядок бухгалтерского учета операций по финансовой аренде (лизингу) для бюджетных организаций законодательством не установлен, поэтому организация может применять соответствующие счета (субсчета) учета исходя из содержания хозяйственной операции.

По общему правилу бухгалтерский учет поступления к лизингополучателю лизингового имущества зависит от того, на чьем балансе учитывается предмет лизинга. Та сторона, которая будет учитывать предмет лизинга на балансе в составе активов, прописывается в договоре финансовой аренды (лизинга) (абз. 7 ч. 2 подп. 1.8 п. 1 Указа N 99).

В том случае, если предмет лизинга числится на балансе у лизингодателя, лизингополучатель осуществляет бухгалтерский учет предмета лизинга на забалансовом счете и наоборот.

В рассматриваемой ситуации оборудование принято по договору долгосрочного лизинга, который действует не менее года. В этом случае предмет лизинга учитывается на балансе лизингополучателя — бюджетной организации.

В соответствии с бюджетным планом счетов оборудование принимается к бухучету по субсчету 013 «Машины и оборудование». При этом, со своей стороны, стоимость получаемого от лизингодателя предмета лизинга рекомендуем отражать по дебету этого субсчета в корреспонденции с кредитом субсчета 250 «Фонд в основных средствах», т.е. не применяя субсчет 178 «Расчеты с прочими дебиторами и кредиторами». Так в балансе будет выполняться условие: остаток по счету 01 должен быть равен сумме остатков по субсчетам 020 и 250 (ч. 2 п. 23 Инструкции N 22, п. 1 схемы взаимной проверки).

В учете операций по лизингу субсчет 178 «Расчеты с прочими дебиторами и кредиторами» применяется, например, при начислении и выплате лизинговых платежей, отражении входного НДС (при принятии сумм НДС к вычету).

С учетом вышеизложенного приведем рекомендуемые проводки по лизинговым операциям в таблице:

| Содержание операции | Дебет | Кредит |

| При принятии предмета лизинга к учету | ||

| Отражена стоимость предмета лизинга — оборудования | 013 | 250 |

| Отражена сумма входного НДС, относящаяся к стоимости предмета лизинга | 175 | 178 |

| Ежемесячно в течение срока лизинга | ||

| Отражены лизинговые платежи, возмещающие лизингодателю стоимость оборудования | 411 | 178 |

| Отражены лизинговые платежи в сумме вознаграждения (дохода) лизингодателя, начисленные сверх стоимости оборудования | 211 и др. | 178 |

| Отражен НДС, предъявленный лизингодателем от суммы дохода | 175 | 178 |

| Перечислены с расчетного внебюджетного счета лизинговые платежи | 178 | 111 |

Читайте этот материал в ilex >>*

* по ссылке Вы попадете в платный контент сервиса ilex

Расчет записей журнала для операционной аренды в соответствии с ASC 842

Последнее обновление: 23 февраля 2023 г., автор: Мэт Гаргано

С помощью ASC 842 бухгалтерские группы должны отражать всю финансовую информацию об операционной аренде в балансе компании. Записи в журнале являются основой для записи бухгалтерских операций, связанных с вашим арендным портфелем. В соответствии с ASC 842 для записей в журнале операционной аренды требуется запись:

- Право пользования (актив)

- Аренда (ответственность)

Финансовые группы, возможно, обнаружили, что это создало больше работы, например:

- Создание новых процессов для управления контрактами

- Расширение контактов и коммуникаций с командами по управлению активами и недвижимостью

- Увеличение времени, необходимого командам для понимания и соблюдения новых требований к отчетности

ASC 842 также значительно влияет на финансовую отчетность и коэффициенты отчетности, поэтому понимание журнальных записей ASC 842 необходимо вашей бухгалтерской команде для соблюдения требований GAAP.

Существуют принципиальные различия между операционной и финансовой арендой.

Операционная аренда:

- Не предоставляют арендаторам возможности вступить во владение арендованным активом

- Должен быть включен в баланс как арендодателя, так и арендатора

Примечание. Сроки аренды более 12 месяцев должны быть указаны в балансе, но если у вас есть краткосрочная аренда менее 12 месяцев или менее, FASB не требует ее включения.

В качестве альтернативы, финансовая аренда (известная как капитальная аренда в соответствии с ASC 840 FASB) стала финансовой арендой с введением ASC 842 Совета по стандартам финансового учета. , аренда считается финансовой арендой.

Однако Общепринятые принципы бухгалтерского учета США (GAAP) предусматривают пять условий в отношении учета финансовой аренды. Если ваша аренда соответствует любому из этих условий, она подпадает под действие финансовой аренды.

Если ваша аренда соответствует любому из этих условий, она подпадает под действие финансовой аренды.

Пять критериев ОПБУ для определения того, является ли аренда финансовой арендой:

- Если арендатор принимает на себя право собственности на актив по истечении срока аренды.

- Если арендатор имеет право купить актив, опцион на покупку, и в этом есть разумная уверенность, арендатор воспользуется этим правом.

- Если срок аренды охватывает большую часть экономического срока службы или срока полезного использования идентифицированного актива. (Примечание: это условие не применяется, если договор аренды возникает в конце оставшегося срока полезного использования актива или ближе к нему.)

- Если сегодняшняя стоимость всех платежей (плюс остаточная стоимость, обещанная арендатором, которая еще не отражена в платеже) равна или существенно превышает общую справедливую рыночную стоимость актива.

- Если актив настолько уникален (например, программное обеспечение или оборудование, специально созданное для арендатора), он не будет иметь никакой ценности для арендодателя по завершении аренды.

Согласно стандартам FASB, аренда должна быть классифицирована для обеспечения надлежащего учета арендатором и/или соблюдением требований учета арендодателем. В соответствии с ASC 840 FASB два типа аренды были операционной и капитальной. С введением ASC 842 капитальная аренда стала финансовой арендой.

Бухгалтерские отделы, договоры аренды которых считаются действующими в соответствии с ASC 840 FASB, могут сохранить статус операционной аренды после принятия ASC 842. Все договоры аренды в будущем должны соответствовать рекомендациям FASB ASC 842.

Самая большая разница для понимания в соответствии с новыми руководящими принципами заключается в том, что вся аренда, операционная и финансовая, должна отражаться в балансе вашей организации, например активы в форме права пользования и обязательства по аренде. При операционной аренде должны регистрироваться бухгалтерские проводки в соответствии с рекомендациями FASB ASC 842 9. 0003

0003

Рекомендуемое чтение: Сравнение ASC 840 с ASC 842: переход от старых к новым стандартам учета аренды

Что такое запись в журнале для операционной аренды?Согласно ASC 842 бухгалтерские проводки по операционной аренде:

- Обязательства по аренде. Представлено как сегодняшняя стоимость всех арендных платежей, оставшихся по договору.

- РОУ (право пользования) актив. Ваши права на базовый актив, который вы арендуете, который вы будете амортизировать в течение срока службы актива. В этом случае срок полезного использования актива представляет собой срок договора аренды, обычно в месяцах.

Важно понимать расчеты, необходимые для этих записей журнала. График амортизации аренды является основой для расчета ваших бухгалтерских записей в соответствии с новым стандартом.

График амортизации по аренде

Рассчитайте свои активы и обязательства по аренде с помощью нашей таблицы амортизации по аренде – таблицы Excel.

Бесплатная загрузка

Шаги для расчета записей в журнале ASC 842Познакомившись с различиями между ASC 840 и ASC 842, вы лучше поймете стандарты бухгалтерского учета для аренды в будущем. Чтобы правильно ввести записи журнала ASC 842 и убедиться, что данные вашего баланса верны, необходимо выполнить несколько шагов. (Рисунки на следующих шагах являются примерами.)

Шаг 1 – Признание обязательств по аренде и активов в форме права пользованияОперационная аренда №123 имеет первоначальную стоимость на 1 января:

- Обязательство по аренде: 112 000 долларов США

- Актив ROU: 112 000 долларов США

В свою очередь, ваши новые записи в журнале ASC 842 для признания начала аренды будут выглядеть следующим образом:

- 1 января: дебет в размере 112 000 долларов США по счету актива ROU

- 1 января: Кредит в размере 112 000 долларов США по счету обязательств по аренде

При подведении итогов бухгалтерского баланса теперь включаются счета обязательств по аренде и актива в форме ПП.

Независимо от частоты отчетности отметьте:

- Все платежи, включая любые первоначальные прямые затраты

- Начисленные проценты по обязательствам по аренде

- Амортизация активов ROU

Примечание. Это предполагает отсутствие каких-либо изменений в записях. Модификации обрабатываются отдельно, о чем мы расскажем чуть позже.

Поскольку большинство организаций используют ежемесячный график отчетности, эти записи в журнале ASC 842 следуют за ежемесячной отчетностью. Таким образом, записи журнала за январь будут следующими:

Для отражения произведенного платежа:

- 1 января: со счета обязательств по аренде дебетовано 112 000 долларов США

- 1 января: на денежный счет зачислено 112 000 долларов США

Для отражения амортизации:

- 1–31 января: дебетование расходов по аренде 10 000 долл.

США

США - 1–31 января: актив ROU зачислен на 10 000 долл. США

Для отражения процентных расходов:

- 1–31 января: Расходы по аренде дебетованы 2 000 долл. США

- 1–31 января: зачислено обязательство по аренде на сумму 2 000 долл. США

Платеж, произведенный 1 января, уменьшает общую сумму обязательств по аренде на 10 000 долл. США.

Амортизация уменьшает значение ROU за январь.

Процентные расходы отражают увеличение стоимости обязательства по аренде.

Шаг 3. Продолжайте записывать записи журнала ASC 842 до истечения срока арендыПри условии, что в ваши договоры аренды не вносились изменения, вы продолжаете публиковать записи в соответствии с выбранной вами периодичностью до истечения срока аренды. Каждая проводка в журнале приводит к обнулению обязательств по аренде и активов в форме права пользования.

Шаг 4. Учет модификаций

Учет модификаций На дату модификации вы должны переоценить стоимость обязательств по аренде и активов в форме права пользования.

Например, предположим, что 15 июля вы узнали, что текущие платежи в размере 10 000 долларов США увеличиваются до 12 000 долларов США 1 августа. Изменение ставки дисконтирования составляет 6%. Это требует создания записи в журнале переоценки, поскольку это изменение повлияет на ваш будущий отчет о движении денежных средств с точки зрения приведенной стоимости обязательства. Разница между этими выплаченными денежными суммами в проводке журнала переоценки отражена в следующем расчете:

- Обязательства по аренде до модификации: 102 000 долл. США

- Обязательства по аренде после модификации: 115 000 долл. США

- Механизм: $13 000

Таким образом, записи в журнале за июль будут следующими:

Для отражения платежа за июль:

- 1 июля: списано обязательство по аренде на сумму 102 000 долларов США

- 1 июля: на денежный счет зачислено 102 000 долларов США

Для отражения предстоящих изменений:

- 15 июля: списано актива ROU на сумму 13 000 долларов США

- 15 июля: зачислено обязательство по аренде на сумму 13 000 долларов США

Для отражения амортизации:

- 1–31 июля: Дебетование расходов по аренде $60 000

- 1–31 июля: актив ROU зачислен на кредит в размере 60 000 долларов США

Для отражения процентных расходов:

- 1–31 июля: Дебетование расходов по аренде $690

- 1–31 июля: зачислено обязательство по аренде на сумму 690 долл.

США

США

Записи за август будут отражать новый измененный график платежей:

- 1 августа: дебетование обязательств по аренде на сумму 115 000 долларов США

- 1 августа: Денежный счет зачислен на 115 000 долларов США

Оставшиеся записи журнала будут продолжаться с логикой, примененной в предыдущие месяцы при составлении отчетов.

Также обратите внимание, что эти записи изменяются при увеличении объема — это относительно простой процесс. Если бы масштаб уменьшился, ваши записи не следовали бы той же логике, что и исходное измерение. Существуют дополнительные шаги для учета уменьшения масштаба. Например, примером уменьшения масштаба может быть то, что арендатор ведет переговоры о существенном изменении договора аренды, например, решает сдать в аренду два офисных помещения вместо пяти.

Журнальные записи FASB ASC 842: переход от FASB ASC 840Итак, как выглядят журнальные записи при первоначальном переходе от 840 к 842 соответствию?

Если ваш метод учета учитывает аренду по дате начала действия, в ваших бухгалтерских проводках ASC 842 должны отражаться активы и обязательства по аренде в форме права пользования на дату перехода. После этого все идет как обычно с использованием передовых методов бухгалтерского учета для ASC 842. Дата вступления в силу нового стандарта для большинства частных организаций — 15 декабря 2021 г.

После этого все идет как обычно с использованием передовых методов бухгалтерского учета для ASC 842. Дата вступления в силу нового стандарта для большинства частных организаций — 15 декабря 2021 г.

Если вы представляете малый бизнес, вы можете справиться с переходом на новое руководство в электронной таблице. Учет изменений, вызванных ASC 842, намного проще с программным обеспечением для учета аренды. Свяжитесь с нашей командой, чтобы узнать больше или запланировать демонстрацию.

Запланировать демонстрацию

Узнайте, как бухгалтеры и бухгалтеры добиваются соответствия учета аренды с помощью Occupier.

График демонстрации

Каковы роли арендодателей и арендаторов в учете аренды?

Договоры аренды играют важную роль в повседневной жизни большинства организаций. Но хорошо ли ваш бизнес понимает обязанности каждой стороны? Как насчет преимуществ? Эти ответы имеют решающее значение для ведения точного и надежного учета аренды.

По договору аренды — будь то коммерческая недвижимость, оборудование или транспортные средства — всегда есть арендодатель и арендатор. Аренда обычно определяется как договорное соглашение, в котором одна сторона, арендодатель, предоставляет актив для использования другой стороной, арендатором. Эта договоренность основана на периодических платежах в течение согласованного периода времени.

Арендодатель и арендатор: более пристальный взгляд на выгоды

Арендодатель — это юридическое или физическое лицо, которое сохраняет за собой право собственности на предмет лизинга. Арендодатель также имеет право на получение периодических платежей от арендатора на основании их соглашения.

Сдача актива в аренду позволяет арендодателю получать доход и, в некоторых случаях, прибыль от повышения стоимости актива в течение определенного периода времени. Несмотря на то, что арендодатель сохраняет за собой право собственности на актив, его права на него сократились в течение срока действия договора аренды.

Арендатор, с другой стороны, является стороной, которая имеет право использовать актив в течение определенного периода времени и производит периодические платежи арендодателю на основании их соглашения. Продолжительность периода аренды часто зависит, по крайней мере частично, от типа актива или имущества. Арендуя актив, арендаторы могут использовать его без прямой покупки или существенного первоначального взноса.

Обе стороны имеют право расторгнуть договор аренды за нарушение договора.

Как подходить к учету аренды в качестве арендодателя или арендатораХотя существуют различные виды аренды, такие как финансовая и операционная аренда, обязательства имеют одну общую черту. Когда дело доходит до учета аренды, отчетность об аренде должна быть точной, чтобы соответствовать нормативным требованиям.

Обязательства арендодателя по бухгалтерскому учету

Точный бухгалтерский учет жизненно важен для здоровья любой организации. Как арендодатель, точность учета требует правильной классификации вашей аренды — будь то договор купли-продажи, прямое финансирование или операционная аренда.

Как арендодатель, точность учета требует правильной классификации вашей аренды — будь то договор купли-продажи, прямое финансирование или операционная аренда.

В соответствии со стандартом учета аренды ASC 842 право собственности переходит к арендатору для целей учета при аренде типа продажи и аренде с прямым финансированием. Аренда типа продажи требует, чтобы арендодатели прекратили признание базового актива и вместо этого признали чистые инвестиции в аренду, прибыль или убыток от продажи, возникающие в результате аренды, и отслеживали баланс и процентный доход с течением времени. Арендодатели учитывают прямую финансовую аренду аналогичным образом, но откладывают прибыль или убыток по активу.

Операционная аренда дает арендатору право использовать актив, но не право собственности на него. Таким образом, арендодатели регистрируют актив, связанную с ним амортизацию и арендные платежи в бухгалтерских книгах.

Учетные обязательства арендатора

Арендаторы должны классифицировать свою аренду как финансовую или операционную в соответствии со стандартом учета аренды ASC 842.

США

США США

США