Три дороги российского эквайринга | Банковское обозрение

Процессинговая компания UCS реализует бизнес-модель «Доверь эквайринг профессионалам». Ее основные конкуренты — 600 банков используют бизнес-модель «Мы сделаем это сами». За происходящей между ними схваткой свысока взирает владелец третьей бизнес-модели с лаконичным названием «Сбербанк».

Эквайринг на аутсорсинге

При реализации данной бизнес-модели специализированная эквайринговая компания (далее — Компания) берет на себя всю техническую сторону процесса, оставляя банку лишь функции, связанные с продажей и сопровождением данной услуги. Фактически кредитная организация выступает в роли посредника.

Банк и Компания строят свои взаимоотношения в рамках агентского или комиссионного договора. О том, чем различаются эти две формы сотрудничества, рассказала заместитель генерального директора компании UCS Елена Виноградова.

«Для работы в рамках Агентского договора банкам необходимо иметь соответствующие статусы в платежных системах. При этом банк имеет штат обученных сотрудников для продажи контрактов на эквайринг и их сопровождения». В перечень решаемых нами задач входят: «взаимодействие с платежными системами, иногда установка оборудования и обеспечение возмещения в адрес банка–агента. А он, в свою очередь, рассчитывается с клиентами».

При этом банк имеет штат обученных сотрудников для продажи контрактов на эквайринг и их сопровождения». В перечень решаемых нами задач входят: «взаимодействие с платежными системами, иногда установка оборудования и обеспечение возмещения в адрес банка–агента. А он, в свою очередь, рассчитывается с клиентами».

В случае комиссионного договора объем работы для банка сокращается до минимума. Ему нужно лишь найти клиента и передать контакты последнего Компании, которая заключает с торгово-сервисным предприятием договор. А банк получает вознаграждение за найденного клиента и начинает искать следующего.

Достоинство этой бизнес-модели: непрофильный бизнес банк отдает третьему лицу. С одной стороны, положительный эффект (экономия ресурсов), как и при любой передаче на аутсорсинг. С другой стороны, банк теряет часть непроцентных доходов, которые мог бы заработать, если бы обслуживал клиента сам. Заметнее всего это видно на примере реализации «комиссионного договора». Привел клиента, получил премию и все. Дальше на нем зарабатывает только Компания. Ей клиент, условно говоря, платит 1,5–2% от оборота. Впрочем, она несет и значительные расходы.

Дальше на нем зарабатывает только Компания. Ей клиент, условно говоря, платит 1,5–2% от оборота. Впрочем, она несет и значительные расходы.

Есть еще недостатки у этой бизнес-модели. Назовем их «эффектами от посредничества». Во-первых, клиент, когда узнает, что банк выступает в качестве «агента», может обратиться в саму Компанию, чтобы работать с ней напрямую. Рассчитывая получить более выгодные для себя условия. Во-вторых, если эквайринг реализует сама кредитная организация, то ей проще предложить клиенту индивидуальные условия обслуживания.

Главное — участие

Указанных выше недостатков лишена вторая бизнес-модель. Банк сам реализует эквайринг, правда, неся при этом значительные затраты, которые могут превышать доходы. Зато нет «эффекта от посредничества». Вот только плата за это высокая. Это и стало одной из причин, почему на Западе банки постепенно уходят с этого рынка.

У России свой путь в этой области. Из всех иностранных гигантов эквайрингового рынка здесь смогла закрепиться лишь американская компания Global Payments, которая в 2008 году за 120 млн долларов приобрела UCS. На тот момент доля рынка компании была 50%, а количество банков — 70. Сейчас ситуация изменилась. Доля рынка снизилась, а количество банков, наоборот, выросло до 130. Правда, часть из них — «дочки» иностранцев. И возможно, что им «родители» порекомендовали подружиться с «дочкой» Global Payments. А остальные 600 банков продолжают, как двадцать лет назад, заниматься эквайрингом самостоятельно. Если тогда это был бизнес, то сейчас процесс, проходящий под девизом: «главное — участие, а не победа». Впрочем, многие игроки на базе эквайринга начали реализовывать многочисленные программы лояльности и кобрендинговые проекты. Но это уже отдельный вид бизнеса, обсуждение которого выходит за рамки данной статьи.

На тот момент доля рынка компании была 50%, а количество банков — 70. Сейчас ситуация изменилась. Доля рынка снизилась, а количество банков, наоборот, выросло до 130. Правда, часть из них — «дочки» иностранцев. И возможно, что им «родители» порекомендовали подружиться с «дочкой» Global Payments. А остальные 600 банков продолжают, как двадцать лет назад, заниматься эквайрингом самостоятельно. Если тогда это был бизнес, то сейчас процесс, проходящий под девизом: «главное — участие, а не победа». Впрочем, многие игроки на базе эквайринга начали реализовывать многочисленные программы лояльности и кобрендинговые проекты. Но это уже отдельный вид бизнеса, обсуждение которого выходит за рамки данной статьи.

Стратегический уровень

Конкурировать с госбанком на рынке торгового эквайринга сложно. На стратегическом уровне Сбербанк придерживается определенных принципов, которые позволяют ему побеждать конкурентов. Например, в перечне «Миссий и ценностей Сбербанка» есть и такой пункт: «активный участник экономического и социального развития каждого региона и города». Соответственно, торговый эквайринг Сбербанк будет развивать по всей России, а не только в Москве, Санкт-Петербурге, Мурманской и Тюменской областях. Какие бонусы получает тот, кто пришел на полупустой рынок, — объяснять не надо. Отметим лишь, что, например, на 35 региональных представительств UCS приходится около 40% общего эквайрингового оборота компании. Остальное — на Москву.

Соответственно, торговый эквайринг Сбербанк будет развивать по всей России, а не только в Москве, Санкт-Петербурге, Мурманской и Тюменской областях. Какие бонусы получает тот, кто пришел на полупустой рынок, — объяснять не надо. Отметим лишь, что, например, на 35 региональных представительств UCS приходится около 40% общего эквайрингового оборота компании. Остальное — на Москву.

БИЗНЕС-СЕКРЕТЫ СБЕРБАНКА

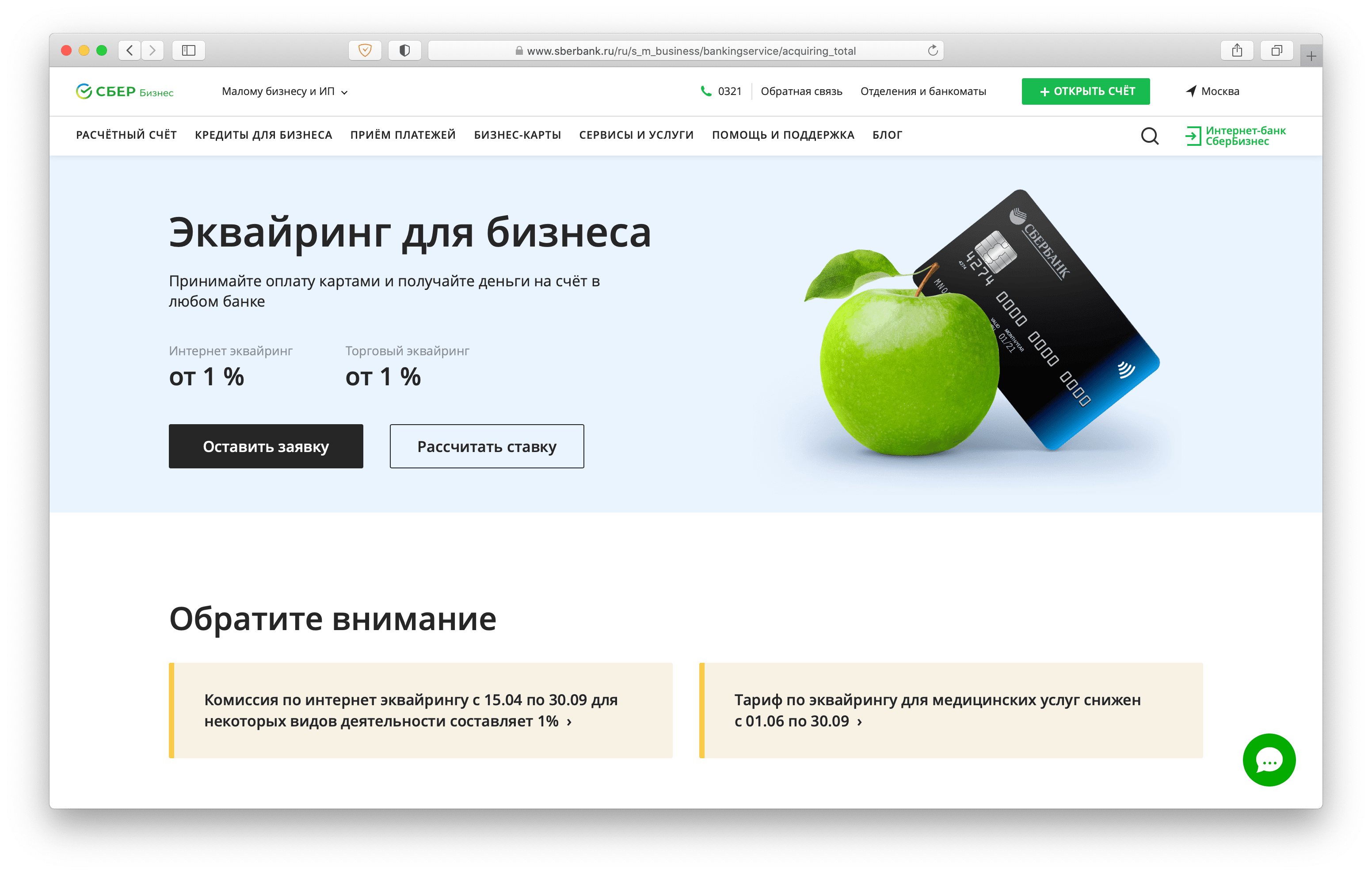

На рынке торгового эквайринга Сбербанк может позволить себе то, что непозволительно для других игроков. Например, комиссию в 1% от оборота, или отказаться от минимального показателя оборота по картам торгово-сервисного предприятия. Об этом «БО» рассказали в пресс-службе госбанка

Доля Сбербанка на рынке торгового эквайринга оценивается в 40%. У любого другого банка — меньше 10%. Как вам удалось достичь таких результатов?

Секрет успеха обусловлен покрытием сети отделений Сбербанка, за счет чего наши партнеры (торгово-сервисные предприятия) в любом уголке России могут легко получить комплексное сервисное обслуживание по эквайрингу. Другая составляющая успеха — репутация и надежность крупнейшего, старейшего банка страны.

Другая составляющая успеха — репутация и надежность крупнейшего, старейшего банка страны.

Участники рынка, объясняя ваш успех, указывают на то, что у вас комиссия — 1% от оборота, а у остальных — 1,5–2%. Поэтому вы выигрываете за счет «демпинга». Насколько справедливо это обвинение и почему другие банки не могут снизить размер комиссии?

Мы выигрываем за счет легкодоступного сервиса, инновационных технологий приема карт и уникальной маркетинговой поддержки торгово-сервисных предприятий — программы лояльности «Спасибо от Сбербанка». При этом, будучи финансовым институтом, мы должны обеспечивать прибыльность эквайринга, чтобы иметь возможность в долгосрочной перспективе развивать этот бизнес для удовлетворения потребностей многотысячной армии наших партнеров. Вряд ли это стало бы возможным, если бы мы демпинговали или использовали другие подобные инструменты, отрицательно влияющие на доходность эквайрингового бизнеса.

Каким должен быть минимальный показатель оборота по картам у торгово-сервисного предприятия, чтобы быть интересным Сбербанку? Или вы готовы работать со всеми?

Одной из важнейших задач Сбербанка является развитие платежной культуры населения. И вовлечение новых, в том числе небольших, партнеров в процесс эквайринга, то есть обслуживания покупателей с банковскими картами, является ее неотъемлемой частью.

И вовлечение новых, в том числе небольших, партнеров в процесс эквайринга, то есть обслуживания покупателей с банковскими картами, является ее неотъемлемой частью.

Возможно ли в ближайшие несколько лет изменение ситуации и появление новых крупных игроков на рынке? Например, приход западных эквайринговых компаний.

Такую вероятность исключить нельзя, так как наш рынок именно в силу своей молодости и больших перспектив является очень привлекательным. Мы, со своей стороны, всегда рады появлению сильных игроков, поскольку конкуренция стимулирует рост и развитие бизнеса.

Что будет происходить с рынком торгового эквайринга в ближайшие полгода—год?

Мы не ожидаем взрывного роста, однако будем продолжать борьбу с наличностью как путем привлечения новых партнеров, пока еще не принимающих карты к оплате, так и путем повышения привлекательности банковской карты как платежного средства для покупателей.

В России бум безналичных платежей

Добро пожаловать в Finextra. Мы используем файлы cookie, чтобы помочь нам предоставлять наши услуги. Мы предполагаем, что вы согласны с этим, но вы можете изменить свои предпочтения в нашем Центре файлов cookie.

Мы используем файлы cookie, чтобы помочь нам предоставлять наши услуги. Мы предполагаем, что вы согласны с этим, но вы можете изменить свои предпочтения в нашем Центре файлов cookie.

Пожалуйста, ознакомьтесь с нашей Политикой конфиденциальности.

Принять

каналыНовости

Все новости компании »

Связанные компании

Сбербанкканалов

Платежи Розничные банковские услугиКлючевые слова

Карты Мобильный и онлайн-банкинг 09 августа 2018 г.Источник: Сбербанк

Сбербанк представил свой первый Рейтинг безналичных регионов и городов России.

Город-лидер – Сыктывкар с долей безналичного оборота продаж 52% в общем объеме выдачи наличных и обороте продаж. Другими городами с наибольшей долей безналичных расчетов стали Петрозаводск (51%) и Тюмень (50%). За ними следуют Ухта, Апатиты и Мурманск (48%), Томск и Северодвинск (47%).

Главный аналитик Сбербанка Михаил Матовников:

«Последнее десятилетие в России наблюдается бум безналичных расчетов. В 2018 году доля расходов россиян по картам от общих расходов на товары и услуги приближается к 50%. В 2017 году эта доля выросла до 39%, с крошечных 4% в 2008 году. Иными словами, доля карточных платежей за десять лет выросла в десять раз! Это один из самых высоких темпов роста в мире».

Директор управления эквайринга и банковских карт Сбербанка Светлана Кирсанова:

«В Сбербанке мы считаем, что развитие инфраструктуры является одним из ключевых факторов, необходимых для роста безналичных платежей. Ранее мы сосредоточились на расширении нашей сети торгового эквайринга. Теперь, когда PoS-терминалы можно найти даже в небольших магазинах в городах по всей стране, мы концентрируемся на том, чтобы сделать нашу сеть более эффективной, развивать системы эквайринга в общественном транспорте, цифровые сервисы и удаленные сервисы, чтобы сделать использование карт еще более удобным. ».

Связанные компании

Сбербанкканалов

Платежи Розничные банковские услугиКлючевые слова

Карты Мобильный и онлайн-банкингКомментарии: (0)

Присоединяйтесь к обсуждению

Напишите сообщение в блоге об этой истории (требуется членство)

[Новый отчет] Будущее финтех-цифрового банкинга в Европе 2023 — A Money20/20 Europe 2023 Special EditionВ тренде

Европейские банки атакованы российскими хакерами

JP Morgan инвестирует в финтех в области торгового финансирования

Литва отзывает лицензию бывшего подразделения Railsr

Deutsche Bank подает заявку на получение лицензии на цифровые активы

Наборы Lloyds Bank технический центр в Хайдарабаде

Исследования

Просмотреть все отчеты »

От облака к мультиоблаку, путь к отказоустойчивости

146 загрузок

Будущее цифрового банкинга в Европе 2023

509 загрузок

Будущее регулирования, управления рисками и соответствия 2023

895 загрузок

евро для новых санкций против Сбербанка; Пакет выплат NatWest находится под пристальным вниманием сообщает со ссылкой на интервью с президентом Европейской комиссии Урсулой фон дер Ляйен немецкой газете

Bild am Sonntag . Сбербанк, крупнейший банк России по размеру активов, до сих пор не подвергался санкциям ЕС, поскольку является одним из основных платежных каналов блока за нефть и газ, отмечается в новостной ленте.

Сбербанк, крупнейший банк России по размеру активов, до сих пор не подвергался санкциям ЕС, поскольку является одним из основных платежных каналов блока за нефть и газ, отмечается в новостной ленте.* Тем временем Новая Зеландия ввела новый пакет санкций в отношении 18 российских финансовых организаций, включая Центральный банк России, Сбербанк, ПАО Банк ВТБ и АО «Газпромбанк», в рамках ответа правительства на вторжение России в Украину .

* NatWest Group PLC сталкивается с давлением со стороны группы инвесторов The Investment Association в связи с планом банка, базирующегося в Великобритании , по увеличению пакета заработной платы для своих высших руководителей, сообщает The Times из Лондона. Консультативная группа акционеров Гласс Льюис также недавно рекомендовала инвесторам отказаться от новой политики вознаграждения руководителей NatWest, которая должна быть вынесена на голосование акционеров в течение следующих нескольких дней.

➤ Активность по слияниям и поглощениям в Европе снизилась в I квартале на фоне войны и роста инфляции

Согласно данным S&P Global Market Intelligence, в первом квартале года было заключено 246 сделок по сравнению с 278 за тот же период годом ранее.

➤ Банки могут ожидать менее агрессивного регулирования ФРС при Майкле Барре

Регулирование банков, вероятно, будет более умеренным, если Майкл Барр, кандидат президента США Джо Байдена на пост заместителя председателя Федеральной резервной системы по надзору, будет утвержден.

➤ Частные деньги свободно перетекают в компании по передаче энергии, технологии

В 2021 году венчурные и частные инвестиции в компании по переходу к энергетике достигли 10-летнего максимума, отражая растущую роль инвесторов в глобальном стремлении к нулевым доходам.

ПОДРОБНЕЕ о реакции рынка и влиянии на отрасль меняющейся ситуации в России и Украине в нашем новом выпуске в центре внимания.

БАНКИ

* Итальянский кредитор BPER Banca SpA продлил эксклюзивные переговоры с Nexi SpA на месяц больше, чем потенциальная продажа своего бизнес-подразделения по торговому эквайрингу. Переговоры первоначально планировалось завершить 15 апреля, а потом перенесли на 15 мая. Сообщается, что стоимость сделки может составить 350 миллионов евро.

* Франция Société Générale SA и Crédit du Nord SA создадут новый бренд французского розничного банка, который, как ожидается, начнет работу в 2023 году, сообщает Dow Jones Newswires. В 2020 году SocGen объявила о решении объединить свой бренд Credit du Nord со своим брендом, чтобы активизировать свои розничные банковские операции на внутреннем рынке.

* Комитет по вознаграждениям Lloyds Banking Group PLC рассматривает возможность возврата более 1 миллиона фунтов стерлингов бонуса и поощрений от бывшего генерального директора Антонио Орта-Осорио из-за скандала с дорогостоящим мошенничеством в британском кредиторе HBOS PLC Reading Branch , Почта в воскресенье сообщила. Банк сообщил, что выплаты переменного вознаграждения на 2022 год для бывших исполнительных директоров будут заморожены до дальнейшего рассмотрения. Между тем, согласно отчету, публикация результатов расследования мошенничества с HBOS, проведенного бывшим судьей Высокого суда Линдой Доббс, снова отложена.

Банк сообщил, что выплаты переменного вознаграждения на 2022 год для бывших исполнительных директоров будут заморожены до дальнейшего рассмотрения. Между тем, согласно отчету, публикация результатов расследования мошенничества с HBOS, проведенного бывшим судьей Высокого суда Линдой Доббс, снова отложена.

* Великобритания — Standard Chartered PLC со штаб-квартирой полностью прекратит свою деятельность в Анголе, Камеруне, Гамбии, Иордании, Ливане, Сьерра-Леоне и Зимбабве, чтобы переориентировать и упростить свое присутствие в Африке и на Ближнем Востоке. Банковская группа заявила, что также намерена выйти из своих потребительских, частных и коммерческих банковских операций в Танзании и Кот-д’Ивуаре, чтобы сосредоточиться исключительно на своем корпоративном, коммерческом и институциональном банковском бизнесе. Рынки, которые будут закрыты, принесут около 1% общего дохода группы в 2021 году и аналогичную долю прибыли до налогообложения.

* Banca Monte dei Paschi di Siena SpA Генеральный директор Луиджи Ловальо представит к концу июня новый промышленный план итальянского кредитора, который будет сосредоточен на укреплении цифрового банка Widiba, Il Sole 24 Ore написал.

ФИНАНСОВЫЕ УСЛУГИ

* Commerzbank AG в первом квартале подал заявку на получение лицензии на хранение криптовалюты у немецкого регулятора финансового рынка BaFin, что сделало его первым крупным банком в стране, перешедшим к классу активов Börsen- Zeitung отмечает.

ПОЛИТИКА И РЕГУЛИРОВАНИЕ

* Центральный банк Турции поручил местным банкам конвертировать 40% иностранной валюты, заработанной сектором услуг, в попытке увеличить валютные резервы страны, сообщает Bloomberg News. Центральный банк недавно сохранил учетную ставку на уровне 14% и увеличил процентную ставку экспортной выручки с 25% до 40%.

* Власти Германии

запросили юридическую помощь у правительства России для экстрадиции бывшего главного операционного директора Wirecard AG Яна Марсалека, который, как предполагается, скрывается в Москве, сообщает Bild , добавляя, что Марсалек предстанет перед судом в Мюнхене за предполагаемое корпоративное мошенничество.

* Австрия Орган по надзору за финансовыми рынками назначил правительственного уполномоченного для Sberbank Europe AG, дочерней компании Россия в Вене Сбербанка, чтобы определить, целесообразно ли продолжать деятельность банка в условиях действующего режима санкций, Börsen-Zeitung пишет. Этот шаг был сделан почти через семь недель после того, как власти запретили подразделению Сбербанка продолжать свою деятельность.

НОВОСТИ ОТРАСЛИ

* Болгарский парламент не смог избрать нового управляющего центральным банком, поскольку единственный кандидат Любомир Кариманский не смог заручиться поддержкой трех из четырех правящих партий коалиции, сообщает Reuters. Димитар Радев, срок полномочий которого официально истек в июле 2022 года, временно останется на своем посту.

* 52 финансовых учреждения из 12 стран к настоящему времени присоединились к Системе передачи финансовых сообщений, российскому эквиваленту системы обмена финансовыми сообщениями Swift, сообщило информационное агентство ТАСС со ссылкой на председателя ЦБ РФ Эльвиру Набиуллину.