Какая информация содержится в выписке ЕГРЮЛ и ЕГРИП

Выписка из единого реестра юридических лиц (ЕГРЮЛ) и единого реестра индивидуальных предпринимателей (ЕГРИП) – это официальный документ, в котором указана следующая информация:

• Наименование организации, включая полный, и сокращенный варинаты, указанное в её учредительных документах, в том числе и на иностранном языке, в случае такой необходимости. Оно может быть несколько иным, чем указанное на товарном знаке фирмы.

• Организационно-правовая форма организации с указанием образования способа данного юридического лица, это может быть реорганизация либо создание.

• Юридический адрес данной организации, указанный в документах при регистрации. Этот адрес может не совпадать с почтовым адресом фирмы и её фактическим местонахождением. В этом же разделе указывается контактный телефон, также указанный в регистрационных документах.

• Сведения о размере капитала указанного в уставе при регистрации данной организации, этой суммой характеризуется величина минимального размера имущества компании, гарантирующего соблюдение интересов её кредиторов.

• Дата создания данной организации, если же организация образована ранее 2002 года — дата внесения её данных в ЕГРЮЛ.

• Сведения о лицах, которые имеют полное право действовать от имени данной организации без оформления на них доверенности, включая название должности, а также его имени, фамилии и отчества.

• Сведения о наличии правопреемства для организаций, которые созданы путем реорганизации.

• Сведения о представительствах и филиалах данного юридического лица;

• Сведения о лицензиях, полученных данной организацией;

• Сведения о том, что данная организация находится в процессе ликвидации либо реорганизации;

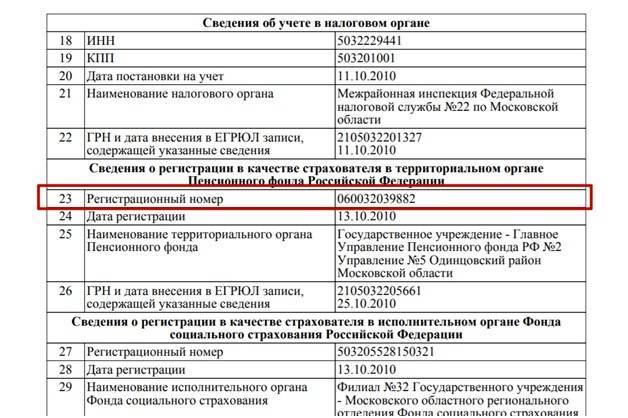

• ИНН указанной организации;

• Коды видов ведущейся организацией деятельности по Общероссийскому классификатору видов экономической деятельности;

• Стоимость активов данной организации на дату завершения последнего отчетного периода в чистом виде;

• Дата регистрации всех изменений в деятельности организации, внесенных в ЕГРЮЛ.

Выписка из единого реестра индивидуальных предпринимателей (ЕГРИП) содержит аналогичные сведения, касающиеся деятельности индивидуального предпринимателя. Сюда входят следующие данные:

• Фамилия, имя, отчество индивидуального предпринимателя;

• Юридический адрес предпринимателя, указанный в свидетельстве о регистрации, а также номер контактного телефона, также указанный в регистрационных документах. Юридический адрес может не совпадать с почтовым адресом фирмы и её фактическим местонахождением. В этом же разделе указывается место жительства ИП.

• ИНН индивидуального предпринимателя, дата его постановки на учет в соответствующем налоговом органе с указанием наименования данного органа.

Заказ выписки ЕГРЮЛ является обязательным условием при сборе документов для открытии счета в банке, получении кредита, участии в тендерах или аукционных торгах, при заключении контрактов с органами государственного и муниципального управления, при совершении сделок с недвижимостью, а также при возникновении необходимости нотариального заверения каких-либо документов, касающихся деятельности организации.

В выписке содержатся общедоступные сведения, она может быть получена любым лицом, уплатившим госпошлину. Если заказ выписки из ЕГРЮЛ делает лицо, не являющееся руководителем предприятия, или иным лицом, имеющим соответствующие полномочия, в выписке не указываются личные данные руководителя и номера банковских счетов. Срок выдачи выписки десять календарных дней. Существует также такая услуга, как выписка из ЕГРЮЛ срочно, при которой при уплате госпошлины, она предоставляется в течение трех календарных дней. Иногда ускоренное получение выписки может являться решающим фактором, например, при ограниченных сроках при сборе документов на получение субсидии или гранта.

Наверх

Остались вопросы? Мы ответим!

Информация для благотворительных организаций

Закон штата Пенсильвания о сборе средств на благотворительные цели, 10 P.S. § 162.1 и последующие, требует от организаций, собирающих благотворительные пожертвования от жителей Пенсильвании, зарегистрироваться в Бюро путем подачи заявления о регистрации благотворительной организации BCO-10 (PDF), если они не исключены или освобождены от действия Закона. Для получения дополнительной информации об исключенных или освобожденных организациях в Пенсильвании, пожалуйста, обратитесь к Бюро.

Исключения

и Таблица исключений. Если ваша организация хотела бы получить одобрение освобождения или исключения, пожалуйста, см.

Запрос на утверждение формы освобождения/исключения, BCO-9. Для организаций, которые не исключены или освобождены от действия Закона, предусмотрены установленные законом даты продления для каждой регистрации. Дата продления основана на конце вашего финансового года (FYE). Даты обновления можно посмотреть здесь:

2020 финансовый год и 2021 финансовый год. Обратите внимание, что эти сроки относятся только к продленным регистрациям.

Для получения дополнительной информации об исключенных или освобожденных организациях в Пенсильвании, пожалуйста, обратитесь к Бюро.

Исключения

и Таблица исключений. Если ваша организация хотела бы получить одобрение освобождения или исключения, пожалуйста, см.

Запрос на утверждение формы освобождения/исключения, BCO-9. Для организаций, которые не исключены или освобождены от действия Закона, предусмотрены установленные законом даты продления для каждой регистрации. Дата продления основана на конце вашего финансового года (FYE). Даты обновления можно посмотреть здесь:

2020 финансовый год и 2021 финансовый год. Обратите внимание, что эти сроки относятся только к продленным регистрациям.

Если ваша организация собирает взносы у жителей Пенсильвании без действующей регистрации, а также не исключена или освобождена от уплаты налогов, она должна подать регистрационное заявление BCO-10 за последний завершенный финансовый год; копия формы IRS 990 возврат; и соответствующие финансовые отчеты в течение 30 дней после получения более 25 000 долларов США в виде валовых национальных взносов или до выплаты компенсации кому-либо за получение взносов от жителей Пенсильвании.

Организации, получающие более 25 000 долларов США, но менее 100 000 долларов США, должны представлять финансовые отчеты, подготовленные внутри организации. Организации, получающие более 25 000 долларов США, но менее 100 000 долларов США, вместо подготовленных внутри компании финансовых отчетов могут представлять скомпилированные, проверенные или проверенные финансовые отчеты. Составленная финансовая отчетность должна быть подготовлена лицензированным сертифицированным бухгалтером или лицензированным бухгалтером. Организации, получающие 100 000 долларов США и менее 250 000 долларов США, должны подавать составленные, проверенные или проверенные финансовые отчеты. Организации, получающие 250 000 долларов США и менее 750 000 долларов США, должны подавать проверенные или проверенные финансовые отчеты, а организации, получающие 750 000 долларов США и более, должны подавать проверенные финансовые отчеты. Проверки и аудиты должны проводиться независимым лицензированным бухгалтером или независимым лицензированным сертифицированным бухгалтером.

Организация, от которой не требуется подавать полную декларацию IRS 990, должна подать Форма публичного раскрытия информации Пенсильвании BCO-23. Это включает организацию, которая подает форму IRS 990N, 990EZ или 990PF, или аффилированную организацию, головная организация которой подает групповую декларацию 990, должна подать форму BCO-23. в дополнение к подаче копии формы IRS 990N, 990EZ, 990PF или групповой декларации 990.

Если организация не освобождена от подачи, регистрационный взнос и требования к финансовой отчетности следующие:

| Раздел 162.7(a) Организации | 15 долларов |

| 25 000 долларов или меньше | 15 |

| от 25 001 до менее 100 000 долларов | 100 |

| от 100 000 до менее 500 000 долларов | 150 долларов США |

| Более 500 000 долларов США | 250 долларов США |

Раздел 162. 7(a) Организации 7(a) Организации | Нет |

| Менее 100 000 долларов США | Подготовлено, составлено, проверено или проверено внутри компании |

| от 100 000 до менее 250 000 долларов США | Составлено, проверено или проверено |

| От 250 000 до менее 750 000 долларов | Проверено или проверено |

| Более 750,0 долларов 00 | Проверено |

Пожалуйста, оформляйте все чеки и/или денежные переводы, подлежащие оплате «Содружеству Пенсильвании».

Лица, впервые регистрирующиеся, должны также представить копии других официальных документов, таких как учредительные документы, устав организации, подзаконные акты и копию любого решения об освобождении организации от налогов.

Даже если организация освобождена от требований регистрации в соответствии с Законом о привлечении средств для благотворительных целей, 10 P. S. § 162.1 и след. (Закон), если он находится в Пенсильвании, он по-прежнему должен подавать Заявление о регистрации чисто общественных благотворительных организаций (PDF), которое ежегодно требуется

Закон об учреждениях чисто общественной благотворительности (PDF), 10 P.S. § 371 и последующие, если только он не соответствует одному из двух исключений, перечисленных ниже:

S. § 162.1 и след. (Закон), если он находится в Пенсильвании, он по-прежнему должен подавать Заявление о регистрации чисто общественных благотворительных организаций (PDF), которое ежегодно требуется

Закон об учреждениях чисто общественной благотворительности (PDF), 10 P.S. § 371 и последующие, если только он не соответствует одному из двух исключений, перечисленных ниже:

Подача заявки на регистрацию исключительно общественной благотворительной организации не приведет к получению свидетельства о регистрации от Бюро.

Эта регистрация не взаимозаменяема с регистрацией, требуемой в соответствии с

Закон о сборе средств на благотворительные цели, 10 P.S. § 162.1 и след. Организации, которые ранее зарегистрировались в соответствии с Законом о тендерах, должны продолжать добровольно регистрироваться в соответствии с Законом о тендерах, заполнив регистрационную форму BCO-10 и другие необходимые документы. Это предотвратит пропуск регистрации в случае, если ваша организация не будет освобождена в последующие годы..jpg)

Организации, на которую больше не распространяются требования о регистрации, рекомендуется добровольно зарегистрироваться или подать форму BCO-2 Non-Renewal Notification Form.

Что такое идентификационный номер налогоплательщика (ИНН) и почему он важен?

Наличие правильного идентификационного номера налогоплательщика (ИНН) необходимо при подаче форм W-2, 1099 и ACA. Девятизначный номер может быть номером социального страхования (SSN), идентификационным номером работника (EIN), индивидуальным идентификационным номером налогоплательщика (ITIN) или идентификационным номером налогоплательщика по усыновлению (ATIN). Действительный номер социального страхования можно получить только через Администрацию социального обеспечения, в то время как IRS выдает EIN, ITIN и ATIN.

Специалисты по бухгалтерскому учету (как правило, в отделе счетов к оплате) должны получить ИНН/ИНН юридического или физического лица в процессе регистрации поставщика, потребовав налоговую форму W-9 для Запроса на получение идентификационного номера налогоплательщика и подтверждения, прежде чем производить платежи.

Распространенные ошибки ИНН, на которые следует обратить внимание

Несовпадение ИНН может произойти по разным причинам — от опечаток и переставленных номеров до незарегистрированных изменений имени из-за брака или развода. Однако большую озабоченность вызывают отсутствующие, неполные или откровенно ложные SSN.

Администрация социального обеспечения внимательно следит за несоответствием ИНН и делится своими выводами с другими государственными учреждениями. Чтобы предотвратить головную боль в будущем, крайне важно тщательно проверять данные сотрудников, клиентов и подрядчиков при подаче налоговых форм.

Важность сопоставления ИНН

Наиболее распространенной причиной ошибок в отчетах является несоответствие между именами получателей и идентификационными номерами налогоплательщика, также известное как совпадение ИНН. Ошибки могут привести к штрафным санкциям за неправильную регистрацию и вызвать обязательства по удержанию налогов для вашей организации. Штрафы IRS могут быть огромными — 29 долларов.0 за форму с ограничением около 3,5 миллионов долларов для крупного бизнеса.

Штрафы IRS могут быть огромными — 29 долларов.0 за форму с ограничением около 3,5 миллионов долларов для крупного бизнеса.

Наилучший способ убедиться, что вы указали правильные ИНН в своих информационных декларациях, — проверить ИНН по мере их получения от поставщика/получателя платежа через форму W-9. Если после проверки вы обнаружите, что предоставленная информация неверна, вы можете попросить поставщика предоставить правильный ИНН и юридическое имя до тех пор, пока он не предоставит правильную информацию.

Чтобы обеспечить соответствие, мы рекомендуем вам проходить этот процесс при адаптации каждого нового сотрудника, клиента или поставщика в течение года.

Стоимость несоблюдения

При подаче формы W-2 или 1099 ваш ИНН и имя получателя должны быть полными и совпадать с тем, что есть в файле IRS/SSA. В противном случае ваша организация может получить Уведомление IRS CP2100, также известное как «Уведомление B», и, в конечном итоге, уведомление о штрафе. Типичный штраф за неправильный TIN составляет 290 долларов США за запись, поэтому очень важно, чтобы вы получили это право, чтобы избежать этих огромных штрафов.