Банк России принял решение сохранить ключевую ставку на уровне 4,25% годовых

Совет директоров Банка России 18 сентября 2020 года принял решение сохранить ключевую ставку на уровне 4,25% годовых. В последние месяцы темпы роста цен в целом сложились несколько выше ожиданий Банка России. Это связано с двумя основными факторами: активным восстановлением спроса после периода самоизоляции, а также ослаблением рубля из-за общего повышения волатильности на мировых рынках и усиления геополитических рисков. Инфляционные ожидания населения и предприятий остаются на повышенном уровне. Хотя действие краткосрочных проинфляционных факторов усилилось, на среднесрочном горизонте дезинфляционные риски по-прежнему преобладают. После завершения этапа активного восстановительного роста, вызванного снятием ограничений и мерами поддержки, возвращение мировой и российской экономики к потенциалу замедлится. Это будет оказывать сдерживающее влияние на темпы роста цен. По прогнозу Банка России, в условиях проводимой денежно-кредитной политики годовая инфляция составит 3,7–4,2% в 2020 году, 3,5–4,0% в 2021 году и будет находиться вблизи 4% в дальнейшем.

При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

Динамика инфляции. В последние месяцы темпы роста цен в целом складываются несколько выше ожиданий Банка России. Это связано с двумя основными факторами: активным восстановлением спроса после периода самоизоляции, а также ослаблением рубля из-за общего повышения волатильности на мировых рынках и усиления геополитических рисков. В августе годовая инфляция увеличилась до 3,6% (после 3,4% в июле), и, по оценке на 14 сентября, она составила 3,7%. Показатели текущего темпа роста потребительских цен, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, находятся вблизи 4% в годовом выражении. При этом сохраняется неоднородность в динамике потребительских цен, что связано с неравномерным восстановлением активности в различных секторах экономики.

Инфляционные ожидания населения и предприятий остаются на повышенном уровне. Ожидания профессиональных аналитиков относительно инфляции на середину следующего года несколько ниже 4%, что отражает преобладание дезинфляционных факторов. На более длинном горизонте их ожидания заякорены вблизи 4%.

Календарь решений по ключевой ставке | Банк России

12 февраля 2021 года

Заседание Совета директоров Банка России по ключевой ставкеПресс-релиз по ключевой ставке со среднесрочным макроэкономическим прогнозом

(Предполагаемое время публикации пресс-релиза — 13:30 по московскому времени)

22 февраля 2021 года

Публикация Доклада о денежно-кредитной политике19 марта 2021 года

Заседание Совета директоров Банка России по ключевой ставкеПресс-релиз по ключевой ставке

(Предполагаемое время публикации пресс-релиза — 13:30 по московскому времени)

(Предполагаемое время начала пресс-конференции — 15:00 по московскому времени)

23 апреля 2021 года

Заседание Совета директоров Банка России по ключевой ставкеПресс-релиз по ключевой ставке со среднесрочным макроэкономическим прогнозом

(Предполагаемое время публикации пресс-релиза — 13:30 по московскому времени)

(Предполагаемое время начала пресс-конференции — 15:00 по московскому времени)

4 мая 2021 года

Публикация Доклада о денежно-кредитной политике11 июня 2021 года

Заседание Совета директоров Банка России по ключевой ставкеПресс-релиз по ключевой ставке

(Предполагаемое время публикации пресс-релиза — 13:30 по московскому времени)

(Предполагаемое время начала пресс-конференции — 15:00 по московскому времени)

23 июля 2021 года

Заседание Совета директоров Банка России по ключевой ставкеПресс-релиз по ключевой ставке со среднесрочным макроэкономическим прогнозом

(Предполагаемое время публикации пресс-релиза — 13:30 по московскому времени)

(Предполагаемое время начала пресс-конференции — 15:00 по московскому времени)

2 августа 2021 года

Публикация Доклада о денежно-кредитной политикеЧто такое ставка рефинансирования ЦБ РФ понятным языком

Ставка рефинансирования — это основной показатель экономики в стране, она устанавливается Центральным Банком Российской Федерации. Данный показатель определяет процентную ставку в годовом исчислении, по которой Центробанк выдает кредиты коммерческим банкам, если у них не хватает денежных средств. Изменение ставки происходит по Указанию Банка России.

Для чего нужна ставка рефинансирования

Сейчас ставка рефинансирования составляет 5,5%. Это значение действует с 24 апреля 2020 года. Данный показатель применим в таких случаях:

- при ставке по кредиту менее ставки рефинансирования заемщик уплачивает НДФЛ;

- когда имеет место задержка заработной платы;

- при нарушении застройщиком срока передачи объекта недвижимости потенциальному владельцу жилья.

На нашем сайте есть калькулятор, который поможет рассчитать сумму, необходимую для возмещения во всех этих случаях.

На повышение ставки рефинансирования банки реагируют ростом процентной ставки по кредитам, а также меняются и ставки по размещению вкладов.

Ставка рефинансирования с 1 января 2016 года приравнена к ключевой ставке. Этот показатель был введен в действие с сентября 2013 года. Сейчас самостоятельный показатель ставки рефинансирования не устанавливается, при изменении ключевой ставки ставка рефинансирования также меняется. Ключевая ставка отображает отношения ЦентроБанка РФ и коммерческих банков за короткое время.

Ставка рефинансирования и инфляция

«Инфляция» по-простому означает рост цен. При ее высоком уровне доходы населения значительно снижаются, они могут себе позволить купить меньше товара на те же средства. При высокой инфляции ставку рефинансирования снижают, кредиты становятся более дешевыми, население охотнее берет их, повышается благосостояние. При низкой инфляции ставка рефинансирования поднимается. Кредиты дорожают, оформить их населению уже становится не так просто. Продажи снижаются, люди покупают лишь товары первой необходимости.

Ставка рефинансирования напрямую влияет на уровень инфляции в стране и наоборот. При снижении инфляции цены понижаются, кредиты становятся более доступными, население охотно берет их. Обратная ситуация: предприятия могут привлечь в бизнес больше дешевых денег, тем самым значительно увеличив объемы выпускаемой продукции, спрос на товар повышается, продавцы поднимают стоимость реализуемых изделий, инфляция и, соответственно, ставка рефинансирования увеличиваются.

Дополнительные функции ставки рефинансирования

Ставка рефинансирования играет роль при расчетах вкладов и депозитов. Дополнительно можно выделить следующие сферы влияния данного показателя:

- с помощью неё рассчитываются пени и штрафы при нарушении уплаты налогов, платежей по коммунальным услугам. Пени здесь рассчитываются исходя из 1/300 ставки за каждый день просрочки;

- вклад, приносящий доход больше ставки рефинансирования на 5 пунктов, облагается налогом. В таком случае держатель вклада платит налог на доходы физических лиц в размере 30% от суммы начисленных процентов;

- В Налоговом кодексе, где она закладывается в расчет размеров штрафов и пени при несоблюдении порядка выплат установленных налогов и сборов.

| Наименование инструмента | Размер процентной ставки |

|---|---|

| Кредиты Банка России, обеспеченные поручительствами акционерного общества «Федеральная корпорация по развитию малого и среднего предпринимательства» | 4,00 процента годовых |

| Кредиты Банка России, обеспеченные залогом прав требования по кредитным договорам, заключенным АО «МСП Банк» с кредитными организациями или микрофинансовыми организациями, имеющим целевой характер, связанный с кредитованием субъектов малого и среднего предпринимательства, а также с лизинговыми компаниями, имеющим целевой характер, связанный с предоставлением имущества в лизинг субъектам малого и среднего предпринимательства | |

| Кредиты Банка России, обеспеченные залогом прав требования по кредитным договорам, обеспеченным договорами страхования ОАО «ЭКСАР» | меньшая из двух величин: 6,50 процента годовых или ключевая ставка Банка России |

| Кредиты Банка России, обеспеченные залогом прав требования по кредитам, предоставленным лизинговым компаниям | |

| Кредиты Банка России, обеспеченные залогом прав требования по кредитам, предоставленным для финансирования инвестиционных проектов, или залогом облигаций, размещенных в целях финансирования инвестиционных проектов и включенных в Ломбардный список Банка России | меньшая из двух величин: 9,00 процентов годовых или ключевая ставка Банка России, уменьшенная на 1,00 процентного пункта |

| Кредиты Банка России, обеспеченные закладными, выданными в рамках программы «Военная ипотека» | ключевая ставка Банка России |

| Кредиты Банка России без обеспечения, направленные на поддержку кредитования субъектов малого и среднего предпринимательства, и кредиты Банка России без обеспечения или обеспеченные поручительствами акционерного общества «Федеральная корпорация по развитию малого и среднего предпринимательства», направленные на поддержку предоставления кредитов на неотложные нужды и сохранение занятости | 2,25 процента годовых |

|

14 сентября 2012 г. - |

8,25 |

Указание Банка России от 13.09.2012 N 2873-у |

| 26 декабря 2011 г. — 13 сентября 2012 г. |

8 |

Указание Банка России от 23.12.2011 N 2758-У |

|

3 мая 2011 г. — 25 декабря 2011 г. |

8,25 |

Указание Банка России от 29.04.2011 N 2618-У |

|

28 февраля 2011 г. — 2 мая 2011 г. |

8 |

Указание Банка России от 25.02.2011 N 2583-У |

|

1 июня 2010 г. — 27 февраля 2011 г. |

7,75 |

|

|

30 апреля 2010 г. — 31 мая 2010 г. |

8 |

Указание Банка России от 29.04.2010 N 2439-У |

|

29 марта 2010 г. — 29 апреля 2010 г. |

8,25 |

Указание Банка России от 26.03.2010 N 2415-У |

|

24 февраля 2010 г. — 28 марта 2010 г. |

8,5 |

Указание Банка России от 19.02.2010 N 2399-У |

|

28 декабря 2009 г. — 23 февраля 2010 г. |

8,75 |

Указание Банка России от 25.12.2009 N 2369-У |

|

25 ноября 2009 г. — 27 декабря 2009 г. |

9 |

Указание Банка России от 24.11.2009 N 2336-У |

|

30 октября 2009 г. — 24 ноября 2009 г. |

9,5 |

Указание Банка России от 29.10.2009 N 2313-У |

|

30 сентября 2009 г. — 29 октября 2009 г. |

10 |

Указание Банка России от 29.09.2009 N 2299-У |

|

15 сентября 2009 г. — 29 сентября 2009 г. |

10,5 |

Указание Банка России от 14.09.2009 N 2287-У |

|

10 августа 2009 г. — 14 сентября 2009 г. |

10,75 |

Указание Банка России от 07.08.2009 N 2270-У |

|

13 июля 2009 г. — 9 августа 2009 г. |

11 |

Указание Банка России от 10.07.2009 N 2259-У |

|

5 июня 2009 г. — 12 июля 2009 г. |

11,5 |

Указание Банка России от 04.06.2009 N 2247-У |

|

14 мая 2009 г. — 4 июня 2009 г. |

12 |

Указание Банка России от 13.05.2009 N 2230-У |

|

24 апреля 2009 г. — 13 мая 2009 г. |

12,5 |

Указание Банка России от 23.04.2009 N 2222-У |

|

1 декабря 2008 г. — 23 апреля 2009 г. |

13 |

Указание Банка России от 28.11.2008 N 2135-У |

|

12 ноября 2008 г. — 30 ноября 2008 г. |

12 |

Указание Банка России от 11.11.2008 N 2123-У |

|

14 июля 2008 г. — 11 ноября 2008 г. |

11 |

Указание Банка России от 11.07.2008 N 2037-У |

|

10 июня 2008 г. — 13 июля 2008 г. |

10,75 |

Указание Банка России от 09.06.2008 N 2022-У |

|

29 апреля 2008 г. — 9 июня 2008 г. |

10,5 |

Указание Банка России от 28.04.2008 N 1997-У |

|

4 февраля 2008 г. — 28 апреля 2008 г. |

10,25 |

Указание Банка России от 01.02.2008 N 1975-У |

|

19 июня 2007 г. — 3 февраля 2008 г. |

10 |

Телеграмма Банка России от 18.06.2007 N 1839-У |

|

29 января 2007 г. — 18 июня 2007 г. |

10,5 |

Телеграмма Банка России от 26.01.2007 N 1788-У |

|

23 октября 2006 г. — 28 января 2007 г. |

11 |

Телеграмма Банка России от 20.10.2006 N 1734-У |

|

26 июня 2006 г. — 22 октября 2006 г. |

11,5 |

Телеграмма Банка России от 23.06.2006 N 1696-У |

|

26 декабря 2005 г. — 25 июня 2006 г. |

12 |

Телеграмма Банка России от 23.12.2005 N 1643-У |

|

15 июня 2004 г. — 25 декабря 2005 г. |

13 |

Телеграмма Банка России от 11.06.2004 N 1443-У |

|

15 января 2004 г. — 14 июня 2004 г. |

14 |

Телеграмма Банка России от 14.01.2004 N 1372-У |

|

21 июня 2003 г. — 14 января 2004 г. |

16 |

Телеграмма Банка России от 20.06.2003 N 1296-У |

|

17 февраля 2003 г. — 20 июня 2003 г. |

18 |

Телеграмма Банка России от 14.02.2003 N 1250-У |

|

7 августа 2002 г. — 16 февраля 2003 г. |

21 |

Телеграмма Банка России от 06.08.2002 N 1185-У |

|

9 апреля 2002 г. — 6 августа 2002 г. |

23 |

Телеграмма Банка России от 08.04.2002 N 1133-У |

|

4 ноября 2000 г. — 8 апреля 2002 г. |

25 |

Телеграмма Банка России от 03.11.2000 N 855-У |

|

10 июля 2000 г. — 3 ноября 2000 г. |

28 |

Телеграмма Банка России от 07.07.2000 N 818-У |

|

21 марта 2000 г. — 9 июля 2000 г. |

33 |

Телеграмма Банка России от 20.03.2000 N 757-У |

|

7 марта 2000 г. — 20 марта 2000 г. |

38 |

Телеграмма Банка России от 06.03.2000 N 753-У |

|

24 января 2000 г. — 6 марта 2000 г. |

45 |

Телеграмма Банка России от 21.01.2000 N 734-У |

|

10 июня 1999 г. — 23 января 2000 г. |

55 |

Телеграмма Банка России от 09.06.99 N 574-У |

|

24 июля 1998 г. — 9 июня 1999 г. |

60 |

Телеграмма Банка России от 24.07.98 N 298-У |

|

29 июня 1998 г. — 23 июля 1998 г. |

80 |

Телеграмма Банка России от 26.06.98 N 268-У |

|

5 июня 1998 г. — 28 июня 1998 г. |

60 |

Телеграмма Банка России от 04.06.98 N 252-У |

|

27 мая 1998 г. — 4 июня 1998 г. |

150 |

Телеграмма Банка России от 27.05.98 N 241-У |

|

19 мая 1998 г. — 26 мая 1998 г. |

50 |

Телеграмма Банка России от 18.05.98 N 234-У |

|

16 марта 1998 г. — 18 мая 1998 г. |

30 |

Телеграмма Банка России от 13.03.98 N 185-У |

|

2 марта 1998 г. — 15 марта 1998 г. |

36 |

Телеграмма Банка России от 27.02.98 N 181-У |

|

17 февраля 1998 г. — 1 марта 1998 г. |

39 |

Телеграмма Банка России от 16.02.98 N 170-У |

|

2 февраля 1998 г. — 16 февраля 1998 г. |

42 |

Телеграмма Банка России от 30.01.98 N 154-У |

|

11 ноября 1997 г. — 1 февраля 1998 г. |

28 |

Телеграмма Банка России от 10.11.97 N 13-У |

|

6 октября 1997 г. — 10 ноября 1997 г. |

21 |

Телеграмма Банка России от 01.10.97 N 83-97 |

|

16 июня 1997 г. — 5 октября 1997 г. |

24 |

Телеграмма Банка России от 13.06.97 N 55-97 |

|

28 апреля 1997 г. — 15 июня 1997 г. |

36 |

Телеграмма Банка России от 24.04.97 N 38-97 |

|

10 февраля 1997 г. — 27 апреля 1997 г. |

42 |

Телеграмма Банка России от 07.02.97 N 9-97 |

|

2 декабря 1996 г. — 9 февраля 1997 г. |

48 |

Телеграмма Банка России от 29.11.96 N 142-96 |

|

21 октября 1996 г. — 1 декабря 1996 г. |

60 |

Телеграмма Банка России от 18.10.96 N 129-96 |

|

19 августа 1996 г. — 20 октября 1996 г. |

80 |

Телеграмма Банка России от 16.08.96 N 109-96 |

|

24 июля 1996 г. — 18 августа 1996 г. |

110 |

Телеграмма Банка России от 23.07.96 N 107-96 |

|

10 февраля 1996 г. — 23 июля 1996 г. |

120 |

Телеграмма Банка России от 09.02.96 N 18-96 |

|

1 декабря 1995 г. — 9 февраля 1996 г. |

160 |

Телеграмма Банка России от 29.11.95 N 131-95 |

|

24 октября 1995 г. — 30 ноября 1995 г. |

170 |

Телеграмма Банка России от 23.10.95 N 111-95 |

|

19 июня 1995 г. — 23 октября 1995 г. |

180 |

Телеграмма Банка России от 16.06.95 N 75-95 |

|

16 мая 1995 г. — 18 июня 1995 г. |

195 |

Телеграмма Банка России от 15.05.95 N 64-95 |

|

6 января 1995 г. — 15 мая 1995 г. |

200 |

Телеграмма Банка России от 05.01.95 N 3-95 |

|

17 ноября 1994 г. — 5 января 1995 г. |

180 |

Телеграмма Банка России от 16.11.94 N 199-94 |

|

12 октября 1994 г. — 16 ноября 1994 г. |

170 |

Телеграмма Банка России от 11.10.94 N 192-94 |

|

23 августа 1994 г. — 11 октября 1994 г. |

130 |

Телеграмма Банка России от 22.08.94 N 165-94 |

|

1 августа 1994 г. — 22 августа 1994 г. |

150 |

Телеграмма Банка России от 29.07.94 N 156-94 |

|

30 июня 1994 г. — 31 июля 1994 г. |

155 |

Телеграмма Банка России от 29.06.94 N 144-94 |

|

22 июня 1994 г. — 29 июня 1994 г. |

170 |

Телеграмма Банка России от 21.06.94 N 137-94 |

|

2 июня 1994 г. — 21 июня 1994 г. |

185 |

Телеграмма Банка России от 01.06.94 N 128-94 |

|

17 мая 1994 г. — 1 июня 1994 г. |

200 |

Телеграмма Банка России от 16.05.94 N 121-94 |

|

29 апреля 1994 г. — 16 мая 1994 г. |

205 |

Телеграмма Банка России от 28.04.94 N 115-94 |

|

15 октября 1993 г. — 28 апреля 1994 г. |

210 |

Телеграмма Банка России от 14.10.93 N 213-93 |

|

23 сентября 1993 г. — 14 октября 1993 г. |

180 |

Телеграмма Банка России от 22.09.93 N 200-93 |

|

15 июля 1993 г. — 22 сентября 1993 г. |

170 |

Телеграмма Банка России от 14.07.93 N 123-93 |

|

29 июня 1993 г. — 14 июля 1993 г. |

140 |

Телеграмма Банка России от 28.06.93 N 111-93 |

|

22 июня 1993 г. — 28 июня 1993 г. |

120 |

Телеграмма Банка России от 21.06.93 N 106-93 |

|

2 июня 1993 г. — 21 июня 1993 г. |

110 |

Телеграмма Банка России от 01.06.93 N 91-93 |

|

30 марта 1993 г. — 1 июня 1993 г. |

100 |

Телеграмма Банка России от 29.03.93 N 52-93 |

|

23 мая 1992 г. — 29 марта 1993 г. |

80 |

Телеграмма Банка России от 22.05.92 N 01-156 |

|

10 апреля 1992 г. — 22 мая 1992 г. |

50 |

Телеграмма Банка России от 10.04.92 N 84-92 |

|

1 января 1991 г. — 9 апреля 1992 г. |

20 |

Телеграмма Банка России от 29.12.91 N 216-91 |

|

Графики — исторические процентные ставки Банка России

Банк РоссииБанк России или Центральный банк Российской Федерации (ЦБ РФ) является центральным банком России. Банк не зависит от федеральных и местных органов власти и является учреждением, которое выпускает российскую валюту — рубль — в России и отвечает за стабильность и обращение валюты. Центральный банк также отвечает за определение и реализацию национальной денежно-кредитной политики. Это происходит в сотрудничестве с правительством России.Ключевая ставка является важным инструментом влияния на межбанковские процентные ставки и, как следствие, на уровень инфляции. Чтобы просмотреть текущую инфляцию в России, щелкните здесь или здесь, чтобы просмотреть текущую инфляцию по странам. Еще одна важная задача — контролировать российские финансовые инструкции и выдавать или отзывать банковские лицензии. ЦБ РФ также отвечает за соблюдение правил и руководств в банковской сфере. Если у российских финансовых институтов не будет достаточно средств во время кризиса, центральный банк предоставит кредиты.Банк также контролирует валютные резервы и отвечает за правила торговли иностранной валютой. Наконец, Центральный банк Российской Федерации также является органом, который предоставляет анализ, отчеты и прогнозы, касающиеся российской экономики.Ключевая ставка ЦБ РФКогда делается ссылка на процентную ставку в России, это часто относится к ключевой ставке ЦБ РФ. ЦБ РФ устанавливает уровень этой краткосрочной процентной ставки. Эта базовая ставка — это денежно-кредитный инструмент, используемый центральным банком России, который может влиять на межбанковские процентные ставки и процентные ставки по ссудам, ипотеке и сбережениям.На этой странице показаны текущие и исторические значения ключевой ставки ЦБ РФ. Чтобы просмотреть сводку текущих процентных ставок большого числа центральных банков, щелкните здесь. Таблицы — текущие и исторические процентные ставки центрального банка России

|  |

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Режим обменного курса Банка России

Россия использует режим плавающего обменного курса, который подразумевает, что обменный курс рубля не является фиксированным и что нет заранее установленных целевых показателей для его обменного курса или темпов его изменения. движения. Динамика обменного курса рубля определяется соотношением спроса и предложения иностранной валюты на валютном рынке. Гибкий обменный курс помогает России адаптироваться к изменяющимся внешним условиям, сглаживая влияние внешних факторов на экономику.

В нормальных условиях Банк России не проводит валютных интервенций для влияния на курс рубля. При этом Банк России внимательно следит за ситуацией на валютном рынке и может проводить валютные операции для поддержания финансовой стабильности.

Режим плавающего обменного курса

Россия в настоящее время использует режим плавающего обменного курса , что означает, что обменные курсы по отношению к рублю определяются рыночными силами, то есть соотношением спроса и предложения иностранной валюты на валютном рынке.Любые факторы, влияющие на это соотношение, могут вызвать колебания обменного курса. В частности, на динамику обменного курса могут повлиять динамика импортных и экспортных цен, инфляция и процентные ставки в России и за рубежом, темпы экономического роста, настроения и ожидания инвесторов в России и за рубежом, а также изменения в денежно-кредитной политике страны. центральные банки России или других стран. (Данные о колебаниях курса рубля и факторах, вызывающих эти изменения, публикуются в ежеквартальном отчете о денежно-кредитной политике).

Таким образом, курс рубля не определяется правительством или центральным банком. , он не является фиксированным, и нет заранее установленных целевых показателей для обменного курса или темпов его движения. В нормальных условиях Банк России не проводит валютных интервенций с целью влияния на курс рубля. Это то, что отличает режим плавающего обменного курса от множества разновидностей режимов регулируемого обменного курса.

В соответствии со статьей 34.1 Федерального закона «О Центральном банке Российской Федерации (Банке России)» основной целью денежно-кредитной политики Банка России является защита рубля и обеспечение его прочности за счет поддержания стабильности цен . Стабильность национальной валюты не означает установление фиксированного обменного курса по отношению к другим валютам, а скорее сохранение покупательной способности денег в результате устойчиво низкой инфляции . Когда инфляция остается низкой, объем товаров и услуг, которые можно приобрести на ту же сумму в рублях, меняется незначительно в течение длительного периода времени.Это поддерживает доверие населения и бизнеса к национальной валюте и создает благоприятные условия для роста российской экономики.

Плавающий обменный курс является критическим компонентом режима таргетирования инфляции , в котором основной целью центрального банка является обеспечение стабильности цен. Банк России ввел режим плавающего обменного курса в ноябре 2014 года. Этому переходу предшествовал длительный период, в течение которого Банк России постепенно увеличивал гибкость обменного курса, последовательно сокращая свое присутствие на внутреннем валютном рынке.Кроме того, переход к режиму плавающего обменного курса был постепенным, что помогло смягчить процесс адаптации участников рынка к колебаниям обменного курса на фоне более высокой гибкости обменного курса.

Обоснование перехода на плавающий обменный курс

Плавающий обменный курс функционирует как «встроенный стабилизатор» экономики, что является его ключевым преимуществом перед регулируемым обменным курсом. Помогает экономике адаптироваться к изменяющимся внешним условиям, сглаживая влияние внешних факторов.

Например, когда цены на нефть растут, рубль укрепляется, что снижает риски перегрева экономики, а снижение цен на нефть влечет за собой снижение курса рубля, что поддерживает отечественных производителей за счет увеличения экспорта и стимулирования импортозамещения.

Еще одним примером эффекта плавающего обменного курса как «встроенного стабилизатора» является его влияние на трансграничные потоки капитала. Когда обменный курс является фиксированным или регулируемым, изменение процентных ставок иностранными государствами и, следовательно, изменение разницы между внутренними и внешними процентными ставками может привести к увеличению притока или оттока спекулятивного капитала.При режиме плавающего обменного курса рост спроса или предложения иностранной валюты со стороны участников рынка в результате изменения разницы между внутренней и внешней процентной ставкой влечет за собой соответствующие движения обменного курса, что делает спекулятивные операции невыгодными.

Режим фиксированного или управляемого обменного курса увеличивает зависимость экономики от внешних условий. Следовательно, это также делает денежно-кредитную политику зависимой от политики других стран и от внешней экономической среды.В режиме регулируемого обменного курса центральный банк должен проводить операции, чтобы повлиять на обменный курс национальной валюты при изменении внешних условий. В свою очередь, эти операции могут также нежелательным образом влиять на другие экономические показатели, включая инфляцию.

Плавающий обменный курс позволяет Банку России проводить независимую денежно-кредитную политику, направленную на решение внутренних проблем, и в первую очередь на снижение инфляции.

Сегодня режимы плавающего обменного курса применяются в большинстве развитых стран.

Роль Банка России на валютном рынке

Переход к режиму плавающего обменного курса означает, что Банк России воздерживается от регулярных валютных интервенций с целью влияния на обменный курс рубля. Политика центрального банка в условиях режима плавающего обменного курса подразумевает, что в нормальных условиях регулятор не вмешивается в рыночные процессы, позволяя обменному курсу рубля функционировать как «встроенный стабилизатор».

Одновременно Банк России продолжает внимательно следить за ситуацией на валютном рынке и может проводить валютных операций

.Динамика официальных курсов валют | Банк России

Афганистан Афгани Албанский лек Алжирский динар Ангольская новая кванза Аргентинское песо Армения Драм Австралийский доллар Австрийский шиллинг Азербайджанский манат Бахрейнский динар Бангладешская така Белорусский рубль Бельгийский франк Боливийский боливиано Ботсвана Пула Бразильский реал Британский фунт стерлингов Брунейский доллар Болгарский лев Бурундийский франк Камбоджа Риель Канадский доллар CFA frank BCEAO CFA frank BEAC Чилийское песо Китайский юань

.ЦБ РФ

Блок 4

Информация для изучения

Центральный банк Российской Федерации

Центральный банк Российской Федерации (ЦБ РФ) — один из немногих центральных банков в бывших коммунистических странах Европы, который не утверждает, что был создан точно так же, как немецкий Бундесбанк. Это также хорошо, потому что он имеет больше формальных обязанностей и полномочий, чем Бундесбанк, согласно конституции и (пересмотренному) закону о центральном банке от апреля 1995 года.Это может быть не очень хорошо.

В отличие от Бундесбанка, ЦБ РФ конституционно независим. В статье 75 Конституции, принятой в декабре 1993 года и полностью воспроизводимой ниже, говорится, что:

1. Денежной единицей в Российской Федерации является рубль. Эмиссия денег осуществляется исключительно Центральным банком Российской Федерации. * Введение и эмиссия иных денег на территории РФ не допускается.

2. Защита и обеспечение стабильности рубля — основная функция Центрального банка Российской Федерации, которую он выполняет независимо от других органов государственной власти.

3. Система налогов, взимаемых в федеральный бюджет , и общие принципы налогообложения и сборов в Российской Федерации устанавливаются федеральным законом .

4.Государственные займы выдаются в порядке, установленном федеральным законом, и принимаются на добровольной основе.

* Закон о центральном банке был принят в 1992 году, но с тех пор в него несколько раз вносились поправки, последний раз в апреле 1995 года. Согласно закону, кандидат на пост управляющего ЦБ предлагается президентом и утверждается или отклоняется Думой. . Затем губернатор предлагает Думе двенадцать членов совета директоров. Губернатор и члены совета директоров имеют срок полномочий четыре года.Это владение обеспечивается значительной, но не надежной защитой от внешнего вмешательства. ЦБ РФ и правительство юридически обязаны консультироваться друг с другом по вопросам своей ответственности только в целях координации. Отношения симметричны по закону. ЦБ РФ отчитывается перед Думой о денежно-кредитных условиях, но не получает инструкций от Думы или любого другого органа. ЦБ РФ законодательно — но не конституционно — запрещено денежное финансирование дефицита бюджета .Это определение не препятствует ЦБ РФ косвенно финансировать бюджет путем покупки государственных ценных бумаг на вторичном рынке .

ЦБ РФ несет единоличную ответственность за:

денежно-кредитная политика,

банковский надзор,

межбанковский расчет; и

банкир федерального правительства.

Он разделяет ответственность за:

держат (большую часть) валютных резервов у государства;

целевые показатели и режим обменного курса с правительством;

по надзору за ценными бумагами банков с Федеральной комиссией по ценным бумагам.

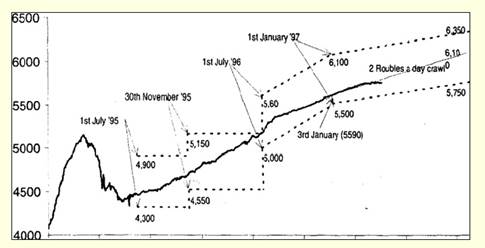

Правительство формально несет ответственность за политику обменного курса и ЦБ РФ за ее реализацию. Правительство имеет тенденцию разделять ведущую роль в политике с ЦБР, вероятно, потому, что существует высокая степень совпадения в мышлении двух организаций, например, о введении (и последующих модификациях) рублевого коридора.

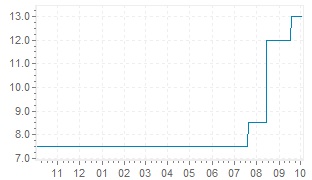

фев-95 июн-95 окт-95 фев-96 июл-96 ноя-96 мар-97 июл-97 дек-97

Источник: Reuters и Российско-Европейский центр экономической политики

На практике независимость центрального банка не вытекает исключительно из закона; существует также популярная и элитная поддержка этой идеи.Кроме того, множество обязанностей может:

размывает «фокус» учреждения;

привести к потенциальным конфликтам

o между инструментами и целями,

o с правительством по вопросам политики и реализации обменного курса, и

o с Федеральной комиссией по ценным бумагам по надзору за операциями банков с ценными бумагами;

расширяет возможности для политических и административных ошибок, которые подрывают престиж учреждения и подрывают его.

Независимость ЦБ РФ еще предстоит полностью проверить. Пока картина открыта.

* Исполнительная власть, действуя совместно с Думой, приняла закон, обязывающий ЦБР перечислить в бюджет 5 трлн. Рублей (млрд. Долларов США) в июне 1996 года. Это был первый раз, когда независимость ЦБР была оспорена подобным образом; В начале июля ЦБ РФ обратился в Конституционный суд с просьбой пересмотреть закон в свете статьи 2 «Закона о центральном банке», согласно которой «Банк России имеет все полномочия владеть и контролировать свое имущество, а также отбирать собственность без его согласия не допускается », — говорится в заявлении одной из западных юридических фирм в Москве.ЦБ РФ и правительство в конечном итоге пришли к соглашению, которое установило точные правовые нормы для передачи прибыли ЦБ РФ правительству. Это, по-видимому, в целом соответствует договоренностям в странах Западной Европы.

Похоже, что ЦБ РФ считает борьбу с инфляцией своей основной задачей, а стабилизацию рубля — средством достижения низкого уровня инфляции. Если инфляция начнет расти, а не падать в соответствии с целевыми показателями МВФ и бюджета, неясно, повысит ли ЦБ процентные ставки и допустит ли укрепление рубля.Столь трудный выбор может быть отложен на несколько лет, то есть до тех пор, пока восстановление экономики не наберет достаточный импульс, чтобы спровоцировать перегрев.

Правительство несет формальную ответственность за режим обменного курса и целевые показатели и работает в согласии с ЦБ РФ над разработкой и реализацией политики. Однако правительство могло бы помешать действиям ЦБ РФ, например, в борьбе с инфляцией, если бы он решил ввести более высокую норму обесценения рубля или девальвацию , или предотвратить повышение процентной ставки , например, изменив параметры коридор.

Операции на открытом рынке

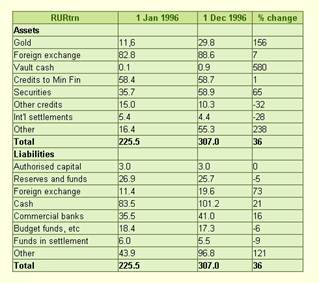

* ЦБ РФ проводит операции на открытом рынке и в настоящее время приобрел большой портфель федеральных ценных бумаг. Это представляет собой непрямое кредитование правительства; прямое кредитование запрещено. МВФ устанавливает ограничения на такое косвенное кредитование, но во внутреннем законодательстве , нет ничего, что регулировало бы эту практику. В прошлом году ЦБ РФ сохранил объем кредитования министерства финансов без изменений и, следовательно, не предоставил правительству прямого финансирования по марже .Однако ЦБ РФ приобрел ценных бумаг на 23 трлн руб. — почти наверняка государственные рублевые ценные бумаги, такие как казначейские векселя, — на сумму почти 59 трлн руб. Часть этого приобретения ценных бумаг может отражать обмен новыми ценными бумагами министерства финансов при аннулировании части исторической задолженности министерства финансов перед ЦБР. Это говорит о том, что ЦБ может владеть до 25% акций ГКО и ОФЗ, выпущенных в конце 1996 г., на сумму 237 трлн. Руб., И является крупным игроком на первичном и вторичном рынках государственных ценных бумаг.Как правительственный банкир, он, вероятно, будет обязан стремиться к достижению целей своего клиента в отношении количества и стоимости ценных бумаг, выпускаемых государством, а также условий вторичного рынка.

Центральный банк Российской Федерации

Примечание: ИПЦ вырос на 20% с декабря 1995 года по ноябрь 1996 года.

Денежно-кредитная и валютная политика

Политика центрального банка

Основная ответственность Центрального банка России — стабильность валюты:

«Защита и обеспечение стабильности рубля — основная функция Центрального банка Российской Федерации, которую он выполняет независимо от других органов государственной власти.(Статья 75 Конституции принята в декабре 1993 года.)

* Денежно-кредитная политика ЦБ РФ также определяется его обязательствами как стороны, подписавшей меморандум ЦБ / правительства о денежно-кредитной, финансовой и экономической политике с МВФ в отношении расширенного механизма финансирования, согласованного МВФ в марте 1996 г. и в апреле. 1997. Следуя примеру большинства стран, Россия не опубликовала свои соглашения с МВФ, хотя она (но не МВФ) вольна сделать это. Мы полагаем, что соглашение включает верхние лимиты по кредитам ЦБ РФ (включая непрямые кредиты через покупку государственных ценных бумаг на вторичном рынке), предоставленным государству, и по чистым внутренним активам ЦБ РФ (которые эквивалентны кредитам внутреннему сектору).Согласно моделям МВФ, эти потолки преследуют конечную цель обуздания инфляции путем контроля за предоставлением кредитов и созданием широкой денежной массы. Максимальный размер кредитов ЦБ РФ правительству должен соответствовать фискальной политике правительства, согласованной с МВФ. Мы полагаем, что существуют и другие ограничения, например, потолок дефицита бюджета и нижний предел доходов бюджета. Обычно это находится в контексте целевых показателей (но не договорных обязательств ) по инфляции и понимания обменного курса.

Словарь заметок

1. в отличие от Бундесбанка.

2. вторичный рынок.

3. Банковский надзор.

4. Межбанковский расчет.

5. Политика механического обмена.

6. Денежно-кредитная политика.

: 2016-07-29; : 853 | |

:

:

:

© 2015-2020 лекции.org — -.