Ставка рефинансирования — НБРБ. Единый портал финансовой грамотности

Ставка рефинансирования – это инструмент, с помощью которого Национальный банк Республики Беларусь регулирует уровень процентных ставок в экономике. Ставка рефинансирования является одним из важнейших инструментов процентной и монетарной политик регулятора. Ставка рефинансирования оказывает влияние на процентные ставки, которые Нацбанк устанавливает при предоставлении банкам дополнительных денег либо, наоборот, при изъятии излишков денег из банковской системы. Такие операции называются «операциями регулирования ликвидности банков».

Как Нацбанк регулирует ликвидность и при чем тут ставки

Если ставки по операциям предоставления ликвидности для банков будут высокими – банкам будет дорого кредитоваться, получать дополнительные финансовые ресурсы Как следствие, банкам приходится повышать ставки по кредитам, и одновременно по депозитам, чтобы привлечь дополнительные деньги от клиентов. Фактически при росте процентных ставок в экономике растет и цена денег. Вместе с тем, слишком высокие процентные ставки могут повлечь за собой быстрый приток банковских вкладов. За счет этих средств банки могут полностью удовлетворить спрос на кредиты, и лишние деньги все равно останутся. Ставки по вкладам поползут вниз, дефицит ликвидности сменится профицитом, то есть избытком денег. Если такое происходит, Национальный банк может приступить к операциям изъятия лишних денег из банковской системы. Банкам будет предложено разместить излишки на счетах в Нацбанке или в облигациях под определенную процентную ставку. Как следствие, профицит денег в банковской системе сократится или вообще исчезнет.

Фактически при росте процентных ставок в экономике растет и цена денег. Вместе с тем, слишком высокие процентные ставки могут повлечь за собой быстрый приток банковских вкладов. За счет этих средств банки могут полностью удовлетворить спрос на кредиты, и лишние деньги все равно останутся. Ставки по вкладам поползут вниз, дефицит ликвидности сменится профицитом, то есть избытком денег. Если такое происходит, Национальный банк может приступить к операциям изъятия лишних денег из банковской системы. Банкам будет предложено разместить излишки на счетах в Нацбанке или в облигациях под определенную процентную ставку. Как следствие, профицит денег в банковской системе сократится или вообще исчезнет.

Зачем Нацбанк меняет ставки

Нацбанк, исходя из комплексной оценки ситуации в экономике, фактической и ожидаемой инфляции принимает решение об уровне ставки рефинансирования и тем самым оказывает воздействие на уровень будущей инфляции. Управляя ставкой рефинансирования, он влияет в конечном итоге на ставки по кредитам и вкладам для клиентов банков – физических и юридических лиц.

Как Нацбанк решает, что пора менять ставку рефинансирования

Принимая решение о ставке рефинансирования, Нацбанк Беларуси в первую очередь принимает во внимание интенсивность инфляционных процессов. Так, при замедлении инфляции ставка рефинансирования обычно понижается, а в условиях влияния внешних и внутренних факторов, которые могут оказать повышающее влияние на инфляцию в будущем, ставка рефинансирования может вырасти.

Ставка рефинансирования в мировой практике

Ставка рефинансирования – термин, который употребляется в Беларуси, России и некоторых других государствах. Однако у этого инструмента могут быть и другие названия. Например, в США процентная ставка Федеральной резервной системы (по сути, это американский центробанк) называется ключевой ставкой, а в Еврозоне – просто процентной ставкой Европейского центрального банка. Как и Нацбанк Беларуси, центробанки крупнейших стран мира с помощью процентных ставок влияют на инфляцию и экономический рост. При ускорении инфляционных процессов процентная ставка может повышаться, при замедлении – снижаться.

Однако у этого инструмента могут быть и другие названия. Например, в США процентная ставка Федеральной резервной системы (по сути, это американский центробанк) называется ключевой ставкой, а в Еврозоне – просто процентной ставкой Европейского центрального банка. Как и Нацбанк Беларуси, центробанки крупнейших стран мира с помощью процентных ставок влияют на инфляцию и экономический рост. При ускорении инфляционных процессов процентная ставка может повышаться, при замедлении – снижаться.

Ставка рефинансирования в Беларуси 2023: размер, какой будет, на что влияет

Комсомольская правдаРезультаты поиска

ЭкономикаИнтересное

Васо Месхи-Георгиади

12 января 2023 13:00

Назвали прогноз, какой будет ставка рефинансирования в Беларуси в 2023 году

Узнали, как в 2023 году в Беларуси должна измениться величина ставки рефинансирования. Фото: архив «КП», носит иллюстративный характер.

В 2023 году Национальный банк Беларуси, вероятно, пересмотрит ставку рефинансирования. В целом, уже известно, увеличит он ее или, напротив, уменьшит. Впрочем, обо всем по порядку.

В целом, уже известно, увеличит он ее или, напротив, уменьшит. Впрочем, обо всем по порядку.

СТАВКА РЕФИНАНСИРОВАНИЯ, ЧТО ЭТО, НА ЧТО ВЛИЯЕТ

Ставка рефинансирования — это процентная ставка, под которую Нацбанк предоставляет кредиты прочим финансовым организациям, главным образом, коммерческим банкам. Логика здесь в целом проста и прозрачна: чем ниже ставка рефинансирования, тем ниже проценты по потребительским и прочим, скажем, «жилищным», кредитам.

В то же время, чем ниже ставка рефинансирования, тем ниже и проценты по банковским вкладам граждан и юридических лиц. Если же ставка, определяемая Нацбанком, увеличивается, то растут и проценты по коммерческим кредитам. Еще один важный момент: если ставка рефинансирования уменьшается, то постепенно уменьшаются и проценты по кредитам в коммерческих банках Беларуси – это так или иначе касается всех кредитов, но больше всего тех, в договорах которых процент «привязан» именно к ставке рафинирования.

В общем и целом, ставка рефинансирования – важный финансово-экономический инструмент и показатель, который существенным образом влияет не только на доступность кредитов и доходность депозитов, но и на доступность денежных ресурсов для организаций и субъектов хозяйствования. Выходит, что ставка рефинансирования влияет на развитие всех сегментов экономики Беларуси.

Выходит, что ставка рефинансирования влияет на развитие всех сегментов экономики Беларуси.

КАК МЕНЯЕТСЯ СТАВКА РЕФИНАНСИРОВАНИЯ В БЕЛАРУСИ

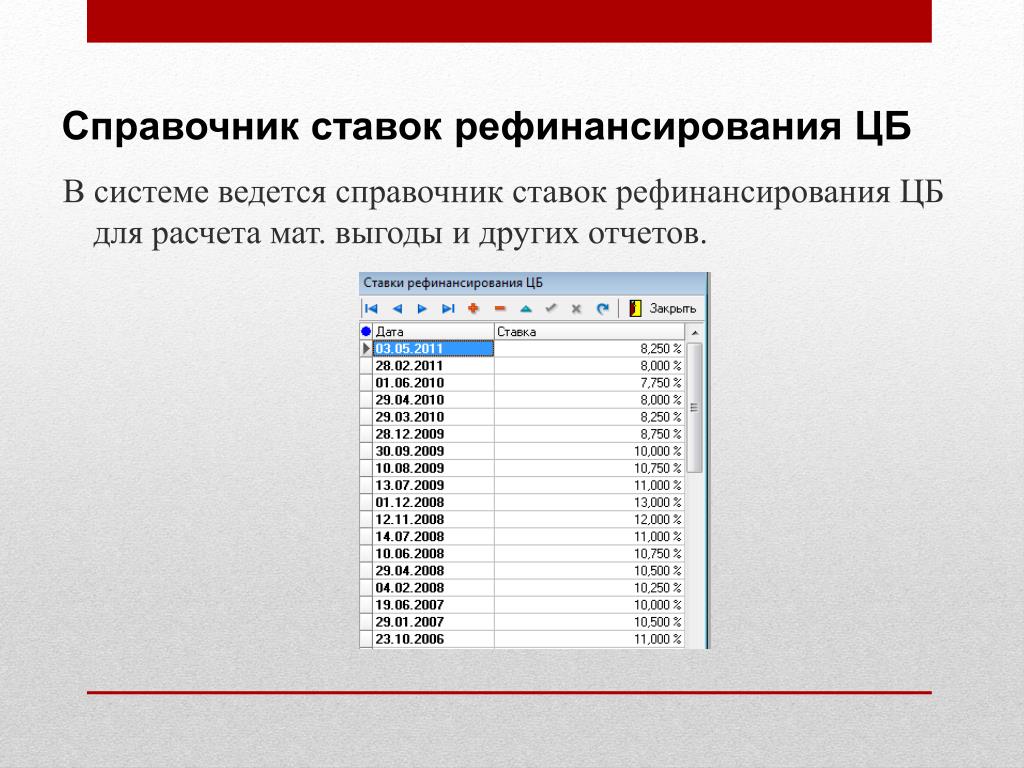

Никаких правил и нормативов здесь не существует. Решение о размере ставки рефинансирования принимает регулятор, то есть Национальный банк Республики Беларусь. Если обратиться к официальной статистике, то выяснится, что иногда Нацбанк изменяет размер ставки рефинансирования один раз в году, как это было, скажем в 2015 году, когда ее величина увеличилась на 5 процентных пунктов и составила 25%. Иногда пересмотр происходит два раза за год: в 2021 году было именно так. 21 апреля 2021 года ее размер был определен на уровне 8,5% (+0,75% относительно предыдущего значения), а уже 21 июля ставка подросла еще на 0,75% — до 9,25%.

Но бывало и так, что Нацбанк, реагируя на быстро изменяющуюся ситуацию в экономике Беларуси и мировые тренды, пересматривал ставку рефинансирования 12 раз за год — так было, скажем, в 2011 году. Тогда ставка тоже увеличивалась, но не сотые доли процента, а куда более существенно. Судите сами: 16 марта 2011 года ставка рефинансирования была определена на уровне 12%, а дальше стала расти, регулятор иногда увеличивал ее по два раза за месяц. Так или иначе, но 12 декабря 2011 года ставка была определена на уровне 45%.

Судите сами: 16 марта 2011 года ставка рефинансирования была определена на уровне 12%, а дальше стала расти, регулятор иногда увеличивал ее по два раза за месяц. Так или иначе, но 12 декабря 2011 года ставка была определена на уровне 45%.

Величину ставки рефинансирования Нацбанк пересматривает исходя из актуальных экономических тенденцией и перспектив. Фото: архив «КП», носит иллюстративный характер.

Впервые в истории постсоветской Беларуси ставка была определена 1 июля 1991 года – на уровне 12%. Далекие девяностые стали для ставки рефинансирования настоящей тренировкой по галопу: в конце 1993 года — 210%, в начале 1994 – 300%, а в конце того де года – ни больше ни меньше, а 480%. И эту величину можно до настоящего времени считать историческим максимумом.

Что касается другого рекорда — исторического минимума – то случился он относительно недавно: 1 июля 2020 года ключевой экономический показатель Нацбанк установил на уровне 7,75% (предыдущее значение было установлено несколькими месяцами ранее – 8%).

Величина ставки является «ориентиром» для ставок по вкладам и кредитам, которые устанавливают коммерческие банки Беларуси. Фото: архив «КП», носит иллюстративный характер.

СТАВКА РЕФИНАНИРОВАНИЯ В БЕЛАРУСИ 2023

Почти наверняка можно говорить о том, что размер ставки в 2023 году будет пересмотрен. В 2022 году ставку изменили всего единожды: подняли с 9,25% до 12%. Соответствующее решение Нацбанка ступило в силу 1 марта 2022 года.

Когда именно в 2023 году регулятор примет решение об изменении ставки рефинансирования, неизвестно. Однако, по крайней мере в социально-экономических реалиях 2023, ее размер будет пересмотрен в сторону уменьшения — ставку должны снизить.

Во-первых, уже подписан и реализуется и указ президента, которым утверждены основные направления денежно-кредитной политики на 2023 год. Среди прочего в тексте этого нормативно-правового акта определены задачи и компетенции Нацбанка.

«Проводимая денежно-кредитная политика Беларуси в 2023 году будет ориентирована на замедление инфляции до уровня 7–8 % и поддержание финансовой стабильности», — говорится в документе.

Там же определяется целевой размер ставки рефинансирования: она предусмотрена на уровне 10-11% годовых.

Второй аспект: эти же цифры, как мы рассказывали, называл первый замглавы правления Национального банка Сергей Калечиц.

— Процентная ставка по новым кредитам банков в национальной валюте (кроме льготных. — Прим.) на конец 2023-го составит 12% годовых, а ставка рефинансирования (в среднем) около 10 — 11% годовых, — сказал он.

Таким образом, ставка рефинансирования в обозримой перспективе может быть понижена с 12% до 10-11%, что отразится, как говорилось выше, на процентах по депозитам и кредитам коммерческих банков Беларуси.

Ранее мы писали о том, что уже очень скоро в Беларуси будут по-новому рассчитывать пособия по беременности и родам (когда вступают в силу новые правила — вот тут про это).

ЧИТАЙТЕ ТАКЖЕ:

Ставшая бабушкой белорусская певица Алеся сразила внешним видом, неожиданно приехав в Минск

Дочка Анатолия Ярмоленко неожиданно приехала в Минск и сделала честное признание (читать далее)

Иммунолог назвал причины резкого роста заражений гриппом в соседней с Беларусью России

Свиной грипп вернулся через 10 лет и вызвал стремительный рост заболеваемости (читать далее)

Торговая сеть «Соседи» предупредила про новые правила бонусной программы «Купилка»

Торговая сеть «Соседи» заявила о необходимости пройти перерегистрацию до 31 марта 2023 для пользования бонусной программой (читать далее)

Летящая тройка, звездный «БелАЗ» и знаменитый портрет. 12 главных фото «Песняров» и Владимира Мулявина в день его рождения

12 главных фото «Песняров» и Владимира Мулявина в день его рождения

Собрали 12 главных фото «Песняров» и Владимира Мулявина в день его рождения 12 января (читать далее)

В Беларуси меняются программы подготовки водителей

Вот что изменится в правилах подготовки водителей в Беларуси (читать далее)

Читайте также

Возрастная категория сайта 18+

Сетевое издание (сайт) зарегистрировано Роскомнадзором, свидетельство Эл № ФС77-80505 от 15 марта 2021 г.

ГЛАВНЫЙ РЕДАКТОР — НОСОВА ОЛЕСЯ ВЯЧЕСЛАВОВНА.

ШЕФ-РЕДАКТОР САЙТА — КАНСКИЙ ВИКТОР ФЕДОРОВИЧ.

АВТОР СОВРЕМЕННОЙ ВЕРСИИ ИЗДАНИЯ — СУНГОРКИН ВЛАДИМИР НИКОЛАЕВИЧ.

Сообщения и комментарии читателей сайта размещаются без

предварительного редактирования. Редакция оставляет за собой

право удалить их с сайта или отредактировать, если указанные

сообщения и комментарии являются злоупотреблением свободой

массовой информации или нарушением иных требований закона.

127015, Москва, Новодмитровская д. 2Б, Тел. +7 (495) 777-02-82.

Исключительные права на материалы, размещённые на интернет-сайте www.kp.ru, в соответствии с законодательством Российской Федерации об охране результатов интеллектуальной деятельности принадлежат АО «Издательский дом «Комсомольская правда», и не подлежат использованию другими лицами в какой бы то ни было форме без письменного разрешения правообладателя.

Приобретение авторских прав и связь с редакцией: [email protected]

Стоимость рефинансирования ипотечного кредита

Все еще думаете, стоит ли рефинансировать? Есть четыре основные причины, по которым вы можете захотеть рефинансировать свой ипотечный кредит. С помощью рефинансирования вы можете снизить процентную ставку, изменить срок кредита, консолидировать долг или вывести наличные из собственного капитала. Рассмотрим подробнее каждый из этих мотивов.

Понизьте свою ставку

Вы можете сэкономить тысячи долларов на процентах, особенно если сможете рефинансировать по более низкой процентной ставке. Это особенно верно, если вы держите тот же срок на ваш кредит. Например, если вы рефинансируете 15-летний кредит в другой 15-летний кредит, более низкая процентная ставка уменьшит ваш ежемесячный платеж по ипотеке.

Это особенно верно, если вы держите тот же срок на ваш кредит. Например, если вы рефинансируете 15-летний кредит в другой 15-летний кредит, более низкая процентная ставка уменьшит ваш ежемесячный платеж по ипотеке.

Всегда не забывайте сравнивать годовые процентные ставки (APR), когда рассматриваете возможность рефинансирования. Годовая процентная ставка включает как базовую процентную ставку, так и любые дополнительные сборы, которые вы должны заплатить. Чем больше разница между вашей базовой ставкой и годовой процентной ставкой, тем больше вы заплатите в качестве закрытия расходов при завершении рефинансирования. Просто убедитесь, что вы сравниваете яблоки с яблоками в отношении типа кредита, который вы рассматриваете, когда смотрите на APR.

Изменить срок

Вы также можете рефинансировать срок кредита. Например, 30-летний срок ипотеки означает, что вы должны вносить ежемесячные платежи в течение 30 лет, пока не наступит срок погашения кредита. Рефинансирование может позволить вам сделать срок кредита длиннее или короче, в зависимости от ваших потребностей.

- Рефинансирование на более длительный срок: Вы можете захотеть рефинансировать на более длительный срок, если у вас возникли проблемы с выполнением платежей. Переход от более короткого срока к более длительному дает вам больше времени для погашения кредита и снижает ежемесячный платеж. Более длительный срок также означает, что со временем вы будете платить больше процентов.

- Рефинансирование на более короткий срок: Вы также можете рефинансировать кредит на более короткий срок, чтобы погасить кредит быстрее. Когда вы берете более короткий срок, ваш ежемесячный платеж увеличивается, но вы экономите деньги на процентах, погашая кредит быстрее. Это может быть хорошим вариантом, если вы сейчас зарабатываете значительно больше денег, чем когда вы впервые получили кредит. Посчитайте и убедитесь, что вы сможете вносить платежи, прежде чем выбрать более короткий срок кредита.

Консолидация долга

Ипотечный кредит может быть одним из самых доступных способов занять деньги. Если у вас есть значительная сумма долга под высокие проценты, вы действительно можете сэкономить деньги, объединив то, что вы должны, с помощью рефинансирования наличными.

Если у вас есть значительная сумма долга под высокие проценты, вы действительно можете сэкономить деньги, объединив то, что вы должны, с помощью рефинансирования наличными.

Рефинансирование с обналичкой позволяет вам получить деньги из капитала, который вы создали в своем доме. Каждый раз, когда вы вносите платеж по ипотечному кредиту или ваш дом растет в цене, вы создаете собственный капитал. Собственный капитал — это процент вашего дома, которым вы владеете. Когда вы погасите кредит, у вас есть 100% капитала в вашей собственности.

При рефинансировании наличными вы берете кредит, который стоит больше, чем ваш текущий долг. В обмен ваш кредитор дает вам наличные деньги для этого капитала. Многие домовладельцы, которые берут рефинансирование наличными, используют эти деньги для консолидации своего долга. Рефинансирование с обналичкой может изменить или не изменить срок вашего кредита, процентную ставку или платеж, но это может иметь налоговые последствия.

Вот простой пример. Допустим, у вас есть дом стоимостью 150 000 долларов, и вы заплатили 50 000 долларов. Ваш текущий остаток по кредиту составляет 100 000 долларов, и у вас есть собственный капитал на сумму 50 000 долларов в вашей собственности. Предположим также, что у вас есть задолженность по кредитной карте на сумму 15 000 долларов, которую вам нужно погасить.

Допустим, у вас есть дом стоимостью 150 000 долларов, и вы заплатили 50 000 долларов. Ваш текущий остаток по кредиту составляет 100 000 долларов, и у вас есть собственный капитал на сумму 50 000 долларов в вашей собственности. Предположим также, что у вас есть задолженность по кредитной карте на сумму 15 000 долларов, которую вам нужно погасить.

В случае рефи на обналичку вы бы заняли 15 000 долларов из собственного капитала. Вы бы приняли кредит на сумму $ 115000 от вашего кредитора. Взамен ваш кредитор выплачивает ваш существующий кредит в размере 100 000 долларов США и дает вам 15 000 долларов США наличными. Вы используете эти 15 000 долларов, чтобы погасить долги по кредитной карте и продолжить ежемесячные платежи по ипотеке своему новому кредитору.

Получение наличных для других целей

Вам не нужно использовать деньги от рефинансирования наличными только для погашения долга. В отличие от других видов кредитов, вы можете использовать эти деньги практически для чего угодно. Вы можете увеличить свои сбережения или покрыть расходы на ремонт дома, а налоговые последствия рефинансирования с выплатой наличных также могут позволить вам сделать проценты от средств вычитаемыми из налогов (если вы используете деньги для капитального ремонта дома). В целом, рефинансирование наличными — отличный способ получить доступ к средствам под низкие проценты по любой причине.

Вы можете увеличить свои сбережения или покрыть расходы на ремонт дома, а налоговые последствия рефинансирования с выплатой наличных также могут позволить вам сделать проценты от средств вычитаемыми из налогов (если вы используете деньги для капитального ремонта дома). В целом, рефинансирование наличными — отличный способ получить доступ к средствам под низкие проценты по любой причине.

Должен ли я рефинансировать свою ипотеку – по всей стране

Общее правило для определения того, следует ли вам рефинансировать свою ипотеку, заключается в том, что вы должны делать это только в том случае, если вы можете снизить процентную ставку не менее чем на 2%. Хотя это хорошее правило, которому нужно следовать, это не жесткое правило при рефинансировании дома. Есть несколько других факторов, которые следует учитывать при принятии решения о том, подходит ли вам рефинансирование ипотечного кредита.

1. Ставки рефинансирования ипотеки

При рефинансировании ипотеки вы заменяете существующую ипотеку новой ипотекой. Ваша новая ставка рефинансирования ипотечного кредита частично зависит от вашей кредитной истории. Таким образом, если ваш кредитный рейтинг или финансовое положение значительно улучшились с момента получения текущего кредита, возможно, пришло время рефинансировать его.

Ваша новая ставка рефинансирования ипотечного кредита частично зависит от вашей кредитной истории. Таким образом, если ваш кредитный рейтинг или финансовое положение значительно улучшились с момента получения текущего кредита, возможно, пришло время рефинансировать его.

Конечно, вам нужно узнать, какой будет ваша новая процентная ставка. Лучший способ сделать это — поговорить с сотрудником по ипотечным кредитам. Они смогут дать вам хорошее представление о вашей потенциальной ставке ипотечного финансирования.

Также вам может быть предложена оплата баллами вперед. Например, если вы можете оплатить 1% кредита из своего кармана, вы можете снизить ставку по ипотечному кредитованию. Поговорив с кредитным специалистом, чтобы выяснить вашу новую процентную ставку, вы сможете рассчитать свои ежемесячные сбережения и определить, стоит ли стоимость рефинансирования ипотеки.

2. Условия рефинансирования ипотечного кредита

Если вы рефинансируете свой кредит через несколько лет, имейте в виду, что это может привести к увеличению срока кредита. Например, если вы обменяете 30-летнюю ипотеку на другую 30-летнюю ипотеку через 15 лет, вы в конечном итоге заплатите за 45 лет. Ваши платежи после рефинансирования значительно снизятся, но вы будете делать платежи на много лет дольше, чем изначально предполагали. И вы часто в конечном итоге будете платить больше процентов с течением времени.

Например, если вы обменяете 30-летнюю ипотеку на другую 30-летнюю ипотеку через 15 лет, вы в конечном итоге заплатите за 45 лет. Ваши платежи после рефинансирования значительно снизятся, но вы будете делать платежи на много лет дольше, чем изначально предполагали. И вы часто в конечном итоге будете платить больше процентов с течением времени.

С другой стороны, если вы обменяете 30-летнюю ипотеку на 15-летнюю через 10 лет, вы потенциально можете сэкономить тысячи долларов. Даже при более низкой процентной ставке ваши ежемесячные платежи могут возрасти, но вы сократите срок кредита и со временем будете платить меньше процентов.

3. Плата за рефинансирование ипотеки

Комиссия за рефинансирование ипотеки может составлять несколько тысяч долларов и может включать:

- Комиссия за оформление ипотеки

- Плата за создание

- Кредитный отчет

- Осмотр дома

- Плата за подготовку документов

- Штраф за досрочное погашение

- Плата за оценку

- Экзамен на титул

- Сертификат защиты от наводнений

- Проверка на вредителей

- Курьерские услуги

- Плата за право собственности и регистрацию

- Различные налоги

Вообще говоря, вы должны быть готовы платить от 3 до 6% вашей рефинансируемой основной суммы в виде комиссии за рефинансирование.

Частное ипотечное страхование (PMI)

Некоторые домовладельцы рефинансируют, чтобы избавиться от частного ипотечного страхования или PMI, которое часто требуется, если остаток по кредиту превышает 80% стоимости вашего дома. Устранение PMI не всегда требует рефинансирования, но рефинансирование вашего дома может быть возможностью устранить эти дополнительные расходы при реструктуризации вашего кредита на более низкую ставку или другой срок.

Собственный капитал

Еще одна причина, по которой домовладельцы выбирают рефинансирование, заключается в том, чтобы быстрее построить собственный капитал. Или использовать капитал, который у них уже есть. Когда вы рефинансируете 30-летний кредит в 15-летний кредит, вы увеличите собственный капитал в два раза быстрее. Эта стратегия рефинансирования также поможет вам сэкономить деньги на процентах, потому что вам потребуется только половина времени, чтобы погасить платеж по кредиту.

С другой стороны, если у вас уже есть капитал в вашем доме, вы можете использовать его для финансирования образования, ремонта дома или других непредвиденных расходов.