Срок амортизации | Современный предприниматель

Срок амортизации – это период времени, за который происходит полный физический и моральный износ определенного вида нематериальных активов и основных средств. Амортизация тесно связана с понятием срок полезного использования – этот термин используется для временного отрезка, на протяжении которого предприятие будет продолжать пользоваться в коммерческой деятельности конкретным объектом, и от него зависит, к какой амортизационной группе этот объект будет отнесен.

Период амортизации

Регламентация вопросов по амортизации на законодательном уровне осуществляется НК РФ (ст. 258, 259) и правительственным Постановлением от 01.01.2002 №1 (в ред. от 07.07.2016). Этими документами утверждена классификация амортизируемого имущества в зависимости от периодов предполагаемой эксплуатации. На практике эти нормы применяются в налоговом учете.

Срок амортизации для имеющихся у предприятия активов каждый субъект хозяйствования определяет самостоятельно с учетом действующих стандартов учета. Отсчет периода начисления амортизации начинается от даты ввода в действие объекта. Для средств, указанных в классификационных группах по амортизации, предельная величина срока эксплуатации не может быть больше, чем утвержденный Правительством норматив.

Отсчет периода начисления амортизации начинается от даты ввода в действие объекта. Для средств, указанных в классификационных группах по амортизации, предельная величина срока эксплуатации не может быть больше, чем утвержденный Правительством норматив.

Амортизация после окончания срока полезного использования прекращается, объект выводится из эксплуатации и подлежит списанию. Но НК РФ предусматривает возможность увеличения периода пользования основным средством (в пределах максимальных сроков для конкретной амортизационной группы) после реконструкции или проведенной модернизации.

Срок полезного использования по группам нематериальных активов идентифицируется на основании:

- периода действительности патентов;

- временного отрезка, на который выдано свидетельство;

- ограничений по эксплуатации в договорной документации.

Если точно определить предполагаемую продолжительность пользования активом по имеющимся документам невозможно, то в налоговом учете необходимо применять норматив, равный 10 годам, но не больше, чем планирует работать налогоплательщик.

Срок амортизации в бухгалтерском и налоговом учете может не совпадать. Для бухгалтерского учета нормативы по эксплуатации устанавливаются ПБУ 6/01 (п. 20), временные рамки пользования активом должны учитывать только предполагаемый период эксплуатации и факторы морального и физического износа, Классификатор предприятия вправе не применять (в налоговом учете применение Классификатора обязательно).

В бухгалтерском учете оборудования, которое используется с привязкой к сезону, а не круглогодично, применяется график амортизации. В этом документе прописываются:

- суммы амортизационных отчислений для каждого месяца с привязкой к периодам эксплуатации;

- месяцы, когда использование актива не будет осуществляться;

- месяцы активной эксплуатации, между которыми будет распределяться годовая сумма амортизации.

Как рассчитать срок полезного использования:

- Определить амортизационную категорию для объекта ОС по законодательно утвержденному Классификатору объектов, включаемых в группы амортизации.

- При отсутствии информации в классификаторе, взять период эксплуатации, указанный в технической документации объекта.

- В инвентарную карточку записать принятый период использования объекта.

Срок полезного использования по ОКОФ

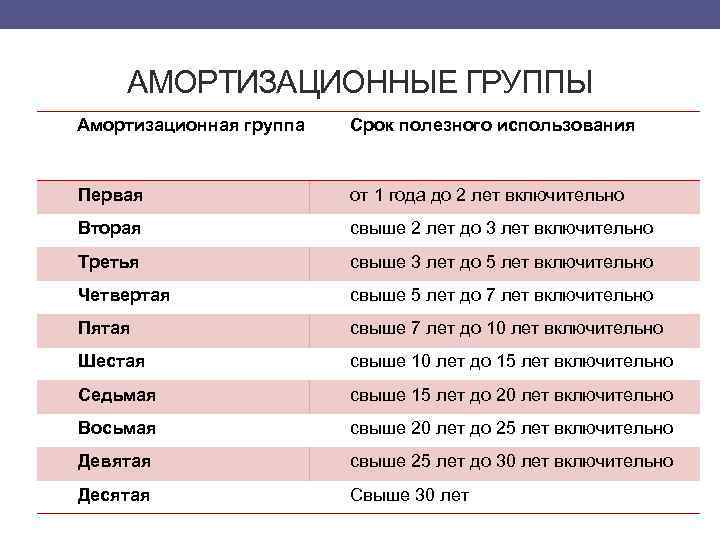

Классификатором ОС предусмотрено 10 амортизационных категорий активов, которые представлены в таблице:

|

Номер группы по амортизации |

Минимальный период пользования активом (лет) |

Максимальное количество лет эксплуатации |

|

1 |

|

2 |

|

2 |

2 |

3 |

|

3 |

3 |

5 |

|

4 |

5 |

7 |

|

5 |

7 |

10 |

|

6 |

10 |

15 |

|

7 |

15 |

20 |

|

8 |

20 |

25 |

|

9 |

25 |

30 |

|

10 |

30 |

|

Если в Классификаторе какой-либо вид ОС отсутствует, для определения срока его полезного использования можно использовать «Общероссийский классификатор основных фондов» ОКОФ (приказ Росстандарта от 12. 12.2014 в ред. от 13.10.2017). Определив код ОС по первой графе ОКОФ, его нужно соотнести с кодом группировки в Классификаторе и, исходя из этого, определить амортизационную группу.

12.2014 в ред. от 13.10.2017). Определив код ОС по первой графе ОКОФ, его нужно соотнести с кодом группировки в Классификаторе и, исходя из этого, определить амортизационную группу.

Когда начисляется амортизация после ввода в эксплуатацию объекта?

Амортизацию начисляют с первого числа месяца, который следует за месяцем постановки объекта на учет. Например, основное средство было приобретено 23 января 2018 года, дебетовые обороты по 01 счету в размере его стоимости прошли в январе. Для этого актива амортизационные отчисления начнутся с 01 февраля 2018 года.

Ежемесячная амортизация при линейном методе начисления будет одинаковой в каждом месяце использования оборудования или другого имущества. При нелинейном способе расчета используется остаточная стоимостная оценка объектов в конкретной группе, умноженная на установленный законодательно коэффициент.

Не забудьте пересмотреть сроки полезного использования ваших ОС

21.12.2022 Распечатать

ФСБУ 6/2020 требует обязательного пересмотра срока полезного использования ОС. Когда это нужно делать? Кому поручить? Как рассчитать новый срок и новую амортизацию?

Когда это нужно делать? Кому поручить? Как рассчитать новый срок и новую амортизацию?

Пересмотр срока полезного использования ОС не означает, что он обязательно изменится. Цель проверки — убедиться, не возникла ли необходимость изменения. Но провести ее нужно обязательно. Это требование ФСБУ 6/2020.

Почему нужно пересматривать СПИ

Срок полезного использования (СПИ) основного средства — один из трех элементов амортизации, которые предусмотрены ФСБУ 6/2020 (чего раньше не было).

В течение СПИ основное средство приносит экономические выгоды организации (п. 8 ФСБУ 6/2020).

СПИ определяют, согласно пункту 9 ФСБУ 6/2020, из ожидаемого периода эксплуатации, из ожидаемого физического износа с учетом режима эксплуатации, из ожидаемого морального устаревания, а также планов по замене, модернизации, реконструкции и так далее.

Все эти «ожидаемые» факторы могут по истечении времени меняться по разным объективным и субъективным причинам, поэтому срок полезного использования ОС в бухучете мы должны пересматривать.

Когда пересматривать СПИ

Пунктом 37 ФСБУ 6/2020 установлена обязанность проверки соответствия срока полезного использования ОС и других элементов амортизации условиям их использования. На них могут оказать влияние даже естественные условия. Например, оборудование переместили в другое помещение, а в нем другие показатели температуры и влажности.

Проверку нужно проводить:

- обязательно в конце каждого отчетного года, например, в процессе годовой инвентаризации

- если появились обстоятельства, свидетельствующие о возможных изменениях СПИ.

Даже если вы инвентаризируете ОС не каждый год, проверить СПИ (и другие элементы амортизации) все равно придется.

В какую сторону может измениться СПИ

Срок полезного использования может измениться как в сторону увеличения, так и уменьшения.

Продлевать СПИ совсем не обязательно, его можно и сократить.

Сократится СПИ при увеличении нагрузки или при непроведении в срок планового техобслуживания и ремонта (например, у фирмы не было на это денег).

Или когда ОС изношено настолько, что очевидно, что в этом году придется прекратить его использовать.

Еще один фактор для сокращения — закрытие какого-либо направления деятельности.

К увеличению СПИ могут привести изменения режима эксплуатации ОС, когда, к примеру, вместо трех смен его стали использовать в две смены. Также и при изменении способа использования: например, сначала ОС использовали в производственной деятельности, а потом сдали в аренду и стали использовать с меньшей нагрузкой.

Кто проведет проверку

Для пересмотра элементов амортизации вы можете создать отдельную комиссию или привлечь инвентаризационную комиссию, комиссию по приемке объекта ОС после ремонта, реконструкции и т.д.

В комиссию должны входить как технические специалисты, которые могут оценить состояние ОС и условия их использования, так и экономисты, технологи, начальники производства и прочие специалисты, которые планируют и просчитывают будущие экономические выгоды от использования ОС.

Читайте, что проверит комиссия.

Комиссия оформит результаты пересмотра СПИ заключением, протоколом заседания или актом в произвольной форме.

В акте нужно обязательно указать старое и новое значение СПИ и причину изменения. Документ подписывают все члены комиссии и утверждает руководитель.

Как определить новый СПИ и начать его применять

Исходя из результатов проверки бухгалтер определит новый срок полезного использования объекта ОС и сопоставит его с прежним (действующим).

Если изменения несущественны, то можно продолжать начислять амортизацию исходя из действующего срока.

Если срок изменился существенно, то его нужно пересмотреть, посмотрите пример.

Общий подход в том, что при корректировке срока полезного использования остаточную стоимость ОС нужно распределить на оставшийся новый срок. Амортизацию, которая была начислена за прошедшие периоды, пересчитывать не нужно.

После изменения срока полезного использования амортизацию нужно начислять исходя из нового расчета. Что касается начала начисления амортизации, то это зависит от того, что предусмотрено вашей учетной политикой – один из двух вариантов.

Как рассчитать амортизацию ОС линейным способом после изменения его срока полезного использования – смотрите пример.

Стратегии амортизации ипотеки

ОглавлениеСодержание

Графики амортизации

Длинная амортизация снижает платеж

Короткая амортизация экономит деньги

Ускоренные способы оплаты

Другие варианты

Суть

Часто задаваемые вопросы

Адам Хейс, доктор философии, CFA, финансовый писатель с более чем 15-летним опытом работы на Уолл-стрит в качестве трейдера деривативов. Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Узнайте о нашем редакционная политика

Обновлено 31 октября 2021 г.

Рассмотрено Хадиджа ХартитРассмотрено Хадиджа Хартит

Полная биографияХадиджа Хартит — эксперт по стратегии, инвестициям и финансированию, а также преподаватель финансовых технологий и стратегических финансов в ведущих университетах. Она была инвестором, предпринимателем и консультантом более 25 лет. Она является держателем лицензий FINRA Series 7, 63 и 66.

Узнайте о нашем Совет по финансовому обзору

Для многих людей покупка дома является самой большой разовой финансовой инвестицией, которую они когда-либо делали. Из-за высокой цены большинству людей обычно нужна ипотека. Ипотека — это тип амортизируемого кредита, по которому долг погашается регулярными платежами в течение определенного периода времени. Амортизационный период относится к промежутку времени в годах, который заемщик решает потратить на погашение ипотечного кредита.

Из-за высокой цены большинству людей обычно нужна ипотека. Ипотека — это тип амортизируемого кредита, по которому долг погашается регулярными платежами в течение определенного периода времени. Амортизационный период относится к промежутку времени в годах, который заемщик решает потратить на погашение ипотечного кредита.

Хотя наиболее популярным типом является ипотека с фиксированной ставкой на 30 лет, у покупателей есть и другие варианты, в том числе ипотека на 15 лет. Срок погашения влияет не только на то, сколько времени потребуется для погашения кредита, но и на то, сколько процентов будет выплачиваться в течение срока действия ипотеки. Более длительные периоды амортизации обычно предполагают меньшие ежемесячные платежи и более высокие общие процентные расходы в течение срока действия кредита.

С другой стороны, более короткие периоды амортизации обычно влекут за собой более высокие ежемесячные платежи и более низкие общие процентные расходы. Всем, кто находится на рынке ипотечного кредита, рекомендуется рассмотреть различные варианты амортизации, чтобы найти тот, который лучше всего подходит в отношении управляемости и потенциальной экономии. Здесь мы рассмотрим различные стратегии амортизации ипотеки для сегодняшних покупателей жилья.

Здесь мы рассмотрим различные стратегии амортизации ипотеки для сегодняшних покупателей жилья.

Key Takeaways

- Выбор периода, в течение которого вы должны погасить ипотечный кредит, является компромиссом между более низкими ежемесячными платежами и более низкими общими затратами.

- Срок погашения ипотечного кредита соответствует графику погашения, который поддерживает равные ежемесячные платежи при изменении относительной суммы основного долга по отношению к процентам в каждом платеже.

- Чем длиннее график погашения (скажем, 30 лет), тем доступнее ежемесячные платежи, но в то же время тем больше процентов нужно платить в течение срока действия кредита.

Графики амортизации

Точная сумма основного долга и процентов, составляющих каждый платеж, указана в ипотеке График амортизации (или таблица амортизации). Вначале большая часть каждого ежемесячного платежа идет на проценты. Проценты по ипотеке не облагаются налогом. Если вы находитесь в группе с высокими налогами, этот вычет будет иметь большую ценность, чем для тех, у кого более низкие налоговые ставки. С каждым последующим платежом все больше и больше платежа идет на основную сумму и все меньше идет на проценты до тех пор, пока ипотека не будет выплачена полностью и кредитор не подаст заявление об удовлетворении ипотеки в окружное управление или отдел земельного кадастра.

Если вы находитесь в группе с высокими налогами, этот вычет будет иметь большую ценность, чем для тех, у кого более низкие налоговые ставки. С каждым последующим платежом все больше и больше платежа идет на основную сумму и все меньше идет на проценты до тех пор, пока ипотека не будет выплачена полностью и кредитор не подаст заявление об удовлетворении ипотеки в окружное управление или отдел земельного кадастра.

Увеличение сроков амортизации Снижение ежемесячных платежей

Кредиты с более длительным периодом погашения требуют меньших ежемесячных платежей, потому что у вас больше времени для погашения кредита. Это хорошая стратегия, если вы хотите, чтобы платежи были более управляемыми.

В следующей таблице показан сокращенный пример графика амортизации 30-летнего кредита в размере 200 000 долларов США с фиксированной процентной ставкой и процентной ставкой 4,5%. Здесь показаны первые три месяца графика, а затем переход на 180, 240, 300 и 360 месяцев.

| Таблица 1: График погашения ипотечного кредита | ||||

|---|---|---|---|---|

| Месяц | Оплата | Основной Оплаченный | Проценты уплаченные | Конечный баланс |

| 1 | 1013,37 $ | 263,37 $ | 750,00 $ | $199 736,63 |

| 2 | 1013,37 $ | 264,36 $ | 749,01 $ | 199 472,27 долл. США США |

| 3 | 1013,37 $ | 265,35 $ | 748,02 $ | $199 206,92 |

| 180 (15 лет) | 1013,37 $ | 516,62 $ | 496,75 $ | $132 467,91 |

| 240 (20 лет) | 1013,37 $ | 646,70 $ | 366,67 $ | $97 779,45 |

| 300 (25 лет) | 1013,37 $ | 809,53 $ | 203,84 $ | $54 356,57 |

| 360 (окончательный платеж) | 1013,37 $ | 1009,58 $ | 3,79 $ | $-0,00 |

Как видите, платеж по этой 30-летней ипотеке с фиксированной ставкой 4,5% всегда одинаков каждый месяц (1013,37 доллара). Однако суммы, применяемые к основной сумме и процентам, меняются каждый месяц, при этом больше денег постепенно перемещается в сторону основной суммы, а меньше — в проценты.

Резюме по 30-летней ипотеке с фиксированной ставкой 4,5% в размере 200 000 долларов США:

- Основная сумма = 200 000 долларов США

- Ежемесячный платеж = 1 013,37 долларов США

- Общая сумма процентов = 164 813,42 долларов США

- Общая стоимость кредита = 364 813,20 долларов США

9001 0

Более короткие периоды амортизации сэкономят ваши деньги

Если вы выберете более короткий срок погашения, например 15 лет, у вас будут более высокие ежемесячные платежи, но вы также значительно сэкономите на процентах в течение срока действия кредита и быстрее станете владельцем своего дома. Кроме того, процентные ставки по краткосрочным кредитам обычно ниже, чем по долгосрочным. Это хорошая стратегия, если вы можете с комфортом выплачивать более высокие ежемесячные платежи без чрезмерных трудностей.

Помните, хотя период амортизации короче, он все равно включает в себя 180 последовательных платежей. Важно подумать, сможете ли вы поддерживать такой уровень оплаты.

В таблице 2 показано, как выглядит график погашения для того же кредита в размере 200 000 долларов США под 4,5%, но с 15-летней амортизацией (опять же, сокращенная версия для простоты). Тот же кредит в размере 200 000 долларов под 4,5%, но с 15-летней амортизацией. Показаны первые три месяца графика амортизации, а также платежи через 60, 120 и 180 месяцев.

| Таблица 2: График погашения ипотечного кредита | |||

|---|---|---|---|

| Месяц | Оплата | Основной Оплаченный | Выплаченные проценты |

| 1 | 1529,99 $ | 799,99 $ | 750,00 $ |

| 2 | 1529,99 $ | 782,91 $ | 747,08 $ |

| 3 | 1529,99 $ | 785,85 $ | 744,14 $ |

| 60 (5 лет) | 1529,99 $ | 976,38 $ | 553,60 $ |

| 120 (10 лет) | 1529,99 $ | 1 222,23 $ | 307,75 $ |

| 180 (окончательный платеж) | 1529,99 $ | 1 524,27 $ | 5,72 $ |

Резюме по 15-летнему кредиту с фиксированной ставкой 4,5%:

- Основная сумма = 200 000 долларов США

- Ежемесячный платеж = 1 529,99 долларов США

- Общая сумма процентов = 75 397,58 долларов США

- Общая стоимость кредита = 275 398,20 долларов США

Как мы видим из двух сценариев, более длительная 30-летняя амортизация приводит к более доступному платежу в размере 1013,37 долларов США по сравнению с 1529,99 долларов США для 15-летнего кредита — разница в 516,62 долларов США каждый месяц. Это может иметь большое значение для семей с ограниченным бюджетом или тех, кто просто хочет ограничить ежемесячные расходы.

Это может иметь большое значение для семей с ограниченным бюджетом или тех, кто просто хочет ограничить ежемесячные расходы.

Эти два примера также показывают, что 15-летняя амортизация сокращает процентные расходы на 89 416 долларов. Если заемщик может позволить себе более высокие ежемесячные платежи, более короткий период амортизации обеспечивает значительную экономию.

Ускоренные способы оплаты

Даже при более длительной амортизационной ипотеке можно сэкономить деньги на процентах и быстрее погасить кредит за счет ускоренной амортизации. Эта стратегия включает в себя добавление дополнительных платежей к вашему ежемесячному счету по ипотеке, что потенциально сэкономит вам десятки тысяч долларов и позволит вам избавиться от долгов (по крайней мере, с точки зрения ипотеки) на несколько лет раньше.

Возьмите 30-летнюю ипотеку в размере 200 000 долларов из приведенного выше примера. Если бы каждый месяц к основной сумме долга добавлялся дополнительный платеж в размере 100 долларов, ссуда была бы полностью погашена через 25 лет вместо 30, и заемщик получил бы экономию в размере 31 745 долларов на процентных платежах. Доведите это до дополнительных 150 долларов в месяц, и кредит будет погашен за 23 года с экономией в 43 204,16 доллара. Даже один дополнительный платеж, производимый каждый год, может уменьшить сумму процентов и сократить амортизацию, если платеж идет на основную сумму, а не на проценты (убедитесь, что ваш кредитор обрабатывает платеж таким образом).

Доведите это до дополнительных 150 долларов в месяц, и кредит будет погашен за 23 года с экономией в 43 204,16 доллара. Даже один дополнительный платеж, производимый каждый год, может уменьшить сумму процентов и сократить амортизацию, если платеж идет на основную сумму, а не на проценты (убедитесь, что ваш кредитор обрабатывает платеж таким образом).

Естественно, не стоит отказываться от необходимого или брать деньги из доходных вложений на доплаты. Но сокращение ненужных расходов и направление этих денег на дополнительные выплаты может иметь хороший финансовый смысл. И в отличие от 15-летней ипотеки, она дает вам возможность платить меньше в течение нескольких месяцев.

Онлайн-калькулятор амортизации ипотечного кредита может помочь вам решить, какой ипотечный кредит подходит именно вам, и рассчитать влияние дополнительных платежей по ипотечному кредиту. Кроме того, ипотечные калькуляторы могут определить лучшие доступные процентные ставки.

Другие варианты

Ипотека с регулируемой ставкой может позволить вам платить даже меньше в месяц, чем 30-летняя ипотека с фиксированной ставкой, и вы можете регулировать платежи другими способами, которые могут соответствовать ожидаемому увеличению личного дохода. Тем не менее, ежемесячные платежи по ним могут расти — как часто это зависит от экономических показателей и от того, как написан контракт — и, учитывая, что проценты по ипотеке все еще находятся на почти историческом минимуме, это, вероятно, неразумная ставка для большинства домовладельцев.

Тем не менее, ежемесячные платежи по ним могут расти — как часто это зависит от экономических показателей и от того, как написан контракт — и, учитывая, что проценты по ипотеке все еще находятся на почти историческом минимуме, это, вероятно, неразумная ставка для большинства домовладельцев.

Точно так же процентные и другие виды ипотечных кредитов часто имеют низкие платежи, но в конце срока кредита у вас останется огромный остаток, что также является рискованной ставкой.

Практический результат

Решение о том, какой ипотечный кредит вы можете себе позволить, не должно быть оставлено исключительно на усмотрение кредитора: даже в условиях более жестких стандартов текущего кредитного климата вам может быть одобрен кредит на большую сумму, чем вам действительно нужно. Если вам нравится идея более короткого периода амортизации, чтобы вы могли платить меньше процентов и владеть своим домом раньше, но не можете позволить себе более высокие платежи, рассмотрите возможность поиска дома в более низком ценовом диапазоне. С меньшей ипотекой вы можете получить более высокие платежи, которые идут с более коротким периодом амортизации.

С меньшей ипотекой вы можете получить более высокие платежи, которые идут с более коротким периодом амортизации.

Поскольку так много факторов могут повлиять на то, какая ипотека лучше для вас, важно оценить вашу ситуацию. Если вы рассматриваете крупную ипотеку и находитесь в высокой налоговой категории, например, ваш ипотечный вычет, вероятно, будет более благоприятным, чем если бы у вас была небольшая ипотека и вы находитесь в более низкой налоговой категории. Или, если вы получаете хорошую отдачу от своих инвестиций, возможно, не имеет финансового смысла сокращать создание своего портфеля, чтобы выплачивать более высокие ипотечные платежи. Что всегда имеет хороший финансовый смысл, так это оценить свои потребности и обстоятельства и найти время, чтобы определить наилучшую для вас стратегию амортизации ипотечного кредита.

Влияет ли амортизация на процентные ставки по ипотечным кредитам?

Нет. Срок амортизации не имеет отношения к процентным ставкам. Вы выбираете период амортизации, когда вам одобряют ипотеку, и решаете, какой срок ипотеки вы хотите: 30-летняя, 15-летняя и т. д.

д.

При этом процентная ставка обычно ниже — на целый процент точка — на более краткосрочные кредиты, которые амортизируются быстрее.

Каков срок амортизации?

Амортизация – это период времени, который требуется заемщику для полного погашения кредита. Срок – это период времени, в течение которого можно погасить кредит, внося регулярные платежи. Таким образом, срок амортизации — это период или количество времени, которое потребуется вам, чтобы погасить долг и получить что-то бесплатное и чистое.

Люди часто предполагают, что срок кредита и его амортизация одинаковы, что когда срок истекает, амортизация также выполняется. Часто — но не всегда — это правда. Например, в ипотеке на воздушном шаре срок кредита короче, чем амортизация: когда срок заканчивается, остается много основной суммы, которую нужно заплатить.

Как работает график амортизации?

Часто представляемый в виде таблицы, график амортизации представляет собой полную хронологию периодических платежей по кредиту, показывающую сумму основного долга и сумму процентов, составляющих каждый платеж, до тех пор, пока кредит не будет погашен в конце срока. Он также обычно отслеживает размер баланса. Графики амортизации показывают, как в начале срока кредита большая часть каждого платежа приходится на проценты; позже в графике большая часть каждого платежа покрывает основную сумму кредита.

Он также обычно отслеживает размер баланса. Графики амортизации показывают, как в начале срока кредита большая часть каждого платежа приходится на проценты; позже в графике большая часть каждого платежа покрывает основную сумму кредита.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Бюро финансовой защиты прав потребителей. «Понять варианты кредита».

Налоговая служба. «Публикация 936 (2020 г.), Вычет процентов по ипотеке».

АОПА Финанс. «СРОК ПРОТИВ АМОРТИЗАЦИОННОЙ ПОМОЩИ».

Срок кредита и амортизация кредита: в чем разница?

Почти каждая сделка с коммерческой недвижимостью связана с получением кредита, а ипотечные кредиты на коммерческую недвижимость могут быть намного сложнее, чем их аналоги на жилье. Во многих случаях ипотека CRE предлагает дополнительные опции и нюансы, необходимые для удовлетворения уникальных потребностей заемщика коммерческой недвижимости.

Во многих случаях ипотека CRE предлагает дополнительные опции и нюансы, необходимые для удовлетворения уникальных потребностей заемщика коммерческой недвижимости.

Некоторые из этих уникальных опций связаны со сроком кредита и периодом погашения. Эти функции часто путают друг с другом, поэтому целью этой статьи является прояснение различий между сроком кредита и амортизацией, поскольку они являются важными исходными данными для расчета платежа по кредиту.

Что такое срок кредита?

«Срок» кредита — это период времени, в течение которого заемщик должен погасить основной остаток. Срок может варьироваться от одного кредита к другому, и на него сильно влияют два ключевых фактора:

- Конкретные потребности транзакции. Например, заемщик может планировать покупку недвижимости, ее ремонт и сдачу в аренду до стабилизации. В таком случае кредит может иметь более короткий срок, чем тот, который предполагается удерживать в течение длительного периода времени.

- Как долго банк хочет зафиксировать транзакцию. В зависимости от своего взгляда на макроэкономические условия и изменения процентных ставок кредитор может захотеть или не захотеть совершать кредитную операцию на длительный срок.

Как правило, срок кредита на коммерческую недвижимость составляет от 5 до 30 лет, но чаще всего он составляет от 5 до 10 лет. Это относительно краткосрочное обязательство для кредитора, и оно дает заемщикам достаточно времени для выполнения своего бизнес-плана в отношении недвижимости.

Что такое амортизация кредита?

Период погашения кредита — это количество времени, в течение которого рассчитываются платежи по кредиту. В сделках с коммерческой недвижимостью ссуда обычно имеет «раздельную амортизацию», что означает, что срок ссуды и периоды амортизации различны.

Например, срок кредита может составлять пять лет, но платежи могут основываться на 25-летнем графике амортизации. Для заемщика это имеет преимущество в виде более низкого ежемесячного платежа для минимизации денежных расходов, но это также означает, что в конце срока происходит «разовый платеж». Возвратный платеж намного больше стандартного ежемесячного платежа и обычно состоит из остатка кредита в конце срока кредита.

Для заемщика это имеет преимущество в виде более низкого ежемесячного платежа для минимизации денежных расходов, но это также означает, что в конце срока происходит «разовый платеж». Возвратный платеж намного больше стандартного ежемесячного платежа и обычно состоит из остатка кредита в конце срока кредита.

Срок погашения кредита также может варьироваться от одной транзакции к другой, и он выбирается с учетом конкретных потребностей транзакции. Однако период погашения кредита на коммерческую недвижимость обычно находится в пределах 20-30 лет. Как только это определено, может быть создан «график амортизации», в котором точно указано, какая часть каждого платежа по кредиту идет на погашение основного остатка кредита, а какая идет на проценты.

Расчет платежа по кредиту и графика погашения

Срок кредита и амортизация — это два из четырех входных данных, которые необходимы для расчета платежа по кредиту и создания графика погашения. Двумя другими входными параметрами являются сумма кредита и процентная ставка.

Пример расчета платежа

Чтобы проиллюстрировать взаимосвязь срока кредита, амортизации, суммы и процентной ставки, предположим, что инвестор ищет кредит на 1 000 000 долларов. Он имеет срок 5 лет, период амортизации 20 лет и процентную ставку 6%.

Вместо того, чтобы рассчитывать платеж вручную, эти переменные можно ввести в финансовый калькулятор или программу электронных таблиц для расчета суммы платежа 7 164 долларов США в месяц. Перевод этого платежа в график амортизации немного сложнее.

Создание графика амортизации

В первый месяц процентная часть платежа рассчитывается путем умножения начальной суммы кредита в размере 1 000 000 долларов США на процентную ставку 6%. Результат 60 000 долларов указывает сумму годовых процентов, поэтому ее нужно разделить на 12, чтобы получить ежемесячную выплату процентов в размере 5 000 долларов. Это означает, что при первом платеже 5000 долларов идут на проценты, а оставшиеся 2164 доллара идут на основную сумму. После первого платежа оставшаяся часть основного долга составляет 9 долларов США.97 836. Этот расчет амортизации продолжается в течение всего срока кредита, после чего оставшаяся сумма подлежит оплате в виде единовременного платежа. Первые 5 и последние 5 платежей показаны в таблице амортизации ниже.

После первого платежа оставшаяся часть основного долга составляет 9 долларов США.97 836. Этот расчет амортизации продолжается в течение всего срока кредита, после чего оставшаяся сумма подлежит оплате в виде единовременного платежа. Первые 5 и последние 5 платежей показаны в таблице амортизации ниже.

Из таблицы видно, что сумма выплачиваемых процентов каждый месяц немного уменьшается, а сумма основного долга увеличивается. Но в конце срока кредита, на 60-м месяце, наступает срок погашения непогашенного остатка в размере 848 996 долларов. Это разовый платеж, который подчеркивает риск кредита с раздельной амортизацией (по сравнению с полностью амортизированным кредитом). Есть очень мало заемщиков с такой суммой наличных денег, чтобы погасить остаток кредита в полном объеме. Таким образом, лучшим вариантом является рефинансирование в новый кредит, но нет никакой гарантии, что этот запрос на кредит будет одобрен.

Почему детали кредита имеют значение

Важно понимать детали кредитной сделки, поскольку они являются важным вкладом в предварительный прогноз денежных потоков недвижимости.