Прием платежей с карты без юр. лица на Яндекс.Деньги / Хабр

SlavikMIPTВремя на прочтение 2 мин

Количество просмотров28K

Open source *Платежные системы *Python *Яндекс API *Монетизация веб-сервисов *

Туториал

Прием платежей на Яндекс.Деньги физ. лица

- онлайн платежи с карты, яндекса, телефона

- добавление метки к платежу

- получение и проверка оповещений на свой сервер

- пример автоматизации подписки на Telegram бота

Реализация и описание под катом

Проект на Python

Модули:

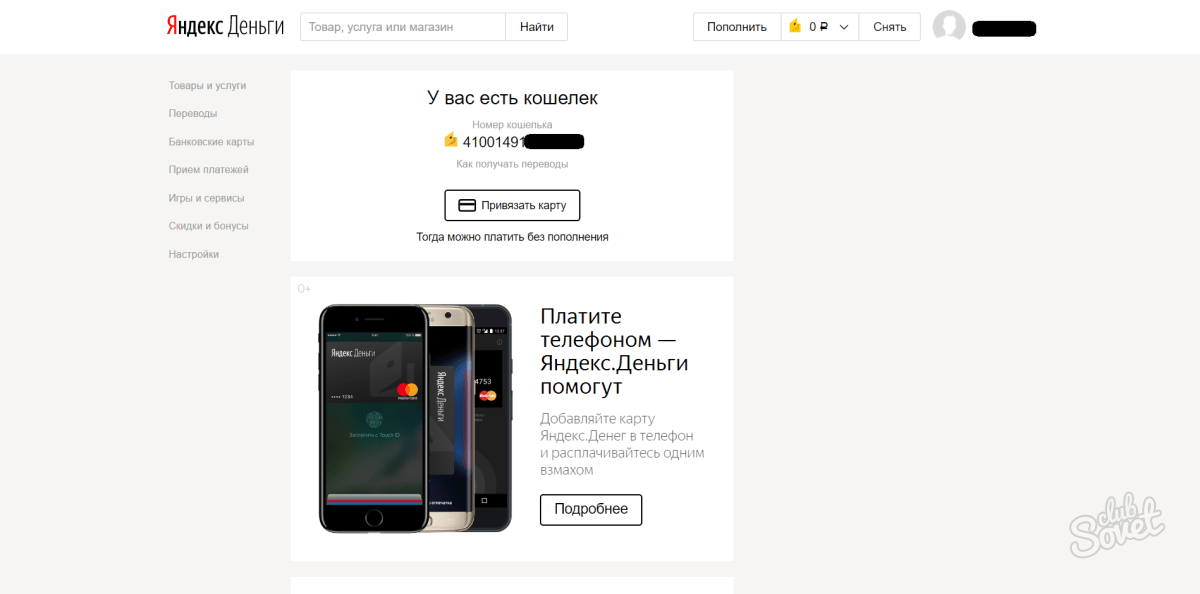

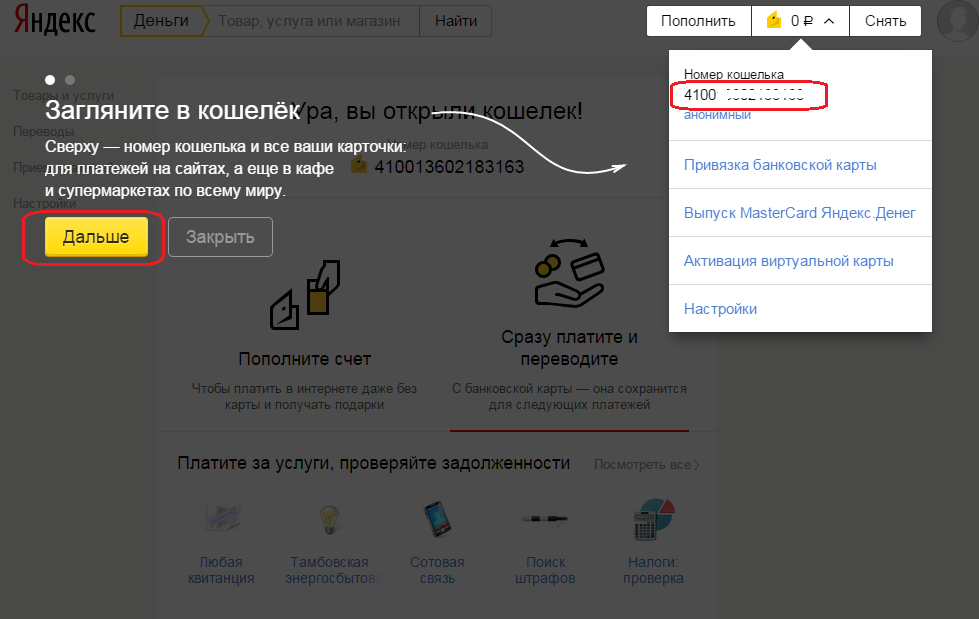

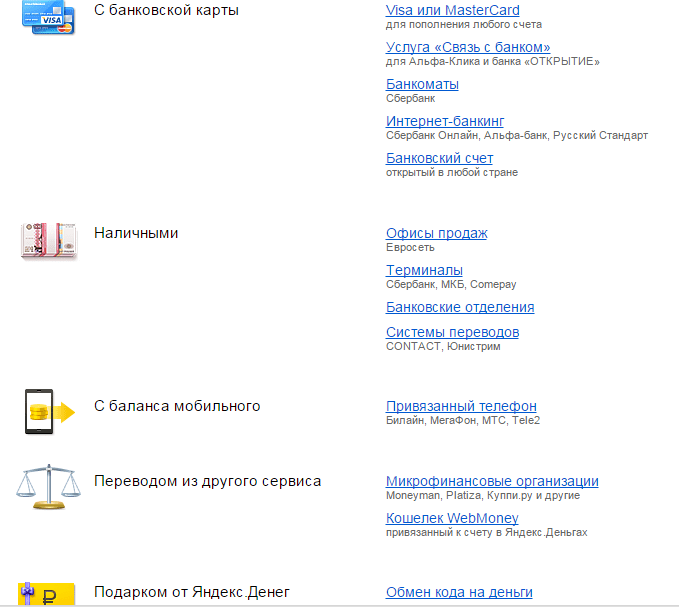

- money.yandex.ru — именной кошелек на который получаем деньги

- httpsserver — python сервер генерирующий страницы оплаты и принимающий оповещения от яндекса

- billingservice — remote процедура, вызываемая после получения оповещения о платеже, работает с базой

- redis-server — используется как сервер очередей для удаленного вызова процедур

- example/telegrambot — пример генерации ссылок для оплаты Telegram ботом

Кнопки для сбора денег

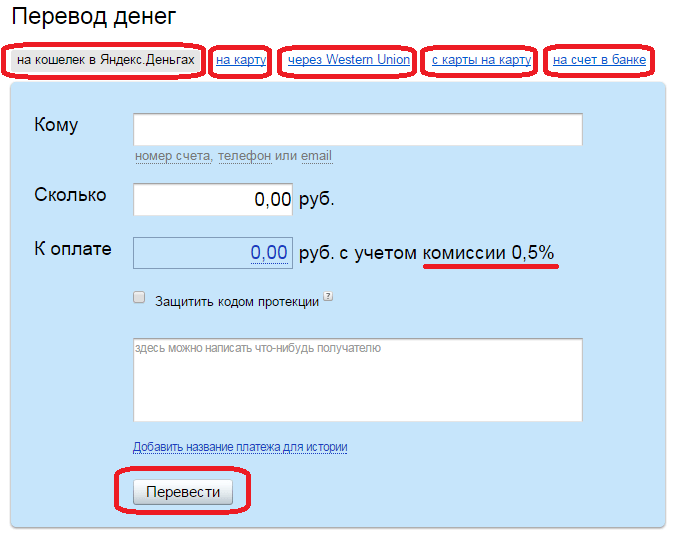

В Яндекс. деньгах есть возможность создавать кнопки и формы для сбора денег, в которые вы можете встроить свои комментарии и метки платежей.

деньгах есть возможность создавать кнопки и формы для сбора денег, в которые вы можете встроить свои комментарии и метки платежей.

Уведомления о платежах

Кроме того — есть возможность настроить прием уведомлений о платежах на ваш сервер.

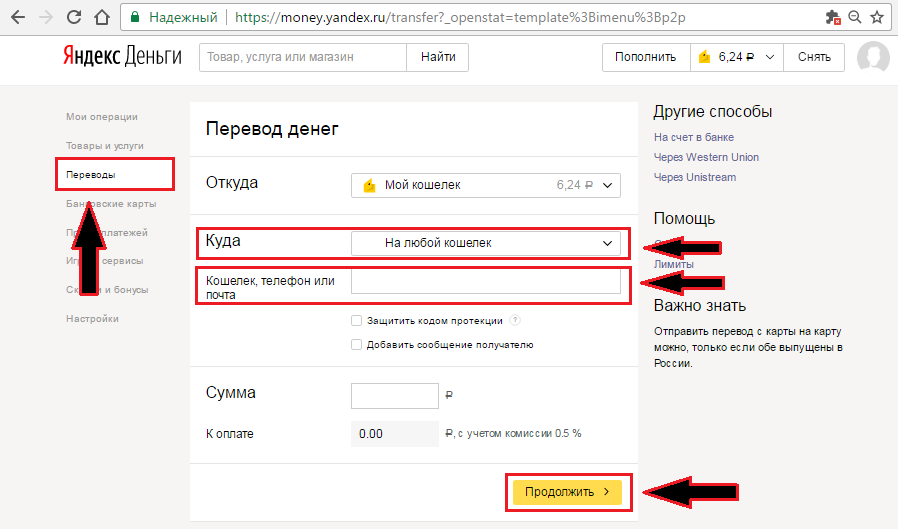

Добавляем прием платежей

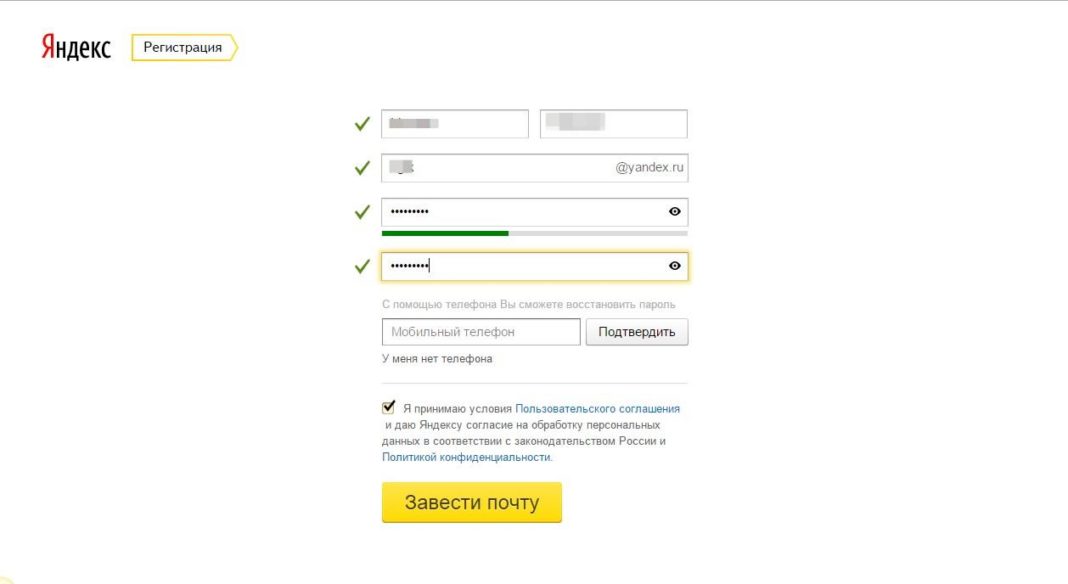

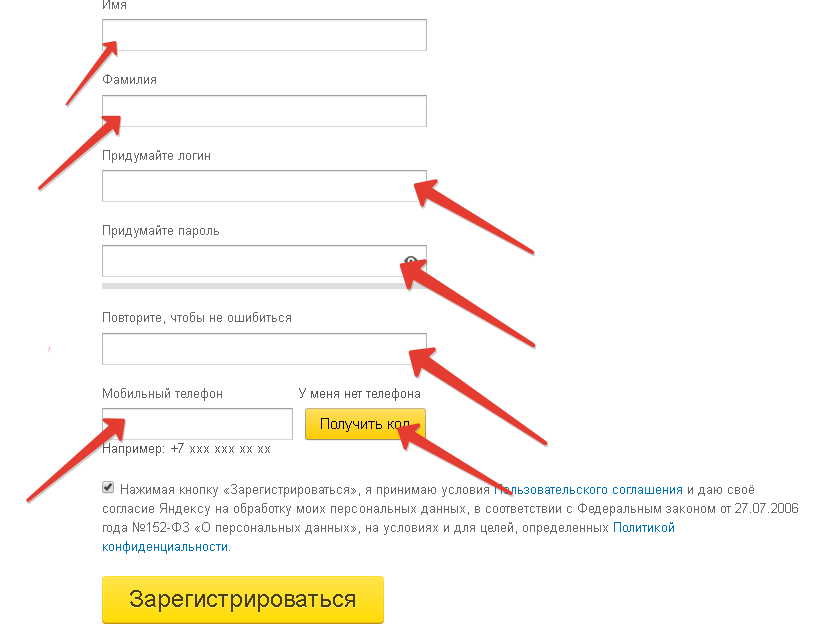

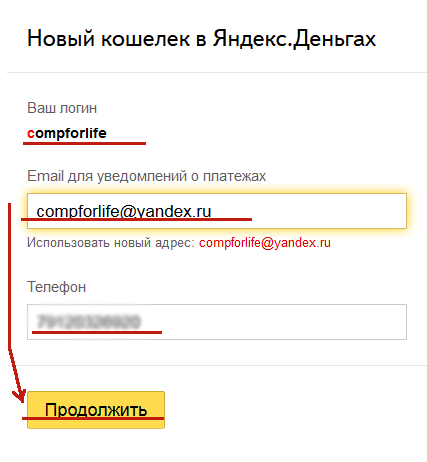

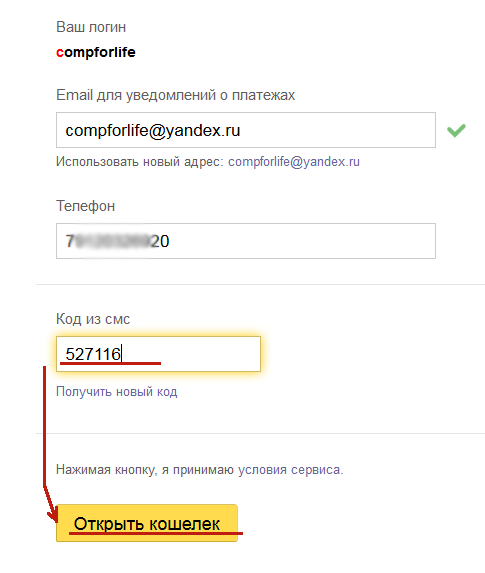

- Регистрируемся, повышаем статус кошелька до именного

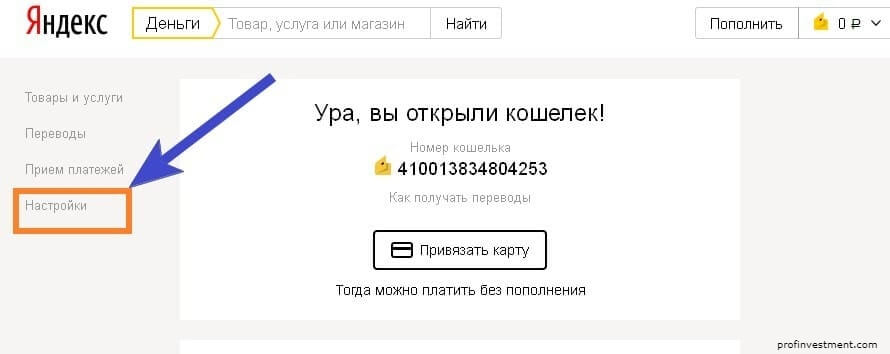

- НАСТРОЙКИ->ВСЕ ОСТАЛЬНОЕ->HTTP УВЕДОМЛЕНИЯ

- Добавляем свой домен и секрет

- Включаем уведомления

- Поднимаем redis-server, вносим параметры доступа в rq_access.py

- Получаем SSL сертификат на домен, например через letsencrypt

- Поднимаем https сервер со своими параметрами, не забываем про фаервол если сервер не доступен

- Прописываем в httpsserver/.secret/ymsecret.py id кошелька и секрет для уведомлений из настроек

- Правим httpserver-ympayment.

service, запускаем сервер под супервизором

service, запускаем сервер под супервизором - На машине с базой правим billing.service и запускаем systemd для этого сервиса запустится RQ worker

- Проверяем удаленный запуск процедур через очередь Redis

- Опираясь на example добавляем генерацию ссылки оплаты в вашу функцию бота

Пример работы в README

python-rq

- платежи

- yandex money

- yandex money api

Хабы:

- Open source

- Платежные системы

- Python

- Яндекс API

- Монетизация веб-сервисов

Всего голосов 23: ↑20 и ↓3 +17

Комментарии 31

Вячеслав @SlavikMIPT

Инженер

Telegram Telegram

Получите деньги, чтобы оказать влияние!

Вывод средств на PayPal в данный момент недоступен для пользователей из России.

Преимущества PayPal

PayPal — одна из самых популярных платежных систем, обеспечивающая быстрый и безопасный способ оплаты в Интернете.

Условия

| Условия | Условия |

|---|---|

| Область действия | Только некоторые страны 900 03 |

| Плата | От 2 до 6% |

| Минимальная сумма вывода | От 0,02 до 1 доллара |

| Способ вывода | Условия вывод денег на банковский счет зависит от валюты. Подробнее читайте в Справочном центре PayPal. |

Как подключить PayPal

Шаг 1. Регистрация

Для вывода денег с Толоки необходимо зарегистрироваться в PayPal.

Откройте официальный сайт PayPal.

Нажмите Откройте счет .

Выберите Личный кабинет и нажмите Продолжить .

Введите свой номер телефона. Щелкните Далее .

Введите код из SMS.

Введите свой адрес электронной почты и придумайте надежный пароль. Щелкните Далее .

Заполните свои личные данные и подтвердите открытие счета.

Поздравляем! Вы успешно зарегистрировались.

Подтверждение по электронной почте

После успешной регистрации вам необходимо подтвердить свой адрес электронной почты.

Войдите в свою учетную запись и нажмите .

Найдите свой адрес электронной почты в настройках и нажмите Подтвердить .

На открывшейся странице подтвердите свой адрес электронной почты. Вы получите электронное письмо со ссылкой для подтверждения.

Вы не можете изменить свой основной адрес электронной почты.

Шаг 2. Верификация кошелька

Для вывода денег с Толоки необходимо верифицировать кошелек.

Откройте официальный сайт PayPal.

Войдите в личный кабинет.

Нажмите Добавить банковский счет или карту .

Вам нужно только привязать карту, чтобы подтвердить свой кошелек. Чтобы вывести деньги на банковский счет, необходимо его привязать.

Нажмите Привяжите карту .

Введите данные карты и нажмите Привязать карту .

С карты спишется 60 рублей. В банковской квитанции вы найдете четырехзначный код подтверждения.

Добавление средств может занять от трех до пяти рабочих дней.

Введите код в поле и нажмите Подтвердить карту .

Если вы не получили код

Поздравляем! Вы подтвердили свой кошелек.

Добавление банковского счета

Чтобы вывести деньги на банковский счет, необходимо его привязать.

Для этого:

Откройте официальный сайт PayPal.

Войдите в личный кабинет.

Щелкните Привязать банковский счет .

Заполните данные и нажмите Согласен и ссылка .

Две небольшие суммы (менее 0,5 руб.) будут зачислены на счет, а затем сняты со счета.

Добавление средств может занять от трех до пяти рабочих дней.

Вам необходимо ввести эти суммы в соответствующие поля и нажать Подтвердить .

Если вы не получили депозиты

Поздравляем! Вы подтвердили свой банковский счет.

Как вывести деньги с Толока

Внимание

Не запрашивайте вывод, пока не убедитесь, что ваш счет подтвержден в платежной системе. В противном случае ваша заявка через некоторое время может быть отклонена, и вам придется подавать ее заново.

Для вывода денег необходимо привязать кошелек.

- Откройте страницу профиля .

Найдите PayPal и нажмите Снять .

Привяжите свой кошелек PayPal. Кошелек должен быть верифицирован. Привязанный кошелек будет отображаться в разделе Мои деньги .

Кошелек привязывается один раз. После этого вы сможете вывести деньги.

Введите необходимую сумму в поле Сумма поле и нажмите Снять .

На ваш номер будет отправлено SMS с кодом. Введите его и нажмите Подтвердить .

Деньги будут переведены на ваш кошелек. Обычно это занимает несколько часов или дней, но иногда и больше. Максимальный срок перевода 30 дней. Проверьте статус в блоке История действий .

Вы не сможете отправить запрос, если вы только что зарегистрировались или недавно изменили свой номер телефона. Если это так, ваша учетная запись проходит проверку. Это займет 1 день, если вы только что зарегистрировались, и 7 дней, если вы сменили номер телефона.

Как снять деньги с PayPal

Чтобы снять деньги:

Перейдите на сайт PayPal.

Нажмите Перевести деньги .

Выберите, откуда и куда вы переводите деньги.

Введите сумму, которую хотите перевести.

Щелкните Продолжить .

Просмотрите свой запрос и нажмите Перевести .

Плата за перевод денег с PayPal на счет в местном банке не взимается. Некоторые банки могут взимать комиссию за перевод. Для получения дополнительной информации свяжитесь напрямую с банком.

Узнайте больше о комиссиях в Справочном центре PayPal.

Устранение неполадок

При попытке добавить кошелек PayPal вы получаете сообщение об ошибке «Этот адрес электронной почты не подтвержден»

При попытке добавить кошелек PayPal вы получаете сообщение об ошибке «Этот кошелек недействителен»

Связаться со службой поддержки

Толока для iOSО регистрации и входеНеобходимые настройкиВвод капчиВыбор задачиКак стать успешным ТолокерЗадачи на рассмотренииПрофильСообщенияНавыкиНаградыЦели

Бонусы для друзей

Вывод денег

Советы и рекомендации

Устранение неполадокSupportUHRS — общедоступные часто задаваемые вопросы

Вариант оплаты с помощью электронного кошелька — как обстоят дела в США, Европе и Азиатско-Тихоокеанском регионе?

Цикл ажиотажа Gartner графически показывает, на каком этапе находится конкретная технология с точки зрения внедрения и зрелости, а также как она будет развиваться с течением времени.

А вот как выглядит Цикл ажиотажа для цифровой коммерции, 2017 г.:

Источник изображения

А пока сосредоточьтесь на зоне «Корыто разочарования», и вы найдете «Цифровые кошельки». машет вам, скользя в корыто.

Крыло — это, по сути, самая трудная фаза для технологии, когда только небольшая часть рынка приняла технологию (ранние последователи), реализация не соответствует требованиям, а многие производители терпят неудачу.

Со временем преимущества упомянутой технологии начинают проявляться, появляются продукты второго и третьего поколения, улучшается восприятие рынком, и технология поднимается по склону Просвещения. Последним этапом технологии является ее массовое внедрение, когда ее актуальность и полезность приносят ощутимые результаты.

Gartner привязала цифровые кошельки к предпроходной точке с проникновением на рынок 5–20% целевой аудитории и подростками стадия зрелости. И они предсказали, что им потребуется как минимум еще 2 года, чтобы добиться массового принятия.

Так как же цифровые кошельки/электронные кошельки оказались здесь? Чего ожидать бизнесмену/торговцу в США, Европе и Азии?

Посмотрим.

Электронные кошельки – что это?

Электронные кошельки/цифровые кошельки — это онлайн-аналоги ваших физических кошельков, где вы можете хранить учетные данные — как связанные с платежами (данные карты, реквизиты банковского счета и т. д.), так и не связанные с платежами (билеты, лояльность карты и т. д.) — это позволит вам совершать онлайн- и / или офлайн-транзакции. В то время как открытые электронные кошельки поддерживают различные способы оплаты и могут быть приняты любым продавцом (например, PayPal, Apple Pay и т. д.), закрытые электронные кошельки предназначены для определенного способа оплаты и могут использоваться только определенными продавцами (например, ., Walmart Pay, Starbucks Card и т. д.)

Электронные кошельки Сцена в США:

Источник изображения

Все началось в 2007 году, когда были основаны тогдашние стартапы, такие как Klarna, Adyen и Braintree, чтобы обеспечить платежи в приложениях, уменьшить трения, и повысить качество обслуживания клиентов. (PayPal была запущена еще в 1998 году, поэтому мы не учитываем ее на этой временной шкале).

(PayPal была запущена еще в 1998 году, поэтому мы не учитываем ее на этой временной шкале).

Softcard (ISIS) была запущена тройкой телекоммуникационных компаний AT&T, Verizon и T-Mobile в 2010 году. Они создали кошелек Near Field Communication (NFC), в котором операторы мобильных сетей (MNO) надежно хранили платежные реквизиты. Stripe также дебютировала примерно в то же время, что сделало обработку онлайн-платежей намного проще и быстрее.

2011 и 2012 годы были в основном эпохой торговых кошельков, и такие компании, как Starbucks, Wendy’s и Dunkin’ Donuts, придумали свои индивидуальные кошельки.

В 2012 году также был создан консорциум Merchant Customer Exchange (MCX) крупнейших розничных компаний США. 2014. Несмотря на то, что Google Wallet был анонсирован в 2011 году, позже они превратили кошелек в сервис одноранговых платежей и приобрели Softcard в 2015 году, в результате чего появился новый конкурент Apple Pay, Android Pay.

В период с по с 2015 по 2016 год, помимо того, что MCX отложила развертывание CurrentC на неопределенный срок, Softcard также закрылась и продала свои активы Google. Amazon также закрыл свой кошелек, который был запущен в середине 2014 года (в котором можно было хранить только карты лояльности и подарочные карты, но не кредитные карты). Примерно в 2015 году было представлено множество банковских кошельков, в том числе Capital One, Chase Pay и Wells Fargo. MCX в конечном итоге закрылась в 2016 году, чья технология позже была куплена JP Morgan Chase для использования в Chase Pay.

Amazon также закрыл свой кошелек, который был запущен в середине 2014 года (в котором можно было хранить только карты лояльности и подарочные карты, но не кредитные карты). Примерно в 2015 году было представлено множество банковских кошельков, в том числе Capital One, Chase Pay и Wells Fargo. MCX в конечном итоге закрылась в 2016 году, чья технология позже была куплена JP Morgan Chase для использования в Chase Pay.

Несмотря на то, что карты неизменно доминируют в индустрии онлайн-платежей в США, а значительная часть населения предпочитает переводы через платежную сеть ACH, электронные кошельки также постепенно догоняют (больше акцента на слове «медленно»).

Опрос, проведенный Experian, показал, что около 55% потребителей по-прежнему предпочитают расплачиваться кредитными картами из соображений безопасности. Согласно другому опросу, проведенному Американской ассоциацией банкиров, несмотря на то, что 25% совершали платежи с помощью мобильного приложения, только 12% доверяют альтернативным платежным системам для обеспечения безопасности своих платежей.

Технологии с каждым днем становятся все лучше и лучше. Проблема не в технологии, а в людях, которые не используют эту технологию должным образом.Майкл Брюммер, вице-президент Experian по защите прав потребителей

Однако будущее цифровых кошельков в платежной сфере США выглядит обнадеживающим. Согласно отчету Forrester Consulting за 2017 год для JPMorgan Chase, как американские продавцы, так и потребители считают, что использование цифровых кошельков будет расти в будущем. Около 41 % потребителей заявили, что они, скорее всего, подпишутся на электронный кошелек в ближайшие 12 месяцев, а 55 % продавцов заявили, что, скорее всего, будут принимать платежи с помощью электронного кошелька в следующие 12 месяцев.

Около 67% продавцов также считают, что большинство транзакций будет осуществляться через электронные кошельки в течение следующих пяти лет.

Источник изображения

С ростом популярности новые игроки продолжают стекаться на сцену цифровых кошельков в США каждый год. И, несмотря на это, PayPal, Apple Pay и Android Pay доминируют на рынке.

И, несмотря на это, PayPal, Apple Pay и Android Pay доминируют на рынке.

В отчете «Мобильные платежи и мошенничество: 2017» PayPal лидирует: около 58% продавцов поддерживают его в 2017 году, за ним следуют Apple Pay с 48% и Android Pay с 38%.

Источник изображения

Тем не менее, около 39% продавцов заявили, что намерены поддерживать Apple Pay в 2018 году, что поднимет его на вершину списка с впечатляющими 87% (на втором месте PayPal с поддержкой около 83%). и Android Pay на третьей позиции с 78%). В целом ожидается, что в 2018 году поддержка со стороны продавцов увеличится почти для всех основных игроков.запускает. С тех пор график постепенно сокращался: в 2016 г. было запущено 5 новых электронных кошельков, а в 2017 г. — еще 5.

CAGR) на 61,8% в период с 2016 по 2021 год. :

Источник изображения

Исследование, проведенное Рабочей группой по цифровым кошелькам Mobey Forum, показало, что по состоянию на апрель 2017 года на европейском рынке было выявлено 49 электронных кошельков, из которых 26 управляются банками, а остальные 23 от небанковских игроков.

Общей темой, которая была определена по всей Европе, является:

- Успешное распространение банковских цифровых кошельков, предназначенных для определенных внутренних рынков, таких как BKM Express (Турция), iDEAL (Нидерланды), Vipps (Норвегия), Swish ( Швеция) и MobilePay (Дания)

- Цифровые кошельки, не принадлежащие банкам, процветают на нескольких рынках, в том числе Neteller и Skrill на вершине, где оба распределены по 8 рынкам и ориентированы на онлайн-гемблинг и игры. Другими популярными небанковскими кошельками являются PayPal и Seqr (каждый работает на 7 рынках), MasterPass (активен на 6 рынках), а также кошелек Amazon Pay и Vodafone (каждый на 5 рынках).

- Многие стремятся к партнерству, чтобы расширить свой ассортимент, например, Seqr в партнерстве с MasterPass для создания «первого цифрового кошелька для покупок во всех каналах на разных рынках», а также французский электронный кошелек Lyf Pay, созданный четырьмя банками и тремя торговцы.

- Глобальные игроки также, похоже, становятся все более популярными на европейской земле, при этом PayPal лидирует, а другие игроки, такие как Apple Pay, Samsung Pay, Alipay и Android Pay, расширяются по странам.

Источник изображения

Великобритания:

Великобритания была европейской площадкой для глобальных электронных кошельков, таких как Apple Pay, Samsung Pay и Android Pay. Местные электронные кошельки, такие как Yoyo Wallet и Pay by Bank App, также составляют серьезную конкуренцию глобальным игрокам. Yoyo Wallet используют около 400 000 потребителей и 1700 продавцов в Великобритании и Ирландии. Приложение Pay by Bank было создано четырьмя крупнейшими банками Великобритании (Barclays, Halifax, Bank of Scotland и Lloyds Bank) в 2016 году и предназначено только для клиентов этих банков.

Скандинавия:

Скандинавы используют мобильные приложения для оплаты примерно четверти всех розничных транзакций, при этом на рынке доминируют электронные кошельки — MobilePay в Дании, Swish в Швеции, PayPal и Vipps в Норвегии.

Источник изображения

Франция:

В то время как французские потребители предпочитают платежи картами, электронные кошельки становятся все более популярными в последние годы. В то время как ожидается, что популярность электронных кошельков немного возрастет с показателя 21,8% в 2017 году до 22,7% в течение следующих пяти лет, ожидается, что доля кредитных и дебетовых карт упадет с 16% и 15% соответственно до 10% каждая. Paylib (запущен крупными французскими банками) — самый популярный кошелек во Франции, у которого около 40 миллионов пользователей по сравнению с 7 миллионами пользователей PayPal. Как упоминалось ранее, два электронных кошелька Wa! А в 2016 году компания Fivory объединилась, чтобы создать универсальный кошелек Lyf Pay (который также объединил BNP Paribas, Carrefour, Crédit Mutuel, Auchan, Mastercard, Oney и Total), удовлетворяющий широкий спектр потребностей французских клиентов.

Германия:

Несмотря на то, что решения для интернет-банкинга, такие как ELV, SOFORT и Giropay, доминируют на немецком рынке (не говоря уже о крахе Yapital группы Otto в 2015 году), электронные кошельки, по прогнозам, превзойдут их как самый популярный способ оплаты. к 2021 году. В отчете Worldpay о глобальных платежах указывается, что к 2021 году банковские переводы и электронные кошельки будут занимать 23% и 23,9% рынка Германии соответственно. Помимо PayPal, PAYBACK от American Express, кажется, пользуется успехом у немецких потребителей, у которых около 30 миллионов активных пользователей.

к 2021 году. В отчете Worldpay о глобальных платежах указывается, что к 2021 году банковские переводы и электронные кошельки будут занимать 23% и 23,9% рынка Германии соответственно. Помимо PayPal, PAYBACK от American Express, кажется, пользуется успехом у немецких потребителей, у которых около 30 миллионов активных пользователей.

Нидерланды:

Решение онлайн-банкинга iDEAL лидирует на рынке Нидерландов с колоссальной долей 57%, а потребители из Бельгии и Люксембурга предпочитают карты. Тем не менее, PayPal укрепляет свои позиции на рынке Бенилюкса, как и Payconiq, местный электронный кошелек, основанный шестью крупными голландскими банками — ABN Amro, ASN Bank, ING, Rabobank, Regiobank и SNS в 2017 году.

E кошельки в Азиатско-Тихоокеанском регионе:

Исследование цифровых платежей Mastercard 2017 года показало, что Азиатско-Тихоокеанский регион является мировым лидером, когда речь идет о платежах с помощью цифровых кошельков: около 83% разговоров в Азиатско-Тихоокеанском регионе и 75% от общего числа разговоров по всему миру.

Источник изображения

И это только начало.

Согласно недавнему отчету WorldPay, ожидается, что платежи по кредитным картам сократятся с 30% до 10% транзакций электронной торговли в Азиатско-Тихоокеанском регионе, а к 2021 году электронные кошельки составят более 51% рынка электронной торговли.

Существуют значительные различия в том, как потребители на разных азиатских рынках предпочитают платить, постоянным является то, что они отказываются от более традиционных вариантов, таких как кредитные и дебетовые карты, и вместо этого выбирают электронные кошельки, банковские переводы и наложенный платеж.Фил Помфорд, генеральный менеджер Worldpay по Азиатско-Тихоокеанскому региону

Китай:

Китай, который в настоящее время является крупнейшим рынком электронной коммерции в мире, а также проводит в 11 раз больше мобильных платежей по сравнению с США, также является лидером рынка электронные кошельки в Азиатско-Тихоокеанском регионе (около 60% транзакций в Китае осуществляются через электронные кошельки). Рынок цифровых кошельков преимущественно бинарный: WeChat Pay и Alipay борются за долю рынка, а другие электронные кошельки, такие как Apple Pay, Xiaomi Pay и Huawei Pay, отстают. Благодаря растущему количеству китайских туристов продавцы, связанные с туризмом в Европе и США, также все чаще принимают платежи через WeChat Pay и Alipay.

Рынок цифровых кошельков преимущественно бинарный: WeChat Pay и Alipay борются за долю рынка, а другие электронные кошельки, такие как Apple Pay, Xiaomi Pay и Huawei Pay, отстают. Благодаря растущему количеству китайских туристов продавцы, связанные с туризмом в Европе и США, также все чаще принимают платежи через WeChat Pay и Alipay.

Источник изображения

Индия:

Индия является следующим по величине рынком цифровых кошельков, который также является самым быстрорастущим рынком электронной коммерции в мире (только в 2016 году объем продаж составил 816 миллиардов долларов). Прогнозируется, что к 2022 году рынок мобильных кошельков страны достигнет 4,4 миллиарда долларов, а CAGR составит около 148% в течение 2017–2022 годов. Правительство активно продвигает безналичное общество, вводя собственный набор способов оплаты, таких как карты Aadhar в сочетании с картами Rupay. Paytm является лидером рынка с 320 миллионами зарегистрированных пользователей, 1 миллиардом транзакций в квартал и 90,9% доли рынка. PayPal занимает второе место с 9,8%, за ним следуют локальные электронные кошельки MobiKwik и FreeCharge с примерно 2,8% и 2,7% соответственно. Международные игроки, такие как Google, Samsung, WhatsApp и Amazon, также начали выходить на индийский рынок с Tez, Samsung Pay, WhatsApp Pay и Amazon Pay соответственно.

PayPal занимает второе место с 9,8%, за ним следуют локальные электронные кошельки MobiKwik и FreeCharge с примерно 2,8% и 2,7% соответственно. Международные игроки, такие как Google, Samsung, WhatsApp и Amazon, также начали выходить на индийский рынок с Tez, Samsung Pay, WhatsApp Pay и Amazon Pay соответственно.

Австралия:

Австралия в настоящее время занимает четвертое место по количеству безналичных транзакций на душу населения, однако наличные по-прежнему остаются основным способом оплаты. Apple Pay — самый популярный цифровой кошелек, Samsung Pay и Android Pay также занимают значительную долю рынка.

Япония:

Несмотря на то, что концепция консолидации платежей существует в Японии более десяти лет, с использованием технологии под названием «Osaifu-Keitai» (что означает «мобильный кошелек»), только 20% платежей в стране являются безналичными. Главной причиной, которая сдерживает японских потребителей, является доверие к их наличным деньгам и их отсутствие для «невидимых» платежей. Тем не менее, смартфоны получают все большее признание в стране: Apple Pay, Line Pay и Rakuten’s Edy принимаются в большинстве магазинов по всей стране, а Alipay также должен быть запущен в этом году. Кроме того, японские компании Mizuho Financial Group Inc. и Mizuho Bank Ltd. в настоящее время тестируют концепцию мобильного кошелька под названием Pring.

Тем не менее, смартфоны получают все большее признание в стране: Apple Pay, Line Pay и Rakuten’s Edy принимаются в большинстве магазинов по всей стране, а Alipay также должен быть запущен в этом году. Кроме того, японские компании Mizuho Financial Group Inc. и Mizuho Bank Ltd. в настоящее время тестируют концепцию мобильного кошелька под названием Pring.

Сингапур:

По данным Worldpay, ожидается, что к 2021 году доля рынка электронных кошельков вырастет с 13% (по сравнению с 2017 годом) до 21% в Сингапуре. Кроме того, это первый рынок Юго-Восточной Азии для Samsung Pay, второй рынок в Азии, где появилась Apple Pay, и третий рынок в мире для Android Pay. Популярные местные электронные кошельки включают DBS PayLah!, Singtel’s Dash и Liquid Pay. В 2017 году Ассоциация банков Сингапура также запустила сервис под названием PayNow, который облегчает денежные транзакции между семью банками-участниками, просто используя номера мобильных телефонов пользователей.

Россия:

Российская индустрия электронной коммерции все еще находится в зачаточном состоянии, и большинство потребителей по-прежнему предпочитают оплату наличными. По состоянию на 2016 год доверие все большего числа россиян завоевывают локальные электронные кошельки, наиболее популярными из которых являются Яндекс.Деньги, VISA Qiwi Wallet и Webmoney. Международные игроки, такие как MasterPass (запущен в 2014 г.) и PayPal (запущен в 2013 г.), также занимают значительную долю рынка. С точки зрения стоимости транзакций электронной коммерции доля цифровых кошельков увеличилась с 25,5% в 2012 году до 26,7% в 2016 году. Это увеличение распространения также привело к тому, что в период с 2016 по 2017 год на российский рынок вышли такие глобальные игроки, как Apple Pay, Android Pay и Samsung Pay.

По состоянию на 2016 год доверие все большего числа россиян завоевывают локальные электронные кошельки, наиболее популярными из которых являются Яндекс.Деньги, VISA Qiwi Wallet и Webmoney. Международные игроки, такие как MasterPass (запущен в 2014 г.) и PayPal (запущен в 2013 г.), также занимают значительную долю рынка. С точки зрения стоимости транзакций электронной коммерции доля цифровых кошельков увеличилась с 25,5% в 2012 году до 26,7% в 2016 году. Это увеличение распространения также привело к тому, что в период с 2016 по 2017 год на российский рынок вышли такие глобальные игроки, как Apple Pay, Android Pay и Samsung Pay.

Электронные кошельки – путь вперед:

Когда Google запустил свой кошелек в 2011 году, его система работала только в том случае, если у пользователей было подходящее устройство с чипами NFC, подходящая ОС Android и тарифный план Sprint. Более того, пользователям также необходимо было иметь карту, предназначенную для мобильного кошелька, от одного из немногих участвующих эмитентов. В то время только несколько пользователей могли соответствовать всем критериям, поэтому он не нажал на педаль роста (NFC убрали из кошелька в 2015 году и предлагали технологию только через Android Pay).

В то время только несколько пользователей могли соответствовать всем критериям, поэтому он не нажал на педаль роста (NFC убрали из кошелька в 2015 году и предлагали технологию только через Android Pay).

Когда компания Softcard представила свой кошелек Isis с поддержкой NFC, клиенты были вполне довольны тем, что проводят считывание карт в обычных магазинах. На самом деле они не были знакомы с платформой кошелька и считали, что это трудоемкий вариант. По сути, они просто хотели заменить свайп более утомительным и медленным процессом оформления заказа.

В то время как их конкуренты, такие как Apple Pay, Android Pay и Samsung Pay, предлагали нативные мобильные приложения на основе отпечатков пальцев, CurrentC по-прежнему придерживались сканирования QR-кода, который не только устарел, но и представлял угрозу безопасности, когда любой мог аутентифицировать платежи, просто украв устройство. В 2015 году некоторые участники MCX, такие как Rite Aid и Best Buy, начали принимать Apple Pay, что еще больше ослабило возможности CurrentC.

Подводя итог, если мы посмотрим на успех успешных мобильных кошельков, три фактора играют главную роль:

- Доступ

- Совместимость

- Устойчивость

По данным Gartner, использование цифровых кошельков в автономном режиме все еще недостаточно развито. (в первую очередь потому, что потребители до сих пор не осознали их ценность по сравнению с карточными и наличными платежами), и, следовательно, большинство транзакций приходится на онлайн-транзакции (в частности, на мобильную торговлю).

Поставщики цифровых кошельков все больше внимания уделяют устранению существующих проблем в процессе покупки, и акцент смещается с ускорения внедрения технологий (NFC и QR-коды) на улучшение качества обслуживания клиентов (платежи в одно касание, распознавание лиц, простая интеграция API и т.

service, запускаем сервер под супервизором

service, запускаем сервер под супервизором