Налоговая система США: как это было

На формирование налоговой системы влияют, как правило, внешнеполитические факторы (например, война), экономические обстоятельства (кризисы), а также проблемы с администрированием тех или иных налогов и сборов. В ряде случаев подобные факторы носят комплексный, то есть комбинированный характер.

Если говорить о США, то на развитие фискального сектора экономики этого государства оказали воздействие такие обстоятельства, как Гражданская и две Мировые войны, а также Великая депрессия.

На протяжении первых лет существования нового государства его власти в период с 1791 по 1802 годы ввели налоги на спирт, сахар, табак, конные экипажи, на ценные бумаги, на продажу рабов, а также на имущество, которое продавалось посредством организации аукционов.

В 1812 году США развязали агрессивную войну против бывшей метрополии с целью захвата Канады. Неудачно складывающиеся и затянувшиеся боевые действия нанесли серьезный удар по бюджету, а потому правительство страны ввело налоги на предметы роскоши (драгоценности и часы).

Способ, прямо скажем, не оригинальный. Так поступали еще власти Древнего Рима. В 1817 году эти налоги были отменены, их роль стали выполнять таможенные сборы на импортируемые США товары.

А в 1862 году с той же целью (компенсация оборонных расходов) был введен прогрессивный подоходный налог: страну расколола Гражданская война. Граждане, чей годовой доход составлял от 600 до 10 000 долларов, вносили в казну 3% от соответствующей суммы. Для богачей процент составлял уже 4% – 6%. В 1866 году американские налоговики собрали 310 миллионов долларов. Этот показатель им удалось превзойти лишь в 1911 году.

В конце XIX, начале XX веков этот не самый популярный налог то отменяли, то вводили снова. Правительство пыталось опытным путем убедиться, можно ли заменить его иными сборами, например, акцизами на алкогольную и табачную продукцию. А принятая в 1913 году очередная поправка к Конституции предоставила Конгрессу право самостоятельно вводить и отменять любые федеральные налоги. И потому в 1918 году, когда США вступили в Первую мировую войну, фискальная система дала бюджету уже более миллиарда долларов во много благодаря подоходному налогу.

И потому в 1918 году, когда США вступили в Первую мировую войну, фискальная система дала бюджету уже более миллиарда долларов во много благодаря подоходному налогу.

А чтобы узнать, как провести законную и безопасную оптимизацию налогов, к чему готовиться в 2023 году на фоне важных изменений в НК, что делать с тотальным банковским контролем – приходите на авторский семинар Евгения Сивкова «Как защитить бизнес», который состоится 21-23 декабря в Москве. Предусмотрен специальный блок «безопасность главного бухгалтера».

Записаться на семинар

Наступил Черный вторник 1929 года. США на долгое время погрузились в депрессию. С целью покрытия бюджетного дефицита в 1932 году было организовано резкое повышение налогов. Так, ставка налога на доходы физлиц могла достигать 55%, а для налога на корпорации – 14%.

Поскольку эта реформа с треском провалилась, только усилив кризисные явления в экономике, ее инициатор (президент Гувер) проиграл выборы. К власти пришел Франклин Рузвельт. Тот в рамках предвыборных обещаний сулил американцам внедрение таких эффективных финансовых инструментов, как увеличение налогового бремени на сверхдоходы (75% при доходах свыше полумиллиона долларов), и отмену пресловутого Сухого закона. Позитивный эффект вроде был достигнут, однако это явление было кратковременным.

К власти пришел Франклин Рузвельт. Тот в рамках предвыборных обещаний сулил американцам внедрение таких эффективных финансовых инструментов, как увеличение налогового бремени на сверхдоходы (75% при доходах свыше полумиллиона долларов), и отмену пресловутого Сухого закона. Позитивный эффект вроде был достигнут, однако это явление было кратковременным.

Уже в 1937 году бюджетный дефицит снова стал расти. Отчасти это объяснялось широким диапазоном реализуемых администрацией Рузвельта не самых эффективных социальных программ.

Президент стал прислушиваться к рекомендациям знаменитого экономиста Джона Кейнса (расходы государства и инвестиции необходимо еще сильнее увеличить для повышения платежеспособного спроса). Однако власти воздержались от принятия радикальных решений: налоги повышать перестали.

А вот с началом Второй мировой войны отдельные виды налогов стали взыматься по ставке порядка 96%. Рост военных расходов благотворно повлиял на экономику: безработица была ликвидирована практически полностью, ВВП демонстрировал ежегодный прирост в пять и более процентов. Гособоронзаказ позволил покончить с Великой депрессией. Рост занятости положительно отразился на числе налогоплательщиков, в 1945 году их насчитывалось 42 миллиона 600 тысяч человек, уплативших казне более 35 миллиардов (для сравнения: 3 миллиона 900 тысяч в 1919 году и сумма 2,2 миллиарда).

Рост военных расходов благотворно повлиял на экономику: безработица была ликвидирована практически полностью, ВВП демонстрировал ежегодный прирост в пять и более процентов. Гособоронзаказ позволил покончить с Великой депрессией. Рост занятости положительно отразился на числе налогоплательщиков, в 1945 году их насчитывалось 42 миллиона 600 тысяч человек, уплативших казне более 35 миллиардов (для сравнения: 3 миллиона 900 тысяч в 1919 году и сумма 2,2 миллиарда).

Налоговый триллер «Аудитор»

Электронная книга Евгения Сивкова.

Хотите получить БЕСПЛАТНО?

Оставьте заявку в форме ниже, и мы пришлем ее вам:

Пришедший на смену Рузвельту Трумэн не пошел на такой шаг, как снижение фискального бремени. А после начала войны в Корее в 1950 году налоги были увеличены.

Впервые в послевоенное время на снижение налогов пошел Кеннеди, который руководствовался теориями такого антагониста Кейнса, как Меллон.

С его подачи в США стала внедряться практика возврата платежей налогоплательщикам.

Кроме того, президент считал плодотворной точку зрения, согласно которой различные социальные льготы (например, в медицинской сфере) оживляют потребительский спрос и положительно воздействуют на экономику. Средний показатель снижения налогов при Кеннеди составил порядка 20% – 30%. Верхняя планка подоходного налога была снижена с 91% до 70%. Рост ВВП в то время составлял 3,74% в год. Но эскалация войны во Вьетнаме затормозила этот рост.

В 1968 году последовало новое (правда, небольшое) повышение налогов. При этом бюджетный дефицит находился на рекордно низком уровне, а вот инфляция была достаточно высока.

Больше полезных материалов на нашем телеграм-канале. Подписывайтесь!

В период с 1971 по 1975 годы – новый поворот в сторону снижения налогов при одновременном снижении бюджетных расходов. Не помогло: экономика вступила в период рецессии. Свое влияние оказал и нефтяной кризис 1975 года.

Свое влияние оказал и нефтяной кризис 1975 года.

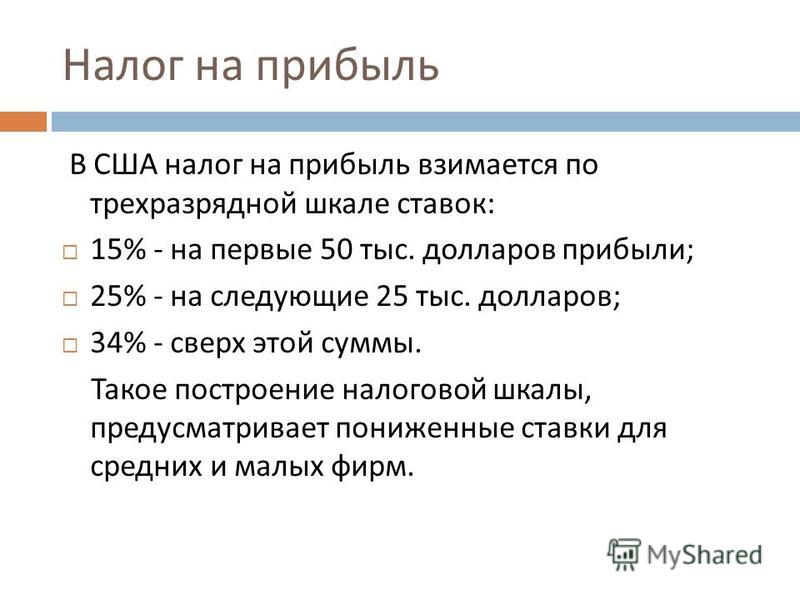

В 1986 году президент Рональд Рейган провел масштабную налоговую реформу. В среднем подоходный налог был снижен на 23%, были введены три ставки: 15, 28% и 33%. В то же время фискальные органы США активизировали усилия по сокращению возможностей уклонения от уплаты налогов корпорациями.

Реформа помогла создать в стране свыше 40 миллионов рабочих мест. В то же время положение малоимущих граждан за счет сокращения социальных программ стало тяжелее. Что касается среднего класса, то среди сторонников и противников рейганомики споры о его положении в то время не утихают до сих пор.

Президент Джордж Буш-старший стал знаменит благодаря фантастическому налоговому кульбиту. В 1990 году на пресс-конференции он обратился к журналистам: читайте по моим губам, новых налогов не будет. А спустя две недели были резко подняты ставки налога на доходы богатых граждан.

Пришедший на смену республиканцу Бушу демократ Клинтон повысил ставку налога на доходы богатых американцев с 31% до 36%, что позволило на некоторое время получить профицитный бюджет.

Новый колебательный период в движении фискальных качелей последовал в 1999 году. В это время 20% самых богатых семей получили 49% национального дохода и уплатили 59% федеральных налогов. И те же самые люди получили 78% прибыли за счет сокращения налогов.

Реформа Буша-младшего начиная с 2001 года за десять лет сохранила налогоплательщикам 1,3 триллиона долларов. Был установлен обновленный минимум подоходного налога – 10%. Была обновлена вся сетка прогрессивной шкалы налогообложения:

А в 2003 году Буш сократил налог на дивиденды до 15 процентов.

Однако для приведения налоговой системы в соответствие с требованиями ВТО ряд льгот для корпораций в 2004 году был отменен.

Евгений Сивков, налоговый консультант, аудитор, писатель

youtube.com/embed/de7G4314ttg» start=»0″/>Краткая история налогообложения в Америке

Краткая история налогообложения в Америке | Большие Идеи ЭкономикаСтатья, опубликованная в журнале «Гарвард Бизнес Ревью Россия» Роджер Мартин

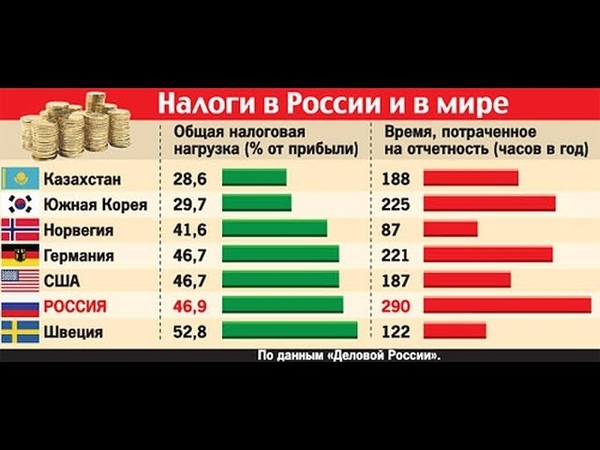

Подъемом современной, ориентированной на таланты и знания экономики Америка в значительной степени обязана изменившейся парадигме законов о налогах и отношению государства и общества к ним.

При изучении истории налогообложения меня поразили два аспекта. Во-первых, развитие налоговой системы США трудно назвать последовательной эволюцией, скорее это были резкие колебания. Во-вторых, в этой истории прослеживаются весьма любопытные циклы отношения к сверхбогатым гражданам. Сегодня мы приближаемся к очередной кульминации, и, если не откорректируем эту тенденцию, налоговая система может привести к краху экономики, ориентированной на таланты.

Мне кажется, последние 150 лет можно разделить на четыре периода. В каждый из них государство и общество придерживались конкретной теории о роли налоговой системы, а затем она вытеснялась другой и наступала новая эра. Посмотрим, как раскачивался этот маятник и как менялось отношение к сверхбогатству. Все данные почерпнуты из весьма удобного сайта. Доходы я пересчитывал с учетом инфляции по ценам 2013 года, чтобы упростить сопоставление.

Первый период: 1862—1915

С введения индивидуального подоходного налога и вплоть до 1915 года он имел много общего с современным налогом с продаж: в среднем 1—2% от дохода, богатые платили несколько больше. Например, в 1915 году человек, зарабатывавший миллион, платил 2% подоходного налога. Как и налог с продаж, этот налог рассматривался как источник дополнительных поступлений в казну государства, а не регулятор социального поведения. Прогрессивная ставка поднималась очень медленно, вплоть до $450 000 на человека она составляла 1%, а богатые — зарабатывавшие миллион — платили по той же ставке, что и сверхбогатые (от $10 миллионов и выше).

Второй период: 1916—1931

В 1917 году, в разгар Первой мировой войны, Конгресс принял закон о налогах в военное время, который резко изменил подход к подоходному налогообложению. Согласно новой теории на этот налог можно было вести войну, а для этого требовалось, чтобы богатые платили больше, а сверхбогатые — намного больше.

Читайте материал по теме: Как переспорить Милтона Фридмана

Новый закон резко повысил планку. Теперь с миллионного дохода пришлось платить 16%, а максимальная ставка, для $36 миллионов и выше, составляла умопомрачительные 67%! Налоги были взвинчены и для других категорий граждан: 43% — для зарабатывающих миллион и максимум — 77%, начиная с порога $15 миллионов.

После войны налоги снизились (максимум до 25% в 1925 году), но к прежнему уровню не вернулись и не вернутся уже никогда. Более того: порог, с которого взимался максимальный налог, опустился до суммы в $1,3 миллиона. Таким образом, если в пору войны существовало заметное различие в налогообложении богатых и сверхбогатых, то после войны всех свели в одну категорию и зарабатывающие $36 миллионов год, которые в 1918 году платили вчетверо больше, по сравнению с остальными, в 1925—1931 гг. платили столько же, сколько и граждане заработавшие миллион.

Таким образом, если в пору войны существовало заметное различие в налогообложении богатых и сверхбогатых, то после войны всех свели в одну категорию и зарабатывающие $36 миллионов год, которые в 1918 году платили вчетверо больше, по сравнению с остальными, в 1925—1931 гг. платили столько же, сколько и граждане заработавшие миллион.

Третий период: 1932—1981

Из-за Великой депрессии маятник качнулся в обратную сторону. В 1932 году ставка налога с миллиона рванула с 22 до 35%, а максимальная ставка поднялась с 25 до 63%. Прошло чуть больше десяти лет, и в 1944 году эти цифры составляли соответственно 84 и 94% (!), причем максимальная ставка начиналась уже с суммы $2,6 миллиона. При таких ставках современный инвестиционный банкир средней руки оставлял бы себе всего 6 центов с доллара — то есть, по нашим меркам, не имел бы вообще стимула работать и зарабатывать много.Читайте материал по теме: Урок истории для финансистов

Но в ту пору подобные доходы едва ли можно было «заработать» — их получали в основном с собственности, и потому он считался рентой. Большинство богатых людей были рантье, и поэтому следовало облагать их высочайшим налогом, что никак не отражалось на поведении этих людей и на экономике США в целом.

Большинство богатых людей были рантье, и поэтому следовало облагать их высочайшим налогом, что никак не отражалось на поведении этих людей и на экономике США в целом.

советуем прочитать

Лучшие идеи HBR 2010Стриминговые войныЛарри Даунс

Почему опасно слишком часто менять ценыУтпал Долакиа

Московские авансыФалалеев Дмитрий

Войдите на сайт, чтобы читать полную версию статьисоветуем прочитать

Как действуют лучшие специалисты по B2B-продажамТрейси Дечикко, Фрэнк Сеспедес

Корпорация психопатовТрушина Ирина

Почему одни платформы успешны, а другие нетМарко Янсити, Фэн Чжу

Как поддержать компанию в период нестабильностиАлександр Ким

Как работает налоговая система в США?

22 мая 2023 г.871 5 минут чтения

Узнайте, как работает вся налоговая система в США, разобравшись в ее сложных деталях.

Налоговая система Работа в США : Вы должны быть знакомы с основами американского налогообложения, если собираетесь остаться в стране на длительный период. Мы расскажем вам о сложностях налоговых обязательств США, налоговых деклараций и других связанных темах, которые помогут вам лучше понять американскую налоговую систему.

Мы расскажем вам о сложностях налоговых обязательств США, налоговых деклараций и других связанных темах, которые помогут вам лучше понять американскую налоговую систему.

В США человек считается налогоплательщиком, если он соответствует одному из трех критериев: он находится в стране не менее 183 дней, имеет грин-карту или является гражданином.

После 183 дней проживания в США в течение текущего календарного года или 183 дней проживания в течение предыдущих трех календарных лет вместе взятых неамериканцы, не имеющие грин-карты, обязаны подать налоговую декларацию в США. .

Важно отметить, что в Соединенных Штатах налоги основаны на вашем «мировом доходе». Следовательно, вы должны указать этот доход в своей американской налоговой декларации, если вы зарабатывали деньги как в Соединенных Штатах, так и в своей стране или в любой другой стране помимо вашей страны.

Вам повезло, что вы можете полагаться на соглашение об избежании двойного налогообложения, которое защитит вас от повторных платежей.

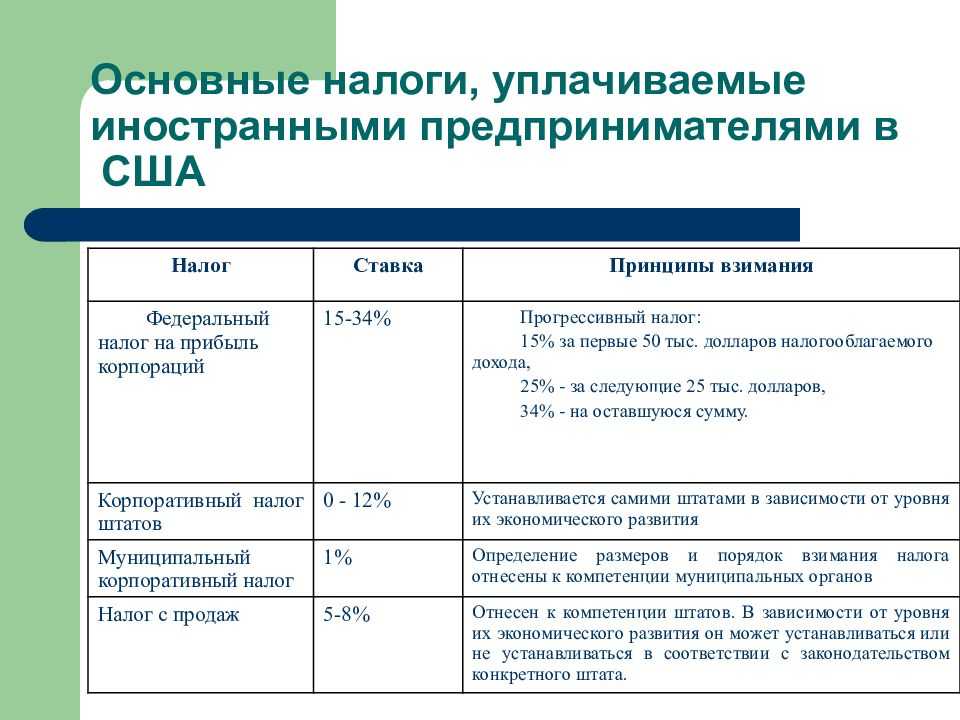

Узнайте больше о Ставка корпоративного налога в США

Как люди в Соединенных Штатах платят налоги?В США не все налоги нужно платить одновременно. Из вашей зарплаты будут вычтены различные подоходные налоги, в том числе налог на социальное обеспечение и так называемый налог на медицинскую помощь. Вы несете ответственность за уплату дополнительных налогов при покупке реестра, использовании услуги или аренде недвижимости.

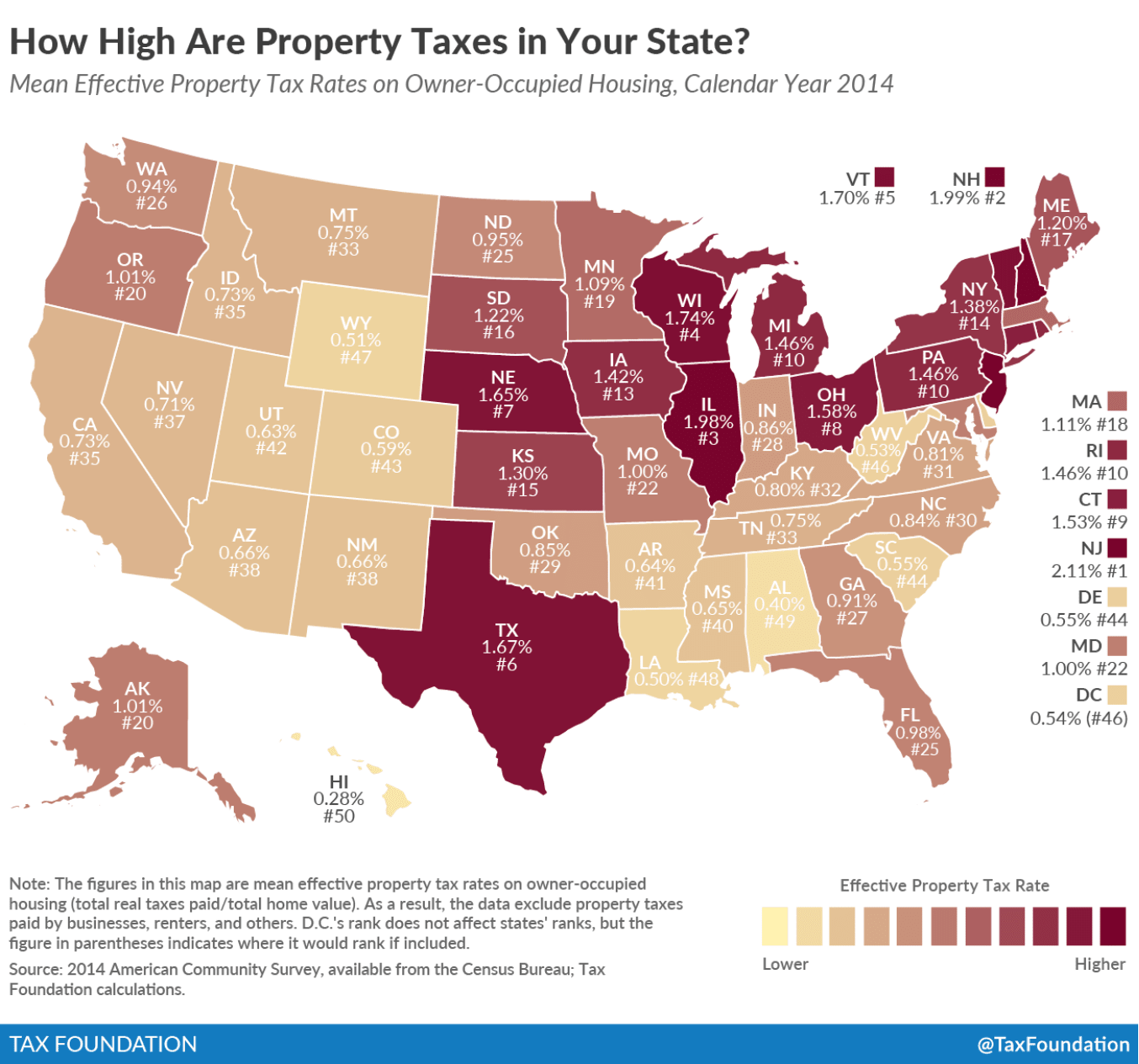

Какие виды налогов необходимо платить в США?В Соединенных Штатах существует три различных уровня налогообложения: федеральное, государственное и местное. Эти слои объединяются для определения суммы налога, которая должна быть уплачена или удержана. Однако налоги неодинаковы в 50 штатах США, и различия могут быть довольно значительными от одного штата к другому.

В Соединенных Штатах Америки налоги должны уплачиваться со всех источников дохода, включая заработную плату, наследство, подарки, дивиденды и прибыль от продаж, инвестиций и импорта.

Заработная плата, доход от самозанятости или других форм независимой работы, прирост капитала, чаевые и прибыль от продажи недвижимости — все это примеры налогооблагаемого дохода.

Налог, который вы должны заплатить, определяется вашим доходом, штатом, в котором вы живете, и регионом, частью которого вы являетесь. Процент вашего налогооблагаемого дохода, который вы должны передать правительству, может составлять от 2,9% (в Северной Дакоте) до 13,3% (Калифорния).

В большинстве случаев общая сумма задолженности состоит из трех компонентов: федерального налога, подоходного налога штата и муниципального налога. Эта сумма автоматически снимается с вашей зарплаты (или местного налога), если вы являетесь сотрудником.

Федеральный налог Раздел «Федеральный налог» вашей индивидуальной декларации о подоходном налоге в Соединенных Штатах является наиболее значительным источником поступлений в казну федерального правительства и выплачивается напрямую в налоговую службу (IRS) ( IRS).

Доход от федерального налога распределяется на различные важные программы, включая образование, общественный транспорт и оказание помощи после стихийных бедствий.

Налоги на доходы, взимаемые штатомВ некоторых штатах, входящих в состав США, резиденты освобождены от уплаты подоходного налога своего штата. Например, в штатах Аляска, Флорида, Невада, Техас, Вайоминг, Вашингтон, Теннесси или Южная Дакота подоходный налог штата отсутствует.

Кроме того, ставка налога варьируется от штата к штату и может выплачиваться либо по фиксированной ставке, либо по прогрессивной шкале, в зависимости от формы.

Образование и медицинское обслуживание получают наибольшую часть государственного подоходного налога. Тем не менее, налог используется для финансирования нескольких других программ, включая помощь бедным, экологические инициативы, парки, места отдыха, государственное жилье и полицию.

Налог на соседство/коммунальный налог Каждое сообщество может взимать так называемый общественный налог или местный налог. В результате он присутствует не во всех городах страны.

В результате он присутствует не во всех городах страны.

Доходы от местного налога можно использовать на самые разные нужды, начиная от содержания улиц и библиотек и заканчивая уборкой мусора и ремонтом канализационных систем.

Налоговые льготы и пороги в Соединенных Штатах АмерикиБольшинство американцев относятся к нескольким различным налоговым категориям одновременно. Причина этого в том, что шкалы прогрессируют от низшей к высшей. Это касается не только федерального подоходного налога, но и, в зависимости от специфики ситуации, государственного подоходного налога: https://eportal.incometax.gov.in/iec/foservices/#/login

Ваш доход автоматически сегментируется на несколько предельных компонентов, каждый из которых облагается специальной налоговой ставкой. Существует семь различных диапазонов подоходного налога, самый низкий из которых составляет 10 процентов для скудных доходов, а самый высокий — 37 процентов для огромных доходов.

Учитывая, что за рассматриваемый год вы должны в общей сложности 17 221,5 долларов США в виде налогов, ваша эффективная налоговая ставка составляет 21,5 процента. Предельные суммы обычно регулярно изменяются с учетом инфляции. Прежде чем вы начнете работать в Соединенных Штатах, в ваших интересах определить, сколько федерального подоходного налога вы должны будете заплатить.

Должен ли я платить налоги как владелец грин-карты?Как обладатель грин-карты, вы являетесь «постоянным жителем» США и, следовательно, обязаны платить налоги. Если у вас есть грин-карта, но вы еще не являетесь резидентом (например, потому что вы все еще находитесь в процессе переезда), вы, вероятно, выиграете от соглашения об избежании двойного налогообложения и сможете снизить свои налоговые ставки.

Посетите веб-сайт Службы внутренних доходов (IRS), чтобы узнать о вариантах в вашем конкретном случае.

В Соединенных Штатах Америки, как и в большинстве других стран, очень важно знать свои права и обязанности и демонстрировать, что вы надежный гражданин. Узнайте больше о жизни в Соединенных Штатах, прочитав наши советы о системе здравоохранения и правилах дорожного движения здесь. Сделайте весь процесс подачи налоговой декларации очень простым с профессионалами по телефону Vakilsearch прямо сейчас.

Узнайте больше о жизни в Соединенных Штатах, прочитав наши советы о системе здравоохранения и правилах дорожного движения здесь. Сделайте весь процесс подачи налоговой декларации очень простым с профессионалами по телефону Vakilsearch прямо сейчас.

Подробнее,

- Как они работают Налоговая ставка США?

- Кто не обязан подавать декларацию о подоходном налоге?

- Какова последняя дата подачи ITR?

- 6 простых шагов — Налоговое законодательство США

- Основные виды налогов в США

- Как подать налоговую декларацию за предыдущий налоговый год в США?

Кто платит и не платит федеральный подоходный налог в США

Специалист по составлению налоговых деклараций помогает клиенту в офисе H&R Block в День налогов, 18 апреля 2017 г. , в Бруклине, Нью-Йорк. (Дрю Ангерер/Getty Images)

, в Бруклине, Нью-Йорк. (Дрю Ангерер/Getty Images)Возможно, Бенджамин Франклин писал в конце своей жизни, что «в этом мире нет ничего определенного, кроме смерти и налогов». Но в то время как мы все находимся в группе 100%-ной смерти, влияние федерального подоходного налога на американцев значительно более изменчиво — в зависимости от уровня дохода, источника дохода, семейного положения, возраста, места жительства, владения жильем, отцовства и многих других факторов.

Как мы это сделали

Американской налоговой системе удается сочетать вездесущность, сложность и непрозрачность. В связи с приближением налогового сезона 2023 года исследовательский центр Pew Research Center проанализировал данные IRS, чтобы пролить свет на малоизученную тему.

Налоговая служба по характеру своей миссии собирает обширные данные о финансовой жизни американцев. Он делает большую часть этих данных доступной через свою программу «Статистика доходов». Мы сконцентрировали большую часть нашего исследования на индивидуальном подоходном налоге — единственном крупнейшем источнике доходов федерального правительства и на том, что большинство людей склонны ассоциировать с «уплатой моих налогов». (Тем не менее, для миллионов американцев со средним и низким доходом налоги на заработную плату, которые финансируют социальное обеспечение и медицинскую помощь, составляют большую часть их валового дохода, чем подоходные налоги. Мы также не пытались количественно оценить относительную распространенность государственных и местные налоги, такие как налог с продаж и налог на имущество.)

(Тем не менее, для миллионов американцев со средним и низким доходом налоги на заработную плату, которые финансируют социальное обеспечение и медицинскую помощь, составляют большую часть их валового дохода, чем подоходные налоги. Мы также не пытались количественно оценить относительную распространенность государственных и местные налоги, такие как налог с продаж и налог на имущество.)

Данные IRS, которые мы использовали, были получены из стратифицированной вероятностной выборки всех индивидуальных налоговых деклараций, поданных в данном году. Затем исследователи IRS взвешивали выборочные данные для каждой страты или подгруппы, чтобы отразить общее количество возвратов в ней. (Страты определялись не только доходом, но и такими факторами, как наличие или отсутствие специальных форм или таблиц.)

В большинстве случаев IRS разбивает свои оценки на 18 групп по скорректированному валовому доходу, или AGI, плюс 19й группы без AGI. Для большей части нашего анализа мы объединили категории AGI IRS в восемь больших групп, что упростило просмотр некоторых основных тенденций.

В целом федеральное правительство рассчитывает собрать в этом году около 2,33 триллиона долларов в виде подоходного налога с физических лиц, что составляет почти половину (48,5%) его общих поступлений, по данным Управления управления и бюджета. IRS ожидает, что в этом году будет подано более 168 миллионов индивидуальных налоговых деклараций; если модели прошлых лет сохранятся, около двух третей этих деклараций будут показывать некоторый налогооблагаемый доход.

В целом федеральный подоходный налог является прогрессивным, а это означает, что люди с более высокими доходами платят по более высоким ставкам. Но прогрессивность системы имеет тенденцию к сбою на самых высоких уровнях дохода.

В 2020 году, последнем году, за который у IRS есть подробные данные, все группы налогоплательщиков с скорректированной валовой прибылью (AGI) в размере 1 миллиона долларов и более имели средние эффективные налоговые ставки более 25%.

Средние эффективные налоговые ставки, определяемые здесь как общий подоходный налог в процентах от AGI, были самыми высокими среди налогоплательщиков с AGI от 2 до 10 миллионов долларов (почти 28%). Средняя эффективная налоговая ставка для налогоплательщиков с AGI в размере 10 миллионов долларов и более на самом деле была немного ниже (25,5%), главным образом потому, что они, как правило, получают большую часть своего дохода от дивидендов и долгосрочного прироста капитала, которые облагаются налогом по более низким ставкам, чем заработная плата, жалованье и другие так называемые «обычные доходы».

На другом конце шкалы доходов десятки миллионов американцев почти не платили федерального подоходного налога, особенно после учета возмещаемых налоговых льгот, таких как кредиты на детей и заработанный доход.

В 2020 году IRS получила почти 5,3 миллиона индивидуальных налоговых деклараций, в которых не было указано AGI и, следовательно, налогооблагаемого дохода. (Около 4600 из этих людей все равно заплатили налоги, в основном из-за альтернативного минимального налога. ) Еще 60,3 миллиона деклараций показали AGI менее 30 000 долларов. Средняя эффективная налоговая ставка для этих налогоплательщиков составляла 1,5% даже до применения возмещаемых налоговых льгот.

) Еще 60,3 миллиона деклараций показали AGI менее 30 000 долларов. Средняя эффективная налоговая ставка для этих налогоплательщиков составляла 1,5% даже до применения возмещаемых налоговых льгот.

Миллионы американцев на самом деле получают деньги от IRS, в основном из-за возвращаемых налоговых льгот. (Это отличается от возвратов, которых с нетерпением ждут легионы налогоплательщиков, которые обычно являются результатом удержания большего количества налогов из зарплаты людей, чем они в конечном итоге должны.)

Кредиты используются для компенсации причитающихся налогов — не только налога на прибыль, но и некоторых других налогов. , также, такие как налог на самозанятость или налог на штрафы за досрочное снятие с квалифицированных пенсионных планов. Но если стоимость возмещаемых налоговых кредитов превышает общую сумму причитающихся налогов, превышение может быть выплачено налогоплательщику. В первую очередь это касается людей с низким доходом.

После подсчета возмещаемых кредитов налогоплательщики с AGI ниже 30 000 долларов США (включая тех, у кого AGI отсутствует или с отрицательным AGI) в совокупности вернули более 78,6 млрд долларов США от IRS в 2020 году. Для налогоплательщиков с AGI от 1 до 15 000 долларов США их средний эффективный налоговая ставка снизилась до -14,8% с -10,3% в 2019 году, в основном из-за усилий федерального правительства по оказанию помощи, связанных с пандемией коронавируса, некоторые из которых были структурированы как налоговые льготы.

Для налогоплательщиков с AGI от 1 до 15 000 долларов США их средний эффективный налоговая ставка снизилась до -14,8% с -10,3% в 2019 году, в основном из-за усилий федерального правительства по оказанию помощи, связанных с пандемией коронавируса, некоторые из которых были структурированы как налоговые льготы.

С 2000 года наблюдается тенденция к снижению средних эффективных налоговых ставок для всех, кроме самых богатых налогоплательщиков – тех, у кого AGI составляет 10 миллионов долларов и более. Но три крупных пересмотра налогового законодательства за этот период совершенно по-разному затронули разные классы налогоплательщиков:

- Снижение налогов Бушем в 2001 и 2003 годах принесло наибольшую пользу налогоплательщикам с самыми высокими доходами. Для тех, у кого AGI составляет 5 миллионов долларов и более, средняя эффективная налоговая ставка снизилась с 27,2% в 2002 году до 23,2% в 2003 году. У налогоплательщиков с AGI от 500 000 до 5 миллионов долларов средняя эффективная ставка снизилась с 28,8% до 25,5%.

Другие налогоплательщики с более низкими доходами испытали гораздо меньшее снижение ставок.

Другие налогоплательщики с более низкими доходами испытали гораздо меньшее снижение ставок. - В 2013 году, напротив, вступили в силу два положения, направленные непосредственно на налогоплательщиков с более высокими доходами. Новый налог на чистый доход от инвестиций и дополнительный налог на Medicare, принятые для оплаты Закона о доступном медицинском обслуживании («Obamacare»), помогли повысить средний эффективный налог. ставка для налогоплательщиков с самым высоким доходом (тех, у кого AGI составляет 5 миллионов долларов и более) с 20,7% в 2012 году до 27% в следующем году. Те, у кого AGI варьировался от 500 000 до менее 5 миллионов долларов, также увидели увеличение средней эффективной налоговой ставки с 24,2% до 27,5%, в то время как в других группах изменений практически не произошло.

- Снижение налогов Трампом в 2017 году, которое изменило положения всего налогового кодекса, оказало наибольшее влияние на налогоплательщиков с доходом выше среднего: тех, у кого AGI составляет не менее 200 000 долларов, но менее 500 000 долларов.

Хотя средние эффективные налоговые ставки снизились для всех групп доходов, больше всего они упали для группы с доходом выше среднего: с 19,2% в 2017 г. до 16,6% в 2018 г.

Хотя средние эффективные налоговые ставки снизились для всех групп доходов, больше всего они упали для группы с доходом выше среднего: с 19,2% в 2017 г. до 16,6% в 2018 г.

Помимо средних эффективных налоговых ставок, еще одним способом оценки относительной нагрузки на различные группы налогоплательщиков является изучение того, какую часть общего счета они оплачивают.

IRS собрала 1,66 триллиона долларов подоходного налога с физических лиц в 2020 году (исключая упомянутые ранее отрицательные налоговые обязательства в размере 78,6 миллиарда долларов). Около 54% этой суммы поступило от налогоплательщиков с AGI от 100 000 до 1 млн долларов — на группу, на которую приходилось чуть менее пятой части всех поданных деклараций (31,3 млн) и около 30% всех налогооблагаемых деклараций (31 млн).

На самом верху лестницы доходов только 0,02% всех деклараций, поданных в 2020 году, показали AGI в размере 10 миллионов долларов или более, но эти налогоплательщики в совокупности заплатили 210,2 миллиарда долларов в виде налогов после возмещаемых налоговых льгот, или 12,6% от общей суммы индивидуального подоходного налога. коллекции.

коллекции.

Корпоративный налог приносит меньшую долю федеральных доходов

Хотя основное внимание в это время года уделяется подоходному налогу с физических лиц, корпоративный подоходный налог также является значительным источником федеральных доходов. В этом году Управление управления и бюджета прогнозирует, что правительство соберет 546 миллиардов долларов в виде корпоративных налогов, или 11,4% от общей суммы поступлений. Это меньше половины доли корпоративного налога в общих доходах, преобладавшей в 1950-х годах.

Несколько крупных корпораций, в том числе Amazon, Nike и FedEx, в последние годы подверглись резкой критике за то, что они платят небольшой подоходный налог или вовсе его не платят. Но сравнивать корпоративный и индивидуальный подоходный налог сложно. Во-первых, корпорации могут отчитываться перед Налоговым управлением США о доходах и налогах иначе, чем перед инвесторами. Они также могут распределять убытки в данном году на суммы налогов за несколько лет — это означает, что налоги, причитающиеся с прибыли этого года, могут быть компенсированы убытками предыдущего года.

Другие налогоплательщики с более низкими доходами испытали гораздо меньшее снижение ставок.

Другие налогоплательщики с более низкими доходами испытали гораздо меньшее снижение ставок. Хотя средние эффективные налоговые ставки снизились для всех групп доходов, больше всего они упали для группы с доходом выше среднего: с 19,2% в 2017 г. до 16,6% в 2018 г.

Хотя средние эффективные налоговые ставки снизились для всех групп доходов, больше всего они упали для группы с доходом выше среднего: с 19,2% в 2017 г. до 16,6% в 2018 г.