онлайн подготовка документов — СберБизнес — СберБанк

Сервис регистрации бизнеса и дистанционного открытия счёта позволяет подготовить и передать в ФНС России документы для регистрации индивидуальных предпринимателей (далее — ИП) или обществ с ограниченной ответственностью (далее — ООО) с единственным учредителем, который также является единоличным исполнительным органом в данном ООО, а также дистанционно открыть счёт в ПАО Сбербанк. Услуги по подготовке и передаче в ФНС России пакета документов для регистрации ИП или ООО с единственным учредителем оказывает АО «Деловая среда» (адрес: 117312, г. Москва, ул. Вавилова, д. 19, ИНН 7736641983, ОГРН 1127746271355), входит в группу компаний Сбербанка. Услуга предполагает отсутствие оплаты госпошлины, поскольку регистрационные документы в ФНС РФ подаются в электронной форме (ст. 333.35 НК РФ).

Сервис доступен физическим лицам — гражданам РФ от 18 лет, имеющим общегражданский паспорт, ИНН, СНИЛС, а также смартфон с функцией NFC (англ.

«ближняя бесконтактная связь») ОС не ниже Android 7.0 или iOS 13.6, пользователям интернет-банка и мобильного приложения СберБанк Онлайн (0+, необходим доступ в интернет).

«ближняя бесконтактная связь») ОС не ниже Android 7.0 или iOS 13.6, пользователям интернет-банка и мобильного приложения СберБанк Онлайн (0+, необходим доступ в интернет).Подробнее об услуге АО «Деловая среда», ограничениях и иных условиях на rbo.dasreda.ru.

Срок проведения специального предложения по эквайрингу — с 1.12.2022 по 31.03.2023 года. Действие льготного тарифа в рамках специального предложения — в течение двух следующих календарных месяцев с даты заключения договора, включая месяц заключения договора, независимо от календарной даты его заключения. После истечения второго календарного месяца после заключения договора, применяется тариф, установленный в договоре и размещённый на официальном сайте банка. Подробнее — в правилах акции.

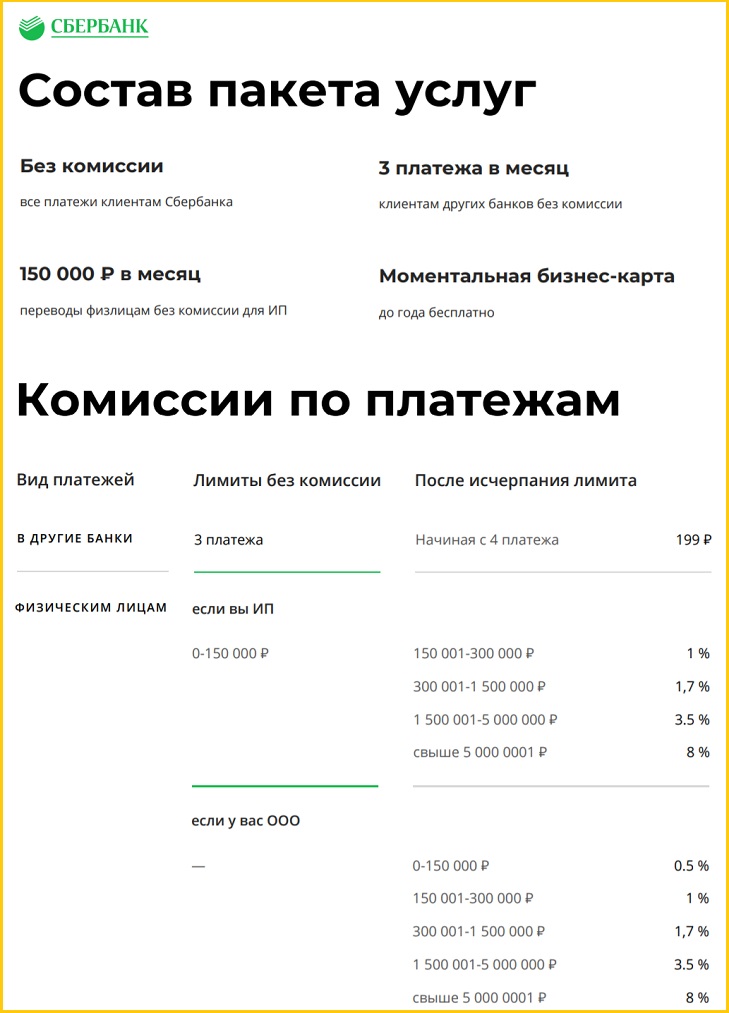

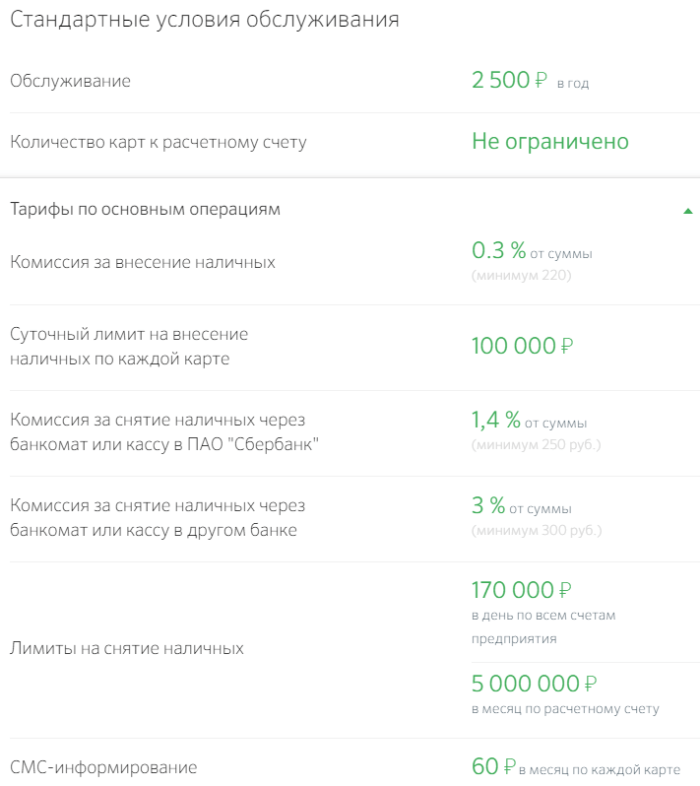

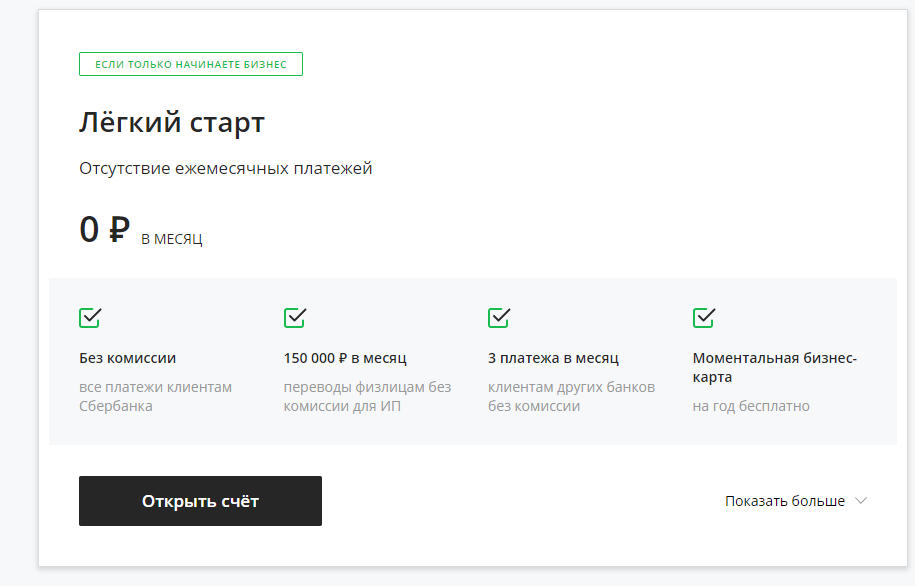

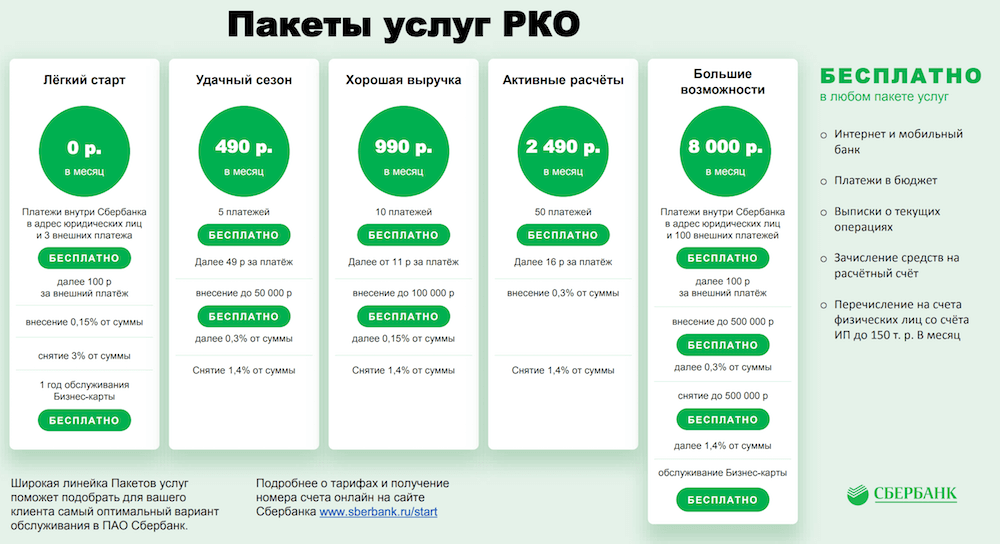

Услуги по открытию расчётного счёта предоставляет ПАО Сбербанк. Подробнее о расчётно-кассовом обслуживании в СберБизнесе, тарифах, условиях и ограничениях, иных условиях, а также интернет-банке и мобильном приложении СберБанк Онлайн на сайте.

Интернет-банк и мобильное приложение СберБизнес (ранее СберБанк Бизнес Онлайн) — система дистанционного банковского обслуживания для юридических лиц и индивидуальных предпринимателей, позволяющая клиентам банка получать через интернет широкий спектр банковских услуг. В отношении информационной продукции без ограничения по возрасту. Подробная информация об интернет-банке и мобильном приложении СберБизнес, условиях его подключения, стоимости и тарифах, а также об имеющихся ограничениях — на сайте, по телефонам: 0321 (бесплатно с мобильных телефонов в России для клиентов Билайн, Мегафон, МТС, СберМобайл, Tele2, Yota), 8 (800) 555-57-77 (бесплатно с городских телефонов на территории России) или в отделениях, обслуживающих юридических лиц и индивидуальных предпринимателей.

ПАО Сбербанк и АО «Деловая среда» не оказывают государственные или муниципальные услуги.

ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015.

Реклама.

Рекламодатель АО «Деловая среда».

Рекламодатель АО «Деловая среда».ОАО «Сбер Банк» — Условия по пакету услуг ,

ЕЖЕМЕСЯЧНАЯ ПЛАТА*

33.00 BYN

Акция

0,01 BYN в месяц в течение 3-х месяцев

Открытие текущего (расчетного) банковского счета/ субсчета/ специального счета/ текущего (расчетного) банковского счета в рамках банковского продукта «Бизнес-карта» для резидентов Республики Беларусь в белорусских рублях

В Пакет операций включено открытие 1 счета

Свидетельствование подлинности подписей лиц, имеющих право подписи документов для проведения расчетов, в связи с оформлением карточки с образцами подписей при открытии счета

1 карточка независимо от количества подписей

Ведение текущих (расчетных) банковских счетов в белорусских рублях и/или иностранной валюте

Выдача справки (информации) по письменному заявлению клиента, в т. ч. по кредитным операциям

Включено

на русском языке

В Пакет операций включена выдача 1 документа в месяц

Перевод денежных средств в белорусских рублях по платежным инструкциям, поступившим:

в электронном виде

Без ограничения количества переводов

в электронном виде с признаком «мгновенный»

2. 10 BYN

10 BYN

Прием наличных денежных средств в белорусских рублях в устройства самообслуживания Банка (самоинкассация) на счета клиента в Банке

0.1% от суммы, мин. 0.50 BYN (по одному документу)

Подключение клиента к подсистеме «Интернет-клиент» системы ДБО «BS-Client» / СДБО «СББОЛ»

В Пакет операций включено 1 подключение

Абонентская плата за обслуживание в подсистеме «Интернет-клиент» системы ДБО «BS-Client» / СДБО «СББОЛ»

Представление дополнительной информации в подсистеме «Интернет-клиент» системы ДБО «BS-Client» по запросу клиента:

сведения о поступивших платежных требованиях;

сведения об отправленных платежных требованиях;

сведения по депозитам;

сведения о забронированных средствах;

реестр принятых платежей;

информация (выписка) по корпоративной банковской платежной карточке.

Без ограничения количества запросов

Обслуживание дебетовой банковской платежной карточки юридических лиц (индивидуальных предпринимателей) в белорусских рублях в течение срока ее действия

Включено обслуживание 1 карточки, предусмотренных пунктом 7. 1.1 Сборника вознаграждений, за исключением карточек категории Visa Platinum Business

1.1 Сборника вознаграждений, за исключением карточек категории Visa Platinum Business

Зачисление заработной платы и иных приравненных к ней платежей (в том числе вытекающих из гражданско-правовых отношений) на счета физических лиц от юридических лиц (индивидуального предпринимателя) по платежным документам и спискам, поступившим в форме электронных документов

Без ограничения при подключении к зарплатной программе «Вместе к успеху»

Подключение к услуге проверка контрагента

5 запросов

* — специальное предложение:

«Приведи клиента в банк и получи 25% скидку на ежемесячную плату по Пакету услуг».

Более подробная информация размещена на сайте Банка в разделе «Спецпредложение».** Корпоративные карточки, карточки в рамках банковского продукта «Бизнес-карта».

Что происходит, когда банк выпадает из радара системных рисков?

Если банк рухнет, и никто не услышит об этом, возрастет ли глобальный системный риск?

Впервые за 10 лет крупнейший кредитор России Сбербанк не участвовал в последней оценке глобальных системно значимых банков (G-Sibs) и не публиковал соответствующие показатели на конец 2021 года. Неясно, будет ли Базельский комитет Управление банковского надзора преднамеренно исключило банк из оценки, либо банк и его надзорный орган не предоставили данные, что якобы разрешено указами Кремля после западных санкций против страны.

Неясно, будет ли Базельский комитет Управление банковского надзора преднамеренно исключило банк из оценки, либо банк и его надзорный орган не предоставили данные, что якобы разрешено указами Кремля после западных санкций против страны.

Тем не менее, это лишает регулирующие органы, ученых, аналитиков и журналистов самых подробных и надежных общедоступных данных для банка.

Но риск, присущий Сбербанку, не просто исчез из мировой финансовой системы.

Сбербанк был включен в оценочную выборку Базельского комитета, которая состоит из 75 ведущих мировых банков по левериджу плюс другие банки по усмотрению регулирующих органов. Однако он так и не приблизился к статусу системного кредитора. В ежегодных тестах его общий балл G-Sib в среднем составлял 35 базисных пунктов, достигнув всего 30 базисных пунктов в оценке в ноябре 2021 года — едва ли четверть от минимума в 130 базисных пунктов, который потребовал бы назначения. Это придало ему такой же рискованный глобальный статус, как корейский NongHyup или Государственный банк Индии.

Но, несмотря на отсутствие Citi или даже Nomura, Сбербанк по-прежнему считался регуляторами достаточно крупным для сравнительного анализа, а это означало, что системный риск, который он представлял, оправдывал, по крайней мере, мониторинг, если не надбавку к достаточности капитала первого уровня общего капитала банка. На конец 2020 года межюрисдикционные риски Сбербанка составили 77 миллиардов евро (80 миллиардов долларов), а объем его внебиржевых деривативов составил 183 миллиарда евро.

Запад и особенно Европа уже ощутили на себе, насколько сложно, если не невозможно, не допустить, чтобы последствия санкций остановились на границе. Несмотря на то, что значительная часть кредитов, затронутых санкциями, была списана, аннулирована или просто списана, некоторые банки, прежде всего UniCredit и Raiffeisen Bank International, все еще пытаются выйти из отношений с российскими контрагентами, среди которых Сбербанк, несомненно, является одним из крупнейших. В США Citi столкнулся с резко возросшими рисками в отношении России после того, как решил, что российской правовой системе нельзя доверять обеспечение соблюдения соглашений о взаимозачете.

«Мертвый» рынок деривативов оставляет крупных российских дилеров незастрахованными

ВТБ и Сбербанк столкнулись с направленным воздействием на местные корпорации после массовых раскруток со стороны иностранных банков

Что еще более драматично, в марте, даже несмотря на то, что Сбербанк до сих пор был защищен от самых серьезных финансовых санкций, его филиалы в Центральной и Восточной Европе со штаб-квартирой в Вене рухнули, поскольку у него истощились ликвидные средства. Несмотря на то, что ситуация в конечном итоге была урегулирована, поскольку франшиза была свернута Единым советом по разрешению споров, с самого начала нельзя было сказать, насколько далеко в европейской финансовой системе зайдут толчки.

В некотором смысле методология Базеля G-Sib действительно компенсировала отсутствие Сбербанка, сохранив выборку неизменной на уровне 76 банков, как и в эксперименте 2021 года. В частности, Сбербанк, Woori Bank и ABN Amro были заменены La Banque Postale, Bank of Jiangsu и Bank of Shanghai.

Это в некоторой степени предотвратило внезапное падение совокупных значений, которые используются в качестве знаменателей бенчмаркинга. Но системный риск не является взаимозаменяемым свойством. Риски, присущие Сбербанку, не могут быть учтены путем сравнения с аналогичным по размеру французским или китайским кредитором вместо него.

Некоторые обозреватели рассматривают исключение российских банков из мировой финансовой системы как испытательный полигон для проверки того, как США и их союзники могут наложить санкции на кредиторов Китая в условиях геополитического раскола — например, в связи с вторжением на Тайвань. Если последует такой же разрыв связи между Базельским комитетом и Народным банком Китая, регулирующим органам придется очень тщательно подумать о том, как они будут продолжать отслеживать системный риск китайских банков, на долю которого приходилось 31% от совокупного совокупного риска последнего упражнения. индикатор кредитного плеча.

Выведение крупного банка из современной глобализированной финансовой системы не похоже на изоляцию части электросети.

Сбербанк делает ставку на унифицированные коммуникации Cisco для новых услуг и повышения производительности

Пресс-релиз

Мировой лидер в области корпоративной телефонии достиг важного рубежа из 17 миллионов унифицированных IP-устройств Cisco, проданных по всему миру, с Сбербанк Развертывание

02 июля 2008 г.

МОСКВА – 2 июля 2008 г. – Сегодня Cisco объявила о том, что Сбербанк, крупнейший коммерческий банк России, развернул 17-миллионное устройство Cisco® Unified IP, проданное по всему миру. Сбербанк использует IP-телефонию Cisco как часть более широкого решения Cisco Unified Communications (UC) и конвергентной сети передачи голоса, видео и данных, чтобы помочь предоставить новые услуги для клиентов, такие как мобильный и интернет-банкинг, улучшить совместную работу сотрудников и повысить операционную эффективность.

Сбербанк имеет общероссийскую сеть из более чем 20 000 отделений, работающих в 11 часовых поясах и обслуживающих 1,3 млн корпоративных клиентов и 250 млн счетов физических лиц. Сбербанк уже развернул более 2000 IP-телефонов Cisco Unified, а также голосовую почту Cisco, настольное видео, функции присутствия и обмена мгновенными сообщениями.

«Возможность общаться и сотрудничать с клиентами и сотрудниками в любое время и в любом месте на любом устройстве является ключом к победе в высококонкурентной локальной и глобальной банковской среде», — сказал Виктор Орловский, ИТ-директор Сбербанка. «Решение Cisco для унифицированных коммуникаций играет стратегическую роль в нашей способности сохранять нынешнее лидерство и конкурентные преимущества на местных рынках».

В условиях растущей конкуренции в банковской сфере Сбербанк создал конвергентную сеть для автоматизации бизнес-процессов и сокращения бумажной работы. Cisco Unified Communications поможет банку создать рабочее пространство для совместной работы с устройствами, операционными системами, проводными и беспроводными сетями и бизнес-приложениями. Сеть банка способна эффективно адаптироваться и предлагать клиентам различные интерактивные банковские услуги, такие как онлайн-банкинг.

Cisco Unified Communications поможет банку создать рабочее пространство для совместной работы с устройствами, операционными системами, проводными и беспроводными сетями и бизнес-приложениями. Сеть банка способна эффективно адаптироваться и предлагать клиентам различные интерактивные банковские услуги, такие как онлайн-банкинг.

«Cisco и Сбербанк успешно сотрудничали в деловых отношениях, и мы рады отметить веху нашего 17-миллионного IP-устройства с таким инновационным лидером, который известен внедрением новых технологий для финансовых приложений», — сказал Пол. Маунтфорд, президент Cisco Emerging Markets. «Благодаря унифицированным коммуникациям Cisco Сбербанк делает еще один шаг к тому, чтобы иметь возможность расширить свое глобальное присутствие, чтобы лучше конкурировать в новых странах с обслуживанием клиентов мирового класса и сотрудничать вне границ и культур».

Сбербанк внедрил инфраструктуру, которая интегрирует устройства и программное обеспечение, чтобы повысить существующую операционную эффективность, а также иметь возможность предоставлять клиентам еще более продвинутые услуги в своей филиальной сети.