выдачи ипотечных кредитов на Дальнем Востоке выросли в первом полугодии на треть

– Ирина Гаврииловна, во сколько лет женщины выходят на пенсию?

– Основной вид пенсии, которую назначают большинству граждан – это СП по старости.

Хочу напомнить, что ранее женщинам устанавливалась пенсия в 55 лет. С 2019 года происходит поэтапное повышение пенсионного возраста (ежегодно на 1 год). Например, в 2023, 2024 годах право на пенсию будут иметь женщины не моложе 58 лет, в 2025, 2026 годах – женщины не моложе 59 лет. С 2028 года женщины будут выходит на пенсию в 60 лет.

– Если у женщины двое детей, сможет ли она выйти на пенсию не в 60 лет, а раньше? И какое количество детей дает маме такую возможность?

– Только жительницы севера могут выйти на пенсию досрочно, в 50 лет, при наличии 2 детей. При этом им необходимо выработать 20 лет страхового стажа, из которых 12 лет — на Крайнем Севере или 17 лет — в местностях, приравненных к районам Крайнего Севера.

На досрочное назначение пенсии имеют право женщины с тремя, четырьмя, пятью и более детьми.

Если у женщины трое детей, она сможет выйти на пенсию в 57 лет (на 3 года раньше общеустановленного пенсионного возраста). Если у женщины четыре ребенка – в 56 лет (на четыре года раньше). Женщины, имеющие пять и более детей, могут выйти на пенсию в 50 лет.

При этом многодетным женщинам, чтобы претендовать на досрочное назначение пенсии необходимо выработать в общей сложности 15 лет страхового стажа.

– Если у женщины с северным стажем только один ребенок, она уже не может претендовать на пенсию в 50 лет?

– Нет. В этом случае (опять же при соблюдении требований к выработанному стажу) женщина выйдет на пенсию в 55 лет. Для северян по-прежнему возраст выхода на пенсию на 5 лет раньше, чем общеустановленный.

Минимальный северный стаж для досрочного назначения пенсии не поменялся и по-прежнему составляет 15 календарных лет в районах КС и 20 календарных лет в МКС.

– Что в пенсионном законодательстве предусмотрено для женщин, воспитывающих детей-инвалидов?

– Мама ребенка-инвалида имеет право на досрочное назначение пенсии в 50 лет. При этом для мамы необходимо не менее 15 лет страхового стажа. Даже если у ребенка со временем будет снята инвалидность, право на досрочную пенсию сохраняется.

– Если у женщины очень большой трудовой стаж. Может ли она выйти на пенсию досрочно?

– Да, в законодательстве предусмотрена досрочная пенсия за длительный стаж.

У женщин с длительным трудовым стажем есть возможность назначить досрочную пенсию по старости. Для того чтобы воспользоваться этой нормой закона, стаж, женщины должен составлять 37 лет. Это позволит выйти на пенсию на 2 года раньше общеустановленного пенсионного возраста, но не ранее 55 лет.

Необходимо отметить, что в длительный стаж (37 лет) не включается уход за ребенком. В такой стаж засчитываются только периоды трудовой деятельности, которые выполнялись на территории России, а также период получения пособия по обязательному социальному страхованию в период временной нетрудоспособности.

140 женщин в Хабаровском крае такой возможностью уже воспользовались.

– Входит ли в стаж период, когда женщина ухаживает за ребенком?

– Да. Периоды ухода за каждым ребенком до достижения им возраста 1,5 лет учитываются в стаж при установлении пенсии (но не более 6 лет). Кроме учета в стаж, за данные периоды начисляются пенсионные коэффициенты.

– Правда ли, что время ухода за вторым и третьим ребенком выгоднее для пенсии, чем уход за первым?

– Да, размер индивидуального пенсионного коэффициента (ИПК), который формирует пенсионные права мамы, находящейся в отпуске по уходу за ребенком, зависит от количества детей. Уход за первым ребенком составляет 1,8 ИПК за год, за вторым ребёнком — 3,6 за год, за третьим и четвертым — 5,4. Таким образом, при наличии 4 детей величина ИПК за периоды ухода за ними составит 24,3.

Уход за первым ребенком составляет 1,8 ИПК за год, за вторым ребёнком — 3,6 за год, за третьим и четвертым — 5,4. Таким образом, при наличии 4 детей величина ИПК за периоды ухода за ними составит 24,3.

– Бывают случаи, что женщины во время отпуска по уходу за ребенком выходят на работу. Как это отразится на их будущей пенсии?

– Если несколько периодов совпадают по времени, то при назначении пенсии учитывается только один из них – наиболее выгодный. При этом у женщины есть выбор: или учесть периоды работы или периоды ухода (независимо от того, что в это время женщина работала). При расчете пенсии выбирается наиболее выгодный вариант.

– Если семья примет решение, что мама выйдет на работу, а папа оформит отпуск по уходу за ребенком. Будет ли ему засчитано в стаж это время? Или это актуально только для мам?

– Для пап это тоже актуально. Семья вправе решать, кому идти в отпуск по уходу за ребенком: отцу или матери. От этого будет зависеть, кому из родителей полагаются коэффициенты к пенсии. Периоды ухода за детьми засчитываются в стаж одному из родителей: или маме или папе.

От этого будет зависеть, кому из родителей полагаются коэффициенты к пенсии. Периоды ухода за детьми засчитываются в стаж одному из родителей: или маме или папе.

– Если женщине пенсия уже назначена, но младшие дети ещё учатся, полагается ли в этом случае прибавка к пенсии?

– Да, мамы, получающие пенсию, имеют право на повышенную фиксированную выплату к СП на детей не старше 23 лет.На детей до 18 лет увеличенная фиксированная выплата к пенсии устанавливается без каких-либо условий, в том числе независимо от факта учебы. Для ее получения необходимо подать заявление через электронные сервисы (сайт СФР, ЕПГУ) либо в клиентскую службу Отделения СФР.

В том случае, если ребенок достиг 18-летия, повышенная фиксированная выплата устанавливается при условии, что он обучается по очной форме в образовательном учреждении. При этом тип и вид учебного заведения, в котором обучается ребенок, не имеет значения. Это может быть государственное или коммерческое учебное заведение, на платной или бесплатной основе.

– Что нужно сделать, чтобы получать такую добавку?

– Для установления повышения фиксированной выплаты на детей старше 18 лет следует обратиться в клиентскую службу с заявлением и подтвердить факт обучения справкой из учебного заведения об очной форме обучения.

– Еще один вопрос от женщины, которой недавно исполнилось 55 лет, но она была вынуждена оставить работу, чтобы ухаживать за больной мамой. Потеряет ли она стаж при назначении пенсии?

– Нет, не потеряет. По пенсионному законодательству периоды ухода трудоспособного лица за инвалидом 1 группы, ребенком-инвалидом и престарелым в возрасте 80 лет и старше включаются в стаж при определении права на пенсию и при исчислении ее размера.

– Чтобы вы посоветовали женщинам, которые только формируют свои пенсионные права? На что обратить особое внимание?

– Я хотела бы им посоветовать контролировать состояние своего ИЛС.

Ознакомление с ИЛС поможет вовремя принять меры, если какие-то периоды трудовой деятельности не учтены. При этом ознакомиться с ИЛС можно не выходя из дома на портале госуслуг. Для этого нужно заказать справку (выписку) о состоянии ИЛС.

– Куда можно обратиться с вопросом по назначению пенсии?

– Заявление на назначение пенсии можно подать в СФР, не выходя из дома, на портале госуслуг. Можно по предварительной записи обратиться в КС СФР или в МФЦ.

– Как можно задать свой вопрос в СФР?

– Для оперативного ответа с вопросом общего характера можно обратиться в аккаунт отделения в соцсетях: Вконтакте, Одноклассники или Телеграм, можно позвонить по телефону единого контакт-центра: 8 800 100 00 01. Консультацию, требующую погружения в персональные сведения, также дадут операторы единого контакт-центра, если у клиента есть секретное «кодовое слово».

– Надо ли приносить документы, если подал заявление на назначение пенсии на госуслугах?

– Не надо, если вы ознакомились со своим индивидуальным лицевым счетом (ИЛС), проверили полноту сведений о стаже и заработке и проставили отметку о согласии с назначением пенсии по сведениям персонифицированного учета.

Если на ИЛС отсутствуют какие-либо сведения, тогда отметку ставить в заявлении не надо и следует принести подтверждающие документы в клиентскую службу СФР. После этого сведения будут учтены на ИЛС и войдут в расчет пенсии.

– Повысится ли надбавка к пенсии за детей для работающих пенсионеров в 2023 году?

– Надбавка за иждивенцев устанавливается к фиксированной выплате, которая входит в страховую пенсию. Пенсия ежегодно индексируется у всех пенсионеров, но в увеличенном размере выплачивается только неработающим. Поэтому надбавка за иждивенцев у работающих пенсионеров увеличена не будет.

– Если есть 30 лет северного стажа и 1 ребёнок, а в этом году исполнится 51 год, когда будет назначена пенсия?

– По «старому» законодательству право на пенсию за работу на «севере» наступило бы в 50 лет, но с учетом изменений и переходного периода право на пенсию у вас будет в 54 года.

– Если дочь — студентка очного отделения работала один месяц в лагере, могут ли в таком случае убрать надбавку к пенсии за иждивенца? Ведь ребенок пенсионера работает не на постоянной основе, а всего несколько недель в год?

– Да, в этом случае выплата надбавки прекратится. На период работы иждивенца надбавка не полагается. О факте его работы необходимо сообщить в Социальный фонд. Но после прекращения трудовой деятельности, можно снова подать заявление на установление надбавки.

– Ещё такой вопрос пришел в редакцию «С 2020 года я являюсь мамой ребёнка-инвалида. По этой причине я работаю на 0,5 ставки. Сказывается ли мой неполный рабочий день на набор пенсионных баллов, на мою будущую пенсию и т.д.»?

Сказывается ли мой неполный рабочий день на набор пенсионных баллов, на мою будущую пенсию и т.д.»?

– Да, скажется. В этом случае будет сформировано меньше пенсионных коэффициентов, чем, если бы вы работали полный рабочий день. От ИПК зависит размер пенсии. При этом страховой стаж формируется в полном объеме. Вы, как мама ребенка инвалида, сможете выйти на пенсию досрочно, если у вас будет выработано 15 лет страхового стажа и не менее 30 пенсионных коэффициентов.

– И последний вопрос от читателей: «Я получаю пенсию 4 года, на иждивении — несовершеннолетний сын. В январе следующего года ему исполнится 18 лет, но он ещё будет школьником. Будет ли мне сохранена эта доплата к пенсии или нет? И будет ли вновь назначена при его поступлении на очное отделение вуза»?

– Надбавка положена на весь период обучения. Когда ребенку исполнится 18 лет, нужно представить справку, что он учится в школе. Выплата будет продлена по 31 августа. При поступлении в вуз, нужно будет представить справку об очном обучении ребенка. В этом случае доплата сохранится.

При поступлении в вуз, нужно будет представить справку об очном обучении ребенка. В этом случае доплата сохранится.

финансы пенсия материнство

ЦБ рассматривает рынок лизинга как альтернативу ипотеке

В Центробанке рассматривают лизинг жилья как альтернативу ипотеке, заявили «Известиям» в регуляторе. Для этого нужно установить минимальные требования к устойчивости и прозрачности игроков рынка, а также выравнять условия для аренды и ипотеки в части налогов. Такой вариант подойдет, например, для тех, у кого нет первоначального взноса. При этом в банковском секторе считают, что новый продукт может стать лишь дополнением к уже существующим вариантам, а для его развития потребуется поддержка от государства.

С чувством, толком и проработкой

В наибольшей степени услуги рынка лизинга жилья подходят для категорий заемщиков, которые по каким-либо причинам не могут воспользоваться ипотекой, рассказали «Известиям» в Банке России. Там отметили, что речь идет, например, о людях без кредитной истории, о тех, кто проходил процедуру банкротства, а также о клиентах, не имеющих средств на первоначальный взнос.

Там отметили, что речь идет, например, о людях без кредитной истории, о тех, кто проходил процедуру банкротства, а также о клиентах, не имеющих средств на первоначальный взнос.

— В международной и российской практике есть удачные примеры использования подобных инструментов. Например, аренда с правом выкупа в Италии и Испании. А в России — проект арендного жилья ДОМ.РФ, — рассказали в ЦБ.

В то же время для развития нового направления необходимо дополнительно проработать ряд вопросов, подчеркнули в Банке России. Развитие коммерческого лизинга (аренды) жилья как розничной услуги потребует введения регулирования в отношении участников рынка. В частности, установления минимальных требований к их финансовой устойчивости и прозрачности деятельности, а также надлежащего обеспечения защиты прав клиентов, указали в ЦБ.

— Кроме того, для развития спроса на новую услугу необходимо выравнять финансовые условия работы лизинга жилья и ипотеки в части зачета НДС и расчета налога на имущество. Также потребуется исключить возможность использования этого продукта как способа оптимизации балансов застройщиков и обхода действующих регуляторных ограничений на ипотечном рынке, — отметили в Центробанке, добавив, что ведется межведомственное обсуждение темы.

Также потребуется исключить возможность использования этого продукта как способа оптимизации балансов застройщиков и обхода действующих регуляторных ограничений на ипотечном рынке, — отметили в Центробанке, добавив, что ведется межведомственное обсуждение темы.

Справка «Известий»

Лизинг — это долгосрочная аренда имущества или оборудования с возможностью выкупа в дальнейшем. Зачастую к этой услуге прибегают компании и индивидуальные предприниматели. Для частных клиентов продукт считается менее выгодным по сравнению с ипотекой, так как НДС (начисляется ежемесячно) выплачивает потребитель.

О том, что развитие рынка аренды и лизинга жилья будет прорабатываться в качестве альтернативы ипотеке, говорится в стратегии развития финрынка до 2030 года. Документ подготовлен Минфином и Центробанком и утвержден кабмином в конце 2022-го. В документе отмечалось, что повышению доступности жилья в России будет способствовать развитие нового сегмента, предусматривающего в том числе возможность поэтапного приобретения недвижимости в собственность с условием аренды невыкупленной части.

«Известия» направили запрос крупным участникам лизингового рынка о планах работы в этом направлении.

Традиционно лизинг — это инструмент поддержки предпринимательской активности, он содействует модернизации средств производства и рассчитан на юридических лиц и ИП, объясняет директор Объединенной лизинговой ассоциации (ОЛА) Татьяна Позднякова. По ее словам, распространение этого продукта на жилую недвижимость подразумевает работу с гражданами, что нетипично для абсолютного большинства компаний на рынке.

Кроме того, возникают коллизии с НДС и ряд других вопросов, которые требуют серьезной проработки и осмысления до начала активной работы в этом направлении, указала она. Также Татьяна Позднякова отметила: учитывая, что граждане как потребители — незащищенная сторона, сделки с ними требуют дополнительной защиты. Исходя из вышесказанного, к договорам лизинга с физлицами, в том числе жилья, могут быть применены дополнительные требования, и компании, планирующие работу в новом секторе, должны быть к этому готовы.

Лизинг vs ипотека

Возможность приобрести недвижимость в лизинг может стать только дополнением к действующим на рынке инструментам, но не их полноценной альтернативой, считают в ВТБ. Этот вариант может быть интересен клиентам, которые по разным причинам получают отказы от банков, подчеркнули в кредитной организации.

В ПСБ уверены, что для физлиц ключевым критерием выбора между двумя продуктами будет процентная ставка и размер ежемесячного платежа. Поскольку стоимость фондирования (привлечения денег) у банков в основном ниже, чем у лизинговых компаний, ипотека останется наиболее популярным предложением.

— Лизинг как промежуточный вариант между белым рынком ипотеки и преимущественно серым сегментом аренды имеет право на жизнь, если убрать некоторые встроенные недостатки. Например, требование НДС и высокий налог на имущество (обычно они «зашиты» в процент по продукту. — «Известия»), — поделились в банке «ДОМ.РФ».

В России арендуют жилье около 10% домохозяйств и примерно столько же купили квартиру в ипотеку. Новый инструмент мог бы привлечь клиентов как из первого сегмента, так и из второго, но вряд это будет значимая доля, оценили в банке «ДОМ.РФ».

Новый инструмент мог бы привлечь клиентов как из первого сегмента, так и из второго, но вряд это будет значимая доля, оценили в банке «ДОМ.РФ».

Плюсы лизинга в том, что граждане смогут рассматривать такую недвижимость как потенциально свою и в перспективе выкупить ее, отметили в кредитной организации. Тогда как основной минус — в существенной разнице между рыночными ставками аренды жилья и ипотеки: 4–5% против 11%. То есть это будет невыгодно для лизинговой компании. Поэтому вряд ли новый инструмент жизнеспособен без спецпрограмм субсидирования от государства.

В банке «Зенит» придерживаются аналогичной позиции, отмечая необходимость льгот от государства.

— Новый инструмент даст определенную надежду сегменту «неперспективных заемщиков» на решение жилищного вопроса, хотя его результаты пока кажутся сомнительными, — отметили в УБРиР.

Сейчас лизинг жилья не обладает значимыми преимуществами перед ипотекой, уверен член совета директоров аудиторско-консалтинговой сети FinExpertiza Агван Микаелян. По его словам, единственный плюс в том, что этот рынок менее зарегулирован и человек может гораздо проще получить в пользование квартиру с правом последующего выкупа.

По его словам, единственный плюс в том, что этот рынок менее зарегулирован и человек может гораздо проще получить в пользование квартиру с правом последующего выкупа.

Эксперт полагает, что преимуществом лизинга могло бы стать включение в договор возможности вернуть выплаченные деньги (с учетом штрафных санкций), в случае если у человека нет средств для дальнейших платежей. В целом этот продукт подходит и может быть более выгодным, чем ипотека, только для людей с высокими доходами, у которых есть конкретный финансовый план.

Встреча с главой Сбербанка Германом Грефом • Президент России

МероприятияВладимир Путин провел рабочую встречу с главой Сбербанка, Председателем Правления Немецкий Греф. Встреча касалась текущей деятельности банка, рынка ипотечного и потребительского кредитования.

13:20

Ново-Огарево, Московская область

С Президентом Сбербанка, Председателем Правления Германом Грефом.

Президент России Владимир Путин: Поговорим о текущей ситуации в банке и состоянии его кредитного портфеля.

Генеральный директор Sberbank и председатель руководящего совета German Gref GREF Germanchairman из совета директоров и генерального директора Sberbank: г -н президент, мы достигли довольно хорошие результаты, несмотря на взлеты и падения последних нескольких месяцев. Естественно, на нас повлияло то, что он является крупнейшим держателем ценных бумаг, федеральных кредитные облигации, государственные ценные бумаги и, конечно, мы потеряли определенную сумму из-за этой волатильности.

Надеемся, что к концу года ситуация стабилизируется, и мы возместим эти рыночные потери. Однако, в последние месяцы на нашу чистую прибыль повлияли волатильность портфеля и нестабильные рынки.

Если вы посмотрите на самый большой и самый

динамичная область, а именно жилищные кредиты, ипотека и жилищное финансирование, это

вырос на 74 процента в годовом исчислении.

Однако в прошлом году жилая кредитно-ипотечный портфель фактически удвоился по сравнению с 2016 годом и достиг 3,3 трлн руб.

Это рекордная цифра. У него было такого еще не было в истории нашей страны. В эти дни около 30 процент всего приобретаемого жилья финансируется за счет ипотечных кредитов.

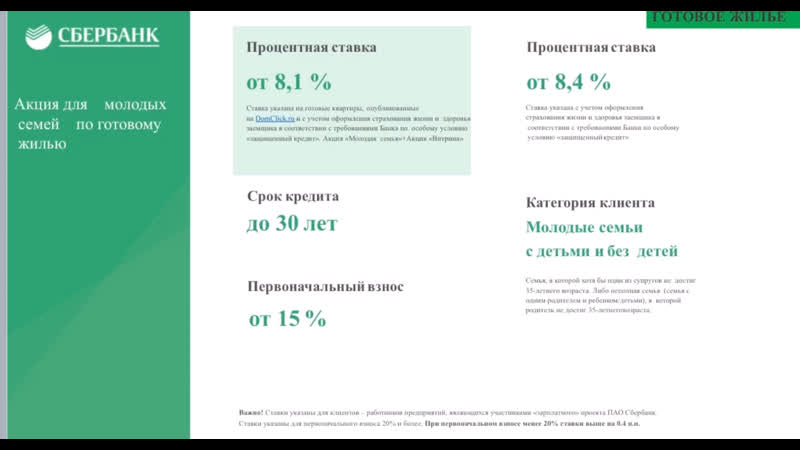

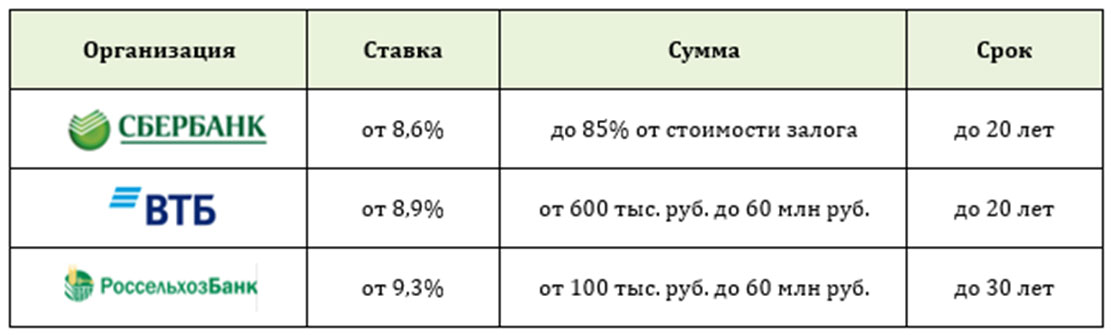

Владимир Путин: Какая средняя процентная ставка по ипотеке в Сбербанке?

Герман Греф: Я думаю, что сейчас это чуть более 9 процентов.

Владимир Путин: Это средняя процентная ставка?

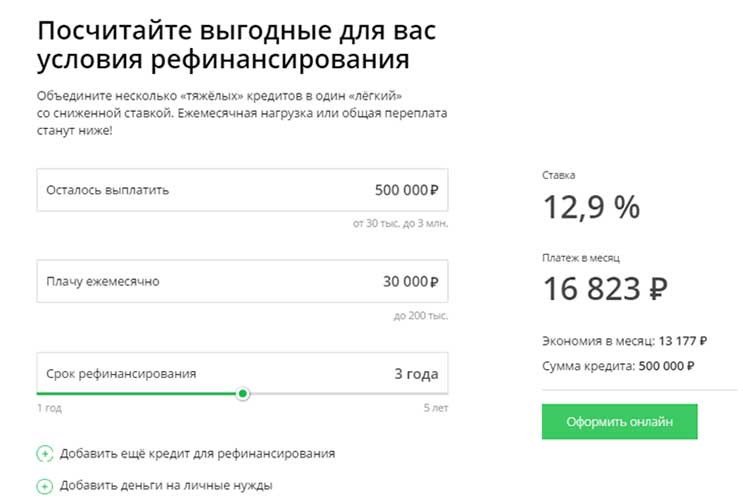

Герман Греф: Процентная ставка может быть ниже или выше. Старый портфель ипотечных кредитов также подвергается постепенное рефинансирование. Конечно, у нас остались старые 12-процентные или 13-процентные кредиты. Но сейчас мы их рефинансируем.

Ежегодно от 15 до 20 процентов старого ипотечного портфеля рефинансируется в соответствии с новыми процентными ставками. Поэтому я думаю, что со временем, в течение следующего года, мы значительно снизим среднюю процентную ставку вслед за снижением этих пиковых процентных ставок.

ставки из старых ипотечных портфелей.

Поэтому я думаю, что со временем, в течение следующего года, мы значительно снизим среднюю процентную ставку вслед за снижением этих пиковых процентных ставок.

ставки из старых ипотечных портфелей.

Совершенно неожиданно автокредит портфель увеличился в этом году на 32 процента. Портфель кредитных карт тоже хорошо растет. Когда дело доходит до бизнес-кредитов в этом году, цифры хороший. В целом с начала года мы обеспечили 25 процентов больше кредитов.

Владимир Путин: Отлично.

Герман Греф: Это значительный результат. Мы не ожидали такого огромного увеличения.

В то же время крупнейший клиентов, крупнейших предприятий, которые демонстрировали очень слабые тенденции в предыдущем лет, в настоящее время составляют 9,6 процента. Это существенно.

Крупный и средний бизнес хорошо растут. Малый бизнес также показывает хорошие результаты.

<…>

Темы

- Банки

- Экономика и финансы

Лица

- Греф Герман

Статус публикации

9 0004 Опубликовано в разделах: Новости, СтенограммыДата публикации:

Прямая ссылка: ru. kremlin.ru/d/58748

kremlin.ru/d/58748

Текстовая версия

Динамика ипотечных ставок | Bankrate

Хотя ставка по ипотеке, которую вы получите, определяется конкретными факторами, такими как ваш кредитный рейтинг, исторические тенденции ставок по ипотечным кредитам могут дать вам представление о том, как экономические условия влияют на ставки, доступные на рынке сегодня. С 19С 70-х годов по настоящее время ставки по ипотечным кредитам то поднимались, то падали, при этом текущая 30-летняя фиксированная ставка по-прежнему низка, но растет.

«После скачка почти до 20-процентного уровня в начале 1980-х годов ставки по ипотечным кредитам — как и процентные ставки в целом — в значительной степени снижались в течение большей части следующих 40 лет, поскольку инфляция снизилась и перестала быть фактором», — говорится в сообщении. Грег Макбрайд, CFA, главный финансовый аналитик Bankrate. «Ипотечные ставки достигли минимума в 2020 году на фоне рецессии, вызванной пандемией».

Исторические ставки по ипотечным кредитам

В целом среднегодовая ставка по 30-летним ипотечным кредитам имеет тенденцию к снижению с 1972 года, согласно данным исследования первичного ипотечного рынка Freddie Mac.

Тенденции ставок по ипотечным кредитам в 1970-х годах

По данным Freddie Mac, 30-летняя ипотека с фиксированной процентной ставкой начала десятилетие примерно с 7,3 процента в 1971 году. К концу 1979 г., в период усиления инфляции, этот показатель вырос до 12,9%. Хотя инфляция не влияет напрямую на ставки по ипотечным кредитам, если она растет слишком быстро, а заработная плата не поспевает за ним, у заемщиков в целом снижается покупательная способность.

Тенденции ставок по ипотечным кредитам в 1980-е годы

Фиксированная ставка по 30-летним ипотечным кредитам достигла своего пика в 18,4 процента в октябре 1981 года, согласно Фредди Маку, а к 1986 году она снизилась до 9 процентов и завершила десятилетие на уровне 9,78 процента. Нефтяное эмбарго 1970-х годов против США, которое быстро привело к росту инфляции, способствовало увеличению стоимости заимствований.

Тенденции ставок по ипотечным кредитам в 1990-е годы

В 1990-е годы произошел резкий сдвиг в динамике 30-летней ставки, которая упала в среднем до 6,9. 1 процент в 1998 году, согласно данным Bankrate. Это было вызвано пузырем доткомов, эпохой, когда инвесторы бросились покупать акции технологических компаний, которые были переоценены. Когда эти акции резко упали, инвесторы переключили свое внимание на инвестиции с фиксированным доходом, такие как облигации. По мере того, как цены на облигации росли, а доходность падала, ставки по ипотечным кредитам, следующие за доходностью 10-летних казначейских облигаций, также снижались.

1 процент в 1998 году, согласно данным Bankrate. Это было вызвано пузырем доткомов, эпохой, когда инвесторы бросились покупать акции технологических компаний, которые были переоценены. Когда эти акции резко упали, инвесторы переключили свое внимание на инвестиции с фиксированным доходом, такие как облигации. По мере того, как цены на облигации росли, а доходность падала, ставки по ипотечным кредитам, следующие за доходностью 10-летних казначейских облигаций, также снижались.

Тенденции ставок по ипотечным кредитам в 2000-х годах

Ставка по 30-летним ипотечным кредитам еще раз упала во второй половине 2000-х годов, когда рынок жилья рухнул из-за преобладания субстандартных кредитов. Согласно данным Bankrate, средняя фиксированная ставка по ипотечным кредитам на 30 лет снизилась примерно с 8 процентов в начале десятилетия до 5,4 процента к 2009 году., когда Федеральная резервная система ввела количественное смягчение, скупив оптом ипотечные облигации, чтобы снизить процентные ставки и ускорить восстановление экономики.

Тенденции ставок по ипотечным кредитам в 2010-х годах

В 2010-х годах ставки по 30-летним ипотечным кредитам продолжали снижаться, начиная с 4-процентного диапазона, опускаясь ниже 4-процентной отметки, а затем заканчивая десятилетие обратно в этом диапазоне, как показывают данные Bankrate. Эти ставки были частично вызваны отказом Федеральной резервной системы от покупки облигаций.

Ипотечные ставки в 2020-х годах

В 2020 году наблюдались новые минимумы ипотечных ставок, при этом 30-летняя фиксированная ставка упала до чуть менее 3 процентов, согласно данным Bankrate, и составила в среднем 3,38 процента за год. В условиях пандемии напуганных инвесторов привлекали более безопасные продукты, такие как казначейские и ипотечные облигации, что привело к снижению доходности и ставок.

Показатели снова начали расти в 2021 году, но в конечном итоге их сдерживали варианты COVID-19. В 2022 году такого пока не было9.0003

«Ставки по ипотечным кредитам до сих пор демонстрировали самый быстрый и самый большой скачок за 28 лет, поскольку инфляция взлетела до 40-летнего максимума, а Федеральная резервная система находится в процессе быстрого поворота к политике более жестких денег и более высоких процентных ставок. », — говорит Макбрайд об этом году, добавляя, что ставки будут продолжать расти, пока ускоряется инфляция.

», — говорит Макбрайд об этом году, добавляя, что ставки будут продолжать расти, пока ускоряется инфляция.

Текущие ставки по 30-летней ипотеке можно посмотреть на Bankrate.

Как исторические ставки по ипотечным кредитам влияют на покупку дома

Вообще говоря, более низкие ставки по ипотечным кредитам стимулируют спрос среди покупателей жилья и могут увеличить покупательную способность человека. С другой стороны, более высокая ставка означает более высокие ежемесячные платежи по ипотеке, что может стать препятствием для покупателя, если стоимость станет недоступной. Как правило, заемщик с более высоким кредитным рейтингом, стабильным доходом и значительным первоначальным взносом имеет право на самые низкие ставки.

Как исторические ставки по ипотечным кредитам влияют на рефинансирование

С ростом ставок по ипотечным кредитам может оказаться менее целесообразным с финансовой точки зрения пытаться рефинансировать по более низкой ставке. Как правило, лучше рефинансировать, если вы можете сократить от половины до трех четвертей процентного пункта от вашей текущей процентной ставки, и если вы планируете оставаться в своем доме в течение более длительного периода времени.