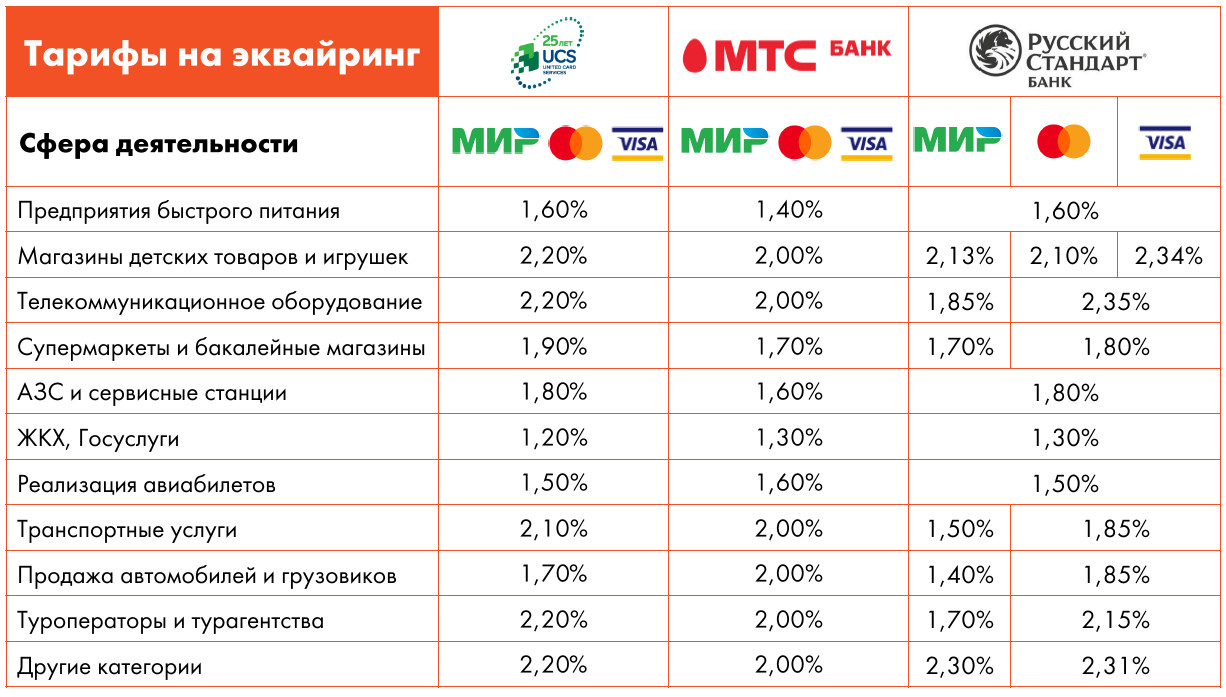

Где самый дешевый эквайринг?

Рынок меняется — появляются СБП, карты МИР, новые модели POS-терминалов и банки-эквайеры. Как разобраться во всей паутине вариантов и выбрать самый дешевый эквайринг? Разбираемся вместе!

Сбер уже не самый дешевый, а наоборот — один из самых дорогих

Когда-то Сбербанк предоставлял самый дешевый эквайринг в РФ. Но сегодня это не так. Подробный анализ тарифов по эквайрингу Сбербанка показывает, что средняя комиссия составляет 2,3% или даже выше. Комиссия Сбера зависит от оборота в POS-терминале. Также сегодня банк требует открывать расчетный счет, а это, как правило, Ваши дополнительные расходы на обслуживание счета.

Тем не менее, Сбер по-прежнему является универсальным вариантом для Вашего эквайринга, ведь POS-терминалы Сбера работают почти с любым кассовым оборудованием, а установка и обслуживание Сбер осуществляет по всей территории РФ.

Эквайринг Сбера сегодня является дорогим, но оправданным решением. Банк работает во всех регионах РФ, осуществляет техническую поддержку и поддерживает почти все кассовое оборудование.

Тинькофф — неплохие тарифы до мая 2023г. А что дальше?

Тинькофф начал заниматься эквайрингом всего лишь несколько лет назад, но сразу же обрел популярность самого доступного банка для предпринимателей. В первую очередь, благодаря низким тарифам по эквайрингу на начальном этапе. Так, Тинькофф предлагал выгодный эквайринг для фаст-фуд (ссылка). Многие подтверждали комиссии 1,2-1,3 процента для медицинских учреждений, а также для продуктовых супермаркетов.

Увы, действие многих льготных тарифов Тинькофф по эквайрингу подходит к концу, и с мая 2023г банк устанавливает новые тарифы по эквайрингу на рынке. Какими будут эти тарифы — мы обязательно проанализируем и напишем нашим читателям!

Бодрый старт и низкие тарифы на начальном этапе позволили Тинькофф стать известным банком-эквайером. Но в дальнейшем тарифы будут расти.

ВТБ, Альфа и другие банки — средний тариф 2,3%

Проведя тщательный анализ, можно прийти к выводу что все остальные банки предлагают плюс-минус одно и то же, а средний тариф составляет 2,3%. Это очень дорого, согласитесь? Мы все привыкли, что тариф по эквайрингу должен быть уж точно ниже 2%.

Это очень дорого, согласитесь? Мы все привыкли, что тариф по эквайрингу должен быть уж точно ниже 2%.

Один процент по эквайрингу — это

На самом деле — нет никакого 1% по эквайрингу. Все это маркетинговый ход со следующими вариантами:

- 1% при открытии расчетного счета — превращается в те самые 2,3%

- 1% первые 2-3 месяца. А затем — те самые 2,3% или выше

Кто бы ни предлагал эквайринг под 1% знайте, что такой комиссии не бывает. Вероятно, банк рассчитывает дополучить доход в другом месте, а это, согласитесь, ну не совсем честный маркетинговый ход.

Звоните 8-800-555-31-90 или пишите на [email protected] и наши специалисты предложат максимально выгодные варианты эквайринга для вашего бизнеса!

Интересно, свяжитесь со мной

как выбрать лучший и где самый выгодный

НАЗАД К БЛОГУСодержание

- Какие виды эквайринга выгоднее?

- Как выбрать лучший эквайринг?

Сростом интернет торговли увеличился спрос на услуги онлайн оплаты. Чтобы обеспечить безопасность онлайн платежей и проведения платёжных операций с использованием банковских карт, применяется интернет-эквайринг. Этот способ применялся и ранее, но на рынке массово его стали использовать только в последнее время.

Чтобы обеспечить безопасность онлайн платежей и проведения платёжных операций с использованием банковских карт, применяется интернет-эквайринг. Этот способ применялся и ранее, но на рынке массово его стали использовать только в последнее время.

Статья 16.1 Закона «О защите прав потребителей» гласит, что продавец должен обеспечить возможность оплатить товар удобным для клиента способом, включая национальные платёжные инструменты (эквайринг, СБП и т.д.).

Лучший эквайринг — самый выгодный, но не всегда самый дешевый бывает лучшим. Разберём в нашей статье какой интернет-эквайринг выгоднее, а также, как и какой интернет-эквайринг лучше выбрать для вашего бизнеса.

Какие виды эквайринга выгоднее?

Для начала познакомимся со всеми видами эквайринга, они бывают следующих видов:

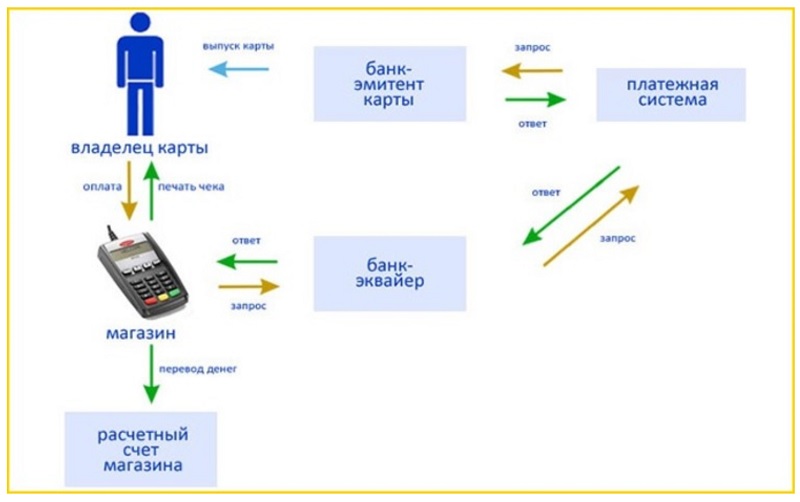

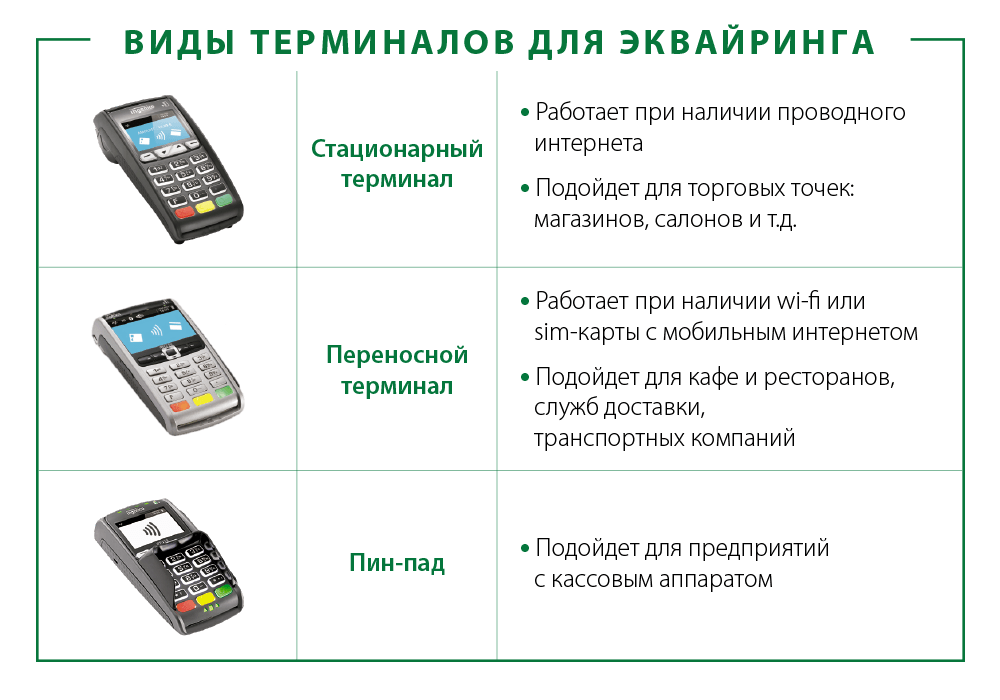

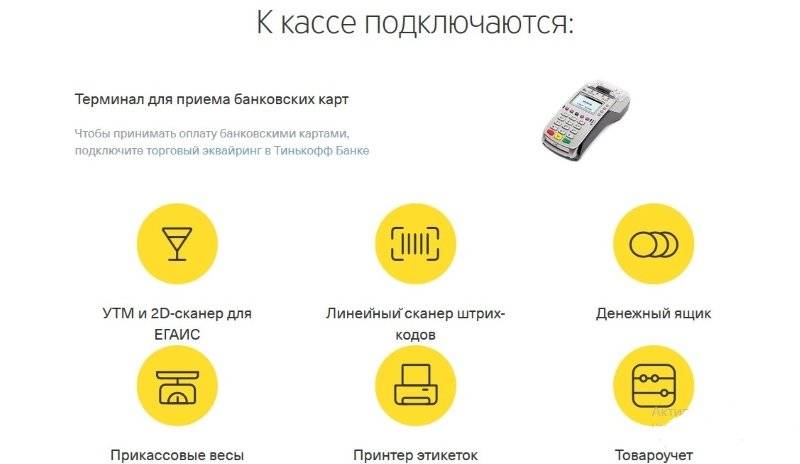

- Торговый эквайринг — предназначен для магазинов и других коммерческих организаций, которые работают с клиентами офлайн. С помощью торгового эквайринга клиент имеет возможность оплачивать свои покупки банковской картой.

С этой целью устанавливается специальный POS-терминал в торговой точке;

С этой целью устанавливается специальный POS-терминал в торговой точке; - Мобильный эквайринг — самый дешевый, одно из последних нововведений. Его уникальность состоит в том, что для получения оплаты за услугу или товар достаточно установить мобильное приложение и иметь при себе mPOS-терминал.

- Интернет-эквайринг — специально для интенет-магазинов, считается одной из разновидностей торгового, но имеет одно значимое отличие — оплата покупки происходит через интернет без физического контакта. В момент, когда покупатель приобретает товар, банк выпустивший карту получает поручение перечислить деньги со счёта клиента на счёт магазина. Чтобы исключить возможность утечки данных клиента, в момент оплаты использовать посредника — прессинговую организацию.

Как выбрать лучший эквайринг?

Процент людей, которые предпочитают расплачиваться безналичным способом, растёт с каждым днём по всему миру. На данный момент этот показатель в РФ превысил 60%. Для сравнения, в западных странах безналичную оплату выбирают 90% покупателей.

Для сравнения, в западных странах безналичную оплату выбирают 90% покупателей.

Для подключения бизнеса к интернет-эквайрингу банк проводит обязательную проверку. ИП или ООО должно соответствовать требованиям законодательства, иначе банк откажет в подключении интернет-экайринга и компания не сможет принимать платежи за продажи товаров через интернет. Некоторые виды товаров запрещены для онлайн продажи. Подробнее со списком можно ознакомиться в п. 14 ч. 2 ст. 16 ФЗ № 171-ФЗ. Так, например, через интернет нельзя заниматься продажей алкоголя или вайпов.

Выбор интернет-эквайринга с выгодными тарифами, на первый взгляд, может показаться достаточно простым делом. Выбираешь один из известных банков с неплохой репутацией и низкой процентной ставкой — задача выполнена. Но на деле всё может оказаться гораздо сложнее. Чтобы сделать выбор в пользу самого лучшего эквайринга для ИП и ООО, рекомендуем сравнить предложения, учитывая некоторые нюансы:

- Ключевой показатель выгодного интернет-эквайринга — низкая процентная ставка и комиссия банка.

Чем ниже показатель, тем выгоднее использование.

Чем ниже показатель, тем выгоднее использование. - Вся техника имеет свойство ломаться. Но работа интернет-эквайринга должна быть постоянной, поэтому следующим ключевым моментом при эквайринга будет техническая поддержка. Она должна быть не только качественной, но также круглосуточной и круглогодичной.

- Каждому обладателю интернет-эквайринга придётся часто работать с личным кабинетом. Чтобы процесс был комфортным, при выборе, обратите внимание на этот пункт. Личный кабинет должен быть удобным, быстрым и многофункциональным.

- Не менее важным аспектом при выборе эквайера и выгодного эквайринга от него, является возможность интеграции с сайтом и вашей CMS.

- Срок зачисления средств на расчётный счёт имеет огромное значение при выборе банка-эквайера. В среднем банки перечисляют деньги в течение трёх дней. Самое выгодное предложение — зачисление на следующий рабочий день.

- Обратить внимание стоит и на количество поддерживаемых карт и платёжных систем.

Обязательна работа с платёжными системами МИР, Visa и MasterCard.

Обязательна работа с платёжными системами МИР, Visa и MasterCard. - Безопасность и конфиденциальность. Работа с банковскими данными — довольно ответственный момент. Очень важно, чтобы они не попали «не в те руки». Банк-эквайер должен иметь хорошую защиту.

Чтобы удостовериться в его надёжности, почитайте отзывы. Вам однозначно нужен лучший сервис, а не просто дешёвый интернет-эквайринг.

- Если ваш бизнес напрямую связан с зарубежной торговлей, то при выборе лучшего предложения от эквайера ключевым аспектом будет наличие поддержки международных транзакций.

- У многих банков существуют свои подводные камни. Если вас привлекла подозрительно низкая процентная ставка, не спешите радоваться. В большинстве случаев это маркетинговый ход, а не дешёвый интернет-эквайринг. Впоследствии банк сможет наверстать упущенное, взимая с клиентов плату за пользование расчётным счётом, за совершение переводов и прочее.

Интернет-эквайринг для малого бизнеса от LifePay полностью соответствует всем вышеперечисленным требованиям: имеет четыре способа приёма оплаты, легко интегрируется с вашим сайтом, имеет прозрачные тарифы, без скрытых доплат.

LIFE PAY одна из первых вернула компаниям возможность принимать карты Visa и Mastercard, которые были выпущены в зарубежных банках. Это выгодный инструмент для бизнеса, чтобы привлечь клиентов, которые находятся в других странах, и расширить свое влияние.

С помощью интернет-эквайринга от LIFE PAY у клиента будет возможность выбора, какой картой расплатиться: «Мир» от НСПК или иностранными картами зарубежных банков. Покупатель также сможет делать онлайн-покупки, переходя по ссылке на платежную форму. У LIFE PAY одна из самых выгодных ставок за транзакцию на рынке – от 8,5%.

Ждем вас в нашем Телеграм-канале! Там вы найдёте актуальные новости, полезную аналитику, лайфхаки и обзоры на тему бизнеса, финансов, банков, экономики и профессионального роста!

Где подключиться?

Оставьте заявку и наши менеджеры свяжутся с вами

Или позвоните + 7 (495) 129-23-94

Нажимая на кнопку «Оставить заявку» вы соглашаетесь с условиями обработки персональных данных и даете согласие на рекламные рассылки и акции компании

Поделиться

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

1

В течение какого времени деньги зачисляются на расчётный счёт?Обычно деньги приходят моментально или в течение дня. В редких случаях деньги зачисляются в течение 3–5 дней.

В редких случаях деньги зачисляются в течение 3–5 дней.

2

Есть ли необходимость заключать договор с платёжной системой?Все виды платежей доступны в единой форме оплаты. Не нужно заключать договор с платёжной системой.

наши продукты

СБП бесконтакт

Облачная фискализация

Автоматизируйте бизнес-процессы в мобильной торговле и сэкономьте на закупке кассового оборудования

подробнееКассовая программа LIFE POS

Автоматизируйте торговые точки и доставку, принимайте платежи и ведите отчетность с удобством

подробнее

ЧИТАЙТЕ ПОХОЖИЕ СТАТЬИ

Когда мы говорим о повышении конверсии сайта, обычно думаем о маркетинговых стратегиях и дизайне. Владельцы бизнеса, особенно те, кто не имеет большого опыта в ритейле или продаже услуг онлайн, часто сконцентрированы только на этих аспектах и упускают из виду важность процесса оплаты на сайте, а именно интернет эквайринга. Чтобы понять, почему принятие онлайн-платежей так сильно […]

Владельцы бизнеса, особенно те, кто не имеет большого опыта в ритейле или продаже услуг онлайн, часто сконцентрированы только на этих аспектах и упускают из виду важность процесса оплаты на сайте, а именно интернет эквайринга. Чтобы понять, почему принятие онлайн-платежей так сильно […]

читать статью

Агрегатор. Что это такое? Плюсы и минусы использования Агрегатор — это сервис “под ключ”: он обеспечит ресторану поток заказов и доставит их клиентам. Онлайн-платформа работает как приложение или веб-сайт, в котором собраны все предложения от заведений общепита. В приложении клиент увидит все ближайшие кафе и рестораны, где можно заказать доставку. Как это работает: Кафе подключается […]

читать статью

На самом деле носить постоянно носить с собой банковскую карту представляет с собой некоторое неудобство. В чем же оно заключается? Где хранить банковские карты? Не всегда хватает места или свободного места в руках для кошелька или портмоне. Некоторые покупки осуществляются срочно и быстро, в определенном ряде случаев – стихийно (по схеме “увидел нужный товар – […]

читать статью

Платежный шлюз представляет собой специальную систему, основанную на аппаратном и программном обеспечении, которая обеспечивает прием платежей на веб-сайте.

читать статью

Отложенный платеж отличается от стандартной операции списания средств со счета покупателя своей двухэтапностью. Деньги списываются со счета клиента не сразу, а только через некоторое время после предварительного одобрения транзакции всеми участниками эквайрингового процесса. Как именно происходит процесс? Процесс мало чем отличается от классической транзакции, однако есть нюансы. Холдирование платежа происходит следующим образом: В онлайн-магазине или […]

читать статью

Кроме того расходы на эквайринг при продаже некоторых турпродуктов, например, авиабилетов зачастую превышают комиссию от реализации. Усугубляют ситуацию возможные курсовые риски, связанные с тем, что курс несколько раз может поменяться, пока деньги, принятые через терминал, поступят на счёт компании.

читать статью

Получайте самые актуальные новости в моменте

Напишите свой e-mail и мы уведомим Вас,

когда появятся наши новые статьи!

Подпишитесь на нас в социальных сетях и следите за нашими новостями

Самая дешевая обработка кредитных карт и торговые услуги

Выясните, что дешевле для вашего бизнеса: учетная запись продавца или учетная запись агрегатора

Существует два основных типа учетных записей, которые вы можете использовать для приема кредитных карт. Вы можете либо получить специальный торговый счет для своего бизнеса, либо у вас может быть общий торговый счет, который используется многими предприятиями одновременно.

Счет продавца

Счет продавца подобен банковскому счету. Это учетная запись, специфичная для вашего бизнеса. Когда у вас есть собственный торговый счет, он настраивается для вашего бизнеса и учитывает такие вещи, как количество долларов, которые вы обрабатываете, средний размер транзакции и различные типы кредитных карт, которые вы принимаете. Если вы обрабатываете платежи по кредитным картам на сумму более 100 000 долларов США в год, пришло время получить торговый счет. Это сэкономит вам деньги, уменьшив комиссию за обработку вашей кредитной карты.

Если вы обрабатываете платежи по кредитным картам на сумму более 100 000 долларов США в год, пришло время получить торговый счет. Это сэкономит вам деньги, уменьшив комиссию за обработку вашей кредитной карты.

Когда вы настроите свою учетную запись продавца, убедитесь, что вы работаете с отличным платежным процессором, который настроит параметры, оптимальные для вашего бизнеса, чтобы вы могли сэкономить. Такие вещи, как использование правильного кода категории продавца (MCC), влияют на стоимость обработки платежей.

Счет агрегатора платежей

Счет агрегатора — это, по сути, общий счет продавца. Это учетные записи, которые вы получаете от таких крупных компаний, как Paypal, Square и Stripe. Они быстро регистрируются и не имеют ежемесячной платы. Если вы обрабатываете менее 100 000 долларов в год, это, вероятно, хороший вариант. Как только вы заработаете более 100 000 долларов в год, высокие показатели транзакций, например 2,9% и 0,20 доллара США за транзакцию, становится выше, чем более низкие ставки с настоящим мерчант-аккаунтом. Это даже с учетом платы в размере 10 долларов в месяц, которая обычно взимается с торговых счетов.

Это даже с учетом платы в размере 10 долларов в месяц, которая обычно взимается с торговых счетов.

Приложите усилия, чтобы принимать самые дешевые типы кредитных карт

Стоимость для вас как продавца зависит от того, какую кредитную карту использует ваш клиент. Например, тремя самыми популярными кредитными картами являются Visa, MasterCard и American Express. Но эти кредитные карты имеют разные цены для вас. В общем порядок от самого дешевого к самому дорогому это MasterCard, потом Visa, потом American Express. Для простой транзакции вот базовый диапазон для разных марок карт:

- MasterCard: от 1,3% до 1,86%

- Visa: от 1,37% до 1,95%

- American Express: от 1,6% до 2,4%

Если можете убедить своих клиентов использовать MasterCard больше, вы в конечном итоге более дешевая обработка платежей. Теперь у каждого бренда карты также есть разные типы кредитных карт. В целом, корпоративные карты и карты вознаграждений имеют более высокие комиссии. Базовые карты имеют более низкую комиссию.

Базовые карты имеют более низкую комиссию.

Например, если большинство ваших клиентов — модные корпоративные люди, у них, вероятно, более модные кредитные карты. Это будет стоить вам дороже. Таблицы взаимообмена показывают разницу, поэтому вы знаете истинную базовую стоимость. Если вы сможете заставить своих клиентов использовать более простые кредитные карты, вы сэкономите деньги.

Имейте в виду, что дебетовые карты дешевле кредитных. Если вы принимаете только дебетовые платежи, вы сэкономите еще больше. Тем не менее, многие потребители хотят использовать кредитные карты в наши дни. Многие продавцы также обнаруживают, что они получают больше клиентов и продаж, если принимают кредитные карты.

Старайтесь всегда использовать самый дешевый способ обработки платежей

Вы можете использовать кредитную карту (или свой мобильный телефон), вы можете вставить ее с чипом и пин-кодом, провести по ней, использовать онлайн-платежи или ввести вручную карта. Эти методы имеют разные тарифы, взимаемые с продавцов. Порядок от самой дешевой обработки кредитных карт до самой дорогой:

Эти методы имеют разные тарифы, взимаемые с продавцов. Порядок от самой дешевой обработки кредитных карт до самой дорогой:

- Чип-и-пин или оплата в касание

- Проведение кредитной карты

- Регулярные платежи (платежи по подписке)

- Онлайн-платежи или ввод номеров кредитных карт вручную

Учтите выше способов оплаты. Если вы когда-нибудь сможете использовать чип и пин-код или оплату в касание, это будет самый дешевый метод для вашего бизнеса.

Избегайте международных сборов, чтобы получить дешевую обработку кредитных карт

Когда вы принимаете кредитные карты, выданные за пределами страны, взимается комиссия за международную обработку. Этот сбор обычно составляет около 0,11%. Некоторые платежные системы взимают дополнительную наценку за международную комиссию, поэтому вам следует остерегаться этого. В качестве примечания: Clearly Payments никогда не отмечает их. Если вы можете сосредоточиться на приеме кредитных карт из своей страны, вы сэкономите на скорости обработки платежей.

Если вы, например, дошли до того, что принимаете много кредитных карт США, возможно, пришло время настроить учетную запись продавца в США. Таким образом, вы не будете платить международные сборы.

Используйте дешевый платежный процессор с прозрачным ценообразованием

Существует несколько различных методов ценообразования при обработке платежей. В целом, держитесь подальше от многоуровневого ценообразования, использующего MDR. Ценообразование настолько сложное, что очень трудно понять, сколько вы на самом деле платите. Большинство продавцов используют многоуровневую систему ценообразования, и они платят слишком много. Это одна из причин, по которой мы никогда не используем многоуровневое ценообразование. Это противоречит нашей миссии по снижению стоимости приема кредитных карт.

Лучший способ получить самую дешевую обработку кредитной карты — это использовать тарифы членства, тарифы с фиксированной оплатой или тарифы Interchange Plus (затраты плюс).

- Стоимость членства: вы платите фиксированную ежемесячную плату и оплачиваете только оптовую стоимость (стоимость обмена). Это здорово, потому что чем больше вы становитесь, тем больше вы экономите.

- Фиксированная комиссия: вы платите фиксированную комиссию, например, 2,5% и 0,10 доллара США за транзакцию по любой карте.

- Ценообразование Interchange plus (затраты плюс): вы оплачиваете оптовую стоимость с прозрачной наценкой, например, 0,20%.

Вышеуказанные три метода удобны для продавцов и дают вам наилучшие шансы на получение самой дешевой обработки кредитной карты.

Самая дешевая обработка кредитных карт для малого бизнеса в 2023 году

СОДЕРЖАНИЕ

- 1. Понимание терминологии обработки кредитных карт

- 2. Определите, нужен ли вам торговый счет или поставщик платежных услуг

- 3. Узнайте о сборах, связанных с Обработка кредитных карт

- 4. Определите наилучшую структуру ценообразования для вашего бизнеса

- 5.

Найдите лучшие тарифы и наименьшие наценки

Найдите лучшие тарифы и наименьшие наценки - 6. Выберите ежемесячные контракты

- 7. Узнайте, соответствуете ли вы требованиям для уровня обработки 2 или 3

- 8. Максимально используйте самые дешевые методы обработки платежей и типы карт

- 9. Избегайте международных и прочих сборов

- 10. Снизьте риск мошенничества и возвратных платежей с помощью шлюза, совместимого с PCI

- 11. Принимайте платежи ACH за Самые низкие торговые сборы

- 12. Рассмотрите возможность обработки кредитной карты с нулевой стоимостью

- 13. Используйте надежного поставщика торговых услуг с прозрачным ценообразованием

- Самые дешевые торговые услуги для малого бизнеса: заключительные мысли

мощный удар, который урезает прибыль. Со снижением количества операций с наличными мы начинаем видеть, что большинство потребителей совершают большую часть своих ежедневных покупок с помощью карты. Это означает, что прием платежей по кредитным картам жизненно важен для поддержания работы вашего бизнеса. Цель состоит в том, чтобы предложить этот удобный способ оплаты клиентам.

Цель состоит в том, чтобы предложить этот удобный способ оплаты клиентам.

Взгляните на эти 13 советов, как получить самую дешевую обработку кредитных карт для малого бизнеса и снизить комиссию за обработку.

1. Понимание терминологии обработки кредитных карт

Прежде чем вы начнете искать лучшую платежную систему, ознакомьтесь с терминологией обработки кредитных карт. Ознакомьтесь со структурой ценообразования и другими сборами, связанными с торговым счетом.

Во время покупок держите показатели вашего бизнеса под рукой. Ставки обработки меняются в зависимости от объема вашей кредитной карты, средней суммы транзакции, оценки риска и многого другого. Вам также необходимо учитывать типы кредитных карт, которые используют ваши клиенты, способ оплаты, который вы принимаете, и коэффициент возвратных платежей. Эти факторы будут определять наилучшую скорость обработки для вашего бизнеса.

2. Определите, нужен ли вам торговый счет или поставщик платежных услуг

Вы можете подумать, что проще работать с поставщиком платежных услуг, таким как Square или Paypal, который предлагает современные и элегантные технологии. Однако эти типы платежных решений взимают высокие ставки и имеют репутацию не самого лучшего обслуживания клиентов.

Однако эти типы платежных решений взимают высокие ставки и имеют репутацию не самого лучшего обслуживания клиентов.

Если вас интересуют самые низкие тарифы на обработку кредитных карт, вам может подойти специализированный поставщик торговых услуг. MSP сможет создать для вас учетную запись продавца, которая предоставит вам платежную систему и платежное решение, наиболее подходящее для вашего бизнеса.

3. Узнайте о комиссиях, связанных с обработкой кредитной карты

Плата за обработку кредитной карты часто состоит из множества различных комиссий, объединенных одним поставщиком услуг. Прежде чем выбрать процессор, найдите время, чтобы понять различные сборы, связанные с приемом кредитных карт.

Комиссия за транзакцию

Комиссия за транзакцию работает как процент от продаж вашего бизнеса. Эти сборы обычно составляют от 1% до 4% от всех транзакций по кредитным картам. Некоторые процессоры могут взимать дополнительную фиксированную комиссию за каждую транзакцию.

Плата за обслуживание

Платежная система может взимать ежемесячную плату или годовую плату за обслуживание. Это базовая плата за сохранение их услуг. Обратите внимание, что эта комиссия взимается в дополнение к комиссии за транзакцию, а не вместо нее.

Плата за оборудование

Для личного приема кредитных карт требуется система торговых точек (POS). Это может быть физический терминал, мобильный кард-ридер или виртуальный терминал. Хотя есть возможность приобрести собственное оборудование, некоторые платежные системы бесплатно предоставляют продавцам необходимое оборудование. Другие платежные системы предпочитают сдавать в аренду или продавать необходимое оборудование предприятиям. Кроме того, обработчики могут взимать плату за установку или активацию оборудования. При поиске платежного процессора обязательно проанализируйте требования к оборудованию и любые связанные с ним сборы.

Непредвиденные платежи

Непредвиденные платежи — это случайные платежи, возникающие в определенных ситуациях. Это также единовременные сборы, которые не могут быть определены заранее. Хотя они могут быть не фиксированными, вы все равно должны учитывать эти сборы в своем бюджете, поскольку в какой-то момент они неизбежно возникнут. Процессоры взимают непредвиденные сборы в случае сложных транзакций, таких как возвратные платежи, нехватка средств или специализированные службы проверки.

Это также единовременные сборы, которые не могут быть определены заранее. Хотя они могут быть не фиксированными, вы все равно должны учитывать эти сборы в своем бюджете, поскольку в какой-то момент они неизбежно возникнут. Процессоры взимают непредвиденные сборы в случае сложных транзакций, таких как возвратные платежи, нехватка средств или специализированные службы проверки.

4. Определите наилучшую структуру ценообразования для вашего бизнеса

Существуют различные структуры ценообразования, связанные с обработкой кредитных карт. Лучшая структура ценообразования будет зависеть от специфики вашего бизнеса. Прежде чем выбрать процессинговую услугу, узнайте о различных структурах ценообразования и их идеальных деловых партнерах. Выбор правильной структуры ценообразования для вашего бизнеса может иметь огромное значение при поиске дешевой обработки кредитных карт для малого бизнеса.

Фиксированная ставка

В структуре с фиксированной ставкой продавцы платят одинаковую ставку за каждую транзакцию. В большинстве случаев это будет состоять из процента в сочетании с небольшой комиссией. Эта модель ценообразования рекомендуется для компаний с недорогими ежемесячными транзакциями.

В большинстве случаев это будет состоять из процента в сочетании с небольшой комиссией. Эта модель ценообразования рекомендуется для компаний с недорогими ежемесячными транзакциями.

Interchange Plus

Структура ценообразования Interchange Plus оставляет место для переговоров. Таким образом, эта модель ценообразования намного лучше подходит для предприятий, обрабатывающих большое количество транзакций по кредитным картам. При обмене плюс он включает цену обмена и надбавку к этой цене. Цена обмена варьируется в зависимости от комиссий, взимаемых различными компаниями-партнерами, выпускающими кредитные карты, но наценка всегда остается неизменной.

Многоуровневое ценообразование

Многоуровневая структура ценообразования может быть выгодна, если карты, которые вы берете, обычно являются квалифицированными картами. В этой модели ценообразования продавцы платят по переменной ставке на трех разных уровнях. Ваш платежный процессор решает, какая транзакция подходит для каждого уровня. Это может быть довольно техническим, что оставляет продавцов в замешательстве относительно того, как определить предполагаемый ежемесячный бюджет.

Это может быть довольно техническим, что оставляет продавцов в замешательстве относительно того, как определить предполагаемый ежемесячный бюджет.

5. Ищите лучшие цены и самые низкие наценки

Важно не только искать самые низкие цены, но и делать покупки с самыми низкими наценками. Тарифы на обработку кредитных карт включают необоротные сборы, такие как комиссионные сборы за обмен и оценку, уплачиваемые эмитентам и сетям кредитных карт. Процессоры не могут изменять эти сборы, поскольку они находятся вне их контроля и определяются банками-эмитентами и карточными сетями. Процессоры определяют свои собственные наценки. Это относится к сумме, которую вы платите за обработку в дополнение к необоротным сборам банков-эмитентов и сетей кредитных карт. Следовательно, вы не можете просто смотреть на скорость обработки, вы должны изучить наценку каждого платежного процессора.

6. Выбирайте ежемесячные контракты

Новые или растущие предприятия должны избегать длительных обязательных контрактов. По мере того, как ваш бизнес растет и меняется, вы не захотите застрять на тарифах, которые больше не соответствуют вашим объемам продаж или способам оплаты. Эти контракты часто трудно расторгнуть, и если вам посчастливится вырваться на свободу, это, как правило, происходит за счет высоких комиссий за расторжение. Вместо этого обеспечьте большую гибкость благодаря ежемесячным соглашениям об обработке или поставщикам услуг без требований по подписке.

По мере того, как ваш бизнес растет и меняется, вы не захотите застрять на тарифах, которые больше не соответствуют вашим объемам продаж или способам оплаты. Эти контракты часто трудно расторгнуть, и если вам посчастливится вырваться на свободу, это, как правило, происходит за счет высоких комиссий за расторжение. Вместо этого обеспечьте большую гибкость благодаря ежемесячным соглашениям об обработке или поставщикам услуг без требований по подписке.

7. Узнайте, имеете ли вы право на обработку Уровня 2 или Уровня 3

Предприятия B2B или B2G могут сэкономить до 1% на обменных комиссиях с обработкой Уровня 2 или Уровня 3. Благодаря этим уровням обработки данных предприятия собирают больше информации о транзакциях для сетей кредитных карт. Взамен продавцы платят более низкие межбанковские комиссии. Компании, которые используют эти уровни обработки, должны проводить самооценку и соблюдать требования брендов кредитных карт. Это больше работы для продавцов, но экономия может стоить дополнительных усилий.

8. Как можно чаще используйте самые дешевые методы обработки платежей и типы карт

В зависимости от типа кредитной карты, которую использует ваш клиент, стоимость обработки варьируется. Visa, MasterCard, American Express и Discover имеют разные комиссионные сборы. Корпоративные карты и бонусные карты требуют более высоких комиссий за обработку. Базовые кредитные карты, как и дебетовые карты, имеют более низкую комиссию за обработку, что экономит деньги вашего бизнеса с каждым считыванием.

Если у вас есть способ заставить ваших клиентов использовать карты с самой низкой комиссией за обработку, ваш бизнес сэкономит деньги.

Процессинг какой кредитной карты является самым дешевым для малого бизнеса?

Еще одна вещь, которую следует учитывать при поиске самой дешевой обработки кредитных карт для малого бизнеса, — это то, как ваша компания принимает платежи. Вы предлагаете один метод или разнообразие? Есть ли у ваших клиентов предпочтительный способ оплаты? Малые предприятия принимают платежи различными способами, наиболее распространенными из которых являются:

- Лично: Этот метод является наименее рискованным для продавцов и, как правило, имеет самую низкую комиссию за обработку кредитных карт.

Этот способ оплаты требует наличия у продавцов POS-системы.

Этот способ оплаты требует наличия у продавцов POS-системы. - MOTO-транзакции: MOTO-транзакции обычно считаются более рискованными и связаны с более высокими комиссиями за обработку. Высокий риск связан с устной передачей информации о кредитной карте по телефону, а затем с ручным вводом в устройство для чтения карт.

- Онлайн: Онлайн-транзакции также включают более высокую комиссию за обработку. Это связано с тем, что предприятия электронной коммерции, вероятно, пострадали от мошенничества.

Делайте все возможное, чтобы брать кредитные карты с наименьшим риском. Эти усилия направлены на то, чтобы сэкономить деньги вашего бизнеса на плате за обработку и поддерживать более высокую прибыль с каждой продажи.

9. Избегайте международных и других комиссий

Прием международных кредитных карт сопряжен с более высокими комиссиями за обработку. Процессоры нередко повышают международные сборы. Таким образом, вам следует изучить соответствующие сборы для международных кредитных карт, прежде чем остановиться на обработчике кредитных карт или до того, как согласиться принимать международные карты.

10. Снизьте риск мошенничества и возвратных платежей с помощью PCI-совместимого шлюза

Платежный шлюз — это программное обеспечение для обработки кредитных карт, которое связывает информацию о транзакциях между сетью кредитных карт и банком-эмитентом для авторизации каждого платежа. После подтверждения платежа платежный шлюз переводит средства с кредитной карты клиента на счет компании.

Очевидно, что этот процесс обрабатывает много конфиденциальной информации, относящейся как к покупателю, так и к продавцу. Таким образом, в целях безопасности обеих сторон шлюз, соответствующий рекомендациям PCI, поможет обеспечить безопасность данных кредитных карт. Это включает в себя такие спецификации, как токенизация, программное обеспечение для обнаружения мошенничества и технологии шифрования, обеспечивающие максимальную защиту для обеих сторон транзакции.

11. Принимайте платежи через ACH с минимальной комиссией для продавцов

Платежи с использованием автоматизированной клиринговой палаты (ACH) широко популярны в США. Этот способ оплаты, который переводит средства с одного банковского счета на другой, обычно дешевле, чем обработка платежей по кредитной карте. Переводы ACH распространены для транзакций B2B, а также для повторяющихся платежей, таких как подписки и членство. Продавцы должны учитывать, что платежи через ACH не так удобны, как платежи по кредитным картам.

Этот способ оплаты, который переводит средства с одного банковского счета на другой, обычно дешевле, чем обработка платежей по кредитной карте. Переводы ACH распространены для транзакций B2B, а также для повторяющихся платежей, таких как подписки и членство. Продавцы должны учитывать, что платежи через ACH не так удобны, как платежи по кредитным картам.

12. Рассмотрите возможность обработки кредитных карт с нулевой стоимостью

Процессинг с нулевой стоимостью кредитной карты — это способ для предприятий обрабатывать платежи без взимания комиссии за обработку. В общем, это работает одним из двух способов: надбавка или скидки за наличные.

Доплата

При использовании этого метода к каждой транзакции по кредитной карте добавляется дополнительная комиссия. Если клиент выбирает кредитную карту в качестве способа оплаты, к стоимости покупки добавляется комиссия. Надбавка покроет комиссию за обработку этой транзакции.

Скидки наличными

Использование этого метода больше похоже на поощрение клиентов за оплату наличными, а не картой. Цены в вашем магазине будут отражать цену, которая уже увеличивает комиссию за обработку кредитной карты. Это гарантирует, что клиенты знают цену, которую они платят, до оформления заказа и не будут встревожены неожиданной дополнительной комиссией. Если клиент использует наличные, то он получит скидку на кассе, которая снизит цену до стоимости до наценки.

Цены в вашем магазине будут отражать цену, которая уже увеличивает комиссию за обработку кредитной карты. Это гарантирует, что клиенты знают цену, которую они платят, до оформления заказа и не будут встревожены неожиданной дополнительной комиссией. Если клиент использует наличные, то он получит скидку на кассе, которая снизит цену до стоимости до наценки.

Оба этих метода позволяют продавцам компенсировать комиссию за обработку своих кредитных карт. Использование обработки с нулевой стоимостью позволяет снизить или даже исключить стоимость обработки платежей для вашего бизнеса. В каждом штате действуют свои законы об обработке с нулевой стоимостью, поэтому лучше поговорить об этом со своим поставщиком услуг продавца.

13. Используйте надежного продавца услуг с прозрачным ценообразованием

Будьте осторожны со скрытыми платежами. Слишком много поставщиков торговых услуг увеличивают ваш счет дополнительными сборами за свои услуги по обработке. Эти ненужные расходы могут быть мучительными для финансового благополучия вашего бизнеса. Следите за дополнительными сборами и обязывающими соглашениями, такими как:

Следите за дополнительными сборами и обязывающими соглашениями, такими как:

- Плата за подачу заявки/настройку

- Месячные или годовые минимумы

- Требования долгосрочного контракта

- Обязательные вспомогательные сборы

- Плата за установку и/или обновление

- Плата за выписку

- Плата за соответствие PCI

- Плата за расторжение договора

Найдите время, чтобы найти процессор кредитных карт с прозрачным ценообразованием. Убедитесь, что у выбранного вами провайдера есть опытная команда по управлению возвратными платежами, которая должным образом справится с любыми неприятными ситуациями, которые могут возникнуть для вашего бизнеса, и обезопасит ваши финансы настолько, насколько это возможно.

Самые дешевые торговые услуги для малого бизнеса: последние мысли

Сборы за обработку кредитных карт быстро составляют сотни или даже тысячи долларов каждый месяц. Имейте в виду, что кредитные карты являются предпочтительным способом оплаты для многих современных потребителей.

С этой целью устанавливается специальный POS-терминал в торговой точке;

С этой целью устанавливается специальный POS-терминал в торговой точке; Чем ниже показатель, тем выгоднее использование.

Чем ниже показатель, тем выгоднее использование. Обязательна работа с платёжными системами МИР, Visa и MasterCard.

Обязательна работа с платёжными системами МИР, Visa и MasterCard. Найдите лучшие тарифы и наименьшие наценки

Найдите лучшие тарифы и наименьшие наценки Этот способ оплаты требует наличия у продавцов POS-системы.

Этот способ оплаты требует наличия у продавцов POS-системы.