До 90 процентов крупных российских компаний пользуются налоговыми «убежищами» — Российская газета

Из-за увода денег в офшоры российский бюджет ежегодно недополучает от 30 до 50 миллиардов долларов налогов, подсчитали эксперты. Эти деньги остро необходимы России для модернизации, говорят они. И советуют государству активнее противостоять утечке капитала.

В офшорах или тесно связанных с ними юрисдикциях зарегистрировано от 70 до 90 процентов всех крупных отечественных компаний, утверждает главный научный сотрудник Института экономики РАН Борис Хейфец. И помимо нынешнего ухода от налогов такой расклад может создать проблемы в будущем. И не факт, что наследники нынешних владельцев компаний не переведут через офшорные схемы большую часть своих активов за рубеж, и воздействовать на них будет практически невозможно.

За два квартала этого года российские компании инвестировали за границу 22,4 миллиарда долларов, подсчитал недавно Центробанк. При этом больше всего денег вложено в офшоры на Кипре (на него пришлась почти треть инвестиций), Британских Виргинских островах, Нидерландах и Люксембурге.

Впрочем, однозначного ответа на вопрос, хорош или плох перевод компании в офшорную юрисдикцию, нет, признает Хейфец. Не случайно в такие «гавани» устремляются не только российские компании. У таких юрисдикций три главных преимущества — крайне льготный режим налогообложения, благоприятные условия ведения бизнеса, а также закрытая информация по конечным бенефициарам, то есть собственникам компаний, объясняет эксперт. Но у российских предпринимателей особая любовь к офшорам. В 2008 году миллионеры из России держали в них до 38 процентов всех своих активов, утверждает Хейфец. Для Евросоюза этот показатель составляет 20 процентов, для США — 2 процента. И этому тоже есть свое объяснение. По условиям ведения бизнеса Россия, как подсчитал Всемирный банк, находится на 123-м месте.

Однако главная любовь бизнеса к офшорным схемам заключается в неуплате налогов. По экспертным оценкам, российские корпорации уводят от налогообложения от двух пятых до четырех пятых реальных доходов. Самый распространенный способ — продажа своим офшорным «дочкам» продукции по заниженным ценам, а затем перепродажа этого товара по нормальной цене на мировом рынке. Это так называемое трансфертное ценообразование. Офшорные укрытия- это зачастую и прибежище для нелегальных доходов, в том числе и полученных чиновниками, напоминает Булатов.

При этом «сбежавшие» деньги крайне необходимы стране. Норма накопления, то есть доля инвестиций в ВВП, находится в России ниже отметки в 20 процентов. Это вроде бы и не так мало — примерно столько же, сколько в развитых странах Западной Европы. Но для того, чтобы справиться с задачами по модернизации экономики, российский показатель надо довести до 30 процентов ВВП, подсчитал Булатов. Такой же ориентир, напомним, называло и минэкономразвития.

Норма накопления, то есть доля инвестиций в ВВП, находится в России ниже отметки в 20 процентов. Это вроде бы и не так мало — примерно столько же, сколько в развитых странах Западной Европы. Но для того, чтобы справиться с задачами по модернизации экономики, российский показатель надо довести до 30 процентов ВВП, подсчитал Булатов. Такой же ориентир, напомним, называло и минэкономразвития.

Чтобы поставить заслон на пути бегства капиталов, надо активнее вести антиофшорную политику, советуют эксперты. У чиновников следует требовать не только декларации о доходах, но и сведения о расходах, предлагает Хейфец. И неплохо было бы провести два-три показательных процесса, говорит он. А правительственной комиссии по иностранным инвестициям, считает Хейфец, надо следить за тем, чтобы в перспективные стратегические активы не вкладывались зарегистрированные в офшорах компании. Булатов предлагает ввести разрешительный порядок вложения средств российских компаний за рубежом.

Но проблема в том, что значительные объемы средств идут сначала в Великобританию или Нидерланды, которые де-юре не являются офшорами, но регистрируемые в них фирмы часто становятся «проводниками» денег в «налоговые гавани».

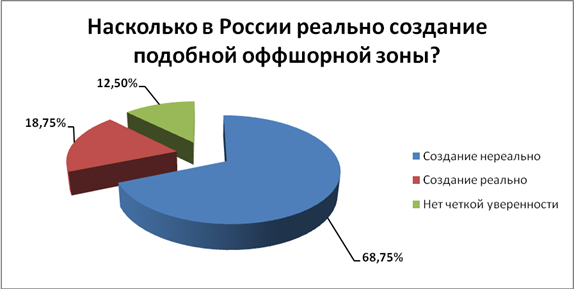

При этом офшорные схемы, как правило, выгодны самим странам, где располагаются такие юрисдикции, признают эксперты. Но создать классический офшор в России не удастся. «Это бизнес для стран-воробьев», — поясняют эксперты. Попытка предоставить налоговые льготы иностранцам в такой большой экономике, как российская, подорвет бюджет страны. Восполнить налоговые потери за счет регистрации зарубежных компаний не получится. К тому же на офшоры ополчилось все мировое сообщество. Со времени проведения террористических атак в 2001 году в США в мировой экономике не появилось ни одного нового офшора. Кризис дал новый импульс давлению международного сообщества на налоговое укрывательство. Публикация Организацией экономического сотрудничества и развития 2 апреля 2009 года «черного», «серого» и «белого» списков юрисдикций нанесло мощный удар по банковской тайне и другим секретам налоговых убежищ. Странам, отказывающим в сотрудничестве в сфере обмена налоговой информации, пригрозили политическим давлением, отказом в предоставлении международной финансовой помощи и запрещением на использование доходов, поступаемых из таких юрисдикций.

Уход денег в офшоры — это прежде всего вопрос бизнес-климата, признает глава департамента инвестиционной политики и частно-государственного партнерства минэкономразвития Сергей Беляков. Но в борьбе с офшорами мы не стоим на месте, говорит чиновник. В этом месяце будет рассматриваться во втором чтении законопроект о трансфертном ценообразовании, по которому будет ужесточен контроль за такими сделками. Подготовлен проект закона об освобождении от налога на прибыль доходов от продажи ценных бумаг (capital gains), не обращающихся на бирже. Это должно стимулировать долгосрочные инвестиции в инновационные компании и перевод сделок в российскую юрисдикцию. Еще один путь — это подписание соглашений с офшорными юрисдикциями об обмене информацией. Осенью этого года такой договор был подписан с Кипром, страна исключена из «черного списка» российского минфина и Центробанка.

Тем временем

Интернет пестрит предложениями о регистрации и покупке готовых компаний, расположенных в офшорных юрисдикциях.

Чистый ввоз/вывоз капитала частным сектором

Оффшорная фирма и НДС | Блог Пантеон Про

Оффшорные компании уже давно зарекомендовали себя как действенный рычаг для получения доступа на рынок международного уровня. Регистрация фирмы в зоне нулевого налогообложения активно используется сегодня в целях открытия корпоративных банковских карт, сохранения и преумножения активов, сокрытия истинного владельца бизнеса и многих других.

В России использование оффшорных компаний стало особенно популярно в операциях импортно-экспортного характера. Становясь звеном в схеме бизнеса, оффшорная фирма позволяет максимально оптимизировать налогообложение, в том числе и НДС.

Становясь звеном в схеме бизнеса, оффшорная фирма позволяет максимально оптимизировать налогообложение, в том числе и НДС.

В международной торговой деятельности оффшорная компания является своеобразной «подушкой», посредником между местной компанией и её иностранным партнером. Оффшорная фирма смягчает возможные налоговые вычеты и позволяет минимизировать затраты на транспортировку товара. В рамках этой схемы возможно изменение установленных контрактом цен, например, повышение стоимости импортируемых в Россию товаров, дабы сократить прибыль российской компании. Для товаров, облагаемых высокими таможенными пошлинами, цену ввозимого «груза», напротив, актуально будет понизить. Целью подобных операций является сохранение капитала, сведение к минимуму дохода российской компании и сосредоточение большей части дохода в той юрисдикции, где налогообложение отсутствует или взимается по льготной ставке.

Однако не стоит забывать, что эта бизнес система не лишена рисков: чрезмерно заниженная стоимость товара приведет к необходимости уплаты налога на прибыль в России, а завышенная цена грозит неизбежным взиманием импортных пошлин. Следовательно, подбор оптимальной стоимости товара является важным этапом в схеме импорта с использованием оффшорной компании. Существует также опасность того, что манипуляции с контрактными стоимостями привлекут внимание соответствующих органов, осуществляющих контроль в области финансовых операций.Использовать оффшорную компанию можно и в том случае, если приобретаемый товар планируется экспортировать. Если покупка товара совершается в России, оплата НДС будет необходимым условием. Если покупка товара совершается на оффшорную компанию, НДС не взимается. Вдобавок, возможность заключить с оффшорной зоной договор об охране и сопровождении груза позволит дополнительно списать расходы из прибыли компании РФ.

Следовательно, подбор оптимальной стоимости товара является важным этапом в схеме импорта с использованием оффшорной компании. Существует также опасность того, что манипуляции с контрактными стоимостями привлекут внимание соответствующих органов, осуществляющих контроль в области финансовых операций.Использовать оффшорную компанию можно и в том случае, если приобретаемый товар планируется экспортировать. Если покупка товара совершается в России, оплата НДС будет необходимым условием. Если покупка товара совершается на оффшорную компанию, НДС не взимается. Вдобавок, возможность заключить с оффшорной зоной договор об охране и сопровождении груза позволит дополнительно списать расходы из прибыли компании РФ.

В процессе экспорта оффшорная фирма может участвовать в так называемом реинвойсинге (занижение/завышение стоимости цены товара). Оффшорная компания, выступая в роли покупателя, приобретает товар по самой низкой цене, после чего перепродает по цене уже другой, установленной мировым рынком. Разница, образующаяся в ходе операции, накапливается в виде денежных средств в безналоговой оффшорной зоне, где и зарегистрирована компания-покупатель.

Разница, образующаяся в ходе операции, накапливается в виде денежных средств в безналоговой оффшорной зоне, где и зарегистрирована компания-покупатель.

Ещё одна схема, позволяющая существенно снизить налоговые выплаты и оптимизировать НДС – покупка товара с целью внесения его в счет уставного капитала. Принцип работы таков: оффшорная фирма становится учредителем российской и осуществляет оплату её уставного капитала товаром, с которого, в соответствии с российским налоговым законодательством, не взимаются ни налоги, ни таможенные пошлины. Результат подобной схемы – экономия 30% на импортной пошлине и НДС при ввозе товара в Россию.

Значительным плюсом использования оффшорной фирмы при импорте и экспорте товаров можно называть возможность проведения срочных платежей. Оффшорный банковский счет обеспечивает оперативное движение денежных средств, моментальные переводы. Использование же российского счета такой скорости клиенту предоставить не может, ввиду особенностей работы местных банков и системы валютного контроля.

Использование оффшоров — схемы оффшоров, цели для которых могут быть использованы оффшоры. Информация про налогообложение (налоги) в оффшорах.

Главная / База знаний / Использование оффшорных компаний

- Оффшорные и низконалоговые зоны

- Использование оффшорной компании при экспортно-импортных операциях

- Оффшорная компания-подрядчик

- Инвестиционная деятельность оффшорных компаний

- Оффшорная холдинговая компания

- Использование оффшорной компании для владения недвижимым имуществом

- Банковская деятельность в оффшорной зоне

- Оффшорные транспортные компании

- Оффшорные страховые компании

- Денежные расчеты

- Использование оффшорных компаний для иных целей

- Оффшорная компания для трудоустройства персонала

- Оффшорные финансовые компании

- Оффшорные компании на фондовых рынках

- Формирование позитивного делового имиджа

Оффшорные и низконалоговые зоны

В современном международном налоговом планировании используются, как правило, компании, зарегистрированные в одной из двух типов налоговых зон: оффшорной или низконалоговой.

Оффшорные зоны

Под оффшорными зонами обычно подразумеваются территории государств или их части, в пределах которых действуют особые безналоговые режимы деятельности компаний. При этом компании, зарегистрированные в оффшорных зонах, могут пользоваться своим оффшорным статусом только при условии неосуществления своей деятельности на территории страны, которая их зарегистрировала. То есть оффшорные компании, зарегистрированные, например, на Белизе не могут осуществлять предпринимательскую деятельность на территории Белиза. В связи с полным отсутствием налогов в оффшорах, их часто также называют налоговым раем, налоговым убежищем, налоговой гаванью.

Оффшорные зоны характеризуются:

- ускоренным и упрощенным процессом регистрации оффшорных компаний,

- отсутствием требований по уплате налогов,

- отсутствием требований к оплате уставного капитала,

- отсутствием требований к представлению отчетности,

- отсутствием требований по прохождению аудита

- отсутствием валютного контроля,

- конфиденциальностью информации о бенефициарах.

Наиболее известными оффшорными юрисдикциями являются: БВО (BVI), Сейшелы, Белиз, Доминика, Панама, Невис. Эти страны часто называются «классическими оффшорами».

Низконалоговые зоны

В низконалоговых зонах, в отличие от оффшорных, предусмотрены требования о сдаче отчетности, и зачастую, — требования о прохождении аудита. Вместе с этим, компании, при соблюдении определенных условий, также могут пользоваться существенными налоговыми льготами. Со стороны правительств этих стран контроль за деятельностью компаний более жесткий, чем в классических оффшорных юрисдикциях, а реестр директоров и акционеров является, как правило, открытым. Однако имидж компаний, зарегистрированных в этих юрисдикциях, существенно выше, чем у компаний из классических оффшорных юрисдикций. К низконалоговым юрисдикциям относятся Кипр, Гонконг, Великобритания, Дания, Швеция и некоторые другие.

Использование оффшоров (оффшорные схемы)

Использование оффшорной компании при экспортно-импортных операциях

При осуществлении внешнеторговых операций оффшор покупает партию товара у поставщика по низкой цене, далее поставляет ее по более высокой цене компании-покупателю, работающей в стране с высоким налогообложением. В результате, компания-покупатель, реализуя далее этот товар, получает минимальную прибыль, а центром прибыли становится оффшор.

В результате, компания-покупатель, реализуя далее этот товар, получает минимальную прибыль, а центром прибыли становится оффшор.

При совершении экспортно-импортных сделок большое значение имеет возможность оперативно распоряжаться денежными средствами. При существующей в России системе валютного контроля такая оперативность практически невозможна, тогда как осуществление срочных платежей через зарубежный банковский счет оффшорной компании возможно в короткие сроки.

Также необходимо учитывать, что при росте курса валюты, находящейся на счету российской компании в российском банке, у этой компании возникает база по налогу на прибыль. И хотя реальная прибыль при этом отсутствует, она обязана заплатить налог на прибыль, возникающий из-за такого изменения курса. Оффшорная фирма со счетом в иностранном банке таких проблем не имеет.

Оффшорная компания-подрядчик

В качестве подрядчика оффшор может оказывать юридические, информационные, аудиторские, маркетинговые услуги. При формировании налоговой отчетности оплата за данные услуги может относиться на расходы.

При формировании налоговой отчетности оплата за данные услуги может относиться на расходы.

Инвестиционная деятельность оффшорных компаний

Оффшор может служить для формирования инвестиционного портфеля, который может состоять из облигаций, акций, денежных средств на депозитах, вложений в драгоценные металлы и ряда других инвестиционных инструментов. При этом прибыль от инвестиционного портфеля при соблюдении определенных условий не будет подлежать налогообложению.

Также компания-инвестор может выгодно вкладывать денежные средства в российскую экономику, используя выгоды межгосударственных соглашений об избежании двойного налогообложения. Такое соглашение подписано, например, между Россией и Кипром, в результате чего кипрские компании являются основным источником инвестиций в Россию. Хотя очевидно, что это лишь репатриация российских же капиталов с использованием эффективного низконалогового инструмента.

Оффшорная холдинговая компания

По статистике последних лет подавляющая часть крупных российских предприятий принадлежит оффшорам. Таким образом, оффшоры фактически используются как холдинговые компании, основная цель которых – управлять акциями реальных предприятий в интересах своих бенефициаров. При этом налогообложение дивидендов, выплачиваемых в пользу таких холдинговых компаний, может быть существенно снижено, используя все то же Соглашение об избежании двойного налогообложения.

Таким образом, оффшоры фактически используются как холдинговые компании, основная цель которых – управлять акциями реальных предприятий в интересах своих бенефициаров. При этом налогообложение дивидендов, выплачиваемых в пользу таких холдинговых компаний, может быть существенно снижено, используя все то же Соглашение об избежании двойного налогообложения.

Также в пользу владения акциями российских предприятий через оффшоры говорит возможность возмездной передачи контроля над акциями таких предприятий через уступку акций самой оффшорной холдинговой компании. В результате чего для российских контролирующих органов состав акционеров предприятия не меняется, в то время как реальный контроль над ним уже перешел к новому лицу.

Использование оффшорной компании для владения недвижимым имуществом

Оффшорная компания может быть эффективным инструментом для владения недвижимым имуществом. Иностранная компания может быть собственником недвижимого имущества, расположенного в России, а его реальное управление передать российской управляющей компании. Таким образом обеспечивается максимальная конфиденциальность в отношении реального собственника имущества.

Таким образом обеспечивается максимальная конфиденциальность в отношении реального собственника имущества.

Банковская деятельность в оффшорной зоне

В настоящее время развитые страны активно теснят оффшорные банки, но победить окончательно оффшорный банковский бизнес им не под силу. Оффшорные банки процветают по всему миру, примером чего могут служить оффшорные банки Панамы или, например, Loyal Bank, расположенный на островах Сент-Винсент и Гренадины.

Оффшорные транспортные компании

Оффшорные компании эффективно используются для выполнений функций международного перевозчика как по территории СНГ, так и по территории других стран мира.

Оффшорные страховые компании

Оффшорные страховые компании используются как для реального страхования предприятий от реальных рисков, так и для создания законных оснований для перечисления денежных средств за границу. Также оффшорные компании работают при договорах перестрахования. Для перестрахования своих рисков российская страховая компания переводит денежные средства перестраховщику за границу.

Денежные расчеты

Оффшорная компания может использовать свой счет в иностранном банке для расчетов с поставщиками, также имеющими оффшорную компанию со счетом в иностранном банке. Иностранные банки, как правило, гораздо более лояльно относятся к основаниям платежей своих клиентов, чем российские, в результате чего оффшорные компании имеют возможность проводить расчеты, параллельные расчетам в России. Наличие возможности управлять Вашим счётом с помощью сети Интернет упрощает управление счетом с домашнего или рабочего компьютера. Представлять отчетность в налоговые органы при этом нет никакой необходимости.

Использование оффшорных компаний для иных целей

Оффшор может быть использован для получения гонораров теми, кто занимается предоставлением высокооплачиваемых услуг в инженерной, дизайнерской, компьютерной, финансовой, развлекательной, рекламной и других сферах деятельности. Звезды шоу-бизнеса, актёры театра и кино, поп-группы, спортсмены, юристы, финансовые консультанты, специалисты рынка ценных бумаг могут получать гонорары на счет своей оффшорной компании, максимально сохраняя при этом конфиденциальность.

Оффшорная компания для трудоустройства персонала

Некоторые предприниматели, специализирующиеся, например, в области консультирования, предпочитают работать не от имени российского юридического лица, а создать представительство иностранной компании, в которое и трудоустраивают своих сотрудников, что предоставляет им существенную налоговую экономию.

Оффшорные финансовые компании

Такие компании используют для корректирования финансовых результатов компаний, входящих в одну группу. Проценты по займам, работа с ценными бумагами, платежи по роялти – вот неполный перечень инструментов, с помощью которых оффшорная компания может влиять в ту или иную сторону на финансовые результаты группы компаний.

Оффшорные компании на фондовых рынках

В основном на российском рынке ценных бумаг работа ведется не через классические оффшоры, а с помощью кипрских фирм, которые относятся к низконалоговым компаниям. Кипрское налоговое законодательство освобождает от налогового бремени операции с ценными бумагами, что в сочетании с вышеупомянутым Соглашением об избежании двойного налогообложения и делает кипрские компании привлекательным инструментом для работы на российском фондовом рынке.

Формирование позитивного делового имиджа

Многие предприниматели предпочитают представляться как руководители иностранных компаний из престижных юрисдикций: Лихтенштейн, Люксембург, Англия, Дания. Содержание компаний из данных юрисдикций обходится относительно недорого, при этом бизнесмены эффективно решают важные имиджевые вопросы.

Оффшоры

Покупка оффшорной компании

поможет Вам решить ряд задач:

Ввоз и вывоз товаров

Компания-оффшор может выступать в качестве посредника между российской и иностранной компаниями при ввозе и вывозе товаров за границу, что позволяет регулировать таможенные пошлины и НДС.

Владение интеллектуальной собственностью

Владение патентом, торговой маркой, товарным знаком и т.п. — ещё одна область применений оффшорных компаний. Вот один из примеров применения. Компания-оффшор, владеющая товарным знаком, заключает лицензионный договор с иностранной компанией, зарегистрированной на территории страны, у которой с Россией есть соглашение об избежание двойного налогообложения. В свою очередь, иностранная компания заключает сублицензионный договор с российской компанией. С этого момента российская компания начинает выплачивать иностранной компании компенсацию за использование товарного знака (роялти). Иностранная компания по лицензионному договору платит 95-98% этой суммы в оффшор. Таким образом, налог на прибыль становиться минимальным.

В свою очередь, иностранная компания заключает сублицензионный договор с российской компанией. С этого момента российская компания начинает выплачивать иностранной компании компенсацию за использование товарного знака (роялти). Иностранная компания по лицензионному договору платит 95-98% этой суммы в оффшор. Таким образом, налог на прибыль становиться минимальным.

Оптимизация налогообложения

Нередко оффшорные компании создаются для оказания услуг российским компаниям. Это позволяет увеличить чистую прибыль и снизить налоги.

Имущество

Регистрация недвижимости на оффшорную компанию позволяет снизить либо полностью освободиться от налога на имущество, а также скрыть владельцев данного имущества.

Финансовая деятельность

Оффшорные схемы позволяют получить лицензию на ведение финансово, банковской или брокерской деятельности.

Оказание услуг

Оффшорная компания, принимая платежи за оказание услуг, позволяет снизить до минимума налоги.

Строительство

Российская компания заключает договор подряда с кипрской компанией. Та, в свою очередь, заключает договор с другой российской компанией для выполнения работ по более низким ценам. Прибыль остается на счете кипрской компании. Может быть введен классический оффшор, который будет оказывать какие-либо услуги либо давать займы, по которым кипрская компания будет выплачивать проценты.

Выплата дивидендов

Удобный способ возврата денежных средств, инвестированных в российские компании.

Лизинговые операции

Лизинговая компания, зарегистрированная в стране, с которой у России есть соглашение об избежание двойного налогообложения, покупает на средства классического оффшора оборудование и сдает его в лизинг российской компании. Российская компания производит платежи лизинговой компании, тем самым уменьшая налогооблагаемую прибыль. Налогооблагаемая база лизинговой компании будет уменьшена, так как она платит классическому оффшору по займу. Оффшор налогами не облагается, поэтому прибыль (проценты по займам) остается у владельца.

Оффшор налогами не облагается, поэтому прибыль (проценты по займам) остается у владельца.

Агентские схемы

Агентская схема — это связка оффшорной компании и компании из Европы с хорошей репутацией. Европейская компания-агент от своего имени, но за средства оффшорной компании покупает или продает товар. При этом компания-агент оставляет себе небольшое вознаграждение, остальное переходит в оффшор.

Ликвидация компаний через оффшор

Ликвидация через оффшор становится всё более популярной в России из-за свой экономичности, быстроты и легальности всех операций.

Роль оффшорных юрисдикций во внешнеэкономической деятельности российских компаний Текст научной статьи по специальности «Экономика и бизнес»

УДК 339.7

ЮП. Григорьева РОЛЬ ОФФШОРНЫХ ЮРИСДИКЦИЙ

ВО ВНЕШНЕЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ РОССИЙСКИХ КОМПАНИЙ

Аннотация. Оффшоризация российской экономики стала развиваться по причине неблагоприятного инвестиционного климата в стране. Настоящая статья посвящена анализу проблем использования оффшорных юрисдикций во внешнеэкономических связях России. Выявлены преимущества и проблемы использования предпринимателями оффшорных схем.

Ключевые слова: оффшорная юрисдикция, деоффшоризация, оффшорные схемы, налоговая система.

YuHa Grigoryeva ROLE OF OFFSHORE JURISDICTIONS

IN THE FOREIGN ECONOMIC ACTIVITY OF THE RUSSIAN COMPANIES

Annotation. The impact offshore to the Russian economy began to develop because of the adverse investment climate in the country. This article is devoted to the analysis of problems of use of offshore jurisdictions in the foreign economic relations of Russia. Benefits and problems of use by entrepreneurs of offshore schemes are revealed. Keywords: offshore jurisdiction, deoffshorization, offshore schemes, taxation system.

Формирование оффшорных компаний в России началось в 1991 г., когда швейцарская компания RWG (Riggs Walmet Group) сообщила о собственном намерении выходить на рынок СССР с целью организации оффшорного бизнеса [8]. В этом случае предполагалось создание компаний такого рода «под ключ», помощь советскому бюджету финансовыми средствами, поддержка в организации делопроизводства, учреждение съезда акционеров в ежегодном порядке, составление бухгалтерских балансов, а также составление плана. В тот период стоимость услуг по образованию оффшорных компаний была довольно высокой по сравнению с международными расценками. С развитием оффшорных схем ведения бизнеса в РФ, стоимость уменьшилась в несколько раз.

Данное направление начало развиваться еще в 1989 г., однако из-за препятствования отдельных органов государственного аппарата, так и не получила особой поддержки и распространения. Тем не менее, свободные экономические зоны (СЭЗ) со сниженными налогами на территории РФ в период 1990-х — начала 2000-х гг. действительно были созданы. Однако следует уточнить, что оффшорные зоны как одна из специальных форм СЭЗ несколько отличаются от них, поскольку в первом случае льготы предоставляются не за ведение внешнеэкономической деятельности на их территории, а за ее пределами. В данном ключе были созданы оффшорные зоны в Калмыкии, Бурятии и Горном Алтае. Поэтому на территории РФ в тот период возможно было создание двух видов оффшоров: «классических», деятельность которых совершается за государственной границей, и «внутренних», что ведут деятельность за пределами субъектов РФ, в которых зарегистрированы. Например, в Республике Калмыкия с 1994 г. действовал Указ «О снижении до 5 % ставки налога на прибыль в части, зачисляемой в бюджет республики для отдельной категории налогоплательщиков». С юридической точки зрения, это первый в РФ случай, когда в числе получающих льготы компаний упомянута категория «нерезидент». Благодаря этому в республике разрешена практика оффшора, наиболее близкая к традиционной.

Однако уже с 2004 г. в рамках пока еще только набирающей размах деоффшоризации российской экономики Советом Федерации РФ была отменена инвестиционная льгота по налогу на прибыль, упраздняя тем самым «внутренние» оффшоры. В настоящее время органы местной власти

© Григорьева Ю.П., 2016

ограничены в полномочиях устанавливать льготное налогообложение на территории субъектов РФ. Из оффшорных зон осталась лишь Калининградская область, в которой Налоговый кодекс установил льготы в отношении резидентов особых экономических зон. Примечательно, что в рамках политики деоффшоризации экономики создание оффшорных зон или «неклассических» оффшорных банков по типу швейцарских не предусматривается.

Оффшоризация российской экономики по существу началась в 1990-е гг., когда в стране проходила масштабная приватизация государственной собственности, цель которой — создание эффективной частной собственности — так и не была выполнена. Следующим шагом стали организованная под контролем А. Чубайса система залоговых аукционов, в результате которых большая часть государственной собственности перешла в руки олигархического капитала (в частности, компания «ЮКОС», оцениваемая в 6,2 млрд долл., была продана за 353 млн долл.; «Лукойл» — за 700 млн вместо 16 млрд; «Норильский никель» — за 300 млн против 30 млрд долл. Также приватизация коснулась 133 тыс. более мелких предприятий, за приватизацию которых страна получила в 1992-1999 гг. 9,25 млрд долл. [4]) Главным же последствием ваучерной приватизации стало то что она не достигла своей цели: не создала эффективного института частной собственности, а малый и средний бизнес не получил необходимой правовой, экономической основы для своего развития.

Именно в результате такой несправедливой приватизации начала развиваться широкомасштабная оффшоризация. Мотивация же оффшоризации высоким уровнем налогообложения в данном случае совсем неуместна, поскольку в нашей стране налоги значительно ниже, чем в развитых странах. В итоге в настоящее время большая часть российской крупной частной собственности оформлена на, как правило, неизвестные малые фирмы, зарегистрированные за рубежом в оффшорных зонах, география которых довольно обширна. Соответственно на это влияет множество причин и многие предприниматели считают просто необходимым вывод своего производства в оффшорные зоны.

Необходимо также отметить, что на оффшоризацию российской экономики прежде всего влияет плохой внутрироссийский инвестиционный климат. В свою очередь, крупнейшие отечественные компании предпринимают все усилия, чтобы противостоять деоффшоризации. Для российской экономики существенно важно, принимая во внимание, в том числе и политические факторы, воспрепятствовать оттоку отечественного капитала, направив тем самым выгодные вложения средств на нужды родной страны, а не на процветание бизнеса в теневом секторе экономики. Однако следует принимать во внимание следующее: то, что выгодно предпринимателям отрицательно сказывается на экономике страны, из которой компания уходит в оффшорные зоны. Основную долю от совокупного объема коррупционных средств из России, которые оседают за рубежом, составляют средства в виде «откатов» в рамках государственного заказа, а также средства, напрямую похищенные из бюджетов разных уровней. При этом нельзя говорить о том, что сам факт существования оффшоров наносит в любом случае ущерб национальной экономике, но они формируют благоприятные условия для процветания дальнейших злоупотреблений в нашей стране, поскольку доходы, полученные преступным путем, вывозятся за рубеж, где намного сложнее отслеживать, при каких обстоятельствах и кем они были получены.

Если рассматривать проблему налогового реформирования, которое столь важно для России, то оно должно отвечать задачам структурного реформирования экономики и инновационного развития, однако многое здесь зависит также от качества институтов государства. Например, в известном рейтинге восприятия коррупции (CPI — Corruption Perceptions Index), составленном международной неправительственной организацией по борьбе с коррупцией (Transparency International), Россия в 2015 г. заняла 119 место из 168 стран, участвовавших в этом рейтинге [10, с. 7]. Иными словами, государственная власть поощряет широкое использование оффшорных юрисдикций государственными компаниями, что наносит значительный ущерб национальному бюджету.

Таким образом, Россия относится к ряду стран, в которых вывод капитала осуществляется из-за недоверия к политической и экономической системе государства. По статистике, до 70 % крупных ТНК, ведущих свою деятельность на внутреннем рынке РФ, зарегистрированы резидентами страны в оффшорных зонах. По данным Global Financial Integrity (GFI) [11], нелегальный вывод капитала из России в 2004-2013 гг. составил в совокупности 1,05 трлн долл., т.е. в среднем 105 млрд долл. в г. Сравнимые с Россией большие объемы капитала ежегодно выводятся только из Китая (около 140 млрд долл. в г.). Бегство капитала как сравнительное новое в международном движении капитала явление вызвано специфическими внутренними (в национальной экономике) и внешними (на уровне мирового хозяйства) процессами, которые оказывают значительное влияние на развитие страны в целом и отдельных ее регионов. В России оно обусловлено, прежде всего, отсутствием возможностей для инвестиций и неблагоприятной ситуацией инвестиционной деятельности и бизнеса.

Так, Лопашенко Н.А. в исследовании причин бегства капитала из России через оффшорные зоны [5, C. 87-89] отмечал, что участники оффшорного бизнеса преследуют такие интересы как стремление сохранить и приумножить свои капиталы, правильно вложить их за пределами РФ; уйти от налогообложения прибыли от основной деятельности; легализовать свои финансовые средства через внешнеэкономические операции; получить более высокий доход с капиталов, чем это представляется возможным на территории страны. Эти причины в конечном итоге привели к бегству капитала из России. По примерным оценкам, около 70-80 % выведенного капитала направлялось в оффшоры, и по мере развития оффшорного бизнеса объемы оттока капитала возрастали.

Наибольшее развитие в РФ приобрела практика учреждения оффшорного бизнеса в виде компаний с международными инвестициями. Формировались дочерние компании и филиалы в составе крупнейших отечественных финансовых корпораций и промышленных групп. При осуществлении повседневной финансово-хозяйственной деятельности крупные корпорации применяют множество компаний-оффшоров.

На сегодняшний день для российских компаний характерен самый высокий уровень оффшоризации в мире [3]. Большая часть производственных активов нашей страны принадлежат компаниям, зарегистрированным в оффшорах, а это значит, что экономика России недополучает огромные потенциальные объемы налоговых поступлений (по независимым оценкам, в оффшорах находится около 50 % крупнейших российских компаний). Вопрос о том, где осуществляется бизнес, только на первый взгляд кажется не таким важным, техническим, однако на самом деле это не совсем так. Экономическое могущество страны во многом зависит от ее возможностей экспортировать свою продукцию другим странам. Если страна умеет наладить экспорт и постоянно совершенствовать производство конкурентного продукта, она всегда сможет импортировать те товары, которые ей необходимы.

В западных странах сложилось такое понятие, как «оффшорный миллиардер» (offshore billionaire), т.е. миллиардер, который строит свой бизнес в оффшоре. Парадоксально, однако на самом Западе таких оффшорных миллиардеров не очень много (например, Б. Гейтс зарегистрировал корпорацию Microsoft не в оффшорной зоне, а в США, и владеет ей не через оффшор, а напрямую — как американское физическое лицо). Если бы он, подобно российским олигархам, в целях «оптимизации бизнес-процесса» вывел головную структуру корпорации в оффшор, то все заграничные продажи происходили бы, минуя США. Соответственно это привело бы к снижению источников валютных поступлений у США, а значит — и к снижению темпов экономического роста.

Несмотря на то, что в развитых странах есть предприниматели, учреждающие компании в оффшорных зонах с целью оптимизации прибыли, для сокрытия своих капиталов и тайн их происхождения, однако именно в России проблема оффшоризации экономики стоит наиболее остро, поскольку ни в одной стране мира нет такого бегства капитала из-за учреждения российских компаний в оффшорных зонах. Это свидетельствует о том что, ведение бизнеса в России не интересно пред-

принимателям. В России почти все миллиардеры — оффшорные. Например, В.Потанин владеет компанией «Норильский никель» через оффшор Bonico Holdings. О. Дерипаска приобретал акции этой компании оформлял их на свой оффшор Gershvin Investments Corp. Ltd. У М. Прохорова акции этой же компании были оформлены на оффшор Coverico Holdings. Оффшор Millhouse Capital представляет интересы Р.Абрамовича. В Люксембурге находятся Gazprom International SA, Evraz Securities SA, Promsvyaz Finance SA, Mobile TeleSistem Finance SA, Petrocommerce Invest Finance SA. В этой же стране есть свои оффшоры у «Сбербанка» и «Внешторгбанка» [2].

Указанные факты свидетельствуют о невыгодности ведения бизнеса в нашей стране, поэтому предприниматели стремятся вывести свои предприятия в оффшорные зоны для получения более выгодных условий при ведении их предпринимательской деятельности. Соответственно, чтобы разобраться в причинах, по которым российские предприниматели ведут свой бизнес в оффшорах, необходимо выделить основные факторы сдерживающие бизнес в России. В первую очередь здесь играет свою роль слабый инвестиционный климат в России (отсутствие перспективных проектов, высокое налогообложение производства, излишнее бюрократическое давление на бизнес, коррупция). Неблагоприятно сказываются недостатки в инфраструктуре для ведения бизнеса в России. Немаловажное значение в этом вопросе имеет инфляция, которая также сказывается на возможности благоприятного ведения бизнеса. Также к факторам, сдерживающим бизнес в РФ нужно отнести: слабый уровень образования трудовых ресурсов, воровство, нестабильность курса рубля и недостаточная восприимчивость и способности к инновационному развитию. Следовательно, к основным причинам, по которым российские юридические лица учреждают свой бизнес в оффшорах можно отнести: 1) возможность перемещать финансовые потоки в экономически стабильные страны и иметь свободный доступ и управление своими денежными средствами; 2) стремление избежать высоких налоговых выплат; 3) гарантии конфиденциальности информации коммерческого плана; 4) отсутствие валютного контроля или наличие валютных ограничений; 5) низкие требования к открытию и ведению бизнеса; 6) разнообразный налоговый режим; 7) плохое финансовое развитие в своей стране; 8) экономическая нестабильность в родной стране; 9) рейдерство.

Многие зарубежные компании, как и российские, ведут бизнес в оффшорах. Следует заметить, что вывод финансовых компаний в оффшоры вовсе не является российским изобретением. Судя по всему, на сегодняшний день компании, в том числе и государственные, не торопятся вкладывать деньги в российскую экономику. Поэтому зачастую, вместо инвестирования в производство, они активно вкладывают деньги в выкуп собственных акций на рынке для повышения собственной капитализации, что стало весьма популярным в России явлением.

Активы предпринимателей, ведущих свой бизнес в оффшорах, не контролируются (операторы иногда предоставляют только статистическую форму деклараций). Пользуясь этим, бизнесмены переводят деньги в оффшор за якобы поставляемый из этих стран товар, а банку предоставляются поддельные товарно-транспортные накладные.

У компаний России самый высокий уровень оффшоризации в мире, и, если правительство создаст условия для инвестиций, то они охотно вернутся в страну. Следует признать все же, что власти уже предприняли некоторые меры, которые могут отразиться на притоке инвестиций. Во-первых, Центробанк перешел к более-менее плавающему курсу рубля, чем отпугнул спекулянтов от валютного рынка России. Во-вторых, вступление в всемирную торговую организацию, привело к введению международных стандартов в российские правила ведения бизнеса.

В целом, высокий уровень оффшоризации российского бизнеса представляет собой экономическую форму невидимой эксплуатации российской экономики со стороны транснациональных корпораций (ТНК) и российских оффшоризированных бизнес-групп. Оффшоры способствуют перенаправлению денежных потоков за рубеж, являясь угрозой государственного суверенитета. В нашей

стране сложился широкий спектр операций оффшорного типа, в частности: использование корпоративных кредитных и дебетовых карточек в расчетах за рубежом и в России; получение доступа к зарубежным кредитным ресурсам крупных транснациональных банков; получение доступа к мировому рынку услуг по управлению инвестициями, рисками и капиталом, и к международному рынку депозитов. Интенсивно развивающимся направлением оффшорного бизнеса представляются: разработка разных схем и стратегий на мировом рынке ценных бумаг; формирование транснациональных систем, где оффшорные компании постепенно встраиваются в систему зарубежных филиалов отечественных компаний.

Особую роль для российских компаний играет налоговое планирование [7, С 29], которое полностью неотделимо от производственного и финансового планирования фирмы. Оффшорные компании одновременно представляют собой как инструмент налогового планирования, так и средство управления рисками и повышения эффективности и надежности капиталовложений. В оффшорном бизнесе реализация базового принципа налогового планирования заключается в том, что доход от операционной деятельности в разных регионах мире уходит в центр прибыли (оффшорную компания), расположенный в «налоговой гавани». Механизм оффшорного бизнеса характеризуется как осуществление международных финансовых операций на основе использования трансфертных цен.

Также активно происходит посредством оффшоров и реинвестирование капитала в экономику России, чем российский бизнес пользуется не столько и не только ради того, чтобы сэкономить на налогах и скрыть экономические неналоговые преступления. В большей степени это происходит из-за желания защитить свою собственность и спасти ее от недружественных слияний/поглощений. Также это делается, чтобы сделать более удобными операции с активами (например, если речь идет о наследовании бизнеса, передаче прав с использованием траста, поскольку данный институт (траста) из российского права). Эксперты указывают, между тем, на то, что если предприниматели западных стран выводят в оффшорные зоны преимущественно прибыль, то российские предприниматели -вдобавок активы и резервный капитал [1].

Большая часть инвестиций в экономику России приходится на оффшорные зоны. Тот факт, что доля оффшоров в инвестициях в последние годы снизилась, только свидетельствует о том, что отечественные компании стали намного осторожнее в применении открытых оффшорных схем и все активнее используют как промежуточные звенья компании из респектабельных, не оффшорных государств. Также весьма показателен факт, что свыше четверти поступающих инвестиций пришлось на финансовую сферу; в нее поступают инвестиции из Люксембурга и Швейцарии, что в очередной раз подтверждает то, что при построении финансовых структур и проведении финансовых операций российский бизнес обращается к данным юрисдикциям.

Реализация оффшорных схем бизнес-деятельности предпринимателями не всегда оказывает положительное влияние на развитие экономик стран, посколькуо чаще всего используются нелегальные механизмы ведения бизнеса, связанные со стремлением укрыться от уплаты налогов, а также (что еще опаснее), со стремлением легализовать доходы, полученные преступным путем. Этот аспект скрывает в себе опасность не только экономического характера, но также и сугубо общественного, поскольку непосредственно связан с коррупцией, торговлей оружием, наркотиками. Однако данный сектор мировой экономики развивается быстрорастущими темпами. И чем более открытыми в сфере экономического взаимодействия становятся страны мира, тем большие обороты набирает этот вид бизнеса. Остается только бороться с нелегальным использованием этого канала бизнеса.

Применительно к России следует подчеркнуть, что существуют самые распространенные способы ухода от налогообложения с помощью использования следующих оффшорных схем. Чаще всего российские компании осуществляют данные схемы, используя оффшорную компанию в качестве посредника для проведения бизнес деятельности. Данные схемы являются законными по своей сути.

Однако предприниматели могут использовать данные схемы для уклонения от налогов и нелегальных переводов денежных средств. Осуществляются данные схемы следующим образом. Использование оффшорной фирмы в качестве посредника для нелегального перевода денежных средств. При этом российская фирма перечисляет денег больше для покупки какого-то товара за рубежом, чем это требует поставщик. Таким образом, разница остается в оффшорной компании. Российское предприятие выступает продавцом товара и полученная от зарубежного покупателя оплата за товар остается в зарубежном банке, а в Россию переводится лишь часть денег. Эти схемы нашли широкое применение в практике крупных предприятияй, которые таким образом снижают свою налогооблагаемую прибыль и, следовательно, уменьшают размеры выплачиваемых налогов в бюджет страны.

В России для уклонения от уплаты налогов особой популярностью пользуются схемы с использованием фирмы-однодневки, в которую перечисляются денежные средства за осуществление фиктивных торговых операций или оказание фиктивных услуг. Затем деньги «обналичиваются» и возвращаются прежнему владельцу — организатору данной схемы. Также используются схемы со сменой собственника, когда бизнес переходит в руки оффшорной компании (на деле продажа фирмы, возможно, и вовсе не осуществлялась). Кроме того, часто используются схемы под прикрытием фиктивного невозврата кредита или неоплаты за проданные товары и оказанные услуги [9].

В России предприниматели весьма необязательны в отношении уплаты налогов. Иностранные авторы, изучающие данную проблематику, недоумевают от того, что, в отличие от других стран мира, в России от уплаты налогов уклоняются не только частные фирмы, но и государственные (известен случай с компанией «Газпром», обвиняемой в неуплате налогов на сумма 2 млрд долл.).

Российский бизнес начал использовать оффшоры при страховании, осуществлении трастовых, лизинго-комиссионных и прочих разновидностях договорных взаимоотношений при проведении трудных финансовых операций. Оффшорные компании, учрежденные российскими юридическими лицами, в настоящее время используются при долгосрочном и текущем финансировании отечественных бизнес-проектов из-за границы. В схемах подобного вида, как правило, задействуются оффшорные компании в зоне налоговых льгот. В последнее время российские финансово-кредитные учреждения применяют оффшорные схемы исполнения работы с ценными бумагами на мировом рынке. Основные условия, стимулирующие формирование российского оффшорного бизнеса — налоговое бремя, недостаток эффективности фискальной политики и благоприятного инвестиционного климата, наличие важных мотивов для экспорта капитала за границу.

По мнению экспертов, экономический эффект от закрытия оффшоров огромен [6], поскольку, не имея возможностей вывода капитала за рубеж, олигархи будут вкладывать его в национальную экономику, что позволит решить проблему модернизации промышленности, роста выпуска, завоевания новых рынков сбыта, решения многих социальных проблем.

Библиографический список

1. Гагарин, П. Деоффшоризация экономики / П. Гагарин // Экспертный канал «Экономическая политика». -21.02.2013 [Электронный ресурс]. — Режим доступа : http://ecpol.ru/index.php/2012-04-05-13-39-38/2012-04-05-13-40-11/555-deoffshorizatsiya-ekonomiki (дата обращения : 08.04.2015).

2. Потанин не готовит с Прохоровым никаких сделок по акциям «Норникеля» и «Полюс золота» [Электронный ресурс]. — Режим доступа : http://www.rbc.ru/rbcfreenews/20080807212037.shtml (дата обращения : 12.05.2014).

3. Катасонов, В. Ю. Ограбление России. Новый мировой порядок. Оффшоры и «теневая» экономика. Финальная экспроприация началась! / В.Ю. Катасонов. — М. : Книжный мир, 2014. — 96 с. — ISBN: 978-591447-080-4.

4. Кричевский, Н. Гидра обналички уже поглотила половину наших банков [Электронный ресурс] / Н. Кри-чевский // АиФ — Деловая среда. — 2013. — № 48. — Режим доступа : http://www.aif.ru/opinion/1033275 (дата обращения : 15.07.2014).

5. Лопашенко Н. А. Проблемы бегства капитала из России и пути его возвращения: Монография / Н. А. Ло-пащенко — М. : САРАТОВ, 2002. — 168 с. — ISBN 5-87057-374-2.

6. Никитчук, И. И. Закрытие оффшорных зон / И. И. Никитчук [Электронный ресурс]. — Режим доступа : http://nkoperm.ru/17210-mnogie-ekspertyekonomisty.html (дата обращения : 15.03.2015).

7. Горбунов, А. Р. Оффшорные фирмы в международном бизнесе: Принципы. Схемы. Методы / А. Р. Горбунов. — М. : ДС ЭКСПРЕСС, 1997. — 364 с. — ISBN 5-86217-075-8.

8. Оффшоры в России [Электронный ресурс]. — Режим доступа : http://www.ofxt.ru/offshores-in-russia/ (дата обращения : 22.05.2015).

9. Чухнина, Г. Я. Мониторинг способов совершенствования международных налоговых преступлений / Г. Я. Чухнина // Финансы и кредит. — 2011. — № 36. — С. 65-69.

10. Corruption Perceptions Index Report 2015. — Transparency International, 2015. — 20 p.

11. Illicit Financial Flows from Developing Countries: 2004-2013 — Global Financial Integrity, October 2015. — 57 p.

Подробный ответ на вопрос что такое оффшор и оффшорная компания на нашем сайте

На сегодняшний день не сформулировано правового определения оффшора. Данный термин следует относить, скорее, к понятиям экономической географии. Практика оффшоризации имеет применение в планировании налоговых платежей и распространяется на компании и организации, которые избирают для регистрации страны, дающие возможность законно не платить налоги под своей юрисдикцией и на своей территории.

Оффшорные компании имеют возможность не вести внешней отчетности, поскольку не должны предоставлять налоговой документации о своей деятельности контролирующим органам. Это значительно упрощает систему управления фирмой и повышает уровень конфиденциальности, поскольку сведения о владельцах и бенефициарах организации не раскрываются.

Однако освобождение от налоговых обязанностей по месту регистрации фирмы не отменяет необходимость их исполнения по месту фактического ведения деятельности.

Понятие оффшорной юрисдикции

Под этим термином следует понимать страну, в которой действует налоговое законодательство, позволяющее зарегистрировать оффшорную компанию на ее территории, при этом не платя налоги и не подавая отчетность в налоговые органы.

Форму юрисдикций выбирают небольшие островные государства, которые получают доходы из платежей и пошлин за регистрацию компаний и ее периодическое продление. География таких зон охватывает весь мир: от стран Карибского бассейна до территорий, относящихся к Европе и Юго-Восточной Азии.

Как много оффшорных зон в мире?

В мире не существует стандартного, признанного на международном уровне реестра оффшоров. Отдельные государства и учреждения сами составляют такие списки, используя их в собственных целях.

Например, организация ОЭСР поддерживает три списка, содержащих сведения о странах с точки зрения соблюдения законодательства и его соответствия международным стандартам в области налогов и предоставления информации о владельцах и доходах компаний. В международной практике существуют правила раскрытия и передачи такой информации для правоприменения в рамках собственного законодательства. Внутренние стандарты в этой части не могут противоречить международным обязательствам по заключенным соглашениям, что касается и обязательств по раскрытию банковской тайны.

В первом списке собрано 40 стран, полностью реализующих принятые международные стандарты. Во втором — указаны государства, принявшие такие обязательства формально, но не исполняющие их в полной мере. Таких юрисдикций 32. В третьем, на сегодняшний день пустом списке, должны быть указаны страны, отказавшиеся от международных налоговых соглашений.

В Российской Федерации существует собственный документ — «Перечень государств и территорий, предоставляющих льготный режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (оффшорные зоны)», датированный 13.11.2007 под номером 108н. Он содержит 41 оффшорную юрисдикцию для применения в рамках подпункта 1 пункта 3 статьи 284 Налогового кодекса РФ.

Какова разница между юрисдикциями?

Существует ряд параметров, по которым определяются отличия юрисдикций, осуществляющих регистрацию компаний при необходимости налогового планирования:

- основания для освобождения от налоговых платежей — возможно полное освобождение, закрепленное законодательно, статус нерезидента, налоговые платежи только с доходов от деятельности на территории страны;

- формы организации, удобство деятельности — определенные требования к руководящему составу компании, ее расходам, уставному капиталу, видам деятельности;

- уровень надежности и квалификации обслуживающих фирму агентов, зарегистрированных в данной юрисдикции;

- собственная репутация юрисдикции, которая определяется попаданием в различные «черные списки», соответствием законодательства международным требованиям, степенью открытости информации о руководстве, бенефициарах и акционерах компаний;

- стабильность требований, предъявляемых законодательством юрисдикции.

Насколько законно использование оффшорных юрисдикций?

С точки зрения законодательства Российской Федерации, не существует запрета для граждан, желающих создавать компании за пределами страны, то есть входить в состав акционеров юридических лиц сторонней юрисдикции. Для российских юридических лиц не существует запрета на установление гражданских отношений с иностранными фирмами. При этом необходимо соблюдение важного условия — все стороны такого рода правоотношений (как российские, так и зарубежные граждане и юридические лица) должны соблюдать нормы законодательства РФ.

Ответ на вопрос о законности оффшорной деятельности формулируется следующим образом: «Законна при условии соблюдения законодательства Российской Федерации». Создание и использование такой компании — налоговый и финансовый инструмент, осуществление которого может быть полезным, вредным или опасным в зависимости от способа его применения.

Каким образом и где можно использовать оффшорные компании?

Главные признаки оффшорной компании:

- освобождение от налогов по месту регистрации;

- отсутствие обязательств по предоставлению налоговых и бухгалтерских сведений в государственные структуры по месту регистрации;

- высокая конфиденциальность, гарантия тайны организационной структуры фирмы, тайны руководства, бенефициаров — эта информация не предоставляется государству.

Перечисленные признаки весьма удобны для использования компаний в виде:

- холдинга или подобных структур;

- инвестиционных учреждений, привлекающих и размещающих средства;

- организаций, в задачу которых входит аккумуляция страховых выплат и прочих средств в качестве ресурсов, кэптивных компаний;

- собственника интеллектуальных и авторских прав.

Наиболее распространенным вариантом остается деятельность в области операций коммерческого импорта и экспорта товаров.

Есть ли ограничения на оффшорную деятельность?

Законодательство РФ не пресекает участие граждан в капиталах зарубежных юридических лиц. Таких ограничений не содержат и законодательные нормы оффшорных юрисдикций — гражданство руководителей, акционеров и бенефициаров не является поводом для ограничения прав на деятельность в статусе резидента. Тем не менее, необходимо соблюдение законодательств юрисдикции и стран фактического ведения деятельности.

Для деятельности на российской территории в рамках оффшорной фирмы Налоговый кодекс предусматривает ведение дел с постоянным представительством, что влечет за собой необходимость соблюдения налогового законодательства и процедурных норм в соответствии со статьей 306 НК РФ. На оффшорную компанию распространяется и требование получения лицензии, если ее деятельность подлежит лицензированию.

Выбор оффшорной юрисдикции

При подборе юрисдикции для эффективной и безопасной деятельности необходимо учесть несколько аспектов:

- тонкости налогового законодательства страны регистрации, особенности требований к корпоративной области деятельности, международные стандарты и правила;

- необходимость получения лицензии на предполагаемый вид деятельности в выбранной стране, например, осуществление банковских, валютных операций, деятельность на финансовых рынках, операции с ценными бумагами, инвестирование и прочее.

Регистрация оффшора — решение, связанное в первую очередь с получением экономических и коммерческих выгод. Открыть счет в иностранном банке может быть вариантом выведения части средств из-под юрисдикции, где слишком велики налоги. Юрисдикция может быть надежной, но это не означает, что она гарантирует сохранение конфиденциальности или банковской тайны в той мере, которая необходима собственникам или акционерам компании. Страны с высокой репутацией и надежностью могут выставлять очень большие требования к стоимости регистрации и продления.

Нужно ли посещать оффшорную зону для регистрации?

В большинстве оффшорных юрисдикций законодательство не предусматривает обязательного личного прибытия руководителей, бенефициаров и акционеров для участия в процедуре регистрации. Для этого существуют Subscribers или «подписанты» — компании, зарегистрированные на данной территории и берущие на себя роль агентов. Они обращаются в соответствующие государственные инстанции с заявлениями, проводят назначение директора.

При обращении в такую компанию визит в оффшорную зону теряет актуальность, поскольку задача поручается агентам, действующим во всех странах мира.

Минфин усилит давление на офшорные схемы бизнеса

Минфин хочет закрыть лазейку, позволяющую выводить дивиденды в офшоры без налогов – платить их, как если бы деньги предназначались российской компании, и пользоваться существующими в России льготами. Такие поправки в Налоговый кодекс Минфин опубликовал на regulation.gov.ru. Законопроект еще не рассматривался в правительстве, говорит представитель министерства, сейчас он публично обсуждается и согласовывается с другими ведомствами.

Пока такой «сквозной» подход не стал массовым – экономить на налогах позволяют стандартные механизмы соглашений об избежании двойного налогообложения, с помощью которых капитал перекачивается транзитом через низконалоговые юрисдикции в офшоры. Но со следующего года эти привычные механизмы будут разрушаться – по поручению президента Владимира Путина Россия начнет пересматривать соглашения и повышать в них ставки налогов на дивиденды и проценты до 15%. Пока письма о пересмотре договоров направлены властям наиболее популярного у российского бизнеса Кипра, а также на Мальту и в Люксембург (с выплачиваемых в эти страны дивидендов налог сейчас удерживается по ставке 5%). Соглашения со странами, которые не согласятся на такие изменения, должны быть расторгнуты, и тогда налоговая ставка будет те же 15%.

В связи с этим популярность «сквозного» подхода могла бы вырасти, говорили консультанты. Для этого иностранная структура должна заявить, что фактическим получателем дохода является не она, а другое лицо, например, российская компания. И тогда можно применить российские ставки, в том числе нулевую ставку налога на дивиденды. Эта льгота применяется, если 50% «дочки» принадлежит российской компании не менее года. Многие уже начали пользоваться таким «сквозным» подходом, говорила партнер KPMG Анна Воронкова.

Но Минфин решил сыграть на опережение. Предложенные им поправки исключают из Налогового кодекса возможность использовать нулевую ставку для дивидендов, выплаченных иностранной компании, если фактическое право на них принадлежит налоговым резидентам России. В таком случае с этих дивидендов будет удержан налог по ставке 13%. Поправки должны исключить ситуации, когда российская компания перечисляет доход зарубежным компаниям, а налог при этом не уплачивается, объясняет партнер EY Марина Белякова.

Поправки были разработаны в соответствии с направлением, которое обозначил Путин: защищать национальную налоговую базу, объясняет представитель Минфина. Такой тренд задан и планом ОЭСР по борьбе с размыванием налоговой базы (BEPS), отмечает он, во многих странах такие меры уже применяются.

Во время работы над поправками их текст был даже ужесточен: в первой версии льготная ставка на дивиденды сохранялась для компаний, зарегистрированных в российских офшорах – специальных административных районах во Владивостоке и Калининграде. В последней версии законопроекта и эта льгота была исключена. Нужно концентрировать финансовые ресурсы в России из-за непростой ситуации в экономике, объясняет представитель министерства, а на привлечение инвестиций поправки не повлияют.

Повлиять они все же могут, предупреждают консультанты. Например, российским участникам совместных с иностранцами предприятий придется платить с дивидендов 13% налога, говорит партнер PwC Екатерина Лазорина. Кипрские компании часто используются для структурирования совместных предприятий, рассказывает Воронкова, в том числе через них берут кредиты в российских банках на приобретение российских активов (в том числе так как банкам проще структурировать залоги по английскому праву). Для обслуживания кредита российская компания выплачивает дивиденды на Кипр и уже кипрская компания рассчитывается с банком, объясняет Воронкова: если изменения будут одобрены, то придется увеличивать дивиденды для обслуживания такого кредита.

Использовать сквозной подход может оказаться рискованным и сейчас, говорит партнер «Кроу экспертизы» Рустам Вахитов. Если иностранные компании добровольно признали, что у них нет права на полученные дивиденды, то им могут быть предъявлены претензии по прошлым периодам, начислены пени и штрафы, предупреждает он.

Российская частная компания с ограниченной ответственностью

Россия, официально известная как «Российская Федерация», расположена в Евразии. Он имеет самую большую площадь суши в мире — более 6,5 миллионов квадратных миль (17 миллионов квадратных километров), покрывающую 1/8 обитаемой площади Земли. Его население, насчитывающее более 145 миллионов человек, занимает 9-е место в мире. Москва, столица России, — один из крупнейших городов мира.

Корпоративное законодательство в России руководствуется российским коммерческим правом. Этот закон регулирует корпоративную деятельность и действия, устанавливая различные правила и границы для юридических действий предприятий. Он также регулирует порядок инвестирования в акции в стране.

Российские акционерные общества (АО) в основном созданы для ведения бизнеса в России. Иностранцам, ищущим оффшорную корпорацию, рекомендуется создать частную компанию с ограниченной ответственностью (PLC) с символом ООО перед ее названием.Russian PLC не обязано выпускать акции, что дает ему большую гибкость, чем у типичного акционерного общества, для его участников при изменении устава компании. Кроме того, PLC может владеть как минимум 10% долей в своем уставном капитале. Еще одно преимущество перед акционерным обществом состоит в том, что ему не нужно подавать официальный иск для исключения участника.

Преимущества

Российская частная компания с ограниченной ответственностью (PLC) имеет право на множество льгот, в том числе:

• Аналогично ООО: Члены российского акционерного общества не несут индивидуальной ответственности за убытки компании.Они несут ответственность только в размере стоимости участия, указанной в уставе компании при ее создании.

• Форма собственности одного лица: Как и многие офшорные корпорации в странах с налоговым убежищем, как минимум одно лицо может создать PLC в России. Иностранная корпорация также может создать российское акционерное общество.

• Нет обязательных акций: PLC не нужно выпускать акции, которые дают этому предприятию большую гибкость, чем АО.

• Номинальный акционер: Акционеры могут назначать кандидатов для защиты своей конфиденциальности.

• Легкое снятие средств: Если устав PLC позволяет, участники могут выйти в любое время и получить эквивалентную пропорциональную долю чистых активов компании.

Название компании

Российский ПЛК должен выбрать уникальное имя, не похожее ни на одно другое ПЛК или АО. «ООО» должно стоять перед именем ПЛК, и это имя должно быть переведено на русский язык, если для имени ПЛК используется иностранный язык. Оба имени могут использоваться ПЛК.

Кроме того, нельзя использовать имя:

(а) Полное или сокращенное наименование Российской Федерации, ее государственных органов или иностранных государств;

(b) Полные или сокращенные наименования любых международных или межправительственных организаций;

(c) Полные или сокращенные наименования любых общественных объединений.

Адрес офиса и местный агент

Российские корпорации и PLC должны иметь как местного зарегистрированного агента, так и адрес местного офиса. Этот адрес будет использоваться для обработки запросов на обслуживание и официальных уведомлений.

Акционеры

Если PLC решает выпустить акции, должен быть как минимум один акционер. Российские офшорные PLC не могут иметь более пятидесяти членов.

Директора и должностные лица

Российские корпорации и ПЛК должны иметь как минимум одного директора.

российских ПЛК сформированы с двухуровневой системой управления. Двухуровневые:

(1) Общее собрание участников, которое действует как орган в компании с наибольшими полномочиями. Только Общее собрание участников может вносить изменения в устав компании и утверждать финансовые отчеты.

(2) Исполнительный орган ЗАО. Исполнительный орган PLC обычно состоит из генерального директора, президента и т. Д. Ожидается, что исполнительный орган будет руководить повседневной деятельностью компании.

Кроме того, Федеральный закон «Об обществах с ограниченной ответственностью» позволяет PLC назначать Совет директоров. Если такой совет сформирован, он должен контролировать общую деятельность компании.

Уставный капитал

Российское ПЛК может рассчитывать заплатить ежегодный сбор в размере 10 000 рублей (330 долларов США).

Пятьдесят процентов этого капитала должны быть оплачены в день регистрации компании, чтобы стать ПЛК.

Налоги

Ставка корпоративного налога в России составляет 20%.

Годовая плата

Годовая регистрация российского PLC стоит 2000 рублей (70 долларов США). Также применяются другие ежегодные сборы, которые включают регистрацию печати компании и регистрацию в Государственном комитете статистики, которая обычно стоит около 80 долларов США.

Public Records

Российское акционерное общество должно осознавать, что корпоративные записи, касающиеся директоров и акционеров, могут быть открыты для общественности. Однако для тех, кто хочет сохранить конфиденциальность, могут быть использованы номинальные директора и акционеры.

Требования к бухгалтерскому учету и аудиту

Российские акционерные общества требуют внутреннего аудита только в том случае, если в состав компании входят более 15 участников.

Ежегодное общее собрание

Российская PLC обязана проводить годовое общее собрание своих членов, на которых сохраняется право контролировать PLC. Во время годового общего собрания участники могут вносить изменения в устав компании и утверждать финансовые отчеты.

Время, необходимое для регистрации

Создание PLC в России может занять до тридцати дней.Срок выполнения заказа зависит от успеха компании в регистрации имени и ее полноты с корпоративной регистрационной документацией.

Готовые компании

Готовые компании доступны для ускорения процесса регистрации.

Заключение

Иностранцам, желающим создать оффшорную российскую корпорацию, рекомендуется создать российскую частную компанию с ограниченной ответственностью (PLC) вместо типичной акционерной корпорации (АО). Российская PLC предлагает несколько преимуществ, в том числе: такую же защиту личной ответственности, как у LLC, владение одним лицом, отсутствие необходимых акций, номинальных акционеров и простой выход из участия.

Последнее обновление 9 декабря 2017 г.

Список нефтегазовых компаний в Москве, Россия

Список нефтегазовых компаний в Москве, Россия

- Севморнефтегаз, ЗАО

Разработка нефтяных и газовых месторождений на арктическом континентальном шельфе России

- Ameron BV

Группа стеклопластиковых композитных труб является частью корпорации Ameron International Corporation, расположенной в Пасадене, Калифорния, США. Штаб-квартира Fiberglass Group находится в Хьюстоне, штат Техас (США), и управляет предприятиями в: U.S.A. Сингапур Нидерланды Офисы продаж в Москве, Джебель Али и Китае ВЕДУЩИЙ МИР …

- Газфлот

российская геологоразведочная компания

- Aquatic Company

специалисты в области проектирования, анализа и различных исследований и разработок

- Blue Water Shipping A / S

международная судоходная, транспортная и экспедиторская компания с головным офисом в Эсбьерге

- Роснефть

российская нефтегазовая разведочная компания

- Морнефтегазпроект

обеспечивает комплексную разработку проектной документации по разработке морских месторождений

- Газпром

— крупнейший в мире компания по разведке и добыче газа

- Лукойл

— ведущая нефтяная компания России

- Сибнефть

разведка, добыча, переработка и сбыт нефти

- Группа МНП объединяет

компаний, занимающихся судостроением, проектированием и строительством морских установок.

- Газпромбанк

Услуги предприятиям и сотрудникам других секторов (химическая, машиностроительная, оборонная, ядерная и др.)

Компании в России

- Полярная морская геологоразведочная экспедиция

комплексные геолого-геофизические исследования в Арктике, Мировой океан и Антарктида, во внутренних водоемах

- Aminex plc

опытная, независимая нефтегазовая компания

- KIMEK Offshore AS

компании в Норвегии и России, осуществляющие поставки EPFC для нефтегазовой отрасли в этих странах

- e3a3 Limited

системы управления для нефтеперекачивающей отрасли

- Газпромбанк

услуги предприятиям и сотрудникам других секторов (химическая, машиностроительная, оборонная, ядерная и др.))

- Трубный завод ВСМПО-АВИСМА

производство труб из титановых сплавов. Уникальные антикоррозионные свойства этого сплава и его устойчивость к агрессивным средам

- Группа МНП объединяет

компаний, занимающихся судостроением, проектированием и строительством морских установок.

- Sea Soft Packages and Tehcnologies Ltd

разработка программного обеспечения для интеграции видео в реальном времени с разнородными цифровыми данными

- Сибнефть

разведка, добыча, переработка и маркетинг нефти

- Sevmorgeo

Морские геологические, геофизические и геоэкологические исследования России мировой океан

Обнаружен морской след стоимостью 2 млрд долларов, ведущий к Владимиру Путину | Мировые новости

Сеть секретных офшорных сделок и крупных займов на 2 миллиарда долларов проложила путь к президенту России Владимиру Путину.

Беспрецедентная утечка документов показывает, как эти деньги сделали членов ближайшего окружения Путина баснословно богатыми.

Хотя имя президента не фигурирует ни в одной из записей, данные демонстрируют закономерность — его друзья заработали миллионы на сделках, которые, казалось бы, не могли быть заключены без его покровительства.

Документы предполагают, что семья Путина извлекла выгоду из этих денег — судя по всему, состояния его друзей он тратит.

Эти файлы являются частью беспрецедентной утечки миллионов документов из базы данных Mossack Fonseca, четвертой по величине офшорной юридической фирмы в мире.Они показывают, как богатые и влиятельные могут использовать секретные офшорные налоговые режимы множеством способов.

Морская тропа начинается в Панаме, пролегает через Россию, Швейцарию и Кипр — и включает частный горнолыжный курорт, на котором младшая дочь Путина Катерина вышла замуж в 2013 году.

Панамские документы освещают Сергея Ролдугина, Лучший друг Путина. Ролдугин познакомил Путина с Людмилой, которую он впоследствии женил, — крестным отцом старшей дочери Путина Марии.

Профессиональный музыкант, он, по всей видимости, накопил состояние, получив якобы контроль над рядом активов стоимостью не менее 100 миллионов долларов, а возможно, и больше.

Ролдугин, похоже, был выбран на эту роль из-за его меньшего профиля. В документах банковским чиновникам в Швейцарии и Люксембурге он отрицал, что близок к каким-либо российским общественным деятелям. Он также сказал, что не бизнесмен.

Тем не менее, файлы показывают, что давнишняя близость Путина имеет 12 баллов.5% акций крупнейшего в России рекламного агентства на телевидении Video International, годовой доход которого превышает 800 миллионов фунтов стерлингов. Раньше его владение было строго охраняемым секретом.

Ролдугину также тайно предоставили опцион на покупку миноритарного пакета акций российского производителя грузовиков КамАЗ, который производит армейские автомобили, и владеет 15% зарегистрированной на Кипре компании Raytar.

Ему также принадлежит 3,2% банка «Россия». Частный банк Санкт-Петербурга был назван «банком-близким» Путина.США ввели против нее санкции после вторжения России в Украину в 2014 году.

Сергей Ролдугин.Эти активы являются лишь частью серии связанных финансовых схем, раскрытых в документах, связанных с Банком Россия.

Возглавляет банк Юрий Ковальчук. США утверждают, что он является «личным банкиром» для многих высокопоставленных российских правительственных чиновников, включая Путина. Панамские документы раскрывают, что Ковальчук и Банк «Россия» добились перевода не менее 1 млрд долларов в специально созданную офшорную компанию под названием Sandalwood Continental.

Эти средства поступили из серии огромных необеспеченных кредитов от контролируемого государством Российского коммерческого банка (RCB), расположенного на Кипре, и других государственных банков. В файлах нет объяснения, почему банки согласились предоставить такие нестандартные кредитные линии.

Часть денежных средств, полученных от RCB, была также ссужена на суше в России под чрезвычайно высокие процентные ставки, а полученная в результате прибыль перекачивалась на секретные швейцарские счета.

Яхта стоимостью 6 млн долларов была куплена Sandalwood и отправлена в порт под Санкт-Петербургом.

Наличные деньги также передавались непосредственно окружению Путина, на этот раз в виде очень дешевых займов, выданных без залога и с процентной ставкой всего 1%. Неизвестно, были ли погашены какие-либо кредиты.

В 2010 и 2011 годах Sandalwood предоставила три кредита на сумму 11,3 млн долларов офшорной компании Ozon, владеющей элитным горнолыжным курортом Игора в Ленинградской области. Озон принадлежит Ковальчуку и кипрской компании. Путин — звездный покровитель курорта и известный резидент.

Через 18 месяцев после получения займов президент использовал Игору как место для свадьбы Катерины. Ее женихом был Кирилл Шамалов, сын еще одного старого петербургского друга Путина. Новости о церемонии, с которой были изгнаны камеры, появились только в 2015 году.

Записи были получены из анонимного источника немецкой газетой Süddeutsche Zeitung и переданы Международным консорциумом журналистов-расследователей с Guardian и BBC.

Сергей Ролдугин, Владимир Путин и Дмитрий Медведев, тогдашний президент России, совершают поездку по Дому музыки в Санкт-Петербурге в 2009 году.Фото: Дмитрий Астахов / Sputnik / Кремлевский пул / EPAОни раскрывают ряд других маневров окружения Путина по переводу наличных в офшоры. В использовании оффшорных компаний нет ничего противозаконного.

Сделки, однако, включают явно поддельные сделки с акциями, когда акции «торгуются» ретроспективно; многомиллионные платежи за нечеткие «консультационные» услуги; и неоднократные выплаты крупных сумм в качестве «компенсации» за якобы аннулированные сделки с акциями. В 2011 году компания «Ролдугин» покупает права на кредит в размере 200 млн долларов за 1 доллар.«Это не бизнес, это создает видимость бизнеса, чтобы постоянно перемещать и скрывать активы», — заявил BBC Panorama ведущий специалист по борьбе с отмыванием денег Эндрю Митчелл.

Такие уровни секретности окружали офшорные сделки, что сотрудники Банка Россия в Санкт-Петербурге отправляли все свои инструкции конфиденциальному посреднику — фирме швейцарских юристов в Цюрихе.

Швейцарские юристы, в свою очередь, организовали для Mossack Fonseca фиктивные компании, обычно регистрируя их на секретных Британских Виргинских островах, с фиктивными номинальными директорами из Панамы для подписания разрешений на сделки.Даже конфиденциальные записи Mossack об истинных владельцах часто оказывались дополнительным фронтом.

Спекуляции по поводу размера личного состояния Путина продолжаются уже почти десять лет после того, как в 2007 году появились сообщения о том, что его состояние составляет не менее 40 миллиардов долларов, основанное на утечках изнутри его собственной президентской администрации.

В 2010 году дипломатические телеграммы США предположили, что Путин хранит свое состояние через доверенных лиц. Они добавили, что у президента формально ничего не было, но он мог пользоваться богатством своих друзей, которые теперь контролируют практически все нефтегазовые и промышленные ресурсы России.

Ребята, если честно, сейчас я не готов давать комментарииСергей Ролдугин

В 2014 году, после захвата Россией Крыма, Белый дом ввел санкции в отношении ведущих членов окружения Путина, в том числе Ковальчука, сославшись на их тесные связи с « высшее должностное лицо Российской Федерации »- эвфемизм самого Путина. Панамские документы показывают, что группа Путина, похоже, занервничала по неясным причинам после октября 2012 года. Sandalwood была закрыта, а ее операции были переведены на другую офшорную компанию, зарегистрированную на Британских Виргинских островах, под названием Ove Financial Corp.