|

1. Цели и задачи риск — менеджмента. Риск-менеджмент по экономическому содержанию представляет собой систему управления риском и финансовыми отношениями, возникающими в процессе этого управления. Как система управления, риск — менеджмент включает в себя процесс выработки ели риска и рисковых вложений капитала, определение вероятности поступления события, выявление степени и величины риска, анализ окружающей обстановки (улицы, здания, школы и.т.д), выбор стратегии управления риском, выбор необходимых для данной стратегии приемов управления риском и способов его снижения (т.е. приемов риск-менеджмента), осуществление целенаправленного воздействия на риск. Указанные процессы в совокупности составляют этапы организации риск — менеджмента. Организация риск- менеджмента представляет собой систему мер, направленных на рациональное сочетание всех его элементов в единой технологии процесса управления риском.  Первым этапом организации риск- менеджмента является определение цели риска и цели рисковых вложений капитала. Цель риска — это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т.п. Цель рисковых вложений капитала — получение максимальной прибыли. Любое действие, связанное с риском, всегда целенаправленно, так как отсутствие цели делает решение, связанное с риском, бессмысленным. Цели риска и рисковых вложений капитала должны быть четкими, конкретизированными и сопоставимыми с рисковым капиталом. Следующим важным моментом при поиске посуточных квартир является получение информации об окружающей обстановке, которая необходима для принятия решения в пользу того или иного действия. На основе анализа такой информации и с учетом целей риска можно правильно определить вероятность наступления события, в том числе страхового события, выявить степень риска и оценить его стоимость. Управление риском означает правильное понимание степени риска, который постоянно угрожает людям, имуществу, финансовым результатам хозяйственной деятельности. Первым этапом организации риск- менеджмента является определение цели риска и цели рисковых вложений капитала. Цель риска — это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т.п. Цель рисковых вложений капитала — получение максимальной прибыли. Любое действие, связанное с риском, всегда целенаправленно, так как отсутствие цели делает решение, связанное с риском, бессмысленным. Цели риска и рисковых вложений капитала должны быть четкими, конкретизированными и сопоставимыми с рисковым капиталом. Следующим важным моментом при поиске посуточных квартир является получение информации об окружающей обстановке, которая необходима для принятия решения в пользу того или иного действия. На основе анализа такой информации и с учетом целей риска можно правильно определить вероятность наступления события, в том числе страхового события, выявить степень риска и оценить его стоимость. Управление риском означает правильное понимание степени риска, который постоянно угрожает людям, имуществу, финансовым результатам хозяйственной деятельности.  Финансовый менеджер, занимающийся вопросами риска (менеджер по риску), должен иметь два правила: право выбора и право ответственности за него. Право выбора означает право принятия решения, необходимого для реализации намеченной цели рискового вложения капитала. Решение должно приниматься менеджером единолично. В риск-менеджменте из-за его специфики, которая обусловлена прежде всего особой ответственностью за принятие риска, нецелесообразно, а в отдельных случаях и вовсе недопустимо коллективное (групповое) принятие решения, за которое никто не несет никакой ответственности. Коллектив, принявший решение, никогда не отвечает за его выполнение. При этом следует иметь в виду, что коллективное решение в силу психологических особенностей отдельных индивидов (их антагонизма, эгоизма, политической, экономической и идеологической платформы и т.п.) является более субъективным, чем решение, принимаемое одним специалистом. Для управления риском могут создаваться специализированные группы людей, например сектор страховых операций, сектор венчурных инвестиций, отдел рисковых вложений капитала (т. Финансовый менеджер, занимающийся вопросами риска (менеджер по риску), должен иметь два правила: право выбора и право ответственности за него. Право выбора означает право принятия решения, необходимого для реализации намеченной цели рискового вложения капитала. Решение должно приниматься менеджером единолично. В риск-менеджменте из-за его специфики, которая обусловлена прежде всего особой ответственностью за принятие риска, нецелесообразно, а в отдельных случаях и вовсе недопустимо коллективное (групповое) принятие решения, за которое никто не несет никакой ответственности. Коллектив, принявший решение, никогда не отвечает за его выполнение. При этом следует иметь в виду, что коллективное решение в силу психологических особенностей отдельных индивидов (их антагонизма, эгоизма, политической, экономической и идеологической платформы и т.п.) является более субъективным, чем решение, принимаемое одним специалистом. Для управления риском могут создаваться специализированные группы людей, например сектор страховых операций, сектор венчурных инвестиций, отдел рисковых вложений капитала (т.  3. Основные правила риск- менеджмента 1. Нельзя рисковать больше, чем это может позволить собственный капитал. 2. Надо думать о последствиях риска. 3. Нельзя рисковать многими ради малого. 4. Положительное решение принимается лишь при отсутствии сомнения. 5. При наличии сомнений принимаются отрицательные решения. 6. Нельзя думать, что всегда существует только одно решение. Реализация первого правила означает, что прежде, чем принять решение о рисковом вложении капитала, финансовый менеджер должен: а) определить максимально возможный объем убытка по данному риску; б) сопоставить его с объемом вкладываемого капитала; в) сопоставить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря этого капитала к банкротству данного инвестора.  Реализация второго правила требует, чтобы финансовый менеджер, зная максимально возможную величину убытка, определил бы, к чему она может привести, какова вероятность риска, и принял решение об отказе от риска (т.е. от мероприятия), принятия риска на свою недвижимость в Новосибирске или передаче риска на ответственность другому лицу. Действие третьего правила особенно ярко проявляется при передаче риска, т.е. при страховании. В этом случае он означает, что финансовый менеджер должен определить и выбрать приемлемое для него соотношение между страховым взносом и страховой суммой. Страховой взнос — это плата страхователя страховщику за страховой риск. Страховая сума — это денежная сумма, на которую застрахованы материальные ценности, ответственность, жизнь, здоровье страхователя. Риск не должен быть удержан, т.е. инвестор не должен принимать на себя риск, если размер убытка относительно велик по сравнению с экономией на страховом взносе. Реализация остальных правил означает, что ситуации, для которой имеется только одно решение (положительное или отрицательное), надо сначала попытаться найти другие решения.  |

что это такое, типы, как составить

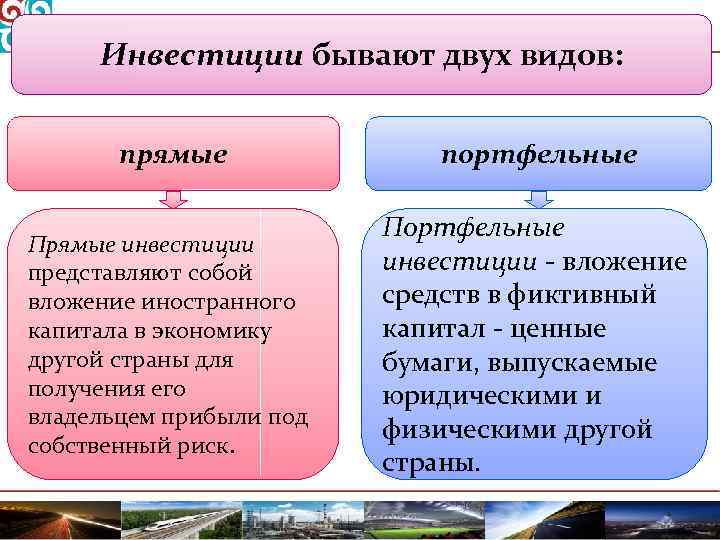

Инвестиционный портфель — это совокупность инструментов, приносящих доход. Они могут отличаться по уровню риска, прибыли и сроку вложений. Подобрав подходящий набор активов, инвестор сможет успешно реализовать свою портфельную стратегию.

Состав оптимального портфеля определяется целью, которую хочет достигнуть инвестор. Это может быть:

•

постоянный стабильный доход;

•

быстрый возврат капитала;

•

динамичное или умеренное наращивание вложений.

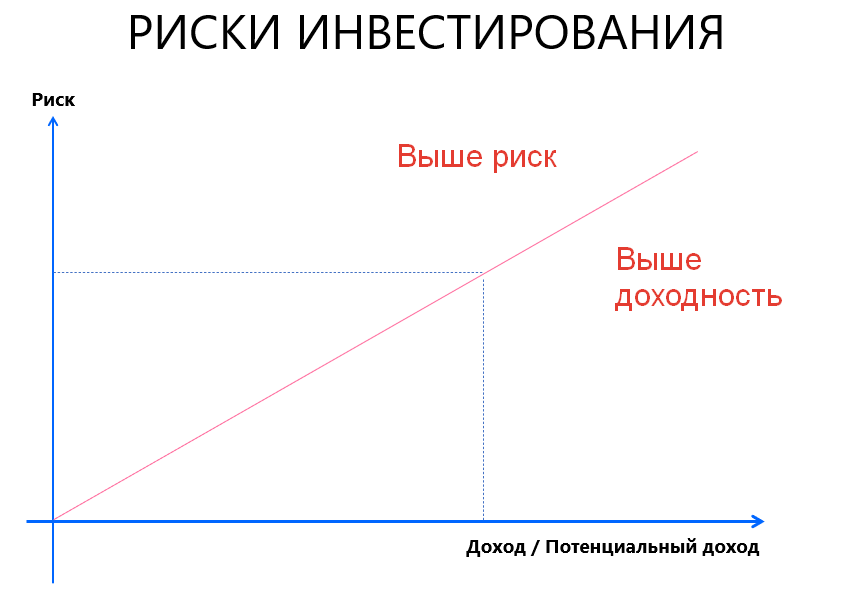

Чем более рискованные инструменты используются для формирования портфеля инвестиций, тем выше уровень потенциальной прибыли. Профессиональные инвесторы всегда имеют несколько наборов активов с разными характеристиками.

Профессиональные инвесторы всегда имеют несколько наборов активов с разными характеристиками.

Консервативный портфель инвестиций

Консервативный портфель — это умеренно рисковый и, как следствие, менее прибыльный портфель, состоящий из краткосрочных займов, облигаций и других инструментов с минимальной степенью риска.

Основная цель инвестиционных инструментов такого типа — это сохранение капитала и получение хотя бы минимального, но регулярного дохода.

В основе портфельного инвестирования с низким риском и стабильной прибылью могут использоваться следующие инструменты:

•

Облигации федерального займа (ОФЗ). Желательно выбирать бумаги с рейтингом А и выше.

•

Акции категории «голубые фишки». Это ценные бумаги крупнейших компаний с высокой капитализацией. Они имеют низкую волатильность — цена стабильно растёт, без резких скачков.

•

Драгоценные металлы: золото, платина и другие.

•

Депозиты в банках с рейтингом А и более.

•

Недвижимость в странах со стабильной экономикой — Великобритании, Франции, Германии, США и в других.

Средняя доходность консервативного инвестиционного портфеля составляет 4–12% в год.

При выборе отдельных активов нужно учитывать возможное изменение их стоимости в ближайшие 5 лет, а также обращать внимание на показатели инфляции.

Умеренный портфель

Умеренный портфель. Умеренность заключается в использовании инструментов с низким и средним уровнем рисков. Первые обеспечивают стабильный доход, вторые — более высокую прибыль. В сумме такие активы дают средний уровень рисков и прибыли.

Принципы формирования умеренного инвестиционного портфеля предполагают использование следующих инструментов:

•

Государственные и корпоративные облигации.

Рекомендуется покупать 7–8 разных активов этой группы.

Рекомендуется покупать 7–8 разных активов этой группы.•

ETF-фонды. Инвестор платит брокерскую комиссию за одну акцию, при этом сам фонд может работать с десятками и сотнями прибыльных активов. Это один из самых простых и доступных способов получить прибыль от дорогих акций.

•

Паевые инвестиционные фонды. Пай даёт доступ к владению частью целого набора инструментов. Поскольку доход формируется за счёт работы с разными активами, риск потери средств остаётся низким.

Биржевые фонды хороши тем, что в них за управление деньгами инвесторов отвечают профессионалы. Сами фонды могут отличаться по типу своей работы:

Также крупные компании могут формировать собственные ПИФы и ETF. То есть выбор действительно большой: можно выбрать надёжные инструменты с разным уровнем доходности.

Умеренный портфель обеспечивает прибыль в пределах 12–25% в год. Доля инструментов с высоким уровнем риска должна составлять не более 25%.

Доля инструментов с высоким уровнем риска должна составлять не более 25%.

Агрессивный портфель инвестора

Основная задача такого набора активов — получить предельно высокую прибыль. Формируется агрессивный портфель из высокодоходных и рискованных инструментов. Риск не является целью, он просто неизбежен при таких вложениях.

Инструменты, подходящие для агрессивного стиля инвестирования:

•

акции быстро развивающихся стартапов;

•

высокодоходные облигации;

•

хедж-фонды;

•

опционы;

•

IPO — первичное размещение акций на фондовом рынке;

•

вложения в развитие стартапов;

•

фонды акций с высокими дивидендами;

•

недвижимость в странах, где возможен резкий скачок цен.

Доходность агрессивного инвестиционного портфеля составляет от 30% и выше. Границы риска и прибыли могут быть разными — всё зависит от предпочтений покупателя активов. Некоторые инвесторы сильно рискуют и получают 200–300% прибыли в год. Но такие вложения стоит делать только за счёт средств, которые можно безболезненно потерять в случае неверного прогноза.

Сбалансированный портфель

Опытные инвесторы часто комбинируют разные типы портфелей, не сосредотачиваясь на одном формате. Такой подход обеспечивает предельную диверсификацию и уровень дохода от среднего и выше.

Пример распределения капитала по разным направлениям:

Сбалансированный портфель имеет похожее распределение активов: большая часть инструментов надёжная и умеренно рискованная. Для хорошей диверсификации риска в каждом портфеле должно быть от 5 активов. При этом нужно выбирать разные сегменты рынка и сектора экономики.

10 самых рискованных инвестиций

Хотя многие люди классифицируют инвестиции как «рискованные» или «безопасные», опытные инвесторы понимают, что существуют разные уровни и типы риска. Некоторые риски можно снизить с помощью диверсификации, а другие нет. Инвесторы, стремящиеся к высокой прибыли, должны быть готовы к высоким рискам, таким как потеря основной суммы. Ниже мы рассмотрим десять рискованных инвестиций и объясним подводные камни, с которыми может столкнуться инвестор.

1. Опции

Опцион позволяет трейдеру удерживать позицию с кредитным плечом в активе по более низкой цене, чем покупка акций актива. Как правило, трейдеры надеются получить прибыль от краткосрочного движения, покупая колл или пут. Новичку может показаться, что цены на рынке опционов меняются непредсказуемо, хотя знающие трейдеры улучшают свое преимущество, изучая технический анализ. Поскольку инвесторы могут быстро потерять всю свою основную сумму, торговлю опционами лучше оставить опытным трейдерам.

2. Фьючерсы

Как и опционы, фьючерсные контракты могут быть сопряжены с высоким риском для неопытных и необразованных людей. Те, кто спекулирует на этом рынке, обычно противопоставляют себя институциональным инвесторам, которые держат базовые позиции по контрактам, которые они покупают. Многие финансовые консультанты скажут вам, что и опционы, и фьючерсы лучше всего рассматривать как инструменты азартных игр (хотя существуют стратегии хеджирования, в которых они также используются).

3. Разведочное бурение на нефть и газ

Нет ничего лучше, чем разбогатеть, пробурив скважину, которая производит ископаемое топливо. Также нет ничего хуже, чем потратить тысячи долларов на бурение сухой скважины, которая ничего не дает. Несмотря на то, что эти расходы обычно подлежат вычету, вероятность существенных или полных убытков при разведочном бурении, как правило, довольно велика.

4. Товарищества с ограниченной ответственностью

Хотя товарищества с ограниченной ответственностью, торгуемые на бирже, как правило, относительно стабильны, многие товарищества с ограниченной ответственностью не торгуются на бирже. К малым частным товариществам, которые когда-то назывались «Главные товарищества с ограниченной ответственностью», в большинстве случаев следует относиться с осторожностью и скептицизмом. Партнеры с ограниченной ответственностью не несут ответственности за все действия любого другого партнера — эту позицию берут на себя управляющие партнеры; однако партнеры с ограниченной ответственностью часто несут ограниченную ответственность именно по этой причине.

К малым частным товариществам, которые когда-то назывались «Главные товарищества с ограниченной ответственностью», в большинстве случаев следует относиться с осторожностью и скептицизмом. Партнеры с ограниченной ответственностью не несут ответственности за все действия любого другого партнера — эту позицию берут на себя управляющие партнеры; однако партнеры с ограниченной ответственностью часто несут ограниченную ответственность именно по этой причине.

Тем не менее, вам лучше быть уверенным, что управляющие партнеры выполняют свою часть работы и проявляют должную осмотрительность, прежде чем подписать пунктирную линию.

5. Пенни Акции

Мелкие акции могут принести огромную прибыль, если вы найдете правильную компанию. Подавляющее большинство дешевых акций вместо этого обеспечат вам значительную волатильность, непредсказуемость и большие убытки, если вы не будете осторожны. Акции, которые торгуются на внебиржевом рынке Pink, обычно имеют небольшой оборотный капитал и часто предоставляют инвесторам скудную информацию о своем финансовом состоянии.

6. Альтернативные инвестиции

Хедж-фонды, произведения искусства, предметы коллекционирования и гонорары за аренду нефти и газа могут обеспечить хорошую прибыль для тех, кто тщательно исследует каждую возможность. В некоторых случаях они также могут резко упасть в цене или стать практически бесполезными.

Многие инвестиции в этой категории также могут генерировать значительные налоговые платежи, а альтернативные инвестиции, предназначенные для использования в качестве налогового убежища, могут приносить очень низкую прибыль. Инвесторы, рассматривающие возможность этих инвестиций, должны проявлять должную осмотрительность.

7. Высокодоходные облигации

Компании, которые были либо первоначально оценены, либо понижены до уровня ниже инвестиционного, должны платить более высокие процентные ставки, чем их более стабильные кузены, чтобы привлечь инвесторов. Однако относительная нестабильность высокодоходных облигаций, также называемых бросовыми облигациями, также означает, что существует большая вероятность того, что компания может не выполнить свои обязательства, что может привести к временному прекращению доходов в менее серьезных случаях и частичной или полной потере капитала. основного долга в случае неплатежеспособности.

основного долга в случае неплатежеспособности.

8. ETF с кредитным плечом

Биржевые фонды, использующие кредитное плечо, сегодня являются одними из самых нестабильных инструментов на рынках. Эти фонды обычно связаны с базовым индексом или другим эталоном и будут двигаться либо по касательной, либо наоборот с ним в некотором кратном значении.

Например, обратный ETF, привязанный к S&P 500, будет двигаться против индекса. Некоторые ETF предназначены для торговли с коэффициентами, кратными двум или трем кратным показателям относительно их контрольных показателей.

9. Развивающиеся и пограничные рынки

Хотя многие компании, начинающие свою деятельность на развивающихся и пограничных рынках, могут демонстрировать взрывной рост в первые годы своего существования, они также подвержены многим типам рисков, таким как политические и военные риски, а также валютный риск, связанный с обменными курсами.

Инвесторам, которые смотрят за границу, возможно, также придется раскошелиться на иностранные налоги и тарифы. Также может быть трудно или невозможно получить достоверную информацию о финансовом состоянии некоторых из этих компаний.

Также может быть трудно или невозможно получить достоверную информацию о финансовом состоянии некоторых из этих компаний.

10. IPO

Хотя многие первичные публичные предложения могут показаться многообещающими, иногда они не дают того, что обещают. Самый рискованный тип IPO — это IPO новой компании, у которой нет текущих акций в обращении. У инвесторов здесь нет исторических данных для анализа, и они должны основывать свое решение исключительно на прогнозируемой бизнес-модели компании и предполагаемой вероятности успеха.

Практический результат

Все инвестиции подвержены хотя бы одному типу риска, но некоторые инвестиции несут гораздо более высокую степень риска, чем другие. Инвестиции, перечисленные здесь, в некоторых случаях могут обеспечить значительную прибыль. Деньги, вложенные в них, также могут быстро и навсегда исчезнуть в других. Проконсультируйтесь со своим брокером или финансовым консультантом для получения дополнительной информации по этой теме.

8 Инвестиции с высоким риском, которые могут удвоить ваши деньги

Когда инвестиционный инструмент предлагает высокую норму прибыли за короткий период времени, инвесторы знают, что это означает, что инвестиции являются рискованными. При наличии достаточного времени многие инвестиции могут удвоить первоначальную основную сумму, но вместо этого многих инвесторов привлекает соблазн высокой доходности за короткие периоды времени, несмотря на возможность непривлекательных убытков.

Не заблуждайтесь, нет гарантированного способа удвоить ваши деньги при любых инвестициях. Но есть много примеров инвестиций, которые удвоились или более за короткий период времени. На каждый из них приходятся сотни неудачных, так что ответственность за осторожность лежит на покупателе.

Key Takeaways

- Найти инвестиции, которые позволят вам удвоить ваши деньги, почти невозможно и, безусловно, сопряжено с риском.

- Есть некоторые инвестиции, которые могут не удвоить ваши деньги, но потенциально могут принести большую прибыль.

- Некоторыми инвестиционными рисками можно управлять, поскольку они основаны на фундаментальных данных, стратегии или технических исследованиях.

- Правило 72, инвестирование в опционы, первичное публичное размещение акций (IPO), венчурный капитал, зарубежные развивающиеся рынки, REIT, высокодоходные облигации и валюты — все это управляемые инвестиционные риски.

1. Правило 72

Это не краткосрочная стратегия, но она проверена и верна. Правило 72 – это простой способ определить, сколько времени потребуется, чтобы инвестиции удвоились при фиксированной годовой процентной ставке. Разделив 72 на годовую норму прибыли, инвесторы получают приблизительную оценку того, сколько лет потребуется, чтобы первоначальные инвестиции удвоились.

Например, Правило 72 гласит, что 1 доллар, инвестированный при годовой фиксированной процентной ставке 10%, увеличится до 2 долларов за 7,2 года ((72/10) = 7,2). На самом деле для удвоения инвестиций в размере 10% потребуется 7,3 года ((1,10^7,3) = 2). Если у вас есть время, магия сложных процентов и Правило 72 — самый верный способ удвоить ваши деньги.

Если у вас есть время, магия сложных процентов и Правило 72 — самый верный способ удвоить ваши деньги.

2. Инвестирование в опционы

Опционы предлагают высокие вознаграждения для инвесторов, пытающихся угадать рынок. Инвестор, покупающий опционы, может приобрести акции или товарные акции по определенной цене в будущем диапазоне дат. Если цена ценной бумаги в будущем окажется не такой желательной, как изначально предсказывал инвестор, инвестору не нужно покупать или продавать опционную ценную бумагу.

Эта форма инвестиций ненадежна, потому что требует времени на покупку или продажу ценных бумаг. Профессиональные инвесторы часто не одобряют практику выбора времени для рынка, и именно поэтому опционы могут быть опасными или полезными.

3. Первичное размещение акций

Некоторые первичные публичные предложения (IPO), такие как Snapchat в середине 2017 года, привлекают много внимания, что может исказить оценки и суждения профессионалов о краткосрочной доходности. Другие IPO менее громкие и могут предложить инвесторам возможность приобрести акции, в то время как компания сильно недооценена, что приводит к высокой краткосрочной и долгосрочной доходности после корректировки оценки компании. Большинство IPO не могут обеспечить значительную прибыль или вообще какую-либо прибыль, как, например, в случае с SNAP.

Другие IPO менее громкие и могут предложить инвесторам возможность приобрести акции, в то время как компания сильно недооценена, что приводит к высокой краткосрочной и долгосрочной доходности после корректировки оценки компании. Большинство IPO не могут обеспечить значительную прибыль или вообще какую-либо прибыль, как, например, в случае с SNAP.

С другой стороны, Twilio Inc. (TWLO), компания облачных коммуникаций, которая стала публичной в июне 2016 года, привлекла 150 миллионов долларов США по цене предложения IPO в размере 15 долларов США за акцию. На третий день торгов Twilio вырос на 90%, а к середине декабря — на 101%.

IPO сопряжены с риском, потому что, несмотря на усилия, предпринимаемые компанией для раскрытия информации общественности, чтобы получить зеленый свет на IPO от SEC, все еще существует высокая степень неопределенности в отношении того, будет ли руководство компании выполнять необходимые обязанности для продвижения. компания вперед.

4.

Венчурный капитал

Венчурный капиталБудущее стартапов, ищущих инвестиции от венчурных капиталистов, ненадежно и неопределенно. Многие стартапы терпят неудачу, но несколько жемчужин могут предложить продукты и услуги, пользующиеся высоким спросом, которые нужны публике. Даже если продукт стартапа желателен, плохое управление, плохие маркетинговые усилия и даже неудачное местоположение могут помешать успеху новой компании.

Частью риска венчурного капитала является низкая прозрачность предполагаемой способности руководства выполнять необходимые функции для поддержки бизнеса. Многие стартапы подпитываются отличными идеями людей, не мыслящих бизнес. Венчурным инвесторам необходимо провести дополнительные исследования, чтобы надежно оценить жизнеспособность новой компании. Венчурные инвестиции обычно имеют очень высокие минимумы, что может бросить вызов некоторым инвесторам. Если вы планируете вложить свои деньги в фонд венчурного капитала или инвестиции, обязательно проявите должную осмотрительность.

5. Зарубежные развивающиеся рынки

Страна с растущей экономикой может быть идеальной возможностью для инвестиций. Инвесторы могут покупать государственные облигации, акции или секторы в этой стране, переживающей гиперрост, или ETF, представляющие растущий сектор акций. Так было с Китаем в 2010-2018 годах. Всплески экономического роста в странах — это редкие события, которые, хотя и сопряжены с риском, могут предоставить инвесторам множество совершенно новых компаний, в которые можно инвестировать для пополнения личных портфелей.

Наиболее значительный риск развивающихся рынков заключается в том, что период экстремального роста может длиться меньше времени, чем предполагают инвесторы, что приведет к обескураживающим результатам. Политическая среда в странах, переживающих экономический бум, может внезапно измениться и изменить экономику, которая ранее поддерживала рост и инновации.

6. REIT

Инвестиционные фонды недвижимости (REIT) предлагают инвесторам высокие дивиденды в обмен на налоговые льготы от правительства. Трасты инвестируют в пулы коммерческой или жилой недвижимости.

Трасты инвестируют в пулы коммерческой или жилой недвижимости.

Из-за скрытого интереса к предприятиям в сфере недвижимости REIT склонны к колебаниям в зависимости от изменений в экономике в целом, уровней процентных ставок и текущего состояния рынка недвижимости, который, как известно, процветает или испытывает депрессию. Сильно изменчивый характер рынка недвижимости делает REIT рискованными инвестициями.

Хотя потенциальные дивиденды от REIT могут быть высокими, существует также выраженный риск по первоначальным основным инвестициям. REIT, которые предлагают самые высокие дивиденды от 10% до 15%, также иногда являются самыми рискованными.

Несмотря на то, что эти инвестиционные решения могут обеспечить высокую прибыль, они омрачены различными видами рисков. Хотя риск может быть относительным, эти инвестиции требуют сочетания опыта, управления рисками и образования.

7. Высокодоходные облигации

Независимо от того, выпущены ли они иностранным правительством или компанией с высоким уровнем долга, высокодоходные облигации могут предложить инвесторам невероятную доходность в обмен на возможную потерю основной суммы долга. Эти инструменты могут быть особенно привлекательными по сравнению с текущими облигациями, предлагаемыми правительством в условиях низких процентных ставок.

Эти инструменты могут быть особенно привлекательными по сравнению с текущими облигациями, предлагаемыми правительством в условиях низких процентных ставок.

Инвесторы должны знать, что облигация с высокой доходностью, предлагающая от 15 до 20%, может быть мусорной, и первоначальное соображение о том, что множественные случаи реинвестирования удвоят основную сумму, должно быть проверено на предмет потенциальной полной потери инвестиционных долларов. Однако не все высокодоходные облигации терпят неудачу, и именно поэтому эти облигации могут быть потенциально прибыльными.

8. Торговля валютой

Торговлю валютой и инвестирование лучше доверить профессионалам, поскольку быстрые изменения обменных курсов представляют собой среду высокого риска для сентиментальных трейдеров и инвесторов.

Те инвесторы, которые могут справиться с дополнительным давлением торговли валютой, должны искать модели конкретных валют, прежде чем инвестировать, чтобы сократить дополнительные риски. Валютные рынки связаны друг с другом, и общепринятой практикой является открытие коротких позиций по одной валюте и открытие длинных позиций по другой, чтобы защитить инвестиции от дополнительных потерь.

Валютные рынки связаны друг с другом, и общепринятой практикой является открытие коротких позиций по одной валюте и открытие длинных позиций по другой, чтобы защитить инвестиции от дополнительных потерь.

Валютная торговля, или форекс, как ее еще называют, не для новичков. Рынок форекс позволяет использовать высокое кредитное плечо. Брокеры, предлагающие кредитное плечо 50: 1, являются стандартными, что может быть дополнительным риском для инвесторов, если оно не используется должным образом.

Что такое высокорисковые инвестиции?

Инвестиции с высоким риском включают торговлю валютой, REIT и первичное публичное размещение акций (IPO). Существуют и другие формы инвестиций с высоким риском, такие как венчурные инвестиции и инвестиции в рынок криптовалют.

Что такое торговля на рынке Форекс?

Рынок форекс предполагает обмен одной формы валюты на другую, и на нем действуют иные маржинальные требования, чем на фондовом рынке. Форекс может быть сложным рынком для начинающих.

Рекомендуется покупать 7–8 разных активов этой группы.

Рекомендуется покупать 7–8 разных активов этой группы.