Самые высокодоходные и рисковые инвестиции

26.10.2018 2 563 6 Время на чтение: 9 мин.

В этой публикации поговорим про самые высокодоходные и рисковые инвестиции. Я рассмотрю несколько направлений такого инвестирования, кратко расскажу о них, а также дам ссылки на другие статьи, где эти направления рассмотрены более подробно.

Я уже не раз писал о том, что риск и доходность инвестиций — это взаимозависимые величины. Поэтому самые высокодоходные инвестиции — это, одновременно, и самые рисковые инвестиции. Итак, рассмотрим, куда можно вложить личный капитал, чтобы иметь потенциальную возможность получить максимально высокий доход, но при этом и максимально рискуя.

Вариант 1. Криптовалюты. На мой взгляд, это самые высокодоходные и рисковые инвестиции на сегодняшний день (всевозможные хайпы, финансовые пирамиды я не рассматриваю, т.к. не считаю такие вложения инвестированием вообще).

С момента своего выпуска многие криптовалюты выросли в цене в тысячи и даже миллионы раз. Вот, к примеру, динамика курса биткоина, динамика курса эфириума. Кто вложил средства в успешные криптовалюты сразу после их появления и продал на пике популярности — получили баснословную прибыль.

Однако те, кто наоборот, купил криптовалютные активы на пике популярности, сейчас несут огромные убытки, потому что котировки упали в цене в 3-5 и более раз. К примеру, стоимость криптовалюты Рипл после достижения пикового значения упала в цене почти на 90%. Общая капитализация криптовалютного рынка снизилась в 3,5 раза.

Криптовалюты — это виртуальные активы, стоимость которых, на мой взгляд, прогнозировать сложнее всего (по сравнению с любыми другими активами). Они ведут себя очень непредсказуемо, их курс зависит, преимущественно, от действий трейдеров и инвесторов, то есть, от человеческого фактора, который спрогнозировать очень тяжело, тем более — на долгосрочную перспективу.

Во многих странах (в т.ч. в России, Украине) еще нет конкретного законодательства в криптовалютной сфере. В других странах этот рынок законодательно ограничивают и даже запрещают.

По данным аналитиков, 86% всех ICO-проектов (это первичное размещение криптомонет на рынке) оказались убыточными для их разработчиков и инвесторов. Ну а серьезную прибыль дали только единицы.

Все это и подтверждает, что криптовалюты — это самые рисковые инвестиции, которые могут оказаться и самыми высокодоходными.

Вариант 2. Дилинговые центры. Это брокерские компании, предоставляющие доступ к торговле на различных финансовых рынках, прежде всего — на рынке форекс, но не только, а также разного рода инвестиционные сервисы: ПАММ-счета, ЛАММ-счета, и т.д.

Это очень рисковые инвестиции, поскольку дилинговые центры всегда предоставляют своим клиентом огромное кредитное плечо: 1:50, 1:100, 1:200, 1:500, даже 1:1000. К слову, т.н. Закон о форекс в России ограничивает максимальный размер кредитного плеча до 1:50, но соблюдают его далеко не все брокеры.

И даже кредитное плечо 1:50 означает, что если стоимость купленного актива упадет всего на 2%, то трейдер или инвестор потеряет все вложения в эту сделку. В то же время, если цена, наоборот, вырастет на 2% — с таким кредитным плечом можно получить сразу 100% прибыли. Поэтому инвестиции в форекс и другие рынки через дилинговые центры — это и самые высокодоходные инвестиции.

Впрочем, риск использования кредитного плеча не единственный в этом направлении инвестирования. Подавляющее большинство таких компаний (а возможно — и все, это сложно проверить) реально не выводят деньги на биржевые торги, а работают по принципам пирамиды и казино, производя взаимозачеты между клиентами. А зарегистрированы они в оффшорных зонах, поэтому решить какие-то спорные вопросы, судиться практически нереально. В трейдерской среде их называют «кухнями».

В России всего 8 дилинговых центров на сегодняшний день имеют лицензию ЦБ (хотя закон предписывает ее обязательное наличие), но даже наличие такой лицензии не гарантирует, что перед вами не «кухня». О том, как распознать недобросовестного брокера, я писал в отдельной статье: Брокер-мошенник или «кухня».

Вариант 3. Акции и облигации развивающихся компаний. То есть, компаний с небольшим уровнем капитализации, недавно выпустивших свои бумаги на рынок. Например, инвестиции в IPO (первичное публичное размещение), или акции, уже обращающиеся на биржах, но небольшой период времени.

Такие акции могут колебаться в цене на десятки процентов в день, а потому приносить своему владельцу как очень хороший доход, так и большие убытки. Также развивающиеся компании часто зарабатывают большую прибыль и выплачивают своим акционерам хорошие дивиденды. Но и риск банкротства таких компаний тоже очень велик.

Поэтому инвестиции в акции развивающихся компаний тоже можно отнести к самым высокодоходным и рисковым инв

в каких странах менее рискованно вкладывать деньги

Фото Сергея Савостьянова / ТАСС

Фото Сергея Савостьянова / ТАССВысокая волатильность биржевых индексов отражает повышенные риски инвестиций в фондовый рынок страны. Эксперт по фондовому рынку «БКС Брокер» Михаил Зельцер исследовал показатели риска индексов акций крупнейших экономик мира и выявил страны, наиболее привлекательные для вложения средств с точки зрения риска и доходности

Движение цен рисковых активов на мировых финансовых рынках под влиянием геополитических, экономических и, как показал «коронакризис», гуманитарных факторов, как правило, характеризуется однонаправленностью. Глобальные позитивные драйверы приводят к притоку инвесторов в финансовые инструменты подавляющего большинства стран, рост же неопределенности выливается в падение биржевых индексов.

Однако фондовые инструменты крупнейших экономик по-разному проявляют чувствительность к тем или иным факторам их ценообразования. Ряд стран демонстрируют большую устойчивость цен национальных активов к факторам внешней среды, акцентируя внимание участников рынка на внутренних условиях инвестиций. Напротив, фондовые площадки других государств способны проявлять повышенную отзывчивость к общемировым трендам, усугубляя ситуацию и внутристрановыми особенностями.

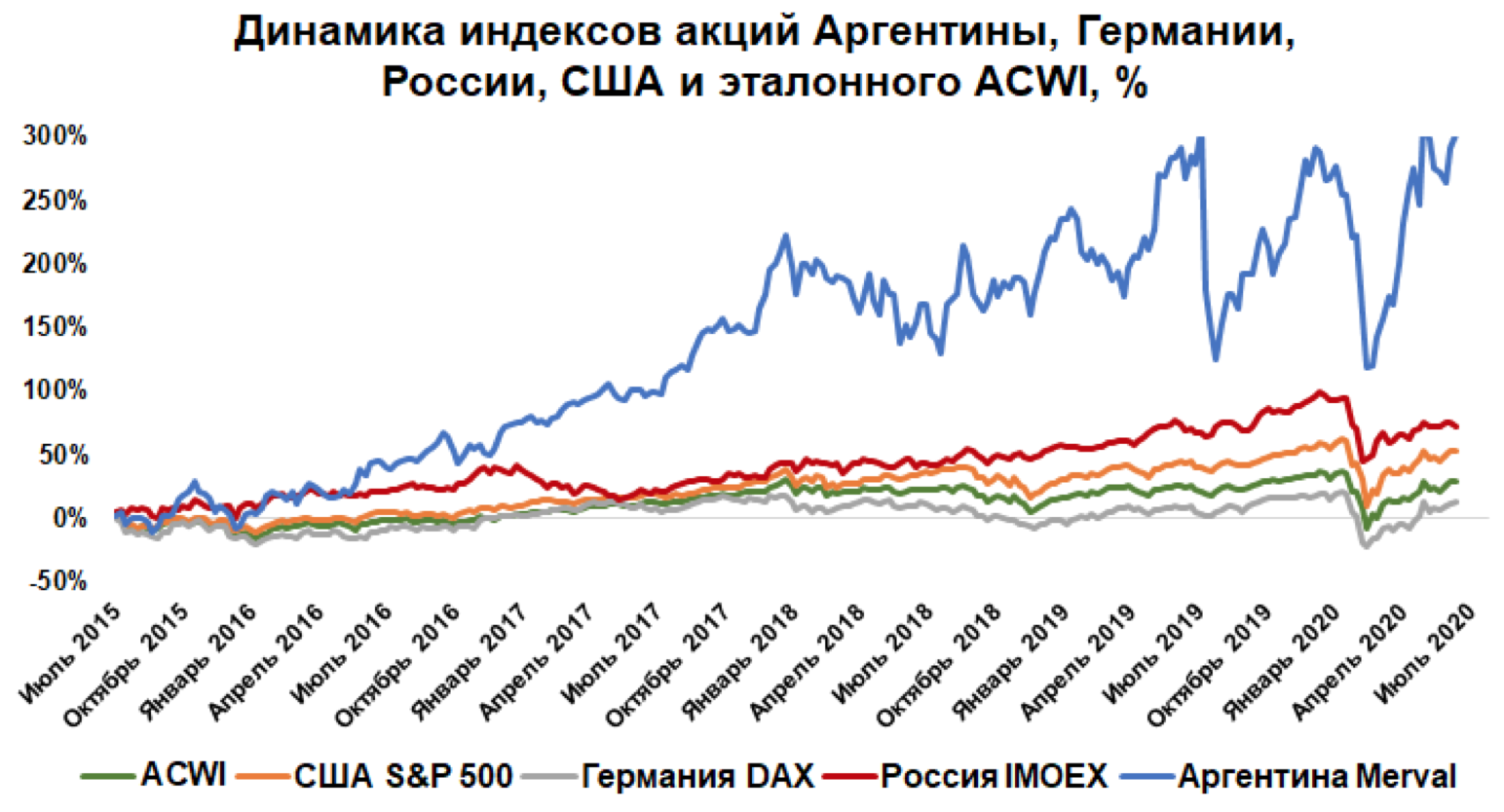

На рисунке представлена экстремальная волатильность биржевого индекса Аргентины Merval: риск инвестиций в акции компаний страны кратно превышает показатели риска ведущих биржевых площадок.

Вообще говоря, привлекательность фондового рынка страны подразумевает оценку его потенциала, или доходности вложений, и присущих инвестиционному процессу рисков. Если получение прибыли носит вероятностный характер, а доходность прошлых периодов не гарантирует достижения положительного результата в будущем, то, исследуя статистические зависимости движения цен фондовых инструментов на больших исторических массивах данных, можно с высокой степенью достоверности определить рискованность инвестиций и допустимые масштабы убытков.

В конечном счете страны с повышенной волатильностью биржевых индексов и чувствительностью к негативным общемировым тенденциям будут характеризоваться и существенным риском получения потерь по инвестициям.

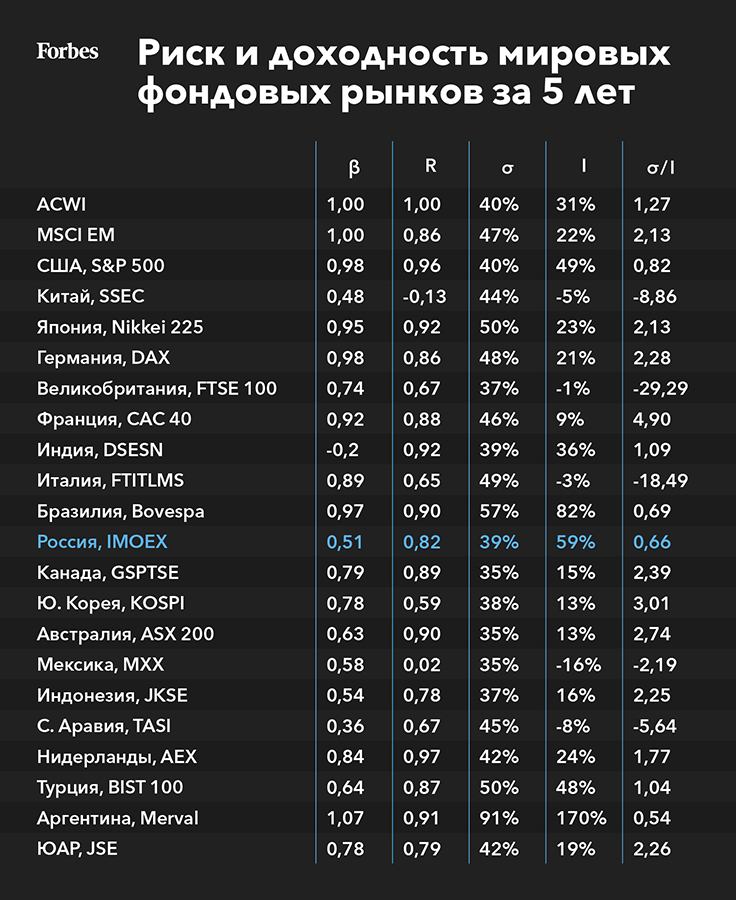

С целью оценки устойчивости национальных фондовых площадок к процессам, протекающим на глобальных рынках капитала, проведем исследование показателей риска индексов акций крупнейших экономик мира и выявим наиболее привлекательные страны для вложения средств с позиции риска и доходности инвестиций.

Как проводилась оценка

Базой исследования выбраны биржевые индексы стран из группы 20 ведущих экономик мира. На долю стран G-20 приходится порядка 80% глобального ВВП и примерно столько же от общей капитализации всех фондовых рынков мира, взлетевшей к началу 2020 года выше $85 трлн.

Эталонным показателем или бенчмарком для сравнения страновых фондовых индексов выступил глобальный индекс MSCI All Country World Index (ACWI), отражающий динамику 23 развитых и 26 развивающихся рынков акций.

Временной интервал оценки — 5 лет, с июля 2015 года и по настоящее время на основе недельных значений индексов. Столь долгосрочный характер наблюдения за динамкой мировых рынков акций обусловлен необходимостью получения более достоверных результатов. С учетом существенных изменений цен биржевых активов в первой половине 2020 года на волне экономико-гуманитарного кризиса из-за возведения барьеров распространению пандемии, отдельно проведен анализ устойчивости страновых индексов акций и за последние 12 месяцев.

В качестве индикаторов риска инвестиций в страновые индексы рассматриваются следующие показатели:

Бета-коэффициент (β) — показатель, характеризующий чувствительность национального индекса акций к изменению эталонного MSCI ACWI за аналогичный период времени. Нормативное значение β равно 1.

Страновой индекс со значением «бета» больше 1 характеризуется повышенным риском вложения средств. Например, если текущая годовая «бета» рынка Бразилии составила 1,12 по отношению к бенчмарку MSCI ACWI, это означает, что при изменении глобального индекса на 1% индекс Bovespa изменится сильнее — на 1,12%.

Однако повышенный бета-коэффициент индекса акций может привлекать спекулятивно-настроенных инвесторов, рассчитывающих увеличить свою доходность на волне общемирового подъема рынков. Напротив, в ситуации глобального спада, высокая бета рынка страны таит риски дополнительных потерь стоимости активов.

В ситуации повышенной неопределенности целесообразно выбирать индексы со значением «бета» <1. Редко встречающиеся отрицательные значения показателя говорят о невосприимчивости фондового рынка страны к тенденциям движения мирового капитала.

Коэффициент корреляции (R) — показатель, отражающий силу взаимосвязи индекса конкретной страны и эталона MSCI ACWI. Чем ближе значение показателя к 1, тем связь сильнее. Исторически у американского рынка с глобальным бенчмарком очень высокая прямая сила связи (0,96), что отражает ведущую роль рынка акций США в ценообразовании мировых фондовых активов.

Долгосрочная слабо отрицательная корреляция китайского рынка акций говорит об обратной зависимости индекса Shanghai Composite от мирового эталона и подавляющем влиянии внутристрановых факторов на динамику национального рынка капитала.

Сигма-коэффициент (σ) — показатель волатильности рынка акций относительно средних значений его доходности за период. Коэффициент сигма или стандартное отклонение отражает статистически возможную величину потерь в стоимости актива в процентах за определенный период времени.

Например, волатильность фондового рынка Аргентины за последний год составила 63%, что говорит о чрезвычайно высоких рисках инвестиций в ценные бумаги страны относительно большинства фондовых рынков мира.

Доходность индекса (I) за период приведена в качестве справочного значения, а также для оценки эффективности инвестиции при соотнесении средней доходности за период и риска соответствующего фондового индекса.

При помощи показателя риск/доходность (σ/I) можно провести отбор наиболее привлекательных финансовых инструментов для включения их в сбалансированный инвестиционный портфель. В общем, чем значение риск/доходность ниже, тем инвестиционно-привлекательнее выглядит тот или иной страновой индекс акций.

Результаты исследования

Оценка риска инвестиций в индексы стран G-20 на долгосрочном временном интервале (5 лет) представлена в таблице, отсортированной по масштабу ВВП стран мира.

После завершения программы количественного смягчения (QE) в США в конце 2014 года международный валютный рынок пришел в движение, обусловив существенные изменения риск-параметров мировых рынков акций. Чувствительность или «бета» национальных фондовых рынков к процентному изменению глобальных индексов стала снижаться. Особенно это проявилось на рынках развивающихся экономик.

Если в конце 2000-х можно было наблюдать значение бета коэффициента в диапазоне 1,5–2 (когда при каждом отклонении бенчмарка на 1% индексы развивающихся рынков кратно падали или росли), то за последние 5 лет тенденция к снижению бета-параметра лишь усилилась: финансовые рынки «молодых» экономик перестали так чутко реагировать на внешние факторы, повысив вес внутренних драйверов ценообразования рисковых активов.

Бета композитного индекса развивающихся экономик (MSCI EM, emerging market) в настоящее время равна 1, демонстрируя полную синхронность с ACWI. При это яркие представители группы стран BRICS — Китай и Россия — обладают бетой лишь около 0,5; ЮАР — 0,78, а рынок Индии вообще нейтрален к скачкам ведущих рынков акций.

Таким образом, из всех стран G-20, относительно низкой восприимчивостью к глобальным тенденциям характеризуются индексы Саудовской Аравии, Китая, России, Индонезии, Австралии и Турции. В данных экономиках внутренние факторы доминируют над внешними драйверами цен национальных активов. При этом масштаб экономики не оказывает влияние на чувствительность рынка акций: бета коэффициента второй по величине ВВП страны, Китая, в 2 раза ниже показателя США и Японии.

По параметру корреляции, отражающего силу взаимосвязи индексов, подавляющее большинство национальных фондовых рынков характеризуются однонаправленностью движения с эталонным индикатором ACWI. Однако в последние годы связь

Волатильность (сигма) G-20, как правило, укладывается в диапазон 40–50%, и это означает, что на долгосрочном 5-летнем интервале риск убытков не превышал и половины инвестиционного капитала. При этом максимальным риском потерь обладает рынок Аргентины (91%) в силу многолетнего дефолтного состояния экономики страны. К рынкам с наименьшей волатильностью можно отнести Канаду, Австралию, Мексику, Индонезию, Великобританию, Южную Корею, Индию и Россию.

Наибольшую доходность (I) за исследуемый период показали рынки Аргентины, Бразилии

и России. Относительный показатель инвестиционной привлекательности, рассчитываемый на основе соотнесения риска инвестиций и исторического результата от вложений средств, выводит в лидирующую группы следующие рынки стран: Россия (0,66), Бразилия (0,69), США (0,82). Значение коэффициента риск/доходность <1 говорит об адекватности принимаемых инвестором рисков математическому ожиданию дохода.Относительно неплохими позициями обладают рынки акций Турции (1,04) и Индии (1,09). Почти полная неопределенность результата инвестиций в рынок Аргентины, по причине экстремальной волатильности цен, не позволяет рассматривать значение показателя риск/доходность, равное 0,53, в качестве индикатора принятия инвестиционного решения. Простыми сломами, риск полной потери капитала на фондовом рынке Аргентины может реализоваться ранее, чем будет достигнут прогресс.

Статистические параметры риска и доходности инвестиций в страновые индексы G-20 за последние 12 месяцев представлены в таблице:

Рекордная волатильность первого полугодия 2020 года, ставшая отражением исторического обвала фондовых рынков в марте этого года на волне «коронакризиса» и последовавшего с апреля столь же стремительного восстановления котировок акций на фоне безлимитного монетарного стимулирования, существенным образом сказалась на метриках риска.

Поскольку доходность рынка является случайной величиной, а процесс восстановления экономики идет в каждой стране в своем темпе, расчет относительного показателя риск/доходность не производился, а оценка инвестиционной привлекательности фондовых рынков осуществлялась исключительно на основе чувствительности национальных индексов к общемировому социально-экономическому кризису и волатильности.

Тем не менее, и в ситуации высокой неопределенности можно выделить рынки, продемонстрировавшие относительную устойчивость. Наименьшую волатильность за последний год проявили индексы Китая и России. Несмотря на почти сопоставимые значения параметров риска Австралии, Мексики, Индонезии и Саудовской Аравии, доходность фондовых рынков этих стран до сих пор находится на отрицательной территории.

Выводы

В последние годы наблюдается тенденция снижения чувствительности национальных рынков акций, особенно в развивающихся экономиках, к изменчивости цен на глобальных биржевых площадках. Значение внутристрановых факторов ценообразования рисковых активов возрастает. Наглядным примером роста устойчивости национальных рынков акций служит падение показателя «бета» для России и Китая.

Высокая волатильность фондовых индексов сейчас в большей степени присуща развитым рынкам. Причина такого положения кроется как в высокой капитализации и ликвидности рынков, привлекающие спекулянтов, так и структуре ВВП развитых стран: исследование показало высокую уязвимость стран в эпоху кризиса, где доля сектора сферы услуг существенно превышает уровень промышленных сил. Средний фондовый риск развивающихся экономик почти на 2 п.п. ниже глобальных развитых рынков. Относительно низкая амплитуда колебаний индексов характерна для Китая, России, Мексики, Саудовской Аравии, Индонезии и Австралии — единственного представителя группы развитых рынков, относящегося к Азиатско-Тихоокеанскому региону.

По совокупности риск-параметров наибольшей инвестиционной привлекательностью в долгосрочной перспективе обладают рынки акций России, Бразилии и Китая. Все они относятся к развивающимся экономикам, а по критерию риск/доходности способны «конкурировать за капитал» с ведущими биржевыми площадками мира, в том числе и США. В краткосрочном периоде ряд стран группы BRICS также демонстрируют пониженные риски инвестиций.

На основе результатов оценки инвесторы с различными предпочтениями способны выбрать подходящий себе рынок акций по соотношению риска и доходности. Возможности межстрановой и даже межрегиональной диверсификации позволяют снизить риск инвестиций отдельно взятого фондового рынка страны.

Мнение автора может не совпадать с точкой зрения редакции

Риски инвестирования | Fin-plan.org

Любые инвестиции имеют два главных параметра: риск и доходность. При этом у начинающих инвесторов очень много заблуждений относительно рисков инвестирования: то, что важно упускается из виду, а несущественным моментам напротив уделяется чрезмерное внимание. Например, многие начинающие инвесторы могут спокойно инвестировать в бинарные опционы и верить в обещанные 100% годовых и при этом бояться 10%-ных гос. облигаций. Наш рациональный подход к инвестированию предполагает очень тщательную работу с рисками. Но прежде, важно эти риски научиться выявлять: понимать, какие риски являются настоящими, а какие всего лишь наши стереотипы или заблуждения. Сегодня мы досконально разберем, с какими основными видами рисков сталкивается инвестор и как с этими рисками работают профессионалы, чтобы их минимизировать или даже свести к нулю.

Главная концепция относительно рисков состоит в том, что риски пропорциональны доходности финансовых инструментов. Поэтому не бывает доходности в 100% годовых без риска, даже если Вам рассказывают про математические системы на уровне технологий NASA или про коллектив гениальных инвестиционных управляющих. Говорить о высокой доходности без рисков все равно, что утверждать, что изобретен вечный двигатель. Понимание даже одного этого простого факта поможет Вам отличить разумные варианты инвестирования от безумных и неправдоподобных авантюр.

Как же быть инвестору? Ведь мы все заинтересованы в активах с максимальной доходностью. Важно понимать, что разные активы имеют разный уровень риска: есть надежные, но с небольшой доходностью, есть более доходные, но и более рисковые. Есть разные риски: одни мы можем исключить полностью, другие существенно сократить. В итоге профессиональные инвесторы, анализируя и минимизируя риски инвестиций могут добиваться приличной доходности в 20-30% годовых и при этом полностью взять под контроль все риски. Для этого необходимо сочетать в своем портфеле фондовые активы с разными параметрами риска и доходности, однонаправленные и разнонаправленные между собой, по-разному реагирующие на динамику рынка и т.п.

Чтобы понять, как этого добиться необходимо понять и природу инвестиционных рисков. Итак, инвестиционный Риск – это вероятность отклонения фактически полученных в процессе инвестиций результатов от запланированных инвестором в неблагоприятную для него сторону. Риск – это любая волатильность или «неопределенность» в поведении финансовых инструментов на рынке.

Инвестиции по степени риска

Прежде чем классифицировать инвестиционные активы по степени риска, стоит сказать, что все инвестиционные активы можно разделить на инвестиции с понятной и фиксированной доходностью, а также на финансовые инструменты, где доходность невозможно определить точно, но при этом она потенциально более высокая. К инвестициям с фиксированной доходностью относят депозиты, облигации, а также некоторые структурированные облигации. Что касается рисковых инструментов – это уже акции, драгоценные металлы, валюты, фьючерсы, опционы. В итоге профессиональные инвесторы используют оба типа активов: первые для создания защитной части своего инвест-портфеля, которая будет отвечать за сохранение капитала, а вторые для создания активной части портфеля, которая отвечает за рост инвестиций. При этом все активы и первые и вторые обладают разной степенью риска.

По степени риска все ценные бумаги можно разделить на безрисковые и рисковые. Безрисковые ценные бумаги имеют максимально низкий в условиях рынка уровень риска инвестирования, то есть риска неплатежа (как правило, погашение дохода по этим ценным бумагам гарантировано, чаще всего государством) и риска ликвидности (практически всегда имеется спрос на эти ценные бумаги, и их можно реализовать). Классически безрисковые инвестиции — это государственные облигации (ОФЗ), или депозитные операции в банках высшей категории надежности. На практике к данному классу бумаг могут также относиться облигации отдельных субъектов федерации, а также, например, корпоративные облигации крупнейших госкомпаний. Доходность по таким безрисковым инструментам самая низкая. На текущий момент от 6% до 11,5%.

Далее можно выделить низкорисковые инвестиции – в данном случае речь идет о корпоративных облигациях, выпущенных финансово-устойчивыми и прибыльными компаниями, в надежности финансового состояния которых не приходится сомневаться. Также к низкорисковым инвестициям могут относиться акции наиболее крупных и надежных эмитентов, выплачивающие стабильные дивиденды, с постоянным спросом на эти акции со стороны частных и институциональных инвесторов;

Рисковые инвестиции – это самый массовый сегмент инструментов фондового рынка, в который попадает большая часть акций и многие облигации, а также валюты и драгоценные металлы (да-да, золото — это весьма рисковый актив!). Основной критерий, отличающий данные активы – их цена подвержена колебаниям. С причинами таких колебаний будем разбираться чуть дальше.

Высокорисковые активы – уровень риска превышает (иногда значительно) среднерыночный уровень. К таким активам могут относиться сложные и гибридные финансовые инструменты (деривативы: опционы, фьючерсы и т.п.), либо акции компаний молодых и неизвестных рынку компаний с неустойчивым финансовым положением и т.д. Как правило, высокорисковые ценные бумаги используются для целей диверсификации инвестиционного портфеля чтобы увеличить его доходность.

Виды инвестиционных рисков

Теперь разберемся с тем, какие же риски воздействуют на любые инвестиционные активы. Каковы их причины и как им в итоге противостоять. На самом деле классификация и разнообразие финансовых рисков, присущих фондовому рынку, велико. Мы же выделяем 5 основных рисков инвестирования при работе с ценными бумагами:

-

Систематический финансовый риск – риск нарушения стабильности всей финансовой системы в целом (страны, мира).

-

Несистематические финансовые риски – это риски, присущие отдельному конкретному финансовому активу и связанные с его спецификой.

-

Спекулятивные риски — риски непредсказуемого изменения курса акций, вызванные действиями других участников торгов на фондовом рынке.

-

Юридические риски – в чистом виде это риски утраты права собственности и права на присвоение выгоды от использования активов, когда инвестор работает с «ненастоящими» активами (инструменты рынка форекс, памм-счета, бинарные опционы), или брокерами без лицензий и т.п.

-

Человеческий фактор, или так называемый риск инвестора (персональный риск). В конечном счете, персональные риски зависят от квалификации самого инвестора, поэтому для успеха на рынке критически важна правильная подготовка и самодисциплина.

Рассмотрим подробнее все виды рисков и их последствия.

Систематический риск (системный риск)

В данном случае речь идет о кризисных явлениях в системе в целом, которые затрагивают экономику целой страны или даже мира. И ввиду своей природы такие риски будут так или иначе воздействовать на целые классы инвестиционных активов.

Факторы систематических рисков (их еще называют фундаментальными факторами)

Это ключевые макроэкономические показатели состояния национальной экономики, действующие в среднесрочной перспективе и оказывающие влияние на всех участников фондового рынка. К таким факторам и показателям, с помощью которых можно оценить систематические риски относят:

-

экономические показатели (ВВП, ВНП),

-

индикаторы промышленного сектора (объем промышленного производства, индексы деловой активности – делового оптимизма),

-

инфляционные показатели (индекс потребительских цен, индекс цен производителей),

-

показатели международной торговли (платежный баланс, торговый баланс),

-

показатели денежной сферы и кредитно-денежной политики (золото-валютные резервы, баланс денежной сферы по денежным агрегатам),

-

показатели финансовой политики (государственный долг, бюджетный дефицит, темпы роста налоговых платежей, государственные расходы),

-

показатели занятости (уровень заработной платы, распределение численности населения по размерам дохода, структура и использование доходов населения, уровень и динамика безработицы),

-

индикаторы потребительского спроса (объемы розничной торговли, индексы настроения потребителей) и другие.

В качестве примера влияния фундаментальных факторов на систематические риски инвестирования в фондовые активы можно привести кризис 2008 года, называемый кризисом ликвидности, вызванный чрезмерной долговой нагрузкой (высоким внешним корпоративным долгом при низком государственном). В результате больших выплат на внешнем рынке, а также в результате влияния ряда внешних обстоятельств (ипотечный кризис в США, военно-политический конфликт в Южной Осетии, и др.) российская экономика и в частности фондовый рынок столкнулся с большим оттоком ликвидности, в результате чего на волне распродаж существенно снизились котировки акций российских компаний;

Данный риск, пожалуй, является самым страшным риском для инвестора, но стоит отметить, что как правило спад не бывает затяжным и после него обязательно следует период восстановления и последующего длительного роста. Кроме того, природа фондовых рынков такова, что в долгосрочной перспективе они имеют внутреннюю силу к росту.

Как минимизировать систематический риск

Как же работать с последствиями данного риска. Стоит отметить, что на 100% данный риск исключить невозможно, эти риски присущи каждой национальной экономической системе и мировой финансовой системе и являются заданными для всех инвесторов. Эти риски несут не только инвесторы в акции и облигации, но также и владельцы депозитных вкладов, инвесторы в бизнес и недвижимость и т.д., и даже наличные в сейфе и под подушкой подвержены данному риску. Однако существенно нивелировать последствия систематических рисков можно используя в портфеле разные классы активов: безрисковые активы (ОФЗ), активы с фиксированным источником дохода, «голубые фишки» и т.п., валютную диверсификацию портфеля.

Второй способ минимизации данного риска – это макроэкономический анализ и мониторинг, который позволяет держать руку на пульсе и понимать, когда фондовые рынки отдельных стран и мира вступают в фазу «перегрева» (как это делать мы учим на наших бесплатных мастер-классах и платных курсах). В таких ситуациях инвестору рекомендуется уменьшать долю рисковых активов в своих портфелях до 15-20%.

Несистематические риски (несистемные риски)

Это риски непредсказуемого изменения курса акций, определяемые спецификой конкретного предприятия-эмитента: финансовым состоянием предприятия и динамикой его развития, инвестиционной политикой, кадровым составом руководства и т.д.

Примерами несистематических рисков являются:

-

Обрушение шахты Распадская в 2010 г. привело к резкому снижению производственных и финансовых показателей компании, и как следствие обвалу ее котировок.

-

Банкротство Трансаэро, которое было вызвано резким ростом совокупного долга компании и ухудшением ее финансового состояния на волне ослабления курса рубля в 2014-2015 гг.

-

Следует заметить, что систематические и несистематические риски могут быть тесно взаимосвязанными, поскольку подверженность деятельности эмитента фундаментальным факторам на рынке может определять неблагоприятную динамику его финансового состояния, то есть рост несистематических факторов риска. Например, неблагоприятное сочетание систематических и несистематических факторов в 2013-2014 гг. повлияло на падение котировок акций АО Газпром и ПАО Сбербанк:

Динамика котировок ОАО Газпром (сентябрь 2013 — сентябрь 2014)

Динамика котировок ПАО Сбербанк (сентябрь 2013 — сентябрь 2014)

Как мы видим из предыдущих графиков – несистематические факторы имеют разную степень влияния на акции от фатальных, как в случае с Трансаэро и долговременных как в случае с Распадской до кратковременных, как в случаях с Газпромом и Сбербанком. Также стоит отметить, что случаются и благоприятные несистематические факторы, которые могут существенно ускорить рост актива или даже развернуть к росту падающий в цене актив.

Как минимизировать несистематический риск

Последствия несистематического риска – можно уменьшить за счет диверсификации, т.е. инвестируя средства в 10-15 ценных бумаг различных предприятий мы сводим к минимуму для нас последствия внезапных проблем в одном конкретном предприятии. При этом природа данного риска такова, что он носит относительно невысокую вероятность возникновения в каждом отдельном случае, а одновременное возникновение данного риска в нескольких компаниях из портфеля является весьма маловероятным событием.

Например, в инвест-портфеле, состоящем из 10 акций и 10 облигаций, даже банкротство любой из компаний приведет лишь к 5% потерям в доходности. В итоге при целевой доходности портфеля в 20-30%, портфель при таком систематическом риске сработает на 15%-25%.

Еще один способ нивелировать несистематические риски – это удлинение периода инвестирования. Среднесрочному и долгосрочному инвестору на самом деле страшны лишь фатальные и долговременные несистематические риски, которые случаются не так уж и часто и отлично перекрываются диверсификацией.

Спекулятивные риски

Это риски, как правило, абсолютно случайного характера, неожиданного изменения курса акций, вызываемого действиями самих участников торгов (инвесторов и трейдеров). Действия же инвесторов в данном случае являются реакцией на какие-либо случайные события в жизни компаний эмитентов. Спекулятивный риск отражает интересную особенность финансовых операций — наличие, как негативных, так и позитивных последствий. Оценить вероятность спекулятивных рисков достаточно тяжело. Эта сложность кроется в самой природе фондового рынка – невозможность предугадать реакцию инвесторов или потребителей на технологические изменения, изменения в продукте, смену стратегии компании, изменений в долговой и дивидендной политике, смену руководства и т.д. Одни и те же причины в разные периоды, или у разных групп участников рынка могут вызывать разную реакцию.

Минимизация спекулятивных рисков

Локальные колебания цен несмотря на свою хаотичность являются управляемым риском для профессиональных участников рынка, поскольку последствия его не фатальны. Профессиональные среднесрочные инвесторы воспринимают небольшие краткосрочные колебания цены как рыночный шум, не обращая на него внимания, поскольку их инвестиционные цели находятся за пределами данных колебаний.

Трейдеры же ищут закономерности в данных движениях рынках, пытаясь отделить шум от целенаправленных движений и зарабатывать на этом.

Юридические риски

Юридические риски заслуживают отдельного блока поскольку для новичков в инвестициях именно они представляют наибольшую опасность. В данном случае речь идет о возможности столкнутся с недобросовестными и нелицензированными участниками рынка.

К таким рискам можно отнести следующее:

-

Работа с нелицензированным брокером, грозящая потерей всех средств. Больше всего таких брокеров на рынке форекс, даже появился термин «форекс-кухня» — это компания, которые показывает инвесторам свои собственные котировки, не имеющие ничего общего с котировками на реальных валютных рынках. В итоге под маской инвестирования скрывается по сути онлайн-казино, предлагающее адреналин и азарт в обмен на депозит клиента. На текущий момент законодательство по рынку форекс в РФ является молодым и довольно слабо проработанным, а компаний, имеющих официальную лицензию на работу на рынке форекс всего две. Поэтому профессиональные инвесторы не работают на рынке форекс. Подробнее об отличиях форекса и фондового рынка мы писали в статье «Фондовая биржа – это не Forex! Узнай разницу и расскажи другим, чтобы не спрашивали!». На фондовом рынке нелицензированных брокеров практически нет, их деятельность запрещена законом. Среди официальных брокеров, имеющих лицензии ведутся рейтинги, их деятельность подотчетна центральному банку и полностью прозрачна, а также есть масса механизмов защищающих права инвесторов (подробнее можно посмотреть в статьях «Лучшие брокеры 2017» и «Как работает фондовый рынок»).

-

Работа с ненастоящими инвестиционными активами. К таким, например, относятся бинарные опционы. Это ничто иное как ставки. А природа ставок – ближе к казино и уж никак не может называться инвестициями. Во многих странах бинарные опционы просто запрещены законом.

-

Работа с нелицензированным управляющим активами. Прежде, чем отдавать кому-то деньги, необходимо убедиться есть ли у данной компании лицензия на управление финансовыми активами, в противном случае Вы можете иметь дело с мошенниками.

-

Передача средств в инвестирование по договору займа. Очень часто именно таким способом привлекают средства микрофинансовые организации. Помните, ничто не мешает собственнику данной организации просто закрыть свое ООО и никому не платить под предлогом банкротства.

-

Компании, находящиеся на непонятных островах, но имеющие красивые сайты и помпезные названия.

-

Хайпы и прочие способы отъема денег у населения, иногда даже не скрывающие, что это пирамиды.

-

Различные мега-стройки и супер-проекты, раздающие свои акции за подписку и т.д. Помните, по-настоящему крутые проекты не собирают инвестиции по интернету у частников, а привлекают миллиарды от серьезных инвесторов.

Связываясь с «ненастоящими» видами инвестирования Вы рискуете всем капиталом. Причем данный риск велик. Но данных рисков можно полностью избежать, если работать с топовыми лицензированными брокерами фондового рынка, инвестировать в настоящие активы, обращающиеся на фондовых рынках: акции, облигации, драгоценные металлы, валюта (куда более цивилизованный способ покупать валюту на московской бирже через брокерский счет, а не на форексе), и даже фьючерсы, опционы (не бинарные).

Человеческий фактор в инвестициях

И последний риск, но, пожалуй, самый важный – это человеческий фактор. Как сказал Уоррен Баффет – самый большой риск инвестирования заключен в инвесторе. Если Вы четко понимаете, что Вы делаете – это уже 90% успеха. Если же вышли на рынок просто «поиграть», то будьте готовы, что в игре бывают и победы, и поражения. Нас могут захлестывать эмоции, мы можем поддаваться панике и быть нерациональны, поэтому инвестору важно придерживаться правил, дисциплины и постоянно обучаться и развиваться. По моему убеждению, есть всего 5 главных правил, проистекающих из 5 главных рисков инвестирования:

-

Тщательно отбирать активы для инвестирования. Прислушиваться к аналитикам, но и учиться самому понимать причины, почему те или иные активы будут расти. Для минимизации систематических рисков работать с разными классами активов и делать упор на безрисковые активы в портфеле.

-

Диверсификация. Никогда нельзя инвестировать все средства в один или всего 2-3 актива. Даже если этот актив кажется Вам по всем параметрам прекрасным. Это просто запрещено. Помните об этом. Диверсификация помогает нам победить несистематические риски.

-

Придерживаться своей стратегии инвестирования, если Вы купили акции с прицелом на 3-5 лет и на 100% уверены в качестве проведенного анализа, то не стоит подпрыгивать и дергаться на каждой кочке, даже если через неделю Ваши акции упали на 5%. Такое бывает – это спекулятивный риск или рыночный шум. Помните – лучший способ победить спекулятивный риск – переждать его.

-

Работать только с лицензированными брокерами и реальными финансовыми активами. Помните, покупая акции на фондовой бирже вы приобретаете не просто записи в электронных терминалах, а доли в крупнейших компаниях России или мира (в случае, если вы работаете с иностранными акциями).

-

Ну и, пожалуй, самый главный способ справиться с любыми рисками и в том числе победить свои персональный риски – это обучение. Самостоятельное чтение, книг, статей, обучение с наставниками, посещение семинаров и мастер-классов, прохождение курсов и полноценное обучение у профессионалов. Мы можем Вам предложить любой из этих вариантов на выбор. Советуем начать с наших бесплатных мастер-классов для того, чтобы узнать стратегии работы долгосрочных инвесторов.

Если статья была Вам полезна, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!

Инвестиционные риски и их классификация

Риски являются неотъемлемой частью инвестиционного процесса. Чаще всего инвестиционный риск упоминают при вложении средств, поскольку всегда есть вариант получения убытков вместо ожидаемой прибыли. Но реже слышны высказывания, что риски возникают и при простом хранении денег, потому что сбережения обесцениваются в результате инфляции. Не все знают и о том, что банковский вклад на дистанции дает лишь сопоставимый с инфляцией доход.

Риск пропорционален доходности, однако принятие высокого риска отнюдь не означает конечной прибыли. Риски бывают разными и только понимание того, как риск конвертируется в доходность, ведет к желаемому результату. Например, высокий доход обещают финансовые пирамиды или ПАММ-счета. Что нужно сделать, чтобы действительно получить этот доход? Угадать момент ввода и вывода денег. Что происходит в случае ошибки? Вы терпите необратимый убыток. И чем дольше вы пытаетесь угадывать, тем больше вероятность, что ошибетесь. Время работает против вас.

Риск инвестирования в акции (в индексный фонд из множества акций) совсем другого рода. Акции — это фактически бизнес: вы владеете малой частью Apple, McDonalds или другой компании, на чьи товары есть спрос каждый день. Компания продает и совершенствует свои товары, развивается и делится с вами доходностью. Акции порой могут сильно падать в цене, но в диверсифицированном фонде акций вы никогда не потеряете капитал полностью. И пока вы не продали акции, вы не приняли убыток.

В итоге рынок всегда восстанавливается и идет вверх, т.е. риск акций снижается с увеличением времени. Иначе говоря, время работает на вас. За 10 лет в большинстве случаев рынок акций (США, России и других стран) давал положительную доходность. За любые 30 лет на рынке США доходность (с учетом дивидендов) была не ниже 8% годовых.

Инвестиционные риски. Классификация

На глобальном уровне все инвестиционные риски подразделяются на системные и частные (несистемные). Два этих крупных раздела состоят из нескольких подразделов:

Системные риски

Системный риск — это инвестиционный риск, распространяющийся полностью на весь рынок. Касаясь рынка, он неизбежно отражается и на всех составляющих его компаниях. Системный риск можно подразделить на несколько составляющих и таким образом говорить о системных рисках. Уменьшить уровень опасности системных рисков можно с помощью диверсификации своих вложений. То есть, необходимо максимально «разнообразить» свои инвестиции различными вариантами:

- вложение в активы разных стран — Японии, США, Австралии, России, Германии, Китая;

- вклады в разнообразных валютах — фунты стерлинги, рубли, франки, доллары, йены, евро. При этом фонд европейских акций может быть номинирован в долларах, однако конечная доходность будет пересчитана с учетом изменения курса евро/доллар;

- инвестирование в разные по классам ценные бумаги и активы — акции, золото, объекты недвижимости, облигации, активы денежного рынка. Например, золото часто растет в кризисы, так что его добавка нередко позволяет сократить убытки при падении акций;

- приобретение акций различных по уровню капитализации компаний, начиная с мелких организаций, и заканчивая крупнейшими корпорациями. Практика рынка показывает, что в разные периоды времени успешнее могут быть как малые, так и крупные компании;

- вложение в акции компаний из разных сфер деятельности — нефть, электроэнергия, газ, машиностроение и пр. Хотя цена на сам актив (такой, как нефть) непредсказуема, однако бизнес может оставаться доходным и при падении стоимости сырья.

Валютный риск

Инвестиционный риск валютного типа возникает при приобретении иностранной валюты. Большинство читателей живет в России и тратит деньги в рублях. Поэтому повышение или понижение рублевого курса к валюте может спровоцировать получение дохода или убытков. Популярная в конце 90-х годов стратегия — покупка долларов — на дистанции заметно проигрывает инфляции:

При укреплении курса рубля уровень доходности акций заграничных компаний (в рублях) падает, а при его ослаблении — возрастает. Слабость рублевого курса выгодна для зарубежных инвесторов, поскольку она прямо влияет на удешевление активов России. За последние 20 лет рубль ослабел к доллару почти в 10 раз. Но не следует путать простую покупку долларов с инвестициями в этой валюте — это полностью различные понятия.

Риск процентных ставок

На доходность тех или иных инвестиций оказывают колебания процентных ставок. В РФ эталоном является ключевая ставка Центробанка России — это тот процент по кредиту, под который он дает средства остальным банкам.

Изменение ключевой ставки сильно влияет на рынок ценных бумаг. Ее часто понижают в периоды экономической стагнации, пытаясь активизировать займы для развития бизнеса. Так, в США ставка стала почти равна нулю в кризисном 2009 году. Этот процесс нередко сопровождается активной покупкой акций, а держатели долгосрочных купонных облигаций могут получить повышенный доход либо по прежнему (т.е. более высокому относительно новой ставки) купону, либо продать облигацию с выгодой, поскольку при падении ставки цена облигаций растет. Повышение ставки используют в кризисные периоды для подавления инфляции — в России последний резкий подъем ставки произошел в декабре 2014 года на фоне девальвации рубля. В США период максимальной ставки пришелся на начало 80-х годов.

Другой пример. Предположим, есть 10-летняя облигация США со ставкой 8% годовых, которая торгуется по номиналу. Ее доходность таким образом получается 1.0810 = 2.159 или 115.9%. Выглядит отлично, но облигация имеет очень низкий кредитный рейтинг, согласно которому вероятность ее дефолта составляет 40%. Тогда доходность с учетом риска 0.6 × 2.159 + 0.4 × 0 = 1.29 или только 2.6% в год. На уровне дивиденда крупных надежных акций или их индексного фонда.

Инфляционный риск

Этот инвестиционный риск возникает из-за превышения денежной массы над товарной. Основными последствиями при этом могут быть обесценивание денежного капитала компании, а также падение доходности и прибыльности предприятия.

Такой риск, однако, отличается противоречивым характером, поскольку в зависимости от повышения или понижения уровня инфляции, у предприятий может возникнуть как вероятность потери дохода, так и его дополнительного получения. Например, акции довольно быстро индексируются на величину инфляции — ведь компании обычно производят товар, который при инфляции растет в цене.

Риск ликвидности

Данный вид инвестиционного риска возникает при неспособности инвестора быстро и прибыльно сбыть имеющиеся активы, либо сделать это без значимых потерь. Статью про ликвидность я писал здесь.

Высоколиквидные активы имеют большое количество потенциальных покупателей. В отличие от низколиквидных, сделки по продаже которых могут длиться неделями и даже месяцами. Примером здесь может служить недвижимость. Для ее сбыта потребуется много времени, уходящего на многоэтапный бюрократический механизм, а быстро найти покупателя получится лишь при сильном снижении рыночной стоимости. Риск ликвидности может коснуться и отдельной компании, но для основных игроков она близка к ликвидности рынка в целом. Наиболее ликвиден американский рынок.

Уровень ликвидности тех или иных ценных бумаг зависит от разности между стоимостью их покупки и продажи, то есть размера финансового спреда. Самым легким способом проверить ликвидность бумаг является сверка с объемом торгов (чем он ниже, тем менее ликвидна ценная бумага). Определить объем торгов тех или иных акций помогут такие специализированные российские ресурсы, как finam.ru, rbc.ru, moex.com. В последнем случае торговый объем изображается в виде красных и зеленых столбиков внизу котировок:

Случайные риски

К числу инвестиционных рисков случайного типа относят природные катаклизмы, государственные перевороты и революции, военные и политические конфликты, то есть все неожиданные события, которые по последствиям часто близки к катастрофическим. В классификации книги Н. Талеба такие события названы «Черный лебедь».

Рыночный риск

Этот вид рисков основан на изменении стоимости актива. Для оценки рискованности используют понятие волатильность — уровень колебания цены того или иного актива на рынке. При этом высчитывается среднестатистическая стоимость объекта и показывается, насколько от нее отдаляются рыночные значения. Для этих расчетов используют формулу стандартного отклонения и коэффициент бета.

При небольших колебаниях цен актив не считается рискованным. Напротив, сильно упавший актив обладает высоким риском, с чем несогласен У. Баффет — ведь если известная акция стала очень дешевой, то наступил выгодный момент для ее покупки. Иначе говоря, с падением цены акция (и тем более фонд акций, где нет риска банкротства) становится все менее рискованной для своего нового владельца. Редкая компания может игнорировать рынок в целом — в 2008 году очень немного американских производителей смогли избежать убытков.

Риски портфелей из акций и облигаций США:

Несистемные риски

Эти инвестиционные риски являются диверсифицируемыми, т.е. они характерны для отдельных отраслей и компаний.

Операционный риск

Возникновение операционного риска обусловлено производимыми на рынке операциями с активами. В большинстве случаев за подобные сделки отвечают банки, брокеры, либо управляющие компании. Операционные риски появляются при нарушении договорных отношений, а также при осуществлении мошеннических махинаций со стороны вышеуказанных лиц и организаций. Например, осенью 2016 года была лишена лицензии брокерская компания «Элтра» за манипуляции с котировками акций «Живой офис». За полгода до этого в похожей ситуации оказалась компания «Энергокапитал». Потери в такой ситуации несут все — как минимум своей репутацией.

Деловой риск

Финансовые опасности такого типа возникают в организациях, в основном, из-за некачественного и неэффективного менеджмента управленцев. Если предыдущий риск можно назвать внешним, то тут речь идет о внутреннем риске. Допущение определенных ошибок при организации работы компании может вызвать снижение стоимости ее акций на рынке ценных бумаг, а также количественное падение уровня продаж. Примеров тут огромное множество — например, когда компания с целью диверсификации своего бизнеса пытается вкладывать деньги в другие направления и терпит убыток. Или же такой риск постиг многих продавцов традиционных товаров в конце прошлого века, когда они не смогли вовремя разглядеть перспективы онлайн-покупок и перестроить бизнес.

Кредитный риск

Зачастую у компаний существуют разнообразные долговые обязательства, по которым они обязаны платить — проценты по кредитам и облигациям, задолженности перед поставщиками, и другие. Кредитные риски возникают при неспособности организации оплачивать эти обязательства. Постепенное увеличение долга компании в скором времени может привести к дефолту, и дальнейшему банкротству предприятия. В частности, массовое банкротство российских банков 2014-16 годов было не в последнюю очередь вызвано кредитным риском — из-за девальвации рубля резко выросла нагрузка на валютные кредиты, а санкции мешали дешевым займам для исправления ситуации.

Проверить организацию на кредитоспособность можно, качественно проанализировав ее бухгалтерскую отчетность, либо проверив ее финансовое состояние на специализированных рейтинговых аналитических ресурсах, таких как Fitch, S&P, Moody’s. Подробную статью о рейтинговых агентствах можно найти здесь.

Способы снижения инвестиционных рисков

Анализ прибыльности облигаций и акций за последние несколько десятилетий показывает, что инвестирование в акции наиболее рискованно на коротких временных отрезках. Облигации при кратковременном инвестировании менее волатильны и нередко прибыльнее акций. Противоположные результаты получаются при изучении долгосрочного инвестирования — прибыль от акций при вложении на длительные сроки выше, чем при вкладах в облигации, и ни одно долгосрочное инвестирование в акции не было убыточным.

Эти наблюдения формируют важные принципы, помогающие избежать некоторых ошибок при вложении средств, а также сократить инвестиционные риски:

Эффективное распределение активов в своем портфеле. Это поможет уменьшить риски при инвестировании, а также может способствовать росту прибыльности портфеля (история показывает, что приобретение равного количества акций и облигаций на длинном горизонте скорее всего принесет меньшую доходность, чем портфель, полностью составленный из акций — но колебания доходности при этом будут заметно ниже).

Выбор правильных инструментов, в том числе в зависимости от срока вложений. При инвестировании на длинные периоды времени наиболее эффективно вкладывать денежные средства в акции, тогда как при краткосрочном инвестировании лучше отдать предпочтение облигациям и депозитам. О классах активов написано здесь.

Один из известных примеров эффективного долгосрочного распределения:

Здесь видно, как портфель из 50% золота и 50% американских акций (ежегодно ребалансируемый, т.е. приводимый к соотношению 50 на 50) не только показал меньший риск, чем американские акции и золото по отдельности — но и принес большую доходность! Это стало возможно благодаря росту золота в кризисные периоды американского рынка и росту рынка в неблагоприятный для золота период. Однако этот пример не стоит рассматривать как вариант своего портфеля — резкий рост золота в 2000-е годы был вызван скорее спекулятивным настроем инвесторов, чем рыночными закономерностями.

Заключение

Инвестиционные риски классифицируются на системные и несистемные, хотя есть и другие системы — например, по величине риска, возможности его страхования и пр. Помимо перечисленных выше опасностей, каждого инвестора поджидают и психологические проблемы — например, подверженность информационному шуму, попытка скопировать чужие успешные действия и т.д.

Для избежания описанных проблем стоит качественно изучить всю необходимую информацию касаемо всех инвестиционных инструментов, с которыми предстоит работать. Один из неплохих практических методов работы с рисками состоит в том, чтобы найти собеседника с точкой зрения, противоположенной вашей, и внимательно выслушать его. Если вы строите инвестиции в ожидании подъема процентных ставок, то полезно послушать, почему оппонент считает иначе. Закончить обзор хочу цитатой из книги «Покер лжецов», которая хорошо объясняет, насколько меняется отношение к риску, когда вы можете рисковать не своими, а чужими деньгами:

Мой клиент любил риск. Риск, как выяснялось в нашей беседе, сам по себе является биржевым товаром. Риск можно закатывать в банки и продавать, как кетчуп. Каждый инвестор оценивает риск по-своему. Если ты можешь купить риск у одного инвестора по дешевке и продать другому подороже, можно зарабатывать деньги безо всякого риска для себя.

Инвестиционный риск | Азбука трейдера

olegas2 года ago / 57 Views

Любое инвестирование денежных средств сопряжено с определённой долей риска и чем больше потенциальная прибыль от инвестиций, тем больше риск.

Инвестиционный риск заключается в том, что вложенные в объект инвестирования деньги не вернуться обратно в том же объёме (а при особо рискованных инвестициях они могут не вернуться и в полном объёме), или же вернуться, но не принесут при этом никакой прибыли (в данном случае это будет называться риском недополученной прибыли).

Снижение риска инвестиций достигается различными способами, основными из которых являются диверсификация вложений и хеджирование сделок. Следует понимать, что платой за снижение риска всегда является уменьшение возможной прибыли и одной из главных задач любого инвестора является поиск той самой золотой середины в соотношении риска и прибыли, при которой он может получать пусть не астрономический, но вполне стабильный доход от вложенных средств.

Классификация инвестиционных рисков

Все основные виды инвестиционных рисков можно классифицировать по трём основным признакам:

- По сферам проявления

- По формам проявления

- По источникам возникновения

Классификацию всех рисков связанных с процессом инвестирования денежных средств, можно представить в следующем виде:

По сферам применения

Давайте подробно остановимся на каждом из обозначенных пунктов и начнём с классификации по сферам применения. В данном разделе модно выделить следующие основные виды рисков:

- Законодательно-правовые риски, как уже понятно из названия, связаны с действующим законодательством. Они могут возникать в связи с несовершенством действующего законодательства, как в целом, так и в определённых его областях.

- Экологические риски связаны с тем влиянием, которое окружающая среда может оказать на объекты инвестирования. Эти риски в свою очередь подразделяются на три основных подпункта:

- Техногенные риски связаны с разного рода нештатными ситуациями и авариями на промышленных объектах, способными привести к существенному загрязнению окружающей среды (например, на предприятиях химической или атомной промышленности).

- Природно-климатические риски связаны с такими факторами как экстремальные погодные условия (засухи, морозы), климатические условия, природные катаклизмы (землетрясения, цунами, наводнения и т.п.), отсутствие необходимых полезных ископаемых.

- Социально-бытовые риски могут быть связаны с такими явлениями как, например, уровень заболеваемости населения разного рода инфекционными заболеваниями, от которого может зависеть объект инвестирования.

- Социальные риски зависят от таких факторов как сложившиеся традиции (нарушение которых чревато последствиями), уровень неудовлетворённости населения текущим положением вещей (который может выливаться в такие последствия как забастовки, стачки и массовые беспорядки). К этому виду рисков относят также всё, что связано с так называемым человеческим фактором.

- Политические риски связаны с тем, какое влияние текущая государственная политика может оказать на объект инвестирования. Так, например, обострение в межгосударственных отношениях может оказать весьма негативное влияние на деятельность разного рода совместных предприятий. Кроме этого повлиять на объект инвестирования могут ещё такие факторы как уровень коррупции в эшелонах власти, смена политического курса в стране, уровень гласности и т.п.

- Экономические риски включают в себя все факторы, связанные с экономической ситуацией в стране. К ним относятся дефолты, кризисы и другие потрясения в экономической жизни общества. Сюда же можно отнести все риски связанные с несовершенством существующей системы налогообложения.

- Технико-технологические риски. Сюда можно отнести всё что так или иначе связано с технической стороной организации производства (являющегося объектом инвестирования). Это оборудование, технологические процессы производства, разработка конструкторской и технологической документации.

По формам проявления

По формам проявления основные виды рисков можно подразделить на следующие основные группы:

- Риски финансового инвестирования

- Непродуманный выбор финансовых инструментов. Здесь всё просто, выбрали плохие акции – получили убыток (ну или недополучили прибыль).

- Непредвиденные изменения условий инвестирования также является источником риска неполучения (или недополучения) запланированной прибыли. Например, изменение ранее оговоренного процента получаемой прибыли может больно ударить по карману инвестора.

- Риски реального инвестирования

- Перебои в поставках материалов и оборудования. Не привезли вовремя сырье по причине плохой логистики, значит, не выпустили вовремя партию товара и как следствие этого понесли убытки.

- Рост цен на инвестиционные товары

- Неправильный выбор подрядчика характерен для инвестирования в разного рода строящиеся объекты. Выбрали некомпетентного или недобросовестного подрядчика и в результате получили существенную задержку в сдаче объекта. А это, в свою очередь, задержка пуска в эксплуатацию и начала окупаемости, а затем и прибыльности строящихся производственных мощностей (или другого объекта).

По источникам возникновения

Ну и наконец, по источникам возникновения, инвестиционные риски классифицируются следующим образом:

- Системный риск, по-другому называемый ещё рыночным. Характерен для всех объектов инвестирования и всех участников рынка в целом. На него невозможно повлиять каким бы то ни было способом, и он относится к категории недиверсифицируемых.

- Инфляционный риск возникает в том случае, когда темпы инфляции примерно сопоставимы с ростом доходов предприятия. Чреват тем, что инфляция просто-напросто перекроет весь доход от инвестиционной деятельности или вообще приведёт к убытку.

- Риск изменения процентной ставки сводится к тому, что ставка установленная Центробанком страны может быть увеличена. Это, в свою очередь, отразится на увеличении стоимости кредитов для предприятий и, как следствие, к уменьшению прибыли от бизнеса. Негативно сказывается на рынке акций в целом.

- Валютный риск имеет место в том случае, когда объект инвестирования, так или иначе, связан с иностранной валютой. Выражается он в возможности неблагоприятного изменения курса иностранной валюты.

- Политический риск ранее уже описывался, однако его можно отнести и к данной категории. Как уже говорилось выше, к нему можно отнести все факторы так или иначе связанные с изменениями политической обстановки в стране и влияющие на объект инвестирования.

- Несистемный риск, ещё его называют нерыночным. Характерен для отдельного участника рынка (инвестора) и (или) для отдельного объекта инвестирования. Поэтому для каждого отдельного объекта он свой, и, следовательно, его можно минимизировать за счёт диверсификации.

- Отраслевой риск характерен для отрасли в целом. Ему подвергаются одновременно все предприятия относящиеся к определённой отрасли. Минимизировать его можно простой диверсификацией предполагающей выбор объектов инвестирования принадлежащих к разным отраслям слабо коррелирующим между собой.

- Деловой риск имеет место при неграмотном или нерациональном управлении предприятием, следствием которого является снижение его прибыльности и рыночной стоимости.

- Кредитный инвестиционный риск возникает в том случае, если инвестор использует кредитные средства. Возникает риск непогашения задолженности по кредиту в том случае, если инвестиции не принесут запланированного дохода.

- Страновый риск возникает при инвестировании в объекты находящиеся на территории других стран и зависящие от стабильности политической и экономической обстановки в них. Чем стабильнее эта обстановка, тем меньше риск и, наоборот, при дестабилизации (ухудшении) политико-экономической ситуации в стране объекта инвестирования, риск возрастает.

- Риск упущенной выгоды состоит в том, что по какой либо причине будет не дополучена (или не будет получена вовсе) потенциально возможная прибыль.

- Риск ликвидности состоит в возможной сложности перевода активов в наличные средства. Чем проще и быстрее это можно сделать, тем выше ликвидность и, соответственно, тем ниже риск.

- Селективный инвестиционный риск связан с тем, что инвестор может выбрать из нескольких объектов тот (или те) который принесёт потенциально меньшую прибыль (или не принесёт прибыли вовсе, или причинит убыток).

- Функциональный инвестиционный риск связан с неправильным подбором объектов инвестирования (инвестиционного портфеля) и неправильным (неэффективным) управлением этим портфелем.

- Операционный инвестиционный риск имеет место быть в случае разного рода сбоев и ошибок при проведении операций по инвестированию денежных средств. В случае инвестирования на фондовом рынке, операционные риски могут возникать по вине брокера (например, по причине неполадок в его программном обеспечении).

Основные способы минимизации инвестиционных рисков

Выше, мы уже упоминали два способа минимизации рисков возникающих при инвестировании. Речь идёт о диверсификации и хеджировании. При этом диверсификация относится к формированию инвестиционного портфеля в целом, а хеджирование связано с каждым финансовым инструментом, входящим в портфель, по отдельности.

Диверсификация

Этот способ минимизации рисков работает по принципу: не клади все яйца в одну корзину. Диверсификация предполагает такое формирование инвестиционного портфеля, при котором средства инвестора разделены между различными объектами инвестирования с низкой корреляцией между друг другом.

Корреляцией в математике называется степень зависимости двух величин между собой. Чем больше одна из величин зависит от другой (то есть изменение одной из величин, так или иначе, вызывает изменение другой), тем выше корреляция между ними. И наоборот, чем меньше взаимозависимость между величинами, тем меньше их корреляция.

Например, при формировании портфеля на фондовом рынке в него включают не только акции различных компаний, но и следят за тем, чтобы они по возможности относились к независящим друг от друга сферам деятельности. Ведь если, например, составить портфель из акций одних только, казалось бы, сверхприбыльных нефтедобывающих и нефтеперерабатывающих компаний, то он будет сильно подвержен колебаниям рынка нефти в целом.

А цена на нефть, особенно в последнее время, отнюдь не балует нас ни ростом ни стабильностью:

Динамика цен на нефть марки Brent

Динамика цен на нефть марки BrentПодробнее о диверсификации я советую вам почитать в этих статьях:

- Правила создания инвестиционного портфеля

- Что такое диверсификация – простыми словами

Хеджирование

Когда покупка того или иного финансового инструмента сопровождается одновременной продажей дериватива на него (или, наоборот, продажа сопровождается покупкой), говорят о хеджировании рисков.

Деривативами называют производные финансовые инструменты, такие например как фьючерсы или опционы. Например, для акций, какой либо определённой компании, производным финансовым инструментом будет фьючерс на них.

Хеджирование является аналогом страхования и защищает сделку от непредвиденных убытков, в то время как возможный убыток, появляющийся в результате её проведения, является своего рода страховым взносом или платой за отсутствие риска.

Простым примером является хеджирование валютного риска возникающего при покупке иностранной валюты, посредством одновременной продажи фьючерсов на неё (при полном хеджировании объёмы сделок на покупку и продажу должны быть равны). Допустим, у вас возникла перевести часть своих средств в иностранную валюту, но вы боитесь того, что можете понести убыток вследствие того, что купленная вами валюта со временем сильно обесценится. Тогда, вы покупаете валюту с одновременной продажей фьючерса на неё (в одинаковом объёме).

Если через некоторое время купленная вами иностранная валюта действительно упадёт в цене, то этот убыток будет полностью перекрыт прибылью короткой позиции по фьючерсу, и вы останетесь при своих.

Если же купленная вами валюта вдруг неожиданно вырастет в цене, то вы, по сути, потеряете часть своей прибыли, выраженную в разнице между курсом покупки и нынешним возросшим курсом. Однако этот убыток будет не чем иным, как платой за отсутствие риска потерять, куда большие деньги в случае снижения курса купленной валюты.

Подробнее о хеджировании я рекомендую прочитать здесь:

Хеджирование рисков – простыми словами

Установка ордеров ограничения потерь

Наконец, как ни банально это прозвучит, одним из способов минимизации рисков по открытым позициям, является установка ордера Stop Loss. Инвестор должен всегда отдавать себе отчёт в том, до каких пор он намерен держать позицию, приносящую убыток, открытой.

Вариант держать позицию до конца – далеко не самый лучший в плане минимизации риска. Ведь цена финансового инструмента может меняться в широких пределах, что наряду с большим кредитным плечом, может иметь катастрофические последствия для торгового счёта инвестора.

Когда следует закрывать убыточную позицию? Этот вопрос, на самом деле имеет довольно простой ответ:

Позицию следует закрывать тогда, когда исчезают все предпосылки приведшие к её открытию.

Например, если позиция открывалась на основании пробоя уровня поддержки или сопротивления, то закрытие по стоп-лоссу должно осуществляться в том случае, если цена вернётся обратно за уровень (нивелировав тем самым сигнал пробоя).

Более подробную информацию по этому вопросу вы сможете получить здесь:

Ордер Stop Loss

понятие, виды, оценка и управление

Инвестиционный риск — существующая вероятность частичной либо полной утраты инвестором собственных вложений.

Все инвестиции априори рискованны. Это реальность, в которой живет каждый инвестор. В то же время грамотный владелец капитала понимает, что сберечь деньги, не прибегая к инвестированию, невозможно. Во-первых, денежные средства могут быть медленно «съедены» инфляцией. Во-вторых, деньги могут быть одномоментно украдены вором.

Существуют две крайности, между которыми действуют все инвесторы. С одной стороны, можно выказывать полное бесстрашие и вообще не обращать внимания на инвестиционные риски. С другой стороны, можно вздрагивать от любого дуновения ветра и держать свои денежные средства дома в ящике комода.

Необходимо отметить, что обе представленные выше позиции ущербны. Успешным может стать только тот инвестор, который умеет адекватно воспринимать и оценивать существующий уровень риска, а также принимать на этом основании верные решения.

Существующая классификация

Современная наука знает различные виды инвестиционных рисков. Их сущность давно изучена, а методы борьбы выработаны. Для понимания общепризнанной классификации предлагаю вам ознакомиться с приведенной ниже схемой.

Теперь давайте рассмотрим все виды инвестиционных рисков более подробно.

Недиверсифицированная или системная разновидность связана с общими факторами, которые извне оказывают влияние на весь рынок в целом. То есть они в равной мере сказываются на всех компаниях или ценных бумагах. Например, речь может идти об изменениях в налоговом законодательстве страны или текущем уровне инфляции.

Рыночная разновидность представляет собой риск понижения стоимости рассматриваемого инвестором актива. Для его характеристики финансисты используют понятие волатильность, под которой принято понимать естественную степень колебаний цены на объект инвестирования.

Риск изменения процентных ставок связан с деятельностью Центрального банка страны. Как основной регулятор финансовой сферы, ЦБ в ходе своей деятельности может время от времени изменять уровень процентной ставки. При ее понижении стоимость кредитов для бизнеса также будет снижаться. Такое решение традиционно стимулирует развитие предпринимательской деятельности, увеличивает доходность инвестиций и положительно сказывается на фондовой бирже. Обратная зависимость также работает.

Валютная разновидность связана с риском резкого изменения курса одной из ключевых национальных денежных единиц. На стоимость валюты оказывают влияние различные факторы: стабильность политической системы страны, события в экономики, внешнеполитическая ситуация и прочее.

Инфляционная разновидность риска обусловлена существующим уровнем инфляции. Чаще всего это негативный фактор, который обесценивает деньги и уменьшает прибыль инвестора.

Политическая разновидность связана с деятельностью органов государственной власти, партий и общественных организаций. Она отражает состояние политических процессов, протекающих в стране. Если система органов государственной власти является устойчивой, а инвестиционная безопасность находится на должном уровне, то этот фактор не будет оказывать существенного влияния на протекающие в стране процессы инвестирования. И наоборот.

Диверсифицируемая или несистемная разновидность связана с конкретной отраслью или предприятием.

Деловая разновидность обусловлена вероятностью принятия руководством компании неверного решения. Данный фактор напрямую зависит от профессионализма и квалификации топ-менеджмента предприятия. Эта группа рисков является довольно существенной, ведь в некоторых случаях неправильное решение может привести для бизнеса к самым печальным последствиям, вплоть до банкротства.

Кредитная разновидность рисков бывает обусловлена неспособностью предприятия исполнять собственные финансовые обязательства. Прежде всего речь здесь идет о платежах по банковским кредитам и обслуживании кредиторской задолженности перед своими контрагентами. В сложившейся мировой практики для оценки уровня кредитоспособности компании принято прибегать к услугам рейтинговых агентств. Например, Fitch, Moody’s и других.

Операционные риски связаны с активами компании. С теми операциями, которые в их отношении проводятся. Они могут подразумевать как действия самого инвестора, так и деятельность третьих лиц. Например, брокеров или управляющих компаний.

Анализ и оценка

Само по себе понимание существования инвестиционных рисков не может защитить деньги инвестора. Чтобы добиться этого, следует предпринять ряд практических шагов. Прежде всего инвестору необходимо тщательно проанализировать рассматриваемый инвестиционный проект. Проведенный анализ позволит выявить существующие риски. Но чтобы максимально обезопасить инвестиции, необходима их грамотная оценка.

Оценка инвестиционных рисков может производиться с использованием нескольких методик.

1. Экспертный метод является базовым в принятии инвестиционных решений. Он подразумевает привлечение к оценке проекта независимого эксперта по данной разновидности инвестиций. Эксперт изучает потенциальное вложение и дает свое заключение по потенциальному уровню риска.

К экспертизе конкретного проекта могут одновременно привлекаться несколько экспертов. Они могут изучать его совместно или каждый по отдельности. Последний вариант получил название метода Делфи, при котором все эксперты действуют обособленно друг от друга и выносят исключительно независимые суждения. Затем, сопоставив полученные экспертные заключения, можно будет принять окончательное решение.

2. Метод анализа. Данная методика рассматривает целесообразность затрат. Она ориентирована на выявление возможных зон риска. Такой анализ производится непосредственно инвестором или третьим лицом, которое он привлек для подобной оценки рисков.

3. Метод аналогий. Он предусматривает проведение анализа аналогичных инвестиционных проектов, реализованных в прошлом.

4. Метод количественной оценки. Такая методика предусматривает численное определение показателя риска инвестиций. Этот метод оценки содержит в себе несколько независимых аналитических инструментов, которые в совокупности способны обеспечить количественную и качественную определенность при принятии инвестором окончательного решения. Этими инструментами являются:

- определение уровня устойчивости проекта;

- анализ сценариев развития проекта;

- анализ чувствительности проекта;

- имитационное моделирование рисков по методу Монте-Карло.

Перечисленные методы оценки инвестиционных рисков позволяют инвестору принять правильное, обоснованное решение. Чем больше методик будет использовано на практике, тем выше вероятность адекватного результата.

Управление рисками

Грамотное управление инвестиционными рисками позволяет инвестору минимизировать существующие опасности и добиться стабильно высокого дохода от вложений. Существует набор методов и принципов, на которых следует основываться при принятии решения о целесообразности инвестиций.

Базовые принципы:

- риск не должен быть чрезмерным – необходим правильный баланс;

- нельзя рисковать суммой, которая превышает размер собственного капитала или не инвестируй заемные деньги;

- разделение рисков или диверсификация – не вкладывай все средства в один даже очень перспективный актив;

- необходимо четко представлять себе последствия;

- нельзя рисковать большим ради незначительной прибыли.

Руководствуясь перечисленными принципами, инвестор всегда сможет диверсифицировать или существенно уменьшить уровень инвестиционных рисков.

Методы инвестирования с учетом рисков

Существует несколько методик, которые обязательно должен усвоить каждый практикующий инвестор.

1. Обязательное создание инвестиционной стратегии.

Любой инвестор должен понимать, что он делает и какого результата хочет добиться. Для этого существует инвестиционная стратегия. На практике она позволяет наилучшим образом диверсифицировать риски.

Принято выделять следующие виды стратегий:

- консервативная;

- умеренная;

- агрессивная.

Каждая из них определяется конкретным набором инструментов инвестирования или активов и тем уровнем риска, которые они предполагают. Инвестору нужно найти собственный баланс и с учетом этого разработать инвестиционную стратегию, которой он станет придерживаться.

Классическая инвестиционная стратегия выглядит следующим образом:

- консервативные активы — 40%;

- умеренные активы — 40%;

- агрессивные активы — 20%.

2. Динамическое развитие инвестиционного портфеля.

Ситуация на фондовой бирже никогда не стоит на месте. Ежедневно происходит множество событий, которое отражается на стоимости ценных бумаг. Инвестор должен уметь менять конкретную структуру собственного инвестиционного портфеля в зависимости от текущей рыночной конъюнктуры.

3. Обязательное создание инвестиционного плана.

Инвестиционный план подразумевает под собой определение строгой периодичности инвестиций. Другими словами, инвестору нужно определиться с какой частотой он будет вкладывать денежные средства. Каждый день, неделю, месяц или квартал.

Инвестиционного плана обязательно следует придерживаться. Если вы изначально решили инвестировать раз в неделю, то не нужно делать это чаще или реже.

4. Выдерживать сроки произведенных инвестиций.

Любой успешный инвестор обладает двумя добродетелями:

- устойчивой нервной системой;

- терпением.

Никогда не нужно поддаваться панике и реагировать на сиюминутные колебания рынка. Другими словами, не следует преждевременно закрывать долгосрочные вложения из-за краткосрочного снижения цены актива.

Грамотное управление инвестиционными рисками требует от инвестора систематического и четкого исполнения выбранной стратегии инвестирования.

Страхование рисков

Страхование рисков инвестиций является надежным инструментом финансовой защиты, который следует принимать во внимание каждому инвестору. Естественно, не следует страховать все вложения. В противном случае о прибыли придется забыть. Однако страхование наиболее рискованных и высокодоходных активов может стать отличным решением.

В настоящее время страховые компании в России и мире предлагают всем желающим застраховать собственные инвестиции от многочисленных видов рисков. В каждом конкретном случае выбор остается за инвестором. В качестве примера можно рассмотреть страхование следующих рисков:

- деловые;

- политические;

- рыночные;

- инфляционные;

- системные;

- и прочие.

Страхование инвестиционных рисков является действенным механизмом защиты вложений от негативных экономических факторов.

Инвестиционные риски являются объективной реальностью. Совершенно безопасных инвестиций не существует. Чтобы максимально себя обезопасить, инвестору необходимо использовать существующие методики оценки и управления инвестиционными рисками.

Риски инвестиционных проектов | Методы, оценка, анализ проектов

Содержание статьи:

- Определение риска

- Характеристика риска

- Виды рисков инвестиционного проекта

- Методы анализа и оценки рисков

Риском называют неблагоприятные события способные помешать достижению поставленных целей либо позволяющие получить убыток от деятельности, а также непредвиденные расходы.

Инвестиционный проект это сложная структура, включающая в себя множество частей, взаимодействующих друг с другом. Реализация такого проекта предназначена для достижения инвестиционных целей, которые могут быть как материальные, так и нематериальные выгоды.

Также инвестпроекты относят к категории деятельности, результаты которой будут определены по прошествии некого периода времени в будущем, для прогнозирования таких результатов производится оценка и анализ рассматриваемых инвестиционных идей.

После рассмотрения инвесторы принимают инвестиционные решения о начале осуществления инвестиционной деятельности, либо об отказе от неё.

Риск инвестиционного проекта это появление неопределенности в результатах будущей реализации инвестиционной идеи, это вероятность не получения запланированного уровня дохода либо другого положительного эффекта, это негативные последствия от осуществления инвестиционной деятельности участниками проекта.

Основными характеристиками инвестиционных рисков признают:

- влияние на экономические показатели деятельности

- субъективность оценки (по причине различия в методах оценки и количества, а также качества информации используемой для анализа)

- появление в результате совершения деятельности (как только ставятся задачи, и начинается деятельность по их достижению, всегда будут появляться факторы на это влияющие)

- вероятность возникновения