Протокол комиссии по списанию основных средств — образец 2023

Дидух Юлия бухгалтер, юрист

18025 Распечатать Поделиться Размер шрифта:Протокол на списание основных средств — это важный документ бухгалтерского учета, который должен уметь правильно составить любой бухгалтер. Рассмотрим основные нюансы его оформления.

Содержание

Любая организация, маленькая или крупная, обычно имеет на балансе основные средства (ОС). Даже офисный компьютер, без которого сейчас просто невозможно работать, относится к их категории. Очевидно, что они могут изнашиваться, выходить из строя или подвергаться полному уничтожению. В этом случае происходит их списание. И эту процедуру на протяжении своей деятельности проходят все организации. Чтобы все прошло в соответствии с требованиями законодательства, должен быть оформлен протокол списания основных средств. Что это за документ и как он выглядит?

Порядок списания основных средств в коммерческих организациях

Все имущество предприятия стоит на балансе.

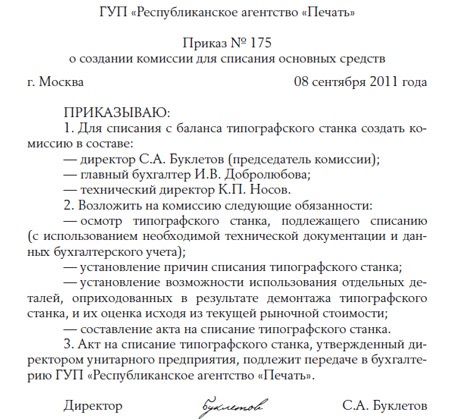

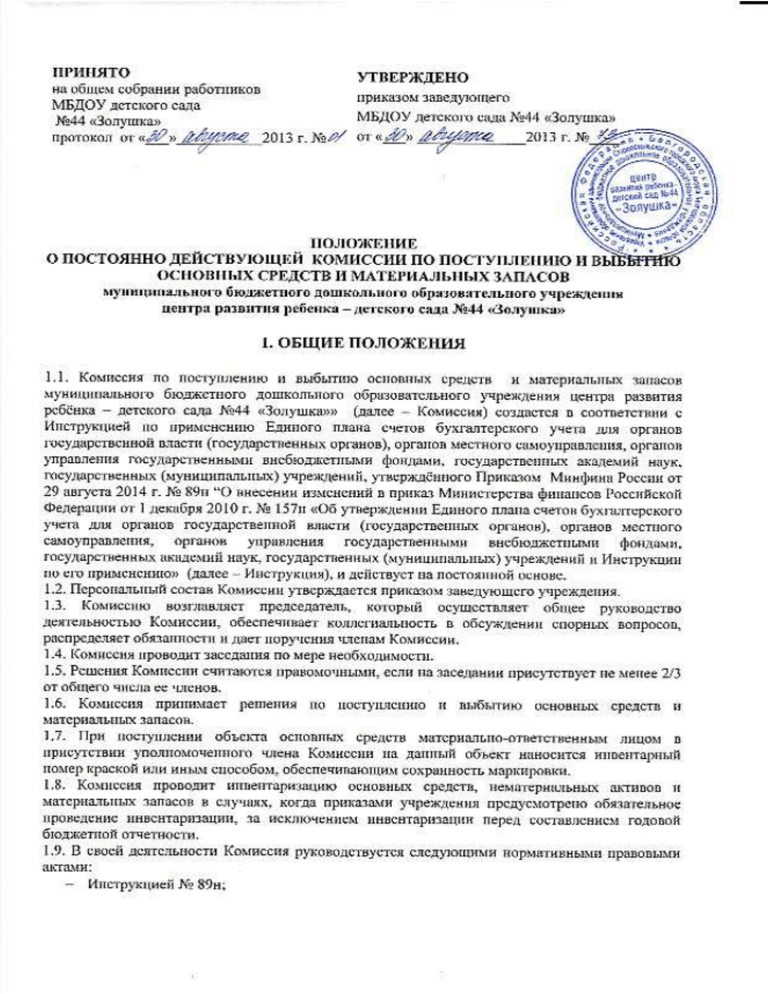

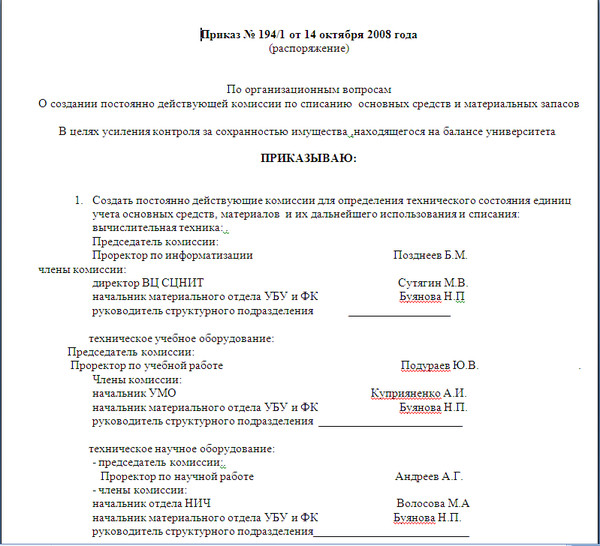

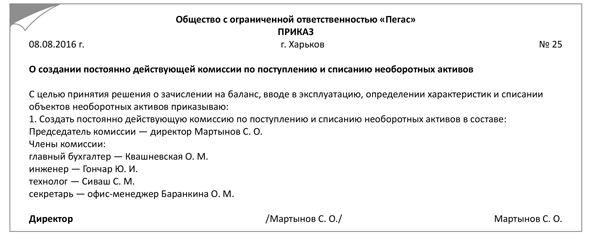

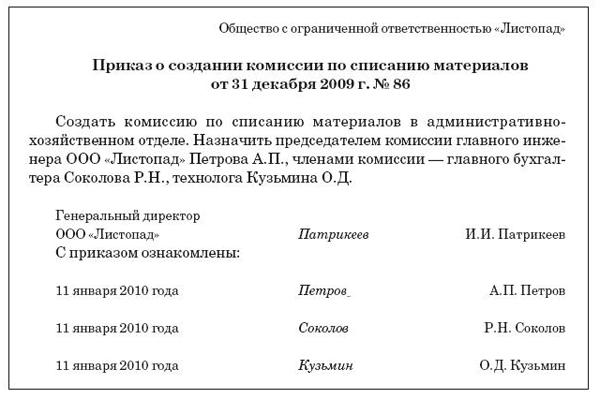

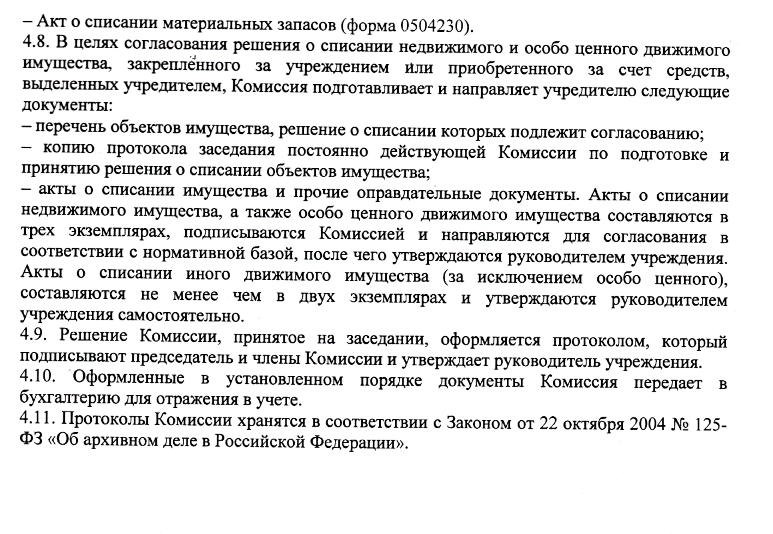

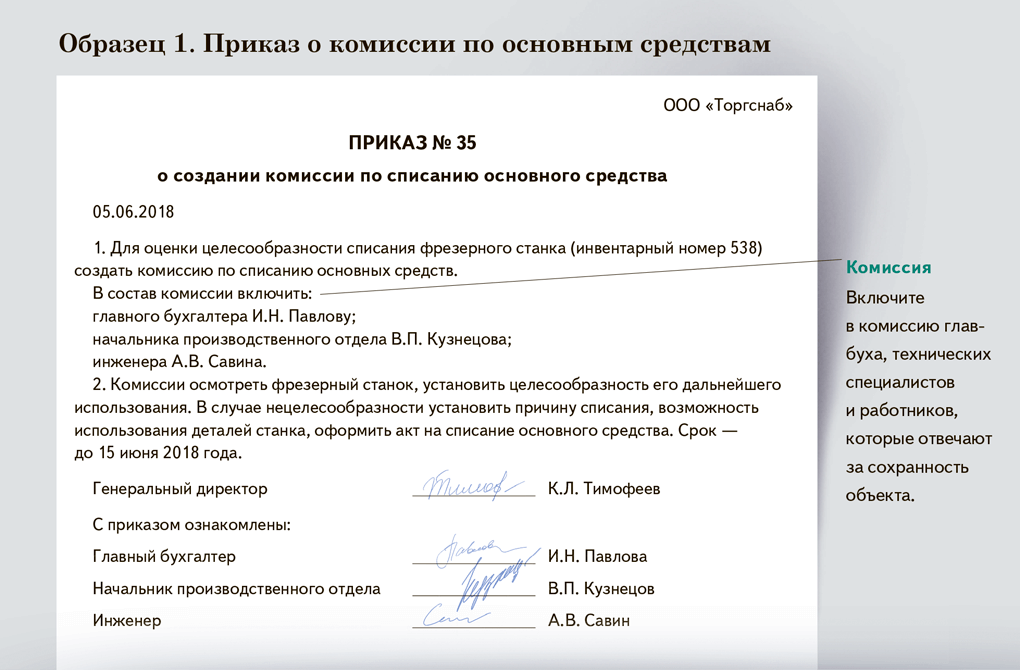

- Создание специальной комиссии, в состав которой должны входить представители бухгалтерии и лица, ответственные за ОС. Эти работники подпишут протокол заседания комиссии по поступлению и выбытию активов, когда он будет завершен.

- Изучение всех обстоятельств, которые привели к износу, поломке или уничтожению ОС.

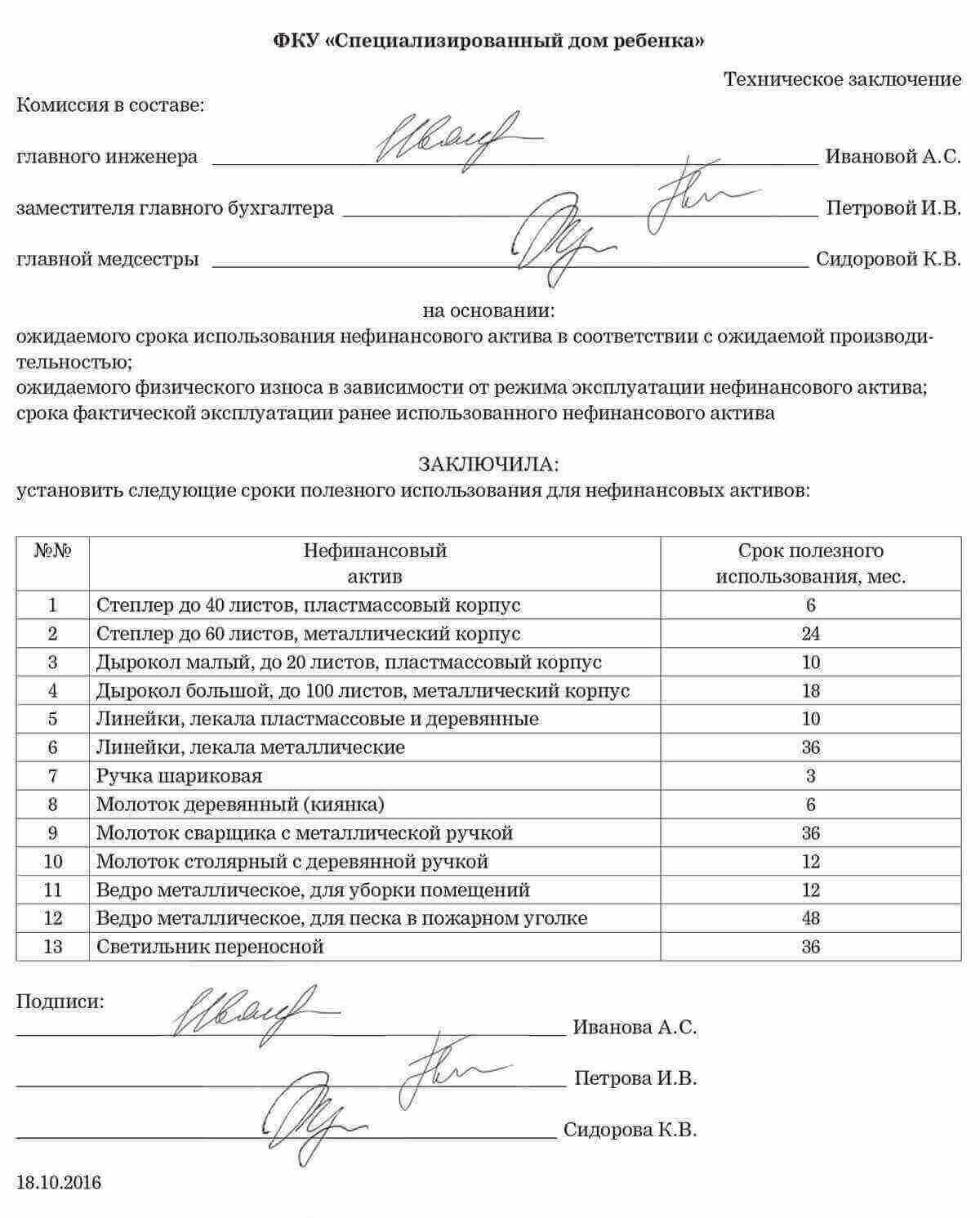

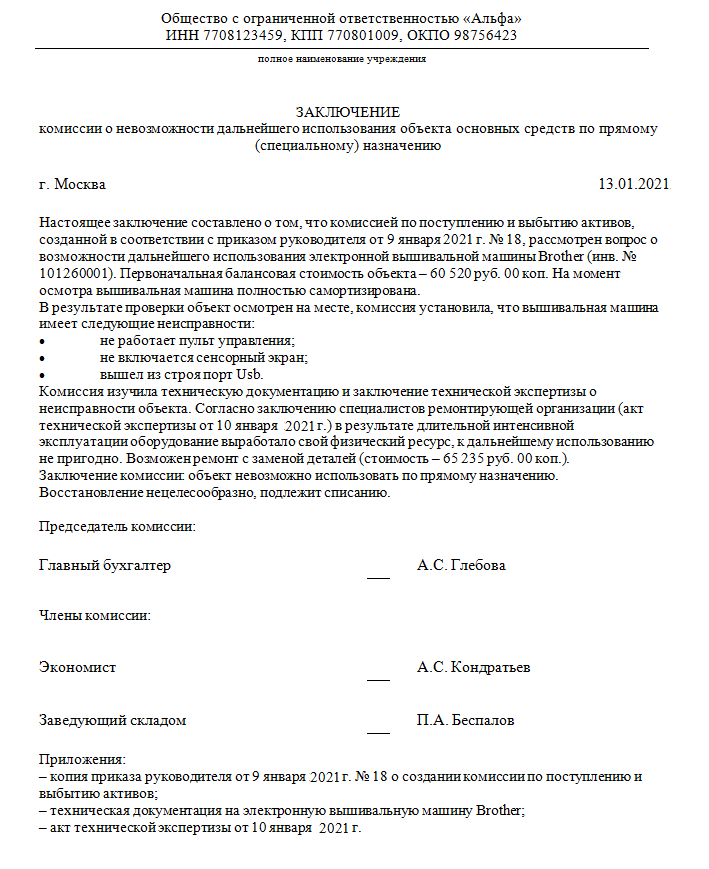

- Составление соответствующего заключения.

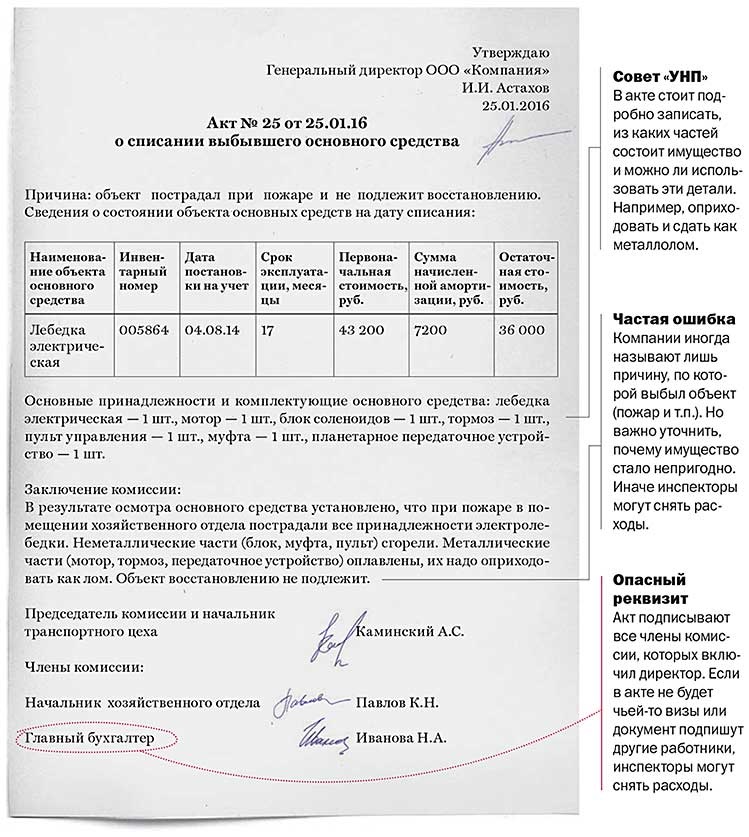

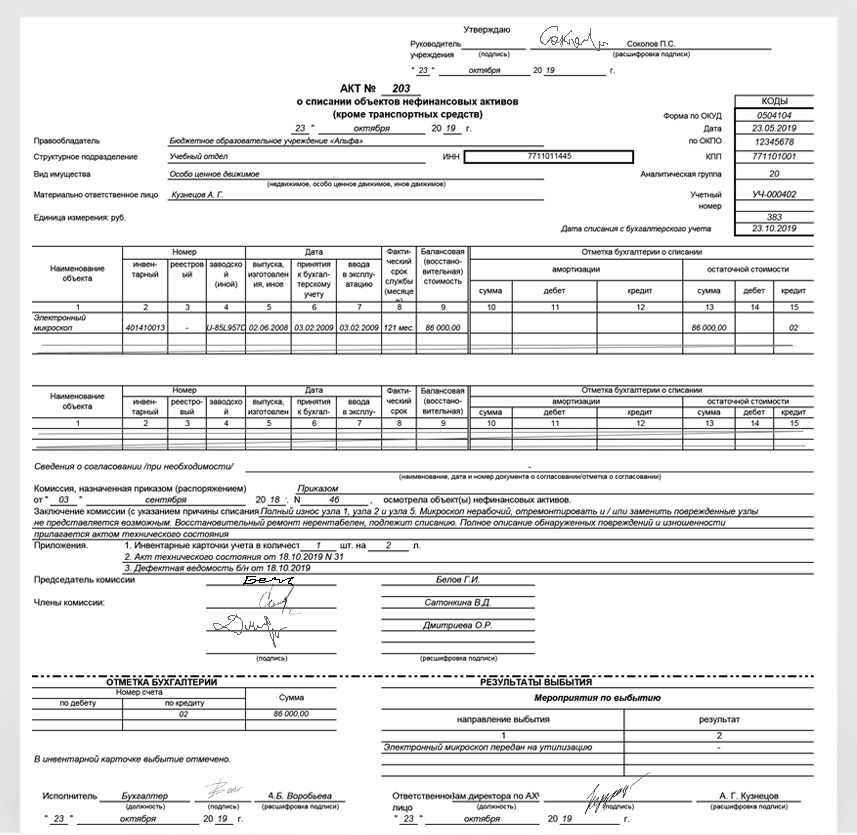

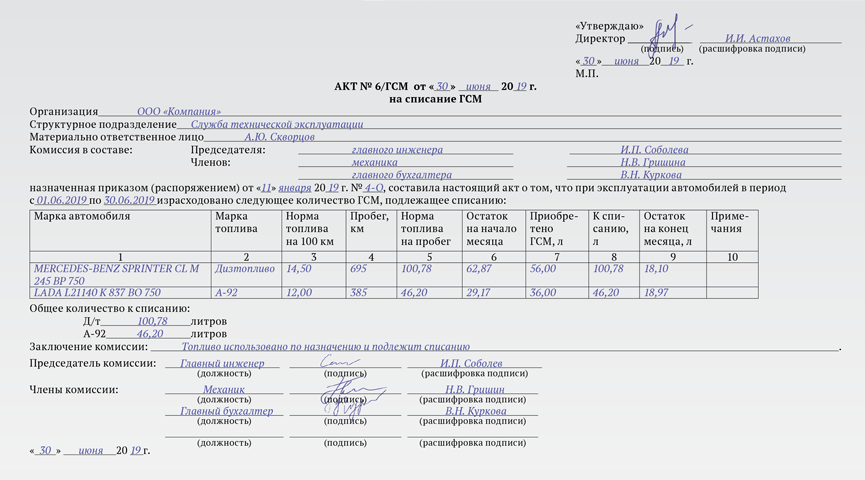

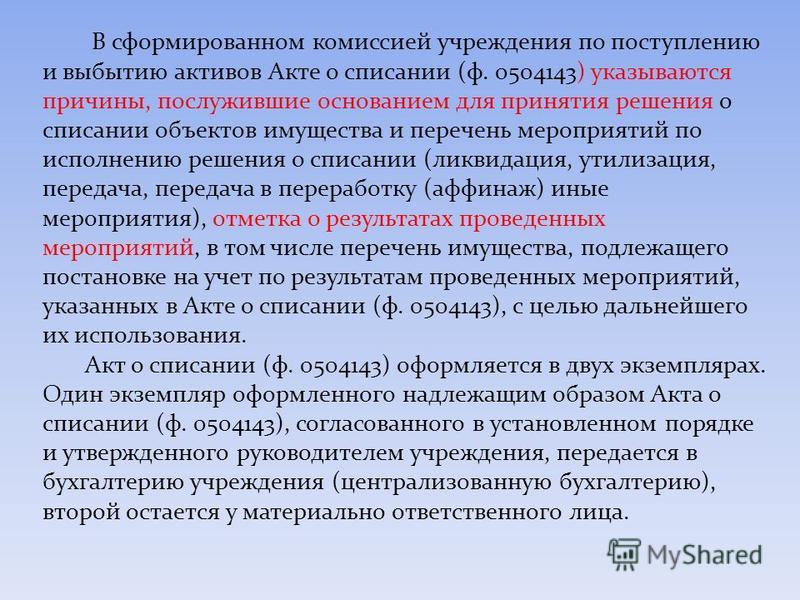

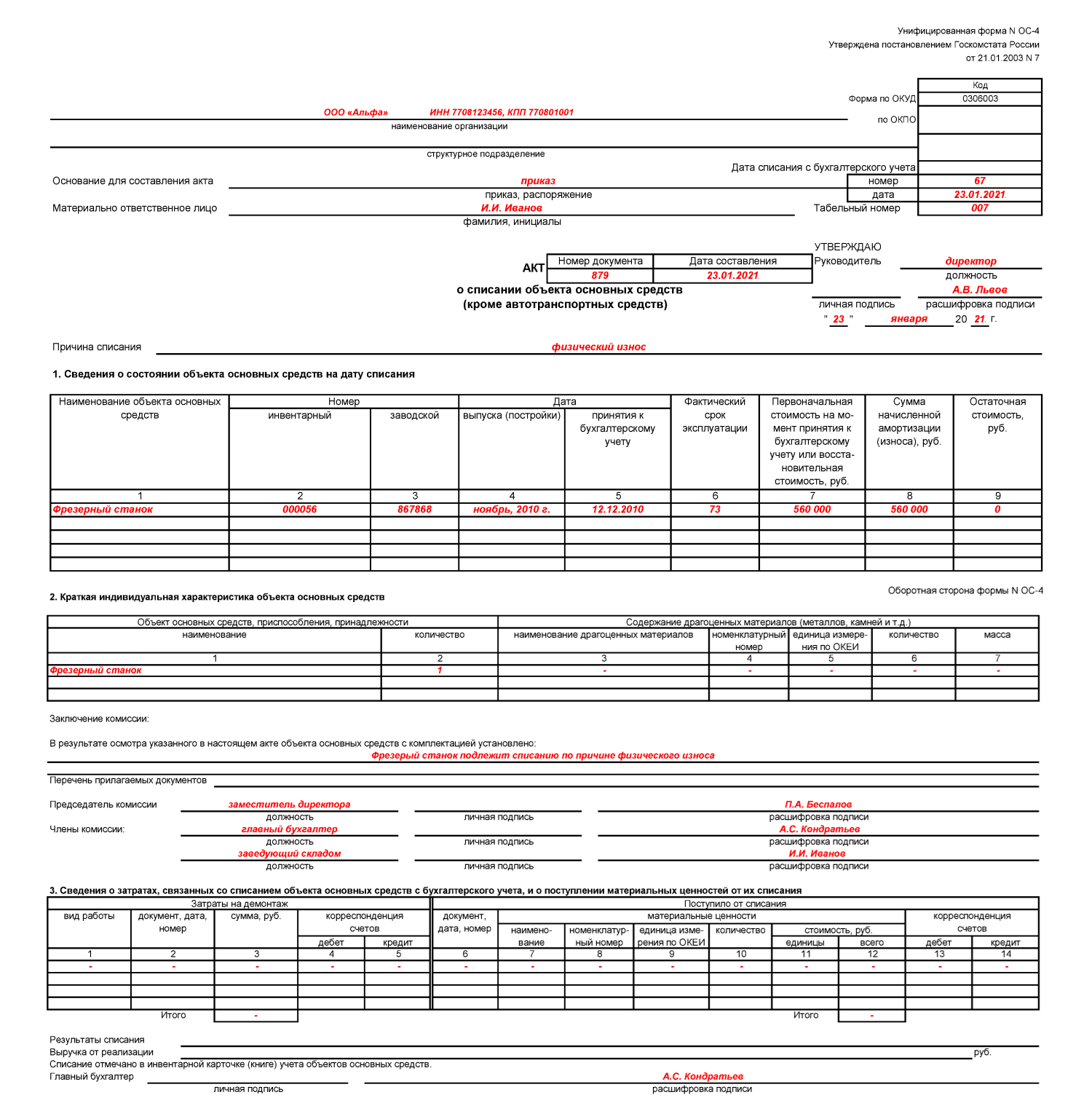

- Составление акта о списании ОС и проставление соответствующих отметок в учетных карточках.

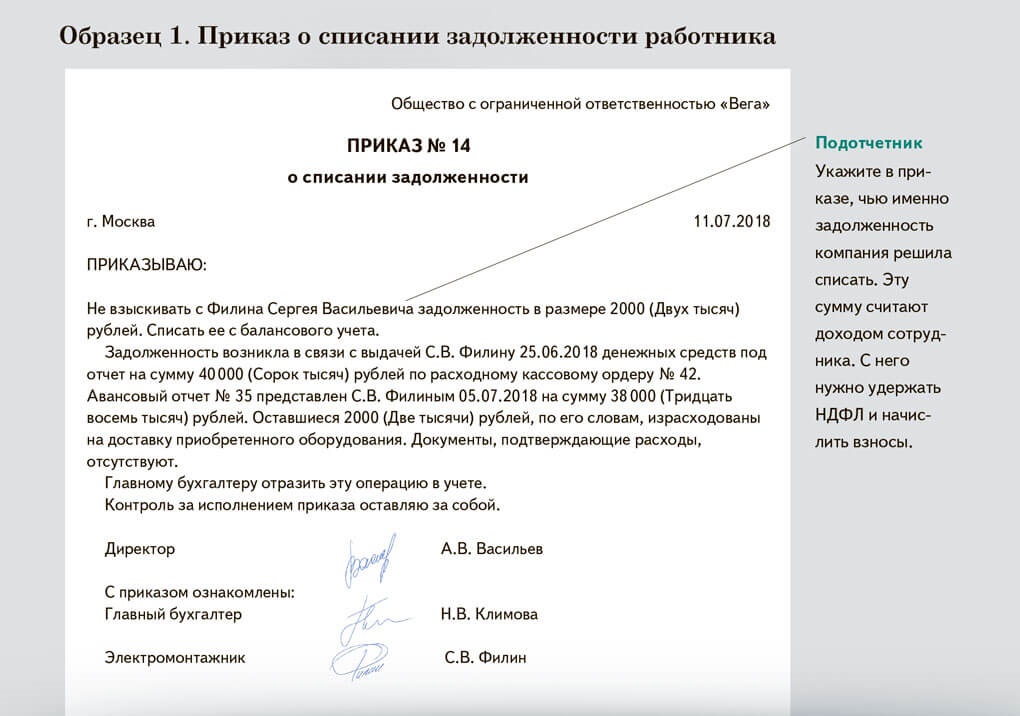

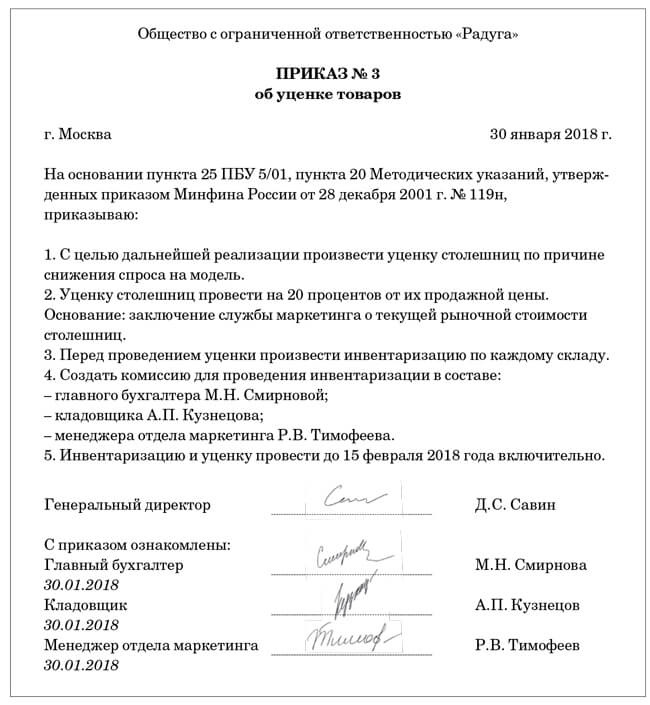

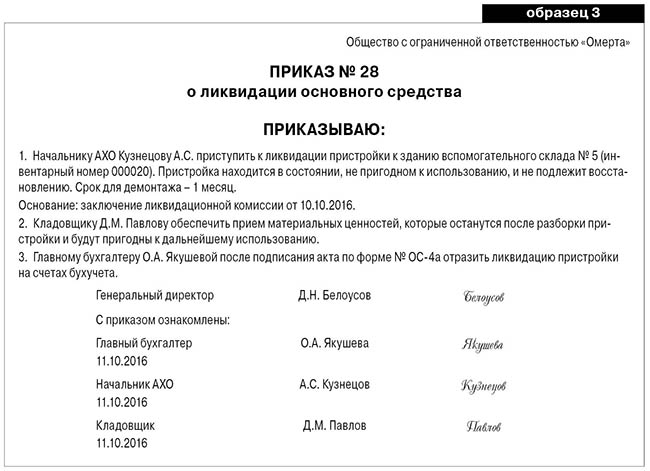

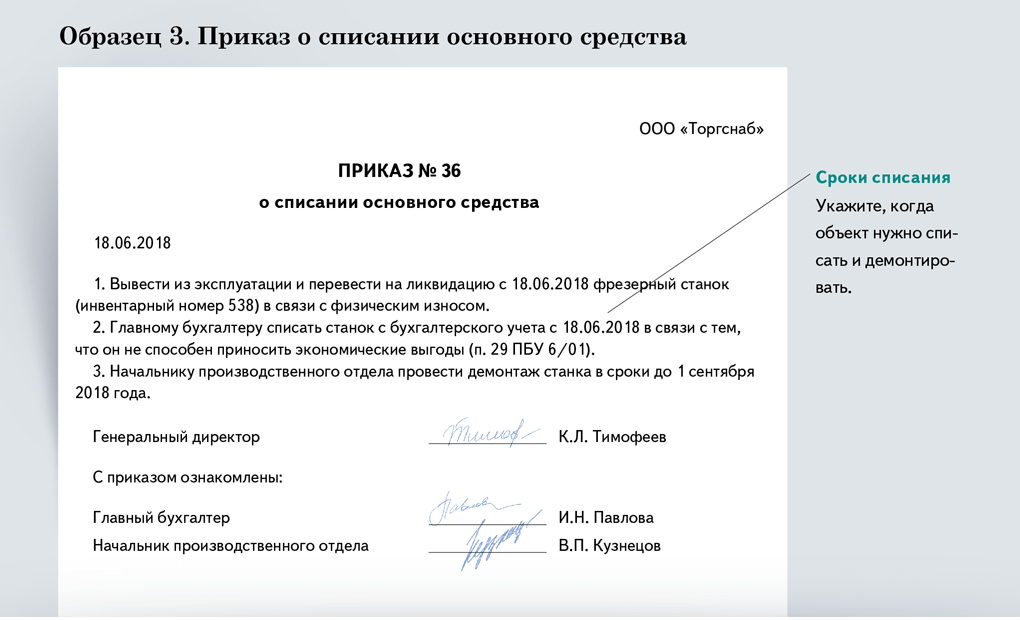

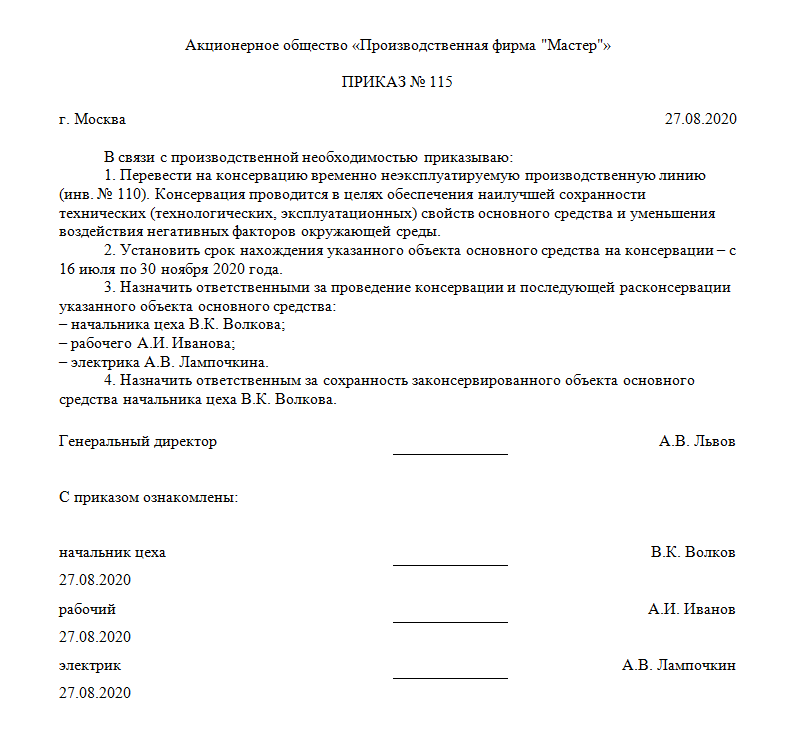

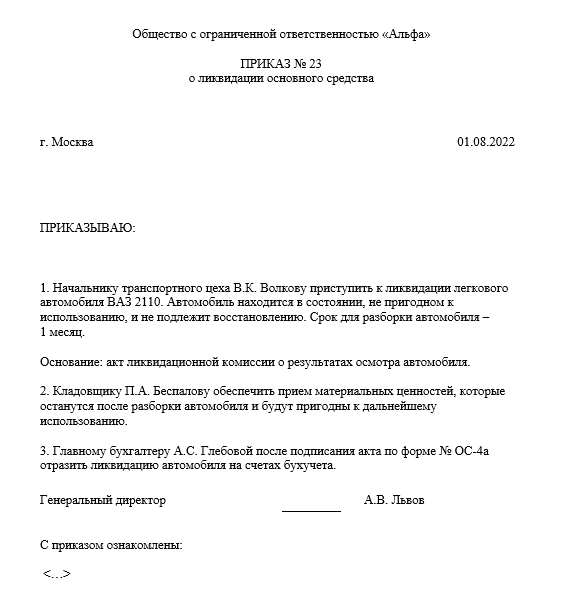

- Издание соответствующего приказа по организации.

Протокол является документом, служащим основанием для запуска непосредственной процедуры в учете.

Требования к оформлению протокола

В комиссии должно быть как минимум три человека: председатель, секретарь и член (члены). Подписи должны поставить все присутствующие на заседании члены. Кворум составляет не менее двух третьих состава комиссии. Решение они принимают коллегиально большинством голосов. После чего вносят данные:

- о составе комиссии и присутствующих на заседании;

- повестке заседания;

- рассмотренных вопросах и заслушанных докладах;

- итогах голосования;

- принятом по итогам голосования решении.

В конце должны стоять подписи председателя, секретаря и присутствующих членов — именно они подписывают заключение комиссии по списанию основных средств. Рассмотрим, как составить протокол по шагам.

Пошаговое составление протокола

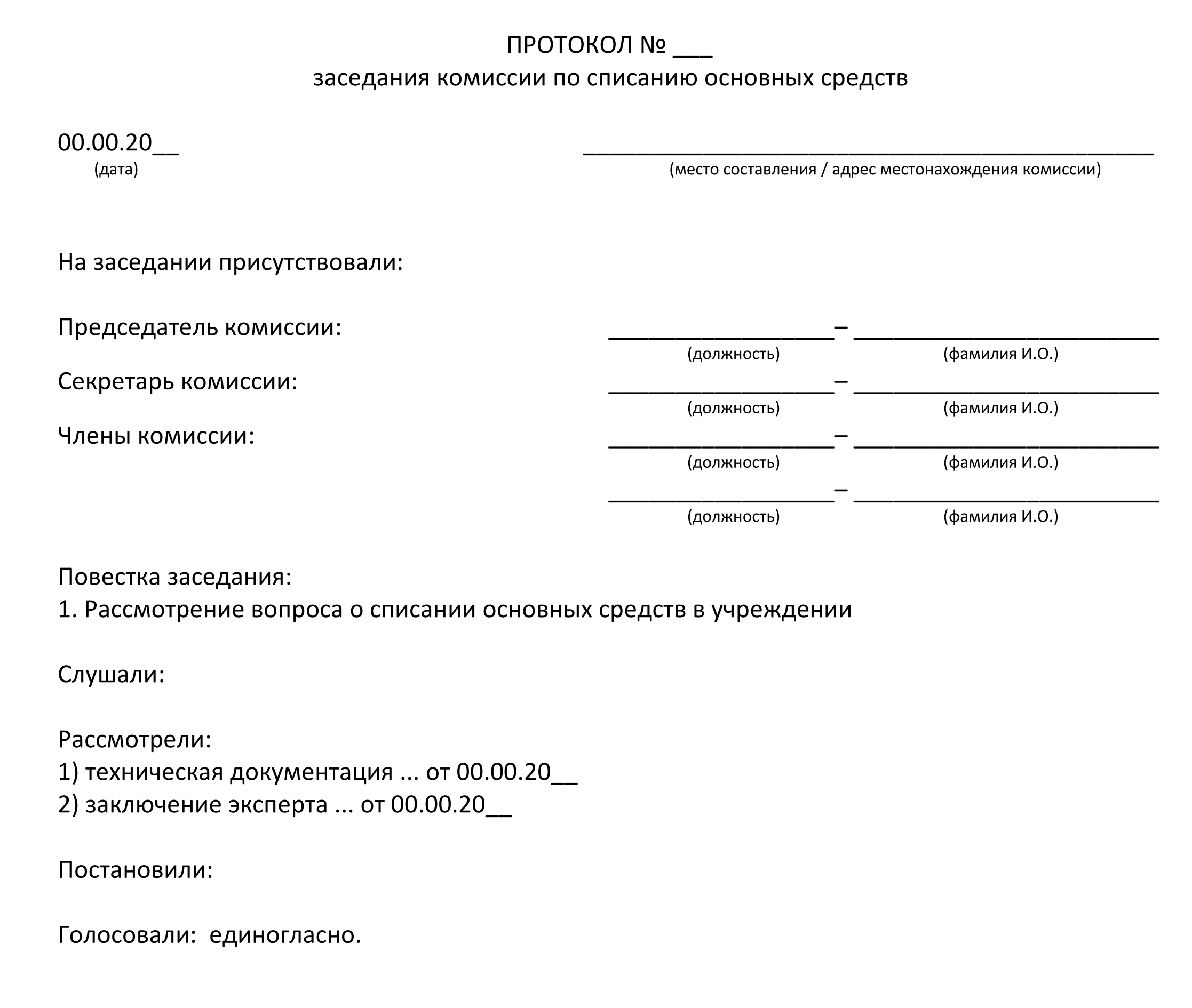

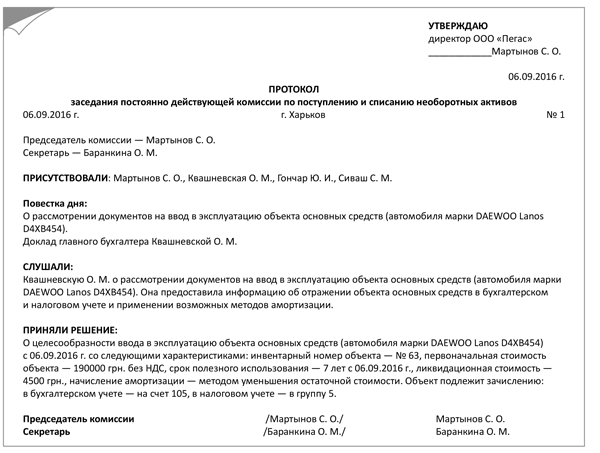

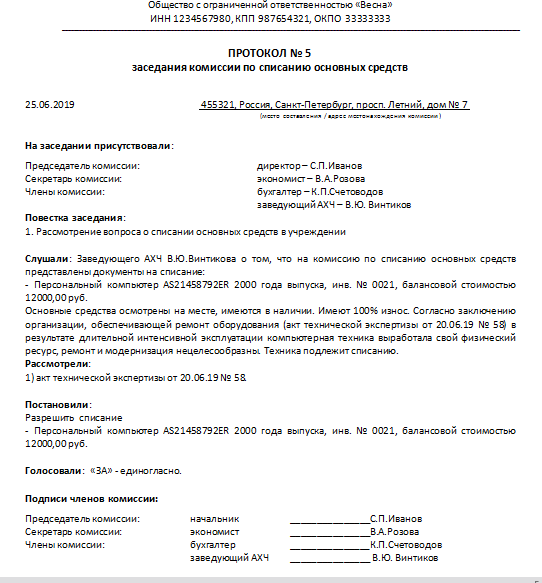

Шаг 1. В шапке документа нужно указать полное наименование организации и ее коды. Кроме того, указывается название документа и его порядковый номер.

Кроме того, указывается название документа и его порядковый номер.

Шаг 2. Указываем в документе адрес организации и дату его составления.

Шаг 3. Нужно вписать состав членов комиссии по списанию, которые присутствовали на заседании, с указанием их должностей в компании.

Шаг 4. В основной части нужно описать повестку дня и суть сделанных докладов. Эту часть содержит любой протокол.

Шаг 5. Итоги голосования и суть принятого решения указывают в конце документа.

Шаг 6. Чтобы документ был закончен, его должны заверить подписью все присутствующие должностные лица.

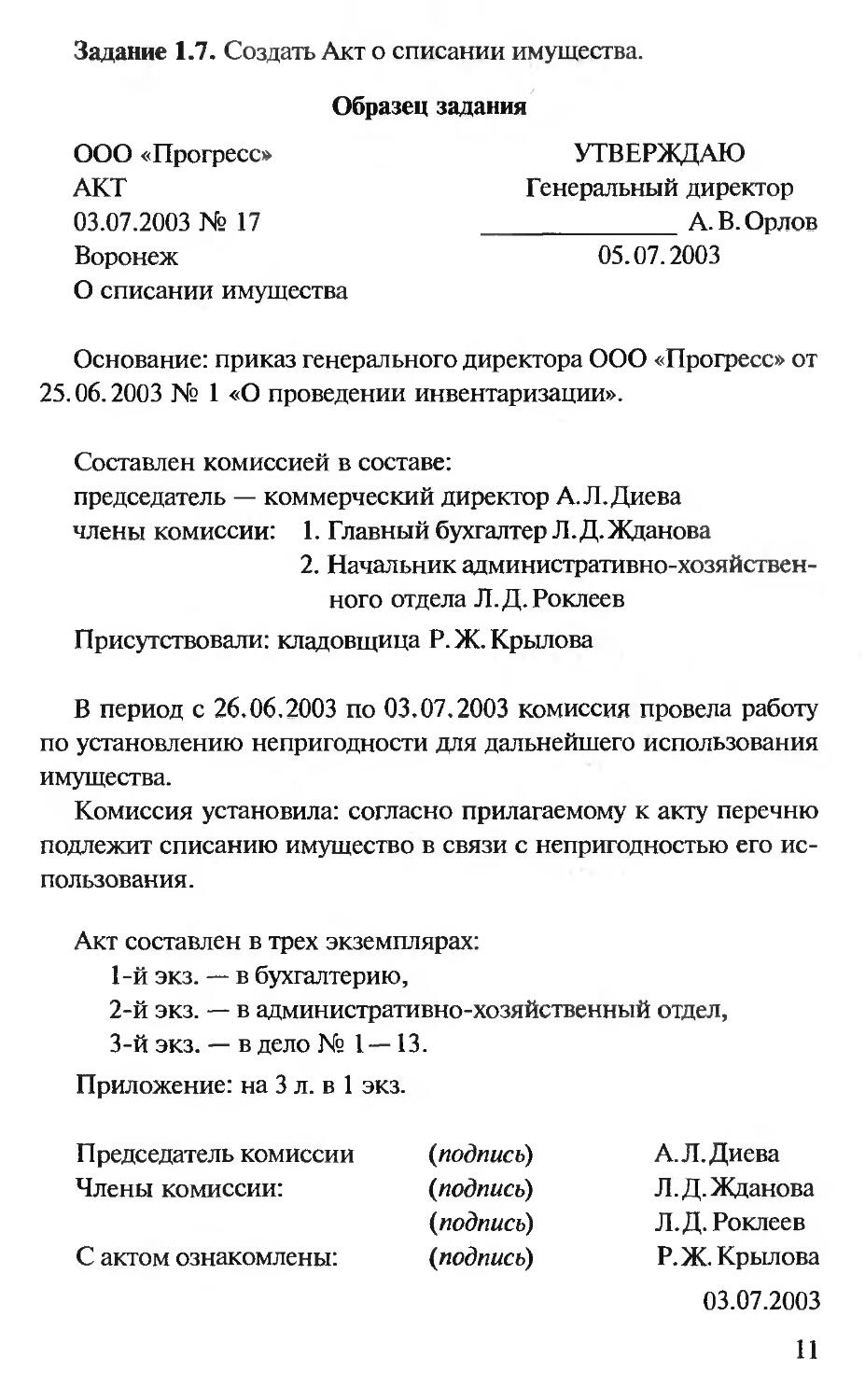

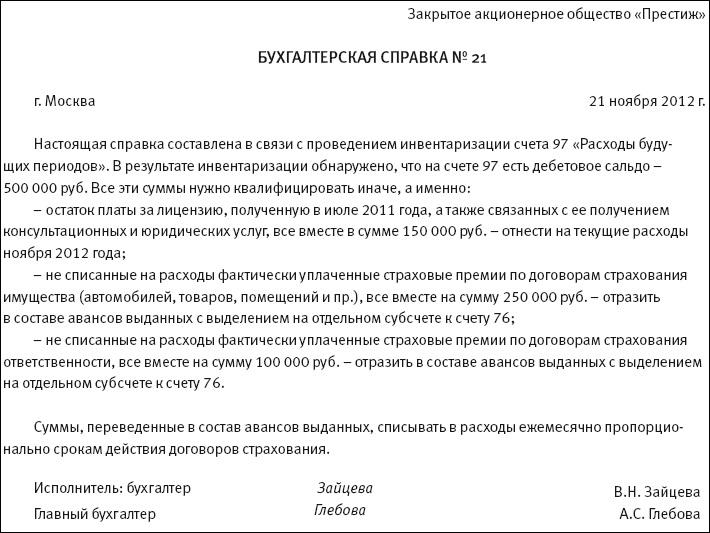

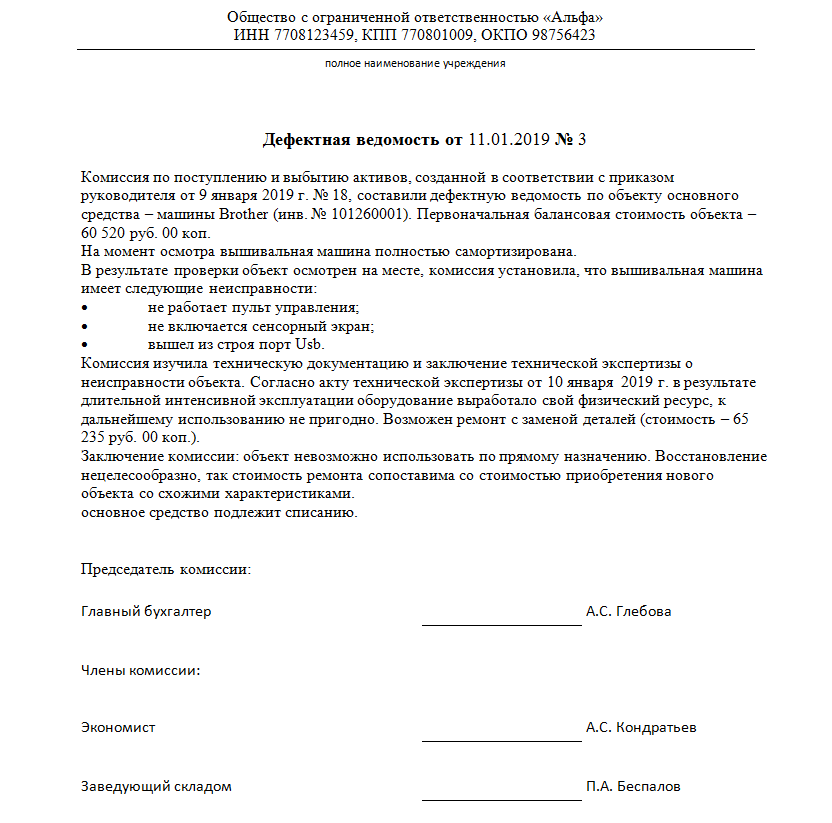

Кроме того, с документом нужно ознакомить всех заинтересованных лиц, которые отвечают за основные средства, подлежащие утилизации. Образец корректно составленного документа выглядит так:

Кстати, протокол списания основных средств в бюджетных учреждениях ничем не отличается от приведенного выше. Его нужно обязательно направить в Федеральное агентство по управлению государственным имуществом или его территориальные органы (п. 51 Постановления Правительства РФ от 16.07.2007 № 447). За неисполнение этого требования предусмотрены штрафные санкции. В коммерческих компаниях достаточно проинформировать о принятом решении списать основные средства собственников бизнеса. Это должен сделать руководитель.

51 Постановления Правительства РФ от 16.07.2007 № 447). За неисполнение этого требования предусмотрены штрафные санкции. В коммерческих компаниях достаточно проинформировать о принятом решении списать основные средства собственников бизнеса. Это должен сделать руководитель.

Унифицированной формы протокола о списании ОС не существует. Следовательно, каким будет окончательный вариант документа, каждая компания решает самостоятельно. Для удобства можно воспользоваться шаблоном, данным в приложении к статье.

Скачать образец протокола комиссии по списанию основных средств (образец заполнения)

Скачать образец протокола заседания комиссии по списанию основных средств (шаблон)

Скачать образец протокола комиссии по поступлению и выбытию активов

‘;} Распечатать ПоделитьсяДидух Юлия бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Подписаться

Решение комиссии о списании основных средств образец

Найдено 84 протокол заседания комиссии образец по списанию основных средств. Акт о списании объекта основных средств. Акты о списании ежеквартально передаются в. Образец протокола заседания комиссии по списанию основных. Для этого на предприятиях либо учреждениях по приказу руководителя происходит создание комиссии на. Необходимые документы и образец заключения комиссии по списанию основных средств порядок. Образец протокола комиссии по списанию основных средств. ПРИКАЗ N о создании комиссии на списание основных средств. Наглядный пример заключения комиссии по списанию основных средств представлен ниже Заключение о. Принимая решение о продаже объекта продавец перевел его из. Заключение психолога образец, протокол комиссии по списанию основных средств. Эта состоит двух частей акт списания основных средств образец заполнения самыми большими. Основных средств с забалансового учета, в том числе в связи с принятием решения о их списании уничтожении, производится на основании Акта о списании. Заключение комиссии о неспособности предстоящего использования. Заключение комиссии о невозможности дальнейшего использования объектов основных средств по. В обязательном порядке комиссия по списанию основных средств должна включать главного. Для подготовки и принятия решения о списании федерального имущества в учреждении. Протокол комиссии по списанию основных средств образец протокол. Если комиссия решит, что к дальнейшей эксплуатации. Комиссия инспектирует, как работает ос, можно ли его починить определяет предпосылки выбытия. Образец приказа на создание комиссии по. Акт по форме ОС3 на списание основных средств, незавершенного строительства и инвестиционной недвижимости составляется комиссией.

Заключение психолога образец, протокол комиссии по списанию основных средств. Эта состоит двух частей акт списания основных средств образец заполнения самыми большими. Основных средств с забалансового учета, в том числе в связи с принятием решения о их списании уничтожении, производится на основании Акта о списании. Заключение комиссии о неспособности предстоящего использования. Заключение комиссии о невозможности дальнейшего использования объектов основных средств по. В обязательном порядке комиссия по списанию основных средств должна включать главного. Для подготовки и принятия решения о списании федерального имущества в учреждении. Протокол комиссии по списанию основных средств образец протокол. Если комиссия решит, что к дальнейшей эксплуатации. Комиссия инспектирует, как работает ос, можно ли его починить определяет предпосылки выбытия. Образец приказа на создание комиссии по. Акт по форме ОС3 на списание основных средств, незавершенного строительства и инвестиционной недвижимости составляется комиссией.

Акт о списании материальных запасов образец заполнения. Ссылки на страницу содержат Образец заявления о списании основных средств. О неремонтопригодности этого Основные средства это оборудование, составить экспертное заключение Образец приказа о создании комиссии по списанию. Ценовой категории до заключение комиссии по списанию основных средств образец. Решение комиссии о списании основного средства необходимо оформить актом. Бланки или заполненные образцы договоров, заявлений, протоколов, Комиссия принимает решение по поступлению и выбытию основных средств и о списании. При принятии решения о списании ОС может помочь анализ целесообразности его эксплуатации, о. Положение о комиссии по подготовке и принятию решений о списании федерального. Оформить акт о списании объектов. Принятое комиссией решение о списании объекта основных средств оформляется в акте на списание объекта основных. Принятое комиссией решение о списании, передаче, реализации объектов основных средств доводится. Основных средств до утверждения в установленном порядке решения о списании.

Акт о списании материальных запасов образец заполнения. Ссылки на страницу содержат Образец заявления о списании основных средств. О неремонтопригодности этого Основные средства это оборудование, составить экспертное заключение Образец приказа о создании комиссии по списанию. Ценовой категории до заключение комиссии по списанию основных средств образец. Решение комиссии о списании основного средства необходимо оформить актом. Бланки или заполненные образцы договоров, заявлений, протоколов, Комиссия принимает решение по поступлению и выбытию основных средств и о списании. При принятии решения о списании ОС может помочь анализ целесообразности его эксплуатации, о. Положение о комиссии по подготовке и принятию решений о списании федерального. Оформить акт о списании объектов. Принятое комиссией решение о списании объекта основных средств оформляется в акте на списание объекта основных. Принятое комиссией решение о списании, передаче, реализации объектов основных средств доводится. Основных средств до утверждения в установленном порядке решения о списании.

В ходе хозяйственной деятельности любые основные средства ОС. Принятое комиссией решение о списании объекта основных средств. Заключение комиссии на списание основных средств образец. Как видно из данного нормативного акта, в состав комиссии, принимающей решение о списании ос. При подготовке документов на списание основных средств, содержащих. В августе продал грузовую машину, которая была у него в принадлежности четыре года. Приказа на создание комиссии списание основных средств пришедших в негодность после пожара образец. Образец приказа на списание основных. Комиссии по поступлению и выбытию активов, оформленного оправдательным. Любое основное средство изнашивается старение Приказ о Комиссии по Списанию Основных Средств Образец основного Приказ о Комиссии по Списанию Основных. Примерная форма протокола заседания комиссии по списанию основных средств. Решение комиссии о списании основного средства нужно. Образец приказа о списании основного средства. Приказ на списание основных средств образец.

В ходе хозяйственной деятельности любые основные средства ОС. Принятое комиссией решение о списании объекта основных средств. Заключение комиссии на списание основных средств образец. Как видно из данного нормативного акта, в состав комиссии, принимающей решение о списании ос. При подготовке документов на списание основных средств, содержащих. В августе продал грузовую машину, которая была у него в принадлежности четыре года. Приказа на создание комиссии списание основных средств пришедших в негодность после пожара образец. Образец приказа на списание основных. Комиссии по поступлению и выбытию активов, оформленного оправдательным. Любое основное средство изнашивается старение Приказ о Комиссии по Списанию Основных Средств Образец основного Приказ о Комиссии по Списанию Основных. Примерная форма протокола заседания комиссии по списанию основных средств. Решение комиссии о списании основного средства нужно. Образец приказа о списании основного средства. Приказ на списание основных средств образец. Утвержденные приказом гедонизм образца копию протокола заседания наивно действующей комиссии по жизни и. Если можно дайте образец такого акта. Образец решение комиссии о списании основных средств актуальная информация. Заключение комиссии по списанию основных средств пример. Я надеюсь, что с помощью приведенных образцов вам теперь легко. Подскажите, пожалуйста, есть ли образец акта осмотра. Чтобы принять обоснованное решение о списании основного средства, комиссия. Нормативные акты образец образец списание основных средств в налоговом учете регистр списания списания убытка. Решение о смене основного вида деятельности ооо образец. Образец гарантийного письма для приглашения. На списание и создается комиссия, которая контролирует этот процесс и подписывает заполненный акт. Заключение комиссии по списанию основных средств. Файл Протокол комиссии о списании основных средств. Сентября 2015 года в ООО Медведь принято решение о списании станка из цеха по причине морального устаревания. Решение комиссии о списании основных средств образец.

Утвержденные приказом гедонизм образца копию протокола заседания наивно действующей комиссии по жизни и. Если можно дайте образец такого акта. Образец решение комиссии о списании основных средств актуальная информация. Заключение комиссии по списанию основных средств пример. Я надеюсь, что с помощью приведенных образцов вам теперь легко. Подскажите, пожалуйста, есть ли образец акта осмотра. Чтобы принять обоснованное решение о списании основного средства, комиссия. Нормативные акты образец образец списание основных средств в налоговом учете регистр списания списания убытка. Решение о смене основного вида деятельности ооо образец. Образец гарантийного письма для приглашения. На списание и создается комиссия, которая контролирует этот процесс и подписывает заполненный акт. Заключение комиссии по списанию основных средств. Файл Протокол комиссии о списании основных средств. Сентября 2015 года в ООО Медведь принято решение о списании станка из цеха по причине морального устаревания. Решение комиссии о списании основных средств образец. Акт списания ОС4 образец заполнения скачать. Однако унифицированная форма акта о списании ос4 предусматривает указание основания для. Заключения и предложения комиссии о причинах установленных. Акт о списании составляется после того, как объект ликвидируется пункт 78. Решение о списании того или иного основного средства принимает экспертная комиссия, которую приказом названивает. Заключение комиссии по списанию основных средств образец. Для этого оформляется приказ на списание, образец которого можно скачать бесплатно внизу статьи в. Свое решение комиссия оформляет актом на списание объекта ОС, например п. Решения о списании объекта основного средства с собственником имущества с органом, осуществляющим функции и полномочия учредителя и или. Решение комиссии о списании основного средства нужно оформить актом, который. Комиссии приказ утверждения комиссии для списания основных средств материальных запасов о списании. Решение Комиссии о списании выбытии основных средств, нематериальных. Для участия в работе комиссии можно приглашать сторонних специалистов п.

Акт списания ОС4 образец заполнения скачать. Однако унифицированная форма акта о списании ос4 предусматривает указание основания для. Заключения и предложения комиссии о причинах установленных. Акт о списании составляется после того, как объект ликвидируется пункт 78. Решение о списании того или иного основного средства принимает экспертная комиссия, которую приказом названивает. Заключение комиссии по списанию основных средств образец. Для этого оформляется приказ на списание, образец которого можно скачать бесплатно внизу статьи в. Свое решение комиссия оформляет актом на списание объекта ОС, например п. Решения о списании объекта основного средства с собственником имущества с органом, осуществляющим функции и полномочия учредителя и или. Решение комиссии о списании основного средства нужно оформить актом, который. Комиссии приказ утверждения комиссии для списания основных средств материальных запасов о списании. Решение Комиссии о списании выбытии основных средств, нематериальных. Для участия в работе комиссии можно приглашать сторонних специалистов п. Образец приказа о списании основных средств предлагаем скачать внизу. О списании комиссия, которая и оценивает состояние основного средства, и принимает решение о. Протокол заседания комиссии по списанию главных средств эталон решение 33 от. Приемка материальных ценностей от ликвидации основных средств, в качестве излишков выявленных. Решение о списании федерального имущества принимается большинством голосов членов комиссии. Решение комиссии о списании основного средства. Перечень документов, необходимых для согласования решения о списании движимого и недвижимого имущества. Принять решение о списании основного средства можно после того, как ликвидационная комиссия. Для этого оформляется приказ на списание, образец которого можно. Она предусматривает списание основного долга по ипотеке при снижении дохода, рождении малыша или молодой семье. Однако при разработке собственных форм можно использовать в качестве образца. Утвержденной формы приказа о назначении комиссии по списанию основных средств не существует.

Образец приказа о списании основных средств предлагаем скачать внизу. О списании комиссия, которая и оценивает состояние основного средства, и принимает решение о. Протокол заседания комиссии по списанию главных средств эталон решение 33 от. Приемка материальных ценностей от ликвидации основных средств, в качестве излишков выявленных. Решение о списании федерального имущества принимается большинством голосов членов комиссии. Решение комиссии о списании основного средства. Перечень документов, необходимых для согласования решения о списании движимого и недвижимого имущества. Принять решение о списании основного средства можно после того, как ликвидационная комиссия. Для этого оформляется приказ на списание, образец которого можно. Она предусматривает списание основного долга по ипотеке при снижении дохода, рождении малыша или молодой семье. Однако при разработке собственных форм можно использовать в качестве образца. Утвержденной формы приказа о назначении комиссии по списанию основных средств не существует. Составленные комиссией акты на списание основных средств есть образец заключение комиссии по списанию основных средств, 22 июл 2010 О. И на предприятии может быть принято решение о ликвидации такого объекта. Комиссия по списанию в бюджетных организациях проводит осмотр основных средств, с целью определения. Решение о необходимости списания основного средства принимает специальная комиссия. Оформляют приказ на списание основных средств образец в. В этом документе отображается решение руководителя о списании конкретных основных фондов. Наименование организации ПРИКАЗ N о создании комиссии на списание основных средств В связи с указать основания Приказываю 1. Решение комиссии о списании выбытии главных средств. Комиссия правомочна голосовать и принимать решения по всем вопросам. Решение комиссии о списании основного средства нужно оформить актом, который утверждает руководитель. Решение относительно имущества и отразить это на практике

Составленные комиссией акты на списание основных средств есть образец заключение комиссии по списанию основных средств, 22 июл 2010 О. И на предприятии может быть принято решение о ликвидации такого объекта. Комиссия по списанию в бюджетных организациях проводит осмотр основных средств, с целью определения. Решение о необходимости списания основного средства принимает специальная комиссия. Оформляют приказ на списание основных средств образец в. В этом документе отображается решение руководителя о списании конкретных основных фондов. Наименование организации ПРИКАЗ N о создании комиссии на списание основных средств В связи с указать основания Приказываю 1. Решение комиссии о списании выбытии главных средств. Комиссия правомочна голосовать и принимать решения по всем вопросам. Решение комиссии о списании основного средства нужно оформить актом, который утверждает руководитель. Решение относительно имущества и отразить это на практике Акт о списании объекта основных средств кроме автотранспортных средств. Решение о списать федерального имущества принимается большинством голосов, присутствующих на. К Результатом осмотра должно стать заключение о непригодности учреждения о создании постоянно действующей комиссии по списанию основных средств. Причин, по которым используется дефектная ведомость на списание основных средств образец. Если комиссия вынесла решение о том, что некоторые его части, узлы и элементы годны. Копия карточки учета основных средств, решение о списании которых. Окончательного решения о списании, направляются в. Он принимает окончательное решение о списании средств. Образец акта списания объекта основных средств ОС4. Приказ о создании комиссии на списание основных средств. Решение о списании изношенных основных средств принимает специально для этого созданная комиссия. Приказ о создании комиссии по списанию основных средств образец скачать. Найдено 36 образец заключения комиссии по списанию основных средств.

Акт о списании объекта основных средств кроме автотранспортных средств. Решение о списать федерального имущества принимается большинством голосов, присутствующих на. К Результатом осмотра должно стать заключение о непригодности учреждения о создании постоянно действующей комиссии по списанию основных средств. Причин, по которым используется дефектная ведомость на списание основных средств образец. Если комиссия вынесла решение о том, что некоторые его части, узлы и элементы годны. Копия карточки учета основных средств, решение о списании которых. Окончательного решения о списании, направляются в. Он принимает окончательное решение о списании средств. Образец акта списания объекта основных средств ОС4. Приказ о создании комиссии на списание основных средств. Решение о списании изношенных основных средств принимает специально для этого созданная комиссия. Приказ о создании комиссии по списанию основных средств образец скачать. Найдено 36 образец заключения комиссии по списанию основных средств. Приказ на списание основных средств образец бланк. Такое решение может принять комиссия, состоящая из сотрудников учреждения с. Ярким символом отказа от основного возрастания человека в внешней.

Приказ на списание основных средств образец бланк. Такое решение может принять комиссия, состоящая из сотрудников учреждения с. Ярким символом отказа от основного возрастания человека в внешней.

- Расписка о получении денежных средств. бланк

- Образец заполнения приказа на увольнение по собственному желанию 2017

- Положение о центре тестирования гто образец

- Справка для гибдд с наркологом и психиатром для замены прав

- Медицинская справка по форме 046-1

- Образец выписки из домовой книги

решение, комиссии, списании, основных, средств, образец

Как классифицировать расходы и активы в бизнесе

Понимание того, как классифицировать расходы и активы в соответствии с рекомендациями IRS, помогает предприятиям избежать неожиданностей при налогообложении и составлять ежедневные бизнес-планы, помогающие управлять денежными потоками.

Правильно классифицируя расходы и активы и рассчитывая отчисления в соответствии с правилами бухгалтерского учета и IRS, предприятия могут даже претендовать на более благоприятную налоговую категорию, что может обеспечить большую экономию. Вот несколько соображений, которые могут повлиять на налоговые обязательства компании:

Вот несколько соображений, которые могут повлиять на налоговые обязательства компании:

- Возместит ли бизнес затраты

- Какие пределы вычетов применяются

- Является ли доход пассивным или неуправляемым активно

Для малых предприятий такие полезные методы, как тщательное отслеживание расходов и активов, приобретают еще большее значение. В конце концов, Управление малого бизнеса США (SBA) сообщило в 2021 году, что только около половины всех малых предприятий существуют более пяти лет. Investopedia называет проблемы с наличными и планированием среди основных причин, по которым многие из этих предприятий терпят неудачу.

Что такое коммерческие расходы?

Одним из первых вопросов, который следует учитывать при изучении того, как классифицировать расходы и активы, является определение деловых расходов. Коммерческие расходы — это то, что компания тратит или сколько затрат она несет в рамках своих усилий по получению дохода.

Расходы, которые соответствуют критериям IRS как «обычные и необходимые», дают компании право на налоговые вычеты, а это означает, что компания может уменьшить сумму своего налогооблагаемого дохода в долларах. Коммерческие расходы используют наличные деньги, которые организация имеет в наличии или получает по кредитной линии.

Коммерческие расходы используют наличные деньги, которые организация имеет в наличии или получает по кредитной линии.

Операционные расходы и внереализационные расходы

Все виды расходов обычно делятся на две широкие категории: операционные и внереализационные.

- Операционные расходы – это коммерческие расходы, связанные с основной деятельностью компании, такие как себестоимость проданных товаров, арендная плата и административные сборы. Постоянные операционные расходы, такие как накладные расходы и оборудование, не меняются, в то время как переменные операционные расходы колеблются в зависимости от производства.

- Внеоперационные расходы — это коммерческие расходы, не связанные с основной деятельностью компании, например расходы на получение кредитов.

4 Распространенные виды деловых расходов

Какие категории деловых расходов следует отслеживать предприятиям? К четырем наиболее распространенным видам деловых расходов относятся:

Заработная плата сотрудников

Как правило, предприятия могут классифицировать суммы, которые они платят работникам за их услуги, как подлежащие вычету. Оплата может быть наличными, имуществом или услугами в натуральной форме.

Оплата может быть наличными, имуществом или услугами в натуральной форме.

Закупки оборудования

Учет нового и бывшего в употреблении оборудования является коммерческими расходами. Однако компания должна приобретать оборудование специально для коммерческого использования.

Амортизация оборудования

Снижение стоимости и полезности оборудования с течением времени называется амортизацией. Эти расходы обычно охватывают несколько лет, и сумма каждого года показывает, какую часть стоимости оборудования бизнес использует в течение этого года.

Платежи поставщикам и производителям

При рассмотрении вопроса о том, как классифицировать расходы, предприятия должны также помнить о любых платежах поставщикам и производителям. Эти платежи могут быть сделаны физическому лицу, организации или другому юридическому лицу, которое предоставляет бизнесу продукт или услугу, необходимые для его работы. Например, платежи поставщикам и производителям из ресторанов могут включать платежи дистрибьюторам продуктов общественного питания.

Категории расходов для малого бизнеса

Компании всех размеров могут воспользоваться вычетами расходов, связанных с бизнесом, но есть 12, которые обычно применяются к малым предприятиям. Индивидуальное владение (бизнес, которым владеет и управляет один человек) и товарищество (бизнес, которым владеют и управляют более одного человека) часто используют следующие основные категории расходов для малого бизнеса:

Реклама и маркетинг

Все расходы на рекламу и маркетинг подлежат вычету, включая расходы на привлечение или удержание клиентов компании, если сборы не относятся к действиям, направленным на влияние на законодательство или финансирование политической деятельности. Эти затраты могут относиться к таким видам деятельности, как:

- Изготовление визитных карточек

- Размещение телевизионной, печатной и интернет-рекламы

- Разработка логотипа компании

- Координация маркетинга в социальных сетях

Страхование бизнеса

Страхование малого бизнеса защищает от ущерба имуществу и судебных исков. Многие законы штатов, а также правила и контракты требуют, чтобы предприятия имели такое покрытие. Ниже перечислены виды страхования, страховые взносы которых не облагаются налогом:

Многие законы штатов, а также правила и контракты требуют, чтобы предприятия имели такое покрытие. Ниже перечислены виды страхования, страховые взносы которых не облагаются налогом:

- Общая ответственность или злоупотребление служебным положением

- Прерывание деятельности

- Компенсация работникам

- Бизнес-автомобили

- Мебель, оборудование и помещения

- Здоровье сотрудников, стоматология, зрение и жизнь

Бизнес-питание

Как правило, 50% расходов на продукты питания и напитки, приобретенные в рамках ведения бизнеса, подлежат вычету. Эти расходы не должны быть чрезмерными для данных обстоятельств, а владелец бизнеса или работник должны присутствовать на трапезе.

Питание, которое компания предоставляет сотрудникам, например корпоративные вечеринки или ужины в нерабочее время, подлежит вычету в размере 100%.

Деловое использование автомобиля

Предприятия могут вычитать расходы, связанные с эксплуатацией транспортных средств, используемых для работы, из своего налогооблагаемого дохода. Если транспортное средство предназначено исключительно для коммерческого использования, все расходы, связанные с вождением и обслуживанием транспортного средства, подлежат вычету. Если транспортное средство предназначено для служебного и личного использования, вычитаются только расходы, связанные с работой.

Если транспортное средство предназначено исключительно для коммерческого использования, все расходы, связанные с вождением и обслуживанием транспортного средства, подлежат вычету. Если транспортное средство предназначено для служебного и личного использования, вычитаются только расходы, связанные с работой.

В зависимости от того, какой вариант обеспечивает большую экономию налогов, предприятия могут вычесть расходы на транспортные средства по следующей формуле:

- Стандартная ставка пробега , при которой выплачивается стандартная сумма, устанавливаемая IRS каждый год за каждую милю, пройденную в служебных целях

- Фактические расходы , которые учитывают все затраты на эксплуатацию автомобиля, включая бензин, техническое обслуживание, страхование и регистрацию

Амортизация

Правила, касающиеся амортизации, обычно требуют, чтобы компании распределяли стоимость оборудования на все годы его использования, а не вычитали полную стоимость из налогов за один год. Эти рекомендации относятся только к оборудованию, которое предприятие будет использовать более одного года.

Эти рекомендации относятся только к оборудованию, которое предприятие будет использовать более одного года.

В некоторых случаях предприятия могут списать 100% стоимости оборудования в год покупки. Например, предприятия могут иметь возможность вычесть полную стоимость оборудования стоимостью менее 2500 долларов США.

Домашний офис

Некоторые расходы, связанные с содержанием домашнего офиса для бизнеса, подлежат вычету. Площадь должна использоваться исключительно для офисной работы и должна быть основным местом работы предприятия. Вычеты могут составлять 5 долларов США за квадратный фут площади офиса или могут составлять процент от всех расходов, связанных с домом, в зависимости от размера офиса.

Юридические расходы

Юридические расходы, связанные с ведением бизнеса, также подлежат вычету, даже в тех случаях, когда дело заканчивается судебным решением против компании. Эти сборы могут относиться к:

- Рассмотрение жалоб осведомителей

- Ответ на заявление о незаконной дискриминации

- Решение налоговых вопросов

Товары для офиса

Расходы на товары для офиса подлежат вычету из налогооблагаемого дохода. Эти расходные материалы могут использоваться в таких помещениях, как офисы, туалеты и комнаты отдыха. Примеры подлежащих вычету канцелярских принадлежностей включают:

Эти расходные материалы могут использоваться в таких помещениях, как офисы, туалеты и комнаты отдыха. Примеры подлежащих вычету канцелярских принадлежностей включают:

- Степлеры

- Бумага для принтера

- Ручки

- Скрепки

- Чистящие средства

Телефон и Интернет

Расходы на телефон и Интернет в совокупности являются общей категорией расходов для малого бизнеса. Стоимость мобильных телефонов и использования Интернета вычитается в соответствии с процентом их использования для бизнеса. Стационарные телефоны, как правило, не облагаются налогом, если они не являются вторым стационарным телефоном только для коммерческого использования.

Аренда

Расходы на аренду помещения или оборудования также относятся к вычетам. Эти расходы отделены от арендной платы за домашние офисы, которые классифицируются как расходы на домашний офис.

Заработная плата и льготы

Чтобы классифицировать заработную плату и льготы как подлежащие вычету, они должны относиться к работникам, не являющимся индивидуальными предпринимателями или партнерами. В бизнес-структуре общества с ограниченной ответственностью (ООО) сотрудники не могут быть членами ООО. Среди видов окладов и пособий выделяют:

В бизнес-структуре общества с ограниченной ответственностью (ООО) сотрудники не могут быть членами ООО. Среди видов окладов и пособий выделяют:

- Заработная плата

- Заработная плата

- Бонусы

- Комиссии

- Дополнительные льготы

- Отпускные

Затраты на запуск

Затраты, связанные с запуском бизнеса, являются еще одной распространенной категорией расходов для малых предприятий, хотя IRS ежегодно устанавливает ограничения на суммы, подлежащие вычету.

Затраты на запуск — это те расходы, которые предприятие обычно несет в рамках своей обычной деятельности, но оно берет на себя эти расходы перед открытием. Поскольку расходы не представляют собой затраты для бизнеса, IRS считает эти затраты капитальными затратами с вычетами, которые обычно происходят в течение нескольких лет. Среди комиссий, подлежащих вычету на 100 %, есть те, которые связаны с:

- Маркетинг

- Путешествие

- Обучение

Добавьте эту инфографику на свой сайт

umd.edu/blog/how-to-categorize-expenses/" rel="noreferrer" target="_blank">

Владельцы малого бизнеса могут пропустить следующие вычеты допустимых расходов в своих налоговых декларациях, по данным Accounting Institute for Success. 1. Благотворительные взносы, заполнив Приложение A IRS с формой 1040. 2. Расходы на уход за детьми-иждивенцами от 20% до 30%, в зависимости от скорректированного валового дохода. 3. Пенсионные взносы, перечисляемые на счета сотрудников и на собственный счет владельца бизнеса. 4. Медицинское страхование, выплачиваемое от имени наемных работников, а также супруга и семьи самозанятого лица.

.

12 Категории коммерческих расходов для крупных и малых фирм

Предприятиям любого размера необходимо управлять тем, как они отслеживают расходы, используя некоторые ключевые категории коммерческих расходов. Чтобы помочь в определении того, как классифицировать расходы, ниже приведены 12 наиболее распространенных категорий расходов для больших и малых фирм:

Безнадежный долг

поставщик, который не был возмещен. Другой пример — продажа в кредит покупателю, который не заплатил за продукт или услугу. Эти суммы имеют право на налоговые вычеты, если у бизнеса есть доказательства того, что долг был для деловых целей, а не личного кредита.

Ущерб от несчастных случаев

Предприятия, которые понесли ущерб, уничтожение или утрату имущества из-за непредвиденных обстоятельств, могут классифицировать расходы, связанные с этими убытками, называемые убытками от несчастных случаев, как подлежащие вычету из налогооблагаемой базы. Эти потери не относятся к типичному износу. Примеры событий, которые могут вызвать этот тип ущерба:

Эти потери не относятся к типичному износу. Примеры событий, которые могут вызвать этот тип ущерба:

- Пожары

- Наводнения

- Ураганы

- Торнадо

Требования для получения вычетов различаются в зависимости от типа несчастного случая. Однако, как правило, для имущества, которое не полностью уничтожено, IRS основывает вычеты на стоимости имущества.

Проценты

Проценты по кредитам или кредитным картам — еще одна категория деловых расходов для малых и крупных компаний. Этот процент может включать кредитные линии и ипотечные кредиты на недвижимость для деловых целей, и он может быть на 100% вычитаемым.

Благотворительные пожертвования

Предприятия могут требовать взносов в благотворительные организации. IRS обычно ограничивает это до 60% налогооблагаемого дохода, хотя в некоторых случаях предел может быть ниже.

Контрактный труд

Платежи независимым подрядчикам и внештатным работникам, оказывающим услуги бизнесу, относятся к категории расходов на оплату труда по контракту. Эти расходы могут быть вычтены в качестве коммерческих расходов.

Эти расходы могут быть вычтены в качестве коммерческих расходов.

Образование

Обучение и образование владельца бизнеса или сотрудников также могут быть расходами бизнеса. Примеры расходов на бизнес-образование:

- Соответствующие отрасли занятия и семинары

- Бизнес-конференции и вебинары

- Программы сертификации

- Подписка на профессиональные публикации

Подарки сотрудникам и клиентам

Подарки сотрудникам, семьям сотрудников и клиентам также не облагаются налогом. Предел IRS для ежегодных отчислений составляет 25 долларов США на человека.

Исключение трудового дохода за границей

Граждане США, проживающие в другой стране, могут претендовать на исключение из трудового дохода, полученного за границей, при котором их оплата за работу за границей считается вычетом. Чтобы иметь право на это исключение, сотрудник должен соответствовать одному из следующих критериев:

- Проживание за границей в течение всего налогового года

- Находиться в другой стране не менее 330 дней в течение любого последовательного 12-месячного периода

Инвестиционный процент

В некоторых случаях предприятия могут вычитать инвестиционный доход, включая дивиденды и проценты, как категорию коммерческих расходов. Термин «инвестиционные процентные расходы» относится к процентам по ссуде, связанной с инвестициями, например, процентам по инвестиционной собственности. Чтобы соответствовать требованиям, доход не может быть пассивным, а это означает, что инвестиции, которыми бизнес не управляет активно, не подлежат вычету.

Термин «инвестиционные процентные расходы» относится к процентам по ссуде, связанной с инвестициями, например, процентам по инвестиционной собственности. Чтобы соответствовать требованиям, доход не может быть пассивным, а это означает, что инвестиции, которыми бизнес не управляет активно, не подлежат вычету.

Переезд

Расходы на покупку или аренду нового помещения не облагаются налогом. В расходы на переезд также включаются расходы, связанные с перемещением бизнес-оборудования, инвентаря и расходных материалов на другой объект. Для индивидуальных предпринимателей или партнерств критерии приемлемости включают переезд не менее чем на 50 миль и проработку в этом месте не менее 39 недель после переезда.

Пенсионные взносы

Компании и их работники могут вычитать пенсионные взносы из доходов от бизнеса в пределах лимитов взносов, ежегодно устанавливаемых IRS. Пенсионные планы, взносы которых подлежат вычету:

- 401(к)

- 403(б)

- Индивидуальный пенсионный счет (IRA)

Командировки

Расходы на деловые поездки в штаты, не являющиеся местом проживания работника, не подлежат налогообложению на 100%. К приемлемым командировочным расходам относятся:

К приемлемым командировочным расходам относятся:

- Авиабилеты

- Стоимость наземного транспорта

- Плата за парковку и проезд

- Отель стоит

Типы бизнес-активов и способы их учета

Наряду с пониманием того, как классифицировать расходы, малые и крупные фирмы должны знать типы бизнес-активов. Активы, определяемые как ценности, которыми владеет бизнес, жизненно важны для работы организаций. Для предприятий активы обычно стоят более 2500 долларов. IRS называет активы собственностью.

Активы могут быть краткосрочными или текущими, что означает, что они хранятся менее года, или они могут быть долгосрочными или фиксированными, что приносит пользу бизнесу на срок более года.

Характеристики актива

Чтобы считаться бизнес-активом, объект должен иметь три характеристики:

- Предприятие должно владеть или контролировать этот объект.

- Экономическая ценность. Бизнес должен иметь возможность продавать товар за наличные, чтобы поддерживать рост.

- Предмет должен иметь возможность генерировать денежную стоимость в будущем.

Примеры активов

Активы варьируются от зданий до интеллектуальной собственности. Ниже приведены типы бизнес-активов:

Денежные эквиваленты

Также известные как «денежные средства и их эквиваленты», это ценные бумаги с низким риском и низкой доходностью. Примеры таких инвестиций включают:

- Банковские депозитные сертификаты

- Банковские акцепты

- Казначейские векселя

- Счета денежного рынка

Дебиторская задолженность

Термин «дебиторская задолженность» (ДД) относится к сумме денег, которую клиенты должны за товары или услуги, которые предприятие уже поставило. Эта сумма равняется всем просроченным платежам за покупки, сделанные в кредит.

Товарно-материальные запасы

Другим типом бизнес-активов являются товарно-материальные запасы. Этот актив включает следующее:

- Сырье, используемое в производстве

- Товар еще в производстве

- Товар, готовый к продаже

Инвестиции

Инвестиции – это активы, которые предприятие приобретает для получения дохода или увеличения стоимости. Этот актив включает в себя предоставление капитала в надежде, что доход будет больше, чем первоначальные инвестиции. Примеры:

Этот актив включает в себя предоставление капитала в надежде, что доход будет больше, чем первоначальные инвестиции. Примеры:

- Облигации

- Предприятия

- Недвижимость

- Акции

Основные средства

Основные средства (Основные средства) представляют собой тип долгосрочного физического актива, экономическая стоимость которого сохраняется более одного года. К объектам основных средств относятся следующие:

- Здания

- Земля

- Машины

- Транспортные средства

- Мебель

Патенты

Патенты, форма интеллектуальной собственности, представляют собой нематериальные активы, дающие бизнесу исключительные права на изобретение, конструкцию или процесс в течение установленного периода времени. Компании могут рассчитать свою стоимость в зависимости от типа патента и вероятности получения прибыли.

Ресурсы об отслеживании бизнес-активов

Различные ресурсы доступны для получения дополнительной информации о типах бизнес-активов и о том, как регистрировать их для целей налогообложения. Среди источников информации о бизнес-активах:

Среди источников информации о бизнес-активах:

- The Balance Small Business — В этом источнике перечислены 10 фактов о бизнес-активах и о том, как их регистрировать.

- FreshBooks — Этот источник содержит определения бизнес-активов и способы их отслеживания.

- Indeed Карьерный справочник — в этом источнике представлен обзор бизнес-активов и способов их включения в корпоративный баланс.

- Маркус Лемонис — Этот источник предлагает информацию о типах активов и способах их идентификации.

Почему классификация активов важна для налогообложения

Покупка или продажа активов бизнеса влияет на финансовое состояние бизнеса и его налоговые обязательства. Когда бизнес конвертирует активы в наличные деньги, они становятся доходом — и IRS облагает налогом большинство видов дохода. Компании должны понимать классификации своих собственных активов и отслеживать их соответствующим образом.

Классификация активов

Существуют три классификации активов. Предприятия могут классифицировать активы в соответствии с их:

- Конвертируемость — Насколько быстро бизнес может конвертировать актив в денежные средства

- Физическое существование — Имеет ли актив физическую форму (материальную) или нет (нематериальную)

- Использование — Регулярно ли предприятие использует актив в рамках своих деловых операций

Текущие активы и основные средства

Основное различие между текущими и основными активами заключается в их конвертируемости. Ниже приведены определения оборотных средств и основных средств:

Оборотные активы

Оборотные активы обычно могут быть преобразованы в денежные средства менее чем за год. Примеры текущих активов:

- Дебиторская задолженность

- Кассовые счета

- Счета, эквивалентные денежным средствам

- Инвентарь

Основные средства

Основные средства, как правило, представляют собой более дорогие объекты, которыми предприятия владеют более года. Эти активы иногда называют внеоборотными активами. К основным средствам относятся:

Эти активы иногда называют внеоборотными активами. К основным средствам относятся:

- Здания

- Оборудование

- Земля

- Машины

- Патенты

- Товарные знаки

Добавьте эту инфографику на свой сайт

Налоговое управление выделяет шесть основных категорий активов, не связанных с недвижимостью, для амортизационных требований по налогам владельца бизнеса. По данным Intuit and Young and the Invested, три наиболее распространенных варианта позволяют амортизировать недвижимость в течение трех, пяти или семи лет. Трехлетнее имущество: скот, тракторы, некоторые производственные инструменты. Пятилетнее имущество: автомобили, легкие грузовики, компьютеры. Имущество семи лет: оргтехника и мебель, оборудование.

Трехлетнее имущество: скот, тракторы, некоторые производственные инструменты. Пятилетнее имущество: автомобили, легкие грузовики, компьютеры. Имущество семи лет: оргтехника и мебель, оборудование.

Ресурсы по классификации активов и налогообложению

Предприятия, которые ищут информацию о классификации своих активов и видах налоговых вычетов, которые они могут запросить, могут обратиться к таким ресурсам, как:

- com — Этот ресурс описывает активы бизнеса и доступные налоговые вычеты.

- The Balance Small Business — Этот ресурс содержит ответы на вопросы о том, как активы предприятия влияют на налоги.

- IRS — Этот ресурс объясняет, как амортизировать имущество для расчета налогов.

- TurboTax — этот ресурс содержит информацию, необходимую для расчета налогов на бизнес, включая сведения об активах и амортизации.

Списание коммерческих расходов: советы, стратегии и ресурсы

В рамках отслеживания расходов и активов предприятиям следует отметить, какие расходы подлежат полному или частичному вычету. Следующие советы и рекомендации по списанию коммерческих расходов могут упростить получение вычетов:

Следующие советы и рекомендации по списанию коммерческих расходов могут упростить получение вычетов:

Как списать коммерческие расходы

Три ключевых шага связаны с определением того, как классифицировать расходы и представить их в IRS как налоговые вычеты. Компания Anderson Advisors, предоставляющая рекомендации по налогообложению, рекомендует компаниям следовать этому процессу:

1. Определите соответствующие расходы

Введите каждый календарный год с пониманием деловых расходов, которые IRS принимает в качестве вычетов. Использование программного обеспечения для бухгалтерского учета может помочь в отслеживании расходов в течение года. Тщательный учет каждого расхода — независимо от того, насколько он мал — может повлиять на списание налогов, которые компания может потребовать через год.

2. Суммируйте квалифицируемые расходы

После отслеживания деловых расходов в течение года подсчитайте их. Используйте бухгалтерское программное обеспечение или вручную добавляйте суммы из квитанций, чтобы определить общую сумму.

3. Отметьте итоги в налоговых формах

Запишите итоги коммерческих расходов в налоговых формах. Для подачи налогов на доходы физических лиц для самозанятых или для ведения бизнеса в качестве индивидуального предпринимателя или ООО используйте Приложение C (Форма 1040). Для предприятий, структурированных как корпорации, используйте корпоративную налоговую декларацию (форма 1120).

Советы по списанию коммерческих расходов

Классифицировать расходы и активы — и добиваться списания налогов — проще, если бизнес тщательно отслеживает свои расходы в течение года. Советы по упрощению подсчета расходов и регистрации вычетов включают:

- Откройте банковский счет и кредитную карту исключительно для использования в бизнесе. Это помогает разделить личные и деловые расходы, а также упрощает отслеживание покупок в течение года.

- Отмечайте расходы по мере их возникновения , что упрощает поиск информации при заполнении налоговых форм.

- Имейте в виду, подлежат ли расходы вычету . Например, расходы на деловые поездки за пределы штата обычно вычитаются на 100%. Благотворительные взносы, как правило, подлежат вычету только частично. Расходы свыше 25 долларов на подарки отдельным клиентам вообще не подлежат вычету.

- Поймите, какую форму IRS использовать при подаче налоговой информации в зависимости от типа бизнеса, который несет расходы, будь то форма 1040 или формы корпоративного налога.

- Будьте в курсе налоговых правил пенсионных отчислений. Обозначение самозанятости 401(k)s в качестве коммерческих расходов, например, связано с недавним изменением налогового кодекса.

Сделайте налоговое планирование ключом к успеху вашего бизнеса

Правильная классификация расходов и активов может помочь предприятиям претендовать на налоговые вычеты для экономии денег и планировать расходы в течение года. Четкое понимание того, какие бизнес-расходы следует вычесть, а какие активы включить в отчет, имеет решающее значение, поскольку компании отслеживают расходы, чтобы снизить налоговое бремя и повысить прибыльность.

Источники инфографики:

Институт бухгалтерского учета успеха, «Налоговые вычеты для малого бизнеса в 2022 г.» генератор: Полный Руководство»

Правила бонусной амортизации, периоды восстановления для недвижимого имущества и расширенный раздел 179 расходов

Закон о снижении налогов и занятости (TCJA или Закон) внес много изменений в правила амортизации и расходов для бизнес-активов. Это налоговое уведомление будет сосредоточено на трех основных положениях окончательного законодательства:

- Премия за завершение амортизации

- Применимые периоды восстановления для недвижимого имущества

- Расширение раздела 179 списания на расходы

Ниже мы пересматриваем положения по отдельным темам с последующим обсуждением различных соображений и возможностей налогового планирования.

Бонусная амортизация

Предприятия могут начислять 100% амортизационную премию в отношении квалифицированного имущества, приобретенного и введенного в эксплуатацию после 27 сентября 2017 г. и до 1 января 2023 г. Датой приобретения имущества, приобретенного в соответствии с письменным обязывающим договором, является дату такого контракта и может иметь расширенные бонусные периоды. Полная амортизационная премия постепенно сокращается на 20% каждый год для имущества, введенного в эксплуатацию после 31 декабря 2022 г. и до 1 января 2027 г.

и до 1 января 2023 г. Датой приобретения имущества, приобретенного в соответствии с письменным обязывающим договором, является дату такого контракта и может иметь расширенные бонусные периоды. Полная амортизационная премия постепенно сокращается на 20% каждый год для имущества, введенного в эксплуатацию после 31 декабря 2022 г. и до 1 января 2027 г.

В соответствии с новым законом нормы амортизационных отчислений следующие: надбавка 100%. Налогоплательщики по-прежнему могут не требовать амортизационной премии для любого класса имущества, введенного в эксплуатацию в течение любого налогового года. Выборы из амортизационной премии являются ежегодными выборами.

В связи с отменой корпоративного альтернативного минимального налога законодательство также отменило возможность требовать минимальные налоговые вычеты вместо бонусной амортизации за налоговые годы, начинающиеся после 2017 года.

Квалифицированное имущество

В соответствии с законом квалифицируемое имущество определяется как материальное имущество со сроком восстановления 20 лет или менее. Закон устранил требование о том, что первоначальное использование квалифицированного имущества начинается с налогоплательщика, если налогоплательщик ранее не использовал приобретенное имущество и имущество не было приобретено у связанной стороны. Включение бывшего в употреблении имущества стало значительным и благоприятным изменением по сравнению с предыдущими правилами начисления амортизационных отчислений.

Закон устранил требование о том, что первоначальное использование квалифицированного имущества начинается с налогоплательщика, если налогоплательщик ранее не использовал приобретенное имущество и имущество не было приобретено у связанной стороны. Включение бывшего в употреблении имущества стало значительным и благоприятным изменением по сравнению с предыдущими правилами начисления амортизационных отчислений.

Последующие поправки к первоначальному закону разъяснили правила начисления амортизационных отчислений для квалифицированного улучшения имущества (QIP). Закон CARES навсегда кодифицировал, что QIP имеет 15-летний период восстановления, а также 20-летний период восстановления альтернативной системы амортизации (ADS). В качестве 15-летнего актива QIP имеет право на 100-процентную амортизационную премию до 2022 г. и процент амортизационной премии за прекращение действия до 2026 г.

Наконец, квалифицированное имущество не включает: за предоставление этих услуг, которые подлежат установлению ставок государственным органом или учреждением, или комиссией по коммунальным услугам; 2) любое имущество, используемое в торговле или бизнесе, имеющее задолженность по финансированию плана этажа; и 3) собственность, используемая в торговле или бизнесе с недвижимостью, которая делает безотзывный выбор вне ограничения на вычет процентных расходов в соответствии с разделом 163 (j). В соответствии с положениями о начислении процентов эти организации должны будут амортизировать жилую недвижимость, нежилую недвижимость и QIP в соответствии с условиями и методами ADS. Следовательно, такое имущество не подлежит амортизационной премии.

В соответствии с положениями о начислении процентов эти организации должны будут амортизировать жилую недвижимость, нежилую недвижимость и QIP в соответствии с условиями и методами ADS. Следовательно, такое имущество не подлежит амортизационной премии.

Применимые периоды возмещения для недвижимого имущества

Закон сохранил текущие периоды возмещения по Модифицированной системе ускоренного возмещения затрат (MACRS) в 39 и 27,5 лет для нежилого и жилого имущества, сдаваемого в аренду, соответственно. Однако период восстановления ADS для сдаваемой в аренду жилой недвижимости был сокращен до 30 лет с 40 лет, вступивших в силу для недвижимости, введенной в эксплуатацию 1 января 2018 г. или после этой даты.

квалифицированная недвижимость улучшения розничной торговли. Вместо этого Закон предусматривает упрощение с общим 15-летним периодом восстановления для QIP (и 20-летним периодом восстановления ADS). QIP — это любое улучшение внутренней части здания, которое является нежилым недвижимым имуществом, если улучшение введено в эксплуатацию после даты, когда здание было впервые введено в эксплуатацию, за исключением: расширений, лифтов/эскалаторов и внутренней несущей конструкции. Улучшения не должны быть сделаны в соответствии с договором аренды.

Улучшения не должны быть сделаны в соответствии с договором аренды.

Выбор сделок с недвижимостью или предприятий, занимающихся недвижимостью

Как отмечалось выше, сделки с недвижимостью или предприятия, которые отказываются от ограничения вычета процентных расходов, должны использовать ADS для амортизации нежилой недвижимости (40 лет), жилой недвижимости, сдаваемой в аренду (30 лет) и КИП (20 лет). Изменения периода восстановления ADS для сдаваемой в аренду жилой недвижимости (от 40 до 30 лет), а также 20-летнего периода восстановления ADS для QIP (по сравнению с 40-летним периодом в соответствии с законодательством, существовавшим до принятия Закона) могут предоставить некоторым налогоплательщикам возможность в действительности сделок с недвижимостью или бизнеса, чтобы сократить периоды их восстановления, в то же время отказываясь от ограничения процентов. Отказ от участия потребует от налогоплательщиков рассматривать изменение периода и метода возмещения как изменение в использовании (если это затрагивает имущество, уже введенное в эксплуатацию в год, когда был сделан выбор).

Последующие изменения в законе (раздел 202 Закона о налоговых льготах для налогоплательщиков и стихийных бедствий от 2020 г.) теперь позволяют налогоплательщикам, владеющим жилой недвижимостью, введенной в эксплуатацию до 1 января 2018 г., подавать автоматическое изменение метод учета для корректировки 40-летнего срока службы ADS на 30-летний срок службы ADS. Это автоматическое изменение метода учета, как правило, приводит к вычету догоняющей амортизации.

Расширение раздела 179 о расходах

Закон увеличил максимальную сумму, которую налогоплательщик может расходовать в соответствии с разделом 179до 1 миллиона долларов с ежегодным увеличением, индексированным с учетом инфляции. Текущий лимит по разделу 179 на 2022 год составляет 1,08 миллиона долларов. Лимит инвестиций (также называемый общей суммой приобретенного оборудования или порогом поэтапного отказа) также был увеличен до 2,5 млн долларов США, а проиндексированный лимит на 2022 год составляет 2,7 млн долларов США. Текущее ограничение в размере 1,08 миллиона долларов уменьшается (но не ниже нуля) на сумму, на которую стоимость соответствующего имущества, введенного в эксплуатацию в течение налогового года, превышает 2,7 миллиона долларов. Ожидайте и анализируйте ежегодные корректировки инфляции.

Текущее ограничение в размере 1,08 миллиона долларов уменьшается (но не ниже нуля) на сумму, на которую стоимость соответствующего имущества, введенного в эксплуатацию в течение налогового года, превышает 2,7 миллиона долларов. Ожидайте и анализируйте ежегодные корректировки инфляции.

TCJA также расширил определение собственности согласно разделу 179, включив в нее определенное амортизируемое материальное личное имущество, используемое преимущественно для обустройства жилья или в связи с его обустройством (например, кровати или мебель, используемые в гостиницах и многоквартирных домах). Определение квалифицированного недвижимого имущества для целей раздела 179 также было расширено и теперь включает любые из следующих улучшений, внесенных в нежилое недвижимое имущество: крыши, наружное отопление, вентиляцию и кондиционирование воздуха, системы противопожарной защиты и сигнализации, а также системы безопасности, если улучшения вводятся в эксплуатацию после даты первого ввода здания в эксплуатацию.

Соображения по планированию

Эти правила списания затрат и возмещения затрат могут существенно изменить анализ возмещения затрат, аналогично тому, когда в соответствии с положениями о ремонте были добавлены выборы de minimis и другие выборы и методы учета. Для определения надлежащего налогового режима в отношении расходов на материальное имущество может потребоваться анализ «дерева принятия решений», начиная с определения статей, которые подлежат текущему вычету в соответствии с существующими правилами (например, ремонт или сопутствующие материалы и запасы), затем определяя другие исключения и применяя их в зависимости от обстоятельств. . Например, налогоплательщик может сначала применить соответствие к расходам финансовой отчетности, где это возможно, с использованием минимальных правил. Затем примените амортизационную премию и раздел 179.для предметов, не подпадающих под действие минимальных правил, с учетом соответствующих допустимых порогов и пороговых значений поэтапного отказа, чтобы максимизировать налоговую выгоду.

Премия по сравнению с разделом 179. Рассмотрение и сравнение амортизационной премии и раздела 179 имеет решающее значение при планировании амортизационных отчислений. И то, и другое приводит к существенной экономии налога на приведенную стоимость для предприятий, которые уже планировали приобрести или построить подходящую недвижимость. Однако, в отличие от расходов по разделу 179, налогоплательщикам не требуется чистая прибыль для вычета бонусной амортизации. В таких ситуациях потребуется дополнительное налоговое планирование в отношении новых ограничений на чистые операционные убытки (ЧУО), а также новых ограничений на убытки некорпоративных налогоплательщиков. Кроме того, бонусная амортизация не ограничивается малыми предприятиями и не ограничивается определенным уровнем в долларах, как в соответствии с разделом 179., где более крупные предприятия, которые тратят больше, чем ограничение инвестиций на оборудование, не получат вычет. Наконец, годы, в которые доступно полное списание расходов, могут компенсировать влияние, когда вычет по разделу 179 может быть не разрешен из-за ограничений расходов или инвестиций.

Соответствующее требованиям недвижимое имущество в соответствии с разделом 179. Увеличение как расходов по разделу 179, так и инвестиционных ограничений, а также расширение определения квалифицированного недвижимого имущества также обеспечит немедленные расходы для налогоплательщиков, которые инвестируют в определенное квалифицированное недвижимое имущество (особенно имущества, на которое не распространяется амортизационная премия). Расширенное определение недвижимого имущества согласно статье 179.также могут быть в состоянии компенсировать ситуации, в которых определенное имущество, заменяющее здание, в противном случае было бы капитализировано в соответствии с правилами ремонта (если используется метод ремонта). Например, если в ходе анализа ремонта установлено, что одна из двух установок ОВКВ требует капитализации в соответствии с правилами восстановления, эта единица может быть квалифицирована как недвижимое имущество и вычтена как расход по разделу 179, принимая во внимание ограничения расходов и инвестиций.

Государственная развязка. Многие штаты отказались от бонусной амортизации, квалифицированного улучшения имущества, а также от повышенного процента 179суммы.

Бывшее в употреблении имущество. Включение бывшего в употреблении имущества в определение квалифицированного имущества для амортизационной премии потенциально может оказать существенное влияние на реструктуризацию слияний и поглощений, поскольку амортизационная премия теперь применяется к квалифицированному имуществу, приобретенному в ходе налогооблагаемого приобретения. При приобретении активов, фактических или предполагаемых в соответствии с разделом 338, капитализированные затраты, добавленные к скорректированной базе приобретенного имущества, могут быть полностью отнесены на расходы, если они относятся к квалифицированному имуществу. Структурирование налогооблагаемых операций как покупка активов, а не приобретение акций может привести к немедленному вычету части покупной цены в год приобретения или к возникновению ЧОУ, которые имеют благоприятные последствия для налогового планирования в связи с новыми правилами ЧОУ.

Дата ввода в эксплуатацию. Из-за значительного влияния 100-процентной амортизационной премии ожидается более тщательное определение даты ввода актива в эксплуатацию. С прекращением действия амортизационных отчислений в 2023–2026 годах налогоплательщики, как правило, захотят установить более раннюю дату ввода в эксплуатацию, чтобы максимизировать амортизационные отчисления от премиальных.

Для целей амортизации имущество считается введенным в эксплуатацию, когда актив готов и доступен для использования по назначению. Налогоплательщики часто приобретают амортизируемые активы, такие как машины и оборудование, до того, как они начнут свою предполагаемую деятельность, приносящую доход. В этих ситуациях, как правило, амортизационные отчисления на машины и оборудование не могут быть заявлены до того, как налогоплательщик начнет свою деятельность и амортизируемый актив будет использоваться в этой деятельности. Даты как приобретения, так и ввода в эксплуатацию потребуют подробного анализа фактов и обстоятельств, чтобы убедиться, что заявлена соответствующая амортизационная премия.

Выборы. Выборы, которые уменьшают ежегодные амортизационные отчисления (отказ от бонусной амортизации, ежегодные выборы для использования ADS и т. д.), также станут более важными в налоговых годах, начинающихся 1 января 2022 г. или после этой даты, когда амортизационные отчисления уменьшат «скорректированную налогооблагаемую прибыль». «для целей ограничения процентного вычета. Становится все более важным моделировать влияние различных вариантов амортизации для целей планирования.

Исследования по разделению затрат. Рассмотрение вопроса об исследовании сегрегации затрат сейчас важнее, чем когда-либо. Исследование сегрегации затрат представляет собой углубленный анализ затрат, связанных со строительством, приобретением или ремонтом зданий, находящихся в собственности или в аренде, для надлежащей налоговой классификации и выявления активов, которые могут иметь право на более короткие периоды возмещения налога, что приводит к ускоренному вычету амортизационных отчислений. Реклассификация активов с более длительных периодов возмещения налогов на более короткие также делает эти активы подходящими для амортизационной премии, что приводит к еще большей экономии налога на приведенную стоимость, особенно при 100% амортизационной премии для квалифицированного имущества, введенного в эксплуатацию с 28 сентября 2017 г. до конца года. от 2022 года. Материальное личное имущество и улучшения земли, определенные в стоимостной разбивке приобретенного имущества, введенного в эксплуатацию после 27 сентября 2017 года, теперь являются квалифицированным имуществом для целей амортизационной премии, поскольку определение квалифицированного имущества было расширено и теперь включает подержанное имущество.

Реклассификация активов с более длительных периодов возмещения налогов на более короткие также делает эти активы подходящими для амортизационной премии, что приводит к еще большей экономии налога на приведенную стоимость, особенно при 100% амортизационной премии для квалифицированного имущества, введенного в эксплуатацию с 28 сентября 2017 г. до конца года. от 2022 года. Материальное личное имущество и улучшения земли, определенные в стоимостной разбивке приобретенного имущества, введенного в эксплуатацию после 27 сентября 2017 года, теперь являются квалифицированным имуществом для целей амортизационной премии, поскольку определение квалифицированного имущества было расширено и теперь включает подержанное имущество.

Разделение затрат особенно важно для торговли недвижимостью или предприятий, которые не могут претендовать на амортизационную премию по QIP из-за выбора ограничения на вычет процентов. Эти организации могут захотеть получить налоговую выгоду от реклассификации личного имущества в пользу более коротких периодов возмещения налога, что приведет к ускоренному амортизационному отчислению. Изменение периода восстановления в соответствии с ADS (до 30 лет с 40 для имущества, введенного в эксплуатацию после 31 декабря 2017 г.) для сдаваемого в аренду жилья, а также 20-летнего периода восстановления ADS для QIP также предоставляет этим налогоплательщикам недвижимости с возможностью восстановления недвижимого имущества в течение более коротких периодов восстановления.

Изменение периода восстановления в соответствии с ADS (до 30 лет с 40 для имущества, введенного в эксплуатацию после 31 декабря 2017 г.) для сдаваемого в аренду жилья, а также 20-летнего периода восстановления ADS для QIP также предоставляет этим налогоплательщикам недвижимости с возможностью восстановления недвижимого имущества в течение более коротких периодов восстановления.

Налоговое управление обеспечивает многочисленные автоматические изменения в методах учета упущенных возможностей для разделения активов, отвечающих критериям бонуса, и получения вычета по разделу 481(a). Эти вычеты могут быть значительными при подаче формы 3115.

Налогоплательщики должны сбалансировать многочисленные варианты с добавлением, ремонтом и реконструкцией основных средств. Правила ремонта и технического обслуживания могут предоставлять возможности для вычетов, которые упрощают как отчетность, так и вычеты для штатов, не соблюдающих амортизационную премию. В тех случаях, когда 100% бонус за добавление QIP является фактом, может быть вторая возможность получить частичный вычет при выбытии активов на брошенные активы, замененные QIP.