Рефинансирование кредита. Что это и как работает

Если вы взяли кредит, но не в силах его вернуть, банк может предложить рефинансирование. Сейчас мы расскажем вам, как рефинансировать кредит и куда обращаться для этого.

Что такое рефинансирование

Рефинансирование или перекредитование — это сумма денег, которую банк предоставляет для погашения ранее взятого кредита или займа.

Рефинансировать кредит можно как через банк, которому вы уже должны, так и через другую кредитную организацию.

С какой целью банки предлагают рефинансирование:

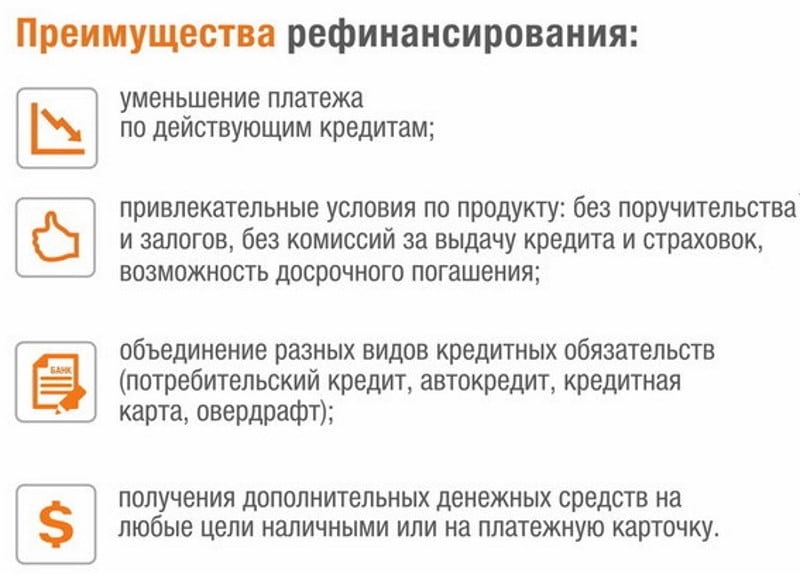

- Улучшить условия уже оформленного кредита;

- Продлить период возврата денег в банк;

- Уменьшить размер ежемесячных выплат по кредиту;

- Избежать задолженности, если клиент испытывает временные трудности.

Банку выгодно, когда вы ему должны и выплачиваете проценты по кредиту. Именно поэтому вам иногда звонят из других банков, предлагают взять кредит под низкий процент и погасить старый долг. Тогда на вас начнет зарабатывать новый банк.

Именно поэтому вам иногда звонят из других банков, предлагают взять кредит под низкий процент и погасить старый долг. Тогда на вас начнет зарабатывать новый банк.

Договор на рефинансирование кредита составляется в банке и отличается от типичного договора о кредитовании. В условиях прописано, что взятая сумма может быть использована только на погашение уже имеющегося долга перед банком. То есть вы не можете потратить деньги, взятые на условиях рефинансирования, на другие цели.

Требования банков для рефинансирования кредита

Сразу скажем, что не все банки согласны рефинансировать кредит клиента и могут отказать вам в такой услуге. Чаще всего отказ получают те пользователи, которые не попадают под требования банка.

Стандартные требования банка для оформления рефинансирования кредита:

- Возраст клиента старше 21 года, но не более 65 лет;

- Гражданство РФ;

- Официальное трудоустройство, подтвержденное записью в трудовой книжке и справкой с места работы;

- Стаж на последнем месте работы не менее года;

- Ежемесячный доход превышает выплаты по кредиту в 2–3 раза;

- Постоянная прописка по месту расположения банка;

- Хорошая кредитная история;

В некоторых банках обязательным условием для рефинансирования кредита могут быть наличие зарплатной карты или активного депозита, открытые в этой же организации.

Услуга рефинансирования может быть одобрена, если:

- Клиент исправно платил кредит последние 6–12 месяцев;

- До окончания срока действия кредитного договора осталось больше 6 месяцев;

- Не была оформлена реструктуризация или пролонгация кредита.

Если хотя бы одно условие не соблюдено, то в рефинансировании кредита вам могут отказать.

Документы для рефинансирования кредита

Сначала вам нужно подать заявку на рефинансирование кредита вместе с пакетом документов. Вот их список:

- Оригинал кредитного договора и график выплат по нему.

- Справка от банка о наличии кредита, который его выдал, если вы оформляете договор рефинансирования в другой финансовой организации. Учтите, справка действует всего 3 дня. Если же вы пользуетесь услугой рефинансирования в том же банке, где был взят кредит, то такая справка не нужна.

- Реквизиты организации для перечисления средств банку-заемщику, если договор рефинансирования оформляется в другом банке.

- Выписка о наличии просрочек по кредиту и о суммах просрочек.

- Полная сумма возврата с учетом комиссии, штрафов, просрочек и процентов.

- Согласие кредитора на рефинансирование кредита. Эту справку можно взять в банке, где был оформлен кредит. Документ актуален 7 дней, поэтому поспешите предоставить его в организацию, которая согласилась рефинансировать ваш долг.

После передачи всех документов в банк вашу заявку рассмотрят и изучат специалисты. О решении сотрудники финансовой организации сообщат в течение 7–10 дней. Если заявка будет удовлетворена, то деньги в банк, где был изначально оформлен кредит, переведут за 3–5 дней. Итого на рефинансирование уйдет максимум 15 дней.

Как происходит рефинансирование кредита

Рефинансирование кредита происходит в четыре этапа.

Этап 1. Подписание нового кредитного договора

Если банк одобрил заявку на рефинансирование, то вас пригласят подписать новый целевой договор кредитования. Предметом договора будет указано рефинансирование существующего долга. Это значит, что вы не можете потратить деньги по этому договору на свои нужды.

Это значит, что вы не можете потратить деньги по этому договору на свои нужды.

Этап 2. Переоформление документов по кредиту или займу

Право на владение недвижимостью или другим имущество, под залог которого брался кредит изначально, переходит к банку-рефинансисту той организации, которой вы теперь должны.

Этап 3. Подготовка платежных документов

Это стандартные платежные поручения, в которых прописываются реквизиты банка-получателя и сумма. Если у вас было оформлено несколько займов, то банк оформит столько же платежных поручений и закроет все ваши долги перед другими организациями.

Этап 4. Перевод клиента в новый банк

Когда ваш кредит перед другим банком закрыт, наступают новые обязательства. Долг никуда не исчез, а лишь перешел из одного банка в другой. Выплатить кредит вам все равно придется, но по новым условиям.

А в чем же подвох?

Банк всегда настроен на получение прибыли и преследует свои интересы. Оформляя договор рефинансирования кредита, вы получаете новые обязательства:

- Выплату комиссии за оформление кредита или предоставление ссуды, а также приобретение страховки;

- Если необходимо заверить документы нотариально, то эти затраты лягут на вас;

- Повторное проведение оценки недвижимости, если кредит выдается под залог жилья.

И главное, вы должны будете вернуть большую сумму банку за рефинансирование кредита, хоть и в более длинный срок.

Стоит ли рефинансировать кредит

Иногда рефинансирование кредита — единственный способ не попасть в долговую яму, поэтому выбора у клиента нет. Не бойтесь оформлять новый кредит, но делайте это с умом.

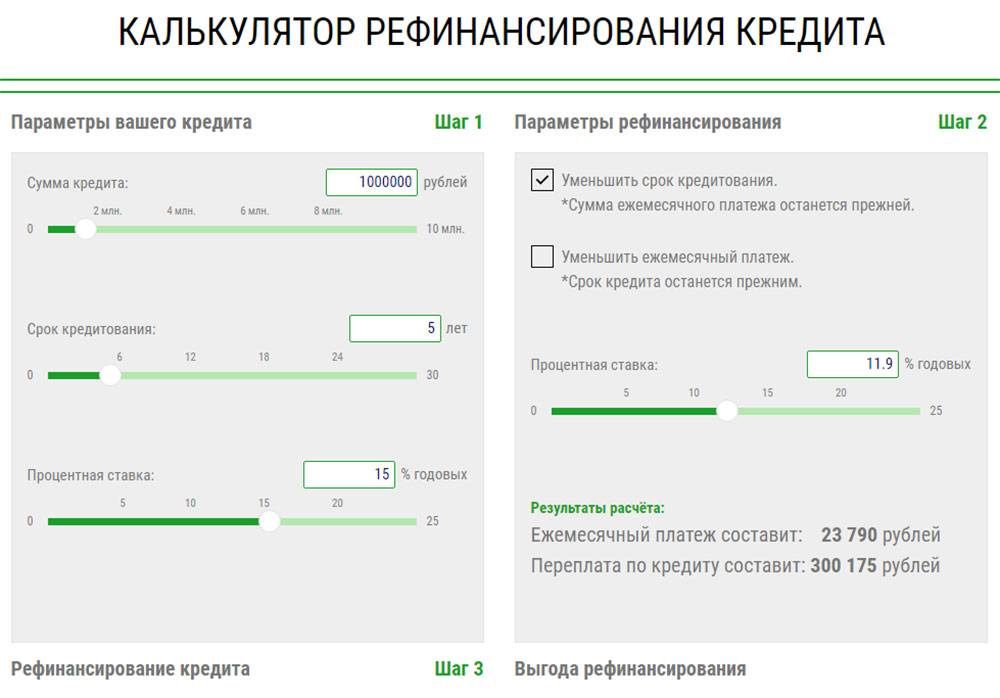

Изучите условия рефинансирования кредита в нескольких банках, и только потом подавайте заявки. Разные банки могут предложить вам разные процентные ставки и срок возврата кредита. Выбирайте наиболее подходящие, и лишь потом собирайте документы.

Рубрики:- Кредиты

- Исследования

Рефинансирование кредита под залог недвижимости

Рефинансирование может быть выгодным кредитным инструментом. Но при условии, что заемщик им правильно воспользуется. А если речь идет о рефинансировании под залог недвижимости, то следует быть внимательным вдвойне, ведь на кону жилье. И довольно часто — единственное.

В каких случаях рефинансирование несет пользу, а в каких к нему лучше не прибегать? Ответы на эти вопросы — в нашей статье.

По своей сути рефинансирование любого кредита — это новый кредит. Только основная его часть (или все средства) уходят на погашение текущего кредита (или нескольких кредитов сразу). Вместо нескольких кредитов/займов/кредитных карт получается один кредит.

В чём смысл рефинансирования? Заемщики, обращаясь в банки за рефинансированием, преследуют одну из следующих целей:

- получить более выгодную ставку, а значит — сэкономить на процентах. Например, у заемщика есть кредит под 15%, и у него появляется возможность рефинансировать его: взять кредит под 10% и перекрыть старый займ. Если при этом не увеличивается срок кредитования (или увеличивается незначительно), выйдет экономия. Во-первых, сократится сумма ежемесячного платежа. Во-вторых, сумма денег, уплаченных в виде процентов в итоге будет меньше;

- получить дополнительные средства.

В этом случае хорошо сэкономить, как правило, не получается. Ведь заемщик получает на руки сумму сверх той, что уйдет на погашение предыдущего кредита. А значит, увеличится тело долга, на которое начисляются проценты. Тем не менее, такое рефинансирование достаточно популярно, так как позволяет относительно безболезненно получить на руки необходимую «здесь и сейчас» сумму. Но вот насколько эта сумма действительно необходима — вопрос;

В этом случае хорошо сэкономить, как правило, не получается. Ведь заемщик получает на руки сумму сверх той, что уйдет на погашение предыдущего кредита. А значит, увеличится тело долга, на которое начисляются проценты. Тем не менее, такое рефинансирование достаточно популярно, так как позволяет относительно безболезненно получить на руки необходимую «здесь и сейчас» сумму. Но вот насколько эта сумма действительно необходима — вопрос; - упростить себе жизнь в том смысле, что теперь надо платить по одному кредиту, а не по нескольким. Не надо запоминать несколько дат, надо помнить одну дату —дату платежа по новому кредиту.

Под залог недвижимости заемщики рефинансируют кредиты по этим же причинам, но при этом закладывают свои квартиры.

Суть такого перекредитования проста: заложенное жилье — это гарантия для банка. В случае, если заемщик перестанет платить по кредиту, квартира будет продана, а средства от продажи уйдут кредитору.

Важно! Правило «единственное жилье за долги не забирают» в отношении залоговых квартир не работает. В законе это четко прописано.

В законе это четко прописано.

Еще один важный момент: перед оформлением жилья в залог его нужно будет оценить. При этом услуги оценщика всегда оплачивает заемщик.

Рефинансирование ипотеки под залог недвижимости

Это, пожалуй, самое полезное рефинансирование. Но только в том случае, если уменьшится общая переплата по кредиту.

Во-первых, нужно учитывать срок рефинансируемого кредита. Ведь долгое время после оформления займа почти весь ежемесячный платеж уходит на оплату процентов. Поэтому, если основную их часть вы уже выплатили, перекредитовываться будет невыгодно, так как тело долга вновь «обрастет» процентами. Уменьшение суммы ежемесячного платежа, которое сулит график нового кредита — лишь иллюзия экономии. Платить будет легче, но кабала затянется на более длительный срок. Какую сумму вы в итоге переплатите — этот вопрос остаётся открытым.

Порядок рефинансирования ипотеки обычно такой:

- заемщик заключает договор с новым кредитором;

- банк перечисляет средства первому кредитору, после чего квартира высвобождается из залога;

- заемщик и новый кредитор заключают залоговый договор.

Теперь квартира в залоге у другого кредитора.

Теперь квартира в залоге у другого кредитора.

Рефинансирование потребительских кредитов под залог недвижимости — а может, лучше банкротство?

Такое рефинансирование — очень рискованное мероприятие, и стоит хорошо подумать, прежде чем перекредитоваться, заложив квартиру. Даже если условия нового кредита выгодно отличаются от предыдущего, и вы уверены, что в ближайшие годы не лишитесь стабильного дохода — взвесьте все за и против, досконально изучив договор рефинансирования. Ведь вы можете оказаться буквально на улице, если по какой-то причине не будете платить по кредиту.

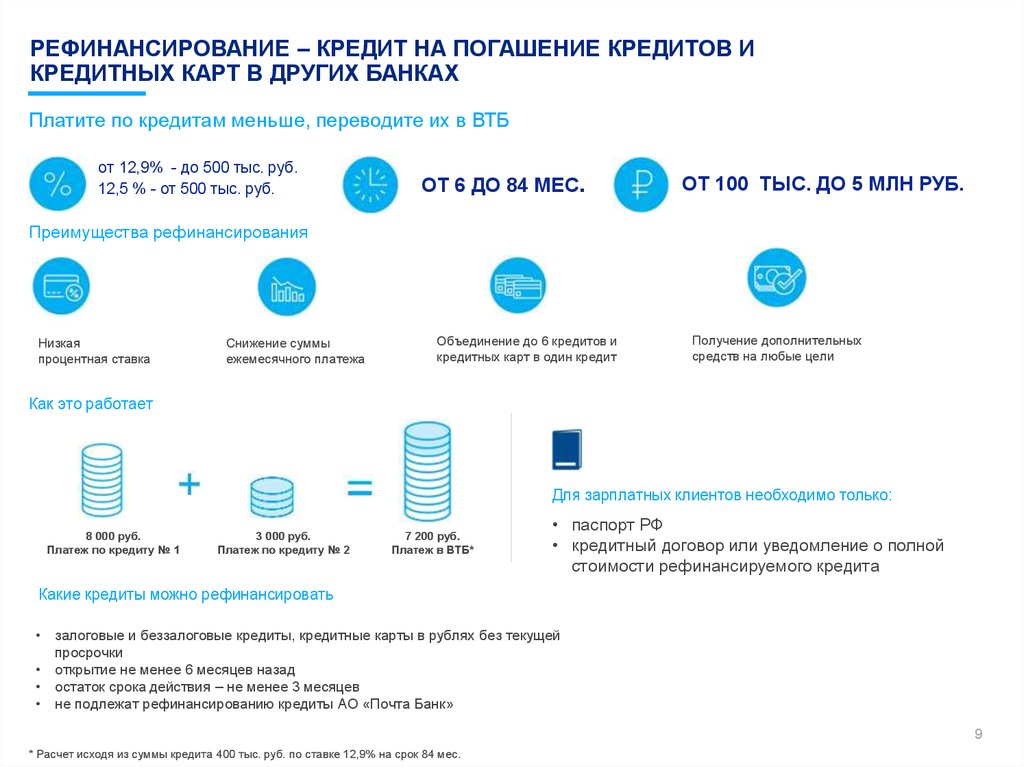

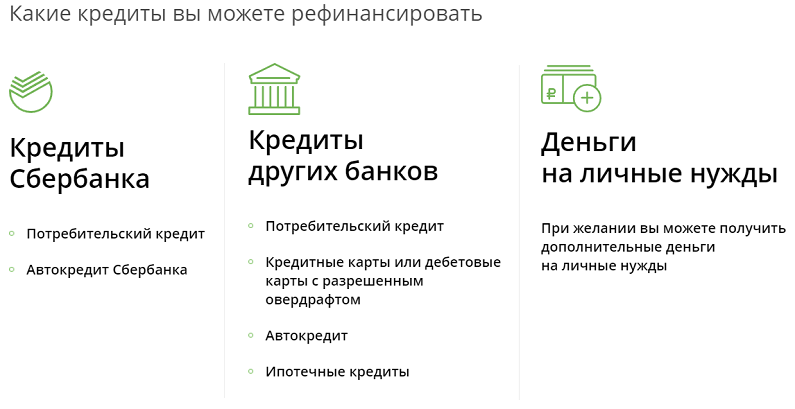

Не случайно лидеры кредитного рынка (например, Сбербанк и ВТБ) не предлагают услугу рефинансирования нецелевых кредитов под залог недвижимости.

Эти банки очень серьезно анализируют платежеспособность потенциальных клиентов. И человек, готовый заложить квартиру для погашения долгов, или, что еще хуже, для получения дополнительных средств, для таких банков — потенциально неблагонадежный.

Банки рангом пониже перекредитовывают под залог недвижимости и даже предлагают довольно заманчивые ставки. Но, еще раз повторимся, внимательно изучите договор, чтобы потом не возникло неприятных «сюрпризов».

Сейчас интернет буквально пестрит многочисленными предложениями от различных агентств, готовых рефинансировать под залог недвижимости не только кредиты, но и даже микрозаймы. Люди, оказавшиеся в долговой яме, отчаявшись, обращаются в такие конторы и лишаются своего жилья, так как чаще всего поправить свое финансовое положение в такой ситуации им не удается.

Очень часто такие агентства выступают в роли брокеров, которые берут немаленькую комиссию за свои услуги (поиск кредитора, помощь в подготовке документов). Поэтому, если вы все таки решились перекредитоваться, рискнув квартирой, лучше провести рефинансирование под залог недвижимости без посредников.

Если вы подумываете заложить квартиру, чтобы перекрыть часть долгов, не спешите. Лучший выход из этой ситуации — банкротство. Ваши долги спишут, а квартира в любом случае останется при вас (в том случае, если она единственная).

Лучший выход из этой ситуации — банкротство. Ваши долги спишут, а квартира в любом случае останется при вас (в том случае, если она единственная).

Получается, что рефинансируя кредиты под залог квартиры, вы рискуете остаться без неё. А если вы идёте на банкротство, то квартира гарантированно остаётся у вас (повторимся, если она — единственное жильё). Выгода очевидна.

Требования к заемщикам

Как правило, при оформлении рефинансирования под залог недвижимости для банков важно соблюдение следующих условий:

- возраст заемщика — от 21 до 65 лет;

- положительная кредитная история;

- официально подтвержденный источник дохода;

- наличие справок о сумме долга по текущим кредитам.

Размер кредита, на который можно рассчитывать при рефинансировании под залог недвижимости, зависит от цены квартиры. Большинство банков предлагают сумму, не превышающую 50% стоимости жилья.

Если больше половины долга выплачено — это увеличивает шансы заемщика на одобрение рефинансирования.

Плюсы и минусы рефинансирования под залог недвижимости

Преимущества:

- более низкая процентная ставка;

- более высокая вероятность одобрения;

- возможность уменьшить ежемесячный платеж и таким образом «вздохнуть свободнее».

Недостатки:

- нужно подготовить довольно много документов;

- расходы на услуги оценщика;

- риск лишиться квартиры в случае потери дохода.

Выводы

Чтобы рефинансировать кредит под залог квартиры, помимо стандартных документов нужно предъявить справки об остатке задолженности по текущему займу и оплатить оценку жилья.

Рефинансирование под залог недвижимости выгодно только в одном случае: если новый кредит перекрывает другой (ипотечный) на более выгодных для заемщика условиях. В остальный случаях риск потерять жилье не оправдан.

Задумайтесь: если вы погрязли в долгах и задумались о рефинансировании, то не выгоднее ли обратиться в суд за банкротством? Долги в таком случае можно будет законно не оплачивать, а риск лишиться жилья нулевой. Зачем рисковать квартирой, если с 2015 года можно законно списать долги? Ко второй половине 2020 года уже больше 200 000 человек в России сделали это.

Зачем рисковать квартирой, если с 2015 года можно законно списать долги? Ко второй половине 2020 года уже больше 200 000 человек в России сделали это.

Позвоните в компанию «МАЯК». Мы помогаем людям списать долги через процедуру банкротства с 2015 года и знаем об этой процедуре все. Обращайтесь.

Рефинансирование с выплатой наличных: как это работает и что нужно знать

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Рефинансирование наличными заменяет вашу текущую ипотеку на новую, большую ссуду. Взамен вы получаете денежную разницу между новой суммой займа и старым балансом по ипотеке.

By Холден Льюис Холден ЛьюисСтарший писатель/пресс-секретарь | Ипотека, покупка жилья

Холден Льюис — репортер и пресс-секретарь по ипотеке, присоединившийся к NerdWallet в 2017 году. Ранее он писал для Bankrate, где писал об ипотеке и недвижимости во время жилищного бума и кризиса. Он пишет статьи об ипотеке с 2001 года и любит объяснять сложные темы обычным людям, которые не покупают дома каждый день. Холден был президентом Национальной ассоциации редакторов по недвижимости и получил множество писательских наград. Он делит свое время между Юпитером, Флоридой и Форт-Уэртом, где ремонтирует дом, где провел школьные годы, чтобы вернуться и снова стать техасцем.

Ведущий писатель | Покупка жилья, ипотека, домовладение

Кейт Вуд присоединилась к NerdWallet в 2019 году в качестве писателя в команде, посвященной домам и ипотеке. Имея образование в области социологии, Кейт серьезно относится к таким проблемам, как жилищное неравенство, и наслаждается любой возможностью демистифицировать процесс покупки жилья. До прихода в NerdWallet она писала о ремонте, декоре и обслуживании дома для журнала This Old House. Несмотря на то, что Кейт узнала, насколько сложными могут быть старые дома, Кейт купила и медленно ремонтирует дом 18-го века в восточном Коннектикуте.

Обновлено

Отредактировано Элис Холбрук Элис ХолбрукНазначенный редактор | Покупка жилья, сберегательные и банковские продукты

Элис Холбрук редактирует материалы о покупке жилья в NerdWallet. Она освещала темы личных финансов почти десять лет и ранее работала в банковской и страховой командах NerdWallet, а также работала в копировальном отделе. Она живет в Анн-Арборе, штат Мичиган.

Она живет в Анн-Арборе, штат Мичиган.

Бизнес-эксперт Майкл Сун Ли, доктор философии, является всемирно признанным докладчиком и консультантом, чьими клиентами являются Coca-Cola, Chevron, Boeing, State Farm Insurance и General Motors. Он является автором девяти книг, в том числе «Переговоры черного пояса» и «Межкультурные продажи для чайников». Майкл является отмеченным наградами брокером по недвижимости с 1980 года, получил лицензию на налоговую практику в Службе внутренних доходов и в прошлом был сертифицированным специалистом по финансовому планированию, преподавал налогообложение в Колледже финансового планирования. Его статьи публиковались в таких газетах и журналах, как The Wall Street Journal, San Francisco Chronicle, Los Angeles Times и Consumer Reports. Он был деканом Школы менеджмента в Университете Джона Ф. Кеннеди и более 20 лет работал адъюнкт-преподавателем в Университете Золотые Ворота.

Подробнее

В NerdWallet наш контент проходит строгую редакционную проверку .

Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.Некоторые или все ипотечные кредиторы, представленные на нашем сайте, являются рекламными партнерами NerdWallet, но это не влияет на наши оценки, звездные рейтинги кредиторов или порядок, в котором кредиторы перечислены на странице. Наши мнения являются нашими собственными. Вот список наших партнеров.

Содержание

- Что такое рефинансирование наличными?

- Сколько наличных вы можете получить от рефинансирования с обналичкой?

- Требования к рефинансированию с обналичкой

- Плюсы и минусы рефинансирования с обналичкой

- Налоговые последствия рефинансирования с обналичкой

Содержание

- Что такое рефинансирование с обналичкой?

- Сколько наличных вы можете получить от рефинансирования с обналичкой?

- Требования к рефинансированию наличными

- Плюсы и минусы рефинансирования наличными

- Налоговые последствия рефинансирования наличными

- Альтернативы рефинансированию наличными

- Является ли рефинансирование наличными хорошей идеей?

При рефинансировании наличными вы получаете новый ипотечный кредит на сумму, превышающую ваш текущий долг за дом. Разница между суммой нового ипотечного кредита и остатком по предыдущему ипотечному кредиту переходит к вам при закрытии наличными, которые вы можете потратить на ремонт дома, консолидацию долга или другие финансовые нужды.

Разница между суммой нового ипотечного кредита и остатком по предыдущему ипотечному кредиту переходит к вам при закрытии наличными, которые вы можете потратить на ремонт дома, консолидацию долга или другие финансовые нужды.

Однако теперь вам предстоит выплачивать более крупную ссуду на других условиях, поэтому важно взвесить все за и против, прежде чем соглашаться на возврат денег.

РЕКЛАМА

Ипотечные кредиты от наших партнеров

New American Funding

4.5

Рейтинг NerdWalletРейтинги NerdWallet определяются нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

4.5

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Мин. кредитный рейтинг 580580 Мин. первоначальный взнос 5%New American Funding работает с программами помощи при первоначальном взносе в 14 штатах, включая Калифорнию, Техас, Флориду и Иллинойс.

NBKC

5.0

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

5.0

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Мин. кредитный рейтинг 620620 Мин. первоначальный взнос 3%NBKC предлагает обычные кредиты всего за 3% первоначального взноса.Rocket Mortgage

4.5

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

4.5

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Что такое рефинансирование наличными?

Всякий раз, когда вы рефинансируете, вы начинаете с новой ипотеки с другими условиями. Вы можете использовать рефинансирование для изменения процентной ставки или срока ипотеки, а также для добавления или удаления заемщика. Ничто из этого не требует от вас изменения суммы займа.

Напротив, рефинансирование наличными дает вам новый кредит, который больше, чем ваш текущий остаток по ипотеке. Разница между вашей новой суммой кредита и тем, что причитается, где вы получаете «наличные деньги».

Сколько наличных денег зависит от вашего капитала дома — сколько стоит ваш дом по сравнению с тем, сколько вы должны.

Сколько наличных денег вы можете получить от рефинансирования наличными?

Кредиторы обычно требуют, чтобы вы сохраняли не менее 20% собственного капитала в вашем доме, хотя это может варьироваться в зависимости от кредитора и типа кредита. Например, если ваша ипотека обеспечена Департаментом по делам ветеранов, вы можете занять 100% своего капитала с рефинансированием VA наличными.

Например, если ваша ипотека обеспечена Департаментом по делам ветеранов, вы можете занять 100% своего капитала с рефинансированием VA наличными.

Как правило, вы можете брать взаймы до 80% стоимости вашего дома, но разумно брать взаймы ровно столько, сколько вам нужно. Если у вас все еще есть остаток по первоначальной ипотеке, вам придется вычесть его из наличных денег, которые вы могли бы получить.

Вот пример:

Определите собственный капитал. Допустим, ваш дом стоит 300 000 долларов. У вас осталось 100 000 долларов по кредиту. Собственный капитал — это рыночная стоимость вашего дома за вычетом того, что вы все еще должны. В этом примере у вас есть собственный капитал в размере 200 000 долларов.

Рассчитайте максимальный кредит, который вы можете взять. Как правило, это 80% стоимости вашего дома. В этом примере: 300 000 долларов США x 0,80 = 240 000 долларов США.

Вычтите текущий остаток по ипотеке.

Из этого нового кредита в размере 240 000 долларов вам придется выплатить то, что вы все еще должны за свой дом: 240 000 долларов — 100 000 долларов = 140 000 долларов.

Из этого нового кредита в размере 240 000 долларов вам придется выплатить то, что вы все еще должны за свой дом: 240 000 долларов — 100 000 долларов = 140 000 долларов.Подсчитайте сумму. При рефинансировании наличными вы получаете разницу между остатком по предыдущей ипотеке и новой, более крупной ипотекой: в этом примере она составляет целых 140 000 долларов.

🤓Nerdy Tip

Как и в случае с первой ипотекой, вам придется оплатить расходы на закрытие и комиссию за рефинансирование наличными. Они могут составлять 2%-6% от суммы кредита. В приведенном выше примере затраты на закрытие кредита в размере 240 000 долларов США могут варьироваться от 4 800 до 14 400 долларов США.

Поскольку сумма, которую вы можете взять взаймы с рефинансированием наличными, зависит от собственного капитала вашего дома, вашему кредитору потребуется оценка для оценки текущей стоимости вашего дома. Если цены на жилье в вашем районе выросли, ваша собственность может стоить больше, чем цена, которую вы заплатили, что увеличивает сумму, которую вы можете взять взаймы.

Требования к рефинансированию на обналичивание

Чтобы получить рефи на обналичивание, вы должны соответствовать требованиям кредитора. Они могут варьироваться, и, как всегда, разумно искать лучшую процентную ставку.

Но вам, скорее всего, потребуется соответствовать следующим требованиям:

Отношение долга к доходу, или DTI. Ваш DTI — это ваши ежемесячные платежи по долгу, включая текущую ипотеку, разделенные на ваш валовой ежемесячный доход. Для рефи обналичивания вам обычно требуется DTI 40%-50% или меньше.

Кредитный рейтинг. Как обычно, более высокий кредитный рейтинг должен помочь вам получить лучшую процентную ставку, но вы можете претендовать на рефинансирование с обналичкой со счетом 620.

Собственный капитал. Обычно вам потребуется не менее 20% капитала в вашем доме, чтобы претендовать на рефинансирование наличными. Другими словами, вам нужно будет выплатить не менее 20% от текущей оценочной стоимости дома.

Требования к приправам. При обычном кредите вам нужно будет владеть домом не менее шести месяцев, чтобы претендовать на рефинансирование с выплатой наличных, независимо от того, сколько капитала у вас может быть. Кредиторы могут сделать исключение, если вы унаследовали имущество или оно было передано вам по закону. Для кредитов VA вы должны ждать 210 дней с момента первого платежа или после того, как вы сделаете свой шестой ежемесячный платеж (в зависимости от того, что дольше). Если у вас есть кредит, обеспеченный Федеральной жилищной администрацией, вы должны прожить в доме не менее 12 месяцев, прежде чем делать рефинансирование наличными FHA.

РЕКЛАМА

Ипотечные кредиты от наших партнеров

New American Funding

4.5

Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

4.5

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Мин. кредитный рейтинг 580580 Мин. первоначальный взнос 5%New American Funding работает с программами помощи при первоначальном взносе в 14 штатах, включая Калифорнию, Техас, Флориду и Иллинойс.NBKC

5.0

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

5.0

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Мин. кредитный рейтинг 620620 Мин. первоначальный взнос 3%NBKC предлагает обычные кредиты всего за 3% первоначального взноса.

Rocket Mortgage

4.5

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

4.5

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Мин. кредитный рейтинг 620620 Мин. первоначальный взнос 3% Rocket Mortgage предлагает обычные ипотечные кредиты с первоначальным взносом всего 3%.Плюсы и минусы рефинансирования наличными

Рефинансирование наличными может быть мудрым шагом или рискованным, в зависимости от вашего финансового положения и того, как вы планируете потратить деньги.

При рефинансировании наличными вы можете получить доступ к большой сумме наличных по относительно низкой процентной ставке (например, по сравнению с личными кредитами или кредитными картами). Однако, поскольку вы используете свой дом в качестве залога, вы рискуете потерять свой дом, если не сможете произвести платежи.

Однако, поскольку вы используете свой дом в качестве залога, вы рискуете потерять свой дом, если не сможете произвести платежи.

Прежде чем подписать, подумайте над этими плюсами и минусами.

Плюсы:

Потенциально более низкая процентная ставка. Хотя ставки рефинансирования наличными, как правило, выше, чем процентные ставки и ставки срочного рефинансирования, вы все равно можете получить более низкую процентную ставку, если ставки по ипотеке были выше, когда вы изначально покупали свой дом. (Однако, если вы хотите зафиксировать только более низкую процентную ставку по ипотеке и не нуждаетесь в наличных деньгах, рефинансирование со ставкой и сроком имеет больше смысла.)

Только один кредит. Поскольку это рефинансирование, вы будете иметь дело с одним платежом по кредиту в месяц. Другие способы использования собственного капитала требуют второй ипотеки.

Доступ к дополнительным фондам.

Рефинансирование наличными полезно при крупных расходах, таких как ремонт дома или обучение в колледже, потому что обычно вы можете занять гораздо больше, чем при личном кредите или с помощью кредитных карт.

Рефинансирование наличными полезно при крупных расходах, таких как ремонт дома или обучение в колледже, потому что обычно вы можете занять гораздо больше, чем при личном кредите или с помощью кредитных карт.Полезно для консолидации задолженности. Использование денег от рефинансирования с обналичкой для погашения кредитных карт с высокой процентной ставкой может сэкономить вам тысячи долларов на процентах.

Может построить кредит. Полное погашение кредитных карт с рефинансированием наличными может улучшить ваш кредитный рейтинг за счет снижения коэффициента использования кредита — суммы доступного кредита, который вы используете.

Минусы:

Риск потери права выкупа. Поскольку ваш дом является залогом любой ипотеки, вы рискуете потерять его, если не сможете произвести платежи. По этой причине эксперты обычно не советуют использовать их для погашения необеспеченных долгов, таких как остатки по кредитным картам.

Кредиторы обычно не обращаются к вам за неоплаченными карточными счетами.

Кредиторы обычно не обращаются к вам за неоплаченными карточными счетами.Новые условия. Условия вашего нового ипотечного кредита будут отличаться от условий первоначального кредита, поэтому внимательно изучите их, чтобы понять, что изменилось. Кроме того, взгляните на общую процентную ставку, которую вы будете платить в течение срока действия кредита. Предполагая, что вы рефинансируете новую 30-летнюю ипотеку, это может добавить годы погашения, возможно, накапливая значительную сумму процентов, даже если вы снизили свою ставку.

Требует много времени. Вы получаете новый ипотечный кредит, и хотя вы не будете прыгать через все обручи кредита на покупку, андеррайтинг все равно может занять недели. Если вам срочно нужны средства — скажем, ваша протекающая крыша вызывает серьезные повреждения водой и требует замены как можно скорее — рефинансирование может быть не лучшим выбором.

Заключительные расходы. Вы будете оплачивать расходы на закрытие для рефинансирования наличными, как и в случае любого рефинансирования.

Затраты на закрытие рефинансирования обычно составляют от 2% до 6% от суммы кредита: это от 4800 до 14 400 долларов за рефи на 240 000 долларов. Это может значительно сократить наличные деньги, которые вы получите при закрытии сделки.

Затраты на закрытие рефинансирования обычно составляют от 2% до 6% от суммы кредита: это от 4800 до 14 400 долларов за рефи на 240 000 долларов. Это может значительно сократить наличные деньги, которые вы получите при закрытии сделки.

Налоговые последствия рефинансирования наличными

Нужно ли вам платить налоги с денег, которые вы получаете от рефинансирования наличными?

Нет. Поскольку эти деньги считаются кредитом, они не облагаются подоходным налогом. Однако, в зависимости от того, как вы тратите наличные деньги, вы можете списать проценты, которые вы платите.

Как правило, вы можете вычесть проценты (в пределах лимита IRS), если вы тратите деньги на постоянные проекты, повышающие ценность вашего дома. Проконсультируйтесь со специалистом по налогам, но это может включать в себя добавление спальни, замену крыши или установку бассейна. Текущий ремонт или покраска обычно не учитываются, поскольку они не увеличивают стоимость вашего дома.

Если вы используете наличные по причинам, не связанным с ремонтом дома, например, для оплаты обучения или консолидации долга, вы не можете вычесть проценты.

🤓Подсказка для ботаников

Если ваш дом оценивается по более высокой цене, это может означать более высокий счет по налогу на недвижимость. Прежде чем планировать какие-либо проекты по благоустройству дома из рефинансирования наличными, поговорите со специалистом по налогам, чтобы избежать каких-либо сюрпризов.

Альтернативы рефинансированию наличными

Существуют способы получить доступ к собственному капиталу без рефинансирования наличными. Ссуды под залог собственного дома и кредитные линии под залог собственного капитала, или HELOC, также позволяют вам брать кредиты под залог вашего собственного капитала. Это оба типа младших залогов или вторых ипотечных кредитов, что означает, что вы берете их в дополнение к вашей текущей ипотеке.

Ссуда под залог дома.

С ссудой под залог дома вы берете взаймы единовременную сумму — не слишком отличающуюся от того, что вы получили бы при рефинансировании наличными. Однако, поскольку вы не касаетесь своей основной ипотеки, ваша процентная ставка не изменится. С помощью кредита под залог дома вы можете занять от 80% до 85% стоимости вашего дома за вычетом того, что вы все еще должны.

С ссудой под залог дома вы берете взаймы единовременную сумму — не слишком отличающуюся от того, что вы получили бы при рефинансировании наличными. Однако, поскольку вы не касаетесь своей основной ипотеки, ваша процентная ставка не изменится. С помощью кредита под залог дома вы можете занять от 80% до 85% стоимости вашего дома за вычетом того, что вы все еще должны.Кредитная линия собственного капитала: HELOC является более гибким, предоставляя вам кредитную линию, которую вы берете под залог по мере необходимости. Большинство кредиторов HELOC позволяют вам занимать до 85% стоимости вашего дома (за вычетом того, что вы все еще должны), хотя некоторые кредиторы устанавливают более высокие или более низкие лимиты.

И кредит под залог недвижимости, и HELOC имеют минимальные затраты на закрытие, но поскольку они являются вторыми ипотечными кредитами, их ставки, как правило, выше, чем при рефинансировании наличными.

HELOC & Home Equity Loans от наших партнеров

Check Rateна Bethpage Federal Credit Union

Bethpage Federal Credit Union

5. 0

0

5.0

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Мин. кредитный рейтинг Максимальная сумма кредита 1 000 000 долларов США Контрольная ставкана Bethpage Federal Credit Union

New American Funding

4,5

NerdWal let ratingРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

4.5

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Рисунок

5.0

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

5.0

Рейтинг NerdWalletРейтинг NerdWallet определяется нашей редакцией. Формула оценки включает варианты покрытия, качество обслуживания клиентов, настраиваемость, стоимость и многое другое.

Мин. кредитный рейтинг Максимальная сумма кредита 400 000 долларов СШАЯвляется ли рефинансирование наличными хорошей идеей?

Рефинансирование наличными может иметь смысл, если вы можете получить хорошую процентную ставку по новому кредиту и в зависимости от того, что вы планируете делать с деньгами. Поиск рефинансирования для финансирования отпуска или новой машины — не очень хорошая идея, потому что ваши деньги практически не окупятся. С другой стороны, использование денег для финансирования ремонта дома может восстановить капитал, который вы забираете.

С другой стороны, использование денег для финансирования ремонта дома может восстановить капитал, который вы забираете.

В любом случае, вы используете свой дом в качестве залога для рефинансирования наличными, поэтому важно вносить платежи по новому ипотечному кредиту вовремя и в полном объеме.

Часто задаваемые вопросыКак работает рефинансирование наличными?

При рефинансировании наличными вы берете новый ипотечный кредит на сумму, превышающую вашу задолженность по существующему ипотечному кредиту, но меньшую, чем текущая стоимость вашего дома. Вы получите разницу между новой суммой займа и остатком кредита при закрытии.

Как получить наилучшую ставку рефинансирования при обналичивании?

Поищите среди нескольких кредиторов, чтобы сравнить ставки рефинансирования наличными. Вы также можете купить баллы, чтобы снизить процентную ставку рефинансирования. Пока вы сравниваете кредиторов, не забудьте также проверить расходы и сборы, связанные с получением рефинансирования. Это не влияет на вашу ставку, но меньше дополнительных комиссий снизит ваши затраты на закрытие.

Это не влияет на вашу ставку, но меньше дополнительных комиссий снизит ваши затраты на закрытие.

Как долго вам нужно ждать, чтобы получить рефинансирование наличными?

При обычном кредите вы должны владеть домом не менее шести месяцев, чтобы претендовать на рефинансирование наличными. Вы не можете рефинансировать кредит VA наличными до тех пор, пока не выполните 210-дневное требование приправы (или не сделаете шесть ежемесячных платежей, в зависимости от того, что дольше). С кредитом FHA вы не имеете права на рефинансирование наличными в течение 12 месяцев. При всем этом возможны исключения для таких обстоятельств, как развод или наследование.

Об авторах

Холден ЛьюисПодписаться

Вы подписаны на Холден Льюис .Посетите страницу My NerdWallet Settings , чтобы увидеть всех авторов, на которых вы подписаны. новый

Подпишитесь, чтобы узнать больше о занудных ноу-хау

Следите за своими любимыми финансовыми темами на NerdWallet.

Холден — специалист NerdWallet по вопросам ипотеки и недвижимости. Он писал об ипотеке с 2001 года, завоевав множество наград. Подробнее

TwitterLinkedIn Кейт ВудПодписаться

Вы подписаны на Кейт Вуд .Посетите страницу My NerdWallet Settings , чтобы увидеть всех авторов, на которых вы подписаны. новый

Подпишитесь, чтобы узнать больше о занудных ноу-хау

Следите за своими любимыми финансовыми темами на NerdWallet.Кейт пишет об ипотеке, покупке жилья и домовладении для NerdWallet. Ранее она освещала темы, связанные с домовладением, в журнале This Old House. Подробнее

LinkedInВ том же духе…

Хотите знать, сколько стоит ваш дом?

NerdWallet может показать вам, сколько стоит ваш дом, и информировать вас об изменениях с течением времени.

Хотите рефинансировать существующую ипотеку? NerdWallet сотрудничает с высоко оцененными ипотечными кредиторами, чтобы сэкономить вам как можно больше денег

Ответьте на несколько вопросов, чтобы они соответствовали вашему индивидуальному предложению

Какой у вас почтовый индекс?

Хотите купить или рефинансировать? Выберите вариантКупитьРефинансирование Какой тип вашей собственности? Выберите вариантДом на одну семьюТаунхаусКондоМногоквартирный дом Как вы планируете использовать это имущество? Выберите свой вариант Основное место жительстваВторичное место жительстваИнвестиционная недвижимостьПолучите больше умных денежных переводов – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах, которые помогут вам получить больше из ваших денег.

Рефинансирование наличными: как это работает

управление денежными средствами

18 апреля 2023 г. |6 мин. чтения

18 апреля 2023 |6 мин. чтенияКаждый раз, когда домовладелец вносит платеж по ипотечному кредиту, он опирается на долю, которую имеет в своем доме. Рефинансирование наличными может позволить превратить этот капитал в наличные без продажи дома.

Рефинансирование наличными может оказаться полезным в ряде ситуаций. Но этот процесс сопряжен с уникальными соображениями.

Еда на вынос

- С кредитом рефинансирования наличными заемщики берут новый ипотечный кредит, который больше, чем их существующий ипотечный кредит, и получают разницу наличными.

- Заемщики могут рассмотреть возможность рефинансирования наличными, например, для снижения процентной ставки или оплаты крупных расходов.

- Может существовать ограничение на сумму наличных денег, которую заемщик может получить от рефинансирования наличными.

Что такое рефинансирование наличными?

Рефинансирование с выплатой наличных, иногда называемое рефинансированием с выплатой наличных, — это вариант рефинансирования ипотеки. Это позволяет заемщикам заменить свою ипотеку на новую, которая стоит больше, чем их текущий баланс, в идеале по более низкой процентной ставке. После рефинансирования заемщики обычно получают разницу между своим текущим ипотечным кредитом и новым кредитом в виде единовременной суммы наличными.

Сумма денег, которую домовладелец может получить от рефинансирования наличными, рассчитывается с использованием общей суммы собственного капитала домовладельца. Собственный капитал — это стоимость дома за вычетом любых непогашенных обязательств. Кредиторы обычно запрашивают оценку дома, чтобы определить текущую стоимость дома и установить условия нового кредита.

Рефинансирование с выплатой наличных возможно при использовании обычных кредитов, кредитов Федерального жилищного управления (FHA) и Департамента по делам ветеранов.

Как работает рефинансирование наличными?

При рефинансировании наличными заемщик берет новый кредит взамен существующей ипотеки. Новый кредит больше, чем сумма, которую заемщик должен по существующему кредиту. Сумма кредита зависит от нескольких различных факторов, в том числе от оценочной стоимости дома, кредитного рейтинга заемщика, условий кредитора и того, сколько заемщик хочет взять. Многие кредиторы позволяют домовладельцам занимать до 80% собственного капитала дома.

С новым ипотечным кредитом заемщик может погасить первоначальный кредит и получить разницу наличными.

Пример рефинансирования с выплатой наличных

Домовладелец имеет недвижимость стоимостью 250 000 долларов и остаток по ипотечному кредиту в размере 100 000 долларов. Это означает, что у них есть собственный капитал в размере 150 000 долларов США, при условии, что у них нет обязательств.

Домовладелец может подать заявку на рефинансирование наличными в размере 115 000 долларов США, чтобы покрыть свою задолженность по дому плюс расходы на ремонт. Если они будут одобрены, они могут погасить существующую ипотеку с помощью нового кредита и использовать оставшиеся 15 000 долларов для завершения ремонта ванной комнаты.

Зачем делать рефинансирование наличными?

Ссуда на рефинансирование наличными может снизить процентную ставку по ссуде — распространенная причина для рефинансирования в целом. Заемщики также могут рассмотреть возможность рефинансирования наличными, если у них есть предстоящие крупные расходы, такие как ремонт или улучшение дома.

По данным Федеральной резервной системы, использование рефинансирования наличными для покрытия определенных расходов, особенно необеспеченных долгов, таких как персональные кредиты или кредитные карты, не всегда может быть лучшей идеей. Это связано с тем, что последствия дефолта по любому обеспеченному долгу могут включать в себя потерю залога.

Это связано с тем, что последствия дефолта по любому обеспеченному долгу могут включать в себя потерю залога.

Прежде чем выбрать кредит на рефинансирование наличными, было бы разумно проверить другие способы оплаты таких вещей, как школьные расходы, медицинские счета и задолженность по кредитной карте.

Как получить кредит на рефинансирование наличными

Процесс получения кредита на рефинансирование наличными зависит от ипотечного кредитора. Но вот несколько общих шагов:

1. Проверьте требования к рефинансированию наличными

Требования к рефинансированию наличными могут различаться. А вообще заемщикам нужно:

- Минимальный кредитный рейтинг 620

- Отношение долга к доходу ниже 43%

- Не менее 20% акций в собственном доме

Заемщикам также может потребоваться владеть своим домом в течение как минимум шести месяцев, прежде чем они смогут осуществить рефинансирование наличными, независимо от того, сколько у них собственного капитала. Некоторые типы кредитов, например кредиты FHA, могут иметь еще более длительные сроки.

Некоторые типы кредитов, например кредиты FHA, могут иметь еще более длительные сроки.

2. Определите сумму в долларах

Какие финансовые потребности? Имеет смысл собирать предложения подрядчиков, проводить исследования или проверять отчеты, чтобы составить бюджет. И это хорошая идея, чтобы быть в курсе лимитов заимствования кредиторов.

3. Подать заявку

Когда придет время подать заявку, стоит поискать и сравнить ставки и условия рефинансирования наличными у разных кредиторов.

Плюсы и минусы рефинансирования наличными

Любой вид рефинансирования ипотеки имеет свои плюсы и минусы. Рефинансирование наличными имеет свои преимущества и недостатки.

Плюсы рефинансирования наличными

Возможные преимущества кредита на рефинансирование наличными включают:

- Доступ к единовременной выплате наличными: Рефинансирование наличными может дать заемщикам доступ к большой сумме наличных денег, иногда по более низкой процентной ставке, чем личный кредит.

- Низкая процентная ставка: В зависимости от рыночной ставки в то время заемщики могли найти более низкую процентную ставку по своей ипотеке. Это может привести к снижению ежемесячного платежа.

- Налоговые льготы: Если рефи-платеж наличными используется для улучшения дома в соответствии с требованиями IRS, проценты по ипотеке могут не облагаться налогом.

Минусы рефинансирования наличными

Потенциальные недостатки кредита на рефинансирование наличными могут включать:

- Риски потери права выкупа: Будет ли новая ипотека хорошим долгом или безнадежным долгом? Если вы не сможете выполнить условия своей новой ипотеки, это может привести к потере права выкупа дома.

- Плата за оценку: Дом обычно должен пройти оценку во время рефинансирования наличными. Плата за оценку может уменьшить количество денежных средств, к которым заемщики могут получить доступ после рефинансирования.

- Расходы и сборы: Заемщикам также может потребоваться оплатить расходы на закрытие или другие сборы во время рефинансирования наличными.

Эти сборы могут включать оплату происхождения, страхование правового титула и другие сборы кредитора. Опять же, эти платежи могут уменьшить платеж заемщика наличными.

Эти сборы могут включать оплату происхождения, страхование правового титула и другие сборы кредитора. Опять же, эти платежи могут уменьшить платеж заемщика наличными. - Платежи по страхованию ипотечного кредита: Если домовладельцу разрешено занимать более 80% своего капитала, ему может потребоваться частное ипотечное страхование для нового кредита.

Часто задаваемые вопросы о рефинансировании наличными

Сколько денег вы можете получить от рефинансирования наличными?

Как правило, сумма денег, которую вы можете получить от рефинансирования наличными, основана на собственном капитале. Ипотечные кредиторы обычно хотят, чтобы заемщики сохраняли не менее 20% собственного капитала в своем доме.

Существуют ли ограничения на использование наличных средств при рефинансировании с обналичкой?

Согласно Freddie Mac и Fannie Mae, нет никаких ограничений на то, как заемщики могут использовать денежные средства от рефинансирования с обналичкой.

В чем разница между рефинансированием наличными и кредитом под залог дома?

Ссуда под залог дома в некотором роде похожа на рефинансирование наличными.

Оба позволяют домовладельцам брать кредит под залог своего дома. Но ссуда рефинансирования наличными заменяет первоначальную ипотечную ссуду новой. Ссуды под залог недвижимости — это вторые ипотечные кредиты, которые заемщики платят в дополнение к своей первоначальной ипотеке.

В чем разница между рефинансированием наличными и кредитной линией под залог дома (HELOC)?

В отличие от рефинансирования наличными, HELOC представляет собой возобновляемую кредитную линию, которую домовладельцы могут использовать для получения кредита под залог собственного дома. Как правило, HELOC позволяют владельцам счетов получать доступ к средствам по мере необходимости, а не единовременно, подобно кредитной карте. HEOC также могут иметь переменные процентные ставки, которые могут меняться в зависимости от основной ставки.

Обналичивание рефинансирования в двух словах

Рефинансирование наличными — это метод, который некоторые люди используют для покрытия крупных расходов, погашения долгов или решения финансовых проблем. Это предполагает использование части собственного капитала их дома. Это обеспеченный долг, поэтому залог может быть взят, если долг не погашен.

Помимо прочего, одобрение кредита зависит от кредитного рейтинга заемщика. Так что, если вас может заинтересовать рефинансирование наличными, узнайте, как сохранить хороший кредитный рейтинг.

Мы надеемся, что вы нашли это полезным. Наш контент не предназначен для предоставления юридических, инвестиционных или финансовых советов или указания на то, что конкретный продукт или услуга Capital One доступен или подходит вам. Чтобы получить конкретный совет о ваших уникальных обстоятельствах, подумайте о том, чтобы поговорить с квалифицированным специалистом.

Capital One не предоставляет, не поддерживает и не гарантирует какие-либо сторонние продукты, услуги, информацию или рекомендации, перечисленные выше.

В этом случае хорошо сэкономить, как правило, не получается. Ведь заемщик получает на руки сумму сверх той, что уйдет на погашение предыдущего кредита. А значит, увеличится тело долга, на которое начисляются проценты. Тем не менее, такое рефинансирование достаточно популярно, так как позволяет относительно безболезненно получить на руки необходимую «здесь и сейчас» сумму. Но вот насколько эта сумма действительно необходима — вопрос;

В этом случае хорошо сэкономить, как правило, не получается. Ведь заемщик получает на руки сумму сверх той, что уйдет на погашение предыдущего кредита. А значит, увеличится тело долга, на которое начисляются проценты. Тем не менее, такое рефинансирование достаточно популярно, так как позволяет относительно безболезненно получить на руки необходимую «здесь и сейчас» сумму. Но вот насколько эта сумма действительно необходима — вопрос; Теперь квартира в залоге у другого кредитора.

Теперь квартира в залоге у другого кредитора. Из этого нового кредита в размере 240 000 долларов вам придется выплатить то, что вы все еще должны за свой дом: 240 000 долларов — 100 000 долларов = 140 000 долларов.

Из этого нового кредита в размере 240 000 долларов вам придется выплатить то, что вы все еще должны за свой дом: 240 000 долларов — 100 000 долларов = 140 000 долларов.

Рефинансирование наличными полезно при крупных расходах, таких как ремонт дома или обучение в колледже, потому что обычно вы можете занять гораздо больше, чем при личном кредите или с помощью кредитных карт.

Рефинансирование наличными полезно при крупных расходах, таких как ремонт дома или обучение в колледже, потому что обычно вы можете занять гораздо больше, чем при личном кредите или с помощью кредитных карт. Кредиторы обычно не обращаются к вам за неоплаченными карточными счетами.

Кредиторы обычно не обращаются к вам за неоплаченными карточными счетами. Затраты на закрытие рефинансирования обычно составляют от 2% до 6% от суммы кредита: это от 4800 до 14 400 долларов за рефи на 240 000 долларов. Это может значительно сократить наличные деньги, которые вы получите при закрытии сделки.

Затраты на закрытие рефинансирования обычно составляют от 2% до 6% от суммы кредита: это от 4800 до 14 400 долларов за рефи на 240 000 долларов. Это может значительно сократить наличные деньги, которые вы получите при закрытии сделки. С ссудой под залог дома вы берете взаймы единовременную сумму — не слишком отличающуюся от того, что вы получили бы при рефинансировании наличными. Однако, поскольку вы не касаетесь своей основной ипотеки, ваша процентная ставка не изменится. С помощью кредита под залог дома вы можете занять от 80% до 85% стоимости вашего дома за вычетом того, что вы все еще должны.

С ссудой под залог дома вы берете взаймы единовременную сумму — не слишком отличающуюся от того, что вы получили бы при рефинансировании наличными. Однако, поскольку вы не касаетесь своей основной ипотеки, ваша процентная ставка не изменится. С помощью кредита под залог дома вы можете занять от 80% до 85% стоимости вашего дома за вычетом того, что вы все еще должны.

Эти сборы могут включать оплату происхождения, страхование правового титула и другие сборы кредитора. Опять же, эти платежи могут уменьшить платеж заемщика наличными.

Эти сборы могут включать оплату происхождения, страхование правового титула и другие сборы кредитора. Опять же, эти платежи могут уменьшить платеж заемщика наличными.