3 ошибки при расчете отпускных

Автор выделил три ошибки, которые работодатели допускают чаще всего при расчете отпускных выплат. В частности, неверно определяют состав выплат и расчетный период, а также не включают в расчет среднего заработка премии.

Наступила пора отпусков, у кадровиков работы прибавилось. Ведь важно не просто рассчитать отпускные в срок и выплатить их работникам, но и сделать это без ошибок. Рассмотрим, где работодатели допускают ошибки чаще всего, и как их избежать.

1. Неверно определен состав выплат

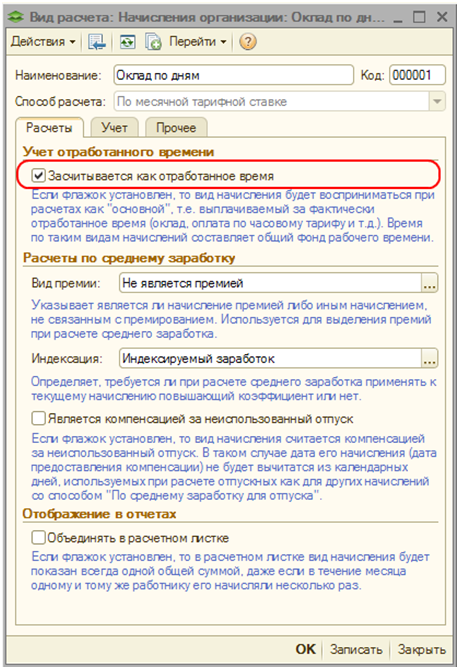

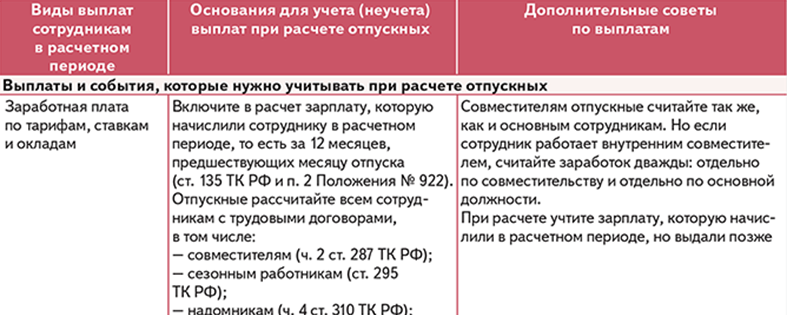

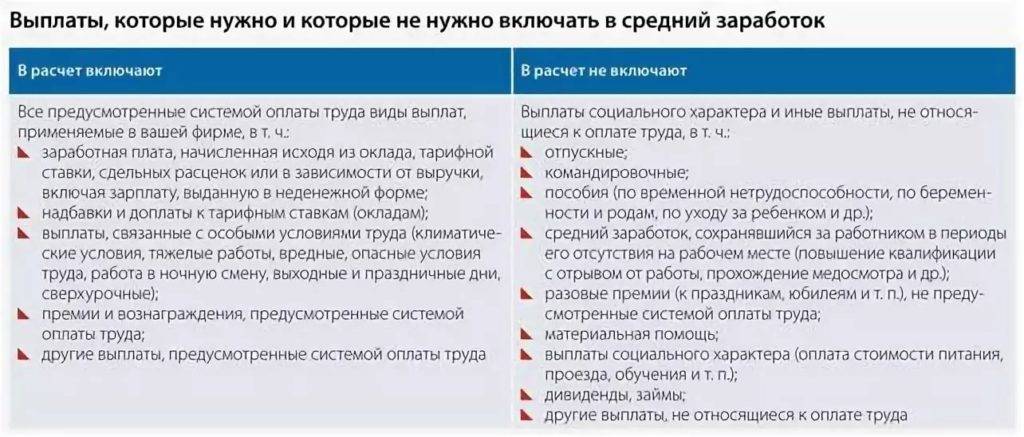

Согласно п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства РФ от 24.12.2007 № 922 (далее – Положение), для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат.

Соответственно, чтобы не допустить ошибку, выплаты, в том числе премии, которые включаются в расчет среднего заработка, должны быть:

- предусмотрены системой оплаты труда, то есть зафиксированы в трудовом договоре, коллективном договоре или локальных нормативных актах организации;

- выплачены за труд – за работу, которую выполняет работник в соответствии со своими трудовыми обязанностями.

Связанный материал

Приобретаем билеты для сотрудников

№ 08 / 2014

См. статью «Приобретаем билеты для сотрудников»

Вместе с тем, согласно п. 3 Положения, для расчета среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда:

- материальная помощь,

- оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и пр.

Пример 1

ООО «Вектор» предусмотрело в Положении об оплате труда компенсацию стоимости питания и проезда работников. На этом основании компания включала данные выплаты в расчет среднего заработка при исчислении отпускных. Правомерно ли это?

Данный факт нельзя считать правомерным, так как указанные суммы не являются оплатой труда, то есть это не зарплата. Они имеют компенсационный характер. Соответственно, включение их в расчет полностью противоречит нормам п. 3 Положения.

3 Положения.

Обратите внимание: на практике возможна и обратная ситуация, когда выплата является частью заработной платы, но не предусмотрена системой оплаты труда. Ее включение будет противоречить нормам п. 2 Положения.

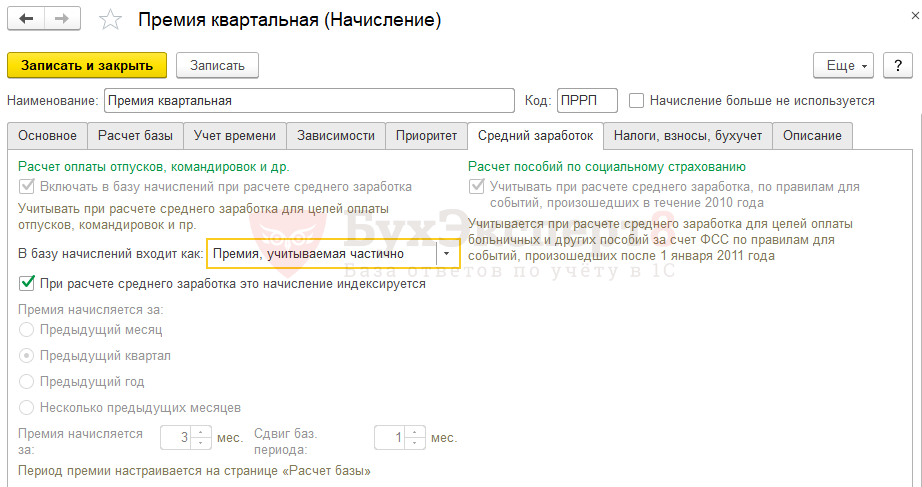

2. Премии неверно включаются в расчет среднего заработка

Порядок включения премий в расчет среднего заработка указан в п. 15 Положения.

Проанализировав нормы данного пункта, можно сделать вывод, что в расчет среднего заработка при исчислении отпускных, когда расчетный период равен 12 месяцам, включаются фактически начисленные в расчетном периоде премии:

- не более 12 ежемесячных премий за один и тот же показатель;

- не более 4 квартальных премий за один и тот же показатель;

- не более 2 полугодовых премий за один и тот же показатель.

Вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, включаются в расчет среднего заработка независимо от времени начисления вознаграждения.

Таким образом, годовые премии и вознаграждения следует учитывать независимо от момента их начисления. Самое главное условие, которое должно соблюдаться: в расчет среднего заработка следует включать премию за год, предшествующий расчетному периоду.

Обратите внимание, что согласно п. 15 Положения, в случае если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с п. 5 Положения, премии и иные вознаграждения учитываются при определении среднего заработка пропорционально времени, отработанному в расчетном периоде, за исключением премий, начисленных за фактически отработанное время в расчетном периоде (ежемесячные, ежеквартальные и др.).

Если работник проработал неполный рабочий период, за который начисляются премии и иные вознаграждения, и они были начислены пропорционально отработанному времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм в порядке, установленном п. 15 Положения.

15 Положения.

Также при расчете отпускных порой возникают ошибки при включении разовых премий. Рассмотрим, при каких условиях их можно включить в расчет отпускных. Для этого обратимся к письму Минтруда России от 10.07.2003 № 1139-21. Там указано, что поскольку при исчислении среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат (ст. 139 ТК РФ), то в расчет среднего заработка будут включаться те премии (в том числе разовые премии), которые отражены в положениях об оплате труда (премировании) работников организаций, при условии начисления их в расчетном периоде. Например, разовая премия менеджеру по продажам за качественное обслуживание клиентов.

Соответственно, в расчет среднего заработка возможно включать разовые премии, но они должны быть, во-первых, предусмотрены системой оплаты труда и, во-вторых, начислены в расчетном периоде (см. также письмо Минздравсоцразвития РФ от 13.10.2011 № 22-21377012-772).

3. Неверно определен расчетный период

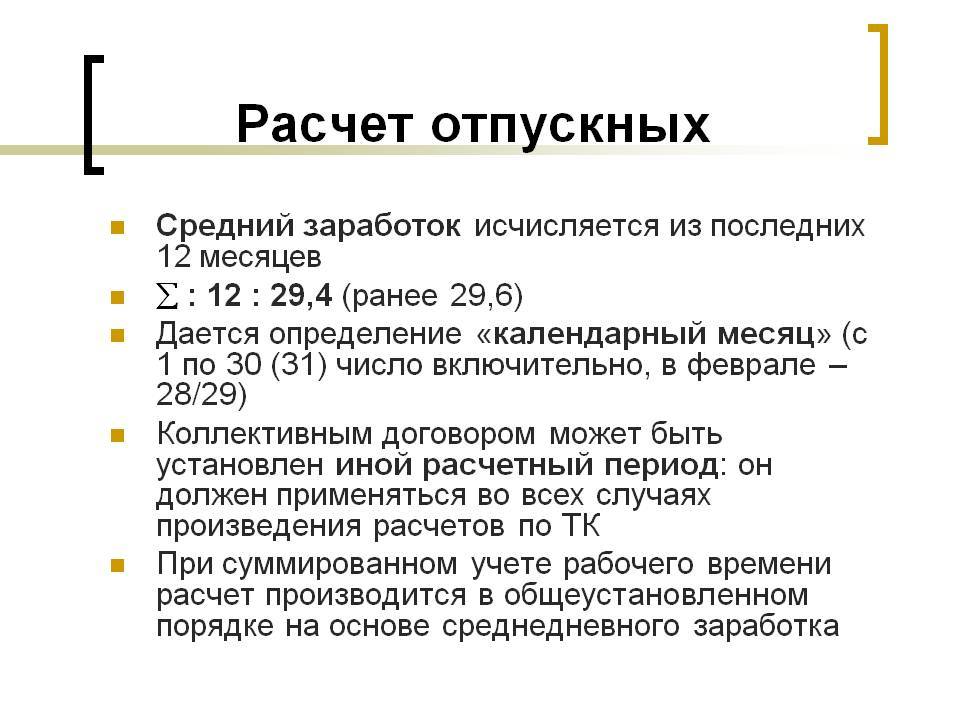

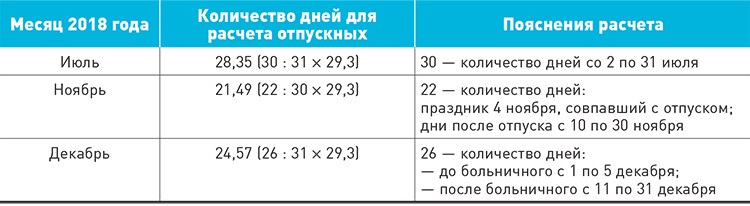

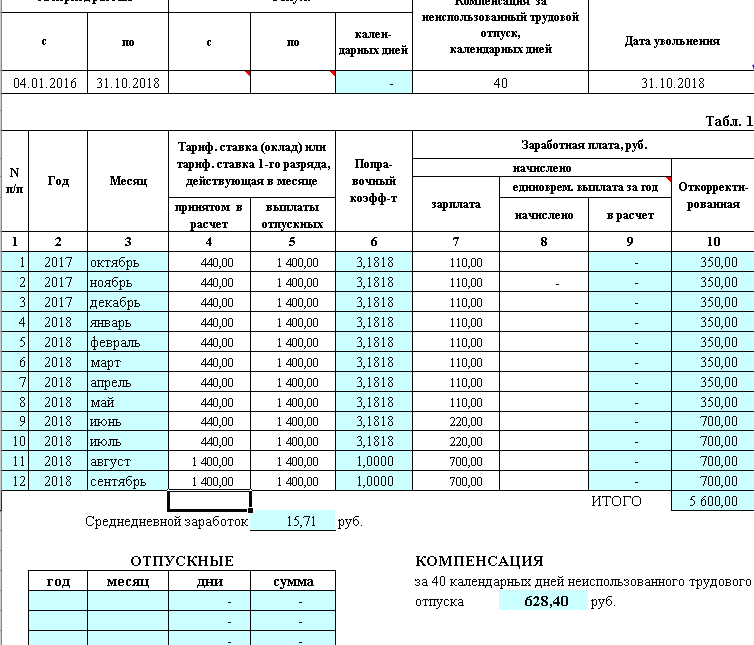

Согласно п. 4 Положения, расчет среднего заработка сотрудника независимо от режима его работы производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за ним сохраняется средняя заработная плата.

4 Положения, расчет среднего заработка сотрудника независимо от режима его работы производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за ним сохраняется средняя заработная плата.

При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале – по 28-е (29-е) число включительно).

То есть, расчетный период – это 12 предшествующих отпуску месяцев. Например, работник уходит в отпуск в июле 2015 года, соответственно, расчетным будет период с 01 июля 2014 года по 30 июня 2015 года.

Не следует забывать, что согласно ст. 139 ТК РФ в коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положения работников.

Первое, что необходимо сделать – это установить расчетный период локальным нормативным актом организации.

Связанный материал

Утверждаем локальный нормативный акт

№ 02 / 2015

См. статью «Утверждаем локальный нормативный акт»

Напомним, положение работника ухудшать запрещено. Соответственно, если при расчете среднего заработка исходя из иного периода он окажется меньше, чем средний заработок, рассчитанный исходя из 12 предшествующих месяцев, то выплатить придется последний.

Также не следует забывать о п. 5 Положения. Здесь говорится, что при исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

- а) за работником сохранялся средний заработок в соответствии с законодательством РФ, за исключением перерывов для кормления ребенка, предусмотренных трудовым законодательством;

- б) он получал пособие по временной нетрудоспособности или пособие по беременности и родам;

- в) он не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

- г) он не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

- д) ему предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- е) сотрудник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ.

Во избежание ошибки каждый пункт следует прочесть внимательно. Рассмотрим ситуацию, когда из-за неверного прочтения указанной нормы кадровик допустил ошибку.

Пример 2

В ООО «Вектор» работает инженер Ножкин А.В., который уходит в ежегодный основной оплачиваемый отпуск в июле 2015 года. В табеле учета рабочего времени 20 июня стоит код «НН», то есть неявка по невыясненной причине, которая на момент расчета отпускных не была выяснена. Кадровик из расчета данный день исключил. Правомерно ли это?

Нет, это не правомерно, так как противоречит п. 5 Положения. Данный случай здесь не поименован.

Но есть случаи, когда в расчетном периоде сотрудник не работал вообще.

Согласно п. 6 Положения, в случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период или за период, превышающий расчетный период, либо этот период состоял из времени, исключаемого из расчетного периода в соответствии с пунктом 5 Положения, то средний заработок определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период, равный расчетному.

Чтобы избежать ошибки, рассмотрим, как применить данную норму на конкретном примере.

Пример 3

Менеджер по продажам Ручкина П.Л. уходит в отпуск в августе 2015 года. Соответственно, расчетный период – с 01 августа 2014 г. по 31 июля 2015 г. Но в это время указанная работница находилась в отпуске по уходу за ребенком. Так как Ручкина работала в период с 01 августа 2013 г. по 31 июля 2014 г. (предшествующий периоду с 01 августа 2014 г. по 31 июля 2015 г.) и получала зарплату, то расчет отпускных можно произвести исходя из этого периода.

Согласно п. 7 Положения в ситуации, когда работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода, средний заработок определяется исходя из размера заработной платы, фактически начисленной за фактически отработанные им дни в месяце наступления случая, с которым связано сохранение среднего заработка.

Так же рассмотрим данный вопрос на конкретном примере.

Пример 4

Прораб Клюшкин В.Г. уходит в отпуск 13 июля 2015 г. Соответственно, расчетный период с 01 июля 2014 г. по 30 июня 2015 г. Но названный сотрудник в этот период не работал в данной организации. Он был принят на работу только 3 марта 2015 г. В таком случае при определении расчетного периода следует применять нормы п. 7 Положения, то есть расчетным будет период с 03 марта 2015 г. по 12 июля 2015 г.

Обратимся к п. 8 Положения. В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период до начала расчетного периода и до наступления случая, с которым связано сохранение среднего заработка, средний заработок определяется исходя из установленной ему тарифной ставки, оклада (должностного оклада).

Пример 5

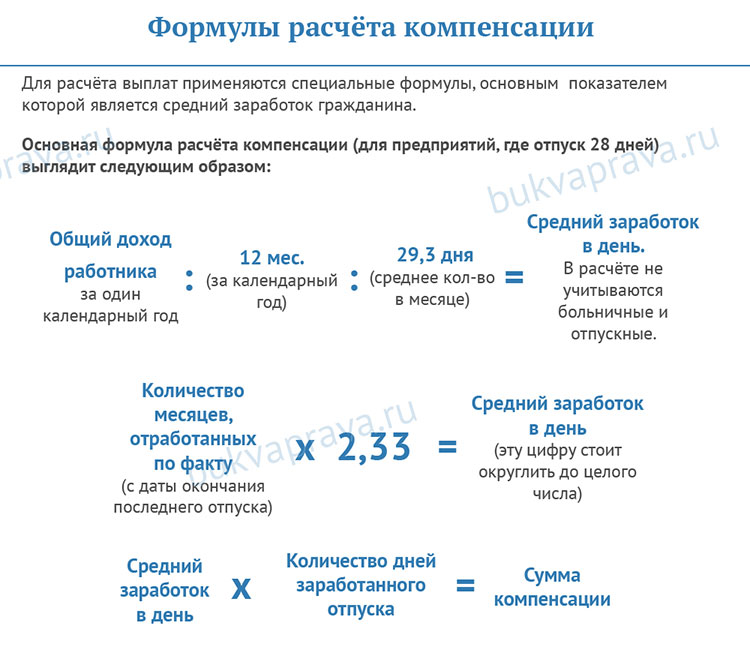

Секретарь Булкина Г.А. принята на работу 10 июня 2015 г. В этот же день она заболела и проболела до 28 июня 2015 г. 29 июня Булкина вышла на работу и в этот же день уволилась. При увольнении указанной работнице следует выплатить компенсацию за неиспользованный отпуск, так как на период действия трудового договора попадает более половины месяца.

Так как ни одного дня Булкина не отработала, рассчитать компенсацию за неиспользованный отпуск ей придется исходя из оклада.

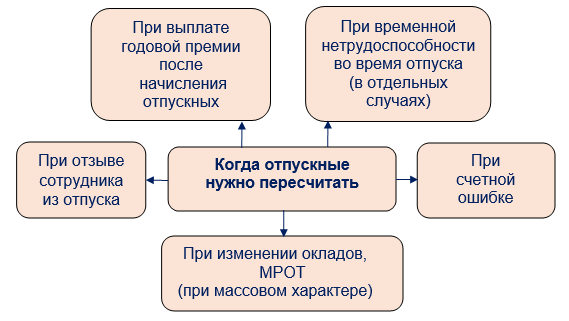

Заметим, что ошибки, допущенные при расчете отпускных, не всегда просто исправить.

Если ошибка привела к уменьшению размера отпускных, то их следует пересчитать и в обязательном порядке доплатить работнику.

Но вот если организация переплатила работнику, то удержать излишне выплаченную сумму не так легко. Здесь возможны два варианта решения проблемы:

- Обратиться к работнику с просьбой, чтобы он написал заявление об удержании данной суммы. Если сотрудник согласится, то удержать излишне выплаченную сумму можно в полном объеме.

- Если же работник откажется, то вернуть излишне выплаченные отпускные можно будет только через суд, да и то лишь в том случае, если суд придет к выводу, что переплата произошла из-за неправомерных действий работника (см. ст. 137 ТК РФ).

Учитывать ли премии при расчете отпускных?

Актуально на

Включать ли премию в расчет отпускных, зависит от вида премии и системы оплаты труда, принятой в организации. Разберемся с этим вопросом, ведь ошибка может привести к неприятностям и штрафным санкциям.

Разберемся с этим вопросом, ведь ошибка может привести к неприятностям и штрафным санкциям.

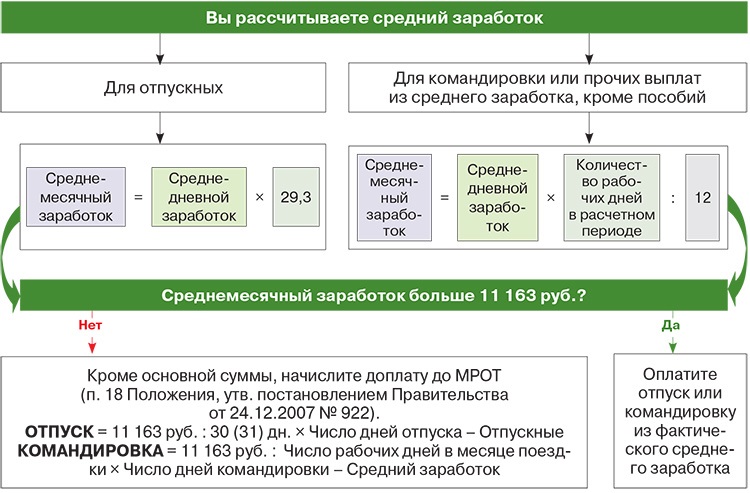

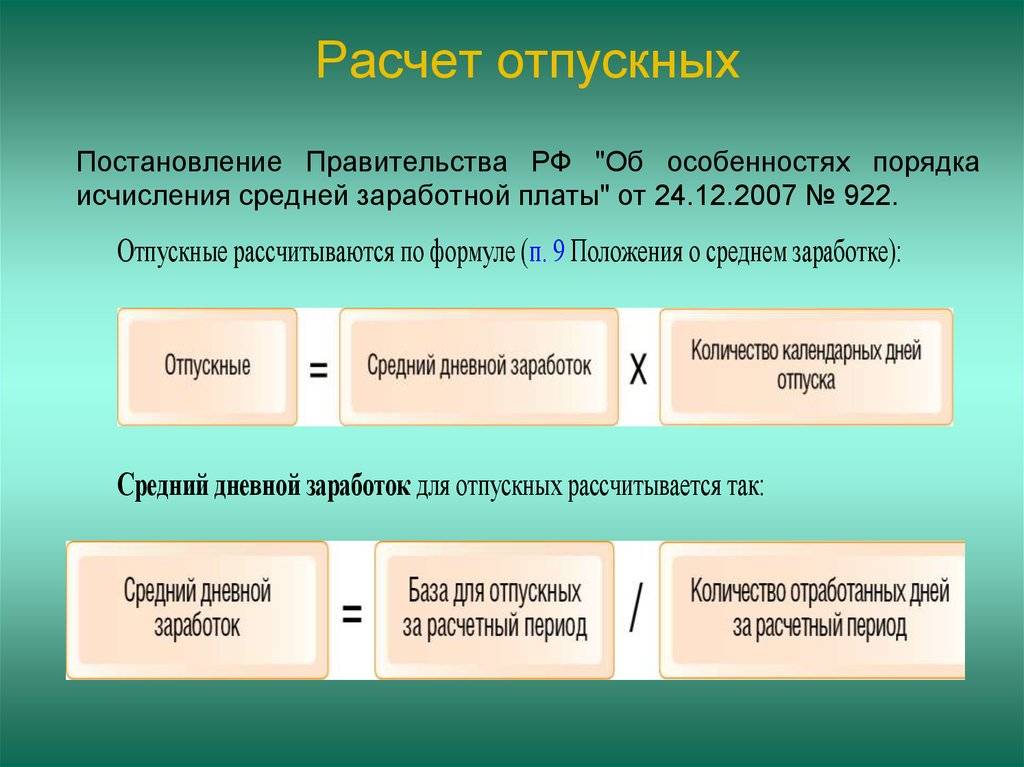

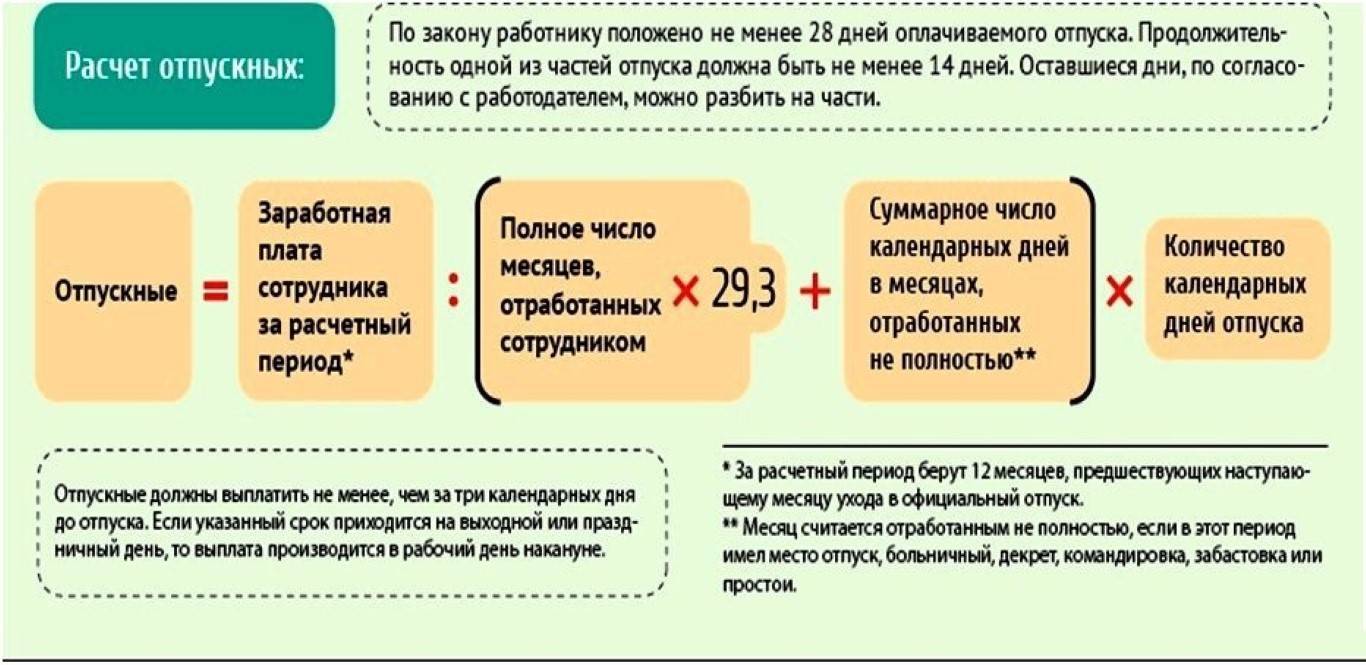

Какие выплаты учитывать при расчете отпускных

Все сотрудники, работающие по трудовому договору, имеют право на ежегодный оплачиваемый отпуск (ст. 114 ТК РФ), который не может быть меньше 28 календарных дней за полностью отработанный год (ст. 115 ТК РФ). На время отдыха за работником сохраняется средний заработок, рассчитываемый исходя из среднего дохода, полученного сотрудником за предыдущие 12 мес. работы.

Исчисляя средний заработок, необходимо учесть все виды выплат, предусмотренные системой оплаты труда (ч. 2 ст. 139 ТК РФ). Правила расчета среднего заработка установлены Положением об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 № 922.

Полный список учитываемых доходов обозначен в п. 2 этого Положения, в нем, в частности, упомянуты и премии (подп. «н» п. 2 Положения). Это значит, что премии, предусмотренные системой оплаты труда, входят в расчет отпускных.

Нюансы учета премий при расчете отпускных

Рассмотрим разные виды премий.

Годовая премия

Годовая премия при расчете отпускных учитывается, если она предусмотрена системой оплаты труда — то есть порядок выплаты годовой премии должен быть прописан в трудовом договоре или коллдоговоре, другом ЛНА работодателя.

Если годовая премия не предусмотрена нормативкой работодателя и выплачена на основании приказа руководителя, то при расчете отпускных ее учитывать нельзя.

Ежемесячная премия

Такие премии тоже учитываются при расчете отпускных, если они предусмотрены системой оплаты труда. К учету берут только суммы, начисленные и выплаченные в расчетном периоде.

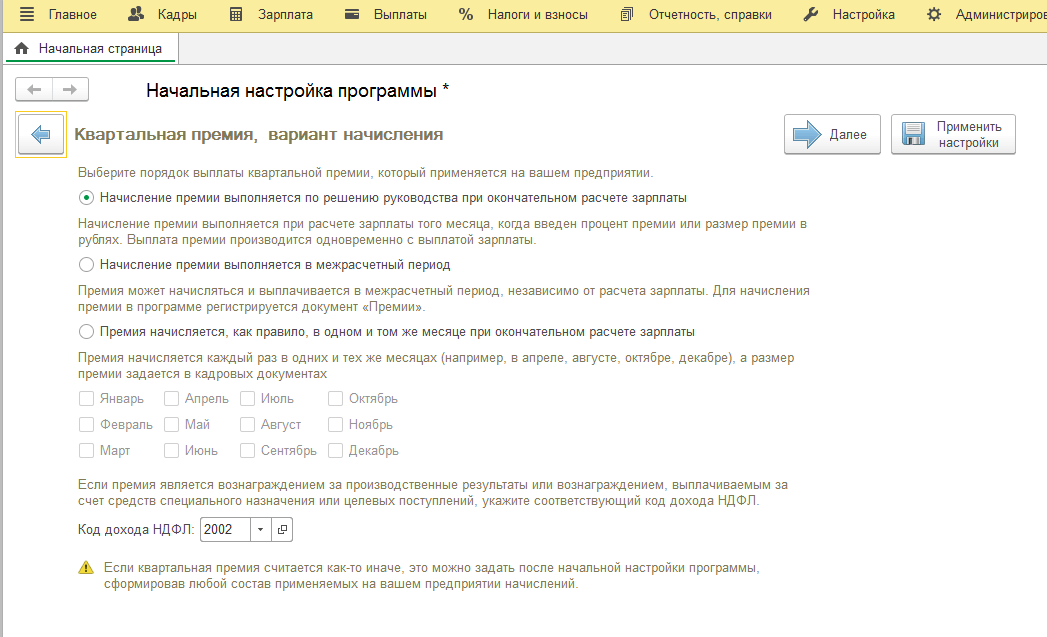

Квартальная премия

Что касается квартальных премий, для них действует тот же порядок, что и для годовых:

- их принимают полностью, если учетный период отработан полностью;

- учитывают при расчете отпускных пропорционально отработанному времени при неполностью отработанном периоде.

Всего при расчете среднего заработка могут учитывать (абз. 3 п. 15 Положения):

- 12 ежемесячных выплат;

- 4 квартальных;

- 2 полугодовые;

- 1 годовую.

Разовые премии

Для разовой премии, учитываемой в расчете отпускных, тоже должно соблюдаться вышеуказанное правило: она должна быть включена в систему оплаты труда. Так как такие выплаты назначают, чаще всего, не за период, то они не зависят от совпадения с учетным периодом.

Учитывать в отпускных разрешается также премии, выплаченные к памятному событию (юбилею, свадьбе и др.) при условии упоминания их в локальной нормативке работодателя (Письмо Минфина от 22.03.2012 № 03-03-06/1/150, Письмо Минздравсоцразвития от 13.10.2011 № 22-2/377012-772).

Если работодатель допустил ошибку при учете премии в расчете отпускных, он должен сделать перерасчет и доплатить недостающие суммы сотруднику. Иначе ему грозят штрафы по ст. 5.27 КоАП РФ.

Полезная информация от КонсультантПлюс

Смотрите типовую ситуацию «Премии работникам: как оформить и учесть» (доступ бесплатный).

Подводим итоги

- Если премии предусмотрены системой оплаты труда работодателя, они входят в расчет отпускных.

- За ошибку при расчете отпускных работодателю могут грозить штрафы по ст. 5.27 КоАП РФ.

Работодатели должны выплачивать отпускные по комиссионным и бонусам

- Чтение через 2 минуты

- 31 марта 2021 г.

- Отпускные

на заработную плату работника, а не на заработную плату и любые бонусные или комиссионные выплаты. Это важно для работника, так как иногда премии и комиссионные выплаты могут составлять существенную часть дохода работника. Тем не менее, некоторые рабочие места могут быть освобождены от оплачиваемого отпуска. Онтарио Закон о стандартах занятости , 2000 г. («ESA») устанавливает положения относительно того, как и в каком размере работник имеет право на отпускные.

Чтобы было ясно, не имеет значения, как работодатель платит работнику. Работодатель должен выплачивать работнику отпускные со всех доходов, включая заработную плату, комиссионные или бонусы. Эта сумма должна быть сверх заработной платы или оклада работника, комиссионных или премий. Отпускные не могут рассчитываться как сумма, включающая заработную плату или доход. Например, сотрудник, который работает продавцом, может получать определенную комиссию в качестве дохода в зависимости от продаж, которые он совершает. Работодатель должен будет выплатить сумму отпускных в дополнение к суммам комиссионных сотрудников.

Работодатели часто не выплачивают отпускные, особенно комиссионные или бонусы, причитающиеся работнику. Отпускные должны составлять не менее 4% от заработанной брутто-зарплаты. Работники, проработавшие не менее 5 лет, должны получать не менее 6% от начисленной брутто-зарплаты. При этом не имеет значения, как долго работник работает в отношении отпускных. Работник по-прежнему имеет право на отпускные с момента начала работы. Дело только в том, что работник должен завершить полный год, чтобы иметь право на отпуск (без оплаты) в соответствии с 9.0014 ЕСА .

Дело только в том, что работник должен завершить полный год, чтобы иметь право на отпуск (без оплаты) в соответствии с 9.0014 ЕСА .

Обычно отпускные выплачиваются работнику в виде единовременной выплаты непосредственно перед фактическим уходом в отпуск. Однако есть два исключения из этого. Во-первых, если работник берет отпуск менее чем на одну неделю, ему должны быть выплачены отпускные в следующий раз, когда ему выплачивается его обычная заработная плата. Во-вторых, когда работник соглашается в письменной форме, что отпускные будут выплачиваться при каждой зарплате. Это означает, что работнику будут выплачиваться отпускные каждый раз, когда ему выплачивается его обычная заработная плата.

Сотруднику также причитается любая задолженность по отпускным, причитающаяся ему, когда работа заканчивается. Неважно, что работник был уволен. Работнику причитается любая отпускная, на которую он имеет право, но которая еще не была выплачена работодателем. Наконец, в соответствии с ESA работодатель должен выплачивать отпускные по установленным законом выходным пособиям или уведомлениям, но не по причитающимся выходным пособиям.

Вышеупомянутая статья предназначена только для общих информационных целей, не представляет собой юридическую консультацию и не устанавливает отношения между адвокатом и клиентом. Поскольку каждый случай уникален и основан на фактах, если у вас есть сомнения в отношении вышеперечисленных вопросов, запишитесь на прием к одному из наших юристов или квалифицированному практикующему юристу в другом месте. Мы представляем клиентов в районе Большого Торонто, включая Торонто, Норт-Йорк, Маркхэм, Воан, Торнхилл, Ньюмаркет, Аврору, Брэмптон, Миссиссогу, Барри, Аякс, Уитби, Пикеринг и Ошаву.

ПредыдущаяПредыдущаяФактор, который может увеличить разумный период уведомления, который может показаться многим работодателям неожиданным

СледующаяУвольнение по-прежнему представляет собой конструктивное увольнение по общему праву, даже если оно применяется для целей, связанных с COVID-19 Следующая

2023

Премирование сотрудников может принести огромную пользу вашему бизнесу. Вы можете поблагодарить людей за отличную работу и стимулировать их к достижению целей, что повысит вовлеченность и производительность.

Вы можете поблагодарить людей за отличную работу и стимулировать их к достижению целей, что повысит вовлеченность и производительность.

Но может быть сложно решить, какой тип бонуса лучше всего подойдет для вашей команды, а также выяснить, какие бонусы являются обязательными, а какие необязательными. Также очень важно знать свои налоговые обязательства, если вы платите бонусы, которые могут показаться пугающе сложными, чтобы вычислить их в одиночку.

Вот почему в этом посте мы:

- Объясняем, что такое надбавка и почему вы можете захотеть ее присудить

- Список различных типов бонусов

- Обсудите две основные категории бонусов и как рассчитать налоги для каждой

- Показать примеры расчета налогов

- Опишите два основных способа уплаты налогов на заработную плату (а также один, которого следует избегать!)

- Укажите некоторые рекомендации по бонусам, чтобы вы всегда получали удовольствие от их выплаты

Как только вы узнаете основные факты о премиальной заработной плате и получите необходимые инструменты, которые помогут вам управлять ею, вы сможете управлять ею быстро и легко. Затем вы можете вернуться к значимому вознаграждению своих замечательных сотрудников.

Затем вы можете вернуться к значимому вознаграждению своих замечательных сотрудников.

Homebase делает расчет заработной платы безболезненным.

Принимайте на работу сотрудников, отслеживайте их время и платите им — все в одном месте.

Узнать больше

Что такое надбавка?

Бонусная заработная плата — это дополнительные деньги, которые вы платите своим сотрудникам сверх их обычного заработка. Например, вы можете использовать их, чтобы:

- Поблагодарить членов команды за их вклад в ваш бизнес

- Мотивируйте людей постоянно работать на пределе своих возможностей

- Поощрение сотрудников за исключительную работу

Когда люди говорят о премиях, их мысли обычно сразу же приходят к тем, которые приходятся на конец года. Но премиальная выплата — это гибкий термин, который может относиться к любой дополнительной сумме денег, выплачиваемой в любое время года.

Бонусная выплата также может быть повторяющейся или разовой выплатой, а платежная ведомость Homebase позволяет рассчитывать оба вида.

Также важно понимать, что, в зависимости от бизнеса и отрасли, бонусы могут составлять значительную часть дохода ваших сотрудников. Например, в США средняя премия для почасовых рабочих составляет около 5,6% от их заработной платы, что соответствует месячной заработной плате.

Зачем начислять премии за работу?

Премия не требуется Законом о справедливых трудовых стандартах (FLSA). Но многие предприятия платят его из-за преимуществ, которые он предлагает, в том числе:

- Стимулирование сотрудников к эффективной работе и достижению целей.

- Поощрение отличного обслуживания клиентов, которое повышает пятизвездочные отзывы Google и положительные рекомендации из уст в уста.

- Помочь сотрудникам стать более эмоционально вовлеченными в свою работу и получать от нее больше удовольствия.

На самом деле работники, получающие бонусы, в 8 раз более вовлечены, чем те, кто их не получает.

На самом деле работники, получающие бонусы, в 8 раз более вовлечены, чем те, кто их не получает.

Хорошо управляемые бонусы показывают сотрудникам, что вы цените их и их работу. Кроме того, более довольные сотрудники с большей вероятностью придут вовремя, соблюдают отведенные им перерывы и соблюдают внутренние правила. Они, вероятно, захотят остаться в вашем бизнесе подольше, что сократит затраты на подбор и обучение.

Какие существуют виды бонусов?

Существует несколько различных видов бонусных выплат, но вот некоторые из самых популярных:

- Отпускные: Подарок по случаю особых событий в году. Например, рождественский или летний бонус.

- Опционы на акции: Предоставление сотрудникам доли в вашем бизнесе.

- Комиссия за продажу: Выплата сотрудникам процентов от продаж, которые они совершают.

- Бонус за подписание: Плата, когда новый сотрудник принимает роль, обычно после того, как он провел определенное количество времени на своей должности.

- Бонус удержания: Вознаграждение сотруднику, который работает на ваш бизнес в течение заранее оговоренного количества времени.

- Премия в конце года: Ежегодная выплата, также известная как годовая премия.

- Бонус за рекомендацию от сотрудника к клиенту: Вознаграждение для сотрудника, который порекомендует вашу компанию кому-либо, что приведет к расширению клиентской базы и увеличению продаж.

- Бонус за рекомендацию от сотрудника к сотруднику: Вознаграждение для сотрудника, который побуждает кого-то подать заявление о приеме на работу в вашу компанию, что приводит к его найму.

- Спотовый бонус: Единовременный бонус, который вы даете сотруднику за определенное достижение. Например, представить популярный новый продукт в вашем магазине.

- Премия за результативность (поощрительная): Доплата в благодарность сотрудникам за отличную работу и упорный труд.

- Премия за результат (на основе поставленной цели): Дополнительная выплата, когда отдельные лица или вся ваша команда достигают ранее согласованных целей.

Две категории бонусов (и как рассчитать бонус)

Бонусные выплаты делятся на две категории: дискреционные и недискреционные.

Дискреционные бонусы

Как бы это ни звучало, вы делаете дискреционные бонусы по своему усмотрению. Их нет в трудовых договорах, и они совершенно необязательны.

Вот некоторые примеры:

- Денежные подарки к праздникам

- Единовременные премии за исключительную работу на месте

- Бонусы за производительность на основе вознаграждения

Итак, как рассчитать, сколько платить каждому сотруднику? Некоторые предприятия принимают решение о бюджете премий и просто делят его на количество членов команды. Но это не всегда справедливо, особенно если люди работают в разное время.

Более справедливый метод:

- Суммируйте общее количество часов вашей команды

- Разделите ваш бонус на эту сумму

- Умножьте полученное число на количество рабочих часов каждого сотрудника

В качестве примера бонусной выплаты предположим, что у вас есть небольшое кафе. У вас есть три штатных сотрудника и два сотрудника, занятых неполный рабочий день, всего пятеро. Каждый из ваших штатных сотрудников работает 35 часов в неделю. Каждый из ваших сотрудников, работающих неполный рабочий день, работает десять часов в неделю. Ваш бонусный бюджет составляет $5000. Таким образом, чтобы ваши бонусные выплаты были справедливыми, вы должны рассчитать:

Итак, вы бы дали своим работникам, занятым полный рабочий день, по 1400 долларов США каждому, а работникам, работающим неполный рабочий день, — по 400 долларов США каждому. Это более точное отражение вклада каждого сотрудника в ваш бизнес и гораздо меньше шансов вызвать недовольство, чем если бы вы просто разделили 5000 долларов на пять. |

Недискреционные бонусы

Недискреционные бонусы противоположны дискреционным бонусам. Они четко прописаны в трудовых договорах и не являются обязательными.

Они могут включать:

- Премии по итогам года

- Подписные бонусы

- Реферальные бонусы

- Комиссионные с продаж

- Бонусы за достижение результатов

У вас есть юридическое обязательство выплачивать не дискреционные бонусы, если сотрудник соответствует оговоренным условиям. Однако вы можете прописать условия в своих трудовых договорах, чтобы защитить свой бизнес от сотрудников, злоупотребляющих системой бонусов.

Однако вы можете прописать условия в своих трудовых договорах, чтобы защитить свой бизнес от сотрудников, злоупотребляющих системой бонусов.

Например, вы можете указать, что новые сотрудники должны проработать в вашем бизнесе не менее шести месяцев, прежде чем вы будете платить им рекомендательный бонус. Это означает, что вам не придется платить за новых членов команды, которые плохо работают или быстро уходят.

Кроме того, расчет недискреционных бонусов отличается от расчета дискреционных бонусов. Вам нужно использовать другие формулы.

Для разовых недискреционных бонусов вы можете выбрать сумму, подходящую для ситуации, размера вашего бизнеса и вашей отрасли. Например, салоны могут платить 1000 долларов за каждого реферала сотрудника, который остается в компании не менее шести месяцев.

Для повторяющихся недискреционных премий , основанных на стаже, роли и производительности сотрудника, вы должны получить данные каждого человека по каждому критерию и умножить их среднемесячную зарплату на эти цифры.

Давайте посмотрим, как это вычисление работает в действии.

Например, у вас есть супервайзер, который проработал в вашем кафе четыре года. Они заработали $25 000 за прошлый год и заработали $2500 в месяц. Таким образом, с приведенной выше формулой вы должны использовать:

Итак, премия супервайзера составит 3630 долларов. |

Вы можете упростить задачу, рассчитывая каждый бонус на основе одних и тех же процентов. Но вы, вероятно, захотите вознаграждать более опытных и высокоэффективных сотрудников. Поэтому имеет смысл распределять разные проценты по разным сотрудникам.

Это более справедливая стратегия. Это также стимулирует сотрудников улучшать свои навыки и продолжать работать на вас, потому что они знают, что опыт и высокая производительность вознаграждаются.

Платформа Homebase упрощает расчет дополнительной оплаты за счет автоматизации платежных ведомостей и табелей учета рабочего времени, а также определения ваших дискреционных и недискреционных бонусов.

Это экономит часы времени и нервов по сравнению с ручными вычислениями.

3 способа обработки налогов на бонусы с заработной платы

Не существует законного способа выплаты премий сотрудникам без уплаты налогов. И у вас есть три варианта налогообложения и обработки премиальных выплат:

- Выполнить отдельный премиальный расчет («процентный метод»)

- Включите бонус в свой обычный расчет заработной платы и обозначьте его («агрегированный метод»)

- Включите бонус в свою регулярную зарплатную ведомость, но не указывайте его (не рекомендуется)

1. Выполнить отдельный расчет премий («процентный метод»)

Надпись: Платежная ведомость Homebase позволяет легко вести отдельную платежную ведомость. Просто выберите членов команды, которых вы хотите включить, и укажите причину начисления заработной платы вне цикла (например, бонус).

Просто выберите членов команды, которых вы хотите включить, и укажите причину начисления заработной платы вне цикла (например, бонус). Если вы ведете отдельную выплату премий (в отличие от обычной заработной платы), сотрудники будут получать свои премии отдельным чеком.

Вам придется удерживать подоходный налог по ставке 22% — фиксированная ставка удержания для всех дополнительных выплат до 1 миллиона долларов США в Соединенных Штатах. Бонус также будет облагаться другими обычными налогами на заработную плату.

Преимущества

- Простота расчета в виде фиксированных процентов, что снижает вероятность ошибок. И если вы используете платежную ведомость Homebase для расчета и отправки налоговых платежей, вы потратите очень мало времени на этот процесс.

- Сотрудники могут предпочесть это. Если они находятся в налоговой категории, равной или превышающей 22%, они будут платить меньший налог.

Недостатки

- Некоторым сотрудникам это может не понравиться.

Если работник находится в более низкой налоговой категории, этот метод может привести к чрезмерному удержанию.

Если работник находится в более низкой налоговой категории, этот метод может привести к чрезмерному удержанию.

В описанной выше ситуации член команды может потребовать возврата денег, но он, вероятно, предпочтет избежать бумажной волокиты. Кроме того, получение бонуса сейчас, а не позже, может иметь большое значение для их финансов.

Это одна из причин, почему лучший способ выплаты премий работникам — это агрегированный метод.

Homebase позволяет легко управлять отдельной платежной ведомостью:

- На панели инструментов Payroll нажмите Payroll Runs на левой приборной панели.

- В разделе Действия по расчету заработной платы справа от экрана щелкните Выполнить расчет заработной платы вне цикла .

- На этом экране (на фото выше) вы выбираете, каких членов команды включить, и причину начисления заработной платы (например, бонусы).

- Затем вы можете выбрать период оплаты и день выплаты, а также выбрать, хотите ли вы вводить часы вручную или импортировать карты учета рабочего времени.

- Затем вы можете добавить отгулы, другие заработки и чаевые.

- Нажмите Далее , чтобы просмотреть и отправить прогон. Homebase позаботится о том, чтобы все складывалось правильно для вас.

2. Включите бонус в свой обычный расчет заработной платы («агрегированный метод»)

Заголовок: Расчет заработной платы на базе Homebase позволяет вам добавлять дополнительные доходы при выполнении расчета заработной платы, щелкая по каждому члену команды.При использовании совокупного метода удержания премии должны выплачиваться из фонда заработной платы. Это означает, что вы должны включить их в регулярную заработную плату ваших сотрудников, но четко указать их.

Этот метод является более сложным, но все же управляемым, особенно если у вас есть поддержка от вашего поставщика платежных ведомостей или вы используете платежную ведомость Homebase.

Чтобы рассчитать налоги с помощью агрегированного метода, выполните следующие действия:

- Рассчитайте подоходный налог, который необходимо удержать из суммы обычной заработной платы и премии.

- Рассчитайте сумму, которую необходимо удержать из регулярной заработной платы вашего работника.

- Вычтите (2) из (1), чтобы получить общую сумму налога, которую вы должны удержать из бонуса.

Представьте, что у вас есть сотрудник, чья годовая зарплата составляет 12 500 долларов, то есть около 1400 долларов в месяц. Это помещает их в 12-процентный налоговый диапазон. Через месяц вы даете им бонус в размере 500 долларов. Вам нужно вычислить:

Итак, вы бы удержали 60 долларов из премиальной зарплаты этого сотрудника. |

Homebase позволяет легко запускать этот вид платежной ведомости:

- На панели инструментов Payroll нажмите Payroll Runs на левой панели.

- Нажмите зеленую кнопку в верхней части экрана с надписью Run Payroll или Resume Payroll.

- На появившейся странице вы увидите список членов вашей команды.

- Для каждого члена команды у вас есть возможность нажать +Добавить в столбце Прочие доходы .

- Для каждого члена команды, которому вы хотите добавить бонус, нажмите +Добавить и введите сумму в долларах в поле Бонус .

- Нажмите Сохранить или Введите клавишу .

- Сумма бонуса будет отображаться в разделе Прочие доходы 9Столбец 0081 для каждого члена команды.

- Нажмите Далее и Homebase позаботятся обо всех расчетах и проверят их.

3. Объединить премию с обычной заработной платой (не рекомендуется)

Технически, есть и третий вариант. Вы можете увеличить обычную заработную плату своим сотрудникам и не указывать их надбавку. Это означает, что вы будете удерживать налоги с их совокупной заработной платы и бонусов, как если бы это была обычная оплата.

Это может показаться более простым вариантом, но он может создать проблемы для вашего бизнеса и сотрудников, и мы не рекомендуем его.

Налоговая служба (IRS) обычно рассматривает бонусы как «дополнительную заработную плату», поэтому с них взимается дополнительная ставка удержания. Таким образом, если вы не сообщаете о дополнительной заработной плате своих сотрудников, это приводит к неправильному удержанию налога.

Это означает дополнительную бумажную работу и стресс для вас и вашего сотрудника, когда вам придется исправить ошибку позже. Хуже того, это может подорвать доверие вашей команды к вам.

Хуже того, это может подорвать доверие вашей команды к вам.

4 других способа выплаты премий

Существует больше способов выплаты премий или вознаграждений работникам, чем простой чек.

Наличными

Еще один способ выплаты бонусов — наличными. Это более быстрый способ буквально передать деньги своим сотрудникам и показать им свою признательность. Это также может казаться более осязаемым, потому что сотрудники действительно могут видеть и чувствовать деньги.

Однако, когда вы выплачиваете бонусы таким образом, на них по-прежнему распространяются те же налоговые правила, что и при использовании электронного процесса расчета заработной платы. Таким образом, денежные бонусы могут стать проблемой как для сотрудников, так и для работодателей.

Опционы на акции

Предложение опционов на акции для сотрудников (ESO) означает предоставление членам команды доли в вашем бизнесе. Персонал может покупать акции по установленной цене, а не по (обычно более высокой) рыночной цене. Это означает, что если они продадут свои акции позже, они, скорее всего, заработают деньги.

Это означает, что если они продадут свои акции позже, они, скорее всего, заработают деньги.

Если ваша компания преуспевает, предложение ESO является хорошей формой компенсации. Это также может стимулировать сотрудников оставаться дольше, поскольку они могут захотеть подождать, пока их ESO созреют или цена акций вырастет, прежде чем продавать.

Предоставление большего количества акций по мере того, как сотрудник остается в компании, также может повысить удержание.

Подарочные карты

Подарочные карты награждают сотрудников ваучером на конкретную марку или тип продукта. Они могут быть более личными и могут даже послать мощное сообщение.

Например, если вы даете сотрудникам подарочную карту на день здоровья или массаж в местном спа-центре, вы побуждаете их сделать перерыв, что может стать очень приятным сюрпризом.

Однако этот вариант может быть рискованным, поскольку:

- Может быть трудно понять, что подарить сотруднику, особенно если вы плохо его знаете.

- Некоторые сотрудники, особенно если они испытывают финансовые трудности, могут предпочесть деньги подарочной карте, чтобы иметь больше выбора, на что их потратить.

- Если подарочная карта предназначена для бренда или предмета, который им не нравится или который они не будут использовать, это может усилить недовольство сотрудников.

- Бонусы обычно стоят больше, чем подарочные карты (например, 1000 долларов против 100 долларов). В результате подарочные карты могут показаться некоторым сотрудникам символическими.

Однако подарочные карты могут быть отличным вариантом для вашего бизнеса, если вы не можете позволить себе давать значительные бонусы, но все же хотите выразить свою признательность. Они также могут хорошо работать для небольших предприятий, где руководители лучше знают своих сотрудников.

Подарки

Подарки членам команды — еще один вариант. Однако они несут те же риски, что и подарочные карты.

Дарение подарков в деловой обстановке также может стирать границы между личными и профессиональными отношениями и создавать чувство долга. В крайних случаях это также может поставить вас на неправильную сторону законов о взяточничестве, особенно если подарок имеет большую ценность.

Подарки также не следует путать с обычными расходными материалами, которые необходимы сотрудникам и которые в любом случае следует дарить. Это может включать в себя компьютер, техническую поддержку, оборудование для обеспечения безопасности или пособие на автомобильное топливо.

Однако при тщательном выборе подарки могут быть приятным штрихом. Вот некоторые идеи:

- Бутылка вина в праздничный сезон (или безалкогольное)

- Пицца для всей команды в обеденное время по пятницам (включая варианты для особых диетических потребностей)

- Групповой обед, оплачиваемый руководством в честь продуктивного квартала

- Дорогие часы в знак благодарности сотруднику за многолетнюю службу

Передовые методы выплаты бонусов

При выдаче бонусов важно помнить следующее.

Обеспечьте справедливость и прозрачность

Бонусы должны быть источником счастья для сотрудников, но они могут легко превратиться в спорный вопрос, если с ними не обращаться осторожно.

Прежде всего отдайте предпочтение честности и прозрачности. Это означает:

- Предлагая бонусы, которые четко связаны с измеримыми факторами, такими как производительность, план продаж или отработанное время.

- Начисление премий одинаково для всех сотрудников.

- Прозрачность в отношении того, как вы рассчитываете и выплачиваете свои бонусы.

- Ведение точного учета для целей налогообложения.

Поймите, как разрешать споры

Всякий раз, когда вы платите деньги, важно быть готовым к спорам или проблемам. Например, если вы обнаружите, что сотрудник на самом деле не соответствовал тому, что он получил. Или, может быть, кто-то почувствовал себя обманутым и хочет бросить вам вызов.

Способы предотвращения и решения проблем включают:

- Указание вашей политики решения возможных будущих проблем с премиальными выплатами в ваших контрактах

- Проверка правовых норм или требований, применимых к вашему бизнесу

- Всегда четко и честно объясняйте свой мыслительный процесс и действия

Например, вы не сможете потребовать от сотрудника выплаты премии (или вычета ее из его будущей зарплаты), если такая возможность не оговорена заранее в их контракте.

Вы также не сможете избежать выплаты недискреционных бонусов, если они указаны в трудовом договоре. Вы также не можете уволить кого-то, чтобы избежать выплаты бонусов. Это может дать сотруднику повод подать на вас в суд за незаконное увольнение.

Вы также должны очень четко указать, какие бонусы являются дискреционными, а какие нет, а также точные требования, необходимые для выплаты, так как это может избежать двусмысленности в будущем.

Знать юридические и налоговые последствия

Как бы вы ни решили выплачивать бонусы, важно помнить о налоговых последствиях. Как мы упоминали выше, IRS обычно рассматривает бонусы как «дополнение» к обычной заработной плате.

Это означает, что они облагаются налогом по фиксированной ставке 22% (независимо от налоговой ставки работника). Эта ставка применяется к большинству видов бонусов. Сюда входят подарки, чаевые, денежные выплаты, сверхурочные и некоторые комиссионные.

Как работодатель вы обязаны точно рассчитать налоги и направить правильную часть в IRS, также известную как удержание налога. Мы рассмотрели два основных способа расчета суммы, которую вам нужно удержать, в разделе выше: процентный метод и совокупный метод .

Но использование такой платформы, как Homebase, значительно упрощает расчет точных налогов и снижает как уровень стресса, так и время, затрачиваемое на ручную математику:

- Чтобы получить доступ к налоговому разделу, нажмите Payroll на левой панели инструментов.

- Попадание Налоговая отчетность .

- Выберите Налоговые платежи или Налоговые декларации , чтобы просмотреть последние действия.

Сделайте бонусную выплату праздником, а не стрессовой катастрофой

Кто не хочет вознаграждать своих сотрудников за их тяжелую работу? В конце концов, это приводит к повышению производительности, повышению лояльности и продолжительности жизни персонала.

Но вы хотите быть уверены, что выплачиваете бонусы, не наказывая себя часами ручных расчетов, напряженной работой с налоговыми документами или несчастными сотрудниками.

Если вы хотите избавить себя от хлопот при расчете заработной платы, вам может помочь расчет заработной платы Homebase.

Наша платформа может обрабатывать все ваши платежи, расчеты, оформление документов и налоговые ставки бонусов за вас.

На самом деле работники, получающие бонусы, в 8 раз более вовлечены, чем те, кто их не получает.

На самом деле работники, получающие бонусы, в 8 раз более вовлечены, чем те, кто их не получает.

(Каждый отработанный час = $40)

(Каждый отработанный час = $40) Если работник находится в более низкой налоговой категории, этот метод может привести к чрезмерному удержанию.

Если работник находится в более низкой налоговой категории, этот метод может привести к чрезмерному удержанию.