Ебитда расчет по рсбу

EBITDA стала популярным показателем, используемым в финансовом анализе компаний, которые представляют свои отчеты согласно Российским стандартам бухгалтерского учета (РСБУ). Это обусловлено тем, что РСБУ пользователям финансовой информации не предоставляет информацию о чистой прибыли, но вместо этого отчетности по РСБУ предшествуют данные о прибыли до вычета налогов.

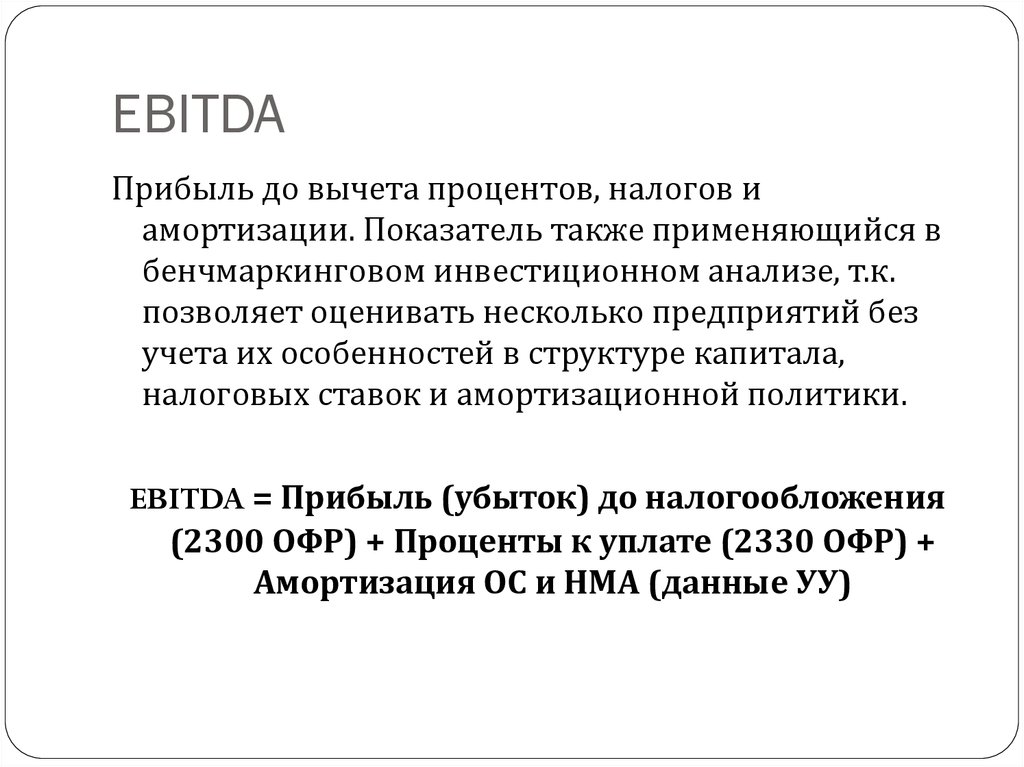

EBITDA (earnings before interest, taxes, depreciation, and amortization) переводится на русский язык как «Прибыль до процентов, налогов, амортизации и износа». Этот показатель отражает, сколько прибыли получает компания до вычета всех расходов, которые не связаны с ее основной деятельностью, такие как амортизация и износ, проценты по кредиту и налоги. Подобный расчет делает возможным оценку финансового состояния компании, не учитывая внешние факторы, которые могут повлиять на чистую прибыль.

Как правило, EBITDA фокусируется на результативности деятельности компании, показывая ее прибыльность, используя для этого финансовые показатели, связанные с основной деятельностью.

EBITDA = Чистый доход + Процентные расходы + Налоги + Амортизация и износ

Где чистый доход — это выручка компании за определенный период минус издержки на ее производство.

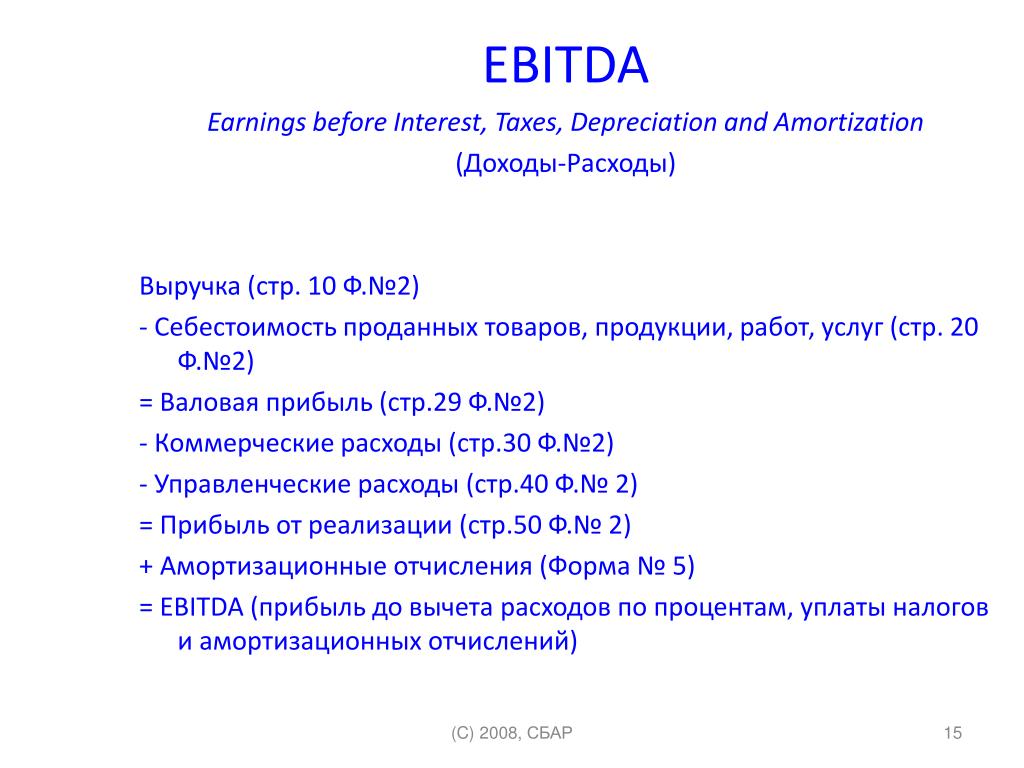

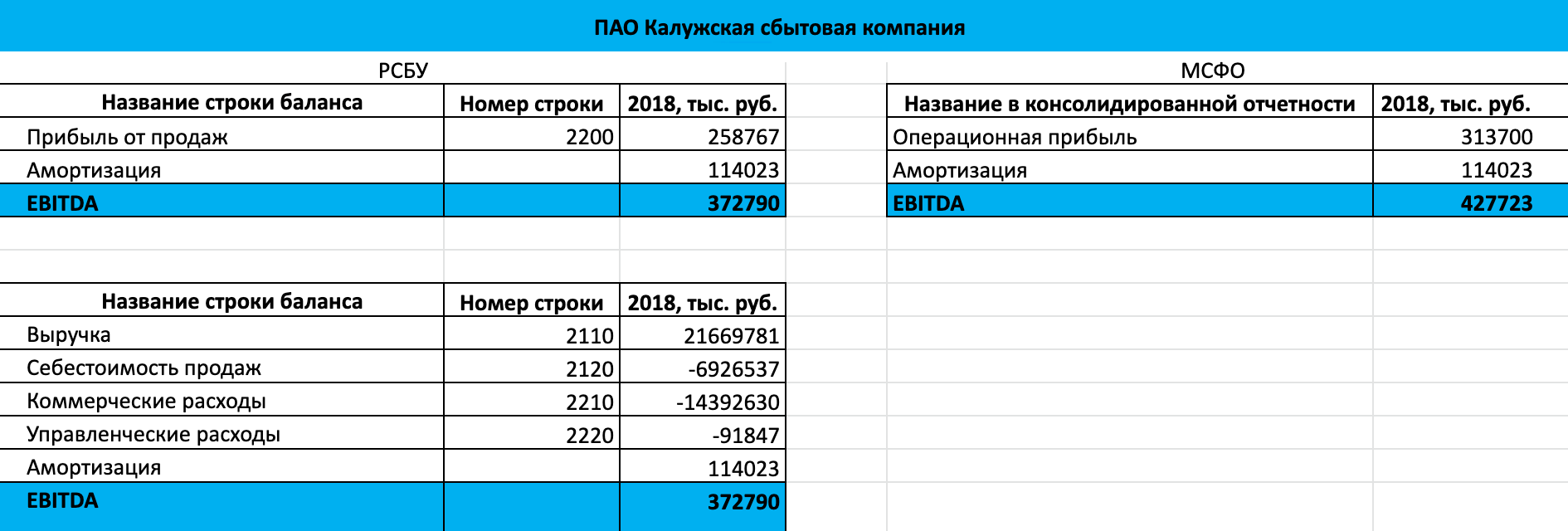

В связи с тем, что РСБУ не предоставляет четкого определения EBITDA, существует несколько подходов к ее расчету. Рассмотрим некоторые из них.

Первый подход — в результате вычета финансовых расходов и налогов из единого показателя, такого как чистый доход. Другими словами, общее значение EBITDA вычитается из общих расходов по финансам за период.

Второй подход — применение метода вычисления EBITDA на основе баланса. В данном случае EBITDA расчитывается по формуле:

EBITDA = Чистый доход + Непризнанные доходы — Непокрытые расходы — Амортизация и износ

Непризнанные доходы – это доходы, которые еще не получены компанией, например, еще не полученные платежи за товары и услуги, расходы по которым уже были понесены.

Непокрытые расходы — это расходы, которые еще не учтены в бухгалтерской отчетности, например, расходы на разработку продукта или службы, которые еще не были запущены в эксплуатацию.

Третий подход — расчет EBITDA на основе данных о прибыли до вычета налогов. Данный подход предполагает, что расходы по процентам и амортизации и износу уже были учтены в предыдущем показателе, который соответствует прибыли до вычета налогов.

Расчет EBITDA по РСБУ имеет свои особенности. Во-первых, в России налог на имущество не входит в EBITDA, в то время как в некоторых странах он учитывается. Во-вторых, в России амортизация отличается от ее расчета в других странах.

EBITDA может использоваться при анализе показателей компании для оценки ее текущей финансовой и экономической стабильности, сравнения с другими компаниями в индустрии, а также для прогнозирования будущих денежных потоков.

Подведя итоги, можно отметить, что расчет EBITDA по РСБУ может быть осуществлен по нескольким методам. Выбор подхода к расчету зависит от цели анализа и особенностей деятельности конкретной компании. Как и любой другой финансовый показатель, EBITDA следует рассматривать в контексте других показателей финансового анализа, что позволит получить более полное представление о финансовом состоянии компании.

Выбор подхода к расчету зависит от цели анализа и особенностей деятельности конкретной компании. Как и любой другой финансовый показатель, EBITDA следует рассматривать в контексте других показателей финансового анализа, что позволит получить более полное представление о финансовом состоянии компании.

Индикатор относительной силы (RSI) Объяснение формулы

Что такое индекс относительной силы (RSI)?

Индекс относительной силы (RSI) — это индикатор импульса, используемый в техническом анализе. RSI измеряет скорость и величину недавних изменений цены ценной бумаги, чтобы оценить условия переоценки или недооценки цены этой ценной бумаги.

RSI отображается в виде осциллятора (линейного графика) со шкалой от нуля до 100. Индикатор был разработан Дж. Уэллсом Уайлдером-младшим и представлен в его основополагающем 1978 книга, Новые концепции технических торговых систем.

RSI может не только указывать на перекупленность и перепроданность ценных бумаг. Он также может указывать на ценные бумаги, которые могут быть готовы к развороту тренда или коррекционному откату цены. Он может сигнализировать, когда покупать и продавать. Традиционно значение RSI 70 или выше указывает на ситуацию перекупленности. Значение 30 или ниже указывает на состояние перепроданности.

Он также может указывать на ценные бумаги, которые могут быть готовы к развороту тренда или коррекционному откату цены. Он может сигнализировать, когда покупать и продавать. Традиционно значение RSI 70 или выше указывает на ситуацию перекупленности. Значение 30 или ниже указывает на состояние перепроданности.

Ключевые выводы

- Индекс относительной силы (RSI) — популярный осциллятор импульса, представленный в 1978.

- RSI предоставляет техническим трейдерам сигналы о бычьем и медвежьем моментуме цены, и он часто отображается под графиком цены актива.

- Актив обычно считается перекупленным, когда RSI выше 70, и перепроданным, когда он ниже 30.

- Пересечение линии RSI ниже линии перекупленности или выше линии перепроданности часто рассматривается трейдерами как сигнал к покупке или продаже.

- RSI лучше всего работает в торговых диапазонах, а не в трендовых рынках.

Как работает индекс относительной силы (RSI)

В качестве индикатора импульса индекс относительной силы сравнивает силу ценной бумаги в дни, когда цены растут, с ее силой в дни, когда цены падают. Связь результата этого сравнения с поведением цены может дать трейдерам представление о том, как может вести себя ценная бумага. RSI, используемый в сочетании с другими техническими индикаторами, может помочь трейдерам принимать более обоснованные торговые решения.

Связь результата этого сравнения с поведением цены может дать трейдерам представление о том, как может вести себя ценная бумага. RSI, используемый в сочетании с другими техническими индикаторами, может помочь трейдерам принимать более обоснованные торговые решения.

Расчет RSI

RSI использует расчет из двух частей, который начинается со следующей формулы:

р С я первый шаг «=» 100 − [ 100 1 + Средний доход Средний убыток ] RSI _{\text{шаг первый}} = 100- \left[ \frac{100}{1 + \frac{\text{Средний прирост}}{\text{Средний убыток}}} \right] RSIшаг 1 = 100 – [1+Средний убыток Средний выигрыш 100]

Средняя прибыль или убыток, используемые в этом расчете, представляют собой среднюю прибыль или убыток в процентах за период ретроспективного обзора. В формуле используется положительное значение среднего убытка. Периоды ценовых потерь учитываются как нулевые при расчете средней прибыли. Периоды повышения цен учитываются как нулевые при расчете среднего убытка.

Стандартное количество периодов, используемых для расчета начального значения RSI, равно 14. Например, представьте, что рынок закрылся выше семи из последних 14 дней со средней прибылью 1%. Остальные семь дней все закрылись в минусе со средней потерей -0,8%.

Первый расчет для RSI будет выглядеть следующим расширенным расчетом:

55,55 «=» 100 − [ 100 1 + ( 1 % 14 ) ( 0,8 % 14 ) ] 55,55 = 100 — \left [ \frac {100 }{ 1 + \frac{ \left ( \frac{ 1\% }{ 14 } \right) }{ \left( \frac{ 0,8\% }{ 14 } \ верно-верно ] 55,55=100−⎣⎡1+(140,8%)(141%)100⎦⎤

После того, как будут доступны данные за 14 периодов, можно будет выполнить второй расчет. Его цель состоит в том, чтобы сгладить результаты так, чтобы RSI приближался только к 100 или нулю на рынке с сильным трендом.

р С я шаг второй «=» 100 − [ 100 1 + ( Предыдущий средний прирост × 13 ) + Текущая прибыль ( ( Предыдущий средний убыток × 13 ) + Текущий убыток ) ] RSI _{\text{второй шаг}} = 100 — \left [\frac{ 100}{ 1 + \frac{ \left ( \text{Предыдущий средний прирост} \times 13 \right ) \ + \ \text{Текущий прирост } }{ \left ( \left ( \text{Предыдущий средний убыток} \times 13 \right ) \ + \ \text{Текущий убыток} \right ) } } \right ]

Второй шаг RSI=100−[1+((Предыдущий средний убыток × 13) + Текущий убыток) (Предыдущий средний доход × 13) + Текущий доход 100]

График RSI

После расчета RSI индикатор RSI можно нанести под график цены актива, как показано ниже. RSI будет расти по мере увеличения количества и размера ап-дней. Он будет падать по мере увеличения количества и размера даун-дней.

RSI будет расти по мере увеличения количества и размера ап-дней. Он будет падать по мере увеличения количества и размера даун-дней.

Изображение Сабрины Цзян © Investopedia 2021

Как вы можете видеть на графике выше, индикатор RSI может оставаться в области перекупленности в течение длительного времени, пока акции находятся в восходящем тренде. Индикатор также может оставаться на территории перепроданности в течение длительного времени, когда акции находятся в нисходящем тренде. Это может сбивать с толку новых аналитиков, но обучение использованию индикатора в контексте преобладающей тенденции прояснит эти вопросы.

Почему важен RSI?

- Трейдеры могут использовать RSI для прогнозирования ценового поведения ценной бумаги.

- Это может помочь трейдерам проверять тренды и развороты трендов.

- Может указывать на перекупленность и перепроданность ценных бумаг.

- Может давать краткосрочным трейдерам сигналы на покупку и продажу.

- Это технический индикатор, который можно использовать вместе с другими для поддержки торговых стратегий.

Использование RSI с трендами

Изменение уровней RSI в соответствии с трендами

Важно знать основной тренд ценной бумаги, чтобы правильно понимать показания RSI. Например, известный специалист по рынку Констанс Браун, CMT, предположила, что показатель перепроданности RSI в восходящем тренде, вероятно, намного выше 30. Точно так же показатель перекупленности во время нисходящего тренда намного ниже 70.

Как вы можете видеть на следующем графике, во время нисходящего тренда RSI достигает максимума около 50, а не 70. Трейдеры могут рассматривать это как более надежный сигнал медвежьих условий.

Многие инвесторы создают горизонтальную линию тренда между уровнями 30 и 70, когда присутствует сильный тренд, чтобы лучше определить общий тренд и экстремумы.

С другой стороны, изменение уровней перекупленности или перепроданности RSI, когда цена акции или актива находится в долгосрочном горизонтальном канале или торговом диапазоне (а не в сильном восходящем или нисходящем тренде), обычно не требуется.

Индикатор относительной силы не так надежен на трендовых рынках, как в торговых диапазонах. На самом деле, большинство трейдеров понимают, что сигналы RSI при сильном восходящем или нисходящем тренде часто могут быть ложными.

Используйте сигналы покупки и продажи, соответствующие тренду

Родственная концепция фокусируется на торговых сигналах и методах, соответствующих тренду. Другими словами, использование бычьих сигналов в первую очередь, когда цена находится в бычьем тренде, и медвежьих сигналов в первую очередь, когда акция находится в медвежьем тренде, может помочь трейдерам избежать ложных тревог, которые RSI может генерировать на трендовых рынках.

Изображение Сабрины Цзян © Investopedia 2021

Перекупленность или перепроданность

Как правило, когда индикатор RSI пересекает 30 на графике RSI, это бычий знак, а когда он пересекает 70, это медвежий знак. Другими словами, можно интерпретировать, что значения RSI 70 или выше указывают на то, что ценная бумага становится перекупленной или переоцененной. Он может быть готов к развороту тренда или корректирующему откату цены. Значение RSI 30 или ниже указывает на состояние перепроданности или недооценки.

Он может быть готов к развороту тренда или корректирующему откату цены. Значение RSI 30 или ниже указывает на состояние перепроданности или недооценки.

Перекупленность относится к ценным бумагам, которые торгуются на уровне цен выше их истинной (или внутренней) стоимости. Это означает, что его цена выше, чем должна быть, по мнению практиков технического или фундаментального анализа. Трейдеры, которые видят признаки перекупленности ценной бумаги, могут ожидать коррекции цены или разворота тренда. Следовательно, они могут продать ценную бумагу.

Та же идея применима к ценным бумагам, которые технические индикаторы, такие как индекс относительной силы, указывают на перепроданность. Это можно рассматривать как торговлю по более низкой цене, чем следовало бы. Трейдеры, наблюдающие только за таким признаком, могут ожидать коррекции цены или разворота тренда и покупать ценную бумагу.

Интерпретация RSI и диапазонов RSI

Во время трендов показания RSI могут попасть в полосу или диапазон. Во время восходящего тренда RSI имеет тенденцию оставаться выше 30 и часто должен достигать 70. Во время нисходящего тренда редко можно увидеть, что RSI превышает 70. Фактически, индикатор часто достигает 30 или ниже.

Во время восходящего тренда RSI имеет тенденцию оставаться выше 30 и часто должен достигать 70. Во время нисходящего тренда редко можно увидеть, что RSI превышает 70. Фактически, индикатор часто достигает 30 или ниже.

Эти рекомендации могут помочь трейдерам определить силу тренда и потенциальные развороты. Например, если RSI не может достичь 70 на нескольких последовательных колебаниях цены во время восходящего тренда, но затем падает ниже 30, тренд ослаб и может развернуться вниз.

Противоположное верно для нисходящего тренда. Если нисходящий тренд не может достичь 30 или ниже, а затем поднимается выше 70, этот нисходящий тренд ослаб и может развернуться вверх. Линии тренда и скользящие средние являются полезными техническими инструментами, которые следует использовать при таком использовании RSI.

Не путайте RSI и относительную силу. Первый относится к изменениям ценового импульса одной ценной бумаги. Второй сравнивает ценовые показатели двух или более ценных бумаг.

Пример расхождения RSI

Дивергенция RSI возникает, когда цена движется в направлении, противоположном RSI. Другими словами, график может отображать изменение импульса до соответствующего изменения цены.

Бычья дивергенция возникает, когда RSI показывает значение перепроданности, за которым следует более высокий минимум, который появляется с более низкими минимумами цены. Это может указывать на усиление бычьего импульса, и прорыв выше зоны перепроданности может быть использован для запуска новой длинной позиции.

Медвежья дивергенция возникает, когда RSI создает значение перекупленности, за которым следует более низкий максимум, который появляется с более высокими максимумами цены.

Как вы можете видеть на следующем графике, бычья дивергенция была идентифицирована, когда RSI формировал более высокие минимумы, а цена формировала более низкие минимумы. Это был верный сигнал, но дивергенции могут быть редкостью, когда акция находится в стабильном долгосрочном тренде. Использование гибких показателей перепроданности или перекупленности поможет определить больше потенциальных сигналов.

Использование гибких показателей перепроданности или перекупленности поможет определить больше потенциальных сигналов.

Изображение Сабрины Цзян © Investopedia 2021

Пример положительных и отрицательных разворотов RSI

Трейдеры ищут дополнительную взаимосвязь между ценой и RSI — положительные и отрицательные развороты RSI. Положительный разворот RSI может произойти, когда RSI достигает минимума, который ниже его предыдущего минимума, в то же время, когда цена ценной бумаги достигает минимума, который выше, чем его предыдущий минимум. Трейдеры сочли бы эту формацию бычьим признаком и сигналом к покупке.

И наоборот, отрицательный разворот RSI может произойти, когда RSI достигает максимума, который выше его предыдущего максимума, в то же время, когда цена ценной бумаги достигает более низкого максимума. Эта формация была бы медвежьим признаком и сигналом к продаже.

Пример отклонения колебания RSI

Другой метод торговли исследует поведение RSI, когда он вновь выходит из зоны перекупленности или перепроданности. Этот сигнал называется отклонением бычьего колебания и состоит из четырех частей:

Этот сигнал называется отклонением бычьего колебания и состоит из четырех частей:

- RSI попадает в зону перепроданности.

- RSI снова пересекает уровень 30.

- RSI формирует еще одно падение, не возвращаясь в зону перепроданности.

- Затем RSI пробивает свой последний максимум.

Как вы можете видеть на следующем графике, индикатор RSI был перепродан, пробился через 30 и сформировал минимум отклонения, который вызвал сигнал, когда он отскочил вверх. Использование RSI таким образом очень похоже на рисование линий тренда на ценовом графике.

Изображение Сабрины Цзян © Investopedia 2021

Существует медвежья версия сигнала отклонения колебания, которая является зеркальным отражением бычьей версии. Отказ от медвежьего колебания также состоит из четырех частей:

- RSI поднимается в зону перекупленности.

- RSI снова пересекает уровень 70.

- RSI формирует еще один максимум, не возвращаясь в зону перекупленности.

- Затем RSI пробивает свой последний минимум.

Следующий график иллюстрирует сигнал отклонения медвежьего колебания. Как и в случае с большинством торговых методов, этот сигнал будет наиболее надежным, если он соответствует преобладающему долгосрочному тренду. Медвежьи сигналы во время нисходящих трендов с меньшей вероятностью будут генерировать ложные тревоги.

Изображение Сабрины Цзян © Investopedia 2021

Разница между RSI и MACD

Схождение-расхождение скользящих средних (MACD) — это еще один индикатор импульса, следующий за трендом, который показывает взаимосвязь между двумя скользящими средними цены ценной бумаги. MACD рассчитывается путем вычитания 26-периодной экспоненциальной скользящей средней (EMA) из 12-периодной EMA. Результатом этого расчета является линия MACD.

Затем поверх линии MACD наносится девятидневная EMA MACD, называемая сигнальной линией. Он может функционировать как триггер для сигналов покупки и продажи. Трейдеры могут покупать ценную бумагу, когда MACD пересекает ее сигнальную линию, и продавать или открывать короткую позицию, когда MACD пересекает сигнальную линию ниже.

Трейдеры могут покупать ценную бумагу, когда MACD пересекает ее сигнальную линию, и продавать или открывать короткую позицию, когда MACD пересекает сигнальную линию ниже.

RSI был разработан, чтобы указать, является ли ценная бумага перекупленной или перепроданной по отношению к недавним уровням цен. Он рассчитывается с использованием средних ценовых приростов и убытков за определенный период времени. Период времени по умолчанию составляет 14 периодов со значениями от 0 до 100.

MACD измеряет взаимосвязь между двумя EMA, а RSI измеряет импульс изменения цены по отношению к недавним ценовым максимумам и минимумам. Эти два индикатора часто используются вместе, чтобы предоставить аналитикам более полную техническую картину рынка.

Оба эти индикатора измеряют импульс актива. Однако они измеряют разные факторы, поэтому иногда дают противоречивые показания. Например, RSI может показывать значение выше 70 в течение длительного периода времени, что указывает на то, что ценная бумага чрезмерно растянута на стороне покупки.

В то же время MACD может указывать на то, что покупательский импульс по ценным бумагам все еще увеличивается. Любой индикатор может сигнализировать о предстоящем изменении тренда, показывая расхождение с ценой (цена продолжает расти, а индикатор становится ниже, или наоборот).

Ограничения RSI

RSI сравнивает бычий и медвежий ценовой импульс и отображает результаты в виде осциллятора, расположенного под ценовым графиком. Как и большинство технических индикаторов, его сигналы наиболее надежны, когда они соответствуют долгосрочному тренду.

Истинные сигналы разворота редки, и их бывает трудно отличить от ложных тревог. Ложным срабатыванием, например, может быть бычье пересечение, за которым следует внезапное падение акций. Ложноотрицательным будет ситуация, когда есть медвежье пересечение, но акция внезапно ускорилась вверх.

Поскольку индикатор показывает моментум, он может оставаться перекупленным или перепроданным в течение длительного времени, когда актив имеет значительный импульс в любом направлении. Таким образом, RSI наиболее полезен на колеблющемся рынке (торговый диапазон), когда цена актива чередуется между бычьими и медвежьими движениями.

Таким образом, RSI наиболее полезен на колеблющемся рынке (торговый диапазон), когда цена актива чередуется между бычьими и медвежьими движениями.

Что означает RSI?

Индекс относительной силы (RSI) измеряет импульс цены акций или других ценных бумаг. Основная идея RSI состоит в том, чтобы измерить, насколько быстро трейдеры повышают или понижают цену ценной бумаги. RSI отображает этот результат по шкале от 0 до 100.

Показания ниже 30 обычно указывают на перепроданность акций, а значения выше 70 указывают на перекупленность. Трейдеры часто размещают этот график RSI под графиком цены ценной бумаги, чтобы они могли сравнить его недавний импульс с его рыночной ценой.

Стоит ли покупать, когда RSI низкий?

Некоторые трейдеры считают сигналом к покупке, если значение RSI ценной бумаги опускается ниже 30. Это основано на идее, что ценная бумага перепродана и, следовательно, готова к отскоку. Однако надежность этого сигнала будет частично зависеть от общего контекста. Если ценная бумага попала в значительный нисходящий тренд, то она может продолжать торговаться на уровне перепроданности в течение достаточно долгого времени. Трейдеры в такой ситуации могут отложить покупку до тех пор, пока другие технические индикаторы не подтвердят их сигнал на покупку.

Если ценная бумага попала в значительный нисходящий тренд, то она может продолжать торговаться на уровне перепроданности в течение достаточно долгого времени. Трейдеры в такой ситуации могут отложить покупку до тех пор, пока другие технические индикаторы не подтвердят их сигнал на покупку.

Что происходит, когда RSI высокий?

Поскольку индекс относительной силы в основном используется для определения перекупленности или перепроданности ценной бумаги, высокое значение RSI может означать, что ценная бумага перекуплена и цена может упасть. Следовательно, это может быть сигналом к продаже ценной бумаги.

В чем разница между RSI и схождением-расхождением скользящих средних (MACD)?

RSI и схождение-расхождение скользящих средних (MACD) являются измерениями импульса, которые могут помочь трейдерам понять недавнюю торговую активность ценной бумаги. Однако достигают они этой цели по-разному.

По сути, MACD работает, сглаживая недавние движения цен ценной бумаги и сравнивая эту среднесрочную линию тренда с краткосрочной линией тренда, показывающей более свежие изменения цены. Затем трейдеры могут основывать свои решения о покупке и продаже на том, поднимается ли краткосрочная линия тренда выше или ниже среднесрочной линии тренда.

Затем трейдеры могут основывать свои решения о покупке и продаже на том, поднимается ли краткосрочная линия тренда выше или ниже среднесрочной линии тренда.

Индикатор RSI: значение и расчет

Оксана Ковалевская/iStock via Getty Images

Что такое индекс относительной силы в акциях?

Индекс относительной силы (RSI) — это технический индикатор, который измеряет импульс ценной бумаги на основе ее цен закрытия. После расчета RSI отображается как осциллятор , который представляет собой линейный график между двумя крайними значениями. В случае RSI эти экстремумы равны 0 и 100.

В акциях относительная сила или RS представляет собой отношение более высоких цен закрытия к более низким ценам, а RSI представляет собой отношение более высоких цен закрытия. в целом закрывается. RSI обычно основан на 14-дневном временном интервале с высокими значениями 70 или выше, а низкими значениями 30 или ниже. Такие уровни, как 80 или 20, указывают на более сильную тенденцию восходящего или нисходящего импульса соответственно.

Такие уровни, как 80 или 20, указывают на более сильную тенденцию восходящего или нисходящего импульса соответственно.

RSI впервые был представлен американским техническим аналитиком Дж. Уэллсом Уайлдером-младшим в его книге 1978 года « Новые концепции технических торговых систем ». Принимая во внимание как цену актива, так и объем торгов, инвесторы используют RSI, чтобы определить, является ли акция перекупленной или перепроданной:

- справедливой или внутренней стоимости и может быть готов к развороту тренда; на графике RSI он отображается на уровне 70 или выше.

- Перепроданность : Цена актива, такого как акция, ниже его справедливой или внутренней стоимости и может быть готова к развороту тренда; на графике RSI он отображается на уровне 30 или ниже.

Когда график RSI сопоставляется с графиком цены акции, в данных начинают проявляться идентифицируемые закономерности.

Как читать RSI

Давайте посмотрим на график RSI для Microsoft Corp. , охватывающий период, начинающийся 20 сентября 2021 г. и заканчивающийся 9 июня., 2022.

, охватывающий период, начинающийся 20 сентября 2021 г. и заканчивающийся 9 июня., 2022.

Диаграмма Microsoft Corp. RSI (Wendorf)

График показывает нам, что акции провели часть октября 2021 года в зоне перекупленности и снова ненадолго вошли в эту территорию в феврале 2022 года. Декабрь 2021.

Когда график RSI акции отображается рядом с графиком ее цены, и они имеют одну и ту же временную шкалу, идущую вдоль их оси X, начинают появляться мощные модели. Эти паттерны отображают импульс ценной бумаги по отношению к ее цене.

Ценовой график MSFT и график RSI (Поиск Альфы/Вендорфа)

Как рассчитывается RSI

Точки данных на графике RSI рассчитываются с использованием следующих двух формул:

Формула для расчета RSI (Вендорф)

RS = Средняя прибыль / Средняя потеря

RSI = 100 — (100 / (1+RS))

- или РС, который равно Средняя прибыль , деленная на Средняя потеря .

- Чтобы определить Средний прирост , мы должны сначала вычислить Начальный средний прирост , и мы делаем это, суммируя все приросты цен, произошедшие за последние 14 дней; 14 — количество периодов, рекомендованное Уайлдером, и мы делим это число на 14.

- Мы рассчитываем Начальный средний убыток , суммируя все ценовые потери за последние 14 дней и затем разделив на 14; убыток всегда является положительным числом, потому что он отражает количество.

Начальная средняя прибыль = Сумма прибыли за последние 14 дней / 14 008

- За каждый последующий день прибыли, мы вычисляем средний прирост и средний убыток , используя эти две формулы:

Сред. Прибыль = [(Средняя прибыль * 13) + Прибыль текущего дня] / 14

Ср. Убыток = [(предыдущий средний убыток * 13) + убыток текущего дня] / 14

- также быть равным нулю.

- Если Средний убыток равен нулю, это означает, что цены двигались вверх в течение всех 14 периодов, а RSI будет равен 100 по определению, минуя математическую проблему деления на ноль.

- Этот метод расчета сглаживает значения, и каждое значение становится более точным по мере увеличения числа периодов.

- RSI увеличится, если увеличится количество положительных закрытий и если увеличится величина этих закрытий.

- RSI уменьшится, если количество отрицательных закрытий увеличится и если величина этих закрытий уменьшится.

Пример расчета RSI

Предположим, что за последние 14 дней акции закрылись с ростом в течение семи дней со средней прибылью 2%. Это означает, что акции закрылись с понижением за семь дней, и их средний убыток составляет 1%. Подставив эти цифры в две формулы, мы получим:

RS = 0,02 / 0,01 = 2

RSI = 100 — 100 / (1 + 2) = 66,67 900 05

Если мы нанесем эту точку данных на график RSI, мы сможем видите, что акции в этом примере близки к зоне перекупленности.

Что RSI сообщает инвесторам

В общем, индекс относительной силы говорит инвесторам, что:

- Значение выше 30 считается бычьим индикатором.

- Значение ниже 70 рассматривается как медвежий индикатор.

- Значение 80 и выше является сильным индикатором состояния перекупленности.

- Значение 20 и ниже является сильным индикатором состояния перепроданности.

- Перекупленные активы могут быть готовы к коррекции или развороту тренда.

- Перепроданные активы могут быть готовы к ценовым прорывам.

- Существуют идентифицируемые точки, в которых инвестор может открыть позицию.

Важно: Модели технического анализа представляют собой только прошлые движения цены. Использование прошлого движения цены для прогнозирования движения цены в будущем сопряжено с высоким уровнем риска. В этой статье не рекомендуется, чтобы инвесторы принимали решения только на основе технического анализа.

Это просто один из инструментов, который инвесторы могут использовать для принятия более обоснованных инвестиционных решений.

Бычья дивергенция RSI

Дивергенции возникают, когда RSI движется в направлении, противоположном направлению цен, и их можно определить, сравнив два графика.

Бычье расхождение возникает, когда:

- На ценовом графике цены падают к более низким минимумам, обозначенным нисходящей линией, соединяющей минимумы.

- На графике RSI минимумы движутся вверх, обозначенные наклонной вверх линией, соединяющей минимумы.

График RSI бычьего отклонения (Вендорф)

Вместе эти два условия указывают на усиление бычьего импульса.

Медвежья дивергенция RSI

Медвежья дивергенция возникает, когда:

- На ценовом графике максимумы движутся выше, обозначенные восходящей наклонной линией, соединяющей максимумы.

- На графике RSI максимумы движутся вниз, обозначенные нисходящей линией, соединяющей максимумы.

График RSI медвежьего расхождения (Wendorf)

Вместе эти два условия указывают на усиление медвежьего импульса.

MACD против RSI

MACD означает схождение-расхождение скользящих средних и является мерой силы ценовых движений акции. Он делает это путем сравнения дивергенции двух EMA, или экспоненциальных скользящих средних, одной с 12-периодом и одной с 26-периодом. Затем трейдеры могут сравнить масштаб недавних ценовых изменений с масштабом тех, которые произошли ранее.

Для сравнения, RSI является мерой силы импульса акции, будь то в восходящем или нисходящем направлении, и определяет состояние перекупленности или перепроданности.

Плюсы и минусы использования RSI

Плюсы

- RSI лучше всего работает, когда цена актива движется вверх или вниз или колеблется, а не продолжает тренд.

- RSI отражает скорость, с которой цена ценной бумаги повышается или понижается.

Минусы

- Поскольку RSI измеряет моментум, он может оставаться либо в зоне перекупленности, либо в зоне перепроданности, несмотря на начало формирования разворота тренда.

Это просто один из инструментов, который инвесторы могут использовать для принятия более обоснованных инвестиционных решений.

Это просто один из инструментов, который инвесторы могут использовать для принятия более обоснованных инвестиционных решений.