Карта сайта

Главная Обучение Библиотека Карта сайта

|

Кредит: что это, виды, на что можно потратить и как взять

Что такое кредит, чем он отличается от займа, как правильно выбрать вид кредита, какие документы нужны для его оформления и как рефинансировать долг — обо всем в подробном обзоре «РБК Инвестиций»

Фото: Shutterstock

-

Что такое кредит

-

Формы кредитов

-

Виды банковского кредита

-

Как взять кредит

-

Какие документы нужны для получения кредита

-

Что такое рефинансирование кредита

Что такое кредит

Если говорить совсем просто, то кредит — это деньги, которые одна сторона предоставляет, а другая — берет и обязуется вернуть на определенных условиях. Кредиты могут брать физические лица, компании и даже государства. Сам процесс называют кредитованием. Условия выдачи кредита закрепляются в письменном договоре.

Кредиты могут брать физические лица, компании и даже государства. Сам процесс называют кредитованием. Условия выдачи кредита закрепляются в письменном договоре.

adv.rbc.ru

-

Кредитор — это сторона, которая предоставляет средства.

-

Заемщик — это сторона, которая берет средства и обязуется их вернуть.

В России кредиты физлицам выдают банки и иные кредитные организации в денежном виде.

Чем кредит отличается от займа

Одолжить деньги можно не только у банка, но и в микрофинансовых организациях (МФО), в ломбардах или кооперативах. Однако юридически такие организации выдают не кредиты, а займы. Закон различает эти два понятия, подробные разъяснения даны в гл. 42 Гражданского кодекса РФ.

Основные отличия займа от банковского кредита:

Кредит

-

могут выдавать только банки или иные кредитные организации;

-

выдают только в денежной форме;

-

выдают только под проценты.

Заем

-

могут выдавать МФО, ломбарды, кооперативы;

-

выдают в денежной или имущественной форме;

-

может быть беспроцентным.

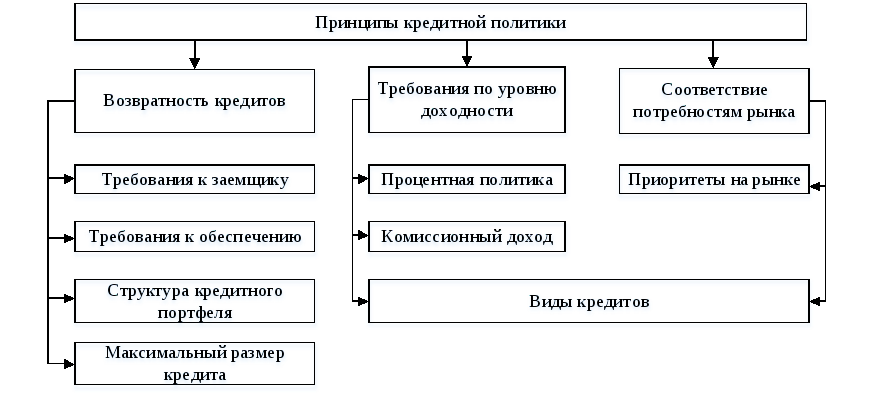

Принципы кредитования

Любой кредит должен соответствовать трем основным принципам:

-

возвратности: заемщик возвращает кредитору взятые средства в полном объеме;

-

срочности: кредит должен быть полностью погашен за определенный срок, не позже конкретной даты;

-

платности: заемщик выплачивает кредитору вознаграждение за пользование его средствами.

Ставка по кредиту — это и есть та самая плата. Она показывает, сколько процентов от суммы кредита нужно заплатить в год.

Ставка по кредиту — это и есть та самая плата. Она показывает, сколько процентов от суммы кредита нужно заплатить в год.

Формы кредитов

Фото: Shutterstock

Кредиты могут иметь разную форму в зависимости от их цели, а также того, кто их выдает и получает:

-

банковский кредит — это кредит, который предоставляют банки. Каждая финансовая организация самостоятельно определяет процентную ставку по своим кредитам на основе ключевой ставки Банка России. При этом условия выдачи денег для разных заемщиков могут отличаться. Ставка и другие условия фиксируются в договоре и не могут меняться в одностороннем порядке;

-

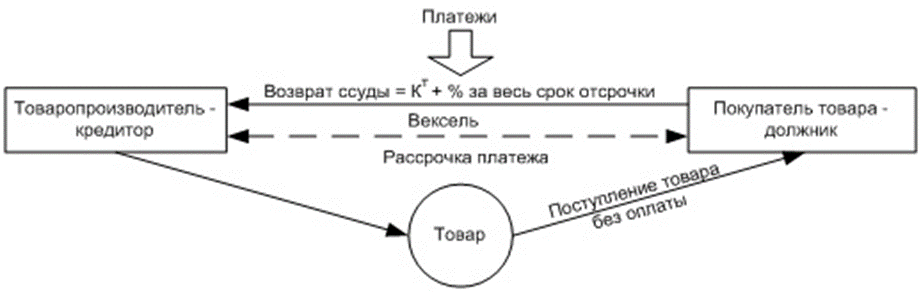

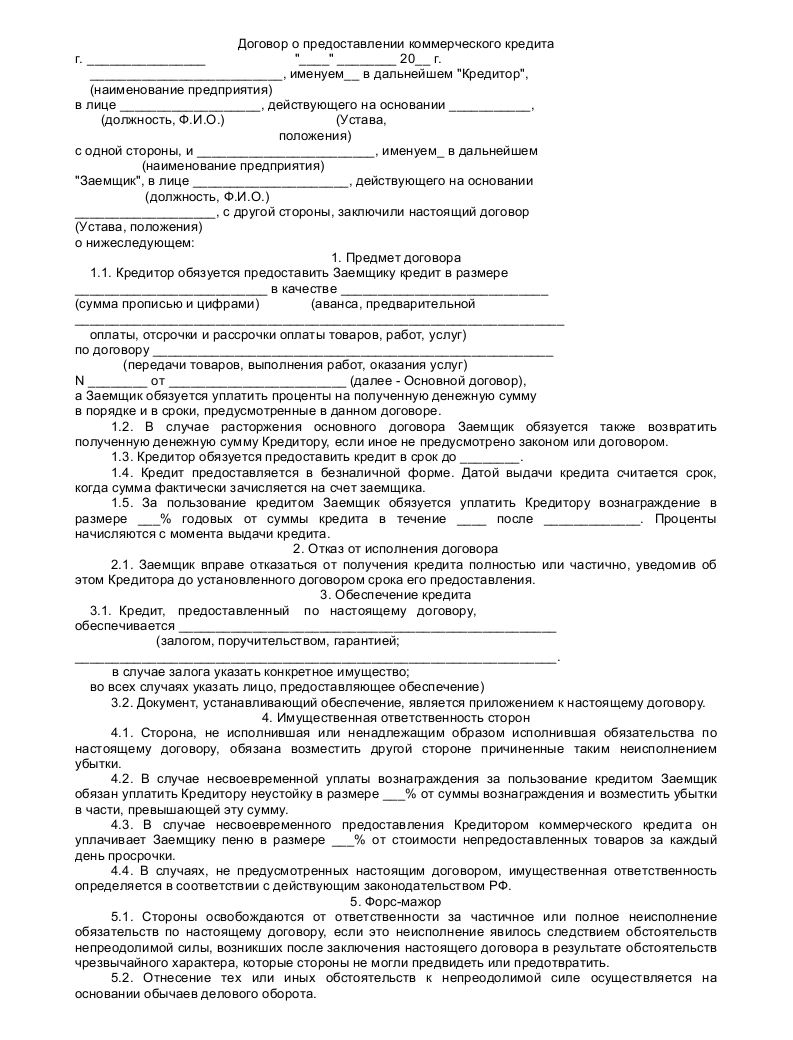

коммерческий кредит — это кредит, который дает одна компания другой по конкретной сделке купли-продажи товаров или услуг.

Причем кредитором может выступать как продавец, так и покупатель. Примеры коммерческих кредитов:

Причем кредитором может выступать как продавец, так и покупатель. Примеры коммерческих кредитов:- Рассрочка платежа — покупатель получает весь товар сразу, но платит за него частями;

- Аванс — покупатель выплачивает продавцу сразу часть денег, а товар получает через какое-то время. Стоимость коммерческого кредита законом не регулируется, ее устанавливают сами участники договора. Обычно ставка по коммерческому кредиту ниже, чем предлагают банки. Процедура оформления также проще;

-

государственный кредит — это кредит, в котором кредитором или заемщиком выступает государство. Другой стороной в кредитных отношениях является физическое или юридическое лицо. Например, для финансирования дефицита бюджета Министерство финансов выпускает ОФЗ — облигации федерального займа. Граждане — покупатели ОФЗ выступают кредиторами.

Виды банковского кредита

Фото: Shutterstock

Банковский кредит — самый распространенный в России. Он бывает разных видов в зависимости от условий выдачи.

Он бывает разных видов в зависимости от условий выдачи.

По целям кредитования

Целевой кредит — это кредит, который банк выдает под конкретную цель, закрепленную в договоре. Если заемщик потратит деньги на другие нужды, это будет нарушением договора. Поэтому банк часто переводит средства не заемщику, а напрямую продавцу товара или услуги. Обычно целевой кредит выдается на длительный срок и под небольшой процент. Примеры:

-

ипотека (ипотечный/жилищный кредит) — это кредит на покупку недвижимости, земельного участка или строительство дома. Характерные черты: длительный срок погашения (до 30 лет), большая сумма кредита и повышенные требования к заемщику. Также в большинстве случаев для получения ипотеки нужно внести первоначальный взнос. Простыми словами, ипотечная схема выглядит так: заемщик берет кредит, покупает недвижимость и оставляет ее в залог банку.

Этим имуществом клиент свободно пользуется, но продать или подарить его может только с согласия банка. Если заемщик перестает платить по ипотеке, то банк забирает залог. В полное владение заемщика недвижимость переходит только после полного погашения кредита;

Этим имуществом клиент свободно пользуется, но продать или подарить его может только с согласия банка. Если заемщик перестает платить по ипотеке, то банк забирает залог. В полное владение заемщика недвижимость переходит только после полного погашения кредита; -

автокредит — это кредит, который банк дает на покупку автомобиля. Работает так же, как и ипотека: заемщик на кредитные деньги приобретает машину, но та остается в залоге у банка до полного погашения долга;

-

образовательный кредит — это кредит на оплату обучения в вузе или колледже. Есть программы с господдержкой. Заемщик может воспользоваться отсрочкой по погашению такого кредита: начать платить только после окончания обучения;

-

POS-кредит (от англ.

point-of-sale «точка продажи») — это кредит, который выдают прямо в салоне магазина или на сайте продавца. Его берут под покупку конкретного товара (бытовой техники, электроники, мебели и т. д.), деньги банк переводит напрямую магазину. Характерные особенности POS-кредита: быстрое рассмотрение заявки (за несколько минут), короткий срок кредитования (до трех лет), минимальный пакет документов.

point-of-sale «точка продажи») — это кредит, который выдают прямо в салоне магазина или на сайте продавца. Его берут под покупку конкретного товара (бытовой техники, электроники, мебели и т. д.), деньги банк переводит напрямую магазину. Характерные особенности POS-кредита: быстрое рассмотрение заявки (за несколько минут), короткий срок кредитования (до трех лет), минимальный пакет документов.

Нецелевой кредит часто также называют потребительским — это кредит, который можно потратить на любые цели и не отчитываться перед банком о расходах. Деньги перечисляются напрямую на счет заемщика. Но ставка по потребительским кредитам обычно выше, чем по целевым.

По обеспечению:

-

обеспеченный кредит — это кредит, который банк выдает под залог имущества, чтобы обезопасить себя и гарантировать возврат денег. Если заемщик перестает платить, то банк забирает залог и продает его.

Такой кредит считается надежным для банка, поэтому ставка по нему обычно ниже, чем по другим продуктам. Пример обеспеченного кредита: ипотека, автокредит;

Такой кредит считается надежным для банка, поэтому ставка по нему обычно ниже, чем по другим продуктам. Пример обеспеченного кредита: ипотека, автокредит; -

кредит с поручительством — это разновидность обеспеченного кредита. Банк требует, чтобы возврат кредита гарантировал не только заемщик, но и поручитель;

-

необеспеченный кредит — это кредит, по которому не требуется залог или поручительство. Рисков для банка в этом случае больше, поэтому процентная ставка выше, а сроки погашения короче.

Как взять кредит

Фото: Shutterstock

Чтобы получить кредит, нужно:

-

Понять, какой тип кредита вам нужен: потребительский, ипотечный, автокредит и т.

д. На этом этапе стоит взвесить преимущества и недостатки разных продуктов;

д. На этом этапе стоит взвесить преимущества и недостатки разных продуктов; -

Сравнить условия выдачи кредитов. Разные банки требуют разный набор документов и предлагают разные процентные ставки. Общую информацию и кредитный калькулятор можно найти на сайте банков, а в отделении — получить консультацию специалиста;

-

Подготовить необходимые документы. Сейчас многие банки принимают документы в электронной форме;

-

Подать заявку на получение кредита: в отделении банка или онлайн. Потребительский кредит зачастую можно оформить в мобильном приложении банка — деньги приходят на карту или любой указанный счет;

-

Внимательно прочитать кредитный договор.

Изучить все условия, сноски и примечания, уточнить все непонятные моменты и только после этого подписывать документ. Также банк составляет график платежей по кредиту, с ним надо ознакомиться и впоследствии соблюдать во избежание штрафных платежей и ухудшения кредитной истории.

Изучить все условия, сноски и примечания, уточнить все непонятные моменты и только после этого подписывать документ. Также банк составляет график платежей по кредиту, с ним надо ознакомиться и впоследствии соблюдать во избежание штрафных платежей и ухудшения кредитной истории.

Какие документы нужны для получения кредита

Фото: Shutterstock

Пакет необходимых документов может быть разным в зависимости от типа кредита и конкретного банка. Но обычно требования к физлицам следующие:

-

Гражданство России. Некоторые банки выдают кредиты гражданам иностранных государств, но при наличии у них временной регистрации на территории России. Паспорт при оформлении кредита понадобится в любом случае, а вот другие документы многие банки вообще не просят, если:

-

заемщик получает через этот же банк зарплату или пенсию;

-

заемщик берет небольшой потребительский кредит (у разных банков разные лимиты, в среднем от ₽50 тыс.

до ₽300 тыс.).

до ₽300 тыс.).

В остальных случаях, помимо паспорта, потребуется еще ряд документов.

-

-

Документы, подтверждающие трудовую занятость. Банки могут запросить следующие документы:

-

копию/выписку из трудовой книжки;

-

справку от работодателя с должностью и стажем работы;

-

трудовой договор с текущего места работы.

От самозанятых и пенсионеров такие документы не требуются. Адвокаты предоставляют удостоверение, нотариусы — лицензию, а индивидуальные предприниматели — свидетельство о регистрации.

-

-

Документы, подтверждающие доход.

Банки могут запросить следующие документы:

Банки могут запросить следующие документы:-

справку 2-НДФЛ;

-

справку о доходах по форме банка;

-

нотариусы, адвокаты, самозанятые ИП предъявляют налоговую декларацию за определенный период. Пенсионеры — справку о размере пенсии.

-

Что такое рефинансирование кредита

Фото: Shutterstock

Рефинансирование кредита — это получение нового кредита для выплаты старых обязательств. Данную процедуру также называют перекредитованием. Рефинансировать можно любой вид кредита. По сути, заемщик обращается в банк, а тот дает деньги для погашения старого долга, в том числе и перед другим банком. Обращаться за рефинансированием можно в следующих случаях:

Обращаться за рефинансированием можно в следующих случаях:

-

когда процентные ставки на рынке снизились (после снижения ключевой ставки Банком России) и другой банк предлагает лучшие условия;

-

когда заемщик взял несколько кредитов, даже в разных банках, и для удобства платежей хочет объединить все долги в один.

Автор

Алевтина Пенкальская

Что вам следует знать — Forbes Advisor

Обновлено: 1 июня 2022 г., 9:36

Редакционное примечание. Мы получаем комиссию за партнерские ссылки в Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти Если вы являетесь владельцем бизнеса, вам может понадобиться купить или отремонтировать недвижимость — вот где вам пригодится кредит на коммерческую недвижимость (CRE). Вот более подробный обзор основ кредита на коммерческую недвижимость.

Вот более подробный обзор основ кредита на коммерческую недвижимость.

Партнеры по бизнес-кредитам

1

OnDeck

1

OnDeck

Узнать большеЧерез веб-сайт Ondeck

2

American Express Business Blueprint™

2

American Express Business Blueprint™

Узнать большеVia American Веб-сайт Express

3

Национальное финансирование

3

Национальное финансирование

Узнать большеНа веб-сайте Национального финансирования

Что такое кредит на коммерческую недвижимость?

Кредиты CRE существуют для финансирования имущества, которое используется для целей, связанных с бизнесом, таких как торговые центры, склады, жилые комплексы и офисные здания. Кредит CRE можно использовать для покупки новой недвижимости, ремонта существующей приносящей доход собственности или рефинансирования долга по коммерческой недвижимости, которой вы уже владеете.

Часто ссуды CRE предоставляются коммерческим организациям, таким как корпорация, девелопер или траст, хотя физическое лицо также может взять ссуду. Большинство этих кредитов требуют, чтобы собственность занимала владелец, а это означает, что ваш бизнес находится как минимум в 51% здания.

Большинство этих кредитов требуют, чтобы собственность занимала владелец, а это означает, что ваш бизнес находится как минимум в 51% здания.

Как работают кредиты на коммерческую недвижимость

Кредиты на коммерческую недвижимость работают так же, как ипотечные кредиты на личную недвижимость. Одним из основных отличий является то, что кредит обеспечен залогом коммерческой недвижимости, а не жилой недвижимости. Залоговое удержание — это юридическое требование к имуществу, которое может быть использовано в качестве залога в случае невыплаты кредита. В случае коммерческого кредита кредитор снимает залоговое удержание после погашения кредита.

Точные условия кредита на коммерческую недвижимость зависят от конкретного типа кредита, кредитора, финансируемого имущества и многого другого. Некоторые распространенные типы кредитов на коммерческую недвижимость включают:

- Постоянный кредит: По сути, это первая ипотека на коммерческую недвижимость.

Он предполагает некоторую амортизацию и имеет срок не менее пяти лет.

Он предполагает некоторую амортизацию и имеет срок не менее пяти лет. - Кредит Администрации малого бизнеса (SBA) : Эти кредиты включают две основные программы коммерческого кредита, предлагаемые через SBA — кредиты 7(a) и кредиты 504.

- Ссуда на твердые деньги: Эти ссуды предоставляются частными компаниями и предназначены для заемщиков, которые не могут претендовать на традиционное финансирование. Хотя процесс утверждения часто более снисходителен, затраты могут быть намного выше.

- Промежуточный кредит: Эти кредиты работают как краткосрочные финансовые решения, когда вам нужен денежный поток для улучшения или рефинансирования существующей собственности или работы над получением долгосрочного финансирования.

Кредиты на коммерческую недвижимость: ставки и сборы

Процентные ставки по кредитам на коммерческую недвижимость, как правило, выше, чем по кредитам на жилье. Обычно они примерно на 0,5-1% выше, чем 30-летняя основная ставка по ипотечным кредитам.

Обычно они примерно на 0,5-1% выше, чем 30-летняя основная ставка по ипотечным кредитам.

В настоящее время ставки варьируются от 3% до 20%, в зависимости от точного типа кредита, собственности и вашего личного финансового профиля. Срок погашения также может быть короче для кредитов на коммерческую недвижимость, а это означает, что они могут быть немного дороже, чем жилищные кредиты.

Кроме того, как и при жилищной ипотеке, кредиты на коммерческую недвижимость сопряжены с затратами на закрытие. Как правило, они варьируются от 3% до 5% от суммы кредита. В случае кредитов SBA вам необходимо будет заплатить гарантийный взнос в размере до 3,75%, в зависимости от суммы займа.

Как получить кредит на коммерческую недвижимость

Процесс получения кредита на коммерческую недвижимость аналогичен получению ипотечного кредита на дом.

- Подготовьте документацию. При подаче заявки на кредит CRE вам необходимо будет предоставить обширную документацию, показывающую такие элементы, как ваши активы, долги, доход и кредитный профиль.

- Подать заявку на кредит. Вы можете подать заявку на получение кредита CRE через банк, кредитный союз или онлайн-кредитора, который предлагает коммерческие кредиты.

Важно знать, что требования для получения кредита на коммерческую недвижимость, как правило, намного строже, чем для личного ипотечного кредита. Кроме того, факторы, которые учитывают кредиторы, могут немного отличаться.

Связанный: Лучшие кредиты для малого бизнеса

Более быстрое и простое ипотечное кредитование

Проверьте свои ставки сегодня с Better Mortgage.

Посмотреть цены

Кредиты на коммерческую недвижимость по сравнению с кредитами на жилье

Вот более подробное рассмотрение того, как некоторые требования для кредита на коммерческую недвижимость сравниваются с жилищным кредитом.

Кредит

Ваш личный кредитный рейтинг дает кредиторам представление о вашей истории заимствования денег в прошлом. Например, история погашения ваших долгов вовремя и в полном объеме обычно приводит к хорошей кредитной истории. Пропущенные платежи, счета в коллекциях и другие проблемы могут привести к падению вашего кредитного рейтинга.

Например, история погашения ваших долгов вовремя и в полном объеме обычно приводит к хорошей кредитной истории. Пропущенные платежи, счета в коллекциях и другие проблемы могут привести к падению вашего кредитного рейтинга.

Точно так же предприятия могут иметь свои собственные кредитные рейтинги. Служба оценки малого бизнеса FICO, например, оценивает кредитный риск малого бизнеса, используя трехзначный балл от 0 до 300. оценка 140. Некоторые банки также учитывают эту оценку, например US Bank и Huntington National Bank.

Оценка, необходимая для получения кредита на коммерческую недвижимость, зависит от конкретного кредитора, хотя оценка в 200 баллов обычно считается хорошей. Имейте в виду, что ваш личный кредитный рейтинг также может учитываться вместе с вашим деловым рейтингом.

Отношение кредита к стоимости (LTV)

В ипотечном кредитовании отношение кредита к стоимости используется для измерения общей стоимости ипотеки по сравнению с общей стоимостью имущества. С помощью традиционной ипотеки можно получить кредит до полной стоимости вашего дома (в зависимости от конкретной кредитной программы) с LTV 100%.

С помощью традиционной ипотеки можно получить кредит до полной стоимости вашего дома (в зависимости от конкретной кредитной программы) с LTV 100%.

Однако при кредитах на коммерческую недвижимость кредиторы предпочитают максимальную LTV от 75% до 80%. Это означает, что вам может потребоваться внести как минимум 20-25% (или больше) для одобрения.

Коэффициент покрытия обслуживания долга (DSCR)

Кредиторы хотят знать, что вы получаете достаточный доход для погашения нового долга по недвижимости. Для жилищной ипотеки кредиторы смотрят на отношение вашего долга к доходу (DTI).

Однако в случае коммерческих кредитов кредиторы обращают внимание на коэффициент покрытия долга предприятия. Это измеряет способность заемщика погасить свои долги на основе денежного потока бизнеса. Он рассчитывается путем деления вашего годового чистого операционного дохода на ваши общие ежегодные платежи по долгам. Чем выше ваш DSCR, тем выше ваши шансы на одобрение.

Медиана DSCR среди одобренных кредитов на коммерческую недвижимость составляла 1,25 по состоянию на 2019 год, согласно отчету о коммерческом кредитовании Национальной ассоциации риелторов. Это означает, что если вы заняли 100 000 долларов, ваш чистый операционный доход должен составить 125 000 долларов в год.

Это означает, что если вы заняли 100 000 долларов, ваш чистый операционный доход должен составить 125 000 долларов в год.

Личная гарантия

В большинстве случаев финансируемое имущество служит залогом для кредита на недвижимость. Однако в случае кредита на коммерческую недвижимость от заемщика также может потребоваться предоставить личную гарантию.

Это означает, что если бизнес не может произвести платежи по кредиту, а ликвидация залога (т. е. обращение взыскания на имущество) не приносит достаточно денег для погашения кредита, заемщик несет личную ответственность за покрытие разницы.

Подробнее: Что такое страхование коммерческой недвижимости?

Правильный выбор кредита CRE

Кредит на коммерческую недвижимость может помочь владельцам бизнеса финансировать недвижимость. Чтобы найти кредит, который имеет смысл для вашего бизнеса, вы всегда должны сравнивать свои варианты и присматриваться к нескольким кредиторам.

Была ли эта статья полезна?Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах. Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Кейси Бонд — опытный писатель и редактор по личным финансам. Помимо Forbes, ее работы появились на HuffPost, Business Insider, Yahoo! Finance, MSN, The Motley Fool, US News & World Report, TheStreet и другие. Кейси также является сертифицированным консультантом по личным финансам. Подпишитесь на нее в Твиттере @CaseyLynnBond.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Во-первых, , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Только проценты по кредитам на коммерческую недвижимость Объяснение

Каждая сделка с коммерческой недвижимостью немного отличается. В результате у кредиторов есть множество продуктов, которые предназначены для удовлетворения как можно большего количества потребностей заемщика. Одним из таких продуктов является процент только кредит.

Одним из таких продуктов является процент только кредит.

В этой статье FNRP объясняет, что такое процентные ссуды, когда они уместны, а также преимущества и риски процентной ссуды.

Что такое процентная ссуда?

Процентная ссуда — это коммерческая ипотека, ежемесячный платеж по которой состоит только из процентов, взимаемых кредитором. Ссуды только под проценты отличаются от традиционных амортизируемых ссуд, платежи по которым состоят как из основной суммы, так и из процентов.

Пример ссуды только под проценты по сравнению с традиционной ссудой с амортизацией

Чтобы проиллюстрировать разницу в том, как рассчитываются платежи для ссуды только с выплатой процентов по сравнению с традиционными ссудами с амортизацией, будет полезен пример.

Предположим, что заемщик рассматривает возможность приобретения многоквартирного коммерческого объекта с кредитом в размере 1 000 000 долларов США, процентная ставка которого составляет 6%, а срок погашения составляет 20 лет (240 месяцев). Амортизационный платеж рассчитывается с использованием электронной таблицы или финансового калькулятора и составляет 7 164 доллара в месяц.

Амортизационный платеж рассчитывается с использованием электронной таблицы или финансового калькулятора и составляет 7 164 доллара в месяц.

В первый месяц кредита 5 000 долларов платежа идут на проценты, а остаток (2 164 доллара) идет на погашение основного долга, что уменьшает остаток по кредиту до 997 854 долларов (1 000 000 долларов – 2 146 долларов). С каждым последующим платежом часть, выделенная на проценты, немного уменьшается, а часть, выделенная на основную сумму, увеличивается, попутно уменьшая остаток кредита.

Расчет выплаты только процентов намного проще. Это остаток кредита в размере 1 000 000 долларов США, умноженный на процентную ставку и разделенный на 12 месяцев. Для приведенного выше кредита результат составляет 5000 долларов в месяц. Но, это только платит проценты. Остаток кредита не уменьшается с каждым платежом.

В зависимости от конкретных условий кредита, процентный период для кредита может быть временным, например, 12 месяцев, или может длиться весь срок кредита. Ссуды только под проценты и / или ссуды с по крайней мере некоторым периодом выплат только процентов предлагаются банками, кредитными союзами, страховыми компаниями, кредиторами и государственными учреждениями, такими как FHA, Fannie Mae или Freddie Mac.

Ссуды только под проценты и / или ссуды с по крайней мере некоторым периодом выплат только процентов предлагаются банками, кредитными союзами, страховыми компаниями, кредиторами и государственными учреждениями, такими как FHA, Fannie Mae или Freddie Mac.

Когда уместны ссуды только под проценты?

В целом, наиболее подходящим вариантом использования процентной ссуды является период между моментом, когда инвестор покупает (или строит) недвижимость, и моментом, когда она начинает приносить стабильный поток арендного дохода. Две наиболее распространенные ситуации, в которых это происходит, — это строительство и проекты с добавленной стоимостью.

Строительство

Когда инвестор строит недвижимость, ему необходимо сохранить как можно больше денежных средств на этапе строительства. В результате типичная программа кредитования строительства включает в себя предварительно финансируемый процентный резервный счет, с которого вычитаются только процентные платежи, пока объект находится в стадии строительства. После того, как недвижимость будет завершена и занята арендаторами, платящими арендную плату, платежи могут быть преобразованы из процентов только в основную сумму и проценты, чтобы соответствовать увеличению дохода от собственности.

После того, как недвижимость будет завершена и занята арендаторами, платящими арендную плату, платежи могут быть преобразованы из процентов только в основную сумму и проценты, чтобы соответствовать увеличению дохода от собственности.

Проект с добавленной стоимостью

В проекте с добавленной стоимостью или в проекте с капитальным ремонтом концепция одна и та же. Инвестор несет высокие первоначальные затраты на ремонт недвижимости и должен использовать свой капитал для этой цели. Получив кредит с выплатой только процентов, инвестор может сохранить капитал до тех пор, пока не будут завершены ремонтные работы и имущество не будет приносить достаточный доход для осуществления амортизационных платежей.

Другие ситуации

Другие ситуации, когда могут быть уместны кредиты только под проценты, включают покупку недвижимости с высоким уровнем вакантности или когда недвижимость будет удерживаться в течение короткого периода времени перед продажей. В первом случае заемщик будет выплачивать только проценты, пока сдает имущество в аренду для стабилизации. Во втором случае кредит с выплатой только процентов действует как «промежуточный кредит» до тех пор, пока недвижимость не будет продана другому покупателю.

Во втором случае кредит с выплатой только процентов действует как «промежуточный кредит» до тех пор, пока недвижимость не будет продана другому покупателю.

Выгода от ссуды только под проценты

Из приведенных выше примеров должно быть ясно, что основное преимущество ссуды только под проценты заключается в том, что уменьшенные платежи по ссуде позволяют заемщику сохранять свой капитал до:

(1) денежные потоки могут поддерживать амортизирующий платеж;

(2) строительство и/или ремонт завершены; или

(3) имущество рефинансируется или продается.

Риски ссуды только под проценты

Хотя выплата только процентов может показаться большой проблемой, этот тип ссуды также сопряжен с тремя существенными рисками.

1. Выплаты только процентов имеют тенденцию быть временными

Во-первых, выплаты только процентов обычно носят временный характер с относительно коротким сроком (менее 24 месяцев). Когда период только процентов завершен и платежи конвертируются в амортизацию, может произойти внезапное и значительное увеличение требуемых платежей по кредиту. Если денежные потоки собственности не в состоянии поддерживать более крупный платеж во время конвертации, заемщик может объявить дефолт.

Если денежные потоки собственности не в состоянии поддерживать более крупный платеж во время конвертации, заемщик может объявить дефолт.

2. Не уменьшает остаток кредита

Во-вторых, платежи только по процентам не уменьшают остаток кредита. Если стоимость собственности снизится, инвесторы в недвижимость могут оказаться в положении, когда они должны за собственность больше, чем она стоит. Если бы инвесторы оказались в ситуации, когда они были бы вынуждены продать недвижимость, им пришлось бы сделать это с убытком. Например, предположим, что физическое лицо занимает 1 000 000 долларов США для покупки офисного здания с LTV 80% (что означает, что он внес первоначальный взнос в размере 20%). Через три года стоимость недвижимости снизилась до 9 долларов.00 000, а соотношение кредита к стоимости увеличилось до 111%. Если бы инвесторы оказались в ситуации, когда им пришлось бы быстро ликвидировать собственность, они потеряли бы на сделке 100 000 долларов.

3. «Разовые платежи»

В-третьих, поскольку ссуды, выплаченные только под проценты, не уменьшают основную сумму долга, они сопровождаются «разовыми выплатами» в конце срока.

2.014.01

2.014.01

Ставка по кредиту — это и есть та самая плата. Она показывает, сколько процентов от суммы кредита нужно заплатить в год.

Ставка по кредиту — это и есть та самая плата. Она показывает, сколько процентов от суммы кредита нужно заплатить в год. Причем кредитором может выступать как продавец, так и покупатель. Примеры коммерческих кредитов:

Причем кредитором может выступать как продавец, так и покупатель. Примеры коммерческих кредитов: Этим имуществом клиент свободно пользуется, но продать или подарить его может только с согласия банка. Если заемщик перестает платить по ипотеке, то банк забирает залог. В полное владение заемщика недвижимость переходит только после полного погашения кредита;

Этим имуществом клиент свободно пользуется, но продать или подарить его может только с согласия банка. Если заемщик перестает платить по ипотеке, то банк забирает залог. В полное владение заемщика недвижимость переходит только после полного погашения кредита; point-of-sale «точка продажи») — это кредит, который выдают прямо в салоне магазина или на сайте продавца. Его берут под покупку конкретного товара (бытовой техники, электроники, мебели и т. д.), деньги банк переводит напрямую магазину. Характерные особенности POS-кредита: быстрое рассмотрение заявки (за несколько минут), короткий срок кредитования (до трех лет), минимальный пакет документов.

point-of-sale «точка продажи») — это кредит, который выдают прямо в салоне магазина или на сайте продавца. Его берут под покупку конкретного товара (бытовой техники, электроники, мебели и т. д.), деньги банк переводит напрямую магазину. Характерные особенности POS-кредита: быстрое рассмотрение заявки (за несколько минут), короткий срок кредитования (до трех лет), минимальный пакет документов. Такой кредит считается надежным для банка, поэтому ставка по нему обычно ниже, чем по другим продуктам. Пример обеспеченного кредита: ипотека, автокредит;

Такой кредит считается надежным для банка, поэтому ставка по нему обычно ниже, чем по другим продуктам. Пример обеспеченного кредита: ипотека, автокредит; д. На этом этапе стоит взвесить преимущества и недостатки разных продуктов;

д. На этом этапе стоит взвесить преимущества и недостатки разных продуктов; Изучить все условия, сноски и примечания, уточнить все непонятные моменты и только после этого подписывать документ. Также банк составляет график платежей по кредиту, с ним надо ознакомиться и впоследствии соблюдать во избежание штрафных платежей и ухудшения кредитной истории.

Изучить все условия, сноски и примечания, уточнить все непонятные моменты и только после этого подписывать документ. Также банк составляет график платежей по кредиту, с ним надо ознакомиться и впоследствии соблюдать во избежание штрафных платежей и ухудшения кредитной истории. до ₽300 тыс.).

до ₽300 тыс.). Банки могут запросить следующие документы:

Банки могут запросить следующие документы: Он предполагает некоторую амортизацию и имеет срок не менее пяти лет.

Он предполагает некоторую амортизацию и имеет срок не менее пяти лет.