Факторинг: плюсы и минусы — GetFinance

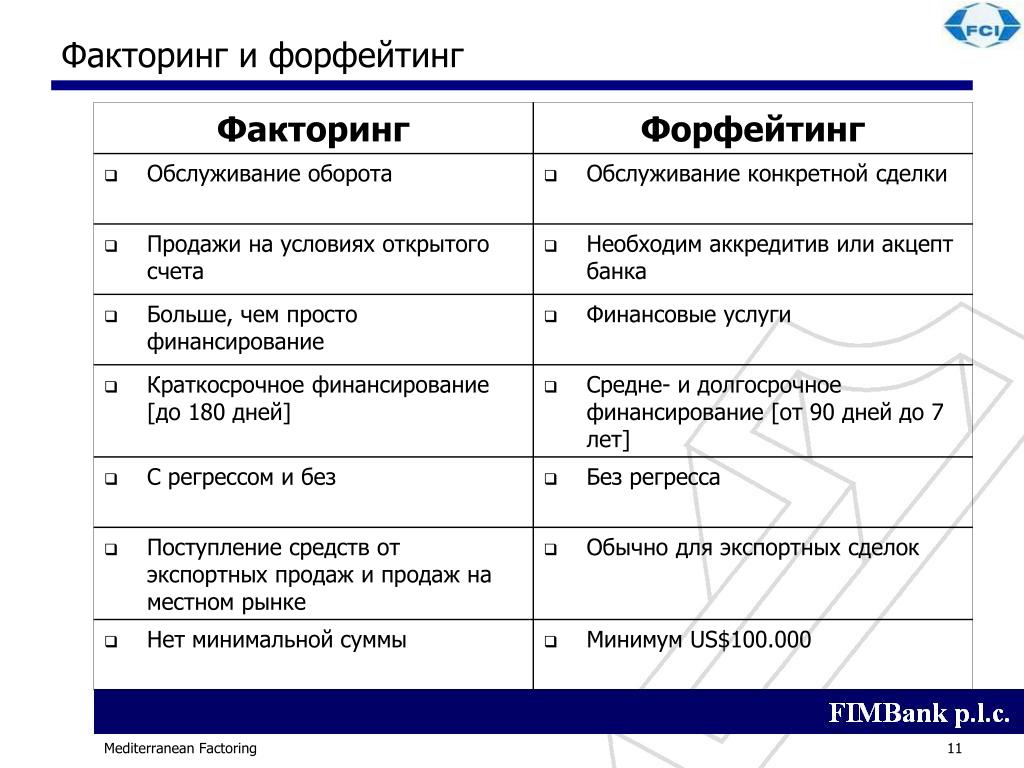

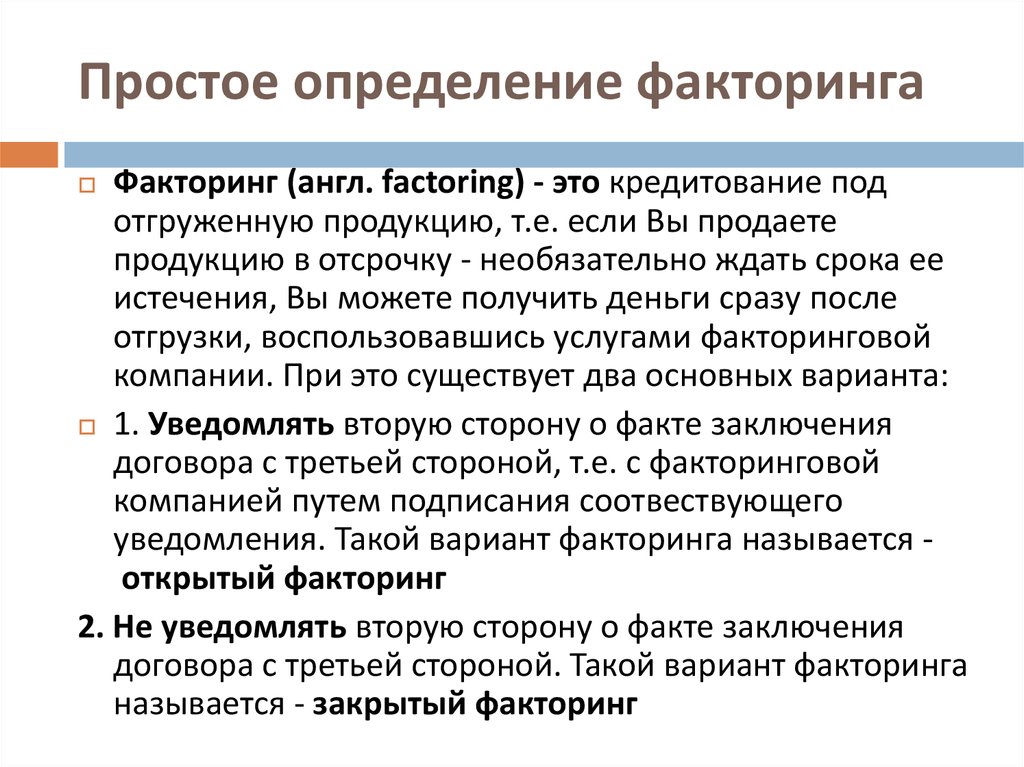

Факторинг – это вид финансирования, который помогает компании быстро перевести дебиторскую или кредиторскую задолженность в живые деньги. Уступив факторинговой компании обязательства своего контрагента, предприятие получает финансирование в виде оплаты этих обязательств. Возврат финансирования происходит путем оплаты контракта новому кредитору (факторинговой компании), дополнительно клиент оплачивает факторинговую комиссию.

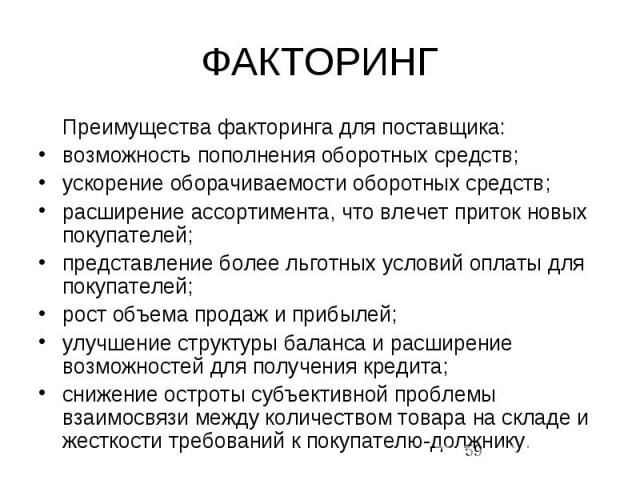

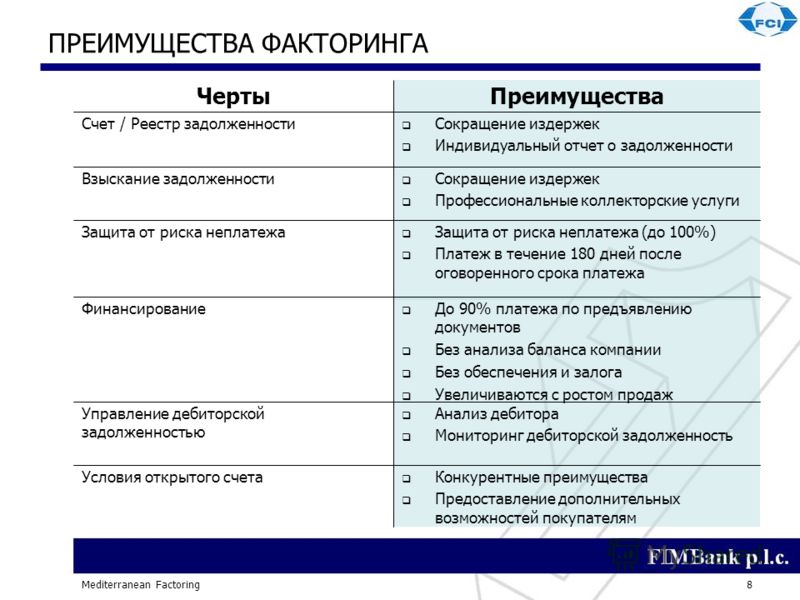

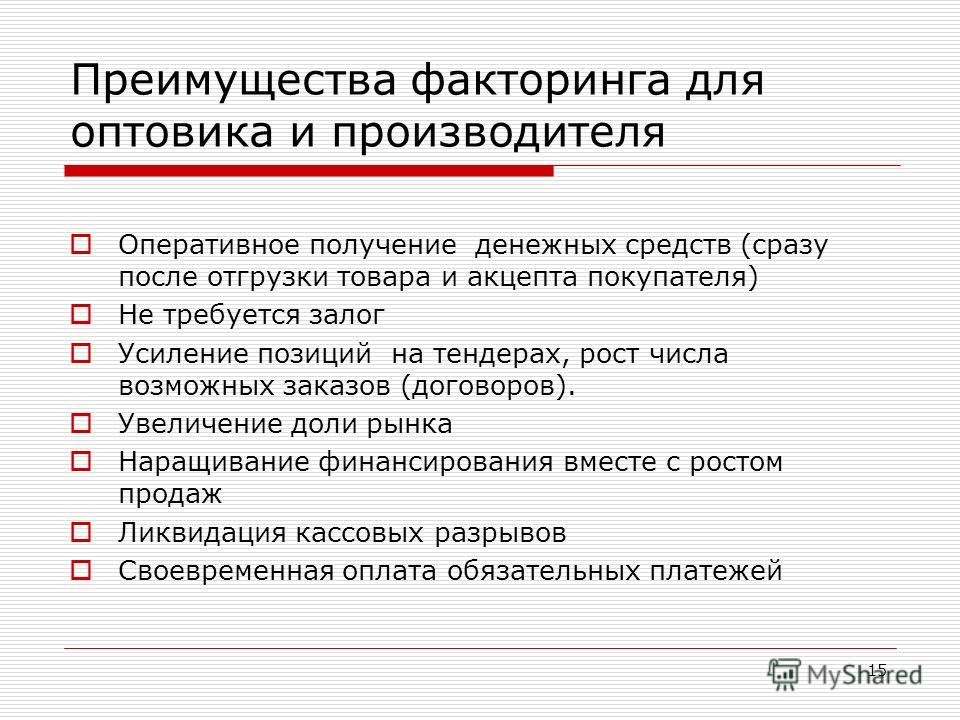

Основные преимущества факторинга

У такого финансирования есть большое количество плюсов:

· Факторинг подходит как для поставщиков, так и для заказчиков – привлечь финансирование под уступку обязательств может любая сторона контракта.

· Факторинговое финансирование не отражается в отчетности и кредитной истории – по сути, это обмен одних активов на другие.

· Решает любые проблемы с оборотным капиталом и кассовыми разрывами, позволяет масштабировать бизнес – исполнителям контракта дает возможность быстрее вернуть деньги в оборот, заказчикам – не отвлекать средства из бизнеса на оплату срочных обязательств.

Подробнее о возможностях финансирования поставщиков и заказчиков – в статье «Виды онлайн-факторинга на GetFinance»

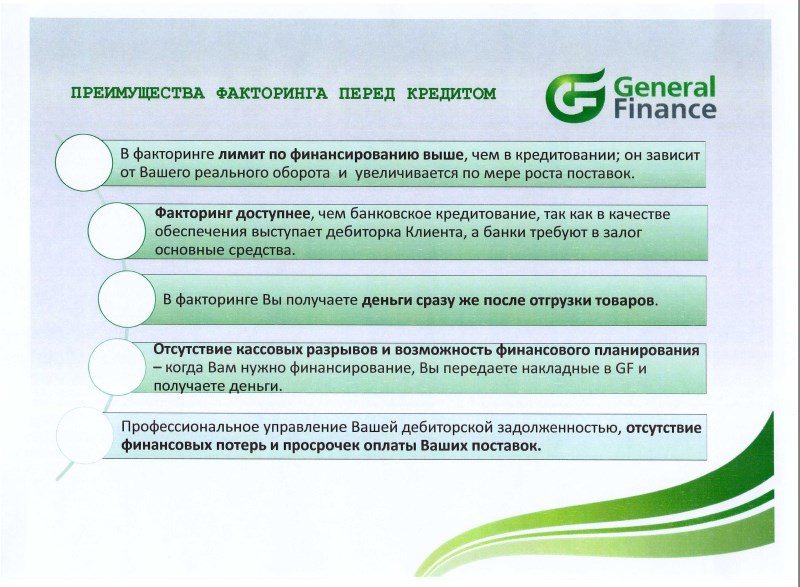

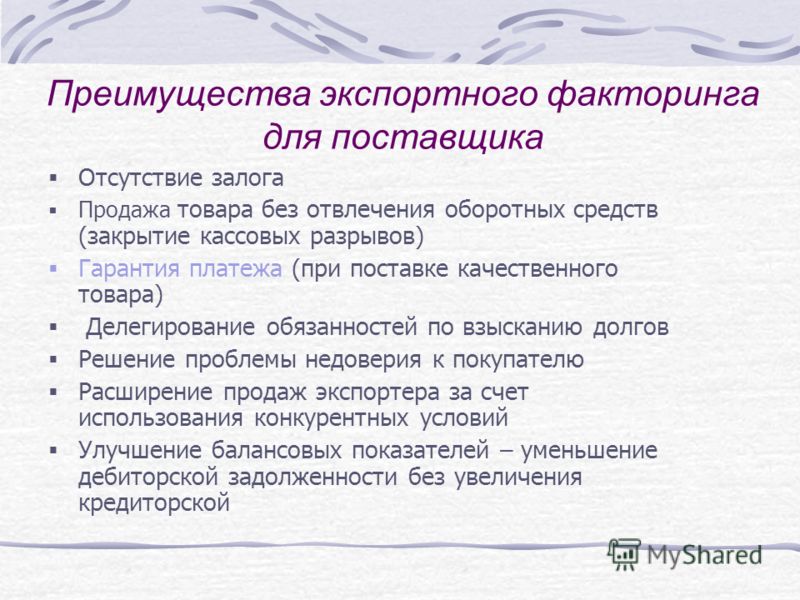

· Доступность – выдача факторингового финансирования не требует залога, поручительства или страхования, перевода счетов в финансирующий банк, финансирование подходит для растущих компаний, предприятий малого и среднего бизнеса

· Индивидуальные решения – параметры факторинговой сделки гибко подстраиваются под запросы клиента и особенности финансируемого контракта.

· Минимальные ограничения для поставщиков или подрядчиков, так как возврат финансирования всегда осуществляет заказчик.

Не требуются хорошая кредитная история, устойчивое финансовое положение, длительный срок работы.· Факторинг и кредиты не исключают друг друга – активно получая факторинговое финансирование, компания может оформлять кредиты и займы на развитие бизнеса.

· При оформлении факторингового финансирования не увеличивается кредитная нагрузка.

Если речь идет об онлайн-факторинге, на GetFinance, то финансирование становится еще проще и доступнее благодаря автоматизации процесса, а условия предоставления и возврата финансирования максимально прозрачны – клиент в личном кабинете может сверить расчеты платежей и комиссий, отследить погашения в режиме реального времени.

Недостатки факторинга и способы их устраненияТеперь рассмотрим минусы факторинга:

- Необходимость предоставления большого количества бумажных документов и высокие трудозатраты на получение финансирования.

При выдаче заемных средств (будь это кредит или факторинг) финансирующая организация стремится минимизировать свои риски, поэтому процедура сбора документов и проверки становится долгой и сложной. Однако современные технологии позволяют решить этот вопрос: так, на GetFinance можно оформить факторинг быстро и в дистанционном формате, а для подачи заявки нужен минимальный пакет документов в виде скан-копий.

Подробности читайте в нашей статье «Документы для оформления факторинга онлайн: всего 10 минут на подачу заявки»

- Если факторинг оформлен с регрессом, при неисполнении заказчиком своих обязательств по контракту (а вследствие этого – невозврате финансирования) поставщику придется возвращать полученные деньги факторинговой компании. По сути, в этой ситуации поставщик отвечает перед факторинговой компанией за добросовестность заказчика. Единственный способ избежать таких ситуаций – выбор надежных контрагентов: ведь даже если бы факторинг не был оформлен, этот покупатель не оплатил бы контракт, так что при регрессе поставщик дополнительно ничего не потерял.

Подробнее о том, как в факторинге применяется условие регресса, читайте в нашей статье «Виды факторинга: с регрессом и без регресса»

- Если установленный на компанию лимит исчерпан, то факторингом не сможет воспользоваться ни она сама, ни ее поставщики. Дело в том, что факторинговые компании устанавливают лимит финансирования на заказчика исходя из его финансового состояния, сумм контрактов, внутренних ограничений компании-фактора. Если факторинговая компания не готова увеличить лимит финансирования, можно параллельно обратиться в другие финансирующие организации и открыть дополнительные лимиты на заказчика.

Проще всего это сделать, воспользовавшись услугами факторинговой платформы: тогда лимиты открываются из личного кабинета в рамках «одного окна», не требуется собирать документы для каждого фактора в отдельности – заявка отправляется сразу во все компании, работающие на платформе.

Исчерпав лимит на заказчика в одной компании, поставщик может оформить финансирование в другой, это абсолютно законно и не потребует дополнительных затрат. К GetFinance подключено более 20 факторинговых компаний – это открывает большие возможности для клиентов, получающих финансирование на платформе.

Получать финансирование с низким первым платежом экономически нецелесообразно. Как правило, величина факторингового финансирования составляет около 90% от суммы контракта с заказчиком. Такой размер первого платежа позволяет нарастить объемы бизнеса, получить дополнительную прибыль, окупить затраты на оформление факторинга. Однако существуют факторинговые компании, которые выплачивают гораздо меньше, а остаток суммы клиент получает, только когда его заказчик расплатился по контракту – такая система будет финансово невыгодной.

Чтобы узнать индивидуальный лимит факторингового онлайн-финансирования, подайте заявку на сайте GetFinance или свяжитесь со специалистом по телефону 8 (800) 500 55 52.

Плюсы и минусы факторинга

Если вы не являетесь огромной корпорацией с большим капиталооборотом, вам иногда нужны услуги займа и подобных операций. Средний бизнес выручают факторинговые компании – организации, позволяющие не останавливать бизнес-процессы. Но у такой сложной техники, как факторинг, есть свои нюансы и свои преимущества. В этом материале мы рассмотрим плюсы и минусы факторинга, а вы поймете, подойдет ли он вашему предприятию.

Что такое факторинг, и в чем его плюсы

Как работает факторинг

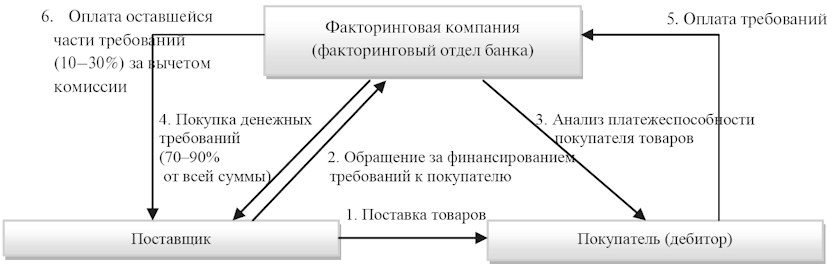

Это комплекс услуг, который оказывается поставщикам, работающим на отсрочке платежа. Кроме самой компании, обеспечивающей факторинг (фактора) и поставщика (кредитора), необходима третья сторона – дебитор. Также может появиться посредник в виде электронной площадки для факторинговых сделок.

Механизм этих сделок похож на работу организаций, которые выкупают чужие долги за неполную стоимость. Поставщик передает факторинговой компании право требовать деньги с дебитора, а та выплачивает поставщику почти всю цену заказа. Фактор разбирается с оплатой, а потом переводит оставшуюся часть денег поставщику и требует или оставляет свой процент и комиссионные.

Фактор разбирается с оплатой, а потом переводит оставшуюся часть денег поставщику и требует или оставляет свой процент и комиссионные.

Финансовые плюсы

Основное преимущество факторинга – цикличность оборота капитала. С какими бы низкими оперативностью и периодичностью не платил покупатель, поставщик получает деньги сразу же. От этого увеличиваются объемы и прибыль со всеми вытекающими (своевременные закупки, стабилизация оборота, развитие бизнеса). Кроме того, факторинговая сделка – это не кредит, а значит, вы вполне можете брать еще кредиты и займы. И вообще, факторинг становится единственным вариантом, когда предприятию попросту не дают кредит.

С какими бы низкими оперативностью и периодичностью не платил покупатель, поставщик получает деньги сразу же.

Перечисляя основные преимущества факторинга для поставщика, нельзя не отметить отсутствие рисков неплатежа, ведь фактор сразу же расплачивается. И, наконец, не забывайте, что с кредитом вы никак не можете снизить остаток на счету, то есть тратите больше, чем собирались. А с факторингом можно использовать оборот полностью.

А с факторингом можно использовать оборот полностью.

Организационные плюсы

То обстоятельство, что фактор сам разбирается с дебитором, сложно переоценить. Вместо вас компания собирает все данные, отчеты и статистику о каждом шаге товара и его оплаты. Фактор сам связывается с покупателем, если приходится. А у вас остается больше времени и нервов – доверив расчеты фактору, вы можете посвятить себя другим проблемам.

Факторинг незаменим, если компания не хочет погрязнуть в обмене документами и беготне за дебиторами. Он освобождает вам руки для воплощения идей и плодотворной работы.

Факторинговое обслуживание куда доступнее, чем кредитование. Вам не придется оставлять что-то в залог – компании будет достаточно распоряжения долгом дебитора. Учтите также, что, возвращая кредит, вы втиснуты в жесткие сроки. В факторинге все этапы органично распределены по времени, а деньги перечисляются по факту совершенной операции. Но помните, что для согласия фактора на работу надежным, то есть платежеспособным, должен быть не столько поставщик, сколько покупатель.

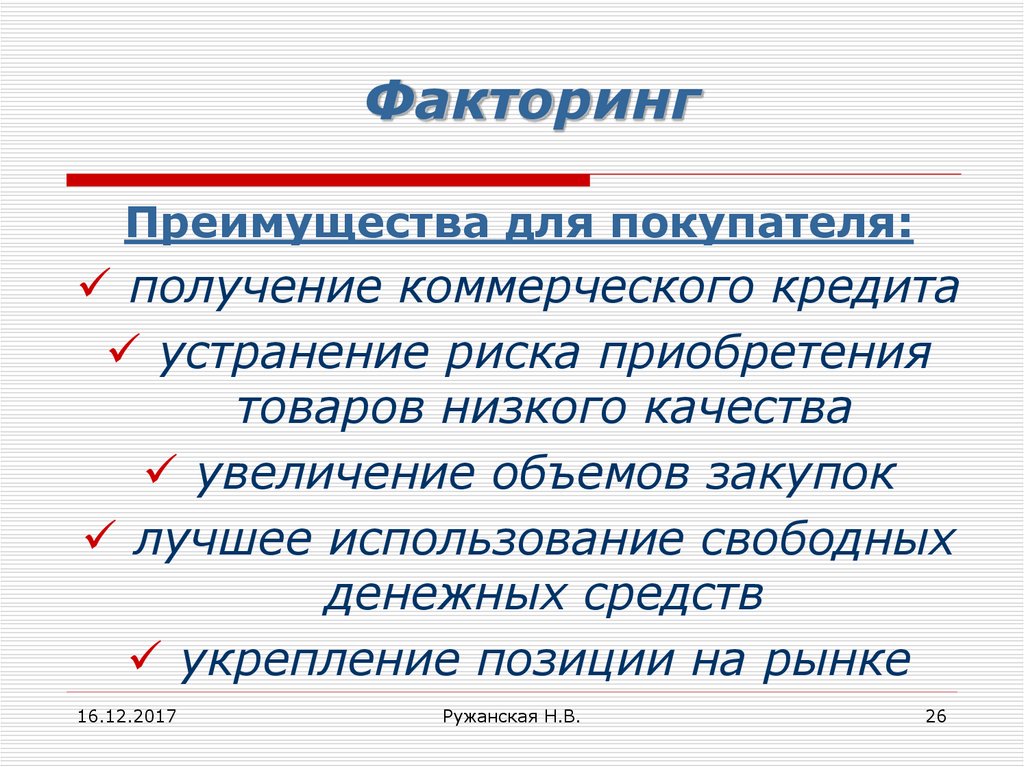

Плюсы отношения

Есть и преимущества факторинга для покупателя: он предлагает отсрочку оплаты, а это может привлечь новых клиентов и удержать старых, да еще и цены повысить. Если же отсрочка оплаты – норма, лучше превратить ее в преимущество и заключить договор с фактором. Еще одним плюсом становится экономия налога на прибыль, который вы платите по факту отгрузки. Если вы и так работаете с отсрочкой оплаты товара, то налог появляется раньше, чем возможность выплатить его. А с факторингом средства есть сразу же.

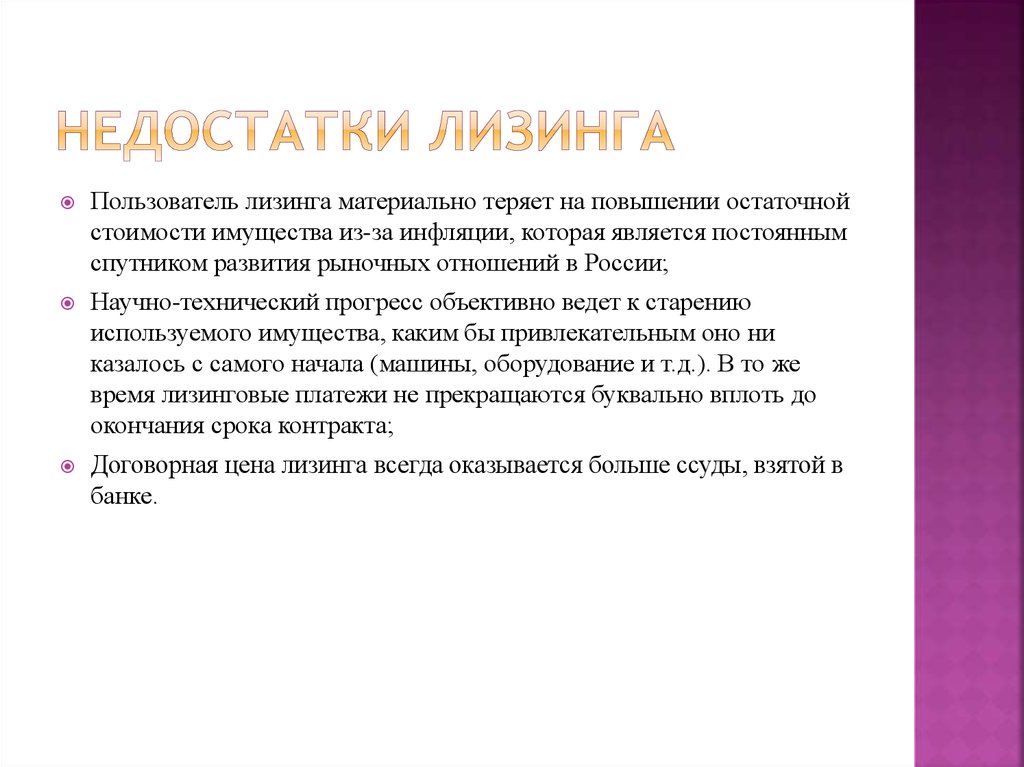

Минусы факторинга

Самые серьезные недостатки факторинга связаны с его дороговизной. За сделку вы платите больше, чем потеряли бы на кредите. Ведь вы не оставляете залога, то есть не даете никаких гарантий, и фактор минимизирует свои риски, взимая высокий процент. А комиссия появляется за то, что компания взяла на себя отслеживание дебиторской задолженности.

Нужно понимать, что непрерывный капиталооборот не может идти в стопроцентном объеме, так как сразу после отгрузки поставщик получает только 85-90%.

Фактор может затянуть с выплатой, тогда денег придется ждать несколько недель.

У факторинговых сделок ограниченный круг лиц, которые могут их заключать. Они работают только с постоянными покупателями поставщика. Не подойдут поставщики с нестандартной или реализуемой на послепродажном обслуживании продукцией, а также работающие с субподрядчиками. Фактор не работает с дебиторами с долгосрочными договорами, которым выставляют счет до поставки, или кучей дебиторов, у каждого из которых небольшой долг. Кроме того, фактор не работает с филиалами, с результатами комиссионных сделок.

Факторинг вам не подойдет, если ваши клиенты оплачивают товар регулярно, но задерживая выплату, – тогда оборот денег и так остается непрерывным.

Российские реалии

Ряд недостатков факторинга для отечественных компаний напрямую связан с тем, как эта система сложилась в России. Здесь он не так распространен, и зарабатывают факторы немного, но предприятия все больше нуждаются в подобных сделках. Особенно легкая, пищевая, фармацевтическая и нефтеперерабатывающая сферы бизнеса. У нас факторингом занимаются, как правило, банки, но с 2015 года стали появляться и электронные ресурсы. Факторы идут навстречу спросу, поэтому сейчас эта отрасль на подъеме.

Особенно легкая, пищевая, фармацевтическая и нефтеперерабатывающая сферы бизнеса. У нас факторингом занимаются, как правило, банки, но с 2015 года стали появляться и электронные ресурсы. Факторы идут навстречу спросу, поэтому сейчас эта отрасль на подъеме.

В России интенсивно (по сравнению с другими странами) практикуется факторинг с правом регресса. То есть, если дебитор отказывается платить, фактор требует у поставщика вернуть деньги. Даже несмотря на то, что кредитор продал долговые требования, он все равно несет риск. Этот минус вполне может перекрыть некоторые плюсы. Рынок факторинга здесь еще не сложился, поэтому тарифы, которые предлагают факторы, часто оказываются бестолковыми. Поставщикам сложно в них разобраться, они заключают сделки, а потом терпят убытки.

Проблемы факторинга в России связаны и с недоверчивостью, какую традиционно проявляют банки к тем, кому дают деньги. Это понятно, ведь банки – наши основные факторинговые субъекты, и они хотят минимизировать риски. Поэтому они просят предоставить больше документов, чем западные факторы: к стандартным счету-фактуре и договору с дебитором – основаниям задолженности – иногда добавляются поручительство или залог.

Поэтому они просят предоставить больше документов, чем западные факторы: к стандартным счету-фактуре и договору с дебитором – основаниям задолженности – иногда добавляются поручительство или залог.

И все же факторинг – дело вкуса. Здесь важен индивидуальный подход, в связи с чем факторы предлагают другие условия. Для них важны и такие показатели, как число покупателей и активы поставщика. У факторинга нет альтернативы в обслуживании малого и среднего бизнеса, где возможностей взять кредит совсем немного, зато кассовых разрывов, повседневных проблем и финансовых рамок куда больше. Поэтому вам нужно сначала проанализировать ситуацию и задаться двумя вопросами: что будет, если я воспользуюсь факторингом, и что будет, если я не воспользуюсь им.

Преимущества и недостатки факторинга

Факторинг — это финансовое соглашение, которое включает продажу дебиторской задолженности предприятия другой стороне (называемой «фактор») со скидкой. Это помогает продавцу получить немедленные денежные потоки, которые в противном случае пришли бы к нему позже.

Преимущества факторинга

Немедленный приток денежных средств

Этот вид финансирования сокращает цикл инкассации денежных средств. Он обеспечивает быструю реализацию денежных средств путем продажи дебиторской задолженности фактору. Наличие наличных денег иногда становится решающим фактором для использования возможности или ее потери. Денежный прирост, обеспечиваемый факторингом, легко доступен для капитальных затрат, обеспечения нового заказа или выполнения непредвиденных условий.

СОДЕРЖАНИЕ

- Преимущества факторинг

- Непосредственное приток денежных средств

- Внимание к бизнес -операциям и росту

- Уклонение от плохих долгов

- Скоро Анализ

- Недостатки факторинга

- Снижение прибыли

- Надежность кредита клиента

- Исчерпание залогового обеспечения

- Наличие условной ответственности

- Высокие финансовые расходы

- Потеря личного контакта

- Заключение

Внимание к бизнес-операциям и росту

Продавая счета-фактуры без стресса, с помощью бизнес-менеджеров можно избавиться от стресса, с помощью задач менеджеров от клиентов. Ресурсы, задействованные в отделе дебиторской задолженности, могут быть направлены на деловые операции, финансовое планирование и будущий рост.

Ресурсы, задействованные в отделе дебиторской задолженности, могут быть направлены на деловые операции, финансовое планирование и будущий рост.

Уклонение от безнадежных долгов

Факторинг бывает двух видов — с регрессом и без регресса. При факторинге без права регресса в случае безнадежной задолженности убыток несет фактор. Следовательно, продавец не несет никаких обязательств перед фактором, как только он продает свою дебиторскую задолженность.

Ускоренное финансирование

Факторы предоставляют средства быстрее, чем банковские компании. Факторинговые компании предлагают процесс факторинга, который представляет собой более быстрое применение, меньшую документацию и более быструю реализацию средств по сравнению с другими финансовыми учреждениями.

Обеспечение не требуется

Авансы предоставляются на основе силы дебиторской задолженности и ее кредитоспособности. В отличие от кредита наличными и овердрафта, факторы не требуют залога/заклада. Новые предприятия и стартапы могут легко воспользоваться авансом, если у них есть сильная дебиторская задолженность.

Новые предприятия и стартапы могут легко воспользоваться авансом, если у них есть сильная дебиторская задолженность.

Продажа, а не кредит

Факторинговая операция — это сделка купли-продажи, а не кредита. В отличие от других видов финансирования, факторинг не приводит к увеличению обязательств бизнеса. Таким образом, нет никаких негативных последствий для финансовых показателей, а также. Это просто включает преобразование книжных долгов в наличные деньги.

Анализ клиентов

Факторы предоставляют ценные советы и информацию продавцу относительно кредитоспособности стороны, от которой ожидается получение дебиторской задолженности. Это помогает в переговорах о лучших условиях между сторонами в фьючерсных контрактах.

Недостатки факторинга

Уменьшение прибыли

Фактор вычитает определенную скидку из стоимости дебиторской задолженности в качестве платы за предлагаемые услуги. Более того, в некоторых случаях фактор также начисляет проценты на сделанный аванс. Следовательно, прибыль предприятия уменьшается на значительную величину.

Следовательно, прибыль предприятия уменьшается на значительную величину.

Надежность кредита клиента

Фактор оценивает кредитоспособность стороны, которая имеет дебиторскую задолженность. Это критический фактор, который находится вне контроля продавца. Фактор может отказать в предоставлении авансов из-за плохой кредитной истории заинтересованной стороны.

Исчерпание залогового обеспечения

Факторинг исчерпания дебиторской задолженности предприятия, поскольку предприятие больше не имеет права получать платежи от них. Продавец больше не контролирует балансовую задолженность. Следовательно, они не могут быть предоставлены в качестве залога при получении любого другого вида финансирования.

Наличие условной ответственности

При факторинге с регрессом ответственность продавца полностью не снимается. Если сторона не выплачивает свои долги фактору, фактор имеет законное право взыскать их с продавца. Таким образом, продавец несет условную ответственность перед фактором по оплате долгов в будущем в случае дефолта. Эта ситуация повлияет на бизнес-операции и финансовые планы, которые находятся в стадии выполнения.

Эта ситуация повлияет на бизнес-операции и финансовые планы, которые находятся в стадии выполнения.

Высшие финансовые расходы

Факторы обычно вычитают от 2% до 4% от общей суммы в качестве вознаграждения в течение 45-60 дней. Вычисляя это ежегодно, стоимость финансирования оказывается примерно от 18% до 24% в год. что намного выше, чем другие источники финансирования.

Потеря личного контакта

Покупатель может не захотеть иметь дело с фактором из-за его профессионального характера и строгих методов. Факторинговые агентства даже регулярно отправляют уведомления покупателю в качестве напоминания о долге. Покупатель может создать негативный образ продавца посредством факторинга. Потеря личного контакта может привести к тому, что он задумается о смене поставщика.

Заключение

Хотя факторинг предлагает продавцу множество преимуществ, нельзя сказать, что он является идеальным источником финансирования бизнеса. Человек должен тщательно оценить потребности бизнеса и текущую ситуацию, которая оправдывает потребность в средствах. Взятие факторингового аванса без надлежащего рассмотрения может отрицательно сказаться на прибыльности бизнеса и отношениях с клиентами.

Взятие факторингового аванса без надлежащего рассмотрения может отрицательно сказаться на прибыльности бизнеса и отношениях с клиентами.

Санджай Булаки Борад

Санджай Борад является основателем и генеральным директором eFinanceManagement. Он страстно любит сохранять и делать вещи простыми и легкими. Ведет этот блог с 2009 года.и пытается объяснить «Концепции финансового управления с точки зрения непрофессионала».Copyright © 2023 eFinanceManagement.com

Преимущества и недостатки факторинга счетов

Последнее обновление 28 декабря 2022 г.

Факторинг счетов может помочь владельцам бизнеса заполнить пробел между моментом создания счета и фактической оплатой клиентом. Это способ получить наличные деньги, чтобы инвестировать их обратно в вашу компанию раньше, чем позже, хотя вы должны быть осторожны с посторонними сборами и скрытой политикой, прежде чем заключать сделку.

Что означают факторинговые счета и как это может повлиять на ваш бизнес? В этом руководстве мы объясняем преимущества и недостатки факторинга.

Как работает факторинг дебиторской задолженности?

Факторинговая дебиторская задолженность работает, предоставляя вам денежный аванс по вашим неоплаченным счетам. По сути, вы продаете счета-фактуры клиентам, чтобы получить часть причитающегося платежа досрочно, за вычетом комиссий.

Большинство компаний учитывают дебиторскую задолженность, потому что клиент слишком долго не платит, что нарушает движение денежных средств. Ускорение оплаты с помощью факторинга означает, что они могут использовать деньги для развития своего бизнеса и финансирования повседневных операций, не влезая в долги.

Каковы преимущества факторинга? Основным преимуществом факторинга и дисконтирования счетов является более быстрая оплата счетов. Однако дисконтирование счетов-фактур предоставляет кредит, который вы должны погасить, в то время как факторинг предлагает денежный аванс.

Независимо от того, являетесь ли вы владельцем малого бизнеса или руководите крупной операцией, факторинговые счета могут стать активом для вашей стратегии B2B. Он предлагает преимущества, которые не могут предоставить другие традиционные варианты кредитования, и является более доступным решением для многих предприятий.

Вот несколько причин, почему факторинг дебиторской задолженности выгоден продавцу:

1) Быстрые наличные деньги для вашего бизнеса процессы идут гладко.

Имеются законные причины, по которым владелец бизнеса должен получить доступ к быстрым деньгам, например:

- Оплата труда сотрудников

- Оплата ежемесячных счетов

- Внесение свежего инвентаря

- Расширение на новое место

В общем, наличие наличных денег означает, что вы можете сказать «да» новой возможности, вместо того, чтобы отказываться от нее, ожидая поступления средств.

2) Более простое одобрение, чем традиционный кредит

Получение кредита может быть недоступно для предприятий с ограниченным обеспечением и короткой финансовой историей. Тем не менее, факторинговые компании уделяют наибольшее внимание кредитному рейтингу ваших клиентов. Это означает, что ошибочный или несуществующий послужной список не будет иметь большого значения при подаче заявления.

Тем не менее, факторинговые компании уделяют наибольшее внимание кредитному рейтингу ваших клиентов. Это означает, что ошибочный или несуществующий послужной список не будет иметь большого значения при подаче заявления.

3) Больше гибкости для ваших клиентов

Увеличение денежного потока для вашей компании означает, что вы можете предоставить клиентам немного больше свободы действий. Вместо того, чтобы требовать немедленной оплаты, вы можете дать им месяц или больше для завершения счета, не беспокоясь о том, что это создаст нагрузку на ваш собственный бизнес.

4) Ограниченный риск для вас

В отличие от традиционного кредита, который требует обеспечения, факторинг счетов не имеет обеспечения. Таким образом, вам не нужно беспокоиться об аресте ценных активов, если клиент не заплатит.

5) Помогает управлять овердрафтом

Факторинг счетов может помочь вам обеспечить необходимый минимальный остаток на вашем банковском счете и оплатить собственные взносы вашего бизнеса, чтобы вам не пришлось рисковать невыполнением финансовых обязательств

6) Высокая доступность

После первоначальной настройки учетной записи в факторинговой компании вы сможете получать наличные в течение нескольких часов после отправки счета. В наши дни вы обычно можете управлять процессом полностью онлайн.

В наши дни вы обычно можете управлять процессом полностью онлайн.

Тем не менее, факторинг не всегда является лучшим вариантом для всех. Обязательно взвесьте потенциальные недостатки, прежде чем определить, что лучше для вашего бизнеса. Вот некоторые из потенциальных недостатков факторинга счетов:

1) Есть клеймо

Хотя факторинг счетов, по своей сути, является деловой практикой, как и любая другая, у него есть немного темное прошлое. Известно, что кредиторы используют клиентов в своих интересах с помощью запутанных формулировок и хитроумных практик, хотя с тех пор отраслевые стандарты развились для более прозрачных транзакций.

2) Снижение нормы прибыли

Факторная компания в основном берет часть каждого счета-фактуры. Несмотря на то, что он может составлять всего 1-3%, вы все равно теряете часть дохода в долгосрочной перспективе, что может повлиять на ежемесячный бюджет вашей компании.

3) Кредитный рейтинг клиентов может помешать финансированию

Хотя необходимость иметь хорошую кредитную историю не лежит на ваших плечах, факторинговая компания должна будет проверить кредитоспособность ваших клиентов, прежде чем принимать счет. Если рейтинг не соответствует требованиям, ваш запрос на факторинг может быть отклонен.

4) Сбор не гарантируется

Тот факт, что факторинговая компания покупает счет, не означает, что клиент гарантированно заплатит. В некоторых случаях вам может потребоваться оплатить счет, если счет не оплачен.

5) Это быстрое решение только одной проблемы

Если клиенты задерживают платежи и это противоречит вашему бизнес-плану, это может указывать на более сложную проблему, которая требует другой стратегии для стабилизации ситуации в долгосрочной перспективе.

6) Скрытые расходы и сборы от сомнительных поставщиков

Не все факторинговые компании одинаковы, и некоторые попытаются воспользоваться вами. Заявка, обработка, проверка кредитоспособности и штрафы за просрочку платежа могут быстро возрасти. Даже если вас устраивает указанная ставка факторинга, будьте осторожны с дополнительными расходами и обязательно проведите тщательное исследование, прежде чем подписывать контракт. Обязательно читайте мелкий шрифт и задавайте вопросы заранее.

Заявка, обработка, проверка кредитоспособности и штрафы за просрочку платежа могут быстро возрасти. Даже если вас устраивает указанная ставка факторинга, будьте осторожны с дополнительными расходами и обязательно проведите тщательное исследование, прежде чем подписывать контракт. Обязательно читайте мелкий шрифт и задавайте вопросы заранее.

Сколько взимают факторинговые компании? Как правило, они взимают около 1-5% в зависимости от таких переменных, как объем факторинга, размер счета, профиль риска и кредит клиента. Если ваша компания учитывает много счетов и работает с надежными клиентами, ваши сборы будут ниже.

Факторинг счетов и финансирование счетов: в чем разница?

Основное различие между финансированием счетов и факторингом счетов заключается в том, как обрабатываются ваши счета. При финансировании счетов вы выставляете их в качестве залога по кредиту. Между тем, при факторинге вы продаете счета-фактуры факторинговой компании за денежный аванс.

Факторинг, как правило, быстрее и проще получить право на участие, потому что компания будет рассматривать финансовые профили ваших клиентов, а не ваши. Тем не менее, финансирование счетов обычно имеет более низкие сборы, чем факторинг.

Тем не менее, финансирование счетов обычно имеет более низкие сборы, чем факторинг.

Бизнес-кредиты и факторинг счетов

Несмотря на то, что они оба являются жизнеспособными методами финансирования для вашей компании, бизнес-кредиты и факторинг счетов имеют свое собственное применение.

Бизнес-кредиты могут занять несколько недель, чтобы обеспечить финансирование, а это означает, что они лучше подходят для покупки средств производства, таких как оборудование и офисные помещения. Между тем, факторинг обеспечивает выдачу наличных в течение 1 или 2 дней, что делает его удобным для решения проблем с денежными потоками, когда клиенты не спешат платить.

Заключительные мысли

Как и любая другая деловая практика, факторинг счетов имеет свои плюсы и минусы. Тщательно обдумайте, почему ваш выбор. Поможет ли это вашей компании расти и расширяться? Планируете ли вы инвестировать деньги обратно в свой товар или сотрудников?

Если ваш ответ «да», преимущества факторинга, скорее всего, перевешивают недостатки.

При выдаче заемных средств (будь это кредит или факторинг) финансирующая организация стремится минимизировать свои риски, поэтому процедура сбора документов и проверки становится долгой и сложной. Однако современные технологии позволяют решить этот вопрос: так, на GetFinance можно оформить факторинг быстро и в дистанционном формате, а для подачи заявки нужен минимальный пакет документов в виде скан-копий.

При выдаче заемных средств (будь это кредит или факторинг) финансирующая организация стремится минимизировать свои риски, поэтому процедура сбора документов и проверки становится долгой и сложной. Однако современные технологии позволяют решить этот вопрос: так, на GetFinance можно оформить факторинг быстро и в дистанционном формате, а для подачи заявки нужен минимальный пакет документов в виде скан-копий.

Исчерпав лимит на заказчика в одной компании, поставщик может оформить финансирование в другой, это абсолютно законно и не потребует дополнительных затрат. К GetFinance подключено более 20 факторинговых компаний – это открывает большие возможности для клиентов, получающих финансирование на платформе.

Исчерпав лимит на заказчика в одной компании, поставщик может оформить финансирование в другой, это абсолютно законно и не потребует дополнительных затрат. К GetFinance подключено более 20 факторинговых компаний – это открывает большие возможности для клиентов, получающих финансирование на платформе.