Плюсы и минусы банкротства физических лиц в 2023 году

Вы здесь

Главная » Банкротство физических лиц

обновлено 16 апреля 2021

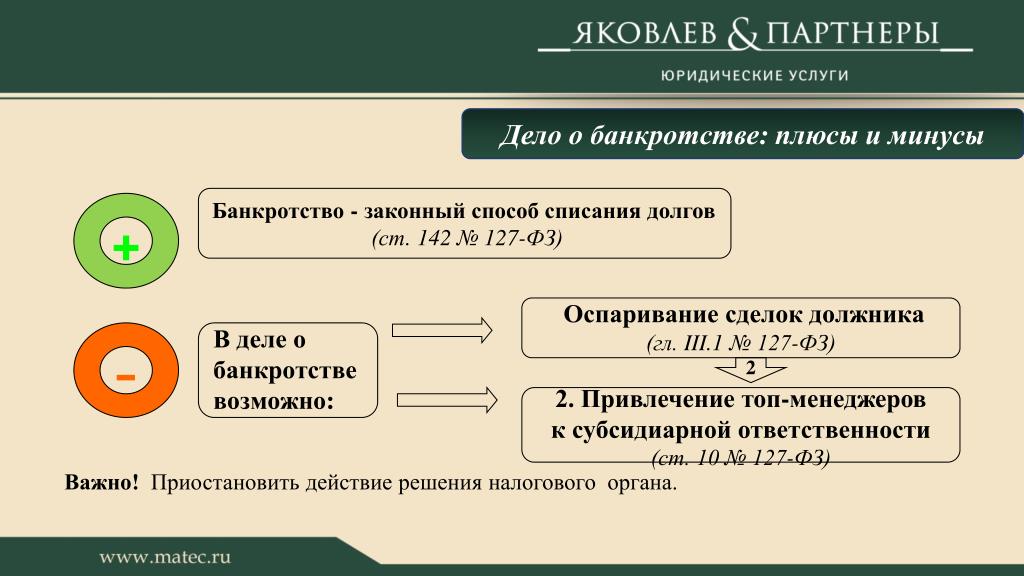

Перед принятием решения о подаче заявления в суд желательно разобраться, чем грозит банкротство физическому лицу. Для того чтобы оценить целесообразность инициирования данной процедуры, следует взвесить все ее преимущества и недостатки. Ниже, для наглядного сравнения, проводится полный список плюсов и минусов банкротства физлиц, актуальный по состоянию на апрель 2023 года.

Плюсы банкротства физических лиц

- Для начала процедуры банкротства достаточно обратиться в арбитражный суд. Обычно это намного быстрее приведет к отсрочке платежей, чем попытки договориться с банком.

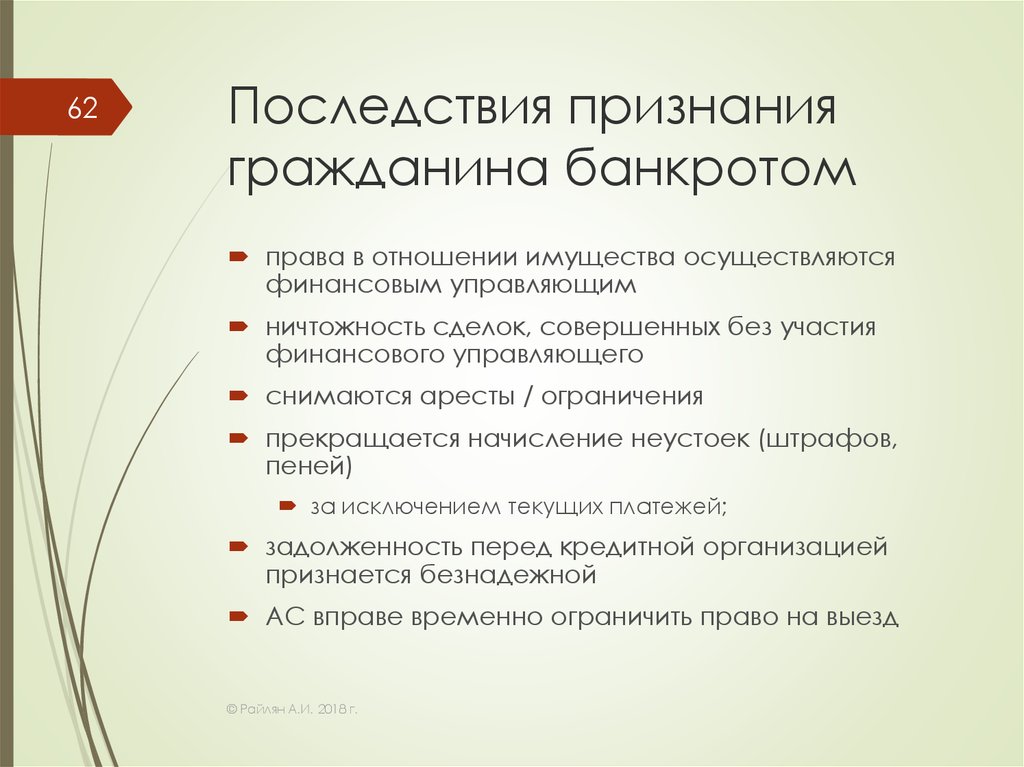

- При вынесении положительного судебного решения все долги замораживаются, никакие дополнительные пени и штрафы не применяются, а проценты по кредиту перестают накапливаться.

- Имеется возможность полностью списать долги при банкротстве, если у физического лица нет имущества или оно не подлежит реализации в счет погашения задолженности.

- Общение с представителями финансовых учреждений и прочих кредиторов переходит в правовое русло. Стоит только назвать номер открытого в суде дела о банкротстве, как должника сразу же перестают беспокоить сотрудники службы безопасности банка и коллекторы, методы работы которых зачастую выходят за рамки цивилизованных отношений.

- При реструктуризации долга через банкротство применяется единая ставка ЦБ РФ, что обычно вдвое, а иногда и втрое ниже ставок по банковским кредитам. К тому же на время рассмотрения дела отпадает необходимость платить по кредитным обязательствам.

- Служба судебных приставов официально приостанавливает все текущие дела, а при погашении или списании долгов полностью закрывает производство.

Итак, плюсы подачи заявления в суд о несостоятельности гражданина вполне очевидны. Далее следует определиться, чем грозит банкротство физическому лицу.

Минусы банкротства физических лиц

- При вынесении решения о реструктуризации погасить задолженность придется в любом случае.

- При наличии ипотеки на квартиру банк или иное финансовое учреждение может через суд взыскать недвижимость даже в том случае, если у должника нет другого места для жизни.

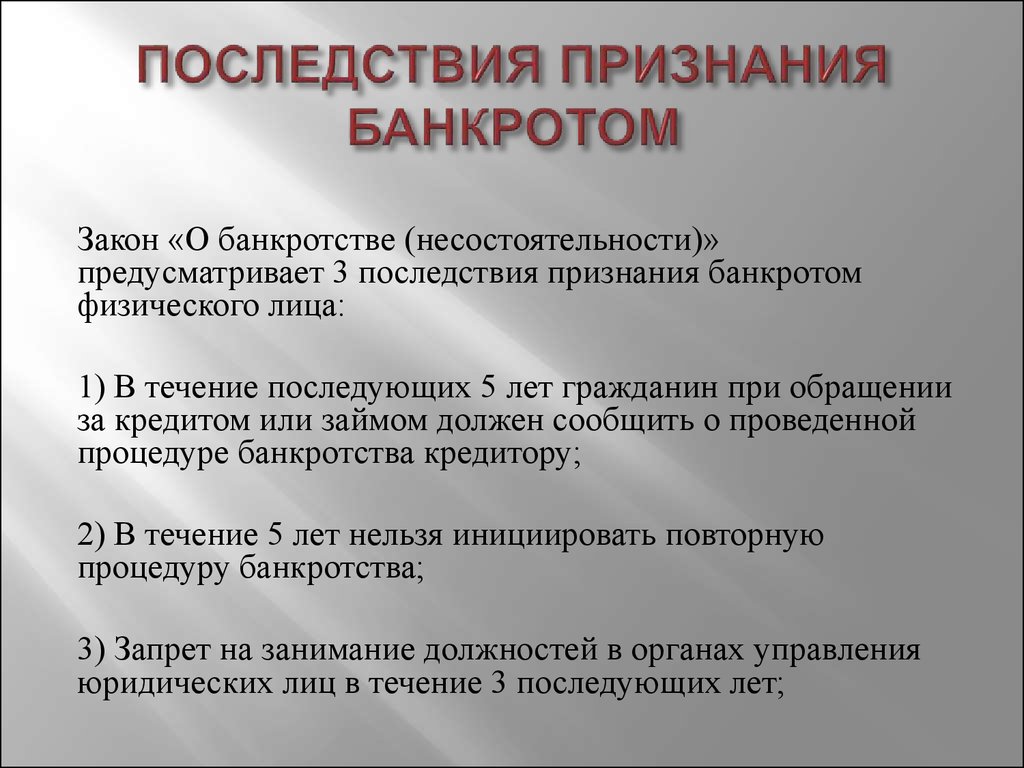

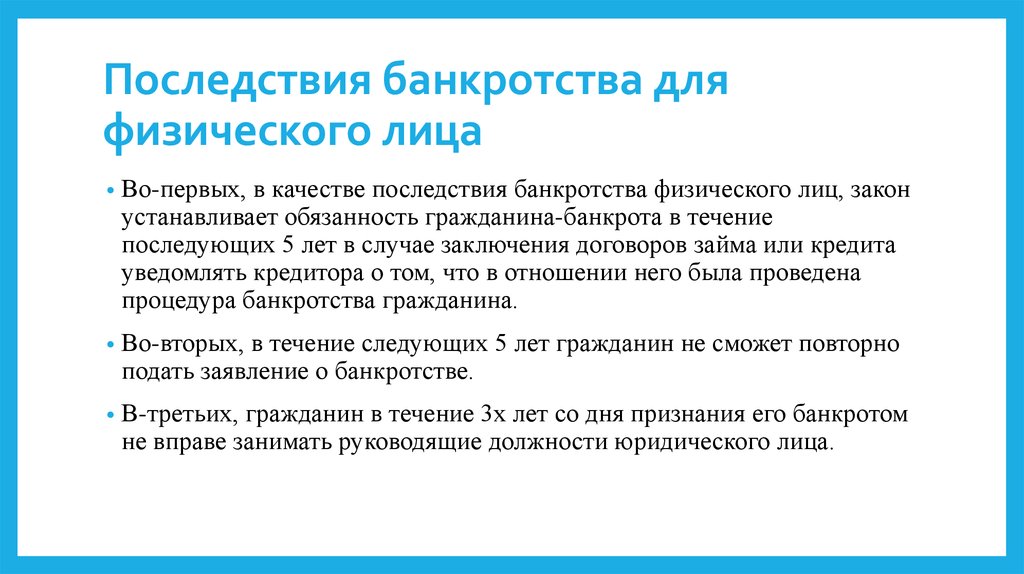

- После прохождения процедуры банкротства граждане или физические лица в ранге предпринимателя обязаны сообщать банку о своем статусе в течение следующих пяти лет, что сводит к минимуму шансы получить новый кредит.

- Запрет на занимание управленческих должностей.

- Возможно введение запрета на выезд за рубеж на период рассмотрения дела.

Кроме того, необходимо иметь в виду, что при самостоятельном банкротстве велика вероятность возникновения следующих рисков:

- противостояние в одиночку профессиональным юристам со стороны кредиторов;

- отказ в производстве по делу о банкротстве или вынесение решения о реструктуризации долга в результате выбора неверной линии поведения в суде;

- приостановка судебного процесса из-за неполного комплекта документов;

- затягивание разбирательства арбитражным управляющим;

- отсутствие правильной стратегии на собрании кредиторов, которые будут настаивать на реструктуризации долга или мировом соглашении;

- возможность оспаривания сделок должника при банкротстве со стороны кредиторов или управляющего с целью включения проданного в течение последних трех лет имущества в конкурсную массу для последующей реализации;

- признание судом платежеспособности должника с увеличением общего долга на сумму всех пеней и штрафов, набежавших за время рассмотрения дела о банкротстве.

Помощь в банкротстве физического лица

За время, прошедшее с момента принятия закона о банкротстве физических лиц, юристы компании «Юс Либерум» накопили достаточный практический опыт ведения подобных дел. Наши адвокаты сведут к минимуму потери при процедуре банкротства. Они помогут гражданину быстро преодолеть сложную финансовую ситуацию, расправиться с долгами и вернуться к привычному ритму жизни.

Сопровождение банкротства – процесс, требующий кропотливого изучения индивидуальных обстоятельств в каждом конкретном случае: сумма и состав долга, количество кредиторов, имущественное положение потенциального банкрота и его семьи и т.д. Согласно закону только к заявлению о вступлении в дело о банкротстве прикладывается более двух десятков различных документов, не считая документов, предусмотренных процессуальным законодательством. Все они будут внимательно изучаться судом на предмет удовлетворения условиям, при которых допускается процедура банкротства гражданина.

За более подробной информацией о процедуре и стоимости банкротства физических лиц, а также для получения БЕСПЛАТНОЙ первичной консультации и экспертизы документов обращайтесь к нашим специалистам по телефону: +7 (495)

Плюсы и минусы банкротства физических лиц

Плюсы и минусы банкротства физических лицТакая процедура, как банкротство физического лица, имеет положительные и отрицательные стороны. В данной статье мы рассмотрим их более подробно.

Начнем с отрицательных сторон процедуры банкротства физического лица. К таковым, в частности, можно отнести следующие:

- Слишком высокая стоимость процедуры банкротства для физического лица.

- В подавляющем большинстве случаев физическое лицо имеет весьма отдаленное представление о том, как проводится данная процедура или же не имеет его вовсе.

- Бесплатная правовая поддержка физического лица, которое намерено объявить себя банкротом, на текущий момент в Российской Федерации не предусмотрена в принципе.

- Банкротство физического лица занимает достаточно длительный срок (в среднем – от полугода).

Но, если посмотреть правде в глаза, то, по большому счету, все вышеперечисленные отрицательные стороны процедуры банкротства физического лица не являются существенными. Тем более что плюсов все равно больше. К положительным сторонам процедуры банкротства для физического лица, в частности, можно отнести следующее:

- Банкротство не влечет запрет на выезд за границу.

- Ошибочно считается, что в течение 5 лет после банкротства кредиты брать запрещено, но это не так. Просто физическое лицо, которое было признано банкротом, в течение данного периода времени, когда берет кредит, обязано указывать этот самый статус.

- После начала процедуры банкротства коллекторы больше не могу звонить или писать должнику, а также встречаться с ним.

- На время процедуры банкротства физического лица в соответствии с правовыми нормами, которые установлены действующим законодательством Российской Федерации, приостанавливаются абсолютно все исполнительные производства.

Шаг 1 из 5

Укажите сумму вашего долга

до 300 000 ₽

от 300 000 до 500 000 ₽

от 500 000 до 1 000 000 ₽

более 1 000 000 ₽

* Полная сумма задолженности перед всеми кредиторами

Шаг 2 из 5

Какие виды долговых обязательств у вас имеются?

Ипотека

Микрофинансовые орг.

Потребительские кредиты

Частные займы

Другое

Шаг 3 из 5

Есть ли у Вас имущество кроме единственного жилья?

Например: машина, дача, гараж или иное другое имущество

Шаг 4 из 5

Совершали ли вы сделки с имуществом за последние три года?

Например: сделки купли, продажи или дарения

Шаг 5 из 5

Предварительно – ваши долги могут быть списаны с помощью процедуры банкротства

Юрист свяжется с вами, бесплатно проконсультирует и назовет точную стоимость

Отправляя данную форму, вы соглашаетесь с политикой обработки персональных данных

Отлично!

Спасибо! Мы уже рассчитываем предварительную стоимость!

Ожидайте, наш менеджер свяжется с вами очень быстро

Если вы хотите, чтобы отрицательные стороны процедуры банкротства затронули вас как можно меньше, то вам необходимо будет обратиться за помощью к человеку, который хорошо разбирается в банкротстве физических лиц. Если же вы решите сэкономить на услугах юриста-профессионала, то скорее всего процедура банкротства физического лица не принесет вам желаемых результатов. А возможно даже, что только добавит проблем. На практике таких случаев бывает достаточно много, поэтому рекомендуется проходит банкротство с участием профессиональных юристов.

Если же вы решите сэкономить на услугах юриста-профессионала, то скорее всего процедура банкротства физического лица не принесет вам желаемых результатов. А возможно даже, что только добавит проблем. На практике таких случаев бывает достаточно много, поэтому рекомендуется проходит банкротство с участием профессиональных юристов.

Популярные статьи на тему банкротства, списания долгов, защиты прав заемщиков

Консультация

Плюсы и минусы подачи заявления о банкротстве — Forbes Advisor — Forbes Advisor

Опубликовано: 27 октября 2022 г., 18:54

Примечание редактора: мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Банкротство долгое время считалось клеймом в США. Люди, обращающиеся за защитой от банкротства, стереотипно воспринимаются как безответственные, неэтичные или ленивые. Но многие американцы оказываются на грани банкротства из-за неожиданного кризиса, такого как потеря работы, неотложная медицинская помощь или развод.

Но многие американцы оказываются на грани банкротства из-за неожиданного кризиса, такого как потеря работы, неотложная медицинская помощь или развод.

Банкротство предназначено для того, чтобы дать должникам новый старт и облегчить положение кредиторов. Но подача заявления о банкротстве — это сложное решение, и, хотя для некоторых это может быть лучшим путем, он не идеален для каждой ситуации.

Следует ли подать заявление о банкротстве?

Если вы перегружены долгами, которые не можете погасить, или, возможно, ваша ипотека находится на грани банкротства, и вы исчерпали все другие варианты, подача заявления о банкротстве может быть мудрым решением.

Имейте в виду, что степень финансового облегчения, которое вы получите от банкротства, будет во многом зависеть от типа вашего долга. Банкротство не погасит задолженность по алиментам, большую часть неуплаченных налогов или другую задолженность, возникшую в результате юридических обязательств. И, как известно, долг по студенческим кредитам трудно погасить, хотя Министерство образования недавно сообщило, что рассматривает возможность банкротства для заемщиков студенческих кредитов.

Кредитный консультант может помочь оценить ваше текущее финансовое положение и решить, является ли банкротство лучшим способом действий. Встреча с кредитным консультантом может оказаться необходимой в любом случае, так как любое лицо, подающее заявление о банкротстве, должно получить кредитную консультацию от утвержденного правительством агентства в рамках процесса.

Вам также следует проконсультироваться с адвокатом по делам о банкротстве о том, следует ли подавать заявление. Юрист может посоветовать, какие из ваших долгов могут быть урегулированы посредством банкротства, и следует ли подать заявление о банкротстве по главе 7 (известное как ликвидационное банкротство) или банкротство по главе 13 (известное как реорганизационное банкротство).

Если вы решите подать заявление в соответствии с главой 7, вы должны продемонстрировать свое право на участие в проверке нуждаемости, которая оценивает ваш долг, расходы и доход, чтобы определить, действительно ли вы не можете позволить себе погасить свою задолженность.

Плюсы и минусы подачи заявления о банкротстве

Плюсы

- Банкротство предлагает перерыв от кредиторов. Существенным преимуществом банкротства является то, что оно обеспечивает как временное, так и постоянное освобождение от ответственности перед кредиторами. «Автоматическая приостановка» предотвращает попытки взыскать с вас деньги, пока идет процесс банкротства, и обеспечивает временную защиту от потери права выкупа, выселения и изъятия автомобиля. Позже, если долг погашен в результате банкротства, коллекторам больше не разрешается его взыскивать.

- Защищает будущую заработную плату. Заработная плата, полученная после подачи заявления о банкротстве, не считается «собственностью конкурсной массы», а это означает, что ваши будущие доходы не могут быть использованы для выплаты кредиторам любого погашенного долга. Тем не менее, ваша будущая заработная плата может по-прежнему зависеть от непогашенного долга, например, возврата алиментов или доходов, предусмотренных планом выплат по главе 13.

- Может принести эмоциональное облегчение. Жонглирование кредиторами может быть утомительным, а финансовый стресс может иметь серьезные последствия для вашего здоровья и семьи. Банкротство может дать вам передышку и начать с чистого листа

- Вы можете сохранить некоторые активы. Банкротство может потребовать от вас продажи некоторых активов для погашения ваших долгов. Но вы не потеряете все, потому что законы об освобождении от банкротства защищают ваш дом, машину, одежду и другие ценности в пределах перечисленных ниже сумм в долларах.

Федеральные льготы по банкротству

| Усадьба | 27 900 долларов США | |

| Автомобиль | 4450 долларов США | |

| Хозяйственные товары (коллективный лимит) | 14 875 долларов США (лимит на единицу товара 700 долларов США) | |

| Ювелирные изделия | 1875 долларов | |

| Подстановочный знак (любое свойство) | 1475 долларов | |

| Wild card (исключение для неиспользованной усадьбы) | 13 950 долларов США | |

| Профессиональные инструменты | 2800 долларов США | |

| Претензии по телесным повреждениям | 27 900 долларов США | |

| Страхование жизни без срока погашения | $14 875 | |

| Образовательные IRA, сбережения на обучение, счета ABLE | 7 575 долл. США США | |

| Пенсионные счета | Более 1,5 миллиона долларов | |

| (Сумма освобождения удваивается для супружеских пар и может варьироваться в зависимости от штата.) | ||

| Источник: Национальный центр защиты прав потребителей | ||

Минусы

- Банкротство уничтожает ваш кредит. Ваш кредитный рейтинг показывает, насколько вероятно, что вы погасите долг, поэтому банкротство может нанести огромный ущерб вашей кредитоспособности. Информация о банкротстве останется в вашем кредитном отчете на срок до 10 лет, но вы можете начать восстанавливать свою кредитную историю прямо сейчас. Вы можете начать с получения обеспеченной кредитной карты. Если вы подаете заявление о банкротстве, ваша кредитная история, вероятно, не в порядке, поэтому удар по вашей кредитной истории может быть незначительным.

Если у вас все еще есть приличный кредит, вам могут быть доступны альтернативы банкротству.

Если у вас все еще есть приличный кредит, вам могут быть доступны альтернативы банкротству. - Это может быть дорого. Сборы за подачу заявления о банкротстве варьируются от 313 долларов США для главы 13 до 338 долларов США для главы 7. Гонорары адвокатов варьируются, но начинаются с 1300 долларов США для банкротства согласно главе 7 и 3000 долларов США для главы 13.

- Возможно, вам придется отказаться от предметов роскоши. В то время как банкротство защищает освобожденные активы, такие как ваш дом и одежда, регистрация по главе 7 требует, чтобы любые активы, которые не соответствуют требованиям, были проданы, чтобы помочь погасить ваши долги. В главе 13 о банкротстве вы можете сохранить свое имущество, но стоимость неосвобожденных предметов роскоши используется для согласования плана погашения с вашими кредиторами.

- Одолжить снова будет сложнее. Упоминание о банкротстве в вашем кредитном отчете отговорит кредиторов от предоставления кредита в будущем.

Возможно, вы не сможете получить кредит, пока судья не погасит ваш долг. Если вы подали заявление по главе 7, вы должны подождать от двух до четырех лет после выписки, прежде чем подавать заявку на ипотеку.

Возможно, вы не сможете получить кредит, пока судья не погасит ваш долг. Если вы подали заявление по главе 7, вы должны подождать от двух до четырех лет после выписки, прежде чем подавать заявку на ипотеку.

Альтернативы подаче заявления о банкротстве

Продажа активов

Перед ликвидацией любого неподпадающего под исключения актива в рамках банкротства по главе 7 вы можете рассмотреть возможность его продажи самостоятельно. Вы можете получить более высокую цену и использовать дополнительные средства для погашения долга.

Переговоры с кредиторами

Это может показаться нелогичным, но вы можете связаться со своими кредиторами напрямую. Этот вариант лучше всего работает на начальном этапе процесса, прежде чем вы станете слишком просроченными, но позже вы можете вести переговоры непосредственно с коллекторским агентством. Объясните обстоятельства и попытайтесь достичь соглашения, которое может предоставить вам более низкую процентную ставку, уменьшенные платежи, единовременную выплату или план ежемесячных платежей.

Кредиторы часто готовы вести переговоры, поскольку они, скорее всего, вернут больше денег, чем если вы пройдете процедуру банкротства или ваш счет будет отправлен на взыскание. И сборщики долгов могут быть готовы вести переговоры, потому что они обычно покупают ваш долг за копейки в долларах. Независимо от метода, к которому вы пришли, убедитесь, что вы получили свое согласие в письменной форме. Ведите журнал ваших разговоров и подробные записи всех платежей, сделанных вашим кредиторам.

Вы можете договориться сами или обратиться за помощью к профессионалам. Некоммерческие кредитные консультанты могут научить вас в этом процессе, но они полагаются на вас, чтобы связаться с вашими кредиторами. Компании по урегулированию задолженности, также известные как агентства по облегчению бремени задолженности, будут говорить за вас, но часто взимают высокие комиссии, и не все кредиторы готовы работать с ними. Многие призывают вас прекратить выплаты во время переговоров, но это может помешать обсуждениям.

Консолидация долга

Снижение процентной ставки может оказать огромное влияние на вашу способность погашать долги, особенно если вы платите по кредитным картам или займам под высокие проценты. Если вы находитесь на ранней стадии процесса и у вас все еще есть справедливая кредитная история, вы можете получить кредит на консолидацию долга, чтобы сократить свои проценты и объединить свой долг в один платеж.

Рассмотрим приведенный ниже сценарий, в котором у заемщика есть автомобильный кредит с высокой процентной ставкой и баланс двух кредитных карт, на которые были наложены повышенные процентные ставки из-за пропущенных платежей:

| Кредитная карта 1 | 6 200 долларов США | 29,99% | $186 | $7 288,54 |

| Кредитная карта 2 | 5 350 долларов США | 29,99% | 160,50 $ | 6 289,30 $ |

| Кредит на подержанный автомобиль | 8 875 $ | 24% | 348,50 $ | 3 654,98 $ |

Заемщик, указанный выше, ежемесячно выплачивает минимальные долговые платежи в размере 695 долларов США. 72-месячная ссуда на консолидацию долга может снизить общую ежемесячную стоимость на 239 долларов и сэкономить более 4909 долларов в виде пожизненных процентов:

72-месячная ссуда на консолидацию долга может снизить общую ежемесячную стоимость на 239 долларов и сэкономить более 4909 долларов в виде пожизненных процентов:

Если наш заемщик продолжит платить 695 долларов в месяц, а не 456 долларов, он может освободиться от долгов чуть более чем через три года и сэкономить около 11 000 долларов на процентах.

При консолидации долга вы можете избегать вариантов обеспеченного кредита, таких как вторая ипотека или кредитная линия под залог дома (HELOC), потому что кредиты, которые используют ваш дом в качестве залога, подвергают ваш дом риску.

Узнайте, соответствуете ли вы требованиям для облегчения бремени задолженности

Бесплатно, без обязательств Оценка

Начните сегодня

Часто задаваемые вопросы (FAQ)

Могут ли студенческие ссуды быть погашены в результате банкротства?

Некоторые студенческие ссуды могут быть погашены в рамках обычной процедуры банкротства, в том числе: ссуды, выплаченные непосредственно студенту, которые превышают стоимость обучения; ссуды, выданные учащимся, посещающим школу менее половины времени; и ссуды для школ, не имеющих права на федеральное финансирование помощи студентам Раздела IV. Но в большинстве случаев вам также нужно будет доказать «чрезмерные трудности» — что может быть непросто — и подать иск, который называется «состязательный процесс». Министерство образования США рассматривает возможность изменения политики, которое облегчило бы погашение федеральных студенческих ссуд в случае банкротства.

Но в большинстве случаев вам также нужно будет доказать «чрезмерные трудности» — что может быть непросто — и подать иск, который называется «состязательный процесс». Министерство образования США рассматривает возможность изменения политики, которое облегчило бы погашение федеральных студенческих ссуд в случае банкротства.

В чем разница между главой 7 и главой 13?

Раздел 7 о банкротстве предназначен для потребителей, не имеющих дохода или имеющих низкий доход, и вы должны доказать, что имеете право подать заявление, пройдя проверку нуждаемости. Многие виды долгов полностью стираются главой 7. Глава 13 о банкротстве доступна для большинства заявителей с регулярным доходом и требует от вас согласия на план погашения долга, который обычно длится от трех до пяти лет. Как только период погашения заканчивается, любой оставшийся долг часто прощается.

Могу ли я объявить себя банкротом, если я уже подавал заявление ранее?

Если вы подали заявление о банкротстве, и ваше дело было отклонено, вы должны подождать 181 день, прежде чем снова сможете подать заявление. Если вы ранее подали заявление о банкротстве в соответствии с Главой 7, вы не можете снова подать заявление в течение восьми лет. Если вы подали заявку на Главу 13, вы не можете подать повторную заявку в течение шести лет.

Если вы ранее подали заявление о банкротстве в соответствии с Главой 7, вы не можете снова подать заявление в течение восьми лет. Если вы подали заявку на Главу 13, вы не можете подать повторную заявку в течение шести лет.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Дженн провела последнее десятилетие, помогая людям принимать обоснованные решения в отношении личных финансов. Как независимый писатель и оратор, она стремится помогать людям в достижении их целей. Она увлечена экономичными приключенческими путешествиями, пешим туризмом и ездой на велосипеде.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Плюсы и минусы подачи документов по главе 7 о банкротстве

Первые законы о банкротстве датируются 16 веком в Англии. В то время банкротство могло означать поездку в долговую тюрьму или даже на виселицу. Ранние законы о банкротстве были сосредоточены на наказании должника и выплате долга кредитору. В конце концов, современные законы о банкротстве появятся как метод реабилитации, форма реорганизации долгов и активов.

В США существует шесть глав банкротства. Однако наиболее распространенными типами банкротства являются главы 7 и 13. Банкротство по главе 7 известно как «ликвидация», а глава 13 называется «реорганизация».

Банкротство по главе 7 известно как «ликвидация», а глава 13 называется «реорганизация».

В Главе 7 управляющий по делам о банкротстве забирает ваши неосвобожденные активы и использует их для выплаты кредиторам. Некоторое имущество является освобожденным, что означает, что оно защищено от ареста. Это должно включать в себя многие предметы, которые вам понадобятся для работы и жизни, иногда называемые «предметами первой необходимости современной жизни».

Одно из основных различий между этими типами банкротств заключается в том, что в соответствии с главой 7 ваши долги погашаются без необходимости погашения.

» Узнайте больше: Плюсы и минусы банкротства

Плюсы главы 7 Банкротство

Банкротство становится жертвой всевозможных неправильных толкований. По правде говоря, он был разработан, чтобы списать определенные долги и дать людям возможность начать все заново. Это следует рассматривать как выход, а не как наказание. Фактически, опрос, проведенный Американским институтом банкротства в 2018 году, показал, что 93% заявителей по главе 7 смогли защитить все свои активы, включая дом и автомобиль, при условии, что они могли своевременно производить платежи.

Итак, если все сделано правильно, глава 7 действительно может стать для кого-то «началом заново», а не временем, когда они потеряют все.

Давайте рассмотрим некоторые другие плюсы подачи заявления о банкротстве по главе 7.

Списание долга

Неоспоримым преимуществом подачи заявления о банкротстве по главе 7 является списание долга, которое оно обеспечивает. Он способен снять с ваших плеч тяжелое бремя всего за несколько месяцев. Большинство необеспеченных долгов могут быть погашены, включая кредитные карты, медицинские счета и личные кредиты.

Физические лица, самозанятые работники, владельцы малого бизнеса и корпорации могут объявить о банкротстве в соответствии с главой 7. Помощь доступна независимо от того, сколько вы должны; нет максимального предела, который дисквалифицирует вас. Тем не менее, физические лица должны в течение 180 дней до подачи заявки получить кредитное консультирование от утвержденного кредитного консультационного агентства.

» Узнать больше: Глава 7 Ограничения долга

Без взыскания или изъятия

Подача заявления Глава 7 Банкротство автоматически приостанавливает действия по взысканию задолженности. Это вынуждает кредиторов прекращать любые судебные иски, наложение ареста на заработную плату и телефонные звонки. Клерк по делам о банкротстве предупредит всех кредиторов, имена и адреса которых вы предоставите.

Больше не нужно беспокоиться о возвращении прав собственности или взыскании долгов.

Кодекс о банкротстве позволяет должникам защищать большую часть своего имущества. Это защищенное имущество считается освобожденным, что означает, что управляющий по банкротству не может продать его, чтобы расплатиться с вашими кредиторами.

Исключения зависят от штата. Однако большинство вещей, которые считаются необходимыми для жизни, обычно подпадают под исключения. Ваш автомобиль, большинство предметов домашнего обихода, включая одежду и мебель, а также часть имущества вашего дома часто считаются «освобожденными».

Кредитная гибкость

Если вы рассматриваете возможность банкротства, вы находитесь в затруднительном положении, и вам трудно получить кредит. Никто не хочет одалживать деньги подводным заемщикам. Как только вы подадите заявление и примете на себя ярлык банкрота, вам будет еще труднее претендовать на какой-либо кредит. Однако через некоторое время ваш кредитный рейтинг снова повысится, и чем больше времени пройдет после подачи заявления, тем меньше кредиторов будет обвинять вас в банкротстве. В конце концов, приложив немного усилий, вы снова обретете хорошую репутацию, но единственный способ добиться этого — выдержать весь процесс банкротства.

Некоторые кредитные линии получить легче, чем другие. По этой причине может быть целесообразным подать заявку на обеспеченную кредитную карту, которая может улучшить ваш кредитный рейтинг, когда вы оплачиваете свой счет вовремя, каждый месяц.

Быстрая и дешевая обработка

Хотя банкротство по главе 7 остается в вашем кредитном отчете в течение 10 лет, процесс, от первоначальной подачи до выписки, должен занять от четырех до шести месяцев. Это хорошо, поскольку чем раньше ваши долги будут погашены, тем раньше вы сможете начать путь к восстановлению хорошей кредитной истории и здоровых финансов.

Это хорошо, поскольку чем раньше ваши долги будут погашены, тем раньше вы сможете начать путь к восстановлению хорошей кредитной истории и здоровых финансов.

Вот некоторые сборы, которые вам необходимо будет заплатить при подаче заявления:

- 245 долларов США за подачу иска

- 75 долларов США разные административные сборы

- 15 долларов США надбавки доверительного управляющего

Минусы главы 7 90 3 Последствия банкротства

90 банкротство может быть не таким серьезным, как в прошлом, но оно по-прежнему сопряжено с рисками. Банкротство может стереть все с лица земли, но существуют меры, позволяющие убедиться, что должник по-прежнему несет ответственность за невыполнение своего соглашения.Вот некоторые минусы подачи Главы 7 о банкротстве:

Влияние на кредит

Банкротство запятнает ваш кредитный отчет на 10 лет. Это затруднит получение кредита, а это значит, что вам, возможно, придется отложить крупные покупки. Покупка дома, возвращение в школу, даже подача заявки на получение кредитной карты станут более сложными после того, как вы подадите заявление. Просто имейте в виду, что эти эффекты временные, хотя и долгосрочные.

Покупка дома, возвращение в школу, даже подача заявки на получение кредитной карты станут более сложными после того, как вы подадите заявление. Просто имейте в виду, что эти эффекты временные, хотя и долгосрочные.

» Узнайте больше: Как долго банкротство остается в вашем кредитном отчете

Не все долги списаны

Некоторым просто не сбежать от всего этого. Определенные долги останутся на вашем счету, когда вы подадите заявление о банкротстве по главе 7. Вы по-прежнему будете нести ответственность за алименты и алименты. Налоговые обязательства, студенческие ссуды и долги за телесные повреждения, вызванные пьяными водителями, также все еще находятся на рассмотрении.

Утрата имущества

Uscourts.gov дает следующее определение банкротства в главе 7:

Эта глава Кодекса о банкротстве предусматривает ликвидацию – продажу неосвобожденного имущества должника и распределение выручки кредиторам.

Ключевое слово здесь «без исключения». По сути, это означает, что вы сможете сохранить большую часть того, что вам нужно. Тем не менее, вам, возможно, придется отказаться от части имущества. Предметы роскоши уходят первыми. Если у вас есть вторая машина или загородный дом, то у вас их не будет намного дольше.

По сути, это означает, что вы сможете сохранить большую часть того, что вам нужно. Тем не менее, вам, возможно, придется отказаться от части имущества. Предметы роскоши уходят первыми. Если у вас есть вторая машина или загородный дом, то у вас их не будет намного дольше.

Исключения зависят от штата. Например, заемщики (у которых есть собственный капитал), подающие заявки во Флориде, практически не рискуют потерять свой дом благодаря исключениям штата в отношении приусадебных участков. Проверьте свои местные законы, чтобы проверить, что квалифицируется как освобождение.

Возможные расходы

За подачу заявления о банкротстве в федеральном порядке взимается сбор в размере 245 долларов, а также некоторые другие административные сборы. Тем не менее, вы можете оплатить их в целых 4 взносах. Только имейте в виду, что последний взнос должен быть сделан через 120 дней после подачи петиции. Вы можете отказаться от этих сборов, если ваш доход упадет ниже 150% федерального уровня бедности.

Для должников, которые в настоящее время превышают месячный лимит, требуется проверка нуждаемости. Если вы зарабатываете больше, чем средняя месячная зарплата в вашем штате, то требуется проверка нуждаемости, чтобы определить, действительно ли вы находитесь в положении, которое требует банкротства. Если суд сочтет, что вы зарабатываете слишком много, чтобы подать заявление по главе 7, ваше дело может быть переведено на рассмотрение по главе 13 или прекращено.

Проконсультируйтесь со специалистом о своих возможностях

Нет причин принимать это решение в одиночку. Если вам нужен эксперт, который проведет вас через весь процесс, или вы просто ищете бесплатную консультацию и совет о том, как лучше двигаться вперед, разговор с адвокатом по банкротству может помочь прояснить ситуацию. Это обученные профессионалы, которые сосредотачивают свое внимание не на чем ином, как на законе о банкротстве. Это означает, что они могут сказать вам, является ли подача заявления о банкротстве разумной, преждевременной или просроченной.

Если у вас все еще есть приличный кредит, вам могут быть доступны альтернативы банкротству.

Если у вас все еще есть приличный кредит, вам могут быть доступны альтернативы банкротству. Возможно, вы не сможете получить кредит, пока судья не погасит ваш долг. Если вы подали заявление по главе 7, вы должны подождать от двух до четырех лет после выписки, прежде чем подавать заявку на ипотеку.

Возможно, вы не сможете получить кредит, пока судья не погасит ваш долг. Если вы подали заявление по главе 7, вы должны подождать от двух до четырех лет после выписки, прежде чем подавать заявку на ипотеку.