Рентабельность продукции \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Рентабельность продукции

Подборка наиболее важных документов по запросу Рентабельность продукции (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Финансовый анализ:

- EBITDA

- IRR

- Акционерный капитал

- Анализ баланса

- Анализ бухгалтерского баланса

- Показать все

- Финансовый анализ:

- EBITDA

- IRR

- Акционерный капитал

- Анализ баланса

- Анализ бухгалтерского баланса

- Показать все

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2022 год: Статья 8 «Основные обязанности головного исполнителя, исполнителя» Федерального закона «О государственном оборонном заказе»»На основании оценки представленных в материалы дела доказательств в их совокупности и взаимосвязи, суд первой инстанции, установив, что рентабельность установлена на уровне, не противоречащем пункту 54 Положения о государственном регулировании цен на продукцию, поставляемую по государственному оборонному заказу, утвержденного постановлением Правительства N 1465, в размере не более 1 процента плановых привнесенных затрат и не менее 10 процентов плановых собственных затрат организации, и составила 10 процентов от себестоимости продукции, приняв во внимание, что ответчик, при переводе ориентировочной цены в фиксированную представил РКМ на сумму, значительно превышающую определенную ранее ориентировочную цену, при этом перечень в соответствии с п. 20 ч. 1 ст. 8 Федерального закона N 275-ФЗ в составе РКМ при определении фиксированной цены не представил, суд первой инстанции пришел к выводу о том, что исключение ДАГК МО РФ экономически не обоснованных затрат» является правомерным, основано на нормах действующего законодательства, в связи с чем в удовлетворении требований отказал. При этом суд отметил, что оплата Заказчиком продукции в отсутствие согласованной ДАГК МО РФ цены и подписанного между Сторонами протокола согласования фиксированной цены на продукцию явилась бы не только нарушением Инструкций к Приказу Министра обороны Российской Федерации N 150, Порядка определения фактических затрат и положений Правительства Российской Федерации о государственном регулировании цен, но и стала бы негативным фактором, свидетельствующим о наличии признаков коррупционных правонарушений и хищения бюджетных средств, привела бы необъективной оценке обоснованности фактических затрат.»

20 ч. 1 ст. 8 Федерального закона N 275-ФЗ в составе РКМ при определении фиксированной цены не представил, суд первой инстанции пришел к выводу о том, что исключение ДАГК МО РФ экономически не обоснованных затрат» является правомерным, основано на нормах действующего законодательства, в связи с чем в удовлетворении требований отказал. При этом суд отметил, что оплата Заказчиком продукции в отсутствие согласованной ДАГК МО РФ цены и подписанного между Сторонами протокола согласования фиксированной цены на продукцию явилась бы не только нарушением Инструкций к Приказу Министра обороны Российской Федерации N 150, Порядка определения фактических затрат и положений Правительства Российской Федерации о государственном регулировании цен, но и стала бы негативным фактором, свидетельствующим о наличии признаков коррупционных правонарушений и хищения бюджетных средств, привела бы необъективной оценке обоснованности фактических затрат.»

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2022 год: Статья 172 «Порядок применения налоговых вычетов» главы 21 «Налог на добавленную стоимость» НК РФ

(АО «Центр экономических экспертиз «Налоги и финансовое право»)Отклоняя ссылки инспекции об отсутствии у контрагента признаков реальной хозяйственной деятельности, низкой рентабельности продаж, суд установил, что он исчислял и уплачивал НДС, отражал реализацию товаров, обладал необходимыми ресурсами для реализации товаров своим покупателям, использовал арендуемые складские помещения или хранил продукцию в разных регионах РФ.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

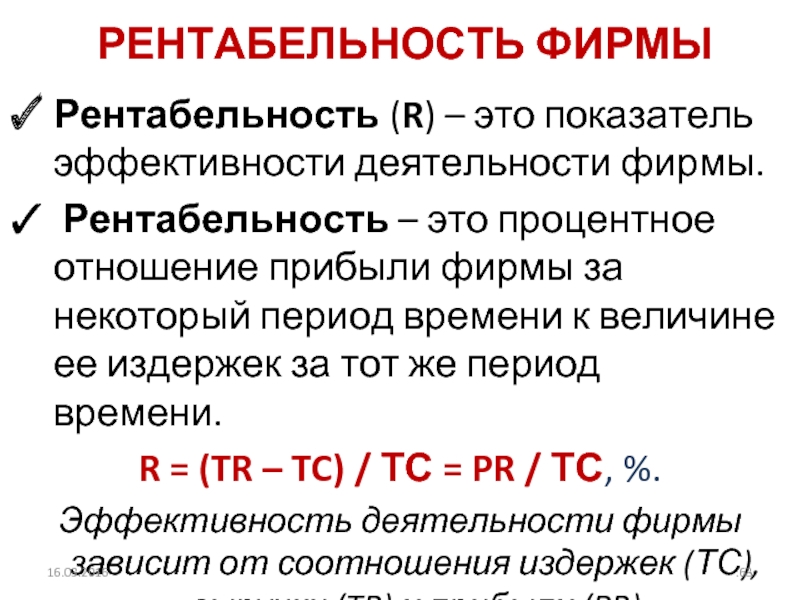

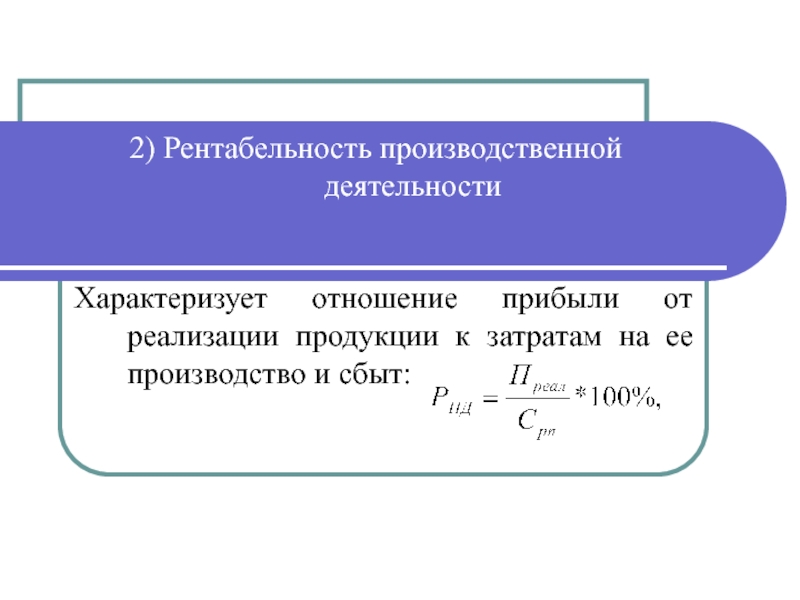

Путеводитель по налогам. Практическое пособие по налоговым проверкам1. Рентабельность продаж товаров, продукции, работ, услуг — это соотношение величины сальдированного финансового результата (прибыль минус убыток) от продаж и себестоимости проданных товаров, продукции, работ, услуг с учетом коммерческих и управленческих расходов.

Нормативные акты«Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций»

(утв. Госкомстатом России 28.11.2002)Рентабельность (убыточность) проданных товаров, продукции, работ, услуг — отношение прибыли (убытка) от продаж к затратам на производство проданных товаров, продукции, работ, услуг.

Приказ ФНС России от 30.05.2007 N ММ-3-06/333@

(ред. от 10.05.2012)

«Об утверждении Концепции системы планирования выездных налоговых проверок» Рентабельность проданных товаров (продукции, работ, услуг) — соотношение между величиной сальдированного финансового результата (прибыль минус убыток) от продажи товаров (продукции, работ, услуг) и себестоимостью проданных товаров (продукции, работ, услуг) с учетом коммерческих и управленческих расходов. В том случае, если получен убыток от продажи товаров (продукции, работ, услуг), имеет место убыточность.

В том случае, если получен убыток от продажи товаров (продукции, работ, услуг), имеет место убыточность.

Что показывает рентабельность до налогообложения? Формула Pretax margin

Обучение 21 February 2020 в 18:02

Рентабельность до налогообложения (Pretax margin, Pretax Profit Margin) – показатель, отражает прибыльность компании до выплаты налогов, определяется, как отношение прибыли до налогообложения к выручке.

Данное соотношение показывает инвестору процент продаж, который превратился в прибыль, то есть какую прибыль получила компания за каждый рубль продаж до вычета налогов.

При высоком уровне рентабельности до налогообложения и устойчивой положительной динамике считается, что компания имеет эффективную модель бизнеса, правильное ценообразование и обладает признаками финансового здоровья. Если прибыльность низкая или снижается, значит у компании проблемы с правильной организацией деятельности и подходом к ценообразованию.

Для повышения прибыльности, компании проводят мероприятия по поиску баланса между увеличением продаж и снижением затрат. Маржа до налоговой прибыли позволит определить, насколько компании преуспели в достижении этой цели.

Маржа до налоговой прибыли позволит определить, насколько компании преуспели в достижении этой цели.

Как правило, инвесторы сравнивают коэффициенты рентабельности компаний друг с другом в скринере акций.

Как рассчитать показатель рентабельности до налогообложения?Для расчёта коэффициента текущей ликвидности возьмём итоговые финансовые результаты Mastercard за 2020 г. в долларах.

Рентабельность до налогообложения — получается путем отношения прибыли до налогообложения к выручке.

Рентабельность до налогообложения (Pretax margin) = Income Before Taxes (прибыль до налогообложения) / Revenue (выручка) x 100%

Прибыль до налогообложения (Income Before Taxes) – это разница между валовой прибылью и расходами непроизводственного назначения, к которым относятся административно-управленческие расходы и расходы по сбыту произведенной продукции. Если по-простому, всё что осталось после вычетов всех статей из валовой прибыли до выплат по налогам. Обычно компании указывают показатель в «отчете о прибылях и убытках», как и выручку.

Обычно компании указывают показатель в «отчете о прибылях и убытках», как и выручку.

Выручка (Sales, Revenues) — это денежные средства, получаемые компанией от реализации, продажи ее товаров или услуг.

Источник: финансовая отчетность Mastercard

Таким образом, мы считаем Pretax margin = $7760 млн / $150301 млн *100% = 50,72%. Не забываем приводить к общему числителю и знаменателю до «миллионов долларов».

Готовый коэффициент Pretax marginМожно самостоятельно рассчитать значения коэффициента рентабельности до налогообложения, или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитывают все коэффициенты и мультипликаторы.

Используйте для сравнения Pretax margin между другими компаниями в отрасли скринер акций, а в данном случае, вкладку «Рентабельность» или добавить колонку с показателем самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги.

Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Используйте пузырьковую диаграмму в карточке компании во вкладке «Оценка отрасли» для сравнительного анализа по «Рентабельности до налогообложения». С помощью отраслевого анализа, вы можете визуально оценить и понять, где находится компания, в которую вы инвестируете по сравнению с другими компаниями в отрасли.

Также в карточке компании во вкладке «Мультипликаторы», вы можете посмотреть расчёт Pretax margin в динамике нескольких лет и понять, как компания чувствует себя по отношению к другим годам, а также использовать другие коэффициенты рентабельности.

Плюсы и минусы показателя рентабельности до налогообложенияПлюсы:

- Помогает инвесторам сравнить конкурирующие компании, а также компании со значительными различиями по размеру и масштабу в одной отрасли;

- Полезен при анализе автономной прибыльности операций компании, поскольку он исключает налоговые расходы;

- Полезен для оценки годового органического роста, который переживает компания, поскольку она фокусируется на внутренней ценности, которую генерирует бизнес;

- Показывает эффективность компании и бизнеса.

Минусы:

- Не эффективен для сравнения компаний из других секторов, поскольку в каждой отрасли обычно существуют разные операционные расходы и модели продаж, а самое главное налоговая нагрузка. Особенно это видно, в горнодобывающих и нефтегазовых компаниях, в виде НДПИ.

Календарь инвестора

Хотите быть в курсе всех событий? Начните прямо сейчас!

ЗарегистрироватьсяЧитайте также

Аналитика

Газпром – дивидендов не будет

Газпром неожиданно для всего рынка рекомендовал не платить дивиденды по итогам 2022 г. В обзоре разбираем отчёт Газпрома и рассказываем почему компания не могла выплатить дивиденды.

Gazprom

24 May, 06:05

ТОП-5 акций по дивидендной доходности

Расходы против Процента Прибыли | Малый бизнес

Джаред Льюис

Расходы предприятия и процент его прибыли предоставляют бесценную информацию, которая может помочь менеджерам и владельцам оценить финансовое состояние предприятия. Как расходы, так и процент прибыли могут быть выражены в виде отношения, которое с первого взгляда говорит инвесторам, может ли бизнес быть разумным вложением. Расчет и понимание этих процентов является довольно простой задачей, и результаты могут быть использованы для финансового анализа и планирования.

Как расходы, так и процент прибыли могут быть выражены в виде отношения, которое с первого взгляда говорит инвесторам, может ли бизнес быть разумным вложением. Расчет и понимание этих процентов является довольно простой задачей, и результаты могут быть использованы для финансового анализа и планирования.

Расходы

Коммерческие расходы – это сумма денег, которую владелец бизнеса должен ежегодно тратить на ведение своего бизнеса. Эти расходы могут быть выражены как сумма всех расходов, накопленных в течение года. Расходы также могут быть выражены как отношение накопленных расходов по сравнению с другим числом, например, с суммой валового дохода, полученного от бизнеса. Этот коэффициент известен как коэффициент операционных расходов и выражается в процентах. Например, если валовой доход предприятия составляет 100 000 долларов в год, а операционные расходы — 25 000 долларов в год, коэффициент операционных расходов составляет 25 000/100 000 долларов, или 25 процентов.

Процент валовой прибыли

Процент валовой прибыли — это обычно используемый коэффициент прибыли, который показывает, какой процент полученного дохода от продаж используется для оплаты фактической стоимости товаров. Другими словами, процент валовой прибыли показывает, сколько денег бизнес удерживает в качестве прибыли по сравнению с расходами на стоимость товаров. Например, бизнес, который зарабатывает 1 миллион долларов валового дохода и платит только 250 000 долларов за стоимость товаров, будет иметь процент валовой прибыли 75 процентов. Это рассчитывается путем вычитания затрат из валового дохода, а затем деления этой цифры на валовой доход, чтобы получить цифру, отражающую валовую прибыль в процентах от общего дохода.

Эффективность инвестиций

Помимо оценки финансового состояния компании, коэффициенты расходов и процент прибыли могут помочь как частным лицам, так и компаниям принимать инвестиционные решения.

Например, при инвестировании в паевые инвестиционные фонды коэффициент расходов — это сумма сборов, которые платит инвестор, по сравнению с общими активами инвестора. Эти различные сборы и расходы взимаются с инвестора как операционные расходы, понесенные командой управления взаимным фондом. В финансовом сообществе существуют некоторые разногласия относительно того, существует ли корреляция между доходностью взаимных фондов и взимаемой комиссией.

Например, при инвестировании в паевые инвестиционные фонды коэффициент расходов — это сумма сборов, которые платит инвестор, по сравнению с общими активами инвестора. Эти различные сборы и расходы взимаются с инвестора как операционные расходы, понесенные командой управления взаимным фондом. В финансовом сообществе существуют некоторые разногласия относительно того, существует ли корреляция между доходностью взаимных фондов и взимаемой комиссией.

Финансовый анализ

Расходы и прибыль в процентах играют важную роль в фундаментальном анализе, форме финансового анализа, используемой для оценки финансового благополучия компаний и того, являются ли они стабильными инвестициями. Для этой цели обычно используются различные виды коэффициентов долга, ликвидности и рентабельности. Например, отношение долга к собственному капиталу компании часто используется как способ оценки того, как компания оплачивает свои расходы. Это соотношение выражается как отношение долга компании к собственному капиталу.

Вообще говоря, чем ниже коэффициент, тем лучше.

Вообще говоря, чем ниже коэффициент, тем лучше.

Ссылки

- Bankrate.com: Калькулятор малого бизнеса

- Morningstar: Коэффициент расходов

Автор биографии

Джаред Льюис — профессор истории, философии и гуманитарных наук . Он ведет различные курсы в этих областях с 2001 года. Бывший лицензированный финансовый консультант, теперь он работает писателем и опубликовал множество статей об образовании и бизнесе. Он имеет степень бакалавра истории, степень магистра богословия и защитил докторскую диссертацию по американской истории.

Коэффициент валовой прибыли – определение, примеры с анализом

Термин «коэффициент валовой прибыли» относится к показателю прибыльности, который рассчитывается путем вычета производственных затрат, которые могут быть непосредственно отнесены на производственную единицу, например, стоимость сырья. материал, прямые трудозатраты и т. д. Другими словами, это помогает вычислить, какая часть каждого доллара дохода остается после вычета всех прямых производственных затрат (также известных как себестоимость продаж или себестоимость проданных товаров).

Теоретически, чем выше GPR, тем лучше для компании. Излишки денег можно использовать для погашения других операционных расходов, таких как расходы на продажу, общие и административные расходы, расходы на маркетинг и процентные расходы. С другой стороны, низкий или отрицательный GPR является предупреждающим сигналом, поскольку указывает на слабые операционные показатели компании.

Формула

Формула расчета коэффициента валовой прибыли включает вычитание стоимости проданных товаров из общего дохода и деление полученного значения на общий доход. Отношение обычно выражается в процентах. Формула выглядит следующим образом:

Коэффициент валовой прибыли = (Общий доход – Стоимость проданных товаров) / Общий доход * 100

Общий доход получается путем умножения средней цены продажи за единицу на количество проданных единиц. С другой стороны, себестоимость проданных товаров в основном включает сырье и прямые затраты на оплату труда. Оба являются важными финансовыми показателями, и поэтому их легко найти в отчете о прибылях и убытках любой компании.

Оба являются важными финансовыми показателями, и поэтому их легко найти в отчете о прибылях и убытках любой компании.

Общий доход = Средняя цена продажи за единицу * Количество проданных единиц

Стоимость проданных товаров = Стоимость сырья + Прямые затраты на оплату труда

Примеры коэффициента валовой прибыли (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет коэффициента.

Вы можете скачать этот Excel-шаблон коэффициента валовой прибыли здесь — Excel-шаблон коэффициента валовой прибыли

Пример — № 1

Давайте возьмем пример GHJ Ltd, чтобы продемонстрировать, как рассчитать GPR компании. GHJ Ltd — компания по производству игрушек, и, согласно ее последнему отчету о прибылях и убытках, компания продала 30 000 000 различных видов игрушек в течение года по средней продажной цене $5. Кроме того, стоимость сырья и прямые затраты на производство продукции в течение года составили 55 млн долларов США и 30 млн долларов США соответственно. На основании предоставленной информации рассчитайте коэффициент валовой прибыли GHJ Ltd в течение года.

На основании предоставленной информации рассчитайте коэффициент валовой прибыли GHJ Ltd в течение года.

Решение:

Для расчета общего дохода используется следующая формула:

Общий доход = Средняя цена продажи за единицу * Количество проданных единиц

- Общий доход = $5 * 30 000 000

- Общий доход = 150 000 000 долларов США

Формула, используемая для расчета стоимости проданных товаров, выглядит следующим образом:

Стоимость проданных товаров = Стоимость сырья + Прямые затраты на оплату труда

- Стоимость проданных товаров = 55 000 000 долл. США + 30 000 000 долл. США

- Стоимость проданных товаров = 85 000 000 долларов США

Формула, используемая для расчета соотношения, выглядит следующим образом:

Коэффициент валовой прибыли = (Общий доход – Стоимость проданных товаров) / Общий доход * 100

- GPR = (150 000 долларов США) 000 – 85 000 000 долларов США) / 150 000 000 долларов США * 100

- Георадар = 43,33%

Таким образом, коэффициент валовой прибыли GHJ Ltd в течение года составил 43,33%.

Пример — #2

Возьмем теперь годовой отчет Apple Inc. за 2018 год. Согласно последнему годовому отчету, чистая выручка компании составила 265 595 миллионов долларов, а себестоимость продаж за год составила 163 756 миллионов долларов. Рассчитайте коэффициент валовой прибыли Apple Inc. за 2018 год.

Решение:

Для расчета коэффициента используется следующая формула:

Коэффициент валовой прибыли = (общий доход – стоимость проданных товаров ) / Общий доход * 100

- GPR = (265 595 миллионов долларов США – 163 756 миллионов долларов США) / 265 595 миллионов долларов США * 100

- Георадар = 38,34%

Таким образом, доля валовой прибыли Apple Inc. в 2018 г. составила 38,34%.

годовой отчет Walmart Inc. , за 2018 год. Согласно последнему годовому отчету о прибылях и убытках, чистый объем продаж и себестоимость продаж компании составили 49 долларов США. 5 761 млн и 373 396 млн долларов соответственно. Рассчитайте коэффициент валовой прибыли Walmart Inc. за 2018 год.

5 761 млн и 373 396 млн долларов соответственно. Рассчитайте коэффициент валовой прибыли Walmart Inc. за 2018 год.

Решение:

Коэффициент валовой прибыли = (общий доход – стоимость проданных товаров) / общий доход * 100 9006 0

- GPR = (495 761 млн долларов – 373 396 млн долларов) / 495 761 млн долларов * 100

- Георадар = 24,68%

Таким образом, коэффициент валовой прибыли Walmart Inc. в 2018 году составил 24,68%.

Источник: Годовые отчеты Walmart (Отношения с инвесторами)

Преимущества и недостатки

Преимущества

- Коэффициент дает четкое представление об операционной эффективности компании.

- Этот коэффициент можно использовать для мониторинга операционной деятельности компании за определенный период времени по сравнению с ее аналогами.

Недостатки

- Он не включает все расходы, такие как процентные расходы, расходы на продажу и т.

Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Например, при инвестировании в паевые инвестиционные фонды коэффициент расходов — это сумма сборов, которые платит инвестор, по сравнению с общими активами инвестора. Эти различные сборы и расходы взимаются с инвестора как операционные расходы, понесенные командой управления взаимным фондом. В финансовом сообществе существуют некоторые разногласия относительно того, существует ли корреляция между доходностью взаимных фондов и взимаемой комиссией.

Например, при инвестировании в паевые инвестиционные фонды коэффициент расходов — это сумма сборов, которые платит инвестор, по сравнению с общими активами инвестора. Эти различные сборы и расходы взимаются с инвестора как операционные расходы, понесенные командой управления взаимным фондом. В финансовом сообществе существуют некоторые разногласия относительно того, существует ли корреляция между доходностью взаимных фондов и взимаемой комиссией. Вообще говоря, чем ниже коэффициент, тем лучше.

Вообще говоря, чем ниже коэффициент, тем лучше.