что это такое, условия, кто может получить

Автор Бробанк.ру Евгений Никитин

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде [email protected]Открыть профильБизнесмены нуждаются в регулярной материальной поддержке. Расчеты с поставщиками и персоналом, бюджетные и социальные платежи – все выплаты должны производиться своевременно. Если собственных средств не хватает, то можно взять взаймы у банка. Финансовые учреждения предлагают предпринимателям дебетовые карты с кредитной линией (овердрафтом), коммерческие кредиты, быстрые займы на покрытие текущих затрат.

- Понятие программы онкольного кредитования

- Кто может получить онкольный кредит

- Как получить онкольный кредит

- Преимущества и недостатки продукта

- Возможные риски для банка

Понятие программы онкольного кредитования

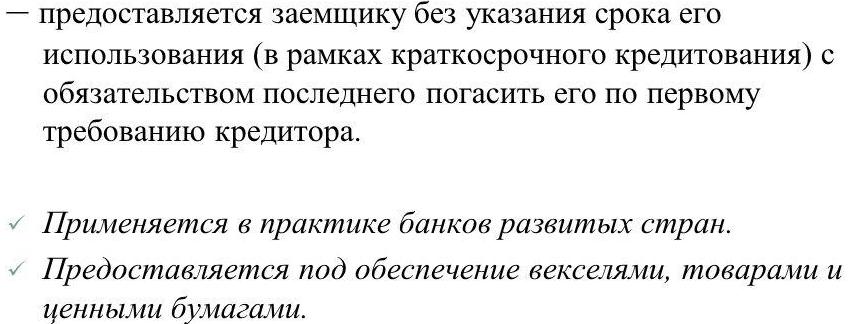

Одним из главных принципов кредитования является срочность. Полученный заем необходимо вернуть в четко оговоренные сроки. Онкольный кредит является исключением из этого правила. В переводе с английского языка «on call» означает по требованию. Полученные деньги заемщику необходимо вернуть по первому же требованию банка. В этом и заключается главная особенность продукта. В подписанном договоре указывается срок, который дается на сбор нужной суммы после выставления кредитором своего требования. Чаще всего этот срок составляет 5-7 дней.

Чаще всего этот срок составляет 5-7 дней.

Этот вид займа предназначен для крупных компаний, представителей малого и среднего бизнеса. Кредит является залоговым. Его лимит напрямую зависит от стоимости обеспечения. В качестве залога рассматриваются ценные бумаги, движимое и недвижимое имущество.

На имя клиента открывается специальный счет. На нем размещаются кредитные средства. Заемщик распоряжается ими на свое усмотрение. Может снимать сумму частями или в полном объеме. Внесенные средства вновь доступны ему для расчетов. Проценты по кредиту начисляются только на ту часть займа, которая использована клиентом. Это разновидность кредитной линии. Единственное отличие – погашение по требованию банка.

Кто может получить онкольный кредит

Чаще всего этот вид займа оформляют биржевые брокеры, которые занимаются скупкой ценных бумаг. Им нужны дополнительные средства для заключения сделки. Они в любой момент могут продать акции и погасить долг перед банком.

Онкольные ссуды также берут торговые и промышленные организации, представители малого и среднего бизнеса.

Кредитор тщательно проверяет финансовые показатели деятельности потенциального заемщика, учитывает имеющиеся долговые обязательства, его репутацию, наличие долгосрочных контрактов. Клиент должен быть платежеспособным, а его бизнес – прибыльным.

Деньги выдают под залог ликвидного имущества. Наличие обеспечения не является ключевым фактором. Если банк не уверен в надежности своего заемщика, то заявку не одобрят.

Как получить онкольный кредит

Процедура оформления этого займа стандартная. Заявителю необходимо выполнить следующие действия:

- Внимательно изучить предложенные тарифы и реально оценить свои финансовые возможности.

- Обратиться в банк за консультацией и узнать полный перечень всех запрашиваемых документов.

- Заполнить анкету и подготовить бумаги.

- Узнать ответ по заявке.

- Подписать договора.

- Открытие банком специального счета на имя заемщика и зачисление на него кредитных средств.

- Использование клиентом денег на свое усмотрение.

Заемщик должен помнить, что за своевременный возврат долга он отвечает своим имуществом. Нужно рационально расходовать заемные средства и регулярно погашать задолженность. Никто не знает, какие затраты его ждут в будущем, поэтому слишком много брать в долг не стоит.

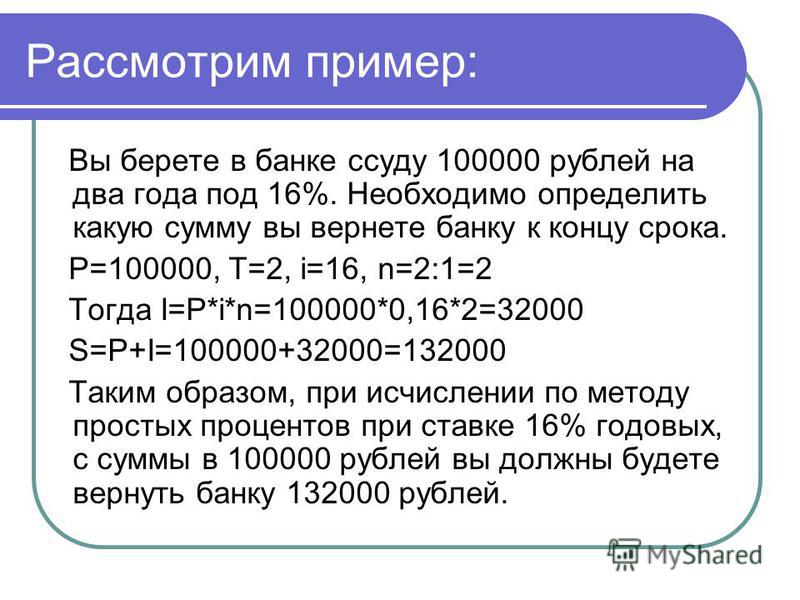

Эксперты сайта Brobank отмечают, что данный заем имеет большой плюс по сравнению с бизнес-овердрафтами. Главное отличие — это его стоимость. Процентные ставки по онкольному кредиту на 3-5 пунктов ниже, чем по стандартным программам.

Заемщика никак не ограничивают в использование полученных денег. Главная задача – вовремя погашать проценты. А как будет проходить выплата основного долга – решает сам клиент. Но банк оставляет за собой право в любой момент потребовать полное погашение задолженности. И это нужно сделать за очень короткое время. Это и есть основным недостатком продукта.

Из отрицательных сторон также отметим:

- запрашивается большой перечень документов – на имущество, по предпринимательской деятельности, финансовые бумаги;

- длительное время оформление – на получение кредита потребуется 1-2 недели;

- наличие дополнительных затрат.

Сначала нужно потратить деньги на оценку залога, а потом – на его страховку.

Сначала нужно потратить деньги на оценку залога, а потом – на его страховку.

Но в любом случае все растраты окупаются. Клиент получает кредит по минимальной ставке и платит проценты только за снятые со счета деньги. Чем быстрее он погашает задолженность, тем меньше переплата.

Возможные риски для банка

Выдача любого кредита имеют и плюсы, и минусы для финансового учреждения. Банк получает гарантии своевременного возврата долга – залоговое имущество. Онкольный кредит учитывается как краткосрочный заем и негативно не сказывается на банковской ликвидности. На практике выплата задолженности может растянуться на довольно длительный период.

Из минусов можно отметить только один фактор. Заемщик в любой момент может вернуть долг и потребовать снять арест с имущества. Банк не может спрогнозировать свой будущий доход и учитывать его для формирования резервов.

Онкольный кредит – это интересный и выгодный продукт для заемщика. Для российского рынка он является новым видом займа. Без дополнительного финансирования построить успешный и прибыльный бизнес очень сложно. И без помощи государства в этом вопросе не обойтись. Представители малого бизнеса не всегда имеют в своем распоряжении активы, которые можно передать в залог банку. Поэтому они и вынуждены пользоваться дорогими необеспеченными кредитами.

Без дополнительного финансирования построить успешный и прибыльный бизнес очень сложно. И без помощи государства в этом вопросе не обойтись. Представители малого бизнеса не всегда имеют в своем распоряжении активы, которые можно передать в залог банку. Поэтому они и вынуждены пользоваться дорогими необеспеченными кредитами.

Онкольные ссуды — Энциклопедия по экономике

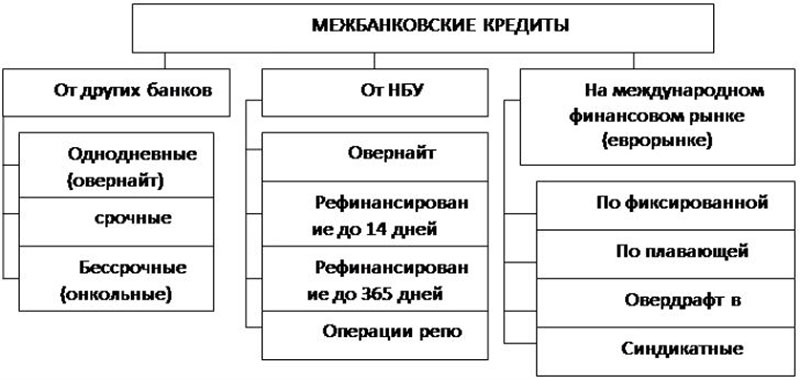

Английские банки осуществляют кредитование в форме овердрафта. По соглашению с банком клиент выдает чеки сверх остатка на текущем счете, и они оплачиваются банком. Обычно же банки осуществляют кредитование с помощью выдачи срочных и до востребования (онкольных) ссуд и под определенное обеспечение. [c.35]ССУДА ДО ВОСТРЕБОВАНИЯ (ОНКОЛЬНАЯ ССУДА) — в США тип сверхкраткосрочного кредита, который может быть востребован к оплате без предупреждения в любой момент. Как правило, им пользуются биржевые брокеры для совершения срочных, неожиданно представившихся операций.

[c.209]

[c.209]Большинство терминов дано в единственном числе ( Монета , Расчетный чек и др.), однако во многих случаях употребляется и множественное число ( Пошлины , Процентные ставки , Расчетные палаты и т. д.). Названия статей, состоящие из двух и более слов, располагаются в той последовательности, какая принята в живой речи и литературе ( Переводные операции , а не Операции переводные Онкольные ссуды , а не Ссуды онкольные и т. д.). 1 [c.3]

Какой из принципов кредита часто нарушается при выдаче онкольной ссуды [c.240]

Ссуда, обеспеченная векселем. В отличие от учета векселей при онкольной ссуде собственность на вексель не переуступается. [c.488]

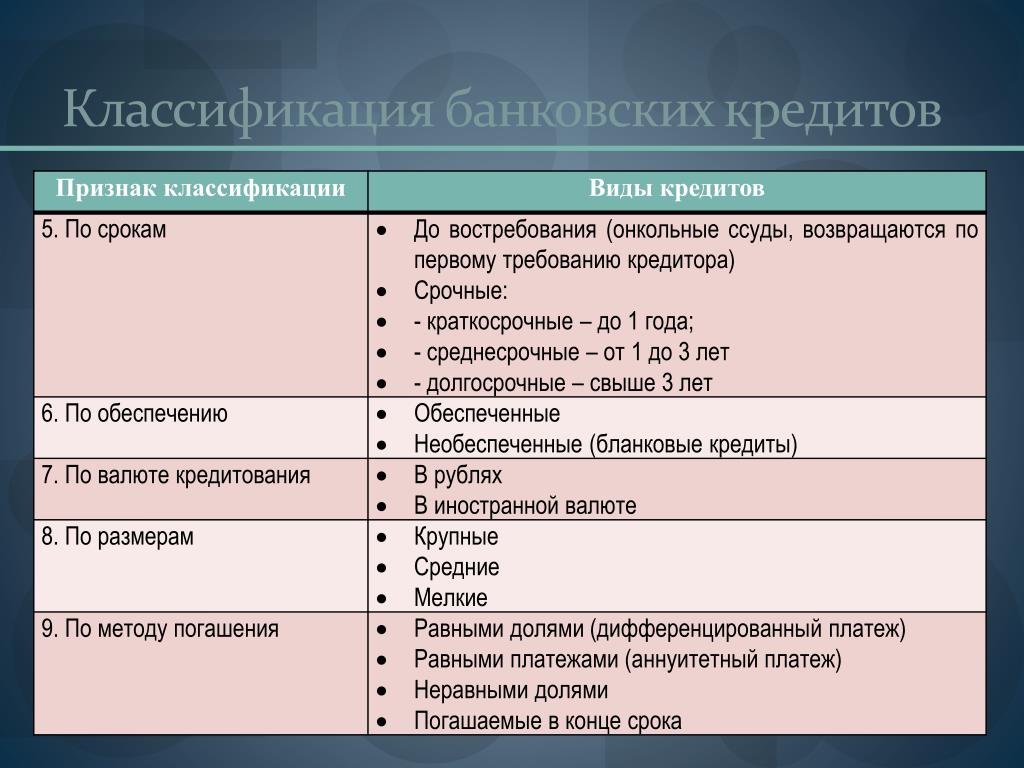

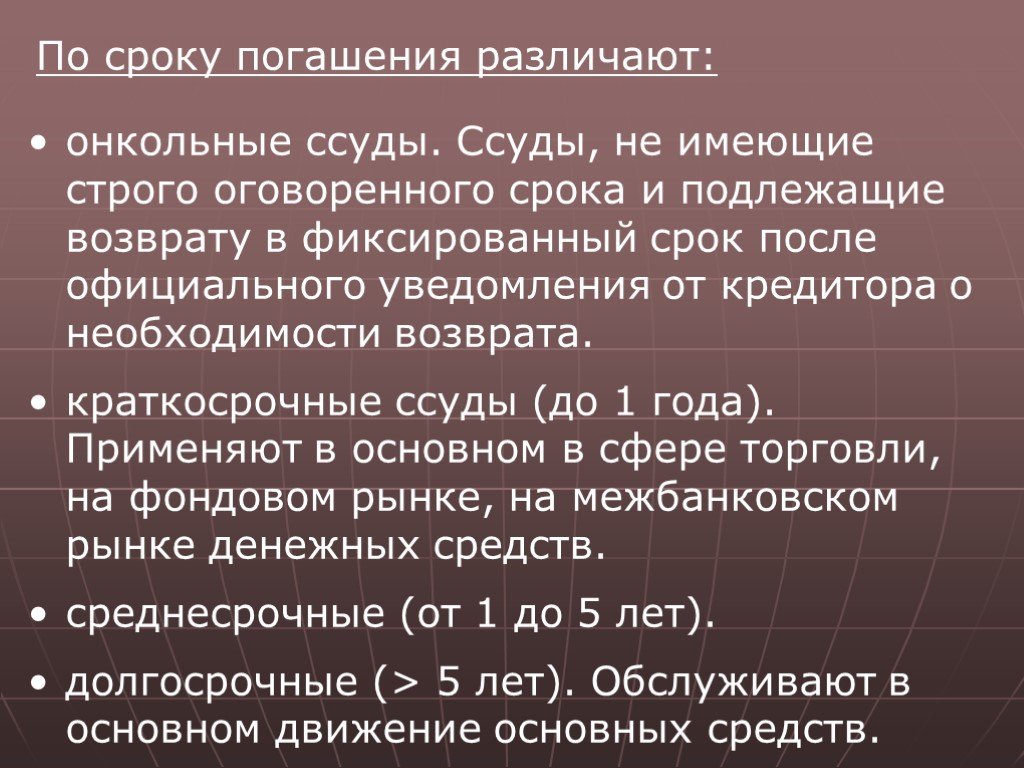

РСФСР от 24 июня 1991 г. № 1451-1). БАНКОВСКИЙ КРЕДИТ — форма кредита, при которой денежные средства предоставляются банкам во временное пользование. Кредитные операции можно классифицировать по ряду признаков 1) в зависимости от обеспечения — ссуды без обеспечения (бланковые) и имеющие обеспечение последние делятся на вексельные (выдаваемые в форме покупки векселя или под залог векселя), подтоварные, фондовые (под ценные бумаги) 2) по срокам погашения — онкольные (до востребования, т.

е. погашаемые по требованию заемщика или банка), краткосрочные (до 1 года), среднесрочные (от года до 5 лет) и долгосрочные (свыше 5 лет) 3) по характеру погашения — погашаемые единовременным взносом и в рассрочку 4) по методу взимания процента — процент удерживается в момент предоставления ссуды (при учете векселя, выдаче потребительской ссуды), в момент погашения кредита или равномерными взносами на протяжении всего срока кредита 5) по категориям заемщиков, отражающим экон. содержание и цель кредита, различаются 4 вида ссуд коммерческие ссуды предоставляются предприятиям для пополнения временной нехватки оборотного капитала, возникающей в процессе воспроизводства, и вложений в основной капитал, расширения производства, скупки предприятий и т. д. ссуды посредникам фондовой биржи выдаются под обеспечение ценными бумагами и используются для биржевых спекуляций с.-х. ссуды, к которым относятся ипотечные ссуды (под залог недвижимости — земли, строений и т. д.) для покрытия крупных капитальных затрат, например, строительства ирригационных сооружений, краткосрочные ссуды на временные нужды (напр.

е. погашаемые по требованию заемщика или банка), краткосрочные (до 1 года), среднесрочные (от года до 5 лет) и долгосрочные (свыше 5 лет) 3) по характеру погашения — погашаемые единовременным взносом и в рассрочку 4) по методу взимания процента — процент удерживается в момент предоставления ссуды (при учете векселя, выдаче потребительской ссуды), в момент погашения кредита или равномерными взносами на протяжении всего срока кредита 5) по категориям заемщиков, отражающим экон. содержание и цель кредита, различаются 4 вида ссуд коммерческие ссуды предоставляются предприятиям для пополнения временной нехватки оборотного капитала, возникающей в процессе воспроизводства, и вложений в основной капитал, расширения производства, скупки предприятий и т. д. ссуды посредникам фондовой биржи выдаются под обеспечение ценными бумагами и используются для биржевых спекуляций с.-х. ссуды, к которым относятся ипотечные ссуды (под залог недвижимости — земли, строений и т. д.) для покрытия крупных капитальных затрат, например, строительства ирригационных сооружений, краткосрочные ссуды на временные нужды (напр.

Если краткосрочная ссуда оформлена без четко обозначенного срока, а в порядке до востребования, то она называется онкольной. Такой кредит может быть погашен заемщиком или истребован к погашению банком-кредитором в любое время без предупреждения или с уведомлением за 3—7 дней. Процентные ставки по он- [c.403]

ВЕКСЕЛЬНЫЙ КРЕДИТ — форма кредитования клиентов, предполагающая предоставление ссуды по специальному ссудному счету, в обеспечение которой принимаются векселя, находящиеся во владении клиента. Ссуда может быть бессрочной (онкольной, т.е. до востребования банком), либо срочной. Векселя передаются банку в качестве залога по ссуде и не переходят в его собственность, как это имеет место при учете векселей банком. Каждый банк индивидуально устанавливает долю от полной стоимости векселя, которая (доля) записывается в обеспечение ссуды.

Ссуды под залог векселей бывают срочными, когда владелец векселей обязан выкупить их у банка в заранее установленный срок, и онкольными, т.е. ссудами до востребования, возврата которых банк может потребовать в любое время. [c.473]

Одной из разновидностей краткосрочных кредитов, вытекающих из различий в определении сроков их погашения, является онкольный кредит. Он представляет собой краткосрочную ссуду, погашаемую по первому требованию банка-кредитора. Погашение кредита происходит обычно через два-семь дней после предупреждения предприятия-заемщика банком. [c.491]

Кредит в форме [онкольного счета открывается только клиентам с постоянным оборот рм. Разовые ссуды под залог векселей предоставляются клиентам с простого ссудного счета. При открытии кредита под залог векселей по специальному ссудному счету заемщик заключает с банком кредитный договор. Это — необходимое условие при использовании данного кредита. [c.211]

При открытии кредита под залог векселей по специальному ссудному счету заемщик заключает с банком кредитный договор. Это — необходимое условие при использовании данного кредита. [c.211]

Формы кредита. Развитие кредитных отношений привело к появлению различных форм и видов кредита. Их можно классифицировать по ряду признаков. В зависимости от сроков, на которые предоставляется ссуда, различают онкольный (выдается на небольшой срок и погашается по первому требованию кредитора) краткосрочный (до одного года) среднесрочный (от одного года до пяти лет) долгосрочный (свыше пяти лет) кредиты. По составу кредиторов и заемщиков выделяют следующие основные формы кредита банковский, коммерческий, государственный, потребительский, международный, лизинг-кредит. [c.145]

Он-коль — специальный текущий счет (онкольный), открываемый в кредитных учреждениях под обеспечение векселями, товарами и ценными бумагами. Является ссудой на неопределенный срок. [c.125]

По срокам погашения ссуды делятся на ссуды до востребования (онкольные), погашения которых банк может потребовать в любое время, и срочные ссуды. Последние подразделяются на краткосрочные (от одного дня до одного года) и долгосрочные на более продолжительные сроки. [c.11]

Последние подразделяются на краткосрочные (от одного дня до одного года) и долгосрочные на более продолжительные сроки. [c.11]

Ссуды могут быть срочными, когда владелец векселей обязан выкупить их у банка в заранее оговоренный срок, либо онкольными, т.е. ссудами до востребования. При кредитовании по специальному ссудному счету ссуды оформляются, как правило, без установления срока погашения. [c.36]

ОНКОЛЬНЫЙ КРЕДИТ-краткосрочный кредит, который погашается по первому требованию. Выдается, как правило, под обеспечение казначейскими, коммерческими и другими векселями, ценными бумагами и товарами. Погашается заемщиком обычно с предупреждением за 2-7 дней. Процентные ставки ниже, чем по срочным ссудам. [c.474]

Такой порядок расчётов применяется предприятиями-покупателями, оплачивающими услуги транспорта по прибывающим грузам. Предприятия-поставщики оплачивают транспортные услуги по отгрузке товаро-ма-териальных ценностей чеками из нелимитированных книжек. Суммы по этим чекам покрываются Госбанком транспортным организациям с ссудного счёта предприятия-поставщика под расчётные документы в пути по онкольному счёту и входят в общие расчёты предприятия с Госбанком по ссудам (см. Учёт банковского кредитования ). [c.588]

Учёт банковского кредитования ). [c.588]

Ссуды на суммы в пути по онкольному счёту выдаются в размере полной стоимости отгруженных товаров и сданных работ по установленным для предприятия плановым ценам при условии, что они не превышают отпускных цен (за вычетом налога с оборота и прибыли), и на покрытие оплаченных поставщиком за счёт покупателя транспортных и других расходов. [c.589]

Особенность онкольного счёта заключается в том, что сумма кредита регулируется в зависимости от суммы обеспечения принятыми банком на инкассо платёжными требованиями. Периодически, например, раз в три дня, сумма онкольного кредитования сравнивается с остатком принятых на инкассо документов. При этом, если остаток задолженности по онкольному счёту окажется выше суммы по сданным на инкассо документам, разница перечисляется с кредита расчётного счёта в банке в дебет счёта Краткосрочные ссуды если суммы по сданным на инкассо документам больше задолженности, то на эту разницу увеличивается ссуда по онкольному счёту с перечислением сумм на [c. 589]

589]

Весьма важна дифференциация кредитов по срокам погашения. Здесь различают онкольные, краткосрочные, среднесрочные и долгосрочные ссуды. [c.221]

Предоставляется валютным брокерам, дилерам и клиентам. Онкольный кредит выдается под казначейские, коммерческие и другие векселя, ценные бумаги и товары. Ставка процента по онкольному кредиту ниже ставок по срочным ссудам. В жизни онкольный кредит часто практикуется для кредитования биржевой спекуляции ценными бумагами. [c.316]

ОНКОЛЬНАЯ ССУДА (от англ, on all — по требованию) — форма краткосрочного кредитования, предполагающая погашение ссуды по требованию банка при условии заблаговременного предупреждения клиента. В отечественной практике онкольный кредит применяется в форме вексельного кредита, т.е. ссуды выдаются под обеспечение векселями. [c.178]

ОНКОЛЬНЫЕ ССУДЫ (от англ, on all— по требованию) — ссуды капиталистич. банков, к-рые могут быть ими востребованы в любое время (ссуды до востребования), в связи с чем они по степени ликвидности являются первоклассными активами. Такие ссуды предоставляются под обеспечение векселями, товарами и ценными бумагами. Заемщики прибегают к О. с., когда денежные капиталы требуются им на короткие сроки получение О. с. представляет для них выгоду, поскольку процентные ставки по ним ниже, чем по срочным ссудам. Наибольшее распространение имеют О с. под ценные бумаги, котирующиеся на биржах. Биржевики, играющие на повышение курсов ценных бумаг под приобретенные бумаги, получают О. с., затем на эти средства они снова покупают ценные бумаги и т. д. Тем самым О. с. способствуют развитию биржевой спекуляции. [c.152]

Такие ссуды предоставляются под обеспечение векселями, товарами и ценными бумагами. Заемщики прибегают к О. с., когда денежные капиталы требуются им на короткие сроки получение О. с. представляет для них выгоду, поскольку процентные ставки по ним ниже, чем по срочным ссудам. Наибольшее распространение имеют О с. под ценные бумаги, котирующиеся на биржах. Биржевики, играющие на повышение курсов ценных бумаг под приобретенные бумаги, получают О. с., затем на эти средства они снова покупают ценные бумаги и т. д. Тем самым О. с. способствуют развитию биржевой спекуляции. [c.152]

Вскоре стала очевидной основная финансовая проблема онкольные ссуды. Онкольные ссуды являлись ограниченными по времени ссудами до востребования, предоставляемыми банками брокерским домам. Эти деньги, в свою очередь, консервировались брокерскими домами для обеспечения маржинальности своим клиентам.. Ссуды были топливом, подпитывающим рынок. Маржа была основной его составляющей. Эти ссуды вщцавались ежедневно у Денежного Столба между 12. 00 и 02.15 дня, когда на бирже появлялись банкиры, готовые ссудить деньги брокерам. Проблема назревала в течение месяцев, но достигла кульминации 24 октября 1907 года. [c.97]

00 и 02.15 дня, когда на бирже появлялись банкиры, готовые ссудить деньги брокерам. Проблема назревала в течение месяцев, но достигла кульминации 24 октября 1907 года. [c.97]

Срочность кредита. Принцип срочности отражает необходимость возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в соглашении сторон. Срочность, как и возвратность, — важнейший атрибут кредита. Нарушение указанного в соглашении срока является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке — обращения в суд для получения возмещения в судебном порядке, в том числе и по процедуре банкротства. Исключением из этого правила являются так называемые онкольные ссуды (от англ, on all — быть наготове), срок погашения которых в кредитном договоре изначально не определяется. В договоре о предоставлении онкольной ссуды не фиксируется срок ее предоставления, но содержится четкое указание о времени, которое имеется в распоряжении заемщика с момента получения им уведомления банка о возврате полученных ранее средств. Такое указание в определенной степени обеспечивает соблюдение принципа срочности. Онкольные ссуды, достаточно распространенные в XIX — начале XX в., в совре- [c.406]

Такое указание в определенной степени обеспечивает соблюдение принципа срочности. Онкольные ссуды, достаточно распространенные в XIX — начале XX в., в совре- [c.406]

Онкольный кредит выдается под обеспечение ценными бумагами и товарами и представляет собой удобную форму кредитования посреднических организаций, брокеров и дилеров. Он может успешно применяться для кредитования биржевых спекулятивных операций. Будучи кредитом до востребования (англ. — on all), онкольный кредит для заемщика является в некоторой степени рискованной операцией. Поэтому процентная ставка здесь ниже, чем по срочным ссудам. Для банка же онкольный кредит с точки зрения качества его обеспечения и сроков возврата считается наиболее ликвидной статьей активов после наличности. [c.491]

ОНКОЛЬНЫЙ КРЕДИТ (от англ, lone on all — ссуда до востребования) — краткосрочный коммерческий кредит, который заемщик обязуется погасить по первому требованию кредитора. Выдается под обеспечение векселями, другими ценными бумагами, товарами. Погашается с предупреждением за несколько дней. [c.264]

Погашается с предупреждением за несколько дней. [c.264]

Онкольный кредит (от англ, on all —по требованию) является разновидностью контокоррента и выдается, как правило, под залог товарно-материальных ценностей или ценных бумаг. В пределах обеспеченного кредита банк оплачивает все счета клиента, получая право погашения кредита по первому своему требованию за счет средств, поступивших на счет клиента, а при их недостаточности — путем реализации залога. Процентная ставка по этому кредиту ниже, чем по срочным ссудам. [c.370]

Активные операции связаны с предоставлением банками ден. капитала в ссуду. Они могут быть классифицированы различным образом. По срочности ссуд ссуды до востребования (онкольные) краткосрочные среднесрочные долгосрочные вложения в бессрочные ценные бумаги. По характеру обеспечения с с у д учёт векселей и ссуды под векселя подтоварные ссуды, в т. ч. иод товары потребительского назначения ссуды под недвижимость ссуды под ценные бумаги ссуды без особого обеспечения (бланковые, или личные). От ссудных операций отличаются т. н. банковские инвестиции, т. е. покупка банками акций и облигаций. По характеру заёмщика или получателя денежно г о к а п и т а-л а кредитование частного капиталистич. предпринимательства (пром-сть, торговля, транспорт и т. д.) кредитование гос-ва, включая местные власти кредитование населения, в основном потребительский и жилищно-ино-течный кредит кредитование др. банков, особенно в форме хранения средств на счетах у них заграничные активы. В США все активы банков (кроме наличности и счетов в Федеральной резервной системе) обычно делятся на две группы ссуды и инвестиции вторые имеют форму различных ценных бумаг, первые её не имеют. Такая классификация носит формальный характер и по отражает принципиальных отличий между разными видами кредитных операций. Среди важнейших тенденций последнего времени в области активных операций можно отметить увеличение роли среднесрочных ц долгосрочных ссуд уменьшение роли классич. операций учёта коммерч. векселей рост кредитования банками гос-ва рост потребительского кредита увеличение за- [c.

От ссудных операций отличаются т. н. банковские инвестиции, т. е. покупка банками акций и облигаций. По характеру заёмщика или получателя денежно г о к а п и т а-л а кредитование частного капиталистич. предпринимательства (пром-сть, торговля, транспорт и т. д.) кредитование гос-ва, включая местные власти кредитование населения, в основном потребительский и жилищно-ино-течный кредит кредитование др. банков, особенно в форме хранения средств на счетах у них заграничные активы. В США все активы банков (кроме наличности и счетов в Федеральной резервной системе) обычно делятся на две группы ссуды и инвестиции вторые имеют форму различных ценных бумаг, первые её не имеют. Такая классификация носит формальный характер и по отражает принципиальных отличий между разными видами кредитных операций. Среди важнейших тенденций последнего времени в области активных операций можно отметить увеличение роли среднесрочных ц долгосрочных ссуд уменьшение роли классич. операций учёта коммерч. векселей рост кредитования банками гос-ва рост потребительского кредита увеличение за- [c. 126]

126]

Call Loan — определение, примеры и использование

ОглавлениеСодержание

Что такое кредит вызова?

Как работают ссуды на вызов

Особые соображения

Пример ссуды до востребования

Часто задаваемые вопросы о займах до востребования

Уилл Кентон — эксперт в области экономики и инвестиционного законодательства. Ранее он занимал руководящие должности редактора в Investopedia и Kapitall Wire, имеет степень магистра экономики Новой школы социальных исследований и степень доктора философии по английской литературе Нью-Йоркского университета.

Узнайте о нашем редакционная политика

Обновлено 23 мая 2022 г.

Что такое ссуда на вызов?

Кредит до востребования — это кредит, который кредитор может потребовать вернуть в любое время. Ссуда до востребования похожа на отзывную облигацию. Однако в то время как отзывная облигация может быть отозвана заемщиком, отзывная ссуда может быть отозвана кредитором.

Однако в то время как отзывная облигация может быть отозвана заемщиком, отзывная ссуда может быть отозвана кредитором.

Кредит вызова предназначен для снижения финансового риска кредитора. Кредитор может отозвать кредит, чтобы снизить риск того, что заемщик не сможет погасить свой долг в будущем. Об этом может свидетельствовать снижение кредита, снижение стоимости залога или неблагоприятные макроэкономические условия.

Key Takeaways

- Ссуда до востребования — это тип ссуды, когда кредитор может потребовать полной выплаты ссуды по своему запросу.

- Кредитор отзовет кредит, если кредит заемщика ухудшится, залог заемщика обесценится или если кредитор беспокоится о будущей способности заемщика произвести платеж.

- Ссуда до востребования чаще всего используется между банками и брокерскими фирмами, поскольку брокерские фирмы часто обеспечивают краткосрочное финансирование маржинальных счетов клиентов.

- Индивидуальным заемщикам, скорее всего, будут предложены ссуды с рассрочкой платежа или возобновляемые кредиты (например, кредитные карты) вместо ссуд с отзывом.

- Процентная ставка по кредиту до востребования пересчитывается каждый день и сильно зависит от преобладающих рыночных ставок, спроса и предложения средств и макроэкономических условий.

Как работают ссуды на вызов

Ссуды до востребования часто выдаются банками брокерским фирмам, которые используют их для краткосрочного финансирования маржинальных счетов клиентов, когда требуется больше наличных денег, чтобы предоставить клиентам брокерских компаний кредит для покупки ценных бумаг с маржей.

Ссуды до востребования также предоставляются частным лицам или предприятиям, и для этих заемщиков существует два основных типа ссуд, подлежащих отзыву. Во-первых, ссуда до востребования часто имеет форму кредитной линии. Заемные средства, полученные по этой кредитной линии, могут быть отозваны в любой момент.

Во-вторых, кредитор может предложить срочный колл-опцион. Кредитор рассмотрит кредит и заемщика на заранее определенной каденции. Например, кредитор может предложить 10-летний кредит с запланированным пересмотром кредита каждые два года, начиная со второго года кредита. Кредитор имеет право отозвать ссуду в течение этих периодов проверки, но не может отозвать ссуду за пределами интервалов проверки.

Кредитор имеет право отозвать ссуду в течение этих периодов проверки, но не может отозвать ссуду за пределами интервалов проверки.

Банки, которые часто выдают ссуды до востребования брокерским фирмам для финансирования маржинальных счетов клиентов, могут запросить погашение в любое время.

Особые указания

Процентная ставка по ссуде до востребования называется ставкой ссуды до востребования или брокерской ставкой и рассчитывается ежедневно. Ставка по кредиту до востребования формирует основу, на которой оцениваются маржинальные кредиты. Обычно она на один процентный пункт выше текущей краткосрочной ставки.

Иногда брокерские фирмы могут использовать доходы от ссуды до востребования для покупки ценных бумаг для собственных счетов, для покупки торговых ценных бумаг или для андеррайтинга. В качестве залога по кредиту должны быть представлены ценные бумаги.

Обычно банки уведомляют брокерские фирмы о погашении кредита за 24 часа. Тем не менее, ссуда может быть аннулирована в любое время, поскольку брокерская фирма может погасить ссуду без штрафа за досрочное погашение, а банк-кредитор может потребовать погашения ссуды в любое время.

Индивидуальные заемщики имеют доступ к отзывным кредитам, хотя кредиторы часто продлевают кредиты в рассрочку для этих клиентов. Поскольку отдельные заемщики с меньшей вероятностью смогут выплатить весь основной остаток по требованию, кредиторы часто будут полагаться на ежемесячные платежи по фиксированному графику. Индивидуальные заемщики часто также полагаются на возобновляемый кредит (т. Е. Кредитные карты), когда выплачивается переменная сумма в зависимости от истории покупок человека.

Ссуды до востребования были созданы в 1920-х годах как способ стимулировать экономическую активность, защищая кредиторов от ухудшения кредитоспособности заемщика.

Пример ссуды до востребования

ABC Bank выдает ссуду до востребования брокерской компании XYZ. Брокерская компания XYZ предоставляет ценные бумаги в качестве залога по кредиту. В течение следующих нескольких дней на фондовом рынке произошла коррекция, и стоимость залога по кредиту больше не компенсирует адекватно ABC Bank сумму, которую он ссудил XYZ Brokerage. ABC Bank называет кредит и требует погашения в течение 24 часов.

ABC Bank называет кредит и требует погашения в течение 24 часов.

Что такое ссуда на звонки?

Ссуда до востребования — это тип ссуды, при которой кредитор имеет возможность отозвать или потребовать полного погашения. Определенные условия могут потребоваться для того, чтобы кредитор мог отозвать свой кредит.

Как банки вызывают кредиты?

Когда брокерская фирма предоставляет отзывную ссуду, средства от ссуды, используемые для покупки ценных бумаг, часто выдаются в качестве залога по ссуде. Когда банк отзывает кредит, он может потребовать немедленной ликвидации активов или может иметь право на выручку от продажи, если заемщик не выполнил платежное обязательство.

Когда банк отзывает кредит, у заемщика часто есть определенный период (например, 24 часа) для погашения новой суммы обязательства.

Что означает Call Money?

Деньги до востребования, также известные как «деньги до востребования» или «деньги до востребования», представляют собой любую ссуду, которая подлежит полной оплате немедленно по требованию банка. Кредиты до востребования часто бывают очень краткосрочными и часто являются кредитами между одним финансовым учреждением и другим.

Кредиты до востребования часто бывают очень краткосрочными и часто являются кредитами между одним финансовым учреждением и другим.

Какова процентная ставка по кредиту?

Ставка по кредиту до востребования — это краткосрочная процентная ставка, которую кредитор взимает с брокера-дилера по кредиту до востребования. Ставка по кредиту до востребования обычно колеблется каждый день и указывается в нескольких периодических изданиях, таких как Wall Street Journal. Ставка также определяется преобладающими рыночными ставками, спросом и предложением фондов и макроэкономическими условиями.

Когда банки могут отзывать кредиты?

Как правило, банки могут на законных основаниях отозвать кредит, если условия согласованы как часть условий кредита. В некоторых случаях кредит может быть отозван в любое время. В других случаях платеж должен быть пропущен, залоговый баланс должен упасть ниже утвержденной суммы или заемщик не выполнил условия.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Федеральная резервная система. «Инструменты и передача денежно-кредитной политики Федерального резерва в 1920-е годы».

Определение процентной ставки по кредиту

К Лукас Дауни Полная биографияЛукас Дауни — соучредитель MAPsignals.com и инструктор Академии Investopedia.

Узнайте о нашем редакционная политика

Обновлено 28 марта 2022 г.

Рассмотрено Маргарита ЧенгРассмотрено Маргарита Ченг

Полная биография Маргарита является сертифицированным специалистом по финансовому планированию (CFP), сертифицированным консультантом по пенсионному планированию (CRPC), сертифицированным специалистом по пенсионному доходу (RICP) и сертифицированным консультантом по социально ответственным инвестициям (CSRIC). Она работает в сфере финансового планирования более 20 лет и проводит дни, помогая своим клиентам обрести ясность, уверенность и контроль над своей финансовой жизнью.

Она работает в сфере финансового планирования более 20 лет и проводит дни, помогая своим клиентам обрести ясность, уверенность и контроль над своей финансовой жизнью.

Узнайте о нашем Совет по финансовому обзору

Инвестопедия / Райан Окли

Что такое процентная ставка по кредиту?

Ставка по кредиту до востребования — это краткосрочная процентная ставка, взимаемая банками по кредитам, предоставленным брокерам-дилерам. Кредит до востребования — это кредит, предоставляемый банком брокеру-дилеру для покрытия кредита, предоставленного брокером-дилером клиенту для маржинального счета.

Ключевые выводы

- Ставка по кредиту до востребования — это краткосрочная процентная ставка, которую банки взимают с брокеров-дилеров по кредитам.

- Ссуды до востребования предоставляются брокерам-дилерам для покрытия ссуд, которые они предоставляют своим клиентам для маржинальных счетов.

- Ставка по кредиту до востребования колеблется ежедневно, публикуется в различных периодических изданиях и выплачивается брокером-дилером по требованию, то есть по требованию или сразу после получения запроса от кредитного учреждения.

- Брокеры стремятся получить прибыль от маржинальных ссуд, которые они предоставляют своим клиентам, поэтому ставки маржинальных ссуд обычно устанавливаются по ставке отзыва плюс премия.

Понимание процентной ставки по кредиту

Многие клиенты торгуют на маржинальных счетах; счет, на котором брокер-дилер ссужает клиенту денежные средства, которые используются для покупки ценных бумаг. Ссуда до востребования предоставляется банком брокеру, чтобы брокер мог покрыть ссуду, которую он предоставляет своему клиенту. Ссуда до востребования выплачивается брокером-дилером по требованию (т. е. по требованию или немедленно) после получения такого запроса от кредитной организации.

Ставка по кредиту до востребования формирует основу, на которой оцениваются маржинальные кредиты. Поскольку брокеры стремятся получить прибыль от выдаваемых ими ссуд, маржинальная ссуда обычно оценивается как ставка по ссуде до востребования плюс премия. Ставка по кредиту вызова также называется вызовом брокера.

Ставка по кредиту до востребования рассчитывается ежедневно и может колебаться в зависимости от таких факторов, как рыночные процентные ставки, спрос и предложение средств и экономические условия. Курс публикуется в ежедневных изданиях, в том числе в Wall Street Journal и Investor’s Business Daily (IBD).

Как работает маржинальный счет

Маржинальный счет — это тип брокерского счета, на котором брокер ссужает клиенту наличные деньги, которые используются для покупки ценных бумаг. Ссуда обеспечена ценными бумагами, хранящимися на счете, и денежными средствами, которые должен внести владелец маржинального счета.

Маржинальный счет позволяет инвесторам использовать кредитное плечо. Инвесторы могут занимать до половины цены для покупки ценной бумаги и, таким образом, торговать более крупными позициями, чем они могли бы в противном случае. Хотя это может увеличить прибыль, маржинальная торговля также может привести к увеличению убытков.

Клиенты должны быть одобрены для маржинальных счетов и должны внести минимальный начальный депозит, известный как минимальная маржа, на счете. Как только счет будет одобрен и профинансирован, инвесторы могут занять до 50% от покупной цены сделки. Если стоимость счета падает ниже установленного минимума (известного как минимальная маржа), брокер потребует от владельца счета внести больше средств или ликвидировать позицию (позиции) для погашения кредита.

Как только счет будет одобрен и профинансирован, инвесторы могут занять до 50% от покупной цены сделки. Если стоимость счета падает ниже установленного минимума (известного как минимальная маржа), брокер потребует от владельца счета внести больше средств или ликвидировать позицию (позиции) для погашения кредита.

Во время предыдущих кризисов чрезмерное использование заемных средств приводило к резким потерям, как только рынки начинали падать. Хотя соотношение маржи 2:1 можно считать консервативным, это ничто по сравнению с отчетами фирм, использующих заемные средства 30:1. Маржа хороша для розничных инвесторов, когда рынки растут с низкой волатильностью, и смертельно опасна, когда волатильность растет и рынки идут вниз. Убытки увеличиваются, и единственный вариант в этот момент — продать, чтобы покрыть маржинальные требования.

Пример процентной ставки по кредиту

Билл хочет купить 1000 акций компании XYZ за 50 000 долларов. У него нет наличных денег для этого, поэтому он открывает маржинальный счет у брокера ABC, чтобы занять средства.

Сначала нужно потратить деньги на оценку залога, а потом – на его страховку.

Сначала нужно потратить деньги на оценку залога, а потом – на его страховку.