В начислении амортизации по методу уменьшающегося остатка LN вычисляет ежегодную итоговую амортизацию, используя постоянный процент от текущей балансовой стоимости актива. Методы снижающегося остатка распределяют большую часть стоимости ОС в первые годы его полезного срока. Эти методы не амортизируют ОС к его ликвидационной стоимости. Необходимо выполнить это вручную. Примечание Если ОС, для которого рассчитывается амортизация, содержит срок эксплуатации, LN корректирует амортизационные расходы для первого расчета полугодия, квартала или месяца. Двойной расчет амортизации методом снижающегося остатка Норма амортизации для двойного метода уменьшающегося остатка = норма амортизации прямолинейного метода * 200 процентов Пример 1 апреля 2011 года Компания А приобрела оборудование стоимостью в $ 140,000. Срок полезного использования этого оборудования составляет 5 лет. Срок полезного использования = 5 лет. Таким образом, норма прямолинейной амортизации = 1/5 = 20% в год. Норма амортизации для двойного метода уменьшающегося остатка = 20% * 200% = 20% * 2 = 40% в год. Суммы амортизации для актива рассчитывается следующим образом:

Примечание Амортизация за год 2015 должны быть $ 1168, а не $ 8467, в целях поддержания балансовой стоимости такой же как ликвидационная стоимость. $21,168 — $20,000 = $1,168 (В таком случае, амортизация останавливается.)

150% расчет амортизации методом снижающегося остатка Норма амортизации для 150% метода уменьшающегося остатка = норма амортизации прямолинейного метода * 150 процентов Пример 1 апреля 2011 года Компания А приобрела оборудование стоимостью в $ 140,000. Срок полезного использования = 5 лет. Таким образом, норма прямолинейной амортизации = 1/5 = 20% в год. Норма амортизации для 150% метода уменьшающегося остатка = 20% * 150% = 20% * 1.5 = 30% в год. Суммы амортизации рассчитывается следующим образом:

Примечание Амортизация за год 2016 должна быть $ 6051, а не $7815, в целях поддержания балансовой стоимости такой же как ликвидационная стоимость. $26,051 — $20,000 = $6,051 (В таком случае, амортизация останавливается.)

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Ст.

259.1 НК РФ. Порядок расчета сумм амортизации при применении линейного метода начисления амортизации

259.1 НК РФ. Порядок расчета сумм амортизации при применении линейного метода начисления амортизации1. При установлении налогоплательщиком в учетной политике для целей налогообложения линейного метода начисления амортизации, а также при применении линейного метода начисления амортизации в отношении объектов амортизируемого имущества в соответствии с пунктом 3 статьи 259 настоящего Кодекса применяется порядок начисления амортизации, установленный настоящей статьей.

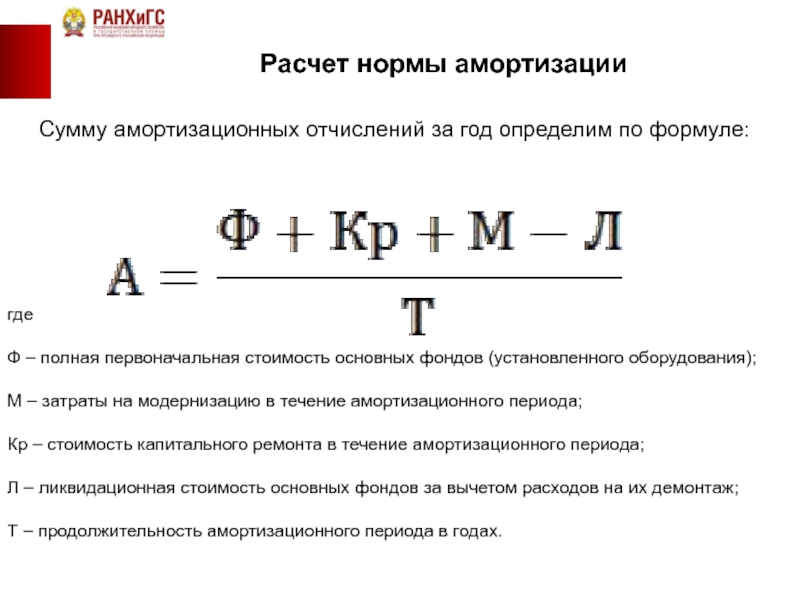

2. Сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

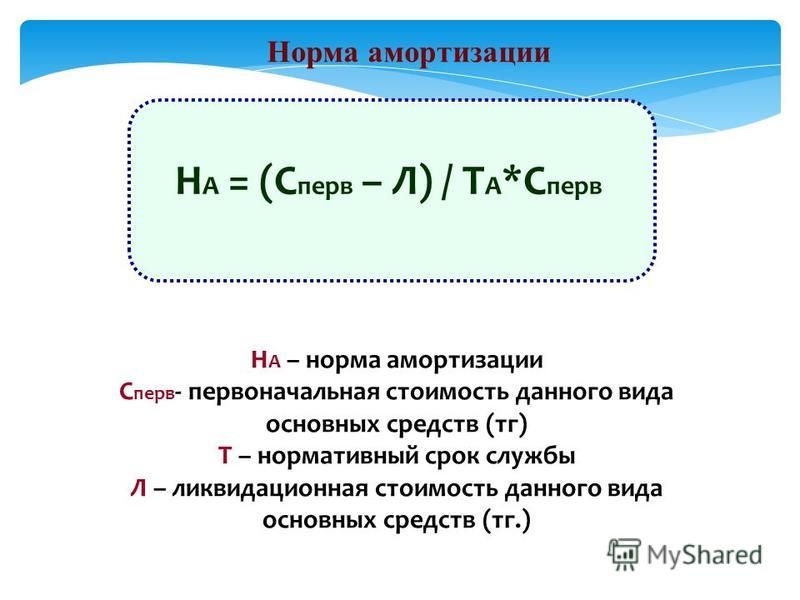

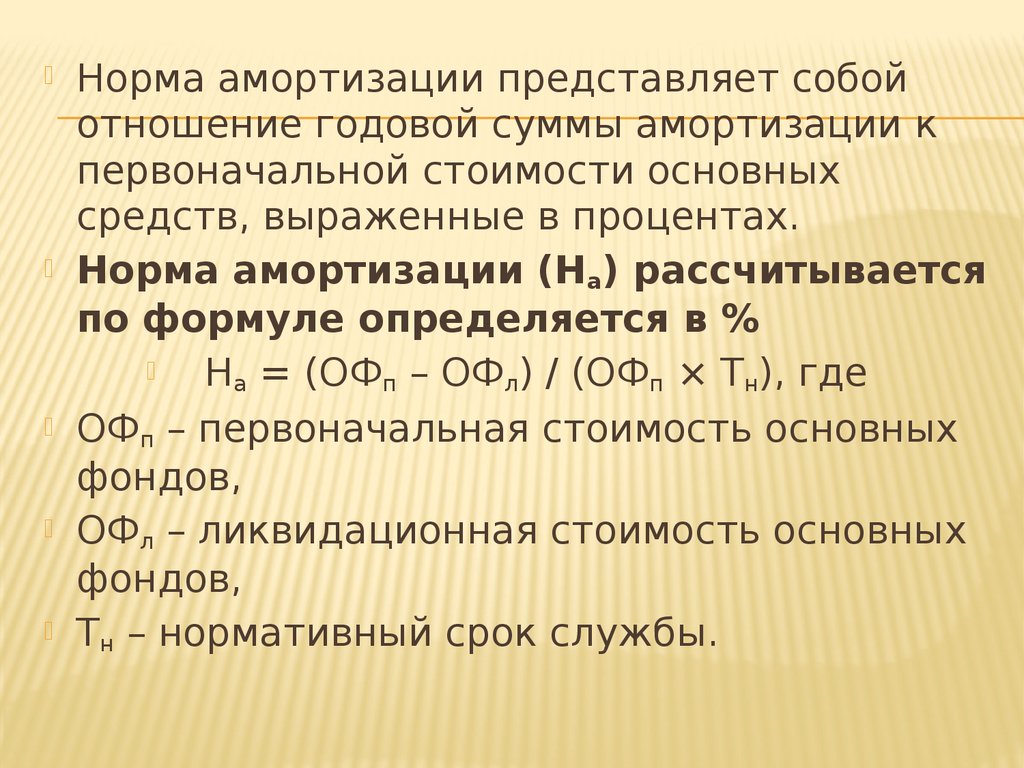

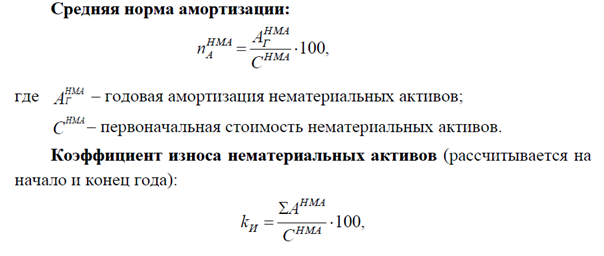

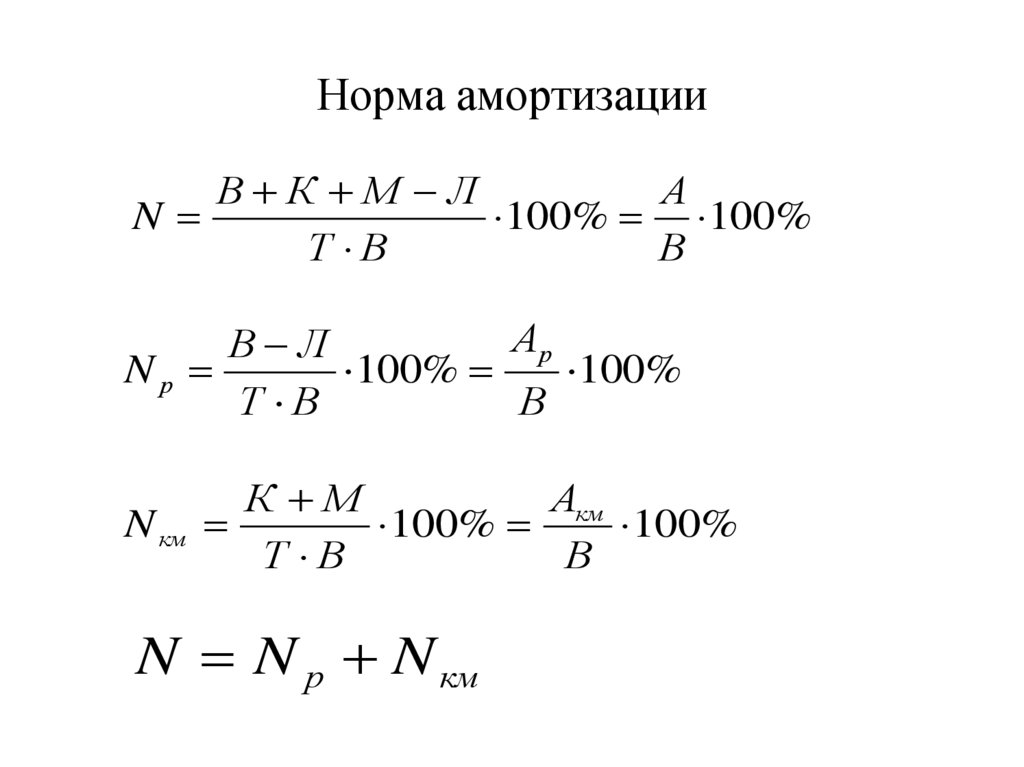

Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

где K — норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах (без учета сокращения (увеличения) срока в соответствии с абзацем вторым пункта 13 статьи 258 настоящего Кодекса).

3. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты основных средств, которые в соответствии с настоящей главой подлежат амортизации и амортизация по которым начисляется линейным методом, начинается у арендодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию, у арендатора — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

4. Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты полученных по договору безвозмездного пользования основных средств, которые в соответствии с настоящей главой подлежат амортизации и амортизация по которым начисляется линейным методом, начинается у организации-ссудодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию капитальных вложений, у организации-ссудополучателя — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

5. Независимо от окончания срока полезного использования начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта амортизируемого имущества либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

6. Начисление амортизации по объектам, исключенным из состава амортизируемого имущества в соответствии с пунктом 3 статьи 256 настоящего Кодекса, прекращается с 1-го числа месяца, следующего за месяцем исключения данного объекта из состава амортизируемого имущества.

7. При расконсервации, завершении реконструкции (модернизации) объекта основных средств амортизация по нему начисляется с 1-го числа месяца, следующего за месяцем, в котором произошла расконсервация основного средства или завершилась его реконструкция (модернизация).

См. все связанные документы >>>

< Статья 259. Методы и порядок расчета сумм амортизации

Статья 259. 2. Порядок расчета сумм амортизации при применении нелинейного метода начисления амортизации >

2. Порядок расчета сумм амортизации при применении нелинейного метода начисления амортизации >

Порядок расчета сумм амортизации при применении нелинейного метода начисления амортизации установлен статьей 259.1 НК РФ.

Сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

1

K = — x 100%,

n

где K — норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах (без учета сокращения (увеличения) срока в соответствии с абзацем 2 пункта 13 статьи 258 НК РФ).

Начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта амортизируемого имущества либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

Управление ФНС России по г. Москве в письме от 16.04.2010 N 16-15/040652@ разъяснило, что начисление амортизации по объекту амортизируемого имущества при досрочном расторжении договора лизинга для целей исчисления налога на прибыль прекращается с 1-го числа месяца, следующего за месяцем, когда данный объект выбыл из состава амортизируемого имущества налогоплательщика в связи с тем, что оно не используется для извлечения дохода.

При этом в главе 25 НК РФ не предусмотрено восстановление в целях налогообложения прибыли ранее начисленной амортизации по лизинговому имуществу в случае досрочного расторжения договора лизинга.

Если руководство организации-лизингодателя приняло решение о консервации таких основных средств на срок более трех месяцев, то они исключаются из состава амортизируемого имущества и, соответственно, амортизация по ним не начисляется. Однако при расконсервации объекта амортизация по нему начисляется в порядке, действовавшем до консервации, и срок полезного использования продлевается на период нахождения объекта на консервации.

Если такое имущество не используется в деятельности организации, приносящей доходы, а предполагается к последующей реализации, то его остаточная стоимость может учитываться в качестве расходов при отражении в налоговом учете дохода от реализации этого имущества.

Доходы в виде лизинговых платежей учитываются лизингодателем в составе доходов от реализации на основании статьи 249 НК РФ.

Основанием для начисления указанных доходов в налоговом учете является действующий договор лизинга. Поэтому в случае расторжения договора лизинга основания для начисления доходов в виде лизинговых платежей отсутствуют.

Аналогичные выводы изложены в письмах Минфина России от 03.04.2009 N 03-03-06/1/218, от 01.10.2009 N 03-03-06/1/633, от 10.07.2009 N 03-03-06/1/460 и от 08.11.2006 N 03-03-04/1/729.

Внимание!

Статья 259.1 НК РФ не предусматривает возможность начисления амортизации на часть объекта амортизируемого имущества и не ставит признание начисленных сумм амортизации в составе расходов в зависимость от результатов финансово-хозяйственной деятельности налогоплательщика в конкретном отчетном (налоговом) периоде.

ФАС Московского округа в Постановлении от 30.07.2010 N КА-А40/8056-10 пришел к выводу о том, что у налогового органа отсутствовали правовые основания для доначисления налога на прибыль, пеней и штрафа по указанному налогу, поскольку амортизационные отчисления правомерно включены в состав расходов в целях налогообложения прибыли. Кроме того, суд указал, что НК РФ не предусматривает возможность начисления амортизации на часть объекта амортизируемого имущества и не ставит признание начисленных сумм амортизации в составе расходов в зависимость от результатов финансово-хозяйственной деятельности налогоплательщика в конкретном отчетном (налоговом) периоде.

Аналогичная позиция содержится в Постановлении ФАС Центрального округа от 19.04.2010 N А54-4374/2007.

Внимание!

Минфин России в письме от 03.08.2009 N 03-03-06/1/508 указал, что с 1 января 2009 г. сумма начисленной за один месяц амортизации в отношении легковых автомобилей и пассажирских микроавтобусов независимо от их первоначальной стоимости и срока введения в эксплуатацию определяется как произведение первоначальной стоимости и нормы амортизации, определенной для данного объекта.

Финансовое ведомство также отмечает, что амортизируются только те неотделимые улучшения в арендованное имущество, которые носят капитальный характер, т.е. связаны с реконструкцией, модернизацией, техническим перевооружением имущества. Если расходы осуществляются с целью текущего поддержания основных средств в рабочем состоянии, то такие затраты единовременно учитываются в составе прочих расходов как расходы на ремонт согласно статье 260 НК РФ. Данная позиция изложена в письме Минфина России от 12.10.2011 N 03-03-06/1/663.

Что такое коммерческая недвижимость и амортизация недвижимости?

Что такое коммерческая недвижимость и амортизация недвижимости?

Активы коммерческих и жилых зданий могут амортизироваться либо в течение 39 лет линейным методом для коммерческой недвижимости, либо в течение 27,5 лет линейным методом для жилой недвижимости в соответствии с действующим Налоговым кодексом США. Служба внутренних доходов (IRS) позволяет владельцам зданий в соответствии с Модифицированной системой ускоренного возмещения затрат (MACRS) амортизировать определенные улучшения земли и личное имущество в течение более короткого периода, чем 39или 27,5 лет. Определенные улучшения земли могут амортизироваться в течение 15 лет по 150% уменьшаемого остатка (DB), а определенное движимое имущество амортизируется в течение 7 или 5 лет по ставке 200% DB. Этот анализ амортизации известен как исследование разделения затрат.

Определенные улучшения земли могут амортизироваться в течение 15 лет по 150% уменьшаемого остатка (DB), а определенное движимое имущество амортизируется в течение 7 или 5 лет по ставке 200% DB. Этот анализ амортизации известен как исследование разделения затрат.

Получите бесплатную консультацию или Поговорите со специалистом

Заинтересованы в быстром бесплатном расчете стоимости?

Получить оценку сегодня

Хотите поговорить с одним из наших экспертов?

Свяжитесь с экспертом линии практики сегодня

[demandwell_links]Примеры коммерческих зданий

Примеры коммерческих зданий включают промышленные, складские, производственные, офисы, торговые центры, супермаркеты, розничную торговлю, рестораны, гостиницы, мотели, казино, развлекательные заведения, автосалоны, склады самообслуживания, гостиничный бизнес, больницы, MOB и т. д. Квартиры и сдаваемые в аренду дома считаются жилой недвижимостью, которая имеет право на более короткий срок амортизации здания, чем коммерческие здания.

Как использовать амортизацию коммерческой недвижимости

Ниже приведен пример того, как работает амортизация коммерческой недвижимости:

Затраты на сантехнические работы, связанные с установкой медной трубы диаметром 3/4″, соединенной с раковиной туалета в здании супермаркета, должны амортизироваться в течение 39 лет. Та же самая труба диаметром 3/4″, установленная в раковине пекарни, подлежит списанию через 5 лет. Раковина в туалете связана с эксплуатацией здания, раковина в пекарне связана с бизнесом налогоплательщиков. Все здания, коммерческие или жилые, со временем потребуют ремонта. Любой, кто владел коммерческой или жилой недвижимостью в течение какого-либо периода времени, знает, что с годами она будет нуждаться в обслуживании, ремонте и обновлении. Налоговое законодательство, известное как Положения о материальной собственности (TPR), позволяет владельцам зданий распоряжаться активами по мере их замены.

Воспользуйтесь налоговыми льготами, разрешенными IRS для владельцев коммерческой и жилой недвижимости, сдаваемой в аренду, используя исследование разделения затрат.

Единственный способ разделить эти компоненты — провести подробное инженерное исследование разделения затрат на вашей собственности. Специалисты McGuire Sponsel предоставляют сотням CPA-фирм и клиентов по всей стране наш технический подход к разделению затрат, который включает в себя нашу рабочую документацию и подробный инженерный отчет, который пережил аудиты IRS в течение почти 25 лет.

БОНУС: IRS позволяет нынешним владельцам зданий вернуться к 1986 году и «наверстать» амортизацию, которую они должны были вычесть со дня, когда недвижимость была введена в эксплуатацию, БЕЗ ИЗМЕНЕНИЯ ПРЕДЫДУЩИХ НАЛОГОВЫХ ДЕКЛАРОВ.

Вся дополнительная амортизация, обнаруженная в результате нашего детального инженерного подхода, учитывается в год выборов.

Свяжитесь с нами, чтобы узнать, как McGuire Sponsel может помочь вам ускорить амортизацию вашей коммерческой или жилой недвижимости.

Начните, связавшись с нами по телефону

Позвоните нам по телефону +1-800-322-7776 или заполните форму ниже.

Недавние ресурсы — Услуги по основным активам

- в новостях

- блог

Услуги по обслуживанию основных средств

7 марта 2022 г.

Пять неправильных представлений о разделении затрат

Крейг ФаутсСегрегация затрат является чрезвычайно ценным инструментом налогового планирования, который обеспечивает значительную экономию владельцев недвижимости за счет увеличения денежных средств…

Читать Еще

- блог

Услуги по основным активам

18 ноября 2021 г.

Использование общих счетов основных средств для минимизации стоимости земли

Крейг ФаутсВладельцы недвижимости, которые планируют снести здание в обозримом будущем, часто удивляются неблагоприятным налоговым последствиям…

Подробнее

- тематических исследований

Служба фиксированных активов

26 октября 2021 г.

West Lafayette Townhomes 45L Study

Джастин ГефартКомпания McGuire Sponsel связалась с фирмой CPA для проведения исследования 45L для недавно построенных таунхаусов на одну семью в…

Подробнее

Руководители практики – Амортизация коммерческой недвижимости

Руководство по амортизации для малого бизнеса (2023)

Амортизация – это распределение стоимости основных средств в течение определенного периода времени. Но как амортизация влияет на ваш бизнес? Читайте дальше, пока мы объясняем основы амортизации.

Но как амортизация влияет на ваш бизнес? Читайте дальше, пока мы объясняем основы амортизации.

Когда ваш бизнес покупает дорогостоящий товар, такой как транспортное средство, здание или оборудование, вы не сможете немедленно списать его на расходы. Вместо этого вы захотите амортизировать актив в течение срока его полезного использования.

Амортизация напрямую влияет на ваш отчет о прибылях и убытках и ваш баланс, а также может косвенно повлиять на ваш отчет о движении денежных средств.

Хотя поначалу это может сбивать с толку, не позволяйте своему замешательству помешать вам воспользоваться налоговыми льготами, которые вы можете получить, правильно амортизируя активы.

Обзор: определение амортизации

Амортизация может быть одним из наиболее запутанных компонентов бухгалтерского цикла. Амортизация, используемая для правильного распределения стоимости основных средств или материальных активов, на самом деле не учитывается в базовом учете, но это то, что должен понимать каждый бухгалтер малого бизнеса.

Если вы когда-нибудь покупали новую машину, то знаете, что в ту минуту, когда вы сгоняете ее со стоянки, она обесценивается. То же самое касается любого актива, который вы покупаете для своего бизнеса.

Правила амортизации устанавливаются IRS и напрямую влияют на налоги на ваш бизнес в конце года. Важно помнить, что амортизация начисляется только по основным средствам, так как нематериальные активы всегда амортизируются.

Для понимания амортизации необходимо знать следующие бухгалтерские термины:

- Срок полезного использования: Количество времени, в течение которого актив считается использованным в бизнесе

- Стоимость: Включает все сопутствующие расходы, такие как налог с продаж, транспортировка и обработка

- Остаточная стоимость: стоимость актива после истечения срока полезного использования;

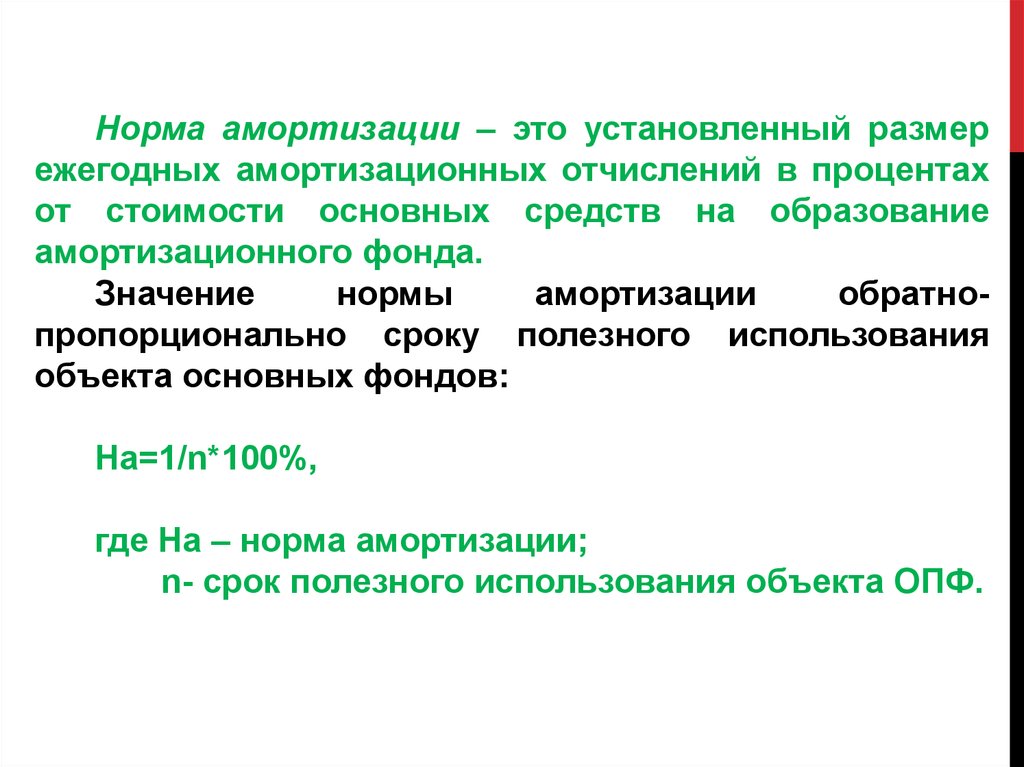

Амортизация, считающаяся операционными расходами, всегда представляет собой фиксированную стоимость, поскольку во многих случаях ежемесячные амортизационные отчисления остаются неизменными на протяжении всего срока службы актива, в то время как в других случаях может меняться ежегодно.

Амортизационные счета не включаются в общую валовую прибыль вашей компании, хотя важно не забывать включать расходы на амортизацию при подготовке бюджета или других финансовых прогнозов, чтобы получить налоговые льготы, о которых говорилось ранее.

Также помните, что при расчете оборотного капитала для вашего бизнеса необходимо добавить амортизационные отчисления, поскольку они не являются денежными расходами.

Виды амортизации

Существует два основных метода амортизации: балансовая и налоговая. Книжный метод — это то, что вы используете для отслеживания своих активов, накопленной амортизации и амортизационных отчислений, в то время как налоговый метод обычно требуется в вашей налоговой декларации.

Для книжного метода амортизации используются четыре основных метода амортизации. Это:

- Линейная амортизация: Самый простой расчет и наиболее часто используемый. При прямолинейной амортизации стоимость актива амортизируется на одну и ту же сумму каждый год, пока стоимость не станет равной нулю.

- Двойная амортизация по методу уменьшающегося остатка : Используется для амортизации объектов, стоимость которых в первые несколько лет снижается быстрее, чем в последующие, например, транспортных средств.

- Сумма амортизации за годы: Может использоваться как способ ускорить амортизацию в первые годы эксплуатации актива. Амортизация по сумме лет используется не так часто, потому что она может искусственно уменьшить прибыль в первые годы амортизации и искусственно повысить прибыль в последующие годы.

- Единицы амортизации производства: Наиболее часто используется в производственных предприятиях и часто используется, когда вам нужно амортизировать оборудование на основе количества использованных часов или количества единиц, произведенных оборудованием.

Метод, используемый IRS, называется модифицированной системой ускоренного возмещения затрат (MACRS). MACRS требует, чтобы все амортизированные активы относились к определенному классу активов. Подробную таблицу можно найти в Публикации 946 «Как амортизировать имущество». В ближайшее время ожидается обновленная версия 2019 года.

Подробную таблицу можно найти в Публикации 946 «Как амортизировать имущество». В ближайшее время ожидается обновленная версия 2019 года.

MACRS позволяет отслеживать и регистрировать амортизацию, используя линейный метод или метод двойного уменьшаемого остатка.

Примеры амортизации

Допустим, вы покупаете большую типографию для своего издательского бизнеса. Стоимость машины составляет 20 000 долларов США, срок ее полезного использования составляет 10 лет, а ликвидационная стоимость — 1000 долларов США. Это означает, что по истечении срока ее полезного использования вы сможете продать печатный станок за 1000 долларов США.

Вот как можно рассчитать амортизацию печатного станка, используя следующие методы:

1. Амортизация линейным методом

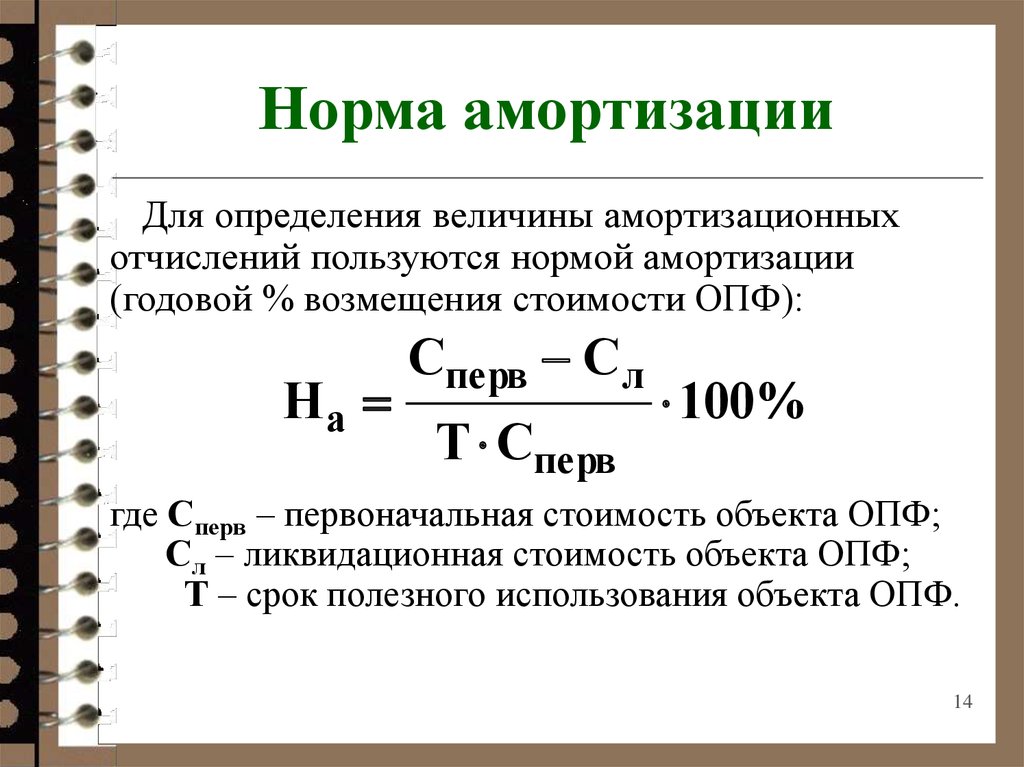

Формула для расчета амортизации линейным методом:

(Стоимость актива — ликвидационная стоимость) ÷ срок полезного использования = годовая амортизация

Для приведенной выше операции расчет:

(20 000 — 1 000 долл. США) ÷ 10 = 1 900 долл. США

США) ÷ 10 = 1 900 долл. США

Наконец, чтобы определить ежемесячный накопленный амортизации и расходов на амортизацию, выполните следующий расчет:

1900 долл. США ÷ 12 = 158,33

В этом примере линейная годовая норма амортизации составляет около 10% в год.

2. Двойная уменьшаемая амортизация

Двойная убывающая амортизация позволяет вам получить двойную сумму, которую вы бы получили, используя прямолинейную амортизацию в первый год. В этом случае сумма за каждый последующий год будет уменьшаться, поскольку оставшаяся сумма, подлежащая амортизации, основана на балансовой стоимости, а не на первоначальной стоимости.

Другими словами, в первый год, когда вы рассчитываете амортизацию для печатного станка с помощью этого метода, сумма амортизации составит 4000 долларов США, поскольку двойное снижение амортизации не учитывает ликвидационную стоимость при расчете амортизации. Расчет будет следующим:

(2 x 0,10) x 20 000 долл. США = 4 000 долл. США

США = 4 000 долл. США

Формула для расчета ежемесячной суммы амортизации:

4000 долл. США ÷ 12 = 333,33 долл. США

Это оставляет балансовую стоимость в размере 16 000 долларов после первого года, что будет использоваться для расчета общей суммы амортизации за следующий год:

(2 x 0,10) x 16 000 долл. США = 3 200 долл. США

Ваша месячная сумма за второй год составит:

3200 долл. США ÷ 12 = 266,67 долл. США.

После второго года, бухгалтерский баланс составит 12 800 долларов, и это то, на чем вы будете основывать расчет амортизации за третий год.

3. Амортизация по сумме лет

Более сложный, чем первые два метода, метод амортизации по сумме лет складывает сумму всех лет срока полезного использования объекта. Поскольку срок службы печатного станка составляет 10 лет, сложите числа следующим образом:

1+2+3+4+5+6+7+8+9+10 = 55

двойное уменьшение амортизации, амортизация по сумме лет действительно учитывает ликвидационную стоимость при расчете амортизации, поэтому ваш расчет амортизации за первый год будет:

(10 ÷ 55) x 20 000 долл. США — 1 000 долл. США = 2 636 долл. США

США — 1 000 долл. США = 2 636 долл. США

Ваш ежемесячный расход на амортизацию составит:

2636 долл. США ÷ 12 = 219,67 9000 5

Ваш расчет будет уменьшаться каждый год, поэтому на второй год ваша формула для расчета амортизации будет:

(9 ÷ 55) x 20 000 долл. США — 1 000 долл. США = 2 273 долл. США

Ежемесячный расход на амортизацию за второй год составит:

2273 долл. США : 12 = 189,3 долл. США. 9

4. Единицы производственной амортизации

Используется только при расчете амортизации оборудования или машин. Единицы производственной амортизации учитывают количество произведенных единиц или часов работы для расчета общей суммы амортизации.

Например, производитель недавно купленной печатной машины заявил, что оборудование может обрабатывать 1 000 000 листов бумаги за свой срок службы.

Расчет начинается со стоимости за вычетом ликвидационной стоимости и деления этого числа на количество страниц, которые он может создать за время своего существования. Ваш первоначальный расчет будет следующим:

Ваш первоначальный расчет будет следующим:

19 000 долл. США ÷ 1 000 000 = 0,019 долл. США

Результат 0,019 означает, что каждый произведенный лист бумаги обесценивает машину на 0,019 долл. США.

Если за первый год машина обработала 121 000 листов бумаги, расчет амортизации будет следующим:

121 000 x 0,019 долл. США = 2 299 долл. США

в зависимости от количества страниц, выпускаемых каждый месяц. Например, если в январе печатный станок произвел 13 000 экземпляров, расчет будет следующим:

13 000 x 0,019 долл. США = 247 долл. США

Помните, что, хотя вы можете использовать сумму лет и единиц производственной амортизации для своих собственных бухгалтерских книг, вам придется использовать линейный метод или метод двойного снижения амортизации при расчете амортизация для целей налогообложения.

Как записать амортизацию активов для вашего малого бизнеса

Во многих случаях, если у вас нет очень сложной бухгалтерской программы или модуля основных средств, который будет автоматически рассчитывать норму амортизации для вас, вам придется рассчитывать амортизацию вручную, а затем вводить в соответствующий журнал или в качестве проводки в вашем бухгалтерском программном обеспечении.

Способ №1: вручную

Учет амортизации повлияет как на ваш отчет о прибылях и убытках, так и на ваш баланс. Запись амортизации считается корректирующей записью в журнале, т.е. записью, которая выполняется до запуска вашего скорректированного пробного баланса.

Во многих бухгалтерских программах, которые не имеют возможности отслеживать основные средства, амортизационные отчисления приходится записывать вручную. Для начисления амортизации вручную необходимо сделать следующие записи в журнале:

Когда актив будет куплен, вы разместите эту транзакцию на своем счете активов и на своем счете денежных средств. Затем вам нужно будет создать учетную запись контра актива (счет актива с кредитовым балансом), чтобы отслеживать амортизацию.

Наконец, вам нужно будет дебетовать счет амортизационных отчислений в главной бухгалтерской книге и кредитовать накопленный контрсчет амортизационных отчислений для ежемесячной общей суммы амортизационных отчислений.

Метод № 2: Использование бухгалтерского программного обеспечения

Если у вас нет модуля основных средств или дополнительного приложения, которое работает с вашим программным обеспечением для бухгалтерского учета, вам все равно придется вводить суммы амортизации вручную в качестве записи журнала в ваше программное обеспечение для бухгалтерского учета, используя те же проводки, что и показанные выше.

По этой причине большинство владельцев малого бизнеса считают, что линейная амортизация является самым простым методом.

Почему расчет амортизации важен для вашего малого бизнеса

Хотя это не самая простая бухгалтерская операция, которую вы будете обрабатывать, отслеживание амортизации может быть полезным для вашего бизнеса. Вот несколько причин, почему:

Снижает налоги

Отслеживание амортизации снизит чистую прибыль вашего бизнеса, что, в свою очередь, означает, что вы будете платить меньше налогов. Вот почему почти всегда стоит потратить дополнительное время на амортизацию ваших активов.

Предоставляет инвесторам хорошую картину использования активов

Инвесторам или потенциальным инвесторам важно изучить все аспекты вашего бизнеса. Отслеживание амортизации позволяет инвесторам просматривать использование активов, а также предупреждает их, когда срок службы актива близок к завершению.

Потратьте время на амортизацию ваших активов

Да, потребуется некоторое время, чтобы освоиться, и да, это может быть немного обременительно, но время, потраченное на амортизацию ваших активов, поможет вашему малому бизнесу, предоставив вам с хорошими налоговыми льготами наряду с более точными финансовыми отчетами.

В конце 5-го года ликвидационная стоимость (остаточная стоимость) составит $ 20 000. Компания А признает амортизацию до ближайшего целого месяца. Рассчитать расходы амортизации на 2011, 2012 и 2013 с помощью двойного расчета амортизации методом снижающегося остатка.

В конце 5-го года ликвидационная стоимость (остаточная стоимость) составит $ 20 000. Компания А признает амортизацию до ближайшего целого месяца. Рассчитать расходы амортизации на 2011, 2012 и 2013 с помощью двойного расчета амортизации методом снижающегося остатка.

Срок полезного использования этого оборудования составляет 5 лет. В конце 5-го года ликвидационная стоимость (остаточная стоимость) составит $ 20 000. Компания А признает амортизацию до ближайшего целого месяца. Рассчитать расходы амортизации на 2011, 2012 и 2013 с помощью 150% расчета амортизации методом снижающегося остатка.

Срок полезного использования этого оборудования составляет 5 лет. В конце 5-го года ликвидационная стоимость (остаточная стоимость) составит $ 20 000. Компания А признает амортизацию до ближайшего целого месяца. Рассчитать расходы амортизации на 2011, 2012 и 2013 с помощью 150% расчета амортизации методом снижающегося остатка.